1

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaPENDAHULUAN

Signifikannya kenaikan harga minyak mentah dunia membuat Indonesia yang telah

menikmati harga BBM yang relatif murah selama bertahun-tahun harus menyerah

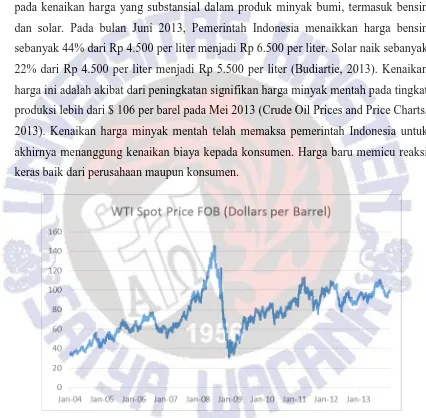

pada kenaikan harga yang substansial dalam produk minyak bumi, termasuk bensin

dan solar. Pada bulan Juni 2013, Pemerintah Indonesia menaikkan harga bensin

sebanyak 44% dari Rp 4.500 per liter menjadi Rp 6.500 per liter. Solar naik sebanyak

22% dari Rp 4.500 per liter menjadi Rp 5.500 per liter (Budiartie, 2013). Kenaikan

harga ini adalah akibat dari peningkatan signifikan harga minyak mentah pada tingkat

produksi lebih dari $ 106 per barel pada Mei 2013 (Crude Oil Prices and Price Charts,

2013). Kenaikan harga minyak mentah telah memaksa pemerintah Indonesia untuk

akhirnya menanggung kenaikan biaya kepada konsumen. Harga baru memicu reaksi

keras baik dari perusahaan maupun konsumen.

Sumber: Crude Oil Prices and Price Charts, 2013

Gambar 1: Fluktuasi harga Minyak WTI antara Januari 2004 sampai Desember 2013

Salah satu dampak dari kenaikan harga minyak di dunia yang mempengaruhi harga

2

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiabahwa kenaikan harga akan berdampak negatif terhadap bisnis mereka dan konsumen

pun khawatir bahwa akan ada kenaikan umum dalam harga barang dan jasa.

Sejak krisis minyak pertama yang terjadi pada tahun 1973, dampak dari perubahan

harga minyak pada aktivitas ekonomi makro telah banyak didiskusikan oleh para

peneliti akademis, investor maupun pembuat kebijakan (OPEC states declare oil

embargo, n.d.). Beberapa penelitian di Amerika Serikat (Hamilton, 1983; Mork, et al.,

1994) menyimpulkan bahwa ada hubungan yang signifikan antara kenaikan harga

minyak mentah dengan resesi Amerika Serikat, telah diterima sebagai dasar

fundamental bagi penelitian selanjutnya tentang efek guncangan harga minyak

mentah pada indikator ekonomi makro seperti tingkat pertumbuhan produk domestik

bruto, inflasi, dan kegiatan industri. Dua studi lainnya dari Hamilton (1996),

menganalisis apakah ada hubungan antara perubahan harga minyak dan produk

domestik bruto di Amerika Serikat. Studi-studi yang lebih baru seperti Eika &

Magnussen (2000), Cunado & Perez de Gracia (2003), dan Jimènez-Rodrìguez &

Sànchez (2005) memperluas penelitian ke Eropa dan negara-negara industri lainnya.

Riset yang mengaitkan dampak harga minyak terhadap harga saham dilakukan oleh

Jones & Kaul (1996), Sadorsky (1999), Gjerde & Sættem (1999), Papapetrou (2001),

Cong, Wei & Jiao (2008), Park & Ratti (2008), dan Ono (2011) yang masing-masing

riset meneliti di pasar modal untuk negara yang sudah tergolong maju . Maghyereh

(2004) merupakan satu-satunya peneliti yang menggunakan analisis di 22 pasar

saham negara berkembang.

Chen (2010) mengemukakan bahwa kenaikan harga minyak menyebabkan

probabilitas yang lebih tinggi untuk munculnya trend penurunan harga saham dalam

jangka panjang. Hasil senada pun diungkapkan oleh Pollet (2002), Hammoudeh & Li

(2004), Bittlingmayer (2005), Lescaroux & Mignon (2008), Seshaiah & Behera

3

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaStudi oleh Sawyer & Nandha (2006) menggunakan model hirarkis terhadap

pengembalian saham, di lain sisi studi mereka menghasilkan hubungan negatif antara

harga minyak dengan return saham secara agregat. Hasil penelitian tersebut diperkuat

oleh Chen et al. (1986), Huang, Masulis, & Stoll (1996), dan Gogineni (2007).

Berdasarkan simpulan tesebut, harga minyak mentah, yang merupakan bahan bakar

utama kegiatan industri, memainkan peran penting dalam membentuk perkembangan

ekonomi dan politik, tidak hanya dengan langsung mempengaruhi indikator agregat,

tetapi juga dengan mempengaruhi biaya operasional dan pendapatan perusahaan.

Ketika pasar saham dalam keadaan efisien, guncangan harga minyak mentah akan

mempengaruhi arus kas dan nilai pasar perusahaan secara negatif, menyebabkan

penurunan langsung dalam pengembalian pasar saham secara keseluruhan.

Indonesia yang pada tahun 2011 mengekspor minyak mentah sebanyak 109.407.580

barrel (Indonesia: Oil for 2011, 2011) dikenal sebagai negara pengekspor minyak dan

juga mantan anggota Organization of the Petroleum Exporting Countries (Humberto,

2010). Kenaikan harga minyak dipandang sebagai sinyal awal potensi kenaikan

kapasitas produksi industri yang kemudian dapat memberi beberapa dampak positif

terhadap kinerja pasar saham Indonesia.

Faff & Brailsford (1999) mengungkapkan dampak positif dan signifikan dari harga

minyak pada perusahaan minyak dan gas yang terdaftar di pasar saham Australia.

Penelitian oleh Burbridge & Harrison (1984) pun memberikan hasil yang serupa.

Pertanyaan yang muncul adalah apakah guncangan harga minyak akan

mempengaruhi kinerja return pasar saham yang pada akhirnya akan menerjemahkan

kinerja bisnis dan mengenai bagaimana pergerakan harga ini akan mempengaruhi

return pasar saham untuk beberapa sektor yang cukup rentan terhadap perubahan

harga minyak dunia di Bursa Efek Indonesia. Sektor pertama yang dipilih untuk

dijadikan objek penelitian ini adalah sektor pertambangan karena harga output pada

4

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiasektor industri dasar dan kimia, sektor aneka industri, dan sektor industri barang

konsumsi yang merupakan golongan industri manufaktur menjadi ketiga sektor

lainnya yang dijadikan objek karena harga minyak mentah yang merupakan input

industri berdampak langsung terhadap biaya operasional dan pendapatan perusahaan.

Penelitian ini bertujuan untuk menyelidiki apakah pergerakan harga minyak

berdampak pada return di beberapa sektor pasar saham Indonesia selama periode

Januari 2004 sampai Desember 2014. Namun, sejauh pengamatan peneliti untuk saat

ini masih minim penelitian mengenai dampak harga minyak dunia pada return saham

untuk kawasan Indonesia. Dengan menguji data pasar saham Indonesia, penelitian ini

diharapkan akan memberikan kontribusi bagi pelaku ekonomi di Indonesia, seperti

bagi pemerintah yang dapat menjadikan pengaruh harga minyak dunia terhadap

return saham sebagai bahan pertimbangan dalam menetapkan keputusan dibidang

moneter khususnya berkaitan dengan kebijakan yang dapat mempengaruhi

penanaman modal di pasar modal dan industri; lalu bagi investor dan praktisi pasar

modal dapat menjadikan penelitian ini sebagai sumber informasi bagi pelaku pasar

saham dalam mengambil keputusan investasi dan menjadi bahan acuan yang diharapkan

memberi gambaran mengenai hubungan kausalitas antara variabel makro yang dalam

penelitian ini adalah harga minyak dunia dengan pergerakan harga saham.

TINJAUAN PUSTAKA

Return Saham

Menurut Jones (2000) ..return is yield dan capital gain (loss).. 1) Yield, yaitu cash

flow yang dibayarkan secara periodik kepada pemegang saham (dalam bentuk

dividen), 2) Capital gain (loss), yaitu selisih antara harga saham pada saat pembelian

dengan harga saham pada saat penjualan. Hal tersebut diperkuat oleh Corrado &

Jordan (2000) yang menyatakan bahwa ..return from investment security is cash flow

and capital gain/loss.. Berdasarkan pendapat yang telah dikemukakan, dapat diambil

5

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiainvestor atas investasi yang dilakukannya, yang terdiri dari dividen dan capital

gain/loss.

Return saham dapat dibedakan menjadi dua yaitu return sesungguhnya (realized

return) dan return yang diharapkan atau return ekspektasi. Return sesungguhnya

merupakan return yang sudah terjadi yang dihitung dari selisih harga sekarang relatif

terhadap harga sebelumnya. Sedang return ekspektasi adalah return yang diharapkan

akan diperoleh oleh investor di masa yang akan datang. Return tersebut memiliki dua

komponen yaitu current income dan capital gain (Wahyudi, 2003; Jogiyanto 2003).

Bentuk dari current income berupa keuntungan yang diperoleh melalui pembayaran

yang bersifat periodik berupa dividen sebagai hasil kinerja fundamental perusahaan.

Sedangkan capital gain berupa keuntungan yang diterima karena selisih antara harga

jual dan harga beli saham. Besarnya capital gain suatu saham akan positif, bilamana

harga jual dari saham yang dimiliki lebih tinggi dari harga belinya. Selanjutnya,

saham dibedakan menjadi dua: 1) return realisasi merupakan return yang telah

terjadi, 2) return ekspektasi merupakan return yang diharapkan akan diperoleh oleh

investor di masa yang akan datang. Informasi yang tersedia di pasar modal memiliki

peranan yang penting untuk mempengaruhi segala macam bentuk transaksi

perdagangan di pasar modal tersebut. Hal ini disebabkan karena para pelaku di pasar

modal akan melakukan analisis lebih lanjut terhadap setiap pengumuman atau

informasi yang masuk ke bursa efek tersebut.

Harga Minyak Dunia

Menurut EIA (2013) minyak dunia adalah …a naturally occurring, yellow-to-black

liquid found in geologic formations beneath the Earth's surface, which is commonly

refined into various types of fuels. It consists of hydrocarbons of various molecular

weights and other liquid organic compounds. Harga minyak mentah dunia diukur dari

harga spot pasar minyak dunia, pada umumnya yang digunakan menjadi standar

6

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaWest Texas Intermediate (WTI) adalah minyak mentah yang berkualitas tinggi.

Minyak mentah tersebut berjenis light-weight dan memiliki kadar belerang yang

rendah. Minyak jenis ini sangat cocok untuk dijadikan bahan bakar, hal ini

menyebabkan harga minyak jenis ini dijadikan patokan bagi perdagangan minyak di

dunia. Harga minyak mentah di WTI pada umumnya lebih tinggi lima sampai enam

dollar daripada harga minyak OPEC dan lebih tinggi satu hingga dua dollar dibanding

harga minyak Brent (Economic Indicators - Crude Oil, 2014).

Harga minyak Brent merupakan campuran dari 15 jenis minyak mentah yang

dihasilkan oleh 15 ladang minyak yang berbeda di laut utara. Kualitas minyak mentah

Brent tidak sebaik minyak mentah WTI, meskipun begitu masih tetap bagus untuk

disuling menjadi bahan bakar. Harga minyak mentah Brent menjadi patokan di Eropa

dan Afrika. Harga minyak Brent lebih rendah sekitar satu hingga dua dollar dari

harga minyak WTI, tetapi lebih tinggi sekitar empat dollar dari harga minyak OPEC

(Farrell et al., 2001).

PENGEMBANGAN HIPOTESIS

Minyak bisa dibilang komoditas klasik dalam ekonomi industri modern. Meskipun

revolusi industri pada awalnya didukung oleh batubara, minyak sebagai bahan bakar

baru pada saat itu dapat meningkatkan keunggulan dalam hal pasokan energi primer

dunia sejak penemuannya pada Pennsylvania pada tahun 1869 (International Energy

Agency, 2005). Sebagai sumber energi, minyak digunakan untuk pembangkit listrik .

Namun, perannya yang paling penting adalah sebagai bahan bakar cair untuk

transportasi. Kapal laut, kereta api, pesawat dan angkutan transportasi lainnya sangat

bergantung pada minyak. Akibatnya, sektor pariwisata di sebagian besar negara juga

sangat bergantung pada minyak. Industri pertanian sangat tergantung pada minyak

untuk produksi pupuk, herbisida dan pestisida. Sektor manufaktur menggunakan

minyak untuk energi dan sebagai bahan baku untuk berbagai produk (Stern &

7

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiabanyak proses produksi dan karena itu faktor penyebab pertumbuhan ekonomi, di lain

sisi pertumbuhan ekonomi akan merangsang konsumsi minyak oleh rumah tangga.

Wakeford (2006) mendefinisikan lonjakan harga minyak sebagai perubahan baik

penawaran atau permintaan minyak. Dalam prakteknya tidak mungkin permintaan

yang tumbuh dengan cepat menyebabkan lonjakan harga kecuali dipengaruhi oleh

kekhawatiran akan kekurangan pasokan. Secara historis, sisi penawaran dianggap

paling bertanggung jawab atas terjadinya lonjakan harga minyak, setidaknya sebagai

pemicu awal. Sriwardani (2009) berpendapat ada beberapa faktor – faktor yang

menyebabkan pergerakan harga minyak mentah dunia, sebagai berikut: 1)

Kekhawatiran akan berkurangnya suplai di pasaran akibat turunnya kapasitas

produksi; minyak merupakan sumber energi yang tidak dapat diperbarui, karenanya

jumlah cadangan minyak dunia akan semakin berkurang seiring dengan

bertambahnya penggunaan minyak tersebut, 2) penutupan atau perbaikan kilang

minyak (refineries), 3) faktor cuaca (badai); bencana yang dialami negara produsen

minyak sangat mempengaruhi stok di pasar; bencana alam dapat menyebabkan

kerusakan pada instalasi produksi minyak, 4) faktor geopolik terutama yang terjadi di

wilayah produsen; 5) faktor melonjaknya permintaan dari negara emerging market

terutama China dan India, serta meningkatnya aksi spekulatif di pasar komoditi.

Saat ini perdagangan saham di Bursa Efek Indonesia didominasi oleh perdagangan

saham sektor pertambangan. Kenaikan harga minyak sendiri secara umum akan

mendorong kenaikan harga saham sektor pertambangan. Hal ini disebabkan karena

dengan peningkatan harga minyak akan memicu kenaikan harga tambang secara

umum. Ini tentu akan mengakibatkan perusahaan pertambangan berpotensi untuk

meningkatkan labanya.

International Monetary Fund (2000) menyatakan bahwa perubahan harga minyak

dunia akan mempengaruhi kegiatan ekonomi, pendapatan perusahaan, inflasi dan

8

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiadengan demikian juga dengan pasar keuangan. Berikut ini akan diberikan pengenalan

singkat dengan hipotesis pasar yang efisien dan hubungan antara pergerakan harga

minyak dan pasar saham.

Ada beberapa perspektif yang berbeda di mana sebuah lonjakan harga minyak dapat

mempengaruhi harga saham. Bjørnland (2008) berpendapat bahwa informasi saat ini

dan masa depan tentang kondisi ekonomi yang dihadapi perusahaan akan menentukan

harga aset di pasar saham. Dilihat dari perspektif ekonomi mikro, yang paling jelas

adalah kenyataan bahwa banyak perusahaan, minyak merupakan sumber daya penting

dan input penting dalam produksi barang. Maka dari itu perubahan harga minyak

tentu akan berdampak pada biaya. Perubahan biaya diperkirakan akan berdampak

lebih jauh terhadap harga saham.

Hamilton (1996) dan Jones & Kaul (1996) menemukan bahwa ada hubungan antara

harga minyak dan pasar saham dimana lonjakan harga minyak akan mempengaruhi

ekonomi makro dan akhirnya berimbas pada tingkat return ekuitas. Hal ini

dikarenakan, lonjakan harga minyak sangat mempengaruhi output riil dan dengan

demikian memiliki efek buruk pada keuntungan perusahaan dimana minyak

digunakan sebagai input. Jones (2004) menyatakan: “Ideally, stock values reflect the

market's best estimate of the future profitability of firms, so the effect of oil price

shocks on the stock market is a meaningful and useful measure of their economic

impact. Since asset prices are the present discounted value of the future net earnings

of firms, both the current and expected future impacts of an oil price shock should be

absorbed fairly quickly into stock prices and returns without having to wait for those

impacts to actually occur”.

Seperti barang dan jasa, teori permintaan dan penawaran juga berlaku untuk harga

minyak dunia. Jika terjadi surplus permintaan untuk minyak akan menyebabkan harga

minyak menjadi lebih tinggi. Dengan demikian akan muncul dua skenario, konsumen

9

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiakedua, biaya perusahaan non-minyak akan meningkat dan ini meningkatkan resiko

dan ketidakpastian yang akan berpengaruh negatif terhadap harga saham dan

mengurangi modal dan investasi perusahaan.

Basher & Sadorsky (2006) melakukan penelitian tentang hubungan risiko harga

minyak dengan pasar saham di negara berkembang. Mereka melakukan penelitian

dengan penekanan pada sikap negara berkembang yang sedang menuju industrialisasi

dengan pesat. Pemilihan negara berkembang juga keputusan yang rasional dan

didasarkan pada kenyataan bahwa ekonomi di negara maju yang hemat energi dan

mereka memiliki konsumsi rendah untuk produk minyak. Di sisi lain, negara-negara

berkembang cenderung menggunakan lebih banyak minyak dan lebih banyak produk

minyak untuk mendukung industri mereka. Maka dari itulah alasan pasar saham

mereka menjadi sasaran risiko harga minyak yang tinggi. Temuan penelitian jelas

menyebutkan adanya hubungan positif dari dampak risiko harga minyak pada tingkat

return pasar saham di negara berkembang.

Nandha & Hammoudeh (2006) permintaan minyak di 15 negara Asia Pasifik

meningkat secara signifikan dan telah dilaporkan bahwa peningkatan permintaan

minyak dari kawasan Asia Pasifik lebih besar daripada peningkatan permintaan dunia

pada tahun 2004 dan beberapa dari 15 negara Asia tersebut adalah pemain terbaik di

pasar saham di tahun 1990-an.

Nandha & Brooks (2009) melihat reaksi fluktuasi harga minyak pada sektor

transportasi di 38 negara dan menemukan bahwa di negara maju, harga minyak

memiliki pengaruh pada sektor ini. Meskipun demikian, tampaknya tidak ada bukti

peran penting harga minyak dunia di negara-negara Asia. Secara keseluruhan,

hubungan antara harga minyak dunia terhadap return saham berbeda dari satu negara

ke negara lainnya dan dari sektor ke sektor lainnya.

Mujahid, Ahmed, & Mustafa (2007) melakukan studi untuk menyelidiki

10

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesialingkup studi mereka hanya untuk pasar saham Pakistan. Alasannya adalah bahwa

fluktuasi harga minyak dapat menyebabkan peningkatan atau penurunan yang

signifikan bagi nilai perusahaan-perusahaan minyak yang berpengaruh secara

langsung terhadap biaya produksi mereka. Salah satu perubahan penting dalam model

di studi ini adalah penambahan volume perdagangan harian di Bursa Efek Karachi

sebagai variabel proxy. Harga minyak diambil sebagai variabel independen

sedangkan return saham digunakan sebagai variabel dependen. Studi ini

menyimpulkan tidak adanya hubungan yang signifikan antara harga minyak dan

tingkat pengembalian saham. Mereka berpendapat bahwa harga Liquefied Petroleum

Gas (LPG) lebih mempunyai pengaruh terhadap return di bursa saham daripada

fluktuasi harga minyak.

Di Indonesia, energi minyak dan gas masih menjadi andalan utama perekonomian

Indonesia, baik sebagai penghasil devisa maupun pemasok kebutuhan energi dalam

negeri. Pembangunan prasarana dan industri yang sedang giat-giatnya dilakukan di

Indonesia, membuat pertumbuhan konsumsi energi rata-rata mencapai 7% dalam 10

tahun terakhir. Pada saat yang bersamaan konsumsi minyak bumi (BBM) di dalam

negeri sudah melebihi kapasitas produksi. Dalam beberapa tahun belakangan ini

penyediaan BBM dalam negeri tidak dapat seluruhnya dipenuhi oleh kilang minyak

domestik, hampir 20%-30% kebutuhan minyak bumi dalam negeri sudah harus

diimpor dari luar negeri (Biro Riset LM FE UI, 2010). Kebutuhan impor minyak

bumi ini diperkirakan akan terus meningkat seiring dengan pertumbuhan jumlah

penduduk yang terus meningkat dan pertumbuhan ekonomi di dalam negeri yang

diharapkan semakin membaik ditahun-tahun mendatang.

Pada bulan Oktober 2005, pemerintah Indonesia memutuskan untuk menghapus

subsidi minyak dalam negeri untuk konsumsi industri. Sejak saat itu, industri harus

11

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiakhususnya pada profit perusahaan menjadi lebih rentan terhadap kenaikan harga

minyak dunia (Agusman & Deriantino, 2008).

Sebuah studi oleh Nandha & Faff (2008) menganalisis 35 indeks industri global

untuk periode antara tahun 1983 sampai 2005. Temuan mereka menunjukkan bahwa

harga minyak memiliki dampak negatif pada pengembalian ekuitas untuk semua

industri kecuali pertambangan, serta industri minyak dan gas. Faff dan Brailsford

(1999) mendapatkan dampak negatif yang sama dari guncangan harga minyak pada

industri seperti kertas dan pengemasan, bank dan transportasi. Dibalik itu, sektor

keuangan mempunyai kinerja yang lebih stabil dan kurang terpengaruh dengan

fluktuasi harga minyak yang tinggi.

Hamilton (1983), Gisser & Goodwin (1986), Sadorsky (1999), Gjerde dan Sættem

(1999), Ciner (2001), dan Park dan Ratti (2008) meneliti dampak dari lonjakan harga

minyak terhadap pasar saham di berbagai negara. Hasilnya menunjukkan bahwa

ketidakstabilan harga minyak memiliki dampak signifikan secara statistik pada pasar

saham, terutama bagi perusahaan yang termasuk golongan industri. Hal ini

dikarenakan perusahaan menggunakan minyak sebagai input energi bahan bakar,

lonjakan terhadap harga minyak mentah dunia akan membuat harga bahan bakar

pendukung produksi menjadi naik dan memberikan pengaruh terhadap meningkatnya

biaya produksi dan berimbas pada menurunnya kemampuan perusahaan untuk

menghasilkan laba dan kemampuan dalam memberikan dividen. Penurunan

kemampuan menghasilkan laba dan membagikan dividen akan membuat minat

investor menjadi rendah, dan investor perusahaan yang bersangkutan akan cenderung

untuk menjual sahamnya sehingga harga saham turun. Penurunan harga saham akan

menurunkan return yang diperoleh oleh investor. Di Bursa Efek Indonesia ada 3

sektor yang termasuk sebagai golongan industri, yakni sektor Industri Dasar, Aneka

Industri, dan Industri Barang Konsumsi. Maka dari itu dirumuskan hipotesis sebagai

12

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaHipotesis 1a: Lonjakan harga minyak dunia berpengaruh negatif terhadap

return saham di sektor Industri Dasar di Bursa Efek Indonesia.

Hipotesis 1b: Lonjakan harga minyak dunia berpengaruh negatif terhadap

return saham di sektor Aneka Industri di Bursa Efek Indonesia.

Hipotesis 1c: Lonjakan harga minyak dunia berpengaruh negatif terhadap

return saham di sektor Industri Barang Konsumsi di Bursa Efek

Indonesia.

Literatur di atas menunjukkan bahwa harga minyak yang tinggi umumnya adalah

berita buruk bagi return saham di sebagian besar sektor, namun hal yang sama tidak

berlaku untuk sektor pertambangan di mana minyak merupakan output produksi.

Oleh karena itu yang akan membuat perbedaan besar adalah apakah minyak sebagai

output atau input dalam sebuah perusahaan. Sebuah studi oleh El-Sharif (2005)

meneliti hubungan antara harga minyak mentah dengan harga saham di industri

minyak dan gas di Inggris. Bukti mereka menunjukkan bahwa terdapat hubungan

positif antara kedua faktor, dan seringkali signifikan dan mencerminkan dampak

langsung dari gejolak harga minyak pada harga ekuitas.

Penelitian lain yang dilakukan oleh Huang et al. (1996), Faff dan Brailsford (1999),

Nandha dan Faff (2008), Cong (2008), dan Mohanty, Nandha, & Bota (2010) pun

mencapai kesimpulan yang sama pada hubungan antara harga minyak dan industri

minyak dan gas untuk beberapa negara yang berbeda. Hal tersebut disebabkan

perusahaan menggunakan minyak sebagai output produksi, lonjakan terhadap harga

minyak mentah dunia akan berimbas pada meningkatnya kemampuan perusahaan

untuk menghasilkan laba dan kemampuan dalam memberikan dividen. Peningkatan

kemampuan menghasilkan laba dan membagikan dividen akan membuat minat

13

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiasaham menjadi naik. Kenaikan harga saham akan meningkatkan return yang

diperoleh oleh investor. Maka dari itu dirumuskan hipotesis kedua yaitu:

Hipotesis 2: Lonjakan harga minyak dunia berpengaruh positif terhadap

return saham di sektor pertambangan di Bursa Efek Indonesia.

METODE PENELITIAN

Data

Penelitian ini menggunakan data harga minyak WTI harian dan penutupan indeks

harian di 4 indeks saham sektoral di Bursa Efek Indonesia yaitu Pertambangan,

Industri Dasar, Aneka Industri, dan Industri Barang Konsumsi selama 10 tahun dari

Januari 2004 hingga Desember 2013. Data sekunder tersebut diperoleh dari informasi

yang tersedia di website www.financeyahoo.co.id. untuk indeks saham sektoral di

Bursa Efek Indonesia serta website US Energy Administration (www.eia.gov) untuk

harga minyak WTI. Selanjutnya, pengolahan data pada penelitian ini akan dibantu

oleh software EViews 7.

Tahapan Analisis

a. Regresi Awal

Variabel dependent yang dianalisis dalam penelitian ini adalah return indeks sektoral

harian, yang dihitung dengan rumus sebagai berikut:

Rit = ... (1)

Persamaan 1: rumus return indeks sektoral

dimana:

Rit : Return indekssaham sektor i pada hari ke t

14

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaPit-1 : Penutupan indekssektor i pada hari ke t-1

Variabel independent di penelitian ini adalah harga minyak dunia harian yang

dihitung dengan rumus sebagai berikut:

OILt = ... (2)

Persamaan 2: rumus perubahan harga minyak dunia

dimana:

OILt : Perubahan harga minyak dunia pada hari ke t

WTIt : Harga minyak dunia pada hari ke t

WTIt-1 : Harga minyak dunia pada hari ke t-1

Tujuan dari regresi ini adalah untuk memberikan gambaran menyeluruh tentang

hubungan antara perubahan harga minyak dan return saham indeks sektoral. Regresi

awal dinyatakan sebagai berikut:

... (3)

Persamaan 3: Regresi Awal

dimana:

Rit : Return indeks saham sektor i pada hari ke t

OILt : Perubahan harga minyak dunia pada hari ke t

It : Perubahan return indeks saham sektor i pada hari ke t

b. Uji Akar Unit (Unit Root Test)

Stasioneritas merupakan salah satu prasyarat penting dalam model ekonometrika

untuk data runtut waktu (time series). Data stasioner adalah data yang menunjukkan

mean, varians dan autovarians (pada variasi lag) tetap sama pada waktu kapan saja

15

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiadapat dikatakan lebih stabil. Apabila data yang digunakan dalam model ada yang

tidak stasioner, maka data tersebut dipertimbangkan kembali validitas dan

kestabilannya. Uji akar unit digunakan untuk menguji adanya anggapan bahwa

sebuah data time series stasioner. Uji yang biasa digunakan adalah uji Dickey–Fuller.

Uji lain yang serupa yaitu Uji Phillips–Perron. Keduanya mengindikasikan

keberadaan akar unit sebagai hipotesis nol. Perlu diketahui bahwa data yang

dikatakan stasioner adalah data yang bersifat flat, tidak mengandung komponen

trend, dengan keragaman yang konstan, serta tidak terdapat fluktuasi periodik. Jika

suatu data time series tidak stasioner pada orde nol, I(0), maka stasioneritas data

tersebut bisa dicari melalui order berikutnya sehingga diperoleh tingkat stasioneritas

pada order ke-n (first difference atau I(1), atau second difference atau I(2), dan

seterusnya.

Hipotesis yang digunakan pada pengujian augmented dickey fuller adalah:

H0 : Terdapat unit roots, data tidak stasioner

H1 : Tidak terdapat unit roots, data stasioner

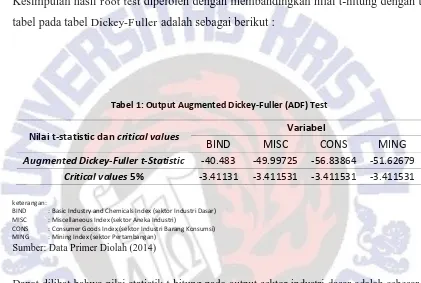

Kesimpulan hasil root test diperoleh dengan membandingkan nilai hitung dengan

t-tabel pada t-tabel Dickey-Fuller.

c. Penentuan Panjang Lag

Sebelum melakukan uji kointegrasi perlu dilakukan penentuan panjang lag. Karena

uji kointegrasi sangat peka terhadap panjang lag, maka penentuan lag yang optimal

menjadi salah satu prosedur penting yang harus dilakukan dalam pembentukan model

(Enders, 2004). Secara umum terdapat beberapa parameter yang dapat digunakan

untuk menentukan panjang lag yang optimal, antara lain AIC (Akaike Information

16

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaPenentuan panjang lag yang optimal didapat dari persamaan VAR dengan nilai AIC,

SIC atau LR yang terkecil.

d. Uji Kointegrasi

Uji kointegrasi dipopulerkan oleh Engle dan Granger (1987). Pendekatan kointegrasi

berkaitan erat dengan pengujian terhadap kemungkinan adanya hubungan

keseimbangan jangka panjang antara variabel-variabel ekonomi seperti yang

disyaratkan oleh teori ekonomi. Pendekatan kointegrasi dapat pula dipandang sebagai

uji teori dan merupakan bagian yang penting dalam perumusan dan estimasi suatu

model dinamis (Engle & Granger, 1987).

Dalam konsep kointegrasi, dua atau lebih variabel runtun waktu stasioner akan

terkointegrasi bila kombinasinya juga linier sejalan dengan berjalannya waktu,

meskipun bisa terjadi masing-masing variabelnya bersifat tidak stasioner. Bila

variabel runtun waktu tersebut terkointegrasi maka terdapat hubungan yang stabil

dalam jangka panjang. Uji kointegrasi yang digunakan dalam penelitian ini adalah uji

kointegrasi yang dikembangkan oleh Johansen. Uji Johansen menggunakan analisis

trace statistic dan nilai kritis pada tingkat kepercayaan α= 5 %.

Hipotesis yang digunakan pada pengujian uji Johansen adalah:

H0 : Data tidak terindikasi adanya kointegrasi

H1 : Data terindikasi adanya kointegrasi

Kesimpulan hasil uji Johansen diperoleh dengan membandingkan nilai trace statistic

17

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiae. Analisis Vector Auto Regression (VAR)

Vector Auto Regression (VAR) biasanya digunakan untuk memproyeksikan sistem

variabel-variabel runtut waktu dan untuk menganalisis dampak dinamis dari faktor

gangguan yang terdapat dalam sistem variabel tersebut. Pada dasarnya Analisis VAR

bisa dipadankan dengan suatu model persamaan simultan, oleh karena dalam Analisis

VAR kita mempertimbangkan beberapa variabel endogen secara bersama-sama

dalam suatu model. Perbedaannya dengan model persamaan simultan biasa adalah

bahwa dalam Analisis VAR masing-masing variabel selain diterangkan oleh nilainya

di masa lampau, juga dipengaruhi oleh nilai masa lalu dari semua variabel endogen

lainnya dalam model yang diamati. Analisis VAR juga merupakan alat analisis yang

sangat berguna, baik di dalam memahami adanya hubungan timbal balik

(interrelationship) antara variabel-variabel ekonomi, maupun di dalam pembentukan

model ekonomi berstruktur. Di samping itu, dalam analisis VAR biasanya tidak ada

variabel eksogen dalam model tersebut.

Salah satu karakteristik dari proses VAR adalah stabilitasnya. Artinya bahwa

prosesnya menghasilkan deret waktu yang stasioner dengan rata-rata yang tidak

berubah pada fungsi waktu.

f. Uji Granger Causality

Tujuan dari uji kausalitas menggunakan Granger Causality adalah mendeteksi ada

tidaknya hubungan sebab akibat (causalities) antara variabelnya yang dapat

dijelaskan oleh nilai-nilai masa lalu. Variabel independent dikatakan “granger-causes” variabel dependent, apabila variabel independent membantu memprediksi variabel dependent. Maka dari itu rumusan hipotesis dari Granger Causality adalah :

H0 : Variabel independent tidak memiliki hubungan sebab akibat dengan variabel

18

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaH1 : Variabel independent memiliki hubungan sebab akibat dengan variabel

dependent.

g. ImpulseResponseFunction dan Variance Decomposition

Untuk menginterpretasikan koefisien VAR, digunakan impulse response function

(IRF) dan variance decomposition (VD). Impulse response function memungkinkan

kita untuk menganalisis perilaku dinamika sementara variance decomposition

menunjukkan tingkat relatif pentingnya dari masing-masing perubahan harga.

Impulse response function memberikan respon dinamik dari setiap variabel endogen

untuk perubahan harga dalam model yaitu dengan menghasilkan representasi rata-rata

pergerakan dari model.

Variance Decomposition memberikan informasi mengenai variabel yang relatif lebih

penting dalam VAR. Pada dasarnya test ini merupakan metode lain untuk

menggambarkan sistem dinamis yang terdapat dalam VAR. Test ini digunakan untuk

menyusun perkiraan error variance suatu variabel, yaitu seberapa besar perbedaan

antara variance sebelum dan sesudah perubahan harga, baik perubahan harga yang

berasal dari variabel itu sendiri maupun perubahan harga dari variabel lain.

ANALISIS DAN PEMBAHASAN

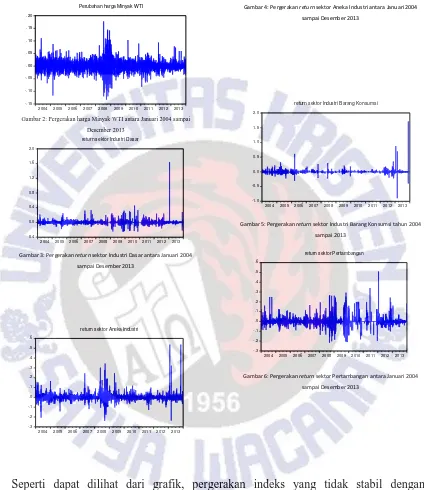

Grafik Level Data Series

Data sampel yang dikumpulkan untuk tujuan penelitian ini telah ditunjukan pada

Gambar 1 dari 5 Januari 2004 sampai 31 Desember 2013, dengan total 2.609

observasi. Sebelum melakukan pengujian uji akar perlu untuk dilihat apakah data

tersebut memiliki trend, intercept atau kombinasi keduanya dengan cara melakukan

plot terhadap variabel harga minyak WTI, return sektor industri dasar, sektor aneka

19

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesia-.15 -.10 -.05 .00 .05 .10 .15 .20

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

Perubahan harga Minyak WTI

Gambar 2: Pergerakan harga Minyak WTI antara Januari 2004 sampai Desember 2013 -0.4 0.0 0.4 0.8 1.2 1.6 2.0

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

return sektor Industri Dasar

Gambar 3: Pergerakan return sektor Industri Dasar antara Januari 2004 sampai Desember 2013

-.3 -.2 -.1 .0 .1 .2 .3 .4 .5 .6

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

return sektor Aneka Industri

Gambar 4: Pergerakan return sektor Aneka Industri antara Januari 2004 sampai Desember 2013

-1.0 -0.5 0.0 0.5 1.0 1.5 2.0

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

return sektor Industri Barang Konsumsi

Gambar 5: Pergerakan return sektor Industri Barang Konsumsi tahun 2004 sampai 2013 -.3 -.2 -.1 .0 .1 .2 .3 .4 .5 .6

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

return sektor Pertambangan

Gambar 6: Pergerakan return sektor Pertambangan antara Januari 2004 sampai Desember 2013

Seperti dapat dilihat dari grafik, pergerakan indeks yang tidak stabil dengan

mayoritas berada di puncak pada tahun 2008 kecuali untuk sektor sektor industri

dasar dan sektor industri barang konsumsi yang digambarkan stabil. Namun tampak

pada variabel variabel harga minyak WTI, return sektor industri dasar, sektor aneka

20

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiatrend tetapi memiliki intercept. Langkah selanjutnya adalah mengukur Unit Root Test

dengan menggunakan kriteria-kriteria di atas.

Uji Akar Unit (Unit Root Test)

Kesimpulan hasil root test diperoleh dengan membandingkan nilai hitung dengan

t-tabel pada t-tabel Dickey-Fuller adalah sebagai berikut :

Tabel 1: Output Augmented Dickey-Fuller (ADF) Test

Nilai t-statistic dan critical values Variabel

BIND MISC CONS MING

Augmented Dickey-Fuller t-Statistic -40.483 -49.99725 -56.83864 -51.62679

Critical values 5% -3.41131 -3.411531 -3.411531 -3.411531

keterangan:

BIND : Basic Industry and Chemicals Index (sektor Industri Dasar) MISC : Miscellaneous Index (sektor Aneka Industri)

CONS : Consumer Goods Index (sektor Industri Barang Konsumsi) MING : Mining Index (sektor Pertambangan)

Sumber: Data Primer Diolah (2014)

Dapat dilihat bahwa nilai statistik t-hitung pada output sektor industri dasar adalah sebesar

-40.48, lebih kecil daripada nilai t-tabel pada tingkat kepercayaan 5% (-3.41). Hasil output

tersebut menunjukkan bahwa data stasioner dan hipotesis null ditolak. Selanjunya dapat

dilihat bahwa nilai statistik t-hitung pada output sektor aneka industri adalah sebesar -49.99,

lebih kecil daripada nilai t-tabel pada tingkat kepercayaan 5% (-3.41). Hasil output tersebut

menunjukkan bahwa data stasioner dan hipotesis null ditolak. Sektor industri barang

konsumsi memiliki nilai statistik t-hitung sebesar -56.83, lebih kecil daripada nilai t-tabel

pada tingkat kepercayaan 5% (-3.41). Hasil output tersebut menunjukkan bahwa data

stasioner dan hipotesis null ditolak. Dapat dilihat bahwa nilai statistik t-hitung pada output

sektor pertambangan adalah sebesar -51.62, lebih kecil daripada nilai t-tabel pada tingkat

kepercayaan 5% (-3.41). Hasil output tersebut menunjukkan bahwa data stasioner dan

21

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaHasil Panjang Lag Optimal

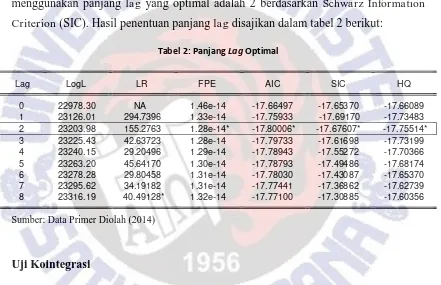

Estimasi VAR sangat peka terhadap panjang lag yang digunakan. Pemilihan kriteria

menggunakan Schwarz Information Criterion (SIC) mengikuti Reimers (1992)

menemukan bahwa SIC berjalan baik dalam pemilihan panjang lag yang optimal.

Setelah melakukan trial error terhadap panjang lag, peneliti meyakini untuk

menggunakan panjang lag yang optimal adalah 2 berdasarkan Schwarz Information

Criterion (SIC). Hasil penentuan panjang lag disajikan dalam tabel 2 berikut:

Tabel 2: Panjang Lag Optimal

Lag LogL LR FPE AIC SIC HQ

0 22978.30 NA 1.46e-14 -17.66497 -17.65370 -17.66089 1 23126.01 294.7396 1.33e-14 -17.75933 -17.69170 -17.73483 2 23203.98 155.2763 1.28e-14* -17.80006* -17.67607* -17.75514* 3 23225.43 42.63723 1.28e-14 -17.79733 -17.61698 -17.73199 4 23240.15 29.20496 1.29e-14 -17.78943 -17.55272 -17.70366 5 23263.20 45.64170 1.30e-14 -17.78793 -17.49486 -17.68174 6 23278.28 29.80458 1.31e-14 -17.78030 -17.43087 -17.65370 7 23295.62 34.19182 1.31e-14 -17.77441 -17.36862 -17.62739 8 23316.19 40.49128* 1.32e-14 -17.77100 -17.30885 -17.60356

Sumber: Data Primer Diolah (2014)

Uji Kointegrasi

Berdasarkan panjang lag diatas, peneliti melakukan uji kointegrasi untuk mengetahui

apakah akan terjadi keseimbangan dalam jangka panjang, yaitu terdapat kesamaan

pergerakan dan stabilitas hubungan diantara variabel-variabel di dalam penelitian ini

atau tidak. Dalam penelitian ini, uji kointegrasi dilakukan dengan menggunakan

metode Johansen’s Cointegration Test. Berikut ini disajikan tabel hasil uji

22

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaTabel 3: Ranking Kointegrasi dari Variabel Minyak WTI dan Keempat Sektor yang Diteliti

Variabel

Trace Statistic maximum eigenvalue

H0 Statistic 0.05 Critical Value H0 Statistic 0.05 Critical Value

BIND r = 0* 1601.168 15.49471 r = 0* 888.1286 14.26460

r ≤ 1 3.0395 3.841466 r ≤ 1 3.0395 3.841466

MISC r = 0* 974.5250 15.49471 r = 0* 538.2732 14.26460

r ≤ 1 2.2518 3.841466 r ≤ 1 2.2518 3.841466

CONS r = 0* 1697.286 15.49471 r = 0* 985.9443 14.26460

r ≤ 1 2.3418 3.841466 r ≤ 1 2.3418 3.841466

MING r = 0* 1502.312 15.49471 r = 0* 790.4059 14.26460

r ≤ 1 1.9063 3.841466 r ≤ 1 1.9063 3.841466

keterangan:

BIND : Basic Industry and Chemicals Index (sektor Industri Dasar) MISC : Miscellaneous Index (sektor Aneka Industri)

CONS : Consumer Goods Index (sektor Industri Barang Konsumsi) MING : Mining Index (sektor Pertambangan)

tanda * mengindikasikan signifikan pada tingkat kesalahan 5%

Sumber: Data Primer Diolah (2014)

Berdasarkan tabel di atas dapat dilihat bahwa nilai trace statistic dan maximum

eigenvalue pada r = 0 lebih besar dari critical value dengan tingkat signifikansi 5%.

Hal ini berarti hipotesis nol yang menyatakan bahwa tidak ada kointegrasi, ditolak

dan hipotesis alternatif yang menyatakan bahwa ada kointegrasi dapat diterima.

Berdasarkan analisis ekonometrik di atas dapat dilihat bahwa di antara semua variabel

dalam penelitian ini, terdapat satu kointegrasi pada tingkat signifikansi 5%. Dengan

demikian, dari hasil uji kointegrasi mengindikasikan bahwa di antara return saham di

sektor industri dasar, aneka industri, industri barang konsumsi dan pertambangan

dengan perubahan harga minyak dunia memiliki hubungan stabilitas atau

keseimbangan dan kesamaan pergerakan dalam jangka panjang. Dengan kata lain,

dalam setiap periode jangka pendek, seluruh variabel cenderung saling

23

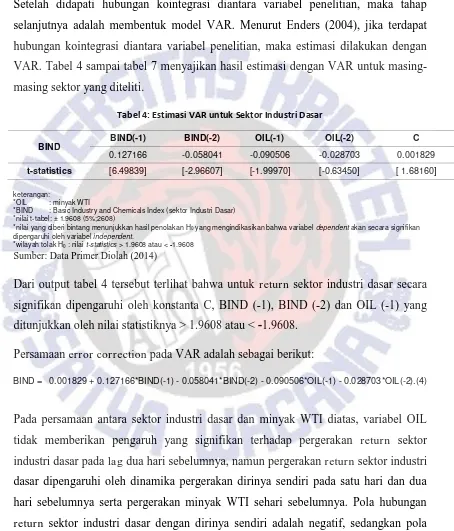

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaAnalisis Vector Auto Regression (VAR)

Setelah didapati hubungan kointegrasi diantara variabel penelitian, maka tahap

selanjutnya adalah membentuk model VAR. Menurut Enders (2004), jika terdapat

hubungan kointegrasi diantara variabel penelitian, maka estimasi dilakukan dengan

VAR. Tabel 4 sampai tabel 7 menyajikan hasil estimasi dengan VAR untuk

masing-masing sektor yang diteliti.

Tabel 4: Estimasi VAR untuk Sektor Industri Dasar

BIND BIND(-1) BIND(-2) OIL(-1) OIL(-2) C

0.127166 -0.058041 -0.090506 -0.028703 0.001829

t-statistics [6.49839] [-2.96607] [-1.99970] [-0.63450] [ 1.68160]

keterangan:

*OIL : minyak WTI

*BIND : Basic Industry and Chemicals Index (sektor Industri Dasar) *nilai t-tabel: ± 1.9608 (5%;2608)

*nilai yang diberi bintang menunjukkan hasil penolakan H0 yang mengindikasikan bahwa variabel dependent akan secara signifikan

dipengaruhi oleh variabel independent.

*wilayah tolak H0 : nilai t-statistics > 1.9608 atau < -1.9608

Sumber: Data Primer Diolah (2014)

Dari output tabel 4 tersebut terlihat bahwa untuk return sektor industri dasar secara

signifikan dipengaruhi oleh konstanta C, BIND (-1), BIND (-2) dan OIL (-1) yang

ditunjukkan oleh nilai statistiknya > 1.9608 atau < -1.9608.

Persamaan errorcorrection pada VAR adalah sebagai berikut:

BIND = 0.001829 + 0.127166*BIND(-1) - 0.058041*BIND(-2) - 0.090506*OIL(-1) - 0.028703*OIL(-2).(4)

Persamaan 4: error correction pada VAR untuk sektor industri dasar

Pada persamaan antara sektor industri dasar dan minyak WTI diatas, variabel OIL

tidak memberikan pengaruh yang signifikan terhadap pergerakan return sektor

industri dasar pada lag dua hari sebelumnya, namun pergerakan return sektor industri

dasar dipengaruhi oleh dinamika pergerakan dirinya sendiri pada satu hari dan dua

hari sebelumnya serta pergerakan minyak WTI sehari sebelumnya. Pola hubungan

24

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiahubungan return sektor industri dasar dengan hubungan perubahan minyak WTI

awalnya negatif kemudian positif.

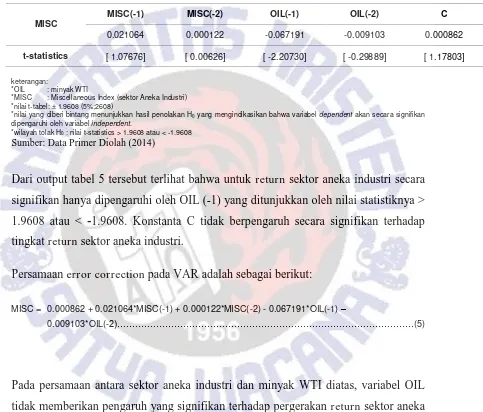

Tabel 5: Estimasi VAR untuk Sektor Aneka Industri

MISC

MISC(-1) MISC(-2) OIL(-1) OIL(-2) C

0.021064 0.000122 -0.067191 -0.009103 0.000862

t-statistics [ 1.07676] [ 0.00626] [ -2.20730] [ -0.29889] [ 1.17803]

keterangan:

*OIL : minyak WTI

*MISC : Miscellaneous Index (sektor Aneka Industri) *nilai t-tabel: ± 1.9608 (5%;2608)

*nilai yang diberi bintang menunjukkan hasil penolakan H0 yang mengindikasikan bahwa variabel dependent akan secara signifikan

dipengaruhi oleh variabel independent.

*wilayah tolak H0 : nilai t-statistics > 1.9608 atau < -1.9608

Sumber: Data Primer Diolah (2014)

Dari output tabel 5 tersebut terlihat bahwa untuk return sektor aneka industri secara

signifikan hanya dipengaruhi oleh OIL (-1) yang ditunjukkan oleh nilai statistiknya >

1.9608 atau < -1.9608. Konstanta C tidak berpengaruh secara signifikan terhadap

tingkat return sektor aneka industri.

Persamaan errorcorrection pada VAR adalah sebagai berikut:

MISC = 0.000862 + 0.021064*MISC(-1) + 0.000122*MISC(-2) - 0.067191*OIL(-1) –

0.009103*OIL(-2)………(5)

Persamaan 5: error correction pada VAR untuk sektor aneka industri

Pada persamaan antara sektor aneka industri dan minyak WTI diatas, variabel OIL

tidak memberikan pengaruh yang signifikan terhadap pergerakan return sektor aneka

industri pada lag dua hari sebelumnya, namun pergerakan return sektor aneka

industri dipengaruhi oleh pergerakan minyak WTI sehari sebelumnya. Pola hubungan

return sektor aneka industri dengan dirinya sendiri dan perubahan minyak WTI

25

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaTabel 6: Estimasi VAR untuk Sektor Industri Barang Konsumsi

CONS CONS(-1) CONS(-2) OIL(-1) OIL(-2) C

0.27095 0.101048 0.076384 -0.092832 0.002722

t-statistics [13.9037] [5.18986] [ 1.66533] [ -2.02396] [ 2.46707]

keterangan:

*OIL : minyak WTI

*CONS : Consumer Goods Index (sektor Industri Barang Konsumsi) *nilai t-tabel: ± 1.9608 (5%;2608)

*nilai yang diberi bintang menunjukkan hasil penolakan H0 yang mengindikasikan bahwa variabel dependent akan secara signifikan

dipengaruhi oleh variabel independent.

*wilayah tolak H0 : nilai t-statistics > 1.9608 atau < -1.9608

Sumber: Data Primer Diolah (2014)

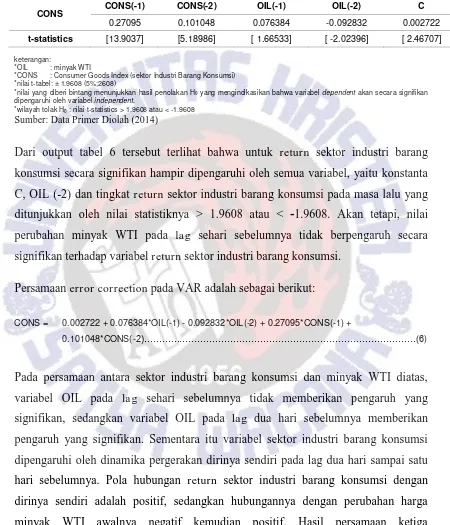

Dari output tabel 6 tersebut terlihat bahwa untuk return sektor industri barang

konsumsi secara signifikan hampir dipengaruhi oleh semua variabel, yaitu konstanta

C, OIL (-2) dan tingkat return sektor industri barang konsumsi pada masa lalu yang

ditunjukkan oleh nilai statistiknya > 1.9608 atau < -1.9608. Akan tetapi, nilai

perubahan minyak WTI pada lag sehari sebelumnya tidak berpengaruh secara

signifikan terhadap variabel return sektor industri barang konsumsi.

Persamaan errorcorrection pada VAR adalah sebagai berikut:

CONS = 0.002722 + 0.076384*OIL(-1) - 0.092832*OIL(-2) + 0.27095*CONS(-1) +

0.101048*CONS(-2)……….………(6)

Persamaan 6: error correction pada VAR untuk sektor industri barang konsumsi

Pada persamaan antara sektor industri barang konsumsi dan minyak WTI diatas,

variabel OIL pada lag sehari sebelumnya tidak memberikan pengaruh yang

signifikan, sedangkan variabel OIL pada lag dua hari sebelumnya memberikan

pengaruh yang signifikan. Sementara itu variabel sektor industri barang konsumsi

dipengaruhi oleh dinamika pergerakan dirinya sendiri pada lag dua hari sampai satu

hari sebelumnya. Pola hubungan return sektor industri barang konsumsi dengan

dirinya sendiri adalah positif, sedangkan hubungannya dengan perubahan harga

minyak WTI awalnya negatif kemudian positif. Hasil persamaan ketiga

26

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiareturn sektor industri barang konsumsi akan mengalami penurunan dua hari

berikutnya.

Tabel 7: Estimasi VAR untuk Sektor Pertambangan

MING MING(-1) MING(-2) OIL(-1) OIL(-2) C

-0.154736 0.003411 0.065538 0.069167 0.002215

t-statistics [-7.90310]* [ 0.17426] [ 1.98621]* [ 2.09598]* [ 2.75156]*

keterangan:

*OIL : minyak WTI

*MING : Mining Index (sektor Pertambangan) *nilai t-tabel: ± 1.9608 (5%;2608)

*nilai yang diberi bintang menunjukkan hasil penolakan H0 yang mengindikasikan bahwa variabel dependent akan secara signifikan

dipengaruhi oleh variabel independent.

*wilayah tolak H0 : nilai t-statistics > 1.9608 atau < -1.9608

Sumber: Data Primer Diolah (2014)

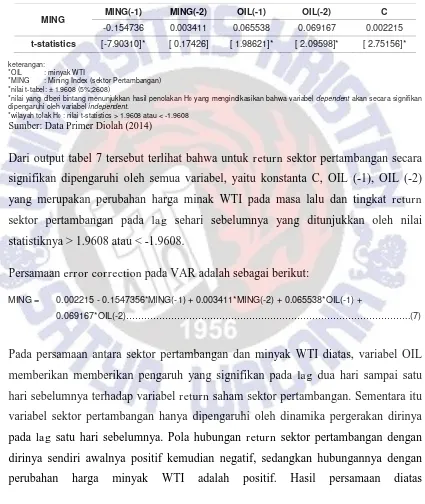

Dari output tabel 7 tersebut terlihat bahwa untuk return sektor pertambangan secara

signifikan dipengaruhi oleh semua variabel, yaitu konstanta C, OIL (-1), OIL (-2)

yang merupakan perubahan harga minak WTI pada masa lalu dan tingkat return

sektor pertambangan pada lag sehari sebelumnya yang ditunjukkan oleh nilai

statistiknya > 1.9608 atau < -1.9608.

Persamaan errorcorrection pada VAR adalah sebagai berikut:

MING = 0.002215 - 0.1547356*MING(-1) + 0.003411*MING(-2) + 0.065538*OIL(-1) +

0.069167*OIL(-2)………..(7)

Persamaan 7: error correction pada VAR untuk sektor pertambangan

Pada persamaan antara sektor pertambangan dan minyak WTI diatas, variabel OIL

memberikan memberikan pengaruh yang signifikan pada lag dua hari sampai satu

hari sebelumnya terhadap variabel return saham sektor pertambangan. Sementara itu

variabel sektor pertambangan hanya dipengaruhi oleh dinamika pergerakan dirinya

pada lag satu hari sebelumnya. Pola hubungan return sektor pertambangan dengan

dirinya sendiri awalnya positif kemudian negatif, sedangkan hubungannya dengan

27

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiamengindikasikan bahwa pada saat harga minyak WTI mengalami kenaikan maka

return sektor pertambangan akan ikut mengalami kenaikan.

Uji Granger Causality

Hasil Uji Granger Causality untuk menguji arah dan hubungan kausalitas antara

perubahan harga minyak WTI dan keempat sektor yang diteliti disajikan dalam tabel

2 berikut:

Tabel 8: Uji Kausalitas Granger untuk Keempat Sektor yang Diteliti

Null Hypothesis: Obs Prob.

BIND does not Granger Cause OIL 2607 0.7588

OIL does not Granger Cause BIND 0.7895

MISC does not Granger Cause OIL 2607 0.0379*

OIL does not Granger Cause MISC 0.0846

OIL does not Granger Cause CONS 2607 0.0339*

CONS does not Granger Cause OIL 0.7537

MING does not Granger Cause OIL 2607 0.0487*

OIL does not Granger Cause MING 0.3816

*H0 ditolak apabila nilai Probability < 0.05

Sumber: Data Primer Diolah (2014)

Perubahan harga Minyak WTI secara statistik tidak signifikan mempengaruhi tingkat

return sektor industri dasar (BIND) dan begitu pula sebaliknya tingkat return sektor

industri dasar secara statistik tidak signifikan memengaruhi perubahan harga Minyak

WTI yang dibuktikan dengan nilai probabilty masing-masing lebih besar dari 0.05

yaitu 0.7588 dan 0.7895 yang berarti menerima hipotesis null sehingga disimpulkan

bahwa tidak terjadi kausalitas apapun untuk tingkat return sektor industri dasar dan

perubahan harga Minyak WTI.

Perubahan harga Minyak WTI secara statistik signifikan mempengaruhi tingkat

return sektor aneka industri (MISC) karena mempunyai nilai probabilty 0.0379

28

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiastatistik tidak signifikan memengaruhi perubahan harga Minyak WTI yang

dibuktikan dengan nilai probabilty lebih besar dari 0.05 yaitu 0.0846 yang berarti

menerima hipotesis null. Dengan demikian, disimpulkan bahwa terjadi kausalitas

searah antara tingkat return sektor aneka industri dan perubahan harga Minyak WTI

yaitu hanya perubahan harga Minyak WTI yang secara statistik signifikan

memengaruhi tingkat return sektor aneka industri dan tidak berlaku sebaliknya.

Perubahan harga Minyak WTI secara statistik signifikan mempengaruhi tingkat

return sektor industri barang konsumsi (CONS) karena mempunyai nilai probabilty

0.0339 sehingga hipotesis null ditolak. Namun, tingkat return sektor industri barang

konsumsi secara statistik tidak signifikan memengaruhi perubahan harga Minyak

WTI yang dibuktikan dengan nilai probabilty lebih besar dari 0.05 yaitu 0.7537 yang

berarti menerima hipotesis null. Dengan demikian, disimpulkan bahwa terjadi

kausalitas searah antara tingkat return sektor industri barang konsumsi dan perubahan

harga Minyak WTI yaitu hanya perubahan harga Minyak WTI yang secara statistik

signifikan memengaruhi tingkat return sektor industri barang konsumsi dan tidak

berlaku sebaliknya.

Perubahan harga Minyak WTI secara statistik signifikan mempengaruhi tingkat

return sektor pertambangan (MING) karena mempunyai nilai probabilty 0.0487

sehingga hipotesis null ditolak. Namun, tingkat return sektor pertambangan secara

statistik tidak signifikan memengaruhi perubahan harga Minyak WTI yang

dibuktikan dengan nilai probabilty lebih besar dari 0.05 yaitu 0.3816 yang berarti

menerima hipotesis null. Dengan demikian, disimpulkan bahwa terjadi kausalitas

searah antara tingkat return sektor pertambangan dan perubahan harga Minyak WTI

yaitu hanya perubahan harga Minyak WTI yang secara statistik signifikan

29

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaHasil Uji Impulse Response Function dan Variance Decomposition

Perilaku dinamis dari model VAR dapat dilihat melalui respon dari setiap variabel

terhadap kejutan dari variabel tersebut maupun terhadap variabel dependent lainnya.

Berikut ini adalah hasil Uji Impulse Response Function antara harga minyak WTI dan

keempat sektor yang diteliti . Dalam model ini response dari perubahan

masing-masing variabel dengan adanya informasi baru diukur dengan 1-standar deviasi.

Sumbu horizontal merupakan waktu dalam periode hari ke depan setelah terjadinya

shock, sedangkan sumber vertikal adalah nilai respon. Garis biru yang ditunjukan

pada grafik merupakan pergerakan impulse response function dari sektor yang diteliti,

sedangkan garis merah merupakan batas tingkat keyakinan 95%. Setelah

menganalisis perilaku dinamis melalui impulse response, selanjutnya akan dilihat

karakteristik model melalui variance decomposition. Pada bagian ini dianalisis

bagaimana varian dari return keempat sektor yang diteliti ditentukan oleh peran dari

harga minyak WTI maupun peran dari dirinya sendiri.

-.0012 -.0008 -.0004 .0000 .0004 .0008 .0012 .0016

1 2 3 4 5 6 7 8 9 10

Response of OIL to Cholesky One S.D. BIND Innovation

30

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaTabel 9: Variance Decomposition untuk Sektor Industri Dasar

Period BIND OIL

1 100.0000 0.000000 2 99.99753 0.002469 3 99.98060 0.019404 4 99.98042 0.019584 5 99.98030 0.019698 6 99.98030 0.019703 7 99.98030 0.019703 8 99.98030 0.019703 9 99.98030 0.019703 10 99.98030 0.019703 Variance Decomposition of BIND:

Sumber: Data Primer Diolah (2014)

Pada awal periode yaitu hari pertama sampai hari ke 4, respon return sektor industri

dasar masih sangat fluktuatif yaitu merespon positif dan negatif sejak terjadinya

shock atau goncangan terhadap perubahan harga minyak WTI. Selanjutnya mulai hari

ke 5 sampai hari ke 7 fluktuasi mulai mengecil artinya return sektor industri dasar

tidak lagi bergejolak seperti periode sebelumnya. Mulai dari hari ke 5 dan seterusnya,

return sektor industri dasar kembali mencapai keseimbangan atau ekuilibrium sama

seperti sebelum terjadinya guncangan perubahan harga minyak WTI. Maka dari itu,

kurang lebih dapat dikatakan bahwa saat terjadi guncangan pada harga minyak WTI,

dibutuh waktu sekitar 4 hari untuk sektor industri dasar bisa kembali mencapai titik

keseimbangan. Dari hasil Variance decompositon menunjukkan bahwa forecast error

variance dari sektor industri dasar pada hari pertama ditentukan oleh dirinya sendiri

atau sebesar 100%, sedangkan perubahan minyak WTI tidak menjelaskan apapun

(nol) terhadap return sektor industri dasar. Dalam periode berikutnya, kontribusi

variabel sektor industri dasar dalam menjelaskan variabilitas sektor industri dasar

31

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiahanya mampu menjelaskan variabilitas sektor industri dasar, yaitu sekitar 0.002%.

Hal ini menunjukkan bahwa fluktuasi return sektor industri dasar lebih banyak

dipengaruhi oleh dirinya sendiri daripada faktor variabel minyak WTI.

-.0015 -.0010 -.0005 .0000 .0005 .0010 .0015 .0020 .0025

1 2 3 4 5 6 7 8 9 10

[image:31.612.101.520.175.629.2]Response of OIL to Cholesky One S.D. MISC Innovation

Gambar 8: Impulse Response Function untuk Sektor Aneka Industri

Tabel 10: Variance Decomposition untuk Sektor Aneka Industri

Period MISC OIL

1 99.98295 0.017055 2 99.79922 0.200776 3 99.79547 0.204529 4 99.79521 0.204790 5 99.79521 0.204791 6 99.79521 0.204792 7 99.79521 0.204792 8 99.79521 0.204792 9 99.79521 0.204792 10 99.79521 0.204792 Variance Decomposition of MISC:

Sumber: Data Primer Diolah (2014)

32

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaPada awal periode, sektor aneka industri memberikan respon yang sangat fluktuatif

sampai hari ke 6 semenjak terjadinya guncangan pada harga minyak WTI. Jadi,

dampak shock sektor aneka industri terhadap guncangan pada harga minyak WTI

sangat terasa sampai kurang lebih satu minggu. Selanjutnya, setelah seminggu berlalu

sampai kepada hari ke 7, dampak shock mulai berkurang yang ditunjukkan dengan

grafik (warna biru) yang tidak lagi terlalu fluktuatif. Ekuilibrium sektor aneka

industri yaitu, pengembalian titik keseimbangan sektor aneka industri sebelum

adanya guncangan pada harga minyak WTI, dapat dicapai pada hari ke 7. Forecast

error variance dari sektor aneka industri pada periode pertama dapat dijelaskan oleh

sektor aneka industri sebesar 99.98%, sedangkan variabel minyak WTI hanya

menjelaskan 0.017% terhadap return sektor aneka industri. Dalam periode

selanjutnya, kontribusi variabel minyak WTI telah mampu menjelaskan variabilitas

sektor aneka industri yaitu sekitar 0.2%. Hingga periode ke 10 forecast error

variance sektor aneka industri yang dapat dijelaskan dari sektor aneka industri sendiri

sebesar 99.79%. Hal ini menunjukkan bahwa fluktuasi sektor aneka industri lebih

banyak dipengaruhi oleh sektor aneka industri itu sendiri daripada faktor minyak

WTI.

-.0015 -.0010 -.0005 .0000 .0005 .0010 .0015

1 2 3 4 5 6 7 8 9 10

Response of OIL to Cholesky One S.D. CONS Innovation

Gambar 9: Impulse Response Function untuk Sektor Industri Barang Konsumsi

[image:32.612.98.529.181.650.2]33

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaTabel 11: Variance Decomposition untuk Sektor Industri Barang Konsumsi

Period CONS OIL

1 99.98737 0.012634 2 99.86985 0.130152 3 99.78281 0.217185 4 99.76555 0.234447 5 99.76550 0.234503 6 99.76522 0.234780 7 99.76521 0.234790 8 99.76521 0.234791 9 99.76521 0.234791 10 99.76521 0.234791 Variance Decomposition of CONS:

Sumber: Data Primer Diolah (2014)

Pada awal periode yaitu hari pertama sampai hari kelima, respon return sektor

industri barang konsumsi masih sangat fluktuatif yaitu merespon positif dan negatif

sejak terjadinya shock atau goncangan terhadap perubahan harga minyak WTI.

Selanjutnya mulai hari ke 6 sampai hari ke 7 fluktuasi mulai mengecil artinya return

sektor industri barang konsumsi tidak lagi bergejolak seperti periode sebelumnya.

Mulai dari hari ke 6 dan seterusnya, return sektor industri barang konsumsi kembali

mencapai keseimbangan atau ekuilibrium sama seperti sebelum terjadinya guncangan

perubahan harga minyak WTI. Maka dari itu, kurang lebih dapat dikatakan bahwa

saat terjadi guncangan pada harga minyak WTI, dibutuh waktu sekitar 5 hari untuk

sektor industri barang konsumsi bisa kembali mencapai titik keseimbangan. Dari

hasil Variance decompositon menunjukkan bahwa forecast error variance dari sektor

industri barang konsumsi pada hari pertama ditentukan oleh dirinya sendiri sebesar

99.98%, sedangkan variabel minyak WTI hanya menjelaskan 0.012% terhadap return

sektor industri barang konsumsi. Dalam periode berikutnya, kontribusi variabel

sektor industri barang konsumsi dalam menjelaskan variabilitas sektor industri barang

konsumsi sedikit berkurang, yaitu sekitar 99.76%, sedangkan kontribusi variabel

34

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiasekitar 0.23%. Hal ini menunjukkan bahwa fluktuasi return sektor industri barang

konsumsi lebih banyak dipengaruhi oleh dirinya sendiri daripada faktor variabel

minyak WTI.

-.0020 -.0015 -.0010 -.0005 .0000 .0005 .0010

1 2 3 4 5 6 7 8 9 10

[image:34.612.101.519.187.642.2]Response of OIL to Cholesky One S.D. MING Innovation

Gambar 10: Impulse Response Function untuk Sektor Pertambangan

Tabel 12 Variance Decomposition untuk Sektor Pertambangan

Period MING OIL

1 99.97981 0.020193 2 99.89621 0.103795 3 99.89533 0.104670 4 99.89531 0.104691 5 99.89531 0.104691 6 99.89531 0.104692 7 99.89531 0.104692 8 99.89531 0.104692 9 99.89531 0.104692 10 99.89531 0.104692 Variance Decomposition of MING:

35

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaPada awal periode, sektor pertambangan memberikan respon yang sangat fluktuatif

sampai hari ke 5 semenjak terjadinya guncangan pada harga minyak WTI.

Selanjutnya, setelah 5 hari berlalu sampai kepada hari ke 6, dampak shock mulai

berkurang yang ditunjukkan dengan grafik (warna biru) yang tidak lagi terlalu

fluktuatif. Ekuilibrium sektor pertambangan yang adalah pengembalian titik

keseimbangan sektor pertambangan sebelum adanya guncangan pada harga minyak

WTI, dapat dicapai pada hari ke 6. Forecast error variance dari sektor pertambangan

pada periode pertama dapat dijelaskan oleh sektor pertambangan sebesar 99.97%,

sedangkan variabel minyak WTI hanya menjelaskan 0.02% terhadap return sektor

pertambangan. Dalam periode selanjutnya, kontribusi variabel minyak WTI telah

mampu menjelaskan variabilitas sektor pertambangan yaitu sekitar 0.1%. Hingga

periode ke 10 forecast error variance sektor pertambangan yang dapat dijelaskan dari

sektor pertambangan sendiri sebesar 99.89%. Hal ini menunjukkan bahwa fluktuasi

sektor pertambangan lebih banyak dipengaruhi oleh sektor pertambangan itu sendiri

daripada faktor minyak WTI.

Berdasarkan hasil analisis terhadap variance decomposition, secara umum dapat

disimpulkan bahwa perubahan harga minyak WTI dapat menjelaskan apabila terjadi

shock terhadap sektor-sektor yang diteliti, namun proporsi penjelasan return

masing-masing sektor yang diteliti masih didominasi oleh dirinya sendiri.

Pembahasan

Output pada VAR Model Substituted Coefficients meringkaskan kompilasi

permodelan secara keseluruhan baik variabel yang signifikan maupun yang tidak

signifikan tetapi di dalam bagian permodelan dan intepretasi ini, peneliti hanya

menggunakan variabel yang signifikan secara statistik. Berikut adalah hasil

permodelan dan juga termasuk hasil pengujian hipotesis untuk masing-masing sektor

36

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaHasil Pengujian Hipotesis 1a:

BIND = 0.001829 + 0.127166*BIND(-1) - 0.058041*BIND(-2) - 0.090506*OIL(-1)…...(8)

Persamaan 8: Permodelan hubungan antara minyak WTI dengan return pada sektor industri dasar

Apabila tidak ada perubahan pada return sektor industri dasar dan harga minyak WTI

pada masa lalu, maka return sektor industri dasar naik sebesar 0,001% yang

disebabkan pengaruh variabel lain yang tidak termasuk dalam penelitian ini. Apabila

return sektor industri dasar satu hari yang lalu meningkat sebesar 1%, akan

menyebabkan perubahan return sektor industri dasar hari ini meningkat sebesar

0,12%, namun jika return sektor industri dasar dua hari yang lalu meningkat sebesar

1%, akan menyebabkan perubahan return sektor industri dasar hari ini sebesar

-0,05%. Apabila harga minyak WTI satu hari yang lalu meningkat sebesar 1%, akan

menyebabkan perubahan return sektor industri dasar hari ini menurun sebesar 0,09%.

Maka dari itu, hipotesis lonjakan harga minyak dunia berpengaruh negatif terhadap

return saham di sektor industri dasar di Bursa Efek Indonesia dapat diterima.

Hasil Pengujian Hipotesis 1b:

MISC = - 0.067191*OIL(-1) )………..(9)

Persamaan 9: Permodelan hubungan antara minyak WTI dengan return pada sektor aneka industri

Apabila harga minyak WTI satu hari yang lalu meningkat sebesar 1%, akan

menyebabkan perubahan return sektor aneka industri hari ini menurun sebesar

0,06%. Maka dari itu, hipotesis lonjakan harga minyak dunia berpengaruh negatif

terhadap return saham di sektor aneka industri di Bursa Efek Indonesia dapat

37

Goncangan Harga Minyak Dunia Terhadap Pasar Modal IndonesiaHasil Pengujian Hipotesis 1c:

CONS = 0.002722 - 0.092833*OIL(-2) + 0.27095*CONS(-1) + 0.101048*CONS(-2) )………..(10)

Persamaan 10: Permodelan hubungan antara minyak WTI dengan return pada sektor industri

barang konsumsi

Apabila tidak ada perubahan pada return sektor industri barang konsumsi dan harga

minyak WTI pada masa lalu, maka return sektor industri barang konsumsi naik

sebesar 0,002% yang disebabkan pengaruh variabel lain yang tidak termasuk dalam

penelitian ini. Apabila return sektor industri barang konsumsi satu hari yang lalu

meningkat sebesar 1%, akan menyebabkan perubahan return sektor industri barang

konsumsi hari ini meningkat sebesar 0,27%, dan jika return sektor industri dasar dua

hari yang lalu meningkat sebesar 1%, akan menyebabkan perubahan return sektor

industri dasar hari ini sebesar 0,1%. Apabila harga minyak WTI dua hari yang lalu

meningkat sebesar 1%, akan menyebabkan perubahan return sektor industri barang

konsumsi hari ini menurun sebesar 0,09%. Maka dari itu, hipotesis lonjakan harga

minyak dunia berpengaruh negatif terhadap return saham di sektor industri barang

konsumsi di Bursa Efek Indonesia dapat diterima.

Ketiga sub-hipotesis pertama membuktikan lonjakan harga minyak dunia

berpengaruh negatif terhadap return saham di sektor industri, menurut peneliti hal ini

dikarenakan minyak bersama dengan modal, tenaga kerja dan bahan baku merupakan

komponen paling penting dalam produksi barang dan perubahan harga input tersebut

akan mempengaruhi arus kas. Naiknya harga minyak, yang dibarengi dengan tidak

adanya efek substitusi lengkap antara faktor-faktor produksi, meningkatkan biaya

produksi. Meningkatnya biaya produksi dan berimbas pada menurunnya kemampuan

perusahaan untuk menghasilkan laba dan kemampuan dalam memberikan dividen.

Penurunan kemampuan menghasilkan laba dan membagikan dividen akan membuat

38

Goncangan Harga Minyak Dunia Terhadap Pasar Modal Indonesiacenderung untuk menjual sahamnya sehingga harga saham turun. Penurunan harga

saham akan menurunkan return yang diperoleh oleh investor.

Hasil Pengujian Hipotesis 2:

MING = 0.002215 - 0.1547356*MING(-1) + 0.065538* OIL(-1) +

0.069167*OIL(-2) )………..(11)

Persamaan 11: Permodelan hubungan antara minyak WTI dengan return pada sektor pertambangan

Apabila tidak ada perubahan pada return sektor pertambangan dan harga minyak

WTI pada masa lalu, maka return sektor pertambangan naik sebesar 0,002% yang

disebabkan pengaruh variabel lain yang tidak termasuk dalam penelitian ini. Apabila

return sektor pertambangan satu hari yang lalu meningkat sebesar 1%, akan

menyebabkan perubahan return sektor industri barang konsumsi pertambangan hari

ini sebesar -0,15%, Apabila harga minyak WTI satu hari ya