UNIVERSITAS SUMATERA UTARA FAKULTAS EKONOMI

PROGRAM S-I EKSTENSI MEDAN

ANALISIS HUBUNGAN RASIO LEVERAGE DENGAN RETURN ON INVESTMENT (ROI) PADA PT WAHANA

OTTOMITRA MULTIARTHA,Tbk

DRAFT SKRIPSI

OLEH:

DELLY BAYU PUTRA 050521035

DEPARTEMEN MANAJEMEN

Guna Memenuhi Salah Satu Syarat untuk Memperoleh Gelar Sarjana Ekonomi

ABSTRAK

Delly Bayu Putra (2009) “Analisis Hubungan Rasio Leverage Dengan Return on Investment (ROI) pada PT.Wahana Ottomitra Multiartha, Tbk”. Dr.Khaira Amalia F, SE, MBA,Ak,, sebagai Dosen Pembimbing, Prof. Dr. Ritha F. Dalimunthe, M.Si., sebagai Ketua Departemen Manajemen, Drs.Syahyunan, M.Si., sebagai Dosen Penguji I, Drs.Liasta Ginting, M.Si., sebagai Dosen Penguji II.

Tujuan penelitian ini adalah untuk mengetahui hubungan rasio leverage dengan return on investment (ROI) pada PT.Wahana Ottomitra Multiartha, Tbk. Variabel kebijakan hutang yang digunakan terdiri dari : rasio hutang (debt ratio), rasio hutang terhadap ekuitas (debt to equity ratio), rasio hutang jangka panjang terhadap ekuitas (long term debt to equity ratio), dan rasio laba terhadap beban bunga (times interest earned ratio).

Metode penelitian yang digunakan adalah metode analisis Korelasi Rank Spearman pada tingkat signifikansi

α

= 5%. Untuk melihat hubungan rasio leverage dengan ROI pada PT.Wahana Ottomitra Multiartha,, Tbk dilakukan dengan menggunakan bantuan program software SPSS (Statistis Product and Service Solution). Penelitian ini menggunakan data sekunder berupa laporan keuangan tahunan PT.Wahana Ottomitra Multiartha, Tbk yaitu Laporan Neraca dan Laporan Laba Rugi tahun 2003 sampai dengan 2007.Hasil penelitian menunjukkan bahwa : rasio hutang (debt ratio) memiliki hubungan yang negatif dan signifikan, rasio hutang terhadap ekuitas (debt to equity) memiliki hubungan yang negatif dan signifikan, rasio hutang jangka panjang terhadap ekuitas (long term debt to equity ratio) memiliki hubungan yang negatif dan signifikan, rasio laba terhadap beban bunga (times interest earned ratio) memiliki hubungan yang positif dan signifikan terhadap return on investment (ROI) PT.Wahana Ottomitra Multiartha, Tbk.

Kata Kunci : Debt Ratio, Debt to Equity Ratio, Long Term Debt to Equity Ratio, Times Interest Earned Ratio, Return On Investment

KATA PENGANTAR

Segala puji, hormat dan syukur penulis panjatkan kepada Tuhan Yang Maha Esa, yang telah memberikan seluruh rahmat dan kesehatan serta kesempatan kepada penulis untuk menyelesaikan dan mempersembahkan skripsi ini sebagai salah satu syarat guna memperoleh gelar Sarjana Ekonomi Departemen Manajemen pada Fakultas Ekonomi Universitas Sumatera Utara.

Penulis telah banyak mendapatkan bimbingan, nasehat dan dorongan dari berbagai pihak selama masa perkuliahan hingga penulisan skripsi ini. Pada kesempatan ini penulis ingin menyampaikan terima kasih yang tulus kepada:

1. Bapak Drs. Jhon Tafbu Ritonga, M.Ec., selaku Dekan Fakultas Ekonomi Universitas Sumatera Utara.

2. Ibu Prof. Dr. Ritha F. Dalimunthe, SE, M.Si., selaku Ketua Departemen Manajemen Fakultas Ekonomi Universitas Sumatera Utara.

3. Ibu Dra. Nisrul Irawati, MBA selaku Sekretaris Departemen Manajemen Fakultas Ekonomi Universitas Sumatera Utara dan Dosen Penguji I yang telah membantu memberikan masukan dalam penyusunan skripsi ini.

4. Ibu Dr. Khaira Amalia.F, SE, MBA,Ak., selaku Dosen Pembimbing yang telah meluangkan begitu banyak waktu untuk memberikan bimbingan, arahan dan saran kepada penulis dalam penulisan maupun perbaikan skripsi ini.

6. Bapak Drs.Liasta Ginting, M.Si, selaku Dosen Penguji II yang telah membantu memberikan masukan dalam penyusunan skripsi ini.

7. Ibu Dra. Adja Syafinat, selaku Dosen Wali.

8. Kepada Pimpinan dan seluruh karyawan PT. Wahana Ottomitra Multiartha, Tbk Cabang Medan yang telah berkenan memberikan izin untuk melakukan penelitian dan membantu penulis dalam memberikan data yang penulis butuhkan.

9. Seluruh dosen yang telah berjasa dalam memberikan ilmu pengetahuan selama penulis berada pada masa perkuliahan di Fakultas Ekonomi Universitas Sumatera Utara, beserta seluruh pegawai ekonomi yang telah banyak memberikan kemudahan kepada penulis selama dalam penyusunan skripsi ini.

10. Teristimewa kepada Ayahanda Handoyo dan Ibunda Ernidawati yang telah senantiasa memberikan kasih sayang, dukungan moril, materil, nasehat dan doa yang tak henti-hentinya kepada penulis. Terima kasih juga penulis sampaikan buat adek-adek ku tercinta Dimas & Dinda, yang selalu mendukung penulis dalam menyelesaikan skripsi ini. Dukungan dan semangat yang beriring doa dan pengharapan adalah bukti cinta kasih bagi penulis.

Penulis menyadari bahwa ini masih belum sempurna, masih ada kekurangan baik isi maupun penyajiannya. Oleh karena itu, dengan senang hati penulis mengharapkan saran dan kritik yang membangun dari semua pihak untuk kesempurnaan skripsi ini. Akhir kata, penulis berharap semoga skripsi ini dapat bermanfaat bagi semua pihak.

Medan, Juni 2009 Penulis

DAFTAR ISI

Halaman

ABSTRAK ……….. i

KATA PENGANTAR ……… ii

DAFTAR ISI ... v

DAFTAR TABEL ………... viii

DAFTAR GAMBAR ……….. ix

BAB I PENDAHULUAN A. Latar Belakang Masalah ... 1

B. Perumusan Masalah ... 5

C. Kerangka Konseptual ... 5

D. Hipotesis ... 7

E. Tujuan dan Manfaat Penelitian 1. Tujuan Penelitian ... 8

2. Manfaat Penelitian ... 8

F. Metode Penelitian 1. Batasan Operasional ... 9

2. Definisi Operasional dan Pengukuran Variabel ... 9

3. Tempat dan Waktu Penelitian ... 11

4. Jenis Data ... 11

5. Teknik Pengumpulan Data ... 11

6. Metode Analisis Data ... 12

BAB II URAIAN TEORITIS A. Penelitian Terdahulu ... 15

B. Rasio Keuangan ... ... 16

C. Rasio Leverage ... 17

D. Pengertian Struktur Modal ... 20

E. Hutang 1. Pengertian Hutang ... 25

BAB III GAMBARAN UMUM PERUSAHAAN

A. Sejarah PT. Federal International Finance (FIF),Tbk .. 33 B. Visi Dan Misi ... 34 C. Struktur Organisasi ... 34

D. Variabel Kebijakan Hutang dan Return on

Investment (ROI) ... 36 BAB IV ANALISIS DAN EVALUASI

A. Analisis Deskriptif ... 41 1. Analisis Deskriptif Rasio Hutang (X1)

dan ROI (Y) ... 42 2. Analisis Deskriptif Rasio Hutang terhadap Ekuitas

(X2) dan ROI (Y) ... 46

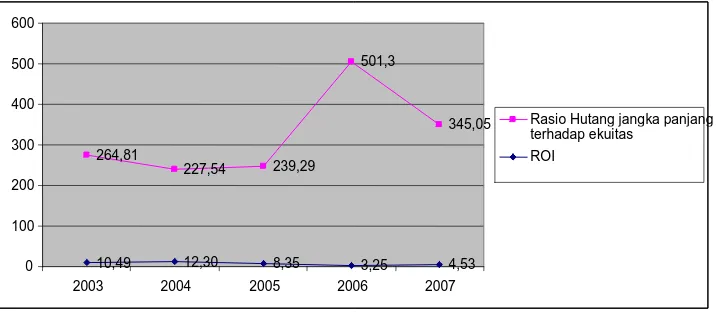

3. Analisis Deskriptif Rasio Hutang Jangka Panjang Terhadap Ekuitas (X3) dan ROI (Y) ... 49

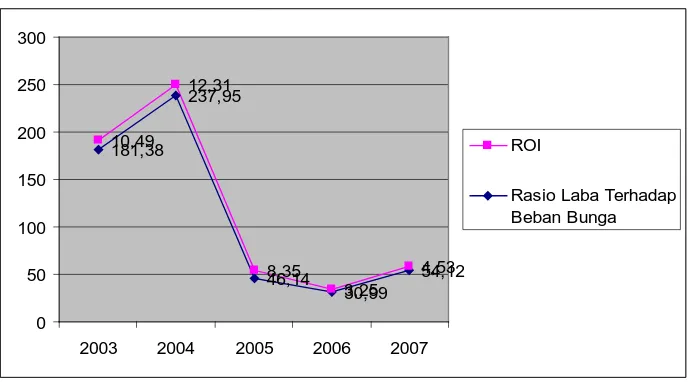

4. Analisis Deskriptif Rasio Laba terhadap Beban

Bunga (X4) dan ROI (Y) ... 52

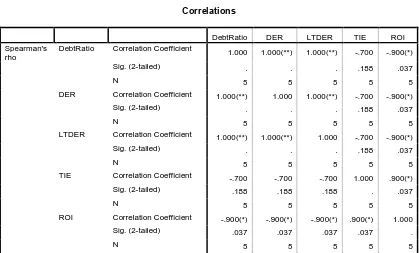

B. Analisis Hubungan Kebijakan Hutang Dengan Return on Investment (ROI) PT.Wahana Ottomitra

Multiartha,Tbk dengan Metode Korelasi Rank Spearman 1. Hubungan Debt Ratio atau Rasio Hutang Dengan

Return on Investment (ROI) ... 56 2. Hubungan Debt To Equity Ratio (DER) Dengan

Return on Investment (ROI ) ... 58 3. Hubungan Long Term Debt to Equity Ratio (LTDER)

Dengan Return on Ivestment (ROI) ... 60 4. Hubungan Times Interest Earned (TIE)

BAB V KESIMPULAN DAN SARAN

A. Kesimpulan ... 63 B. Saran ... 64 DAFTAR PUSTAKA

DAFTAR TABEL

No. Judul Halaman

1.1 Total Hutang, Modal Sendiri dan Laba Bersih PT.Wahana Ottomitra Multiartha,Tbk

Tahun 2003 – 2007 ………... 4 4.1 Rasio Leverage dan Return on Investment

PT.Wahana Ottomitra Multiartha,Tbk

DAFTAR GAMBAR

No. Judul Halaman

1.1 Kerangka Konseptual ... 7

3.1 Struktur Organisasi …………... 35 4.1. Fluktuasi Rasio Hutang dan ROI tahun 2003 – 2007 ... 43 4.2 Fluktuasi Rasio Hutang terhadap Ekuitas dan ROI

tahun 2003 – 2007 ... 46 4.3 Fluktuasi Rasio Hutang Jangka Panjang terhadap Ekuitas

dan ROI tahun 2003 – 2007 ... 50 4.4 Fluktuasi Rasio Laba terhadap Beban Bunga dan ROI

ABSTRAK

Delly Bayu Putra (2009) “Analisis Hubungan Rasio Leverage Dengan Return on Investment (ROI) pada PT.Wahana Ottomitra Multiartha, Tbk”. Dr.Khaira Amalia F, SE, MBA,Ak,, sebagai Dosen Pembimbing, Prof. Dr. Ritha F. Dalimunthe, M.Si., sebagai Ketua Departemen Manajemen, Drs.Syahyunan, M.Si., sebagai Dosen Penguji I, Drs.Liasta Ginting, M.Si., sebagai Dosen Penguji II.

Tujuan penelitian ini adalah untuk mengetahui hubungan rasio leverage dengan return on investment (ROI) pada PT.Wahana Ottomitra Multiartha, Tbk. Variabel kebijakan hutang yang digunakan terdiri dari : rasio hutang (debt ratio), rasio hutang terhadap ekuitas (debt to equity ratio), rasio hutang jangka panjang terhadap ekuitas (long term debt to equity ratio), dan rasio laba terhadap beban bunga (times interest earned ratio).

Metode penelitian yang digunakan adalah metode analisis Korelasi Rank Spearman pada tingkat signifikansi

α

= 5%. Untuk melihat hubungan rasio leverage dengan ROI pada PT.Wahana Ottomitra Multiartha,, Tbk dilakukan dengan menggunakan bantuan program software SPSS (Statistis Product and Service Solution). Penelitian ini menggunakan data sekunder berupa laporan keuangan tahunan PT.Wahana Ottomitra Multiartha, Tbk yaitu Laporan Neraca dan Laporan Laba Rugi tahun 2003 sampai dengan 2007.Hasil penelitian menunjukkan bahwa : rasio hutang (debt ratio) memiliki hubungan yang negatif dan signifikan, rasio hutang terhadap ekuitas (debt to equity) memiliki hubungan yang negatif dan signifikan, rasio hutang jangka panjang terhadap ekuitas (long term debt to equity ratio) memiliki hubungan yang negatif dan signifikan, rasio laba terhadap beban bunga (times interest earned ratio) memiliki hubungan yang positif dan signifikan terhadap return on investment (ROI) PT.Wahana Ottomitra Multiartha, Tbk.

Kata Kunci : Debt Ratio, Debt to Equity Ratio, Long Term Debt to Equity Ratio, Times Interest Earned Ratio, Return On Investment

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Perusahaan dalam menjalankan kegiatan usahanya selalu menghadapi masalah-masalah rumit dalam rangka mencapai tujuan yang optimal. Proses pencapaian tujuan tersebut membutuhkan ketersediaan dana yang cukup untuk membeli aktiva tetap, membeli persediaan barang jadi, penjualan dan membeli surat berharga baik untuk kepentingan transaksi maupun untuk menjaga likuiditas perusahaan. Dana yang dibutuhkan oleh perusahaan bersumber dari pemilik perusahaan (modal sendiri) dan dari pinjaman.

Hutang adalah instrumen yang sangat sensitif terhadap perubahan nilai perusahaan. Nilai perusahaan ditentukan oleh struktur modal. Diketahui bahwa perusahaan dengan rasio hutang yang relatif tinggi memiliki pengembalian yang lebih tinggi dalam situasi perekonomian normal, tetapi akan menghadapi resiko kerugian ketika perekonomian berada dalam kondisi resesi. Perusahaan dengan rasio hutang yang rendah akan mempunyai risiko yang lebih kecil, tetapi juga memiliki kesempatan untuk meningkatkan pengembalian atas ekuitas. Prospek pengembalian yang tinggi sangat diinginkan oleh pemegang saham, tetapi pemegang saham enggan menghadapi risiko. Oleh karena itu, keputusan penggunaan hutang mengharuskan perusahaan untuk menyeimbangkan pengembalian yang lebih tinggi terhadap kenaikan risiko.

Oleh karena itu, perusahaan yang memiliki profitabilitas yang tinggi dapat meningkatkan nilai perusahaan.

Pembelanjaan permanen perusahaan mencerminkan perimbangan antara hutang dan modal sendiri. Pada hakekatnya masalah pembelanjaan adalah menyangkut masalah keseimbangan finansial perusahaan. Dengan demikian pembelanjaan berarti keseimbangan antara hutang dengan modal sendiri (Riyanto, 2001:22). Dengan menggunakan lebih banyak hutang berarti memperbesar resiko yang ditanggung perusahaan. Begitu juga sebaliknya, dengan menggunakan lebih banyak hutang juga memperbesar tingkat pengembalian diharapkan (Brigham dan Weston, 2001:5).

Pemilihan struktur keuangan merupakan masalah yang menyangkut komposisi pendanaan yang akan digunakan oleh perusahaan, yang pada akhirnya berarti penentuan berapa banyak hutang yang akan digunakan oleh perusahaan untuk mendanai aktivanya. Resiko keuangan timbul karena penggunaan hutang, yang menyebabkan lebih besarnya variabilitas laba bersih (net income). Apabila perusahaan mempunyai beban hutang yang besar, tetapi aktiva yang dibeli

dengan hutang itu memberi penghasilan yang lebih besar dibandingkan biaya hutangnya maka “leverage” itu mampu menambah laba perusahaan. Dengan demikian, laba per sahamnya akan mengalami pertumbuhan yang baik. Jadi leverage dapat digunakan untuk meningkatkan hasil pengembalian pemegang saham. Sebaliknya, penggunaan hutang dalam jumlah yang besar justru mendorong perusahaan menuju ke arah kebangkrutan (Sawir, 2005:11).

hutang jangka panjang terhadap ekuitas (long term debt to equity ratio) dan rasio laba terhadap beban bunga (time interest earned ratio), (Sawir, 2005:13).

PT. Wahana Ottomitra Multiartha, Tbk merupakan salah satu lembaga keuangan bukan bank yang bergerak di bidang jasa, yaitu sesuai izin yang dimiliki dapat melakukan berbagai jenis pembiayaan sewa guna usaha (leasing), yaitu salah satunya dalam pembiayaan konsumen untuk kepemilikan kendaraan bermotor roda dua. Pembiayaan konsumen yang diberikan adalah dalam bentuk kepemilikan kendaraan bermotor roda dua dengan fasilitas pembiayaan yang meliputi jangka waktu 1 (satu) tahun sampai 4 (empat) tahun. Khusus untuk pembiayaan kolektif yang difasilitasi oleh suatu perusahaan atau organisasi, jangka waktu pembiayaan bisa sampai 5 (lima) tahun.

PT. Wahana Ottomitra Multiartha, Tbk sebagai perusahaan pembiayaan kendaraan bermotor roda dua berusaha untuk mencapai keseimbangan finansialnya dalam menjalankan kegiatan operasi perusahaan. Perseroan mempunyai perjanjian kerjasama dalam pemberian pembiayaan dengan PT. Bank PAN Indonesia Tbk, PT. Bank Syariah Mandiri, PT. Bank Lippo Tbk, PT. Bank NISP Tbk, PT. Bank Negara Indonesia Tbk, PT. Bank Rakyat Indonesia Tbk, PT. Bank Central Asia, PT. Bank Permata Tbk. Untuk tahun yang berakhir 2007, hubungan pinjaman – pinjaman dengan sejumlah yang ada dikenakan suku bunga antara 15,04% sampai dengan 21%.

Pada Tabel 1.1 berikut dapat diketahui jumlah hutang, modal sendiri dan laba bersih yang diperoleh PT. Wahana Ottomitra Multiartha, Tbk berdasarkan Laporan Keuangan Tahunan (2003-2007).

Tabel 1.1

Total Hutang, Modal Sendiri dan Laba Bersih PT. Wahana Ottomitra Multiartha, Tbk

Tahun 2003 – 2007 (dalam rupiah)

TAHUN

TOTAL HUTANG MODAL SENDIRI

LABA BERSIH

Rp % Rp %

Rp %

2003 775.782.727 - 231.897.686 - 105.805.863 -

2004 1.190.574.129 53,47 431.501.927 86,07 199.604.215 88,65

2005 1.971.761.552 65,61 680.699.732 57,75 219.197.833 9,82

2006 4.409.753.295 123,64 834.389.015 22,58 170.448.635 -22,24

2007 3.563.981.323 -19,18 965.567.605 24,55 205.088.043 20,32

Sumber: Bagian Keuangan PT. Wahana Ottomitra Multiartha, Tbk (dalam tahun 2008)

Tabel 1.1 menunjukkan bahwa jumlah hutang PT. Wahana Ottomitra Multiartha, Tbk mengalami peningkatan dari tahun ke tahun dan dari Tabel 1.1 juga terlihat bahwa jumlah modal sendiri dan laba bersih yang diperoleh PT.Wahana Ottomitra Multiartha, Tbk dari tahun ke tahun mengalami peningkatan dan penurunan. Pada tahun 2006 jumlah hutang mengalami peningkatan yang sangat tinggi yaitu sebesar Rp.4.409.753.295 (123,64%) dan jumlah modal sendiri juga mengalami peningkatan sebesar Rp. 834.389.015 (22,58%), tetapi laba bersih mengalami penurunan sebesar Rp.170.448.635

(-22,24%) pada tahun 2006.

Wahana Ottomitra Multiartha, Tbk mengalami peningkatan yang tidak terlampau drastis yang cukup besar dari tahun 2003 sampai dengan 2007, maka dilakukan penelitian dengan judul “Analisis Hubungan Rasio Leverage Dengan Return on Investment (ROI) pada PT.Wahana Ottomitra Multiartha,Tbk”

B. Perumusan Masalah

Berdasarkan latar belakang masalah yang dikemukakan sebelumnya maka dirumuskan dirumuskan masalah sebagai berikut :

1. Bagaimana hubungan antara Debt Ratio dengan Return on Investment? 2. Bagaimana hubungan antara Debt to Equity dengan Return on Investment ?

3. Bagaimana hubungan antara Long Term Debt to Equity Ratio dengan Return on Investment ? 4. Bagaimana hubungan antara Times Interest Earned Ratio dengan Return on Investment ?

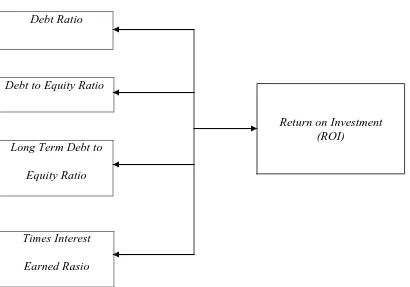

C. Kerangka Konseptual

Rasio leverage adalah untuk kemampuan perusahaan untuk memenuhi segala kewajiban finansialnya seandainya perusahaan tersebut saat itu di likuidasi, dengan kata lain berati kemampuan suatu perusahaan untuk membayar semua hutang-hutangnya, baik jangka panjang maupun jangka pendek.

Rasio hutang dinyatakan dalam empat indikator (Sawir, 2005:13). Pertama, Rasio Hutang (debt ratio), kedua adalah rasio hutang terhadap ekuitas (debt to equity ratio), ketiga rasio hutang

perusahaan semakin tinggi dan tingkat keuntungan yang diharapkan semakin tinggi pula. Pada kenyataannya modal dari hutang dan modal sendiri akan mempengaruhi profitabilitas.

Penggunaan hutang terhadap profitabilitas secara teoritis dapatlah dikatakan penggunaan modal asing (hutang) yang lebih besar akan mengakibatkan kenaikan profitabilitas perusahaan. Return on Investment (ROI) adalah kelompok rasio profitabilitas yang menghubungkan laba

dengan investasi dan digunakan sebagai alat ukur tingkat pengembalian atas investasi (Van Horne, 2005: 224).

Berdasarkan uraian di atas, maka dapat dilihat bagaimana hubungan kebijakan hutang (leverage keuangan) terhadap ROI perusahaan dan digambarkan dalam kerangka konseptual

sebagai berikut :

Debt Ratio

Debt to Equity Ratio

Gambar 1.1 Kerangka Konseptual Hubungan Kebijakan Hutang Dengan Return on Investment

Sumber : Sawir (2005:13)

Long Term Debt to

Equity Ratio

Times Interest

Earned Rasio

D. Hipotesis

Berdasarkan kerangka konseptual, maka dihipotesiskan sebagai berikut:

1. Debt Ratio memiliki hubungan yang positif dan signifikan dengan Return on Investment. 2. Debt to Equity Ratio memilki hubungan yang positif dan signifikan dengan Return on

Investment.

3. Long Term Debt to Equity Ratio memilki hubungan yang positif dan signifikan dengan Return on Investment.

4. Times Interest Earned Ratio memilki hubungan yang positif dan signifikan dengan Return on Investment.

E. Tujuan dan Manfaat Penelitian 1. Tujuan Penelitian

Tujuan dilakukannya penelitian ini adalah :

1. Untuk mengetahui dan menganalisis hubungan antara Debt ratio dengan Return on Investment.

2. Untuk mengetahui dan menganalisis hubungan antara Debt to Equity Ratio dengan Return on Investment.

3. Untuk mengetahui dan menganalisis hubungan antara Long Term Debt to Equity Ratio dengan Return on Investment.

2. Manfaat Penelitian 1. Bagi Perusahaan

Penelitian ini diharapkan dapat menjadi bahan masukan bagi pimpinan PT. Wahana Ottomitra Multiartha, Tbk sebagai bahan pertimbangan bagi pembuatan keputusan dalam rangka penetapan kebijakan hutang.

2. Bagi Peneliti

Penelitian ini diharapkan dapat melatih dan mengembangkan kemampuan berpikir ilmiah peneliti dalam bidang keuangan khususnya memahami hubungan kebijakan hutang dengan return on investment.

3. Bagi Peneliti Selanjutnya

Penelitian ini diharapkan juga dapat menjadi bahan perbandingan bagi peneliti lain yang ingin meneliti permasalahan yang sama atau yang berkaitan dengan skripsi ini. F. Metode Penelitian

1. Batasan Operasional

Batasan operasional dari penelitian sebagai berikut:

a. Neraca keuangan PT. Wahana Ottomitra Multiartha, Tbk selama 5 tahun dari tahun 2003 hingga 2007.

b. Laporan Laba-Rugi selama 5 tahun dari tahun 2003 hingga 2007.

c. Ruang lingkup dari permasalahan yang diteliti adalah hanya sebatas hubungan rasio Leverage (debt ratio, debt to equity ratio, long term debt to equity ratio, time interest

earned ratio) perusahaan terhadap Return on Investment (ROI).

2. Definisi Operasional dan Pengukuran Variabel

Variabel-variabel yang digunakan dalam penelitian ini yaitu: a. Return on Investment (Y)

Return on Investment merupakan rasio untuk mengukur kemampuan perusahaan untuk

mengelola aktivanya untuk menghasilkan laba bersih setelah pajak (Sawir, 2005:33). ROI =

b. Rasio Leverage Keuangan (X)

Variabel-variabel yang digunakan dalam rasio leverage (Sawir, 2005:13-14) yaitu :

1. Rasio Utang atau Debt Ratio (X1)

Rasio ini memperlihatkan proporsi antara kewajiban yang dimiliki dan seluruh kekayaan yang dimiliki. Semakin tinggi hasil persentasenya, cenderung semakin besar resiko keuangannya bagi kreditur maupun pemegang saham.

Debt Ratio =

Aktiva Total

Hutang Total

2. Rasio Utang Terhadap Ekuitas atau Debt to Equity Ratio (X2)

Rasio ini menggambarkan perbandingan utang dengan ekuitas dalam pendanaan perusahaan dan menunjukkan kemampuan modal sendiri perusahaan tersebut untuk memenuhi seluruh kewajibannya.

Rasio ini menggambarkan setiap modal sendiri yang dijadikan jaminan untuk utang jangka panjang.

LTDER =

Sendiri Modal

Panjang Jangka

Hutang

4. Rasio Laba Terhadap Beban Bunga atau Times Interest Earned (X4)

Rasio ini disebut juga rasio penutupan, mengukur kemampuan pemenuhan kewajiban bunga tahunan dengan laba operasi, sejauh mana laba operasi boleh turun tanpa menyebabkan kegagalan dalam pemenuhan kewajiban membayar bunga pinjaman.

TIE =

Bunga Beban

Pajak Sebelum Usaha

Laba

3. Tempat dan Waktu Penelitian

Penelitian ini dilaksanakan pada PT. Wahana Ottomitra Multiartha, Tbk Cabang Medan, yang berlokasi di Komplek Multatuli Indah Blok FF No.32-33 Medan. Penelitian ini dilakukan mulai bulan Februari 2008 sampai dengan bulan April 2009.

4. Jenis Data

Jenis data dalam penelitian ini adalah data sekunder (secondary data) yaitu data yang diperoleh dalam bentuk yang sudah jadi, sudah dikumpulkan dan diolah oleh pihak lain dan biasanya sudah dalam bentuk publikasi. Data sekunder yang dibutuhkan dalam penelitian ini yaitu:

a. Sejarah singkat PT. Wahana Ottomitra Multiartha, Tbk b. Struktur organisasi PT. Wahana Ottomitra Multiartha, Tbk

5. Teknik Pengumpulan Data

Teknik pengumpulan data yang digunakan dalam penelitian ini adalah sebagai berikut : a. Wawancara

Merupakan kegiatan untuk mengumpulkan data pada objek penelitian dengan cara tanya jawab secara langsung dengan pegawai yang berwenang dalam memberikan informasi yang dibutuhkan dalam penelitian.

b. Studi Dokumentasi

Merupakan pengumpulan data dan informasi dari buku-buku, jurnal, internet dan sumber data lain yang berhubungan dengan objek penelitian, yang nantinya data tersebut digunakan sebagai acuan dan bahan pertimbangan terhadap apa yang ada dilapangan.

6. Metode Analisis Data

Dalam penganalisaan masalah yang dihadapi sebagai objek pembahasan ini, penulis menggunakan metode analisis sebagai berikut:

a. Metode Analisis Deskriptif

Suatu metode dimana data yang telah diperoleh, disusun, dikelompokkan, dicari rata-rata hitungnya, dianalisis, kemudian diinterprestasikan sehingga diperoleh apa yang dideskriptifkan.

b. Metode Analisis Korelasi Rank Spearman

a. Berkenaan dengan besaran angka. Besar kecilnya angka korelasi menentukan kuat atau lemahnya hubungan kedua variabel. Patokan angkanya adalah sebagai berikut (Sarwono,2006:112) :

Arti Angka Korelasi

o 0 – 0,25 : Korelasi sangat lemah (dianggap tidak ada) o >0,25 – 0,5 : Korelasi cukup

o >0,25 – 0,75 : Korelasi kuat

o >0,75 – 1 : Korelasi sangat kuat

b. Selain besar korelasi, tanda korelasi juga berpengaruh pada penafsiran. Negatif (-) pada output menunjukkan adanya arah yang berlawanan, sedangkan tanda positif (+) menunjukkan arah yang sama.

Setelah angka korelasi didapat, maka diuji apakah angka korelasi yang didapat benar-benar signifikan atau dapat digunakan untuk menjelaskan hubungan dua variabel. Signifikansi Hasil Korelasi

Hipotesis:

H0 : rs = 0, artinya tidak terdapat hubungan yang signifikan antara variabel bebas (Xi)

dengan variabel terikat (Y).

H1 : rs ≠ 0, artinya terdapat hubungan yang signifikan antara variabel bebas (Xi)

dengan variabel terikat (Y).

Berdasarkan Probabilitas Pengambilan Keputusan:

Jika probabilitas < 0,05 = H0 ditolak.

BAB II

URAIAN TEORITIS

A. Peneliti Terdahulu

Meliwanti (2007) dalam meneliti “Analisis Hubungan Kebijakan Hutang Terhadap Return on Investment Pada PT. Intraco Penta,Tbk Medan” mengatakan bahwa berdasarkan korelasi

Spearman dengan uji hipotesis dengan menggunakan bantuan SPSS dan alpha 5%, ditemukan bahwa rasio hutang (hutang debt) memiliki hubungan yang positif dan signifikan, rasio hutang terhadap ekuitas memiliki yang positif dan tidak signifikan, rasio hutang jangka panjang terhadap ekuitas memiliki hubungan positif dan tidak signifikan, rasio laba terhadap beban bunga memiliki hubungan positif dan tidak signifikan terhadap Return on Investment.

Dermawan (2007) dalam meneliti “Analisis Hubungan Manajemen Piutang Terhadap Kemampulabaan Pada PT (Persero) Pelabuhan Indonesia I Medan” mengatakan bahwa berdasarkan metode analisis korelasi Product Moment Pearson pada tingkat signifikansi

α

= 10% dengan bantuan SPSS, menunjukkan bahwa rasio receivable turnover dan days sales outstanding sebagai metode yang dapat mengevaluasi manajemen piutang tidak memilikihubungan yang signifikan terhadap kemampulabaan atau kemampuan perusahaan dalam memperoleh laba.

yang positif dan signifikan, rasio likuiditas terhadap pengembalian investasi memiliki hubungan yang negatif dan tidak signifikan, rasio leverage terhadap pengembalian investasi memiliki hubungan yang positif dan signifikan.

B. Rasio Keuangan

Alat yang digunakan dalam pemeriksaan laporan keuangan adalah rasio keuangan, yang menghubungkan dua data keuangan dengan jalan membagi satu data dengan data lainnya (Van Horne, 2005:133). Harahap (2004:297) menyatakan bahwa rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan signifikan.

Syamsudin (2003:39-40) menyatakan beberapa kegunaan rasio keuangan yaitu :

a. Satu buah rasio saja tidak dapat digunakan untuk menilai keseluruhan operasi yang telah dilaksanakan. Untuk menilai keadaan perusahaan secara keseluruhan jumlah rasio haruslah dinilai secara bersama-sama.

b. Perhitungan rasio finansial sebaiknya didasarkan pada data laporan keuangan yang sudah diperiksa.

c. Rasio adalah sangat penting untuk diperhatikan bahwa pelaporan satu akuntansi yang digunakan haruslah sama.

Menurut Martono dan Harjito (2001:53), secara garis besar ada empat jenis rasio yang digunakan untuk menilai kinerja keuangan perusahaan yaitu :

untuk mengukur kemampuan perusahaan dalam memenuhi kewajiban-kewajiban finansialnya yang harus segera dipenuhi atau kewajiban pendek.

b. Rasio aktivitas (Activity ratio), yaitu rasio yang mengukur efisiensi perusahaan dalam menggunakan aset-asetnya.

c. Rasio Leverage/utang (Leverage ratio), yaitu rasio yang mengukur seberapa banyak perusahaan menggunakan dana dari hutang (pinjaman).

d. Rasio profitabilitas (Profitability ratio), yaitu rasio yang menunjukkan kemampuan perusahaan untuk memperoleh keuntungan dari penggunaan modalnya.

Hasil analisis rasio keuangan yang dinyatakan dalam bentuk rasio yang merupakan perbandingan antara satu rekening tertentu dalam laporan keuangan dengan rekening lainnya. Rasio keuangan digunakan untuk menentukan apakah posisi keuangan suatu perusahaan sehat atau tidak.

C. Rasio Leverage

Perusahaan untuk mendanai biaya operasional yang terus meningkat, kerapkali perusahaan memakai dana pinjaman yang dikenal dengan leverage keuangan. Leverage Keuangan adalah penggunaan pembiayaan dengan hutang. Leverage keuangan perusahaan akan mempengaruhi laba per lembar saham, tingkat resiko dan harga saham. Nilai perusahaan yang tidak mempunyai hutang untuk pertama kali akan naik pada saat kebutuhan akan tambahan modal dipenuhi hutang dan nilai tersebut kemudian akan mencapai puncaknya dan akhirnya nilai itu akan menurun setelah penggunaan hutang berlebihan.

digunakan dalam sturktur modal perusahaan. Leverage keuangan merujuk pada penggunaan sekuritas yang memberikan penghasilan yang tetap yaitu hutang dan saham leverage. Resiko keuangan adalah tambahan resiko bagi pemegang saham biasa akibat penggunaan leverage keuangan.

Leverage keuangan akan mempengaruhi laba per saham yang diharapkan perusahaan,

tingkat resiko dari laba tersebut, dan karena itu juga harga saham perusahaan. Penggunaan leverage keuangan mempunyai efek yang baik dan buruk. Leverage yang lebih tinggi akan

memperbesar laba per saham yang diharapkan tetapi juga resiko perusahaan. Menurut Brigham dan Weston (2005:154) risiko keuangan adalah bagian dari risiko yang ditanggung pemegang saham, yang melebihi risiko bisnis yang mendasar, sebagai akibat dari penggunaan leverage keuangan. Risiko keuangan timbul karena penggunaan hutang yang menyebabkan lebih besarnya variabilitas laba bersih (net income).

Menurut Riyanto (2001:331), rasio leverage adalah rasio-rasio yang dimaksud untuk mengukur sampai seberapa besar aktiva perusahaan dibiayai dengan hutang (dept to total assets ratio). Sedangkan menurut Sawir (2005:13), rasio leverage mengukur tingkat solvitabilitas suatu

perusahaan. Rasio ini menunjukkan kemampuan perusahaan untuk memenuhi segala kewajiban finansialnya dan seandainya perusahaan tersebut dilikuidasi.

Rasio-rasio leverage yang umum digunakan adalah : 1. Rasio Utang (Debt Ratio)

Debt ratio =

Aktiva Total

Hutang Total

2. Rasio Utang terhadap ekuitas atau DER (Debt to Equity Ratio)

Rasio ini menggambarkan perbandingan utang dengan ekuitas dalam pendanaan perusahaan dan menunjukkan kemampuan modal sendiri perusahaan tersebut untuk memenuhi seluruh kewajibannya.

3. Rasio Utang Jangka Panjang Terhadap Ekuitas (Long Term Debt to Equity Ratio).

LTDER =

Rasio ini menggambarkan setiap modal sendiri yang dijadikan jaminan untuk hutang jangka panjang.

4. Rasio Laba Terhadap Beban Bunga atau TIE (Times Interest Earned)

TIE =

Rasio ini disebut juga rasio penutupan, mengukur kemampuan pemenuhan kewajiban bunga tahunan dengan laba operasi, sejauh mana laba operasi boleh turun tanpa menyebabkan kegagalan dalam pemenuhan kewajiban membayar bunga pinjaman.

D. Pengertian Struktur Modal

Struktur modal merupakan keputusan keuangan yang kompleks. Untuk mencapai tujuan perusahaan memaksimalkan kekayaan pemilik, manajamen keuangan harus dapat menilai struktur modal perusahaan dan memahami hubungannya dengan risiko, hasil/pengembalian dan nilai.

Hubungan antara pinjaman dan modal sendiri mempunyai perbedaan utama dalam hak suara, tuntutan atas pendapatan dan aktiva, jatuh tempo dan perlakukan pajak. Hal ini menjadi jelas sesuai dengan posisinya maka pemberi modal sendiri mempunyai risiko yang lebih besar dan karenanya harus mendapat kompensasi dengan pendapatan yang lebih tinggi daripada pemberi dana pinjaman.

Kebijakan struktur modal melibatkan perimbangan (trade-off) antara risiko dan tingkat pengembalian :

a. Menggunakan lebih banyak hutang berarti memperbesar risiko yang ditanggung pemegang saham.

b. Menggunakan lebih banyak hutang juga memperbesar tingkat pengembalian yang diharapkan.

Resiko yang makin tinggi cenderung menurunkan harga saham, tetapi meningkatkan tingkat pengembalian yang diharapkan. Teori trade-off menjelaskan bahwa apabila keuntungan dengan menggunakan hutang lebih besar dari pada biaya hutang maka perusahaan sebaiknya menggunakan hutang. Apabila sebaliknya, maka perusahaan sebaiknya menggunakan ekuitas. Posisi struktur modal optimal perusahaan terletak pada titik di mana keuntungan penggunaan hutang sama dengan biaya penggunaan hutang (Brigham dan Weston, 2005:15)

Husnan (2000:293) menyatakan bahwa dalam teori struktur modal terdapat dua kondisi, yaitu :

1. Struktur modal pada pasar modal sempurna dan tidak ada pajak

Pasar modal tersebut antara lain tidak dikenal dengan biaya kebangkrutan, tidak ada biaya transaksi, bunga simpanan dan pinjaman sama yang berlaku untuk semua pihak.

a. Laba operasi yang diperoleh setiap tahunnya dianggap konstan. Ini berati bahwa perusahaan tidak merubah keputusan investasinya.

b. Laba yang tersedia bagi pemegang saham dibagikan sebagai dividen. Ini berarti kita tidak memasukkan kerumitan faktor kebijakan dividen.

c. Hutang yang dipergunakan bersifat permanen. Ini berarti bahwa hutang yang jatuh tempo akan diperpajang lagi.

d. Struktur hutang yang akan berganti dilakukan secara langsung. Artinya, apabila perusahaan menambah hutang, maka modal sendiri dikurangi dan sebaliknya.

Teori struktur modal pasar sempurna dan tidak ada pajak terdapat dua pendekatan, yaitu: 1. Pendekatan Tradisional

Pendekatan tradisional ini, menyatakan bahwa pasar modal yang sempurna dan tidak ada pajak, nilai perusahaan atau biaya modal perusahaan bisa dirubah dengan cara merubah struktur modalnya.

2. Pendekatan Modigliani dan Miller (MM)

Pendekatan ini menyatakan bahwa pendekatan tradisional adalah tidak benar. Pendekatan ini menunjukkan bahwa dalam keadaan pasar modal sempurna dan tidak ada pajak maka keputusan pendanaan menjadi tidak relevan. Artinya penggunaan hutang ataukah modal sendiri akan memberi dampak yang sama bagi kemakmuran pemilik perusahaan.

2. Struktur modal pada pasar modal sempurna dan ada pajak

membayar pajak penghasilan yang lebih kecil. Karena menghemat membayar pajak merupakan manfaat bagi pemilik perusahaan, maka tentunya nilai perusahaan yang menggunakan hutang akan lebih besar dari nilai perusahaan yang tidak menggunakan hutang.

Menurut Martono & Harjito (2001:138), struktur modal adalah bauran atau perpaduan dari hutang jangka panjang, saham preferen dan saham biasa. Struktur modal yang ditargetkan adalah perpaduan antara hutang, saham preferen, saham biasa yang dikehendaki perusahaan dalam struktur modalnya, sedangkan struktur modal yang optimal adalah struktur modal yang mengoptimalkan keseimbangan antara resiko dan pengembalian sehingga memaksimumkan harga saham.

Menurut Brigham dan Weston (2005:150), struktur modal adalah yang ditargetkan adalah bauran atau perpaduan dari hutang, saham preferen, dan saham biasa yang dikehendaki perusahaan dalam struktur modalnya. Struktur modal yang optimal adalah gabungan dari utang dan ekuitas yang memaksimumkan harga saham perusahaan. Menurut Warsono (2003:236), struktur modal perusahaan secara umum terdiri dari tiga komponen. Pertama, hutang jangka panjang, kedua, saham preferen yaitu merupakan kombinasi antara modal sendiri dengan hutang jangka panjang, dan terajhir atau ketiga, ekuitas saham biasa.

Berdasarkan pengertian struktur modal diatas, maka struktur modal dapat dinyatakan dalam dua indikator (Warsono, 2003):

1. Rasio Utang (Debt Ratio)

Rasio hutang secara sistematis dapat diformulasikan sebagai berikut: Rasio Hutang =

Aktiva Total

Semakin tinggi rasio hutang suatu perusahaan mengindikasikan bahwa dengan struktur modal tersebut, resiko keuangan yang ditanggung para pemegang saham biasa semakin tinggi.

2. Rasio Hutang-Ekuitas (Debt to equity ratio)

Rasio hutang-ekuitas adalah perbandingan antara hutang jangka panjang dengan ekuitas saham biasa (stock equity). Secara sistematis, rasio hutang-ekuitas dapat diformulasikan sebagai berikut:

Rasio Hutang-Ekuitas =

Biasa Saham Ekuitas

Panjang Jangka

Hutang

Semakin tinggi rasio hutang-ekuitas mengindikasikan bahwa dengan struktur modal tersebut, rasio keuangan yang ditanggung oleh para pemegang saham biasa semakin tinggi. Beberapa faktor yang mempengaruhi keputusan yang sehubungan dengan stuktur modal (Sawir, 2005:12) adalah:

1. Resiko bisnis perusahaan atau tingkat resiko yang terkandung pada aktiva perusahaan apabila tidak menggunakan hutang. Makin besar resiko perusahaan, makin rendah resiko hutang optimalnya.

2. Posisi pajak perusahaan, alasan utama untuk menggunakan utang adalah karena biaya bunga dapat dikurangkan dalam perhitungan pajak. Akan tetapi jika sebagian besar dari pendapatan perusahaan telah terhindar dari pajak karena penyusutan yang dipercepat atau kompensasi kerugian, maka tarif pajaknya akan rendah dan keuntungan akibat penggunaan hutang juga akan mengecil.

tersedianya dana dimasa mendatang dan konsekuensinya akibat kurangnya dan sangat berpengaruh terhadap struktur modal yang ditargetkan.

E. Hutang

1. Pengertian Hutang

Menurut Riyanto (2001:227), hutang atau modal asing adalah modal yang digunakan untuk membiayai kegiatan perusahaan yang berasal dari luar perusahaan yang sifatnya sementara bekerja di perusahaan, yang pada saatnya harus dibayar kembali. Dalam mengelola keuangan, suatu perusahaan harus menentukan struktur pinjaman yang sesuai. Besar pinjaman atau kredit yang digunakan untuk membelanjai kegiatan perusahaan digambarkan oleh rasio leverage (Debt ratio). Semakin tinggi peranan utang dalam membelanjai investasi semakin tinggi pula resiko

keuangan (finansial risk) bagi perusahaan. Resiko keuangan digambarkan oleh bunga (interest) yang harus dibayar, disertai pembayaran kembali (repayment) hutang tersebut. Prinsip penggunaan utang berlaku dalam membelanjai kegiataan perusahaan, apabila dengan menggunakan hutang tersebut, kemampulabaan modal sendiri (Return on Equity) disingkat ROE dan ROI dapat ditingkatkan.

Hutang atau pinjaman dilakukan bila jumlah uang (pinjaman pokok) dipinjam dalam jangka waktu tertentu. Pemberi pinjaman atau kreditur akan membebankan bunga dengan persentase tetap dan pembayaran kembali hutang pokok sesuai syarat perjanjian. Kreditur akan memerlukan jaminan sekuritas atas dana yang dipinjamkan. Adapun syarat perjanjian pinjaman umumnya meliputi :

3. Fee dan biaya administrasi yang lain 4. Bunga pinjaman.

Menurut Brigham & Houston (2001:4) keuntungan penggunaan hutang adalah :

a. Bunga yang dibayarkan dapat dipotong untuk tujuan pajak, sehingga menurunkan biaya efektif dari hutang.

b. Pemegang hutang (debtholder) mendapat pengembalian yang tetap, sehingga pemegang saham (stockholder) tidak perlu mengambil bagian laba mereka ketika perusahaan dalam kondisi prima.

c. Finansial leverage dimungkinkan laba perlembar saham akan meningkat. Sedangkan kerugian penggunaan hutang menurut adalah:

a. Semakin tinggi hutang (debt ratio) maka semakin tinggi pula resiko peruusahaan, sehingga suku bunganya mungkin akan lebih tinggi.

b. Apabila perusahaan mengalami kesulitan keuangan dan laba perusahaan tidak mencukupi beban bunga maka pemegang sahamnya harus menutupi kekurangan itu dan perusahaan akan bangkrut jika mereka tidak sanggup.

c. Melalui finansial leverage dimungkinkan harga perlembar saham akan meningkat. 2. Jenis-Jenis Hutang

Menurut Riyanto (2001:227) pembagian hutang dalam tiga golongan, yaitu : 1. Hutang jangka pendek (Short Term Debt)

a. Kredit Rekening Koran

Kredit rekening koran adalah kredit yang diberikan oleh Bank kepada perusahaan dengan batas palfond tertentu di mana perusahaan mengambilnya tidak sekaligus melainkan sebagian demi sebagian sesuai kebutuhannya, dan bunga yang dibayar hanya untuk jumlah yang telah diambil saja, meskipun sebenarnya perusahaan meminjamnya lebih dari jumlah tersebut.

b. Kredit dari Penjual

Kredit dari penjual merupakan perniagaan yang terjadi apabila penjualan produk dilakukan dengan kredit. Apabila penjualan dengan kredit berarti bahwa penjual baru menerima pembayaran harga dari barang yang dijualnya beberapa waktu kemudian setelah barang diserahkan. Selama ini pembeli atau pelanggan dapat dikatakan menerima kredit penjual dari penjual atau produsen. Pada umumnya perusahaan memberikan kredir penjual adalah perusahaan industri, sedangkan perusahaan yang menerima adalah perusahaan perdagangan.

c. Kredit dari Pembeli

perusahaan-perusahaan industri yang mengerjakan hasil agraria tersebut sebagai bahan dasarnya.

d. Kredit Wesel

Kredit wesel terjadi apabila suatu perusahaan mengeluarkan “surat pengakuan Hutang” yang berisikan kesanggupan untuk membayar sejumlah uang tertentu kepada pihak tertentu dan pada saat tertentu (surat promes/notes payables), dan setelah ditandatangani surat tersebut dapat dijual atau diuangkan pada bank.

2. Hutang Jangka Menengah (Intermediate Term Debt)

Hutang yang jangka waktu atau umumnya adalah lebih dari satu tahun dan kurang dari 10 tahun. Kebutuhan membelanjai usaha dengan kredit ini dirasakan karena adanya kebutuhan yang tidak dapat dipenuhi dengan kredit jangka pendek disatu pihak dan juga sukar untuk dipenuhi dengan kredit jangka panjang dilain pihak. Bentuk-bentuk utama dari kredit jangka menengah adalah :

a. Term Loan

Term Loan Adalah kredit usaha dengan umur lebih dari satu tahun dan kurang dari 10

tahun. Pada umumnya term loan dibayar kembali dengan angsuran tetap selama suatu periode tertentu, misalkan pembayaran angsuran dilakukan setiap tahun, setiap kwartal atau setiap tahun.

b. Leasing

Leasing adalah suatu alat atau cara untuk mendapatkan “service” dari suatu aktiva tetap

3. Hutang jangka panjang yaitu hutang yang jangka waktunya lebih dari 10 tahun

Modal jangka panjang adalah hutang yang jangka waktunya adalah panjang, umurnya lebih dari 10 tahun. Hutang jangka panjang ini pada umumnya digunakan untuk membelanjai perluasan perusahaan (ekspansi) atau modernisasi perusahaan, karena kebutuhan modal kerja untuk keperluan tersebut meliputi jumlah yang besar. Adapun jenis dari hutang jangka panjang antara lain :

a. Pinjaman Obligasi

Pinjaman obligasi adalah pinjaman uang untuk jangka waktu yang panjang dimana si debitur mengeluarkan surat pengakuan hutang yang mempunyai nominal tertentu. Jangka waktu pinjaman obligasi didasarkan pada pertimbangan-pertimbangan : jangka waktu pinjaman kredit disesuaikan dengan jangka waktu penggunaannya diperusahaan dan jumlah angsuran disesuaikan dengan jumlah penyusutan dari aktiva tetap yang akan dibelanjai dengan kredit obligasi tersebut.

b. Pinjaman Hipotik

Pinjaman hipotik adalah pinjaman jangka waktu dimana pemberi uang (kreditur) diberi hak hipotik terhadap suatu barang tidak bergerak, agar supaya bila pihak debitur tidak memenuhi kewajibannya, barang itu dapat dijual dan dari hasil penjualan tersebut dapat digunakan untuk menutupi tagihannya.

F. Profitabilitas

Profit atau keuntungan merupakan elemen yang penting yang harus diperhatikan oleh

yang dilakukan, kemampuan perusahaan untuk dapat bersaing di pasar (survive), kemampuan perusahaan untuk dapat melakukan ekspansi usaha (developt).

Profitabilitas merupakan hasil akhir bersih dari berbagai kebijakan dan keputusan manajemen (Sawir, 2005:17). Profitabilitas dimaksudkan adalah kemampuan perusahaan untuk memperoleh laba. Riyanto (2001:331) mengatakan bahwa rasio profitabilitas adalah rasio yang menunjukkan hasil akhir dari sejumlah kebijaksanaan dan keputusan-keputusan (Profit margin on sales, Return on total assets, Return on net worth). Tanpa adanya kemampuan dalam

memperoleh laba dengan menggunakan semua sumber daya yang ada dalam perusahaan, semua tujuan perusahaan tersebut tidak tercapai.

Harahap (2004:225) mengatakan bahwa rasio profitabilitas menggambarkan kemampuan perusahaan mendapatkan laba melalui semua kemampuan dan sumber yang ada seperti kegiatan penjualan, kas, modal, jumlah karyawan, jumlah cabang dan sebagainya. Martono dan Harjito (2001:18) menambahkan bahwa profitabilitas merupakan kemampuan perusahaan untuk memperoleh laba dari modal yang digunakan untuk menghasilkan laba tersebut. Dari pendapat di atas disimpulkan bahwa profitabilitas merupakan kemampuan perusahaan untuk menciptakan laba dengan menggunakan modal yang cukup tersedia.

Rasio-rasio profitabilitas dikelompokkan pada tiga bagian, yaitu : 1. Berkaitan dengan jumlah penjualan

a. Net Profit Margin b. Operating Profit Margin c. Gross Profit Margin

a. Return on Total Assets or Return on Investment (ROI) b. Return on Net Working Capital

3. Berkaitan dengan modal sendiri (Equity Ratio)

Salah satu ukuran rasio profitabilitas dalam hubungannya antara laba dengan investasi dan merupakan rasio yang dipergunakan peneliti sehubungan dengan masalah dalam penelitian ini adalah return on investment (ROI). Dengan rumus sebagai berikut :

Return on Investment (ROI) =

Aktiva Total

Pajak Setelah Bersih

Laba

x 100%

Return on Investment (ROI) atau sering juga disebut dengan Return on Total Assets adalah

merupakan pengukuran kemampuan perusahaan secara keseluruhan dalam menghasilkan keuntungan dengan jumlah keseluruhan aktiva yang tersedia di dalam perusahaan.

Kelebihan ROI menurut Abdullah (2005: 58-59) yaitu :

1. ROI selain berguna sebagai alat kontrol juga berguna untuk keperluan perencanaan. 2. ROI dipergunakan sebagai alat mengukur profitabilitas dari masing-masing produk

yang dihasilkan oleh perusahaan.

3. ROI yang paling prinsip berkaitan dengan efisiensi penggunaan modal, efisiensi produksi dan efisiensi penjualan.

Kelemahan ROI menurut Abdullah (2005:59), yaitu :

1. Sulit membandingkan rate of return suatu perusahaan dengan perusahaan lain, karena perbedaan praktek akuntansi antar perusahaan.

BAB III

GAMBARAN UMUM PERUSAHAAN

A. Sejarah Singkat PT. Wahana Ottomitra Multiartha, Tbk

PT. Wahana Ottomitra Multiartha,Tbk didirikan di Jakarta dengan nama PT. Jakarta-Tokyo Leasing berdasarkan Akta No.179 tanggal 23 Maret 1982. Kemudian diubah dengan Akta Perubahan Naskah Pendirian No.96 tanggal 15 Desember 1982, keduanya dibuat di hadapan Kartini Muljadi,S.H., Notaris di Jakarta. Akta pendirian ini disahkan oleh Menteri Kehakiman Republik Indonesia dalam Surat Keputusan No.C2-3167-HT01.01.TH82 tanggal 23 Desember 1982.

Nama perusahaan mengalami beberapa kali perubahan. Terakhir dengan Akta No.5 tanggal 15 Maret 2000 yang dibuat di hadapan Anna Wong,S.H., Notaris di Tangerang, dimana nama perusahaan diubah dari PT.Wahana Ometraco Multiartha menjadi PT.Wahana Ottomitra Multiartha. Perubahan nama ini telah disetujui oleh Menteri Hukum dan Perundang-undangan Republik Indonesia dalam surat keputusan No.C-7437.HT.01.04.Th.2000 tanggal 27 Maret 2000. Perusahaan memperoleh izin usaha sebagai lembaga pembiayaan dari Menteri Keuangan Republik Indonesia melalui Surat Keputusan No.135/KMK.06/2001 tanggal 20 Maret 2001 yang merupakan kelanjutan dari izin usaha pembiayaan kepada PT.Jakarta-Tokyo Leasing yang telah beberapa kali diperpanjang.

B. Visi dan Misi 1. Visi Perseroan

Menawarkan solusi keuangan terbaik bagi para pelanggan secara individual. 2. Misi Perseroan

a. Beroperasi secara lugas dengan tetap mengindahkan aspek kehati-hatian.

b. Memenuhi harapan para pelanggan, karyawan, pemegang saham, kreditur dan pemerintah.

c.Menawarkan produk yang terjangkau bagi pelanggan.

d. Memanfaatkan infrastruktur untuk kredit mikro, pinjaman tanpa jaminan dan bisnis pegadaian.

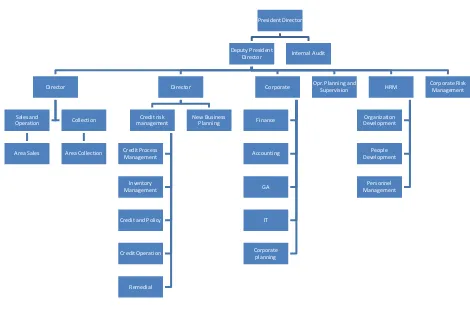

C. Struktur Organisasi

Gambar 3.1 Gambar Struktur Organisasi PT.Wahana Ottomitra Multiartha,Tbk.

Sumber : Bagian Umum PT.Wahana Ottomitra Multiartha,Tbk

D. Variabel Kebijakan Hutang dan Return on Investment (ROI)

Variabel kebijakan hutang terdiri dari rasio hutang, rasio hutang terhadap ekuitas, rasio hutang jangka panjang terhadap ekuitas, dan rasio laba terhadap beban bunga serta Return on Investment (ROI).

Perhitungan rasio hutang, rasio hutang terhadap ekuitas, rasio hutang jangka panjang terhadap ekuitas, rasio laba terhadap beban bunga dan return on investment dari tahun 2003 sampai dengan 2007 dapat dihitung sebagai berikut:

1. Rasio Hutang atau Debt Ratio

BAB IV

ANALISIS DAN EVALUASI

A. Analisis Deskriptif

Kebijakan hutang adalah penggunaan hutang yang melibatkan trade off antara resiko dan tingkat pengembalian. Penambahan hutang memperbesar resiko perusahaan tetapi sekaligus memperbesar tingkat pengembalian yang diharapkan. Trade off juga menjelaskan bahwa apabila keuntungan dengan menggunakan hutang lebih besar dari pada biaya hutang maka perusahaan sebaiknya menggunakan hutang. Apabila sebaliknya, maka perusahaan sebaiknya menggunakan ekuitas.

PT. Wahana Ottomitra Multiartha,Tbk sebagai salah satu lembaga keuangan bukan bank yang bergerak di bidang jasa, yaitu sesuai izin yang dimiliki dapat melakukan berbagai jenis pembiayaan sewa guna usaha (leasing), yaitu salah satunya dalam pembiayaan konsumen untuk kepemilikan kendaraan bermotor roda dua memiliki jumlah hutang yang lebih besar dibandingkan dengan modal sendiri. Hutang yang lebih besar dari pada modal sendiri, berarti bahwa hutang tersebut kurang tertutupi oleh modal sendiri sehingga besarnya modal sendiri tidak cukup menjamin atau menutupi hutang tersebut seandainya perusahaan tersebut pada saat itu dilikuidasi.

Data-data yang digunakan untuk menghitung seluruh rasio dan nilai dari setiap variabel bebas dan variabel terikat tersebut adalah data-data dalam bentuk skala rasio, di mana data tersebut bersumber dari laporan keuangan yaitu neraca dan laporan laba rugi PT. Wahana Ottomitra Multiartha,Tbk dalam periode tahun 2003 sampai dengan 2007.

Tabel 4.1

Rasio Leverage dan Return on Investment PT. Wahana Ottomitra Multiartha,Tbk

Selama Periode 2003-2007 ( dalam persen (%))

Variabel 2003 2004 2005 2006 2007

Rasio Hutang

Rasio Hutang terhadap Ekuitas Rasio Hutang Jangka Panjang terhadap Ekuitas

Rasio Laba terhadap Beban Bunga

Sumber: PT Wahana Ottomitra Multiartha, Tbk

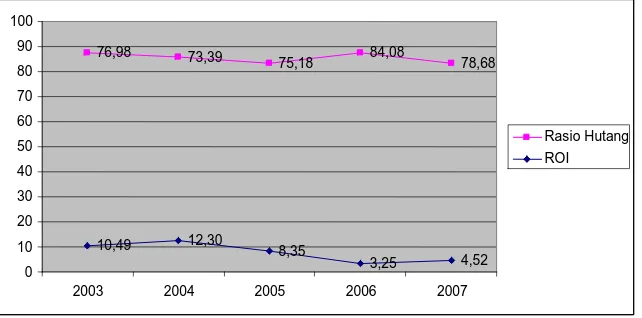

1. Analisis Deskriptif Rasio Hutang (X1) dan Return on Investment (Y)

Rasio Hutang menunjukkan seberapa besar dari seluruh kebutuhan dana yang dibelanjai dengan hutang. Rasio hutang diperoleh dari total hutang dibagi dengan total aktiva. Semakin tinggi hasil persentasenya, cenderung semakin besar resiko keuangannya bagi kreditur maupun pemegang saham.

73,39% yang terjadi pada tahun 2004. Return on investment PT.Wahana Ottomitra Multiartha,Tbk yang tertinggi terjadi pada tahun 2004 yaitu sebesar 12,30%. Hal ini mengindikasikan bahwa kemampuan PT. Wahana Ottomitra Multiartha,Tbk untuk memperoleh laba lebih besar dan resiko paling tinggi juga terjadi pada tahun 2004. Sedangkan return on investment terendah terjadi pada tahun 2006 sebesar 3,25%.

Berikut ini adalah gambar fluktuasi Rasio Hutang dan Return on Investment PT. Wahana Ottomitra Multiartha,Tbk.

Sumber: Tabel 4.1

Gambar 4.1. Fluktuasi Rasio Hutang dan Return on Investment (dalam persen) PT. Wahana Ottomitra Multiartha,Tbk dari tahun 2003 hingga 2007

Rasio hutang PT. Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah 76,98% artinya setiap Rp 1,00 hutang dijamin dengan Rp 76,98 aktiva dan return on investment pada tahun 2003 adalah sebesar 10,49%. Pada tahun 2004 rasio hutang dan return on investment menunjukkan pergerakan yang tidak searah, di mana rasio hutang mengalami penurunan sedangkan return on investment mengalami peningkatan. Rasio hutang menurun sebesar 3,59% yaitu menjadi 73,39%, sedangkan ROI meningkat sebesar 1,81% yaitu menjadi 12,30%. Penurunan ini mengindikasikan bahwa PT. Wahana Ottomitra Multiartha,Tbk semakin

10,49 12,30 8,35

2003 2004 2005 2006 2007

2004 ini terjadi disebabkan total hutang yang meningkat hanya sebesar RP 414.791.402.000, dibandingkan dengan total aktiva mengalami peningkatan yang cukup tinggi yaitu sebesar Rp. 614.395.643.000. Rasio hutang yang menurun pada tahun 2004 tersebut diikuti juga dengan meningkatnya return on investment pada PT. Wahana Ottomitra Multiartha,Tbk yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.93.798.352.000, dengan kenaikan total aktiva sebesar Rp.614.395.643.000.

Pada tahun 2005 rasio hutang dan return on investment menunjukkan pergerakan yang tidak searah di mana rasio hutang mengalami peningkatan sebesar 1,79% menjadi 75,18%, sedangkan return on investment mengalami penurunan yang cukup tinggi sebesar 3,95% menjadi sebesar 8,35%. Rasio hutang pada tahun 2005 ini mengindikasikan bahwa PT. Wahana Ottomitra Multiartha,Tbk dapat mengalami resiko yang cukup tinggi, walaupun peningkatan rasio hutang yang terjadi pada tahun 2005 tidak melewati rasio hutang pada tahun 2003. Peningkatan rasio hutang pada tahun 2005 ini disebabkan oleh kenaikan total hutang sebesar Rp.781.187.423.000 dan kenaikan total aktiva sebesar Rp.1.000.385.228.000. Akan tetapi return on investment mengalami penurunan yang disebabkan oleh peningkatan total aktiva yang begitu tinggi.

return on investment mengalami penurunan yang disebabkan oleh penurunan earning after

taxes yaitu sebesar Rp.48.749.198.000 dan peningkatan total aktiva yang begitu tinggi yaitu

sebesar Rp.2.621.681.026.000.

Pada tahun 2007 rasio hutang dan return on investment menunjukkan pergerakan yang tidak searah di mana rasio hutang mengalami penurunan sebesar 5,4% menjadi 78,68%, sedangkan return on investment mengalami peningkatan sebesar 1,27% menjadi sebesar 4,52%. Penurunan rasio hutang pada tahun 2007 ini mengindikasikan bahwa semakin menurunnya rasio hutang maka resiko perusahaan semakin kecil. Penurunan rasio hutang pada 2007 ini terjadi disebabkan total hutang yang menurun sebesar Rp.845.771.972.000 dan penurunan total aktiva sebesar Rp.714.593.382.000, sedangkan return on investment mengalami peningkatan yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.34.639.408.000, dibanding penurunan total aktiva yaitu sebesar Rp. 714.593.382.000.

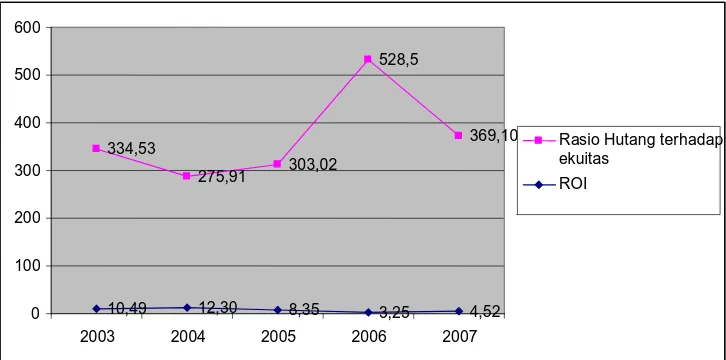

2. Analisis Deskriptif Rasio Hutang terhadap Ekuitas (X2) dan Return on Investment (Y) Rasio hutang terhadap ekuitas menggambarkan perbandingan utang dengan ekuitas dalam pendanaan perusahaan dan menunjukkan kemampuan modal sendiri perusahaan tersebut untuk menjamin seluruh hutangnya. Rasio hutang terhadap ekuitas PT.Wahana Ottomitra Multiartha,Tbk cenderung mengalami fluktuasi dari tahun ke tahun.

laba lebih besar terjadi pada tahun 2004. Sedangkan ROI terendah terjadi pada tahun 2006 sebesar 3,25%.

Sumber: Tabel 4.1

Gambar 4.2 Fluktuasi Rasio Hutang terhadap Ekuitas dan Return on Investment (dalam persen) PT.Wahana Ottomitra Multiartha,Tbk dari tahun 2003 hingga 2007

Rasio hutang terhadap ekuitas PT. Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah sebesar 334,53% artinya setiap jumlah hutang dijamin sebesar Rp.334,35 oleh aktiva. Sedangkan return on investment PT. Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah sebesar 10,49%. Pada tahun 2004 rasio hutang terhadap ekuitas dan return on investment menunjukkan pergerakan yang tidak searah, di mana rasio hutang terhadap ekuitas

mengalami penurunan sedangkan return on investment mengalami peningkatan. Rasio hutang terhadap ekuitas menurun sebesar 58,62% yaitu menjadi 275,91%. Hal ini disebabkan peningkatan total hutang sebesar Rp414.791.402.000, dibandingkan dengan kenaikan jumlah total ekuitas yaitu sebesar Rp.199.604.241.000. Sedangkan return on investment meningkat menjadi 12,30%. Rasio hutang terhadap ekuitas yang menurun pada tahun 2004 tersebut dibanding dengan meningkatnya return on investment pada PT. Wahana Ottomitra

10,49 12,30 8,35 3,25 4,52

334,53

275,91 303,02

528,5

369,10

0 100 200 300 400 500 600

2003 2004 2005 2006 2007

Rasio Hutang terhadap ekuitas

Multiartha,Tbk yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.93.798.352.000, dengan kenaikan total aktiva sebesar Rp.614.395.643.000.

Pada tahun 2005 rasio hutang terhadap ekuitas dan return on investment menunjukkan pergerakan yang tidak searah di mana rasio hutang terhadap ekuitas mengalami peningkatan sebesar 27,11% menjadi 303,02%, sedangkan return on investment mengalami penurunan yang cukup tinggi menjadi sebesar 8,35%. Peningkatan rasio hutang pada tahun 2005 ini disebabkan oleh kenaikan total hutang sebesar Rp.781.187.423.000 dan kenaikan jumlah ekuitas sebesar Rp.219.197.805.000. Akan tetapi return on investment mengalami penurunan yang disebabkan oleh peningkatan jumlah aktiva yang begitu tinggi yaitu sebesar Rp.1.000.385.228.000.

Pada tahun 2006 rasio hutang terhadap ekuitas dan return on investment menunjukkan pergerakan yang tidak searah di mana rasio hutang terhadap ekuitas mengalami peningkatan sebesar 225,48% menjadi 528,5%, sedangkan return on investment mengalami penurunan yang cukup tinggi menjadi sebesar 3,25%. Rasio hutang terhadap ekuitas pada tahun 2006 ini mengindikasikan bahwa PT.Wahana Ottomitra Multiartha,Tbk dapat mengalami resiko yang makin besar. Peningkatan rasio hutang pada tahun 2006 ini disebabkan oleh kenaikan total hutang sebesar Rp.2.437.991.743.000 dan kenaikan jumlah ekuitas sebesar Rp.183.689.283.000, akan tetapi return on investment mengalami penurunan yang disebabkan oleh penurunan earning after taxes yaitu sebesar Rp.48.749.198.000.

kecil. Penurunan rasio hutang terhadap ekuitas pada 2007 ini terjadi disebabkan total hutang yang menurun sebesar Rp.845.771.972.000 dan meningkatnya jumlah ekuitas sebesar Rp.131.178.590.000, sedangkan return on investment mengalami peningkatan yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.34.639.408.000.

Hutang yang sangat besar terhadap total ekuitas ini menunjukkan bahwa kebijakan hutang PT.Wahana Ottomitra Multiartha,Tbk kurang baik. Hal ini disebabkan karena jumlah hutang yang cukup besar maka hutang tidak dapat ditutupi oleh ekuitas atau ekuitas tidak mampu menjamin seluruh hutang PT. Wahana Ottomitra Multiartha,Tbk.

3. Analisis Deskriptif Rasio Hutang Jangka Panjang terhadap Ekuitas (X3) dan Return on Investment (Y)

Rasio hutang jangka panjang terhadap ekuitas merupakan rasio yang menggambarkan setiap modal sendiri yang dijadikan jaminan untuk hutang jangka panjang. Rasio hutang jangka panjang terhadap ekuitas PT.Wahana Ottomitra Multiartha,Tbk cenderung mengalami fluktuasi dari tahun ke tahun. Peningkatan rasio hutang jangka panjang terhadap ekuitas disebabkan oleh meningkatnya jumlah hutang jangka panjang dibandingkan jumlah ekuitasnya, begitu juga sebaliknya.

Rasio hutang jangka panjang terhadap ekuitas PT.Wahana Ottomitra Multiartha,Tbk tertinggi terjadi pada tahun 2006 sebesar 501,30% dan rasio hutang jangka panjang terhadap ekuitas yang terendah terjadi pada tahun 2004 yaitu sebesar 227,54%. Sedangkan return on investment PT.Wahana Ottomitra Multiartha,Tbk yang tertinggi terjadi pada tahun 2004 yaitu

Multiartha,Tbk untuk memperoleh laba lebih besar terjadi pada tahun 2004. Sedangkan return on investment terendah terjadi pada tahun 2006 sebesar 3,25%.

Berikut ini adalah gambar fluktuasi Rasio Hutang dan Return on Investment PT.Wahana Ottomitra Multiartha,Tbk.

Sumber: Tabel 4.1

Gambar 4.3 Fluktuasi Rasio Hutang Jangka Panjang terhadap Ekuitas dan Return on Investment (dalam persen) PT. Wahana Ottomitra Multiartha,Tbk dari tahun 2003 hingga 2007

Rasio hutang jangka panjang terhadap ekuitas PT.Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah sebesar 264,81% artinya setiap jumlah hutang dijamin sebesar Rp.264,81 oleh aktiva. Sedangkan return on investment PT.Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah sebesar 10,49%. Pada tahun 2004 rasio hutang jangka panjang terhadap ekuitas dan return on investment menunjukkan pergerakan yang tidak searah, di mana rasio hutang jangka panjang terhadap ekuitas mengalami penurunan sedangkan return on investment mengalami peningkatan. Rasio hutang jangka panjang terhadap ekuitas menurun sebesar 37,27% yaitu menjadi 227,54%. Hal ini disebabkan peningkatan total hutang jangka panjang sebesar Rp.367.764.583.000, dibandingkan dengan kenaikan jumlah total ekuitas yaitu sebesar Rp.199.604.241.000. Sedangkan return on investment meningkat yaitu menjadi sebesar

10,49 12,30 8,35 3,25 4,53 264,81

2003 2004 2005 2006 2007

Rasio Hutang jangka panjang terhadap ekuitas

dengan meningkatnya return on investment pada PT.Wahana Ottomitra Multiartha,Tbk yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.93.798.352.000, dengan kenaikan total aktiva sebesar Rp.614.395.643.000.

Pada tahun 2005 rasio hutang jangka panjang terhadap ekuitas dan return on investment menunjukkan pergerakan yang tidak searah di mana rasio hutang jangka panjang terhadap ekuitas mengalami peningkatan sebesar 11,75% menjadi 239,29%, sedangkan return on investment mengalami penurunan yang cukup tinggi menjadi sebesar 8,35%. Peningkatan rasio

hutang jangka panjang pada tahun 2005 ini disebabkan oleh kenaikan jumlah hutang jangka panjang sebesar Rp.575.210.977.000 dan kenaikan jumlah ekuitas sebesar Rp.219.197.805.000. Akan tetapi return on investment mengalami penurunan yang disebabkan oleh peningkatan total aktiva yang begitu tinggi yaitu sebesar Rp. 1.000.385.228.000.

Pada tahun 2006 rasio hutang jangka panjang terhadap ekuitas dan return on investment menunjukkan pergerakan yang tidak searah di mana rasio hutang jangka panjang terhadap ekuitas mengalami peningkatan sebesar 262,01% menjadi 501,30%, sedangkan return on investment mengalami penurunan yang cukup tinggi menjadi sebesar 3,25%. Peningkatan rasio

hutang jangka panjang pada tahun 2006 ini disebabkan oleh kenaikan total hutang jangka panjang sebesar Rp.2.625.768.114.000 dan kenaikan jumlah ekuitas sebesar Rp.183.689.283.000. Akan tetapi return on investment mengalami penurunan yang disebabkan oleh penurunan earning after taxes yaitu sebesar Rp.48.749.198.000.

pada tahun 2007 ini mengindikasikan bahwa semakin menurunnya rasio hutang jangka panjang maka resiko perusahaan semakin kecil. Penurunan rasio hutang terhadap ekuitas pada 2007 ini terjadi disebabkan total hutang jangka panjang yang menurun sebesar Rp.851.085.120.000 dan meningkatnya jumlah ekuitas sebesar Rp.131.178.590.000. Sedangkan return on investment mengalami peningkatan yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.34.639.408.000.

4. Analisis Deskriptif Rasio Laba terhadap Beban Bunga(X4) dan Return on Investment (Y)

Rasio laba terhadap beban bunga adalah untuk mengukur kemampuan pemenuhan kewajiban bunga tahunan dengan laba operasi. Rasio laba terhadap beban bunga PT.Wahana Ottomitra Multiartha,Tbk cenderung mengalami fluktuasi dari tahun ke tahun.

Rasio laba terhadap beban bunga PT.Wahana Ottomitra Multiartha,Tbk tertinggi terjadi pada tahun 2004 sebesar 237,95% artinya setiap beban bunga dijamin oleh keuntungan Rp.2,3795 dan rasio laba terhadap beban bunga yang terendah terjadi pada tahun 2006 yaitu sebesar 30,99%. Sedangkan return on investment PT.Wahana Ottomitra Multiartha,Tbk yang tertinggi terjadi pada tahun 2004 yaitu sebesar 12,30%. Hal ini mengindikasikan bahwa kemampuan PT.Wahana Ottomitra Multiartha,Tbk untuk memperoleh laba lebih besar terjadi pada tahun 2004. Sedangkan return on investment terendah terjadi pada tahun 2006 sebesar 3,25%.

Sumber: Tabel 4.1

Gambar 4.4 Fluktuasi Rasio Laba terhadap Beban Bunga dan Return on Investment (dalam persen) PT. Wahana Ottomitra Multiartha,Tbk dari tahun 2003 hingga 2007

Rasio laba terhadap beban bunga PT.Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah sebesar 181,38%. Sedangkan return on investment PT.Wahana Ottomitra Multiartha,Tbk pada tahun 2003 adalah sebesar 10,49%. Pada tahun 2004 rasio laba terhadap beban bunga dan return on investment menunjukkan pergerakan yang searah, di mana rasio laba terhadap beban bunga dan return on investment mengalami peningkatan. Rasio laba terhadap beban bunga meningkat sebesar 56,57% yaitu menjadi 237,95% dan return on investment meningkat menjadi sebesar 12,30%. Peningkatan ini mengindikasikan bahwa

PT.Wahana Ottomitra Multiartha,Tbk dapat membayar beban bunga pada saat jatuh tempo. Peningkatan rasio laba terhadap beban bunga disebabkan kenaikan laba sebelum pajak sebesar Rp.130.508.030.000 dan kenaikan beban bunga sebesar Rp.32.170.335.000. Rasio laba terhadap beban bunga yang meningkat pada tahun 2004 tersebut diikuti dengan meningkatnya return on investment pada PT.Wahana Ottomitra Multiartha,Tbk yang disebabkan oleh

kenaikan earning after taxes yaitu sebesar Rp.93.798.352.000, dengan kenaikan total aktiva sebesar Rp.614.395.643.000.

2003 2004 2005 2006 2007

ROI

Pada tahun 2005 rasio laba terhadap beban bunga dan return on investment menunjukkan pergerakan searah di mana rasio laba terhadap beban bunga mengalami penurunan sebesar 191,82% menjadi 46,13% dan return on investment juga mengalami penurunan menjadi sebesar 8,35%. Penurunan rasio laba pada tahun 2005 ini disebabkan oleh kenaikan laba sebelum pajak yang begitu kecil yaitu sebesar Rp.11.301.964.000 dan kenaikan beban bunga yang lebih tinggi dari laba sebelum pajak yaitu sebesar Rp.554.858.286.000. Rasio laba terhadap beban bunga yang menurun pada tahun 2005 tersebut diikuti dengan menurunnya return on investment pada PT.Wahana Ottomitra Multiartha,Tbk yang disebabkan oleh

peningkatan total aktiva yang begitu tinggi yaitu sebesar Rp. 1.000.385.228.000.

Pada tahun 2006 rasio laba terhadap beban bunga dan return on investment menunjukkan pergerakan searah di mana rasio laba terhadap beban bunga, mengalami penurunan sebesar 15,14% menjadi 30,99% dan return on investment juga mengalami penurunan menjadi sebesar 3,25%. Penurunan rasio laba pada tahun 2006 ini disebabkan oleh penurunan laba sebelum pajak yaitu sebesar Rp.76.208.459.000 dan kenaikan beban bunga yaitu sebesar Rp.87.503.102.000. Rasio laba terhadap beban bunga yang menurun pada tahun 2006 tersebut diikuti dengan menurunnya return on investment pada PT.Wahana Ottomitra Multiartha,Tbk yang disebabkan oleh penurunan earning after taxes yaitu sebesar Rp.48.749.198.000.

tahun 2007 tersebut diikuti dengan meningkatnya return on investment pada PT.Wahana Ottomitra Multiartha,Tbk yang disebabkan oleh kenaikan earning after taxes yaitu sebesar Rp.34.639.408.000.

B. Analisis Hubungan Kebijakan Hutang Dengan Return on Investment (ROI) PT.Wahana Ottomitra Multiartha,Tbk dengan Metode Korelasi Rank Spearman Variabel kebijakan hutang yang digunakan adalah rasio hutang, rasio hutang terhadap ekuitas, rasio hutang jangka panjang terhadap ekuitas, dan rasio laba terhadap beban bunga dengan Return on Investment (ROI). Analisis statistik hubungan indikator kebijakan hutang terhadap return on investment PT.Wahana Ottomitra Multiartha,Tbk dilakukan dengan menggunakan bantuan program Software SPSS (Statistic Product and Service Solution) versi 12.00. Dari pengolahan data yang dilakukan, maka diperoleh hasil sebagai berikut:

Tabel 4.2

Hasil Korelasi Rank Spearman

Correlations

DebtRatio DER LTDER TIE ROI

Spearman's rho

DebtRatio Correlation Coefficient