DEPOSITO TERHADAP JUMLAH KREDIT DAN JUMLAH

SERTIFIKAT BANK INDONESIA (SBI)

(Studi Kasus Pada 10 Bank Umum Devisa Nasional)

Skripsi

Oleh: IRMA APRIANTI NIM: 105081002575

JURUSAN MANAJEMEN FAKULTAS EKONOMI DAN ILMU SOSIAL

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

Penelitian ini bertujuan untuk menganalisis pengaruh dana pihak ketiga seperti: tabungan, giro dan deposito terhadap jumlah kredit dan jumlah sertifikat bank indonesia (SBI), dengan menggunakan metode Regresi Berganda yang terlebih dahulu sebelum data diolah ke regresi berganda data-data tersebut ditransformasikan terlebih dahulu kedalam bentuk logaritma (log) yang lebih dikenal dengan log linier. Jumlah sampel yang diambil sebanyak 10 bank devisa nasional dengan menggunakan metode purposif sampling.

Hasil penelitian ini menunjukan bahwa terdapat pengaruh antara variabel deposito terhadap kredit dan variabel giro terhadap jumlah sertifikat bank Indonesia (SBI). Penelitian juga menunjukkan tidak terdapat hubungan antara variabel tabungan dan giro terhadap variabel kredit, serta tidak terdapat hubungan antara variabel tabungan dan deposito terhadap jumlah sertifikat bank Indonesia (SBI).

Kata Kunci : Sertifikat Bank Indonesia (SBI), Kredit, Deposito, Giro, dan Tabungan.

BAB I PENDAHULUAN

A. LATAR BELAKANG

Industri Perbankan memegang peranan sangat penting bagi pembangunan

ekonomi, sebagai Financial Intermediary yang menghubungkan unit ekonomi

surplus dengan unit ekonomi defisit, industri perbankan menjadi sangat

dibutuhkan dalam pembangunan ekonomi nasional, terutama dalam membiayai

aktifitas yang berhubungan dengan uang. Pada perkembangan selanjutnya sektor

perbankan semakin memainkan peranan penting dalam pembangunan ekonomi

Indonesia, industri perbankan merupakan industri yang paling mengalami

perkembangan yang cukup pesat, baik dari sisi volume usaha, mobilisasi dana

masyarakat maupun pemberian kredit.

Hal ini sebagai akibat dari deregulasi dalam dunia perbankan yang

dilakukan oleh pemerintah dalam hal ini Bank Indonesia pada tahun 1983 yang

sungguh sangat mempengaruhi pola dan strategi manajemen bank baik di sisi

passiva maupun di sisi aktiva bank. Diawali dengan diluncurkannya Paket

Kebijakan 27 Oktober 1988 (PAKTO) yang mencakup bidang keuangan, moneter

dan perbankan. Kebijakan di bidang perbankan antara lain meliputi pemberian

kemudahan-kemudahan dalam membuka kantor bank, dan Lembaga Keuangan

Bukan Bank, memperkenankan pendirian bank-bank swasta baru antara lain

dengan penetapan syarat modal disetor minimal Rp10 milyar, juga memberikan

kesempatan untuk mendirikan Bank Perkreditan Rakyat (BPR) dengan modal

minimum Rp50 juta, dan memperingan persyaratan bagi bank menjadi bank

devisa.

Setelah diluncurkannya deregulasi tersebut, dalam kurun waktu 1988-1996

bisnis perbankan di Indonesia mengalami perkembangan yang sangat pesat. Pada

akhir tahun 2002 perbankan menguasai sekitar 90,46% pangsa pasar sektor

keuangan di Indonesia. Berdasarkan data Biro Riset InfoBank, industri perbankan

menguasai 90,46 persen pangsa pasar keuangan di Indonesia, diikuti oleh industri

asuransi 3,38 persen, dana pensiun 3,01 persen, industri pembiayaan 2,32 persen,

sekuritas 0,65 persen, dan pegadaian 0,20 persen, (Supriyanto, 2003).

Situasi ini mendorong industri perbankan untuk lebih kreatif dan inovatif

dalam mengembangkan dan memperoleh sumber-sumber dana baru. Dengan

liberalisasi perbankan tersebut, industri perbankan dapat mengatasi hambatan

yang sebelumnya menimbulkan represi sector keuangan dan system keuangan

negara, sehingga menyebabkan bisnis perbankan berkembang pesat dengan

persaingan yang semakin ketat dan semarak.

Dengan bertambahnya jumlah bank, persaingan untuk menarik dana dari

masyarakat semakin meningkat. Semua bank berlomba untuk dapat menarik dana

dari masyarakat sebanyak-banyaknya dan menyalurkannya kembali kepada

masyarakat yang membutuhkan baik untuk tujuan produktif atau konsumtif.

Karena bagi sebuah bank, dana merupakan instrumen yang sangat penting dan

sekali. Berdasarkan pengalaman di lapangan dan bukti-bukti empiris, dana bank

yang berasal dari modal sendiri dan modal cadangan hanya sebesar 7% sampai

dengan 8% dari total aktiva Bank.

Dana-dana yang dihimpun dari masyarakat merupakan sumber dana

terbesar yang paling memberikan pemasukan terbesar yang bisa mencapai 80%

sampai dengan 90% dari seluruh dana yang dikelola oleh bank. Dana yang

dihimpun dari masyarakat biasanya disimpan dalam bentuk tabungan, giro, dan

deposito. Selain dari tiga macam bentuk simpanan pihak ketiga tersebut yaitu

tabungan, giro dan deposito, masih terdapat beberapa macam dana pihak ketiga

lainnya yang diperoleh bank, akan tetapi, dana-dana ini sebagian besar berbentuk

dana sementara yang sukar disusun perencanaannya karena bersifat sementara.

Dari berbagai sumber dana yang berhasil dihimpun oleh bank, kemudian bank

menyalurkannya kembali kepada masyarakat secara efektif dan efisien.

Dana yang berhasil dihimpun dari masyarakat sebagian besar dialokasikan

untuk kredit. Karena kegiatan pemberian kredit merupakan rangkaian kegiatan

utama suatu bank, dimana pemberian kredit merupakan tulang punggung kegiatan

perbankan. Bila kita amati neraca bank, akan terlihat bahwa sisi aktiva bank akan

didominasi oleh besarnya jumlah kredit yang diberikan, sedangkan bila kita

perhatikan laporan Laba Rugi bank, akan terlihat bahwa sisi pendapatan bank

akan didominasi oleh besarnya pendapatan dari bunga dan provisi kredit. Ini

dikarenakan aktivitas bank yang terbanyak akan berkaitan erat secara langsung

ataupun tidak langsung dengan kegiatan perkreditan.

Karena hampir semua kegiatan perekonomian masyarakat membutuhkan

bank sebagai fasilitas kreditnya, sebagaimana fungsi bank sebagai intermediary

antara unit surplus dan unit defisit, dimana melalui pemberian kredit bank dapat

menjalankan fungsinya sebagai penghubung unit ekonomi surplus dengan unit

ekonomi defisit, dan dengan pemberian kredit pula akan banyak usaha

pembayaran nasabah melalui rekening bank sehingga tujuan dari pemberian kredit

tersebut, juga untuk keamanan bank yaitu keamanan untuk nasabah penyimpan

sehingga dengan melalui kredit, bank akan menambah dana dengan sendirinya.

Karena kredit yang aman dapat memberikan dampak yang positif bagi bank yaitu

kepercayaan masyarakat pada bank akan bertambah.

Namun saat ini, dimana industri perbankan menghadapi situasi

perekonomian yang seolah tidak menentu dan penuh dengan ketidakpastian,

ditambah dengan kasus kredit macet (Non Performing Loan) yang semakin marak

akhir-akhir ini, pemberian kredit macet oleh bank kepada masyarakat semakin

berkurang dan tersendat, dan kalangan perbankan menjadi lebih berhati-hati

dalam mengatur alokasi dananya pada kredit. Oleh karena itu, kalangan industri

perbankan saat ini cenderung lebih menyukai untuk mengalokasikan dananya

dalam bentuk cadangan sekunder yang dalam hal ini dialokasikan pada surat-surat

berharga terutama pada Sertifikat Bank Indonesia (SBI).

Sertifikat Bank Indonesia (SBI) adalah surat berharga yang diterbitkan

oleh bank Indonesia sebagai pengakuan utang jangka pendek (1-3 bulan) dengan

sistem diskonto atau bunga. Sertifikat Bank Indonesia (SBI) merupakan salah satu

rupiah. Dengan menjual SBI, bank Indonesia dapat menyerap kelebihan uang

primer yang beredar. Karena Sertifikat Bank Indonesia (SBI) tidak dibatasi oleh

permintaan atau kelebihan likuiditas sementara perbankan, sedangkan tingkat

suku bunga lebih menjanjikan dengan tingkat resiko yang rendah daripada alokasi

pada pemberian kredit untuk masyarakat.

Selain itu Sertifikat Bank Indonesia (SBI) dianggap tidak terbatas,

pasarnya luas dan tingkat diskontonya tidak dapat dipengaruhi oleh salah satu

bank manapun yang ikut lelang. Tingkat suku bunga yang berlaku pada setiap

penjualan SBI ditentukan oleh mekanisme pasar berdasarkan system lelang. Sejak

awal juli 2005, Bank Indonesia (BI) menggunakan mekanisme ‘BI rate’ (suku

bunga BI), yaitu BI mengumumkan target suku bunga SBI yang diinginkan BI

untuk pelelangan pada masa periode tertentu. BI rate ini kemudian yang

digunakan sebagai acuan para pelaku pasar dalam mengikuti pelelangan.

Penempatan dana dalam Sertifikat Bank Indonesia (SBI) tersebut dapat

memberikan pendapatan kepada bank yang setiap saat dapat dijadikan uang tunai

tanpa mengakibatkan kerugian pada bank sehingga dalam hal ini bank

mendapatkan dua manfaat sekaligus yaitu untuk menjaga likuiditas dan

meningkatkan profitabilitas bank.

Sehubungan dengan hal-hal yang melatarbelakangi masalah tersebut

diatas, penulis tertarik untuk melakukan penelitian lebih jauh mengenai seberapa

besar pengaruh tabungan, giro dan deposito terhadap jumlah kredit yang diberikan

oleh suatu bank dan jumlah Sertifikat Bank Indonesia (SBI) yang diedarkan, yang

dituangkan dalam skripsi ini yang berjudul “Analisis Pengaruh Jumlah Tabungan,

B. PERUMUSAN MASALAH

Tidak ada yang menyangsikan bahwa pemberian kredit bagi masyarakat

disamping merupakan fungsi utama bank, juga merupakan sumber utama

pendapatan pada umumnya, bahkan tidak jarang pemberian kredit tersebut juga

membawa dampak berupa meningkatnya dana simpanan masyarakat dalam

berbagai bentuk tabungan, giro dan deposito. Tetapi ketika Bank Indonesia

mengeluarkan kebijakan kenaikan suku bunga Sertifikat Bank Indonesia (SBI),

maka sebagian besar industri perbankan mengalokasikan dananya pada Sertifikat

Bank Indonesia (SBI) daripada menyalurkannnya kembali kepada masyarakat

dalam bentuk kredit.

Berdasarkaan uraian tersebut diatas, maka permasalahan dalam penulisan

tugas akhir ini dapat dirumuskan sebagai berikut:

1. Bagaimana pengaruh jumlah tabungan, giro dan deposito masyarakat

terhadap perkembangan jumlah kredit yang diberikan secara simultan ?

2. Bagaimana pengaruh jumlah tabungan, giro dan deposito masyarakat

terhadap perkembangan jumlah kredit yang diberikan secara parsial ?

3. Bagaimana pengaruh jumlah tabungan, giro dan deposito masyarakat

terhadap jumlah Sertifikat Bank Indonesia (SBI) secara simultan ?

4. Bagaimana pengaruh jumlah tabungan, giro dan deposito masyarakat

C. TUJUAN DAN MANFAAT PENELITIAN

Untuk menyelesaikan penulisan tugas akhir ini, penulis merasa perlu untuk

mengadakan penelitian ini, adapun tujuan dan manfaat dari penelitian ini adalah

sebagai berikut:

1. Untuk menganalisis pengaruh jumlah tabungan, giro dan deposito

masyarakat terhadap perkembangan jumlah kredit yang diberikan secara

simultan

2. Untuk menganalisis pengaruh jumlah tabungan, giro dan deposito

masyarakat terhadap perkembangan jumlah kredit yang diberikan secara

parsial

3. Untuk menganalisis pengaruh jumlah tabungan, giro dan deposito

masyarakat terhadap jumlah Sertifikat Bank Indonesia (SBI) secara

simultan

4. Untuk menganalisis pengaruh jumlah tabungan, giro dan deposito

masyarakat terhadap jumlah Sertifikat Bank Indonesia (SBI) secara parsial

BAB II

TINJAUAN PUSTAKA

A. Pengertian Kredit

Kredit dilihat dari sudut bahasa adalah berasal dari bahasa latin “credere”

yang artinya percaya, dalam arti apabila seseorang atau sesuatu badan usaha

mendapatkan fasilitas kredit dari bank, maka orang atau badan usaha tersebut

telah mendapatkan kepercayaan dari bank pemberi kredit (Kasmir, 2002:101).

Berdasarkan pengertian yang diberikan oleh Undang-Undang No. 10

Tahun 1998 yang menyebutkan bahwa kredit adalah penyediaan uang atau tagihan

yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan

pinjam meminjam antara bank dengan pihak lain yang mewajibkan pihak

peminjam untuk melunasi hutangnya setelah jangka waktu terteneu dengan jumlah

bunga imbalan atau pembagian hasil keuntungan (Pasal 1 angka 11).

Sedangkan pengertian pembiayaan adalah penyediaan uang atau tagihan

yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan

pinjam meminjam antara bank dengan pihak lain yang mewajibkan pihak yang

dibiayai untuk mengembalikan uang atau tagihan tersebut setelah jangka waktu

tertentu dengan imbalan atau bagi hasil (Kasmir, 2002:102).

Sedangkan yang dimaksud dengan Jumlah Kredit yang Diberikan adalah

total keseluruhan Kredit yang disalurkan atau diberikan kepada masyarakat oleh

Pemberian kredit pada nasabah adalah merupakan sumber keuntungan dan

merupakan sumber pendanaan bank terlebih lagi bagi bank-bank yang belum

berstatus bank devisa, oleh karenanya pemberian kredit tersebut pasti secara terus

menerus dilakukan oleh bank dalam kesinambungan operasionalnya. Pada

akhirnya pemberian kredit sudah menjadi fungsi utama bank, fungsi utama

perbankan Indonesia adalah penghimpun dan penyalur dana masyarakat.

Namun pada sisi lain, penyaluran dana dalam bentuk kredit kepada

a. Kepercayaan, yang berarti bahwa setiap pelepasan kredit, dilandaskan

dengan adanya keyakinan oleh bank bahwa kredit tersebut akan dapat

dibayar kembali oleh debiturnya sesuai dengan jangka waktu yang telah

diperjanjikan.

b. Waktu, yang berarti bahwa antara kredit oleh bank dengan pembayaran

kembali oleh debitur tidak dilakukan pada waktu yang bersamaan,

melainkan dipisahkan oleh tenggang waktu.

c. Risiko, yang berarti bahwa setiap pelepasan kredit jenis apapun akan

terkandung risiko didalamnya, yaitu risiko yang terkandung dalam jangka

waktu antara pelepasan kredit dengan pembayaran kembali, hal ini berarti

semakin panjang jangka waktu kredit semakin tinggi risiko kredit

tersebut.

d. Prestasi, yang berarti bahwa setiap kesepakatan terjadi antara bank dengan

debiturnya mengenai suatu perjanjian kredit maka pada saat itu pula akan

terjadi suatu prestasi dan kontra prestasi.

1. Jenis-jenis Kredit (Kasmir, 2002:109)

Dalam praktek saat ini, ada 2 (dua) jenis kredit yang diberikan oleh bank

kepada nasabahnya, yaitu kredit ditinjau dari segi tujuan penggunaannya dan

kredit yang ditinjau dari jangka waktunya.

a. Kredit ditinjau dari segi kegunaannya dapat berupa:

1) Kredit Investasi, yaitu kredit yang digunakan untuk keperluan

perluasan usaha atau membangun proyek/pabrik baru atau

untuk keperluan rehabilitasi. Contoh kredit investasi misalnya

untuk membangun pabrik atau membeli mesin-mesin. Pendek

kata masa pemakaiannya untuk suatu periode yang relative

lebih lama.

2) Kredit modal kerja, yaitu kredit yang digunakan untuk

keperluan meningkatkan produksi dalam operasionalnya.

Sebagai contoh kredit modal kerja diberikan untuk membeli

bahan baku, membayar gaji pegawai atau biaya-biaya lainnya

b. Kredit ditinjau dari segi tujuan kredit:

1) Kredit produktif, yaitu kredit yang diberikan kepada usaha-

usaha yang menghasilkan barang dan jasa sebagai kontribusi

dari pada usahanya, kredit ini terdapat 2 (dua) kemungkinan,

yaitu: kredit modal kerja dan kredit Investasi, kredit modal

kerja yaitu kredit yang diberikan untuk membiayai kebutuhan

usaha, termasuk guna menutupi biaya produksi dalam rangka

peningkatan produksi atau penjualan. Kredit Investasi yaitu

kredit yang diberikan untuk pengadaan barang, modal atau jasa

yang dimaksudkan untuk menghasilkan suatu barang dan

ataupun jasa bagi usaha yang bersangkutan.

2) Kredit Konsumtif, yaitu kredit yang diberikan kepada orang

perorangan untuk memenuhi kebutuhan konsumtif masyarakat

umumnya.

3) Kredit Perdagangan, yaitu kredit yang digunakan untuk

perdagangan, biasanya untuk membeli barang dagangan yang

pembayarannya diharapkan dari hasil penjualan barang

dagangan tersebut. Kredit ini sering diberikan kepada suplier

atau agen-agen perdagangan yang akan membeli barang dalam

jumlah besar. Contoh kredit ini misalnya kredit ekspor impor.

c. Kredit ditinjau dari jangka waktu, dapat berupa:

1) Kredit jangka pendek, yaitu kredit yang diberikan dengan tidak

melebihi jangka waktu 1 (satu) tahun.

2) Kredit jangka menengah, yaitu kredit yang diberikan dalam

jangka waktu 1 (satu) tahun tetapi tidak lebih dari 3 (tiga)

tahun.

3) Kredit jangka panjang, yaitu kredit yang diberikan dalam

jangka waktu lebih dari 3 (tiga) tahun.

d. Kredit dilihat dari segi jaminan, yaitu:

1) Kredit dengan jaminan, yaitu kredit yang diberikan dengan

suatu jaminan, jaminan tersebut dapat berbentuk barang

berwujud atau tidak berwujud atau jaminan orang. Artinya

setiap kredit yang dikeluarkan akan dilindungi senilai jaminan

yang diberikan si calon debitur.

2) Kredit tanpa jaminan, yaitu kredit yang diberikan tanpa

jaminan barang atau orang tertentu. Kredit jenis ini diberikan

dengan melihat prospek usaha dan karakter serta loyalitas atau

nama baik si calon debitur selama ini.

2. Unsur-Unsur Kredit (Kasmir, 2002:10)

Adapun unsur-unsur dalam pemberian kredit yang terkandung dalam

pemberian kredit adalah sebagai berikut:

a. Kepercayaan

Kepercayaan merupakan suatu keyakinan bagi pemberi kredit

benar diterima kembali di masa yang akan datang sesuai jangka waktu

kredit.

b. Kesepakatan

Kesepakatan dituangkan dalam suatu perjajian dimana masing-

masing pihak menandatangani hak dan kewajibannya masing-masing.

Kesepakatan ini kemudian dituangkan dalam akad kredit dan

ditandatangani kedua belah pihak sebelum kredit dikucurkan.

c. Jangka Waktu

Setiap kredit yang diberiakan memiliki jangka waktu tertentu,

jangka waktu ini mencakup masa pengembalian kredit yang telah

disepakati.

d. Resiko

Akibat adanya jangka waktu, maka pengembalian kredit akan

memungkinkan suatu resiko tidak tertagihnya suatu kredit atau kredit

macet dalam suatu pemberian suatu kredit.

e. Balas Jasa

Balas jasa merupakan keuntungan atau pendapatan atas pemberian

suatu kredit. Dalam bank konvensional balas jasa dikenal dengan nama

bunga, bagi bank yang berdasarkan prinsip syariah balas jasa ditentukan

dengan bagi hasil.

3. Prinsip-Prinsip Pemberian Kredit

Prinsip kehati-hatian (Prudential Principle) terdapat pada pasal 2 Undang-

Undang No. 7 Tahun 1992 tentang Perbankan sebagaimana telah diubah dengan

Undang-Undang No. 10 Tahun 1998 menegaskan bahwa Perbankan Indonesia

dalam melakukan usahanya berasaskan demokrasi ekonomi dengan menggunakan

prinsip kehati-hatian. Lebih lanjut penjelasan umum Undang-Undang tersebut

menguraikan bahwa prinsip kehati-hatian harus dipegang teguh sedangkan

ketentuan mengenai kegiatan usaha bank perlu disempurnakan terutama yang

berkaitan dengan penyaluran dana termasuk didalamnya peningkatan peranan

analisis mengenai dampak lingkungan bagi perusahaan berskala besar dan atau

berisiko tinggi (Arie, 2001:6)

Pengertian prinsip kehati-hatian sendiri adalah prinsip pengendalian risiko

melalui penerapan peraturan perundang-undangan dan ketentuan yang berlaku

secara konsisten. Penilaian kredit oleh bank dapat dilakukan dengan berbagai

cara untuk mendapatkan keyakinan tentang nasabahnya, seperti melalui prosedur

penilaian yang benar.

Kriteria penilaian yang dilakukan oleh bank dilakukan dengan analisis 5 C

dan 7 P (Kasmir, 2002 :117), yaitu sebagai berikut:

1. Character

Suatu keyakinan bahwa sifat atau watak dari orang-orang yang akan

diberikan kredit benar-benar dapat dipercaya, hal ini dapat tercermin dari

latar belakang si nasabah, baik yang bersifat latar belakang pekerjaan maupun

keadaan keluarga, hoby dan sosial standingnya. Ini semua merupakan ukuran

“kemauan” membayar.

2. Capacity

Untuk melihat nasabah dalam kemampuannya dalam bidang bisnis yang akan

dihubungkan dengan pendidikannya, kemampuan bisnis juga diukur dengan

kemampuannya dalam memahami tentang ketentuan-ketentuan pemerintah.

Begitu pula dengan kemampuannya dalam menjalankan usahanya selama ini.

Pada akhirnya akan terlihat “kemampuannya” dalam mengembalikan kredit

yang disalurkan.

3. Capital

Untuk melihat penggunaan modal apakah efektif, dilihat laporan keuangan

(neraca dan laporan laba rugi) dengan melakukan pengukuran seperti dari segi

likuiditas, solvabilitas, rentabilitas, dan ukuran lainnya. Capital juga harus

dilihat dari sumber mana saja modal yang ada sekarang ini.

4. Colleteral

Merupakan jaminan yang diberikan calon nasabah baik yang bersifat fisik

ataupun non fisik. Jaminan hendaknya melebihi jumlah kredit yang diberikan.

Jaminan juga harus diteliti keabsahannya, sehingga jika terjadi suatu masalah

maka jaminan yang dititipkan akan dapat dipergunakan secepat mungkin.

5. Condition

Dalam menilai suatu kredit hendaknya juga dinilai kondisi ekonomi dan

politik sekarang dan di masa yang akan dating sesuai sektor masing-masing,

serta prospek usaha yang dibiayai hendaknya benar-benar memiliki prospek

yang baik, sehingga kemungkinan kredit tersebut bermasalah relatif kecil.

Kemudian penilaian kredit dengan metode analisis 7 P adalah sebagai berikut:

1. Personality

Yaitu menilai nasabah dari segi kepribadiannya atau tingkahlaku sehari-hari

maupun masa lalunya. Personality juga mencakup sikap, emosi, tingkah laku,

dan tindakan nasabah dalam menghadapi suatu masalah.

2. Party

Yaitu mengklasifikasikan nasabah ke dalam klasifikasi tertentu atau

golongan-golongan tertentu berdasarkan modal, loyalitas serta karakternya.

Sehingga nasabah dapat digolongkan ke golongan tertentu dan akan

mendapatkan fasilitas yang berbeda dari bank.

3. Perpose

Yaitu untuk mengetahui tujuan nasabah dalam mengambil kredit, termasuk

jenis kredit yang diinginkan nasabah. Tujuan pengambilan kredit dapat

bermacam-macam. Sebagai contoh apakah untuk modal kerja atau investasi,

konsumtif atau produktif dan lain sebagainya.

4. Prospect

Yaitu untuk menilai usaha nasabah di masa yang akan datang

menguntungkan atau tidak, atau dengan kata lain mempunyai prospek atau

sebaliknya. Hal ini penting mengingat jika suatu fasilitas kredit yang dibiayai

tanpa mempunyai prospek, bukan hanya bank yang rugi akan tetapi juga

5. Payment

Merupakan ukuran bagaimana cara nasabah mengembalikan kredit yang telah

diambilnya atau dari sumber mana saja dana untuk pengembalian kredit.

Semakin banyak sumber penghasilan debitur maka akan semakin baik.

Sehingga jika salah satu usahanya merugi akan dapat ditutupi oleh sektor

lainnya.

6. Profitability

Untuk menganalisis bagaimana kemampuan nasabah dalam mencari laba,

Profitability diukur dari periode ke periode apakah akan tetap sama atau akan

semakin meningkat, apalagi dengan tambahan kredit yang akan diperolehnya.

7. Protection

Tujuannya adalah bagaimana menjaga agar usaha dan jaminan mendapatkan

perlindungan. Perlindungan dapat berupa jaminan barang atau orang atau

jaminan asuransi.

4. Aspek-Aspek Dalam Pemberian Kredit

Disamping menggunakan 5 C dan 7 P, maka penilaian suatu kredit layak

atau tidak untuk diberikan dapat dilakukan dengan menilai seluruh aspek yang

ada. Penilaian dengan seluruh aspek yang ada dikenal dengan nama studi

kelayakan usaha. Aspek-aspek yang dinilai antara lain:

1. Aspek yuridis/hukum

Yang dinilai dalam aspek ini adalah nasabah legalitas badan usaha serta izin-

izin yang dimiliki perusahaan yang mengajukan kredit. Penilaian dimulai

dengan akte pendirian perusahaan, sehingga dapat diketahui siapa-siapa

pemilik dan besarnya modal masing-masing pemilik.

2. Aspek Pemasaran

Dalam aspek ini yang kita nilai adalah permintaan terhadap produk yang

dihasilkan sekarang ini dan dimasa yang akan datang.

3. Aspek Keuangan

Aspek yang dinilai adalah sumber-sumber dana yang dimiliki untuk

membiayai usahanya dan bagaimana penggunaan dana tersebut.

Disamping itu hendaknya dibuatkan cash flow daripada keuangan

perusahaan.

4. Aspek Teknis/Operasi

Aspek ini membahas masalah yang berkaitan dengan produksi seperti

kapasitas mesin yang digunakan, masalah lokasi, lay out ruangan dan

mesin-mesin termasuk jenis mesin yang digunakan.

5. Aspek Manajemen

Untuk menilai struktur organisasi perusahaan, sumberdaya manusia yang

dimiliki serta latar belakang pengalaman sumberdaya manusianya.

Pengalaman perusahaan dalam mengelola berbagai proyek yang ada dan

pertimbangan lainnya.

6. Aspek Sosial Ekonomi

Menganalisis dampaknya terhadap perekonomian dan masyarakat umum

meningkatkan pendapatan masyarakat, tersedianya sarana dan prasarana

dan lain sebagainya.

7. Aspek Amdal

Menyangkut analisis terhadap lingkungan baik darat, air atau udara jika

proyek atau usaha tersebut dijalankan. Analisa ini dilakukan secara

mendalam apakah apabila kredit tersebut disalurkan maka proyek yang

akan dibiayai akan mengalami pencemaran lingkungan di sekitarnya.

5. Pembatasan Pemberian Kredit

Dalam pemberian kredit oleh bank Indonesia (BI) kepada debitur pada

hakikatnya mengandung resiko, artinya risiko terhadap kemungkinan kemacetan

atas pelunasan pinjaman. Salah satu cara untuk mengantisipasi hal tersebut adalah

dengan membatasi jumlah pinjaman yang diberikan oleh bank (legal lending

timing) yang harus dipatuhi oleh setiap bank.

Berdasarkan surat keputusan Direksi Bank Indonesia nomor

31/177/Kep/Dir tanggal 31 Desember 1998 tentang Batas Maksimum Pemberian

Kredit Bank Umum. Batas Maksimum Pemberian Kredit Bank Umum (BMPK)

pada dasarnya adalah suatu ketentuan yang membatasi bank untuk menyediakan

sejumlah dana kepada pihak tertentu, baik terkait maupun tidak terkait, baik

secara kelompok maupun individual (perorangan ataupun perusahaan), yang

secara total tidak melebihi rasio tertentu terhadap modal bank.

Dalam hal ini penyediaan dana untuk pihak terkait dengan dibatasi sebesar

maksimum 10% dari modal bank, sedangkan untuk pihak tidak terkait dibatasi

maksimum sebesar 30% dari modal bank. Dengan demikian semua penyediaan

dana yang melebihi rasio tersebut dianggap sebagai pelanggaran atau pelampauan

BMPK.

Pembatasan penyediaan dana ini dimaksudkan agar bank dapat berfungsi

sebagai lembaga intermediasi secara efektif dan optimal melalui penyaluran kredit

kepada seluruh lapisan masyarakat dan tidak terfokus pada kelompok atau

individual tertentu apalagi terkait dengan bank.

Dengan melakukan penyebaran penyaluran kredit atau pemberian

pembayaran berdasarkan prinsip syariah serta penyebaran berbagai bentuk

penyediaan dana perbankan lainnya, maka lebih dimungkinkan terjadinya

pemerataan penyaluran kredit atau pemberian pembiayaan berdasarkan prinsip

syariah kepada pengusaha kecil dan menengah, dan tidak terpusat pada nasabah

debitur besar atau kelompok nasabah debitur tertentu khususnya yang berkaitan

dengan pihak terkait dengan bank.

Pemberian kredit yang hanya terkonsentralisasi hanya kepada beberapa

orang saja mengandung risiko tinggi karena bank akan tergantung kepada

beberapa orang tersebut. Risiko ini akan lebih besar apabila diberikan kepada

perusahaan-perusahaan orang dalam, karena pada umumnya kredit demikian ini

diberiakn secara kurang wajar, artinya penilaian kreditnya dilakukan secara

kurang objektif, persyaratan biasanya lebih longgar dibandingkan dengan kredit

lainnya, dan pada saat perusahaan grup orang dalam tersebut mengalami

kesulitan, bank tidak mampu bertindak secara lugas dan tegas (Usman, 2001:

Pelanggaran terhadap ketentuan BMPK dapat dikarenakan sanksi

kewajiban membayar, sanksi administratif dan sanksi pidana. Disamping sanksi

administratif terhadap dewan komisaris, direksi, pegawai bank, pemegang saham

maupun pihak terafiliasi dapat dikenakan sanksi pidana sebagaimana diatur dalam

pasal 49 ayat (2) huruf b, pasal 50 dan 50 A Undang-Undang No. 7 tahun 1992

tentang perbankan sebagaimana telah diubah dengan Undang-Undang No. 10

tahun 1998 karena melakukan pelanggaran tidak melaksanakan action plan yang

telah disetujui oleh Bank Indonesia, setelah diperingatkan untuk melaksanakannya

oleh Bank Indonesia sebanyak 2 kali (Arie, 2001: 12).

Pengawasan oleh bank Indonesia terhadap pelanggaran dan atau

pelampauan BMPK merupakan salah satu prioritas yang dimasukkan dalam

penilaian rencana bisnis bank. Masalah BMPK sering mengemuka dalam

masyarakat karena penyaluran dana masyarakat dalam bentuk kredit dianggap

sangat sensitif yang menyangkut rasa keadilan dalam upaya meningkatkan

pemerataan yang terkait dengan penggerakan ekonomi rakyat. Oleh karena itu

bank Indonesia harus memberlakukan ketentuan BMPK secara konsisten antara

lain dengan memaksa bank untuk melakukan tindakan nyata guna menyelesaikan

masalah BMPK (Arie, 2001: 13).

Demikian pentingnya ketentuan BMPK dalam operasional perbankan,

sehingga bank-bank yang melanggar BMPK dapat dipastikan memiliki non

performing loan (kredit bermasalah) cukup besar yang menimbulkan kesulitan

yang akan membahayakan kelangsungan usahanya. Untuk mengatasi hal tersebut

Bank Indonesia dapat melakukan beberapa tindakan antara lain pemegang saham

menambah modal, mengganti pengurus dan lain-lain. Selanjutnya dalam hal

tindakan-tindakan yang dilakukan Bank Indonesia tidak dapat mengatasi kesulitan

yang dihadapi bank, maka Bank Indonesia dapat mencabut izin usaha bank dan

melikuidasi bank baik melalui penyelenggaraan RUPS maupun melalui penetapan

pengadilan. Dari pengamatan, sejumlah bank yang dilikuidasi pada tanggal 1

November 1997 dan di “beku operasi”kan pada bulan Maret dan April 1999,

sebagian besar terpaksa dilakukan tindakan tersebut karena pelanggaran ketentuan

BMPK (Arie, 2001: 13).

6. Prosedur Dalam Pemberian Kredit (Kasmir, 2002: 123)

Prosedur pemberian kredit secara umum dapat dibedakan antara pinjaman

perseorangan dengan pinjaman oleh suatu badan hukum, kemudian dapat pula

ditinjau dari segi tujuannya apakah untuk komsumtif atau produktif.

Secara umum akan dijelaskan prosedur pemberian kredit oleh badan

hukum sebagai berikut:

1. Pengajuan berkas-berkas

Pemohon kredit mengajukan permohonan kredit yang dituangkan dalam

suatu proposal. Kemudian dilampirkan dengan berkas-berkas lainnya yang

dibutuhkan.

2. Penyelidikan berkas pinjaman

Tujuannya adalah untuk mengetahui apakah berkas yang diajukan sudah

3. Wawancara I

Merupakan penyelidikan kepada calon peminjam dengan langsung

berhadapan dengan calon peminjam, untuk meyakinkan apakah berkas-

berkas tersebut sesuai dan lengkap seperti dengan yang bank inginkan.

4. On the Spot

Merupakan kegiatan pemeriksaan ke lapangan dengan meninjau berbagai

obyek yang akan dijadikan usaha atau jaminan. Kemudian hasil on the

diberikan atau ditolak, keputusan kredit biasanya merupakan keputusan

team.

7. Penandatanganan akad kredit/perjanjian lainnya

Kegiatan ini merupakan kelanjutan dari diputuskannya kredit, maka

sebelum kredit dicairkan maka terlebih dahulu calon nasabah

menandatangani akad kredit, mengikat jaminan dengan hipotik dan surat

perjanjian atau pernyataan yang dianggap perlu.

8. Realisasi kredit

Realisasi kredit diberikan setelah penandatanganan surat-surat yang

diperlukan dengan membuka rekening giro atau tabungan di bank yang

bersangkutan.

9. Penyaluran/penarikan dana

Adalah pencairan atau pengambilan uang dari rekening sebagai realisasi

dari pemberian kredit dan dapat diambil sesuai ketentuan dan tujuan kredit

yaitu secara sekaligus atau secara bertahap.

B. Sertifikat Bank Indonesia

Sertifikat Bank Indonesia adalah surat berharga atas unjuk dalam rupiah

yang diterbitkan Bank Indonesia sebagai pengakuan hutang berjangka waktu

pendek dengan sistim diskonto. Bank Indonesia melakukan penjualan SBI melalui

lelang dengan sistim Stop-out Rate (SOR), yaitu tingkat diskonto yang

dihasilkkan dari lelang dalam rangka mencapai target jumlah SBI yang akan dijual

oleh Bank Indonesia.

Lelang SBI adalah penjualan SBI yang dilakukan oleh Bank Indonesia

yang didasarkan atas target kuantitas dalam rangka pelaksanaan kebijakan

pengendalian moneter. Pelaksanaan lelang SBI yang dilaksanakan oleh bank

Indonesia disebut juga sebagai perdagangan di pasar perdana, sedangkan kegiatan

perdagangan yang dilakukan di luar pasar perdana disebut pasar sekunder.

- Transaksi SBI merupakan operasi dalam rangka kontraksi moneter

(penyerapan likuiditas).

- SBI diterbitkan dengan pecahan (denominasi) Rp 50 juta, Rp 100 juta, Rp

200 juta, Rp 500 juta, Rp 1 miliar, Rp 2 miliar, Rp 5 miliar, Rp 10 miliar,

Rp 20 miliar, Rp 50 miliar, dan Rp 100 miliar.

- Transaksi SBI dilaksanakan secara mingguan (setiap hari rabu atau hari

kerja berikutnya apabila hari rabu adalah hari libur). Dilaksanakan mulai

pkl. 08.00 wib sampai dengan pkl. 14.00 wib.

- Jangka waktu (tenor) SBI adalah 1, 3,6 dan 12 bulan yang dinyatakan

dalam jumlah hari dan dihitung dari tanggal penyelesaian transaksi sampai

dengan jatuh tempo.

- Penyelesaian (settlement) dari transaksi ini pada hari kerja berikutnya (one

day settlement).

- Peserta lelang SBI adalah bank dan pialang (pasar uang dan modal) yang

ditunjuk oleh bank Indonesia.

- Sistem yang digunakan dalam lelang ini adalah system Stop-out Rate

(SOR), yaitu tingkat diskonto yang dihasilkan dari lelang dalam rangka

mencapai target jumlah SBI yang akan dijual oleh Bank Indonesia.

- Rencana target kuantitas lelang berupa target indikatif dan rinciannya

menurut jangka waktu (tenor) yang diumumkan 1 hari kerja sebelum hari

pelaksanaan lelang.

1. Sertifikat Bank Indonesia Repo

Sertifikat Bank Indonesia Repo adalah transaksi jual beli SBI atas dasar

sisa jangka waktu SBI yang bersangkutan dan penjual wajib membeli kembali

SBI yang bersangkutan sesuai dengan jangka waktu yang diperjanjikan.

Maksud dari SBI repo adalah untuk membantu bank pemilik SBI yang

mengalami kekurangan likuiditas dimana bank tidak berhasil mendapatkan dana

dari pasar uang antar bank (PUAB).

Ciri-ciri operasional transaksi SBI Repo adalah sebagai berikut:

- Jangka waktu SBI Repo adalah 1 hari kerja.

- Transaksi SBI Repo dilaksanakan dari pkl. 15.00 wib sampai dengan pkl.

16.00 wib.

- Peserta transaksi SBI Repo hanyalah bank umum (bukan BPR).

- Penyelesaian (settlement) SBI Repo adalah pada hari kerja yang sama

(same day settlement).

- Penetapan tingkat diskonto SBI Repo didasarkan pada rata-rata tertimbang

tingkat suku bunga rata-rata PUAB pagi selam 5 (lima) hari kerja terakhir

ditambah policy rate.

C. Tabungan

Pengertian tabungan menurut Undang-Undang Perbankan Nomor 10

syarat-syarat tertentu yang disepakati, tetapi tidak dapat ditarik dengan cek, bilyet

giro, dan atau alat lainnya yang dapat dipersamakan dengan itu.

Pengertian penarikan hanya dapat dilakukan menurut syarat-syarat tertentu

yang disepakati maksudnya adalah untuk menarik uang yang disimpan di rekening

tabungan antar satu bank dengan bank lainnya berbeda, tergantung dari bank yang

mengeluarkannya. Hal ini sesuai pula dengan perjanjian yang telah dibuat antara

bank dengan nasabah, apabila nasabah menyimpan uang di Bank maka nasabah

tersebut secara otomatis menyetujui perjanjian tersebut.

Tabungan adalah simpanan yang penarikannya tidak terikat pada jangka

waktu tertentu. (Ritonga, Ekonomi jilid 2, hal 100)

Menurut Wikipedia Bahasa Indonesia (ensiklopedia bebas) tabungan

adalah sebagian pendapatan masyarakat yang tidak dibelanjakan disimpan sebagai

cadangan guna berjaga-jaga dalam jangka pendek.

1. Sarana Penarikan

Untuk menarik dana yang ada di rekening tabungan dapat digunakan

berbagai sarana atau alat penarikan, antara lain:

a. Buku Tabungan

Merupakan buku yang dipegang oleh nasabah. Buku tabungan

berisi catatan saldo tabungan,, transaksi penarikan, transaksi penyetoran,

dan pembebanan-pembebanan yang mungkin terjadi pada tanggal tetentu.

b. Slip Penarikan

Merupakan formulir untuk menarik sejumlah uang dari rekening

tabungannya. Didalam formulir penarikan nasabah cukup menulis nama,

nomor rekening, jumlah uang serta tanda tangan nasabah. Formulir

panarikan ini disebut juga slip penarikan dan biasanya digunakan

bersamaan dengan buku tabungan.

c. Kwitansi

Kuitansi juga merupakan formulir penarikan dan juga merupakan

bukti penarikan yang dikeluarkan oleh bank yang fungsinya sama dengan

slip penarikan. Alat ini juga dapat digunakan secara bersamaan dengan

buku tabungan.

d. Kartu Plastik

Yaitu sejenis kartu kredit yang terbuat dari plastik yang dapat

digunakan untuk menarik sejumlah uang dari tabungan, baik di bank

maupun di mesin Automated Teller Machine (ATM). Mesin ATM ini

bisanya tersebar di tempat-tempat yang strategis.

D. Giro

Menurut Undang-Undang No. 10 Tahun 1998, Giro adalah simpanan yang

penarikannya dapat dilakukan setiap saat dengan menggunakan cek, bilyet giro,

Sedangkan pengertian simpanan adalah dana yang dipercayakan oleh

masyarakat kepada bank dalam bentuk giro, deposito berjangka, tabungan atau

yang dapat dipersamakan dengan itu.

Pengertian dapat ditarik setiap saat maksudnya bahwa uang yang sudah

disimpan di rekening giro tersebut dapat ditarik berkali-kali dalam sehari, dengan

catatan dana yang tersedia masih mencukupi. Kemudian juga harus memenuhi

persyaratan lain yang ditetapkan oleh bank yang bersangkutan.

Sedangkan pengertian penarikan adalah diambilnya uang tersebut dari

rekening giro sehingga menyebabkan giro tersebut berkurang yang ditarik secara

tunai atau non tunai (pemindahbukuan). Penarikan secara tunai adalah dengan

menggunakan cek dan penarikan non tunai adalah menggunakan bilyet giro (BG).

Jenis-jenis penarikan untuk menarik dana yang tertanam di rekening giro

adalah sebagai berikut:

1. Cek (Cheque)

Cek adalah surat perintah untuk mengadakan pembayaran sejumlah

uang tanpa syarat kepada bank yang memelihara rekening giro nasabah

tersebut, untuk membayar sejumlah uang kepada pihak yang disebutkan di

dalamnya atau kepada pemegang cek tersebut. Artinya bank harus

membayar kepada siapa saja yang membawa cek ke bank yang

memelihara rekening nasabah tersebut untuk diuangkan sesuai dengan

persyaratan yang telah ditetapkan baik secara tunai atau pemindahbukuan.

2. Bilyet Giro (BG)

Giro Bilyet adalah surat perintah nasabah kepada bank penyimpan

dana untuk memindah bukukan sejumlah dana dari rekening yang

bersangkutan kepada pihak penerima yang disebutkan namanya pada bank

yang sama atau pada bank lainnya.

Pemindahbukuan pada rekening bank yang bersangkutan artinya

dipindahkan dari rekening nasabah pemberi bilyet giro kepada nasabah

penerima bilyet giro. Sebaliknya jika dipindahbukukan ke rekening di

bank yang lain, maka harus melalui proses kliring ke bank.

3. Alat Pembayaran Lain

Adalah surat perintah kepada bank yang dibuat secara tertulis pada

kertas yang ditandatangani oleh pemegang rekening atau kuasanya untuk

membayar sejumlah uang tertentu kepada pihak lain pada bank yang sama

atau bank lain.

Surat Perintah Pembayaran adalah perintah tertulis dari pihak nasabah

kepada bank untuk melakukan pembayaran dengan cara memindahkan

dana dari rekening yang bersangkutan.

Surat perintah ini dapat bersifat tunai atau pemindahbukuan. Apabila

surat perintah pembayaran ditunjukkan melalui proses kliring. Apabila

ditunjukkan pada bank yang sama maupun di lain kota, lewat fasilitas

transfer.

Surat perintah pembayaran lainnya juga dapat berbentuk surat kuasa

seseorang untuk melakukan penarikan atas rekeningnya. Surat kuasa ini

haruslah memenuhi beberapa persyaratan, seperti tanda tangan kedua

belah pihak, penerima dan pemberi kuasa, bukti diri dan materai.

Pemberian kuasa ini disebabkan pemberi kuasa berhalangan karena suatu

hal.

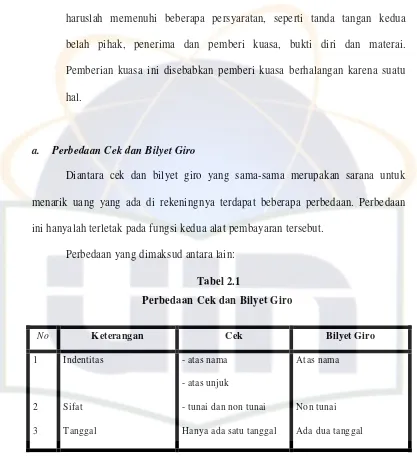

a. Perbedaan Cek dan Bilyet Giro

Diantara cek dan bilyet giro yang sama-sama merupakan sarana untuk

menarik uang yang ada di rekeningnya terdapat beberapa perbedaan. Perbedaan

ini hanyalah terletak pada fungsi kedua alat pembayaran tersebut.

Perbedaan yang dimaksud antara lain:

Sumber: Bank dan Lembaga Keuangan Lainnya, Kasmir, (2001:71).

Penarikan simpanan (saldo) rekening giro dapat dilakukan pada setiap saat

dengan menggunakan cek dan bilyet giro. Cek dan bilyet giro disebut uang Giral,

dapat digunakan sebagai alat penukar sepanjang pihak ketiga bersedia

menerimanya.

Transaksi Giro (demand deposit) selalu dicatatat dalam sebuah kartu

(buku) yang disebut rekening giro (rekening Koran). Kartu Prima Nota Giro

adalah kartu catatan pertama atas mutasi-mutasi giro setelah dokumen diterima.

E. Deposito

Simpanan deposito merupakan simpanan jenis ketiga yang dikeluarkan

oleh bank. Berbeda dengan dua jenis simpanan sebelumnya dimana simpanan

deposito mengandung unsur jangka waktu (jatuh tempo) lebih panjang dan tidak

dapat ditarik setiap saat atau setiap hari.

Menurut Undang-Undang No.10 tahun 1998 deposito adalah simpanan

yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan

perjanjian nasabah penyimpan dengan bank.

Penarikan hanya dapat dilakukan pada waktu tertentu maksudnya adalah

jika nasabah deposan meyimpan uangnya untuk jangka waktu 3 (tiga) bulan, maka

uang tersebut baru dapat dicairkan setelah jangka waktu tersebut berakhir dan

sering disebut tanggal jatuh tempo.

Sarana atau alat untuk menarik uang yang disimpan di deposito sangat

tergantung dari jenis depositonya. Artinya setiap jenis deposito mengandung

beberapa perbedaan sehingga diperlukan sarana yang berbeda pula. Sebagai

contoh untuk deposito berjangka menggunakan bilyet deposito, sedangkan untuk

3 Bunga dibayar pada saat jatuh waktu Bunga dibayar pada saat pembukaan

4 Nilai nominal ditentukan oleh deposan Nilai nominal ditentukan oleh bank

5 Penyimpanan dapat berbentuk rupiah

atau uang asing

Penyimpanan hanya dalam bentuk rupiah

Sumber: Bank dan Lembaga Keuangan Lainnya, Kasmir, (2001:71).

d. Deposit On Call

Deposit On Call merupakan deposito yang berjangka waktu minimal 7

(tujuh) hari dan paling lama kurang dari satu bulan. Diterbitkan atas nama

dan biasanya dalam jumlah yang besar misalnya 50(lima puluh) juta

rupiah (tergantung bank yang bersangkutan).

Pencairan bunga dilakukan pada saat pencairan deposit on call dan

sebelum deposit on call dicairkan terlebih dahulu 3 (tiga) hari sebelumnya

nasabah sudah memberitahukan bank penerbit. Besarnya bunga biasanya

dihitung perbulan dan biasanya melakukan negosiasi antara nasabah

dengan pihak bank.

F. Penelitian Sebelumnya

Nurwulan Satiani (2008) dalam penelitiannya Analisis Pengaruh Tingkat

Suku Bunga Dana Pihak Ketiga pada PT. Bank Negera Indonesia (persero) Tbk,

yang telah menghasilkan kesimpulan bahwa berdasarkan hasil analisis tingkat

suku bunga dan pihak ketiga terhadap dana pihak ketiga deposito terdapat dua

variabel tingkat suku bunga yang berpengaruh signifikan terhadap peningkatan

atau penurunan deposito yaitu tingkat suku bunga giro rupiah sebesar

Rp.1.855.502,585 dan tingkat suku bunga deposito valuta asing sebesar Rp.

5.908.402,551.

Variabel tingkat suku bunga dana pihak ketiga yang berpengaruh terhadap

giro adalah variabel tingkat suku bunga deposito rupiah dengan besar pengaruh

setiap peningkatan atau penurunan tingkat suku bunga sebesar satu persen adalah

sebesar Rp.1.391.844,270.

Adapun variabel tingkat suku bunga dana pihak ketiga yang dianggap

berpengaruh terhadap tabungan adalah variabel tingkat suku bunga deposito

valuta asing yaitu setiap ada peningkatan atau penurunan tingkat suku bunga

deposito valuta asing akan menurunkan atau meningkatkan jumlah tabungan

sebesar Rp.2.628.614,152, sedangkan variabel tingkat suku bunga dana pihak

ketiga yang berpengaruh terhadap jumlah dana pihak ketiga secara keseluruhan

adalah tingkat suku bunga deposito rupiah dengan besar pengaruh setiap ada

peningkatan atau penuruan tingkat suku bunga deposito rupiah adalah sebesar

Rp.2.460.465,977.

Rushadi (2007) dalam penelitiannya Analisis Strategi Penghimpunan

Dana Masyarakat (Giro, Tabungan, Deposito) pada Bank BNI telah menghasilan

kesimpulan dari penelitian yang telah dilakukan yang menyebutkan bahwa

Strategi Fungsional yang dilakukan Bank BNI dalam menghimpun dana

masyarakat yaitu: Meningkatkan daya saing dengan Marketing Mix, Memperbaiki

sarana penunjang yang meliputi, Sumber Daya Manusia, Penyempurnaan Struktur

Organisasi, Informasi Teknologi, Perubahan yang berorientasi pada produk

Landasan konsep penelitian ini adalah konsep manajemen Strategik yang

telah diaplikasikan dalam industri perbankan. Menurut teori bank akan dapat

menarik dana masyarakat dengan baik apabila menerapkan strategi tersebut di atas

dan strategi pelayanan. Karena pada saat sekarang kunci keberhasilan suatu bank

sangat tergantung pada pelayanan. Strategi fungsional tidak akan berhasil kalau

tidak ditunjang oleh strategi pelayanan. Teknik Analisis data menggunakan

konsep manajemen strategi yang dirumuskan oleh Thomas J. Kihcelen dan David

Hunger dengan maksud untuk menjelaskan bagaimana proses perumusan strategi

yang dilakukan oleh Bank BNI.

Hasil penelitian menunjukan bahwa ternyata dalam mengimplementasikan

konsep strategi tersebut di atas terdapat penyimpangan-penyimpangan. Dari hasil

temuan penelitian ini dapat digunakan sebagai acuan bagi bank-bank khususnya

Bank BNI dalam menentukan strategi penghimpunan dana masyarakat untuk

waktu yang akan datang.

M. Y. Dedi Haryanto dan Riyatno (2007) telah melakukan penelitian

tentang Pengaruh Suku Bunga Sertifikat Bank Indonesia dan Nilai Kurs Terhadap

Risiko Sistematik Saham Perusahaan di BEJ, penelitian tersebut menyebutkan

bahwa Risiko sistematis (risiko pasar) merupakan risiko yang berkaitan dengan

perubahan yang terjadi di pasar secara keseluruhan. Jadi perubahan pasar akan

mempengaruhi variabilitas return suatu investasi (kondisi makro). Tingkat suku

bunga SBI dan kurs terbukti mempengaruhi risiko sistematis saham namun

hasilnya tidak konsisten pada dua karakteristik industri yang berbeda. Pada

perusahaan manufaktur hanya kurs yang mempengaruhi risiko saham sedangkan

pada perusahaan non manufaktur suku bunga SBI yang mempengaruhi risiko

sistematis saham.

Selain itu hasil menunjukkan bahwa hubungan antara suku bunga SBI dan

risiko sistematis saham adalah negatif. Hasil ini berbeda dengan penjelasan yang

semestinya yaitu jika suku bunga naik maka return investasi yang terkait dengan

suku

bunga (misal deposito) juga akan naik. Akibatnya minat investor akan berpindah

darisaham ke deposito. Kemungkinan fenomena ini menunjukkan bahwa investor

di Indonesia tidak suka risiko atau risk averse.

Emilianshah Banowo dan Budi Hermana (2005) dengan judul penelitian

Hubungan Equivalent Rate simpanan mudhorobah dengan Sertifikat Wadiah dan

Sertifikat Bank Indonesia, telah menghasilan kesimpulan dari penelitian yang

telah dilakukan yang menyebutkan bahwa pergerakan Equivalent Rate simpanan

mudhorobah untuk jangka panjang relatif stabil, tetapi dalam jangka pendek

perubahannya relatif fluktuatif, selama kurun waktu 34 bulan pergerakan

Equivalent Rate simpanan mudhorobah cenderumg menurun.

Perkembangan Equivalent Rate secara umu sama polanya dengan

pergerakan SWBI, tetapi relatif berbeda dengan pergerakan SBI yang relatif

lancar dengan kisaran yang lebih luas. Hasil analisis ketujuh model regresi diatas

secara umum menunjukan bahwa nisbah simpanan mudhorobah berhubungan

dengan instrumen moneter bank Indonesia, baik SBI maupun SWBI. Tetapi

simpanan mudhorobah untuk semua jangka waktu tidak menunjukan hubungan

Anita Febryani dan Rahadian Zulfadin dengan judul penelitian Analisis Kinerja Bank Devisa Dan Bank Non Devisa Di Indonesia (2003), penelitian

tersebut membahas tentang analisis mengenai perbandingan tingkat efisiensi pada

industri perbankan yang dilakukan dengan melakukan pengujian empiris terhadap

tingkat efisiensi antara bank pemerintah, bank swasta nasional dan swasta asing

serta bank publik menunjukkan bahwa bank publik mempunyai tingkat efisiensi di

atas rata-rata seluruh bank, sedangkan tingkat efisiensi bank pemerintah dan bank

swasta nasional secara keseluruhan berada di bawah rata-rata seluruh bank.

G. Hipotesis

Hipotesis statistik dari penelitian ini adalah sebagai berikut:

1. Tabungan, giro, dan deposito berpengaruh terhadap jumlah kredit. Maka

perumusan hipotesis sebagai berikut:

a. Ho: Tabungan, giro, dan deposito = 0 tidak terdapat pengaruh terhadap

jumlah kredit yang disalurkan. (Tolak)

b. Ho: Tabungan = 0 tidak terdapat pengaruh terhadap jumlah kredit yang

disalurkan. (Tolak)

c. Ho: Giro = 0 tidak terdapat pengaruh terhadap jumlah kredit yang

disalurkan. (Tolak)

d. Ho: Deposito= 0 tidak terdapat pengaruh terhadap jumlah kredit yang

disalurkan. (Tolak)

2. Tabungan, giro, dan deposito berpengaruh terhadap jumlah Sertifikat Bank

Indonesia (SBI). Maka perumusan hipotesis sebagai berikut:

a. Ho: Tabungan, giro, dan deposito = 0 tidak terdapat pengaruh terhadap

jumlah Sertifikat Bank Indonesia (SBI). (Tolak)

b. Ho: Tabungan = 0 tidak terdapat pengaruh terhadap jumlah Sertifikat

Bank Indonesia (SBI). (Tolak)

c. Ho: Giro = 0 tidak terdapat pengaruh terhadap jumlah Sertifikat Bank

Indonesia (SBI). (Tolak)

d. Ho: Deposito= 0 tidak terdapat pengaruh terhadap jumlah Sertifikat

Bank Indonesia (SBI). (Tolak)

H. Kerangka Pemikiran

Dana yang dihimpun dari masyarakat merupakan sumber dana terbesar

yang paling diandalkan oleh bank yang bisa mencapai 80% sampai dengan 90%

dari seluruh dana yang dikelola oleh bank. Sebagian besar dana yang berhasil

dihimpun dari masyarakat disimpan dalam bentuk tabungan, giro dan deposito.

Dari berbagai sumber dana yang berhasil dihimpun oleh bank, kemudian bank

menyalurkannya kembali kepada masyarakat secara efektif dan efisien.

Dana yang dihimpun dari masyarakat sebagian besar dialokasikan untuk

kredit, dimana pemberian kredit merupakan transaksi perbankan yang

memberikan pendapatan yang cukup besar bagi bank itu sendiri. Namun saat ini

dimana industri perbankan menghadapi situasi perekonomian yang seolah tidak

menentu dan penuh dengan ketidakpastian, pemberian kredit oleh bank kepada

Pengalaman kredit macet akhir-akhir ini telah memacu kalangan

perbankan untuk lebih mengalokasikan dananya dalam bentuk cadangan sekunder

yang dalam hal ini dialokasikan pada surat-surat berharga terutama pada Sertifikat

Bank Indonesia (SBI). Sertifikat Bank Indonesia (SBI) merupakan salah satu

mekanisme yang digunakan Bank Indonesia untuk mengontrol kestabilan nilai

rupiah. SBI tidak dibatasi oleh permintaan atau kelebihan likuiditas sementara

perbankan, sedangkan tingkat suku bunga lebih menjanjikan dengan tingkat resiko

yang rendah daripada alokasi pada pemberian kredit untuk masyarakat.

Tahapan-tahapan dalam penelitian ini adalah penentuan populasi.

Populasi pada penelitian ini adalah seluruh bank devisa nasional yang terdaftar di

Bank Indonesia, sedangkan sampel (10 bank devisa nasional) di pilih berdasarkan

kriteria-kriteria yang ditentukan berdasarkan metode Purposive Sampling. Setelah

sampel terpilih selanjutnya mengumpulkan data-data yaitu data mengenai jumlah

tabungan, giro, deposito, jumlah kredit dan SBI 10 bank devisa nasional

berdasarkan sampel dimulai dari tahun 2004 sampai dengan tahun 2008.

Data jumlah tabungan, giro, deposito, dan jumlah kredit diperoleh dari

laporan neraca 10 sampel bank devisa nasional yang diperoleh dari direktori

perbankan yang terdapat di perpustakaan Bank Indonesia dan dari situs internet

Bank Indonesia (www.bi.co.id), dan data SBI diperoleh dari situs internet Bank

Indonesia (www.bi.co.id). Setelah data terkumpul dan dimasukkan (input) dengan

menggunakan Microsoft exel maka selanjutnya di lakukan metode regresi dengan

terlebih dahulu mentranformasi data ke dalam bentuk logaritma (log) kemudian

dilakukan analisis regresi berganda dengan asumsi klasik multikoliniearitas,

BAB III

METODOLOGI PENELITIAN

A. Ruang Lingkup Penelitian

Penelitian ini dilakukan untuk dapat mengetahui seberapa besar pengaruh

dana pihak ketiga (tabungan, giro, deposito) terhadap jumlah kredit yang

disalurkan dan jumlah sertifikat Bank Indonesia, Dana pihak ke-tiga (tabungan,

giro, deposito) adalah dana yang paling besar memberikan profit kepada suatu

bank, dan dengan demikian pengaruh atas ke-tiga variabel tersebut sangat menarik

untuk dianalisa. Adapun metode yang digunakan dalam penelitian ini adalah

metode regresi berganda dengan terlebih dahulu mentransformasikan data

kedalam bentuk logaritma (log) yang dikenal dengan sebutan log linear, metode

penelitian selama 5 tahun sejak tahun 2004 sampai 2008. Periode yang digunakan

dalam penelitian ini adalah tahunan (yearly), baik tabungan, giro ataupun

deposito, jumlah kredit dan jumlah SBI.

B. Metode Penentuan Sampel 1. Populasi

Populasi dalam penelitian ini adalah seluruh Bank devisa yang

tercatat di Bank Indonesia (BI) dalam kurun waktu 5 (lima) tahun terakhir

dimulai dari tahun 2004 sampai dengan tahun 2008. Bank devisa adalah bank

melakukan kegiatan usaha perbankan dalam valuta asing. Bank devisa dapat

menawarkan jasa-jasa bank yang berkaitan dengan mata uang asing tersebut

seperti transfer ke luar negeri, jual beli valuta asing, transaksi export impor,

dan jasa-jasa valuta asing lainnya.

2. Sampel

Sampel yang diambil dalam penelitian ini adalah 10 Bank Devisa

nasional dengan periode penelitian dimulai dari tahun 2004 sampai dengan

tahun 2008. Adapun metode yang digunakan dalam penelitian ini adalah

metode Purposive Sampling, dengan kriteria yang telah ditentukan oleh

peneliti.

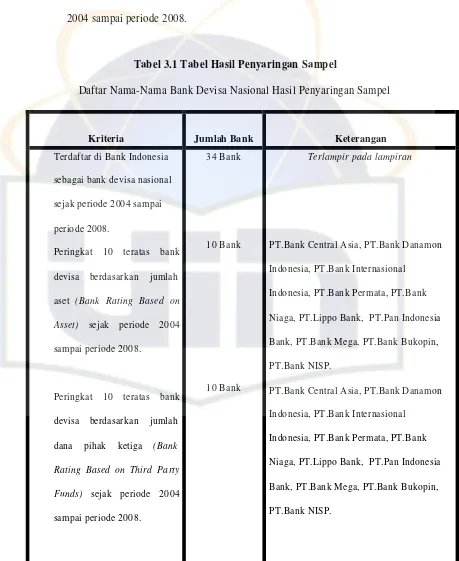

Seluruh bank devisa nasional yang tercatat di Bank Indonesia,

peneliti akan melakukan penyaringan sampel dengan kriteria sebagai berikut:

a. Bank yang diteliti terdaftar di Bank Indonesia sebagai bank devisa

nasional sejak periode 2004 sampai periode 2008.

b. Bank yang diteliti adalah bank devisa yang memperoleh peringkat 10

teratas bank berdasarkan jumlah aset (Bank Rating Based on Asset) sejak

periode 2004 sampai periode 2008.

c. Bank yang diteliti adalah bank devisa yang memperoleh peringkat 10

teratas bank berdasarkan jumlah dana pihak ketiga (Bank Rating Based on

Third Party Funds) sejak periode 2004 sampai periode 2008.

d. Bank yang diteliti adalah bank devisa yang memperoleh peringkat 10

teratas bank berdasarkan kredit (Bank Rating on Credit) sejak periode

2004 sampai periode 2008.

Tabel 3.1 Tabel Hasil Penyaringan Sampel

Daftar Nama-Nama Bank Devisa Nasional Hasil Penyaringan Sampel

Peringkat 10 teratas bank

devisa berdasarkan kredit

(Bank Rating on Credit) sejak

periode 2004 sampai periode

2008.

10 Bank PT.Bank Central Asia, PT.Bank Danamon

Indonesia, PT.Bank Internasional

Indonesia, PT.Bank Permata, PT.Bank

Niaga, PT.Lippo Bank, PT.Pan Indonesia

Bank, PT.Bank Mega, PT.Bank Bukopin,

PT.Bank NISP.

Maka setelah dilakukan pemilihan sampel berdasarkan metode Purposive

Sampling, sampel yang digunakan dalam penelitian ini berjumlah 10 Bank Devisa

nasional, yaitu PT.Bank Central Asia, PT.Bank Danamon Indonesia, PT.Bank

Internasional Indonesia, PT.Bank Permata, PT.Bank Niaga, PT.Lippo Bank,

PT.Pan Indonesia Bank, PT.Bank Mega, PT.Bank Bukopin, dan PT.Bank NISP.

C. Metode Pengumpulan Data

Metode pengumpulan data dalam penelitian ini menggunakan dua kegiatan

pengumpulan data, yaitu:

1. Data Sekunder

Peneliti menggunakan data sekunder berupa data runtun waktu

(time series) dengan skala tahunan (yearly) yang diambil dari sumber data

tahunan historis jumlah kredit dan jumlah Sertifikat Bank Indonesia yang

listed dan dipublikasikan Bank Indonesia pada web site www.bi.go.id dan

data tahunan yang diperoleh di perpustakaan Bank Indonesia dengan

rentan waktu dari periode tahun 2004 sampai periode tahun 2008.

2. Library Research

Adapun untuk landasan teori dan konsep serta survey dan

penelitian sebelumnya peneliti mengumpulkan dan mengambil melalui

buku-buku, jurnal, artikel, dan media massa seperti majalah dan surat

D. Metode Analisis Data

1. Analisis Regresi Berganda

Karena variabel bebas yang diteliti lebih dari satu maka penelitian

ini menggunakan model regresi linear berganda untuk membentuk

hubungan antar variabel terikat dan variebel bebas. Regresi linear

berganda ini menggunakan tingkat keyakinan (signifikansi) sebesar =

5%.

Berdasarkan permasalahan dan perumusan hipotesis yang telah

disajikan dimana data yang digunakan terlebih dahulu ditransformasikan

ke dalam bentuk logaritma (log), maka teknik analisis yang digunakan

b. Untuk Pengaruh terhadap Jumlah SBI

Ln Y = a + ln b1 x1 + ln b2 x2 + ln b3 x3 + e

Dimana:

a = konstanta

b1… …b3 = koefisien regresi x1…..x3

x1 = tabungan

x2 = giro

x3 = deposito

Y = Sertifikat Bank Indonesia (SBI)

Ln = Transformasi bentuk logaritma.

Dari hasil pengolahan data akan dilakukan analisis secara

deskriptis dan pembuktian hipotesis.

1) Informasi Dari Hasil Analisis Berganda

a) R-squared yaitu menunjukkan kemampuan model. Seberapa

besar pengaruh dari variabel independent (bebas) terhadap

variabel dependent (terikat).

b) Adjusted R-squared nilai R2 yang sudah disesuaikan. Semakin banyak variabel independent yang dimasukkan ke dalam

persamaan, akan semakin memperkecil Adjusted R-squared.

c) Durbin-watson star nilai uji durbin Watson, digunakan untuk

mengetahui apakah ada autokorelasi (hubungan antar residual).

d) F-statistic adalah uji serempak berpengaruh semua variabel

independen.

2. Uji Asumsi Klasik

Menurut pendapat Algifari (2003:83) mengatakan: “model regresi

yang diperoleh dari metode kuadrat terkecil biasa (Ordinary least square)

merupakan model regresi yang menghasilkan estimator linear yang bias

yang terbaik (Best linear Unbias Estimator/BLUE)”. Kondisi ini akan

terjadi jika dipenuhi beberapa asumsi uji asumsi klasik. Diantaranya:

a. Uji Multikolinearitas

Multikolinearitas berarti adanya hubungan linier yang kuat

antar variabel bebas yang satu dengan yang lain dalam model regresi.

Model regresi yang baik adalah tidak memiliki korelasi

linear/hubungan yang kuat antara variabel bebasnya. Jika dalam

model regresi terdapat gejala Multikolinearitas, maka model regresi

tersebut tidak dapat menaksir secara tepat sehingga diperoleh

kesimpulan yang salah tentang variabel yang diteliti.

Pengujian gejala Multikolinearitas dengan cara

mengkorelasikan variabel bebas yang satu dengan variabel bebas

yang lain dengan menggunakan program SPSS for Windows.

Imam Ghazali (2005) megukur Multikolinearitas dapat dilihat

dari nilai tolerance dan Varian Inflation Factor (FIV). Model regresi

dikatakan tidak terdapat masalah Multikolinearitas apabila

mempunyai angka tolerance diatas 0,10 dan mempunyai VIF dibawah

angka 10.

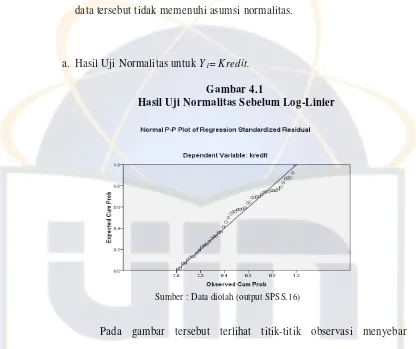

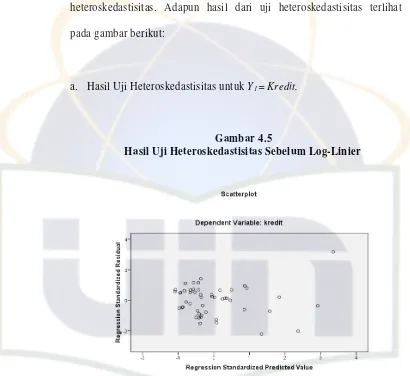

b. Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam model

regresi variabel dependen, independen atau keduanya terdistribusi

normal atau tidak. Model regresi yang baik adalah distribusi data

normal atau mendekati normal.

Menurut Singgih Santoso (2004-142) ada beberapa cara

mendeteksi normalitas dengan melihat penyebaran data (titik) pada

sumbu diagonal dari grafik. Dasar pengambilan keputusan dalam uji

normalitas adalah:

i. Jika data menyebar disekitar garis diagonal dan mengikuti garis

diagonal, maka model regresi memenuhi asumsi normalitas.

ii. Jika data menyebar dari garis diagonal dan atau mengikuti arah

garis diagonal, maka model regresi tidak memenuhi asumsi

normalitas.

c. Uji Autokorelasi

Istilah autokorelasi (autocorrelation) menurut Maurice G.

Kendall dan William R. Buckland, A Dictionary of Statistical term

:”Correlation between members’s of series of observation oedered in

time (as in time series data) or space (as cross-section data)”. Jadi

autokorelasi merupakan korelasi antara anggota seri observasi yang

disusun menurut urutan waktu (seperti data time series) atau menurut

urutan tempat (seperti data cross section) atau korelasi pada dirinya