Makalah ini diajukan untuk memenuhi tugas matakuliah Manajemen Pajak Dosen Pembina :

Juan Kasma,SE.,M.Ak

Oleh:

21111058 Nicky Prameswary 21111060 Rizki Sugiarti 21111064 Tresna Fatria

21111065 Nurrisa Ayuningtyas 21111073 Faisal Aris Munandar 21111076 Gendis Yulianda Pratiwi 21111085 Gartina Wulan Utami 21111090 Ina Raspati

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

KATA PENGANTAR

Puji dan syukur penulis panjatkan kepada allah subhanahu wa ta’ala atas segala curahan rahmat, taufik, hidayah dan karunia-Nya, sehingga tugas pembuatan maklah ini dapat diselesaikan dengan baik. Makalah ini diajukan untuk memenuhi tugas

matakuliah Manajemen Pajak dengan judul materi “Harga Transfer”.

Dalam kesempatan ini penulis mengucapkan terima kasih kepada:

1. Juan Kasma,SE.,M.Ak selaku dosen pembina yang telah memberikan bimbingan, petunjuk serta saran penyusunan makalah ini.

2. Keluarga besar penulis atas doa, cinta, restu, kasih sayang, dukungan, semangat, nasehat dan perhatian yang diberikan kepada penulis baik secara moril maupun materil sehingga penulis bisa seperti sekarang ini.

3. Semua rekan-rekan 3 Akuntansi 2 dan rekan rekan spesialisasi perpajakan yang tidak bisa disebutkan satu persatu, terimakasih untuk kebersamaan dan kerjasamanya.

4. Semua pihak yang telah membantu penulis dalam menyelesaikan tugas ini. Bantuan, saran, semangat dan dukungannya sangatlah berarti bagi penulis.

Penulis menyadari bahwa laporan yang penulis buat masih jauh dari sempurna. Oleh karena itu, penulis sangat mengharapkan kritik dan saran yang membangun bagi perbaikan penulisan laporan dimasa yang akan datang.

Akhir kata penulis ucapkan terimakasih atas semua bantuan dan kerjasamanya. Semoga laporan ini dapat bermanfaat bagi penulis khususnya juga bagi semua pihak umumnya.

Bandung, Maret 2014

Penulis

KATA PENGANTAR ...….2

DAFTAR ISI ... 3

BAB I PENDAHULUAN 1.1 Latar Belakang ...4

1.2 Identifikasi dan Rumusan Masalah 1.2.1 Rumusan Masalah ...5

1.2.2 Tujuan ...5

1.3 Perusahaan Multinasional ...6

1.4 Hubungan Istimewa ...6

1.5 Harga Transfer 1.5.1 Pengertian Harga Transfer ...8

1.5.2 Tujuan Harga Transfer...9

1.5.3 Metode Harga Transfer ...11

1.6 Harga Transfer Ganda ...12

1.7 Isu-isu Internasional Dalam Harga Transfer ...13

1.8 Perusahaa Multinasional dan Aspek Pajaknya ...14

1.9 Perlakuan Harga Transfer Di Indonesia ...16

1.10 Penangkal Harga Transfer ...17

1.11 Advanced pricing Agreement (APA) ...17

BAB II PEMBAHASAN 2.1 Contoh Kasus Harga Transfer Negoisasi...20

2.2 Contoh Kasus Harga Transfer Dasar Biaya ...21

2.3 Contoh Kasus Harga Transfer atas Dasar Harga Pasar...22

2.4 Contoh Kasus Perbandingan Harga Transfer dengan Tidak Menggunakan Harga Transfer ...26

BAB III PENUTUP 3.1 Kesimpulan ...32

BAB 1

PENDAHULUAN

1.1 Latar Belakang

Dalam suatu perusahaan yang organisasinya telah dibagi-bagi menjadi

pusat-pusat laba, transfer barang atau jasa antar pusat-pusat laba tersebut menimbulkan masalah

penentuan harga transfer, karena masing-masing pusat laba diukur kinerjanya

berdasarkan laba, sehingga setiap transfer barang atau jasa antar pusat laba akan

berdampak terhadap laba masing - masing pihak yang terkait.

Perusahaan melakukan penetapan harga dengan berbagai cara. Pada

perusahaan-perusahaan kecil biasanya ditetapkan oleh manajemen puncak bukannya

oleh bagian pemasaran.Sedangkan pada perusahaan-perusahaan besar penetapan

harga biasanya ditangani oleh manajer divis dan lini produk.Bahkan disni manajemen

punjak juga menetapkan tujuan dan kebijakan umum penetapan harga serta serta

pemberian persetujuan atas ususlan harga dari manajemen dibawahnya.

Perusahaan yang melakukan pengembangan bisnisnya secara pesat, selalu

melakukan diversivikasi usahanya untuk memasuki berbagai pasar.Diversivikasi

merupakan sutu usaha manajemen puncak untuk menghadapi ketidakpastiaan yang

semakkin tinggi dalam lingkungan bisnis yang semakin kompleks. Semakin luas

proses diversivikasi yang dilakukan oleh manajemen puncak, semakin diperlukan

metode-metode untuk mengintegrasi unit-unit organisasi yang telah dibentuk. Harga

transfer merupakan salah satu alat untuk menciptakan mekanisme integrasi dalam

Masalah penentuan Harga Transfer dijumpai dalam perusahaan yang

organisasinya disusun menurut pusat – pusat laba, dan antara pusat laba yang dibentuk

terjadi transfer barang atau jasa. Latar belakang timbulnya masalah harga transfer

dapat dihubungkan dengan proses diferensiasi bisnis dan perluna integrasi dalam

organisasi yang telah melakukan diferensiasi bisnis.

1.2 Identifikasi dan Rumusan Masalah

1.2.1 Rumusan Masalah

1. Apa definisi Harga Transfer ?

2. Apa Tujuan Harga Transfer ?

3. Apa Dasar Hukum Harga Transfer dalam Perpajakan ?

4. Ada Berapakah Metode – Metode pada Harga Transfer ?

1.2.2 Maksud dan Tujuan

1) Untuk Mengetahui Definisi Harga Transfer

2) Untuk mengetahui Tujuan Harga Transfer

3) Untuk Mengetahui Metode – Metode Harga Transfer

1.3 PERUSAHAAN MULTINASIONAL

Perusahaan Multinasional (Multinational Corporation/MNC) adalah perusahaan

yang beroperasi melewati lintas batas antarnegara, yang terikat hubungan istimewa,

baik karena penyertaan modal saham, pengendalian manajemen atau penggunaan

teknologi; dapat berupa anak perusahaan, cabang perusahaan, agen, dan sebagainya

dengan berbagai motif.

Ada tiga motif utama berdirinya MNC :

Bermotif memperluas usahanya dalam rangka mencari bahan baku (raw material

seeker) dan menjual produknya ke luar negeri. Bahkan, pemerintah tidak tahu

berapa banyak dan apa saja yang dihasilkan oleh perusahaan asing tersebut (seperti

PT Freeport (timah dan emas) di Irian Jaya, PT Caltex (minyak) di Riau, dan PT

Port Newman (minyak) di Batu Binjai NTB).

Bermotif mencari pasar (market seeker). Setelah terpenuhinya pasar dalam negara

tersebut, perusahaan multinasional ini berusaha mencari pasar-pasar baru untuk

memasarkan produknya. Hal ini dapat memperluas jangkauan pemasaran barang

tersebut.

Bermotif menimumkan biaya (cost minimazer), seperti keringanan pajak, tenaga

kerja murah, harga tanah murah, biaya pengolahan limbah dengan syarat ringan,

menghindari adanya batasan kuota di negaranya, dan pelayanan purnajual cepat.

1.4 HUBUNGAN ISTIMEWA

Terdapat hubungan istimewa antara induk perusahaan dengan anak

maupun di luar negeri, di Indonesia diatur dalam Pasal 18 ayat (3), (3a), dan (4) UU

PPh, yang menyatakan sebagai berikut:

(3) Direktur Jenderal Pajak berwenang untuk menentukan kembali besarnya

penghasilan dan pengurangan serta menentukan utang sebagai modal untuk

menghitung besarnya Penghasilan Kena Pajak bagi Wajib Pajak yang mempunyai

hubungan istimewa dengan Wajib Pajak lainnya sesuai dengan kewajaran dan

kelaziman usaha yang tidak dipengaruhi oleh hubungan istimewa dengan

menggunakan metode perbandingan harga antara pihak yang independen, metode

harga penjualan kembali, metode biaya-plus, atau metode lainnya.

(3a) Direktur Jenderal Pajak berwenang melakukan perjanjian dengan Wajib Pajak dan

bekerja sama dengan pihak otoritas pajak negara lain untuk menentukan harga

transaksi antar pihak-pihak yang mempunyai hubungan istimewa sebagaimana

dimaksud dalam ayat (4), yang berlaku selama suatu periode tertentu dan

mengawasi pelaksanaannya serta melakukan renegosiasi setelah periode tertentu

tersebut berakhir.

(4) Hubungan istimewa sebagaimana dimaksud pada ayat (3)sampai dengan ayat (3d),

Pasal 9 ayat (1) huruf f, dan Pasal 10 ayat (1) dianggap ada apabila:

a. Wajib Pajak mempunyai penyertaan modal langsung atau tidak langsung paling

rendah 25% (dua puluh lima persen) pada Wajib Pajak lain; hubungan antara

Wajib Pajak dengan penyertaan paling rendah 25% (dua puluh lima persen)

pada dua Wajib Pajak atau lebih; atau hubungan di antara dua Wajib Pajak atau

lebih yang disebut terakhir;

b. Wajib Pajak menguasai Wajib Pajak lainnya atau dua atau lebih Wajib Pajak

berada di bawah penguasaan yang sama baik langsung maupun tidak langsung;

c. Terdapat hubungan keluarga baik sedarah maupun semenda dalam garis

keturunan lurus dan/atau ke samping satu derajat.

1.5 HARGA TRANSFER

1.5.1

Pengertian Harga TransferHarga transfer sering juga disebut intracompany pricing, intercorporate

pricing,interdivisional pricing,atau internal pricing. Pengertian harga transfer dapat

dibedakan menjadi 2, yaitu pengertian yang bersifat netrl dan pengertian yang bersifat

peyoratif. Pengertian Netral mengasumsikan bahwa harga transfer adalah murni

merupakan strategi dan taktik bisnis tanpa motif pengurangan beban pajak. Sedangkan

pengertian Peyoratif mengasumsikan harga transfer sebagai upaya untuk menghemat

beban pajak derngan taktik,antara lain menggeser laba ke Negara yang tariff pajaknya

rendah.

a. Pengertian Netral

Berikut merupakan pengertian harga transfer secara netral.

Harga transfer adalah penentuan harga atau imbalan sehubungan dengan

penyerahan barang,jasa,atau pengalihan teknologi antar perusahaan yang

mempunyai hubungan istimewa (Dr, Gunadi, MSc., Ak.)

Harga transfer adalah penentuan harga balas jasa suatu transaksi antar unit

dalam suatu perusahaan atau antar perusahaan dalam suatu grup (Sophar

Lumbantoruan).

A transfer price is a price used to measure the value of goods or services

furnished by a profit center to other responsibility centers within a company

Harga transfer adalah penentuan dari harga pertukaran pada saat unit unit bisnis

yang berbeda didalam suatu perusahaan bertukar produk atau jasa. Produk

produk tersebut mungkin merupakn produk akhir yang dapat dijual pada

pelanggan luar atau produk menengah yang merupakan kommponen produk

akhir (Edward J. Blocher, Kung H. Chen, dan Thomas W. lin).

b. Pengertian Peyoratif

Transfer prices are the amount charged by one segment of an organization for a

product that it supplies to another segment of the same organization in

multinasional campanies, transfer prices are used to minimize worldwide

income taxes and import duties (Charles T.Horngren dan Gary L.Sunden).

Harga transfer adalah suatu rekayasa manipulasi harga secara sistematis dengan

maksud mengurangi laba artificial, membuat seolah-olah perusahaan rugi,

menghindari pajak atau bea di suatu negara (Dr. Gunadi, m.Sc., Ak.).

Harga transfer adalah suatu perbuatan pemberian harga faktur (invoice) pada

barang- barang (juga jasa-jasa) yang diserahkan antarbagian/cabang suatu

perusahaan multinasional (Prof.Dr.Rochmat Soemitro, S.H.).

1.5.2 Tujuan Harga Transfer

Dengan globalisasi bisnis, aspek internasional dari harga transfer menjadi

suatu perhatian yang lebih kritis, terutama dengan adanya isu-isu pajak. tujuan

internasional yang lain mencakup meminimalkan beban – beban pajak, pengendalian

devisa, dan berkenaan dengan risiko pengambilalihan oleh pemerintah asing. Fenomena

perusahaan multinasional dalam ekspansinya cenderung mengoperasikan usahanya

center concepts, yang dapat mengukur dan menilai kinerja dan motivasi setiap

divisi/unit yang bersangkutan dalam rangka mencapai tujuan perusahaan . Untuk

mencapai tujuan tersebut antara lain digunakan sistem harga transfer . Transfer pricing

multinasional berhubungan dengan transaksi antardivisi dalam satu unit hukum (entitas)

atau antarentitas dalam satu kesatuan ekonomi yang meliputi berbagai wilayah

kedaulatan negara.

Tujuan yang ingin dicapai dalam harga transfer antara lain sebagai berikut:

1. Memaksimalkan penghasilan global

2. Mengamankan posisi kompetitif anak/ cabang perusahaan dan penetrasi pasar

3. Evaluasi kinerja anak/ cabang perusahaan mancanegara

4. Menghindarkan pengendalian devisa

5. Mengatrol kreditabel asosiasi

6. Mengurang resiko moneter

7. Mengatur cash flow anak/ cabang yang memadai

8. Membina hubungan baik dengan administrasi setempat

9. Mengurangi beban pengenaan pajak dan bea masuk

1.5.3Metode Harga Transfer

Beberapa metode harga transfer yang sering digunakan oleh

perusahaan-perusahaan multinasional dan divisionalisasi/ departementasi dalam melakukan aktifitas

keuangannya adalah:

1. Harga Transfer Dasar Biaya (Cost-Based Transfer Pricing)

Perusahaan yang menggunakan metode transfer atas dasar biaya menetapkan harga

transfer atas biaya variabel dan tetap yang bisa dibagi dalam tiga pemilihan bentuk,

yaitu biaya penuh (full cost), biaya penuh ditambah mark-up (full cost plus markup),

dan gabungan antara biaya variabel dan tetap (variable cost plus fixed fee).

2. Harga Transfer atas Dasar Harga Pasar (Market Basis Transfer Pricing)

Apabila ada suatu pasar yang sempurna, metode transfer pricing atas dasar harga

pasar inilah merupakan ukuran yang paling memadai karena sifatnya yang

independen. Namun keterbatasan informasi pasar terkadang menjadi kendala dalam

mengunakan transfer pricing yang berdasarkan harga pasar.

3. Harga Transfer Negosiasi (Negotiated Transfer Prices)

Dalam ketiadaan harga, beberapa perusahaan memperkenankan divisi-divisi dalam

perusahaan yang berkepentingan dengan transfer pricing untuk menegosiasikan

harga transfer yang diinginkan. Harga transfer negosiasian mencerminkan prespektif

kontrolabilitas yang inheren dalam pusat-pusat pertanggungjawaban karena setiap

divisi yang berkepentingan tersebut pada akhirnya yang akan bertanggung jawab atas

4. Penentuan Harga Berdasarkan Arbitrase

Pendekatan ini menekankan pada harga transfer berdasarkan interaksi kedua divisi

dan pada tingkat yang dianggap terbaik bagi kepentingan perusahaan tanpa adanya

pemaksaan oleh salah satu divisi mengenai keputusan akhir. Pendekatan ini

mengesampingkan tujuan konsep pusat pertanggungjawaban laba.

1.6 HARGA TRANSFER GANDA

Untuk memenuhi disparitas pertanggungjawaban dari dua divisi, dikenal juga

harga transfer ganda. Misalnya, divisi penerima dapat mempertimbangkan penerapan

harga transfer berdasarkan biaya diferensial. Sebaliknya, divisi yang melakukan transfer

dapat mempertimbangkan unsur laba dalam penentuan harga transfer dan

memungkinkan kinerja divisi.

Prosedur aplikasi pendekatan ini dapat berupa:

1. Pemakaian harga transfer berdasarkan harga pasar, negosiasi, atau arbitrase oleh

divisi yang melakukan transfer dalam menghitung penghasilan dari penyerahan

antar perusahaan.

2. Biaya variabel divisi yang melakukan transfer plus margin kontribusi atas beban

tetap, ditransfer kepada divisi penerima.

3. Total laba per divisi akan lebih besar daripada laba perusahaan, dan laba divisi

1.7 ISU-ISU INTERNASIONAL DALAM HARGA TRANSFER

Penelitian akhir-akhir ini telah menemukan bahwa lebih dari 80%

perusahaan-perusahaan multinasional (MNC) melihat transfer pricing sebagai suatu isu pajak

internasional utama, dan lebih dari setengah dari perusahaan ini mengatakan bahwa isu

ini adalah isu yang paling penting. Sebagian besar negara sekarang menerima perjanjian

modal Organization of Economic Cooperation and Development (OECD), yang

menyatakan bahwa harga-harga transfer sebaiknya disesuaikan dengan menggunakan

standar arm’s-length, artinya pada suatu harga yang akan dicapai oleh pihak-pihak yang

independen. Sementara perjanjian model tersebut diterima secara luas, terdapat

perbedaan-perbedaan dalam cara negara-negara menerapkannya. Meskipun demikian,

terdapat dukungan yang kuat di seluruh dunia terhadap suatu pendekatan untuk

membatasi usaha-usaha oleh MNC untuk mengurangi kewajiban pajak dengan

menetapkan harga-harga transfer yang berbeda dengan arm’s-length standard tersebut.

(Edward J. Blocher, Kun H. Chen, dan Thomas W. Lin., 1999)

Arm’s-length Standard

Menurut Arm’s-length standard, harga-harga transfer seharusnya ditetapkan supaya

dapat mencerminkan harga yang akan disusun oleh pihak-pihak yang tidak terkait yang

bertindak secara bebas. Arm’s-length standard diterapkan dalam banyak cara, tetapi

metode yang paling banyak digunakan adalah sebagai berikut:

1. Comparable uncontrolled pricing method

Metode ini mengevaluasi kewajaran harga transfer dengan mengacu kepada tingkat

harga yang terjadi antara unit yang independen atau antara perusahaan multinasional

namun dalam pelaksanaannya terdapat beberapa kendala, misalnya perbedaan kuantitas,

kualitas, kondisi, waktu penjualan, merek dagang, pangsa pasar, dan geografis pasar.

2. Resale pricing method

Metode ini ditetapkan untuk produk yang ditransfer ke anggota group lainnya untuk

dijual kembali. Kewajaran harga transfer didekati dengan pengurangan harga penjualan

kepada pihak independen dengan suatu mark up yang wajar (sebanyak laba dan biaya si

penjual).

3. Cost plus pricing method

Metode ini mendekati kewajaran harga transfer dengan menambahkan markup yang

wajar pada harga pokok pihak yang mentransfer. Pendekatan ini umumnya dipakai

dalam hal penyerahan barang setengah jadi (semifinished product) atau salah satu

anggota group sebagai subkontaktor dari yang lainnya.

4. Other method

Dalam keadaan tertentu, kombinasi ketiga metode diatas perlu diterapkan atau mungkin

menggunakan metode lain, misalnya alokasi laba yang diperoleh grup perusahaan

dalam transaksi tertentu, kalkulasi tingkat keuntungan yang pantas pada investasi wajib

pajak (Frederick D. S. Choi dan Genhard G. Mueller, 1985).

1.8 PERUSAHAAN MULTINASIONAL DAN ASPEK PAJAKNYA

Perusahaan multinasional yang beroperasi di Indonesia dalam arti

perusahaan-perusahaan multinasional Indonesia yang mempunyai unit (anak perusahaan-perusahaan/ cabang/

perwakilan) di luar negeri maupun perusahaan-perusahaan multinasional di luar negeri

umumnya akan senantiasa berusaha dengan instrumen harga transfer, mencapai salah

satu tujuannya memaksimalkan keuntungan dengan berupaya meminimalkan beban

pajaknya, terutama pajak penghasilan badan (corporation income tax).

Upaya yang dilakukan dengan pergeseran harga dari negara yang beban

pajaknya tinggi ke negara yang beban pajaknya rendah atau nihil. Selain itu, diadakan

pula perjanjian bilateral di bidang perpajakan, dengan maksud antara lain untuk

menghindarkan pengenaan pajak berganda, sehingga beban pajak dapat ditekan.

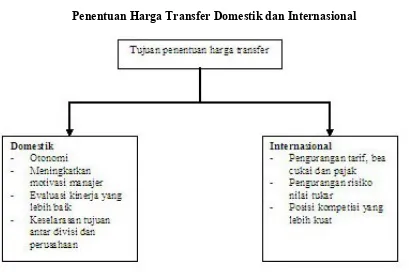

Gambar

Penentuan Harga Transfer Domestik dan Internasional

Sebagai contoh, pembebanan harga transfer yang rendah untuk anak perusahaan

asing mungkin akan mengurangi pembayaran bea cukai sebagai akibat dari batas-batas

internasional, atau mungkin membantu anak perusahaan untuk bersaing dalam pasar

asing dengan mempertahankan biaya anak perusahaan yang rendah. Di sisi lain,

membebankan suatu harga transfer yang tinggi mungkin membantu MNC mengurangi

laba pada negeri yang telah memperketat kendali pengiriman uang asing, atau mungkin

memiliki tingkat pajak pendapatan yang tinggi ke suatu negara dengan tingkat pajak

rendah (tax haven country).

1.9 PERLAKUAN HARGA TRANSFER DI INDONESIA

Harga transfer dapat terjadi baik antarwajib pajak dalam negeri maupun antara

wajib pajak dalam negeri dengan pihak luar negeri. Terhadap transaksi antara wajib

pajak yang mempunyai hubungan istimewa, undang-undang perpajakan Indonesia

menganut asas material (substance over form rule). Hubungan istimewa tersebut dapat

mengakibatkan kekurangwajaran harga, biaya, atau imbalan lain yang direalisasikan

dalam suatu transaksi usaha.

Kekurangwajaran tersebut dapat terjadi pada:

• harga penjualan

• harga pembelian

• alokasi biaya administrasi dan umum (biaya overhead)

• pembebanan bunga atas pemberian pinjaman oleh pemegang saham

• pembayaran komisi, lisensi, waralaba, sewa, royalti, imbalan jasa manajemen,

imbalan jasa teknik, dan imbalan jasa lainnya

Contoh kasus kekurangwajaran perlakuan harga transfer di Indonesia

1. Harga Penjualan

PT.A memiliki 25% saham PT.B Atas barang penyerahan barang ke PT.B. PT.

A membebankan harga jual Rp.160,- per unit, berbeda dengan harga yang

diperhitungkan atas penyerahan barang yang sama kepada Pt.X (tidak ada

Perlakuan Perpajakan :

Dalam contoh tersebut , harga pasar sebanding (comparable uncontrolled price)

atas barang yang sama adalah yang dijual kepada PT.X yang tidak ada

hubungan istimewa . Dengan demikian harga yang wajar adalah Rp.200,- per

unit. Harga ini dipakai sebagai dasar perhitungan penghasilan dan/ atau

pengenaan pajak.

Jika PT.A adalah pengusaha kena pajak (PKP) , ia harus menyetor kekurangan

PPN-nya (dan PPnBM terutang)

Atas kekurangan tersebut dapat diterbitkan SKP dan PT.A tidak boleh

menerbtkan faktur pajak atas kekurangan tersebut, sehingga tidak merupakan

kredit pajak bagi PT.A

2. Harga Pembelian

H Ltd Hongkong memiliki 25% saham PT.B. PT.B mengimpor barang produksi

H Ltd dengan harga Rp3000,- per unit . Produk tersebut dijual kembali kepada

PT.Y (tidak memiliki hubungan istimewa) dengan harga Rp3500,- per unit

Perlakuan Perpajakan :

Pada contoh tersebut diatas, pertama-tama dicari harga pasar sebanding untuk

barang yang sama, sejenis atau serupa atas pembelian /impor dari pihak yang

tidak ada hubungan istimewa aau antar pihak-pihak yang tidak ada hubungan

istimewa (ama halnya dengan kasus harga penjualan) . Apabila ditemui

mengurangkan laba kotor (mark up) yang wajar ditambah biaya lainnya yang

dikeluarkan wajib pajak

Dari harga jual barang kepada pihak yang tidak ada hubungan istimewa .

Apabila laba yang wajar diperoleh adalah Rp750,- maa harga wajar untuk

perpajakan atas pembelian barang dari H Ltd di hongkong adalah

Rp2750,-(3500 – 750) . Harga ini merupakan dasar perhitungan harga pokok PT.B dan

selisih Rp250,- antara pembayaran uang ke H Ltd di hongkong dengan harga

pokok yang seharusnya diperhitungkan dianggap sebagai pembayaran deviden

terselubung.

3. alokasi biaya administrasi dan umum (biaya overhead)

Pusat perusahaan (Head Office) diluar negeri dari BUT di Indnesia sering

mengalokasikan biaya administrasi dan umum (overhead cost)nkepada BUT

tersebut. Biaya yang di Alokasikan tersebut antara lain adalah :

a. Biaya training karyawan BUT di Indonesia yang diselenggarakan kantor

pusat diluar negeri;

b. Biaya Perjalanan dinas direksi kantor pusat tersebut masing – masing BUT;

c. Noaya Administrasi/Manajemen lainnya dari kantor pusat yang merupakan

biaya penyelenggaraan perusahaan;

d. Biaya riset dan pengembangan yang dikeluarkan kantor pusat

Perlakuan Perpajakan:

Alokasi biaya-biaya tersebut diatas diperbolehkan sepanjang sebanding dengan

manfaat yang diperoleh masing masing BUT dan bukan merupakan duplikasi

biaya. Biaya kantor Pusat yang boleh di alokasikan keada BUT tidak termasuk

royalty/sewa atas harta kantor pusat. Dalam hal berlaku perjanjian penghindaran

pajak berganda maka pengalokasian biaya kantor pusat, kepada BUT adalah

seperti yang di atur dalam perjanjian tersebut. Kewajaran biaya training diatas

dapat diuji dengan membandingkan jumlah biaya training yang sama atau

sejenis,yang diselenggarakan oleh pihak pihak yang tidak mempunyai hubungan

istimewa . Untuk biaya lainnya, maka besarnya biaya yang dapat dialokasikan di

hitung berdasarkan factor-faktor tertentu yang dapat mencerminkan dengan baik

proporsi manfaat yang dierimanya, misalnya perbandingan dengan peredaran.

4. pembebanan bunga atas pemberian pinjaman oleh pemegang saham

H Ltd hongkong memiliki 80% saham PT.c Dengan modal yang belum disetor

sebesar Rp200.000.000,. H Ltd juga memberikan pinjaman sebesar

Rp500.000.000 dengan bunga 25% aau Rp125.000.000 setahun. Tingkat bunga

setempat yang berlaku adalah 20%.

Perlakuan Perjakan :

a) Penentuan kembali jumlah utang PT.C pinjaman sebesar Rp200.000.000

diaggap sebagai penyetoran modal terselubung, sehingga besar hutang PT.C

yang dapat diakui ada;ah sebesar Rp300.000.000 (Rp500.000.000 –

Rp200.000.000)

b) Perhitungan pajak penghasilan bagi PT.C pengurangan biaya bunga yang

dapat dibebankan adalah Rp60.0000.000 (20% x 300.000.000) yang berarti

koreksi positif penghasilan kena pajak. Selisih Rp65.000.000 (125.000.000 –

dikenakan pajak penghasilan pasal 26 sebesar 20% atau dianggap dengan

tarif sesuai dengan perjanjian penghindaran pajak yang berlaku

Keterangan PT. C (WP) (juta) PT.C (Fiskal) (Juta) Pinjaman 500.000.000 300.000.000 Bunga 125.000.000

(25% x 500.000.000)

60.000.000

(20% x 300.000.000) Penurunan Laba 125.000.000 60.000.000 Pengurangan PPh 31.250.000

(25% x 125.000.000)

15.000.000

(20% x 60.000.000) Selisih PPh sebesar 16.250.000 (31.250.000 – 15.000.000)

Maka degan menggunakan Transfer Pricing Perusahaan dapat menghemat

Selain itu, ada pula indikator dari manipulasi harga transfer, yaitu antara lain:

• SPT Tahunan PPh Badan melaporkan rugi dalam beberapa tahun berturut-turut

• Peredaran usaha tinggi tapi laba yang diperoleh kecil

• Transaksi hubungan istimewa yang cukup besar

• Rugi yang tidak dapat dijelaskan

Untuk meminimalkan atau mengurangi praktik penghindaran pajak, Direktur

Jenderal Pajak mengeluarkan peraturan baru yang dituangkan dalam Peraturan Dirjen

Pajak No. PER-32/PJ/2011 tentang Penerapan Prinsip Kewajaran dan Kelaziman Usaha

dalam Transaksi antara Wajib Pajak dengan Pihak yang Mempunyai Hubungan

Istimewa sebagai perubahan atas PER-43/PJ/2010.

1.10 PENANGKAL HARGA TRANSFER

Ada beberapa prosedur yang dapat ditempuh untuk menanggulangi manuver

pajak melalui harga transfer sebagai berikut.

• Menyingkap praktik bisnis antarperusahaan secara lengkap sehingga dapat

dievaluasi keinginan harga transfer.

• Harmonisasi pemajakan internasional untuk meniadakan disparitas beban pajak.

• Kerja sama internasional.

• Advanced Pricing Agreement (APA)

Advanced Pricing Agreement (APA) adalah persetujuan di antara Internal

Revenue Service (IRS) dan perusahaan dengan menggunakan harga-harga transfer,

untuk menetapkan harga transfer yang disepakati. APA biasanya diperoleh sebelum

perusahaan terikat dalam transfer. Maksud dari program APA adalah memecahkan

masalah perselisihan harga transfer dengan cara tepat dan menghindari proses

pengadilan yang menghabiskan banyak biaya.

Kesepakatan yang dibuat dalam APA terjadi antara wajib pajak dengan otoritas

pajak, bisa terjadi dengan satu otoritas pajak dan juga dengan dua otoritas pajak dari

negara yang berbeda. Apabila APA dilakukan antara wajib pajak dengan otoritas pajak

dalam satu negara maka disebut unilateral APA, sedangkan apabila APA dibuat oleh

wajib pajak dengan dua atau lebih otoritas pajak dari negara yang berbeda maka disebut

multilateral APA.

Manfaat APA

Beberapa manfaat dari diselenggarankannya APA adalah sebagai berikut :

• Memberikan kepastian kepada wajib pajak atas semua penghitungan mengenai

harga transaksi dengan menggunakan metode yang disetujui.

• Memberikan kepastian terhadap kegiatan wajib pajak termasuk kepastian

mengenai kewajiban pajak yang berkaitan dengan harga transfer.

• Mengurangi biaya dan waktu pada saat diaudit, karena selama periode APA

berlaku harga transaksi yang telah disepakati oleh wajib pajak dan otoritas

pajak.

• Dapat mencegah praktik harga transfer yang tidak benar dan semata-mata hanya

Masalah dalam Penyelenggaraan APA

Hal yang harus dipertimbangkan dalam penyelenggaraan APA yaitu kemungkinan

adanya potensi kerugian, yaitu:

• Pengorbanan waktu dan biaya yang dikeluarkan untuk penyelenggaraan APA.

• Wajib pajak harus mengungkapkan informasi yang mungkin merupakan rahasia

perusahaan kepada otoritas pajak.

Yang perlu diperhatikan, bahwa APA tidak menjamin wajib pajak untuk tidak

diaudit olehotoritas pajak. Masalah-masalah yang tidak tercakup dalam APA masih

dapat diaudit dalam kriteria audit yang biasa dilakukan. APA tidak berlaku retroaktif

sehingga masalah hargatransfer yang ada sebelum APA disepakati tidak dapat

diselesaikan dengan APA.

BAB II

PEMBAHASAN

2.1 Contoh Kasus Harga Transfer Negosiasi

PT. Batu Halak dengan dua divisi yang saling melakukan transaksi, yaitu

Divisi Penjual (A) dan Divisi pembeli (B). Divisi A bekerja dengan full capacity dan

menjual produknya ke pasar luar. Jika Divisi A tidak menjual kepada pasar luar/regular

atau, dijual ke divisi B, maka Divisi A dapat menghemat biaya pemasaran dan

distribusi $ 700/unit.. Perusahaan bekerja selama 250 hari/tahun, dan informasi kedua

Divisi adalah berikut ini :

Kedua

divisi sepakat

dan setuju melakukan harga transfer negosiasi , dengan menjual produk dari Divisi A

ke produk B , maka Divisi tidak perlu mengeluarkan biaya pemasaran dan distribusi

variabel.

Harga transfer Minimumnya $ 500.000 - $ 10.000 = $ 490.000 atau per unitnya $490.000/ 12.500 = $ 39,20. Disini Divis A tidak meraih

laba atau rugi, namun Divisi B meraih laba = 40 x 10.000=$400.000.

Harga maksimum adaah $ 50.000 atau per unit $50.000/12.500 = $40/unit.

Kedua divisi hendak merealiser harga transfer negosiasi yang sudah disepakati,

yaitu:

($ 40 + 39,20 )/2 = $ 39,60.

Dengan adanya harga trsnsfer Negosiasi ini maka tambahan laba untuk

perusahaan adalah :

Tambahan laba Divisi A = ( $ 39,60 -$ 39,20)x 40 unit = $ 16/unit atau pe rhari 10.000x $16 = $ 160.000.

Tambahan laba Divisi B = ( $ 40 -$ 39,60) x 40 $ 16/unit.

Tambahan laba untuk perusahaan ($ 40-39,20) 40 = 0,8 x $ 40 = $ 32./Unit.

2.2 Contoh Kasus Harga Transfer Dasar Biaya

Contoh : Harga transfer dnegan Biaya Variabel.

Divisi A dan B adalah 2 divisi yang disentraliser dari PT. Doremi. Divisi A

memproduksi kulit yang digunakan dalam memproduksi sepatu oleh Divisi B.

Informasi kedua divisi untuk tahun 2006:

Divisi A

Dapat menjual kulit ke pasar regular 1.000 gulung dengan harga $ 100/gulung.,

sedangkan ke divisi B sebesar 600 gulung dengan harga yang sama. Biaya variabel

untuk memproduksi kulit $ 50/gulung, biaya tetap $ 120.000/thn. Satu gulung kulit

menghasilkan satu pasang sepatu.

Divisi B.

Jumlah produksi 600 pasang sepatu, karena gulung kulit hanya dapat

menghasilkan 1 pasang sepatu. Divisi B menjual 600 sepatu dengan harga $ 250/unit. Biaya variabel tambahan untuk memproduksi kulit menjadi sepatu sebesr 140/unit,

Jawaban

2.3 Contoh Kasus Harga Transfer atas Dasar Harga Pasar

McDonald Ltd. memiliki bisnis utama restoran siap saji, disamping juga sebagai

produsen makanan kecil dan minuman dengan kualitas prima. Salah satu divisi yang

dimiliki dan sudah beroperasi adalah Dunkin Donald yang menjual makanan siap saji.

Selain menjual makanan Dunkin Donald juga menjual aneka minuman baik ringan

maupun semi keras. Salah satu jenis minuman yang dijual adalah bir klutuk. Dalam

kegiatan bisnisnya, McDonald Ltd. baru saja membeli divisi usaha baru yaitu

Plamongan Beverage yang menghasilakn bir klutuk. Dalam perjalanannya, Manajer

restoran siap saji Dunkin Donald. Manajer Divisi Dunkin Donal sepakat bahwa kualitas

bir klutuk Plamongan Beverage sebanding dengan kualitas aneka minuman bir yang

biasa mereka jual. Persoalannya adalah masalah harga.

Berikut ini adalah informasi tentang produk dan biaya untuk kedua divisi tersebut

periode bulan April 2007:

Berdasarkan data diatas, berapa harga transfer yang harus ditetapkan dan disepakati

oleh kedua divisi tersebut, jika digunakan market-based transfer pricing?. Jawab:

Selama ini Plamongan Beverage telah menjual bir klutuk dengan harga pasar $

20 per botol. Sebenarnya tanpa membeli dari Plamongan Beverage, Dunkin Donald

dapat membeli bir klutuk dari pemasok luar dengan harga Rp 18. per botol. Namun

kenapa Dunkin Donald bersedia membeli bir klutuk tersebut dari Plamongan Beverage, Divisi Plamongan Beverage

Kapasitas Produksi pabrik divisi bir klutuk per bulan. 10.000 liter Biaya produksi variabel per liter bir klutuk. $ 8.

Total biaya tetap per bulan $ 70.000 Harga jual bir klutuk yang sudah beredar di pasar $ 20. per botol

(asumsi tiap 1 liter

dikemas menjadi 2 botol)

Divisi Dunkin Donald

Harga pokok yang dipatok untuk minuman

jenis bir klutuk

$ 18. per botol

padahal harga dari pemasok lebih rendah dibanding dengan harga jual Plamongan

Beverage.

Dalam beberapa skema penetapan harga, transfer pricing akan diturunkan

sampai Rp 18. dan Dunkin Donald akan diarahkan untuk membeli dari Plamongan

Beverage sepanjang Plamongan Beverage bersedia menjual.

Harga pasar luar untuk bir jahe yang dihasilkan oleh Plamongan Beverage

adalah $ 20 per barel. Walaupun begitu, Dunkin Donald dapat membeli seluruh bir

jahe yang diinginkannya dari pemasok luar seharga $ 18 per barel. Mengapa Dunkin

Donald bersedia membeli dari Plamongan Beverage, padahal di pasar harganya lebih

rendah? Dalam beberapa skema, harga transfer akan diturunkan sampai $ 18, harga

pasar penjual luar, dan Dunkin Donald akan diarahkan untuk membeli dari Imperial

Beverage sepanjang Plamongan Beverage bersedia menjual.

Perspektif penjual:

Harga transfer ≥ biaya variabel per unit + (margin kontribusi total pada hilangnya

penjualan / jumlah unit yang ditransfer)

Perspektif pembeli:

Harga transfer ≤ biaya yang dibayarkan kepada pemasok luar.

Berdasarkan kasus di atas:

Devisi penjual, akan tertarik dalam proposal hanya jika:

Karena devisi penjual memiliki kapasitas menganggur, tidak ada kehilangan penjualan

reguler, karena biaya variabel per unit adalah 8, harga transfer terendah yang dapat

diterima divisi penjualan juga sebesar 8.

Harga transfer ≤ 8 + ( 0 / 2000) = 8

Devisi Pembeli, akan dapat membeli yang serupa dari suatu penjual luar seharga 18.

Oleh karena itu, devisi pembeli tidak akan bersedia membayar lebih dari 18 per unit.

Mengkombinasikan persyaratan-persyaratan divisi penjual maupun divisi pembeli,

jangkauan harga-harga transfer yang dapat diterima dalam situasi ini adalah:

8 ≤ harga transfer ≤ 18

Jika divisi Plamongan B menjual ke konsumen luar sebanyak 9.000 barel, dan pihak

divisi pembeli atau Dunkin Donald masih membutuhkan bir sebanyak 2.000 barel,

apakah harga transfer akan terjadi?

Jawab:

Harga transfer ≥ biaya variabel + ( margin kontribusi pada produk hilang / jumlah unit

yang ditransfer)

Harga transfer ≥ $ 8 + ( $ 20 - $ 8 ) 1000 / 2000

Harga transfer ≥ $ 8 + ( 12 / 2 )

Harga transfer ≥ $ 8 + $ 6

Harga transfer ≥ $ 14

Jadi kesimpulannya harga transfer yang terjadi:

$ 14 ≤ Harga transfer ≤ $ 18

Xco, sebuah perusahaan manufaktur yang didirikan dan berkedudukan dinegara

A, menjual barang kepada perusahaan afiliasinya,Yco, yang didirikan dan

berkedudukan di negara B Xco dapat mengurangi beban pajak terutangnya dengan cara

melakukan transfer pricing yang dilakukan tersebut tersebut dapat mengurangi total

beban pajak dari grup perusahaan multinasional Xco dan Yco apabila :

1) Tarif pajak negara B lebih rendah dibandingkan degan negara A

2) Negara B adalah yang dikategorikan sebagai tax haven country (negara dengan

tarif pajak yang rendah dan memiliki kerahasiaan informasi)

3) Meskipun tarif pajak di negara B lebih tinggi dibandingkan dengan tarifpajak di

negara A, transfer pricing tetap bisadilakukan apabila Yco mengalami kerugian

atau dinegara B terdapat banyak celah ( Loophole) yang dapat dimanfaatkan.

Gambaran sederhana tentang praktik tranferpricing yang bertujuan untuk mengurangi

beban pajak yang terutang. Mengacu pada contoh sebelumnya , Xco ditahun2011

memiliki laporan laba rugi yang dapat dilihat pada tabel 1.1

Tabel 1.1 Laporan LabaRugi Perusahaan Xco ,2011

Uraian Jumlah

Dalam rangka memperkecil jumlah pajak terutang perusahaan XCo mendirikan

perusahaan YCo (Anak Perusahaan ) di Negara B yang dikategorikan sebagai Tax

Haven Country , yang Memiliki Tarif Pajak 10% . Perusahaan Yco berfungsi sebagai

invoicing center atau dengan kata lain Yco tidak melakukan fungsi apapun .

Skema Transfer pricing Perusahaan Xco dan Yco :

NEGARA A NEGARA B

INVOICE 14 JT

BARANG INVOICE

NEGARA C 2O JT

XCO AFFILIASI YCO AFFILIASI

Perusahaan XCO menjual produknya keaffiliasinya YCO yang berdomisili dinegara B

dengan harga sebesar 14 juta kemudian YCO menjual kepada pihak independen Zcorp,

yang berdomisili dinegara C sebesar 20 juta . walaupun demikian produk tersebut Pada

dasarnya dikirim langsung dari XCO kepada Zcorp .

LAPORAN LABA RUGI XCO PADA TAHUN 2011

URAIAN JUMLAH

LAPORAN LABA RUGI PERUSAHAAN YCO, 2011

URAIAN JUMLAH

LAPORAN LABA RUGI GROUP PERUSAHAAN DENGAN TRANSFER PRICING

URAIAN XCO YCO LABA GROUP

HARGA POKOK

Dengan adanya skema tersebut, jika XCO melakukan skema transfer pricing dengan melakukan suatu transaksi affiliasi dengan YCO, laba bersih setelah pajak yang didapatkan oleh group perusahaan multinasional tersebut (4.950.000) akan lebih besar jika dibandingkan dengan tanpaskema transfer pricing (4.200.000). dalam hal ini group perusahaan multinasional tersebut akan mendapatkan tambahan laba bersih setelah pajak sebesar 750.000.

PERBANDINGAN LABA RUGI GROUP PERUSAHAAN XCO DAN YCO 2011

Maka degan menggunakan Transfer Pricing Perusahaan dapat menghemat beban pajak

sebesar Rp750.000

Dalam ilustrasi tersebut, group perusahaan multinasional hanya akan membayar

sebesar 550.000 dengan adanya transfer pricing, bandingan dengan jumlah yang harus

dibayar sebelum adanya skema transfer pricing (1.800.000). Dengan demikian, skema

transfer pricing jelas akan sangat menguntungkan bagi group perusahaan multinasional

tersebut, yang ditunjukan dengan semakin kecilnya beban pajak yang pada akhirnya

memperbesar laba bersih setelah pajak.

Lalu bagaimana implikasi skema transfer pricing diatas bagi negara A ?

Negara A akan dirugikan sebesar (1.800.000), yangdihitung berdasarkan selisih

antara perolehan pajak sebelum adanya skema transfer pricing (1.800.000) dengan

perolehan pajak dengan adanya skema perolehan transfer pricing (0 , karena XCO tidak

memperoleh laba bersih sama sekali ). Oleh karena itu , tidak mengherankan jika skema

BAB III

KESIMPULAN

3.1

Kesimpulan

Transaksi transfer pricing adalah transaksi yang terjadi antara pihak – pihak

yang mempunyai hubungan istimewa, sehingga harga yang terjadi tidak bersifat arm’s

length. Implementasi transfer pricing cenderung dilakukan oleh perusahaan

multinasional dengan tujuan untuk penghindaran pajak.

Implikasi pajak yang signifikan dari transaksi transfer pricing adalah

berkurangnya atau hilangnya potensi penerimaan pajak yang seharusnya diperoleh .

Dan menurut kelompok kami dengan adanya transfer pricing bisa menghemat

DAFTAR PUSTAKA

Suandy, Erly. (2011). Perencanaan Pajak (Edisi 5). Jakarta: Salemba Empat

pajak.go.id/dmdocuments/UU - 36 - 2008 .pdf/

politik.kompasiana.com/2010/04/01/lika-liku-transfer-pricing-mengendus-penghindaran-pajak-melalui-manipulasi-transfer-pricing-107419.html/

Pohan, Chairil Anwar. (2003). Manajemen Perpajakan. Jakarta: PT. Gramedia Pustaka Utama