TEORI RESIKO ELEMENTER

Ringkasan: Pada bagian ini, kita mengembangkan beberapa hubungan antara cadangan, premi, biaya keamanan dan tingkat retensi yang berguna untuk asuransi umum. Hubungan ini didasarkan pada pengetahuan beberapa alat statistik.

1. Pengantar

Teknik perusahaan asuransi dan aktuari konvensional didasarkan pada penyederhanaan model dari portofolio sebuah perusahaan asuransi di dalam peubah acak yang digantikan dengan nilai harapannya. De Moivre, Matematikawan Prancis, membuktikan pada awal 1700 bahwa bisnis perusahaan asuransi akhirnya akan menjadi hancur jika itu gagal untuk memasukkan margin mendukungnya di dalam harga itu berubah untuk pembayaran tambahan: dengan kata lain, penanggung harus memasukkanbiayakeamanan di dalam preminya untuk melindungi terhadap kehilangan dikarenakan fluktuasi acak.

Penelitian dari fluktuasi acak (variasi stokastik) yang terjadi di dalam jumlah klaim terakumulasi merupakan cabang dari matematika aktuaria disebut teori resiko. Teori ini berguna sebagai panduan ke hubungan antara cadangan, retensi dan tingkat resiko dan order umum dari besarnya dari kuantitas ini.

Contoh 1.1. Mempertimbangkan kontrak tiga asuransi. Pertama, hanya mungkin jumlah klaim sebesar 10 usd; hanya satu klaim yang mungkin selama tahun polis berlaku, dan besarnya peluang klaim ialah 0.1. Dua kontrak lainnya sama kondisinya, tetapi besar klaim masing-masing sebesar 100 usd dan 1000 usd dan besarnya peluang masing-masing ialah 0.1 dan 0.01.

Premi resikonya sama untuk ketiga kontraknya, sebut saja, 10 usd (bagian 7.1). kontrak pertama, Penanggung yakin akan membayar jumlah yang sama dengan penerimaan premi resikonya, tidak lebih, tidak kurang. Kontrak ini rendah resiko jauh yang bersangkutan.

Kontrak kedua, ada kemungkinan bahwa penanggung akan harus membayar 10 kali dari jumlah penerimaan premi resikonya. Dengan kata lain, hal tersebut

beresiko bahwa penerimaan premi tidak akan cukup memenuhi kewajiban klaimnya. Untuk menjalankan resiko ini seharusnya untuk biaya premi tambahan. Ini biasnya diimplikasikan oleh biaya keamanan tambahan ke premi resiko dasar.

Kontrak ketiga sering lebih beresiko dibandingkan kedua karena kemungkinan sering kehilangan lebih besar, dan seharusnya direfleksikan ke premi.

Ini akan lebih mudah untuk mengukur resiko yang melekat di portofolio asuransi oleh standar deviasi (bagian 4.2) dari besaran klaim terakumulasi. Dalam kasus portofolio mengandung tepatnya satu kontrak dari tipe pertama, standar deviasi dari pengeluaran klaim adalah

102 𝑥 1.0 − 10 𝑥 0.1 2 = 0.

Portofolionya rendah resiko dan standar deviasi bernilai nol.

Jika kontrak tunggal di portofolio berupa tipe 2 atau tipe 3, standar deviasi dari pengeluaran klaim akan menjadi

1002 𝑥 0.1 − 100 𝑥 0.1 2 = 30.0 (tipe 2),

atau

10002 𝑥 0.01 − 1000 𝑥 0.01 2 = 99.5 (tipe 3).

Berdasarkan ukuran resiko ini, kontrak ketiga bernilai tiga kali lebih beresiko dibandingkan dengan kedua.

Contoh 1.2. Tiga kontrak asuransi telah dideskripsikan dalam contoh 1.1. Penanggung dengan cadangan 1000 usd menulis 1000 kontrak tipe 2 dan biaya premi setiap kontraknya sebesar 10.50 usd. Tidak ada kontrak lainya. Abaikan masalah pengeluaran, hitung peluang bahwa penanggung tidak akan dapat memenuhi kewajibannya.

Misalkan kita gunakan C untuk melambangkan peubah merepresentasikan pembayaran klaim total sehubungan dengan kontrak tersebut. Nilai harapan C adalah

1000 x 0.1 x 100 = 10 000.

Kita asumsikan bahwa kontraknya saling bebas, dimana ragam C akan menjadi

Menggunakan standar deviasi dihitung dalam contoh 1.1, dan aturan tambahan untuk ragam dari jumlah peubah acak yang saling bebas (bagian 4.2). Karena itu, standar deviasi dari C adalah 949.

Peubah acak C menjumlahkan 1000 peubah acak yang saling bebas secara stokastik dan identik. Karena itu, teorema limit pusat (bagian 5.2) memberi tahu kita bahwa Z = (C – 10 000)/(949) akan mendekati peubah acak normal dengan nilai harapan nol dan ragamnya satu.

Pendapatan premi dan cadangan penanggung sebesar 10000x 10.50 + 1000 = 11 500. Kita memerlukan P(C>11 500); sehingga P 𝐶−10000949 >11500 −10000949 ; atau P(Z > 1.58);

dengan z adalah peubahacak normal baku. Kita dapat peroleh peluang ini secara langsung dari tabel 5.1.1. (0.05705). Peluang bahwa penanggung akan tidak bisa memenuhi kewajiban klaimnya adalah sekitar 1/17.

Bacaan lanjutan: Beard et al. [2] 1-10.

2 Portofolio dengan besar klaim konstan (tetap)

Kita telah selesai dengan contoh sederhana dari tipe ini dalam portofolio perusahaan asuransi (contoh 1.2). Sedangkan, Contoh buatan yang sederhana bahwa hanya sebuah klaim per kontrak yang mungkin selama setahun. Sekarang kita relax asumsi ini. Kita asumsikan

1. Semua klaim mempunyai besaran yang sama X;

2. Total jumlah klaim tersebut dalam sebuah portofolio perusahaan asuransi mengikuti sebaran Poisson dengan nilai harapan n (bagian 5.6). Jika K dinotasikan total jumlah polis dalam portofolio dan q laju frekuensi klaim (per polis) maka n=Kq.

Misalkan N dinotasikan jumlah klaim selama tahun tersebut dari portofolio. Berdasarkan asumsi 2 maka

P 𝑁 = 𝑟 = 𝑒−𝑛𝑛𝑟/𝑟! (2.1) (r = 0,1,2,..). Nilai harapan dan ragam dari N adalah n (bagian 5.6). jika n cukup besar (katakan lebih besar dari 10) approksimasi normal di Poisson dapat digunakan (bagian 5.7) dan

P 𝑁 ≤ 𝑥 = 𝜙 𝑥 − 𝑛 / 𝑛 (2.2)

dimana 𝜙 𝑧 dinotasikan area di bawah kurva normal baku di kiri z. Peubah acak Z = 𝑁 − 𝑛 / 𝑛 akan memiliki sebaran normal baku (persamaan 5.7.3).

kita misalkan bahwa cadangan bebas penanggung sebesar U di awal tahun dan semua kontrak akan diisukan di hari pertama di tahun tersebut. Total premi resiko untuk portofolio akan menjadi

𝑃 = 𝐾𝑞𝑋 = 𝑛𝑋, (2.3)

dan jika biaya pengaman dari 𝜆dimasukkan ke dalam premi, penerimaan premi aktualnya akan sebesar

𝑃′ = 𝑛𝑋 1 + 𝜆 . (2.4)

Total pengeluaran klaim selama 1 tahun akan menjadi

𝐶 = 𝑋𝑁. (2.5)

Dana Penanggung akan ditambah penerimaan premi selama tahun berjalan dan dideplesi dengan pengeluaran klaim. Cadangan bebas Penanggung di akhir tahun akan sebesar

𝑈1 = 𝑈 + 𝑛𝑋 1 + 𝜆 − 𝑋𝑁. (2.6)

Cadangan bebas 𝑈1 harus tak negatif jika penangung asuransi ingin

memenuhi kewajibannya. Hal tersebut penting, karena, bahwa peluang𝑈1 yang negatif sangat kecil (katakan 𝜖). Disimbolkan,

𝑃 𝑈1 < 0 = 𝜖, (2.7)

Berdasarkan (2.6), persamaan (2.7) dapat ditulis kembali menjadi 𝑃 𝑈 + 𝑛𝑋 1 + 𝜆 − 𝑋𝑁 < 0 = 𝜖 Bahwa 𝑃 𝑁 > (𝑈/𝑋) + 𝑛 1 + 𝜆 = 𝜖 atau 𝑃 𝑁 − 𝑛 𝑛 > 𝑈 𝑋 𝑛+ 𝜆 𝑛 = 𝜖

𝑈

𝑋 𝑛+ 𝜆 𝑛 = 𝑧𝜖. (2.8)

dimana 𝑧𝜖 adalah titik sehingga area di bawah unit kurva normal ke kanan dari e

(gambar 2.1). Mengatur kembali (2.8) kita mendapatkan

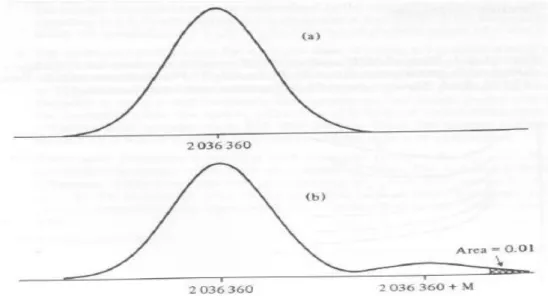

𝑈 = 𝑧𝜖𝑋 𝑛 − 𝜆 𝑛. (2.9) Gambar 2.1. Area di kanan 𝑧𝜖dibawah kurva normal baku.

Sekarang, kita dapat membuat beberapa pengamatan:

1. Cadangan yang diperlukan dan biaya resiko saling terhubung. Membesarnya biaya resiko, mengecilkan cadangan yang diperlukan. Membesarnya cadangan, mengecilnya biaya resiko.

2. Jika biaya resiko 𝜆 sama dengan nol, cadangan resiko secara langsung mempunyai proporsi 𝑋 𝑛 (standar deviasi dari jumlah total klaim dan iliram resiko diindikasikan di bagian 1).

3. Tidak ada cadangan diperlukan jika ruas kanan dari (2.9) bernilai negatif. Dalam situasi ini

𝜆 > 𝑧𝜖/ 𝑛. (2.10) atau

𝑛 > 𝑧𝜖/𝜆 2. (2.11)

Contoh 2.1. Sebuah portofolio berisi 1000 kontrak. Jumlah tanggungan ditetapkan masing-masing sebesar 500 usd. Tingkat frekuensi klaim untuk setiap

kontrak sebesar 0.01 dan biaya pengaman 𝜆 = 0.1. Berapa besar cadangan keamanan 𝑈 semestinya perusahaan asuransi harus pastikan, pada tingkat kepercayaan 99%, bahwa setelah periode 1 tahun necara keuangan tidak akan menunjukkan defisit.

Jawab: 𝑛 = 1000𝑥0.1 = 10, 𝑋 = 500, 𝜖 = 0.01 dan dari tabel 5.1.1, 𝑧0.01 = 2.33.

Menggunakan persamaan (2.9), kita punya

𝑈 = 2.33 𝑥 500 𝑥 10 − 0.1 𝑥 10 𝑥 500 = 3184 usd

Contoh 2.2. Berapa banyak kontrak seharusnya portofolio, di dalam contoh di atas, miliki untuk tidak ada cadangan keamanan yang diperlukan di dalam kondisi yang disebutkan?

Jawab: Misalkan K merepresentasi total kontrak. Nilai harapan klaim bernilai 𝑛 = 0.01𝐾. Berdasarkan (2.11), kita harus mempunyai

0.01 > 2.33/0.01 2

artinya K harus lebih besar dari 54 289.

Bacaan lanjutan: Beard et al. [1] 10-17.

3 Ukuran Klaim Peubah

Kita menghapus batasan bahwa besar klaim ditentukan, dan buat itu menjadi bervariasi. Kita harus lambangkan peubah acak yang menggambarkan besaran klaim i dengan 𝑋𝑖 dan misalkan 𝑋1, 𝑋2,..., 𝑋𝑁 saling bebas dan N (jumlah klaim) juga bebas untuk setiap 𝑋𝑖. Peubah acak yang menggambarkan total besar klaim

adalah

𝐶 = 𝑋1+ 𝑋2+ ⋯ + 𝑋𝑁. (3.1)

(Ekspresi ini mengurangi ke (2.5) ketika besar klaim individu adalah tertentu tepat di besaran yang sama X.)

Seperti sebelumnya, nilai harapan jumlah klaim diberikan oleh 𝑛 = 𝐾𝑞. Aktual jumlah klaim merupakan peubah acak Poisson dengan nilai harapan tersebut; sebarannya diberikan pada (2.1).

Besar klaim 𝑋1, 𝑋2,..., 𝑋𝑁 diasumsikan mempunyai sebaran yang sama, masing-masing memiliki nilai harapan m dan momen kedua sekitar asal ∝2

(bagian 4.2), menggunakan kondisi pada formula (4.4.3) dan (4.5.2) kita dapat mendeduksi nilai harapan dan ragam dari C diberikan oleh

𝐸 𝐶 = 𝑛𝑚; (3.2)

𝑉𝑎𝑟 𝐶 = 𝑛 ∝2; (3.3) Bukti diberikan pada bagian 4.

Seperti sebelumnya, kita harus mengasumsikan bahwa cadangan bebas dari besar penanggung akan sebesarU pada awal tahun dan semua kontrak diisukan pada hari pertama di tahun tersebut. Total premi resiko untuk portofolio akan menjadi

𝑃 = 𝐾𝑞𝑚 = 𝑛𝑚, (3.4)

dan jika biaya pengaman 𝜆dimasukkan ke premi, maka aktual premi akan sebesar

𝑃′ = 𝑛𝑚(1 + 𝜆) (3.5)

Dana Penanggung akan diaugmentasi oleh pendapatan premi selama tahun berjalan dan dideplesi oleh pengeluaran klaim. Cadangan bebas pada akhir tahun akan sebesar

𝑈1 = 𝑈 + 𝑛𝑚 1 + 𝜆 − 𝐶. (3.6)

Jika Penanggung dapat memenuhi kewajiban, 𝑈1 tidak dapat kurang dari

nol.Peluang 𝑈1bernilai negatif adalah𝜖, nilai yang kecil. Substitusi (3.6) untuk 𝑈1, kita punya 𝑃 𝑈 + 𝑛𝑚 1 + 𝜆 − 𝐶 < 0 = 𝜖, berarti 𝑃 𝐶 > 𝑈 + 𝑛𝑚 1 + 𝜆 = 𝜖 atau 𝑃 𝐶 − 𝑛𝑚 𝑛 ∝2 > 𝑈 + 𝑛𝑚 1 + 𝜆 𝑛 ∝2 = 𝜖

Sebaran pasti dari peubah acak C biasanya sangat kompleks. Namun kita telah tahu bahwa nilai harapannya 𝑛𝑚 dan ragamnya 𝑛 ∝2. Dalam kasus portofolio besar, sebaran C cenderung akan mendekati sebaran normal, provided sebaran ukuran klaim dari 𝑋1 tidak begitu condong. Sebaran dari 𝑈+𝑛𝑚 1+𝜆

𝑛∝2 adalah normal baku, dan kita bisa tulis

𝑈 + 𝑛𝑚 1 + 𝜆 𝑛 ∝2 = 𝑧𝜖.

(gambar 2.1). menulis ulang formula tersebut, kita mendapatkan

𝑈 = 𝑧𝜖 𝑛 ∝2− 𝑛𝑚𝜆. (3.7) Catatan bahwa formula ini direduksi ke persamaan (2.9) jika setiap klaim merupakan konstanta tetap sebesar X, maka m=X dan ∝2= 𝑋2.

Contoh3.1. Tabel 3.1. menunjukkan pengamatan sebaran ukuran klaim dari portofolio perusahaan asuransi umum tertentu. Dugalah momen m dan ∝2 dari sebaran ini. Dugalah juga momen dari kewajiban1 tertahan ketika batas retensi dibawah kelebihan dari perjanjian kerugian sebesar (a) 1200 usd, (b) 1400 usd, (c) 1600 usd dan 2000 usd.

Tanpa melakukan reasuransi, pendugaan 𝑚 dan ∝2 dari momen pokok m dan ∝2 dihitung sebagai berikut:

𝑚 = 100 x 0.014 + 300 x 0.067 + ... + 2300 x 0.007 = 971.00; ∝2 = 1002

x 0.014 + 3002x 0.067 + ... + 2300 x 0.007 = 1148400.

Efek dari retensi 1200 usd adalah mengubah perhitungan sebagai berikut: 𝑚 = 100 x 0.014 + 300 x 0.067 + ... + 1100 x 0.144 + 1200 x 0.291

= 971.00;

∝2 = 1002x 0.014 + 3002x 0.067 + ... + 11002x 0.144 + 12002x 0.007

= 1148400.

Hal ini karena 29.1% kelebihan klaim 1200 usd, tetapi klaim ini hasil dari hanya kewajiban 1200 usd ke penanggung.

Hasil untuk retensi lain ditunjukkan di tabel 3.2

Contoh 3.2. Perusahaan asuransi umum dari contoh 3.1 mempunyai cadangan bebas sebesar 12000 usd dan menduga akan menulis 1000 polis. Premi diubah termasuk beban keselamatan sebesar 5% dari premi beresikonya dan tingkat frekuensi klaim diduga sebesar 3.5%. Berapa retensi maksimum jika Penanggung menginginkan 99% yakin dapat memenuhi kewajibannya?

Nilai harapan dari n klaim adalah 1000 x 0.035 = 35 dan kita diberitahu bahwa biaya resikonya 𝜆 = 0.05. Berdasarkan tabel 5.1.1, area di bawah kurva normal baku di kanan 2.33 adalah 0.01. Karena itu kita dapat menggunakan (3.7)

dengan 𝑧𝜖 = 2.33 untuk menghitung cadangan yang diperlukan sesuai dengan berbagai retensi yang ditunjukkan pada tabel 3.2. Hasilnya diunjukkan pada tabel 3.3, dan jelas bahwa retensi maksimum dari sedikit lebih (tapi katakanlah) 1400 usd dipehuni.

1

bagian 7.5

Tabel 3.1. Pengamatan sebaran ukuran klaim dari sebuah portofolio perusahaan asuransi umum

Ukuran klaim Persentase dari klaim dalam

rentang yang diberikan Rentang (usd) Titik tengah dari rentang

0-200 100 1.4 200-400 300 6.7 400-600 500 14.8 600-800 700 17.3 800-1000 900 16.3 1000-1200 1100 14.4 1200-1400 1300 5 1400-1600 1500 7.7 1600-1800 1700 4.8 1800-2000 1900 2.9 2000-2200 2100 1.5 2200-2400 2300 0.7 2400+ - 0.0 Total -

Tabel 3.2. Momen dari kewajiban tertahan sehubungan dengan portofolio asuransi umum dengan pengamatan ukuran klaim ditunjukkan pada 3.1.

Retensi (usd) Momen

𝑚 ∝2

1200 870.90 852 250

1600 945.10 1 055 250

2000 967.40 1 133 220

∞ 971.00 1 148 400

Tabel 3.3. Cadangan bebas yang sesuai dengan variasi batas retensi (contoh 3.2)

Retensi (usd) Cadangan bebas yang diperlukan (usd)

1200 11 209

1400 11 995

1600 12 506

2000 12 981

∞ 13 073

Contoh 3.3 Asuransi umum dari contoh 3.2 mengatur kelebihan perjanjian kerugian dengan retensi sebesar 2000 usd. Berapa banyak polis yang mungkin ditulis jika Penanggung ingin 99% yakin dapat memenuhi kewajibannya dengan kontrak tersebut?

Lagi, kita gunakan (3.7). Kita tahu U = 12 000, 𝜆 = 0.05, 𝑚 = 967.40, ∝2= 1 133 220 dan 𝑧𝜖 = 2.33. tidak diketahuinya n. Substitusi nilai yang diketahui ke

persamaan (3.7), kita dapatkan

12 000 = 2480.3502 𝑛 − 48.37𝑛 (3.8) Jika 𝑥2 dituliskan sebagai pengganti n, kita harus mencari solusi dari persamaan

kuadrat

48.37𝑥2− 2480.3502𝑥 + 12 000 = 0.

Persamaan ini memiliki dua solusi: 𝑥 = 5.408 dan 𝑥 = 45.807, yang sama dengan : 𝑛 = 29.3 dan 𝑛 = 2104.1. Apakah ini merupakan solusi yang relevan dengan masalah kita? Untuk menjawab ini kita kembali ke persamaan (3.8), yang berlaku untuk pembatasan nilai n, dan mungkin ditulis dalam bentuk

48.37𝑛 − 2480.3502 𝑛 + 12 000 = 0

𝑔 𝑛 = 48.37𝑛 − 2480.3502 𝑛 + 12 000 ≥ 0 (3.9) Grafik di sebelah kiri dari ketaksamaan 𝑔 𝑛 diberikan pada gambar 3.1. Dari grafik ini, kita deduksi bahwa n harus salah satu diantara kurang dari 29.3 ataukah lebih besar dari 2104.1. Tingkat frekuensi klaim ialah 0.035; Karena itu, jumlah polis yang ditulis seharusnya, kurang dari 837 ataukah lebih dari 60 117.

Cadangan bebas Penanggung sebesar 12 000 usd, dan 5% biaya di premium, bersama-sama menyediakan fluktuasi yang merugikan di pengalaman klaim. Jika jumlah polis yang ditulis kecil, kontribusi keseluruhan dari 5% biaya premi kecil, dan kebanyakan keamanan disediakan oleh cadangan bebas Penanggung. Disamping itu, jika jumlah polis terlalu besar kontribusi ke keamanan cadangan bebas penanggung relatif kecil, dan margin 5% di laju premi akan tidak cukup

untuk menghadirkan keamanan yang diperlukan.

Gambar3.1. Grafik 𝑔 𝑛 , fungsi di bagian kiri ketaksamaan (3.9).

Contoh 3.4. Asuransi umum dari contoh 3.2 mengatur kelebihan perjanjian reasuransikerugian dimana kelebihan melebihi 1400 usd dari semua klaim yang

dibayarkan oleh reansurer (Penanggung di perusahaan reasuransi). Kelebihan 600 usd akan juga dikenalkan, dan Penanggung mengantisipasi menulis 1000 kontrak sebelumnya. Dugalah

(a) Premi resiko tereduksi yang baru mengikuti pengenalan kelebihan (b) Proporsi dari premi resiko yang tertahan oleh Penanggung langsung; dan (c) Peluang bahwa Penanggung tidak akan memenuhi kewajiban klaimnya. (a) Kewajiban rata-rata bersama dari penanggung asuransi dan reansurer, sehubungan dengan kerugian (termasuk kerugian yang melibatkan mereka dalam tanpa pembayaran), adalah

0 x 0.229 + (700 – 600) x 0.173 + (900 – 600) x 0.163 + ... + (2300 – 600) x 0.007 = 412.90 usd Tingkat frekuensi kerugian (berbeda dengan tingkat frekuensi klaim) adalah 0.035, jadi premi resiko untuk setiap kontrak adalah 0.035 x 412.90=14.45 usd. Gambaran ini tidak termasuk biaya keselamatan.

(b) Kewajiban rata-rata pada soal oleh Penanggung langsung sehubungan dengan kerugian adalah

100 x 0.173 + ... + 700 x 0.115 + 800x 0.176 = 359.50 usd

Karena itu premi resiko tertahan oleh penanggung asuransi langsung adalah 0.035

x 359.50=12.58 usd, atau 87 % dari keseluruhan premi resiko. Lagi, gambaran ini

tidak mengambil biaya keselamatan.

(c) Bagian dari pertanyaan ini dapat dijawab secara terpisah dari (a) dan (b). Momen dari kewajiban Penanggung langsung sehubungan dengan kerugian yang perlu diduga sebagai berikut:

𝑚 =100 x 0.173 + ... + 700 x 0.115 + 800 x 0.176 = 359.50; ∝2=1002

x 0.173 + ... + 7002x 0.115 + 8002x 0.176 = 221 390.

Substitusi momen ini dan parameter U = 12 000, n = 35 dan 𝜆 = 0.05 ke persamaan (3.7), kita dapatkan

12000 = 𝑧𝜖 35 𝑥 221390 − 35 𝑥 359.50 𝑥 0.05

ketika 𝑧𝜖 = 4.54. Nilai ini terletak di luar range tabel 5.1.1, mengindikasikan peluang bahwa Penanggung akan tidak dapat memenuhi kewajibannya kurang dari 0.00001, yang diabaikan.

Contoh 3.5. Bagaimana jawaban anda di contoh 3.4 diubah jika perjanjian reasuransi menyediakan 90% kelebihan lebih dari 1400 usd dari setiap 1 kerugian yang dipenuhi oleh reansurer, dan sisanya 10% oleh penanggung asuransi?

(a) Total premi resiko tidak akan berubah di 14.45 usd

(b) Total premi resiko tertahan oleh Penanggung akan menjadi 12.58 + 0.1 x (14.45 – 12.58) = 12.77,

Artinya Penanggung asuransi akan menahan 88% dari seluruh premi resiko. (c) Pertama, kita perlu menghitung kewajiban dari Penanggung sehubungan dengan kerugian yang ukurannya bervariasi. Ini ditetapkan pada tabel 3.4, dan diperoleh sebagai berikut:

Rata-rata kerugian dalam rentang 1800 usd – 2000 usd, contohnya, akan sekitar 1900 usd. Tertanggung bertemu 600 usd pertama dari dirinya. Penanggung bertanggung jawab untuk 800 usd selanjutnya ditambah 10% dari sisa 500 usd. Pengingat di penuhi oleh reansurer. Kewajiban total kewajiban penangung sebesar 850 usd. Serupa untuk selang kerugian lainnya (tabel 3.4).

Momen dari kewajiban penanggung ditentukan sebagai berikut: 𝑚 =100 x 0.173 + 300 x 0.163 + ... + 890 x 0.007 = 364.84;

∝2=1002

x 0.173 + 3002x 0.163 + ... + 8902x 0.176 = 230 188.

Substitusi momen ini dan parameter U = 12 000, n = 35 dan 𝜆 = 0.05 ke persamaan (3.7), kita dapatkan

12000 = 𝑧𝜖 35 𝑥 230188 − 35 𝑥 364.84 𝑥 0.05

ketika 𝑧𝜖 = 4.45. Peluang bahwa penanggung akan tidak dapat memenuhi kewajibannya lebih besar dibanding sebelumnya, tapi tetap diabaikan.

Bacaan lanjutan: Beard et al. [2] 126-30.

**4 Nilai Harapan dan dan Ragam dari C

Nilai harapan dan ragam dari C telah dikutip pada bagian 8.3 dan 3 tanpa bukti. Sekarang kita memberikan bukti yang bergantung pada (4.4.3) dan (4.5.2). dengan definisi

𝐶 = 𝑋1+ ⋯ + 𝑋𝑁. sehingga

𝐶 =𝐸 𝐸 𝐶|𝑁

=𝐸 𝑁𝐸 𝑋𝑖 𝑁 dari (4.1.5) = 𝐸 𝑁𝑚 𝑁 = 𝑚𝐸 𝑁 𝑁 dari (4.1.4) = mn.

Tabel 3.4.Kewajiban dari penanggung langsung yang berhubungan dengan kerugian dari variasi ukuran (contoh 3.5)

Ukuran klaim (usd) Kewajiban penanggung Persentase dari klaim dalam rentang yang diberikan

0-200 - 1.4 200-400 - 6.7 400-600 - 14.8 600-800 100 17.3 800-1000 300 16.3 1000-1200 500 14.4 1200-1400 700 5 1400-1600 810 7.7 1600-1800 830 4.8 1800-2000 850 2.9 2000-2200 870 1.5 2200-2400 890 0.7 2400+ - 0.0 Total - 𝑉𝑎𝑟(𝐶) =Var 𝐸 𝐶|𝑁 𝑁 +𝐸 Var 𝐶|𝑁 𝑁 dari (4.5.2) =Var 𝑁𝐸 𝑋𝑖 𝑁 +𝐸 Var 𝑋𝑖 𝑁 dari (4.1.5) dan (4.2.7)

= Var 𝑁𝑚 𝑁 +𝐸 𝑁 ∝2− 𝑚 2 𝑁 =𝑚2Var 𝑁 𝑁 + ∝2− 𝑚 2 𝐸 𝑁 𝑁 dari (4.2.5) dan (4.1.4) = 𝑛𝑚2+ ∝ 2− 𝑚2 𝑛 = 𝑛 ∝2.

Formula ini untuk Var(C) mengasumsikan bahwa jumlah klaim mengikuti sebaran Poisson tetapi tanpa membuat asumsi tentang sebaran aktuaria untuk sebaran ukuran klaim.

Telaah lanjutan: Freyd [6] 177-8**; Pitman [16] 401-4,409**; Wackerly et al. [26] 224-5, 224-3.

5 Asumsi Kenormalan

Selama bagian 3, kita telah mengasumsikan bahwa sebaran dari total klaim sebesar C adalah normal. Pendekatan klasik ini ke permasalahan dan biasanya itu sedikit memuaskan disediakan dalam beberapa polis dalam portofolio yang besar dan mungkin jumlah klaim yang hampir sama.

Sedangkan pembaca diperingati bahwa terdapat simulasi yang diasumsikan normal mungkin sedikit salah, dan berbahaya. Contohnya

1. Ketika sebaran dari ukuran klaim nyatanya miring dan portofolionya tidak sangat besar; atau

2. Ketika portofolionya hetero dalam arti bahwa, tambahan jumlah besar dari ‘standar’ polis, ini juga mengandung jumlah polis kecil dimana mungkin besar klaim yang jauh besar.

Metode persetujuan dalam permasalahan (1) diluar cakupan dari teks ini. (lihat contoh, Beard et al. [1] 41-51). Berikut ini contoh menunjukkan masalah (2).

*Contoh 5.1. Asuransi umum dengan cadangan bebas 250 000 usd memiliki portofolio besar yang ukurannya sebanding. Nilai dugaan n klaim, sehubungan dengan polis ini, adalah 1000. Nilai harapan ukuran klaim m = 2036.36 usd, dan momen kedua tentang asal ∝2= 5 017 600. Penanggung telah diminta menanggung perbedaan tipe polis, dengan besar klaim ditentukan di 500 000 usd. Hanya satu klaim yang mungkin dibawah polis,d an peluang sebuah

klaim dinilai 0.1. Biaya pertanggungan premi semua resiko 5% ‘untuk kemungkinan’, dan akan lakukan yang sama dengan polis spesial tunggal ini.

Berapa retensi bersih maksimum M untuk polis ini jika penanggung ingin 99% yakin memenuhi kewajibannya?

Tanpa polis besar tunggal, sebaran dari kewajiban klaim total akan menjadi normal (gambar 5.1(a)) dengan

Nilai harapan = 2036.36 x 1000 = 2 036 360; Ragam = 5 017 600 x 1000 = 5.0176 x 109; Standar deviasi= 5.0176 𝑥109 = 70 835.

Efek dari polis besar tunggal dengan retensi bersih M adalah untuk membuat sebaran dari total besar klaim nyatanya tidak normal. Faktanya sebarannya bimodal2 (gambar 5.1(b)). Puncak pertama di pusatkan di 2 036 360 usd, dan berkoresponden dengan situasi ketika tidak ada klaim dengan polis spesial besar. Kedua dipusatkan di (2 036 360 + M), mengorespondensi ke klaim dengan polis spesial. Punuk pertama hampir identik dengan sebaran normal, dengan nilai harapan 2 036 360 dan standar deviasi 70 835, tetapi dikecilkan dengan faktor 0.9. Punuk kedua yang lebih kecil hampir identik dengan sebaran normal, dengan nilai harapan (2 036 360 + M) dan standar deviasi 70 835, tetapi diskalakan mengecil dengan faktor 0.1.

Cadangan bebas dan pendapatan premi berisiko tertahan (termasuk biaya kontingensi) dari penanggung sebesar

250 000 + 2036.36 x 1000 x 1.05 + 1.05 x 0.1 xM

usd, (2 388 178 + 0.105 M) usd. Kita perlu memilih Mjadi begitu area dibawah kurva kepekatan sebaran bimodal di kanan dari (2 388 178 + 0.105 M) sama dengan 0.01.

2

mempunyai dua puncak

Kita konsentrasikan pada punuk yang kecil, yang hampir identik dengan kurva sebaran normal, dengan nilai harapan (2 036 360 + M) dan standar deviasi 70 835, tetapi dikecilkan dengan faktor 0.1. Sebagai gantinya, total area dibawah punuk ini akan menjadi 0.1, sedangkan biasanya 1.0. Area di kanan ‘standar deviasi’ 2.33 dari nilai harapan punuk akan menjadi 0.1 x 0.01 = 0.001, sedangkan gambar 0.01 kita perlukan. Disisi lain, area di kanan ‘standar deviasi’ 1.28 dari

nilai harapan (tabel 5.1.1) akan menjadi 0.1 x 0.01= 0.001 sebagai yang kita perlukan. Hal tersebut mengindikasikan bahwa kita harus memiliki

2 388 178 + 0.105 𝑀 − 2 036 360 + 𝑀 ≥ 1.28 𝑥 70 835, dengan

𝑀 ≤ 291 787. Maksimum retensi 290 000 diperlukan.

Sebuah asumsi yang tidak tepat dari kenormalan untuk total klaim akan menghasilkan sebuah batasan retensi terlalu berlebihan: 448 000 (latihan 4).

Telaah lanjutan: Beard et al. [1] 41-51, 76-79, 98-102.

Gambar 5.1. Sebaran besar klaim total: (a) polis spesial tidak dimasukkan; (b) polis spesialdimasukkan.

6 Ringkasan dan Telaah Lanjutan

Ekspresi fundamental dari (3.7) dapat digunakan sebagai alat yang berhubungan dengan retensi bersih ke cadangan, sebagai contoh 3.1-3.5. Analisa matematik tambahan (Beard et al. [1] 58-65) menuliskan ke formula

𝑈 = 2.5 𝑃𝑀 − 𝜆𝑃, (6.1) dimana

P adalah premi resiko total M adalah retensi berisi; dan

𝜆 adalah biaya keamanan.

Formula (6.1) mengsugesti beberapa aturan praktis

1. Jika premi meningkat tanpa ada peningkatan dalam cadangan maka batas retensi harus jatuh.

2. Jika cadangan dan premi saling berkorespondensiditingkatkan dengan rasio yang sama batasan retensi dapat tumbuh.

Formula mungkin juga bisa ditulis kembali dalam bentuk

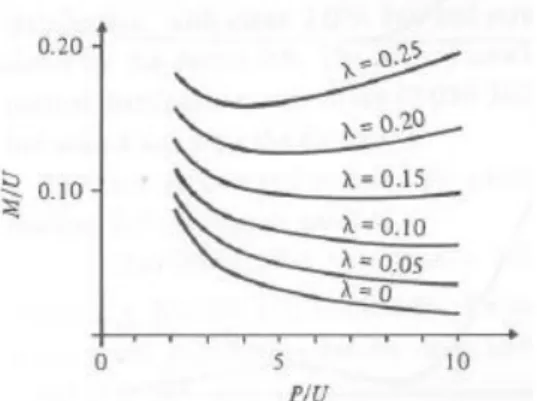

𝑀/𝑈 = 0.16 1 +𝜆𝑃𝑈 2/ 𝑈𝑃 (6.2)

Ketika M/U diplotkan terhadap dengan P/U untuk 𝜆 yang tetap, kurva menunjukkan sungguh variasi kecil melewati sedikit rentang yang lebar dari nilai realistik untuk P/U (gambar 6.1). Disisi lain, Variasi nilai dari biaya keamanan 𝜆 memiliki efek marked di kurva yang tinggi. Contoh yang diberikan 𝜆, tinggi kurva dari M/U diaproksimasi.

M = 0.64 𝜆U (6.3) Sehingga, kita deduksi aturan lain:

3. retensi bersih dari asuransi umum harus menjadi persentase dari cadangan U dengan penanggung berkeinginan untuk rugi dengan cara menutupi kerugian selama tahun berjalan. Persentasenya tentang dua thirds dari persentase biaya keamanan.

‘Aturan’ 3 sering digunakan di dalam praktik oleh reansurer-reansurer. Sedangkan, catatan bahwa ini konflik dengan praktik umum (tetapi umumnya tidak memuaskan) dalam menyeleksi retensi M sebagai persentase tertentu dari pendapatan premium, atau total dari jumlah tanggungan.

Gambar 6.1. Plot dari M/U terhadap dengan P/U untuk variasi nilai 𝜆. (reproduksi dengan ijin dari R. E. Beard, T. Pentika inen dan E. Pesonen

(1977), Teori resiko, halaman 64, Chapman and Hall, London.)

7 Latihan

1. Sebaran ukuran klaim diamati diberikan pada tabel 5.3.1. hitung contoh momen 𝑚 dan ∝2 dari sebaran ini. Hitung juga momen 𝑚 dan ∝2 dari kewajiban tertahan ketika retensi dibawah kelebihan perjanjian kerugian 2000 USD.

2. Berapa momen 𝑚 dan ∝2 di bagian kedua pertanyaan 1 diubah ketika

kelebihan 400 usd dikenalkan?

3. Penjamin asuransi umum menulis 1500 polis. Tingkat frekuensi kerugian untuk setiap kontrak tersebut adalah 0.015 dan sebaran besar kerugian diberikan pada tabel 5.3.1. Retensi bersih penjamin asuransi tersebut adalah 2000 usd dan polis termasuk kelebihan 400 usd. Penjamin memuat biaya keamanan𝜆 = 0.05 di dalam preminya. Berapa besar seharusnya cadangan bebas dari penjamin asuransi jika ingin 99.9% yakin dapat memenuhi kewajiban klaim sehubungan dengan polis tersebut?

*4. Tunjukkan bahwa nilai harapan dan ragam dari total kewajiban pada contoh 5.1 masing-masing adalah (2 036 360+0.1M) dan (5.0176 x 10^9 + 0.09 𝑀2).

M adalah retensi untuk polis besar spesial diperoleh.

*5. Tunjukkan bahwa cadangan yang diperlukan dengan menggabung 2 perusahaan asuransi adalah selalu kurang dari cadangan dari 2 perusahaan terpisah jika tingkat keamanan (1-𝜖) dalam kedua contoh perusahaan diperbaiki dalam organisasi gabungan. (kunci: gunakan persamaan (3.7) dengan akhiran A untuk perusahaan A dan akhiran B untuk perusahaan B dan gunakan ketaksamaan 𝑥 + 𝑦 > 𝑥 + 𝑦 untuk semua bilangan positif x dan y.) 6. Sebaran besar klaim untuk polis kelas tertentu adalah log normal dengan nilai

harapan 8500 usd dan standar deviasi 35600 usd. Tingkat frekuensi klaim adalah 0.015 dan Penanggung kecil memiliki 200 dari kontrak ini dalam bukunya. Penanggung memiliki cadangan bebas sebesar 10000 usd dan memiliki biayakeamanan sebesar 5% dari premi beresiko dalam lajunya. Gambarkan beberapa detail pengalaman simulasi yang akan kamu tampilkan untuk menduga peluang bahwa penanggung tersebut tidak akan mampu memenuhi kewajibannya. Retensi bersih setelah reasuransi sebesar 25000 usd. Apakah kamu berpikir pendekatan normal pada 3 akan menghasilkan jawaban yang akurat pada pengganti simulasi?

7. Ada r perusahaan asuransi dengan pemasukan premi sebesar 𝑃1, 𝑃2, … , 𝑃𝑟. Perusahaan menukar reasuransi saling timbal balik. Kontrak menyediakan bahwa perusahaan asuransi i mengambil dari masing-masing resiko dari semua perusahaan sebesar 𝑃𝑖/𝑃, dengan 𝑃 = 𝑃1+ 𝑃2+ ⋯ + 𝑃𝑟. Buktikan bahwa total dana cadangan yang diperlukan perusahaan tersebut sama dengan ketika perusahaan tergabungdalam perusahaan tunggal. (Beard et al. [1] 63.)

DAFTAR PUSTAKA

1. Beard, R.E., Pentikainen,T & Pesonen, E., (1977). Risk Theory (Second Edition). Chapman & Hall.

2. Beard, R.E., Pentikainen,T & Pesonen, E., (1977). Risk Theory (Second Edition). Chapman & Hall.