PENGARUH KINERJA KEUANGAN DAN GOOD CORPORATE GOVERNANCE (GCG) TERHADAP NILAI PERUSAHAAN

MANUFAKTUR PADA BEI

ARTIKEL ILMIAH

Diajukan untuk Memenuhi Salah Satu Syarat Penyelesaian Program Pendidikan Sarjana

Program Manajemen

Oleh :

Muhammad Taufiq Hidayat 2010210093

SEKOLAH TINGGI ILMU EKONOMI PERBANAS SURABAYA

0 PENGESAHAN ARTIKEL ILMIAH

Nama : Muhammad Taufiq Hidayat Tempat, Tanggal Lahir : Jakarta, 26 September 1992 N.I.M : 2010210093

Jurusan : Manajemen Program Pendidikan : Strata 1

Konsentrasi : Manajemen Keuangan

Judul : Pengaruh Kinerja Keuangan dan Good Corporate Governance (GCG) Terhadap Nilai Perusahaan Manufaktur Pada BEI

Disetujui dan diterima baik oleh: Dosen Pembimbing

Tanggal:

(Dr. Lutfi, S.E., M.Fin.)

Ketua Program Studi Sarjana Manajemen Tanggal:

1 “The Effect of Financial Performance and Good Corporate Governance (GCG)

Against Value Manufacturing Companies on Indonesia Stock Exchange” Muhammad Taufiq Hidayat

STIE Perbanas Surabaya

Email : MuhammadTaufiqHdyt27@gmail.com Jl. Nginden Semolo 34-36 Surabaya

ABSTRACT

The purpose of this study was to examine the effect of the financial performance and good corporate governance (GCG) on value of firm (the study of manufacturing companies listed in Indonesia Stock Exchange 2011-2013). The population in this study are all manufacturing companies listed in Indonesia Stock Exchange from 2011 until 2013. Samples were taken based purposive sampling technique that is based on specific criteria. Data analysis tool used in this research is descriptive analysis and multiple regression analysis. The results of this study are: (1) variables related to leverage significantly positive effect on firm value. (2) variable profitability significantly positive effect on firm value. (3) The GCG variables measured through managerial ownership not influence significantly the value of the firm. (4) variable leverage, profitability, and managerial ownership jointly affect the value of the firm.

Key Words : leverage, profitability, managerial ownership, firm value PENDAHULUAN

Salah satu tujuan jangka panjang dari suatu perusahaan adalah meningkatnya nilai perusahaan yang tinggi, yang dicerminkan dari harga pasar sahamnya, untuk perusahaan go public. Nilai perusahaan yang tinggi dapat meningkatkan kemakmuran bagi para pemegang saham, sehingga para pemegang saham akan menginvestasikan modalnya kepada perusahaan tersebut (Haruman, 2008).

Terdapat banyak faktor yang dapat mempengaruhi nilai dari saham perusahaan, diantaranya adalah kinerja keuangan. Kinerja keuangan adalah hasil banyak keputusan yang dibuat secara terus-menerus oleh pihak manajemen perusahaan untuk

mencapai suatu tujuan tertentu secara efektif dan efisien. Kinerja keuangan yang semakin tinggi, maka akan meningkatkan nilai perusahaan.

Tolok ukur kinerja suatu perusahaan bisa banyak dilihat dari beberapa kemampuan perusahaan, diantaranya kemampuan perusahaan tersebut dalam menghasilkan laba. Profitabilitas merupakan rasio dari efektivitas manajemen dalam mengelola perusahaan, efektivitas ini dinilai dengan mengaitkan laba bersih dengan aktiva yang digunakan untuk menghasilkan laba tersebut. Return of Assets (ROA) dapat digunakan untuk mengukur laba yang mencerminkan kemampuan perusahaan dalam menghasilkan keuntungan bersih berdasarkan

2 tingkat aset yang tertentu. Semakin

tinggi Return of Assets (ROA), maka dapat menunjukkan semakin baik kinerja perusahaan tersebut, yang tentu berimbas pada peningkatan nilai perusahaan.

Selain laba perusahaan, hutang perus.ahaan pun dinilai dapat mempengaruhi nilai perusahaan, penentuan kebijakan hutang ini berkaitan dengan struktur modal karena hutang merupakan salah satu komposisi dalam struktur modal. Menggunakan lebih banyak utang berarti memperbesar resiko yang ditanggung pemegang saham, tetapi dengan memperbanyak utang juga dapat memperbesar tingkat pengembalian yang diharapkan, di mana perusahaan menukarkan keuntungan – keuntungan pendanaan melalui hutang dengan tingkat suku bunga dan biaya kebangkrutan yang lebih tinggi (Trade-off Theory). Jadi, penggunaan hutang menyebabkan lebih banyak laba operasi perusahaan (EBIT) yang diterima oleh para investor. Karenanya, semakin banyak perusahaan mempergunakan hutang, maka semakin tinggi tinggi nilai dan harga sahamnya (Brigham dan Houston, 2011: 36-38). Oleh sebab itu, struktur modal yang optimal harus berada pada keseimbangan antara risiko dan pengembalian yang memaksimumkan harga saham.

Selain kinerja keuangan, Good Corporate Governance (GCG) dinilai dapat mempengaruhi peningkatan nilai perusahaan, diperlukan kerja sama antara manajemen perusahaan dengan pihak lain yang meliputi sharehoder maupun stakeholder dalam membuat keputusan - keputusan keuangan

dengan tujuan memaksimumkan modal kerja yang dimiliki. Dalam kenyataan penyatuan kepentingan kedua pihak tersebut sering kali menimbulkan masalah. Adanya masalah diantara manajer dan pemegang saham disebut masalah agensi (agency problem). Adanya agency problem tersebut akan menyebabkan tidak tercapainya tujuan keuangan perusahaan, yaitu meningkatkan nilai perusahaan dengan cara memaksimumkan kekayaan pemegang saham (Dwi Sukirni, 2013).

Mekanisme corporate governance meliputi kepemilikan manajerial, jumlah dewan komisaris, indepedensi dewan komisaris, ukuran dewan direksi, dan keberadaan komite audit (Wardoyo dan Theodora, 2013). Dengan adanya salah satu mekanisme GCG ini diharapkan pengawasan terhadap manajer perusahaan akan lebih efektif yang nantinya akan berakibat pada kinerja perusahaan yang lebih baik, seiring dengan meningkatnya kinerja perusahaan diharapkan juga akan meningkatkan harga saham perusahaan sebagai indikator dari nilai perusahaan sehingga nilai perusahaan akan tercapai.

KERANGKA TEORITIS YANG DIPAKAI DAN HIPOTESIS Nilai Perusahaan

Sri Sofyaningsih dan Pancawati (2011) mendefinisikan Nilai perusahaan merupakan harga yang bersedia dibayar oleh calon pembeli apabila perusahaan tersebut dijual. Nilai perusahaan dinilai penting karena semakin tinggi nilai perusahaan, semakin besar

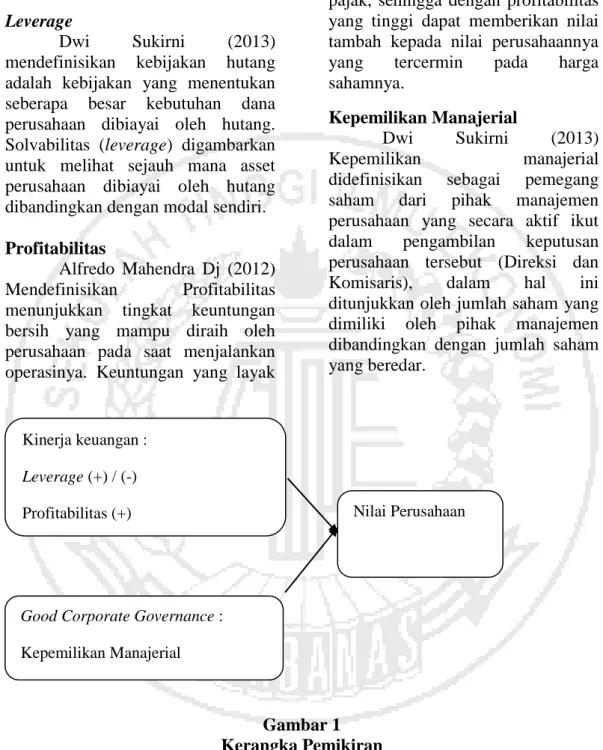

3 Nilai Perusahaan

Kinerja keuangan : Leverage (+) / (-) Profitabilitas (+)

Good Corporate Governance : Kepemilikan Manajerial

kemakmuran yang akan diterima oleh pemilik perusahaan.

Leverage

Dwi Sukirni (2013) mendefinisikan kebijakan hutang adalah kebijakan yang menentukan seberapa besar kebutuhan dana perusahaan dibiayai oleh hutang. Solvabilitas (leverage) digambarkan untuk melihat sejauh mana asset perusahaan dibiayai oleh hutang dibandingkan dengan modal sendiri. Profitabilitas

Alfredo Mahendra Dj (2012) Mendefinisikan Profitabilitas menunjukkan tingkat keuntungan bersih yang mampu diraih oleh perusahaan pada saat menjalankan operasinya. Keuntungan yang layak

dibagikan kepada pemegang saham adalah keuntungan setelah bunga dan pajak, sehingga dengan profitabilitas yang tinggi dapat memberikan nilai tambah kepada nilai perusahaannya yang tercermin pada harga sahamnya.

Kepemilikan Manajerial

Dwi Sukirni (2013) Kepemilikan manajerial didefinisikan sebagai pemegang saham dari pihak manajemen perusahaan yang secara aktif ikut dalam pengambilan keputusan perusahaan tersebut (Direksi dan Komisaris), dalam hal ini ditunjukkan oleh jumlah saham yang dimiliki oleh pihak manajemen dibandingkan dengan jumlah saham yang beredar.

Gambar 1 Kerangka Pemikiran Berdasarkan keterangan dan uraian

di atas, maka hipotesis penelitian dirumuskan sebagai berikut:

H1 : Variabel leverage, profitabilitas, dan kepemilikan manajerial

secara bersama-sama mempunyai pengaruh yang signifikan pada nilai perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia.

4 H2 : Variabel leverage

mempunyai pengaruh yang signifikan pada nilai perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia.

H3 : Variabel profitabilitas mempunyai pengaruh positif yang signifikan pada nilai perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia.

H4 : Variabel kepemilikan manajerial mempunyai pengaruh positif yang signifikan pada nilai perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia

METODE PENELITIAN Rancangan Penelitian

Berdasarkan dari tujuan penelitian, Penelitian ini termasuk penelitian studi klausal yang berarti penelitian ini menunjukkan arah hubungan antara variabel bebas dengan variabel tergantung, dan untuk mengukur kekuatan hubungannya.

Jika dilihat dari datanya, penelitian ini termasuk penelitian sekunder. Data sekunder pada umumnya berupa bukti, catatan, atau laporan historis yang telah tersusun data arsip (data dokumenter) yang dipublikasikan maupun tidak (Arfan Ikhsan, 2008). Karena data yang digunakan dalam penelitian ini sudah tersedia dan menggunakan data saham-saham perusahaan manufaktur yang tercatat di Bursa Efek Indonesia, Indonesia Capital Market Directory (ICMD).

Batasan Penelitian

Penelitian ini mempunyai batasan yang berarti ruang lingkup penelitian yaitu pada perusahaan manufaktur yang terdaftar di BEI hanya pada periode 2011 sampai dengan 2013. Variabel independen yang digunakan dalam penelitian ini hanya kinerja perusahaan yang diukur dengan leverage dan profitabilitas, serta Good Corporate Governance (GCG) yang diukur hanya dengan kepemilikan manajerial.

Identifikasi Variabel Penelitian Variabel – variable yang digunakan dalam penelitian ini berdasarkan hipotesis terdiri dari variable independen yaitu Leverage, Profitabilitas, Kepemilikan Manajerial dan variable dependen yaitu Nilai Perusahaan.

Definisi Operasional dan Pengukuran Variabel

Berikut ini adalah definisi operasional variabel dan pengukuran variabel yang digunakan dalam penelitian :

Nilai Perusahaan (Y)

Nilai perusahaan merupakan harga yang bersedia dibayar oleh calon pembeli apabila perusahaan tersebut dijual. Nilai perusahaan dinilai penting karena semakin tinggi nilai perusahaan, semakin besar kemakmuran yang akan diterima oleh pemilik perusahaan. Nilai perusahaan dapat dihitung dengan menggunakan Price Book Value.

5 Leverage (X1)

Rasio leverage digunakan untuk mengukur sejauh mana aktiva perusahaan dibiayai dengan utang. Artinya, berapa besar beban utang yang ditanggung perusahaan dibandingkan dengan aktivanya. Rasio leverage juga digunakan untuk mengukur kemampuan perusahaan untuk membayar seluruh kewajibannya baik jangka pendek maupun jangka panjang apabila perusahaan dilikuidasi. Rasio leverage dapat dihitung dengan menggunakan Debt to Equity Ratio.

Profitabilitas (X2)

Rasio profitabilitas menilai kemampuan perusahaan dalam mendapatkan keuntungan. Profitabilitas juga memberikan ukuran tingkat efektivitas manajemen suatu perusahaan, dalam hal ini di tunjukkan oleh laba yang dihasilkan dari penjualan dan pendapatan Investasi. Rasio Profitabilitas dapat dihitung dengan menggunakan Return on Assets.

Kepemilikan Manajerial (X3)

Kepemilikan manajerial didefinisikan sebagai pemegang saham dari pihak manajemen perusahaan yang secara aktif ikut dalam pengambilan keputusan perusahaan tersebut (Direksi dan Komisaris), dalam hal ini ditunjukkan oleh jumlah saham yang dimiliki oleh pihak manajemen dibandingkan dengan jumlah saham yang beredar (Dwi Sukirni, 2013).

Kepemilikan Manajerial dapat dihitung dengan menggunakan perbandingan saham yang dimiliki manajemen dan jumlah saham yang beredar.

Populasi, Sampel, dan Teknik Pengambilan Sampel

Perusahaan yang menjadi populasi adalah seluruh perusahaan manufaktur yang sudah terdaftar di Bursa Efek Indonesia periode 2011 hingga 2013. Tidak semua anggota populasi ini akan menjadi obyek penelitian sehingga perlu dilakukan pengambilan sampel. Penelitian ini mengambil sampel dengan cara menggunakan metode Purposive sampling dengan tipe Judgement sampling yaitu pemilihan sampel dengan mendasarkan pada kriteria tertentu. Kriteria yang digunakan adalah :

1. Perusahaan manufaktur yang mempublikasikan laporan keuangannya selama periode penelitian.

2. Perusahaan manufaktur yang tidak memiliki Book Value negatif selama periode penelitian, hal ini dikarenakan Book Value yang negatif tidak dapat diinteprestasikan atau dianalisis.

3. Perusahaan manufaktur yang tidak memiliki ekuitas negative selama periode penelitian, hal ini dikarenakan ekuitas yang negatif tidak dapat diinteprestasikan atau dianalisis.

6 4. Perusahaan manufaktur yang

mempunyai kepemilikan manajerial berturut - turut selama periode penelitian. Data dan Metode Pengumpulan Data

Data yang digunakan dalam penelitian ini adalah data sekunder. Data yang digunakan merupakan laporan keuangan tahunan perusahaan manufaktur yang go public. Teknik pengumpulan data yang digunakan adalah dokumentasi, karena penelitian ini menggunakan laporan keuangan perusahaan yang telah dipublikasikan dari tahun 2011 sampai dengan tahun 2013 yang diambil dari Bursa Efek Indonesia dan Indonesia Capital Market Directory (ICMD)

Teknik Analisis Data

Dalam menganalisisi data dalam penelitian ini langkah-langkah yang dilakukan adalah sebagai berikut :

1. Melakukan analisis deskriptif. Dengan melakukan analisis deskriptif dapat memberikan gambaran dan penjelasan tentang variabel yang diteliti.

2. Analisis Linear Berganda

Teknik analisis data yang digunakan pada penelitian ini adalah teknik analisis regresi berganda yang digunakan untuk mengolah dan membahas data yang sudah didapatkan dan untuk menguji hipotesis yang diajukan. Pengujian hipotesis dengan analisis regresi berganda, determinasi, uji t dan uji F melalui alat SPSS. Berikut ini adalah model regresi yang digunakan : Y=ɑ+b1X1+b2X2+b3X3 +e Y = Nilai perusahaan ɑ = Konstanta b1…b2 = Parameter koefisien regresi variabel I (i=1,2,3) X1 = Leverage X2 = Profitabilitas X3 =Kepemilikan manajerial ei = Residual eror

Berdasarkan model yang terbentuk maka akan dapat diketahui apakah semua variabel bebas secara serempak (Uji F) mempunyai pengaruh yang signifikan atau tidak terhadap nilai perusahaan, sehingga dapat disimpulkan apakah hipotesis pertama penelitian ini diterima atau ditolak.

HASIL DAN PEMBAHASAN Analisis Deskriptif

TABEL 1

HASIL ANALISIS DESKRIPTIF

Variabel N Mean Minimum Maximum Std. Deviation ROA (%) 117 5.2470 -13.72 32.11 7.17803 DER (x) 117 1.4295 0.04 13.05 2.09394 KM (%) 117 0.0556 0,0001 0.3130 0.08095

7 PBV (x) 117 1,3553 0,11 6.53 1.20382 Valid N (litwise) 117

Sumber : data diolah

Berdasarkan tabel 1 menunjukkan bahwa selama periode pengamatan rasio tertinggi sebesar 32.11% dimiliki oleh PT. Lionmesh Prima Tbk pada tahun 2012, ini menandakan bahwa perusahaan tersebut dapat mengelola assetnya secara efektif sehingga dapat memberikan kontribusi laba yang lebih besar dibandingkan perusahaan manufaktur lainnya. Sedangkan rasio terendah sebesar -13.72 dimiliki oleh PT. Intanwijaya Internasional Tbk pada tahun 2011, hal ini menunjukkan bahwa laba perusahaan setelah pajak yang negatif, atau bisa disebut perusahaan mengalami kerugian. Dari keseluruhan data Return on Assets (ROA) perusahaan yang memenuhi kriteria dari tahun 2011 sampai dengan 2013 menghasilkan rata-rata sebesar 5,2470 dan standar deviasi 7.17803 dimana standar deviasi lebih besar daripada rata rata. Hal ini menunjukkan adanya fluktuasi variabel Return on Assets (ROA) yang besar pada perusahaan yang menjadi sampel.

Berdasarkan tabel 1 menunjukkan bahwa selama periode pengamatan rasio tertinggi sebesar 13.05 satuan kali dimiliki oleh PT. Argo Pantes Tbk pada tahun 2011. Dari angka tersebut dapat diartikan bahwa perusahaan tersebut banyak menggunakan hutang untuk pembiayaan operasional maupun investasi dari pada mengandalkan ekuitas perusahaan itu sendiri. Sedangkan rasio terendah sebesar 0.04 satuan kali dimiliki oleh PT.

Jaya Pari Steel Tbk pada tahun 2013, angka yang rendah tersebut menandakan perusahaan tersebut lebih banyak menggunakan ekuitas dalam membiayai operasional maupun investasinya. Dari keseluruhan data Debt to Equity Ratio (DER) perusahaan yang memenuhi kriteria dari tahun 2011 sampai dengan 2013 menghasilkan rata-rata sebesar 1,4295 dan standar deviasi sebesar 2.09394 dimana standar deviasi lebih besar dari rata – rata. Hal ini menunjukkan adanya fluktuasi variabel Debt to Equity Ratio (DER) pada perusahaan yang menjadi sampel.

Berdasarkan tabel 1 menunjukkan bahwa selama periode pengamatan kepemilikan manajerial tertinggi sebesar 0.3130 dimiliki oleh PT. Siantar Top Tbk pada tahun 2013. Hal ini menunjukkan bahwa kemakmuran pemegang saham dalam perusahaan tersebut tinggi yang disebabkan oleh terpacunya manajer bertindak dan mengambil keputusan sesuai yang diinginkan oleh pemegang saham. Sedangkan kepemilikan manajerial terendah sebesar 0.0001 dimiliki oleh PT. Langgeng Makmur Industri Tbk pada tahun 2011 – 2013. Dari keseluruhan data Kepemilikan Manajerial perusahaan yang memenuhi kriteria dari tahun 2011 sampai dengan 2013 menghasilkan rata-rata sebesar 0.0556 dan standar deviasi 0.08095 dimana standar deviasi lebih besar dari rata – rata. Hal ini menunjukkan adanya fluktiasi rendah variabel

8 Kepemilikan Manajerial pada

perusahaan yang menjadi sampel. Berdasarkan tabel 1 menunjukkan bahwa selama periode pengamatan Price to Book Value (PBV) tertinggi sebesar 6.53 dimiliki oleh PT. Tembaga Mulia Semanan Tbk pada tahun 2013. Hal ini menandakan bahwa harga saham perusahaan mengalami over value karena harga saham lebih tinggi dibanding nilai wajarnya, dengan ini perusahaan memperlihatkan kinerjanya yang baik, sehingga kemakmuran pemegang saham juga dapt terwujud. Sedangkan Price to Book Value (PBV) terendah sebesar 0.11 dimiliki oleh PT. Jaya Pari Steel Tbk pada tahun 2013. Hal ini menunjukkan harga saham yang semakin menurun, yang berarti memperlihatkan kinerja perusahaan yang buruk, dengan kinerja yang

seperti ini perusahaan dinilai tidak mempunyai prospek ke depan yang baik, sehingga investorpun enggan untuk menanamkan dananya di perusahaan tersebut. Dari keseluruhan data Price to Book Value (PBV) perusahaan yang memenuhi kriteria dari tahun 2011 sampai dengan 2013 menghasilkan rata-rata sebesar 1,3553.

Hasil Pengujian Hipotesis

Pengujian hipotesis penelitian dimana pengujiannya menggunakan analisis regresi berganda. Tujuan dari pengujian hipotesis ini untuk mengetahui ada tidaknya pengaruh pada variabel profitabilitas, leverage, dan kepemilikan manajerial terhadap variabel nilai perusahaan.

Untuk memudahkan pembaca maka peneliti menyajikan hasil dari pengujian hipotesis kedalam bentuk tabel sebagai berikut :.

Tabel 2

HASIL PENGUJIAN HIPOTESIS Variabel Koefisien Regresi t Hitung t Tabel Nilai Sig. Keterangan Konstanta 0.810 4.508 0.000

Profitabilitas (ROA) 0.052 3.444 1.981 0.001 H0 ditolak

Leverage (DER) 0.205 3.877 ±1.658 0.000 H0 ditolak

Kepemilikan Manajerial -0.398 -0.302 1.981 0.763 H0 diterima

R Square 0.160

F Hitung 7.156

F Tabel 2.68

Sig. F 0.000

Sumber : data diolah

Menentukan model MRA Berdasarkan output SPSS pada Tabel 2, maka dapat dibuat persamaan regresi berganda sebagai berikut: Y = 0.810 + 0.052ROA + 0.205DER – 0.398KM + e

Dari persamaan regresi berganda tersebut dapat dijelaskan masing – masing koefisien regresi dalam interpretasi model berikut:

9 Nilai konstanta dari persamaan

tersebut adalah sebesar 0.810 menunjukkan bahwa jika variabel Profitabilitas (ROA), Leverage (DER), dan Kepemilikan Manajerial sama dengan nol, maka Nilai Perusahaan (PBV) perusahaan manufaktur sebesar 0.810 satuan. b. Koefisien Regresi Profitabilitas

(ROA) = 0.052

Nilai koefisien regresi Profitabilitas (ROA) dari persamaan tersebut sebesar 0.052. Nilai koefisien regresi yang positif menunjukkan adanya hubungan yang searah terhadap Nilai Perusahaan (PBV). Jika profitabilitas mengalami kenaikan sebesar satu persen, maka PBV perusahaan mengalami kenaikan sebesar 0.052 kali.

c. Koefisien Regresi Leverage (DER) = 0.205

Nilai koefisien regresi Leverage (DER) dari persamaan tersebut sebesar 0.205. Nilai koefisien regresi yang positif menunjukkan adanya hubungan yang searah terhadap Nilai Perusahaan (PBV). Jika leverage mengalami kenaikan sebesar satu persen, maka PBV perusahaan mengalami kenaikan sebesar 0.205 kali.

d. Koefisien Regresi Kepemilikan Manajerial (KM) = -0.398 Nilai koefisien regresi Kepemilikan Manajerial (KM) dari persamaan tersebut sebesar -0.398. Nilai koefisien regresi yang negatif menunjukkan adanya hubungan yang berlawanan arah terhadap Nilai Perusahaan (PBV). Jika kepemilikan manajerial mengalami kenaikan sebesar satu persen, maka PBV

perusahaan mengalami

penurunan sebesar 0.398 kali. 2. Uji Serempak (Uji F)

Uji serempak (Uji F) digunakan untuk menguji pengaruh secara serempak / simultan profitabilitas, leverage, dan kepemilikan manajerial terhadap nilai perusahaan. Hasil uji F dapat dilihat pada tabel 2.

Tabel 2 menunjukkan hasil uji F, dengan menunjukkan nilai Fhitung

sebesar 7.156 lebih besar dari Ftabel

(5%;3;113) 2.684, maka dapat disimpulkan bahwa Fhitung > Ftabel

sehingga H0 ditolak, dapat dikatakan

bahwa profitabilitas, leverage, dan kepemilikan manajerial secara serempak memiliki pengaruh yang signifikan terhadap nilai perusahaan.

3. Koefisien Determinasi (R2) Tabel 2 menunjukkan bahwa ketiga variabel profitabilitas (ROA), leverage (DER), dan Good Corporate Governance (KM) dapat menjelaskan variabel nilai perusahaan sebesar nilai R Square 0.160. Hal ini berarti besarnya pengaruh profitabilitas, leverage dan Good Corporate Governance dapat menjelaskan variabel nilai perusahaan sebesar 16 persen, sedangkan 84 persen dijelaskan oleh faktor – faktor lain di luar penelitian, seperti variabel ukuran perusahaan yang dipakai dalam penelitian Sri Sofyaningsih (2011) , likuiditas yang dipakai dalam penelitian Alfredo Mahendra (2012). 4. Uji Parsian (Uji t)

Uji t digunakan untuk menguji seberapa besar pengatuh profitabilitas, leverage, dan kepemilikan manajerial secara individu berpengaruh signifikan

10 terhadap nilai perusahaan. Hasil uji t

dapat dilihat pada tabel 2. Pembahasan

Hasil dari pengujian variabel penelitian yang meliputi profitabilitas, leverage, dan kepemilikan manajerial secara serempak mempunyai pengaruh yang sgnifikan terhadap nilai perusahaan yang ditandai dari nilai signiikansi 0.000 < 0.05, yang berarti profitabilitas, leverage, dan kepemilikan manajerial secara serempak memiliki pengaruh yang signifikan terhadap nilai perusahaan. Pengaruh Leverage terhadap Nilai Perusahaan

Hasil thitung dari leverage

adalah sebesar 3.877 lebih besar dari

ttabel (2,5%;116)sebesar 1.658, hal ini

menunjukkan bahwa thitung > ttabel,

sehingga H0 ditolak. Maka dapat

disimpulkan bahwa leverage yang diukur dengan debt to equity ratio (DER) secara parsial berpengaruh positif signifikan terhadap nilai perusahaan.

Hasil penelitian ini mendukung Trade off Theory yang menyatakan tingkat hutang yang optimal tercapai ketika penghematan pajak mencapai jumlah yang maksimal terhadap biaya kesulitan keuangan. Teori ini memperbandingkan manfaat dan biaya atau keseimbangan antara keuntungan dan kerugian atas penggunaan hutang. Jadi nilai perusahaan yang menggunakan hutang akan lebih tinggi dari pada yang menggunakan ekuitas. Nilai perusahaan akan meningkat dikarenakan perusahaan mendapatkan penghematan pajak

yang didapat dari bunga hutang yang tidak kena pajak. Pengurangan dari bunga hutang tidak kena pajak tersebut akan menyebabkan perusahaan mempunyai arus kas lebih besar kepada investor perusahaan. Perusahaan menggunakan hutang yang optimal tersebut untuk membeli mesin produksi yang termasuk dalam asset tetap, dengan tujuan menambah produktifitas perusahaan, yang nantinya berpengaruh pada peningkatan penjualan produk perusahaan itu sendiri. Sejalan dengan peningkatakan penjualan produk itu perusahaan juga akan mendapat peningkatan laba.

Hal ini sejalan dengan dengan penelitian yang dilakukan oleh Dwi Sukirni (2013) yang menyatakan bahwa kebijakan hutang (leverage) memiliki pengaruh positif signiikan terhadap nilai perusahaan di sektor manufaktur.

Pengaruh Proftabilitas terhadap Nilai Perusahaan

Nilai thitung dari variabel ROA

sebesar 3.444 lebih besar dari nilai

ttabel (5%;116) sebesar 1.981, hal ini

berarti thitung > ttabel, sehingga H0

ditolak. Dapat disimpulkan bahwa profitabilitas yang diukur dengan return on assets (ROA) secara parsial memiliki pengaruh positif signifikan terhadap nilai perusahaan. Hasil dari penelitian ini menunjukkan bahwa profitabilitas secara parsial berpengaruh positif signifikan terhadap nilai perusahaan. Hal ini menunjukkan perusahaan dengan profitabilitas yang besar juga berarti semakin besar kemampuan perusahaan dalam memperoleh laba. Semakin besar laba perusahaan,

11 menunjukkan kinerja perusahaan

yang makin baik serta prospek perusahaan ke depannya juga semakin baik, sehingga akan menarik minat para investor untuk menanamkan dananya dalam perusahaan. Hal ini selanjutnya dapat meningkatkan harga saham dan nilai perusahaan.

Hasil penelitian ini sejalan dengan penelitian Wardoyo dan Theodora Martina Veronica (2013) yang menghasilkan bahwa variabel profitabilitas memiliki pengaruh positif signifikan terhadap nilai perusahaan di industri perbankan dan sama halnya dengan penelitian Alfredo Mahendra (2012) yang juga menghasilkan variabel profitabilitas berpengaruh positif pada nilai perusahaan di industri manufaktur. Pengaruh Kepemilikan Manajerial terhadap Nilai Perusahaan

Nilai thitung dari kepemilikan

manajerial adalah sebesar -0.302 lebih kecil dibandingkan nilai ttabel

(5%;116) sebesar 1.981, hal ini menunjukkan bahwa thitung < ttabel,

sehingga H0 diterima. Dapat

disimpulkan bahwa kepemilikan manajerial secara parsial memiliki pengaruh tidak signifikan terhadap nilai perusahaan. Hasil dari penelitian ini menyatakan bahwa kepemilikan manajerial secara parsial berpengaruh negatif namun tidak signifikan terhadap nilai perusahaan. Hasil ini tidak mendukung hipotesis yang diajukan sebelumnya dalam penelitian ini yang menyatakan bahwa kepemilikan manajerial secara parsial berpengaruh positif signifikan terhadap nilai perusahaan.

Hasil penelitian ini juga tidak sejalan dengan penelitian yang dilakukan oleh Dwi Sukirni (2013) yang menyatakan bahwa kepemilikan manajerial berpengaruh negatif signifikan. Pada penelitian ini kepemilikan manajerial tidak memiliki pengaruh terhadap nilai perusahaan. Hal ini mungkin dikarenakan rendahnya kepemilikan saham oleh pihak manajemen dengan jumlah yang cukup signifikan, dilihat dari rata – rata kepemilikan manajerial hanya 5.56%. Jumlah kepemilikan manajerial yang rendah menyebabkan pihak manajemen perusahaan lebih banyak mementingkan kepentingannya sendiri daripada kepentingan perusahaan, yang berarti lebih mementingkan tujuannya sekedar sebagai manajer daripada sebagai pemegang saham dan juga pihak manajemen tidak termotivasi dengan rendahnya deviden maupun capital gain yang akan diterima apabila memiliki saham perusahaan, mereka lebih memilih gaji ataupun intensif yang akan mereka terima sebagai manajer biasa.

KESIMPULAN,KETERBATASAN DAN SARAN

Berdasarkan analisis hasil penelitian yang telah dilakukan, maka dapat ditarik kesimpulan sebagai berikut :

a. Profitabilitas, leverage, dan kepemilikan manajerial secara serempak berpengaruh terhadap nilai perusahaan manufaktur.

b. Leverage secara parsial memiliki pengaruh positif

12 signifikan terhadap nilai

perusahaan manufaktur. c. Profitabilitas secara parsial

memiliki pengaruh positif signifikan terhadap nilai perusahaan manufaktur. d. Kepemilikan manajerial secara

parsial memiliki pengaruh negatif namun tidak signifikan terhadap nilai perusahaan manufaktur. Keterbatasan

Penelitian ini memiliki beberapa keterbatasan. Adapun keterbatasan dalam penelitian ini adalah Periode Penelitian yang dilakukan terhitung singkat, hanya tiga tahun, yaitu tahun 2011 – 2013 dan dalam penelitian ini ketiga variabel profitabilitas (ROA), leverage (DER), dan Good Corporate Governance (KM) hanya dapat menjelaskan variabel nilai perusahaan sebesar 16 persen, sedangkan 84 persen lainnya dijelaskan variabel lain di luar model.

Saran

Adapun saran yang dapat diberikan peneliti dalam penelitian selanjutnya adalah sebagai berikut:

1. Peneliti selanjutnya diharapkan menambah periode penelitian, karena dampak dari variabel tata kelola perusahaan (Good Corporate Governance) yang diukur melalui kepemilikan manajerial membutuhkan waktu yang lebih lama.

2. Peneliti selanjutnya diharapkan untuk menambah variabel – variabel lain yang sekiranya dapat mempengaruhi nilai

perusahaan, seperti likuiditas dan ukuran perusahaan.

DAFTAR RUJUKAN

Alfredo Mahenda DJ, Luh Gede Sri Ardini dan A.A Gede Suarjaya, 2012. “Pengaruh Kinerja Keuangan Terhadap Nilai Perusahaan Pada Perusahaan Manufaktur Di Bursa Efek Indonesia”. Jurnal Manajemen, Strategi Bisnis dan Kewirausahaan. Vol.6 (2).

Brigham, Eugene F. Dan Joel F. Houston, 2011. Dasar-Dasar Manajemen Keuangan. Edisi 11. Buku II. Jakarta: Salemba Empat.

Candra Wijaya, 2002. “Pengaruh Kebijakan Dividen Terhadap Nilai Perusahaan Di Indonesia ; Pengujian Empiris Berdasarkan CAPM Pada Perusahaan Yang Telah Go Public Di Bursa Efek Jakarta”. Thesis, Program Pascasarjana Magister Manajemen Bisnis dan Administrasi Teknologi. Dwi Sukirni, 2012, “Kepemilikan

Manajerial, Kepemilikan Institusional, Kebijakan Deviden dan Kebijakan Hutang Analisis Terhadap Nilai Perusahaan”. AAJ Vol 1, No. 2, 2012.

Harmono. 2009. Manajemen Keuangan Berbasis balanced scorecard, Pendekatan Teori, Kasus, dan Riset Bisnis. Jakarta : Bumi Aksara

13 Kasmir. 2010. Pengantar

Manajemen Keuangan Jakarta : Kencana

Ni Wayan Rustiarini, 2010. “Pengaruh Corporate

Governance Pada Hubungan Corporate Social

Responsibility dan Nilai Perusahanan”. Simposium Nasional Akuntansi XIII. AKPM_12.

Reny Dyah Retno M dan Denies Priantinah, 2012, “Pengaruh Good Corporate Governance dan Pengungkapan Corporate Social Responsibility Terhadap Nilai Perusahaan (Studi Empiris pada Perusahaan yang Terdaftar di Bursa Efek Indonesia Periode, 2007-2010)” , Jurnal Nominal Vol 1, No. 1, Tahun 2012.

Sri Sofyaningsih dan Pancawati Hardiningsih, 2011. “Struktur Kepemilikan, Kebijakan Dividen, Kebijakan Utang Dan Nilai Perusahaan”. Jurnal Dinamika Keuangan dan Perbangkan. Vol.3 (1) hal. 68-87.

Suad Husnan dan Enny Pudjiastuti, 2012. Dasar-Dasar Manajemen Keuangan. Edisi 6. Yogyakarta : Penerbit UPP STIM YKPN.

Wardoyo dan Theodora Martina Veroca, 2013. “Pengaruh Good Corporate Goernance, Corporate Social Responsibility dan Kinerja Keuangan terhadap Nilai

Perusahaan”, JDM Vol 4, No. 2, 2013 (132-149).