KEBIJAKAN PEMBEBASAN PAJAK PERTAMBAHAN NILAI ATAS BAHAN BAKU

PAKAN TERNAK, UNGGAS DAN IKAN DARI BY PRODUCT GANDUM

(STUDI KASUS PADA ASOSIASI PRODUSEN TEPUNG TERIGU INDONESIA (APTINDO))

Merissa Puspa Safira1 dan Titi Muswati Putranti2

1. Departemen Ilmu Administrasi, Fakultas Ilmu Sosial dan Ilmu Politik, Universitas Indonesia 2. Departemen Ilmu Administrasi, Fakultas Ilmu Sosial dan Ilmu Politik, Universitas Indonesia

[email protected], [email protected]

ABSTRAK

Penelitian ini membahas kebijakan pembebasan PPN atas bahan baku pakan ternak, unggas dan ikan dari by product gandum karena adanya keberatan yang diajukan oleh APTINDO atas kebijakan ini. Penelitian ini bertujuan untuk menganalisis implikasi kebijakan pembebasan PPN atas by product gandum terhadap perusahaan anggota APTINDO, kebijakan pembebasan PPN atas by product gandum ditinjau dari asas simplicity perpajakan, dan upaya perencanaan pajak yang dapat dilakukan. Penelitian ini menggunakan pendekatan kualitatif dengan jenis penelitian deskriptif. Kebijakan pembebasan PPN atas by product gandum menyebabkan berkurangnya profit PT A, tingginya harga jual by product PT B dan kebijakan ini menyulitkan WP dari segi administrasi perpajakan. Dengan demikian perlu adanya upaya perencanaan pajak yang harus dilakukan oleh industri terigu.

Kata kunci: Asas Kesederhanaan; Pajak Pertambahan Nilai; Perencanaan Pajak ABSTRACT

This research focus on the policy of VAT exemption on raw material’s animal feed from by product of wheat, because there was an objection about this policy from APTINDO. The purposes are to analyze the implication of VAT exemption on by product to the company members of APTINDO, this policy which is seen from the concept of simplicity on taxation, and tax planning which could be done. This research used a qualitative approach with the type of research is descriptive. This policy caused decreasing of profit on PT A, increasing of by product’s sales price on PT B, and this policy was not simple from tax administration perspective by tax payers. It has to be a tax planning for wheat flour industry.

Pendahuluan

Kebutuhan akan pangan memang menjadi kebutuhan primer manusia yang tidak terlepas dari hajat hidup orang banyak. Gandum sebagai salah satu bahan pangan, saat ini telah menjadi alternatif kebutuhan pokok selain beras yang banyak diminati di berbagai belahan dunia. Tingginya kandungan gizi yang terkandung di dalam gandum membuat bahan pangan ini dapat diolah menjadi berbagai macam produk olahan, baik berupa tepung terigu untuk konsumsi manusia maupun hasil samping (by product) untuk konsumsi pakan ternak, unggas dan ikan. Beragamnya produk yang dapat dihasilkan dari pengolahan gandum baik terigu untuk manusia maupun by product untuk pakan ternak, unggas, dan ikan, membuat bahan pangan ini diminati oleh masyarakat dunia termasuk Indonesia. Ketersediaannya yang melimpah di pasaran dunia, proteinnya yang tinggi, harganya yang relatif tidak mahal, dan pengolahannya yang praktis mudah, telah menjadikan makanan berbasis gandum merambah cepat di Indonesia. Terbukti konsumsi terigu nasional baik yang berasal dari produk domestik maupun produk impor terus mengalami peningkatan setiap tahunnya.

Sementara itu by product gandum tidak kalah penting bagi kebutuhan ternak, unggas dan ikan nasional. Berdasarkan data dari APTINDO kebutuhan terigu industri untuk aqua feed (tepung aquamarine) adalah sebesar 100.000 ton/tahun. Sedangkan ampas gandum (bran dan pollard) mengisi 7% dari kebutuhan pakan ternak nasional atau sebesar 13.000.000 MT/tahun (APTINDO, 2013). Namun demikian, besarnya kebutuhan gandum baik berupa tepung terigu untuk manusia maupun by product, tidak didukung oleh kapasitas produksi gandum di dalam negeri. Kondisi ini yang kemudian mendesak komoditi pangan di Indonesia untuk mengimpor gandum dari luar negeri.

Perkembangan konsumsi gandum yang semakin meningkat dan impor gandum yang terus menerus dilakukan membuktikan bahwa besarnya peran serta industri terigu untuk memenuhi kebutuhan gandum yang telah menjadi komoditi vital di Indonesia. Besarnya kebutuhan gandum di dalam negeri telah menjadikan industri terigu sebagai industri strategis di Indonesia. Kehadiran industri terigu sebagai industri hulu sangat berpengaruh terhadap industri hilir berupa industri makanan dan industri pakan ternak berbasis terigu. Data dari APTINDO memperlihatkan bahwa sebesar 34% atau sebesar 200 perusahaan industri besar dan modern menyerap bangsa pasar terigu. Sementara itu 66% atau sebesar 30.000 UKM diserap oleh industri menengah dan kecil.

Di antara industri terigu nasional yang ada, tidak sedikit industri yang mengimpor gandum sekaligus memproduksi tepung terigu untuk manusia dan by product untuk pakan ternak, unggas dan ikan. Menyoroti produk olahan gandum berupa by product, Pemerintah melalui kebijakan pajak telah memberikan insentif berupa pembebasan Pajak Pertambahan Nilai (selanjutnya disebut PPN) atas impor dan/atau penyerahan Barang Kena Pajak atas pakan ternak, unggas dan ikan dan bahan baku pakan ternak, unggas dan ikan. Hal ini diatur dalam Peraturan Pemerintah Nomor 31 Tahun 2007 tentang Perubahan Keempat atas Peraturan Pemerintah Nomor 12 Tahun 2001 tentang Impor dan/atau Penyerahan Barang Kena Pajak Tertentu yang Bersifat Strategis yang Dibebaskan dari Pengenaan Pajak Pertambahan Nilai. Pemberian insentif ini dimaksudkan untuk mendorong peternak dan konsumen akhir dari penyerahan pakan ternak di dalam negeri.

Seiring berjalannya waktu dengan semakin berkembangnya industri pengolahan bahan baku pakan di tanah air, muncul polemik baru yang bersumber dari industri terigu sebagai industri pengolahan bahan baku by product untuk pakan ternak, unggas dan ikan. Permasalahan ini dipicu dengan adanya Surat Permohonan Keberatan atas Pembebasan Produk Olahan Gandum untuk Pakan Ternak yang dikeluarkan oleh APTINDO. Surat ini dibuat pada tanggal 19 Februari 2013 dengan perihal: “Permohonan untuk tidak ada diskriminasi antara Terigu pakan ternak domestik yang dibebani PPN 10% asal impor gandum sebagai bahan bakunya yang tidak dapat dikreditkan, sementara Terigu pakan ternak asal impor bebas PPN.”

Pengajuan surat permohonan ini bukan tanpa alasan. Pemberian insentif yang cukup lama nyatanya menimbulkan persoalan tersendiri di lingkungan industri terigu. Adanya kebijakan pembebasan PPN atas impor dan/ atau penyerahan by product gandum ini menimbulkan masalah, khususnya pada industri terigu yang mengimpor gandum sekaligus memproduksi tepung terigu untuk manusia dan by product untuk pakan ternak, unggas dan ikan. Ketika melakukan impor gandum, pengusaha tidak memperoleh fasilitas pembebasan PPN, atau dengan kata lain impor gandum yang dilakukan terutang PPN. Sesuai dengan Pasal 4A Undang-Undang Nomor 42 Tahun 2009 tentang PPN Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah, impor terigu untuk kebutuhan manusia tidak termasuk ke dalam negative list jenis barang yang tidak dikenai PPN. Dengan demikian impor dan/ atau penyerahan tepung terigu terhutang PPN, sehingga Pajak Masukannya dapat dikreditkan..

Pemberian fasilitas pembebasan PPN ini membuat Pajak Masukan atas impor gandum untuk penyerahan by product yang telah dibayar tidak dapat dikreditkan. Pajak Masukan yang telah dibayarkan tidak dapat dikurangkan dengan Pajak Keluaran pada saat melakukan penyerahan by product untuk pakan ternak. Data dari APTINDO menjelaskan bahwa adanya Pajak Masukan yang tidak dapat dikreditkan atas penjualan by product mengakibatkan ± 8,8% dari Pajak Masukan melalui importasi biji gandum tidak dapat dikreditkan dan membuat produk olahan gandum by product di dalam negeri kalah saing dengan by product impor. Bahkan tidak tertutup kemungkinan industri terigu domestik akan lebih melayani pasokan terigu ekspor karena mereka dapat mengkreditkan Pajak Masukan atas ekspor by product (APTINDO, Surat Permohonan Keberatan atas Pembebasan Produk Olahan Gandum untuk Pakan Ternak, 2013).

Mekanisme ini yang kemudian membuat industri terigu lebih sulit dalam melakukan pengadministrasian perpajakannya dibandingkan dengan industri lain yang tidak memperoleh fasilitas pembebasan PPN. Hal ini karena industri terigu harus menggunakan pedoman penghitungan mekanisme Pajak Masukan sebagaimana yang tertuang di dalam PMK Nomor 78/PMK.03/2010. Kebijakan ini menuntut industri terigu untuk melakukan berbagai perencanaan pajak terkait implementasi kebijakan pembebasan PPN atas pakan ternak yang timbul.

Pada dasarnya pajak merupakan pungutan yang dapat dipaksakan kepada Wajib Pajak yang telah ditetapkan berdasarkan peraturan perundang-undangan. Otoritas pajak memiliki wewenang penuh dalam melakukan pemaksaan agar Wajib Pajak dapat memenuhi kewajiban perpajakannya. Namun demikian dalam memungut suatu pajak, terdapat asas-asas yang harus dianut dalam sistem pemungutan tersebut. Salah satu asas yang harus diadopsi adalah asas simplicity perpajakan yang menyatakan bahwa dalam suatu undang-undang perpajakan harus diperhatikan juga asas kesederhanaannya. Berangkat dari latar belakang masalah tersebut maka penelitian ini bertujuan untuk menganalisis implikasi kebijakan pembebasan PPN atas by product gandum terhadap perusahaan anggota APTINDO, kebijakan pembebasan PPN atas by product gandum ditinjau dari asas simplicity perpajakan, dan upaya perencanaan pajak yang dapat dilakukan.

Tinjauan Teoritis

Dalam penelitian ini, digunakan beberapa konsep dan teori perpajakan diantaranya teori administrasi perpajakan, asas simplicity perpajakan, teori pajak pertambahan nilai, dan teori perencanaan pajak. Konsep PPN yang digunakan adalah karakteristik (legal character) PPN, metode penghitungan PPN, pengkreditan Pajak Masukan dan fasilitas PPN. Legal character adalah ciri-ciri atau nature dari suatu jenis pajak (Rosdiana, Irianto, Putranti, 2011, p. 43-44). Legal character dari Pajak Pertambahan Nilai yang akan menjadi teori penunjang dalam penelitian ini adalah antara lain (Terra, 1988, p. 5-19): General Tax on Consumption, Indirect Tax dan Neutral.

Dalam menganalisis penelitian ini, digunakan teori adminisitrasi perpajakan. Untuk menilai suatu administrasi perpajakan maka dibutuhkan pedoman atau prinsip dari administrasi pajak yang baik. Salah satu prinsip yang harus dianut dalam pembuatan kebijakan pajak dari segi ease of administration adala asas simplicity (kesederhanaan) perpajakan. Asas ini diadopsi oleh AICPA (American Institute of Certified Public Accountants) dalam Guiding Principle of Good Tax Policy yang menyatakan bahwa (AICPA, 2001, p. 10): “The tax law should be simple so that taxpayers understand the rules and can comply with them correctly and in a cost-efficient manner.” Kebijakan pajak sebaiknya sederhana sehingga Wajib Pajak dapat mengerti perundang-undangan yang ada dan dapat menuruti peraturan tersebut secara benar dan dengan biaya yang seefisien mungkin. Dengan demikian terdapat dua indikator penting dalam menilai kesederhanaan sistem perpajakan, yaitu (Rosdianan dan Irianto, 2012, p. 178):

1) Mudah

2) Tidak berbelit-belit

Metode Penelitian

Pendekatan penelitian yang digunakan dalam penelitian ini adalah pendekatan kualitatif yaitu suatu proses penyelidikan untuk memahami masalah sosial, berdasarkan pada penciptaan gambaran holistik lengkap yang dibentuk dengan kata-kata, melaporkan pandangan informan secara terperinci, dan disusun dalam sebuah latar ilmiah (Creswell, 1994, p. 15). Berdasarkan tujuannya, penelitian ini tergolong dalam jenis penelitian deskriptif dengan manfaat penelitian murni untuk memperluas pengetahuan dasar yang digunakan di lingkungan akademik.

Berdasarkan dimensi waktu, penelitian ini tergolong penelitian cross sectional yang mana penelitian hanya dilakukan dalam satu waktu tertentu, yaitu dari bulan Februari sampai dengan Juni 2014. Teknik pengumpulan data yang digunakan adalah studi lapangan dan studi kepustakaan dengan teknik analisis data kualitatif. Studi lapangan dilakukan dengan wawancara mendalam ke beberapa informan yang berada di lingkungan pembuat kebijakan yaitu Badan Kebijakan Fiskal (BKF), lingkungan implementasi kebijakan yaitu Direktorat Jenderal Pajak (DJP), Asosiasi Produsen Tepung Terigu Indonesia (APTINDO) sebagai asosiasi yang tergabung dari beberapa perusahaan terigu yang ada di Indonesia, Produsen tepung terigu sebagai pelaksana kebijakan dalam hal ini peneliti melakukan penelitian terhadap produsen terigu PT A dan PT B yang berada di wilayah Jakarta, lingkungan Praktisi, dan lingkungan Akademisi.

Hasil Penelitian dan Pembahasan

Analisis Implikasi Penerapan Kebijakan Pembebasan PPN atas By Product Gandum terhadap Perusahaan Anggota APTINDO

Pemberian insentif pembebasan PPN atas by product gandum memberikan dampak yang positif terhadap keberlangsungan peternak di dalam negeri. Pemberian insentif pembebasan PPN atas impor dan/atau pakan ternak ini memberikan kemudahan bagi industri pakan ternak karena bagi industri pakan ternak tidak ada Pajak Masukan yang harus dibayar ke industri terigu dan tidak ada Pajak Keluaran yang dipungut kepada peternak. Sehingga para peternak tidak merasa terbebani karena tidak adanya tambahan biaya berupa PPN yang harus ditanggung oleh peternak. Namun pemberian insentif pembebasan PPN yang sudah berlangsung sejak tahun 1986 ini nyatanya menimbulkan persoalan tersendiri bagi industri terigu yang menghasilkan by product untuk pakan ternak dari hasil pengolahan gandum. Hal ini dipicu dengan dikeluarkannya Surat Permohonan Keberatan atas Pembebasan Produk Olahan Gandum untuk Pakan Ternak yang dikeluarkan oleh APTINDO. Surat ini dibuat pada tanggal 19 Februari 2013 dengan perihal: “Permohonan untuk tidak ada diskriminasi antara Terigu pakan ternak domestik yang dibebani PPN 10% asal impor gandum sebagai bahan bakunya yang tidak dapat dikreditkan, sementara Terigu pakan ternak asal impor bebas PPN.”

Melalui surat permohonan APTINDO tersebut para pengusaha terigu mengeluhkan bahwa kurang lebih sebanyak 8,8% atas impor gandum tidak dapat dikreditkan untuk penyerahan pakan ternak yang dilakukan oleh industri terigu. Simulasi ini dilakukan terhadap 1 kg gandum yang

diimpor dari luar negeri. Sesuai dengan rendemen yang dikeluarkan oleh industri terigu, sebanyak 1 kg gandum setelah dilakukan proses penggilingan akan menghasilkan tepung terigu sebesar 76% dan sisanya sebanyak 24% menghasilkan by product. Dari 24% pakan ternak yang dihasilkan 17% nya dijual di dalam negeri dan 7% nya diekspor ke luar negeri.

a) Analisis Implikasi Penerapan Kebijakan Pembebasan PPN atas By Product Gandum terhadap PT A

Pada PT A besarnya Pajak Masukan yang tidak dapat dikreditkan atas penyerahan by product gandum rata-rata adalah sebesar Rp. 100.000.000.000 setiap tahunnya. Artinya PT A mengalami kerugian sebanyak Rp.100.000.000.000 karena Pajak Masukan yang tidak dapat dikreditkan ini menjadi beban atau komponen biaya bagi industri terigu. Biaya Pajak Masukan yang tidak dapat dikreditkan ini menjadi pertimbangan bagi PT A untuk memilih apakah akan mengurangi profit perusahaan atau dijadikan sebagai komponen biaya produksi sehingga mempengaruhi harga jual by product. PT A memilih untuk membebankan Pajak Masukan yang tidak dapat dikreditkan ke profit perusahaan. Biaya atas Pajak Masukan ini mengurangi profit PT A sebesar rata-rata Rp. 100.000.000.000 setiap tahunnya.

Keputusan ini didasarkan pada visi perusahaan yang bertujuan untuk membantu membentuk gizi bangsa. Tujuan tersebut membuat PT A tidak dapat membebankan Pajak Masukan untuk by product gandum terhadap biaya produksi perusahaan karena akan berdampak terhadap kenaikan harga jual by product. Kenaikan harga jual by product akan membebani industri pakan ternak sampai dengan ke konsumen akhir yang pada akhirnya dapat mengurangi konsumsi bahan pokok seperti daging, telur, dan susu. Hal ini tentu bertentangan dengan tujuan utama perusahaan yang ingin membantu membentuk gizi bangsa. b) Analisis Implikasi Penerapan Kebijakan Pembebasan PPN atas By Product Gandum

terhadap PT B

Penerapan kebijakan pembebasan PPN atas by product gandum telah memberikan implikasi terhadap bisnis proses yang dijalankan oleh PT B. Pada tahun 2009-2013 terjadi peningkatan jumlah Pajak Masukan yang tidak dapat dikreditkan dari persantase penyerahan by product yang dilakukan. Berbeda dengan PT A, PT B melakukan pembebanan Pajak Masukan atas by product gandum ke harga pokok produksi. Pajak Masukan yang tidak dapat dikreditkan menjadi komponen biaya tambahan dalam harga pokok produksi. Penambahan biaya dalam harga pokok produksi menyebabkan harga jual by product gandum meningkat.

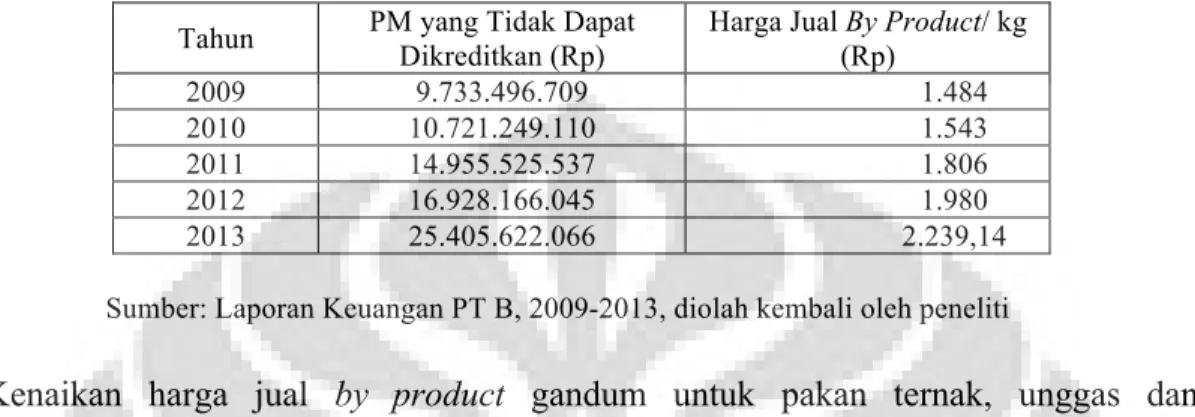

Hal ini terlihat pada Tabel 5.4 berikut dimana kenaikan Pajak Masukan yang tidak dapat dikreditkan oleh PT B diikuti dengan kenaikan harga jual by product gandum:

Tabel 1. Pajak Masukan yang Tidak Dapat Dikreditkan dan Harga Jual By Product Gandum oleh PT B, 2009-2013

Tahun PM yang Tidak Dapat Dikreditkan (Rp)

Harga Jual By Product/ kg (Rp) 2009 9.733.496.709 1.484 2010 10.721.249.110 1.543 2011 14.955.525.537 1.806 2012 16.928.166.045 1.980 2013 25.405.622.066 2.239,14

Sumber: Laporan Keuangan PT B, 2009-2013, diolah kembali oleh peneliti

Kenaikan harga jual by product gandum untuk pakan ternak, unggas dan ikan menyebabkan harga by product gandum di dalam negeri kurang kompetitif dengan by product impor. Industri pakan ternak cenderung untuk melakukan impor by product karena keuntungan yang lebih dirasakan oleh industri pakan ternak dibandingkan dengan membeli by product di dalam negeri dari industri terigu. Harga jual by product domestik lebih mahal karena adanya komponen biaya Pajak Masukan yang tidak dapat dikreditkan atas gandum. Sementara by product yang diimpor harganya lebih murah karena tidak adanya Bea Masuk dan PPN yang harus dibayar karena atas impor bahan baku makanan ternak, unggas, dan ikan merupakan BKP strategis yang dibebaskan dari PPN. Selain itu by product impor lebih murah karena adanya subsidi dari pemerintah negara importir, khususnya negara Turki. Pemerintah Turki mensubsidi hasil pertaniannya yang low protein sehingga harga by product yang dijual ke luar negeri akan lebih murah. Sementara untuk hasil pertanian yang high protein diimpor ke negara Turki dengan Bea Masuk yang tinggi.

Kerugian yang dirasakan oleh industri terigu ini pada dasarnya disebabkan karena legal character PPN yang merupakan indirect tax. Artinya PPN merupakan pajak tidak langsung yang pembebanan pajaknya dapat dialihkan kepada pihak lain baik dalam bentuk forward shifting maupun backward shifting. Dengan demikian Pajak Masukan yang tidak dapat dikreditkan atas impor gandum untuk penyerahan by product, dapat dibebankan ke konsumen dalam harga pokok penjual atau dapat dipikul oleh industri sebagai komponen biaya sehingga dapat mengurangi profit perusahaan.

Pembebanan Pajak Masukan yang tidak dapat dikreditkan kepada industri terigu ini merupakan pengertian PPN sebagai pajak tidak langsung yang dilihat dari sudut pandang yuridis. Menurut sudut pandang yuridis, tanggung jawab pembayaran pajak ke kas negara tidak berada di tangan pihak yang memikul beban pajak. Pemikul beban pajak (destinataris pajak) adalah pembeli barang kena pajak. Penanggung jawab atas pembayaran pajak ke Kas Negara berada pada pihak pengusaha kena pajak yang bertindak sebagai penjual barang kena pajak atau pengusaha jasa kena pajak.

Analisis Pembebasan PPN atas By Product Ditinjau dari Asas Simplicity (Kesederhanaan) Industri terigu sebagai Wajib Pajak beranggapan bahwa pemberian fasilitas PPN atas by product gandum berdasarkan kebijakan PPN atas pakan ternak tidak sederhana dari segi administrasi yang dijalankan. Peraturan pelaksana mekanisme pengkreditan Pajak Masukan yang tertuang di dalam PMK No.78/PMK.03/2010, dinilai berbelit-belit dalam memperhitungkan kembali Pajak Masukan yang dapat dikreditkan terhadap pembelian BKP dengan masa manfaat lebih dari 1 tahun. Hal ini membuat industri terigu tidak menerapkan secara benar cara perhitungan kembali Pajak Masukan yang dapat dikreditkan sesuai dengan peraturan yang ada.

Selain itu penerapan kebijakan pembebasan PPN atas by product gandum menyebabkan adanya beban administrasi tersendiri yang dipikul oleh industri terigu. Beban administrasi ini disebabkan karena industri terigu harus melakukan perhitungan ulang terhadap Pajak Masukan yang benar-benar terutang untuk penyerahan tepung terigu padahal Pajak Masukan atas impor gandum dan perolehan BKP untuk keperluan proses produksi sudah dikreditkan di awal pada saat perolehan. Beban administrasi juga disebabkan karena industri terigu tetap harus mengikuti prosedur PPN secara normal walaupun by product gandum dibebaskan dari PPN. Sesuai dengan prosedur administrasi yang ditetapkan melalui PMK No. 31/PMK.03/2008 tentang Perubahan Keempat atas KMK Nomor 155/KMK.03/2001 tentang Pelaksanaan PPN yang Dibebaskan atas Impor dan/atau Penyerahan BKP Tertentu yang Bersifat Strategis, Pemberitahuan Impor Barang (PIB) atas impor gandum dibubuhi cap "PPN DIBEBASKAN SESUAI PP NOMOR 12 TAHUN 2001 SEBAGAIMANA TELAH BEBERAPA KALI DIUBAH TERAKHIR DENGAN PP NOMOR 31 TAHUN 2007” oleh Direktorat Jenderal Bea dan Cukai.

Selain itu dalam setiap melakukan transaksi atas penyerahan by product gandum, industri terigu wajib menerbitkan Faktur Pajak dengan membubuhkan cap yang sama yaitu: "PPN DIBEBASKAN SESUAI PP NOMOR 12 TAHUN 2001 SEBAGAIMANA TELAH DIUBAH TERAKHIR DENGAN PP NOMOR 31 TAHUN 2007." Kemudian industri terigu juga tetap harus melaporkan (Surat Pemberitahuan) SPT Masa PPN walaupun Pajak Keluarannya Nihil dan Pajak Masukannya tidak dapat dikreditkan.

Beban administrasi tersebut disebabkan karena peraturan mekanisme pengkreditan dan peraturan teknis atas pakan ternak yang berbelit-belit, sehingga menyebabkan adanya tambahan kerja bagi staff pajak yang bertugas untuk menghitung ulang Pajak Masukan tersebut. Setelah berakhirnya tahun buku, staff pajak yang bertugas harus menghitung kembali Pajak Masukan yang benar-benar dapat dikreditkan atas impor gandum dan perolehan BKP atau JKP tersebut. Hal ini dinilai dapat menambah biaya administrasi untuk menghitung kembali Pajak Masukan yang dapat dikreditkan. Dengan demikian implementasi kebijakan pembebasan PPN atas bahan baku pakan ternak, unggas dan ikan serta peraturan pedoman mekanisme pengkreditan Pajak Masukan berdasarkan PMK No.78/PMK.03/2010 ini bagi industri terigu dinilai tidak sederhana dan berbelit-belit untuk diterapkan dari segi administrasinya. Akibatnya industri terigu tidak menerapkan dengan benar kebijakan yang ada dan tidak memahami dengan benar konsekuensi yang terjadi.

Bertolak belakang dengan Wajib Pajak, dari sisi fiskus kebijakan pembebasan PPN atas pakan ternak ini dinilai sudah cukup mudah dan tidak berbelit-belit. Menurut DJP asas kesederhanaan adalah suatu peraturan pajak yang mudah dipahami dan dapat diadministrasikan dengan mudah baik bagi DJP maupun WP. Pada dasarnya peraturan PPN atas pakan ternak sudah cukup jelas diatur melalui Peraturan Pemerintah Nomor 31 Tahun 2007 tentang Perubahan Keempat atas Peraturan Pemerintah Nomor 12 Tahun 2001 tentang Impor dan atau Penyerahan Barang Kena Pajak Tertentu yang Bersifat Strategis yang Dibebaskan dari Pengenaan Pajak Pertambahan Nilai. Pada PP tersebut jelas diatur bahwa atas impor dan penyerahan makanan ternak, unggas, dan ikan dan/atau bahan baku untuk pembuatan makanan ternak, unggas, dan ikan, dibebaskan dari pengenaan PPN. Pemberian fasilitas PPN ini sejalan dengan pasal 16B UU PPN No 42 Tahun 2009 yang mengatur bahwa untuk impor BKP tertentu dapat diberikan fasilitas berupa Pajak Terutang tidak dipungut sebagian atau seluruhnya, atau dibebaskan dari pengenaan PPN.

Pembebasan PPN ini memberikan kemudahan administrasi bagi industri terigu. Dalam pelaporan SPT Masa untuk penyerahan by product gandum, industri terigu cukup mengisi lampiran A2 yang berisi Pajak Keluaran yang dibebaskan dari PPN dan lampiran B4 yang berisi Pajak Masukan yang tidak dapat dikreditkan. Sementara untuk lampiran lainnya, industri terigu cukup menuliskan NIHIL. Selain itu untuk mendapatkan fasilitas pembebasan ini industri terigu tidak perlu membuat Surat Keterangan Bebas (SKB) PPN yang diajukan kepada Badan Koordinasi Penanaman Modal (BKPM).

Lebih lanjut untuk mempermudah pemahaman industri terigu dalam menerapkan kebijakaan pembebasan PPN atas pakan ternak terhadap by product gandum, Kementerian Keuangan telah mengatur secara teknis melalui PMK No. 78/PMK.03/2010 tentang pedoman penghitungan Pajak Masukan bagi PKP yang melakukan penyerahan yang terutang Pajak dan yang tidak terutang Pajak. Melalui peraturan tersebut industri terigu dapat menggunakan pedoman penghitungan Pajak Masukan yang dapat dikreditkan untuk menghitung Pajak Masukan dapat dikreditkan atas impor gandum dan perolehan BKP/JKP tertentu yang digunakan untuk proses produksi tepung terigu, serta cara melakukan perhitungan kembali Pajak Masukan yang benar-benar dapat dikreditkan. Peraturan ini juga dilengkapi dengan lampiran yang berisi contoh perhitungan yang dapat dijadikan pedoman bagi industri terigu dalam perhitungan PPN nya.

Di dalam PMK No. 78/PMK.03/2010 diatur bahwa Pajak Masukan yang dapat dikreditkan dari hasil penghitungan kembali dapat diperhitungkan dengan Pajak Masukan yang dapat dikreditkan pada satu Masa Pajak, paling lama pada bulan ketiga setelah berakhirnya tahun buku. DJP memberikan waktu yang cukup lama bagi industri terigu untuk dapat memperhitungkan kembali Pajak Masukannya yang benar-benar terutang untuk penyerahan tepung terigu. Hal ini menunjukkan bahwa DJP telah memberikan kemudahan administrasi kepada industri terigu dengan memberikan tenggang waktu yang cukup lama untuk melakukan perhitungan kembali Pajak Masukannya.

Dengan demikian peraturan yang ada atas kebijakan pembebasan PPN untuk by product gandum sudah cukup memberikan kemudahan bagi WP dalam hal ini industri terigu. Dimulai dari UU PPN, Peraturan Pemerintah, Peraturan Menteri Keuangan sudah cukup mudah untuk dipahami bagi WP. Bahkan DJP juga telah memberikan Peraturan Teknis untuk pedoman penghitungan Pajak Masukan agar WP dapat memahami cara perhitungan atas Pajak Masukan

yang dapat dikreditkan dengan benar dan telah memberikan tenggang waktu yang cukup bagi WP untuk melakukan penghitungan kembali atas Pajak Masukan yang benar-benar dapat dikreditkan.

Namun demikian peraturan teknis atas kebijakan pembebasan PPN untuk by product gandum dinilai berbelit-belit bagi WP. Industri terigu justru menggunakan cara lain dalam melakukan perhitungan ulang Pajak Masukannya. WP hanya memperhitungkan kembali Pajak Masukan yang dapat diperhitungkan untuk masa pajak berikutnya dengan tidak membagi dengan masa manfaat BKP yang diperoleh. Bahkan WP merasa terbebani karena harus menghitung kembali Pajak Masukannya yang menambah beban administrasi bagi perusahaan.

Permasalahan kesederhanaan pajak atas kebijakan pembebasan PPN by product gandum ini sesuai dengan pendapat yang dikemukakan oleh Jenkins dan Forlemu (1993, p. 9-10) bahwa kunci untuk meminimalkan biaya administrasi dan kepatuhan adalah dengan cara menyederhanakan struktur pajaknya. Penyederhanaan pajak dapat diperoleh dengan cara menyederhanakan sistem pajak (the tax system), perundang-undangan pajak (the tax legislation), dan implementasi peraturan pajaknya (the application of the tax rules).

Struktur pajak yang sederhana akan memudahkan Wajib Pajak untuk membayar beban pajaknya sehingga mereka akan lebih mematuhi peraturan yang ada. Banyak biaya yang dikeluarkan oleh Wajib Pajak pada dasarnya diakibatkan oleh kompleksitas peraturan pajak. Penyederhanaan dalam peraturan pajak adalah alternatif yang baik untuk mengurangi biaya kepatuhan karena Wajib Pajak dapat memperoleh informasi kewajiban perpajakan dengan sedikit kesulitan.

Kesederhanaan pajak juga dilakukan terhadap undang-undang yang dibentuk. Kesederhanaan dalam perundang-undangan pajak berarti kesederhanaan model dan pemahaman undang-undang dan mengurangi distorsi seperti pengecualian dan pembebasan. Kesederhanaan ini lebih dikhususkan pada penyederhanaan peraturan pajak melalui pengurangan pengecualian pajak, pembebasan pajak, atau keberatan pajak. Dengan demikian asas kesederhanaan dalam perpajakan akan terbentuk jika semakin sedikit pembebasan pajak yang diberlakukan.

Pengadopsian asas kesederhanaan di dalam sistem dan peraturan perpajakan akan memberikan manfaat tertentu bagi pihak-pihak yang terlibat. ACCA (The Association of Chartered Certified Accountants) di dalam Simplicity in the tax system (ACCA, p. 6) mengungkapkan bahwa komitmen untuk menerapkan asas kesederhanaan di dalam sistem perpajakan akan memberikan beberapa manfaat berikut:

a) mengurangi biaya administrasi;

b) akuntabilitas yang besar dalam kejelasan dan transparansi;

c) peningkatan dalam stabilitas interaksi dan konsekuensi yang tidak diinginkan dan mengurangi keinginan untuk meniadakan pajak.

Analisis Upaya Perencanaan Pajak yang Dapat Dijalankan oleh Industri Terigu terhadap Kebijakan Pembebasan PPN atas By Product Gandum

Pada dasarnya kebijakan pembebasan PPN atas pakan ternak terhadap by product gandum merupakan jalan tengah bagi sektor-sektor yang terlibat. Pengenaan PPN yang bersifat multi-stage levies menyebabkan pilihan untuk mengenakan PPN atau diberikan fasilitas tertentu akan berdampak pada setiap rantai produksi yang dilalui. Walaupun pembebasan PPN atas pakan ternak terhadap by product gandum memberikan implikasi yang cukup besar bagi industri terigu, namun masih sangat sulit untuk mengubah kebijakan ini menjadi terutang PPN atau tidak dipungut PPN. Untuk dapat terutang PPN, tidak hanya by product gandum tetapi seluruh bahan baku pembuatan pakan ternak juga ikut terutang PPN. Selain itu pengenaan PPN justru akan merugikan peternak di dalam negeri karena tidak dapat memungut Pajak Keluaran kepada konsumen atas hasil ternak yang dijual. Peternak akan lebih bayar terus menerus yang pada akhirnya dapat mematikan peternak di dalam negeri.

Begitu juga untuk tidak dipungut PPN juga terdapat kesulitan tersendiri. Jika tidak dipungut PPN maka Pajak Masukan atas penyerahan by product dapat dikreditkan. Namun demikian sistem restitusi di Indonesia di internal Kementerian Keuangan sendiri masih terdapat pro dan kontra terhadap sistem restitusi. Disamping penerimaan negara dari PPN berkurang, juga terdapat kerawanan-kerawanan faktur fiktif yang dilaporkan oleh pihak yang ingin restitusi. Dengan demikian industri terigu harus melakukan strategi tertentu untuk dapat bertahan dengan implikasi yang dirasakan terhadap kebijakan pembebasan PPN atas by product gandum. Strategi yang dapat dilakukan oleh industri terigu adalah dengan malakukan upaya perencanaan pajak (tax planning).

a) Upaya Perencanaan Pajak terhadap Penghitungan Kembali Pajak Masukan

Proses produksi yang dijalankan oleh industri terigu untuk menghasilkan tepung terigu yang terutang PPN dan by product gandum yang dibebaskan dari PPN, mengharuskannya berhadapan dengan metode penghitungan pengkreditan Pajak Masukan yang tertuang di dalam PMK No. 78/PMK.03/2010. Peraturan teknis ini dinilai berbelit-belit dalam penerapannya. Jika mengikuti perhitungan pada peraturan teknis tersebut, Pajak Masukan atas BKP yang diperoleh untuk menghasilkan produk olahan gandum dihitung satu per satu sesuai dengan BKP yang dibeli. Untuk menghitung Pajak Masukan yang dapat dikreditkan ditentukan oleh jumlah penyerahan yang benar-benar terutang PPN. Kemudian untuk menghitung kembali Pajak Masukan yang dapat dikurangkan dengan Pajak Masukan pada Masa Pajak tertentu, harus dibagi dengan masa manfaat BKP yang diperoleh.

Upaya perencanaan pajak yang dapat dilakukan oleh industri terigu untuk menerapkan kemudahan dalam administrasi pajak yang dijalankan dalam hal mekanisme pengkreditan Pajak Masukan ini adalah dengan menggabungkan semua Pajak Masukan atas perolehan BKP di awal baik Pajak Masukan atas impor gandum maupun Pajak Masukan atas BKP lainnya untuk kebutuhan produksi produk olahan gandum. Ketika akan melakukan perhitungan kembali Pajak Masukan yang dapat dikreditkan, industri terigu tidak perlu membagi dengan masa manfaat BKP, sehingga Pajak Masukan yang dapat dikreditkan tidak didistribusikan per tahun dalam perhitungan PPN nya.

b) Upaya Perencanaan Pajak terhadap Pembebanan Pajak Masukan yang Tidak Dapat Dikreditkan

Dalam melakukan pembebanan Pajak Masukan yang tidak dapat dikreditkan untuk penyerahan by product gandum terdapat 2 alternatif yang dapat dilakukan oleh industri terigu yaitu:

1) Membebankan ke Profit Perusahaan 2) Membebankan ke Harga Pokok Produksi

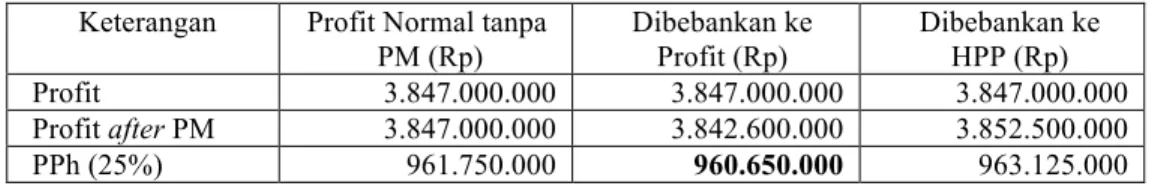

Setelah dilakukan analisis upaya perencanaan pajak terhadap kedua alternatuf tersebut, maka diperoleh perbandingan besar Pajak Penghasilan yang harus dibayar sebagai berikut:

Tabel 2 Perbandingan Pajak Penghasilan atas Pembebanan Pajak Masukan yang Tidak Dapat Dikreditkan untuk Penyerahan By Product

Keterangan Profit Normal tanpa PM (Rp) Dibebankan ke Profit (Rp) Dibebankan ke HPP (Rp) Profit 3.847.000.000 3.847.000.000 3.847.000.000 Profit after PM 3.847.000.000 3.842.600.000 3.852.500.000 PPh (25%) 961.750.000 960.650.000 963.125.000

Sumber: Diolah oleh peneliti

Dengan demikian upaya perencanaa pajak yang dapat dilakukan oleh industri terigu dalam melakukan pembebanan Pajak Masukan yang tidak dapat dikreditkan untuk penyerahan by product gandum adalah dengan membebankan ke profit perusahaan. Walaupun dari segi profit lebih sedikit yang diperoleh dibandingkan dengan membebankan ke harga pokok produksi, namun alternatif ini memberikan keuntungan bagi industri terigu dari segi PPh yang harus dibayar. Profit yang kecil membuat PPh yang disetor ke kas negara menjadi lebih kecil. Selain itu alternatif ini juga tidak akan merugikan rantai produksi berikutnya karena tidak terjadi peningkatan harga jual by product gandum sampai pada konsumen akhir. Sehingga kemungkinan untuk kurangnya permintaan by product kepada industri terigu juga semakin kecil.

c) Upaya Perencanaan Pajak Lainnya Terkait Kebijakan Pembebasan PPN atas By Product Gandum

Salah satu pertimbangan dalam melakukan upaya perencanaan pajak adalah dengan menentukan dengan siapa (pihak mana) akan melakukan transaksi. Upaya perencanaan pajak yang dapat dilakukan oleh industri terigu terkait penyerahan by product gandum adalah dengan melakukan penjualan by product kepada industri pakan ternak yang benar-benar sudah dikukuhkan sebagai Pengusaha Kena Pajak (PKP). Hal ini dilakukan untuk menghindari resiko kemungkinan penyalahgunaan by product sebagai bahan baku pakan ternak, unggas dan ikan tidak benar-benar digunakan untuk menghasilkan pakan ternak, unggas dan ikan. Penyalahgunaan ini dapat terjadi karena by product gandum adalah produk samping yang juga dapat digunakan untuk makanan manusia.

Industri pakan ternak yang sudah PKP dapat dimintai pertanggungjawabannya apakah by product yang dijual benar-benar digunakan untuk menghasilkan pakan ternak, unggas dan ikan. Jika ternyata digunakan untuk makanan manusia tetapi pada saat membeli dikatakan untuk produksi pakan ternak, maka industri terigu akan dirugikan dari sisi PPN nya. Pajak

Masukan untuk penyerahan by product ini seharusnya dapat dikreditkan karena dikonsumsi untuk manusia. Namun akibat kecurangan industri pakan ternak yang tidak ingin dipungut PPN pada saat membeli, mengaku bahwa by product tersebut digunakan untuk produksi pakan ternak. Hal ini tentu harus dihindari oleh industri terigu dengan cara menunjuk pembeli dari industri pakan ternak yang PKP.

Selain itu keuntungan lain yang dapat diperoleh oleh industri terigu dengan menunjuk PKP sebagi pembeli mereka adalah kemungkinan untuk menjual produk olahan gandum berupa by product menjadi lebih banyak. Industri pakan ternak yang sudah PKP berarti memiliki omset diatas Rp. 4,8 Milyar per tahun. Hal ini mengindikasikan bahwa bahan baku pakan ternak yang mereka butuhkan dari by product gandum akan lebih banyak jika dibandingkan dengan yang belum PKP, sehingga penjualan industri terigu akan lebih banyak.

Simpulan

Berdasarkan analisis yang dilakukan maka simpulan yang dapat diambil sesuai dengan pertanyaan penelitian antara lain:

1) Implikasi Kebijakan pembebasan PPN atas pakan ternak menyebabkan perusahaan anggota APTINDO tidak dapat mengkreditkan Pajak Masukan untuk penyerahan by product gandum. Bagi PT A kebijakan ini dapat mengurangi profit perusahaan setiap tahunnya. Sedangkan bagi PT B dapat menambah harga pokok produksi sehingga menambah harga jual by product gandum yang pada akhirnya membebankan industri pakan ternak, peternak, sampai kepada konsumen akhir. Implikasi yang dirasakan tergantung kepada visi perusahaan, kapasitas produksi, kualitas mesin dan kualitas gandum yang diimpor.

2) Peraturan mengenai pembebasan PPN atas by product gandum memberikan kemudahan bagi WP, dalam hal ini industri terigu. Namun, peraturan teknis kebijakan pembebasan PPN atas by product gandum melalui PMK No. 78/PMK.03/2010, dinilai berbelit-belit bagi WP. Industri terigu justru menggunakan cara lain dalam melakukan perhitungan ulang Pajak Masukannya. Bahkan WP merasa terbebani karena harus menghitung kembali Pajak Masukannya yang menambah beban administrasi bagi perusahaan. Oleh karena itu, kebijakan ini menyulitkan WP dari segi administrasi perpajakan.

3) Upaya perencanaan pajak yang dapat dilakukan oleh industri terigu dalam hal mekanisme pengkreditan Pajak Masukan adalah dengan menggabungkan semua Pajak Masukan atas

perolehan BKP di awal dan industri terigu tidak perlu membagi dengan masa manfaat BKP. Sedangkan upaya perencanaan pajak yang dapat dilakukan terhadap pembebanan Pajak Masukan yang tidak dapat dikreditkan adalah dengan membebankan Pajak Masukan tersebut ke profit perusahaan karena selain dapat mengurangi kewajiban Pajak Penghasilan perusahaan juga dapat melindungi peternak dalam negeri karena tidak menambah harga jual by product gandum. Kemudian perencanaan pajak lainnya yang dapat dilakukan adalah dengan menjual by product kepada industri pakan ternak yang benar-benar sudah dikukuhkan sebagai Pengusaha Kena Pajak (PKP). Hal ini dilakukan untuk menghindari resiko kemungkinan penyalahgunaan by product sebagai bahan baku pakan ternak dan kemungkinan untuk menjual produk olahan gandum berupa by product menjadi lebih banyak.

Saran

Berdasarkan simpulan yang dijabarkan, maka saran yang dapat diberikan diantaranya: 1) Dalam menerapkan suatu fasilitas perpajakan hendaknya pemerintah dan stakeholder yang

terlibat harus menganalisis dengan mendalam implikasi dari diterapkannya fasilitas perpajakan pada semua rantai produksi sehingga sedapat mungkin tidak ada kerugian yang dirasakan oleh setiap rantai produksi yang terkait.

2) Sebaiknya peraturan teknis atas pedoman penghitungan pengkreditan Pajak Masukan yang tertuang di dalam PMK No. 78/PMK.03/2010 perlu dikaji ulang agar menerapkan asas simplicity perpajakan secara menyeluruh dengan cara tidak membagi dengan masa manfaat BKP, sehingga Pajak Masukan yang harus diperhitungkan kembali didistribusikan sekaligus. 3) Industri terigu perlu melakukan upaya perencanaan pajak yang lebih baik untuk menghadapi

kebijakan pajak yang mempengaruhi business process yang dijalankan sehingga tetap dapat bertahan dengan intervensi apapun yang diberikan oleh pemerintah.

DAFTAR REFERENSI

Buku:

Bird, Richard M. dan Milka Casanegra de Jantsher. Improving Tax Administrastion in Developing Countries. Washington DC: International Monetary Fund, 1992.

Creswell, John W. Qualitative Inquiry and Research Design. USA: SAGE Publications, Inc, 1998.

________________. Research Design: Qualitative and Quantitative Approaches. California: SAGE Publication, Inc, 1994.

Crumbley, Larry D, Jack P Friedman, and Susan B Anders. Dictionary of Tax Terms, Barron’s Business Guides. New York, 1994.

Hamid, Edi Suandi. Hukum Pajak, Edisi kedua (revisi). Jakarta. Salemba Empat, 2002.

Liam, Ebrill Michael Keen, Jean-Paul Bodin and Victoria Summers. The Modern Value Added Tax. Washington DC: International Monetary Fund, 2001.

Mansury. The Indonesia Income Tax: A Case Study in Tax Reform Rotterdam: Erasmus Universiteit, 1992.

_______. Panduan Konsep Utama Pajak Penghasilan Indonesia Jilid III. Jakarta: PT Bima Pariwara, 1996.

Mulyono, Djoko. Pajak Pertambahan Nilai. Andi, Jakarta, 2008.

Neuman, William Lawrence. Social Research Methods: Qualitative and Quantitative Approaches. New York: Pearson Education, Inc, 2003.

_______________________. Social Researh Methods: Qualitative and Quantitative Approaches – 6th ed. New York: Pearson Education, Inc, 2006

Nurmantu, Safri. Pengantar Perpajakan. Jakarta: Granit, 2005.

Prasetyo, Bambang dan Lina Miftahul Jannah. Metode Penelitian Kuantitatif: Teori dan Aplikasi . Jakarta : PT Raja Grafindo Persada, 2005.

Resmi, Siti. Perpajakan, Teori & Kasus: Edisi 4. Jakarta: Salemba Empat, 2008.

Rosdiana, Haula dan Edi Slamet Irianto. Teori Ilmu Pajak: Kebijakan dan Implementasi di Indonesia. Jakarta: PT. Grafindo Persada, 2012.

Rosdiana, Haula Edi Slamet Irianto, dan Titi M. Putranti. Teori Pajak Pertambahan Nilai. Bogor: Ghalia Indonesia, 2011.

Sanford, Cedric Michael Godwin, dan Peter Hardwick. Administrative and Compliance Costs of Taxation. Great Britain: Redwood Burn Ltd., 1989.

Schenk, Alan and Oliver Oldman. Value Added Tax: A Comparative Approach. USA: Cambridge University Press, 2007.

Smith, Dan Throop and James B Webber, and Carol M Cerf. What You Should Know about VAT. Illinois: Dow Jones-Irwin, Inc, 1973.

Spitz, Barry. International Tax Planning 2nd Edition. London: Butterworth, 1986. Suandy, Erly. Perencanaan Pajak. Jakarta: Salemba Empat, 2006.

Sukardji, Untung. Pajak Pertambahan Nilai. Jakarta: Raja Grafindo Persada, 2005.

Tait, Alan A. Value Added Tax: International Practice and Problems. Washington DC: International Monetary Fund, 1988.

Terra, Ben, Sales Taxation: The Case of Value Added Taxes in The European Community. Deventer-Boston: Kluwer Law and Taxation Publisher, 1988.

Waluyo. Perpajakan Indonesia buku 1 edisi 10. Salemba Empat: Jakarta, 2011.

Williams, David dan Victor Thuronyi editor. Value Added Tax: Tax Law Design and Drafting. Washington D.C:IMF, 1996.

Jurnal

Glenn P. Jenkins and Edwin N. Forlemu. Enhancing Voluntary Compliance Costs: A Taxpayer Service Approach. Cambridge: Research Associate, International Tax Program, Harvard University, 1993.

AICPA. Guiding Principle of Good Tax Policy. New York: American Institute of Certified Public Accountants, Inc, 2001.

ACCA. Simplicity in The Tax System. United Kingdom: The Association of Chartered Certified Accountans, 2013.

Peraturan Perundang-Undangan

Undang-Undang Nomor 42 Tahun 2009 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah, Lembaran Negara Republik Indonesia Tahun 2009 Nomor 150.

Peraturan Pemerintah Nomor 31 Tahun 2007 tentang Perubahan Keempat Atas Peraturan Pemerintah Nomor 12 Tahun 2001 tentang Impor dan atau Penyerahan Barang Kena Pajak Tertentu yang Bersifat Strategis yang Dibebaskan dari Pengenaan Pajak Pertambahan Nilai, Lembaran Negara Republik Indonesia Tahun 2007 Nomor 69.

Peraturan Menteri Keuangan Nomor 78/PMK.03/2010 tentang Pedoman Penghitungan Pengkreditan Pajak Masukan bagi Pengusaha Kena Pajak yang Melakukan Penyerahan yang Terutang Pajak dan Penyerahan yang Tidak Terutang Pajak, Berita Negara Republik Indonesia Tahun 2010 Nomor 168.