9 BAB II

TINJAUAN PUSTAKA

2.1 Pajak

2.1.1 Definisi Pajak

Banyak definisi pajak yang dikemukakan oleh para ahli, yang satu sama lain pada dasarnya memiliki tujuan yang sama yaitu merumuskan pengertian pajak sehingga mudah dipahami. Perbedaannya adalah hanya pada sudut pandang yang digunakan oleh masing-masing pihak pada saat merumuskan pengertian pajak. Pengertian pajak menurut P. J. A. Andriani dalam bukunya (2011:2) :

“Pajak adalah iuran masyarakat kepada Negara (yang dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan umum (undang-undang) dengan tidak mendapat prestasi kembali yang langsung dapat ditunjuk dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung tugas Negara untuk menyelenggarakan pemerintah.”

Pajak Menurut Pasal 1 angka 1 UU No.16 tahun 2009 tentang Ketentuan Umum dan Tata Cara Perpajakan:

“Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemamakmuran rakyat”.

Secara umum pajak adalah pungutan dari masyarakat oleh negara (pemerintah) berdasarkan undang-undang yang bersifat dapat dipaksakan oleh yang wajib membayarnya dengan tidak mendapat prestasi kembali secara langsung, yang hasilnya digunakan untuk membiayai pengeluaran negara dalam penyelenggaraan pemerintahan dan pembangunan.

10

Menurut Diana Sari (2013:37) dari berbagai definisi tersebut di atas, baik pengertian secara ekonomis (pajak sebagai pengalihan sumber dari sektor swasta ke sektor pemerintah) atau pengertian secara yuridis (pajak adalah iuran yang dapat dipaksakan) dapat ditarik kesimpulan tentang ciri-ciri yang terdapat pada pengertian pajak antara lain sebagai berikut:

1. Adanya iuran masyarakat kepada Negara, yang berarti bahwa pajak hanya boleh dipungut oleh Negara (pemerintah pusat dan daerah).

2. Pajak dipungut berdasarkan undang-undang. Asas ini sesuai dengan perubahan ketiga UUD 1945 pasal 23A yang menyatakan “pajak dan pungutan lain yang bersifat memaksa untuk keperluan negara diatur dalam undang-undang”.

3. Pemungutan pajak dapat dipaksakan. Pajak dapat dipaksakan apabila wajib pajak tidak memenuhi kewajiban perpajakan dan dapat dikenakan sanksi sesuai peraturan perundang-undangan.

4. Tidak mendapatkan jasa timbal balik (kontraprestasi perseorangan) yang dapat ditunjukan secara langsung. Misalnya, orang yang taat membayar pajak kendaraan bermotor akan melalui jalan yang mana kualitasnya dengan orang yang tidak membayar pajak kendaraan bermotor.

5. Pemungutan pajak diperuntukan bagi keperluan pembiayaan umum pemerintah dalam rangka menjalankan fungsi pemerintah, baik rutin maupun pembangunan. Apabila ada kelebihan hasil pajak untuk membiayai pengeluaran pemerintah (baik pengeluaran rutin maupun pembangunan), maka sisanya digunakan untuk public investment.

11

6. Pajak dipungut karena adanya suatu keadaan, kejadian dan perbuatan yang memberikan kedudukan tertentu pada seseorang.

2.1.2 Fungsi Pajak

Fungsi pajak adalah sebagai alat untuk melaksanakan atau mengatur kebijakan negara dalam lapangan sosial dan ekonomi. Menurut Diana Sari (2013:20), terdapat beberapa fungsi pajak yaitu:

a. Fungsi Penerimaan (Budgeter)

Sebagai alat (sumber) untuk memasukkan uang sebanyak-banyaknya dalam kas negara dengan tujuan untuk membiayai pegeluaran negara yaitu pengeluaran rutin dan pembangunan. Sebagai sumber pendapatan negara, pajak berfungsi untuk membiayai pengeluaran-pengeluaran negara.

b. Fungsi Mengatur (Reguler)

Sebagai alat untuk mencapai tujuan tertentu di bidang keuangan (bidang ekonomi, politik, budaya pertahanan keamanan). Dengan fungsi mengatur, pajak bisa digunakan sebagai alat untuk mencapai tujuan. Pelaksanaan fungsi ini bisa bersifat positif dan negative. Pelaksanaan fungsi pajak yang bersifat positif maksudnya jika suatu kegiatan yang dilakukan oleh masyarakat oleh pemerintah di pandang sebagai suatu yang positif, oleh karena itu kegiatan tersebut akan didukung oleh pemerintah dengan cara memberikan dorongan berupa insentif pajak (tax incentive) yang dilakukan dengan cara pemberian fasilitas perpajakan berupa beberapa hal berikut:

1. Pemberian pembebasan pajak (tax holiday) dan keringanan pajak untuk jangka waktu tertentu bagi investor baru yang akan

12

memproduksi bahan baku yang usahanya didirikan di wilayah Indonesia bagian timur.

2. Pemberian kompensasi pajak terhadap kerugian yang diderita oleh perusahaan terhadap pajak penghasilannya untuk jangka waktu tertentu.

3. Pemberian tarif yang rendah untuk pembebasan kepada badan-badan koperasi yang berdudukan di Indonesia.

Sementara itu, pelaksanaan fungsi mengatur yang bersifat negative dimaksudkan untuk mencegah atau menghalangi perkembangan yang menjuruskan kehihupan masyarakat ke arah tujuan tertentu. Hal ini dapat dilakukan dengan membuat peraturan di bidang perpajakan yang menghambat dan memberatkan masyarakat untuk melakukan sesuatu kegiatan yang ingin diberantas oleh pemerintah. Tindakan pemerintah demikian ini dapat dinamakan des incentive tax, antara lain berupa tindakan berikut:

1. Pemberian tarif tinggi atas hasil produksi barang-barang mewah, dimana selain dikenakan Pajak Pertambahan Nilai, juga dikenakan pajak penjualan.

2. Pemberian pajak impor yang tinggi bagi barang-barang tertentu untuk melindungi barang-barang yang juga diproduksi di dalam negeri. Selain dua fungsi di atas, pajak juga memiliki fungsi lain yaitu.

13

a. Fungsi Stabilitas

Dengan adanya pajak pemerintah memiliki dana untuk menjalankan kebijakan yang berhubungan dengan stabilitas harga sehingga inflasi dapat dikendalikan.

b. Fungsi Retribusi Pendapatan

Pajak yang sudah dipungut oleh negara akan digunakan untuk mebiayai semua kepentingan umum termasuk juga untuk membiayai pembangunan.

c. Fungsi Demokrasi

Pajak yang sudah dipungut oleh negara merupakan wujud sistem gotong royong. Fungsi ini dikaitkan dengan tingkat pelayanan pemerintah kepada masyarakat pembayar pajak.

2.1.3 Jenis-Jenis Pajak

Menurut Mardiasmo (2011:5) pajak dapat digolongkan menjadi tiga macam, yaitu menurut golongannya, sifatnya dan lembaga pemungutannya

1. Menurut golongan

a. Pajak langsung, yaitu pajak yang harus dipikul sendiri oleh wajib pajak dan tidak dapat dibebankan atau dilimpahkan kepada orang lain

b. Pajak tidak langsung, yaitu pajak yang pada akhirnya dapat dibebankan atau dilimpahkan kepada orang lain

14

2. Menurut sifat

a. Pajak subjektif, yaitu pajak yang berpangkal atau berdasarkan pada subjeknya dalam arti memperhatikan keadaan diri wajib pajak

b. Pajak objektif, yaitu pajak yang berpangkal pada objeknya tanpa memperhatikan keadaan diri wajib pajak.

3. Menurut lembaga pemungut

a. Pajak pusat, yaitu pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga negara b. Pajak daerah, yaitu pajak yang dipungut oleh pemerintah daerah dan digunakan untuk membiayai rumah tangga daerah. 2.1.4 Sistem Pemungutan Pajak

Secara umum ada tiga sistem pemungutan pajak (Mardiasmo 2009:7) yaitu:

1. Official Assesment System

Adalah suatu sistem pemungutan yang memberi wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh wajib pajak. Dalam sistem ini wajib pajak bersifat pasif dan menunggu penetapan pajak oleh fiskus kemudian membayar terutang sesuai dengan yang ditentukan oleh fiskus.

2. Self Assesment System

Adalah suatu sistem pemungutan pajak yang memberi wewenang kepada wajib pajak untuk menentukan sendiri besarnya pajak yang terutang.

15

Sehingga dalam sistem ini wajib pajak lebih bersifat aktif dalam menghitung, membayar, dan melaporkan sendiri pajak terutangnya kepada pemerintah.

3. With Holding System

Adalah suatu sistem pemungutan pajak yang memberikan wewenang kepada pihak ketiga (bukan fiskus dan wajib pajak yang bersangkutan) untuk menentukan besarnya pajak yang terutang oleh wajib pajak.

2.2 Penagihan Pajak

2.2.1 Pengertian Penagihan Pajak

Sesuai dengan ketentuan Undang-Undang Nomor 19 Tahun 1997 Tentang Penagihan Pajak Dengan Surat Paksa sebagaimana yang telah diubah dengan Undang-Undang Nomor 19 tahun 2000, yang dimaksud dengan penagihan pajak adalah sebagai berikut :

“Serangkaian tindakan agar penaggung pajak melunasi utang pajak dan biaya penagihan pajak dengan menegur atau memperingatkan, melaksanakan penagihan seketika dan sekaligus, memberitahukan surat paksa, mengusulkan pencegahan, melaksanakan penyitaan, melaksanakan penyanderaan, menjual barang yang telah disita.”

2.2.2 Dasar Penagihan Pajak

Dasar hukum pelaksanaan Penagihan Pajak diatur dalam Undang-undang Nomor 19 Tahun 1997 tentang Penagihan Pajak dengan Surat Paksa sebagaimana telah diubah dengan Undang-undang Nomor 19 Tahun 2000.

Sesuai pasal 18 ayat 1 Undang-undang Nomor 28 tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP), bahwa Surat Ketetapan

16

maupun Surat Keputusan yang menjadi dasar penagihan pajak seperti sebagai berikut :

1. Surat Tagihan Pajak (STP) a. Pengertian

Surat Tagihan Pajak adalah surat untuk melakukan tagihan pajak dan/atau sanksi administrasi berupa bunga dan/atau denda.

b. Penerbitan Surat Tagihan Pajak

Surat Tagihan Pajak diterbitkan apabila:

- PPh dalam tahun berjalan tidak atau kurang bayar

- Dari hasil penelitian surat pemberitahuan terdapat kekurangan pembayaran pajak sebagai akibat salah tulis dan/atau salah hitung - Wajib pajak dikenakan sanksi administrasi berupa denda dan/atau

bunga

- Pengusaha yang memenuhi kriteria sebagai Pengusaha Kena Pajak (PKP) tetapi tidak melaporkan kegiatan usahanya untuk dikukuhkan sebagai PKP

- Pengusaha yang tidak dikukuhkan sebagai PKP tetapi telah membuat faktur pajak atau pengusaha yang telah dikukuhkan sebagai PKP tetapi tidak membuat faktur pajak atau faktur pajak tidak lengkap

17

2. Surat Ketetapan Pajak Kurang Bayar (SKPKB) a. Pengertian

Surat Ketetapan Pajak Kurang Bayar (SKPKB) adalah surat ketetapan yang menentukan besarnya jumlah pokok pajak, jumlah kredit pajak, jumlah kekurangan pembayaran pokok pajak, besarnya sanksi administrasi, dan jumlah yang masih harus dibayar.

b. Penerbitan SKPKB

Diterbitkan Surat Ketetapan Pajak Kurang Bayar (SKPKB) apabila: - Berdasarkan hasil pemeriksaan atau ada keterangan lain ternyata

jumlah pajak yang terutang tidak atau kurang bayar

- SPT tidak disampaikan pada waktunya, dan setelah ditegur secara tertulis tidak juga disampaikan dalam waktu menurut saran teguran - Berdasarkan pemeriksaan mengenai PPn dan PPnBM ternyata tidak harus dikompensasikan selisih lebih pajak atau tidak seharusnya dikenakan tarif 0%

- Kewajiban menyelenggarakan pembukuan atau pencatatan tidak terpenuhi sehingga tidak dapat diketahui besarnya pajak yang terutang.

3. Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) a. Pengertian

Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) adalah surat ketetapan pajak yang menentukan tambahan atas jumlah pajak yang telah ditetapkan.

18

b. Diterbitkan Surat Ketetapan Pajak Kurang Bayar Tambahan

(SKPKBT) apabila:

- Berdasarkan data baru atau data yang semula belum lengkap menyebutkan penambahan pajak yang terutang dalam surat ketetapan pajak sebelumnya

- Ditemukan lagi data yang semula belum terungkap pada saat penerbitan SKPKBT dengan demikian SKPKBT dapat diterbitkan lebih dari satu kali.

4. Surat Keputusan Pembetulan

Surat Keputusan Pembetulan adalah surat keputusan yang membetulkan kesalahan tulis, kesalahan hitung, dan/atau kekeliruan penerapan ketentuan tertentu dalam peraturan perundang-undangan perpajakan yang terdapat dalam surat ketetapan pajak, surat tagihan pajak, surat keputusan keberatan, surat keputusan pengurangan sanksi administrasi, surat keputusan penghapusan sanksi administrasi, surat keputusan pengurangan ketetapan pajak, surat keputusan pembatalan ketetapan pajak, surat keputusan pengembalian pendahuluan kelebihan pajak, atau surat keputusan pemberian imbalan bunga.

5. Surat Keputusan Keberatan

Surat Keputusan Keberatan adalah surat keputusan atas keberatan terhadap surat ketetapan pajak atau terhadap pemotongan atau pemungutan oleh pihak ketiga yang diajukan oleh wajib pajak.

19

6. Putusan Banding

Putusan Banding adalah putusan badan peradilan pajak atas banding terhadap surat keputusan keberatan yang diajukan oleh wajib pajak.

2.2.3 Jenis-jenis Penagihan Pajak

Menurut Undang-undang Nomor 19 Tahun 1997 sebagaimana telah diubah dengan Undang-undang Nomor 19 Tahun 2000, tindakan penagihan pajak yang dilakukan oleh fiskus terhadap Wajib Pajak dan/atau penanggung pajak dapat dilakukan dengan 2 (dua) cara berikut:

a. Penagihan Pasif

Penagihan pasif yaitu penagihan yang dilakukan oleh fiskus sebelum tanggal jatuh tempo pembayaran dari surat tagihan pajak, surat ketetapan pajak kurang bayar, surat ketetapan pajak kurang bayar tambahan atau sejenisnya, surat keputusan pembetulan, surat keputusan keberatan, putusan banding yang mengakibatkan jumlah pajak yang kurang dibayar melalui imbauan, baik dengan surat maupun dengan telepon atau media lainnya.

b. Penagihan Aktif

Penagihan aktif yaitu penagihan yang dilakukan oleh fiskus setelah tanggal jatuh tempo pembayaran dari Surat Tagihan Pajak (STP), Surat Ketetapan Pajak Kurang Bayar (SKPKB), Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) atau sejenisnya, Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) atau sejenisnya, Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding

20

yang mengakibatkan jumlah pajak yang kurang bayar tidak dilunasi oleh Wajib Pajak sehingga diterbitkan Surat Teguran, Surat Paksa, Surat Perintah Melakukan Penyitaan hingga pelaksanaan penjualan barang yang disita melalui Lelang barang milik Penaggung Pajak. 2.2.4 Biaya Penagihan

Untuk melaksanakan setiap tindakan penagihan pajak diperlukan biaya untuk membayar honorarium pelaksanaan penagihan pajak, dan biaya lain yang terkait dengan setiap tahapan penagihan pajak. Hal ini membuat munculnya biaya penagihan pajak yang harus ditagihkan oleh pelaksana pajak dimana besarnya disesuaikan dengan tahapan pelaksanaan penagihan pajak yang akan dilakukan oleh Jurusita Pajak. Terdapat lima jenis biaya penagihan pajak antara lain :

- Biaya pelaksanaan atau penyampaian Surat Paksa yang meliputi biaya harian dan biaya perjalanan Jurusita Pajak. Biaya ini dikeluarkan untuk setiap Surat Paksa yang harus disampaikan oleh Jurusita Pajak saat penyampaian kepada Wajib Pajak.

- Biaya pelaksanaan penyitaan, yang meliputi biaya harian dan biaya perjalanan Jurusita Pajak dan dua orang saksi yang harus hadir dalam proses penyitaan guna sahnya pelaksanaan penyitaan pajak. Biaya ini dikeluarkan untuk setiap Surat Perintah Melaksanakan Penyitaan yang diterbitkan oleh pejabat yang berwenang untuk melakukan penagihan pajak dengan Surat Paksa.

21

- Biaya pelaksanaan lelang yang meliputi biaya pengumuman lelang

di surat kabar dan media lain yang berhubungan dengan lelang.

- Biaya yang timbul karena penjualan biaya sitaan yang dilakukan tidak secara lelang.

Dalam Undang-undang Republik Indonesia Nomor 19 Tahun 1997 yang telah diubah menjadi Undang-undang Republik Indonesia Nomor 19 Tahun 2000 tentang Penagihan Pajak dengan Surat Paksa, Biaya Penagihan Pajak adalah biaya yang meliputi biaya pelaksanaan Surat Paksa, Surat Perintah Melaksanakan Penyitaan, Pengumuman Lelang, Pembatalan Lelang, Jasa Penilai dan biaya lainnya sehubungan dengan penagihan pajak. Dengan demikian, semua biaya penagihan pajak yang dikeluarkan akan diperhitungkan dan ditambah pada pajak terutang, dan Wajib Pajak harus melunasi pokok pajak, sanksi bunga, penagihan pajak, dan semua biaya penagihan pajak.

2.2.5 Tindakan Penagihan Pajak

Menurut Wirawan B Ilyas dan Rudy Suhartono (2010:80) proses penagihan pajak yaitu sebagai berikut :

22

Tabel 2.1

Proses Penagihan Pajak

Urutan Tahapan Kegiatan Waktu Pelaksanaan

Kegiatan

Dasar Hukum

1 Penerbitan Surat

Teguran atau Surat Peringatan atau surat lainnya yang sejenis

7 (tujuh) hari sejak saat jatuh tempo utang pajak

penanggung pajak tidak

melunasi utang pajaknya

Pasal 8 s.d 11 Permenkeu Nomor 24/PMK.03/2008

2 Penerbitan Surat

Paksa

Sudah lewat 21 (dua puluh

satu) hari sejak

diterbitkannya surat

teguran/surat peringatan dan

penanggung pajak tidak

melunasi utang pajak

Pasal 7 UU Nomor 19/2000 dan Pasal 15 s.d 23 Peraturan Menteri Keuangan Nomor 24/PMK.03/2008 3 Penerbitan surat perintah melaksanakan penyitaan

Setelah lewat 2x24 jam surat paksa diberitahukan kepada penanggung pajak dan utang pajak belum dilunasi

Pasal 12 UU

Nomor 19/2000

4 Pengumuman lelang Setelah lewat waktu 14 hari

sejak tanggal pelaksanaan penyitaan dan penanggung pajak tidak melunasi utang pajak Pasal 26 Peraturan Menteri Keuangan Nomor 24/PMK.03.2008 5 Penjualan/pelelangan barang sitaan

Setelah lewat waktu 14 (empat belas) hari sejak pengumuman lelang dan

penanggung pajak tidak

melunasi utang pajaknya

Pasal 26 UU Nomor 19/2000 dan Pasal 28 Peraturan Menteri Keuangan Nomor 24/PMK.03.2008 Ketidakpatuhan pajak yang timbul dari adanya hutang pajak yang belum dilunasi oleh wajib pajak perlu dilaksanakannya tindakan penagihan pajak agar penerimaan pajak sebagai sumber dana utama dalam melaksanakan pembangunan dapat terwujud. Proses penagihan pajak harus dilakukan secara maksimal karena pada dasarnya tunggakan pajak merupakan asset yang cukup besar dari sebuah Kantor Pelayanan Pajak (Pajak.go.id)

23

2.2.5.1 Penagihan Pajak Dengan Surat Teguran 2.2.5.2.1 Pengertian Surat Teguran

Menurut M. Rusjdi (2007:22) dalam bukunya PPSP, definisi Surat Teguran adalah:

“Surat Teguran adalah surat yang diterbitkan oleh pejabat untuk mengatur atau memperingatkan kepada wajib pajak untuk melunasi utang pajaknya.”

Wirawan B Ilyas dan Rudy Suhartono (2012:333) menyatakan bahwa penagihan pajak dengan Surat Teguran adalah tindakan awal dari proses penagihan pajak aktif. Surat Teguran dikirim ke Wajib Pajak bertujuan untuk menegur atau memperingatkan Wajib Pajak agar melunasi tunggakan pajaknya. Dengan dilunasinya tunggakan pajak maka penerimaan pajak pun akan meningkat.

Dalam buku KUP pelaksanaan penagihan pajak dilakukan dengan menerbitkan Surat Teguran oleh Dirjen Pajak. Keputusan Dirjen Pajak yang menyetujui penanggung pajak untuk mengangsur atau menunda pembayaran pajak mengakibatkan tidak adanya upaya hukum wajib pajak karena upaya hukum keberatan dan banding atas utang pajak mulai tahun pajak 2008 menyebabkan tertangguhnya jatuh tempo dengan syarat wajib pajak tidak menyetujui sebagian atau seluruhnya atas SKPKB/SKPKBT dalam pembahasan akhir, adalah sebagai berikut:

1. Apabila wajib pajak tidak menyetujui atau seluruhnya jumlah pajak yang terutang dalam pembahasan akhir dan ternyata tidak mengajukan permohonan keberatan atas ketetapan hasil pemeriksaan tersebut, surat

24

teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo pengajuan keberatan. Tujuan menunggu jatuh tempo pengajuan keberatan 3 (tiga) bulan sejak penerbitannya SKPKB/SKPKBT karena dalam jangka waktu tersebut wajib pajak mempunyai hak mengajukan permohonan keberatan.

2. Apabila wajib pajak tidak menyetujui sebagian atau seluruhnya jumlah pajak yang terutang dalam pembahasan akhir dan tidak mengajukan upaya permohonan banding atas keputusan keberatan SKPKB/SKPKBT, surat teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo pengajuan banding tujuan menunggu jatuh tempo pengajuan keberatan 3 (tiga) bulan sejak diterbitkannya Surat Keputusan atas keberatan SKPKB/SKPKBT karena dalam jangka waktu tersebut wajib pajak masih mempunyai hak mengajukan permohonan banding. 3. Dalam hal wajib pajak tidak menyetujui sebagian atau seluruh jumlah pajak yang masih harus dibayar dalam pembahasan akhir hasil pemeriksaan, dan wajib pajak mengajukan:

a. Permohonan keberatan atas SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo berdasarkan keputusan keberatan (jatuh tempo keputusan keberatan adalah 1 (satu) bulan sejak tanggal penerbitan keputusan tersebut).

b. Permohonan banding atas keputusan keberatan sehubungan dengan SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7

25

(tujuh) hari sejak saat jatuh tempo berdasarkan putusan banding (jatuh tempo putusan banding adalah 1 (satu) bulan sejak tanggal penerbitan putusan tersebut).

4. Dalam hal wajib pajak menyetujui jumlah pajak yang masih harus dibayar dalam pembahasan akhir hasil pemeriksaan, surat teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo pelunasan (1 bulan setelah tanggal penerbitan SKPKB/SKPKBT).

5. Dalam hal wajib pajak mencabut pengajuan keberatan atas SKPKB/SKPKBT, surat teguran disampaikan setelah 7 (tujuh) hari sejak tanggal pencabutan pengajuan keberatan tersebut.

Menurut Djoko Muljono (2010:160) :

“Penerbitan surat teguran dilakukan sebagai langkah dari penagihan pajak guna meningkatkan penerimaan pajak dimana apabila penanggung pajak tidak ada upaya untuk melunasi utang pajaknya sampai dengan tanggal jatuh tempo pembayaran”

Surat teguran dalam rangka penagihan pajak atas utang pajak bumi dan bangunan dan atau bea perolehan hak atas tanah dan bangunan sebagaimana tercantum dalam STP PBB, SKBKB, SKBKBT, atau surat keputusan pembetulan, surat keputusan keberatan atau putusan banding yang menyebabkan jumlah pajak yang harus dibayar bertambah disampaikan kepada wajib pajak setelah 7 (tujuh) hari sejak tanggal jatuh tempo.

Penagihan pajak aktif yang dilakukan tidak efektif disebabkan karena secara teknis oleh surat-surat yang diterbitkan tidak sampai kewajib pajak. Juga disebabkan karena sikap dan perilaku wajib pajak penanggung pajak yang tidak

26

sesuai dengan aturan teknis perpajakan yang berlaku. Masalah mobilitas wajib pajak/penanggung pajak terutama wajib pajak orang pribadi, yang tidak melaporkan alamat barunya juga mengakibatkan aparat penagihan mengalami kesulitan menagih hutang pajak tersebut. (Affan Marhaendi:2009)

2.2.5.2 Penagihan Pajak Dengan Surat Paksa 2.2.5.2.1 Pengertian Surat Paksa

Pengertian surat paksa menurut Mardiasmo (2011:121):

“Surat paksa adalah surat perintah membayar utang pajak dan biaya penagihan pajak. Surat paksa mempunyai kekuatan eksekutorial dan kedudukan hukum yang sama dengan putusan pengadilan yang telah mempunyai kekuatan hukum tetap.”

Surat Paksa dalam hukum disebut ‘parate ecsecutie’ yang berarti bahwa penagihan pajak secara paksa dapat dilakukan tanpa proses pengadilan negeri. Surat Paksa karena mempunyai kekuatan eksekutorial dan mempunyai kekuatan hukum pasti, dimana fiskus (pejabat pemungut pajak) dalam melaksanakan kewajibannya mempunyai hak ‘parate ecsecutie’.

Mardiasmo (2009:121) mengungkapkan bahwa surat paksa digunakan untuk melakukan penagihan atas utang pajak dan biaya-biaya penagihannya, dimana dengan diterbitkannya surat paksa WP dipaksa untuk membayar tunggakan pajak sehingga dapat meningkatkan penerimaan pajak.

Gatot Faisal (2009:210) mengungkapkan bahwa :

“Disamping bertujuan untuk mencairkan tunggakan pajak, tindakan penagihan pajak dengan surat paksa juga merupakan wujud law enforcement untuk meningkatkan penerimaan pajak yang menimbulkan aspek psikologis bagi wajib pajak.”

27

2.2.5.3 Undang-Undang Penagihan Pajak Dengan Surat Paksa (PPSP)

Menurut Fidel (2010:47) Undang-Undang Penagihan Pajak Dengan Surat Paksa yaitu:

1. Falsafah Undang-Undang Penagihan Pajak Dengan Surat Paksa

No.19/2000

a) Menampung perkembangan sistem hukum nasional perlunya

dipertegaskan perolehan hak karena waris dan hibah wasiat yang merupakan objek pajak

b) Mendorong peningkatan kesadaran dan kepatuhan masyarakat dalam memenuhi kewajiban perpajakannya

c) Adanya kepastian hukum dan menegakkan keadilan

2. Tujuan Perubahan Undang-Undang Penagihan Pajak Dengan Surat Paksa No.19/2000

a) Banyaknya tunggakan pajak dari waktu ke waktu menunjukan jumlah yang semakin besar, untuk itu perlu dilaksanakan tindakan penagihan pajak yang mempunyai kekuatan hukum yang memaksa

b) Kepatuhan wajib pajak dalam membayar pajak merupakan posisi strategis dalam peningkatan penerimaan pajak

c) Penagihan pajak yang dilaksanakan secara konsisten dan

berkesinambungan merupakan wujud lawan enfercoment untuk meningkatkan kepatuhan yang menimbulkan aspek psikologis bagi wajib pajak

28

d) Memberikan perlindungan hukum, baik kepada penaggung pajak maupun kepada pihak ketiga berupa hak untuk mengajukan gugatan. 3. Hal-hal yang menjadi perhatian pada Undang-Undang Penagihan Pajak

Dengan Surat Paksa No.19/2000

a) Mempertegas proses pelaksanaan penagihan pajak dengan

menambahkan ketentuan penerbitan surat teguran, surat peringatan dan surat lain yang sejenisnya sebelum surat paksa dilaksanakan

b) Mempertegas jangka waktu pelaksanaan penagihan aktif

c) Mempertegas pengertian penaggung pajak yang meliputi komisaris, pemegang saham dan pemilik modal

d) Menaikkan nilai peralatan usaha yang dikecualikan dari penyitaan dalam rangka menjaga kelangsungan usaha penaggung pajak

e) Menambah jenis barang yang penjualannya dikecualikan lelang

f) Mempertegas besarnya biaya penagihan pajak, yang didasarkan atas presentase tertentu dari hasil penjualan

g) Mempertegas bahwa pengajuan keberatan atau permohonan banding oleh wajib pajak tidak menunda pembayaran dan pelaksanaan penagihan pajak

h) Memberi kemudahan pelaksanaan lelang dengan cara memberi batasan nilai barang yang diumumkan tidak melalui media massa dalam rangka efisiensi

i) Memperjelas hak penaggung pajak untuk memperoleh ganti rugi dan permulihan nama baik dalam hal gugatannya dikabulkan

29

j) Mempertegas pemberian sanksi pidana kepada pihak yang sengaja mencegah, menghalang-halangi atau menggagalkan pelaksanaan penagihan pajak

2.2.5.4 Pelaksanaan Surat Paksa

Menurut Dirjen Pajak (2009:19), menjelaskan mengenai pelaksanaan penagihan dengan surat paksa :

“Apabila atas jumlah pajak yang masih harus dibayar, yang berdasarkan Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, serta Surat Ketetapan Pajak Kurang Bayar Tambahan, dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, serta Putusan Peninjauan kembali yang menyebabkan jumlah pajak yang masih harus dibayar bertambah, yang tidak dibayar oleh Penanggung Pajak sesuai dengan jangka waktu pelunasan, dilaksanakan penagihan pajak dengan Surat Paksa.

Apabila jumlah utang pajak tidak atau kurang bayar sampai dengan tanggal jatuh tempo pembayaran atau sampai dengan tanggal jatuh tempo penundaan pembayaran, atau Wajib Pajak tidak memenuhi angsuran pembayaran pajak, penagihannya dilaksanakan dengan Surat Paksa sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

2.2.5.5 Penerbitan Surat Paksa

Menurut Pasal 8 Ayat (1) Undang-Undang Penagihan Pajak Dengan Surat Paksa diterbitkan apabila:

1. Penaggung pajak tidak melunasi utang pajak sampai dengan tanggal jatuh tempo pembayaran dan kepadanya telah diterbitkan surat teguran atau surat peringatan atau surat lain yang sejenis

2. Terhadap penaggung pajak telah dilaksanakan penagihan pajak seketika dan sekaligus

30

3. Penanggung pajak tidak memenuhi ketentuan sebagaimana tercantum dalam keputusan persetujuan angsuran atau penundaan pembayaran pajak 2.2.5.6 Tata Cara Pemberitahuan Surat Paksa

Tata cara pemberitahuan surat paksa diatur dalam pasal 10 Ayat (1) Undang-Undang Penagihan pajak Dengan Surat Paksa yaitu pemberitahuan Surat Paksa dilakukan oleh juru sita dengan pernyataan dan penyerahan surat paksa kepada penanggung pajak yang dituangkan dalam berita acara

2.3 Hak Wajib Pajak 2.3.1 Keberatan

Wajib Pajak mempunyai hak untuk mengajukan keberatan atas suatu ketetapan pajak dengan mengajukan keberatan secara tertulis kepada Direktur Jenderal Pajak paling lambat 3 bulan sejak tanggal dikirim surat ketetapan pajak atau sejak tanggal pemotongan atau pemungutan kecuali apabila Wajib Pajak dapat menunjukkan bahwa jangka waktu tersebut tidak dapat dipenuhi karena keadaan di luar kekuasaannya, dan atas keberatan tersebut Direktur Jenderal Pajak akan memberikan keputusan paling lama dalam jangka waktu 12 (dua belas) bulan sejak surat keberatan diterima. Syarat pengajuan keberatan adalah :

- Mengajukan surat keberatan kepada Direktur Jenderal Pajak c.q. Kepala Kantor Pelayanan Pajak setempat atas SKPKB, SKPKBT, SKPLB, SKPN, dan Pemotongan dan Pemungutan oleh pihak ketiga.

- Diajukan secara tertulis dalam bahasa Indonesia dengan mengemukakan jumlah pajak terutang menurut perhitungan Wajib Pajak dengan menyebutkan alasan-alasan yang jelas.

31

- Keberatan harus diajukan dalam jangka waktu 3 (tiga) bulan sejak surat ketetapan pajak, kecuali Wajib Pajak dapat menunjukkan bahwa jangka waktu itu tidak dapat dipenuhi karena di luar kekuasaannya.

- Keberatan yang tidak memenuhi persyaratan di atas tidak dianggap sebagai Surat Keberatan, sehingga tidak dipertimbangkan.

- Dalam hal Wajib Pajak mengajukan keberatan atas surat ketetapan pajak, Wajib Pajak wajib melunasi pajak yang masih harus dibayar paling sedikit sejumlah yang telah disetujui Wajib Pajak dalam pembahasan akhir hasil pemeriksaan, sebelum surat keberatan disampaikan.

Perlu diketahui bahwa apabila permohonan keberatan Wajib Pajak ditolak dan Wajib Pajak tidak mengajukan banding maka Wajib Pajak dikenai sanksi administrasi berupa denda sebesar 50% (lima puluh persen) dari jumlah pajak berdasarkan keputusan keberatan dikurangi dengan pajak yang telah dibayar sebelum mengajukan keberatan.

2.3.1.1 Pengajuan Surat Keberatan

Surat keberatan dapat disampaikan dengan cara : - Secara Langsung ke KPP tempat WP terdaftar

Tanggal surat keberatan diterima adalah tanggal saat surat diterima di Tempat Pelayanan Terpadu KPP. Wajib pajak akan menerima bukti penerimaan Surat keberatan. Surat Keberatan diterima secara Phisik oleh petugas DJP-

- Disampaikan melalui kantor pos dan giro dengan pengiriman pos tercatat. Bukti pengiriman melalui pos (Resi) merupakan tanda bukti penerimaan surat keberatan. Pengertian pos tercatat adalah tertulis dalam bukti pengiriman surat hal-hal

32

sebagai berikut: o Tanggal kirim

o Nama dan alamat pengirim o Nama dan alamat yang dituju o Isi atau jenis surat yang dikirim

2.3.1.2 Jangka Waktu Pengajuan Keberatan

Keberatan harus diajukan dalam jangka waktu 3 (tiga) bulan sejak tanggal SKPKB, SKPKBT, SKPLB, SKPN atau sejak tanggal dilakukan pemotongan/ pemungutan oleh pihak ketiga.

a. Untuk surat keberatan yang disampaikan langsung ke KPP, maka jangka waktu 3 (tiga) bulan dihitung sejak tanggal SKPKB, SKPKBT, SKPLB, SKPN atau sejak dilakukan pemotongan/pemungutan oleh pihak ketiga sampai saat keberatan diterima oleh Kantor Pelayanan Pajak.

b. Untuk surat keberatan yang disampaikan melalui pos ( harus dengan pos tercatat ), jangka waktu 3 bulan dihitung sejak tanggal SKPKB, SKPKBT, SKPLB, SKPN atau sejak dilakukan pemotongan/ pemungutan oleh pihak ketiga sampai dengan tanggal tanda bukti pengiriman melalui Kantor Pos dan Giro.

2.3.1.3 Surat Keberatan yang Tidak Memenuhi Syarat

- Tidak dianggap sebagai keberatan, sehingga tidak dipertimbangkan

- Kepada Wajib pajak akan diberikan penolakan secara formal melalui surat biasa paling lambat 1 bulan sejak surat tersebut diterima

33

- Surat keberatan yang tidak memenuhi syarat formal keberatan, tetapi pengajuannya belum melampaui 3 bulan, wajib pajak masih diberi kesempatan untuk memperbaiki surat keberatannya dan dapat diajukan kembali dalam batas waktu 3 bulan setelah tgl SKP

- Surat keberatan yang diajukan setelah melewati 3 bulan tidak dapat diperbaiki lagi, kecuali dapat dibuktikan keterlambatan tersebut karena factor force majeur.

- Alternatif lain yang dapat ditempuh Wajib Pajak adalah mengajukan permohonan peninjauan kembali berdasarkan pasal 36 ayat (1) huruf b UU KUP.

2.3.1.4 Jangka Waktu Penyelesaian Keberatan

- Direktur Jenderal pajak dalam jangka waktu paling lama 12 bulan sejak tanggal surat keberatan diterima harus memberi keputusan atas keberatan yang diajukan wajib pajak

- Jika jangka waktu 12 bulan terlewati, maka keberatan dianggap DITERIMA. Masalah-masalah dalam keberatan yang terkait dengan wajib pajak :

Wajib Pajak tidak siap dalam hal : data, informasi, catatan dan dokumen dalam pengajuan keberatan.

Wajib Pajak tidak memenuhi persyaratan formal dan persyaratan material pengajuan keberatan

Wajib Pajak terlambat dalam menyampaikan permohonan keberatan (lewat dari 3 bulan)

34

Wajib Pajak memiliki interpretasi dan pemahaman yang lemah terhadap peraturan perpajakan.

Pihak ketiga menjadi wakil wajib pajak tidak memenuhi syarat yang diatur dalam KMK 576/KMK.04/2001 dan KEP DJP No. 188/PJ/2001.

Komunikasi Wajib Pajak dan fiskus tidak berjalan baik. 2.3.1.5 Format Pengajuan Keberatan

Nomor : ... 1) ...2)

Lampiran : ... 3) Hal : Pengajuan Keberatan

Yth. Direktur Jenderal Pajak

Ub. Kepala KPP/KP2KP*) ... 4) ...

... Yang bertanda tangan di bawah ini :

Nama : ... 5) NPWP : ... 6) Alamat : ... 7) Bertindak selaku : Nama : ... 8) NPWP : ... 9) Alamat : ... 10)

bersama ini mengajukan keberatan atas Surat Ketetapan Pajak (SKP)/pemotongan atau pemungutan oleh pihak ketiga *):

Wajib Pajak

Pengurus

Kuasa dari Wajib Pajak

35

Jenis surat : ... 11)

Nomor dan tanggal : ... 12)

Jenis Pajak : ... 13)

Masa/Tahun Pajak : ... 14)

Alasan keberatan 15): 1. Sengketa... Alasan keberatan dan jumlah menurut Wajib Pajak... 2. Sengketa... Alasan keberatan dan jumlah menurut Wajib Pajak... 3. Dst Berdasarkan hal tersebut di atas maka: a. Jumlah pajak yang terutang menurut surat ketetapan pajak sebesar :...16)

b. Jumlah pajak yang terutang menurut perhitungan Wajib Pajak sebesar : ...17)

c. Jumlah pajak yang terutang yang disetujui dalam pembahasan akhir pemeriksaan sebesar : ...18)

d. Jumlah yang telah dilunasi sebesar ...19) tanggal ...20) pada bank ...21) dengan NTPP ...22)

Lampiran23): No. Jenis Dokumen set/lembar Demikian surat keberatan kami sampaikan untuk dapat dipertimbangkan. Wajib Pajak/Pengurus/ Kuasa*) ... ... 24)

36

Keterangan:

Beri tanda X pada yang sesuai *) Diisi salah satu yang sesuai

Petunjuk Pengisian Lampiran I :

Angka 1 : Diisi dengan nomor Surat Keberatan sesuai dengan administrasi Wajib Pajak

Angka 2 : Diisi dengan kota dan tanggal surat dibuat

Angka 3 : Diisi dengan jumlah lampiran yang disertakan dalam Surat Keberatan

Angka 4 : Diisi dengan nama dan alamat Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar.

Angka 5 : Diisi dengan nama Wajib Pajak/pengurus/kuasa yang

menandatangani Surat Keberatan

Angka 6 : Diisi dengan NPWP Wajib Pajak/pengurus/kuasa yang

menandatangani Surat Keberatan

Angka 7 : Diisi dengan alamat Wajib Pajak/pengurus/kuasa yang

menandatangani Surat Keberatan

Angka 8 : Diisi dengan nama Wajib Pajak apabila yang menandatangani Surat Keberatan adalah pengurus atau kuasa dari Wajib Pajak.

Angka 9 : Diisi dengan NPWP Wajib Pajak apabila yang menandatangani Surat Keberatan adalah pengurus atau kuasa dari Wajib Pajak. Angka 10 : Diisi dengan alamat Wajib Pajak apabila yang menandatangani

Surat Keberatan adalah pengurus atau kuasa dari Wajib Pajak. Angka 11 : Diisi dengan jenis surat ketetapan pajak atau jenis bukti bukti

potong yang diajukan keberatan.

Angka 12 : Diisi dengan nomor dan tanggal surat ketetapan pajak atau bukti potong yang diajukan keberatan

Angka 13 : Diisi jenis pajak.

37

Angka 15 : Diisi dengan jelas alasan keberatan untuk masing-masing koreksi yang diajukan keberatan.

Angka 16 : Diisi dengan jumlah pajak yang terutang menurut surat ketetapan pajak

Angka 17 : Diisi dengan jumlah pajak yang terutang menurut perhitungan Wajib Pajak pada saat pengajuan keberatan

Angka 18 : Diisi dengan jumlah pajak yang terutang menurut perhitungan Wajib Pajak yang disetujui pada waktu pembahasan akhir pemeriksaan.

Angka 19 : Diisi dengan jumlah pelunasan ketetapan pajak oleh Wajib Pajak (sebutkan masing - masing pelunasan apabila dibayar lebih dari satu kali).

Angka 20 : Diisi dengan tangal pelunasan ketetapan pajak oleh Wajib Pajak (sebutkan masing - masing tanggal apabila dibayar lebih dari satu kali).

Angka 21 : Diisi dengan nama bank tempat pelunasan ketetapan pajak oleh Wajib Pajak (sebutkan masing - masing tempat pelunasan apabila dibayar lebih dari satu kali).

Angka 22 : Diisi dengan Nomor Tanda Pembayaran Pajak (NTPP) sesuai dalam SSP pelunasan ketetapan pajak oleh Wajib Pajak (sebutkan masing - masing NTPP apabila dibayar lebih dari satu kali).

Angka 23 : Diisi dengan jenis dokumen dan jumlah lembar masing-masing jenis dokumen.

Angka 24 : Diisi dengan nama dan tanda tangan pemohon sebagaimana tercantum pada angka 5.

2.3.2 Banding

Wajib Pajak mengajukan permohonan banding hanya kepada peradilan pajak atas Surat Keputusan Keberatan. Permohonan tersebut diajukan secara tertulis dalam bahasa Indonesia dengan alasan yang jelas paling lama 3 (tiga) bulan sejak Surat Keputusan Keberatan diterima dan dilampiri dengan salinan

38

Surat Keputusan Keberatan tersebut. Apabila diminta oleh Wajib Pajak untuk keperluan pengajuan permohonan banding, Direktorat Jendral Pajak wajib memberikan keterangan secara tertulis hal-hal yang menjadi dasar Surat Keputusan Keberatan yang diterbitkan. Dalam hal Wajib Pajak mengajukan banding, jangka waktu pelunasan pajak atas jumlah pajak yang belum dibayar pada saat pengajuan keberatan, tertangguh sampai dengan 1 (satu) bulan sejak tanggal penerbutan Putusan Banding.

Jadi dengan kata lain, bagi Wajib Pajak yang mengajukan banding, jangka waktu pelunasan pajak yang duajukan banding tertangguh sampai dengan 1 bulan sejak tanggal penerbitan Putusan Banding. Penangguhan jangka waktu pelunasan pajak menyebabkan sanksi administrasi berupa bunga sebesar 2% per bulan tidak diberlakukan atas jumlah pajak yang belum dibayar pada saat pengajuan keberatan. Jumlah pajak yang belum dibayar pada saat pengajuan permohonan banding belum merupakan pajak yang terutang sampai dengan Putusan Banding diterbitkan.

Dalam hal permohonan banding ditolak atau dikabulkan sebagian, Wajib Pajak dikenakan sanksi administrasi berupa denda sebesae 100% dari jumlah pajak berdasarkan putusan banding dikurangi dengan pembyaran pajak yang telah dibayar sebelum mengajukan keberatan. Dalam hal ini permohonan banding Wajib Pajak dengan pajak yang telah dibayar sebelum mengajukan keberatan harus dilunasi paling lama 1 (satu) bulan sejak tanggal penerbitan Putusan Banding, dan penagihan dengan Surat Paksa akan dilaksanakan apabila Wajib

39

Pajak tidak melunasi utang pajak tersebut. Disamping itu, Wajib Pajak dikenai sanksi administrasi berupa denda sebesar 100%.

2.3.2.1 Ketentuan Pengajuan Banding

Ketentuan formal mengenai pelaksanaan banding diatur dalam ketentuan pasal 27 UU KUP Jo UU Pengadilan pajak, yang bisa diuraikan sbb :

a) Wajib Pajak dapat mengajukan permohonan banding hanya kepada badan peradilan pajak terhadap suatu keputusan keberatan yang ditetapkan oleh dirjen pajak.

b) Putusan badan peradilan pajak bukan merupakan keputusan tata usaha Negara. c) Pengajuan permohonan banding tidak menunda kewajiban membayar pajak dan pelaksanaan penagihan pajak.

d) Syarat formal pengajual banding diajukan ke pengadilan pajak dibuat secara tertulis dalam bahasa Indonesia diajukan oleh Wajib Pajak, ahli warisnya, seorang pengurus atau kuasa hukumnya.

2.3.2.2 Jatuh Tempo Pembayaran dalam Kaitannya dengan Permohonan Banding

1. Dalam hal Wajib Pajak mengajukan keberatan dan tidak mengajukan permohonan banding, pelunasan atas jumlah pajak yang belum dibayar dilakukan paling lama 1 (satu) bulan sejak penerbitan Surat Keputusan Keberatan.

2. Dalam hal Wajib Pajak mengajukan permohonan banding, pelunasan atas jumlah pajak yang belum dibayar dilakukan paling lama 1 (satu) bulan sejak tanggal penerbitan Putusan Banding.

40

2.3.3 Peninjauan Kembali (PK)

Apabila Wajib Pajak masih belum puas dengan Putusan Banding, maka Wajib Pajak masih memiliki hak mengajukan Peninjauan Kembali kepada Mahkamah Agung. Permohonan Peninjauan Kembali hanya dapat diajukan 1 (satu) kali kepada Mahkamah Agung melalui Pengadilan Pajak. Pengajuan permohonan PK dilakukan dalam jangka waktu paling lambat 3 (tiga) bulan terhitung sejak diketahuinya kebohongan atau tipu muslihat atau sejak putusan Hakim Pengadilan pidana memperoleh kekuatan hukum tetap atau ditemukannya bukti tertulis baru atau sejak putusan banding dikirim. Mahkamah Agung mengambil keputusan dalam jangka waktu 6 (enam) bulan sejak permohonan PK diterima.

Peninjauan kembali hanya dapat diajukan berdasarkan alasan-alasan sebagai berikut :

1. Apabila putusan Pengadilan Pajak didasarkan pada suatu kebohongan atau tipu muslihat pihak lawan yang diketahui setelah perkaranya diputus atau didasarkan pada bukti-bukti yang kemudian oleh hakim pidana dinyatakan palsu,

2. Apabila terdapat bukti tertulis baru yang penting dan bersifat menentukan, yang apabila diketahui pada tahap persidangan di Pengadilan Pajak akan menghasilkan putusan yang berbeda,

3. Apabila telah dikabulkan suatu hal yang tidak dituntut atau lebih dari pada yang dituntut, kecuali Putusan Pengadilan Pajak yang berupa mengabulkan sebagain atau seluruhnya dan berupa menambah Pajak yang harus dibayar,

41

4. Apabila mengenai suatu bagian dari tuntutan belum diputus tanpa pertimbangan sebab-sebabnya, atau

5. Apabila terdapat suatu suatu putusan yang nyata-nyata tidak sesuai dengan ketentuan peraturan undang-undang yang berlaku.

Wajib Pajak maupun Direktorat Jendral Pajak dapat mengajukan permohonan Peninjauan Kembali ke Mahkamah Agung atas putusan Pengadilan Pajak. Direktorat Jenderal Pajak melakukan evaluasi atas putusan Banding atas Gugatan yang diterima dari pengadilan pajak. Hasil evaluasi putusan Banding atau Gugatan Pengadilan Pajak berupa Laporan Hasil Evaluasi akan menunjukkan bahwa atas putusan Banding atau Gugatan tersebut layak untuk diajukan Peninjauan Kembali ke Mahkamah Agung, maka Direktorat Jenderal Pajak akan membuat Memori Peninjauan Kembali yang kemudian diajukan ke Mahkamah Agung. Dalam hal yang mengajukan Peninjauan Kembali ke Mahkamah Agung adalah Wajib Pajak, maka Direktorat Jenderal Pajak akan diminta untuk membuat Kontra Memori Peninjauan Kembali.

2.4 Kewajiban Wajib Pajak

2.4.1 Kewajiban Memberikan Data

Setiap instansi pemerintah, lembaga, asosiasi, dan pihak lain, wajib memberikan data dan informasi yang berkaitan dengan perpajakan kepada Direktorat Jenderal Pajak yang ketentuannya diatur pada Pasal 35A UU Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan Sebagaimana Telah Diubah Dengan UU Nomor 16 Tahun 2009. Dalam rangka pengawasan kepatuhan pelaksanaan kewajiban perpajakan sebagai konsekuensi penerapan

42

sistem self assessment, data dan informasi yang berkaitan dengan perpajakan yang bersumber dari instansi pemerintah, lembaga, asosiasi, dan pihak

lain sangat diperlukan oleh Direktorat Jenderal Pajak. Data dan informasi dimaksud adalah data dan informasi orang pribadi atau badan yang dapat menggambarkan kegiatan atau usaha, peredaran usaha, penghasilan dan/atau kekayaan yang bersangkutan, termasuk informasi mengenai nasabah debitur, data transaksi keuangan dan lalu lintas devisa, kartu kredit, serta laporan keuangan dan/atau laporan kegiatan usaha yang disampaikan kepada instansi lain di luar Direktorat Jenderal Pajak. Setiap orang yang dengan sengaja tidak memenuhi kewajiban memberikan data dan informasi yang berkaitan dengan perpajakan dipidana dengan pidana kurungan paling lama 1 (satu) tahun atau denda paling banyak Rp1.000.000.000,00 (satu miliar rupiah). Sedangkan untuk setiap orang yang dengan sengaja menyebabkan tidak terpenuhinya kewajiban pejabat dan pihak lain (kewajiban memberikan data dan informasi yang berkaitan dengan perpajakan) dipidana dengan pidana kurungan paling lama 10 (sepuluh) bulan atau denda paling banyak Rp800.000.000,00 (delapan ratus juta rupiah).

2.5 Daluwarsa Penagihan

UU KUP juga mengatur mengenai jangka waktu bagi Dirjen Pajak untuk melakukan penagihan pajak. Apabila sudah melampaui jangka waktu yang ditentukan maka hak untuk melakukan penagihan pajak tersebut menjadi daluwarsa.

43

2.6 Jangka Waktu Hak Penagihan

Pasal 22 Undang-Undang KUP menyebutkan bahwa hak untuk melakukan penagihan pajak termasuk bunga, denda, kenaikan, dan biaya penagihan pajak, daluwarsa setelah melampaui waktu 5 (lima) tahun terhitung sejak penerbitan:

1. Surat Tagihan Pajak

2. Surat Ketetapan Pajak Kurang Bayar

3. Surat Ketetapan Pajak Kurang Bayar Tambahan 4. Surat Keputusan Pembetulan

5. Surat Keputusan Keberatan 6. Putusan Banding

7. Putusan Peninjauan Kembali

Daluwarsa penagihan pajak 5 (lima) tahun dihitung sejak surat tagihan pajak dan surat ketetapan pajak diterbitkan. Dalam hal wajib pajak mengajukan permohonan pembetulan, keberatan, banding atau peninjauan kembali, daluwarsa penagihan pajak 5 (lima) tahun dihitung sejak tanggal penerbitan surat keputusan pembetulan, surat keputusan keberatan, putusan banding, atau putusan peninjauan kembali.

2.7 Tertangguhnya Daluwarsa Penagihan Pajak

Menurut Pasal 22 Undang-Undang KUP, daluwarsa penagihan pajak tertangguh apabila:

1. Diterbitkan surat paksa

2. Ada pengakuan utang pajak dari wajib pajak baik langsung maupun tidak langsung

44

3. Diterbitkan surat ketetapan pajak kurang bayar atau surat ketetapan pajak kurang bayar tambahan

4. Dilakukan penyidikan tindak pidana dibidang perpajakan

Daluwarsa penagihan pajak menjadi tertangguhkan dan dihitung 5 (lima) tahun sejak tanggal penerbitan atau pelaksanaan kegiatan tersebut di atas. 2.8 Penerimaan Pajak

Menurut UU RI Nomor 17 tahun 2003 tentang keuangan negara, pendapatan negara dan hibah adalah semua penerimaan negara yang berasal dari penerimaan perpajakan, penerimaan negara bukan pajak, serta penerimaan hibah dari dalam negeri dan luar negeri. Penerimaan pajak adalah sumber penerimaan yang dapat diperoleh secara terus-menerus dan dapat dikembangkan secara optimal sesuai kebutuhan pemerintah serta kondisi masyarakat. (John Hutagaol 2007: 325). Pajak dalam negeri adalah semua penerimaan negara yang berasal dari pajak penghasilan, pajak pertambahan nilai barang dan jasa, pajak penjualan atas barang mewah, pajak bumi dan bangunan bea perolehan hak atas tanah dan bangunan, cukai, dan pajak lainnya.

Menurut Waluyo (2000:238) sebagai berikut:

“Perkembangan jumlah tunggakan pajak dari waktu ke waktu menunjukan jumlah yang sangat besar. Peningkatan jumlah tunggakan pajak ini belum dapat diimbangi dengan kegiatan pencairanya, namun dengan demikian secara umum penerimaan pajak dibidang perpajakan semakin meningkat, terhadap tunggakan pajak maka dimaksudkan perlu dilaksanakan tindakan penagihan pajak yang mempunyai kekuatan hukum yang memaksa.” Penagihan pajak merupakan salah satu elemen dari law enforcement (penegakan hukum) di bidang perpajakan yang dimana tujuan dari penagihan itu sendiri adalah untuk meningkatkan kepatuhan wajib pajak yang tentu saja dengan

45

kepatuhan tersebut diharapkan dapat mengamankan atau terlebih lagi dapat meningkatkan penerimaan dari sektor pajak (Siti Kurnia Rahayu 2010:189).

Menurut Undang-Undang Republik Indonesia Nomor 41 Tahun 2008 Tentang Anggaran Pendapatan dan Belanja Daerah, perpajakan adalah semua penerimaan negara yang terdiri dari pajak dalam negeri dan pajak perdagangan internasional. Menurut Waluyo dan Wirawan (2010:5) dari sudut pandang ekonomi, pajak merupakan penerimaan negara yang digunakan untuk mengarahkan kehidupan masyarakat menuju kesejahteraan. Pajak sebagai motor penggerak kehidupan ekonomi masyarakat. Sedangkan dari sudut pandang keuangan, pajak juga dipandang sebagai bagian yang sangat penting dalam penerimaan negara. Jika diliat dari penerimaan negara, kondisi keuangan negara tidak lagi semata-mata dari penerimaan negara berupa minyak dan gas bumi, tetapi lebih berupaya untuk menjadikan pajak sebagai primadona penerimaan negara.

Upaya memaksimalkan penghimpunan pajak negara dapat dilakukan melalui program ekstensifikasi dan intensifikasi di bidang perpajakan. Ekstensifikasi merupakan upaya untuk menambah atau memperluas subyek pajak maupun obyek pajak. Indikatornya adalah ketika nominal rupiah pajak yang terhimpun diikuti oleh peningkatan jumlah wajib pajak. Intensifikasi dilakukan dengan upaya meningkatkan jumlah wajib pajak dari subyek pajak dan obyek pajak yang telah ada. Indikatornya adalah peningkatan nominal rupiah penerimaan pajak tanpa selalu diikuti penambahan jumlah subyek atau obyek pajak.

46

Faktor-faktor yang sangat berperan dalam menjamin oplimalisasi pemasukan dana pemungutan pajak ke kas negara (Devano, Sony dan Siti Kurnia Rahayu, 2006:26) yaitu sebagai berikut:

1. Kejelasan dan keputusan Perundang-undangan dalam bidang Perpajakan. Secara formal, pajak lama dipungut berdasarkan undang-undang demi tercapainya keadilan dalam pemungutan pajak. Undang-undang harus jelas, sederhana, dan murah dimengerti, baik oleh fiskus maupun oleh wajib pajak. Timbulnya perbedaan tafsiran mengenai pemungutan pajak akan berakibat pada terhambatnya pembayaran pajak itu sendiri. Hal ini juga akan menyebabkan pembayaran pajak merasa bahwa sistem pemungutan sangat berbelit-belit dan cenderung merugikan dirinya sebagai pembayar pajak.

2. Tingkat Intelektual Masyarakat

Sejak tahun 1983, sistem perpajakan di Indonesia menganut prinsip self assessment system. Prinsip ini memberi kepercayaan penuh kepada pembayar pajak untuk melaksanakan hak dan kewajibannya dalam bidang perpajakan. Dalam hal ini pembayar pajak mengisi sendiri surat pemberitahuan (SPT) yang dibuat pada setiap akhir masa pajak atau akhir tahun pajak yang selanjutnya fiskus akan melakukan penelitian dan pemeriksaan mengenai kebenaran pemberitahuan tersebut.

Dengan menerapkan prinsip ini, pembayar pajak harus memahami peraturan perundang-undangan mengenai perpajakan sehingga dapat

47

intelektualitas menjadi sangat penting sehingga tercipta masyarakat yang sadar pajak dan mau memenuhi kewajibannya tanpa ada unsur pemaksaan. Namun, semuanya itu hanya dapat terjadi apabila memang undang-undnag itu sendiri sederhana, mudah dimengerti, dan tidak menimbulkan kesalahan persepsi.

3. Kualitas Fiskus (Petugas Pajak)

Kualitas fiskus sangat menentukan di dalam efektivitas pelaksanaan peraturan perundang-undangan di bidang perpajakan. Bila dikaitkan optimalisasi target penerimaan pajak, maka fiskus haruslah orang yang berkompeten di bidang perpajakan, memiliki kecakapan teknis, dan bermoral tinggi.

4. Sistem administrasi Perpajakan yang Tepat

Seberapa besar pemerintah yang diperoleh melalui pemungutan pajak juga dipengaruhi oleh bagaimana pemungutan pajak itu dilakukan.

Selain pemungutan pajak untuk mengoptimalkan penerimaan pajak dilakukan juga penagihan atas tunggakan pajak. Sebagaimana telah diatur dalam Surat Edaran Dirjen Pajak mengenai indikator kinerja utama (IKU) yang dihitung dengan jumlah piutang pajak awal tahun. Setiap KPP menyampaikan laporan IKU setiap triwulan.

48

2.9 Penelitian Terdahulu

Tabel 2.2

Hasil-hasil Penelitian Terdahulu

No Nama

Peneliti

Judul Hasil Penelitian Perbedaan

Penelitian 1. Buddy Hendrawan (2014) Pengaruh Surat Paksa Terhadap Pencairan Tunggakan dan Implikasinya Terhadap Penerimaan Pajak pada KPP di Kantor Wilayah Direktorat Jendral Pajak Jawa Barat I

Surat teguran berpengaruh signifikan terhadap pencairan tunggakan pajak, surat paksa berpengaruh sangat tinggi terhadap pencairan tunggakan.

Variabel yang diteliti oleh Buddy Hendrawan hanya surat paksa, sedangkan penulis meneliti mengenai surat teguran dan surat paksa 2. Helsy Amelia Saputri (2015) Pengaruh Penagihan Pajak Dengan Surat Teguran dan Surat

Paksa Terhadap Efektivitas Pencairan Tunggakan Pajak Di Kantor Pelayanan Pajak Pratama Bandung Cibeunying Pengaruh Penagihan Pajak dengan Surat Teguran dan Surat

Paksa terhadap Efektivitas Pencairan Tungguakan Pajak secara simultan berpengaruh signifikan. Variabel yang diteliti yaitu Efektivitas pencairan tunggakan 3. Hazra Muda, Safrid S. Pangemana n, dan Victoria Z. Tirayoh (2015) Penagihan Pajak dengan Surat

Teguran dan Paksa Dampaknya Terhadap Penerimaan Pajak Pertambahan Nilai pada Kantor Pelayanan Pajak Pratama Bitung Penagihan pajak dengan ST dan SP dampaknya terhadap penerimaan PPN pada KPP Bitung adalah berkurangnya tagihan atas piutang PPN yang artinya bertambah penerimaan pajak khususnya PPN yang juga mempengaruhi tingkat pencapaian target penerimaan di Variabel yang

diteliti oleh Hazra Muda, Safrid S. Pangemanan, dan Victoria Z. Tirayoh adalah penerimaan pajak pertambahan nilai, sedangkan penulis meneliti mengenai penerimaan pajak

49 KPP Pratama Bitung secara keseluruhan, dan peningkatan kepatuhan pelaporan SPT WP 4. Rizki Yuslam Primerdo (2015) Pengaruh Pemeriksaan Pajak

dan Penagihan Pajak Terhadap Efektivitas Penerimaan Pajak Bahwa variabel pemeriksaan pajak berpengaruh terhadap efektivitas penerimaan pajak, variabel penagihan pajak berpengaruh terhadap efektivitas penerimaan pajak.

Dari hasil regresi

diketahui bahwa

seluruh hipotesus

dalam penelitian ini

terdukung secara

statistik

Variabel yang

diteliti oleh Rizki Yuslam Primerdo adalah pemeriksaan pajak dan penagihan pajak sedangkan penulis meneliti penagihan pajak dengan surat

teguran dan surat paksa

5. Pandapotan

Ritonga (2012)

Pengaruh Penagihan Pajak dengan Surat

Paksa Terhadap Kepatuhan Wajin Pajak di Kantor Pelayanan Pajak Pratama Medan Timur

Dari hasil penelitian ini dapat diketahui

bahwa penagihan

pajak dengan surat

paksa mempunyai

pengaruh yang

signifikan terhadap

kepatuhan wajib pajak

Variabel yang

diteliti Pandapotan

Ritonga adalah

hanya surat paksa, sedangkan penulis

meneliti surat

teguran dan surat paksa 6. Olvi Madjid dan Lintje Kalangi (2015) Efektivitas Penagihan Pajak dengan Surat

Teguran dan Surat

Paksa Terhadap Penerimaan Pajak Penghasilan pada Kantor Pelayanan Pajak Pratama Bitung Hasil pengujian menunjukan penagihan pajak

dengan surat teguran dan surat paksa pada tahun 2013 dan 2014 tergolong tidak efektif

dan memberikan kontribusi yang sangat kurang terhadap penerimaan pajak penghasilan. Variabel yang diteliti Olvi

Madjid dan Lintje Kalangi penerimaan pajak penghasilan sedangkan penulis meneliti mengenai penerimaan pajak

50

2.10 Kerangka Pemikiran

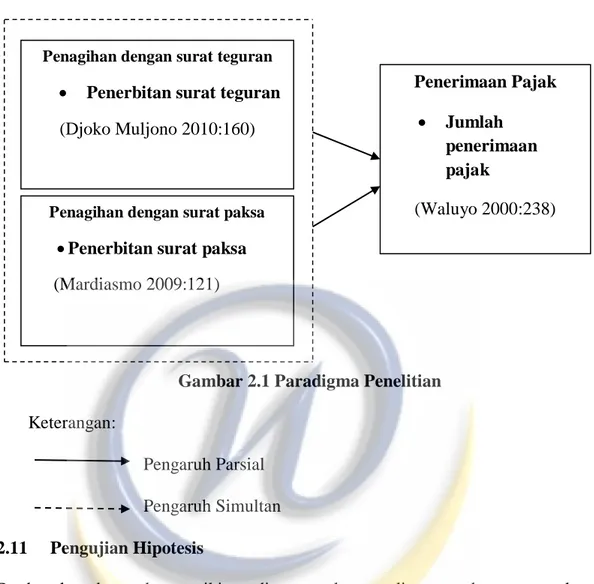

2.10.1 Pengaruh Penagihan Pajak dengan Surat Teguran terhadap Penerimaan Pajak

Menurut Djoko Muljono (2010:160) Penerbitan surat teguran dilakukan sebagai langkah dari penagihan pajak guna meningkatkan penerimaan pajak dimana apabila penanggung pajak tidak ada upaya untuk melunasi utang pajaknya sampai dengan tanggal jatuh tempo pembayaran.

Berdasarkan pengertian diatas maka dapat disimpulkan bahwa dengan diterbitkannya surat teguran kepada wajib pajak yang memiliki tunggakan maka dapat meningkatkan penerimaan pajak.

Penelitian sebelumnya yang dilakukan oleh Helsy Amelia (2015) menyatakan bahwa penagihan pajak dengan surat teguran dan surat paksa secara simultan berpengaruh signifikan.

2.10.2 Pengaruh Penagihan Pajak dengan Surat Paksa terhadap Penerimaan Pajak

Surat paksa digunakan untuk melakukan penagihan atas utang pajak dan biaya-biaya penagihannya, dimana dengan diterbitkannya surat paksa WP dipaksa untuk membayar tunggakan pajak sehingga dapat meningkatkan penerimaan pajak. (Mardiasmo 2009:121).

Berdasarkan pengertian diatas dapat disimpulkan dengan diterbitkannya surat paksa, Wajib Pajak diharuskan untuk membayar utang pajaknya guna meningkatkan penerimaan pajak.

51

Uraian tersebut sesuai jika dikaitkan dengan hasil penelitian dari Pandapotan (2012) dari hasil penelitian ini dapat diketahui bahwa penagihan pajak dengan surat paksa mempunyai pengaruh yang signifikan terhadap kepatuhan wajib pajak yang secara tidak langsung akan meningkatkan penerimaan pajak.

2.10.3 Pengaruh Penagihan Pajak dengan Surat Teguran dan Surat Paksa Terhadap Penerimaan Pajak

Perkembangan jumlah tunggakan pajak dari waktu ke waktu menunjukan jumlah yang sangat besar. Peningkatan jumlah tunggakan pajak ini belum dapat diimbangi dengan kegiatan pencairanya, namun dengan demikian secara umum penerimaan pajak dibidang perpajakan semakin meningkat, terhadap tunggakan pajak maka dimaksudkan perlu dilaksanakan tindakan penagihan pajak yang mempunyai kekuatan hukum yang memaksa (Waluyo 2000:238).

Uraian tersebut sesuai jika dikaitkan dengan hasil penelitian dari Hazra Muda, Safrid S. Pangemanan, dan Victoria Z. Rirayoh (2015) yang menunjukan adanya pengaruh penagihan pajak dengan surat teguran dan surat paksa terhadap penerimaan pajak.

Berdasarkan uraian di atas, maka peneliti bermaksud menggambarkan dalam suatu bagan kerangka pemikiran sebagai berikut:

52

Gambar 2.1 Paradigma Penelitian Keterangan:

Pengaruh Parsial Pengaruh Simultan 2.11 Pengujian Hipotesis

Berdasarkan kerangka pemikiran diatas, maka penulis mencoba merumuskan hipotesis sebagai berikut :

H1 : Penagihan pajak menggunakan surat teguran berpengaruh terhadap Penerimaan Pajak di KPP Pratama Sumedang

H2 : Penagihan pajak menggunakan surat paksa berpengaruh terhadap Penerimaan

Pajak di KPP Pratama Sumedang

H3 : Penagihan pajak dengan surat teguran dan surat paksa berpengaruh secara

simultan terhadap penerimaan pajak di KPP Pratama Sumedang

Penagihan dengan surat teguran

Penerbitan surat teguran (Djoko Muljono 2010:160)

Penagihan dengan surat paksa

Penerbitan surat paksa (Mardiasmo 2009:121) Penerimaan Pajak Jumlah penerimaan pajak (Waluyo 2000:238)