BAB I PENDAHULUAN

1.1 Latar Belakang

Bisnis properti di Indonesia saat ini sedang berkembang, baik untuk ditempati sendiri maupun untuk investasi jangka panjang dan prospeknya cukup menjanjikan. Pertumbuhan ekonomi Indonesia juga akan berdampak pada peningkatan kebutuhan akan gedung perkantoran dan fasilitasnya. Berbagai jenis perumahan sedang dan akan dibangun, termasuk jenis apartemen, kondomonium, rumah susun, resort untuk kalangan atas yang berkantong tebal. Kebutuhan terhadap properti tidak hanya pada level pertama yaitu jual beli properti di real estate tetapi juga dalam jual beli dalam pasar sekunder serta sewa menyewa. Sebelum kita ingin membeli properti sebaiknya kita perlu mengetahui pajak-pajak yang terkait dengan transaksi jual beli properti itu sendiri. Membeli properti baik secara perorangan maupun melalui developer/pengembang properti, ada pajak-pajak yang dikenakan dari pemerintah kepada kita. Biasanya pajak telah dimasukkan ke dalam harga jual jika kita membeli properti melalui developer/pengembang properti. Besarnya pajak sangat tergantung jenis, nilai, luas dan lokasi properti.

Dari sisi perpajakan, Properti atau Real Estate sangat menarik untuk dicermati karena dalam setiap pergerakan properti / real estate dapat menimbulkan aspek pajak yang berbeda-beda tergantung dari obyek pajak yang muncul dalam setiap transaksinya. Misalnya dalam transaksi jual beli bisa muncul berbagai macam pajak antara lain: Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB), Pajak Penghasilan atas Pengalihan Hak atas Tanah dan Bangunan (PPHTB), Pemotongan PPh pasal 21 atau Pasal 23, Pajak Pertambahan Nilai (PPN) bahkan Pajak Penjualan atas Barang Mewah (PPnBM). Dan tentu saja jika properti sudah dimiliki akan menimbulkan obyek pajak selanjutnya yaitu Pajak Bumi dan Bangunan (PBB) yang akan ditanggung oleh pembeli real estate atau sebagauinya dari perusahaan properti.

Perkembangan bisnis properti di Indonesia mengalami kenaikan yang sangat tajam pada dekade terakhir ini. Banyak indikator yang dapat dilihat di dalam masyarakat misalnya

dengan banyaknya pembangunan perumahan - perumahan baru termasuk juga apartemen dengan harga yang relatif lebih murah. Disamping itu komponen penunjang kepemilikan rumah juga semakin mudah dan menjangkau berbagai lapisan masyarakat, misalnya dengan kucuran kredit rumah yang melimpah. Hampir semua bank besar di Indonesia mempunyai produk kredit kepemilikan rumah dengan berbagai variasi pembiayaan.

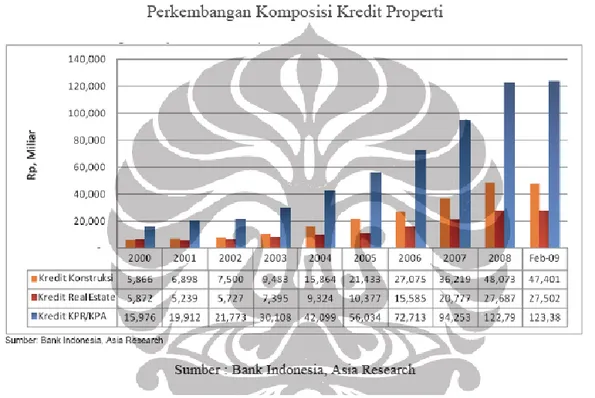

Grafik di atas memperlihatkan perkembangan kredit properti, terutama kredit KPR/KPA, di Indonesia mulai tahun 2000 hingga bulan februari 2009 yang tumbuh pesat.

Disamping hunian, perumahan dan apartemen, juga terdapat produk properti berupa gedung perkantoran dan ruko yang juga tumbuh pesat. Hal ini dapat dilihat pembangunan gedung-gedung perkantoran baru di kawasan-kawasan bisnis dan pembangunan ruko di sepanjang jalan-jalan utama di Jakarta. Maka tak mengherankan jika kemudian bisnis properti ini diminati sebagai bisnis yang menguntungkan.

Pesatnya bisnis properti ini didorong oleh kebutuhan pokok manusia akan papan, disamping pangan dan sandang. Dan kebutuhan ini termasuk kebutuhan utama yang secara naluri harus terpenuhi. Maka, tidaklah wajar bagi seseorang untuk tidak mengidam-idamkan memiliki rumah hunian sendiri. Disamping itu dalam rangka keperluan usaha, seseorang atau badan usaha memerlukan tempat yang dapat digunakan untuk keperluan usahanya, misalnya kantor, ruko ataupun gudang. Disamping itu, properti juga menjadi alternatif utama untuk

berinvestasi. Disamping harga yang relatif selalu naik dimasa yang akan datang, juga dapat dijadikan bisnis sewa yang mendatangkan keuntungan pasif.

Salah satu sebab mengapa bisnis properti ini tumbuh pesat, selain tentunya karena kebutukan manusia akan papan, adalah karena banyak alternatif cara kepemilikan yang semakin mudah. Saat ini memiliki sebuah rumah atau properti lainnya tidak harus dengan uang cash namun bisa juga dengan makanisme pembiayaan atau kredit. Melalui mekanisme kredit ini calon pembeli tidak lagi harus menunggu hingga terkumpul sejumlah dana sesuai dengan harga yang ditawarkan, namun cukup dengan menyiapkan sejumlah dana yang sedikit, untuk uang muka dan kepengurusan kredit, seseorang atau badan dapat memiliki sebuah properti.

Kondisi yang turut mempengaruhi iklim bisnis properti adalah regulasi pemerintah dibidang properti, termasuk didalamnya regalasi dibidang perpajakan. Pada tahun 1997 muncul regulasi dari bank indonesia yang pada saat itu mempunyai pengaruh yang cukup signifikan bagi usaha properti, yaitu dilarangnya perbankan memberikan kredit untuk pengadaan dan pengolahan tanah. Saat itu pengembang properti yang bermain terbagi menjadi pengusaha besar dan kecil. Banyak dari pengembang besar mengandalkan pengadaan dan pengolahan tanah berasal dari kredit bank. Kondisi ini berkaitan dengan luasnya pelaksanaan ketentuan tanah yang akan dikembangkan. Akan sulit bagi pengembang besar untuk melakukan pengadaan dan pengolahan dengan cakupan yang luas hanya mengandalkan modal sendiri. Kondisi ini ditambah dengan nilai strategis letak tanah yang akan dikembangkan oleh pengembang besar. Sehingga dengan ketentuan dari Bank Indonesia ini sedikit banyak mempengaruhi pola bisnis pengembang besar. Misalnya perusahaan yang telah mempunyai izin lokasi yang luas namun belum melakukan pembebasan.

Hal sebaliknya terjadi bagi pengembang kecil yang sedari awal mengadakan dan mengolah tanah menggunakan modal sendiri. Dengan regulasi dari Bank Indonesia ini tentu akan menguntungkan pengembang kecil karena kompetisi bisnis akan lebih fair. Kondisi ini tidak berlaku bagi pengusaha properti yang bergerak di pengembangan rumah sederhana dan rumah sangat sederhana yang memang manjadi lahan bagi pengembang kecil. Kondisi ini juga tidak berlaku pengusaha yang sangat besar yang mempunyai banyak alternatif pembiayaan, misalnya perusahaan yang telah go publik.

Apa sebenarnya yang dimaksud dengan properti? Secara umum properti dapat didefinisikan dengan segala sesuatu benda yang dapat kita miliki. Properti sendiri dapat

dikelompokkan menjadi empat jenis yaitu real property, personal property, businesses property dan financial interests. Menurut Standar Penilaian Indonesia (SPI) properti didefinisikan sebagai konsep hukum yang meliputi seluruh kepentingan, hak dan keuntungan dari suatu kepemilikan. Terhadap pengertian tersebut maka kita dapat membedakan antara penguasaan fisik atas tanah dan atau bangunan yang dalam hal ini disebut dengan real estate serta kepemilikan secara hukum atau penguasaan yuridis yang disebut real property.

Dunia bisnis properti pasti tidak akan lepas dari masalah perpajakan. Demikian pula dalam setiap melakukan transaksi jual beli properti tentunya akan mengandung kewajiban pembayaran pajak. Pajak-pajak tersebut akan dikenakan kepada pembeli maupun penjual properti.

Mengapa penguasaan fisik dan penguasaan secara yuridis atas tanah dan atau bangunan perlu dipajaki? Hal ini tidak terlepas dari fungsi pajak properti sebagai salah satu bagian sumber penerimaan negara (fungsi budgeter) yang digunakan untuk membiayai pembangunan dan fungsi regulasi dimana pajak properti digunakan sebagai alat untuk mengatur perkembangan pasar propeti.

Seperti kegiatan membeli properti baik yang dilakukan secara perorangan maupun melalui developer atau pengembang properti, akan mengandung konsekuensi kewajiban yaitu adanya aspek pajak-pajak yang akan dikenakan pemerintah kepada pelaku bisnis properti dan kepada konsumen dalam hal ini pihak yang membeli properti. Meskipun demikian biasanya pajak properti telah dimasukkan ke dalam harga jual jika anda membeli properti melalui developer/pengembang properti. Besarnya pajak sangat tergantung jenis, nilai, luas dan lokasi properti yang akan ditransaksikan. Oleh karena itu, dalam makalah ini akan dijelaskan apa itu bisnis real estate atau properti dan apa saja aspek perpajakannya di Indonesia berdasarkan aturan perpajakan yang berlaku saat ini.

BAB II

PENGERTIAN BISNIS PROPERTI ATAU REAL ESTATE

2.1 Pengertian Real Estate

“Real Estate” berasal dari Bahasa Inggris1, yang asal katanya berasal dari bahasa Spanyol. Real berarti royal atau kerajaan. Real Estate disebut sebagai suatu kawasan tanah yang dikuasai oleh raja, bangsawan dan landlord (tuan tanah pada jaman feodal diabad pertengahan), atau singkatnya properti milik kerajaan. Sedangkan “Properti” berasal dari kata aslinya dalam bahasa Inggris, yang arti sebenarnya adalah hak dan kepemilikan atas suatu tanah dan bangunan diatasnya. Sangat jelas disini baik kata Real Estate maupun properti memiliki pengertian yang sama, yaitu hak kepemilikan atas tanah dan bangunan yang didirikan diatasnya.

Namun, belakangan ini di masyarakat telah terjadi pergeseran arti, Real Estate lebih diartikan suatu kompleks perumahan yang memiliki lingkungan yang tertata rapi. Jika kita menyebut kata “Real Estate”, maka masyarakat umumnya akan membayangkan suatu kawasan perumahan yang luas dan indah, contohnya adalah kawasan kota mandiri karya grup developer besar seperti Sinar Mas, Ciputra, Lippo, Bakrie, dan lain-lain. Sedangkan Properti pengertiannya lebih mengarah kepada suatu bangunan atau komplek bangunan, misal sebuah rumah sehat sederhana - RSS, atau sebuah rumah mewah dengan halaman seluas ribuan meter dan harga puluhan milyar rupiah, atau sebuah ruko 4 lantai, atau sebuah gedung perkantoran setinggi 48 lantai, atau sebuah komplek mall, trade center dan apartemen atau sebuah komplek resort hotel, dan lain-lain. Sehingga properti lebih diartikan pada suatu bangunan yang lebih banyak pada komposisi bangunannya itu sendiri dibanding tanahnya. Jadi bisa disimpulkan bahwa Real Estate dan Properti memiliki arti yang sama, tetapi belakangan ini Real Estate mempunyai arti yang lebih luas dibanding properti.

Real Estate adalah bentuk investasi di bidang properti. Keuntungannya, bentuk investasi ini sangat likuid alias mudah diuangkan. Selain itu harganya tidak pernah turun, bahkan cenderung naik. Uang yang diperoleh berdasarkan penyewaan atau penjualan properti

1

kita. Kerugiannya, investasi ini cenderung butuh biaya operasional yang rutin untuk merawat properti. Apabila tidak pandai mengatur cashflow properti, maka bisnis ini akan menghasilkan kerugian meskipun tidak dalam jumlah yang besar.

Real Estate ditujukan bagi investor yang mencari resiko yang kecil, pendapatan yang stabil, modal yang kembali. Hanya saja Real Estate tidak mampu menghasilkan pendapatan yang sangat besar dalam waktu yang singkat. Investor juga harus meluangkan waktu dan tenaganya untuk mengurusi Real Estate.

Kita harus menyadari bahwa, sebenarnya, kita tidak benar-benar dapat memiliki sebuah real estat, bahkan meskipun kita telah melakukan perjanjian jual beli terhadapnya. Apakah benar demikian ? Meskipun kita telah membeli sebidang tanah, akan tetapi kenyataannya adalah kepemilikan tanah tersebut tetap dimiliki oleh pemerintah. Meskipun nama kitalah yang tertulis diatas lembaran sertifikat tanah, kita tetap harus membayarkan pajak atas tanah tersebut kepada pemerintah setiap tahunnya. Inilah yang menunjukkan bahwa sebenarnya kita tidak benar-benar dapat memiliki sebuah real estate. Pemerintah yang sebenarnya merupakan pemilik „real estate‟. Pajak yang dibayarkan atas tanah ini pun berbeda-beda besarnya, tergantung pada penggolongan kelas jalan yang ada didepan tanah tersebut, dan juga peruntukkan bangunan yang ada diatasnya. Pajak atas tanah yang diatasnya terdapat bangunan ruko atau kantor sewa yang ada didepan jalan propinsi misalnya, sudah tentu mempunyai perbedaan besar pembayarannya dengan sebidang tanah dengan bangunan rumah tinggal yang terletak didepan sebuah jalan lingkungan.

“Pada dasarnya, sepetak tanah pun seharusnya dapat disebut sebagai sebuah real estate” Seperti telah dijelaskan diatas, bahwa „real estate‟, adalah tanah, dan segala sesuatu yang terdapat diatasnya, yang dapat diolah dan dimanfaatkan. dengan aturan-aturan tertentu. Di Indonesia, orang sering mengartikan „real estate‟ dalam bentuk bangunan yang mewah, megah, dan hanya dimiliki oleh golongan menengah keatas. Peng-artian ini sebenarnya keliru, karena pada dasarnya, sepetak tanahpun adalah sebuah real estat. Kekeliruan pengartian tersebut disebabkan karena istilah dan penamaan „Real Estat‟ lebih sering digunakan oleh kalangan pengembang perumahan di Indonesia, terhadap model dan jenis rumah dari golongan mewah.

Hal inilah yang menyebabkan munculnya konotasi bahwa „real estate‟ harus selalu berarti bangunan mewah. Peng-istilahan kata-kata „real estat‟ terhadap model bangunan mewah ini memang bertujuan untuk meningkatkan imej, citra dari bangunan atau kompleks perumahan tersebut. Akan tetapi, kembali kepada asal katanya, istilah real estat ini

semestinya berlaku untuk segala jenis kepemilikan tanah, dan berbagai macam bentuk benda yang ada diatasnya.

2.2 Pihak-Pihak Yang terlibat dalam Real Estate

Developer ialah pihak pengembang yang mengawali pembangunan usaha Real Estate. Kontraktor ialah pihak yang melaksanakan pembangunan fisik usaha Real Estate.

Konsultan ialah tempat developer melakukan konsultasi terhadap hal-hal yang berkaitan dengan Real Estate.

Advokat atau disebut juga pengacara ialah seorang konsultan yang memberikan jasa-jasa hukum diluar pengadilan. 2

Manajemen Pembiayaan ialah pihak yang mengurusi keuangan

Broker/pialang ialah pihak yang mempertemukan penjual dengan pembeli usaha Real Estate

Inverstor ialah pihak yang mendanai usaha Real Estate dengan mengharapkan keuntungan Real Estate

Bank ialah lembaga yang menjadi media oleh broker/pialang dalam melakukan transaksi dengan si pembeli.

Dalam usaha Real Estate, Investor mendanai permodalan developer untuk mengadakan sebuah proyek. Developer sendiri, dalam menjalankan kegiatannya dibantu oleh konsultan dan advokat. Konsultan yang dimaksud di sini adalah tempat konsultasi permasalahan yang menyangkut fisik proyek. Sedangkan advokat lebih menekankan pada aspek hukum dan legalitas.

Setelah semua proses tahap awal pelaksanaan proyek Real Estate, maka kontraktor yang akan mengeksekusi bangunan fisik proyek yang telah dirancang oleh pihak developer. Kemudian dalam menjalankan usaha Real Estate, developer biasanya memanfaatkan manajemen pembiayaan untuk mengatur semua masalah keuangan proyek Real Estate. Selanjutnya, manajemen pembiayaan yang akan meneruskan ke broker atau pialang untuk meneruskan penjualan ke pembeli. Pembeli pun kemudian akan berhubungan dengan pihak perbankan dalam melakukan transaksi.

2

2.3 Benefit Investasi di Sektor Properti

Seseorang memilih berinvestasi pada bisnis Real Estate, karena menghadirkan banyak benefit, antara lain: Pertama, Certainty, yakni karena Real Estate menghasilkan arus kas yang stabil dan dapat diprediksi, misalnya uang sewa per bulan. Kedua, Real Estate merupakan tangible asset, yang wujudnya jelas terlihat, Real Estate juga merupakan investasi yang sangat leverageable, atau sangat bisa menggunakan utang. Misalnya dari proyek Rp12 triliun, yang modal sendiri hanya Rp2 triliun saja. Real Estate juga merupakan aset yang sangat mudah diterima sebagai jaminan pinjaman, berbeda dengan aset lainnya. Real Estate juga menjanjikan capital gain jika kemudian dijual pada harga lebih tinggi, ataupun menghasilkan income jika disewakan. Benefit lainnya yakni Real Estate relatif mudah untuk dipelihara, antara lain dibersihkan dan direnovasi. Real Estate juga investasi yang likuid. Jika banyak yang mengatakan Real Estate adalah investasi tidak likuid, maka tidak sepenuhnya benar karena Real Estate bisa menjadi likuid jika lokasinya strategis. Selain itu, Real Estate merupakan simbol dari financial power, contohnya lihat saja orang-orang terkaya di dunia, pasti mereka mempunyai bisnis properti.

Dunia bisnis properti pasti tidak akan lepas dari masalah perpajakan. Demikian pula dalam setiap melakukan transaksi jual beli properti tentunya akan mengandung kewajiban pembayaran pajak. Pajak-pajak tersebut akan dikenakan kepada pembeli maupun penjual properti.

Mengapa penguasaan fisik dan penguasaan secara yuridis atas tanah dan atau bangunan perlu dipajaki? Hal ini tidak terlepas dari fungsi pajak properti sebagai salah satu bagian sumber penerimaan negara (fungsi budgeter) yang digunakan untuk membiayai pembangunan dan fungsi regulasi dimana pajak properti digunakan sebagai alat untuk mengatur perkembangan pasar propeti.

Seperti kegiatan membeli properti baik yang dilakukan secara perorangan maupun melalui developer atau pengembang properti, akan mengandung konsekuensi kewajiban yaitu adanya aspek pajak-pajak yang akan dikenakan pemerintah kepada pelaku bisnis properti dan kepada konsumen dalam hal ini pihak yang membeli properti. Meskipun demikian biasanya pajak properti telah dimasukkan ke dalam harga jual jika anda membeli properti melalui developer/pengembang properti..

BAB III

ASPEK PERPAJAKAN DALAM BISNIS PROPERTI/REAL ESTATE DI INDONESIA

Bisnis Real Estate tidak terlepas dari aspek perpajakan, karena pada dasarnya setiap tanah yang dimiliki akan tetap diatur oleh pemerintah. Oleh karena itu, sebelum kita ingin membeli properti sebaiknya kita perlu mengetahui pajak-pajak yang terkait dengan transaksi jual beli properti itu sendiri. Di bidang properti, Real Estate dan developer terdapat tipe-tipe proses bisnis yang dilakukan adalah sebagai berikut.

Real Estate & Developer :

Tipe 1 : Seseorang membangun unit rumah dan bisa dikategorikan rumah mewah di tanah nya sendiri, lalu dijual

Tipe 2 : Developer membangun suatu kesatuan kompleks secara massal lalu dijual kepada masyarakat luas. Contoh : Developer Agung Sedayu Group.

Membeli properti baik secara perorangan maupun melalui developer / pengembang properti, ada pajak-pajak yang dikenakan dari pemerintah kepada kita. Biasanya pajak telah dimasukkan ke dalam harga jual jika kita membeli properti melalui developer / pengembang properti. Besarnya pajak sangat tergantung jenis, nilai, luas dan lokasi property. Berikut ini adalah beberapa daftar pajak yang sebaiknya kita ketahui apabila kita ingin membeli sebuah property, rumah atau hunian.

Proses bisnis yang terjadi saat proses jual beli properti dan real estate :

Tanah Real Estate Marketing Notaris Bank Konstruksi Pembeli

1. Pasal 4 Ayat 2 Undang Nomor 36 Tahun 2008 (Perubahan Keempat Undang-Undang Nomor 7 Tahun 1983) tentang Pajak Penghasilan berbunyi :

(2) Penghasilan di bawah ini dapat dikenai pajak bersifat final:

a. penghasilan berupa bunga deposito dan tabungan lainnya, bunga obligasi dan surat utang negara, dan bunga simpanan yang dibayarkan oleh koperasi kepada anggota koperasi orang pribadi;

b. penghasilan berupa hadiah undian;

c. penghasilan dari transaksi saham dan sekuritas lainnya, transaksi derivatif yang diperdagangkan di bursa, dan transaksi penjualan saham atau pengalihan penyertaan modal pada perusahaan pasangannya yang diterima oleh perusahaan modal ventura; d. penghasilan dari transaksi pengalihan harta berupa tanah dan/atau bangunan, usaha jasa konstruksi, usaha real estate, dan persewaan tanah dan bangunan; dan e. penghasilan tertentu lainnya, yang diatur dengan atau berdasarkan Peraturan Pemerintah.

Kesimpulannya dari tanah kepada perusahaan konstruksi, tetap dikenakan PPh Final berdasarkan pasal 4 ayat 2 , dengan tarif 5% karena perusahaan konstruksi termasuk jasa konstruksi. Kami tidak menemukan informasi, atau peraturan peraturan yang terkait apabila melakukan pengalihan hak atas tanah dalam jumlah massal, tarifnya menjadi berkurang. Sejauh yang kami temukan pajak yang terutang tarifnya tetap 5%.

2. Berdasarkan UU PPh pasal 4 ayat 2 , Penghasilan dari transaksi pengalihan harta berupa tanah dan/atau bangunan, usaha jasa konstruksi, usaha real estate, dan persewaan tanah dan bangunan bersifat final. Hal yang sama terjadi juga dari perusahaan jasa konstruksi ke real estate, karena dialihkan lagi ke pihak yang berbeda sehingga dikenakan PPh.3

3. a. Marketing : Berlandaskan dasar hukum PPH pasal 21, ayat 1 huruf d. “ Jasa termasuk jasa tenaga ahli referensi kepada Per-31/PJ/2009 , jasa marketing termasuk didalamnya.

b. Notaris : Berlandaskan dasar hukum PPH Pasal 21, ayat 1 huruf d. “ Jasa termasuk jasa tenaga ahli referensi kepada Per-31/PJ/2009 , jasa notaris termasuk didalamnya.

3

c. Bank : Dalam materi ini, pembeli disini adalah pembeli perorangan. Saat ini bank-bank di Indonesia menawarkan program KPR(Kredit Pemilikan Rumah) yaitu dengan cara mencicil atau mengangsur. Dalam proses tersebut ada aspek pajak yang terjadi. 4

Biaya KPR

Apabila customer melakukan pembelian rumah melalui bantuan pembiaya an perbankan (KPR) Kredit Pemilikan Rumah, maka besarnya biaya yang harus dibayarkan oleh customer ke perbankan yang bersangkutan bebannya pun bervariasi tergantung oleh bank yang bersangkutan, usia debitur, masa KPR, Kredit yang diajukan, dll yang besarannya kurang lebih : Kredit yang dianjurkan x 6%.5

3.1 PPN (Pajak Pertambahan Nilai)

PPN merupakan multi layer tax, setiap ada transkasi pengalihan atau perolehan barang dikenakan PPN. Jika membeli properti dari developer, untuk pembayaran dan pelaporan biasanya dilakukan melalui developer.

Dasar hukum : Pasal 7 UU PPN No 42 tshun 2009, Atas penyerahan tanah dan atau bangunan terutang dan wajib dipungut PPN sebesar 10% dari harga jual.

Atas PPN di atas, wajib disetor ke bank atau kantor pos paling lambat tanggal 15 bulan berikutnya dan dilaporkan melalui SPT Masa PPN (1107) paling lambat tanggal 20 bulan berikutnya.

Kegiatan membangun sendiri dikenakan PPN apabila :

Membangun sendiri tersebut dilakukan tidak dalam lingkungan perusahaan atau pekerjaan oleh pribadi atau badan, yang hasilnya digunakan sendiri atau digunakan oleh pihak lain. Bangunan yang dibangun sendiri diperuntukkan bagi tempat tinggal atau tempat usaha. Yang dimaksud dengan bangunan untuk tempat tinggal adalah bangunan atau konstruksi

yang semata-mata diperuntukkan bagi tempat tinggal (tidak termasuk fasilitas olah raga atau fasilitas lain).

Yang dimaksud dengan bangunan untuk tempat usaha adalah keseluruhan bangunan atau konstruksi yang diperuntukkan bagi tempat usaha termasuk seluruh fasilitas yang ada.

4

Sumber: http://www.bankmandiri.co.id/article/378083840178.asp 5

Luas bangunan tersebut 200 m2 atau lebih. Bangunan bersifat permanent.

Yang dimaksud bangunan permanent adalah bangunan yang konstruksi utamanya terdiri dari beton dan/atau kayu dan/atau baja dan/ atau bahan lain yang umur bangunannya lebih dari 25 (dua puluh lima) tahun.

Tarif dan DPP untuk kegiatan membangun sendiri :

Kegiatan membangun sendiri dikenakan Pajak Pertambahan Nilai sebesar 10 % (sepuluh persen) dari Dasar Pengenaan Pajak.

Dasar Pengenaan Pajak atas kegiatan membangun sendiri adalah 40% (empat puluh persen) dari seluruh biaya yang dikeluarkan atau dibayarkan, tidak termasuk harga perolehan tanah. Termasuk dalam pengertian seluruh biaya yang dikeluarkan atau dibayarkan untuk

membangun sendiri adalah juga jumlah Pajak Pertambahan Nilai yang dibayar atas perolehan bahan dan jasa untuk kegiatan membangun sendiri tersebut.

Saat dan tempat pajak terhutang atas kegiatan membangun sendiri :

Saat yang menentukan Pajak Pertambahan Nilai terutang adalah saat dimulainya secara fisik kegiatan membangun sendiri (menggali fondasi, memasang tiang pancang dan lain-lain). Dengan demikian, kegiatan membangun sendiri dalam pengertian Undang-undang PPN yang baru hanya terutang PPN apabila permulaan kegiatan membangun sendiri tersebut terjadi pada setelah tanggal 1 Januari 1995.

Kegiatan membangun sendiri yang dilakukan secara bertahap dianggap merupakan satu kesatuan kegiatan sepanjang tenggang waktu antara tahapan-tahapan tersebut tidak lebih dari 2 (dua) tahun.

Tempat pajak terutang atas kegiatan membangun sendiri adalah di tempat bangunan tersebut didirikan.

Mekanisme penyetoran atas PPN yang terhutang atas kegiatan membangun sendiri:

PPN harus disetorkan dengan menggunakan Surat Setoran Pajak atas nama orang pribadi atau badan yang melaksanakan kegiatan membangun sendiri ke kas Negara selambat-lambatnya pada tanggal 15 bulan berikutnya setelah bulan terjadinya pengeluaran biaya tersebut.

Kolom dan NPWP pada SSP agar diisi dengan angka 0 pada 8 digit pertama dan dengan angka kode Kantor Pelayanan Pajak tempat bangunan tersebut berada pada tiga digit berikutnya.

10% x 40% x jumlah biaya yang dikeluarkan atau dibayarkan, tidak termasuk harga perolehan tanah pada setiap bulannya.

Saat pelaporan pajak terhutang atas kegiatan membangun sendiri :

Orang pribadi atau badan yang melakukan kegiatan membangun sendiri wajib melaporkan pada KPP di tempat bangunan tersebut berada dengan mempergunakan lembar ke tiga bukti setoran PPN selambat-lambatnya tanggal 20 dari bulan dilakukannya penyetoran. Pelaporan/penyampaian lembar tiga tersebut dapat melalui pos.

Hal-hal yang diatur dalam kegiatan membangun sendiri di kawasan Real Estate :

1. Membangun sendiri pada kawasan Real Estate di atas tanah yang diperoleh sesudah 31 Desember 1994, tidak dikategorikan sebagai membangun sendiri, tetapi dianggap dibangun oleh Real Estate. Karena pada dasarnya Real Estate tidak boleh menjual tanah.

2. Membangun sendiri di atas tanah kavling pada Kawasan Real Estate terjadi sesudah tanggal 1 Januari 1995, maka :

Kegiatan membangun sendiri oleh pemilik Kavling Real Estate dianggap dibangun oleh PKP Real Estate.

PKP Real Estate harus memungut PPN yang terutang kepada pemilik kavling, kemudian menyetor dan melaporkannya dalam SPT Masa PPN pada bulan yang bersangkutan.

DPP adalah sebesar nilai bangunan (tidak termasuk harga tanah) yang dihitung oleh PKP Real Estate seandainya rumah tersebut dibangun oleh PKP Real Estate.

Seluruh biaya yang dikeluarkan oleh pemilik kavling sehubungan dengan pembangunan rumah tersebut dilaporkan kepada PKP Real Estate setiap bulan dan dianggap sebagai pembayaran termin.

Apabila rumah tersebut telah selesai dibangun, PKP Real Estate harus menentukan nilai bangunan rumah tersebut sesuai dengan patokan harga yang berlaku. Dalam hal nilai bangunan yang dihitung oleh PKP Real Estate lebih besar dari jumlah pembayaran termin yang telah dilaporkan oleh pemilik kavling, maka atas selisih tersebut harus dipungut PPN, disetor dan dilaporkan oleh PKP Real Estate dalam SPT Masa PPN bulan yang bersangkutan kavling, maka atas selisih tersebut harus dipungut PPN, disetor dan dilaporkan oleh PKP Real Estate dalam SPT Masa PPN bulan yang bersangkutan

termin maka DPP yang dipakai adalah jumlah pembayaran termin dan atas selisih tersebut tidak dapat direstitusi.

Prinsip pengkreditan dengan pajak keluaran atas kegiatan membangun sendiri :

Dalam hal kegiatan sendiri dilakukan oleh PKP, PPN yang tercantum dalam SSP tersebut tidak dapat dikreditkan dengan Pajak Keluaran, karena pembayaran PPN untuk kegiatan tidak dalam lingkungan perusahaan atau pekerjaan.

Faktur Pajak atas perolehan Barang Kena Pajak yang digunakan untuk membangun rumah oleh pemilik Real Estate tidak dapat dikreditkan.

3.2 BPHTB ( Bea Perolehan Hak atas Tanah dan Bangunan )

BPHTB atau bea perolehan hak atas tanah dan bangunan adalah pajak yang dikenakan atas perolehan perolehan hak atas tanah dan bangunan. Perolehan hak atas tanah dan atau bangunan adalah perbuatan atau peristiwa hukum yang mengakibatkan diperolehnya atau dimilikinya hak atas tanah dan atau bangunan oleh orang perseorangan pribadi atau badan. Objek pajak BPHTB adalah perolehan hak atas tanah dan atau bangunan. Subjek BPHTB adalah orang pribadi atau badan yang memperoleh hak atas tanah dan atau bangunan.

Tarif BPHTB adalah sebesar 5% dari Nilai Perolehan Objek Pajak Kena Pajak. Nilai perolehan objek pajak atau NPOP tidak kena pajak ditetapkan sebesar Rp. 60.000.000 (enam puluh juta rupiah) yang sewaktu-waktu besarnya dapat dirubah oleh peraturan pemerintah.

DPP / Dasar pengenaan Pajak BPHTB adalah Nilai Perolehan Objek Bajak atau disingkat menjadi NPOP. NPOP dapat berbentuk harga transaksi dan nilai pasar. Jika nilai NPOP tidak diketahui atau lebih kecil dari NJOP PBB, maka NJOP PBB dapat dipakai sebagai dasar pengenaan pajak BPHTB.

BPHTBmerupakan pajak yang harus dibayar akibat perolehan hak atas tanah dan bangunan meliputi hak milik, hak guna usaha, hak guna bangunan, hak pakai, hak milik atas satuan rumah susun dan hak pengelolaan.

Saat Pembayaran BPHTB

BPHTB harus dibayar apabila melakukan salah satu hal berikut di bawah ini: a. Akta pemindahan hak atas tanah dan atau bangunan ditandatangani oleh PPAT atau Notaris.

b. Risalah lelang untuk pembelian telah ditandatangani oleh Kepala Kantor Lelang atau Pejabat Lelang yang berwenang.

c. Dilakukannya pendaftaran hak oleh Kepala Kantor Pertanahan Kabupaten atau Kotamadya dalam hal pemberian hak baru atau pemindahan hak karena pelaksanaan putusan hakim dan hibah wasiat.

Intinya adalah terjadi pemindahan hak karena jual beli, tukar-menukar, hibah, hibah wasiat, hadiah, warisan / waris dan pemberian hak baru karena adanya kelanjutan pelepasan hak dan di luar pelepasan hak. Sedangkan bentuk pengalihan yang tidak kena BPHTB adalah seperti pengalihan atau perubahan hak dan perbuatan hukum lain dengan tidak adanya perubahan nama, wakaf atau digunakan untuk kepentingan ibadah.

Menentukan Besarnya Bea Perolehan Hak Atas Tanah dan Bangunan / BPHTB

a. Tarif BPHTB adalah sebesar 5% dari Nilai Perolehan Objek Pajak Kena Pajak. b. Nilai perolehan objek pajak atau NPOP tidak kena pajak ditetapkan sebesar Rp. 60.000.000 (enam puluh juta rupiah) yang sewaktu-waktu besarnya dapat dirubah oleh peraturan pemerintah. Sedangkan khusus untuk perolehan karena hak waris dalam satu dahar, sedarah atau keturunan garis lurus satu derajat ke atas atau ke bawah dengan pemberian hibah termasuk istri atau suami NJOPTKP atau Nilai Jual Objek Pajak Tidak Kena Pajak adalah sebesar Rp. 300.000.000.

c. Nilai Perolehan Objek Pajak Kena Pajak (NPOPKP) adalah nilai perolehan objek pajak (NPOP) dikurangi dengan nilai perolehan objek pajak tidak kena pajak. d. Besar pajak terutang BPHTB adalah didapat dengan cara mengalikan tarif pajak dengan nilai perolehan onjek pajak kena pajak (NPOPKP).

Tata Cara Pembayaran Bea Perolehan Hak Atas Tanah dan Bangunan / BPHTB

Wajib pajak membayar pajak BPHTB yang terutang tidak didasarkan pada surat ketetapan pajak atau SKP, melainkan dengan cara menghitung dan membayar sendiri pajak terutang dengan mengisi Surat Setoran Bea Perolehan Hak Atas Tanah dan atau Bangunan atau disingkat SSB.

Pajak yang terutang dapat dibayar di Bank pemerintah, Bank DKI dan juga Kantor Pos di wilayah Kotamadya yang meliputi letak tanah dan atau bangunan dengan SSB. Tempat terutang pajak adalah di wilayah kabupaten, kota atau propinsi yang meliputi letak tanah dan bangunan. SSB dapat diperoleh di Kantor Pelayanan Pajak Bumi dan Bangunan / KP PBB / KPBB yang adal di wilayah DKI Jakarta, PPAT, Notaris, Kantor Lelang dan Kantor

Pertanahan serta Kantor Bank Pemerintah, Bank DKI dan Kantor Pos. Pembayaran BPHTB dapat dilakukan tanpa menunggu diterbitkannya Surat Ketetapan Pajak / SKP.

SKP atau Surat Ketetapan Pajak adalah dokumen yang menjelaskan jumlah pajak yang kurang atau lebih bayar yang diterbitkan oleh Direktur Jenderal Pajak setelah adanya pemeriksaan. SKP BPHTB disingkat menjadi SKB (Surat Ketetapan Bea Perolehan Hak Atas Tanah dan Bangunan). SKB dapat dikeluarkan dalam jangka lima tahun semenjak saat terutang BPHTB. SKB dapat berupa SKBKB untuk yang kurang bayar, SKBLB untuk yang lebih bayar dan SKBN untuk yang nihil atau nol bayar.

Sanksi Tidak Membayar Bea Perolehan Hak Atas Tanah dan Bangunan / BPHTB

Apabila WP diketahui kurang bayar BPHTB maka Dirjen Pajak dapat menerbitkan Surat Ketetapan BPHTB (SKBKB) beserta denda sebesar 2% perbulan untuk jangka waktu maksimal 24 bulan dihitung mulai saat terhutang pajak sampai diterbitkan SKBKB. Dirjen Pajak dapat menerbitkan Surat Ketetapan BPHTB kurang Bayar (SKBKBT) jika ditemukan data baru atau data yang sebelumnya tidak terungkap yang mengakibatkan menambahnya jumlah pajak terutang setelah SKBKB terbit, maka dapat dikenakan denda sanksi administrasi sebesar 100% dari kekurangan pajak tersebut kecuali WP melaporkan sendiri sebelum adanya tindakan pemeriksaan.

3.3 BBN ( Bea Balik Nama )

Bea Balik Nama ini dikenakan untuk proses balik nama sertifikat properti yang ditransaksikan dari penjual ke pembeli. Umumnya properti yang dibeli melalui developer, BBN diurus developer dan konsumen tinggal membayarnya. Tapi bila properti dibeli dari perorangan, balik nama diurus sendiri. Besarnya biaya BBN berbeda-beda di setiap daerah.

3.4 PPnBM ( Pajak Penjualan Barang Mewah )

PPnBM hanya dikenakan untuk properti yang dibeli dari developer dan memenuhi kriteria sebagai barang mewah. Properti yang masuk kategori ini berdasarkan PERATURAN

MENTERI KEUANGAN REPUBLIK INDONESIA NOMOR 103/PMK.03/2009, luas

bangunannya > 150 m2 atau harga jual bangunannya > Rp 4 juta/m2. Besarnya PPnBM adalah 20 % dari harga jual, dibayarkan saat bertransaksi. PPnBM tidak berlaku untuk transaksi antar perorangan.

3.5 PPh ( Pajak Penghasilan )

Pajak Penghasilan (PPh) dikenakan kepada penjual perorangan. WP dikenakan tarif final sebesarnya 5 % dari total nilai transaksi berdasarkan pasal 4 ayat 2 UU PPh, kecuali transaksi Rp. 60 juta atau dibawahnya penjual tidak dikenakan PPh. Khusus developer, pajak ini dibayarkan melalui PPh tahunan.

Perlakuan Pph bagi wajib pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan (WP realestate) telah mengalami beberapa kali perubahan sifat pembayaran PPh nya. Mulai tahun 1996 bersifat final, kemudian pada tahun 1999 berubah menjadi tidak final, kemudian sejak tahun 2009 menjadi bersifat final.

3.5.1 Subjek Pajak

Wajib pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan (WP realestate).

3.5.2 Objek Pajak

Pengalihan hak atas tanah dan/atau bangunan, yaitu:

a. penjualan, tukar-menukar, perjanjian pemindahan hak, pelepasan hak, penyerahan

hak, lelang, hibah, atau cara lain yang disepakati dengan pihak lain selain pemerintah; b. penjualan, tukar-menukar, pelepasan hak, penyerahan hak, atau cara lain yang

disepakati dengan pemerintah guna pelaksanaan pembangunan, termasuk pembangunan untuk kepentingan umum yang tidak memerlukan persyaratan khusus; c. penjualan, tukar-menukar, pelepasan hak, penyerahan hak, atau cara lain kepada

pemerintah guna pelaksanaan pembangunan untuk kepentingan umum yang memerlukan persyaratan khusus.

3.5.3 Pengertian-pengertian terkait

Wajib Pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan adalah Wajib Pajak yang melakukan pengalihan hak atas tanah dan/atau bangunan sebagai barang dagangan, termasuk pengembang kawasan perumahan, pertokoan, pergudangan, industri, kondominium, apartemen, rumah susun, gedung perkantoran.6

6

Nilai pengalihan hak adalah nilai yang tertinggi antara nilai berdasarkan Akta Pengalihan Hak dengan Nilai Jual Objek Pajak tanah dan/atau bangunan yang bersangkutan sebagaimana dimaksud dalam Undang-Undang Nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-Undang Nomor 12 Tahun 1994 tentang Perubahan Atas Undang-Undang Nomor 12 Tahun 1985 Tentang Pajak Bumi Dan Bangunan, kecuali:

dalam hal pengalihan hak kepada pemerintah adalah nilai berdasarkan keputusan pejabat yang bersangkutan;

dalam hal pengalihan hak sesuai dengan peraturan lelang (Staatsblad Tahun 1908 Nomor 189 dengan segala perubahannya) adalah nilai menurut risalah lelang tersebut.

Nilai Jual Objek Pajak adalah Nilai Jual Objek Pajak menurut Surat Pemberitahuan Pajak Terutang Pajak Bumi dan Bangunan tahun yang bersangkutan atau dalam hal Surat Pemberitahuan Pajak Terutang dimaksud belum terbit, adalah Nilai Jual Objek Pajak menurut Surat Pemberitahuan Pajak terutang tahun pajak sebelumnya.

Apabila tanah dan/atau bangunan tersebut belum terdaftar pada Kantor Pelayanan Pajak Pratama atau Kantor Pelayanan Pajak Bumi dan Bangunan, maka Nilai Jual Objek Pajak yang dipakai adalah Nilai Jual Objek Pajak menurut surat keterangan yang diterbitkan Kepala Kantor yang wilayah kerjanya meliputi lokasi tanah dan/atau bangunan yang bersangkutan berada.

Rumah Sederhana terdiri atas Rumah Sederhana Sehat dan Rumah Inti Tumbuh, yang mendapat fasilitas dibebaskan dari pengenaan Pajak Pertambahan Nilai sesuai dengan ketentuan peraturan perundang-undangan.

Rumah Susun Sederhana adalah bangunan bertingkat yang dibangun dalam suatu lingkungan yang dipergunakan sebagai tempat hunian yang dilengkapi dengan KM/WC dan dapur baik bersatu dengan unit hunian maupun terpisah dengan penggunaan komunal termasuk Rumah Susun Sederhana Milik, yang mendapat fasilitas dibebaskan dari pengenaan Pajak Pertambahan Nilai sesuai dengan ketentuan peraturan perundang-undangan.”

3.5.4 Dasar Hukum

a.Peraturan Pemerintah Nomor 48 Tahun 1994 Tentang Pembayaran Pajak Penghasilan Atas Pengalihan Hak Atas Tanah dan/atau Bangunan sebagaimana telah diubah terakhir dengan Peraturan Pemerintah Nomor 71 Tahun 2008

b. Keputusan Menteri Keuangan Nomor 635/KMK.04/1994 Tentang Pelaksanaan Pembayaran Dan Pemungutan Pajak Penghasilan Atas Penghasilan Dari Pengalihan Hak Atas Tanah Dan/Atau Bangunan sebagaimana telah diubah terakhir dengan Peraturan Menteri Keuangan Nomor 243/PMK.03/2008

c.Peraturan Direktur Jenderal Pajak Nomor PER-28/PJ/2009 Tentang Pelaksanaan Ketentuan Peralihan Peraturan Pemerintah Nomor 71 Tahun 2008 Tentang Perubahan Ketiga Atas Peraturan Pemerintah Nomor 48 Tahun 1994 Tentang Pembayaran Pajak Penghasilan Atas Penghasilan Dari Pengalihan Hak Atas Tanah Dan/Atau Bangunan

d.Surat Edaran Dirjen Pajak Nomor SE-80/PJ/2009 Tentang Pelaksanaan Pajak Penghasilan Yang Bersifat Final Atas Penghasilan Dari Pengalihan Hak Atas Tanah Dan/Atau Bangunan Yang Diterima Atau Diperoleh Wajib Pajak Yang Usaha Pokoknya Melakukan Pengalihan Hak Atas Tanah Dan/Atau Bangunan

3.5.5 Tarif dan Dasar Pengenaan

Berdasarkan Pasal 4 ayat (1) PP 48 tahun 1994 dan perubahannya, besarnya tarif Pajak Penghasilan yang dikenakan atas penghasilan dari pengalihan hak atas tanah dan/atau bangunan yang dilakukan oleh Wajib Pajak yang usaha pokoknya adalah pengalihan hak atas tanah dan/atau bangunan (WP Real Estate) adalah adalah sebesar 5% (lima persen) dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan.

Khusus untuk pengalihan rumah sederhana dan rumah susun sederhana oleh Wajib Pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan, tarifnya adalah 1%(satu persen) dari jumlah bruto nilai pengalihan. Adapun yang dimaksud dengan nilai pengalihan hak adalah nilai yang tertinggi antara nilai berdasarkan Akta Pengalihan Hak dengan Nilai Jual Objek Pajak (NJOP) tanah dan/atau bangunan yang bersangkutan sebagaimana dimaksud dalam Undang-Undang PBB. Nilai Jual Objek Pajak (NJOP) adalah Nilai Jual Objek Pajak menurut Surat Pemberitahuan Pajak Terutang Pajak Bumi dan Bangunan (SPPT PBB) tahun yang bersangkutan atau dalam hal SPPT belum terbit, adalah NJOP menurut SPPT PBB tahun pajak sebelumnya.

Apabila tanah dan/atau bangunan tersebut belum terdaftar pada Kantor Pelayanan Pajak Pratama atau Kantor Pelayanan Pajak Bumi dan Bangunan, maka Nilai Jual Objek Pajak yang dipakai adalah Nilai Jual Objek Pajak menurut surat keterangan yang diterbitkan

Kepala Kantor yang wilayah kerjanya meliputi lokasi tanah dan/atau bangunan yang bersangkutan berada.

3.5.6 Sifat Pengenaan

Berdasarkan Pasal 8 ayat (1) PP 48 tahun 1994 dan perubahannya, pembayaran Pajak Penghasilan atas transasksi pengalihan hak atas tanah dan/atau bangunan bersifat final untuk semua Wajib Pajak, baik itu Wajib Pajak Badan atau Wajib Pajak Orang Pribadi. Sifat final ini juga berlaku baik bagi Wajib Pajak yang usaha pokoknya melakukan pengalihan hak atas tanah/atau bangunan (Real Estate) maupun Wajib Pajak yang usaha pokoknya tidak melakukan pengalihan hak atas tanah dan/atau bangunan.

Pengenaan PPh Final bagi Wajib Pajak yang memiliki usaha Real Estate ini mulai berlaku sejak 1 Januari 2009 seiring dengan berlakunya Peraturan Pemerintah Nomor 71 Tahun 2008. Sebelumnya, pengenaan PPh atas usaha Real Estate ini dilakukan melalui mekanisme umum penghitungan Pajak Penghasilan dalam SPT Tahunan. Tarif umum Pasal 17 dikenakan terhadap Penghasilan Kena Pajak sebagaimana diatur dalam 16 ayat (1) Undang-undang Pajak Penghasilan. Dengan demikian pelunasan PPh untuk Real Estate sebelum 1 Januari 2009 adalah melalui angsuran PPh Pasal 25 dan setoran tahunan PPh Pasal 29.

3.5.7 Rumah Sederhana dan Rumah Susun Sederhana

Sebagaimana dijelaskan di atas, tarif khusus 1% dari nilai pengalihan dikenakan atas pengalihan hak atas rumah sederhana dan rumah susun sederhana yang dilakukan oleh Wajib Pajak Real Estate. Definisi dari Rumah Sederhana dan Rumah Susun Sederhana ini dijelaskan dalam Pasal 4 ayat (5) dan ayat (6) PP 71 Tahun 2008.

Rumah Sederhana adalah Rumah Sederhana Sehat dan Rumah Inti Tumbuh yang mendapatkan fasilitas pembebasan PPN. Rumah Susun Sederhana adalah bangunan bertingkat yang dibangun dalam suatu lingkungan yang dipergunakan sebagai tempat hunian yang dilengkapi dengan KM/WC dan dapur baik bersatu dengan unit hunian maupun terpisah dengan menggunakan komunal termasuk Rumah Susun Sederhana Milik, yang mendafatkan fasilitas pembebasan PPN.

Perhatikan bahwa keringan tarif sebesar 1% ini diperuntukkan bagi rumah sederhana dan rumah susun sederhana yang mendapatkan fasilitas pembebasan PPN. Dengan demikian, kita harus melihat ketentuan Pajak Pertambahan Nilai untuk menentukan batasan rumah sederhana dan rumah susun sederhana ini.

Berdasarkan Pasal 2 PP Nomor 146 Tahun 2000 sebagaimana telah diubah dengan PP Nomor 38 Tahun 2003, atas penyerahan Barang Kena Pajak berupa rumah sederhana, rumah sangat sederhana dan rumah susun sederhana, dibebaskan dari pengenaan PPN. Adapun batasan rumah sederhana, rumah sangat sederhana dan rumah susun sederhana ditetapkan oleh Menteri Keuangan.

Berdasarkan Peraturan Menteri Keuangan Nomor 36/PMK.03/2007 Tentang Batasan Rumah Sederhana, Rumah Sangat Sederhana, Rumah Susun Sederhana, Pondok Boro, Asrama Mahasiswa Dan Pelajar Serta Perumahan Lainnya Yang Atas Penyerahannya Dibebaskan Dari Pengenaan Pajak Pertambahan Nilai sebagaimana telah diubah dengan Peraturan Menteri Keuangan Nomor 80/PMK.03/2008, batasan Rumah Sederhana dan Rumah Susun Sederhana dijelaskan dalam paragraf-paragraf di bawah ini.

Rumah Sederhana dan Rumah Sangat Sederhana yang dibebaskan dari pengenaan Pajak Pertambahan Nilai adalah Rumah Sederhana Sehat (Rs Sehat/RSH) dan Rumah Inti Tumbuh (RIT) yang perolehannya, secara tunai ataupun dibiayai melalui fasilitas kredit bersubsidi maupun tidak bersubsidi, atau melalui pembiayaan berdasarkan prinsip syariah, yang memenuhi ketentuan:

a.harga jual tidak melebihi Rp 55.000.000,- (lima puluh lima juta rupiah); dan

b.merupakan rumah pertama yang dimiliki, digunakan sendiri sebagai tempat tinggal dan tidak dipindahtangankan dalam jangka waktu 5 (lima) tahun sejak dimiliki.

Termasuk Rumah Sederhana dan Rumah Sangat Sederhana yang dibebaskan dari pengenaan Pajak Pertambahan Nilai adalah Rumah Sederhana Sehat (Rs Sehat/RSH) dan Rumah Inti Tumbuh (RIT) yang diserahkan kepada Bank dalam rangka pembiayaan berdasarkan prinsip syariah yang memenuhi ketentuan:

a.harga jual tidak melebihi Rp 55.000.000,- (lima puluh lima juta rupiah);

b. dibeli oleh bank dengan tujuan untuk dijual kembali kepada masyarakat yang berpenghasilan rendah dalam rangka pembiayaan berdasarkan prinsip syariah; dan

c. rumah tersebut harus dijual kembali kepada masyarakat berpenghasilan rendah dalam jangka waktu 6 (enam) bulan sejak dibeli.

Rumah Susun Sederhana yang dibebaskan dari pengenaan Pajak Pertambahan Nilai adalah bangunan bertingkat yang dibangun dalam suatu lingkungan yang dipergunakan sebagai tempat hunian yang dilengkapi dengan KM/WC dan dapur baik bersatu dengan unit hunian maupun terpisah dengan penggunaan komunal, yang perolehannya secara tunai ataupun dibiayai melalui fasilitas kredit bersubsidi maupun tidak bersubsidi, yang memenuhi ketentuan:

a. harga jual untuk setiap hunian termasuk strata title tidak melebihi Rp 75.000.000,00 (tujuh puluh lima juta rupiah);

b.luas bangunan untuk setiap hunian tidak melebihi 21 m2 (dua puluh satu meter persegi); c. pembangunannya mengacu pada Peraturan Menteri Pekerjaan Umum yang mengatur mengenai Persyaratan Teknis Pembangunan Rumah Susun; dan

d.merupakan unit hunian pertama yang dimiliki, digunakan sendiri sebagai tempat tinggal dan tidak dipindahtangankan dalam jangka waktu 5 (lima) tahun sejak dimiliki.

3.5.8 PPh Final atas Jasa Konstruksi

Dasar hukum: PP No. 51/2008 Atas pembayaran kontrak kepada penyedia jasa konstruksi dipotong PPh yang bersifat final dengan tarif:

- 2% untuk pelaksanaan konstruksi yang memiliki Kualifikasi Usaha Kecil - 4% untuk pelaksanaan konstruksi yang TIDAK memiliki Kualifikasi Usaha - 3% untuk pelaksanaan konstruksi selain penyedia di atas yang kena 2% dan 4% - 4% untuk perencanaan atau pengawasan konstruksi yang memiliki kualifikasi usaha

- 6% untuk perencanaan atau pengawasan konstruksi yang memiliki TIDAK kualifikasi usaha

Atas PPh Final jasa konstruksi, harus disetor paling lambat tanggal 10 bulan berikutnya dan dilaporkan dalam SPT Masa PPh Pasal 4 ayat (2) paling lambat tanggal 20 bulan berikutnya.

PBB dikenakan pada saat sudah menjadi hak milik orang tersebut. Pajak Bumi dan Bangunan (PBB) dipungut setiap tahun dan dikenakan kepada semua wajib pajak (pemilik properti). Tagihannya dilayangkan pemerintah setiap bulan Maret, melalui aparat desa setempat, dalam bentuk Surat Pemberitahuan Pajak Terutang (SPPT). Adapun pembayarannya harus dilakukan paling lambat enam bulan setelah SPPT diterbitkan ke loket-loket terdekat yang disediakan, atau ke kantor-kantor bank yang ditunjuk pemerintah. Setelah melakukan pembayaran, harap bukti pembayarannya disimpan. Apabila sampai batas waktu yang ditetapkan wajib pajak belum membayar, maka akan didenda 2 % per bulan hingga maksimal 24 bulan

3. 7 Biaya lain yang muncul atas transaksi bisnis properti ini:

Jasa Notaris.

Jasa PPAT (PPAT bisa Notaris atau Pejabat Pemda setempat, seperti Camat atau Lurah). Tergantung kesepakatan, jika bukan Notaris

BAB 4 CONTOH KASUS

4.1 Contoh Perhitungan

1. Sebidang tanah seukuran 10×20 m diperjualbelikan seharga 350 juta, dengan NJOP 1,5 juta per meter. Maka dari transaksi diatas didapati Harga Transaksi adalah = 350 juta. Nilai NJOP adalah: 1,5 juta x luas tanah = 1,5 juta x 200 = 300 juta. Nilai Jual Objek Pajak tidak Kena Pajak didaerah setempat adalah = 40 juta.

Dari hasil diatas maka:

- Perhitungan BPHTB = (350juta – 40juta) x 5% = 310jt x 5% = 15,5 jt - Perhitungan PPh = 350jt x 5% = 17,5 juta

2. Tuan Adi membeli sebidang tanah sebesar 450m2 dari Tuan Aan seharga Rp 500.000.000, NPOP nya 100.000.000 lalu Tuan Adi membangun sendiri rumah di tanah tersebut dengan biaya 250.000.000. Apa saja aspek pajak yang terkait? Dan berapa pajak terutangnya? Maka:

Tuan Aan Tuan Adi

- Tuan Adi dikenakan PPh pasal 4 ayat 2 PPh final sebesar 5% = 5% x 500.000.000 = 25.000.000

- BPHTB (pasal 5 BPHTB) : 5% x 100.000.000 = 5.000.000 - BBN : sesuai daerah yang berlaku

- PPN pasal 7 UU PPN : 10% x 500.000.000 = 50.000.000 - Total pajak terutang : 80.000.000 + BBN

Lalu Tuan Adi membangun sendiri tanahnya sebesar 450 m2 , sehingga dikenakan PPN lagi berdasarkan pasal 16 C sebesar 10% dari DPP.

- DPP : 40% x 250.000.000 = 100.000.000

- PPN terutang = 100.000.000x 10% = 10.000.000

- Pajak terutang ketika membangun sendiri sebesar Rp 10.000.000

Contoh Kasus

Ditjen Pajak Endus Manipulasi Pajak Properti, 2 Notaris Rekanan Pengembang Tengah Disidik.

Ditjen Pajak endus manipulasi pajak properti,2 Notaris rekanan pengembang tengah disidik

Ditulis oleh Bisnis Indonesia Friday, 26 March 2010

JAKARTA: Direktorat Jenderal Pajak mengendus modus tindak pidana pajak baru yang dilakukan oleh notaris dalam transaksi jual beli tanah dan rumah.

Plt Direktur Intelijen dan Penyidikan Ditjen Pajak Pontas Pane mengungkapkan modus pidana pajak yang dilakukan oleh notaris tersebut adalah dengan tidak menyetorkan pajak yang telah dipungut dari konsumen atas transaksi jual beli tanah atau rumah ke kas negara.

"Dia [notaris] nggak setorkan pajaknya yang sudah dia pungut dari pembeli. Malah dimungkinkan mereka membuat tanda setor palsu yang diberikan ke pembeli," ungkapnya kepada Bisnis, kemarin.

Dia menjelaskan modus tersebut sering terjadi karena pada umumnya konsumen yang bertransaksi tidak pernah menanyakan kembali setoran pajaknya kepada notaris. "Jadi akan lebih baik kalau [pajaknya] disetor sendiri oleh pembeli," jelasnya.

Selain itu, lemahnya pengawasan atas kebenaran setoran pajak bea perolehan hak atas tanah dan bangunan (BPHTB) oleh aparat Ditjen Pajak juga menjadi penyebab terjadinya modus baru pidana pajak tersebut.

"Tapi sekarang, Direktorat Inteldik [Intelijen dan Penyidikan] akan mengungkap satu persatu kejahatan pajak tersebut," tegasnya.

Saat ini, Pontas mengaku sedang menangani dua notaris yang menjadi rekanan salah satu perusahaan real estat di wilayah Jabotabek.

"Ada [perusahaan] realestat yang rumahnya banyak terjual, 80% bukti setoran pajaknya palsu. Saat ini kami sedang menangani dua notarisnya," ungkapnya.

Menurut dia, proses penanganan salah satu notarisnya saat ini sudah ditingkatkan ke tahap penyidikan. "Yang bumper [pemeriksaan bukti permulaan/penyelidikan] sedang jalan. Di luar itu sedang dikembangkan lagi," ujarnya.

Saat ditanya apakah dalam kasus tersebut pihak pengembang ikut terlibat, Pontas mengaku belum mengetahuinya.

"Ini yang akan kami lihat. Kalau dia [pengembang] terlibat, akan kami tindak juga," tegasnya.

Lebih jauh Pontas mengatakan potensi kerugian negara yang ditimbulkan dari modus pidana pajak tersebut cukup besar, sehingga Ditjen Pajak akan serius menanganinya. "Ini nilainya cukup potensial untuk digali. Kalau seluruh notaris melakukan hal yang sama, bisa besar. Namun, kami belum bisa prediksi pastinya," tambahnya.

Terlalu riskan

Sementara itu, Direktur Eksekutif Lembaga Advokasi Konsumen Indonesia Erwin Kallo mengatakan terlalu riskan jika notaris melakukan manipulasi pajak BPHTB saat ini karena sistem pengawasannya sudah semakin bagus. Saat ini, notaris harus melaporkan setiap pemuatan pengalihan hak atas tanah itu setiap bulan.

"Dulu bisa saja memalsukan akta karena pemeriksaan dilakukan setiap tahun. Sekarang pemeriksaan dilakukan setiap bulan, jadi terlalu berisiko. Apalagi akan ada verifikasi dari Badan Pertanahan Nasional," ujar Erwin yang juga pakar hukum bidang pertanahan dan properti.

Namun, potensi manipulasi pajak masih memungkinkan untuk rumah-rumah bekas yang dijual secara individu. Manipulasi biasanya dengan cara menurunkan nilai jual rumah agar pajaknya lebih kecil.

Manipulasi itu membutuhkan kesepakatan antara pembeli, penjual, dan notaris. Namun, cara ini sulit dilakukan untuk rumah-rumah baru karena akan menurunkan reputasi pengembang.

Dalam kesempatan terpisah, pengamat pajak dari Universitas Padjadjaran Kodrat Wibowo mengatakan pemerintah harus transparan dalam penggunaan uang pajak, menyusul mencuatnya kasus penggelapan uang pajak yang melibatkan pegawai Ditjen Pajak Gayus Tambunan. Norwegia janjikan pinjaman lunak US$9 juta

Gayus merupakan PNS Ditjen Pajak dengan golongan III A. Namanya mencuat setelah mantan Kabareskrim Susno Duadji menyebut Gayus sebagai salah seorang makelar kasus dalam kasus penggelapan uang pajak senilai Rp25 miliar yang melibatkan sejumlah jenderal di kepolisian.

Oleh Achmad Aris & A. Dadan Muhanda Bisnis Indonesia Sumber : Bisnis Indonesia Tanggal: 26 Maret 2010

Analisis : Modus tindak pidana baru yaitu penyelundupan pajak. Notaris dalam hal ini tidak menyetorkan pajak ke Ditjen pajak Pontas Pane, bahkan ada juga yang walaupun disetor surat setoran pajaknya palsu. Hal ini dilakukan notaris dengan cara sebagai berikut

1. Memanipulasi harga dengan pembeli property, menurunkan harga property sehingga pajak nya kecil baik dari segi PPh, PPN dll. Biasanya dilakukan pada rumah-rumah lama, bukan rumah baru yang sedang promosi besar-besaran.

2. Notaris tetap memungut pajak dari pembeli, tetapi tidak menyetorkannya atau menyetorkan surat setoran pajak palsu (berdasarkan artikel diatas Ada [perusahaan]

Real Estate yang rumahnya banyak terjual, 80% bukti setoran pajaknya palsu.) Dan pembeli property tersebut tidak meminta bukti setoran pajaknya kembali.

DAFTAR REFERENSI

Lubis,Mulya T. Dari Kediktatoran Sampai Miss Saigon, (Gramedia Pustaka Utama ) 2009 http://adriantohidayat.blogspot.com/2011/09/real-estate.html diakses pada 22 Januari 2012

http://belajarpajak.com/2009/04/04/pph-final-bagi-wajib-pajak-%E2%80%9Creal-estate%E2%80%9D/ diakses pada 26 Januari 2012

http://cepiar.wordpress.com/ diakses pada 26 Januari 2012 http://id.wikipedia.org diakses pada 25 Januari 2012

http://informativearticles.net/id/ diakses pada 23 Januari 2012

http://josephhartanto.blogspot.com/2008/06/apa-perbedaan-real-estate-dan-properti.html diakses pada 22 Januari 2012

http://realty.egioo.com/index.php diakses pada 22 Januari 2012

http://spt-pajak.com/pajak-penghasilan-atas-usaha-real-estate.html diakses pada 23 Januari 2012

http://www.didikekotjahjono.com/2008/06/beda-properti-dan-real-estate.html diakses pada 24 Januari 2012

http://www.ikpi.or.id/content/ditjen-pajak-endus-manipulasi-pajak-properti2-notaris-rekanan-pengembang-tengah-disidik diakses pada 23 Januari 2012

http://www.jamespropertyinvestor.com/site/kumpulan-artikel/artikel-investasi-property/123-biaya-biaya-dalam-transaksi-jual-beli-property