BAB II

TINJAUAN PUSTAKA

2.1. Landasan Teori

2.1.1. Sistem Keuangan dan Pasar Obligasi

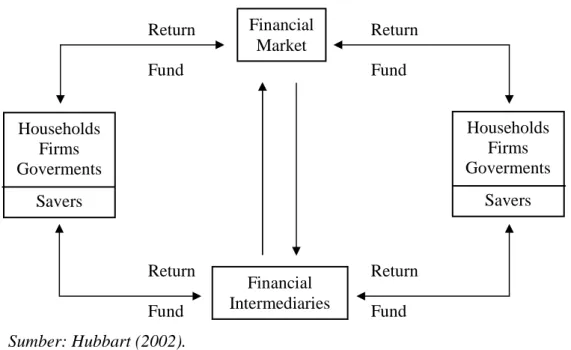

Berbicara tentang pasar obligasi tentunya tidak akan lepas dari suatu payung yang lebih besar menaunginya, yaitu pasar keuangan. Namun demikian, jika diruntut lebih jauh lagi, sebenarnya pasar keuangan (financial market) bersama lembaga keuangan (financial intermediaries) hanyalah bagian dari suatu sistem besar dalam perekonomian, yaitu sistem keuangan. Sistem keuangan pada dasarnya menciptakan suatu sarana atau transmisi untuk mentransfer dana dari perseorangan dan kelompok yang menyimpan uangnya kepada individu atau kelompok yang membutuhkan dana dalam suatu perekonomian (Mishkin, 1995 dan Hubbard, 2002).

Dari gambar di bawah terlihat bahwa aliran dana mengalir dari agen-agen ekonomi di masyarakat menuju pasar keuangan (financial market) ataupun lembaga keuangan (financial intermediaries), dan sebaliknya. Agen-agen ekonomi yang dimaksud adalah rumah tangga, perusahaan dan pemerintah, sedangkan pasar keuangan dapat berupa pasar saham atau pasar obligasi dan yang termasuk lembaga keuangan adalah bank, perusahaan asuransi ataupun perusahaan sekuritas.

Adapun mekanisme aliran dana dari penabung kepada peminjam dalam suatu sistem keuangan ditunjukkan melalui gambar berikut ini:

Return Return

Fund Fund

Return Return

Fund Fund

Sumber: Hubbart (2002).

Gambar 2.1. Transmisi Dana dalam Sistem Keuangan

Perbedaan mendasar antara dua elemen penting sistem keuangan tersebut adalah pada pasar keuangan yang menghubungkan secara langsung antara penabung (savers) dan peminjam (borrowers). Dengan kata lain, pihak penabung individu memegang instrumen keuangan yang diterbitkan secara langsung oleh pihak peminjam individu. Sedangkan lembaga keuangan menghubungan penabung (savers) dan peminjam (borrowers) secara tidak langsung. Lembaga ini memfasilitasi perdagangan keuangan dengan mengumpulkan dana dari para penabung kemudian menginvestasikannya dalam bentuk utang atau ekuitas yang diterbitkan oleh peminjam. Financial Market Households Firms Goverments Savers Households Firms Goverments Savers Financial Intermediaries 13

2.1.2. Teori Permintaan dan Penawaran Obligasi

Perdebatan mengenai perilaku keuangan pemerintah, khususnya yang berhubungan dengan anggaran negara terus berlangsung hingga saat ini. Pengambilan keputusan untuk mencari sumber dana guna membiayai defisit anggaran adalah salah satu isu yang terus menjadi perhatian para pengambil keputusan, dalam hal ini pemerintah, ekonom dan publik atau masyarakat sendiri. Untuk Indonesia, sumber-sumber untuk membiayai defisit anggaran selama ini berasal dari dalam dan luar negeri. Walaupun pada praktiknya sumber dana untuk membiayai defisit anggaran dari dalam negeri, khususnya yang berasal dari obligasi pemerintah untuk pasar domestik, baru diperkenalkan ke publik pada tahun 1999. Upaya ini dilakukan pemerintah untuk mencapai tujuan mengembangkan pasar obligasi dalam negeri dan mengurangi ketergantungan terhadap utang luar negeri.

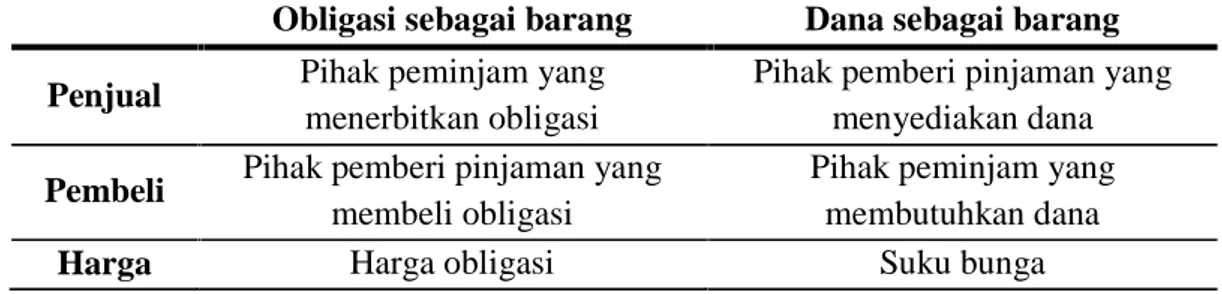

Ada dua kerangka teori yang dapat digunakan dalam penentuan nilai suku bunga, yaitu kerangka teori dana pinjaman yang menggunakan mekanisme permintaan dan penawaran di pasar obligasi dan kerangka teori preferensi likuiditas yang menggunakan mekanisme permintaan dan penawaran di pasar uang. Proses teori dana pinjaman melibatkan perilaku dua pelaku penting dalam pasar, yaitu penjual dan pembeli. Asumsi lain yang digunakan adalah kita hanya mengamati dua komponen obligasi, yaitu kuantitas dan harga serta menganggap komponen lainnya tetap (ceteris paribus).

Menurut Hubbart (2002), ada dua sudut pandang dalam memahami mekanisme permintaan dan penawaran di pasar obligasi. Pertama, kita memandang obligasi sebagai barang, artinya pihak yang meminjamkan itu adalah orang yang membeli obligasi dan pihak yang meminjam adalah orang yang menjual obligasi dan besarnya uang yang dibayarkan oleh pihak pemberi pinjaman untuk membeli obligasi adalah harga dari obligasi tersebut. Sebaliknya, sudut pandang kedua melihat penggunaan dana sebagai barang. Dalam kasus ini pihak yang meminjam adalah pembeli karena ia yang bertindak membeli dana dan akan mengembalikan dana tersebut dengan suatu tingkat suku bunga tertentu sebagai harga, sedangkan penjualnya adalah pihak pemberi pinjaman karena dia yang berperan menyediakan dana di dalam pasar. Untuk memperjelas pernyataan di atas dapat dilihat tabel berikut ini:

Tabel 2.1. Dua Sudut Pandang dalam Pasar Obligasi Obligasi sebagai barang Dana sebagai barang Penjual Pihak peminjam yang

menerbitkan obligasi

Pihak pemberi pinjaman yang menyediakan dana Pembeli Pihak pemberi pinjaman yang

membeli obligasi

Pihak peminjam yang membutuhkan dana

Harga Harga obligasi Suku bunga

Sumber: Hubbart (2002).

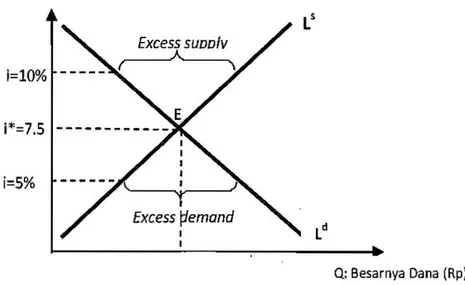

Akan tetapi dari sudut pandang pemerintah, funds is the good, maka menentukan harga dan kuantitas keseimbangan di pasar obligasi dapat ditentukan melalui analisis kurva permintaan dan penawaran dana penjualan obligasi. Berdasarkan sudut pandang ini, kurva permintaan dana menunjukkan hubungan

negatif antara jumlah dana yang diminta oleh peminjam dan tingkat suku bunga, ceteris paribus.

Selanjutnya kurva penawaran dana adalah kurva yang menunjukkan hubungan positif antara jumlah dana yang disediakan oleh pemberi pinjaman dan tingkat suku bunga (yield). Slope positif pada kurva penawaran dana dapat diinterpretasikan sebagai berikut. Kuantitas penawaran dana lebih kecil pada saat suku bunga (yield) obligasi rendah dan sebaliknya, penawaran akan lebih besar pada saat tingkat suku bunga (yield) obligasi lebih tinggi tinggi karena suku bunga yang tinggi menjadikan obligasi ini menjadi instrumen investasi yang lebih menarik karena tingkat return yang tinggi sehingga pada akhirnya pihak pemberi pinjaman bersedia untuk menyediakan lebih banyak dana di pasar, ceteris paribus.

Gambar berikut menunjukkan besarnya dana yang diminta oleh peminjam dan berapa suku bunga atau yield dari obligasi sebagai harga.

Sumber : Hubbart (2002).

Keseimbangan di Pasar Obligasi

Untuk mendapatkan tingkat suku bunga yang seimbang di pasar, maka harus memperhatikan informasi dari kurva permintaan dan penawaran dana. Oleh karena itu, kita harus menyatukan kurva permintaan dan kurva penawaran untuk menghasilkan diagram keseimbangan. Interaksi antara kurva permintaan dan penawaran dana dalam pasar obligasi merupakan analisis statis yang mengabaikan faktor-faktor lain di luar harga dan kuantitas. Namun pada kenyataannya, sangatlah tidak mungkin untuk mengabaikan pengaruh-pengaruh variabel lain yang mengubah keseimbangan harga dan kuantitas dalam pasar obligasi. Ketika kita mempertimbangkan pengaruh variabel-variabel lain ke dalam model, maka baik kurva permintaan maupun kurva penawaran akan bergerak ke kanan atau ke kiri dan kita akan memperoleh titik keseimbangan yang baru.

Pergeseran kurva permintaan dana dapat diilustrasikan dalam gambar berikut ini :

Sumber : Hubbart (2002).

Gambar 2.3

Pergeseran Kurva Permintaan Dana

Sebagaimana terlihat dalam gambar di atas, keseimbangan awal adalah pada titik E0, namun apabila ada kenaikan peminjaman dari pihak peminjam, maka akan meningkatkan jumlah dana yang diminta pada semua tingkat suku bunga. Oleh karena itu, kurva permintaan akan bergeser dari L0d ke L1d, dan pada keseimbangan yang baru (E1), tingkat suku bunga (yield) naik dari i0 ke i1. Sebaliknya, jika ada penurunan keinginan untuk meminjam, maka akan menurunkan jumlah dana yang diminta pada semua tingkat suku bunga, kurva permintaan akan bergeser ke kiri, dari L0d ke L2d, dan keseimbangan baru berada pada titik E2 dengan tingkat suku bunga (yield) yang menurun ke titik i2.

Hubbard (2002) mencatat bahwa beberapa variabel yang dapat menggeser kurva permintaan dana ke kanan (baik bagi perusahaan maupun pemerintah) dan menyebabkan suku bunga (yield) naik antara lain : naiknya ekspektasi keuntungan dari investasi, kenaikan subsidi pajak bagi investasi, kenaikan ekspektasi inflasi dan kenaikan defisit anggaran pemerintah. Sebaliknya, variabel yang dapat menggeser kurva permintaan ke kiri sehingga suku bunga (yield) turun adalah kenaikan pajak atas profit karena pajak akan mengurangi keuntungan investasi dan akhirnya mengurangi keinginan perusahaan untuk menambah utang investasinya.

Mekanisme yang serupa juga terjadi pada pergeseran kurva penawaran dana karena pengaruh beberapa variabel di luar harga dan kuantitias yang berubah. Hal ini dapat ditunjukkan melalui gambar berikut ini :

Sumber : Hubbart (2002).

Gambar 2.4

Pihak yang berperan pada kasus pergeseran kurva penawaran dana adalah penjual, dalam hal ini pihak pemberi pinjaman. Jika pihak pemberi pinjaman berkeinginan untuk menyediakan lebih banyak dana, maka kurva penawaran dana akan bergeser ke kanan atau bergerak dari titik keseimbangan L0s ke titik keseimbangan baru L1s. pada keseimbangan yang baru ini tingkat suku bunga (yield) turun dari i0 ke i1. Sebaliknya, apabila keinginan pihak pemberi pinjaman berkurang, maka kurva penawaran dana akan bergesers ke arah kiri yang berarti menuju titik keseimbangan baru pada L2s dan menaikkan tingkat suku bunga (yield) keseimbangan baru dari i0 ke i2. Beberapa variabel yang dapat menggeser kurva penawaran dana ke kakan sebagaimana dikemukakan oleh Hubbard (2002) antara lain : naiknya kekayaan anggota masyarakat, meningkatnya ekspektasi keuntungan memiliki obligasi dan ekspektasi suku bunga serta meningkatnya likuiditas obligasi dibandingkan aset lainnya. Pada sisi lain, peningkatan ekspektasi inflasi, ekspektasi keuntungan dari investasi aset lain, resiko memegang obligasi dibandingkan aset lain dan biaya informasi akan menggeser kurva penawaran dana ke kiri.

2.1.3 Pengertian Obligasi

Obligasi secara umum didefinisikan sebagai surat pengakuan utang dengan kesanggupan untuk mengembalikan pokok utang pada waktu yang telah ditentukan (saat jatuh tempo) dan kewajiban membayar bunga (kupon) secara periodik sampai jatuh tempo. Sedangkan obligasi pemerintah adalah surat pengakuan utang yang diterbitkan oleh pemerintah untuk membiayai berbagai keperluan pemerintah,

misalnya membiayai defisit anggaran belanja negara, pembiayaan pembangunan, instrumen fiskal, dan membiayai program rekapitalisasi perbankan seperti yang dialami Indonesia sekarang ini.

Di dalam dunia perekonomian, obligasi adalah alat yang lazim digunakan pelaku ekonomi defisit (seperti: perusahaan dagang, pabrik, perusahaan transportasi, real estate, perusahaan pemasok kebutuhan umum, badan-badan pemerintah pusat, lokal, dan kantor walikota) untuk mendapatkan modal (kapital). Pada sisi lain pemilik modal sebagai pelaku ekonomi surplus misalnya investor perorangan biasanya menggunakan obligasi atau surat-surat utang tersebut sebagai wahana investasi (piranti investasi). Selain investor perorangan ada juga perusahaan yang membeli obligasi (jangka pendek atau jangka panjang) untuk tujuan investasi. Obligasi dalam blok besar pada umumnya dikuasai/dimiliki oleh investor lembaga, perusahaan asuransi, bank, perusahaan efek (investment trust), lembaga pendidikan dan lembaga-lembaga amal.

Salah satu ciri penting setiap obligasi adalah “adanya jangka waktu jatuh tempo atau adanya tahun-tahun tertentu”, di mana sepanjang tahun-tahun tersebut peminjam uang atau emiten, berjanji akan memenuhi semua perjanjian utang yang dituangkan dalam kontrak. Baik Obligasi maupun “wesel bayar jangka panjang” sesuai dengan bunyi kontrak, harus membayar bunga setiap akhir interval atau setiap akhir periode dan juga membayar pokok obligasi apabila sudah sampai pada tanggal jatuh tempo. Jika penerbit obligasi tersebut tidak dapat memenuhi kewajibannya tepat

waktu atau dinyatakan default, penerbit dapat dituntut untuk dinyatakan pailit di pengadilan.

Fluktuasi harga obligasi selama ditahan atau dimiliki investor, pada umumnya lebih kecil dibandingkan dengan fluktuasi harga saham, tetapi penghasilan yang diterima berupa bunga dan pokok obligasi lebih teratur dan terjamin dibandingkan dengan saham yang penuh risiko. Karena penghasilannya yang diharapkan (expected return) dari obligasi relatif pasti, biasanya obligasi dianggap sebagai fixed income securities atau sekuritas berpenghasilan pasti. Dilihat dai sudut risiko, obligasi disebut juga sebagai surat utang bebas risiko (riskfree), terutama jika penerbitnya pemerintah.

2.1.4 Jenis-Jenis Obligasi

a. Obligasi yang hanya didasarkan pada kontrak antara kelompok perusahaan yang meminjam (emiten) dengan investor (pembeli obligasi) tanpa dilandaskan pada jaminan aktiva tetap tertentu disebut sebagai indenture. Satuan atau denominasi obligasi biasanya dipecah atas lembaran-lembaran dengan nilai nominal $1000. Pembayaran cicilan bunga obligasi dilakukan emiten atau dilakukan agen pembayar yang ditunjuk khusus, dilakukan tiap interval tertentu, biasanya selang waktu setengah tahun. Jadi pembayarannya tengah tahunan. Apabila seluruh obligasi jatuh tempo sekaligus pada satu tanggal tertentu, obligasi disebut term bonds; dan obligasi yang jatuh temponya secara berangsur-angsur disebut sebagai serial bonds.

b. Obligasi yang diterbitkan oleh korporasi swasta dapat dikelompokkan atas obligasi dengan jaminan (secured bonds) dan obligasi tanpa jaminan (unsecured bonds). Secured bonds menyediakan perlindungan kepada investor berupa hipotik (real estate) milik emiten dan aktiva tetap lainnya, atau menggadaikan aktiva sebagai kolateral. Obligasi hipotik pertama (the first mortgage bonds) mendapat kesempatan utama untuk dilunasi dari penjualan aset perusahaan jika perusahaan tidak mampu membayar bunga dan pokok obligasi. Sedangkan obligasi hipotik kedua (a second mortgagebond) memiliki peringkat kedua untuk dilunasi yakni setelah obligasi hipotik pertama dilunasi seluruhnya. Jenis lain adalah a collateral trust bond yang biasanya dijamin dengan saham dan obligasi perusahaan lain yang milik emiten. Sekuritas semacam ini biasanya ditransfer kepada waliamanat (trustee) yang menyimpannya sebagai kolateral atas nama pemilik obligasi dan, jika terpaksa dijual untuk memenuhi tuntutan pemegang obligasi.

c. Debenture bond. Obligasi yang tidak dilindungi dengan menggadaikan property (aktiva tetap) tertentu biasanya disebut sebagai debenture bonds. Pemilik obligasi ini sama seperti kreditur umum atau orang yang meminjamkan uangnya kepada emiten. Risiko obligasi ini tergantung pada keuangan emiten. Artinya debentures yang dikeluarkan oleh emiten raksasa atau perusahaan kuat risikonya relatif kecil, sebaliknya jika emiten yang mengeluarkan debentures lemah di mana kebanyakan propertinya sudah digadaikan, risikonya relatif besar.

d. Guaranteed bonds. Apabila ada pihak tertentu berjanji melunasi obligasi manakala emiten gagal memenuhi kewajibannya (melunasi bunga dan pokok obligasi), obligasi semacam ini disebut guaranteed bonds. Sebagai contoh, sebuah perusahaan induk menjamini pelunasan obligasi yang dikeluarkan anak perusahaan. Artinya jika si anak perusahaan mengalami default atau cidera janji tidak sanggup membayar obligasi, si perusahaan induk akan menanggulangi pembayaran obligasi tersebut. Bank Indonesia menjamin obligasi Bank bermasalah yang dalam perawatan BPPN berarti obligasi ini adalah termasuk guaranteed bonds.

e. Income bonds, yaitu obligasi yang diterbitkan manakala sebuah perusahaan mengalami kegagalan usaha dan terpaksa di reorganisasi. Bunga income bonds dilunasi hanya jika mempunyai penghasilan atau pemasukan. Sifat income bonds ada dua, yaitu kumulatif dan nonkumulatif. Jika sifatnya kumulatif, bunga obligasi yang tidak dapat dibayar pada tahun berjalan, akan dilunasi pada tahun berikut scara kumulatif, dengan catatan bahwa tahun berikutnya perusahaan menghasilkan keuntungan. Jika obligasi adalah nonkumulatif, seandainya pada tahun berjalan perusahaan tidak mempunyai penghasilan untuk membayar bunga, maka bunga tahun berjalan dianggap tidak ada, tidak ada utang bunga yang harus dibayar pada tahun berikutnya. Dalam hal ini, tidak ada tuntutan atas ketidak mampuan perusahaan membayar bunga tahun berjalan.

f. Revenue bond. Seringkali investor membeli obligasi pemerintah karena percaya kepada otoritas pemerintah di dalam pemungutan pajak, dan percaya bahwa pemerintah senantiasa mampu mendapatkan dana untuk membayar utangnya. Obligasi pemerintah dapat di identifikasi dengan obligasi yang diterbitkan oleh BUMN (Badan Usaha Milik Negara), pelunasan bunga dan pokok obligasi dilakukan dengan pendapatan hasil operasi badan usaha. g. Convertible bond. Obligasi sangat mungkin dikonversi menjadi sekuritas lain

tergantung pada opsi yang dimiliki pemegang obligasi. Obligasi seperti ini lazimnya disebut convertible bonds. Ciri obligasi ini adalah bahwa pemiliknya boleh menukarkannya menjadi saham biasa. Jadi pemilik obligasi boleh menukar haknya atas pembayaran bunga dengan hak sebagai pemilik, karena melihat operasi perusahaan berhasil baik dan konversi obligasi menjadi saham menjadi atraktif (menguntungkan); sementara hak khusus sebagai kreditur tetap dipertahankan.

h. Callable bonds. Sifat lain obligasi yang dirancang untuk memenuhi kepentingan emiten (penerbit obligasi) adalah bahwa obligasi dapat ditarik kembali (ditebus kembali) sebelum jatuh tempo. Sebagai contoh di dalam akte obligasi biasanya dimuat pasal (klausula) yang mengatur bahwa perusahaan berhak membeli atau melunasi obligasi sebelum tiba jatuh tempo. Terminologinya adalah disebut callable bonds. Ketika korporasi/badan usaha ingin mengurangi surat utangnya yang beredar (outstanding), pemegang obligasi akan diberitahukan porsi obligasi yang akan ditebus kembali, dan

akan dibayar sesuai dengan call provision (pasal dalam akte obligasi yang mengatur pembelian kembali obligasi oleh emiten). Setelah tanggal penebusan kembali tidak ada lagi tambahan bunga yang harus dibayar emiten. i. Registered bonds vs Bearer or coupon bonds. Kadang kala obligasi dapat juga

diklasifikasikan atas : (1) registered bonds atau obligasi yang nama pemiliknya didaftarkan pada pembukuan emiten (perusahaan yang mengeluarkan obligasi), Pengalihan kepemilikan obligasi ini sama dengan transfer kepemilikan saham biasa. Ketika obligasi dijual, agen pemindah bukuan korporasi membatalkan sertifikat obligasi yang dilepas penjual dan menerbitkan sertifikat baru atas nama pembeli terakhir. Cek pembayaran bunga dikirim lewat pos secara periodik kecatatan (pembukuan) pembeli, dan (2) bearer or coupon bonds atau obligasi yang pemiliknya tidak tercatat pada pembukuan emiten. Setiap obligsi disertai dengan kupon untuk pembayaran bunga obligasi sampai dengan jatuh tempo. Kupon akan dirobek oleh pemilik obligasi dan diserahkan kepada bank untuk di depositokan atau ditagih. Penerbitan bearer bonds menghilangkan keharusan mencatat setiap perubahan pemilik dan menyiapkan dan mengirimkan cek pembayaran bunga secara periodik. Tetapi coupon bonds gagal untuk melindungi pemilik obligasi seperti pada registered bonds, jika obligasi hilang atau dicuri orang.

Obligasi Negara Ritel (ORI) merupakan bagian dari Obligasi Negara. Sementara Obligasi Negara merupakan bagian dari Surat Utang Negara. Obligasi Negara Ritel (ORI) adalah Obligasi Negara yang diterbitkan oleh Pemerintah Indonesia untuk dijual kepada individu atau orang perseorangan Warga Negara Indonesia melalui Agen Penjual. Agen Penjual yang dimaksud ialah bank dan atau perusahaan efek yang ditunjuk oleh Menteri Keuangan untuk melaksanakan penjualan Obligasi Negara Ritel.

Dalam menerbitkan ORI ini terdapat dasar hukum yang menyertainya, yaitu sebagai berikut:

1. Undang-Undang No. 24 Tahun 2002 tentang Surat Utang Negara

2. Peraturan Menteri Keuangan No. 36/PMK.06/2006 tentang Penjualan Obligasi Negara Ritel di Pasar Perdana

3. Peraturan Menteri Keuangan No. 10/PMK.08/2007 tentang Perubahan Atas Peraturan Menteri Keuangan No. 36/PMK.06/2006 tentang Penjualan Obligasi Negara Ritel di Pasar Perdana

Dalam Undang-undang No. 24 Tahun 2002 disebutkan tujuan diterbitkannya Surat Utang Negara. Oleh karena ORI juga merupakan bagian dari Surat Utang Negara maka tujuan diterbitkannya ORI ialah sebagai berikut:

a. Membiayai defisit Anggaran Pendapatan dan Belanja Negara

b. Menutup kekurangan kas jangka pendek akibat ketidaksesuaian antara arus kas penerimaan dan pengeluaran dari Rekening Kas Negara dalam satu tahun anggaran.

c. Mengelola portofolio utang negara. d. Diversifikasi sumber pembiayaan.

Adapun manfaat diterbitkannya ORI ialah sebagai berikut:

a. Memperluas dan memperkuat basis investor obligasi negara di pasar domestik sehingga mengurangi ketergantungan pada investor institusi, termasuk asing. b. Memberikan kesempatan masyarakat untuk berperan aktif secara langsung

dalam pembangunan nasional.

c. Memberikan kesempatan kepada masyarakat untuk berpartisipasi langsung dalam Pembangunan Nasional.

d. Pembayaran kupon dan pokok dilakukan tepat waktu dan secara online ke dalam rekening tabungan investasi

ORI merupakan salah satu instrumen investasi. Oleh karena itu, juga terdapat risiko investasi. Akan tetapi, ORI juga memiliki keuntungan. Adapun keuntungan berinvestasi pada ORI antara lain sebagai berikut:

a. Aman dan terjamin karena pembayaran kupon don pokoknya dijamin oleh Undang-Undang

b. Memberikan keuntungan yang menarik karena kupon yang lebih tinggi dari suku bunga bank (di pasar perdana) dan adanya potensi capital gain di pasar sekunder.

c. Prosedur pembelian dan penjualan yang mudah dan transparan. d. Dapat diperdagangkan di Pasar Sekunder sesuai dengan harga pasar.

e. Memberikan kesempatan kepada masyarakat untuk berpartisipasi langsung dalam Pembangunan Nasional.

f. Pembayaran kupon dan pokok dilakukan tepat waktu dan secara online ke dalam rekening tabungan investor.

Sementara itu, risiko yang menyertai investasi pada ORI ialah sebagai berikut: a. Pada prinsipnya investasi pada ORI adalah investasi yang bebas terhadap risiko gagal bayar (default risk) yaitu kegagalan Pemerintah untuk membayar kupon dan pokok kepada Investor. Investasi pada ORI terbebas dari risiko gagal bayar karena Pemerintah berdasarkan Undang-Undang SUN dan Undang-Undang APBN setiap tahunnya menjamin pembayaran kupon dan pokok SUN, termasuk ORI hingga masa jatuh temponya.

b. Tetapi, pada transaksi di Pasar Sekundar dimungkinkan adanya risiko pasar berupa capital loss akibat harga jual yang lebih rendah dibandingkan harga beli, di mana risiko tersebut dapat dihindari dengan tidak menjual obligasi Negara yang dimiliki sampai dengan jatuh tempo.

c. Selain itu, investor juga dihadapkan pada risiko likuiditas di mana adanya potensi kerugian apabila sebelum jatuh tempo pemilik ORI yang memerlukan dana tunai mengalami kesulitan dalam menjual ORI di pasar sekunder pada tingkat harga (pasar) yang wajar.

2.1.6 Faktor-Faktor Yang Mempengaruhi Harga ORI a. Inflasi

Inflasi merupakan permasalahan klasik di dalam perekonomian, tidak terkecuali untuk masalah investasi. Dengan adanya inflasi daya beli masyarakat menjadi turun karena kekuatan uang secara riil tidak ada atau melemah yang akan mempengaruhi permintaan dan harga suatu barang di mana dengan tingginya inflasi akan membuat masyarakat lebih mementingkan masalah konsumsi dibandingan untuk menabung atau berinvestasi. Seiring peningkatan inflasi akan menurunkan minat masyarakat untuk berinvestasi membeli obligasi ritel ORI, hal ini akan menurunkan permintaan terhadap ORI di mana penawarannya adalah tetap maka akan menurunkan harga ORI tersebut. Dengan demikian terdapat hubungan negatif dan searah antara inflasi dengan harga ORI.

b. Suku Bunga Deposito

Deposito merupakan salah satu unsur dari dana pihak ketiga di mana deposito memiliki suku bunga yang relatif lebih tinggi dibandingkan dengan instrumen-instrumen dana pihak ketiga lainnya. Selain itu deposito memiliki masa waktu pengambilan tertentu tidak seperti instrumen dana pihak ketiga lainnya terutama tabungan yang bisa sewaktu-waktu diambil atau dialihkan. Deposito merupakan salah satu bentuk investasi masyarakat, sehingga merupakan instrumen investasi lain selain investasi obligasi pemerintah. Karena itu, ada hubungan negatif dan searah antara suku bunga deposito dengan harga ORI. Di mana peningkatan suku bunga deposito akan mengurangi permintaan terhadap ORI karena adanya pengurangan keuntungan

yang diperoleh investor ORI jika tetap menempatkan dananya ke instrumen ORI dibandingkan memindahkan dana tersebut ke dalam bentuk deposito.

c. BI Rate

Suku bunga merupakan elemen penting dalam analisis harga obligasi, di mana suku bunga akan mempengaruhi return yang akan diperoleh investor apakah ia akan memperoleh capital gain atau capital loss dari suatu perubahan suku bunga. BI Rate merupakan suku bunga acuan yang dijadikan berbagai pihak sebagai landasan untuk berbagai kepentingan yang berhubungan dengan keuangan, tidak terkecuali dengan harga obligasi ritel ORI di pasar sekunder. Jika BI Rate mengalami peningkatan akan menyebabkan permintaan terhadap obligasi ritel ORI akan turun yang mendorong melemahnya harga ORI dan sebaliknya akan meningkatkan harga ORI jika BI Rate mengalami penurunan, sehingga terdapat hubungan negatif antara tingkat BI Rate dengan harga obligasi ritel ORI di pasar sekunder.

d. Indeks Harga Saham Gabungan (IHSG)

Indeks Harga Saham Gabungan (IHSG) merupakan cerminan keadaan saham-saham keseluruhan di Bursa Efek Indonesia (BEI). Penempatan dana masyarakat untuk membeli saham merupakan salah satu bentuk investasi yang semakin hari semakin meningkat secara signifikan. Hal ini akan mempengaruhi permintaan terhadap obligasi pemerintah yang berhubungan dengan harga ORI tersebut. Semakin tinggi IHSG mencerminkan tingginya harga-harga saham secara keseluruhan yang memberikan gambaran tingginya permintaan masyarakat terhadap saham-saham tersebut dan dapat juga mengindikasikan kondusifnya iklim investasi di pasar modal

Indonesia. Hal ini akan mempengaruhi permintaan terhadap obligasi pemerintah yang akan meningkat dibarengi peningkatan harga ORI tersebut. Dengan demikian terdapat hubungan positif dan searah antara IHSG dengan harga ORI

2.2 Landasan Hasil Penelitian Terdahulu 2.2.1 Penelitian Terdahulu

1. Desmon Silitonga, dkk. (2009), menganalisis faktor-faktor yang mempengaruhi spread harga pada ORI. Hasil penelitian menyebutkan bahwa indeks obligasi dan kurs merupakan variable yang signifikan berpengaruh terhadap perubahan harga ORI, di mana indeks obligasi berpengaruh negatif signifikan, sedangkan kurs berpengaruh positif terhadap perubahan harga ORI.

2. Elfithasari (2008), menganalisis pengaruh faktor fundamental ekonomi terhadap indeks harga obligasi perusahaan. Penelitian ini menemukan bahwa faktor-faktor yang signifikan mempengaruhi indeks harga obligasi perusahaan adalah tingkat bunga SBI, nilai tukar dan jumlah uang beredar.

3. Edward (2007), menganalisis faktor-faktor yang berpengaruh terhadap perubahan harga obligasi. Hasil penelitian menunjukkan bahwa tingkat suku bunga, kurs rupiah terhadap dolar, bunga kupon dan jumlah periode kupon berpengaruh simultan dan signifikan terhadap perubahan harga obligasi. 4. Chen, Roll dan Ross (1986) dalam tulisannya yang berjudul Economic Forces

pengaruh variabel makro ekonomi terhadap perubahan harga surat berharga. Mereka melakukan pengkajian pada pasar modal di Amerika Serikat dari bulan Januari 1953 sampai November 1983

2.3 Kerangka Konseptual dan Hipotesis 2.3.1 Kerangka Konseptual

Perubahan harga-harga ORI di pasar sekunder (BEI) sangat dipengaruhi oleh kondisi perekonomian Indonesia yang tercermin ke dalam 4 variabel yaitu inflasi, suku bunga deposito, BI Rate dan Indeks Harga Saham Gabungan (IHSG). Di mana terdapat hubungan yang negatif antara variabel inflasi, suku bunga deposito dan BI Rate terhadap harga ORI di pasar sekunder, hal ini disebabkan jika ketiga variabel tersebut mengalami peningkatan akan mengurangi permintaan terhadap ORI dan akan mempengaruhi harga ORI tersebut di pasar sekunder. Sedangkan IHSG akan memberikan pengaruh yang positif terhadap harga ORI di pasar sekunder, hal ini disebabkan karena IHSG merupakan indikator utama perkembangan pasar modal Indonesia yang akan memberikan dampak yang positif terhadap perkembangan pasar obligasi Indonesia itu sendiri.

Adapun kerangka konseptual dari penelitian ini adalah sebagai berikut : Inflasi

Harga ORI di Pasar Sekunder BI Rate

Gambar 2.5

Diagram Kerangka Konseptual Analisis Faktor-Faktor yang Mempengaruhi Harga ORI

2.3.2 Hipotesis Penelitian

Secara umum hipotesis penelitian tesis ini akan menunjukkan bahwa inflasi, suku bunga deposito, BI Rate dan IHSG berpengaruh terhadap harga ORI di pasar sekunder. Sedangkan hipotesis penelitian tesis ini secara khusus adalah sebagai berikut :

1. Inflasi berpengaruh negatif terhadap harga ORI di pasar sekunder.

2. Suku bunga deposito berpengaruh negatif terhadap harga ORI di pasar sekunder.

3. BI Rate berpengaruh negatif terhadap harga ORI di pasar sekunder.

4. Indeks Harga Saham Gabungan (IHSG) berpengaruh positif terhadap harga ORI di pasar sekunder.