MANAJEMEN TRADING

I. Manajemen Resiko

I.1 Pengertian Manajemen Resiko

Dasar manajemen resiko

Pengertian resiko setiap transaksi

Pengertian mengenai resiko pasar

Risk to reward ratio dan Pareto principleManajemen resiko seseorang yang bekerja atau berwirausaha di kawasan strategis, setiap harinya berhadapan dengan kondisi jalanan yang macet. Seseorang tersebut bisa saja yakin dapat sampai di kantor tepat waktu. Namun, tentu kondisi di jalanan tidak ada yang tahu, misalnya pohon tumbang akibat hujan sebelumnya, atau jalanan ditutup atau faktor lain yang dapat menyebabkan terhalangnya perjalanan.

Kemampuan seseorang tersebut dalam mengelola ketidakpastian di jalanan adalah salah satu bentuk manajemen resiko.

Sama halnya dengan dunia finansial. Resiko adalah ketidakpastian yang bakal terjadi dari setiap situasi dan keputusan yang kita ambil. Hanya saja konsekuensi dari manajemen resiko tersebut adalah berkurang atau hilangnya sebagian dana kita.

Manajemen resiko membantu Anda untuk mengenali resiko apa saja yang mungkin dihadapi dan apa saja cara yang perlu dipersiapkan untuk menghadapinya.

I.2 Manajeman Resiko penting yang perlu diperhatikan

Dalam trading, manajemen resiko sangat dibutuhkan, karena banyak resiko yang Tentunya banyak jenis resiko yang ada di alam ini yang senantiasa mengintai Anda dalam melakukan aktifitas trading. Dua risiko penting adalah:

Manajemen Resiko trading/bertransaksi

Manajemen resiko trading adalah resiko yang Anda ambil ketika menentukan seberapa besar modal dan volume transaksi yang dilibatkan dalam setiap keputusan. Resiko jenis ini sepenuhnya dibawah kontrol Anda.

a. Resiko total equity

Manajemen resiko Profesional biasanya menganjurkan resiko total dibatasi maksimum hanya sampai 20-30%, jika Anda cukup confident, maka Anda bisa menyesuaikannya.

b. Resiko per kali masuk posisi

Setelah Anda menentukan batasan resiko equity, barulah manajemen resiko stoploss dapat ditentukan. Metode untuk menentukan stoploss beraneka ragam. Tapi sebaiknya manajemen resiko anda harus melihatnya dari total equity.

Tabel 1 di bawah memberikan gambaran manajemen resiko, bahwa semakin banyak resiko yang Anda ambil, semakin sedikit transaksi yang dapat dieksekusi. Jika Anda ingin menggunakan 1% dari total equity dalam setiap transaksi, maka Anda memiliki 100 kali kesempatan transaksi. Jika Anda memilih 5% dari total ekuiti, Anda akan memiliki 20 kesempatan. Hal ini perlu di pertimbangkan manajemen resikonya agar Anda dapat menemukan rasio risk reward yang sesuai.

Tabel. 1 Perbandingan resiko per transaksi dan kesempatan

Dalam tabel tersebut, dapat dilihat bahwa semakin besar presentase resiko, maka semakin mengecil jumlah kesempatan yang kita miliki. Banyak pihak, menyarankan manajemen resiko tidak boleh lebih besar dari 2% total ekuiti per transaksi, sehingga walaupun 25 kali kesalahan terjadi berurutan, Anda masih memiliki 50% ekuiti untuk dapat memulihkan kinerja trading.

Market Risk

Manajemen resiko ini adalah resiko yang sudah dimiliki oleh pasar dengan sendirinya, baik sebelum Anda terlibat didalam maupun sesudah itu. Anda sama sekali tidak dapat melakukan apa-apa terhadap jenis resiko ini, kecuali mengenal menganalisa dan mencari cara mengatasinya.

Setiap instrumen trading memiliki keunikan tersendiri, 3 manajemen resiko terpenting yang harus Anda pertimbangkan adalah :

a. Perubahan harga dan volatilitas

Yang pertama dan yang paling dasar adalah perubahan harga pasar. Perubahan ini tentunya akan menciptakan manajemen resiko tersendiri bagi aktifitas trading Anda. Saham yang berkapital besar biasanya bergerak lebih stabil dibanding yang berkapital kecil. Forex dan index juga sama, beberapa index dan mata uang bergerak lebih stabil dibanding yang lain.

Volatilitas yang tinggi, terutama jika dibarengi dengan range pergerakan yang besar, dapat memaksa Anda untuk melonggarkan batasan resiko yang sudah Anda tentukan, misalnya manajemen resiko dengan cara menempatkan stop loss yang lebih jauh.

b. Liquidity risk

Untuk melikuidasi posisi saham, biasanya data Anda akan di input dalam daftar antrian. Jika pasar dalam keadaan turun, dan pembeli sulit ditemukan, Anda mungkin tidak dapat melikuidasi posisi hingga kerugian besar menimpa Anda. Resiko seperti ini juga harus dipertimbangkan dalam manajemen resiko, dan mencari cara untuk mengatasi kerugian yang mungkin timbul tersebut, Anda bisa saja, misalnya, melakukan shot sell (jika memungkinkan) atau melakukan hedging di pasar future atau pasar CFD.

Manajemen resiko likuiditas seperti ini bagi instrumen futures atau derivative lain sangat minim, terutama setelah adanya aktifitas online trading, yang memungkinkan pelaksanaan transaksi secara elektronik.

c. Risiko leverage dan margin

Resiko leverage dapat diartikan sebagai manajemen resiko yang muncul akibat penggunaan skala modal yang lebih besar dibanding modal yang disetorkan. Misalnya Anda dapat membeli atau menjual suatu instrumen seharga $ 100,000,- dengan hanya menyetorkan jaminan dana sebesar $1,000. Jaminan tersebut bukanlah jumlah maksimum kerugian jika pasar bergerak berlawanan dengan posisi Anda, namun sebagian dari modal total yang Anda setorkan juga turut menanggung resiko tersebut. Hal ini terjadi karena leverage mengandung dana pinjaman dan kita harus membayarnya kepada broker jika transaksi berjalan buruk.

d. Overnight risk

Untuk manajemen resiko instrumen berjangka, Anda menyimpan posisi overnight. Berita tertentu dapat menyebabkan market untuk bergerak di arah yang diinginkan atau sebaliknya. Terkadang, anda tidak dapat menyimpan order likuidasi ketika market tutup. Sehingga nenyimpan posisi overnight merupakan manajemen resiko yang perlu dipertimbangkan.

Contohnya: untuk Lehman Brothers (LEH). Sehari sebelum pengumuman kebangkrutan, saham LEH menutup pada harga $4.00. Pada hari kebangkrutan, LEH membuka pada harga $0.24. Penurunan ini adalah sebesar 94% dalam sehari. Posisi jual akan menghasilkan keuntungan luar biasa pada hari itu, sebaliknya posisi beli akan menggerus keseluruhan modal.

I.3 Asumsi manajemen resiko yang perlu diperhatikan

Dalam menyusun manajemen resiko, ada tiga hal yang perlu Anda pertimbangkan sebagai bahan dasar pengelolaan resiko Anda, yang pertama adalah rasio risk to reward, kedua adalah rasio win loss dan yang ketiga adalah prinsip Pareto.

Risk to Reward Ratio

Adalah manajemen resiko rasio yang digunakan untuk membandingkan potensi keuntungan dengan resiko dalam setiap pengambilan keputusan transaksi. Risk reward ratio dalam hal ini berbeda dengan yang umumnya dipahami, dalam dunia trading istilah tersebut digunakan sangat sederhana sebagai sebuah gambaran tentang manajemen resiko yang Anda akan ambil untuk mendapatkan sejumlah tertentu keuntungan.

Misalnya jika Anda memiliki rasio risk reward 5:1, bukan berarti bahwa Anda secara nyata menerima keuntungan 5 kali lebih besar dibanding resiko. Sekali lagi bahwa hal ini adalah rasio bukan fakta.

Untuk menyusun rasio risk reward bagi setiap orang akan berbeda-beda dan bersifat subjektif. Investor bermodal besar akan memiliki tingkat penerimaan terhadap resiko lebih besar dibanding pemodal kecil. Faktor personal lain manajemen resiko, seperti tujuan, karakter dan usia juga berpengaruh dalam menyusun rasio.

Untuk menyesuaikan rasio tersebut ke dalam aktifitas transaksi manajemen resiko juga tidak terlalu rumit, ada banyak cara yang dapat dilakukan, misalnya dengan merubah komposisi modal, stop loss atau bahkan dengan merubah exit point.

Menyusun rasio anda sendiri

Penyusunan manajemen resiko reward tidak perlu rumit, bahkan sangat sederhana . Anda hanya perlu menjawab dua pertanyaan di bawah ini;

1. Berapa jumlah keuntungan yang Anda inginkan dari setiap transaksi? Berapa jumlah dana yang rela Anda tempatkan ke dalam resiko untuk mendapatkan keuntungan tersebut?

2. Setelah Anda menjawabnya, bagilah jumlah keuntungan tersebut terhadap jumlah resiko yang Anda relakan, dan hasilnya Anda telah mendapatkan rasio risk reward Anda sendiri.

Win Loss Ratio

Rasio ini bermaksud mengukur seberapa besar presentase manajemen resiko kemenangan berbanding kerugian yang dihasilkan oleh sistem trading Anda.

Untuk mendapatkannya, Anda tentunya harus memiliki sistem manajemen resiko terlebih dahulu, susunlah sistem tersebut dan uji hasilnya baik dalam bentuk back testing ataupun forward testing dengan menggunakan demo account.

Anda juga dapat melakukannya dengan test visual melalui grafik jika itu mudah dilakukan. Setelah itu, catatlah hasil berapa kali sistem tersebut menghasilkan keuntungan dan berapa kali menghasilkan kegagalan. Dengan demikian manajemen resiko Anda telah mendapatkan win loss ratio.

Pareto Principle

“Vital few and trivial many”. Prinsip Pareto mengatakan bahwa 20% dari sesuatu itu selalu mendatangkan hasil 80%. Atau dengan kata lain, 80% hasil diperoleh dari 20% aktifitas, dan 20% dari hasil selalu diperoleh dari 80% aktifitas. Dalam artian trading, profit yang efektif itu datang hanya dari sebagian kecil (20%) aktifitas transaksi Anda.

Anda tidak harus mengadopsi angka prinsip ini secara persis, yang terpenting yang harus kita pahami adalah bahwa kebanyakan dari aktifitas trading biasanya hanya menyumbang sebagian kecil bagi pertumbuhan modal kita.

Sebagai contoh manajemen resiko, katakanlah sebuah metode memiliki probabilitas 60% kekalahan dan 40% kemenangan. Prinsip diatas dapat berjalan seperti ilustrasi dibawah;

10 Transaksi EUR/USD; setiap transaksi memiliki SL 50 poin dan TP 100. 6 dari transaksi tersebut terkena stoploss dan menghasilkan kerugian, 4 lainnya menghasilkan keuntungan.

6 Transaksi Loss x 50 poin (pips) x $10/poin =- $3,000

4 Transaksi Profit x 100 poin x $10/poin = +$4,000Artinya bahwa dengan mengelola manajemen resiko trading Anda, metode yang buruk sekalipun masih dapat Anda manfaatkan untuk menghasilkan keuntungan.

I.4 Review

Ketika trading, hal yang perlu Anda perhatikan dalam manajemen resiko adalah seberapa besar total kekayaan Anda yang siap Anda tempatkan ke dalam resiko. (Saran pada umumnya berkisar antara 20¬% dan 30%..

Hal lain yang perlu diperharikan ketika trading adalah manajemen resiko pergerakan harga, volatilitas, resiko margin dan juga resiko untuk posisi overnight

Rasio risk to reward akan memberikan perbandingan manajemen resiko yang diambil terhadap profit yang dihasilkan.II. Manajemen Modal (Money Management)

Bagian ini akan membahas:

Konsep dasar manajemen modal

Martingale

Anti Martingale

Averaging

Pyramiding

Fixed FractionManajemen Modal (money management) dalam artian finansial adalah sebuah proses penempatan modal di masa kini dan perencanaan modal di masa datang. Proses penempatan manajemen modal tersebut, lama-kelamaan mengalami evolusi dan terus menyesuaikan diri dengan wadahnya sehingga akhirnya memiliki banyak keragaman persepsi.

Para penasehat manajemen modal keuangan biasanya akan berfikir keras untuk menjawab pertanyaan-pertanyaan berapa yang harus dialokasikan, apa saja resikonya dan berapa besar peluangnya?

Hal yang sama juga berlaku dalam dunia trading. Manajemen Modal juga harus mampu menjawab pertanyaan-pertanyaan tersebut. Sehingga dari sini, maka banyaklah istilah-istilah yang disandarkan kepada Manajemen Modal bermunculan, diantaranya adalah alokasi aset, pengukuran posisi, alokasi

portofolio, manajemen posisi atau bahkan manajemen modal perdagangan (terj. bebas dari trade management).

Keseluruhan istilah tersebut pada dasarnya memiliki perbedaan di ciri khas masing-masing, namun memiliki banyak persamaan. Sehingga manajemen modal tidak ada salahnya jika demi kepentingan praktis istilah-istilah tersebut disejajarkan.

II.1 Tipe-tipe Manajemen Modal

Metode Manajemen Modal memiliki banyak variasi, namun umumnya metode yang ada paling tidak masuk dalam dua katagori, yakni “add winning” or “add loosing”.

Menambah pada posisi untung, jika tidak menggunakan asumsi penggandaan naik (doubling up) maka pilihan jatuh pada Pyramiding. Dan jika manajemen modal menggunakan prinsip tersebut, maka pilihan jatuh pada metode Anti Martingale.

Dan Menambah pada posisi rugi, akan masuk dalam dua katagori manajemen modal. Menggunakan prinsip penggandaan menurun (doubling down) maka jatuh pada katagori Martingale, dan jika tidak menggunakan prinsip tersebut, maka pilihan manajemen modal jatuh pada Averaging.

Martingale

Martingale merupakan teori manajemen modal probabilitas yang memungkinkan kesamaan nilai sesuatu dimasa tertentu dengan masa sebelumnya dengan menggunakan prinsip penggandaan. Metode ini dipopulerkan pada abad ke 18, oleh Paul P. Levy dan pertama kali digunakan sebagai salah satu metode tebak-tebakan (betting) di Francis.

Dalam dunia manajemen modal trading, Martingale dapat diartikan sebagai proses mendapatkan keuntungan sekaligus menutup kerugian dari transaksi sebelumnya dengan keuntungan pertama dari transaksi selanjutnya, melalui penggandaan modal.

Sehingga, setiap kali nilai manajemen modal menurun, ukuran transaksi selanjutnya meningkat. Dengan kata lain, manajemen modal Martingale memilki karakter dasar; resiko meningkat sesuai dengan meningkatnya kerugian. Jika seorang trader mengalami kerugian dalam satu kali perdagangan, maka ukuran lot dalam perdagangan kedua harus meningkat, dalam hal ini menjadi 2 lot.

Sebagai contoh manajemen modal, dalam satu hari, seorang trader merencanakan 5 kali transaksi EUR/USD, stoplloss dan target profit 50 poin,dan Equity awal =$50,000, Lot berganda. Dengan kondisi

perdagangan ternyata 4 kali transaksi loss terjadi berurutan, dan hanya satu transaksi yang menghasilkan keuntungan.

Cara kerja manajemen modal Martingale akan menjadi seperti ini:

1 lot transaksi loss x 50 points = -$500

2 lot transaksi loss x 50 points = -$1,000

4 lot transaksi loss x 50 points = -$2,000

8 lot transaksi loss x 50 points = -$4,000

16 lot transaksi profit x 50 points = +$8,000

Total lot = 31

Total Loss = -$7,500

Total Profit = +$8,000

Net Profit/ Loss = $500

Total Equity = $50,500Metode manajemen modal Martingale hanya membutuhkan sekali kemenangan dalam sekian (n) kali perdagangan, untuk menutupi seluruh kerugian akibat perdagangan sebelumnya dan sekaligus meraup keuntungan.

Contoh manajemen modal diatas membahas bahwa pada transaksi kelima, anda memperoleh keuntungan sebesar $8,000 untuk 8 lot yang berarti profit bersih sebesar $500 setelah 4 kerugian berurut.

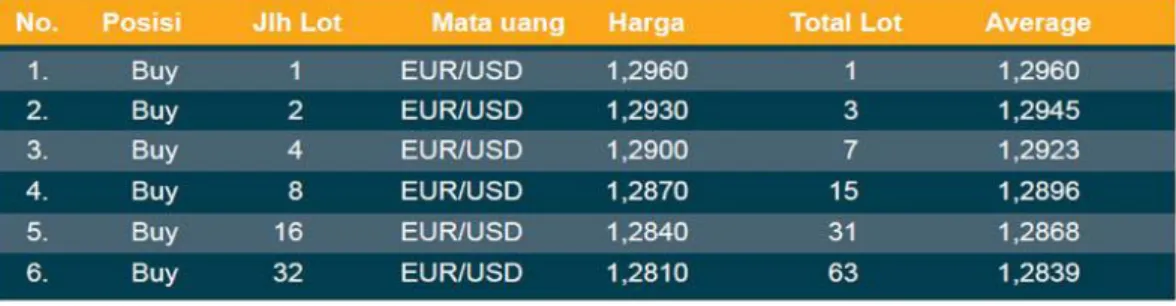

Table 1 adalah contoh dimana anda membeli 1 lot EUR/USD pada harga 1.2960 dan menggandakan jumlah lot setipa penurunan 30 pip (2 lot pada level 1.2930, 4 lot pada 1.2900 dls). Sehingga manajemen modal jumlah lot menambah dan harga menurun pada waktu yang sama, Pada transaksi keenam, jumlah total lot akan 63 lot dengan harga rata2 1.2839. Seorang trader harus selalu berhati-hati dalam strategi tersebut karena market tren dapat menghabiskan equity sehingga perlu ada batasan jumlah transaksi.

Daripada menutup kerugian perdagangan, manajemen modal Martingale yang populer sekarang lebih memilih likuidasi posisi pada saat harga perdagangan mencapai average tertentu plus keuntungan sekian poin. Disini, seorang trader tidak perlu melakukan likuidasi posisi walau dalam keadaan rugi, bahkan harus menggandakan lot setiap kali kerugian mencapai titik tertentu, sampai akhirnya seluruh kerugian tersebut tertutupi ketika harga mencapai titik average. Sistem Martingale seperti ini adalah yang paling populer dan telah diadopsi oleh banyak Automatic Trading Sytem (robot).

Ancaman akan muncul ketika harga bergerak satu arah, seperti uptrend dan downtrend.

Anti Martingale

Dari namanya, metode manajemen modal ini sudah menjelaskan posisinya. Secara kontras dengan Martingale, Anti Martingale tidak akan menggandakan posisi ketika mengalami kerugian. Penambahan hanya terjadi jika posisi dalam keadaan untung. Jadi, resiko manajemen modal akan ditingkatkan sesuai dengan peningkatan keuntungan, tujuannya adalah agar keuntungan yang dicapai semakin tinggi.

Keunggulan yang bisa kita ambil dari manajemen modal ini adalah potensi Anti Martingale dalam menciptakan keuntungan bola salju. Semakin jauh perjalanan semakin besar keuntungan. Namun penting untuk membatasi jumlah transaksi, karena satu trade dapat mengakibatkan kerugian besar

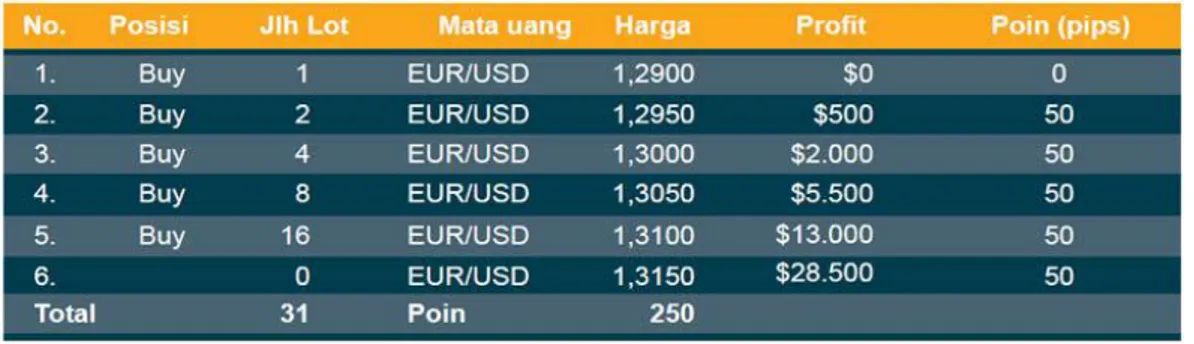

Untuk contoh, simak tabel 2 dimana anda membatasi jumlah transaksi ke lima. Anda membeli EUR/USD pada harga 1.2900 and menggandakan lot setiap kenaikan 50 pip sampai kali kelima di level 1.3100 dengan jumlah lot 16. Setelah level ini, anda tidak akan menambah posisi, kemanapun arah market, sehingga anda akan ada 31 lot sebagai posisi terbuka.

Table 2 Anti Martingale

Kelemahannya akan muncul ketika harga mengalami konsolidasi atau reversal. Jika tidak cepat dintisipasi, akumulasi keuntungan manajemen modal tersebut dengan cepat bisa surut

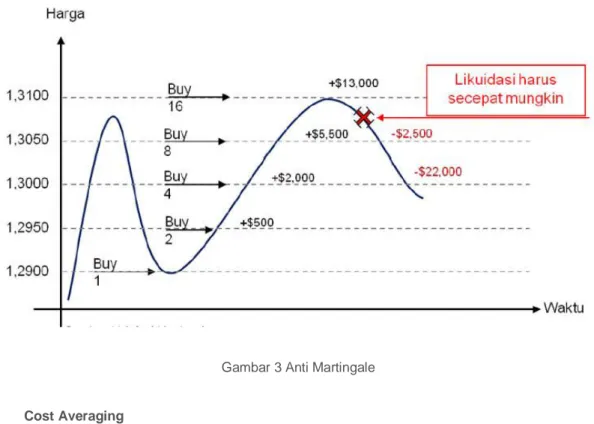

Gambar 3 adalah contoh transaksi, dimana seorang trader membeli 1 lot EUR/USD pada harga 1.2900. Pada transaksi kelima di harga 1.3100, anggaplah harga turun ke 1.3050. Trader tersebut akan menghilangkan sebagian besar profit dan akan memiliki kerugian sebesar -$2,500. Asumsikan kerugian tersebut tidak terjaga dan EUR/USD terus menurun ke 1.2900 (level awal), anda akan memiliki loss sebesar $33,000 untuk 31 lot.

Gambar 3 Anti Martingale

Cost Averaging

Definisi paling mudah bagi metode manajemen modal ini adalah “menambah pada posisi rugi”. Sekilas, metode manajemen modal ini memiliki kemiripan yang sangat dengan Martingale Averaging, karena keduanya menitik beratkan penambahan posisi pada saat transaksi sebelumnya mengalami kerugian.

Namun agar lebih jelas, mari kita lihat contoh; Jika seorang trader bertransaksi EUR/USD dan menggunakan metode Cost Averaging 20 poin, dalam 6 kali transaksi.

Pada tabel 4, dapat dilihat bahwa manajemen modal total lot yang dihasilkan hanya berjumlah 6, sesuai dengan jumlah transaksi. Averaging tidak menggunakan prinsip Doubling atau penggandaan posisi, sehingga penambahan keuntungan tidak secepat Martingale. Namun demikian, potensi kerugian yang ditimbulkan pun tentunya lebih kecil dibanding Martingale

Faktor manajemen modal yang kedua adalah, Cost Averaging tidak bertujuan untuk satu kali kemenangan, melainkan ke arah akumulasi posisi, yang umum digunakan dalam trading jangka menengah dan panjang.

Metode manajemen modal tersebut sangat sering diaplikasikan ke pasar Forex, saham, dan reksa dana, tetapi tidak begitu terkenal untuk futures karena ada tanggal kadaluarsa.

Pyramiding

Manajemen modal Pyramiding, adalah kebalikan secara total dari metode Cost Averaging. Yakni; menambah pada posisi untung”.

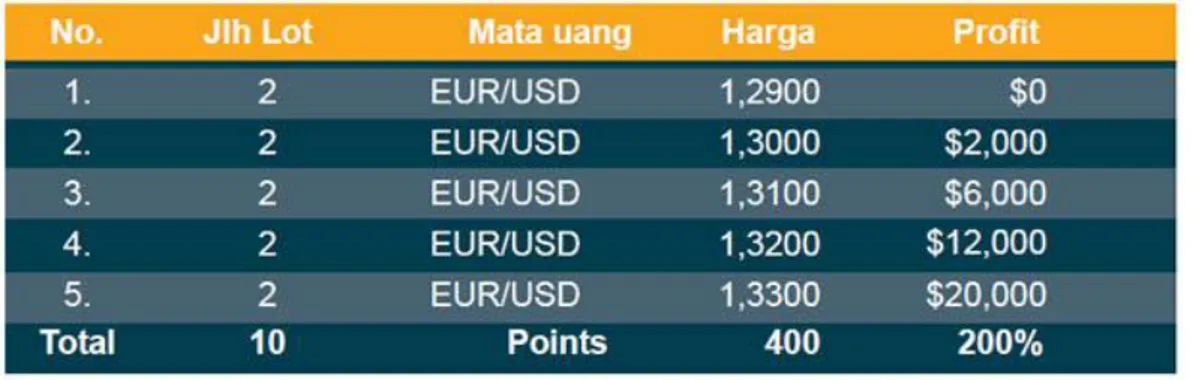

Manajemen modal seorang trader mengalokasikan dananya sebesar $10,000 untuk trading EUR/USD, dan membeli 2 lot diharga 1.2900, dan akan kembali membeli 2 lot jika harga Euro mencapai 1.3000, dan seterusnya, maka Devy hanya membutuhkan 5 kali transaksi dengan trend bergerak 400 poin untuk membuat return 200% seperti yang dapat dilihat pada tabel 5.

Tabel 5 Pyramiding

Logika dibalik Pyramiding adalah jika pasar bergerak sesuai dengan yang diharapkan, maka kemungkinan besar trend sedang terjadi. Dan tambahan posisi perlu dilakukan dengan harapan pasar akan meneruskan arah sesuai dengan trend, dan manajemen modal ini bisa sangat powerful dalam menciptakan keuntungan.

Namun bagaimanapun, setiap metode manajemen modal memiliki kelemahan tersendiri. Pyramiding bisa juga mengecewakan jika harga bergerak tidak sesuai dengan perkiraan atau harapan sebelumnya.

Fixed Fractional Position Sizing

Manajemen modal jenis ini beserta variasinya merupakan metode yang pernah terbanyak dan paling direkomendasikan oleh trader profesional dan mungkin kita disadari atau tidak telah menggunakan metode manajemen modal ini sejak lama.

Secara sederhana, Manajemen modal Fixed Fractional method adalah penentuan ukuran posisi secara tetap (fixed) berdasarkan persentase manajemen modaltertentu dari jumlah jumlah modal.

Sebagai contoh, seorang trader katakanlah seorang trader memiliki modal $10,000 dan menggunakan Fixed Fractional Method 5%, maka ia tidak akan mau menerima resiko lebih dari $500 ($10,000 x 0.05) dalam setiap transaksi yang dilakukannya.

Dan jika ia adalah EUR/USD trader, maka manajemen modal ia akan menempatkan stop loss 50 poin lebih rendah dari harga beli, atau 50 poin lebih tinggi jika mengambil posisi jual, dengan ukuran stop tersebut berarti dia hanya akan menggunakan manajemen modal 1 lot dalam transaksinya.

Dan jika, ia kemudian memutuskan untuk meningkatkan resikonya menjadi 10%, maka ia dapat menambah jumlah posisi menjadi 2 lot dalam transaksi tersebut.

$ 10,000 x 0.10 = $ 1,000 $ 1,000 =2 lots $ 500

Jumlah kontrak yang dipilih untuk trading bisa meningkat dengan modal. Asumsikan risiko maksimum sebesar 10% per transaksi. Artinya untuk setiap $10,000, anda dapat be-resiko $1,000 per trade.

Sebagai contoh manajemen modal, tabel 6 memperlihatkan bahwa untuk setiap peningkatan $10,000 modal, satu lot ekstra dapat ditambah untuk trading, karena setiap lot membutuhkan $1,000 sebagai margin. Jika modal meningkat ke $20,000, 2 lot dapat diperdagangkan. Jika modal turun balik ke $10,000, hanya 1 lot diperbolehkan seperti sebelumnya. Semakin tinggi modal, semakin tinggi lot

Tabel 6 Fixed Fraction

II.2 Review

Manajemen modal berkaitan dengan resiko untuk setiap transaksi

Ada dua jenis konsep manajemen modal yaitu berdasarkan transaksi terakhir dan berdasarkan ekuiti.

Jenis manajemen modal pada umunya menambah posisi pada saat untung atau rugi dengan jumlah lot tetap atau dengan penggandaan.

Melalui Fixed Fractional Anda dapat memilih persentase resiko yang ingin digunakan.

Semakin tinggi persentase resiko terhadap ekuiti, semakin sedikit transaksi rugi yang mampu Anda terima.III. Psikologi Trading

Tips Sistem Trading Mudah Tanpa Emosi

Sistem trading yang menguntungkan dan konsisten, banyak yang beranggapan sangat sulit untuk disusun. Sebetulnya Anda tidak harus menyusun sistem trading dengan serumit dan sesulit itu, sebab mayoritas trader yang berakhir rugi dalam trading bukan dikarenakan sistem trading mereka yang buruk, namun diakibatkan oleh emosi dan sikap tidak disiplin dengan peraturan yang sudah di tentukan. Dalam bisnis trading, jika emosi menjadi pengendali, Anda pasti akan gagal. Sehingga Anda juga memerlukan mindset sistem trading yang kuat dengan trading plan yang juga kuat.

Jika diringkas, sistem trading di bawah ini adalah alasan utama yang menyebabkan kegagalan dalam trading:

Salah menempatkan modal (tidak sesuai dengan produknya)

Tidak mempelajari pasar

Melakukan analisa/interpretasi yang kurang tepat

Mengejar pasar (masuk posisi walupun kriterianya belum memenuhi).

Tidak mau menerima kerugian (posisi ditahan tanpa menggunakan stop loss)Untuk sistem trading tanpa emosi, ada empat tips yang sangat mudah yang akan membedakan antara pemenang dan pecundang;

III.1 Menyusun Trading Plan

Memiliki sebuah sistem trading plan dan dikuti supaya Anda mengetahui kapan untuk mengambil posisi dan kapan tidak mengambilnya. sistem trading ini sering dilupakan ketika sedang berada dalam kondisi profit.

Dalam sistem trading, Anda harus ambil posisi sesusai trading plan Anda dan bukan sesuai keaadan sekarang. Anda tidak akan mengetahui bahwa sistem trading akan berjalan baik atau buruk jika strategi tidak dijalankan secara konsisten dan alasan sistem trading terus diubah. Sering sekali trader tidak mengikuti sistem trading plan ketika sedang mengalami kerugian, padahal saat tersebut adalah saat-saat kritis dan paling menentukan bagi berkembangnya kemampuan sistem trading ke depan.

III.2 Sistem Trading; Simple dan Fleksibel

Trader yang berhasil adalah trader yang sudah menerima bahwa tidak ada sistem trading yang akan berjalan baik selama lamanya. Walaupun trader yang berhasil sangat percaya terhadap sistem trading indikator teknikalnya, namun mereka juga menyadari bahwa terdapat banyak faktor lain yang mempengaruhi performanya.

Karena hal inilah mereka selalu membuka pikiran dan mencari ide baru, belajar dari pengalaman dan akan melakukan trial and error agar ketika sistem trading dievaluasi (pada periode tertentu), mereka dapat memperbaiki sistemnya atau mengubah metodologi sesuai keadan pasar dengan risk to reward yang menarik. Untuk menjadi trader yang sukses, Anda harus mengerti bagaimana sistem trading bereaksi pada saat pasar berubah dan ini akan selalu terjadi.

III.3 Fokus untuk menjadi konsisten

Trader yang sudah berhasil lebih mementingkan sikap konsisten dibanding profit yang langsung atau cepat.

strategi/ sistem trading yang baik dan Anda belum tentu akan bisa memperoleh profit yang konsisten untuk jangka waktu lama.

III.4 Take Action

Trader yang sukses akan selalu mengambil tindakan. Aktivitas trading mereka tidak akan terpengaruhi oleh rasa takut. Sebagai contoh, mereka tidak akan menahan posisi yang merugikan (yang tidak sesuai dengan rencana trading) sambil berharap bahwa posisi tersebut akan berbalik menjadi posisi yang menguntungkan. Mereka juga tidak akan terburu-buru panik dalam mengambil tindakan yang tidak sesuai rencana sistem trading.

Tips Praktis Agar Trading Lebih Optimal

Strategi Trading

Strategi trading dalam dunia investasi, memiliki strategi dan teknik masing masing untuk menganalisis dan mengambil keputusan transaksi. Beberapa diantara strategi trading mereka ada yang hanya menggunakan strategi trading fundamental (misalnya berdasarkan berita atau indikator terkini) atau hanya menggunakan faktor teknikal (misalnya mengamati grafik dan indikator harga) sementara beberapa strategi trading yang lain menggabungkan kedua jenis analisa di atas.

Dari sisi jenis strategi trading mereka, ada yang melakukan transaksi 2 atau 3 kali setahun (jangka waktu panjang), ada juga yang mengambil posisi hingga 50 kali transaksi per hari (jangka waktu yang sangat pendek dan hanya mencari keuntungan kecil dalam setiap transaksinya). Beberapa diantara mereka ada yang berhasil, baik dengan strategi trading yang sama maupun berbeda, menggunakan jangka waktu panjang maupun pendek, namun banyak pula yang gagal.

Mereka yang menghasilkan keuntungan di pasar secara konsisten jika dipertemukan strategi trading akan memiliki karakteristik dan pilosofi yang sama. Kami meringkas karakteristik tersebut agar memudahkan Anda dalam memahami dan mengaplikasikannya.

6 karakteristik dan pilosofi umum strategi trading yang dimiliki oleh trader yang berhasil adalah:

III.5 Trading Plan

Keseluruhan trader yang sukses memiliki trading plan. Secara umum isi dari strategi trading plan tersebut adalah :

Penentuan secara spesifik kapan akan mengambil posisi dan kapan akan melikuidasi posisi tersebut. Penentuan resiko strategi trading yang juga spesifik. Kapan, di harga berapa kerugian akan di hentikan, berapa jumlah resiko maksimal yang akan diterima. Penyesuaian hasil trading dengan kapasitas transaksi. Penyesuaian strategi trading ini dilakukan baik ketika menghadapi keuntungan maupun kerugian, baik menggunakan leverage maupun tidak

Yang terpenting dalam strategi trading plan ini bukan hanya pada penyusunannya, namun lebih kepada pelaksanaannya. Trader yang sukses tersebut melaksanakan strategi trading dengan sabar dan disiplin rencana yang telah disusun, tidak mudah panik menghadapi kondisi pasar yang bergerak dinamis dan selalu menganggap bahwa trading adalah bisnis atau investasi jangka panjang.Setelah Anda menyusun strategi trading Anda sendiri, hal yang terbaik Anda lakukan adalah melaksanakan rencana tersebut dengan disiplin dan sabar. Waktu akan membantu Anda mengenali kapan strategi trading tersebut harus di review dan disesuaikan kembali.

III.6 Menerima kerugian

Umumnya di atas 90% dari trader yang gagal adalah yang tidak pernah belajar menerima kerugian. Merasa bahwa keputusan mereka benar dan ketika terjadi kesalahan, strategi trading mereka fokus pada posisi yang yang mengalami kerugian dan melewatkan kesempatan transaksi lain yang muncul. Trader yang sukses tidak pernah menganggap kerugian bersifat personal, bukan soal strategi trading siapa yang benar, tapi lebih kepada bagaimana menghasilkan keuntungan. Mereka yang berhasil adalah yang langsung menghentikan posisi (cut loss) ketika memahami kesalahan dan fokus pada peluang lain yang dapat dimanfaatkan untuk mengambil keuntungan.

III.7 Mudah dan sederhana

Karakteristik trader sukses yang lain adalah bahwa mereka tidak membuat aturan transaksi menjadi rumit dan kompleks. Aturan transaksi strategi trading mereka simple dan mudah untuk diikuti atau disesuaikan dengan perubahan pasar yang konstan.

III.8 Hasil lebih baik dengan resiko yang kecil

Sebelum masuk posisi, trader sukses mempertimbangkan berapa potensi kerugian dan berapa potensi keuntungan. Jika strategi trading mereka menemukan peluang resiko yang tidak sepadan dengan keuntungan, maka mereka tidak akan mengambil posisi.

Trader sukses tidak terburu-buru dalam mengambil keuntungan, namun juga tidak akan menunggu hingga keuntungan berubah menjadi kerugian.

III.9 Mengikuti arah harga

Sejarah telah membuktikan bahwa strategi trading trader yang berhasil adalah trader yang hanya mengambil peluang transaksi yang sesuai dengan arah (trend) pasar. Hal ini juga berlaku bagi swing trader, yang mengambil posisi pendek dan cenderung berlawanan dengan trend besar. Strategi trading mereka mengambil posisi sesuai dengan trend dengan periode yang berbeda.

III.10 Jangan Over-trading

Trader yang sukses tidak akan terlibat atau terikat terlalu dalam terhadap satu posisi pada satu instrumen.

Banyak trader masuk posisi tanpa alasan yang jelas dan tidak sesuai dengan strategi tradingnya. Tidak demikian halnya pada trader sukses, strategi trading mereka masuk posisi dengan alasan yang jelas, sesuai dengan seluruh kriteria yang ada dalam rencana strategi trading dan fokus pada keseluruhan rencana dan bukan hanya pada hasil posisi yang ada.

Walaupun sebagian besar trader sudah mengetahui poin penting strategi trading yang menentukan dalam keberhasilan trading, tapi sedikit dari mereka yang benar-benar mengaplikasikan strategi trading apa yang telah di ketahui. Pelaksanaan inilah yang membedakan antara trader sukses dan gagal.