BAB II

KAJIAN PUSTAKA DAN RERANGKA PEMIKIRAN

A. Kajian Pustaka A.1. Teori

A.1.1 Teori Argumentasi Hukum

Menurut Dr. Kusnu Goesniadhie, SH, M.Hum, dalam makalah berjudul Argumentasi Hukum Dalam Proses Peradilan tahun 2007, argumentasi hukum adalah: “alasan berupa uraian penjelasan yang diuraikan secara jelas, berupa serangkaian pernyataan secara logis, untuk memperkuat atau menolak suatu pendapat, pendirian atau gagasan, berkaitan dengan asas hukum, norma hukum dan peraturan hukum konkret, serta sistem hukum dan penemuan hukum”.

Penulis menggunakan teori argumentasi hukum ini karena penulis berpendapat bahwa Wajib Pajak memberikan alasan-alasan kepada Majelis Hakim mengenai penjelasan secara logis terhadap peraturan hukum, dalam hal ini Keputusan Menteri Keuangan Nomor 575 tahun 2000, untuk memperkuat pendapat Wajib Pajak tersebut dalam proses Banding yang dilakukan Oleh Wajib Pajak atas sengketa pengkreditan Pajak Masukan atas penyerahan Tandan Buah Segar pada perusahaan kelapa sawit dimana penyerahan Tandan Buah Segar termasuk ke dalam penyerahan yang dibebaskan dari pemungutan PPN. Pihak Wajib Pajak dan Fiskus saling berargumen atau menyampaikan pendapat dalam

proses persidangan untuk menyakinkan Majelis Hakim untuk membenarkan pendapat salah satu pihak yang bersengketa.

A.1.2 Pengertian Pajak

Pengertian Pajak yang dikemukan oleh Prof. Dr. P. J. A. Adriani yang telah diterjemahkan oleh R. Santoso Brotodiharjo seperti yang dikutip oleh Waluyo (2014:2):

Pajak adalah iuran kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang lansung dapat ditunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas negara yang menyelenggarakan pemerintahan.

Pengertian Pajak menurut Prof. Edwin R.A. Seligman dalam buku Essay in Taxation yang diterbitkan di Amerika, yang dikutip oleh Waluyo (2014:2), menyatakan: “Tax is compulsary contribution from the person, to the government to depray the expenses incurred in the common interest of all, without reference to special benefit conferred”. Dari definisi di atas terlihat adanya kontribusi seseorang yang ditujukan kepada negara tanpa adanya manfaat yang ditujukan secara khusus kepada seseorang.

Pengertian Pajak menurut Pasal 1 angka 1 Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum Dan Tata Cara Perpajakan adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan

imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar- besarnya kemakmuran rakyat.

A.2. Pajak Pertambahan Nilai A.2.1 Pengertian Value Added

Pengertian Value Added menurut Alain Tait yang dikutip oleh Rosdiana, Irianto, dan Putranti (2011:68), adalah:

Value added is the value that a producer (whether a manufacturer, distributor, advertising agent, hairdresser, farmer, race horse trainer, or circus owner) adds to his raw materials or purchases (other than labor) before selling the new or improved product or service. That is, the inputs (the raw materials, transport, rent, advertising, and so on) are bought, people are paid wages to work on these inputs and, when the final good or service is sold, some profit is left. So value added can be looked at from the additive side (wages plus profit) or from the substractive side (output minus input).

A.2.2 Pengertian Pajak Pertambahan Nilai (Value Added Tax)

Pajak Pertambahan Nilai (PPN) bukanlah suatu bentuk perpajakan baru, namun pada dasarnya merupakan Pajak Penjualan yang dibebankan dalam bentuk yang berbeda. Oleh karena itu, maka Legal Character dari Pajak Pertambahan Nilai adalah juga sebagai Pajak Tidak Langsung atas Konsumsi yang bersifat umum (general indirect tax on consumption) yang dipungut dengan sistem yang berbeda dari Pajak Penjualan. Value Added Tax (VAT) atau taxe sur la valeur ajoutee, pertama kali diperkenalkan di negara Prancis pada tahun 1954.

Dengan berbagai kelebihan-kelebihannya, konsep ini sekarang diterapkan hampir di seluruh negara di dunia, terutama di negara-negara Eropa. Meskipun OECD menganjurkan untuk negara-negara berpaling pada pajak atas konsumsi,

namun demikian tidak ada organisasi internasional yang secara formal mengawasi penerapan PPN. Sehingga dalam implementasinya di setiap negara, terjadi perkembangan yang berbeda-beda, antara lain karena faktor bahasa. Akibatnya, seperti kata Tait, meski VAT telah diadopsi secara tepat dan menyebar ke berbagai negara, namun tidak ada fenomena yang paralel (unparalleled tax phenomenon). Sistem PPN merupakan konsep baru dalam sistem pemungutan pajak tidak langsung yang muncul secara cepat di dunia.

Pajak Pertambahan Nilai di Indonesia merupakan terjemahan dari Value Added Tax. Kata ”value added tax” merupakan istilah bahasa Inggris yang bersumber dari dua bentuk istilah valued added tax dan value added tax, suatu istilah yang tidak berlaku universal. Istilah ini bersumber dari istilah aslinya yang berbahasa Prancis, yang bila diterjemahkan lebih cocok adalah added value tax.

Namun demikian, pada dasarnya VAT lebih mengarah kepada pajak atas barang dan jasa. “The term VAT is preffered to ‘goods and services tax”. Seperti halnya Amerika Serikat dan Australia yang mengenakan apa yang disebut Goods and Services Tax (GST).

Pajak Pertambahan Nilai (Value Added Tax atau Belasting Toegevoegde Waarde) pada dasarnya merupakan Pajak Penjualan yang dipungut beberapa kali (multistage stage levies) atas dasar nilai tambah yang timbul pada semua jalur produksi dan distribusi. Jadi PPN, ini dapat dipungut beberapa kali pada berbagai mata rantai jalur produksi dan distribusi, namun hanya pada pertambahan nilai yang timbul pada setiap jalur yang dilalui barang dan jasa. Hal ini sejalan dengan

yang dikatakan oleh Ebrill, dkk. yang dikutip oleh Rosdiana, Irianto, dan Putranti (2011:66) bahwa:

The key features of the Value Added Tax are that it is a broad-based tax levied at multiple stage of production, with – crucially – taxes on inputs credited against taxes on output. That is, while sellers are required to charge the tax on all their sales, they can also claim in a credit for taxes that they have been charged on their input.

A.2.3 Karakteristik (Legal Character) Pajak Pertambahan Nilai

Karakteristik Pajak Pertambahan Nilai Indonesia, dapat dirinci sebagai berikut:

a. Pajak Pertambahan Nilai merupakan Pajak Tidak Langsung

Karakter ini memberikan suatu konsekuensi yuridis bahwa antara pemikul beban pajak (destinataris pajak) dengan penanggung jawab atas pembayaran pajak ke kas negara berada pada pihak yang berbeda. Pemikul beban pajak ini secara nyata berkedudukan sebagai pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak. Sedangkan penanggung jawab atas pembayaran pajak ke kas negara adalah Pengusaha Kena Pajak yang bertindak selaku penjual Baran Kena Pajak atau pengusaha Jasa Kena Pajak. Oleh karena itu, apabila terjadi penyimpangan pemungutan Pajak Pertambahan Nilai, Administrasi Pajak (fiskus) akan meminta pertanggungjawaban kepada Penjual Barang Kena Pajak atau Pengusaha Jasa Kena Pajak tersebut, bukan kepada pembeli, walaupun pembeli kemungkinan juga berstatus sebagai Pengusaha Kena Pajak.

b. Pajak Objektif

Yang dimaksud dengan pajak objektif adalah suatu jenis pajak yang saat timbulnya kewajiban pajak ditentukan oleh faktor objektif, yaitu adanya taatbestand. Adapun yang dimaksud dengan taatbestand adalah keadaan, peristiwa atau pebuatan hokum yang dapat dikenakan pajak yang juga disebut dengan nama objek pajak. Sebagai Pajak Objektif, timbulnya kewajiban untuk membayar Pajak Pertambahan Nilai ditentukan oleh adanya objek pajak.

Kondisi subjektif subjek pajak tidak ikut menentukan. Pajak Pertambahan Nilai tidak membedakan antara konsumen berupa orang dengan badan, antara konsumen yang berpenghasilan tinggi dengan berpenghasilan rendah.

Sepanjang mereka mengkonsumsi barang atau jasa dari jenis yang sama, mereka diperlakukan sama.

c. Multli Stage Tax

Multi stage tax adalah karakteristik Pajak Pertambahan Nilai yang bermakna bahwa PPN dikenakan pada setiap mata rantai jalur produksi maupun jalur distribusi. Setiap penyerahan barang yang menjadi objek Pajak Pertambahan Nilai mulai dari tingkat pabrikan (manufacturer) kemudian di tingkat pedagang besar (wholesaler) dalam berbagai bentuk atau nama sampai dengan tingkat pedagang pengecer (retailer) dikenakan Pajak Pertambahan Nilai.

d. PPN Terutang untuk Dibayar ke Kas Negara Dihitung Menggunakan Indirect Subtraction Method / Credit Method / Invoice Method

Pajak yang dipungut oleh PKP Penjual atau Pengusaha Jasa tidak secara otomatis wajib dibayar ke kas negara. PPN terutang yangwajib dibayar ke kas negara merupakan hasil perhitungan mengurangkan PPN yang dibayar kepada PKP lain yang dinamakan Pajak Masukan (input tax) dengan PPN yang dipungut dari pembeli atau penerima jasa yang dinamakan Pajak Keluaran (output tax). Pola ini dinamakan metode pengurangan tidak langsung (indirect substraction method). Pajak yang dikurangkan dengan pajak untuk memperoleh jumlah pajak yang akan dibayar ke kas negara dinamakan tax credit. Oleh karena itu, pola ini dinamakan juga metode pengkreditan (credit method). Untuk mendeteksi kebenaran jumlah Pajak Masukan dan Pajak Keluaran yang terlibat dalam mekanisme ini dibutuhkan suatu dokumen penunjang sebagai alat bukti. Dokumen penunjang ini dinamakan Faktur Pajak (tax invoice), sehingga metode ini dinamakan juga metode faktur (invoice method).

Sebagai konsekuensi penggunaan credit method untuk menghitung Pajak Pertambahan Nilai yang terutang maka pada setiap penyerahan Barang Kena Pajak atau Jasa Kena Pajak, Pengusaha Kena Pajak yang bersangkutan diwajibkan untuk membuat Faktur Pajak sebagai bukti pungutan pajak. Di pihak lain, bagi pembeli, penerima jasa atau importer merupaka bukti pembayaran pajak. berdasarkan Faktur Pajak inilah akan dihitung jumlah pajak terutang dalam suatu masa pajak, yang wajib dibayar ke kas negara.

Sesuai dengan pola atau metode yang digunakan ini maka mekanisme pemungutan dan penghitungan PPN mutlak memerlukan Faktur Pajak sebagai dokumen yuridis untuk membuktikan kebenaran jumlah Pajak Masukan dan Pajak Keluaran yang terlibat dalam pengkreditan.

e. Pajak Pertambahan Nilai adalah Pajak atas Konsumsi Umum Dalam Negeri Sebagai pajak atas konsumsi umum dalam negeri, Pajak Pertambahan Nilai hanya dikenakan atas konsumsi Barang Kena Pajak dan/atau Jasa Kena Pajak yang dilakukan di dalam negeri. Oleh karena itu, komoditi impor dikenakan Pajak Pertambahan Nilai dengan presentase yang sama dengan produk domestik. Sebagai pajak atas konsumsi sebenarnya tujuan akhir Pajak Pertambahan Nilai adalah mengenakan pajak atas pengeluaran untuk konsumsi (a tax on expenditure) baik yang dilakukan oleh perseorangan maupun oleh badan baik badan swasta maupun badan Pemerintah dalam bentuk belanja barang atau jasa yang dibebankan pada anggaran belanja negara.

f. Pajak Pertambahan Nilai Bersifat Netral

Netralitas Pajak Pertambahan Nilai (PPN) dibentuk oleh dua faktor yaitu:

1. PPN dikenakan baik atas konsumsi barang maupun jasa.

2. Dalam pemungutannya, PPN menganut prinsip tempat tujuan (destination principle).

g. Tidak Menimbulkan Dampak Pengenaan Pajak Berganda

Kemungkinan pengenaan pajak berganda seperti yang dialami dalam era UU Pajak Penjualan (PPn) 1951 dapat dihindari sebanyak mungkin karena Pajak Pertambahan Nilai dipungut atas nilai tambah saja.

A.2.4 Kelebihan dan Kekurangan Pajak Pertambahan Nilai (VAT) Kelebihan Pajak Pertambahan Nilai

Beberapa kelebihan PPN menurut Terra adalah sebagai berikut:

1. Fiscal Advantages

Bagi pemerintah, terdapat beberapa keuntungan jika menerapkan VAT.

Pertama, karena cakupan yang luas yang meliputi seluruh jalur produksi dan distribusi sehingga potensi pemajakannya juga besar. Kedua, karena sangat mudah untuk menimbulkan value added di setiap jalur produksi dan distribusi sehingga potensi pemajakannya semakin besar. Terakhir, dengan menggunakan sistem invoice (faktur pajak), lebih mudah untuk mengawasi pelaksanaan kewajiban perpajakan oleh Wajib Pajak serta mendeteksi adanya penyalahgunaan hak pengkreditan Pajak Masukan.

PPN sebagai pajak tidak langsung dikenakan pada setiap jalur produksi dan distribusi merupakan mesin uang (money machine) pemerintah untuk menghimpun sumber penerimaan negara yang produktif.

2. Psychological Advantages

Keuntungan psikologis dari pajak tidak langsung adalah sering kali pembayar pajak tidak menyadari telah membayar pajak. Sebagai salah satu bentuk pajak tidak langsung, keuntungan ini pun melekat (inherent) dalam PPN, karena pajak pada umumnya sudah dimasukkan ke dalam harga jual/harga yang dibayar oleh konsumen, maka sering kali konsumen tidak menyadari bahwa dia sudah membayar pajak. Hal ini berbeda dengan Pajak Penghasilan dimana pegawai, misalnya merasakan langsung beban pajak

tersebut karena langsung mengurangi gaji yang diterimanya, sementara jika penghasilan tersebut dibelanjakan, umumnya tidak disadari bahwa ada beban pajak yang telah dibayar karena harga barang/jasa yang dikonsumsi sebenarnya sudah termasuk PPN.

Meskipun demikian, pendapatan tentang keuntungan psikologis PPN ini bukan merupakan konsepsi yang bersifat ajeg. Apabila suatu negara menganut sistem indirect substanction method/credit method maka penjualan mempunyai kewajiban untuk menerbitkan faktur yang membuktikan bahwa PPN telah dipungut. Pembeli juga mempunyai kepentingan atas faktur tersebut sebagai bukti agar PPN yang sudah dibayarnya dapat dikreditkan. Karena besarnya PPN yang harus ditanggung/dibayar tertera dalam faktur, maka secara psikologis pembeli menyadari tax burden yang harus ditanggungnya.

3. Economic Advantages

Seperti yang sudah dibahas dalam bab-bab sebelumnya, keunggulan dari Consumption-Based Taxation adalah netral terhadap pilihan seseorang apakah akan saving terlebih dahulu ataukah langsung mengkonsumsikan penghasilan yang didapatnya. PPN juga diyakini dapat membentuk modal (capital formation) serta mendorong pertumbuhan ekonomi lebih cepat.

Secara ekonomis, unggulan lainnya adalah PPN dapat digunakan sebagai instrument kebijakan fiskal untuk mempengaruhi produksi dan konsumsi. Pemerintah dapat menurunkan tarif PPN sehingga harga jual barang menjadi lebih murah. Efek domino yang diharapkan adalah permintaan akan

naik, sehingga pada akhirnya perusahaan akan meningkatkan produksinya sebagai respon atas naiknya permintaan.

Kekurangan Pajak Pertambahan Nilai Beberapa kelamahan Pajak Pertambahan Nilai:

1. Biaya adminstrasi relatif tinggi bila dibandingkan dengan Pajak Tidak Langsung lainnya, baik di pihak administrasi pajak maupun di pihak wajib pajak.

2. Menimbulkan dampak regresif, yaitu semakin tinggi tingkat kemampuan konsumen, semakin ringan beban pajak yang dipikul, dan sebaliknya semakin rendah tingkat kemampuan konsumen, semakin berat beban pajak yang dipikul. Dampak ini timbul sebagai konsekuensi karakteristik PPN sebagai pajak objektif.

3. PPN sangat rawan dari upaya penyelundupan pajak

Kerawanan ini ditimbulkan sebagai akibat dari mekanisme pengkreditan yang merupakan upaya memperoleh kembali pajak yang dibayar oleh Pengusaha dalam bulan yang sama tanpa terlebih dahulu melalui prosedur administrasi fiskus.

4. Konsekuensi dari kelemahan tersebut pada sub 3), PPN menuntut tingkat pengawasan yang lebih cermat oleh administrasi pajak terhadap tingkat kepatuhan wajib pajak dalam melaksanakan kewajiban perpajakannya.

A.2.5 Metode Penghitungan PPN 1. The Addition Method

Pada addition method (dapat diterjemahkan sebagai metode kalkulasi) pajak dihitung dengan menjumlahkan semua elemen yang merupakan pertambahan nilai atas upah, sewa, royalti, bunga, laba, dan yang sejenisnya.

Pajak yang terutang sama dengan tarif dikalikan pertambahan nilai, yaitu jumlah wages dan profit. Jika t1 dan t2 masing-masing merupakan tarif wages dan pofit, maka pajak terutang menjadi jumlah (t1*wages) dan (t2*profits).

Metode ini cocok untuk bentuk pengenaan PPN “Income Type”. Dalam praktiknya, the addition method sulit diterapkan karena pengenaan PPN dianggap akan merupakan tambahan beban pajak setelah coroporate and personal income taxes. Dari referensi yang ada, the addition method hanya diterapkan di Michigan menurut Ben Terra yang dikutip oleh Rosdiana, Irianto, dan Putranti (2011:76).

Contoh mekanisme PPN Addition Method:

Pembelian:

Bahan Baku 2.000 Bahan Pembantu 1.000 Suku Cadang, dll 1.000

Jumlah 4.000

Biaya:

Penyusutan 250

Bunga 750

Gaji/Upah 1.000

Biaya Manajemen 750 Margin/Laba 750

Jumlah 3.500 => Nilai Tambah, PPN = 10% x 3.500 = 350

Harga Jual 7.500

2. The Direct Substraction Method

Pajak terutang pada setiap tingkat sama dengan tarif dikali dengan dasar pengenaan pajak atau pertambahan nilai yang diukur dari selisih antara nilai penjualan dan nilai pembelian (difference between the values of outputs and inputs). Dengan demikian, dalam metode pengurangan langsung (direct substraction method), pajak dihitung dengan jalan mengurangi harga penjualan dengan harga pembelian, baru kemudian dikalikan dengan tarif. Jadi, yang dikurangkan disini adalah harganya. Metode ini juga dikenal dengan nama account method atau business transfer tax = t (output - input).

Contoh mekanisme PPN Direct Substraction Method:

Harga pada waktu penjualan 1.000 Harga pada waktu pembelian 800

Selisih 200

Asumsi tarif PPN = 10%

PPN = 10% x 200 = 20

3. The Indirect Substraction Method (Invoice-Based Credit atau Credit Method) Metode ini merupakan metode yang paling umum digunakan dalam menghitung PPN di beberapa negara. Melalui metode ini, pengusaha pada setiap tingkat produksi sampai dengan distribusi mengenakan PPN atas penjualannya kepada konsumen (the VAT on its output), mengkreditkan PPN yang telah dibayar pada waktu pembelian (the VAT on its input), dan membayar pajak ke Kas Negara. Pajak yang terutang adalah selisih antara (tarif X nilai penjualan) dan (tarif X nilai pembelian), dimana t1 dan t2 masing- masing adalah tarif atas nilai penjualan dan nilai pembelian. Dengan kata lain, pajak yang terutang merupakan selisih antara pajak yang dipungut pada waktu

penyerahan barang (jasa) dengan pajak yang dibayar pada waktu pembelian/perolehan barang (jasa).

Dalam konsep PPN di Indonesia dikenal dengan Pajak Keluaran dikurangi dengan Pajak Masukan. Jadi, yang dikurangkan disini adalah pajaknya, karena adanya sistem kredit pajak maka metode ini dikenal juga dengan metode kredit (credit method). Untuk mengetahui berapa jumlah pajak yang dipungut dan yang telah dibayar, dibuktikan dengan adanya faktur pajak.

Karena dalam kredit pajak akan dapat berjalan baik bila didukung dengan adanya faktur pajak, maka metode ini dikenal juga dengan metode Faktur Pajak (invoice method). Metode ini merupakan metode asli dari model EEC.

Contoh mekanisme PPN Indirect Substraction Method:

Pembelian:

Bahan Baku 2.000 Bahan Pembantu 1.000 Suku Cadang, dll 1.000

Jumlah 4.000

Biaya:

Penyusutan 250

Bunga 750

Gaji/Upah 1.000

Biaya Manajemen 750 Margin/Laba 750

Jumlah 3.500

Harga Jual 7.500

PPN Beli = 10% x 4.000 = 400 PPN Jual = 10% x 7.500 = 750 PPN Kurang Bayar = 350

A.2.6 Yurisdiksi Pemajakan dalam Pemungutan Pajak Pertambahan Nilai Secara teoritis, yurisdiksi pemajakan dalam pemungutan Pajak Pertambahan Nilai dibedakan menjadi 2 (dua), yaitu origin principle dan destination principle.

1. Prinsip Asal (Origin Principle)

Berdasarkan origin principle, negara yang berhak mengenakan pajak adalah negara dimana barang diproduksi atau dimana barang tersebut berasal.

Jika barang diekspor, maka atas ekspor tersebut akan kena pajak. Sebaliknya, tetapi jika barang diimpor, maka atas impor barang tersebut tidak akan dikenakan pajak.

2. Prinsip Tujuan (Destination Principle)

Berdasarkan destination principle, negara yang berhak mengenakan pajak adalah negara dimana barang diproduksi atau dimana barang tersebut dikonsumsi. Jika barang diimpor maka akan kena pajak, tetapi jika barang diekspor, maka tidak akan dikenakan pajak.

Hampir banyak negara sekarang ini menggunakan prinsip tujuan barang, karena lebih netral untuk perdagangan internasional. Hal ini dilakukan dalam rangka harmonisasi perpajakan demi tercapainya iklim perdagangan internasional yang fair dan netral.

B. Penelitian Terdahulu

Peneliti terdahulu yang telah melakukan penelitian adalah Maulana Adhi Surya dengan judul penelitan Evaluasi Kebijakan Pajak Pertambahan Nilai Atas

Feed Additive, program studi kebijakan administrasi perpajakan, tesis tahun 2012, tujuan penelitian tersebut adalah untuk menjelaskan perlakuan PPN atas feed additive dan untuk menjelaskan implikasi dari PPN dibebaskan atau dikenakan atas feed additive terhadap profit Pengusaha Kena Pajak, metode penelitian yang digunakan adalah penelitian kualitatif dengan analisa deskriptif. Hasil penelitiannya adalah:

1. Perbedaan penafsiran perlakuan Pajak Pertambahan Nilai atas feed additive terjadi karena Pengusaha Kena Pajak menafsirkan bahwa feed additive merupakan bagian dari bahan baku pakan ternak, dimana bahan baku pakan ternak merupakan barang yang mendapatkan fasilitas Pajak Pertambahan Nilai yang dibebaskan, sementara fiskus menafsirkan bahwa feed additive bukan merupakan bagian dari bahan baku pakan ternak sehingga dikenakan Pajak Pertambahan Nilai.

2. Implikasi dari PPN dibebaskan atas impor feed additive menyebabkan tidak ada Pajak Masukan yang harus dibebankan ke dalam harga pokok penjualan sehingga Penghasilan Kena Pajak tinggi dan Pajak Penghasilan yang terutang juga tinggi. Namun jika PPN impor dikenakan atas feed additive, menyebabkan Pajak Masukan tersebut tidak dapat dikreditkan karena barang hasil produksi yang dijual merupakan pakan ternak yang mendapatkan fasilitas pembebasan PPN. Akibatnya Pajak Masukan akan dibebankan ke dalam harga pokok penjualan sehingga menyebabkan Penghasilan Kena Pajak menurun dan Pajak Penghasilan yang terutang juga menurun.

Selain Maulana Adhi Surya, terdapat juga penelitian terdahulu lainnya yang dilakukan oleh Riztiar Arinta dengan penelitan mengenai Putusan Pengadilan Pajak Terhadap Sengketa Pengkreditan Pajak Masukan Bagi Perusahaan Terpadu (Integrated), program studi magister akuntansi, tesis tahun 2013, tujuan penelitian tersebut adalah agar Pemerintah dan Wajib Pajak dapat menjalankan hak dan kewajiban perpajakannya sesuai peraturan perundang- undangan, metode penelitian yang digunakan adalah penelitian kualitatif deskriptif. Hasil penelitiannya menunjukkan bahwa dalam membuat peraturan perundang-undangan haruslah cermat dan teliti sehingga dalam pelaksanaannya tidak menyimpang dari maksud dan tujuan dari diterbitkannya undang-undang tersebut. Sengketa pengkreditan Pajak Masukan ini dapat menyebabkan ketidakpastian terhadap dunia usaha dan berdampak pada ketidakpatuhan Wajib Pajak.

C. Rerangka Pemikiran

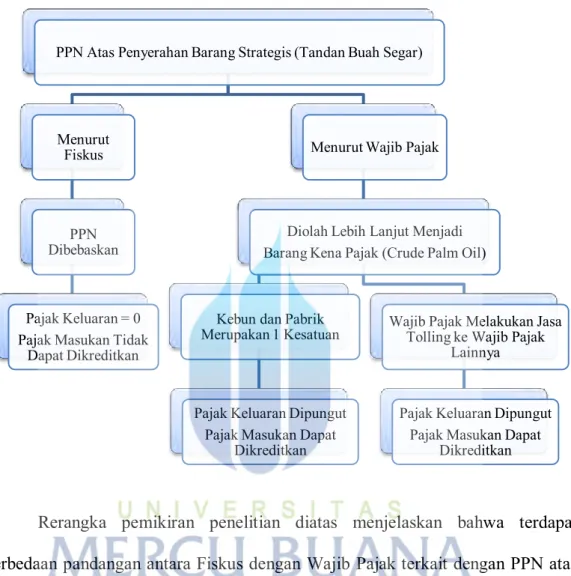

Dalam penelitian ini, penulis mencoba memberikan gambaran rerangka pemikiran yang digunakan untuk membantu peneliti dalam proses menjelaskan dan menganalisis pokok masalah penelitian. Urutan rerangka berpikir yang digunakan di dalam penelitian ini adalah sebagai berikut:

Gambar 2.1. Rerangka Pemikiran Penelitian

Rerangka pemikiran penelitian diatas menjelaskan bahwa terdapat perbedaan pandangan antara Fiskus dengan Wajib Pajak terkait dengan PPN atas penyerahan barang strategis, dalam hal ini barang strategis tersebut adalah tandan buah segar. Berdasarkan pasal 2 ayat 1 Keputusan Menteri Keuangan nomor 575 (selanjutnya disebut KMK 575) mengatur bahwa bagi Pengusaha Kena Pajak (selanjutnya disebut PKP) yang:

a. Melakukan kegiatan usaha terpadu (integrated) yang terdiri dari unit atau kegiatan yang menghasilkan barang yang atas penyerahannya tidak terutang PPN dan unit atau kegiatan yang menghasilkan barang yang atas

PPN Atas Penyerahan Barang Strategis (Tandan Buah Segar)

Menurut Fiskus

DibebaskanPPN

Pajak Keluaran = 0 Pajak Masukan Tidak

Dapat Dikreditkan

Menurut Wajib Pajak

Diolah Lebih Lanjut Menjadi Barang Kena Pajak (Crude Palm Oil)

Kebun dan Pabrik Merupakan 1 Kesatuan

Pajak Keluaran Dipungut Pajak Masukan Dapat

Dikreditkan

Wajib Pajak Melakukan Jasa Tolling ke Wajib Pajak

Lainnya

Pajak Keluaran Dipungut Pajak Masukan Dapat

Dikreditkan

b. Melakukan kegiatan usaha yang atas penyerahannya terdapat penyerahan yang tidak terutang PPN dan yang terutang PPN; atau

c. Melakukan kegiatan menghasilkan atau memperdagangkan barang dan usaha jasa yang atas penyerahannya terutang PPN dan yang tidak terutang PPN; atau d. Melakukan kegiatan usaha yang atas penyerahannya sebagian terutang PPN

dan sebagian lainnya dibebaskan dari pengenaan PPN;

Maka Pajak Masukan yang dibayar atas perolehan Barang Kena Pajak (selanjutnya disebut BKP) dan atau JKP (selanjutnya disebut JKP) yang:

1. Nyata-nyata digunakan untuk unit atau kegiatan yang atas penyerahannya tidak terutang PPN atau dibebaskan dari pengenaan PPN, tidak dapat dikreditkan;

2. Digunakan baik untuk unit atau kegiatan yang atas penyerahan hasil dari unit atau kegiatan tersebut tidak terutang PPN atau dibebaskan dari pengenaan PPN, maupun untuk unit kegiatan yang atas penyerahan hasil dari unit atau kegiatan tersebut terutang PPN, dapat dikreditkan sebanding dengan jumlah peredaran yang terutang PPN terhadap peredaran seluruhnya;

3. Nyata-nyata digunakan untuk unit kegiatan yang atas penyerahan hasil dari unit atau kegiatan tersebut terutang PPN, dapat dikreditkan.

Berdasarkan KMK 575 tersebut Fiskus berpendapat bahwa PPN atas penyerahan barang strategis dibebaskan dari pengenaan PPN sehingga Pajak Masukan yang terkait dengan penyerahan yang PPN-nya dibebaskan tidak dapat dikreditkan. Berbeda dengan Fiskus, menurut Wajib Pajak, mereka melakukan pengolahan lebih lanjut dari tandan buah segar itu menjadi CPO, baik mengolah di pabrik milik mereka sendiri maupun melakukan jasa olah kepada perusahaan

lain. CPO merupakan barang kena pajak sehingga atas penyerahan CPO tersebut terutang PPN, oleh sebab itu Wajib Pajak berpendapat bahwa Pajak Masukan yang terkait penyerahan yang terutang PPN, seharusnya dapat dikreditkan.

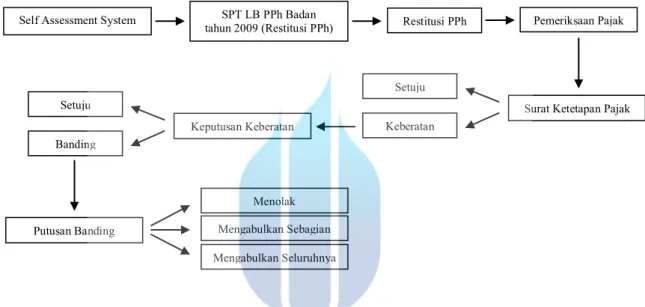

Gambar 2.2. Proses Pemeriksaan, Keberatan, dan Banding

Gambar diatas menggambarkan proses pemeriksaan dilanjutkan dengan keberatan sampai akhirnya pengajuan banding. Sistem penetapan Pajak di Indonesia mengenal 2 sistem yakni self assessment system dan official assesstment system, sistem official assesstment adalah sistem dimana Pajak yang terutang ditetapkan oleh fiskus contohnya adalah Pajak Bumi dan Bangungan (PBB) sedangkan pada sistem self assesstment, Pajak terutang dihitung, disetorkan, dan dilaporkan oleh Wajib Pajak sendiri. Self assesstment system menyerahkan perhitungan Pajak terutang kepada Wajib Pajak namun fiskus tetap mengawasi perhitungan Wajib Pajak tersebut apakah sudah benar atau belum. Dalam studi kasus terhadap PT.A dan PT.B, Pemeriksaan Pajak diawali dengan PT.A dan

Self Assessment System SPT LB PPh Badan

tahun 2009 (Restitusi PPh) Restitusi PPh Pemeriksaan Pajak

Surat Ketetapan Pajak Setuju

Keberatan Keputusan Keberatan

Setuju Banding

Putusan Banding

Menolak Mengabulkan Sebagian Mengabulkan Seluruhnya

PT.B melaporkan SPT Tahunan tahun 2009 mereka lebih bayar. Dalam rangka mengembalikan kelebihan pembayaran Pajak maka fiskus melakukan pemeriksaan Pajak untuk menguji apakah perhitungan WP sudah benar sehingga menimbulkan kelebihan pembayaran Pajak.

Proses pemeriksaan, biasanya diawali dengan persiapan pemeriksaan yang terdiri dari penerbitan Surat Perintah Pemeriksaan Pajak (yang selanjutnya disebut SP3) kemudian pihak Pemeriksa memberikan SP3 tersebut kepada Wajib Pajak beserta surat permintaan peminjaman buku, catatan, serta dokumen sebagai awal untuk proses pemeriksaan. Wajib Pajak berkewajiban untuk memberikan data- data dan dokumen yang dibutuhkan oleh Pemeriksa Pajak selama proses Pemeriksaan dan Pemeriksa berhak untuk meminta keterangan kepada Wajib Pajak mengenai hal-hal yang diperiksanya. Wajib Pajak tidak boleh menghalang- halangi Pemeriksa Pajak dalam hal melakukan Pemeriksaan, dalam hal peminjaman data atau dokumen, karena hal tersebut bertentangan dengan Undang-Undang. Apabila Wajib Pajak ingin melakukan kunjungan ke lokasi tempat usaha Wajib Pajak maka Wajib Pajak berkewajiban untuk menemani Pemeriksa Pajak selama kunjungan tersebut guna memberikan penjelasan kepada Pemeriksa Pajak terkait hal-hal yang menyangkut proses usaha dari Wajib Pajak itu sendiri. Pada tahap akhir proses pemeriksaan, Pemeriksa Pajak akan menerbitkan Surat Pemberitahuan Hasil Pemeriksaan (yang selanjutnya disebut SPHP), Wajib Pajak berkewajiban untuk menanggapi SPHP tersebut paling lambat 7 hari kerja setelah menerima SPHP tersebut, jika Wajib Pajak tidak member tanggapan maka Wajib Pajak dianggap menyetujui hasil SPHP tersebut.

Pemeriksa Pajak kemudian mengundan Wajib Pajak untuk melakukan pembahasan mengenai hasil akhir pemeriksaan dan berdasarkan pembahasan akhir hasil pemeriksaan itu lah dasar dari Pemeriksa Pajak menerbitkan Surat Ketetapan Pajak (yang selanjutnya disebut SKP).

Surat Ketetapan Pajak diterbitkan berdasarkan hasil pemeriksaan, Wajib Pajak mempunyai hak untuk menyetujui hasil SKP tersebut maupun tidak menyetujuinya. Apabila Wajib Pajak tidak menyetujui hasil SKP tersebut maka Wajib Pajak mempunyai hak untuk melanjutkan ke upaya hukum selanjutnya yakni keberatan, tentunya keberatan yang diajukan oleh Wajib Pajak harus memenuhi syarat diajukannya suatu keberatan terhadap SKP yang diatur di dalam Undang-Undang Ketentuan Umum dan Tatacara Perpajakan (yang selanjutnya disebut UU KUP). Keberatan diajukan ke kantor wilayah tempat Wajib Pajak terdaftar kemudian kantor wilayah akan memberikan surat keterangan kepada Wajib Pajak bahwa surat keberatan telah diterima dan akan diproses, setelah itu penelaah keberatan yang ditunjuk untuk menanggapi keberatan Wajib Pajak akan mengundang Wajib Pajak untuk melakukan pembahasan mengenai apa yang diajukan keberatan oleh Wajib Pajak dan apa sebabnya dilakukan keberatan serta meminta dokumen-dokumen yang menjadi dasar dilakukannya keberatan. Tahap akhir keberatan, penelaah keberatan akan menerbitkan Surat Pemberitahuan Untuk Hadir (yang selanjutnya disebut dengan SPUH) dan Wajib Pajak berkewajiban untuk member tanggapan terhadap SPUH tersebut. Selain memberikan terhadap SPUH tersebut dan Wajib Pajak juga datang bertemu dengan penelaah keberatan untuk melakukan pembahasan akhir terkait proses

keberatan, penelaah keberatan menerbitkan surat Keputusan Keberatan sebagai hasil dari proses keberatan.

Keputusan Keberatan diterbitkan berdasarkan hasil keberatan, Wajib Pajak mempunyai hak untuk menyetujui hasil Keputusan Keberatan tersebut maupun tidak menyetujuinya. Apabila Wajib Pajak tidak menyetujui hasil Keputusan Keberatan tersebut maka Wajib Pajak mempunyai hak untuk melanjutkan ke upaya hukum selanjutnya yakni banding, tentunya banding yang diajukan oleh Wajib Pajak harus memenuhi syarat diajukannya suatu banding terhadap Keputusan Keberatan yang diatur di dalam Undang-Undang Ketentuan Umum dan Tatacara Perpajakan (yang selanjutnya disebut UU KUP). Banding diajukan ke Pengadilan Pajak kemudian Pengadilan Pajak akan memberikan surat keterangan kepada Wajib Pajak bahwa surat banding telah diterima serta melampirkan surat permintaan Surat Uraian Banding kepada pihak terbanding (fiskus). Setelah Pengadilan Pajak menerima Surat Uraian Banding yang telah disiapkan oleh fiskus, Pengadilan Pajak akan membuat copy dari Surat Uraian Banding tersebut dan diberikan kepada Wajib Pajak agar Wajib Pajak bisa membuat Surat Bantahan atas Surat Uraian Banding tersebut. Surat Bantahan terhadap Surat Uraian Banding diterima oleh Pengadilan Pajak maka Wajib Pajak tinggal menunggu undangan sidang yang akan dikirimkan oleh pihak Pengadilan Pajak. Pada saat persidangan, Majelis Hakim akan meminta kepada pemohon banding (Wajib Pajak) dan terbanding (fiskus) untuk mengutarakan pendapat masing-masing dan melakukan uji bukti jika memang uji bukti diperlukan.

Pemohon banding dan terbanding memberikan closing statement menjelang akhir

proses banding sebagai pertimbangan Majelis Hakim dalam mengambil suatu keputusan. Keputusan Majelis Hakim atas proses banding terbagi menjadi 3 yakni menolak, mengabulkan sebagian, dan mengabulkan seluruhnya.