ANALISIS PEMBIAYAAN MUDHARABAH PADA

BANK SYARIAH MANDIRI KANTOR CABANG

PEMBANTU BANYUMANIK

TUGAS AKHIR

Oleh :

Budi Utomo

NIM. 201-11-009

JURUSAN SYARIAH DAN EKONOMI ISLAM

PROGRAM STUDI DIII PERBANKAN SYARIAH

SEKOLAH TINGGI AGAMA ISLAM NEGERI (STAIN)

ANALISIS PEMBIAYAAN MUDHARABAH PADA

BANK SYARIAH MANDIRI KANTOR CABANG

PEMBANTU BANYUMANIK

TUGAS AKHIR

Disusun dan diajukan untuk memenuhi syarat guna

Memperoleh Gelar Ahli Madya

Program Studi D3 Perbankan Syariah

Oleh :

Budi Utomo

NIM. 201-11-009

JURUSAN SYARIAH DAN EKONOMI ISLAM

PROGRAM STUDI DIII PERBANKAN SYARIAH

SEKOLAH TINGGI AGAMA ISLAM NEGERI (STAIN)

ABSTRAK

Utomo, Budi. 2014. AnalisaPembiayaanMudharabahPada Bank SyariahMandiri Kantor CabangPembantuBanyumanik. TugasAkhir. JurusanSyariahdanEkonomi Islam. Program Studi D3

PerbankanSyariah. SekolahTinggi Agama Islam

NegeriSalatiga.Pembimbing: Dr. FaqihNabhan, S.E, M.M Kata kunci:BSM KCP Banyumanik, Prosedur, Mudharabah, Bagi Hasil

Bank Syariah Mandiri adalah lembaga keuangan yang menggunakan prinsip syariah, artinya dalam operasionalnya tidak menggunakan riba. Pada Bank syariah Mandiri ini mempunyai produk pembiayaan Mudharabah. Namun pembiayaan Mudharabah masih kurang diminati dari pembiayaan Murabahah. Dalam penelitian ini menjelaskan bagaimana prosedur pembiayaan Mudharabah, penghitungan bagi hasil, kendala dan solusi pembiayaan Mudharabah pada Bank Syariah Mandiri Kantor cabang Pembantu Banyumanik.

Penelitian ini merupakan penelitian dengan menggunakan metode kualitatif. Data dalam penelitian ini didapatkan melalui observasi, wawancara dan studi pustaka. Dari data yang didapatkan digunakan oleh penulis sebagai bahan analisis yang disesuaikan dengan konsep aplikasi pada Bank syariah Mandiri KCP Banyumanik. Setelah dilakukan analisis kemudian di tarik kesimpulan dan memberikan saran-saran.

KATA PENGANTAR

Puji syukur saya panjatkan kepada Allah SWT, karena atas berkat dan rahmat- Nya saya dapat menyelesaikan Tugas Akhir ( TA ) ini. Penulisan Tugas Akhir ini dalam rangka memenuhi salah saatu syarat kelulusan jurusan D3 Perbankan Syariah pada fakultas Syari’ah STAIN SALATIGA. Saya menyadari bahwa tanpa bantuan dan bimbingan dari berbagai pihak, dari masa perkuliahan sampai pada tahap penyusunan Tugas akhir ini, sangat sulit bagi saya untuk menyelesaikan Tugas Akhir ini. Oleh karena itu, saya mengucapkan terima kasih kepada :

1) Dr. FaqihNabhan dosen pembimbing yang telah menyediakan waktu, tenaga, dan pikiran untuk mengarahkan saya dalam penyusunan Tugas Akhir ini.

2) Pihak bank Syariah Mandiri KCP Banyumanik yang telah membantu dalam memberikan data yang saya perlukan.

3) Orang tua dan keluarga saya yang telah memberikan bantuan berupa dukungan material dan moral; dan

4) Sahabat yang telah membantu saya dalam menyelesaikan Tugas akhir ini.

Akhir kata, saya berharap Allah SWT berkenan membalas segala kebaikan semua pihak yang telah membantu. Semoga Tugas Akhir ini bermanfaat bagi pengembangan ilmu pengetahuan.

Salatiga,11 Agustus,2014

Penulis

PERSEMBAHAN

Alhamdulillah hirobbil ‘alamin

Puji syukur senantiasa aku panjatkan kehadirat Allah SWT Kupersembahkan karya ini kepada :

Bapak dan Ibu ( Lasidi Dan Istianah ) saya ucapkan banyak terima kasih atas kasih sayang yang diberikan, atas do’a nya yang selalu menyertai setiap hari ku. Nasehat dan motivasinya yang menjadikan penguat tekad

untuk memjadi yang terbaik.

Buat kakak kakak tercinta ( Puji Utami, M. Saefudin ) terima kasih atas nasehat dan bantuannya.

Buat teman-teman yang selalu bersama dalam setiap suka duka pada masa-masa kuliah.

Buat teman Magang (Azizah Solaemah), terimaksih telah menjadi teman magang yang baik, yang membantu dalam penelitian pada Bank syariah

MOTTO

Dan Berdo’alah : Ya Tuhanku, Tempatkanlah aku pada tempat yang diberkati, dan Engkau adalah sebaik-baiknya yang memnberi tempat.

( Al-Mu’minun : 29 )

DAFTAR ISI

HALAMAN JUDUL ……….. i

LEMBAR PERSETUJUAN..………..…… ii

LEMBAR PENGESAHAN..……… iii

LEMBAR KEASLIAN…...……… iv

ABSTRAK ……….. v

KATA PENGANTAR……….……. vi

HALAMAN PERSEMBAHAN ……….. vii

MOTTO …...……….. viii

DAFTAR ISI ……….. ix

DAFTAR TABEL………...……….. x

DAFTAR GAMBAR ……….. xi

DAFTAR LAMPIRAN ……….. xii

BAB I : PENDAHULUAN A. Latar Belakang ………. 1

B. Rumusan Masalah ……….. 5

C. Tujuan Penulisan ……… 5

D. Metode Penelitian ……… 6

E. Sistematika Penulisan ……… 9

B. Kerangka Teoritik ……….. 12

1. Bank ……….. 12

a. Pengertian Bank ……… 12

b. Prinsip-Prinsip Bank Syariah ……… 13

2. Pembiayaan ……… 15

a. Pengertian Pembiayaan……….…… 15

b. Metode Penghitungan Pembayaran Angsuran………. 17

c. Tujuan Pembiayaan ………. 23

d. Prosedur Pembiayaan ………. 24

e. Prinsip-Prinsip Pembiayaan………. 26

3. Mudharabah ……… 29

a. Pengertian Mudharabah ………... 29

b. Landasan-landasan Mudharabah …………. 30

c. Penerapan Mudharabah pada Bank Syariah………. 30

4. Nisbah bagi Hasil ……… 32

a. Pengertian Bagi Hasil……….. 32

BAB III : LAPORAN OBJEK

A. Gambaran Umun ……… 38

B. Data Deskriptif ……… 53

BAB IV : ANALISIS A. Analisa Prosedur Pembiayaan Mudharabah……… 55

1. Tahap Solisitasi ……….. 55

2. Tahap Permohonan ……….………… 55

3. Tahap Investigasi……… 57

4. Tahap Analisa ……… 58

5. Tahap Persetujuan ……….. 62

6. Tahap Pencairan ………. 62

7. Tahap Monitoring ……….. 63

8. Tahap Pembiayaan Angsuran / Pelunasan …………. 64

B. Analisis Kendala dan Solusi Dalam Pelakasanaan Pembiayaan Mudharabah ……….. 64

1. Kendala Kendala ……… 64

2. Penyelesaian ...………. 67

BAB V : PENUTUP A. Kesimpulan……… 69

B. Saran ……….. 70

DAFTAR TABEL

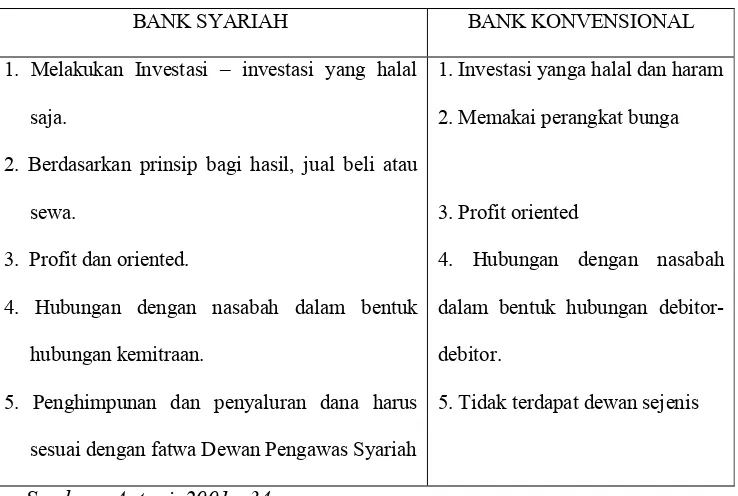

Tabel 2.1 : Perbandingan Antara Bank Syaiah Dan Bank

Konvensional ………. 13

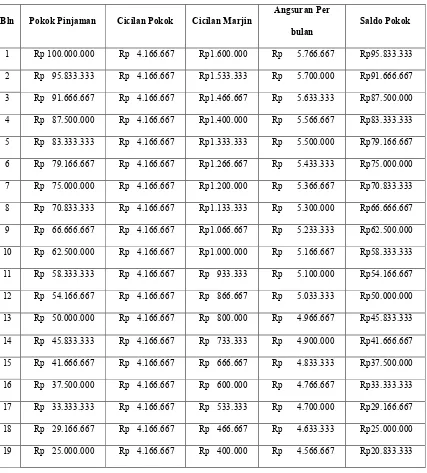

Tabel 2.2 : Daftar Angsuran Metode Sliding Rate……… 20

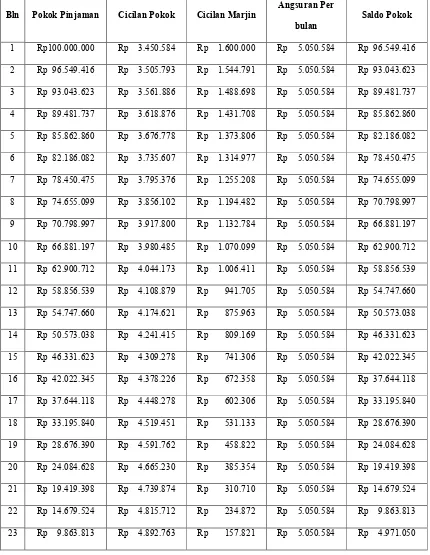

Tabel 2.3 : Daftar Angsuran Anuitas ……… 22

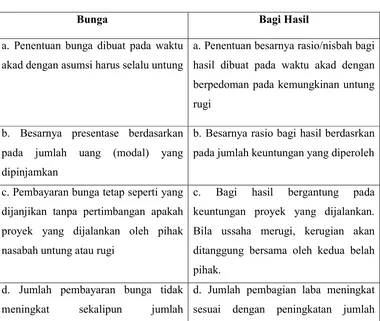

Tabel 2.4 : Perbedaan Antara Bunga dan Bagi Hasil ……… 35

Tabel 2.5 : Metode Penghitungan Bagi Hasil……… 36

DAFTAR GAMBAR

Gambar 2.1 : Prosedur Pembiayaan ………. 25

Gambar 2.2 : Penerapan Mudharabah Pada Bank Syariah ……….. 31

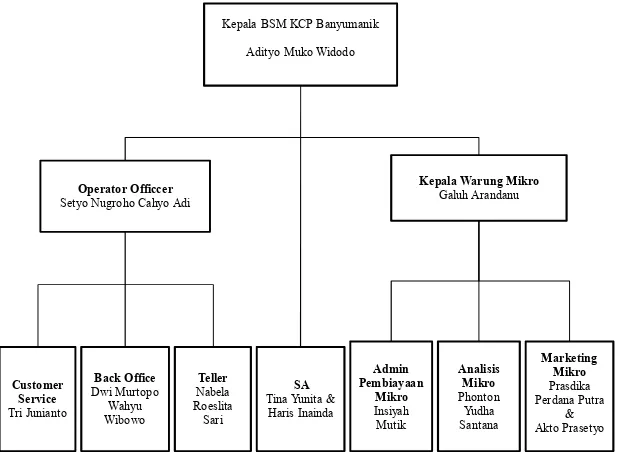

Gambar 3.1 : Struktur Organisasi Bank Syariah Mandiri

KCP Banyumanik……… 41

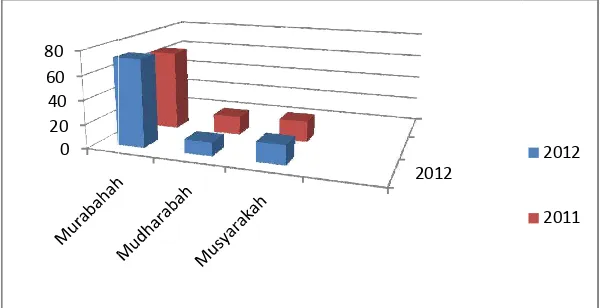

Gambar 3.2 : Fortofolio pembiayaan BSM KCP Banyumanik.………… 54

DAFTAR LAMPIRAN

Lampiran 1 : Bukti Konsultasi

Lampiran 2 : Formulir Pengajuan Pembiayaan

BAB I PENDAHULUAN A. Latar Belakang

Perbankan merupakan lembaga keuangan yang berpengaruh dalam

perkembangan ekonomi suatu Negara.Perbankan menjadi suatu lembaga yang

dibutuhkan oleh masyarakat sebagai penyokong kegiatan ekonomi yang

dilakukannya.Perbankan di Indonesia memiliki dua system perbankan yaitu

Perbankan dengan system konvensional atau dengan menggunakan bunga dan

Bank syariah yang menggunakan sistem bagi hasil yang sesuai dengan syariat

islam.

Pada prinsipnya bank konvensional dan bank syariah mempunyai kesamaan

yaitu lembaga keuangan yang bertujuan untuk menghimpun dana dari masyarakat

dan menyalurkan dana kepada masyarakat. Namun dalam operasionalnya bank

konvensional menjalankannya dengan berpedoman dengan bunga, sedangkan

bank syariah tidak terpengaruh oleh tingkat rate bunga karena operasional yang dilakukan menggunakan prinsip bagi hasil yang bebas bunga.

Sejak krisis yang terjadi di Indonesia tahun 1998 dunia perbankan

konvensioanal mengalami keterpurukan yang membuat perekonomian Indonesia

mengalami penurunan sehingga mengakibatkan banyak pengusaha yang

gulungtikar.Namun sejak saat itu pula bank syariah muncul sebagai lembaga

keuangan yang tidak terpengaruh oleh adanya krisis moneter bahkan bank syariah

mampu berkembang. Bila pada periode 1992 -1998 hanya ada satu bank Syariah,

20 unit, yaitu 3 Bank Umum Syariah dan 17 Unit Usaha Syariah. Sementara

BPRS hingga akhir tahun 2004 bertambah menjadi 88 buah (Karim, 2004:25).

Bank syariah di Indonesia mulai berdiri sejak pemerintah mengesahkan UU

No. 7 tahun 1992.Dengan adanya kekuatan hukum tersebut bank syariah terus

berkembang.Pengaturan bank syariah dalam bentuk undang-undang

disempurnakan dengan menetapkan UU No. 10 tahun 1998 hingga akhirnya

disahkanya UU No. 21 tahun 2008.Dengan adanya penyempurnaan tersebut

membuktikan bahwa bank syariah terus berkembang.

Berdasarkan UU No. 21 tahun 2008 Bank syariah adalah Bank yang

menjalankan kegiatan usahannya berdasarkan prinsip syariah dan menurut

jenisnya terdiri atas bank umum syariah dan Bank Pembiayaan Rakyat Syariah.

Bank syariah memiliki beberapa program pembiayaan yang antara lain:

pembiayaan Mudharabah, Musyarakah, Murabahah dan Bai’ Salam. Adanya Bank islam diharapkan dapat memberikan sumbangan terhadap pertumbuhan

ekonomi masyarakat melalui pembiayaan-pembiayaan yang dikeluarkan oleh

bank islam (Muhammad, 2002:16).

Dengan adanya pembiayaan tersebut diharapkan mampu memacu masyarakat

untuk bisa menciptakan usaha dan mampu mengembangkannya.Dalam

kenyataannya masyarakat masih sulit mengembangkan usaha karena faktor

permodalan.Pembiayaan bank syariah yang akhir-akhir ini mulai gencar di

sosialisasikan untuk membangun ekonomi masyarakat.

prinsip bagi hasil pada Mudharabah tidak akan memberatkan pengusaha. Tidak hanya itu pembiayaan yang dilakukan oleh bank syariah menuntut kejujuran dari

kedua pihak, hal ini tentu akan menciptakan kenyamanan dalam menjalin

kerjasama. Menurut Muhammad (2002:17) Bank syariah memiliki sifat sebagai

bank berdasarkan prinsip syariah wajib memposisikan diri sebagai uswatun

hasanah dalam implementasi moral dan etika bisnis yang benar atau

melaksanakan etika dan moral agama dalam aktivitas ekonomi. Terlebih lagi

pembiayaan ini sesuai dengan umat islam,karena bagi hasil ini tidak mengandung

riba.

Namun sejauh ini pengelolaan pembiayaan Mudharabah masih belum banyak dikembangkan oleh bank-bank syariah.Dalam Bank Syariah penggunanaan

pembiayaan berprinsip Mudharabah juga masih kalah dengan pembiayaan Murabahah.Produk pembiayaan berprinsip jual beli (Murabahah) disalurkan kepada nasabah untuk kebutuhan konsumsi yang mana ruang lingkup kebutuhan

ini lebih luas dibandingkan dengan pembiayaan Mudharabah dengan ruang lingkup pengusaha. Hal ini terjadi karena bank Syariah menilai pembiayaan

Murabahah lebih menguntungkan. Karena produk Murabahah menggunakan marjin sebagai keuntungan bank Syariah yang mana marjin sudah ditentukan

besarnya oleh bank syariah di awal akad. Dengan demikian produk Murabahah tidak membawa resiko kerugian bagi bank syaraiah.

pengusaha tidak selalu konstan tiap bulannya. Resiko ini menjadi alasan

bank-bank syariah jarang menggunakan produk ini dalam penyaluran

pembiayaannya.Resiko kerugian ini bisa diminimalkan dengan analisa 5C

(Character, Capacity, Capital, Collateral&Condition ). Dengan analisa yang tepat oleh bank terhadap calon nasabah yang baik bank syariah dapat mengetahui

prospek usaha yang dilakukan oleh calon nasabah.

Dalam hal ini Bank Syariah Mandiri sebagai Bank Syariah terbesar di

Indonesia bisa bertindak sebagai Shahibul maal dalam pembiayaan Mudharabah.Dimana Bank Syariah Mandiri bertindak sebagai penyedia dana

untuk modal usaha. Dari dana tersebut dimanfaatkan oleh para pengusaha sebagai

Mudharib untuk mengembangkan usahanya. Shahibbulmaal dan Mudharib harus bisa menjalin kerjasama dengan baik, sehingga dapat meminimalkan resiko

kerugian.

Melihat hal ini seharusnya Bank Syariah Mandiriharus bisa mengembangkan

dan memasyarakatkan pembiayaan mudharabah. Indonesia dengan penduduk

yang mayoritas beragama islam akan menjadi peluang yang nyata bagi bank

syariah. Orang islam sejauh ini melihat bahwa bunga bank merupakan riba yang

harus dihindari, sedangkan prinsip bagi hasil merupakan prinsip yang sesuai

dengan islam. Sehingga hal ini akanmembuka peluang bagi bank syariah dalam

mengembangkan pembiayaan Mudharabah. Pembiayaan mudharabah bisa menjadi pilihan utama bagi masyarakat muslim karena lebih sesaui dengan syariat

Penelitian ini dibuat karena melihat kurangnya minat bank syariah ataupun

masyarakat terhadap pembiayaan Mudharabah.Oleh karena itu penulis tertarikuntuk mengangkat judul penelitian “ANALISIS PEMBIAYAAN

MUDHARABAH PADA BANK SYARIAHMANDIRIKANTOR CABANG

PEMBANTU BANYUMANIK”.

B. Rumusan Masalah

Berdasarkan uraian latar belakang diatas, penulis akhirnya memberikan rumusan

masalah yaitu :

1. Bagaimana prosedur pembiayaan Mudharabahpada BankSyariah Mandiri KCPBanyumanik ?

2. Bagaimana penghitungan bagi hasil pembiayaan Mudharabah pada Bank Syariah KCP Banyumanik ?

3. Apa yang menjadi kendala pada pembiayaan Mudharabahdi Bank Syariah Mandiri KCP Banyumanik ?

C. Tujuan Dan Kegunaan 1. Tujuan Penulisan

Dalam penulisan tugas ini, tujuan yang ingin dicapai oleh penulis

adalah untuk memperoleh jawaban atas permasalah yang muncul yaitu :

a. Untuk mengetahui bagaimana prosedur pembiayaan Mudharabah pada Bank Syariah Mandiri KCP Banyumanik.

b. Untuk mengetahui bagaimana penghitungan bagi hasil pembiayaan

c. Untuk mengetahui kendala-kendala pembiayaan Mudharabah pada Bank Syariah Mandiri KCP Banyumanik.

2. Manfaat

Hasil penelitian ini diharapkan dapat bermanfaat bagi :

a. Bagi Penulis

Penulis dapat menambah pengetahuan mengenai pembiayaan

mudharabah jugakendala dalam mengaplikasikan pembiayaan

Mudharabah pada bank mandiri syariah. b. Bank Syariah Mandiri KCP Banyumanik

Penulisan penelitian ini diharapkan bisa menjadi masukkan bagi

bank mandiri syariah dalam melakukan pengembangan pembiayaan

Mudharabah.Hasil dari penelitian ini menjadi bahan pertimbangan dalam pengambilan langkah pengembangan pembiayaan dengan

prinsip bagi hasil.

D. Metode Penelitian 1. Sumber data

Ada dua jenis sumber data yang digunakan penulis yaitu :

a. Data Primer

Yaitu data yang diperoleh peneliti secara langsung (dari tangan

pertama).Dalam penelitian ini yang termasuk dalam data primer adalah

data yang diperoleh melalui wawancara langsung dengan pihak Bank

Syariah Mandiri KCP Banyumanik.Narasamber dalam penelitian ini

Syariah Mandiri KCP Banyumanik.Narasumber tersebut adalah Bapak

Haris Isnainda, Tina Yulianti selaku Sales acisstant dan Prasdika Perdana Putra selaku Account Officer. Data primer dalam penelitian ini meliputi :

1) Jenis-jenis produk pembiayaan dan pendanaan pada Bank Syariah

Mandiri KCP Banyumanik.

2) Prosedur-prosedur pembiayaan Mudharabah pada Bank Syariah

Mandiri KCP Banyumanik.

3) Kendala-kendala dalam penerapan Pembiayaan Mudharabah pada

Bank Syariah Mandiri KCP Banyumanik.

b. Data Sekunder

Yaitu data yang diperoleh dari sumber yang sudah ada. Data sekunder

yang diperoleh penulis meliputi :

1) Sejarah dan Profil Bank Syariah Mandiri

2) Produk-produk Bank Syariah Mandiri

3) Dokumen-dokumen yang berkaitan dengan Pembiayaan yaitu :

Buku Pedoman Pembiayaan, Laporan Keuangan, akad pembiayaan

dan dokumen-dokumen mengenai prosedur pembiayaan pada Bank

Syariah Mandiri.

2. Teknik Pengumpulan Data

Ada tiga teknik pengumpulan data yaitu observasi, wawancara, dan

a. Observasi

Pengumpulan data dengan observasi langsung atau dengan

pengamatan langsung adalah cara pengambilan data dengan

menggunakan mata tanpa ada pertolongan alat standar lain untuk

keperluan tersebut. Data yang didapatkan penulis didapatkan dari hasil

pengamatan langsung dari pekerjaan yang dilakukan oleh pegawai

Bank Syariah Mandiri.

b. Wawancara

Yang dimaksud dengan wawancara adalah proses memperoleh

keterangan untuk tujuan penelitian dengan cara tanya jawab, sambil

bertatap muka antara si penanya atau pewawancara dengan si

penjawab atau responden dengan menggunakan alat yang dinamakan

interview guide (panduan wawancara).Obyek wawancara meliputi :

1) Sales Acisstant Bank Syariah Mandiri KCP Banyumanik

Untuk mendapatkan informasi bagaimana produk dan prosedur

pembiayaan mudharabah pada bank mandiri syariah kcp

banyumanik.

2) Account Officer Bank Syariah Mandiri KCP Banyumanik

Untuk mendapatkan imformasi tentang kendala-kendala dan

solusi dalam penerapan pembiayaan mudharabah pada Bank

c. Studi Pustaka

Pengumpulan data diperoleh dari buku-buku yang berhubungan

dengan topik pembahasan dalam penelitian ini untuk mandapatkan

dasar teoritis yang relevan.

E. Sistematika Penulisan BAB I PENDAHULUAN

Bab ini memaparkan beberapa sub bab yang terdiri dari Latar

Belakang, Rumusan Masalah, Tujuan Penelitian, Manfaat

Penelitian, Sistematika Penulisan.

BAB II TINJAUAN PUSTAKA

Bab ini akan menjelaskan pengertian-pengertian yang bersifat

teoritis. Sebagai dasar acuan dalam melakukan penelitian.

BAB III GAMBARAN UMUM BANK SYARIAH MANDIRI KCP BANYUMANIK

Pada bab ini menggambarkan mengenai gambaran umum dan

data-data deskriptif. Gambaran umum ini menjelaskan tentang sejarah

berdiri, visi misi bank syariahmandirikcp banyumanik, struktur

organisasi dan badan hokum dari bank mandiri syariah.

BAB IV ANALISA DAN PEMBAHASAN

Pada bab ini akan menjelaskan prosedur pembiayaan mudharabah

kendala-kendala dan solusi pembiayaan mudharabah pada Bank

Syariah Mandiri KCP Banyumanik.

BAB V PENUTUP

Dalam bab ini berisi hasil dari penelitian yang berwujud dalam

BAB II KAJIAN PUSTAKA A. Telaah Pustaka

Berdasarkan dari bebarapa penelitian yang membahas mengenai pembiayaan

mudharabah dan musyarakah diantaranya disusun oleh saudari Riska Isro Setyoningsih yang berjudul “Manajemen Pembiayaan Mudharabah Di Bank Syariah Mandiri Cabang Ungaran” tahun 2009. Penelitian tersebut membahas

mengenai manajemen pembiayaan Mudharabah bank mandiri syariah cabang Ungaran, yang menjelaskan mengenai pengertian pembiayaan Mudharabah, bagaimana aturan dan prinsip dalam pemberian pembiayaan Mudharabah, dan bagaimana proses seleksi calon nasabah oleh bank syariah mandiri cabang

Ungaran. Sehingga pembiayaan Mudharabah yang dilakukan bisa dilakukan dengan baik dan meminimalkan risiko yang terjadi.

Selanjutnya dari penelitian saudari Novia Ria Rahmawati yang berjudul

“Analisis Prosedur Pembiayaan Mudharabah Pada PT. Bank BNI Syariah Kantor Cabang Syariah Surakarta” tahun 2011. Penelitian ini menjelaskan jenis-jenis dan

prosedur pembiayaan yang dilakukan di PT BNI Syariah Cabang Surakarta, yang

mana dari penelitian ini menjelaskan tentang pembiayaan yang menjadi produk

PT. BNI Syariah cabang Surakarta. Prosedur pembiayaan pada BNI Syariah

Cabang Surakarta tidak dijelaskan secara mendetail, tidak dijelaskan apa yang

menjadi pertimbangan Bank untuk menentukan kelayakan calon nasabah untuk

Menurut TA saudari Yuli Astuti yang berjudul “ Prosedur Pembiayaan

Mudharabah Pada BMT Al-Mu’aawanah Bringin Kabupaten Semarang” tahun

2009. Penelitian ini menjelaskan tentang persyaratan-persyaratan pengajuan

pembiayaan mudharabah di BMT Al-Mu’aawanah yang harus dipenuhi oleh nasabah, juga menjelaskan proses analisis pembiayaan Mudharabah oleh BMT Al-Mu’aawanah mulai dari sebelum pembiayaan di cairkan sampai pada tahap

pengembalian / angsuran dari pembiayaan mudharabah.

Dari penelitian diatas terdapat kesamaan pembahasan penelitian yaitu

sama-sama mengkaji masalah sistem pembiayaan Mudharabah. Sedangkan perbedaan dari penelitian diatas adalah pada lokasi penelitian atau studi

kasusnya..Setyoningsih (2009) dalam penelitiannya menjelaskan aturan dan

prinsip pembiayaan Mudharabah.Rahmawati (2011) penelitiannya menjelaskan prosedur pembiayaan, tetapi tidak menjelaskan analisa kelayakan calon

nasabah.Sedangkan Astuti (2009) dalam penetiannya menjelaskan

persyaratan-persyaratan yang harus dipenuhi oleh calon nasabah, sebagai bagian dari prosedur

pembiayaan Mudharabah.

Pada penelitian ini menjelaskan prosedur pembiayaan Mudharabah pada Bank Syariah Mandiri KCP Banyumanik, dalam prosedur pembiayaan dijelaskan

bahwa bank Syariah Mandiri KCP Banyumanik menggunakan analisis 5C sebagai

untuk mengetahui layak tidaknya calon nasabah. Penelitian ini juga menjelaskan

penghitungan bagi hasil pembiayaan yang diterapkan pada Bank Syariah Mandiri

kendala-kendala dalam pembiayaan Mudharabah Pada Bank Syariah Mandiri KCP

Banyumanik.

B. Kerangka Teoritik 1. BANK

a. Pengertian Bank

Menurut Taswan (2010:6) bank adalah suatu lembaga yang

beraktivitas sebagai penghimpun dana berupa giro, deposito tabungan

dan simpanan yang lain dari pihak yang kelebihan dana (surplus spending unit) kemudian menyalurkan kembali kepada masyarakat yang membutuhkan dana (deficit spending unit) melalui jasa penjualan jasa keuangan yang pada gilirannya dapat meningkatkan kesejahteraan rakyat

banyak. Adapun jenis bank sendiri ada dua yaitu Bank Umum dan Bank

Perkreditan Rakyat ( BPR ).

Sistem yang digunakan oleh bank ada dua yaitu sistem yang

berdasarkan bunga dan sistem non bunga atau syariah. Bank

konvensioanal adalah bank yang dasar operasionalnya menggunakan

sistem bunga, sedang bank yang tanpa bunga disebut dengan bank

Syariah. Bank syariah yang menurut Muhammad (2002:13) adalah bank

yang dalam kegiatan operasionalnya tidak mengandalkan bunga. Karena

islam menilai bahwa bunga bank adalah riba yang mana riba diharamkan

oleh islam.

Menurut Kasmir (2004:12) kegiatan bank meliputi tiga kegiatan

1) Menghimpin Dana

2) Menyalurkan Dana

3) Memberi jasa Bank lainnya

Kegiatan menghimpun dana dan menyalurkan dana adal;ah

kegiatan pokok bank. Sedangkan pemberian jasa bank hanyalah

merupakan pendukung dari kegiatan menghimpun dan menyalurkan dana.

Tabel 2.1

Perbandingan Antara Bank Syaiah Dan Bank Konvensional

BANK SYARIAH BANK KONVENSIONAL

1. Melakukan Investasi – investasi yang halal

saja.

2. Berdasarkan prinsip bagi hasil, jual beli atau

sewa.

3. Profit dan oriented.

4. Hubungan dengan nasabah dalam bentuk

hubungan kemitraan.

5. Penghimpunan dan penyaluran dana harus

sesuai dengan fatwa Dewan Pengawas Syariah

1. Investasi yanga halal dan haram

2. Memakai perangkat bunga

3. Profit oriented

4. Hubungan dengan nasabah

dalam bentuk hubungan

debitor-debitor.

5. Tidak terdapat dewan sejenis

Sumber : Antonio2001 : 34

b. Prinsip - Prinsip Bank Syariah

Menurut Muhammad (2002:85) Bank syariah memiliki 5 konsep

utama yang menjadi dasar operasional yaitu :

1) Prinsip Simpanan Murni ( al-wadi’ah )

wadiah tidak mendapatkan keuntungan bagi hasil ataupun margin, al wadiah hanya menerapkan bonus dari Bank.

2) Bagi Hasil ( Syirkah )

Konsep ini meliputi tata cara pembagian hasil usaha antara

shahibul maal (penyedia dana) dengan mudharib (pengelola dana). Nisbah bagi hasil ini dapat terjadi antara bank dengan penyimpan

dana, maupun antara bank dengan nasabah penerima dana. Prinsip ini

memiliki bentuk produk yaituMudharabah dan Musyarakah. Lebih jauh prinsip mudharabah dapat dipergunakan sebagai dasar baik untuk

produk pendanaan (tabungan dan deposito) maupun pembiayaan,

sedangkan musyarakah lebih banyak untuk pembiayaan. 3) Prinsip Jual Beli (at-Tijarah)

Prinsip ini merupakan suatu sistem yang menjelaskan

bagaimana penerapan konsep jual beli, dimana bank akan membeli

terlebih dahulu barang yang dibutuhkan atau mengangkat nasabah

sebagai agen bank melakukan pembelian barang atas nama bank,

kemudian bank menjual barang tersebut kepada nasabah dengan harga

sejumlah harga beli ditambah keuntungan ( margin ).

4) Prinsip Sewa ( al-Ijarah )

Prinsip ini terbagi menjadi dua jenis : (1) Ijarah, sewa murni, seperti halnya penyewaan traktor dan alat-alat produk lainnya

waktu dan hanya yang telah disepakati kepada nasabah. (2) Bai’ al takjiri atau IjarahAlMuntahiyaBitTamlik merupakan penggabungan sewa dan beli, dimana si penyewa mempunyai hak untuk memiliki

barang pada akhir masa sewa (finansial lease). 5)Prinsip jasa/fee ( al-Ajr walumullah )

Prinsip ini meliputi seluruh layanan non-pembiayaan yang

diberikan bank. Bentuk produk yang berdasarkan prinsip ini antara

lain Bank Garasi, Kliring, Inkaso, Jasa, Transfer,dll. Secara syari’ah

prinsip ini didasarkan pada konsep konsep al ajr wal umulah. 2. PEMBIAYAAN

a. Pengertian Pembiayaan

Pembiayaan berdasarkan UU No. 21 tahun 2008 adalah penyediaan

dana atau tagihan yang dipersamakan dengan itu berupa:

1) Transaksi bagi hasil dalam bentuk Mudharabah dan Musyarakah.

2) Transaksi sewa menyewa dalam bentuk ijarah atau sewa beli dalam bentuk

IjarahAlMuntahiyaBitTamlik.

3) Transaksi jual beli dalam bentuk piutang Murabahah, Salam, dan Istisnha’ 4) Transaksi pinjam meminjam dalam bentuk piutang qardh.

5) Transaksi sewa menyewa jasa dalam bentuk ijarah untuk transaksi multijasa berdasarkan persetujuan atau kesepakatan antara bank syariah

dan/atau UUS dan pihak lain yang mewajibkan pihak yang dibiayai

jangka waktu tertentu dengan imbalan ujrah, tanpa imbalan, atau bagi

hasil.

Sementara menurut Ridwan (2007:92) pembiayaan berprinsip syariah

adalah penyediaan dana berdasarkan kesepakatan pinjam meminjam antara

bank dengan pihak lain, dengan ketentuan pihak peminjam wajib melunasi

hutangnya setelah jangka waktu tertentu dengan menyertakan bagi hasilnya.

Sedangkan Kasmir (2004:73) juga menjelaskan pembiayaan adalah

penyediaan uang atau tagihan yang dapat dipersamakan dengan itu,

berdasrkan persetujuan atau kesepakatan antara bank dengan pihak lain yang

mewajibkan pihak yang dibiayai untuk mengembalikan uang atau tagihan

tersebut setelah jangka waktu tertentu dengan imbalan atau bagi hasil. Dengan

demikian pengertian pembiayaan adalah penyediaan dana oleh bank yang

disalurkan kepada pihak lain dengan ketentuan pengembalian dengan

menyertakan imbalan atau bagi hasil.

Dalam pembiayaan terdapat kontrak yang harus dilakukan oleh dua

pihak yaitu shahibul mal dan mudharib. Menurut Muhammad (2008:94) kontrak pembiayaan adalah pengikatan dua pihak dengan

kesepakatan-kesepakatan, diantaranya adalah kesepakatan tentang lama atau waktu kontrak.

Menurut Kasmir (2004:75-76) unsur yang terkandung dalam

pembiayaan yaitu:

1. Kepercayaan

Yaitu keyakinan pihak pemberi dana bahwa dana yang diberikan akan

2. Kesepakatan

Kesepakatan diwujudkan dalam bentuk perjanjian dimana masing

pihak menandatangani hak dan kewajiban

3. Jangka waktu

Jangka waktu mencakup masa panjang atau pendeknya pemberian dana

harus dikembalikan.

4. Resiko

Resiko kerugian dapak diakibatkan dua yaitu kesengajaan nasabah yang

tidak mau mengembalikan dana, padahal nasabah mampu untuk

mengembalikan, dan karena terjadinya sebuah bencana atau kecelakaan

sehingga nasabah benar

5. Balas Jasa

Akibat dari pemberian pembiayaan atau kredit maka pihak penyedia dana

mengharapkan suatu imbalan keuntungan dalam jumlah tertentu.

b. Metode Penghitungan Pembayaran Angsuran Pembiayaan

1) Metode Anuitas

Penetapan angsuran pokok dan marjin secara konstan selama masa kredit.

Pembayaran yang dilakukan setiap bulan jumlahnya selalu sama, dengan

nominal angsuran marjin setiap bulan menurun,

pokok naik atau bertambah.

Rumus penghitungan

Keterangan

Kesepakatan diwujudkan dalam bentuk perjanjian dimana masing

pihak menandatangani hak dan kewajiban masing-masing.

Jangka waktu mencakup masa panjang atau pendeknya pemberian dana

harus dikembalikan.

Resiko kerugian dapak diakibatkan dua yaitu kesengajaan nasabah yang

tidak mau mengembalikan dana, padahal nasabah mampu untuk

ikan, dan karena terjadinya sebuah bencana atau kecelakaan

sehingga nasabah benar-benar tidak mampu mengembalikan.

Akibat dari pemberian pembiayaan atau kredit maka pihak penyedia dana

mengharapkan suatu imbalan keuntungan dalam jumlah tertentu.

Metode Penghitungan Pembayaran Angsuran Pembiayaan

Anuitas

Penetapan angsuran pokok dan marjin secara konstan selama masa kredit.

Pembayaran yang dilakukan setiap bulan jumlahnya selalu sama, dengan

nominal angsuran marjin setiap bulan menurun, sedangkan angsuran

pokok naik atau bertambah.

Rumus penghitungan

Kesepakatan diwujudkan dalam bentuk perjanjian dimana masing-masing

Jangka waktu mencakup masa panjang atau pendeknya pemberian dana

Resiko kerugian dapak diakibatkan dua yaitu kesengajaan nasabah yang

tidak mau mengembalikan dana, padahal nasabah mampu untuk

ikan, dan karena terjadinya sebuah bencana atau kecelakaan

benar tidak mampu mengembalikan.

Akibat dari pemberian pembiayaan atau kredit maka pihak penyedia dana

mengharapkan suatu imbalan keuntungan dalam jumlah tertentu.

Penetapan angsuran pokok dan marjin secara konstan selama masa kredit.

Pembayaran yang dilakukan setiap bulan jumlahnya selalu sama, dengan

A : Anuitas

M : Plafon Kredit

i : Marjin

n : Jangka waktu

2) Metode Sliding Rate

Angsuran pokok di perhitungakan tetap pada setiap angsuran, sedangkan

angsuran marjin menurun p

berkurangnya sisa kredit.

Angsuran pokok di perhitungakan tetap pada setiap angsuran, sedangkan

angsuran marjin menurun pada setiap bulannya sejalan dengan

berkurangnya sisa kredit.

Perhitungan angsuran pokok dan marjin selalu sama dalam setiap

Rumus penghitungan

Angsuran pokok di perhitungakan tetap pada setiap angsuran, sedangkan

ada setiap bulannya sejalan dengan

F=

dengan plafon Rp. 100.000.000, jangka waktu 2 tahun, dengan ketentuan marjin

20 %. Hitunglah besarnya angsuran dengan metode:

1. Sliding Rate

Contoh penghitungan angsuran pembiayaan

Bapak Toni meminjam dana untuk modal usaha kepada Bank Syariah Mandiri

dengan plafon Rp. 100.000.000, jangka waktu 2 tahun, dengan ketentuan marjin

besarnya angsuran dengan metode:

Total Angsuran bulan 1 = Rp. 5.766.666

2 : (Plfon-Ansuran Pokok) x marjin/12

: ( Rp. 100.000.000 – Rp. 4.166.666) x 20%/12

Bapak Toni meminjam dana untuk modal usaha kepada Bank Syariah Mandiri

dengan plafon Rp. 100.000.000, jangka waktu 2 tahun, dengan ketentuan marjin

= Rp. 4.166.666

= Rp. 1.600.000

Rp. 5.766.666

: Rp. 95.833.334 x 0.016 = Rp. 1.533.333

Total Angsuran bulan 2 : Rp. 4.166.666 + Rp. 1.533.333

: Rp. 5.699.999 Tabel 2. 2

Daftar Angsuran Metode Sliding Rate

Bln Pokok Pinjaman Cicilan Pokok Cicilan Marjin Angsuran Per

bulan Saldo Pokok

1 Rp 100.000.000 Rp 4.166.667 Rp1.600.000 Rp 5.766.667 Rp95.833.333

2 Rp 95.833.333 Rp 4.166.667 Rp1.533.333 Rp 5.700.000 Rp91.666.667

3 Rp 91.666.667 Rp 4.166.667 Rp1.466.667 Rp 5.633.333 Rp87.500.000

4 Rp 87.500.000 Rp 4.166.667 Rp1.400.000 Rp 5.566.667 Rp83.333.333

5 Rp 83.333.333 Rp 4.166.667 Rp1.333.333 Rp 5.500.000 Rp79.166.667

6 Rp 79.166.667 Rp 4.166.667 Rp1.266.667 Rp 5.433.333 Rp75.000.000

7 Rp 75.000.000 Rp 4.166.667 Rp1.200.000 Rp 5.366.667 Rp70.833.333

8 Rp 70.833.333 Rp 4.166.667 Rp1.133.333 Rp 5.300.000 Rp66.666.667

9 Rp 66.666.667 Rp 4.166.667 Rp1.066.667 Rp 5.233.333 Rp62.500.000

10 Rp 62.500.000 Rp 4.166.667 Rp1.000.000 Rp 5.166.667 Rp58.333.333

11 Rp 58.333.333 Rp 4.166.667 Rp 933.333 Rp 5.100.000 Rp54.166.667

12 Rp 54.166.667 Rp 4.166.667 Rp 866.667 Rp 5.033.333 Rp50.000.000

13 Rp 50.000.000 Rp 4.166.667 Rp 800.000 Rp 4.966.667 Rp45.833.333

14 Rp 45.833.333 Rp 4.166.667 Rp 733.333 Rp 4.900.000 Rp41.666.667

15 Rp 41.666.667 Rp 4.166.667 Rp 666.667 Rp 4.833.333 Rp37.500.000

16 Rp 37.500.000 Rp 4.166.667 Rp 600.000 Rp 4.766.667 Rp33.333.333

17 Rp 33.333.333 Rp 4.166.667 Rp 533.333 Rp 4.700.000 Rp29.166.667

18 Rp 29.166.667 Rp 4.166.667 Rp 466.667 Rp 4.633.333 Rp25.000.000

Tabel 2.3

Daftar Angsuran Anuitas

Bln Pokok Pinjaman Cicilan Pokok Cicilan Marjin Angsuran Per

bulan Saldo Pokok

1 Rp100.000.000 Rp 3.450.584 Rp 1.600.000 Rp 5.050.584 Rp 96.549.416

2 Rp 96.549.416 Rp 3.505.793 Rp 1.544.791 Rp 5.050.584 Rp 93.043.623

3 Rp 93.043.623 Rp 3.561.886 Rp 1.488.698 Rp 5.050.584 Rp 89.481.737

4 Rp 89.481.737 Rp 3.618.876 Rp 1.431.708 Rp 5.050.584 Rp 85.862.860

5 Rp 85.862.860 Rp 3.676.778 Rp 1.373.806 Rp 5.050.584 Rp 82.186.082

6 Rp 82.186.082 Rp 3.735.607 Rp 1.314.977 Rp 5.050.584 Rp 78.450.475

7 Rp 78.450.475 Rp 3.795.376 Rp 1.255.208 Rp 5.050.584 Rp 74.655.099

8 Rp 74.655.099 Rp 3.856.102 Rp 1.194.482 Rp 5.050.584 Rp 70.798.997

9 Rp 70.798.997 Rp 3.917.800 Rp 1.132.784 Rp 5.050.584 Rp 66.881.197

10 Rp 66.881.197 Rp 3.980.485 Rp 1.070.099 Rp 5.050.584 Rp 62.900.712

11 Rp 62.900.712 Rp 4.044.173 Rp 1.006.411 Rp 5.050.584 Rp 58.856.539

12 Rp 58.856.539 Rp 4.108.879 Rp 941.705 Rp 5.050.584 Rp 54.747.660

13 Rp 54.747.660 Rp 4.174.621 Rp 875.963 Rp 5.050.584 Rp 50.573.038

14 Rp 50.573.038 Rp 4.241.415 Rp 809.169 Rp 5.050.584 Rp 46.331.623

15 Rp 46.331.623 Rp 4.309.278 Rp 741.306 Rp 5.050.584 Rp 42.022.345

16 Rp 42.022.345 Rp 4.378.226 Rp 672.358 Rp 5.050.584 Rp 37.644.118

17 Rp 37.644.118 Rp 4.448.278 Rp 602.306 Rp 5.050.584 Rp 33.195.840

18 Rp 33.195.840 Rp 4.519.451 Rp 531.133 Rp 5.050.584 Rp 28.676.390

19 Rp 28.676.390 Rp 4.591.762 Rp 458.822 Rp 5.050.584 Rp 24.084.628

20 Rp 24.084.628 Rp 4.665.230 Rp 385.354 Rp 5.050.584 Rp 19.419.398

21 Rp 19.419.398 Rp 4.739.874 Rp 310.710 Rp 5.050.584 Rp 14.679.524

22 Rp 14.679.524 Rp 4.815.712 Rp 234.872 Rp 5.050.584 Rp 9.863.813

24 Rp 4.971.050 Rp 4.971.047 Rp 79.537 Rp 5.050.584 Rp -

Total Angsuran Rp 121.214.016

c. Tujuan Pembiayaan

Pemberian pembiayaan oleh bank bukan karena semata mata mencari

keuntungan, namun dari pembiayaan pembiayaan yang diberikan oleh bank

juga memberi manfaatbagi nasabah dan ekonomi. Secara tidak langsung

semakin banyak pembiayaan yang tersalurkan, maka perekonomian

masyarakat pun akan mengalami peningkatan. Dengan demikian pembiayaan

memiliki fungsi yang sangat baik bagi masyarakat.

Menurut Ridwan (2007:96-97) secara umum pembiayaan memiliki

fungsi sebagai berikut :

1) Meningkatkan daya guna uang

Dana yang ditempatkan oleh para shaibul maal pada bank syariah dalam

bentuk tabungan, deposito, giro serta bentuk lainnya. Dana tersebut oleh

bank akan ditingkatkan daya guna, sehingga mampu meningkatkan

produktifitas.

2) Meningkatkan daya guna barang

a) Dengan bantuan bank syari’ah, produsen dapat meningkatkan

kemampuan produksinnya, mengolah bahan mentah menjadi barang

jadi sehingga mampu merubah dan meningkatkan daya guna barang.

b) Pendistribusian barang hasil produksi bisa sampai kepada konsumen

3) Meningkatkan peredaran uang

Pembiayaan yang disalurkan melalui berbagai rekening para pengusaha

dapat menciptkan peredaran uang giral dan uang kartal.

4) Menimbulkan kegairahan berusaha

Masalah keterbatasan modal, dalam memulai atau mengembangkan usaha

dapat diatasi dengan adannya pembiayaan. Masyarakat yang berpotensi

mengembangkan usahannya dapat bekerja sama dengan bank syari’ah

untuk mencukupi kebutuhan modal usahannya.

5) Menjaga stabilitas ekonomi nasional

Dalam kondisi ekonomi yang kurang normal, maka masalah yang sering

muncul meliputi: melambungkan inflasi, lesunnya gairah ekspor,

rendahnya nilai investasi serta masalah makro ekonomi lainnya.

6) Meningkatkan pendapatan nasional

Pembiayaan yang sudah disalurkan kepada para pengusaha akan mampu

meningkatkan produktifitas dan aktifitas ekonomi. Hal ini akan membawa

pada peningkatan pendapatan dan kemakmuran.

7) Sebagai alat hubungan ekonomi internasional

Pemberian pembiayaan dan jaminan (garansi bank), akan mampu

meningkatkan hubungan kerjasama perdagangan antara satu negara

dengan negara lainnya.

d. Prosedur Pembiayaan

Menurut Arifin (2002:238) prosedur pembiayaan adalah suatu

pembiayaan. Pengertian tersebut menekankan bahwa prosedur adalah

bagaimana cara melaksanakan suatu kegiatan mulai dari awak sampai selesai.

Sehingga dengan adanya prosedur dapat membantu manusia dalam melakukan

kegiatan tertentu.Menurut Kasmir (2004:95) tujuan dari prosedur pemberian

kredit adalah untuk memastikan kelayakan suatu kredit, diterima atau ditolak.

Aplikasi Pembiayaan

Analisis Pembiayaan

Evaluasi masing-masing Permohonan

Evaluasi Kesesuaian Dengan Keijakan

Struktur Pembiayaan

RealisasiPembiayaan

Pembinaan & Pengawasan (

Monitoring

)

Kesesuaian dengan peraturan dan kebijakan

PenyelesaianPembiayaan

Review

Pembiayaan

Pemecahan Masalah Pembiayaan

e. Prinsip-Prinsip Pembiayaan

Dalam pemberian pembiayaan ada beberapa analisa yang harus dilakukan

untuk mengetahui kelayakan calon penerima pembiayaan.Analisa tersebut

melalui analisa 5C dan 7P. Kasmir (2004:91-94) menjelaskan pengertian

analisa 5C yaitu :

a) Character

Untuk memberikan keyakinan kepada bank bahwa, sifat atau watak calon

nasabah benar-benar dapat dipercaya. Keyakinan tercermin dari latar

belakang calon nasabah baik dari pekerjaan ataupun sosial masyarakat.

b) Capacity

Untuk melihat kemampuan nasabah dalam membayar pembiayaab atau

kredit yang dihubungkan dengan kemampuan mengelola bisnis dan

mencari laba.

c) Capital

Untuk mengetahui sumber-sumber pembiayaan yang dimiliki nasabah

terhadap usaha yang akan dibiayai oleh Bank.

d) Collateral

Merupakan jaminan yang diberikan calon nasabah kepada bank. Nilai

jaminan hendaknya melebihi jumlah kredit yang akan diberikan. Seningga

jika terjadi suatu masalah jaminan yang diberikan dapat digunakan untuk

e) Condition

Dalam menilai kredit hendaknya juga dinilai kondisi ekonomi sekarang

dan untuk dimasa yang akandatang sesuai sektor masing-masing.

Sedangkan penilaian 7P sebagai berikut :

a) Personality

Yaitu menilai nasabah dari segi kepribadian atau tingkah lakunya

sehari-hari atau dimasa lalu.Juga mencakup sikap dan emosi nasabah dalam

menghadapi masalah.

b) Party

Taitu mengklasifikasi nasabah ke dalam klasifikasi tertentu atau golongan

tertentu berdasarkan modal, loyalitas dan karakternya.Dari klasifikasi

tersebut dapat dijadikan patokan bank untuk memberikan kredit atau

pembiayaan berdasarkan klasifikasi tersebut.

c) Perpose

Yaitu mengetahui tujuan nasabah dalam mengambil kredit, apakah

digunakan untuk kebutuhan konsumtif atau untuk kebutuhan modal kerja.

d) Prospect

Yaitu untuk menilai usaha nasabah apakah akan menguntungkan atau

tidak. Hal ini penting untuk bank sebelum pembiayaan disalurkan kepada

e) Payment

Untuk mengetahui bagaimana nasabah mengembalikan kredit yang telah

diambil atau dari sumber mana saja dana yang digunakan nasabah untuk

mengembalikan kredit.

f) Profitability

Melihat kemampuan nasabah dalam mencari keuntungan atau laba.

g) Protection

Tujuannya adalah bagaimana menjaga kredit yang telah diberikan kepada

nasabah melalui sebuah perlindungan.Perlindungan yang dimaksut bisa

dari jaminan dan asuransi.

Dalam pemberian pembiayaan juga memerlukan strategi pemasaran,

pemasaran yang dilakukan dapat dilakukan dengan mempertimbangkan 4P.

Payne (2000:28) menjelaskan komponen 4P adalah :

a) Product adalah produk atau jasa yang ditawarkan.

b) Price adalah harga yang dibaryar dan cara-cara atau syarat-syarat yang berhubungan dengan penjualan.

c) Promotion adalah program komunikasi yang berhubungan dengan pemasaran produk atau jasa.

3. MUDHARABAH a. Pengertian Mudharabah

Menurut Antonio (2001:95) Mudharabah berasal dari kata dharb, berarti memukul atau berjalan. Pengertian memukul atau berjalan ini lebih

tepatnya adalah proses seorang memukulkan kakinya dalam menjalankan

usaha. Sementara Karim (2004:205) menjelaskan akad Mudharabah adalah persetujuan kerjasama antara harta dari salah satu pihak dengan kerja dari

salah satu pihak. Karim juga menjelaskan (2004:103) Mudharabah adalah bentuk kerjasama antara pihak pemilik modal (shahib al-maal) yang mempercayakan sejumlah modal kepada pengelola (mudharib) dengan perjanjian pembagian keuntungan. Dari pengertian tersebut dapat di artikan

bahwa Mudharabah adalah suatu bentuk kerja sama yang dijalankan oleh dua pihak yang mana satu pihak sebagai pemilik modal (100%) sedang satu pihak

bertindak sebagai pelaksana usaha.

Dari keempat faktor tersebut dapat dilihat bahwa Mudharabah mempunyai sistem yang jelas. Dimana dari beberapa rukun tersebut menjadi

b. Landasan-landasan Mudharabah

Al Hadist

“Diriwayatkan dari Ibnu Abbas bahwa sayyidina Abbas bin Abdul Muthalib jika memberikan sana ke mitra usahanya secara mudharabah ia mensyaratkan agar dananya tidak dibawa mengarungi lautan, menuruni lembah yang berbahaya, atau membeli ternak. Jika menyalahi peraturan tersebut, yang bersangkutan bertanggung jawab atas dana tersebut. Disampaikanlah syarat-syarat tersebut kepada Rasulillah saw. Dan Rasulullah pun membolehkannya.”(HR Thabrani).

“Dari Shalih bin Shuhaib r.a. bahwa Rasulullah saw, bersabda, “ tiga hal didalamnya terdapat keberkatan : jual beli secara tangguh, muqharadah (mudharabah), dan mencampur gandum dengan tepung untuk keperluan rumah bukan untuk dijual.”( HR Ibnu Majah no. 2280, kitab at-Tijarah). c. Penerapam Mudharabah pada Bank Syariah

Pada bank syariah prinsip Mudharabah diterapkan pada produk pembiayaan dan pendanaan. Dalam produk pendanaan, nasabah akan

mendapatkan bagi hasil dari pendapatan bank. Sementara bagi hasil dari

pembiayaan menjadi keuntungan bank sesuai dengan kerjasama yang telah

Gambar 2.2 : Penerapan Mudharabah Pada Bank Syariah Sumber: Nabhan, 2008 : 53

Muhammad menjelaskan (2002:97) pada posisi penghimpunan dana

mudharabah diterapkan pada :

a) Tabungan berjangka, yaitu tabungan yang dimaksudkan untuk tujuan

khusus, seperti tabungan haji, tabungan kurban, dan sebagainnya.

b) Deposito spesial (special investment), dimana dana yang dititipkan nasabah khusus untuk bisnis tertentu.

Adapun pada sisi pembiayaan, mudharabah diterapkan untuk :

a) Pembiayaan modal kerja, seperti modal kerja perdagangan dan jasa;

b) Investasi khusus, disebut juga Mudharabah Muqayyadah, dimana sumber dana khusus dengan penyaluran yang khusus dengan syarat-syarat yang

telah ditetapkan oleh shahibul maal.

Mudharib (Shahibul malBank )

Proyek/usaha

Pembagian Keuntungan

Modal Perjanjian Bagi Hasil

Keahlian Modal 100%

Nisbah x%

4. NISBAH BAGI HASIL a. Pengertian Bagi Hasil

Menurut Muhammad (2002:101) Bagi hasil diartikan sebagai distribusi

beberapa bagian dari laba pada para pegawai dari suatu perusahaan. Bagi hasil

dapat berbentuk suatu bonus uang tunai tahunan yang didasarkan pada laba

yang diperoleh pada tahun-tahun sebelumnya atau dapat berbentuk

pembayaran mingguan atau bulanan.Bagi hasil merupakan prinsip yang

dipakai oleh bank syariah terutama pada prinsip akad Mudharabah dan Musyarakah.

Nisbah bagi hasil merupakan faktor utama dalam operasional bank

syariah sehingga dalam penetapan nisbah bagi hasil bank perlu kebijakan yang

tepat. Adapaun bahan pertimbangan dalam penetapan nisbah bagi hasil

menurut Karim (2004:286) sebagai berikut :

1) Referensi tingkat (marjin) keuntungan

2) Perkiraan tingkat keuntungan bisnis yang dibiayai

Perkiraan tingkat keuntungan bisnis/proyek yang dibiayai dihitung

dengan mempertimbangkan sebagai berikut :

a) Perkiraan penjualan :

(1)Volume penjualan setiap transaksi atau volume penjualan setiap

bulan

(2)Sales Turn-Over atau frekuensi penjualan setiap bulan (3)Fluktuasi harga penjualan

(5)Marjin keuntungan setiap transaksi

b) Lama Cash To cash cycle : (1)Lama proses barang

(2)Lama persediaan

(3)Lama piutang

c) Perkiraan biaya-biaya langsung

Adalah biaya yang langsung berkaitan dengan kegiatan penjualan

seperti biaya pengangkutan, biaya pengemasan dan biaya-biaya lain

yang lazim.

d) Perkiraan biaya-biaya tidak langsung

Adalah biaya yang tidak langsung berkaitan dengan kegiatan

penjualan, seperti biaya sewa kantor, biaya gaji karyawan dan

biaya-biaya lain yang yang lazim dikategorikan dalam overhead cost (OHC) .

e) Delayed factor

Delayed factor adalah tambahan waktu yang ditambahkan pada cash to cash cycle untuk mengantisipasi timbulnya keterlambatan pembayaran dari nasabah ke bank.

b. Faktor Yang Mempengaruhi Bagi Hasil

Menurut Muhammad (2002:106-107) ada dua faktor yang

mempengaruhi bagi hasil di bank syariah yaitu : faktor langsung dan faktor

1) Faktor langsung

a. Investmentrate merupakan persentase aktual dana yang diinvestasikan dari total dana. Jika bank menentukan investment rate sebesar 80%, hal ini berarti 20% dari total dana dialokasikan untuk memenuhi likuiditas.

b. Jumlah dana yang tersedia untuk diinvestasikan merupakan jumlah dana

dari berbagai sumber dana yang tersedia untuk diinvestasikan. Dana

tersebut dapat dihitung dengan menggunakan salah satu metode :

a) Rata rata saldo minimum bulanan

b) Rata rata total saldo harian

Investment rate dikalikan dengan jumlah dana yang tersedia untuk diinvestasikan akan menghasilkan dana aktual yang digunakan.

c. Nisbah (Profit sharing ratio)

1) Salah satu ciri al mudharabah adalah nisbah yang harus ditentukan dan

disetujui pada awal perjanjian.

2) Nisbah antara satu bank dengan bank lainnya

3) Nisbah juga dapat berbeda dari waktu ke waktu dalam satu bank,

misalnya deposito 1 bulan, 6 bulan, dan 12 bulan.

4) Nisbah juga dapat berbeda antar satu account lainnya sesuai dengan besarnya dana dan jatuh temponya.

2) Faktor tidak langsung

Faktor tidak langsung yang mempengaruhi bagi hasil adalah :

1) Bank dan nasabah melakukan share dalam pendapatan dan biaya. Pendapatan yang “dibagi hasilkan” merupakan pendapatan yang

diterima dikurangi biaya-biaya.

2) Jika semua biaya ditanggung bank, maka hal ini disebut revenue sharing.

b. Kebijakan akunting (prinsip dan metode akuntansi)

Bagi hasil secara tidak langsung dipengaruhi oleh berjalannya aktivitas

yang diterapkan, terutama sehubungan dengan pengakuan pendapatan dan

biaya.

Tabel 2.4

Perbedaan Antara Bunga dan Bagi Hasil

Bunga Bagi Hasil

a. Penentuan bunga dibuat pada waktu akad dengan asumsi harus selalu untung

a. Penentuan besarnya rasio/nisbah bagi hasil dibuat pada waktu akad dengan berpedoman pada kemungkinan untung rugi

b. Besarnya presentase berdasarkan pada jumlah uang (modal) yang dipinjamkan

b. Besarnya rasio bagi hasil berdasrkan pada jumlah keuntungan yang diperoleh

c. Pembayaran bunga tetap seperti yang dijanjikan tanpa pertimbangan apakah proyek yang dijalankan oleh pihak nasabah untung atau rugi

c. Bagi hasil bergantung pada keuntungan proyek yang dijalankan. Bila ussaha merugi, kerugian akan ditanggung bersama oleh kedua belah pihak.

d. Jumlah pembayaran bunga tidak

meningkat sekalipun jumlah

keuntungan berlipat atau keadaan ekonomi sedang “booming”.

pendapatan.

e. Eksistensi bunga diragukan (kalau tidak dikecam) oleh semua agama,

Ada dua metode untuk menghitung bagi hasil yaitu : profit sharing dan revenue sharing. Menurut (Nabhan, 2008:47) menjelaskan bahwa Profit Sharing yaitu bagi laba dan Revenue Sharing bagi pendapatan. Berikut contoh penggunaan kedua metode tersebut :

Tabel 2.5

Metode Penghitungan Bagi Hasil

Uraian Jumlah Metode Bagi Hasil

Penjualan

Bank BSM melakukan kerjasama bisnis dengan Bapak Samsul, seoarng pedagang

buku di Pasar mengunakan akad mudhrabah. Bank BSM memberikan modal

kepada Bapak Samsul sebesar Rp. 10.000.000 sebagai modal usaha usaha pada

Pada tanggal 31 februari 2009, Bapak Samsul memberikan laporan laba rugi

penjualan buku sebagai berikut :

Penjualan : Rp. 1.000.000

HPP : Rp. 700.000

Laba Kotor : Rp. 300.000

Biaya-biaya : Rp. 100.000

Laba Bersih : Rp. 200.000

Hitunglah pendapatan yang diperoleh BSM dan Bapak Samsul dari kerjasama

bisnis tersebut pada tanggal 31 Pebruari 2009 bila kesepakatan pembagian bagi

hasil tersebut menggunakan metode :

a. Profit Sharing b. Revenue sharring jawab :

a. Profit Sharing

BSM = 30% x Rp. 200.000 ( laba bersih ) = Rp. 60.000

Bapak Samsul =70% x Rp. 200.000 = Rp. 140.000

b. Revenue Sharing

BSM = 30 % x Rp 300.000 ( Laba Kotor ) = Rp. 90.000

BAB III LAPORAN OBJEK A. GAMBARAN UMUM

1. Sejarah Bank syariah Mandiri

Sejak terjadi krisis moneter tahun 1997 bank konvensioanal di indonesia

mengalami kekacauan. Hal ini membuat ekonomi indonesia mengalami banyak

kemrosotan. Melihat hal ini sektor perbankan menjadi salah satu faktor

perekonomian yang besar pengaruhnya. Suku bunga melonjak tinggi sehingga

tidak ada kestabilan ekonomi dan akhirnya banyak bank yang memakai bunga

mengalami kebangkrutan. Namun ada sistem perbankan yang tidak terpengaruh

oleh krisis moneter yaitu bank syariah.

BSM berdiri sejak tahun 1999, BSM merupakan anak kantor dari PT Bank

Mandiri (Persero) yang basicnya bank konvensional. PT Mandiri (persero)

terbentuk dari penggabungan (merger) empat bank yaituBank Dagang Negara,

Bank Bumi Daya, Bank Exim, dan Bapindoyang menjadi satu bank baru bernama

PT Bank Mandiri (Persero) pada tanggal 31 Juli 1999.

Perubahan kegiatan usaha menjadi bank umum syariah dikukuhkan oleh

Gubernur Bank Indonesia melalui SK Gubernur BI No. 1/24/ KEP.BI/1999, 25

Oktober 1999. Selanjutnya, melalui Surat Keputusan Deputi Gubernur Senior

Bank Indonesia No. 1/1/KEP.DGS/ 1999, BI menyetujui perubahan nama menjadi

PT Bank Syariah Mandiri. Menyusul pengukuhan dan pengakuan legal tersebut,

PT Bank Syariah Mandiri secara resmi mulai beroperasi sejak Senin tanggal 25

Melihat perkembangan bank mandiri yang terus meningkat. Bank mandiri

syariah membuka kantor – kantor cabang baru di kota – kota besar di Indonesia.

Tidak halnya kota semarang yang semakin berkembang, hingga ahirnya membuka

beberapa Kantor Cabang Pembantu yang diantaranya KCP SEMARANG

BANYUMANIK.

Berdasarkan surat Bank Indonesia No. 13/51/DPbS/Sm tanggal 7

Desember 2011, terhitung mulai hari Selasa tanggal 27 Desember 2011 telah

dibuka Bank Syariah Mandiri KCP Banyumanik Semarang dengan alamat :

Nama : KCP Banyumanik

Alamata : Jl. Setiabudi No. 152 Kav 3 & 5 kel. Sumurboto, kec.

Banyumanik, Kota Semarang, Provinsi Jawa Tengah Telp. 024-76482057, fax.

024-6482056

Profil Perusahaan

2. Profil

Nama : PT Bank Syariah Mandiri

Alamat :Wisma Mandiri I, Jl. MH. Thamrin No. 5 Jakarta :

10340 –Indonesia

Telepon : (62-21) 2300 509, 3983 9000 (Hunting)

Faksimili : (62-21) 3983 2989

Situs Web : www.syariahmandiri.co.id

Tanggal Berdiri : 25 Oktober 1999

Tanggal Beroperasi : 1 November 1999

Modal Disetor : Rp1.489.021.935.000,-

Kepemilikan Saham

1. PT Bank Mandiri (Persero)Tbk. : 231.648.712 lembar saham

(99,999999%)

2. PT Mandiri Sekuritas : 1 lembar saham (0,000001%).

3. Visi, Misi dan Shared Values

1) Visi

Memimpin pengembangan peradaban ekonomi yang mulia.

2) Misi

1. Mewujudkan pertumbuhan dan keuntungan di atas rata-rata industri yang

berkesinambungan.

2. Mengutamakan penghimpunan dana murah dan penyaluran pembiayaan

pada segmen UMKM.

3. Mengembangkan manajemen talenta dan lingkungan kerja yang sehat.

4. Meningkatkan kepedulian terhadap masyarakat dan lingkungan.

5. Mengembangkan nilai-nilai syariah universal

3) Shared Values

Setelah melalui proses yang melibatkan seluruh jajaran pegawai sejak pertengahan

2005, lahirlah nilai-nilai perusahaan yang baru yang disepakati bersama untuk

di-shared oleh seluruh pegawai Bank Syariah Mandiri yang disebut Shared Values

Bank Syariah Mandiri. Shared Values Bank Syariah Mandiri disingkat “ETHIC”.

1. Excellence:

2. Teamwork:

Mengembangkan lingkungan kerja yang saling bersinergi.

3. Humanity:

Mengembangkan kepedulian terhadap kemanusiaan dan lingkungan.

4. Integrity:

Berperilaku terpuji, bermartabat, dan menjaga etika profesi.

5. Customer Focus:

Mengembangkan kesadaran tentang pentingnya nasabah dan berupaya melampaui

harapan nasabah (internal dan eksternal).

Gambar 3.1 : STRUKTUR ORGANISASI BSM KCP BANYUMANIK Sumber : BSM KCP Banyumanik,2014

4. Produk Produk Bank Syariah Mandiri a) Tabungan BSM

Tabungan yang penarikan dan setorannya dapat dilakukan setiap saat selama

jam kas dibuka di konter BSM atau melalui ATM. Fitur & Biaya:

a. Berdasarkan prinsip syariah dengan akad mudharabah muthlaqah

b. Bagi hasil yang kompetitif

c. Online di seluruh outlet BSM Fasilitas BSM Card yang berfungsi sebagai

kartu ATM & debit dan kartu potongan harga di merchant yang telah

bekerjasama dengan BSM Fasilitas e-Banking, yaitu BSM Mobile

Banking & BSM Net Banking

d. Minimum setoran awal: Rp80.000 (perorangan) dan Rp1.000.000

(non-perorangan)

e. Minimum setoran berikutnya: Rp10.000

f. Saldo minimum: Rp50.000 Biaya tutup rekening: Rp20.000

g. Biaya administrasi Rp6.000

Syarat:

Perorangan :WargaNegaraIndonesia:KTP/SIM/Paspor

Warna Negara Asing : Paspor dan Kartu Izin Menetap Sementara(KIM/KITAS).

Non-Perorangan :

a) Badan Hukum: Bukti diri/identitas pengurus berupa fotokopi

KTP/KITAS/Paspor seluruh pengurus sesuai dengan Anggaran Dasar Akte

Pendirian/Anggaran Dasar dan Akta Perubahan Surat keterangan domisili,

penunjukkan khusus sebagai Kepala Cabang atau Kepala Bagian

Keuangan/Bendaharawan dari suatu Perusahaan /Badan /Instansi jika

diperlukan.

b) Non Badan Hukum: Bukti diri/identitas pengurus berupa fotokopi

KTP/KITAS/Paspor seluruh pengurus sesuai dengan Anggaran Dasar Akta

Pendirian/Anggaran Dasar dan Akta Perubahan atau izin kegiatan atau

tujuan perkumpulan/organisasi dari instansi yang berwenang Surat

Keterangan susunan pengurus perkumpulan/organisasi dan surat

penunjukan bagi pihak-pihak yang berwenang mewakili perkumpulan/

organisasi dalam melakukan hubungan dengan bank.

Manfaat:

1) Aman dan terjamin

2) Kemudahan bertransaksi di seluruh outlet BSM

3) Kemudahan bertransaksi di manapun saja dengan menggunakan layanan

e-banking BSM

4) Kemudahan dalam penyaluran zakat, infaq dan sedekah.

b) BSM Tabungan Berencana

Tabungan berjangka yang memberikan nisbah bagi hasil berjenjang serta

kepastian pencapaian target dana yang telah ditetapkan.

Fitur:

Berdasarkan prinsip syariah mudharabah muthlaqah. Bagi hasil yang

kompetiti Periode tabungan 1 s.d. 10 tahun Usia nasabah minimal 17 tahun dan

dana minimal Rp1,2 juta dan maksimal Rp200 juta Jumlah setoran bulanan dan

periode tabungan tidak dapat diubah. Tidak dapat menerima setoran diluar setoran

bulanan Saldo tabungan tidak bisa ditarik, dan bila ditutup sebelum jatuh tempo

(akhir biaya masa kontrak) akan dikenakan administrasi

Syarat:

Kartu identitas : KTP/SIM/Paspor nasabah Memiliki rekening asal (source

account) berbentuk Tabungan atau Giro di BSM

Manfaat:

a) Kemudahan perencanaan keuangan

b) Nasabah jangka panjang

c) Memperoleh jaminan pencapaian target dana

d) Mendapatkan perlindungan asuransi secara gratis dan otomatis, tanpa

pemeriksaan kesehatan

e) Manfaat asuransi adalah sebesar kekurangan target dana dari setoran

bulanan yang telah dibayarkan, sehingga manfaat asuransi dihitung dengan

cara sbb.: Manfaat asuransi = Target dana – Jumlah pembayaran setoran

bulanan pada saat klaim jumlah pembayaran setoran bulanan pada saat

klaim.

c) BSM Tabungan Simpatik

Tabungan berdasarkan prinsip wadiah yang penarikannya dapat dilakukan

setiap saat berdasarkan syarat-syarat yang disepakati. Fitur & Biaya

Berdasarkan prinsip syariah dengan akad Wadiah Setoran awal minimal

Rp10.000 Saldo minimal Rp20.000 Biaya tutup rekening Rp10.000 Biaya

administrasi Rp2.000 per rekening per bulan atau sebesar bonus bulanan (tidak

memotong pokok) Biaya pemeliharaan kartu ATM Rp2.000 per bulan

Syarat:

Kartu identitas : KTP/SIM/Paspor nasabah

Manfaat:

a) Aman dan terjamin

b) Online di seluruh outlet BSM

c) Bonus bulanan yang diberikan sesuai dengan kebijakan BSM

d) Fasilitas BSM Card, yang berfungsi sebagai kartu ATM & debit dan kartu

potongan harga di merchant yang telah bekerjasama dengan BSM

e) Fasilitas e-Banking, yaitu BSM Mobile Banking & BSM Net Banking

Penyaluran zakat, infaq dan sedekah

d) BSM Tabungan Investa Cendekia

Tabungan dengan jangka waktu untuk keperluan uang pendidikan dengan

jumlah setoran bulanan tetap (installment) dan dilengkapi dengan perlindungan

asuransi.

Fitur:

Berdasarkan prinsip syariah mudharabah muthlaqah Periode tabungan 1 s.d.

20 tahun Usia nasabah minimal 17 tahun dan maksimal 60 tahun saat jatuh tempo

Setoran bulanan minimal Rp100.000 s.d. Rp10.000.000 dengan kelipatan

tabungan tidak dapat diubah namun dapat dilakukan setoran tambahan diluar

setoran bulanan

Syarat:

Kartu identitas: KTP/SIM/Paspor nasabah Memiliki Tabungan BSM sebagai

rekening asal (source account). Manfaat:

Memudahkan perencanaan keuangan masa depan, khususnya untuk biaya

pendidikan putra/putri Mendapatkan perlindungan asuransi secara otomatis, tanpa

melalui pemeriksaan kesehatan.

e) BSM Tabunganku

Tabungan untuk perorangan dengan persyaratan mudah dan ringan yang

diterbitkan secara bersama oleh bank-bank di Indonesia guna menumbuhkan

budaya menabung serta meningkatkan kesejahteraan masyarakat.

Fitur & Biaya:

a) Berdasarkan prinsip syariah dengan akad wadhi’ah yad dhamanah.

b) Setoran awal pembukaan rekening minimum Rp20.000 (tanpa ATM) dan

Rp80.000 (dengan ATM).

c) Setoran tunai selanjutnya minimum Rp10.000. Saldo minimum rekening

(setelah penarikan) adalah Rp20.000 (tanpa ATM) dan Rp50.000 (dengan

ATM).

d) Jumlah minimum penarikan di counter sebesar Rp100.000 kecuali pada

saat penutupan rekening.

TabunganKu Rp2.000 (bila ada).

f) Biaya penutupan rekening atas permintaan nasabah Rp20.000.

g) Biaya ganti buku karena hilang/rusak atau sebab lainnya sebesar Rp0.

Rekening dormant (tidak ada transaksi selama 6 bulan berturut-turut):

Biaya penalti Rp2.000 per bulan. Apabila saldo rekening mencapai

<Rp20.000, maka rekening akan ditutup oleh sistem dengan biaya

penutupan rekening sebesar sisa saldo.

Syarat:

Kartu Identitas : KTP/SIM/Paspor.

Manfaat:

1) Aman dan terjamin

2) Online di seluruh outlet BSM

3) Bonus

4) Fasilitas Kartu TabunganKu yang berfungsi sebagai kartu ATM & debit.

5) Fasilitas e-Banking, yaitu BSM Mobile Banking & BSM Net Banking.

6) Kemudahan dalam penyaluran zakat, infaq dan sedekah.

Ketentuan:

Nasabah pemilik rekening TabunganKu adalah nasabah perorangan.Nasabah

adalah Warga Negara Indonesia.Nasabah TabunganKu hanya dibenarkan

memiliki 1 rekening di 1 Bank.Tidak dibenarkan mendapatkan fasilitas joint

account “AND” atau “OR”. Bila saldo ≤Rp20.000, maka rekening akan ditutup

oleh sistem dengan biaya penutupan sebesar sisa saldo.

Sarana penyimpanan dana untuk kemudahan transaksi dengan pengelolaan

berdasarkan prinsip wadiah yad dhamanah.

Fitur & Biaya:

Berdasarkan prinsip syariah dengan akad wadiah yad dhamanah Setoran

Awal minimum Rp500.000 (perorangan) dan Rp1.000.000 (Non-Perorangan)

Saldo minimum Rp500.000 (perorangan) dan Rp1.000.000 (Non-Perorangan)

Biaya administrasi bulanan:

a. Perorangan : Rp10.000 (tanpa ATM) dan Rp12.000 (dengan ATM)

b. Perusahaan : Rp15.000

Biaya tutup rekening : Pelanggaran Rp50.000 dan Permintaan Sendiri Rp20.000

Biaya buku cek/giro : Rp100.000

Syarat:

Perorangan : KTP/SIM/Paspor nasabah

Perusahaan : KTP/SIM/Paspor Pengurus atau pejabat yang berwenang Akte

Pendirian dan Akte Perubahan Perusahaan berikut Pengesahan Perusahaan

Anggaran Dasar Perusahaan SIUP, TDP/Ijin usaha dari instansi yang berwenang,

NPWP, SK.Domisili

Manfaat:

a) Dana aman dan tersedia setiap saat

b) Kemudahan transaksi dengan menggunakan cek atau B/G

c) Fasilitas Intercity Clearing untuk kecepatan pembayaran inkaso (kliring

antar wilayah)

perorangan)

e) Fasilitas pengiriman account statement setiap awal bulan

f) Bonus bulanan yang diberikan sesuai dengan kebijakan BSM

g) BSM Giro Valas

Sarana penyimpanan dana dalam mata uang US Dollar untuk kemudahan

transaksi dengan pengelolaan berdasarkan prinsip wadiah yad dhamanah untuk

perorangan atau non-perorangan.

Fitur & Biaya:

1) Berdasarkan prinsip syariah dengan akad wadiah yad dhamanah

2) Bebas biaya penarikan bank notes sampai dengan USD5.000 per bulan

Setoran Awal minimum USD1.000 Saldo minimum USD1.000 Biaya

administrasi bulanan USD5 Biaya tutup rekening USD10

Syarat:

a) Perorangan: KTP/SIM/Paspor.

b) Perusahaan: KTP/SIM/Paspor Pengurus atau pejabat yang berwenang

Akte Pendirian dan Akte Perubahan Perusahaan berikut Pengesahan

Perusahaan Anggaran Dasar Perusahaan SIUP, TDP/Ijin usaha dari

instansi yang berwenang, NPWP, SK.Domisili

Manfaat:

a. Dana aman dan tersedia setiap saat

b. Penarikan dapat dilakukan setiap saat dengan menggunakan slip penarikan

c. Fasilitas pengiriman account statement setiap bulan

h) BSM Deposito

Investasi berjangka waktu tertentu yang dikelola berdasarkan prinsip

Mudharabah Muthlaqah untuk perorangan dan non-perorangan.

Fitur & Biaya:

1) Jangka waktu yang fleksibel: 1, 3, 6 dan 12 bulan

2) Dicairkan pada saat jatuh tempo Setoran awal minimum Rp2.000.000

3) Biaya Materai Rp6.000

4) Biaya Penarikan: Rp30.000/rekening

Syarat:

Perorangan : KTP/SIM/Paspor nasabah

Perusahaan : KTP/SIM/Paspor Pengurus atau pejabat yang berwenang Akte

Pendirian dan Akte Perubahan Perusahaan berikut Pengesahan Perusahaan

Anggaran Dasar Perusahaan SIUP, TDP/Ijin usaha dari instansi yang berwenang,

NPWP, SK.Domisili

Manfaat:

a) Dana aman dan terjamin

b) Pengelolaan dana secara syariah

c) Bagi hasil yang kompetitif Dapat dijadikan jaminan pembiayaan Fasilitas

Automatic Roll Over (ARO). i) Pembiayaan Investasi

Fasilitas pembiayaan jangka pendek / jangka panjang dalam mata uang rupiah