MEKANISME KEBIJAKAN MONETER DI INDONESIA:

PERBANDINGAN EFEKTIVITAS ANTARA JALUR

UANG DAN JALUR KREDIT

Ciplis Gema Qori’ahStaf pengajar pada Jurusan IESP Fakultas Ekonomi Universitas Jember Jl. Kalimantan 37 Kampus Tegal Boto, Jember 68121

Email: ciplis_qoriah@yahoo.com

Ragil Satryo Prakoso

Alumni Jurusan IESP Fakultas Ekonomi Universitas Jember

Abstract

Determination of the path transmission mechanism of monetary policy of a country is effective at the moment is still a debate among economists and practitioners. The results of the analysis using the method VECM with macro variable data obtained between 2001-2010 vulnerable time of year can be seen that the transmission path of monetary policy of the effective use during the study period was policy transmission through money. M2 variables to be more able to explain the monetary policy of the macro-economic growth through pengketatan and easing money supply by using monetary policy instruments. Broadly speaking, the monetary policy of the transmission line is still relevant currency used in the future through the imposition of interest rate flexibility. This will have implications for investment and consumption is a component of aggregate demand. The money supply as an instrument of monetary policy and a measure of the aggregate demand. Especially when the money supply becomes a more effective path to transmit monetary policy compared with the other lines. Although the performance did not rule out the possibility mengkomparasikan path that has been effective with other instruments so that policies can be implemented very well done.

Keywords: track cash, lines of credit, economic growth and monetary policy

1. Pendahuluan

Pembangunan ekonomi sebuah negara pada dasarnya bertujuan untuk mencapai kemakmuran masyarakat melalui pertumbuhan ekonomi yang stabil dan distribusi pendapatan yang merata. Kemakmuran dan pertumbuhan ekonomi tersebut dapat tercipta melalui bekerjanya pasar secara efisien. Mekanisme pasar akan bekerja secara efisien apabila tersedia tata aturan dan hukum-hukum pasar yang dilaksanakan dengan baik (Prasetyantono, 2000). Ketersediaan tata aturan dan hukum tersebut mengundang peran para pembuat undang-undang (parlemen) dan pelaksana undang-undang-undang-undang. Selain itu, pemerintah termasuk bank sentral menyusun kebijakan-kebijakan yang disesuaikan dengan perkembangan untuk lebih cepat merealisasikan tujuan-tujuan yang diinginkan dalam koridor undangundang atau peraturan yang sudah dijalankan (Mankiw, 2006). Atas dasar itu, pemerintah melalui kebijakan makroekonomi, investasi, perdagangan, pelaksanaan hukum serta perundang-undangan mempunyai peranan penting dalam menciptakan iklim yang kondusif bagi

90

bekerjanya pasar secara optimal. Demikian pula halnya bank sentral yang menetapkan kebijakan moneter, sebagai salah satu elemen kebijakan makroekonomi mempunyai peranan penting dalam penciptaan kondisi perekonomian nasional (Mahendra, 2008).

Gejolak krisis ekonomi pada tahun 1997 yang sangat merusak sendi- sendi tatanan rumah tangga negara baik dari sisi ekonomi, politik sosial maupun pertahanan, memberikan dampak yang signifikan terhadap segala bentuk kebijakan tidak terkecuali dalam menerapkan transmisi kebijakan yang ditempuh pada era setelah krisis. Krisis yang disebabkan karena kurang kuatnya sisi fundamental perekonomian Indonesia. Hal tersebut diperparah juga dengan longgarnya regulasi perbankan, serta dipicu ketidaksetabilan nilai tukar mata uang Thailand terhadap Dolar Amerika. Kemudian berimplikasi pada negative impact terhadap kestabilan perekonomian dalam negeri dengan import inflation. Sehingga pertumbuhan ekonomi menembus angka minus 13% (Warjiyo, 2004; Ismail, 2006).

Capital out flow yang dikhawatirkan telah terjadi pada semester pertama tahun 1998. Penetapan adanya prinsip pengetatan uang dengan prinsip kehati-hatian dalam perbankan akibat adanya krisis 1997 membawa permasalahan baru yaitu adanya gap yang sangat besar antara tingkat permintaan dan penawaran kredit (Zulverdi, 1998). Prinsip prudential yang diterapkan dengan tujuan agar tidak terjadi kredit macet terlalau besar yang mengakibatkan kerugian pada pihak bank. Dengan kata lain bahwa perbankan tidak benar-benar menjadi lembaga intermediasi yang kuat untuk mengelola dana masyarakat. Bank lebih mementingkan tingkat kesehatannya dengan memperbesar nilai CAR (capital adequancy ratio). Modal dari DPK (Dana Pihak Ketiga) lebih besar dialokasikan untuk surat-surat berharga yang memiliki tingkat kepercayaan tinggi seperti SBI dan SUN (Bernanke, 1992;1995; Reddy, 2005).

Secara mikro adanya credit crunch sangat menghambat perkembangan usaha kecil, karena modal mereka sebagian besar dari pinjaman kredit perbankan. Credit crunch menimbulkan masalah baru yaitu memperburuk kualitas perbankan karena dinilai tidak sesuai dengan tujuan perbankan sebagai pihak yang mengelola dana dari nasabahnya. Credit crunch sangat berpengaruh terhadap implikasi kebijakan moneter karena perbankan dapat mentransmisikan kebijakan moneter yang telah diharapkan oleh Bank Sentral bukan sebaliknya (Warjiyo, 2007; Lamont and Richard, 2007).

Sejak ditetapkannya deregulasi pasca kriss 1997 sepertinya kesulitan prekonomian masih belum dapat terselesaikan. Masalah penganguran dan inflasi masih cukup tinggi, terbukti pada Desember 2010 inflasi masih diatas 5% dan pengangguran diatas 7% dan diperkirakan pertumbuhan ekonomi ditahun 2011 mampu mencapai 6 - 6,7%. Tetapi dengan angka pertumbuhan sebesar itu pada kenyataannya belum mampu menurunkan tingkat kemiskinan dan mengurangi penganguran pada sektor riil (BPS, 2011).

Untuk mereduksi berbagai permasalahan ekonomi yang berujung pada trede off diantara kebijakan yang dikeluarkan oleh otoritas moneter, diperlukan suatu mekanisme yang lebih relevan untuk menghadapinya. Transmisi kebijakan moneter yang efektif dalam pengendalian masalah ekonomi sangat dibutuhkan. Pengkajian terhadap transmisi kebijakan terus dilakukan seiring berkembangnya keadan ekonomi. Karena transmisi kebijakan ini mengilustrasikan dampak dari entitas-entitas kebijakan yang telah disepakati dan akan berpengaruh terhadap prilaku ekonomi di suatu negara(Tylor, 1995; Juhro dan Satria, 2011; Safuan dan Laksono, 2007).

Penelitian tentang jalur transmisi kebijakan moneter masih sering menjadi bahan diskusi para ekonom karena beberapa hal tentang mekanisme kebijakan ini belum terpecahkan secara tuntas, sehingga para ahli sering menyebutnya “black box”. Penelitian tentang jalur uang dan jalur kredit sangat relevan mengingat dalam perekonomian dewasa ini keguanan uang sangat penting entah itu uang dalam arti luas(M2) maupun uang dalam

arti sempit(M1) (Hirawan, 2007; Natsir, 2008; Pohan, 2008). Fenomena tingginya tingkat permintaan kredit suatu barang juga memberikan warna yang berbeda terhadap transmisi kebijakan yang akan di tempuh(Carl and Fair,1993; Ogun and Akinlo, 2010). Pada saat krisis terjadi, perekonomian Indonesia mengalami masa – masa sulit dan fluktuasi yang digambarkan pada tahun 1997-1999 sangat besar jika dibandingkan dengan tahun-tahun yang lain. Hal tersebut tidak terjadi pada kenaikan harga secara keseluruhan saja tetapi juga kemerosotan pertumbuhan ekonomi yang cenderung mencapai angka hingga 13%. Keterpurukan masa krisis tidak berhenti pada titik itu saja melainkan sampai pada penghujung tahun 1999 serta diperparah dengan keikutsertaan krisis di bidang lainnya (Juhro, 2010)

Trend kebijakan yang sesuai diharapkan mampu mengubah keadaan prekonomian suatu negara menjadi lebih baik melalui jalur transmisi kebijakan yang lebih stabil. Dalam penelitian ini akan membahas tentang efektivitas jalur transmisi kebijakan melalui jalur uang dan jalur kredit di Indonesia, dengan memahami jalur yang mendominasi antara keduanya maka akan dapat mempermudah pengambilan kebijakan yang sesuai untuk mencapai stabilitas ekonomi. Jika stabilitas perekonomian tercapai akan tercipta iklim yang kondusif bagi investor baik dalam maupun luar negeri untuk ikut berpartisipasi dalam membangun perekonomian Indonesia.

Gambar 1:

Inflasi dan Pertumbuhan Ekonomi Indonesia

Setiap kebijakan yang dikeluarkan ibarat dua sisi mata uang yang tidak terpisahkan. Momentum pada saat eksekusi kebijakan moneter akan berjalan dengan baik apabila taransmisi yang dipersiapkan mampu mengejawantahkan maksud suatu kebijakan bank sentral. Kebijakan yang baik tanpa transmisi yang cepat dapat menghalangi stimulus positif yang diharapkan. Tentunya semakain efektif jalur yang akan digunakan maka maksud dari kebijakan moneter akan mudah ditaransmisikan melalui alat-alat moneter. Sehingga pertumbuhan ekonomi dapat dipacu lebih cepat. Berdasarkan paparan latar belakang tentang pentingnya analisis kebijakan moneter yang dapat ditempuh melalui berbagai jalur, maka masalah yang akan diungkap pada penelitian ini adalah 1) bagaimana perbandingan efektivitas antara jalur uang dan jalur kredit di Indonesia?; 2) apakah jalur yang paling efektif tersebut dapat menjadi faktor pendorong pertumbuhan ekonomi Indonesia dalam jangka panjang?

92

2. Metode Penelitian

Penelitian ini adalah penelitian statistik deskriptif dengan meneliti hubungan antar variabel bebas terhadap variabel terikat. Penelitinan ini merupakan penelitian empiris dengan mengunakan data sekunder serta historis yang berupa laporan keuangan dari instasi terkait seperti Bank Indonesia. Selanjutnya penelitian ini didasarkan pada data yang telah tersedia pada objek yang diteliti. Analisis data dilakuakan dengan kajian teoritis deskriptif yang bagian dari suatu fenomena yang dapat dijelaskan dalam penelitian ini.

Jenis data yang digunakan dalam penelitian ini adalah data sekuder yang merupakan laporan dari Bank Indonesia secara periodik dalam rentang waktu penelitian. Periode data yang akan digunakan adalah dari tahun 2001.1 – 2010.1 dalam bentuk data kuartalan yang diambil dari direktori perbankan, Statistik Ekonomi Keuangan Indonesia (SEKI) yang diperoleh dari Bank Indonesia, Badan Pusat Statistik (BPS) Indonesia serta berbagai sumber data dari berbagai media yang mendukung dalam penelitian ini.

Untuk metode pengumpulan data tidak ada tindakan khusus yang harus dilakukan, disebabkan data yang diperlukan untuk menunjang penelitian ini adalah data skunder. Dimana ketersediaan datanya merupakan laporan bulanan dari tiap lembaga tersebut yang disediakan untuk di publikasikan.

Model yang digunakan dalam penelitian ini diadaptasi dari model yang digunakan oleh Bernanke dan Blider pada tahun 1988:

Yt = f(rSBIt, RRt, BMt, M2t, INFt)………(1) Yt = f(rSBIt, iPUAB, iCRt, CRt, M2t, INFt)………. (2).

Agar model tersebut dapat ditaksir hasilnya dan dapat diketahui nilai elastisitas variabel bebasnya, maka dari model dasar penelitian kemudian ditransformasikan dalam bentuk semi logaritma, sehingga model ekonometrikanya menjadi sebagai berikut:

Model Jalur Uang

LYt = a0 + a1rSBIt + a2LBMt + a3LRRt + a4LM2t + a5INFt + e ……….. (3) Model Jalur Kredit

LYt = b0 + b1rSBIt + b2iPUABt + b3iCRt + b4LCRt + b5 LM2t+

b6INFt + e ...………..….(4) Dimana :

LYt = Gross Domestic Product

rSBIt = Suku Bunga (Surat Berharga Bank Indonesia) LBMt = Base Money (Uang Primer)

LRRt = Simpanan Perbankan LM2t = Jumlah Uang Beredar INFt = Inflasi

iPUAB = Suku Bunga Pasar Uang antar Bank iCRt = Suku Bunga Kredit Perbankan LCRt = Total Kredit

Metode Analisis Data yang digunakan sebagai berikut: a) Pendekatan Kointegrasi

Pendekatan kointegrasi dapat dikatakan sebagai metode yang digunakan untuk menguji perilaku data yaitu data dalam bentuk runtut waktu telah stasioner atau tidak. Data yang stasioner adalah data yang tidak mempunyai variasi yang terlalu besar pada periode observasi dan memiliki kecenderungan untuk mendekati nilai rata-ratanya. Apabila data yang digunakan tidak stasioner, maka regresi yang menggunakan data tersebut akan memiliki angka yang relatif tinggi, tetapi memiliki nilai Durbin Watson yang rendah. Hal ini memberikan indikasi bahwa regresi yang dihasilkan adalah regresi lancung (Sposurius Regression) (Insukidro, 2001:121). Regresi lancung terjadi jika koefisien determinasi cukup tinggi tapi hubungan antara variabel independent dan variabel dependen tidak mempunyai makna (Widarjono, 2005; Ramirez, 1999).

Salah satu persyaratan agar data dapat diestimasi dengan menggunakan pendekatan kointegrasi, adalah menguji apakah data yang digunakan telah stasioner atau belum. Untuk menguji hal tersebut, maka data tersebut dapat diolah dengan menggunakan uji akar-akar unit. Stasioneritas data dalam penelitian ini diuji dengan menggunakan unit root test. Tujuan uji ini adalah untuk mengamati apakah koefisien tertentu dari model autoregressive yang ditaksir mempunyai nilai satu atau tidak. Regresi palsu adalah regresi yang menggambarkan signifikansi hubungan dua variabel atau lebih secara statistik. Namun pada kenyataannya, hubungan tersebut tidak sesignifikan yang dihasilkan estimasi regresi atau justru tidak signifikan sama sekali sehingga akan menyebabkan uji statistik yang baku (t, F, DW, dan R2) tidak akan mengacu pada distribusi yang baku. Jika beberapa variabel dalam model mempunyai akar unit atau non-stasioner, ilusi signifikansi ini membawa konsekuensi terjadinya missleading dalam penelitian terhadap suatu fenomena ekonomi yang sedang terjadi (Widarjono, 2007:347).

b) Uji Akar Unit (Unit Root Test)

Uji akar unit pertama kali diperkenalkan dikembangkan oleh Dickey-Fuller dan dikenal dengan uji akar unit Dickey-Fuller (DF). Uji akar unit dapat dipandang sebagai uji stasioneritas, karena pada prinsipnya uji tersebut dimaksudkan untuk mengamati apakah koofisien dari model autoregresif yang ditaksir memiliki nilai satu atau tidak. Oleh karena itu, dalam uji akar-akar unit perlu ditaksir model autoregresif dengan OLS (Insukidro, 2001dan Wardhono, 2004) t t i k i t t t BX b B DX DX 1 1 0 ... ...(5) t i k i t t t c cT c BX b B DX DX 1 2 1 0 ...(6)

Dimana DXt Xt Xt 1,BX Xt 1,T trend waktu dan Xt adalah variabel yang diamati pada periode t serta B merupakan operasi kelambanan waktu ke udik (backward lag operator.Dari persamaan 9 dan 10 diatas kemudian dihitung nilai statistik DF (Dickey-Fuller) dam ADF (Augmented Dickey-Fuller). Nilai DF (ADF) untuk uji hipotesa a1 dan a2 = 0, ditunjukkan oleh nisbah t pada koefisien regresi BXt pada persamaan diatas. Kaidah keputusan dari kedua uji tersebut adalah bila nilai mutlak dari AD (ADF) hitung lebih kecil dari AD (ADF) tabel, berarti data tidak stasioner. Sebaliknya bila nilai mutlak AD (ADF) hitung lebih besar dari AD (ADF) tabel, maka data tersebut stasioner.

94

c) Uji Derajat Integrasi

Pengujian ini dimaksudkan untuk mengetahui derajat ke berapa data yang diamati akan stasioner. Pada dasarnya uji yang dilakukan hampir sama atau merupakan sebuah perluasan dari akar-akar unit. Uji ini dikakukan apabila pada uji akar unit data yang diamati belum stasioner (Insukindro, 2001:123). Dengan demikian untuk dapat melakukan uji tersebut perlu ditaksir model autoregresif dengan OLS:

t i k i i t t t e e BDX f B D X X D2 2 1 0 ... ...(7) t i k i i t t g g T g BDX hB D X X D2 2 1 2 0 0 ... (8). Dimana DXt DXt DXt 1,BDXt DXt 1

d) Penentuan Lag Optimal

Salah satu yang paling menentukan dalam hal uji stasioneritas adalah penentuan lag, karena dengan lag yang terlalu sedikit maka residual dari regresi tidak akan menampilkan proses white noise. Sehingga model tidak dapat mengestimasi secara baik. Namun, Jika memasukkan terlalu banyak lag akan dapat mengurangi kemampuan untuk menolak Ho karena tambahan parameter yang terlalu banyak akan mengurangi degree of freedom (Gujarati, 2003). Penentuan lag pada penelitian ini mengunakan standar ukur Hanan Quinn(HQ).

a. Uji Kointegrasi

Uji kointegrasi merupakan kelanjutan dari akar-akar unit. Untuk melakukan uji kointegrasi harus diyakini terlebih dulu bahwa variabel terkait dalam pendekatan ini mempunyai derajat integrasi yang sama atau tidak (Wardhono, 2004:69). Dalam uji kointegrasi ada 2 metode uji yaitu Engle- Grenger dan uji Johansen. Alat analisis dengan mengunakan vektor lebih cenderung mengunakan uji kointegrasi Johansen dikarenakan uji ini mengacu pada model Maximum Liklihood (ML) dan bekerja untuk menguji sifat kointegrasi dalam sistem persamaan (Mukherje and Naka dalam Wardhono, 2004).

Syarat permodelan yang ateoritik (Vector Autoregression) adanya hubungan yang terkointegrasi dalam jangka panjangnya. Berikut merupakan model VAR secara umum:

Yt = A1Yt-1 + A2Yt-2 + …..+ ApYt-p + BXt +et………(9) Keterangan:

Yt = besaran yang stasioner pada order satu Xt = vector deterministic variabel

et = vektor variabel tidak stasioner

Model VAR pada persamaan dapat juga ditulis sebagai berikut: BXt + et

Keterangan

Penelitian ini menggunakan model dinamis VECM (Vector Error Correction Model). Model VECM adalah model vector autoregression dengan memasukkan retriksi kointegrasi jangka panjang. Berdasarkan spesifikasi model VECM maka masing-masing jalur dapat dinyatakan sebagai berikut:

Jalur Uang Beredar:

LYt = a0 + 1∆rSBIt-1 + 3∆LBMt-1 + 4L∆RRt-1 + 5∆LM2t -1 + 5∆INFt-1 + et………(10)

Jalur Kredit:

LYt = b0 + 1∆LrSBIt-1 + 3∆LiPUABt-1 + 4∆LiCRt-1 + 5∆LCRt-1 + 6∆LM2t-1 + 7∆LINFt-1 + et……….. (11)

3. Hasil Analisis 3.1 Statistik Deskriptif

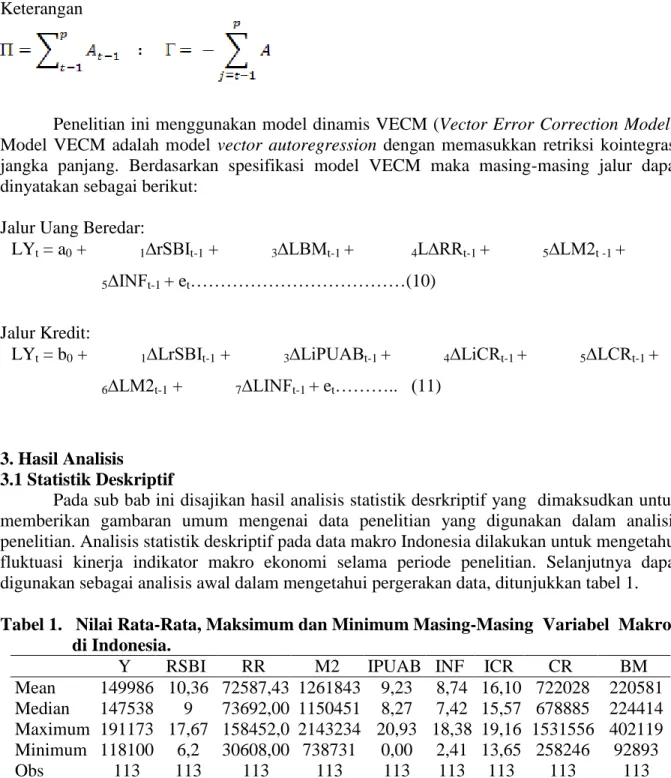

Pada sub bab ini disajikan hasil analisis statistik desrkriptif yang dimaksudkan untuk memberikan gambaran umum mengenai data penelitian yang digunakan dalam analisis penelitian. Analisis statistik deskriptif pada data makro Indonesia dilakukan untuk mengetahui fluktuasi kinerja indikator makro ekonomi selama periode penelitian. Selanjutnya dapat digunakan sebagai analisis awal dalam mengetahui pergerakan data, ditunjukkan tabel 1.

Tabel 1. Nilai Rata-Rata, Maksimum dan Minimum Masing-Masing Variabel Makro di Indonesia.

Y RSBI RR M2 IPUAB INF ICR CR BM

Mean 149986 10,36 72587,43 1261843 9,23 8,74 16,10 722028 220581 Median 147538 9 73692,00 1150451 8,27 7,42 15,57 678885 224414 Maximum 191173 17,67 158452,0 2143234 20,93 18,38 19,16 1531556 402119 Minimum 118100 6,2 30608,00 738731 0,00 2,41 13,65 258246 92893 Obs 113 113 113 113 113 113 113 113 113 Sumber : data sekunder diolah, 2012

Dari Tabel 1 dapat diketahui bahwa dengan observasi sebanyak 113 data mengenai variabel makro moneter dapat dideskripsikan bahwa variabel M mempunyai nilai rata-rata 1150451 dengan nilai terendah 738731 dan nilai tertinggi 2143234. Hal ini dapat diinterpretasikan bahwa dinamika perkembangan jumlah uang beredar cukup mengalami pasang surut (fluktuatif). Untuk data kredit CR di Indonesia dapat pula dilihat dari nilai rata-rata, nilai maksimum dan minimum serta dari nilai standard deviasinya. Kinerja kredit di Indonesia mempunyai nilai rata-rata 678885 dengan nilai terendah 258246 dan nilai tertinggi 1724856.

96

Hal ini menunjukkan fluktuasi total kredit di Indonesia lebih rendah dibandingkan dengan fluktuasi jumlah uang beredar. Untuk kinerja GDP (Y) di Indonesia dapat pula dilihat dari nilai rata-rata, nilai maksimum dan minimum. Kinerja GDP di Indonesia mempunyai nilai rata-rata 147538 dengan nilai terendah 118100 dan nilai tertinggi 191173. Hal ini menunjukkan fluktuasi pendapatan yang dianalisis dengan GDP di Indonesia lebih stabil di bandingkan dengan dua variabel lain sebelumnya. Sehingga dapat disimpulkan berdasarkan variabel yang diamati, yaitu jumlah uang beredar, total kredit, pendapatan, suku bunga kredit dan suku bunga SBI, dapat diketahui lebih didominasi oleh jumlah uang beredar selama periode pengamatan.

3.2 Uji Stasioneritas

Hasil uji akar-akar unit pada tingkat level ditunjukkan tabel 2.

Tabel 2. Hasil Uji Akar-Akar Unit pada Tingkat Level

Variabel ADF Statistik Nilai Kritis ADF Keterangan

1% 5% 10%

LY -2,469284 -4,043609 -3,451184 -3,150986 Tidak Stasioner rSBI -2,878055 -4,043609 -3,451184 -3,150986 Tidak Stasioner LM2 -1,710159 -4,043609 -3,451184 -3,150986 Tidak Stasioner IPUAB -2,522570 -4,043609 -3,451184 -3,150986 Tidak Stasioner INF -2,067723 -4,043609 -3,451184 -3,150986 Tidak Stasioner ICR -2,869239 -4,043609 -3,451184 -3,150986 Tidak Stasioner LRR -1,486047 -4,043609 -3,451184 -3,150986 Tidak Stasioner LCR -2,493782 -4,043609 -3,451184 -3,150986 Tidak Stasioner LBM -3,095916 -4,043609 -3,451184 -3,150986 Tidak Stasioner Sumber : data sekunder diolah, 2012

Keterangan: ADF stat > nilai kritis ADF = stasioner; ADF stat < nilai kritis ADF = tidak stasioner

Berdasarkan tabel di atas dapat dilihat bahwa variabel Y, rSBI, M2, IPUAB, INF, ICR, RR, CR, BM belum stasioner pada tingkat level. Hal ini ditunjukkan dengan nilai ADF statistik yang kurang dari nilai kritis McKinnon, baik pada derajat keyakinan 1%, 5%, dan 10%. Maka untuk mengubah variabel tersebut menjadi data yang stasioner, maka variabel tersebut akan dinaikkan pada tingkat first difference. Hasil uji stasioner pada tingkat first difference dapat disajikan dalam bentuk tabel 3.

Tabel 3. Hasil Uji Akar-Akar Unit pada Tingkat First Difference

Variabel ADF Statistik Nilai Kritis ADF Keterangan

1% 5% 10% LY -9,515221 -4,043609 -3,451184 -3,150986 Stasioner*** rSBI -5,238789 -4,043609 -3,451184 -3,150986 Stasioner*** LM2 -11,30901 -4,043609 -3,451184 -3,150986 Stasioner*** IPUAB -12,51981 -4,043609 -3,451184 -3,150986 Stasioner*** INF -8,919297 -4,043609 -3,451184 -3,150986 Stasioner*** ICR -3,291125 -4,043609 -3,451184 -3,150986 Stasioner* LRR -11,79625 -4,043609 -3,451184 -3,150986 Stasioner*** LCR -10,11755 -4,043609 -3,451184 -3,150986 Stasioner*** LBM -10,23361 -4,043609 -3,451184 -3,150986 Stasioner*** Sumber: data sekunder diolah, 2012

Keterangan: *) signifikan pada α=1%; **) signifikan pada α=5%; ***) signifikan pada α=10%

Dari hasil uji stasioneritas pada level first difference, dapat dilihat bahwa nilai pada beberapa variabel ICR telah stasioner tetapi tidak pada tingkat alfa yang sama, sehingga perlu disejajarkan untuk dapat stasioner pada level second diference. Hasil uji satsioner pada tingkat second difference dapat disajikan dalam bentuk tabel 4.

Tabel 4. Hasil Uji Akar-Akar Unit Pada Tingkat Second Difference

Variabel ADF Statistik Nilai Kritis ADF Keterangan

1% 5% 10% LY -8,295904 -4,273277 -3,557759 -3,212361 Stasioner* rSBI -15,26144 -4,273277 -3,557759 -3,212361 Stasioner* LM2 -10,95707 -4,273277 -3,557759 -3,212361 Stasioner* IPUAB -8,729850 -4,273277 -3,557759 -3,212361 Stasioner* INF -10,13251 -4,273277 -3,557759 -3,212361 Stasioner* ICR -15,73864 -4,273277 -3,557759 -3,212361 Stasioner* LRR -9,930986 -4,273277 -3,557759 -3,212361 Stasioner* LCR -12,43740 -4,273277 -3,557759 -3,212361 Stasioner* BM -7,103802 -4,273277 -3,557759 -3,212361 Stasioner* Sumber: data sekunder diolah, 2012

Keterangan: *) signifikan pada α=1%; **) sign pada α=5%; ***) sign pada α=10%

Berdasarkan uji akar-akar unit tingkat second difference, terlihat bahwa variabel-variabel yang digunakan telah stasioner pada derajat kepercayaan 1% (ditunjukkan oleh tabel 4.3). Hal ini mengindikasikan data stasioner pada derajat 5% dan 10%. Dengan demikian dapat dijelaskan bahwa seluruh variabel dalam penelitian ini telah stasioner pada derajat integrasi yang sama dan implikasi dari uji stasioneritas adalah uji lag optimal yang baik.

3.3 Uji Lag Lenght Optimal

Setelah seluruh variabel dinyatakan sudah stasioner maka tahap selanjutnya adalah melakukan uji lag lenght optimal. Pemilihan panjang lag pada model VAR sangat dinjurkan hal ini dilakukan untuk menghindari estimasi yang tidak konsisten. Penentuan lag yang terlalu panjang ataupun terlalu pendek akan mengakibatkan spesifikasi yang salah (Gujarati,1995).

Berdasarkan hasil estimasi mengindikasikan bahwa standar ukur yang memilih panjang lag 3 pada jalur kredit adalah kriteria LR, FPE, SC HQ, sedangkan lag AIC memilih lag 1. Karena standar ukur paling banyak merekomendasaikan panjang lag pada lag ke 3. Maka pada jalur kredit yang dipilih adalah lag ke 3. Karena lenght akan digunakan adalah metode VECM maka lag yang dipilih dikurangi 1 lag menjadi lag 2. Pada jalur uang hasil estimasi pemilihan lag optimal semua kriteria memilih pada lag 3. Sehingga lag yang digunakan untuk mengestimasi transmisi kebijakan melalui jalur uang mengunakan lag ke 4. Pengurangan satu lag dilakuakn utuk memenuhi syarat bahwa model VECM merupakan Model VAR yang teretriksi, ditunjukkan tabel 5.

98

Tabel 5. Hasil Uji Lag Lenght Optimal

Jalur Kredit

Lag LR FPE AIC SC HQ

0 NA 1,33e-06 6,334298 6,510185 6,405586

1 2178,002 7,48e-16 -14,96569 -13,55859* -14,39538* 2 93,44992 6,83e-16 -15,06808 -12,42977 -13,99876 3 45,24547* 1,03e-15* -14,68219* -10,81266 -13,11385

Jalur Uang

Lag LR FPE AIC SC HQ

0 NA 4,11e-08 0,019868 0,168875 0,080285

1 1883,365 6,39e-16 -17,96065 -16,91760* -17,53773* 2 75,34383 5,66e-16 -18,08707 -16,14998 -17,30165 3 40,24018* 7,13e-16* -17,87254* -15,04140 -16,72462 4 44,23993 8,39e-16 -17,73889 -14,01371 -16,22846 Sumber : data sekunder diolah, 2012

* indicates lag order selected by the criterion

3.4 Uji Kointegrasi

Berdasarkan uji akar-akar unit yang telah diestimasi sebelumnya, dapat diketahui bahwa semua data tidak stasioner pada level dan first difference, namun dalam uji stasioneritas pada second difference semua data telah stasioner. Berikut merupakan hasil estimasi dari stasioneritas residual model jalur uang dan jalur kredit ditunjukkan 6.

Tabel 6. Estimasi Stasioneritas Residual Model Jalur Uang dan Jalur Kredit

Jalur Trace statistik Critical value 5% Max Eigen Value Critical value 5% Kredit 190,0715 125,6154 60,36061 46,23142 129,7109 95,75366 50,70150 40,07757 79,00942 69,81889 31,23138 33,87687 47,77804 47,85613 24,32455 27,58434 23,45350 29,79707 16,81627 21,13162 6,637227 15,49471 6,017135 14,26460 0,620092 3,841466 0,620092 3,841466 Uang 113,2769 95,75366 37,84264 40,07757 75,43428 69,81889 30,97274 33,87687 44,46155 47,85613 23,25992 27,58434 21,20162 29,79707 14,36430 21,13162 6,837316 15,49471 6,835510 14,26460 0,001806 3,841466 0,001806 3,841466

3.5 Hasil Estimasi Model Dinamis Vektor Error Correction Model (VECM) Jalur Kredit

Berdasarkan hasil yang ditunjukkan oleh uji kointegrasi sebelumnya dapat diketahui adanya hubungan persamaan kointegrasi yang menunjukkan adanya hubungan jangka panjang antara variabel pada jalur uang maupun jalur kredit. Hasil estimasi jalur kredit dalam keseimbangan jangka panjang ditunjukkan tabel 7.

Tabel 7. Estimasi Keseimbangan Jangka Panjang Jalur Kredit

Variabel koefisien t-statistik

rSBI - 0,000958 -0,57498 IPUAB - 0,006517 6,95488 iCR - 0,003370 -1,57290 LCR - 0,074103 -2,54960 LM - 0,299936 -7,41394 INF - 0,002116 -2,51000 Contanta - 6,699542

Sumber : data sekunder diolah, 2012

Model Jalur Kredit

LY - 0,000958rSBI + 0,006517iPUAB - 0,003370iCR - 0,074103LCR --0,299936LM2 - 0,002116INF – 6,699542 = 0……….(12)

LY = 6,699542 + 0,000958rSBI - 0,006517iPUAB + 0,003370iCR + [-0,57498] [ 6,95488]* [-1,57290]

0,074103LCR + 0,299936LM2 + 0,002116INF……….(13) [-2,54960]* [-7,41394]* [-2,51000]*

Keterangan: [] = t statistik, *signifikan pada a=5%

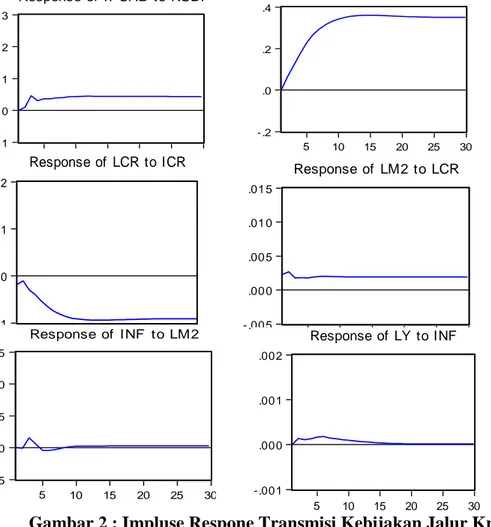

Hasil análisis impluse response transmisi kebijakan moneter jalur kredit dapat dilihat pada gambar 2. Pada penelitian ini fungsi impluse response akan difokuskan pada alur jalanya tranmisi kebijakan. Sehingga dapat diketahui berapa lama kecepatan tranmisi kebijakan moneter pada jalur kredit mulai pada instrumen kebijakan, sasaran antara, sasaran oprasional hingga terbentuknya sasaran akhir. Berdasarkan gambar 2 variabel iPUAB shock suku bunga SBI secara positif respons tertinggi terjadi pada periode pertama sebesar 0,88 dan turun, setelah itu naik secara perlahan dan mulai stabil pada periode ke 7.

Ciplis Gema Q dan Ragil Satryo P, Mekanisme Kebijakan Moneter Di Indonesia 100 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LY - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to ICR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to INF - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to IPUAB - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LCR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LM2 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to RSBI - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LY - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to ICR

- .2 .0 .2 .4

5 10 15 20 25 30 Response of ICR to INF

- .2 .0 .2 .4

5 10 15 20 25 30 Response of ICR to IPUAB

- .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LCR - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LM2 - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to RSBI

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LY - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to ICR

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to INF

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to IPUAB

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF t o LCR - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LM2 - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of I NF to RSBI - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LY - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to ICR

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to INF

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to IPUAB

- 1 0 1 2 3 5 10 15 20 25 30 Response of I PUAB to LCR - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LM2 - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to RSBI

- .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LY - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to ICR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to INF - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to IPUAB - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LCR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LM2 - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to RSBI - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LY - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to ICR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to INF - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to IPUAB - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LCR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LM2 - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to RSBI .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LY .0 .4 .8 5 10 15 20 25 30 Response of RSBI to ICR

.0 .4 .8

5 10 15 20 25 30 Response of RSBI to INF

.0 .4 .8

5 10 15 20 25 30 Response of RSBI to IPUAB

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to LCR .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LM2 .0 .4 .8 5 10 15 20 25 30 Response of RSBI to RSBI Response to Cholesky One S.D. Innov ations

-.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LY -.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to ICR -.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to INF -.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to IPUAB -.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LCR -.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LM2 -.00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to RSBI -.2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LY -.2 .0 .2 .4 5 10 15 20 25 30

Response of ICR to ICR

-.2 .0 .2 .4

5 10 15 20 25 30

Response of ICR to INF

-.2 .0 .2 .4

5 10 15 20 25 30

Response of ICR to IPUAB

-.2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LCR -.2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LM2 -.2 .0 .2 .4 5 10 15 20 25 30

Response of ICR to RSBI

-0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LY -0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to ICR

-0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to INF

-0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to IPUAB

-0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LCR -0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LM2 -0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to RSBI

-1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LY -1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to ICR

-1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to INF

-1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to IPUAB

-1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LCR -1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LM2 -1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to RSBI

-.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LY -.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to ICR -.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to INF -.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to IPUAB -.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LCR -.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LM2 -.01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to RSBI -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LY -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to ICR -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to INF -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to IPUAB -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LCR -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LM2 -.00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to RSBI .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LY .0 .4 .8 5 10 15 20 25 30

Response of RSBI to ICR

.0 .4 .8

5 10 15 20 25 30

Response of RSBI to INF

.0 .4 .8

5 10 15 20 25 30

Response of RSBI to IPUAB

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to LCR .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LM2 .0 .4 .8 5 10 15 20 25 30

Response of RSBI to RSBI

Response to Cholesky One S.D. Innov ations

- .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LY - .2 .0 .2 .4 5 10 15 20 25 30

Response of ICR to ICR

- .2 .0 .2 .4

5 10 15 20 25 30

Response of ICR to INF

- .2 .0 .2 .4

5 10 15 20 25 30

Response of ICR to IPUAB

- .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LCR - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LM2 - .2 .0 .2 .4 5 10 15 20 25 30

Response of ICR to RSBI

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LY - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to ICR

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to INF

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to IPUAB

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LCR - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LM2 - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to RSBI

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LY - 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to ICR

- 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to INF

- 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to IPUAB

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LCR - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LM2 - 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to RSBI

- .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LY - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to ICR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to INF - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to IPUAB - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LCR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LM2 - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to RSBI - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LY - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to ICR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to INF - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to IPUAB - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LCR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LM2 - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to RSBI .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LY .0 .4 .8 5 10 15 20 25 30

Response of RSBI to ICR

.0 .4 .8

5 10 15 20 25 30

Response of RSBI to INF

.0 .4 .8

5 10 15 20 25 30

Response of RSBI to IPUAB

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to LCR .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LM2 .0 .4 .8 5 10 15 20 25 30

Response of RSBI to RSBI - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LY - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to ICR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to INF - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to IPUAB - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LCR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LM2 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to RSBI - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR t o LY - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to ICR

- .2 .0 .2 .4

5 10 15 20 25 30 Response of ICR to INF

- .2 .0 .2 .4

5 10 15 20 25 30 Response of ICR to IPUAB

- .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LCR - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LM2 - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to RSBI

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF t o LY - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to ICR

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to INF

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to IPUAB

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF t o LCR - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LM2 - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of I NF to RSBI - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LY - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to ICR

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to INF

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to IPUAB

- 1 0 1 2 3 5 10 15 20 25 30 Response of I PUAB to LCR - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LM2 - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to RSBI

- .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LY - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to I CR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to INF - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to IPUAB - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LCR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LM2 - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to RSBI - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 t o LY - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to ICR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to INF - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to IPUAB - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LCR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LM2 - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to RSBI .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LY .0 .4 .8 5 10 15 20 25 30 Response of RSBI to ICR

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to I NF .0 .4 .8 5 10 15 20 25 30 Response of RSBI to IPUAB

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to LCR .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LM2 .0 .4 .8 5 10 15 20 25 30 Response of RSBI to RSBI Response to Cholesky One S.D. Innov ations

- .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LY - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to ICR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to INF - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to IPUAB - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LCR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LM2 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to RSBI - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LY - .2 .0 .2 .4 5 10 15 20 25 30

Response of ICR to ICR

- .2 .0 .2 .4

5 10 15 20 25 30

Response of ICR to INF

- .2 .0 .2 .4

5 10 15 20 25 30

Response of ICR to IPUAB

- .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LCR - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LM2 - .2 .0 .2 .4 5 10 15 20 25 30

Response of ICR to RSBI

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LY - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to ICR

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to INF

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to IPUAB

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LCR - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LM2 - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30

Response of INF to RSBI

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LY - 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to ICR

- 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to INF

- 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to IPUAB

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LCR - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LM2 - 1 0 1 2 3 5 10 15 20 25 30

Response of IPUAB to RSBI

- .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LY - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to ICR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to INF - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to IPUAB - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LCR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LM2 - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to RSBI - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LY - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to ICR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to INF - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to IPUAB - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LCR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LM2 - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to RSBI .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LY .0 .4 .8 5 10 15 20 25 30

Response of RSBI to ICR

.0 .4 .8

5 10 15 20 25 30

Response of RSBI to INF

.0 .4 .8

5 10 15 20 25 30

Response of RSBI to IPUAB

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to LCR .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LM2 .0 .4 .8 5 10 15 20 25 30

Response of RSBI to RSBI

Response to Cholesky One S.D. Innov ations

Gambar 2 : Impluse Respone Transmisi Kebijakan Jalur Kredit 3.6 Pembahasan

3.6.1 Preskripsi Efektivitas Diantara Jalur Uang dan Jalur Kredit dalam Mekanisme Transmisi Kebijakan Moneter di Indonesia Selama Periode Penelitian

Penjelasan yang menggambarkan bagaimana tingkat harga ditentukan dan berubah seiring dengan perubahan jumlah uang beredar disebut teory kuantitas uang. Berdasarkan teori ini, jumlah uang yang beredar dalam suatu perekonomian menentukan nilai uang, sementara pertumbuhan jumlah uang beredar merupakan sebab utama inflasi. Secara umum, teori kuantitas uang menggambarkan pengaruh jumlah uang beredar terhadap perekonomian dikaitkan dengan variabel harga dan output. Hubungan antara jumlah uang beredar, output dan harga dapat di tulis dalam persamaan MV = PT. Pada Warjiyo (2004:14) teori kuantitas uang adalah suatu identitas yang menyatakan bahwa jumlah uang beredar dikalikan dengan dengan tingkat perputaran uang sama dengan jumlah output atau transaksi ekonomi dikalikan dengan tingkat harga.

Hubungan variabel dengan base money dimulai pada saat bank sentral mulai melakukan operasi moneter untuk mengendalikan jumlah uang yang beredar, Sedangkan di sisi perbankan. bank-bank mengelola likuiditasnya untuk bertransaksi keuangan di pasar uang. Pengelolaan likuiditas bertujuan untuk menjaga posisi rekening bank di bank sentral dalam bentuk cadangan dana yang dapat dipergunakan sewaktu-waktu. Untuk penyaluran kredit masyarakat, penempatan dana dalam bentuk surat-surat berharga dan untuk pinjam meminjam antar bank. Hubungan yang kemudian terjadi antara bank sentral dengan perbankan akan mempengaruhi suku bunga jangka pendek, seperti bunga PUAB dan suku - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LY - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to ICR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to INF - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to IPUAB - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LCR - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to LM2 - .00 1 .00 0 .00 1 .00 2 5 10 15 20 25 30 Response of LY to RSBI - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR t o LY - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to ICR

- .2 .0 .2 .4

5 10 15 20 25 30 Response of ICR to INF

- .2 .0 .2 .4

5 10 15 20 25 30 Response of ICR to IPUAB

- .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LCR - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to LM2 - .2 .0 .2 .4 5 10 15 20 25 30 Response of ICR to RSBI

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF t o LY - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to ICR

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to INF

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to IPUAB

- 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF t o LCR - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of INF to LM2 - 0 .5 0 .0 0 .5 1 .0 1 .5 5 10 15 20 25 30 Response of I NF to RSBI - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LY - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to ICR

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to INF

- 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to IPUAB

- 1 0 1 2 3 5 10 15 20 25 30 Response of I PUAB to LCR - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to LM2 - 1 0 1 2 3 5 10 15 20 25 30 Response of IPUAB to RSBI

- .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LY - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to I CR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to INF - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to IPUAB - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LCR - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to LM2 - .01 .00 .01 .02 5 10 15 20 25 30 Response of LCR to RSBI - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 t o LY - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to ICR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to INF - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to IPUAB - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LCR - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to LM2 - .00 5 .00 0 .00 5 .01 0 .01 5 5 10 15 20 25 30 Response of LM2 to RSBI .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LY .0 .4 .8 5 10 15 20 25 30 Response of RSBI to ICR

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to I NF .0 .4 .8 5 10 15 20 25 30 Response of RSBI to IPUAB

.0 .4 .8 5 10 15 20 25 30 Response of RSBI to LCR .0 .4 .8 5 10 15 20 25 30 Response of RSBI to LM2 .0 .4 .8 5 10 15 20 25 30 Response of RSBI to RSBI Response to Cholesky One S.D. Innov ations

bunga SBI serta suku bunga kredit perbankan. Posisi uang primer dan cadangan bank serta transaksi investasi sekuritas jangka pendek seperti volume PUAB dan SBI(Mursidiningsih, 2008).

Selanjutnya, interaksi antara variabel M2 dengan kredit terjadi pada saat bank sentral mengubah BI rate dan diikuti oleh suku bunga kredit perbankan. Pada saat suku bunga kredit meningkat maka masyarakat akan sedikit enggan mengajukan pinjaman sebab suku bunga harus mereka bayar tinggi, sehingga jumlah uang beredar relatif besar. Sedangkan jika bank sentral memutuskan untuk menurunkan BI rate yang kemudian diikuti oleh turunnya suku bunga kredit perbankan, maka masyarakat akan mengajukan pinjaman kredit baik untuk investasi, konsumsi dan modal kerja sehingga jumlah uang beredar menjadi bertambah.

Jika suku bunga simpanan meningkat sebagai respons atas kenaikan suku bunga SBI dan BI rate maka keinginan masyarakat untuk memegang uang tunai berkurang, karena pemilihan asset dalam bentuk uang tunai akan menghilangkan kesempatan untuk mendapatkan keuntungan dari peningkatan suku bunga, jika uang tunai tersebut diwujudkan dalam aset berbentuk simpanan (depsito, giro, dan tabungan) di perbankan. Dengan demikian kenaikan suku bunga simpanan berpengaruh terhadap peningkatan DPK yang berhasil di mobilisasi perbankan. Kenaikan volume mobilisasai dana pihak ketiga ini menyebabkan suatu bank mempunyai cukup dan likuid yang cukup banyak untuk ditransaksikan di PUAB dan disalurkan sebagai kredit. Namun, Karena menghimpun dan diperoleh dengan biaya yang tinggi, perbankan harus membayar suku bunga simpanan yang tinggi kepada nasbah akibat kenaikan suku bunga SBI.

Perbankan akan menyalurkan kredit dengan biaya yang tinggi pula. Penyaluran kredit dengan suku bunga tinggi dianggap lebih beresiko oleh tindak one-prestasi nasabah, yang berakibat pada kredit macet dengan berbagai alasan keadaan ekonomi dalam membayar harga pinjaman yang tinggi (suku bunga). Untuk menghindari resiko, perbankan akan memilih menempatkan dana mereka dalam transaksi PUAB dan surat berharga lain (SBI,SUN,dsb) yang lebih sedikit resikonya dibandingkan harus mendistribusikannya ke masyarakat. Keadan ini yang sering terjadi pada jalur kredit yaitu credit crunch. Penawaran kredit yang rendah akibat tingginya suku bunga kredit akan mempengaruhi meningkatnya volume atau likuiditas PUAB, dan situasi PUAB yang aktif akan menyebabkan penurunan tingkat suku bunga.

Interaksi antara variabel kredit dan variabel GDP dapat dijelaskan bahwa apabila suku bunga kredit turun sebagai akibat diturunkannya suku bunga acuan SBI, akan meningkatkan hasrat masyarakat untuk mengajukan kredit ke lembaga keuangan untuk konsumsi, investasi maupun modal kerja dengan biaya murah.

Hubungan antara M2 dengan kredit saling berbanding terbalik. Hal ini terjadi karena pihak-pihak yang mempunyai kelebihan dana baik itu perbankan, lembaga non bank, maupun individu lebih memilih menempatkan dananya ke dalam bentuk instrumen SBI, SUN, Obligasi, emas dan alternatif surat berharga lainnya. Sebab instrumen tersebut menawarkan return dan bunga yang tinggi denga resiko relatif lebih rendah bahkan hampir tanpa resiko. Sektor riil oleh para calon kreditur dianggap cukup berisiko dengan masih tingginya suku bunga perbankan walaupun Bank Indonesia telah menurunkan tingkat suku bunga jangka pendek hingga pada level 6,5%.

3.6.2 Preskripsi Model Jalur Kredit

Berdasarkan hasil estimasi VECM dalam jangka panjang variabel suku bunga Sertifikat Bank Indonesia memiliki arah yang positif terhadap variabel pertumbuhan ekonomi (Y) dengan nilai kritis 5% dari variabel rSBI, sehingga hal ini tidak memenuhi uji t statisitk

102

dan dapat dikatakan variabel suku bunga bank SBI tidak terlalu berpengaruh terhadap pertumbuhan ekonomi. Karena t statistik lebih besar dari variabel indeks produksi dari pada t table. Hubungan tersebut dapat dilihat melalui uji t yang merupakan uji statistik yang enunjukkan adanya variabel bebas dengan variabel terikat secara parsial. H0 menyatakan bahwa variabel bebas tidak mempengaruhi variabel dependen sedangkan Ha menyatakan ada hubungan saling mempengaruhi antara variabel bebas terhadap variabel terikat sedangkan koefisien iPUAB sebesar 0,006% dan bertanda negatif.

Hasil analisis tersebut mengindikasikan bahwa setiap iPUAB naik sebesar 1% maka variabel pertumbuhan ekonomi akan turun sebesar 0,006% dengan asumsi variabel laian konstan. Hal ini dapat diintrepretasikan bahwa. kenaikan suku bunga iPUAB disebabkan oleh dua penyebab; pertama karena naiknya BI rate yang di respons secara cepat oleh pasar uang antar bank; kedua karena kekurangan likuiditas perbankan menyebabkan kenaikan biaya modal atau suku bunga. Temuan ini sesuai dengan hasil yang dikemukakan oleh teori Keynes bahwa kenaikan tingkat suku bunga akan menaikkan tabungan dan menurunkan investasi. Hal ini mengakibatkan terjadi penurunan pendapatan nasional. Variabel lain yang juga berpengaruh signifikan terhadap pertumbuhan ekonomi adalah kredit total dimana memiliki koefisien sebesar 0,074 berarah positif dengan signifikansi 5%. Ini berarti bahwa pengarauh kredit naik sebesar 1% akan menaikan pendapatan nasional sebesar 0,074%. Pengaruh positif ini sesuai dengan penelitian Hermawan dan Purwoko (2007), Hakim dan Nopirin 2001 dan Kim(1999) yang menyatakan bahwa kenaikan kredit akan meningkatkan pertumbuhan ekonomi.

Peningkatan jumlah kredit yang disalurkan menyebabkan peningkatan jumlah uang yang beredar untuk investasi maupun untuk modal kerja dan konsumsi. Kredit yang seperti ini memiliki peran yang cukup besar dalam peningkatan pertumbuhan ekonomi. Variabel lain yang memiliki pengarauh positif dan signifikan adalah variabel M2 dan INF. Tentunya kenaikan jumlah uang beredar akan membantu pertumbuhan ekonomi dengan akses likuiditas yang mudah maka akan melancarkan transaksi. Inflasi yang naik secara perlahan dan dapat ditoleransi oleh pasar akan memicu pergerakan pertumbuhan ekonomi. Untuk variabel suku bunga kredit dan rSBI tidak memiliki siknifikansi pengaruh terhadap variabel y, sehingga tidak dapat diintrepretasikan. Jika digambarkan secra sederhana maka tranmisi kebijakan dapat dianalogikan sebagai berikut:

IPUAB KREDIT M2 INFLASI GDP

Dalam mentransmisikan kebijakan monter jalur kredit membutuhkan waktu selama 33 bulan dari eksekusi instrumen yang dijalankan, sasaran operasional antara dan tujuan akhir dari suatu kebijakan yaitu kestabilan harga dan pertumbuhan ekonomi.

3.6.3 Preskripsi Model Jalur Uang

Jalur uang sering di sebut dengan jalur langsung karena proses transmisi yang langsung mengarah pada jumlah uang beredar. Dalam model jalur uang yang telah diestimasi dengan VECM maka di peroleh hasil bahwa variabel rSBI berpengaruh signifikan terhadap variabel pertumbuhan ekonomi dengan sifat yang negatif. Hal ini dapat di interpretasikan bahwa jika terjadi kenaikan pada SBI maka pertumbuhan ekonomi akan menurun. Selanjutnya untuk variabel uang primer berpengaruh positif terhadap pertumbuhan ekonomi ini mengindikasikan bahwa penurunan instrumen bunga BI rate akan diikuti dengan pertambahan jumlah uang primer untuk menambah likuiditas pasar. Untuk itu otoritas moneter mengintervensi pasar yang kurang likuid dengan menaikkan suku bunga SBI agar

para pemilik menjual kembali surat berharga. Dengan demikian jumlah uang beredar yang ada di masyarakat akan meningkat, meskipun terjadi inflasi tetapi itu tidak terlalu besar dan cenderung memberikan sinyal positif bagi sektor riil untuk terus berproduksi dan meningkatkan output akirnya akan meningkatkan pertumbuhan ekonomi.

Untuk variabel recive requirement karena tidak memiliki pengaruh terhadap variabel pertumbuhan maka RR tidak dapat di intrepretasikan. Transmisi kebijakan moneter jalur uang memerlukan waktu 17 bulan untuk mentransmisikan instrumen kebijakan, sasaran oprasional sasaran antara dan tujuan akhir dari suatu kebijakan yaitu kestabilan harga dan pertumbuhan ekonomi.

3.6.4 Analisis Jalur yang Efektif diantara Mekanisme Transmisi Jalur Kredit dan Jalur Uang

Hasil dari penelitian Hirawan mengungkapkan bahwa di Indonesia setelah adanya deregulasi perbankan jalur kredit merupakan jalur yang lebih dapat digunakan untuk mentransmisikan kebijakan moneter meskipun hasilnya kurang optimal. Metode dan data yang berbeda, dalam suatu penelitian yang dilakukan akan memberikan prespektif yang berbeda pula. Lag waktu yang dibutuhkan untuk mencapai sasaran akhir merupakan gambaran lamanya keberasilan suatu jalur dalam merespons instrumen yang diberikan.

Jika membandingkan time lag diperoleh hasil bahwa jalur uang lebih cepat mentransmisikan instrumen moneter dibandingkan jalur kredit untuk menuju sasaran akhir. Hal ini sangat mendekati teori yang dikemukan oleh kaum moneteris dalam artikelnya ”The Role of Money and Monetary Policy”, yang pada prinsipnya menekankan bahwa perkembangan moneter merupakan unsur penting dalam perkembangan produksi, kesempatan kerja dan harga-harga. Sehingga pertumbuhan jumlah uang beredar merupakan unsur yang paling dapat diandalkan dalam perkembangan moneter dengan cara penentuan jumlah uang beredar oleh otoritas moneter (Warjio,2005).

Kelompok Monetaris berasumsi bahwa mekanisme pasar di dalam perekonomian dapat berjalan secara otomatis sehingga harga-harga dapat segera menyesuaikan (naik atau turun) apabila terjadi perbedaan (lebih besar atau lebih kecil) antara permintaan dan penawaran di pasar. Kelompok Monetaris berpendapat bahwa uang hanya berpengaruh pada tingkat inflasi dan tidak pada pertumbuhan ekonomi. Implikasinya adalah bahwa kebijakan moneter harus diarahkan hanya untuk pengendalian inflasi dan tidak dapat dipergunakan untuk mempengaruhi kegiatan ekonomi riil. Lebih jauh lagi, pelaksanaan kebijakan moneter tersebut perlu dilakukan dengan rules yang dibakukan dan diarahkan untuk mengendalikan inflasi (Warjio, 2005).

Kebijakan moneter tidak dapat dipergunakan secara aktif mempengaruhi kegiatan ekonomi riil apabila sektor riil sedang mengalami resesi (lesu) dan diketatkan pada saat terjadi peningkatan kegiatan ekonomi secara berlebihan. Tokoh aliran Monetaris, yaitu Milton Friedman menekankan bahwa perilaku dalam pertumbuhan jumlah uang beredar sangat mempengaruhi aktivitas-aktivitas ekonomi. Stok jumlah uang beredar sangat mempengaruhi aktivitas-aktivitas ekonomi, yang akan menentukan laju inflasi dalam jangka panjang. Friedman juga menjelaskan mengenai adanya keterkaitan antara perubahan dalam jumlah uang beredar dengan perubahan tingkat aktivitas ekonomi. Fluktuasi ekonomi yang terjadi menurut pandangan Friedman lebih disebabkan oleh perubahan jumlah uang beredar, dan gangguan moneter merupakan faktor penting yang menyebabkan perubahan-perubahan dalam tingkat aktivitas ekonomi. Ketidakstabilan laju pertumbuhan jumlah uang beredar akan tercermin pada berbagai aktivitas ekonomi, sehingga pemerintah perlu memperhatikan naik turunnya laju pertumbuhan jumlah uang beredar.

104

Pada jangka panjang jalur uang beredar diwakili oleh nilai R2 sebesar 0,102 itu berarti bahwa dalam model jalur uang beredar variabel Y dijelasakan sebesar 10% oleh variable bebasnya. Dalam jangka panjang dapat disimpulkan bahwa jalur jumlah uang beredar lebih efektif mentransmisikan kebijakan moneter, kerena dalam model jalur uang semua variabel secara signifikan mempengaruhi pertumbuhan ekonomi. Temuan studi ini memberikan implikasi bahwa Bank Indonesia perlu melakukan pemantauan terhadap pergerakan variabel moneter yaitu jumlah uang beredar yang merupakan aggregate demand yang diatur oleh tingkat suku bunga, sehingga dapat mempengaruhi investasi dan konsumsi secara agregat. Pada perkembangannya nanti pemantauan terhadap kredit sebagai jalur transmisi kebijakan yang lebih baik diaharapkan mampu mendorong agregate demand dan pertumbuhan ekonomi.

4. Kesimpulan

Berdasarkan hasil analisis dan pembahasan maka kesimpulan penelitian ini:

a) Berdasarkan hasil estimasi VECM bahwa jalur transmisi kebijkan moneter yang efektif digunakan selama periode penelitian adalah transmisi kebijakan melalui jalur uang. Variabel M0 terbukti mampu mengintervensi kebijakan moneter yang berpengaruh terhadap peningkatan pertumbuhan ekonomi secara makro,yaitu melaui instrumen pengketatan (tight money policy) dan pelonggaran uang beredar (easy money policy), b) Estimasi pada jalur kredit memberikan hasil, bahwa instrument yang diberikan pada

jalur kredit tidak direspons secara cepat oleh sasaran operasional, sasaran antara dan sasaran akhir. Sehingga jika transmisi kebijakan mengunakan jalur kredit akan membutuhkan waktu yang relatif lebih lama dibandingkan dengan jalur uang.

c) Secara garis besar transmisi kebijkan moneter jalur uang masih relevan digunakan pada masa mendatang dengan intervensi suku bunga. Sehingga pada akhirnya diharapkan mampu mempengaruhi investasi dan konsumsi yang merupakan komponen dari permintaan agregat makro ekonomi.

Jumlah uang beredar sebagai salah satu instrumen kebijakan moneter dan menjadi ukuran daripada agregate demand fluktuasi haruslah di perkiran dan selalu diperhatikan, terlebih ketika jumlah uang beredar menjadi jalur yang lebih efektif mentransmisikan kebijakannya dibandingkan dengan jalur yang lain. Meskipun dalam performanya tidak menutup kemungkinan untuk mengkomparasikan jalur yang telah efektif dengan instrumen yang lain agar kebijakan menjadi lebih cepat tercapai. Adapun saran yang direkomendasikan adalah sebagai berikut:

a) Penguatan instrumen jumlah uang beredar dalam memacu pertumbuhan ekonomi masih efektif digunakan sehingga otoritas moneter tidak perlu mengalihkan pada jalur taransmisi kebijakan yang lain.

b) Tetap dilakukan pengawasan yang terkendali pada fluktuasai perkembangan jumlah uang beredar, agar perkembangannya tidak menimbulkan ekpektasi inflasi diluar target dari otoritas moneter.

c) Menjaga keseimbangan likuiditas uang beredar untuk mempermudah transaksi pada sektor riil dan non rill.

Daftar Pustaka

Mahendra, A. 2008. Analisis Kebijakan Moneter dan Pengaruhnya Terhadap Pertumbuhan Ekonomi Indonesia.Tesis. USU Medan.

Bank Indonesia, Statistik Ekonomi Moneter Indonesia. Edisi Mingguan. Jakarta.

Bernanke, B, S dan Alan, S, B. 1988. Credit, Money, and Aggregate Demand. AEA Papers and Proceedings. Vol 78.

Bernanke, B, S dan Alan S, B. 1992. The Federal Fund Rate and the Channels of Monetary Transmission. American Economic Review. Vol 82 (September).

Bernanke, B, S dan Mark, G. 1995. “Inside the Black Box: The Credit Channel of Monetary Policy Transmission. Journal of Economic.

Hirawan, F, B. 2007, Efektivitas Quantum Channel dalam Mekanisme Transmisi Kebijakan Moneter: Studi Kasus Indonesia Tahun 1993-2005, Jurnal Ekonomi dan Pembangunan Indonesia. Vol VII. No 2. Universitas Indonesia.

Insukindro, R, dan Maryatmo, A,, 2001, “Ekonometrika Dasar dan Penyusunan Indikator Unggulan Ekonomi”, Modul Lokakarya Ekonometrika dalam Rangka Perpajakan Leading Indikator Export di KTI, Makassar.

Ismail, M. 2006. Inflation Targeting dan Tantangan Implementasinya di Indonesia. Jurnal Ekonomi & Bisnis Indonesia. Volume 21, No, 2, April 2006. Universitas Indonesia. Juhro, S dan Satria, D. 2011. Perilaku Risiko dalam Mekanisme Transmisi Kebijakan Moneter

di Indonesia. Buletin Ekonomi Moneter dan Perbankan. BI Jakarta.

Juhro, S., 2010. Perilaku Risiko dalam Mekanisme Transmisi Kebijakan Moneter di Indonesia Melalui Jalur Ekspektasi, PPSK Bank Indonesia.

Karl dan Fair. 2001. “Principles of Economics 3th edition, Pearson International Edition, 2001.

Lamont, K, B dan Richard, J, R. 2007, How The Credit Channel Work: Differentiating The Bank Leanding Channel and The Balance Sheet Channel. Federal Reserve Bank of Chicago.

Natsir, M. 2008. Analisis Empiris Efektivitas Mekanisme Transmisi Kebijakan Jalur Ekspektasi. Universitas Unhalu. Kendari.

106

Mankiw, N, G. 2006. Makro Ekonomi. Edisi Keenam. Erlangga. Jakarta.

Ogun, T, P, dan Akinlo, A, E and Obafemi, A .2010. The Effectiveness of Bank Credit Channel of Monetary Policy Transmission: The Nigerian Experience. African Education and Business Research Institute. University of Nigeria Perspectives. Vol 9 No 4. Fall, Hal 27-48.

Prasetiantono, T, A. 2000. Keluar dari Krisis : Analisis Ekonomi Indonesia. Gramedia Pustaka Utama, Jakarta.

Pohan, A, 2008. Potret Kebijakan Moneter Indonesia. Cetakan Pertama. PT.Raja Grafindo. Jakarta.

Ramirez, M, D and Khan, S. 1999. Cointegration Analysis of PPP.Trinity College. USA. Reddy, Y,V. 2005. Monetary Policy : An Outline. BIS Review.

Safuan, S. dan Laksono, B, Y, G. 2007. Transmisi Kebijakan Moneter Indonesia : Credit View atau Money View. JEPI Hal 93-103. Jakarta.

Taylor, J, B.1995, The Monetray Transmision Mechanism : An Empirical Framework, Journal of Prespectives 9.

Wardhono, A. 2004. Mengenal Ekonometrika: Teori dan Aplikasi, Universitas Jember Press. Jember.

Warjiyo, P. 2004. Mekanisme Transmisi Kebijkan Moneter di Indonesia. Buku Seri Kebanksentralan No 11. PPSK-Bank Indonesia.

Warjiyo, P. 2007. Bank Indonesia Bank Sentral Republik Indonesia. PPSK- Bank Indonesia, Jakarta.

Widarjono, A. 2007. Ekonometrika: Teori Dan Aplikasi Untuk Ekonomi dan Bisnis, Edisi Kedua. Penerbit Ekonisia. FE- UII. Yogyakarta.

Zulverdi, D. (1998). Penggunaan Suku Bunga sebagai Sasaran Operasional Kebijakan Moneter di Indonesia. Buletin Ekonomi Moneter dan Perbankan,Vol 1. Bank Indonesia. Jakarta.