KERANGKA ACUAN PROGRAM NAMA PROGRAM

PELATIHAN JARAK JAUH PAJAK MENENGAH

DEKRIPSI PROGRAM

TUJUAN PROGRAM

Peserta memiliki kompetensi dalam penguasaan pengetahuan teknis dan penerapan ketentuan perpajakan di bidang Ketentuan Umum dan Tata Cara Perpajakan (KUP), Pajak Pertambahan Nilai (PPN), Pajak Penghasilan (PPh), Pajak Penghasilan Pemotongan Pemungutan (PPh Potput), dan Pajak Internasional pada tingkatan menengah.

KEBUTUHAN STRATEGIS UNIT PENGGUNA YANG AKAN DICAPAI

Pegawai DJP yang sudah lulus pada Diklat Teknis Substantif Dasar (DTSD) atau pernah mengikuti Diklat KUP/PPh/PPN Dasar diharapkan dapat meningkatkan pengetahuannya bukan hanya sekedar memahami tetapi mampu menerapkan melalui Pelatihan Teknis Pajak Menengah ini. DJP membutuhkan pegawai-pegawai (khususnya di jabatan teknis tertentu) yang mampu menerapkan ketentuan teknis aturan perpajakan (core competency) yang tepat dan selalu update dengan dinamika perkembangan aturan perpajakan yang baru sesuai dengan perkembangan global yang ada, sehingga meminimalkan kesalahan penerapan aturan dan meningkatkan potensi penerimaan pajak.

Berdasarkan hasil Identifikasi Kebutuhan Diklat (IKD) sesuai Surat Sekretaris Direktorat Jenderal Pajak Nomor S-397/PJ.01/2017 tanggal 27 Februari 2017, khususnya tentang permintaan kebutuhan diklat KUP Menengah, PPN Menengah, dan PPh Menengah oleh pegawai DJP dari berbagai unit dan jabatan dan hasil Rapat/FGD Pembahasan Kurikulum Pelatihan dan AKP yang terakhir tanggal 2 Agustus 2017, Pusdiklat Pajak bersama Direktorat Peraturan Perpajakan I, Direktorat Peraturan Perpajakan II, Direktorat Perpajakan Internasional serta Direktorat KITSDA DJP menggabungkan seluruh kebutuhan diklat dimaksud sehingga disusunlah Pelatihan Jarak Jauh Pajak Menengah.

No. Perpajakan Menengah Daftar Kompetensi Alasan

1.

Mampu menguasai dan menerapkan Ketentuan Umum dan Tata Cara Perpajakan di level menengah

✓ Para pejabat struktural/ fungsional/ pelaksana DJP terkait memerlukan penguasaan materi KUP yang lebih komprehensif yaitu tidak hanya mampu menghubungkan antara materi KUP ke dalam pasal-pasal dan aturan-aturan terkait, tetapi juga mampu langsung menghubungkan masalah atau kasus KUP yang terjadi ke dalam kelompok materi KUP dan dasar hukum terkait. Penguasaan ketentuan formal perpajakan ini diperlukan untuk mengimbangi penguasaan ketentuan material perpajakan (PPh, PPN, PPnBM) khususnya lagi kekalahan DJP atas WP di tingkat keberatan dan banding seringkali disebabkan oleh kesalahan penerapan ketentuan formal perpajakan (KUP). ✓ Para pejabat struktural/ fungsional/ pelaksana

pokok yang frekuensi terjadinya cukup tinggi antara lain tentang Ketentuan Pembukuan, Pencatatan, Pelaporan, wakil atau kuasa Wajib Pajak, Penelitian, Pemeriksaan, Pemeriksaan Bukti Permulaan, Penyidikan, SKP/ STP, Restitusi, Ketentuan Penagihan, Upaya Hukum dan Imbalan Bunga. Tidak semua materi KUP diulang lagi dari awal karena dianggap sudah selesai pada saat DTSD sehingga seandainya harus disinggung kembali sifatnya lebih mengingatkan saja.

✓ Para pejabat struktural/ fungsional/ pelaksana DJP terkait mampu memberikan kekonsistenan pemecahan masalah terkait KUP di berbagai jenis pajak berdasarkan dasar hukum yang ada dengan tetap memperhatikan kondisi di lapangan yang sering terjadi. Seluruh masalah terkait KUP sebisa mungkin dijawab dengan dasar hukum yang lengkap dan terbaru, bukan berdasarkan kebiasaan. Sedangkan untuk masalah yang dapat diberikan beberapa alternatif, alternatif tersebut juga harus konsisten sehingga tidak lagi memberikan solusi di luar alternatif tersebut.

2.

Mampu menguasai dan menerapkan ketentuan Pajak Pertambahan Nilai Menengah di level menengah

✓ Pegawai DJP khususnya AR, pemeriksa dan penelaah keberatan perlu menguasai kompetensi PPN terkait dengan pengukuhan PKP khususnya pengukuhan secara jabatan. Tujuannya supaya dapat menerapkan ketentuan pengukuan PKP secara tepat, efektif dan dapat meminimalisir sengketa dengan wajib pajak. Selain itu kompetensi komunikasi juga menjadi hal yang penting ketika mempersuai WP untuk bersedia dikukuhkan sebagai PKP sesuai dengan peraturan perudang undangan.

✓ Pegawai DJP di level kompetensi menengah diharapkan mampu mengidentifikasi objek PPN transaksi tertentu dan mampu menyelesaikan kasus-kasus terkait dengan transaksi tertentu yang saat ini sedang menjadi tren, misalnya PPN E-Commerce, PPN Transaksi Syariah, PPN/PPn BM sektor properti dan otomotif. Termasuk juga dapat menyelesaikan permasalahan terkait dengan pemungut PPN dan pemberian fasilitas PPN.

✓ Pegawai DJP dengan level kompetensi menengah diharapkan mampu menyelesaikan permasalahan terkait dengan faktur pajak, misalnya penanganan masalah faktur pajak yang tidak berdasarkan transaksi sebenarnya. Disamping itu dapat menyelesaikan kasus-kasus terkait dengan

pengkreditan pajak masukan dalam hal-hal tertentu misalnya terkait dengan pembelian barang modal dan ketika PKP mengalami gagal produksi

3.

Mampu menguasai dan menerapkan ketentuan Pajak Penghasilan di level menengah

✓ Para pejabat struktural/ fungsional/ pelaksana DJP terkait dapat menguasai materi atau peraturan terkait pengenaan PPh (non PPh Potput) sehingga melalui peningkatan pemahaman penerapan ketentuan material PPh tersebut dapat dijawab permasalahan material tentang ketentuan PPh yang dikenakan atas Wajib Pajak.

✓ Para pejabat struktural/ fungsional/ pelaksana DJP terkait dapat memahami kembali konsep Pajak Penghasilan yang krusial dalam penerapannya antara lain konsep penghasilan, aspek pemajakan SPDN dan SPLN, sistem pemajakan penghasilan WP BUT dan non BUT, konsep pengurang penghasilan bruto, konsep pemajakan penghasilan keluarga, pengukuran nilai atas transaksi penjualan/pengalihan dan perolehan harta, penilaian persediaan, pemakaian persediaan, penghitungan penghasilan kena pajak, penghitungan PPh terutang dan konsep pelunasan PPh. Selain konsep, peserta juga mampu menguasai materi PPh atas transaksi dan bidang usaha tertentu dan fasilitas PPh (pembentukan cadangan yang boleh dikurangkan, restrukturisasi usaha, sewa tanah bangunan, sewa guna usaha, bangun guna serah dan restrukturisasi utang usaha). Pemilihan transaksi/bidang usaha ini berdasarkan frekuensi permasalahan yang sering ditanyakan oleh Wajib Pajak. Pemahaman tentang konsep PPh yang krusial sebelumnya diharapkan dapat diaplikasikan ke dalam penerapan PPh atas transaksi dan bidang usaha tersebut.

✓ Penguasaan ketentuan PPh di level menengah ini diharapkan dapat melengkapi pemahaman/ penerapan mata diklat yang sama di diklat-diklat jabatan teknis struktural maupun fungsional sehingga dapat tercapai tujuan pengawasan kepatuhan WP atas penyetoran PPh (bagi yang kurang bayar) dan pelaporan SPT Tahunan PPh serta penggalian potensi PPh di berbagai transaksi dan bidang usaha.

4. Mampu menguasai dan menerapkan ketentuan Pemotongan Pemungutan

✓ Para pejabat struktural/ fungsional/ pelaksana DJP terkait dapat menguasai materi atau peraturan terkait pengenaan pemotongan pemungutan PPh (PPh Potput) sehingga melalui

Pajak Penghasilan di level

menengah peningkatan pemahaman penerapan ketentuan material PPh Potput tersebut dapat dijawab permasalahan material tentang ketentuan PPh Potput yang dikenakan atas Wajib Pajak sekaligus yang bisa menjadi kredit pajak.

✓ Para pejabat struktural/ fungsional/ pelaksana DJP terkait dapat menguasai ketentuan pemotongan dan pemungutan PPh antara lain PPh 21 tertentu (PPh Pasal 21 Pegawai Tetap yang mulai dan/atau berhenti di pertengahan tahun dan PPh Pasal 21 Bukan Pegawai yang berkesinambungan), sedangkan untuk PPh Pasal lainnya (22, 23, 26, 4(2), 15) dibagi berdasarkan kelompok penghasilan tertentu (dividen, bunga, royalti, sewa, jasa, pekerjaan, kegiatan usaha, pekerjaan bebas, penjualan/pengalihan harta, dan sektor properti). Penguasaan materi PPh Potput berdasarkan penghasilan tertentu tersebut bertujuan agar peserta mampu menguasai secara utuh penerapan pengenaan bukan hanya PPh Potput tetapi juga melengkapi pemahaman penerapan mata diklat PPh atas suatu transaksi/bidang usaha.

✓ Penguasaan ketentuan PPh Potput di level menengah ini diharapkan dapat melengkapi pemahaman/penerapan mata diklat yang sama di diklat-diklat jabatan teknis struktural maupun fungsional sehingga dapat tercapai tujuan pengawasan kepatuhan Pemotong/ Pemungut atas penyetoran PPh Potput dan pelaporan SPT Masa PPh Potput serta penggalian potensi PPh Potput di berbagai transaksi dan bidang usaha.

5.

Mampu menguasai dan menerapkan ketentuan perpajakan Internasional di level menengah

✓ Perkembangan proses bisnis dan struktur organisasi Dirketorat Jenderal Pajak dengan adanya Direktorat Perpajakan Internasional, membutuhkan penyesuaian kurikulum DTS Perpajakan menengah khususnya materi Pajak Internasional yang sebelumnya belum ada. Materi ini menjadi penting mengingat semakin banyaknya produk peraturan baru dan kebijakan perpajakan Internasional yang dikeluarkan oleh Direktorat Perpajakan Internasional yang perlu dipahami pegawai DJP

✓ Perkembangan transaksi lintas negara menimbulkan tantangan bagi pegawai Direktorat Jenderal Pajak untuk dapat menyelesaikan kasus-kasus perpajakan internasional, menyangkut masalah penerapan P3B/tax treaty, termasuk juga menangkal praktik penghindaran pajak yang

dilakukan lintas negara, termasuk isu terkini yaitu BEPS. Dengan demikian pegawai DJP terutama di level AR, fungsional pemeriksa pajak dan Penelaah Keberatan perlu dibekali kompetensi pajak internasional.

✓ Materi Pajak internasional menjadi jembatan bagi peserta diklat sebelum mengikuti diklat yang lebih spesifik yaitu DTSS Tax Treaty dan DTSS Transfer Pricing. Jika belum pernah mendapat materi pajak internasional ketika langsung mengikuti DTSS Tax Treaty dan DTSS Transfer Pricing umumnya peserta diklat agak mengalami kesulitan, mengingat belum mempunyai landasan pengetahuan yang memadai mengenai pajak Internasional.

SASARAN (TARGET LEARNERS)

Para pegawai yang menjabat di bidang teknis (Account Representative, Jurusita Pajak, Fungsional Pemeriksa Pajak (FPP), Penelaah Keberatan (PK), dan Penyidik Pajak (PPNS) dan pegawai di bidang informasi dan pengaduan (Kantor Layanan Informasi dan Pengaduan/KLIP DJP), termasuk pegawai yang menjabat di bidang teknis tersebut yang sebelumnya mengikuti sekolah/tugas belajar atau sebelumnya belum pernah berada di bidang teknis.

MODEL PEMBELAJARAN

TATAP MUKA (TM)

NON TATAP MUKA (NTM)

e-Learning Pelatihan Jarak JauhSTANDAR KOMPETENSI

1. Menerapkan Ketentuan Umum dan Tata Cara Perpajakan (KUP) Menengah dengan benar;

2. Menerapkan ketentuan Pajak Penghasilan (PPh) Menengah dengan benar;

3. Menerapkan ketentuan Pajak Pertambahan Nilai (PPN) Menengah dengan benar; 4. Menerapkan ketentuan Pajak Penghasilan Pemotongan Pemungutan (PPh Potput)

Menengah dengan benar;

5. Menerapkan ketentuan Pajak Internasional Menengah dengan benar;

6. Menjelaskan Ketentuan Umum dan Tata Cara Perpajakan (KUP) Dasar dengan benar; 7. Menjelaskan ketentuan Pajak Penghasilan (PPh) Dasar dengan benar;

8. Menjelaskan ketentuan Pajak Pertambahan Nilai (PPN) Dasar dengan benar; 9. Menjelaskan ketentuan Pajak Penghasilan Pemotongan dan Pemungutan (PPh

Potput) Dasar dengan benar;

10. Menjelaskan ketentuan Pajak Internasional Dasar dengan benar; 11. Menerapkan Pembentukan Karakter dengan baik.

KOMPETENSI DASAR

1. Menerapkan Ketentuan Umum dan Tata Cara Perpajakan (KUP) Menengah dengan benar;

1.1 Menerapkan ketentuan Pembukuan, Pencatatan, dan Pelaporan serta ketentuan wakil atau kuasa Wajib Pajak dengan benar;

1.2 Menerapkan ketentuan Penelitian, Pemeriksaan, Pemeriksaan Bukti Permulaan, Penyidikan, SKP/STP dan Restitusi dengan benar;

1.3 Menerapkan ketentuan Penagihan, Upaya Hukum dan Imbalan Bunga dengan benar.

2. Menerapkan ketentuan Pajak Penghasilan (PPh) Menengah dengan baik; 2.1 Menerapkan Konsep Pajak Penghasilan dengan benar;

2.2 Menerapkan PPh atas Transaksi dan Bidang Usaha Tertentu dengan benar; 2.3 Menerapkan Fasilitas PPh dengan benar.

3. Menerapkan ketentuan Pajak Pertambahan Nilai (PPN) Menengah dengan benar;

1.1 Menerapkan ketentuan pengukuhan Pengusaha Kena Pajak secara jabatan dengan benar;

1.2 Menerapkan ketentuan pengenaan PPN transaksi tertentu dengan benar;

1.3 Menerapkan ketentuan untuk penyelesaian permasalahan terkait Faktur Pajak dengan benar;

1.4 Menerapkan ketentuan pengkreditan pajak masukan transaksi tertentu dengan benar;

1.5 Menerapkan ketentuan PPnBM sektor tertentu dengan benar;

1.6 Menerapkan ketentuan PPN atas transaksi dengan Pemungut dengan benar; 1.7 Menerapkan ketentuan Fasilitas PPN tertentu dengan benar.

4. Menerapkan ketentuan Pajak Penghasilan Pemotongan Pemungutan (PPh Potput) Menengah dengan benar;

4.1 Menerapkan ketentuan PPh Pasal 21 tertentu dengan benar;

4.2 Menerapkan ketentuan Pemotongan dan Pemungutan PPh atas penghasilan tertentu dengan benar;

4.3 Menerapkan ketentuan Surat Keterangan Bebas (SKB) PPh Pemotongan dan Pemungutan dengan benar .

5. Menerapkan ketentuan Pajak Internasional Menengah dengan benar; 5.1 Menerapkan konsep Pajak Internasional dengan benar;

5.2 Menerapkan Persetujuan Penghindaran Pajak Berganda (P3B) dengan benar; 5.3 Menerapkan Pencegahan Penghindaran Pajak dengan benar;

5.4 Memahami Pencegahan dan Penyelesaian sengketa pajak Internasional dengan benar.

6. Menjelaskan Ketentuan Umum dan Tata Cara Perpajakan (KUP) Dasar dengan benar; 6.1 Menjelaskan Kewajiban Mendaftarkan Diri dan Melaporkan Usaha dengan

benar;

6.2 Menjelaskan Pembukuan dan Pencatatan dengan benar; 6.3 Menjelaskan Pembayaran Pajak dengan benar;

6.5 Menjelaskan Pemeriksaan Pajak dengan benar;

6.6 Menjelaskan Surat Ketetapan Pajak dan Surat Tagihan Pajak dengan benar; 6.7 Menjelaskan Penagihan Pajak dengan benar;

6.8 Menjelaskan Upaya Hukum di Direktorat Jenderal Pajak dengan benar; 6.9 Menjelaskan Upaya Hukum di Luar DJP dan Imbalan Bunga dengan benar; 6.10 Menjelaskan Ketentuan Pidana dengan benar.

7. Menjelaskan ketentuan Pajak Penghasilan (PPh) Dasar dengan benar;

7.1 Menjelaskan Karakteristik, Ketentuan Material, dan Ketentuan Formal Pajak Penghasilan dengan benar;

7.2 Menjelaskan Subjek Pajak Penghasilan dengan benar; 7.3 Menjelaskan Objek Pajak Penghasilan dengan benar;

7.4 Menjelaskan Biaya/Pengeluaran yang Boleh Dikurangkan dan yang Tidak Boleh Dikurangkan dengan benar;

7.5 Menghitung Harga Perolehan dan Pengalihan Harta, dan Penilaian Persediaan dengan benar;

7.6 Menerapkan ketentuan tentang Penyusutan dan Amortisasi Fiskal dengan benar;

7.7 Menghitung Kompensasi Kerugian dan Penghasilan Tidak Kena Pajak (PTKP) dengan benar;

7.8 Melakukan Penghitungan Pajak Penghasilan Terutang dengan benar;

7.9 Menerapkan ketentuan tentang Pelunasan Pajak dalam Tahun Berjalan dan Perhitungan Pajak pada Akhir Tahun dengan benar;

7.10 Menerapkan ketentuan tentang Pelaporan Pajak Penghasilan dengan benar. 8. Menjelaskan ketentuan Pajak Pertambahan Nilai (PPN) Dasar dengan benar

8.1 Menjelaskan Dasar-Dasar PPN dan PPnBM dengan benar;

8.2 Menjelaskan Pengukuhan Pengusaha Kena Pajak dengan benar; 8.3 Menjelaskan Objek PPN dengan benar;

8.4 Menjelaskan Tarif dan Dasar Pengenaan Pajak dengan benar; 8.5 Menjelaskan Faktur Pajak dengan benar;

8.6 Melakukan Penghitungan PPN dengan benar; 8.7 Menjelaskan pengenaan PPn BM dengan benar;

8.8 Menjelaskan pemungutan PPN dan PPn BM oleh Pemungut PPN dengan benar; 8.9 Menjelaskan Fasilitas PPN dengan benar;

8.10 Menjelaskan Restitusi PPN dengan benar; 8.11 Mengisi SPT Masa PPN dengan benar.

9. Menjelaskan ketentuan Pajak Penghasilan Pemotongan dan Pemungutan (PPh Potput) Dasar dengan benar;

9.1 Menjelaskan Prinsip Dasar Pemotongan dan Pemungutan Pajak Penghasilan dengan benar;

9.2 Menerapkan Pemotongan Pajak Penghasilan atas Penghasilan Orang Pribadi sehubungan dengan Pekerjaan Jasa dan Kegiatan (PPh Pasal 21) dengan benar; 9.3 Menjelaskan Pemungutan Pajak Penghasilan (PPh Pasal 22) dengan benar; 9.4 Menjelaskan Pemotongan Pajak Penghasilan (PPh) Pasal 23 dengan benar; 9.5 Menjelaskan Pemotongan Pajak Penghasilan (PPh) Pasal 26 dengan benar;

9.6 Menjelaskan Pemotongan Pajak Penghasilan (PPh) Final Pasal 4 ayat (2) dengan benar;

9.7 Menjelaskan Pemotongan Pajak Penghasilan (PPh) Final Pasal 15 dengan benar 10. Menjelaskan ketentuan Pajak Internasional Dasar dengan benar;

10.1 Menjelaskan Perpajakan Internasional dan Asas – asas Pemajakan dengan benar;

10.2 Menjelaskan Subjek dan Bukan Subjek Pajak dengan benar;

10.3 Menjelaskan Persetujuan Penghindaran Pajak Berganda (P3B) dan Kerjasama Perpajakan Lainnya dengan benar;

10.4 Menjelaskan Praktek Penghindaran Pajak dengan benar; 10.5 Menjelaskan Dispute Settlement dengan benar.

LAMA PELATIHAN EFEKTIF DAN DAFTAR MATA PELAJARAN

No Kegiatan Nama Mata Pelajaran TM NTM TOTAL Jam Pelajaran Sekuen/Urutan

1 Mata Pelajaran Pokok

Ketentuan Umum dan Tata Cara

Perpajakan (KUP) Menengah 23 - 23 6 Pajak Penghasilan (PPh) Menengah 21 - 21 7

Pajak Pertambahan Nilai (PPN)

Menengah 15 - 15 8

Pajak Penghasilan Pemotongan dan

Pemungutan (PPh Potput) Menengah 15 - 15 9 Pajak Internasional Menengah 15 - 15 10

2 Mata Pelajaran Penunjang

Ketentuan Umum dan Tata Cara

Perpajakan (KUP) Dasar 3 3 1

Pajak Penghasilan (PPh) Dasar 3 3 2

Pajak Pertambahan Nilai (PPN) Dasar 3 3 3

Pajak Penghasilan Pemotongan dan

Pemungutan (PPh Potput) Dasar 3 3 4

Pajak Internasional Dasar 3 3 5

3 Ceramah Ceramah Kebijakan/ Peraturan Terkini

Rencana Strategis DJP 2 - 2 -

TOTAL JP 106

LAMA WAKTU UJIAN 180 menit

DILAKSANAKAN DALAM 15 hari

1. Metode pembelajaran dilakukan secara non tatap muka dengan mengkombinasikan antara pembelajaran Non Tatap Muka/mandiri (e-learning) selama 5 hari kerja dan pembelajaran dengan Pelatihan Jarak Jauh dilaksanakan selama 10 hari kerja. Materi pembelajaran e-learning merupakan materi perpajakan dasar yang diberikan sebagai prasyarat sebelum memasuki pelatihan jarak jauh.

2. Mata Pelajaran Pokok dan Ceramah dilakukan dengan metode pelatihan jarak jauh yaitu memanfaatkan aplikasi video conference/meeting, seperti zoom, google meets, google classroom serta aplikasi pendukung pembelajaran e-learning maupun jarak jauh lainnya baik melalui Kemenkeu Learning Center (KLC) maupun di luar KLC.

3. Mata Pelajaran Penunjang dilakukan dengan metode e-learning asynchronous mandiri memanfaatkan media Kemenkeu Learning Center (KLC).

4. Penyelesaian materi pembelajaran e-learning ini jika tidak dapat diselesaikan pada waktu pembelajaran 5 hari kerja, maka masih diberikan kesempatan sampai dengan jangka waktu pembelajaran pelatihan jarak jauh.

JENIS DAN JENJANG PROGRAM Pelatihan Teknis Lanjutan

PERSYARATAN PESERTA

Administrasi

Pegawai Direktorat Jenderal Pajak (DJP), Sehat Jasmani dan Rohani, dan Berpangkat minimal golongan II/c.

Kompetensi

1. Telah lulus DTSD I/DTSD II/lulusan DIII Administrasi Perpajakan/lulus DTSS PPh/PPN/KUP Tingkat Dasar/Pelatihan Teknis Pajak Dasar (PTPD),

2. Membutuhkan pemahaman penerapan ketentuan perpajakan tingkat menengah, khususnya bagi yang sedang menjabat jabatan - jabatan teknis tertentu di DJP, yaitu Account Representative (AR), Jurusita Pajak, Fungsional Pemeriksa Pajak (FPP), Penelaah Keberatan (PK), Penyidik Pajak (PPNS), dan pegawai Kantor Layanan Informasi dan Pengaduan (KLIP).

Lain-Lain

1) Peserta menggunakan peralatan secara mandiri pada lokasi masing – masing sebagai berikut :

2) Komputer/PC/Laptop/Handphone/Smartphone

3) Jaringan intranet atau internet (termasuk kuota data);

4) Speaker/Headset/Headphone untuk mendengarkan audio saat kelas jarak jauh (video conference)

5) Aplikasi video conference/meeting, seperti zoom, google meets, google classroom serta aplikasi pendukung pembelajaran e-learning maupun jarak jauh lainnya baik melalui Kemenkeu Learning Center (KLC) maupun di luar KLC

KUALIFIKASI PENGAJAR

Umum

1) mempunyai kemampuan dalam mentransfer pengetahuan, keterampilan, dan sikap perilaku yang baik kepada peserta;

2) mempunyai pengalaman mengajar dan menguasai materi yang akan diajarkan;

3) mendapat persetujuan mengajar Kepala Pusat Pendidikan dan Pelatihan Pajak atau pimpinan lingkungan Direktorat Jenderal Pajak

Khusus

1) Menguasai materi/keahlian tertentu khususnya terkait ketentuan perpajakan, tugas, fungsi, dan proses bisnis pekerjaan jabatan-jabatan teknis di DJP.

2) Telah mengikuti Training of Trainer (ToT)/Sertifikat TOT Pengajar Pelatihan Teknis Pajak Menengah dan/atau Lokakarya Penyamaan Materi untuk standardidasi materi diklat. Pengajar satu orang Widyaiswara per Mata Pelajaran dan dapat dibantu oleh pegawai/pejabat di lingkungan Direktorat Jenderal Pajak yang sudah mengikuti Training of Trainer (ToT) dan/atau Lokakarya Penyamaan Materi.

BENTUK EVALUASI EVALUASI LEVEL 1

- Evaluasi pengajar : ada

- Evaluasi penyelenggaraan : ada EVALUASI LEVEL 2

Ujian Komprehensif Tertulis

Ujian Komprehensif Tertulis dilakukan dengan memilih dan mengkombinasikan bentuk naskah ujian tertulis berikut pembobotannya disesuaikan dengan kompetensi yang ingin dicapai, yaitu dapat berupa Pilihan Ganda, Pilihan Ganda Asosiasi, Benar-Salah, atau Uraian (Essay). Materi Ujian Komprehensif berasal dari mata pelajaran: 1. Ketentuan Umum dan Tata Cara Perpajakan (KUP) Menengah

2. Pajak Penghasilan (PPh) Menengah

3. Pajak Pertambahan Nilai (PPN) Menengah

4. Pajak Penghasilan Pemotongan dan Pemungutan (PPh Potput) Menengah 5. Pajak Internasional Menengah

Penentuan Kelulusan

a) Keputusan kelulusan peserta diklat ditetapkan dalam rapat kelulusan.

b) Hasil kelulusan ditetapkan dengan Pengumuman Hasil Diklat dengan ketentuan sesuai dengan Keputusan Kepala Badan yang mengatur hal tersebut.

c) Pengumuman Hasil Diklat diumumkan selambat-lambatnya 1 (satu) bulan setelah ujian berakhir dan kepada peserta yang dinyatakan lulus diberikan Surat Keterangan Pendidikan dan Pelatihan (SKPP) yang akan disampaikan langsung kepada Sekretaris Unit Eselon I terkait.

d) Peserta pelatihan yang memenuhi syarat kelulusan akan diberikan sertifikat Lulus Pelatihan Teknis Pajak Menengah.

Persyaratan Umum Peserta Ujian

1) Peserta ujian adalah peserta pembelajaran yang telah memenuhi tingkat kehadiran minimal untuk mengikuti ujian.

2) Ketentuan tingkat kehadiran minimal peserta pembelajaran untuk mengikuti ujian adalah 80% dari jumlah jamlat setiap mata pelajaran.

3) Peserta yang tidak dapat memenuhi jumlah jamlat yang dipersyaratkan dengan alasan yang sah, dapat mengganti kekurangan jumlah jamlat dengan penyusunan resume atau tugas lain dari pengajar.

4) Alasan yang sah sebagaimana dimaksud dalam angka 3 antara lain:

1) Surat pemberitahuan untuk mengikuti pembelajaran diterima terlambat oleh peserta;

2) Jadwal keberangkatan moda transportasi yang tertunda; 3) Peserta pembelajaran yang bersangkutan menderita sakit; 4) Peserta/istri peserta pembelajaran melahirkan;

5) Keluarga terdekat peserta pembelajaran yang bersangkutan (suami/istri, anak, orang tua, mertua, kakak atau adik) sakit, dirawat di rumah sakit, atau meninggal dunia;

6) Menjalankan ibadah keagamaan yang menyebabkan peserta pembelajaran tidak dapat mengikuti pembelajaran;

7) Menjadi saksi dalam pengadilan; dan 8) Hal-hal lain yang bersifat kedinasan.

5) Penggantian kekurangan jumlah jamlat dengan penyusunan resume atau tugas lain dari pengajar dipersamakan dengan tingkat kehadiran 80%;

6) Batas akhir penyampaian tugas resume atau tugas lain dari pengajar materi pembelajaran pengganti kekurangan jumlah jamlat paling lambat 1 (satu) hari sebelum pelaksanaan ujian pembelajaran.

Peserta yang tidak dapat mengikuti ujian utama (sesuai dengan jadwal yang telah ditetapkan) dengan alasan yang sah, berhak mengikuti ujian susulan.

Ujian Susulan

1) Ujian susulan adalah ujian yang diberikan kepada peserta diklat yang tidak dapat mengikuti ujian utama (sesuai dengan jadwal yang telah ditetapkan) dengan alasan yang sah.

2) Alasan yang sah adalah alasan yang dapat diterima untuk tidak mengikuti ujian utama, yaitu

a) Peserta pembelajaran yang bersangkutan menderita sakit; b) Peserta/istri peserta pembelajaran melahirkan;

c) Keluarga terdekat peserta pembelajaran yang bersangkutan (suami/istri, anak, orang tua, mertua, kakak atau adik) sakit, dirawat di rumah sakit, atau meninggal dunia;

d) Menjalankan ibadah keagamaan yang menyebabkan peserta pembelajaran tidak dapat mengikuti pembelajaran;

e) Menjadi saksi dalam pengadilan; atau f) Hal-hal lain yang bersifat kedinasan.

3) Ujian susulan dilaksanakan selambat-lambatnya 2 (minggu) setelah ujian utama dilaksanakan. Jika sampai batas waktu tersebut peserta tidak dapat mengikuti ujian susulan maka peserta pembelajaran dinyatakan tidak lulus diklat.

4) Naskah soal ujian pada ujian susulan tidak sama dengan naskah soal ujian pada ujian utama.

5) Semua ketentuan ujian utama berlaku untuk ujian susulan. Teknis Penilaian:

Nilai Patokan (NP)

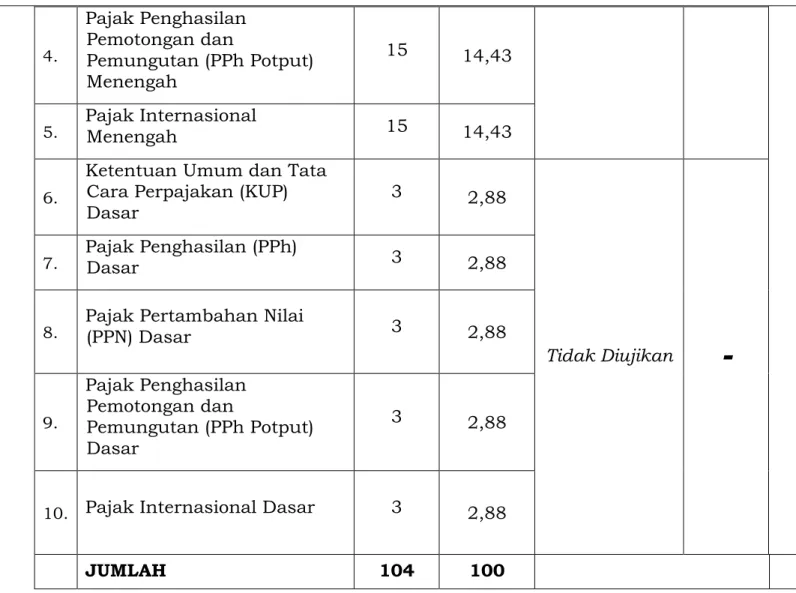

No Materi Jamlat Nilai

Patokan Keterangan

Durasi (menit)

1.

Ketentuan Umum dan Tata Cara Perpajakan (KUP) Menengah 23 22,12 Diujikan Komprehensif Tertulis 180* 2. Pajak Penghasilan (PPh) Menengah 21 20,19

4. Pajak Penghasilan Pemotongan dan Pemungutan (PPh Potput) Menengah 15 14,43

5. Pajak Internasional Menengah 15 14,43

6.

Ketentuan Umum dan Tata Cara Perpajakan (KUP)

Dasar 3 2,88

Tidak Diujikan

-

7. Pajak Penghasilan (PPh) Dasar 3 2,888. Pajak Pertambahan Nilai (PPN) Dasar 3 2,88

9. Pajak Penghasilan Pemotongan dan Pemungutan (PPh Potput) Dasar 3 2,88

10. Pajak Internasional Dasar 3 2,88

JUMLAH 104 100

*Durasi pelaksanaan ujian dapat menyesuaikan dengan tingkat kesulitan soal yang akan dikoordinasikan Bidang Evaluasi dan Pelaporan Kinerja Pusdiklat Pajak.

Nilai Presentasi (NPR)

NPR adalah nilai peserta dalam angka 0 sampai dengan 100 yang mencakup Nilai Tingkat Kehadiran Peserta Diklat (P), Nilai Tingkat Penyelesaian Tugas dan/atau Aktivitas Peserta (Q).

Penentuan Nilai Presentasi (NPR) untuk diklat dengan ujian komprehensif (ujian tidak per mata diklat) dengan formulasi adalah sebagai berikut:

Tabel Perhitungan Nilai Presentasi

Penilaian

Bobot

Tolok Ukur Simbol

Nilai Tingkat Kehadiran Peserta P 30 % Nilai Penyelesaian

Nilai Tertimbang (NT)

Nilai Tertimbang (NT) merupakan hasil pembobotan dari Nilai Presentasi (NPR), yang diperoleh dengan mengalikan tiap-tiap Nilai Presentasi (NPR) dengan Nilai Patokannya (NP). Nilai Tertimbang (NT) dapat dirumuskan sebagai berikut :

NT = (NPR x NP) / 100 NilaiAkhir (NA)

Nilai Akhir pada Pelatihan Teknis Pajak Menengah adalah sebagai berikut: NA = (40% x NT) + (60% x NK)

Ketentuan kelulusan adalah sebagai berikut. a. Nilai Batas Kelulusan

a. Nilai Akhir (NA) minimal 65,00

b. Nilai Tertimbang (NT)minimal 65,00

c. Nilai Presentasi (NPR) mata pelajaran pokokminimal 65,00 d. Nilai Presentasi (NPR) mata pelajaran penunjangminimal 60,00 e. Nilai Ujian Komprehensif (NK) minimal 60,00

f. Memenuhi tingkat kehadiran minimal 80% pada setiap mata pelajaran

b. Penentuan Kelulusan

a. Keputusan kelulusan peserta diklat ditetapkan dalam rapat kelulusan

b. Hasil kelulusan ditetapkan dengan Pengumuman Hasil Diklat dengan ketentuan sesuai dengan Keputusan Kepala Badan yang mengatur hal tersebut.

c. Pengumuman Hasil Diklat diumumkan selambat-lambatnya 1 (satu) bulan setelah ujian berakhir.

c. Predikat Kelulusan

a) Predikat kelulusan didasarkan atas Nilai Akhir, yaitu :

Tabel Predikat Nilai Akhir

Nilai Akhir Nilai

Huruf

Predikat

90 sampai 100 A Amat Baik

76 sampai 89,99 B Baik

65 sampai 75,99 C Cukup

Kurang dari 65,00 D Kurang

Pemberian rekomendasi kinerja akademik hanya diberikan kepada peserta yang memiliki peringkat terbaik (termasuk 10% dari keseluruhan peserta diklat) dan/atau

memiliki predikat Amat Baik. Pembinaan karier selanjutnya atas prestasi dari pegawai tersebut, diserahkan pada unit Eselon I masing–masing.

EVALUASI LEVEL 3

Belum ada (dapat dilaksanakan evaluasi pasca kegiatan pembelajaran) EVALUASI LEVEL 4

Belum ada (dapat dilaksanakan evaluasi keberhasilan pembelajaran dalam mencapai tujuan organisasi)

FASILITAS a. Asrama: Ada

b. Konsumsi: Ada c. Laundry: Ada

d. Bentuk kelas : U-shape atau round table (disesuaikan dengan kondisi ruangan kelas) e. Perlengkapan/peralatan khusus:

1) Kertas Flipchart (100 lembar), laser pointer (1 atau 2), 2) LCD Proyektor (2),

3) Komputer/Laptop (2),

4) Spidol aneka warna ukuran 450, 5) Post-it (3 pack),

6) Tack-it (3 pack),

7) Microphone (minimal 2 per kelas), 8) Speaker active,

9) ATK peserta/Training kit,

10) Peralatan games (bola, sticker bulat untuk poin) INFORMASI LAIN-LAIN

Penugasan Pengganti Ketidakhadiran

Peserta diklat yang tidak memenuhi syarat kehadiran yang dipersyaratkan karena adanya hal-hal di luar kendalinya diberikan penugasan khusus sebagai pengganti ketidakhadirannya.

• Pelajaran di dalam kelas.

Peserta diklat yang tidak memenuhi syarat kehadiran yang dipersyaratkan untuk mata pelajaran yang diberikan di dalam kelas karena adanya hal-hal di luar kendalinya diberikan penugasan berupa menyusun resume materi diklat ataupun penugasan lainnya yang diberikan oleh Widyaiswara sebagai pengganti ketidakhadirannya. Resume disusun minimal sebanyak 2 halaman kertas ukuran A4 dan dikumpulkan paling lambat sebelum pelaksanaan ujian diklat;

• Pelajaran di luar kelas Pembentukan Karakter.

Peserta diklat yang tidak memenuhi syarat kehadiran yang dipersyaratkan untuk mata pelajaran Pembentukan Karakter, karena adanya hal-hal di luar kendalinya diberikan penugasan khusus dari Tim Pelatih. Bentuk penugasan disesuaikan dengan materi yang diajarkan dalam mata pelajaran Pembentukan Karakter seperti, latihan baris berbaris, latihan fisik (lari keliling, push up atau senam). Penugasan khusus ini diberikan pada waktu tersendiri. Penyelenggara wajib melakukan pembinaan secukupnya, bagi peserta yang tidak mematuhi ketentuan Pembetukan Karakter.

Yang termasuk dengan keadaan/hal di luar kendali peserta diklat yaitu: surat pemberitahuan untuk mengikuti diklat diterima terlambat oleh peserta, jadwal keberangkatan moda transportasi yang tertunda, peserta diklat yang bersangkutan menderita sakit, peserta/istri peserta diklat melahirkan, keluarga terdekat peserta diklat yang bersangkutan (suami/istri, anak, orang tua, mertua, kakak, atau adik) meninggal dunia, dan menjalankan ibadah.

Jakarta, 5 Juni 2020 Kepala Pusdiklat Pajak,

Hario Damar

Lembar Pengesahan Kerangka Acuan Program Pelatihan Jarak Jauh Pajak Menengah

Tim Penyusun :

NO NAMA INSTANSI

STRUKTUR TIM PENGELOLA PROGRAM DIKLAT

1 Ida Zuraida Pusdiklat Pajak BPPK Ketua

2 Anang Mury Kurniawan Pusdiklat Pajak BPPK Anggota

3 Suwadi Pusdiklat Pajak BPPK Anggota

4 Yosep Poernomo Pusdiklat Pajak BPPK Anggota

5 Johannes Aritonang Pusdiklat Pajak BPPK Anggota

Jakarta, 5 Juni 2020 Ketua Tim Pengelola Program Kepala Pusdiklat Pajak

Ida Zuraida Hario Damar

NIP 19660930 199201 2 001 NIP 19620629 198302 1 002 Keterangan

Disusun Oleh Tim Pengelola Program Pelatihan Jarak Jauh Pajak Menengah