BAB II

TINJAUAN PUSTAKA

2.1 Landasan Teori 2.1.1 Bank

2.1.1.1 Pengertian Bank

Menurut PSAK 31 tentang Akuntansi Perbankan “Bank adalah suatu lembaga yang berperan sebagai perantara keuangan (financial intermediary) antara pihak-pihak yang memiliki kelebihan dana (surplus unit) dengan pihak-pihak yang memerlukan dana (deficit unit), serta sebagai lembaga yang berfungsi memperlancar lalu lintas pembayaran”. Bank dikenal sebagai lembaga keuangan yang kegiatannya utamanya menerima simpanan giro, tabungan dan deposito.

Pengertian Bank menurut Kasmir (2012:42) “Badan Usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak”.

2.1.1.2 Fungsi Bank

Menurut Irsyad Lubis (2010:27) fungsi bank secara spesifik yaitu sebagai Agent of Trust, Agent of Development dan Agent of Services.

1. Agent of Trust

Dasar utama kegiatan perbankan adalah kepercayaan. Masyarakat akan mau menitipkan dananya di bank karena adanya kepercayaan. Pihak bank juga akan menyalurkan dananya kepada debitur karena adanya unsur kepercayaan.

2. Agent of development

Kegiatan bank yang berupa menghimpun dan menyalurkan dana memungkinkan masyarakat melakukan kegiatan investasi, kegiatan distribusi, serta kegiatan konsumsi barang dan jasa. Kelancaran kegiatan investasi–distribusi–konsumsi adalah kegiatan pembangunan perekonomian suatu masyarakat.

3. Agent of services

Bank memberikan penawaran jasa perbankan lain, seperti jasa pengiriman uang, penitipan barang berharga, pemberian jaminan bank, dan penyelesaian tagihan.

2.1.1.3 Pengertian Bank Badan Usaha Milik Negara (BUMN)

Bank BUMN, pada awalnya masing-masing didirikan dengan undang-undang tersendiri dimana diatur mengenai bidang tugas masing-masing bank. Selanjutnya dalam kegiatan operasionalnya, bank pemerintah tetap tunduk pada undang-undang tentang perbankan. Dengan diterbitkannya UU No. 7 tahun 1992 tentang perbankan, bank-bank pemerintah lebih lanjut ditetapkan dengan peraturan pemerintah.

Bank BUMN adalah bank umum yang secara mayoritas sahamnya dimiliki pemerintah. Di awal dekade 2000-an, pemerintah malakukan restrukturisasi yang sangat fundamental terhadap bank-bank persero sebagai dampak terjadinya krisis perbankan. Bank persero yang sebelumnya berjumlah 7 bank diperkecil jumlahnya menjadi hanya 4 bank. Komposisi kepemilikan bank persero pun ikut mengalami perubahan, dimana saham bank-bank tersebut tidak lagi sepenuhnya dimiliki oleh pemerintah dan telah menjadi bank publik melalui sebagian sahamnya melalui pasar modal (divestasi) antara lain adalah Bank BNI, Bank Mandiri, Bank Tabungan Negara dan Bank BRI.

2.1.2 Laporan Keuangan

Menurut Munawir (2002:2) “Laporan keuangan pada dasarnya adalah hasil dari proses akuntansi yang dapat digunakan sebagai alat untuk berkomunikasi antara data keuangan atau aktivitas suatu perusahaan dengan pihak-pihak yang berkepentingan dengan data atau aktivitas perusahaan tersebut”.

Laporan keuangan menyajikan informasi mengenai posisi keuangan, kinerja, perubahan ekuitas dan arus kas perusahaan selama periode tertentu. Informasi-informasi tersebut selain sangat diperlukan untuk menilai kinerja manajemen dalam menjalankan kewenangan yang diberikan oleh pemilik perusahaan, juga diperlukan oleh pihak-pihak lain yang terkait dengan perusahaan dalam hal pengambilan suatu keputusan.

Menurut PSAK No. 1 (2007:05), tujuan laporan keuangan adalah sebagai berikut :

Tujuan laporan keuangan untuk tujuan umum adalah memberikan informasi tentang posisi keuangan, kinerja, dan arus kas perusahaan yang bermanfaat bagi sebagian besar kalangan pengguna laporan dalam rangka membuat keputusan-keputusan ekonomi serta menunjukkan pertanggungjawaban (stewardship) manajemen ataaas penggunaan sumber-sumber daya yang dipercayakan kepada mereka. Dalam rangka mencapai tujuan tersebut, suatu laporan keuangan menyajikan informasi mengenai perusahaan yang meliputi :

(a) aset (b) kewajiban (c) ekuitas

(d) pendapatan dan beban termasuk keuntungan dan kerugian; dan (e) arus kas.

2.1.3 Tingkat Kesehatan Bank

2.1.3.1 Pengertian Tingkat Kesehatan Bank

Budisantoso dan Triandaru (2008:51) mengartikan kesehatan bank sebagai “kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara normal dan mampu memenuhi semua kewajibannya dengan baik dengan cara-cara yang sesuai dengan peraturan yang berlaku”. Pengertian tentang kesehatan bank tersebut merupakan suatu batasan yang sangat luas, karena kesehatan bank mencakup kesehatan suatu bank untuk melaksanakan seluruh kegiatan usaha perbankannya.

Berdasarkan Pasal 29 UU No. 7 Tahun 1992 sebagaimana telah diubah dengan UU No. 10 Tahun 1998 tentang Perbankan, bank wajib memelihara tingkat kesehatannya sesuai dengan ketentuan kecukupan modal, kualitas aset, kualitas manajemen, likuiditas, rentabilitas dan solvabilitas, serta aspek

lain yang berkaitan dengan usaha bank dan wajib melakukan kegiatan usaha sesuai dengan prinsip kehati-hatian.

Menurut Surat Edaran Bank Indonesia Nomor : 6/23/DPNP tanggal 31 Mei 2004 “penilaian tingkat kesehatan bank merupakan penilaian kualitatif atas berbagai aspek yang berpengaruh terhadap kondisi atau kinerja suatu bank melalui penilaian aspek permodalan, kualitas aset, manajemen, rentabilitas, likuiditas, dan sensitivitas terhadap risiko pasar”.

Penilaian kesehatan bank dilaksanakan setiap tahun sesuai dengan Undang-undang RI Nomor 10 Tahun 1998 atau berdasarkan aturan lainnya seperti Surat Edaran Bank Indonesia atau Surat Keputusan Menteri Keuangan. Dalam penilaian kesehatan bank ini, semua bank diharuskan membuat laporan rutin dan laporan berkala kepada Bank Indonesia tentang seluruh aktivitasnya dalam satu periode. Penilaian ini dilakukan untuk menetapkan status suatu bank apakah termasuk dalam kategori sehat, cukup sehat, kurang sehat atau tidak sehat.

Bagi perbankan, hasil akhir penilaian kondisi bank tersebut dapat digunakan sebagai salah satu sarana dalam menetapkan strategi usaha di waktu yang akan datang sedangkan bagi Bank Indonesia dapat digunakan sebagai sarana penetapan dan implementasi strategi pengawasan bank oleh Bank Indonesia.

2.1.3.2 Manfaat Penilaian Tingkat Kesehatan Bank

Dalam pemeriksaan bank, sebagai implikasi terhadap fungsi pengawasan oleh Bank Indonesia, dikaitkan dengan ketentuan penilaian tingkat kesehatan bank ini pada prinsipnya merupakan kepentingan pemilik dan pengelola bank, masyarakat pengguna jasa bank maupun bagi pengawas dan pembina bank.

Ketentuan penilaian tingkat kesehatan bank, bank dimaksudkan untuk dapat dipergunakan sebagai:

a. Standar bagi manajemen bank untuk menilai apakah pengelolan bank telah sesuai dengan asas-asas perbankan yang sehat dan ketentuan-ketentuan yang berlaku.

b. Standar untuk menetapkan arah pembinaan dan pengembangan bank secara individual maupun untuk industri perbankan secara keseluruhan.

2.1.3.3 Peringkat Komposit (Composite Rating)

Menurut Peraturan Bank Indonesia Nomor 6/10/PBI/2004 tanggal 12 April 2004 mengenai Sistem Penilaian Tingkat Kesehatan Bank Umum, pada dasarnya penilaian tingkat kesehatan bank merupakan penilaian terhadap hasil usaha bank dalam waktu tertentu dan tingkat kesehatan bank akan digolongkan dalam lima peringkat komposit masing-masing faktor. Berikut adalah kriteria penetapan peringkat komposit (composite rating) tersebut. a. Peringkat komposit 1 (PK-1) yaitu tingkat kesehatan bank dengan predikat

mampu mengatasi pengaruh negatif kondisi perekonomian dan industri keuangan.

b. Peringkat komposit 2 (PK-2) yaitu tingkat kesehatan bank dengan predikat “ sehat”, mencerminkan bahwa bank tergolong baik dan mampu mengatasi

pengaruh negatif kondisi perekonomian dan industri keuangan namun bank masih memiliki kelemahan–kelemahan minor yang dapat segera diatasi oleh tindakan rutin.

c. Peringkat komposit 3 (PK-3) yaitu tingkat kesehatan bank dengan predikat “cukup sehat”, mencerminkan bahwa bank tergolong cukup baik namun terdapat beberapa kelemahan yang dapat menyebabkan peringkat kompositnya memburuk apabila bank tidak segera melakukan tindakan korektif.

d. Peringkat komposit 4 (PK-4) yaitu tingkat kesehatan bank dengan predikat “kurang sehat”, mencerminkan bahwa bank tergolong kurang baik dan sensitif terhadap pengaruh negatif kondisi perekonomian dan industri keuangan atau bank memiliki kelemahan keuangan yang serius atau kombinasi dari kondisi beberapa faktor yang tidak memuaskan, yang apabila tidak dilakukan tindakan korektif yang efektif berpotensi mengalami kesulitan yang membahayakan kelangsungan usahanya.

e. Peringkat komposit 5 (PK-5) yaitu tingkat kesehatan bank dengan predikat “tidak sehat”, mencerminkan bahwa bank tergolong tidak baik dan sangat

sensitif terhadap pengaruh negatif kondisi perekonomian dan industri keuangan serta mengalami kesulitan yang membahayakan kelangsungan usahanya.

Proses penetapan peringkat komposit yang dilaksanakan dengan mempertimbangkan unsur judgement yang didasarkan atas materialitas dan signifikansi dari masing–masing faktor.

2.1.3.4 Faktor-Faktor Yang Menggugurkan Tingkat Kesehatan Bank Predikat tingkat kesehatan bank yang sehat atau cukup sehat atau kurang sehat akan diturunkan menjadi tidak sehat apabila terdapat hal-hal yang membahayakan kelangsungan bank, antara lain:

1. Perselisihan intern yang diperkirakan akan menimbulkan kesulitan dalam bank yang bersangkutan

2. Campur tangan pihak – pihak diluar bank dalam kepengurusan bantu termasuk di dalam kerjasama tidak wajar yang mengakibatkan salah satu atau beberapa kantornya berdiri sendiri

3. Window Dressing dalam pembukuan dan laporan bank yang secara materil dapat berpengaruh terhadap keadaan keuangan bank sehingga mengakibatkan penilaian yang keliru terhadap bank

4. Praktik-praktik bank dalam atau melakukan usaha diluar pembukuan bank 5. Kesulitan keuangan yang mengakibatkan ketidakmampuan untuk

6. Peraktik lain yang menyimpang dan dapat membahayakan kelangsungan bank atau mengurangi kesehatan bank.

2.1.4 Metode Capital, Assets Quality, Management, Earning, Liquidity, Sensitivity to Market Risk (CAMELS)

Metode CAMELS merupakan hasil dari pembaharuan peraturan Bank Indonesia melalui Surat Keputusan Direksi BI No 30/11/KEP/DIR pada tahun 1997 dan Surat Keputusan Direksi BI No 30/277/KEP/DIR tahun 1998 tentang analisis CAMEL dikeluarkan. Pembaharuan ini menambahkan lagi satu komponen dalam metode CAMEL, yaitu sensitivitas terhadap resiko pasar. Peraturan ini kemudian diperbarui melalui peraturan bank Indonesia No.6/10/PBI/2004 tanggal 12 April 2004 mengenai Sistem Penilaian Tingkat Kesehatan Bank Umum (Lembaran Negara Republik Indonesia Tahun 2004 No 38, Tambahan Lembaran Negara Nomor 4382). Kesehatan bank merupakan hasil penilaian kuantitatif dan kualitatif atas berbagai aspek yang berpengaruh terhadap kondisi atau kinerja suatu bank melalui penilaian faktor Permodalan, Kualitas Asset, Manajemen, Rentabilitas, Likuiditas, dan Sensitivitas terhadap resiko pasar.

2.1.4.1 Capital

Penilaian didasarkan kepada kewajiban bank dalam menyediakan modal minimum. Dasar penilaian adalah Rasio Kecukupan Modal atau Capital Adequacy Ratio (CAR) yang ditetapkan oleh Bank Indonesia dengan cara membandingkan modal terhadap aktiva tertimbang menurut risiko (ATMR).

ATMR adalah nilai total masing-masing aktiva bank dikali masing-masing bobot risiko aktiva tersebut. Jika aktiva tersebut tidak beresiko diberi bobot 0% dan untuk aktiva yang paling berisiko diberi bobot 100%.

2.1.4.2 Assets Quality

Aktiva produktif adalah penanaman dana bank baik dalam rupiah maupun valuta asing dalam bentuk pembiayaan, piutang, surat berharga, penempatan, penyertaan modal, penyertaan modal sementara, komitmen dan kontijensi pada transaksi rekening administratif. Kualitas aktiva produktif bank yang sangat jelek secara implisit akan menghapus modal bank. Walaupun secara riil bank memiliki modal yang cukup besar, apabila kualitas aktiva produktifnya sangat buruk dapat saja kondisi modalnya menjadi buruk pula. Hal ini antara lain terkait dengan berbagai permasalahan seperti pembentukan cadangan, penilaian aset, pemberian pinjaman kepada pihak terkait, dan sebagainya.

Pada penilaian faktor kualitas aset yang digunakan adalah rasio NPA (Non Performing Asset). Rasio aktiva produktif bermasalah (NPA) adalah rasio untuk menunjukkan kemampuan manajemen bank dalam mengelola aktiva produktif bermasalah terhadap total aktiva produktif. Semakin tinggi rasio ini maka akan semakin buruk kualitas aktiva produktif yang menyebabkan PPAP yang tersedia semakin besar maka kemungkinan suatu bank dalam kondisi bermasalah semakin besar. Aktiva produktif bermasalah adalah aktiva produktif dengan kualitas kurang lancar, diragukan, dan macet.

Berdasarkan SE No.6/23/DPNP tanggal 31 Mei 2004 Rasio Non Performing Asset dapat dihitung dengan cara :

2.1.4.3 Management

Manajemen atau pengelolaan suatu bank akan menentukan sehat atau tidaknya suatu bank. Mengingat hal tersebut, maka pengelolaan suatu suatu manajemen sebuah bank mendapatkan perhatian yang besar dalam penilaian tingkat kesehatan suatu bank diharapkan dapat menciptakan dan memelihara kesehatannya.

Penilaian faktor manajemen dalam penilaian tingkat kesehatan bank umum dilakukan dengan melakukan evaluasi terhadap pengelolaan terhadap bank yang bersangkutan. Penilaian tersebut dilakukan dengan mempergunakan sekitar seratus kuesioner yang dikelompokkan dalam dua kelompok besar yaitu kelompok manajemen umum dan kuesioner manajemen risiko. Kuesioner kelompok manajemen umum selanjutnya dibagi ke dalam sub kelompok pertanyaan yang berkaitan dengan strategi, struktur, sistem, sumber daya manusia, kepimpinan, budaya kerja. Sementara itu, untuk kuesioner manajemen risiko dibagi dalam sub kelompok yang berkaitan dengan risiko likuiditas, risiko pasar, risiko kredit, risiko operasional, risiko hukum, risiko pemilik dan pengurus.

2.1.4.4 Earning

Penilaian didasarkan kepada rentabilitas suatu bank yaitu penilaian terhadap kemampuan suatu bank dalam meningkatkan laba. Bank dianggap sehat jika rentabilitas bank tersebut menunjukkan tren yang terus meningkat dari satu periode ke periode lainnya. Penilaian rasio keuangan yang mewakili aspek rentabilitas adalah:

1. Return on Assets (ROA)

Return on Asset (ROA) menurut Riyadi (2006:155) diartikan sebagai “perbandingan antara laba sebelum pajak pada bank dengan total aktiva bank, rasio yang menunjukkan kemampuan dari modal yang diinvestasikan dalam keseluruhan aktiva untuk menghasilkan keuntungan”.

2. Beban operasi terhadap pendapatan operasi (BOPO).

Menurut Veithzal, dkk (2007:722), Rasio BOPO adalah perbandingan antara biaya operasional dengan pendapatan operasional dalam mengukur tingkat efisiensi dan kemampuan bank dalam melakukan kegiatan operasinya. Semakin kecil rasio biaya (beban) operasionalnya akan lebih baik, karena bank yang bersangkutan dapat menutup biaya (beban) operasional dengan pendapatan operasionalnya. Rasio BOPO ini bertujuan untuk mengukur kemampuan pendapatan operasional dalam menutup biaya operasional.

Perhitungan BOPO berdasarkan Surat Edaran Bank Indonesia No 6/23/DPNP Tanggal 31 Mei 2004 ialah:

2.1.4.5 Liquidity

Penilaian likuiditas menggambarkan kemampuan bank dalam menyeimbangkan antara likuiditasnya dengan rentabilitasnya. Suatu bank dikatakan berada pada kondisi likuid jika bank tersebut mampu membayar semua hutangnya baik berupa tabungan, giro, deposit dan lain-lain pada saat ditagih dan dapat pula memenuhi semua permohonan kredit yang layak dipenuhi. Likuiditas dapat diukur dengan menggunakan Rasio Loan to Deposit Rasio (LDR). Bank dikatakan likuid apabila:

1) Bank tersebut memiliki cash assets sebesar kebutuhan yang akan digunakan untuk memenuhi likuiditasnya.

2) Bank tersebut memiliki cash assets yang lebih kecil dari butir satu diatas, tetapi yang bersangkutan juga mempunyai assets lain (khususnya surat-surat berharga) yang dapat dicairkan sewaktu-waktu tanpa mengalami penurunan nilai pasarnya.

3) Bank tersebut mempunyai kemampuan untuk menciptakan cash asset baru melalui berbagai bentuk hutang.

2.1.4.6 Sensitivity to Market Risk

Penilaian sensitivitas terhadap risiko pasar merupakan penilaian terhadap modal bank untuk mengantisipasi akibat-akibat yang ditimbulkan oleh perubahan risiko pasar dan kecukupan manajemen risiko pasar. Penilaian sensitivitas terhadap risiko pasar meliputi:

a. Kemampuan modal bank dalam meng-cover potensi kerugian sebagai akibat fluktuasi (adversi movement) suku bunga dan nilai tukar.

b. Kecukupan penerapan manajemen risiko pasar.

2.1.5 Metode Risk Profile, Good Corporate Governance, Earning, Capital (RGEC)

Berdasarkan peraturan Bank Indonesia No.13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum, Bank Indonesia telah menetapkan sistem penilaian Tingkat Kesehatan Bank berbasis risiko menggantikan penilaian CAMELS yang dulunya diatur dalam PBI No.6/10/PBI/2004. Pedoman perhitungan selengkapnya diatur dalam Surat Edaran (SE) Bank Indonesia No/13/24/DPNP tanggal 25 Oktober 2011 tentang Penilaian Tingkat Kesehatan Bank Umum. Tahap- tahap penilaian dalam metode RGEC boleh disebut model penilaian kesehatan bank dengan syarat manajemen risiko. Dalam penilaian pendekatan RGEC menurut Peraturan Bank Indonesia No. 13/1/PBI/2011 Pasal 7 faktor-faktor penilaiannya adalah :

2.1.5.1 Risk Profile

Peraturan Bank Indonesia No.13/1/PBI/2011 Pasal 7 ayat 1 penilaian terhadap faktor profil risiko sebagaimana dimaksud dalam pasal 6 huruf a merupakan penilaian terhadap risiko inheren dan kualitas penerapan manajemen risiko dalam operasional Bank yang dilakukan terhadap 8

(delapan) risiko yaitu: yaitu: risiko kredit, risiko pasar, risiko likuiditas, risiko operasional, risiko hukum, risiko stratejik, risiko kepatuhan dan, risiko reputasi.

a. Penilaian Risiko Inheren

Penilaian Risiko Inheren merupakan penilaian risiko yang melekat pada kegiatan bisnis bank, baik yang dapat dikuantifikasikan maupun yang tidak, yang berpotensi mempengaruhi posisi keuangan bank. Inheren risk dapat berupa parameter yang bersifat ex-post (telah terjadi) maupun parameter yang bersifat ex-ante (belum terjadi). Penetapan tingkat Risiko Inheren atas masing-masing jenis risiko mengacu pada prinsip-prinsip umum penilaian Tingkat Kesehatan Bank Umum. Penetapan tingkat risiko Inheren untuk masing-masing jenis risiko dikategorikan ke dalam peringkat 1 (low), peringkat 2 (low to moderate), peringkat 3 (moderate), peringkat 4 (moderate to high), dan peringkat 5 (high). Berikut ini adalah parameter/indikator yang wajib dijadikan acuan oleh bank dalam menilai Risiko Inheren:

1. Risiko Kredit

Risko Kredit adalah risiko akibat kegagalan debitur dan/pihak lain dalam memenuhi kewajiban kepada bank. Dalam menilai Risiko Inheren atau Kredit, parameter/indikator yang digunakan adalah komposisi portofolio aset dan tingkat konsentrasi, kualitas penyediaan dana dan kecukupan pencadangan, strategi penyediaan dana dan sumber timbulnya penyediaan dana, dan faktor eksternal.

Indikator yang digunakan dalam mengukur risiko kredit adalah Non Performing Loan (NPL). Non Performing Loan (NPL) merupakan kemampuan manajemen bank dalam mengelola kredit bermasalah dibandingkan dengan total kredit yang diberikan bank. Fungsi mengukur rasio ini adalah untuk mengetahui besarnya kredit bermasalah bank, sebagai acuan agar lebih berhati-hati dalam menyalurkan kredit. NPL dihitung dengan rumus:

2. Risiko Pasar

Risiko pasar adalah risiko pada posisi neraca dan rekening administratif termasuk transaksi derivatif, akibat perubahan dari kondisi pasar, termasuk risiko perubahan harga option. Risiko pasar meliputi antara lain risiko suku bunga, risiko nilai tukar, risiko ekuitas, dan risiko komoditas. Dalam menilai Risiko Inheren dalam Risiko Pasar, parameter/indikator yang digunakan adalah volume dan komposisi portofolio, kerugian potensial (potential loss) risiko suku bunga dalam Banking Book (interest rate risk in banking book), strategi dan kebijakan bisnis.

Risiko bunga adalah potensi timbulnya kerugian akibat bergeraknya suku bunga pasar ke arah yang berlawanan dengan ekspektasi posisi portofolio bank. Indikator yang digunakan untuk mengukur risiko

NPL =

Kredit Bermasalahpasar adalah rasio Interest Rate Risk (IRR) berdasarkan SE BI 13/24/DPNP/2011 dengan rumus:

Menurut indrawati (2008) “bank yang memiliki rasio IRR di atas 100% adalah bank yang mampu mengoperasikan dana hutang yang diterima oleh nasabah , baik dalam bentuk giro, deposito, ataupun dana pihak ketiga, sehingga risiko tingkat bunganya akan meningkat”.

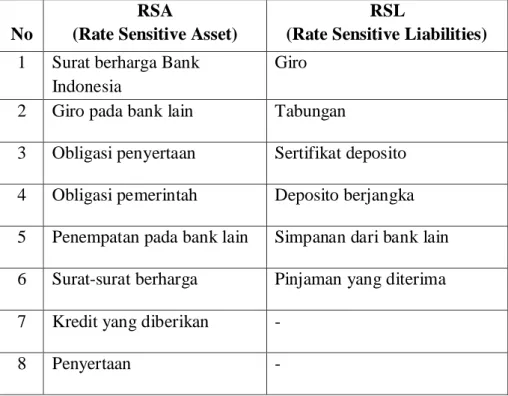

Klasifikasi aktiva dan pasiva/liabilities berdasarkan sensitivitas suku bunga.

Tabel 2.1 Klasifikasi RSA dan RSL

No

RSA

(Rate Sensitive Asset)

RSL

(Rate Sensitive Liabilities) 1 Surat berharga Bank

Indonesia

Giro 2 Giro pada bank lain Tabungan

3 Obligasi penyertaan Sertifikat deposito 4 Obligasi pemerintah Deposito berjangka 5 Penempatan pada bank lain Simpanan dari bank lain 6 Surat-surat berharga Pinjaman yang diterima 7 Kredit yang diberikan -

8 Penyertaan -

IRR =

RSA (Rate Sensitive Assets )3. Risiko Likuiditas

Risiko Likuiditas adalah risiko akibat ketidakmampuan bank untuk memenuhi kewajiban yang jatuh tempo dari sumber pendanaan arus kas, dan/atau dari aset likuid berkualitas tinggi yang dapat diagunkan, tanpa mengganggu aktivitas dan kondisi keuangan bank. Risiko ini disebut juga Risiko Likuiditas Pendanaan (Funding Liquidity Risk). Risiko likuiditas juga dapat disebabkan oleh ketidakmampuan bank melikuidasi aset tanpa terkena diskon yang material karena tidak adanya pasar aktif atau adanya gangguan pasar (market disruption) yang parah. Risiko ini disebut juga Risiko Likuiditas Pasar (Market Liquidity Risk). Dalam menilai risiko inheren atas risiko likuiditas, parameter/indikator yang digunakan adalah komposisi dari aset, kewajiban, dan transaksi rekening administratif, konsentrasi dari aset dan kewajiban, kerentanan pada kebutuhan pendanaan, dan akses pada sumber-sumber pendanaan. Indikator yang digunakan untuk mengukur rasio likuiditas adalah Loan to Deposit Ratio (LDR) yaitu rasio antara jumlah seluruh kredit yang diberikan bank dengan dana yang diterima bank.

Menurut Dendawijaya, Lukman (2001) Loan to Deposit Ratio (LDR) menyatakan seberapa jauh kemampuan bank untuk membayar kembali penarikan dana yang dilakukan deposan dengan mengandalkan kredit yang diberikan sebagai sumber likuiditasnya. Dengan kata lain, seberapa jauh pemberian kredit kepada nasabah,

kredit dapat mengimbangi kewajiban bank untuk segera memenuhi permintaan deposan yang ingin menarik kembali uangnya yang telah digunakan oleh bank untuk memberikan kredit. Rasio ini juga merupakan indikator kerawanan dan kemampuan dari suatu bank. Semakin tinggi Loan to Deposit Ratio (LDR) maka laba perusahaan

semakin meningkat (dengan asumsi bank tersebut mampu menyalurkan kredit dengan efektif, sehingga jumlah kredit macetnya akan kecil).

Nilai LDR dapat ditentukan melalui suatu formula yang ditentukan oleh Bank Indonesia melalu Surat Edaran Bank Indonesia No. 3/30/DPNP Tanggal 14 Desember 2001 yaitu:

4. Risiko Operasional

Risiko Operasional adalah risiko akibat ketidakcukupan dan/atau tidak berfungsinya proses internal, kesalahan manusia, kegagalan sistem, dan/atau adanya eksternal yang mempengaruhi operasional bank. Dalam menilai Risiko Inheren atas risiko operasional, parameter/indikator yang digunakan adalah, karakteristik dan kompleksitas bisnis, sumber daya manusia, teknologi informasi dan

infrastruktur pendukung, fraud baik internal maupun eksternal, dan kejadian eksternal.

5. Risiko Hukum

Risiko Hukum adalah risiko yang timbul akibat tuntutan hukum dan/atau kelemahan aspek yuridis. Risiko ini juga dapat timbul antara lain karena ketiadaan peraturan perundang-undangan yang mendasari atau kelemahan perikatan, seperti tidak dipenuhinya syarat sahnya kontrak atau agunan yang tidak memadai. Dalam menilai risiko inheren atas risiko pasar, parameter/indikator yang digunakan adalah faktor litigasi, faktor kelemahan perikatan, dan faktor ketiadaan /perubahan perundang-undangan.

6. Risiko Stratejik

Risiko Stratejik adalah adalah risiko akibat ketidaktepatan bank dalam mengambil keputusan dan/atau pelaksanaan suatu keputusan stratejik serta kegagalan dalam mengantisipasi perubahan lingkungan bisnis. Dalam menilai risiko inheren atas risiko stratejik, parameter/indikator yang digunakan adalah kesesuaian strategi bisnis bank dengan lingkungan bisnis, strategi berisiko rendah dan berisiko tinggi, posisi bisnis bank dan pencapaian rencana bisinis bank. 7. Risiko Kepatuhan

Risiko kepatuhan adalah risiko yang timbul akibat bank tidak mematuhi dan/atau tidak melaksanakan peraturan perundang-undangan dan ketentuan yang berlaku. Sumber risiko kepatuhan

antara lain timbul karena kurangnya pemahaman atau kesadaran hukum terhadap ketentuan ataupun standar bisnis yang berlaku umum. Dalam menilai risiko inheren atas risiko kepatuhan, parameter/indikator yang digunakan adalah jenis dan signifikasi pelanggaran yang dilakukan, frekuensi pelanggaran yang dilakukan atau track record ketidakpatuhan bank, dan pelanggaran terhadap ketentuan atau standar bisnis yang berlaku umum untuk transaksi keuangan tertentu.

8. Risiko Reputasi

Risiko Reputasi adalah risko akibat menurunnya tingkat kepercayaan stakeholder yang bersumber dari persepsi negatif terhadap bank. Salah satu pendekatan yang digunakan dalam mengkategorikan sumber risiko reputasi bersifat tidak langsung (blow the line) dan bersifat langsung (above the line). Dalam menilai risiko inheren atas risiko reputasi, parameter/indikator yang digunakan adalah pengaruh reputasi negatif dari pemilik bank dan perusahaan terkait, pelanggaran etika bisnis, kompleksitas produk dan kerjasama bisnis bank, frekuensi, materialitas, dan eksposur pemberitaan negatif bank, serta frekuensi dan materialitas keluhan nasabah.

Penelitian ini mengukur faktor Risk Profile dengan menggunakan tiga indikator yaitu faktor risiko kredit, risiko pasar, dan risiko likuiditas. Hal tersebut dikarenakan pada risiko diatas peneliti dapat memperoleh data kuantitatif yang tidak dapat diperoleh pada faktor

risiko operasional, risiko hukum, risiko stratejik, risiko kepatuhan dan risiko reputasi.

b. Penilaian Kualitas Penerapan Manajemen Risiko

Penilaian Kualitas Penerapan Manajemen Risiko mencerminkan penilaian terhadap kecukupan sistem pengendalian risiko yang mencakup seluruh pilar penerapan manajemen risiko sebagaimana diatur dalam ketentuan Bank Indonesia mengenai penerapan manajemen risiko bagi bank umum. Penilaian Kualitas Penerapan manajemen Risiko bertujuan untuk mengevaluasi efektivitas penerapan manajemen risiko bank sesuai prinsip-prinsip yang diatur dalam ketentuan Bank Indonesia mengenai penerapan manajemen risiko bagi bank umum. Penilaian kualitas penerapan manajemen risiko merupakan penilaian terhadap empat aspek yang saling terkait, yaitu:

1) Tata Kelola Risiko

Tata kelola risiko mencakup evaluasi terhadap perumusan tingkat risiko yang akan diambil (risk appetite) dan toleransi risiko (risk tolerance) serta kecukupan pengawasan aktif oleh Dewan Komisaris dan Direksi termasuk pelaksanaan kewenangan dan tanggungjawab Dewan Komisaris dan Direksi.

2) Kerangka Manajemen Risiko

Kerangka manajemen risiko mencakup evaluasi terhadap strategi manajemen risiko searah dengan tingkat risiko yang akan diambil dan toleransi risiko, kecukupan perangkat organisasi dalam mendukung

terlaksananya manajemen risiko secara efektif termasuk kejelasan wewenang dan tanggungjawab, dan kecukupan kebijakan, prosedur dan penetapan limit.

3) Proses Manajemen Risiko, Kecukupan Sumber Daya Manusia, dan Kecukupan Sumber Informasi Manajemen

Proses manajemen risiko, kecukupan sumber daya manusia, dan kecukupan sumber informasi manajemen mencakup evaluasi terhadap proses identifikasi, pengukuran, pemantauan dan pengendalian risiko, kecukupan sistem informasi manajemen, serta kecukupan kuantitas dan kualitas sumber daya manusia dalam mendukung efektivitas proses manajemen risiko.

4) Kecukupan Sistem Pengendalian Manajemen

Kecukupan sistem pengendalian manajemen mencakup evaluasi terhadap kecukupan sistem pengendalian intern dan kecukupan kaji ulang oleh pihak independen (independent riview) dalam bank baik oleh Satuan Kerja Manajemen Risiko (SKMR) maupun oleh Satuan Kerja Audit Intern (SKAI).

2.1.5.2 Good Corporate Governance (GCG)

Penilaian faktor GCG merupakan penilaian terhadap kualitas manajemen atas pelaksanaan prinsip-prinsip GCG. Prinsip-prinsip GCG dan fokus penilaian terhadap pelaksanaan GCG berpedoman pada ketentuan Bank

Indonesia mengenai pelaksanaan GCG bagi Bank Umum No. 8/4/PBI/2006 dengan memperhatikan karakteristik dan kompleksitas usaha bank.

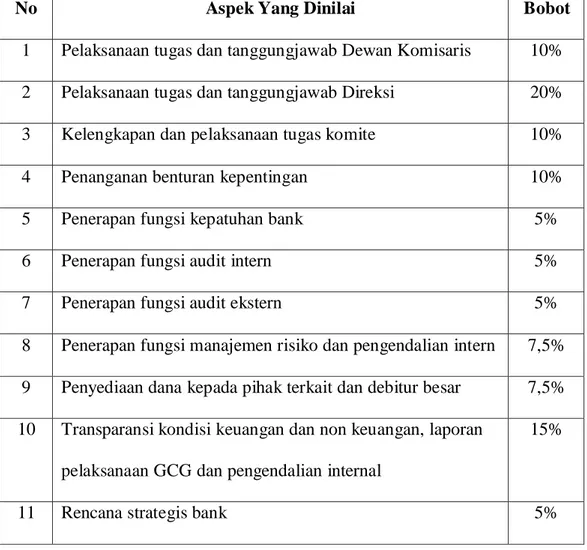

Penilaian untuk faktor Good Corporate Governance berdasarkan Surat Edaran Bank Indonesia No.15/15/DNDP/2013 yaitu:

Tabel 2.2 Aspek Penilaian Good Corporate Governance (GCG)

No Aspek Yang Dinilai Bobot

1 Pelaksanaan tugas dan tanggungjawab Dewan Komisaris 10% 2 Pelaksanaan tugas dan tanggungjawab Direksi 20% 3 Kelengkapan dan pelaksanaan tugas komite 10% 4 Penanganan benturan kepentingan 10% 5 Penerapan fungsi kepatuhan bank 5%

6 Penerapan fungsi audit intern 5%

7 Penerapan fungsi audit ekstern 5%

8 Penerapan fungsi manajemen risiko dan pengendalian intern 7,5% 9 Penyediaan dana kepada pihak terkait dan debitur besar 7,5% 10 Transparansi kondisi keuangan dan non keuangan, laporan

pelaksanaan GCG dan pengendalian internal

15%

2.1.5.3 Earnings (Rentabilitas)

Earning dapat diukur berdasarkan rasio ROA dan NIM. 1. Return On Asset (ROA)

Return On Assets (ROA) merupakan rasio yang digunakan untuk mengukur kemampuan manajemen bank dalam memperoleh profitabilitas dan mengelola tingkat efisiensi usaha bank secara keseluruhan.

Menurut Martin et, al (2002:518) menyatakan “Rasio ROA bermanfaat untuk mengukur efektifitas operasional manajemen perusahaan. Semakin tinggi rasio ini menunjukkan keberhasilan kegiatan operasional perusahaan dalam menghasilkan keuntungan atas aktiva yang digunakan.

Menurut Husnan (1992) “ROA memfokuskan kemampuan perusahaan untuk memperoleh earning dalam operasi perusahaan. Semakin besar ROA menunjukkan kinerja keuangan yang semakin baik, karena tingkat kembalian (return) semakin besar .

Berdasarkan ketentuan Bank Indonesia ROA diformulasikan sebagai berikut berikut :

2. Net Interest Margin (NIM)

NIM merupakan rasio yang mengukur kemampuan bank dalam menghasilkan pendapatan bunga bersih atas penggolongan besar aktiva produktif. NIM menunjukkan kemampuan bank dalam menghasilkan

ROA =

Laba Sebelum Pajakpendapatan dari bunga dengan melihat kinerja bank dalam menyalurkan kredit, mengingat pendapatan operasional bank sangat tergantung dari selisih bunga (spread) dari kredit yang disalurkan. Pendapatan diperoleh dari bunga yang diterima dari pinjaman yang diberikan dikurangi dengan biaya bunga dari sumber dana yang dikumpulkan.

NIM suatu bank dikatakan sehat bila memiliki NIM diatas 2% (Muljono,1999). Untuk dapat meningkatkan perolehan NIM maka perlu menekan biaya dana, biaya dana adalah bunga yang dibayarkan oleh bank kepada masing-masing sumber dana yang bersangkutan. Secara keseluruhan, biaya yang harus dikeluarkan oleh bank akan menentukan berapa persen bank harus menetapkan tingkat bunga kredit yang diberikan kepada nasabahnya untuk memperoleh pendapatan netto bank. Dalam hal ini tingkat suku bunga menentukan NIM. Semakin besar rasio ini maka meningkatnya pendapatan bunga atas aktiva produktif yang dikelola bank sehingga kemungkinan bank dalam kondisi bermasalah semakin kecil.

Rumus Perhitungan Net Interest Margin (NIM) menurut Surat Edaran Bank Indonesia No 6/23/DPNP tanggal 31 Mei 2004 adalah sebagai berikut :

2.1.5.4 Capital (Permodalan)

Menurut Idroes (2008:69) “Rasio kecukupan modal yang sering disebut dengan Capital Adequacy Ratio (CAR) mencerminkan kemampuan bank

untuk menutup risiko kerugian dari aktivitas yang dilakukannya dan kemampuan bank dalam mendanai kegiatan operasionalnya.

Pada prinsipnya, tingkat CAR ini disesuaikan dengan ketentuan CAR yang berlaku secara internasional yaitu sesuai dengan standard yang dikeluarkan Bank for International Settlement (BIS). Menurut Surat Edaran Bank Indonesia No. 6/23/DPNP tanggal 31 Mei 2004 CAR dirumuskan sebagai berikut :

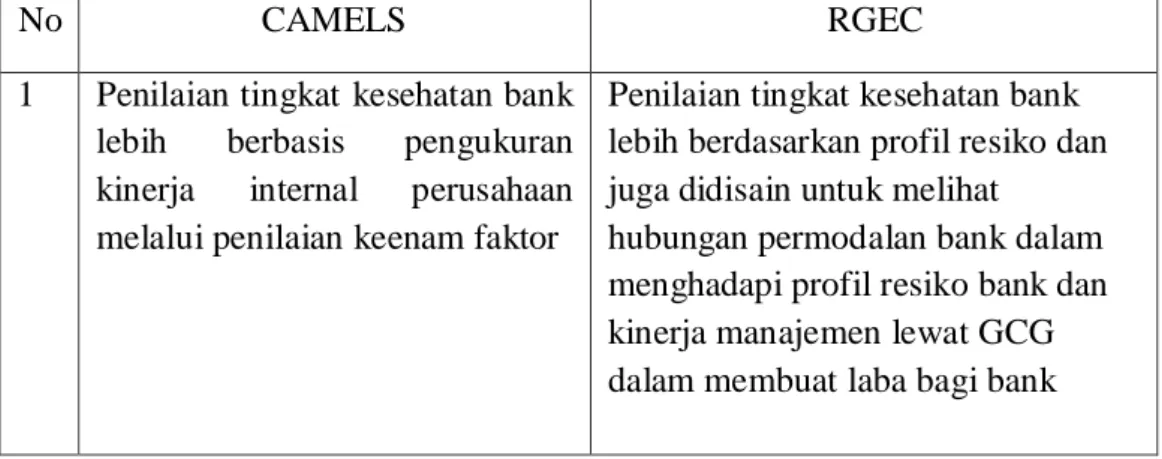

2.1.6 Perbedaan Metode CAMELS Dan RGEC

Ringkasan perbedaan yang terdapat pada pendekatan CAMELS dan RGEC dapat dilihat pada Tabel 2.1 yang merupakan rangkuman perbandingan pendekatan CAMELS dan RGEC.

Tabel 2.3 Perbedaan CAMELS dan RGEC

No CAMELS RGEC

1 Penilaian tingkat kesehatan bank lebih berbasis pengukuran kinerja internal perusahaan melalui penilaian keenam faktor

Penilaian tingkat kesehatan bank lebih berdasarkan profil resiko dan juga didisain untuk melihat

hubungan permodalan bank dalam menghadapi profil resiko bank dan kinerja manajemen lewat GCG dalam membuat laba bagi bank CAR =ModalATMR x100%

2 Penilaian indikator-indikator dalam setiap faktor lebih mudah karena matriks penentuan nilai atau peringkat komposit setiap faktor hanya satu dimensi.

Penilaian indikator-indikator dalam faktor profil resiko relatif lebih sulit karena penentuan nilai atau

peringkat komposit faktor profil resiko yang bersifat dua dimensi pada setiap faktornya.

3 Dalam setiap faktor penilaian tingkat kesehatan bank hanya terdapat indikator baik yang bersifat kualitatif dan kuantitatif.

Dalam penilaian setiap faktor tersusun lebih terstruktur dengan sebuah pemisahan jelas antara faktor kuantitatif dan kualitatif berdasarkan penilaian kinerja manajemen

terhadap setiap faktor yang dinilai. 4 Penilaian atas kinerja

manajemen hanya dilihat dari tiga indikator yaitu manajemen secara umum, kepatuhan dan manajemen resiko bank.

Penilaian kinerja manajemen lebih konprehensif dengan penilain kinerja manajemen pada setiap faktor dan pada setiap indikator dalam faktor pofil resiko yang lebih lengkap. Penilaian kinerja manajemen secara umum lebih baik melalui penilaian faktor GCG secara khusus. Dan penilaian atas manajemen kepatuhan dituangkan pada sebuah indikator tersendiri dengan penilaian yang lebih lengkap pada indikator profil resiko kepatuhan.

Sumber : Adam Fahmi, 2013

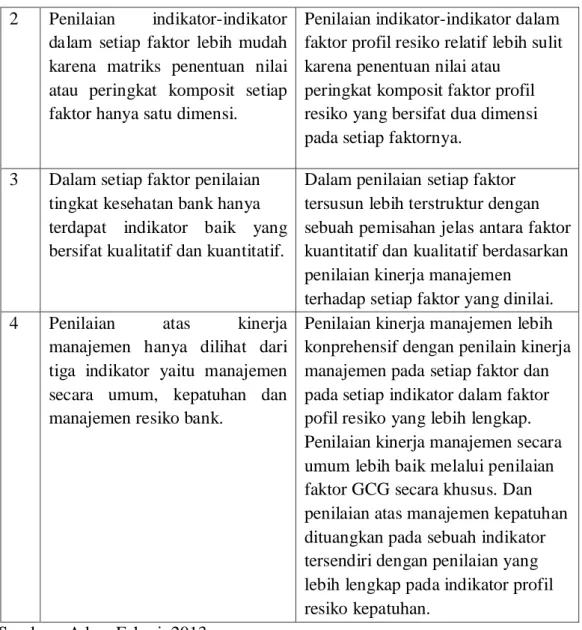

Perbandingan faktor-faktor yang dinilai dalam pendekatan CAMELS dan RGEC dapat dilihat pada tabel 2.2.

Tabel 2.4 Hubungan Faktor CAMELS dan RGEC

No CAMELS RGEC

1 Permodalan (Capital) Permodalan (Capital)

3 Manajemen Good Corporate Governance 4 Rentabilitas (Earning) Rentabilitas (Earning)

5 Likuiditas Profil Risiko Likuiditas 6 Sensitifitas terhadap resiko pasar Profil Resiko Pasar

7 - Profil Resiko Operasional

8 - Profil Resiko Hukum

9 - Profil Resiko Strategik

10 - Profil Resiko Reputasi

Sumber : Adam Fahmi, 2013

2.2 Penelitian Terdahulu

Table 2.5

Daftar Penelitian Terdahulu

NO Nama Peneliti Variabel Penelitian

Hasil Penelitian 1 Santi Budi Utami

(2015) CAR, NPA, ROA, ROE, NIM, BOPO, FDR, NPL, LR, IRR, DR, FACR.

Terdapat perbedaan analisis pada periode Maret 2013, jika menggunakan metode CAMELS laporan keuangan BNI Syariah dikategorikan Sangat Sehat tetapi jika menggunakan metode RGEC laporan keuangan BNI Syariah dikategorikan Sehat. 2 Melia Kusumawati (2014) CAR, KAP, ROA,

Tidak ada perbedaan signifikan antara hasil analisis kinerja keuangan Bank Mandiri yang

BOPO, LDR, MR, NPL

dilakukan dengan menggunakan metode CAMELS dan RGEC.

3 Bayu Aji Permana (2015) CAR, KAP, ROA, BOPO, NIM LDR, NPL

Tidak ada perbedaan signifikan antara hasil analisis kinerja keuangan Bank Mandiri yang dilakukan dengan menggunakan metode CAMELS dan RGEC, akan tetapi metode CAMELS tidak memberikan suatu kesimpulan yang mengarahkan ke suatu penilaian. Sedangkan metode RGEC lebih menekankan akan pentingnya kualitas manajemen. 4 Jayanti Mandasari (2015) NPL, LDR, GCG, ROA, NIM, CAR

Secara keseluruhan kinerja keuangan dari segi profil risiko yaitu dengan menganalisis risiko kredit yang diwakili dengan rasio NPL selama periode 2012-2013 dikatakan Baik. Hal ini dapat dilihat dari hasil perhitungan NPL setiap bank dibawah 5%.

Sedangkan dari analisis risiko likuiditas yang diwakili dengan rasio LDR selama periode 2012-2013 dapat dikatakan Cukup Likuid. Secara keseluruhan kinerja keuangan dari segi Rentabilitas (Earning) yaitu

dengan menganalisis rasio ROA atau perolehan laba berdasarkan aset selama periode 2012-2013 dikatakan Baik. Hal ini dapat dilihat dari hasil perhitungan ROA setiap bank memiliki nilai >1,25%.

2.3 Kerangka Konseptual

Kerangka konseptual pada dasarnya adalah kerangka hubungan antara konsep- konsep yang ingin diamati atau diukur melalui penelitian yang akan dilakukan. Kerangka konseptual merupakan suatu landasan untuk menjawab masalah atau persoalan penelitian.

Kesehatan suatu bank merupakan kepentingan semua pihak yang terkait, baik pemilik dan pengelola bank, masyarakat pengguna jasa bank dan Bank Indonesia selaku pembina dan pengawas bank. Penilaian kesehatan suatu bank bertujuan untuk menentukan apakah bank tersebut dalam kondisi sangat sehat, sehat, cukup sehat, kurang sehat, atau tidak sehat.

Kerangka konseptual dalam penelitian ini dapat digambarkan sebagai berikut:

Gambar 2.1

Penilaian Tingkat Kesehatan

CAMELS

Predikat Kesehatan Bank

(sangat sehat, sehat, cukup sehat,

kurang sehat dan tidak sehat)

Laporan Keuangan Bank BUMN

Teknik analisis yang digunakan dalam penelitian ini adalah menggunakan metode Capital, Assets Quality, Management, Earning, Liquidity, Sensitivity to Market Risk (CAMELS) dan Risk Profile, Good Corporate Governance, Earning, Capital (RGEC) yang diukur dengan menggunakan rasio-rasio yang terkait yang datanya diperoleh dari laporan keuangan bank BUMN. Adapun tolak ukur untuk menentukan tingkat kesehatan suatu bank setelah dilakukan penilaian terhadap masing-masing variabel, yaitu dengan menentukan hasil penelitian yang digolongkan menjadi peringkat kesehatan bank. Setiap faktor penilaian tingkat kesehatan bank ditetapkan peringkatnya berdasarkan kerangka analisis yang komprehensif dan terstruktur dengan memperhatikan materialitas dan signifikansi masing-masing faktor. Faktor-faktor yang diukur dalam metode CAMELS adalah Capital, Asset, Earning, dan Liquidity dengan menggunakan rasio Capital Adequacy Ratio (CAR), Non Performing Assets (NPA), Return On Asset (ROA), BOPO, dan Loan to Deposit Ratio (LDR). Pada metode RGEC faktor-faktor yang diukur yaitu Risk Profile, Earning, dan Capital dengan menggunakan rasio Non Performing Loan (NPL), Loan to Deposit Ratio (LDR), Interest Rate Risk (IRR), Good Corporate Governance (GCG), Return On Asset (ROA), Net Interest Income (NIM), dan Capital Adequacy Ratio (CAR).