ANALISIS PENGARUH VARIABEL

MAKROEKONOMI TERHADAP INVESTASI ASING

DI INDONESIA

(TAHUN 2000:1 – 2011:4)

JURNAL ILMIAH

Disusun oleh :

Messayu Eliza

0910210069

JURUSAN ILMU EKONOMI

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS BRAWIJAYA

MALANG

LEMBAR PENGESAHAN PENULISAN ARTIKEL JURNAL

Artikel Jurnal dengan judul :

Analisis Pengaruh Variabel Makroekonomi terhadap Investasi Asing

di Indonesia (Tahun 2000:1 – 2011:4)

Yang disusun oleh :

Nama

: Messayu Eliza

NIM

: 0910210069

Fakultas

: Ekonomi dan Bisnis

Jurusan

: S1 Ilmu Ekonomi

Bahwa artikel Jurnal tersebut dibuat sebagai

persyaratan ujian skripsi

yang

dipertahankan di depan Dewan Penguji pada tanggal 10 Juni 2013.

Malang, 10 Juni 2013

Dosen Pembimbing,

Prof. Munawar, SE., DEA., Ph.D.

ANALISIS PENGARUH VARIABEL MAKROEKONOMI TERHADAP INVESTASI ASING DI INDONESIA

(TAHUN 2000:1 – 2011:4) Messayu Eliza Munawar Ismail

Fakultas Ekonomi dan Bisnis Universitas Brawijaya Malang Email : [email protected]

ABSTRAK

Penelitian ini bertujuan untuk mengetahui bagaimana pengaruh dari variabel makroekonomi (produk domestik bruto, inflasi, kurs dan suku bunga SBI) terhadap investasi asing di Indonesia

pada tahun 2000:1 – 2011:4, dengan menggunakan metode Error Correction Model (ECM).

Investasi asing dalam penelitian ini dibedakan menjadi dua jenis, yaitu dalam bentuk investasi asing langsung dan investasi portofolio asing. Data penelitian yang digunakan adalah data sekunder yang diperoleh dari Bank Indonesia, International Financial Statistics dan CEIC Data. Hasil penelitian ini, menunjukkan bahwa variabel produk domestik bruto dan suku bunga SBI dapat mempengaruhi investasi asing langsung di Indonesia dalam jangka pendek maupun jangka panjang dengan pengaruh yang positif. Sedangkan variabel inflasi dan kurs tidak berpengaruh terhadap investasi asing langsung di Indonesia, baik dalam jangka pendek maupun jangka panjang. Hasil dalam penelitian ini juga menunjukkan bahwa hanya terdapat variabel produk domestik bruto yang dapat mempengaruhi investasi portofolio asing di Indonesia dalam jangka panjang dengan pengaruh yang positif. Sedangkan variabel inflasi, kurs dan suku bunga SBI tidak memiliki pengaruh, baik dalam jangka pendek maupun jangka panjang.

Kata Kunci : Investasi Asing, Variabel Makroekonomi, Error Correction Model

A. LATAR BELAKANG

Indonesia merupakan salah satu negara berkembang yang membutuhkan dana cukup besar untuk melaksanakan pembangunan ekonomi. Dana dari dalam negeri dirasa tidak mencukupi untuk melakukan pembangunan, hal ini dikarenakan besarnya tabungan domestik masih kurang dalam memenuhi investasi yang dibutuhkan. Sebagaimana yang telah dikemukakan oleh Goeltom (2008), bahwa tabungan domestik yang biasanya menjadi sumber utama pembiayaan pembangunan tidak memadai untuk skala investasi yang dibutuhkan, sehingga dengan adanya keterbatasan dana dari dalam negeri menyebabkan pemerintah harus meningkatkan jumlah sumber pembiayaan dari luar negeri.

Sumber pembiayaan dari luar negeri dapat berasal dari utang luar negeri dan investasi asing. Namun, jika pemerintah dalam suatu negara terus menerus menggunakan pembiayaan luar negeri dalam bentuk utang, maka hal ini dapat mengakibatkan penumpukan utang dalam jangka panjang yang pada akhirnya akan menjadi beban bagi anggaran di negara tersebut, karena berkewajiban untuk membayar pokok pinjaman beserta bunganya. Sehingga, alternatif lain yang memungkinkan pemerintah untuk memperoleh sumber dana pembangunan adalah dengan meningkatkan investasi asing, yang meliputi investasi asing langsung dan investasi portofolio asing. Kedua investasi asing tersebut memiliki karakteristik yang berbeda. Investasi asing langsung merupakan suatu bentuk investasi yang dilakukan oleh asing dalam jangka panjang berupa pendirian perusahaan, pembangunan pabrik, pembelian barang modal dan bahan baku. Dalam hal ini, investor dapat terlibat secara langsung dalam pengawasan dan manajemen di perusahaan tersebut. Sedangkan investasi portofolio asing merupakan suatu investasi yang dilakukan oleh asing dalam bentuk

aset-aset financial, seperti saham dan obligasi, namun dalam hal ini investor tidak memiliki

kemampuan untuk mempengaruhi pengambilan keputusan manajemen di perusahaan tersebut. Arus investasi asing langsung dan investasi portofolio asing di Indonesia selama tahun 2000-2011 cenderung mengalami fluktuasi. Pada tahun 2000-2002, terjadi peningkatan aliran investasi asing langsung, yang sebelumnya mengalami defisit sekitar US$ 4.550 Juta kemudian pada tahun 2002 menjadi surplus US$ 145 Juta, namun pada tahun 2003 terjadi penurunan sebesar US$ 742

Juta, sehingga investasi asing langsung kembali mengalami defisit. Begitu juga yang terjadi pada tahun 2004-2011, investasi asing langsung mengalami penurunan dan peningkatan yang tidak tentu, hal ini ditunjukkan pada Gambar 1. Sama halnya dengan yang terjadi pada investasi portofolio asing di Indonesia, walaupun adanya pergerakan yang terus meningkat dari tahun 2000-2007 namun investasi portofolio asing di Indonesia pada tahun 2008-2011 mengalami penurunan dan peningkatan yang tidak tentu, hal ini ditunjukkan pada Gambar 2.

Investasi asing langsung di Indonesia, pada tahun 2000-2004 masih relatif terbatas jika dibandingkan dengan negara ASEAN lainnya. Indonesia masih berada di bawah beberapa negara ASEAN seperti Singapura, Malaysia Thailand dan Filipina. Meskipun pada tahun 2005 mengalami peningkatan dan terus menunjukkan peningkatan pada tahun 2010-2011, namun posisi Indonesia dalam menarik jumlah aliran investasi asing langsung masih berada di bawah Singapura, Thailand dan Malaysia. Hal ini, tidak berbeda jauh dengan jumlah aliran investasi portofolio asing, yang di mana masih berada di bawah negara Singapura dan Thailand. Oleh karena itu menjadi penting untuk mengetahui faktor-faktor yang mempengaruhi investasi asing di Indonesia, yang mencakup investasi asing langsung dan investasi portofolio asing.

Gambar 1: Aliran Investasi Asing Langsung di beberapa Negara ASEAN

Sumber: International Financial Statistics, 2013

Gambar 2: Aliran Investasi Portofolio Asing di beberapa Negara ASEAN

Sumber: International Financial Statistics, 2013

Dengan mengetahui faktor-faktor yang mempengaruhi aliran investasi asing tersebut, maka kebijakan dapat lebih efektif diarahkan pada faktor-faktor yang berperan penting dalam meningkatkan minat investor asing untuk menanamkan modalnya di Indonesia. Investor asing akan mempertimbangkan faktor-faktor tertentu dalam menginvestasikan modalnya di suatu negara. Dalam literatur, biasanya ditemukan bahwa faktor-faktor tersebut dapat dibagi menjadi dua bagian, yaitu faktor penarik (domestik) dan faktor pendorong (global). Faktor penarik adalah faktor-faktor atau kondisi yang diciptakan oleh suatu negara penerima dalam menarik minat pemodal asing untuk menginvestasikan modalnya, seperti lingkungan makroekonomi yang stabil dan efisien di negara tersebut. Sedangkan faktor pendorong adalah faktor-faktor yang berasal dari negara asal modal ataupun kondisi yang terjadi pada perekonomian global, seperti kebijaksanaan perekonomian, pergeseran atau perubahan orientasi pembangunan di negara asal modal, penurunan suku bunga AS dan perlambatan perekonomian di negara maju.

Dalam literatur, argumen yang berkembang menimbulkan pertanyaan mengenai kebijakan manakah yang lebih penting di antara faktor penarik dan faktor pendorong dalam menjelaskan pergerakan dari arus modal asing di suatu negara. Calvo, Leiderman, Reinhart (2005) seperti yang dikutip oleh Okafor (2012) mengemukakan bahwa faktor-faktor pendorong global mungkin lebih kritis dalam menjelaskan arus modal asing. Sedangkan Okafor (2012) dalam studinya berpendapat

bahwa faktor domestik bahkan lebih diperlukan. Di balik perdebatan tersebut, menurut Ralhan (2006) berbagai hasil empiris menunjukkan bahwa fundamental makroekonomi cukup penting dalam menarik arus modal asing di suatu negara, sehingga menyiratkan bahwa kebijakan makroekonomi harus sesuai dan harus memberikan insentif untuk menarik investasi asing.

Fundamental makroekonomi yang tercermin dari kondisi stabilitas makroekonomi suatu negara merupakan salah satu faktor yang diperhitungkan oleh investor asing dalam menanamkan modalnya. Pada penelitian ini, penulis berfokus pada pengaruh dari variabel makroekonomi terhadap investasi asing langsung dan investasi portofolio asing di Indonesia, karena pemahaman mengenai pengaruh tersebut penting untuk dilakukan sebagai bahan acuan yang dapat digunakan oleh pembuat kebijakan untuk meningkatkan investasi asing agar lebih efektif diarahkan pada faktor-faktor yang berperan penting dalam menarik minat investor asing untuk menanamkan modalnya di Indonesia. Indikator makroekonomi yang biasanya digunakan, yaitu pertumbuhan ekonomi (proxy produk domestik bruto), tingkat inflasi, kurs dan tingkat suku bunga. Sehingga berdasarkan latar belakang tersebut, maka penelitian ini ditujukan untuk mengetahui pengaruh dari variabel makroekonomi (produk domestik bruto, inflasi, kurs dan suku bunga SBI) terhadap investasi asing langsung dan investasi portofolio asing di Indonesia.

B. KAJIAN PUSTAKA

Investasi Asing Langsung

Investasi asing langsung dapat disebut juga sebagai penanaman modal jangka panjang, artinya penanam modal melakukan pengawasan terhadap negara pengimpor modal secara langsung. Pengawasan ini dilakukan dengan cara mendirikan cabang perusahaan, pendirian perusahaan yang mayoritas sahamnya dimiliki oleh penanam modal atau menyimpan aktiva tetap di negara

pengimpor. Menurut Krugman & Obstfeld (2004), yang dimaksud penanaman modal asing

langsung adalah suatu arus modal internasional dimana perusahaan dari suatu negara mendirikan atau memperluas operasi atau jaringan bisnisnya di negara-negara lain. Satu ciri yang menonjol dari penanaman modal asing langsung ini adalah hal tersebut melibatkan bukan hanya pemindahan sumber daya, akan tetapi juga memberlakukan pengendalian (control), artinya cabang atau anak perusahaan itu tidak hanya diikat dengan kewajiban finansial kepada induk perusahaannya, akan tetapi secara keseluruhan dimana sebagai bagian dari integral struktur organisasi perusahaan induk, sehingga anak atau cabang perusahaan ini merupakan perpanjangan tangan dari perusahaan induk yang berada di negara asalnya. Segala macam keputusan diambil dari pusat. Jadi faktor-faktor penentu dari investasi asing langsung dapat dipengaruhi oleh faktor-faktor yang menyangkut motif

dari perusahaan untuk memperpanjang control melalui batas-batas negara yang dituju.

Investasi Portofolio Asing

Investasi portofolio asing dapat disebut juga sebagai penanaman modal jangka pendek. Dalam arus modal internasional, investasi portofolio ini berbentuk investasi aset-aset financial, seperti: saham dan obligasi. Jenis penanaman modalnya terdiri dari penguasaan saham yang dapat dipindahkan ke beberapa negara. Menurut Dewi (2005) seperti yang dikutip oleh Siregar (2011), investasi portofolio merupakan bentuk penanaman modal yang sebagian besar terdiri dari penguasaan saham yang dapat dipindahkan (yang dikeluarkan atau dijamin oleh negara pengimpor modal), terhadap warga negara di beberapa negara lain. Penguasaan saham tersebut tidaklah sama dengan hak untuk mengendalikan perusahaan. Para pemegang saham hanya memiliki hak atas deviden. Menurut UNCTAD (1999), investasi portofolio melibatkan pengalihan aset keuangan dengan cara investasi yang dilakukan oleh penduduk melalui individu, perusahaan atau institusi di suatu negara dalam sekuritas negara lain, baik secara langsung dalam bentuk aset perusahaan atau tidak langsung melalui pasar keuangan. Tujuan utama dari investor menanamkan modalnya dalam

bentuk portofolio untuk mendapatkan keuntungan berupa capital gain dan untuk mengurangi

resiko portofolio yang dipegang oleh investor dengan melakukan diversifikasi internasional.

Manfaat Investasi Asing Langsung

Manfaat yang dapat diperoleh dengan masuknya investasi asing langsung di suatu negara menurut Campos & Kinoshita (2002), yaitu adanya transfer teknologi dan pengetahuan yang diwujudkan dalam modal manusia. Dalam hal ini investasi asing langsung memberikan transfer pengetahuan yang penting dalam hal pelatihan, akuisisi keterampilan, praktek manajemen baru dan pengaturan organisasi di negara penerima, sehingga dengan demikian tenaga kerja dan unit-unit

perusahaan menjadi efisien dan hal ini akan memberikan kontribusi yang besar terhadap pertumbuhan output. Manfaat yang diperoleh bagi negara penerima dengan adanya transfer

teknologi adalah berubahnya mekanisme produksi, desain produk, peningkatan aktivitas Research

& Development perusahaan, meningkatkan kualitas output yang dihasilkan dan dapat memperkuat produktivitas domestik. Dengan adanya kemajuan teknologi maka dapat ditemukan cara baru atau perbaikan atas cara-cara lama dalam menangani pekerjaan-pekerjaan. Selain itu, investasi asing langsung juga dapat meningkatkan lapangan kerja sehingga dapat mengurangi pengangguran dan keuntungan yang dihasilkan oleh perusahaan dapat berkontribusi terhadap pendapatan pajak untuk negara penerima.

Manfaat Investasi Portofolio Asing

Evans (2002) dalam “Global Forum on International Investment” menjelaskan bahwa terdapat

beberapa manfaat dari aliran investasi portofolio asing masuk ke suatu negara, yaitu: (1) meningkatkan likuiditas pasar modal dan dapat membantu mengembangkan efisiensi pasar domestik; (2) membantu pasar modal domestik melalui instrumen-instrumen dan teknologi yang lebih canggih yang diperkenalkan investor asing dalam pengelolaan masing-masing portofolio

dan; (3) investasi portofolio asing dapat membantu memperkuat pasar modal domestik dan

meningkatkan fungsi otoritas moneter di negara tersebut. Hubungan antara aliran modal asing dengan pasar modal menurut studi TIM BAPEPAM-LK (2008) dapat ditelaah dengan memperlihatkan bahwa arus modal asing membawa manfaat terhadap sektor riil ekonomi melalui

tiga cara. Pertama, arus modal asing melalui investasi portofolio dapat menambah tabungan

domestik bagi negara sedang berkembang yang mengalami kelangkaan modal untuk meningkatkan investasi. Kedua, kenaikan investasi portofolio asing akan meningkatkan alokasi modal menjadi lebih efisien bagi suatu negara. Arus modal seperti penanaman modal langsung dapat merangsang negara-negara lain yang kelebihan modal untuk mengalirkan dananya kepada negara yang

kekurangan modal dimana return yang ditawarkan negara tersebut lebih menarik. Ketiga adalah

aliran investasi portofolio asing membawa dampak kepada ekonomi melalui pasar modal. Salah satu manfaat aliran investasi portofolio asing adalah dapat mendorong kenaikan harga saham. Arus modal asing dalam bentuk portofolio juga dapat mendorong perkembangan pasar modal domestik di suatu negara. Perkembangan tersebut dapat terjadi melalui kompetisi diantara pemodal. Kompetisi ini menciptakan teknologi keuangan dan informasi yang lebih canggih, sehingga membawa efisiensi alokasi capital dan risk sharing.

Pengaruh Produk Domestik Bruto terhadap Investasi Asing Langsung dan Investasi Portofolio Asing

Produk Domestik Bruto adalah ukuran produktivitas dan prospek ekonomi di suatu negara, sehingga baik dalam menggambarkan pertumbuhan ekonomi. Menurut Nonnemberg & Cardoso (2004), pertumbuhan produk domestik bruto yang kuat dapat meningkatkan aliran investasi asing langsung, tetapi suatu negara wajib memiliki kapasitas infrastruktur yang baik dalam rangka mengambil keuntungan dari manfaatnya. Pertumbuhan ekonomi yang kuat menyiratkan sebuah pengembalian yang lebih tinggi bagi investor asing dalam peningkatan investasi. Produk domestik bruto sama halnya dengan pendapatan nasional di suatu negara. Menurut Sukirno (2002) dalam bukunya menyatakan bahwa dengan tingkat pendapatan nasional yang tinggi akan mempengaruhi pendapatan masyarakat, selanjutnya pendapatan masyarakat yang tinggi tersebut akan memperbesar permintaan terhadap barang-barang dan jasa-jasa. Maka keuntungan perusahaan akan bertambah tinggi dan hal ini akan mendorong dilakukannya lebih banyak investasi.

Aggarwal, et al (2003) menemukan bahwa aliran investasi portofolio dari negara maju

(terutama Amerika Serikat) lebih besar tertuju pada negara-negara emerging market dengan

produk domestik bruto yang lebih mapan. Bagian investasi portofolio terendah ditujukan bagi negara berkembang dengan kerangka hukum investasi yang kurang jelas, standar akuntansi rendah serta transparansi dan perlindungan investor yang rendah. Peningkatan pada pertumbuhan output domestik, menunjukkan semakin luasnya kegiatan ekonomi di suatu negara. Menurut Jansen & Stokman (2004) tingkat produktivitas yang tinggi di suatu negara akan membuat nilai saham di

negara tersebut menjadi tinggi, sehingga otomatis yield yang ditawarkan juga menjadi lebih tinggi.

Dengan demikian, dapat menarik investor yang lebih banyak untuk menanamkan modalnya dalam bentuk portofolio.

Pengaruh Inflasi terhadap Investasi Asing Langsung dan Investasi Portofolio Asing

Inflasi merupakan salah satu indikator yang dapat menggambarkan tingkat kestabilan perekonomian di suatu negara. Tingkat inflasi yang tinggi menunjukkan ketidakstabilan ekonomi internal, hal ini menyiratkan bahwa pemerintah negara tidak mampu untuk menyeimbangkan perekonomian dan kegagalan dari Bank Sentral dalam melakukan kebijakan moneter yang tepat. Dengan inflasi yang tinggi, perusahaan menghadapi ketidakpastian dalam hal harga produk dan input. Oleh karena itu, dalam keadaan tersebut perusahaan multinasional akan menghindari atau mengurangi investasi di negara-negara yang memiliki inflasi yang tinggi (Dhakal, et al. 2007). Ketika inflasi di suatu negara meningkat, maka akan membuat harga barang dan jasa menjadi lebih mahal, sehingga biaya input (bahan baku dan upah tenaga kerja) dari produksi menjadi meningkat. Kondisi seperti ini dapat menyebabkan pelaku usaha harus meningkatkan harga output sehingga daya saing menjadi lebih rendah. Selain itu, inflasi juga dapat mengakibatkan daya beli dari masyarakat menjadi rendah, permintaan terhadap barang dan jasa akan menurun, akibatnya kegiatan perdagangan lesu dan investor sulit untuk mendapatkan keuntungan. Hal ini dapat mengurangi daya tarik dari investor untuk menanamkan modalnya di negara tersebut.

Menurut Tandelilin (2010), inflasi merupakan sinyal yang negatif bagi pemodal atau investor di pasar modal, karena inflasi dapat meningkatkan pendapatan dan biaya dari perusahaan. Jika peningkatan biaya produksi lebih tinggi dari peningkatan harga yang dapat dinikmati oleh perusahaan, maka profitabilitas perusahaan akan menurun. Hal ini berdampak pada harga aset

yang juga akan turun. Selain itu menurut Siregar (2011), inflasi menunjukkan kerentanan

perekonomian dari suatu negara sehingga hal ini sangat berpengaruh terhadap kepercayaan pemodal asing akan prospek pendapatan yang akan diperolehnya di negara tersebut. Ketidakpastian inflasi dapat mempengaruhi komposisi dari aset-aset financial investor. Kenaikan ekspektasi inflasi membuat nilai hutang jangka pendek tetap tetapi menurunkan nilai nominal (dan kemudian riil) dari obligasi dan saham.

Pengaruh Nilai Tukar terhadap Dollar Amerika (Kurs) terhadap Investasi Asing Langsung dan Investasi Portofolio Asing

Nilai tukar dapat mempengaruhi investasi asing langsung dalam berbagai cara, tergantung pada tujuan barang yang diproduksi. Jika investor bertujuan untuk melayani pasar lokal, maka pergerakan dari investasi asing langsung merupakan barang pengganti. Sehingga ketika terjadi apresiasi nilai tukar pada mata uang lokal, hal ini dapat meningkatkan investasi asing langsung karena daya beli dari konsumen lokal menjadi lebih tinggi. Atau jika investasi asing langsung bertujuan memproduksi untuk mengekspor (melengkapi), maka apresiasi mata uang lokal akan mengurangi arus masuk investasi asing langsung melalui daya saing yang rendah karena biaya

tenaga kerja menjadi lebih tinggi (Benassy-Quere, et al. 2001). Secara keseluruhan pilihan

penempatan investasi di luar negeri termotivasi dengan adanya biaya yang lebih rendah seperti: upah tenaga kerja dan biaya transportasi. Biaya transportasi yang rendah dapat mendorong lebih

banyak output di negara tersebut (Benassy-Quere, et al. 2001).

Sistem nilai kurs yang diberlakukan di Indonesia sebagai salah satu negara berkembang akan mempengaruhi aliran investasi portofolio asing ke Indonesia dan perubahan ini dapat dijelaskan melalui konsep penawaran atau permintaan mata uang asing (khususnya dollar AS). Jumlah dollar yang ditawarkan dipengaruhi oleh nilai tukar antara dollar dengan rupiah. Selain itu, dollar yang masuk juga akan dipengaruhi oleh jumlah ekspor Indonesia dan pemberian piutang oleh asing

kepada masyarakat atau pemerintah Indonesia. Sehingga, persamaan penawaran dollar (QS $) ke

Indonesia dapat dituliskan sebagai berikut:

(QS $) = f {e, S0}

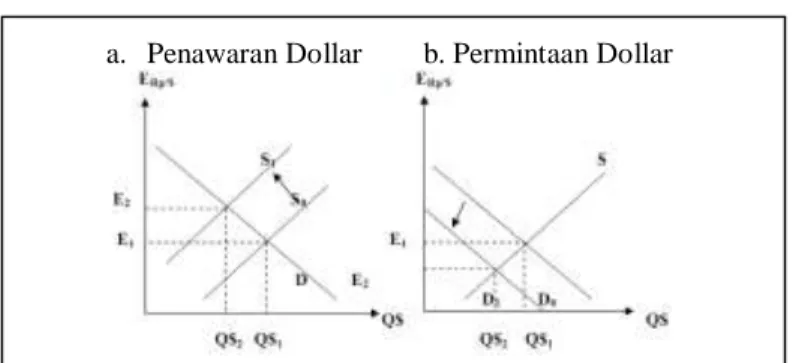

Gambar 3a menjelaskan perubahan penawaran dollar dan dampaknya terhadap aliran investasi

portofolio asing ke Indonesia. S0 menggambarkan jumlah modal asing masuk, ekspor dan piutang

oleh asing kepada Indonesia. Jika semua faktor S0 menurun maka kurva S akan bergeser ke kiri atas. Hal ini berarti jumlah dollar yang ditawarkan menurun dari jumlah awal, sehingga harga dollar meningkat karena permintaan dollar yang melebihi penawaran dollar. Peningkatan harga dollar pada gilirannya akan membuat rupiah terdepresiasi (pergerakan meningkat kurs E1 menjadi kurs E2). Depresiasi ( ) dapat mempengaruhi tingkat pengembalian investasi suatu perusahaan, khususnya perusahaan yang mengandalkan bahan baku dari luar negeri, depresiasi akan mengakibatkan biaya yang ditanggung oleh perusahaan akan meningkat dan hal ini menyebabkan

keuntungan yang diterima oleh perusahaan akan menurun, pada selanjutnya hal ini juga akan berdampak pada penurunan keuntungan yang diterima oleh investor yang menanamkan modal di perusahaan tersebut, sehingga dapat menurunkan aliran dari investasi portofolio.

Gambar 3: Penawaran dan Permintaan Dollar

a. Penawaran Dollar b. Permintaan Dollar

Sumber: Dewi, 2005 dalam Siregar, 2010

Gambar 3b menggambarkan perubahan permintaan Indonesia terhadap dollar. Permintaan dollar akan dipengaruhi oleh nilai tukar kedua mata uang, impor Indonesia, jumlah utang luar

negeri dan capital outflow, sehingga persamaannya dapat ditulis sebagai berikut:

(QD $) = f {e, D0}

Jika D0 menurun maka kurva demand akan bergeser ke kiri, yang berarti jumlah dollar yang

diminta menurun. Hal ini akan menyebabkan harga dollar akan menurun sehingga rupiah mengalami apresiasi (pergerakan menurun kurs E1 menjadi kurs E2). Apresiasi ( ) akan

menyebabkan turunnya cost of capital dari perusahaan, khususnya perusahaan yang mengandalkan

bahan baku dari luar negeri dan hal ini menyebabkan keuntungan yang diterima oleh perusahaan akan meningkat, pada selanjutnya hal ini juga akan meningkatkan keuntungan dari investor yang menanamkan modal di perusahaan tersebut, sehingga dapat menarik aliran investasi portofolio yang lebih banyak.

Pengaruh Suku Bunga SBI terhadap Investasi Asing Langsung danInvestasi Portofolio Asing

Suku bunga adalah harga yang harus dibayar atas penggunaan uang untuk jangka waktu tertentu, yang biasanya dinyatakan dalam persen (%). Secara teori, ketika suku bunga turun maka biaya dari investasi juga akan turun, sehingga perusahaan akan meningkatkan investasinya dengan membeli barang-barang modal, seperti mesin, peralatan, dan sebagainya. Umum dijumpai dalam literatur bahwa tingkat suku bunga memiliki korelasi yang negatif dengan minat berinvestasi. Menurut Sukirno (2002), investasi akan dilakukan oleh investor jika tingkat pengembalian modal lebih besar atau sama dengan tingkat suku bunga. Apabila tingkat suku bunga lebih besar dari tingkat pengembalian modal, investasi yang direncanakan tidak menguntungkan, oleh sebab itu investasi tidak akan dilakukan oleh investor.

Suku bunga juga dapat mempengaruhi permintaan pada komposisi portofolio. Mishkin (2007), menyebutkan bahwa ada beberapa faktor penentu permintaan terhadap suatu aset. Diantaranya: 1. Kekayaan (wealth), yaitu total dari sumber daya yang dimiliki oleh individu, termasuk juga

semua aset. Permintaan terhadap aset berhubungan positif dengan kemakmuran seseorang. Semakin makmur seseorang, maka permintaan terhadap aset dengan tujuan diversifikasi resiko akan semakin tinggi.

2. Balas jasa ekspektasi (expected return), yaitu balas jasa investasi pada periode mendatang relatif terhadap aset-aset alternatif lainnya. Balas jasa ekspektasi ini merupakan tingkat suku bunga di masa mendatang. Semakin tinggi suku bunga suatu aset, kemakmuran investor juga akan semakin besar. Bila tingkat suku bunga di masa mendatang lebih tinggi dari tingkat suku bunga saat ini, maka permintaan terhadap aset di masa sekarang akan berkurang. Sebaliknya, di masa mendatang permintaan terhadap aset akan menjadi lebih besar.

3. Resiko (risk), yaitu derajat ketidakpastian nilai balas jasa pada suatu aset relatif terhadap aset-aset alternatif lainnya. Permintaan terhadap aset-aset berhubungan negatif dengan resiko yang menyertai balas jasa aset relatif terhadap aset-aset alternatif lainnya.

4. Likuiditas (liquidity), yaitu kemudahan dan kecepatan suatu aset dapat dikonversi menjadi kas relatif terhadap aset-aset alternatif lainnya. Permintaan terhadap aset berhubungan positif dengan likuiditas aset tersebut.

Calvo, et. al (1993) seperti yang dikutip oleh Chow (2008), mengatakan bahwa meningkatnya

aliran modal ke Asia beberapa tahun belakangan ini disebabkan oleh rendahnya tingkat suku bunga

di negara maju, sedangkan para investor mencari investasi yang menghasilkan yield tinggi.

Lozovyi & Kudina (2007), mengemukakan bahwa tingginya suku bunga di negara tujuan dapat menarik investor dalam bentuk portofolio, sedangkan kenaikan suku bunga yang ditawarkan oleh negara lain cenderung menurunkan arus modal yang masuk dalam bentuk portofolio. Sehingga pengaruh yang diberikan oleh suku bunga terhadap investasi portofolio asing berbanding terbalik dengan pengaruhnya terhadap investasi asing langsung.

C. METODE PENELITIAN

Penelitian ini menggunakan pendekatan penelitian kuantitatif. Data yang digunakan adalah data sekunder dalam bentuk time series berupa data kuartalan pada tahun 2000:1-2011:4, yang bersumber dari Bank Indonesia baik secara langsung maupun melalui situsnya dilaporan Statistik Ekonomi Keuangan Indonesia (SEKI). Selain itu, data dalam penelitian juga bersumber dari International Financial Statistics (IFS) dan CEIC Data.

Analisis data dilakukan dengan menggunakan metode Error Correction Model untuk

mengetahui pengaruh dari variabel makroekonomi (produk domestik bruto, inflasi, kurs dan suku bunga SBI) terhadap investasi asing dalam bentuk investasi asing langsung dan investasi portofolio asing di Indonesia. Ada beberapa persyaratan yang harus dipenuhi untuk menggunakan

metode Error Correction Model. Pertama, minimal ada satu variabel yang digunakan tidak

stasioner pada tingkat level. Kedua, persamaan yang digunakan mempunyai hubungan kointegrasi.

Ketiga, persamaan yang digunakan univariate (hanya variabel independen yang mempengaruhi

dependen). Jika ketiga persyaratan terpenuhi, maka metode ECM dapat digunakan dalam menganalisis permasalahan yang ada. Dalam menggunakan metode ECM, maka penelitian ini menggunakan beberapa tahapan analisis, yaitu:

1. Uji Akar-akar Unit (Stasioneritas)

Stasioneritas data digunakan untuk menghindari terjadinya spurious regression atau regresi palsu, yaitu regresi yang menghubungkan dua variabel atau lebih yang tampaknya signifikan secara statistik, namun pada kenyataannya tidak seperti hasil regresi tersebut, sehingga akan menyebabkan kekeliruan dalam kesimpulan dan implikasi kebijakan. Uji stasioneritas

dilakukan dengan menggunakan metode Augmented Dickey-Fuller Test (ADF) dengan cara

membandingkan nilai absolut statistik ADF dengan nilai kritisnya pada tabel MacKinnon pada berbagai tingkat kepercayaan 1%, 5% dan 10%. Jika nilai absolut statistik ADF lebih besar dari nilai kritisnya, maka data yang diamati menunjukkan stasioner dan jika nilai absolut statistik ADF lebih kecil dari nilai kritisnya maka data tidak stasioner.

2. Uji Derajat Integrasi

Uji derajat integrasi merupakan kelanjutan dari uji unit root sebagai konsekuensi dari tidak terpenuhinya asumsi stasioneritas pada derajat nol atau 1(0). Uji derajat integrasi dilakukan untuk mengetahui apakah variabel-variabel yang digunakan tidak stasioner dan berapa kali variabel harus di-difference untuk menghasilkan variabel yang stasioner. Pada uji ini, variabel

yang diteliti di-difference pada derajat tertentu sehingga semua variabel stasioner pada derajat

yang sama. Jika nilai absolut dari statistik ADF lebih besar dari nilai kritisnya pada diferensi tingkat pertama, maka data telah stasioner pada first differences dan begitupula sebaliknya. Data yang stasioner pada derajat integrasi yang sama antara variabel yang satu dengan yang lain, memungkinkan adanya hubungan kointegrasi.

3. Uji Kointegrasi

Kointegrasi merupakan suatu hubungan jangka panjang antara variabel-variabel yang tidak stasioner dan residual dari kombinasi linear tersebut harus stasioner. Uji kointegrasi dilakukan untuk memperoleh hubungan jangka panjang antar variabel, sehingga dapat digunakan dalam

sebuah persamaan. Metode yang digunakan adalah metode Engle-Granger Cointegration Test,

yangpada dasarnya menggunakan Augmented Dickey Fuller (ADF) yang terdiri dari dua tahap.

Pertama, dengan meregresikan persamaan variabel dependen dengan variabel independen yang kemudian akan didapatkan residual dari persamaan tersebut. Kedua, melakukan uji ADF terhadap residual dengan hipotesis yang sama seperti hipotesis uji ADF sebelumnya. Jika H0

ditolak atau signifikan maka variabel residual stasioner. Hal ini berarti bahwa meskipun variabel yang digunakan tidak stasioner, namun dalam jangka panjang variabel-variabel tersebut cenderung menuju keseimbangan. Oleh karena itu, kombinasi linear dari variabel-variabel ini disebut regresi kointegrasi dan parameter-parameter yang dihasilkan

disebut co-integrated parameter atau koefisien-koefisien jangka panjang. Di bawah ini

merupakan model persamaan jangka panjang dalam penelitian:

Model persamaan jangka panjang dengan variabel dependen investasi asing langsung: FDIt = β0 + β1PDBt + β2INFt + β3KURSt + β4SBIt +ut

Model persamaan jangka panjang dengan variabel dependen investasi portofolio asing: FPIt = β0 + β1PDBt + β2INFt + β3KURSt + β4SBIt +ut

di mana:

FDIt = Investasi asing langsung pada periode ke-t FPIt = Investasi portofolio asing pada periode ke-t PDBt = Produk domestik bruto pada periode ke-t INFt = Inflasi pada periode ke-t

KURSt = Nilai tukar Rupiah terhadap Dollar Amerika pada periode ke-t

SBIt = Suku bunga SBI pada periode ke-t ut = error distribunce pada periode ke-t

4. Analisis Error Correction Model

Error Correction Model mempunyai beberapa kegunaan, namun penggunaan yang paling

utama untuk ekonometrika adalah di dalam mengatasi masalah data time series yang tidak

stasioner dan masalah regresi lancung. Metode ECM dapat melihat pengaruh dari variabel independen terhadap variabel dependen baik dalam jangka pendek maupun jangka panjang serta dapat mengkaji konsisten tidaknya model yang digunakan dalam penelitian dengan teori ekonomi. Di bawah ini merupakan persamaan ECM dalam penelitian ini:

Model persamaan ECM dengan variabel dependen investasi asing langsung:

DFDIt = β0 + β1 DPDBt + β2 DINFt + β3 DKURSt + β4 DSBIt + β5FDIt-1 + β6 PDBt-1 + β6 INFt-1

+ β7 KURSt-1 + β8 SBIt-1 + et

Model persamaan ECM dengan variabel dependen investasi portofolio asing:

DFPIt = β0 + β1 DPDBt + β2 DINFt + β3 DKURSt + β4 DSBIt + β5FPIt-1 + β6 PDBt-1 + β6 INFt-1

+ β7 KURSt-1 + β8 SBIt-1 + et

5. Uji White Noise

Digunakan untuk menguji apakah model yang dihasilkan lolos uji asumsi klasik multikolinearitas, heteroskedastisitas, autokorelasi dan normalitas.

D. HASIL DAN PEMBAHASAN

Berdasarkan pada model penelitian yang telah dijelaskan sebelumnya, berikut ini merupakan

tahapan analisis data yang harus dilakukan dalam menggunakan metode Error Correction Model:

1. Uji Akar-akar Unit (Stasioneritas)

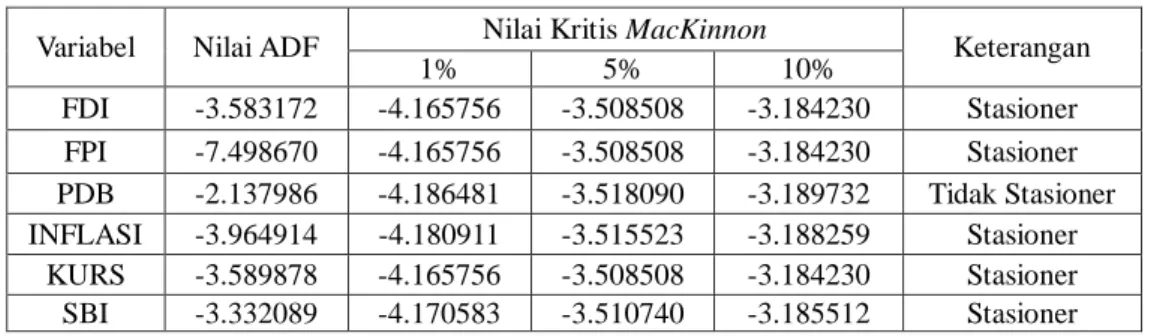

Tabel 1: Hasil Uji Akar-akar Unit (Stasioneritas) pada Level

Sumber: Data penelitian (diolah dari Eviews 6)

Variabel Nilai ADF Nilai Kritis MacKinnon Keterangan

1% 5% 10% FDI -3.583172 -4.165756 -3.508508 -3.184230 Stasioner FPI -7.498670 -4.165756 -3.508508 -3.184230 Stasioner PDB -2.137986 -4.186481 -3.518090 -3.189732 Tidak Stasioner INFLASI -3.964914 -4.180911 -3.515523 -3.188259 Stasioner KURS -3.589878 -4.165756 -3.508508 -3.184230 Stasioner SBI -3.332089 -4.170583 -3.510740 -3.185512 Stasioner

Berdasarkan pada Tabel 1, dapat dilihat bahwa terdapat lima variabel yang telah stasioner pada tingkat level yaitu fdi, fpi, inflasi, kurs dan sbi. Hal ini ditunjukkan dari nilai ADF yang lebih besar dibandingkan nilai kritis MacKinnon. Sedangkan untuk variabel pdb tidak stasioner pada tingkat

level. Maka perlu dilanjutkan dengan uji akar unit pada tingkat first difference. Berdasarkan pada

Tabel 2, semua variabel bersifat stasioner pada derajat integrasi satu atau first difference.

Tabel 2: Hasil Uji Derajat Integrasi (First Difference)

Sumber: Data penelitian (diolah dari Eviews 6)

2. Uji Kointegrasi

Uji kointegrasi dilakukan dengan menggunakan metode Engle-Granger Cointegration Test,

yang terdiri dari dua tahap. Pertama, dengan meregresikan persamaan variabel dependen dengan variabel independen yang kemudian akan didapatkan residual dari persamaan tersebut. Dari hasil regresi, menghasilkan estimasi jangka panjang untuk model persamaan dalam penelitian.

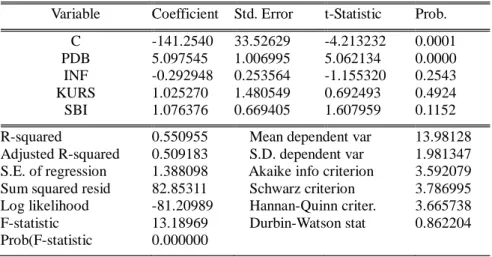

Tabel 3: Hasil Estimasi Jangka Panjang Persamaan Investasi Asing Langsung

Variable Coefficient Std. Error t-Statistic Prob.

C -141.2540 33.52629 -4.213232 0.0001

PDB 5.097545 1.006995 5.062134 0.0000

INF -0.292948 0.253564 -1.155320 0.2543

KURS 1.025270 1.480549 0.692493 0.4924

SBI 1.076376 0.669405 1.607959 0.1152

R-squared 0.550955 Mean dependent var 13.98128

Adjusted R-squared 0.509183 S.D. dependent var 1.981347

S.E. of regression 1.388098 Akaike info criterion 3.592079

Sum squared resid 82.85311 Schwarz criterion 3.786995

Log likelihood -81.20989 Hannan-Quinn criter. 3.665738

F-statistic 13.18969 Durbin-Watson stat 0.862204

Prob(F-statistic 0.000000

Sumber: Data penelitian (diolah dari Eviews 6) * t-tabel: 1% = 2.407, 5% = 1.677, 10% = 1.299

Tabel 3 menunjukkan hasil estimasi persamaan jangka panjang untuk investasi asing langsung di Indonesia. Dari hasil estimasi tersebut, diketahui bahwa terdapat variabel produk domestik bruto dan suku bunga SBI yang berpengaruh signifikan positif terhadap investasi asing langsung di Indonesia dalam jangka panjang pada tingkat signifikansi masing-masing 1% dan 10%. Sedangkan variabel inflasi dan kurs tidak memiliki pengaruh. Hal ini dapat ditunjukkan dengan cara membandingkan nilai t-statistik dengan nilai t-tabel. Apabila nilai t-statistik > t-tabel pada tingkat 1%, 5% dan 10% maka pengaruh yang diberikan signifikan, begitupula sebaliknya.

Variabel Nilai ADF Nilai Kritis MacKinnon Keterangan

1% 5% 10% FDI -9.630418 -4.170583 -3.510740 -3.185512 Stasioner FPI -6.127528 -4.180911 -3.515523 -3.188259 Stasioner PDB -3.646181 -4.186481 -3.518090 -3.189732 Stasioner INFLASI -4.700997 -4.186481 -3.518090 -3.189732 Stasioner KURS -6.963002 -4.170583 -3.510740 -3.185512 Stasioner SBI -3.561048 -4.170583 -3.510740 -3.185512 Stasioner

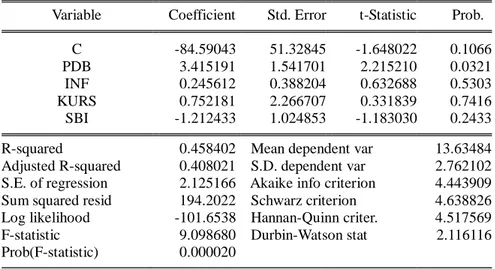

Tabel 4: Hasil Estimasi Jangka Panjang Persamaan Investasi Portofolio Asing

Variable Coefficient Std. Error t-Statistic Prob.

C -84.59043 51.32845 -1.648022 0.1066

PDB 3.415191 1.541701 2.215210 0.0321

INF 0.245612 0.388204 0.632688 0.5303

KURS 0.752181 2.266707 0.331839 0.7416

SBI -1.212433 1.024853 -1.183030 0.2433

R-squared 0.458402 Mean dependent var 13.63484

Adjusted R-squared 0.408021 S.D. dependent var 2.762102

S.E. of regression 2.125166 Akaike info criterion 4.443909

Sum squared resid 194.2022 Schwarz criterion 4.638826

Log likelihood -101.6538 Hannan-Quinn criter. 4.517569

F-statistic 9.098680 Durbin-Watson stat 2.116116

Prob(F-statistic) 0.000020

Sumber: Data penelitian (diolah dari Eviews 6) * t-tabel: 1% = 2.407, 5% = 1.677, 10% = 1.299

Tabel 4 menunjukkan hasil estimasi persamaan jangka panjang untuk investasi portofolio asing di Indonesia. Dari hasil estimasi tersebut, diketahui bahwa hanya terdapat variabel produk domestik bruto yang berpengaruh signifikan terhadap investasi portofolio asing di Indonesia dengan pengaruh yang positif pada tingkat signifikansi 5%. Sedangkan variabel inflasi, kurs dan suku bunga SBI tidak memiliki pengaruh. Hal ini dapat ditunjukkan dengan membandingkan nilai t-statistik dengan nilai t-tabel. Apabila nilai t-statistik > t-tabel pada tingkat 1%, 5% dan 10% maka pengaruh yang diberikan signifikan, begitupula sebaliknya. Setelah melakukan regresi yang menghasilkan persamaan jangka panjang, langkah selanjutnya adalah menguji akar unit dari residual yang telah dihasilkan dengan menggunakan metode ADF, yaitu sebagai berikut:

Tabel 5: Hasil Uji Akar Unit terhadap Residual Persamaan Investasi Asing Langsung

Sumber: Data penelitian (diolah dari Eviews 6)

Tabel 6: Hasil Uji Akar Unit terhadap Residual Persamaan Investasi Portofolio Asing

Sumber: Data penelitian (diolah dari Eviews 6)

Tabel 5 menunjukkan bahwa residual dari persamaan regresi untuk investasi asing langsung sudah stasioner pada tingkat level. Begitu juga dengan residual dari persamaan regresi untuk investasi portofolio asing yang ditunjukkan pada Tabel 6. Hal ini dapat dilihat dari nilai statistik ADF yang lebih besar dari nilai kritis MacKinnon pada tingkat signifikansi masing-masing 5% dan 1%. Dari hasil pengujian tersebut, semakin menguatkan bahwa diantara variabel-variabel dalam persamaan investasi asing langsung dan investasi portofolio asing yang digunakan terdapat kointegrasi atau terjadi keseimbangan jangka panjang antar variabel, sehingga perumusan ECM dapat dilanjutkan.

3. Error Correction Model (ECM)

ECM digunakan untuk melihat perilaku jangka pendek dari persamaan regresi dengan

mengestimasi Error Correction Term (ECT). Di bawah ini merupakan hasil estimasi ECM yang

telah dilakukan:

Variabel Nilai ADF Nilai Kritis MacKinnon Keterangan

1% 5% 10%

ECT -3.874256 -4.165756 -3.508508 -3.184230 Stasioner

Variabel Nilai ADF Nilai Kritis MacKinnon Keterangan

1% 5% 10%

Tabel 7: Hasil Estimasi ECM Persamaan Investasi Asing Langsung

Variable Coefficient Std. Error t-Statistic Prob.

C -0.109634 0.184147 -0.595361 0.5549 D(PDB) 7.955609 3.787410 2.100541 0.0419 D(INF) -0.054748 0.333939 -0.163947 0.8706 D(KURS) 1.420725 1.473121 0.964432 0.3405 D(SBI) 2.236824 1.316058 1.699640 0.0968 ECT -0.613946 0.155047 -3.959745 0.0003

R-squared 0.311086 Mean dependent var 0.055472

Adjusted R-squared 0.227072 S.D. dependent var 1.233936

S.E. of regression 1.084831 Akaike info criterion 3.119469

Sum squared resid 48.25119 Schwarz criterion 3.355658

Log likelihood -67.30753 Hannan-Quinn criter. 3.208349

F-statistic 3.702787 Durbin-Watson stat 2.038926

Prob(F-statistic) 0.007401

Sumber: Data penelitian (diolah dari Eviews 6) * t-tabel: 1% = 2.407, 5% = 1.677, 10% = 1.299

Tabel 7 menunjukkan bahwa variabel yang berpengaruh signifikan terhadap investasi asing langsung di Indonesia dalam jangka pendek adalah produk domestik bruto dan suku bunga SBI dengan tingkat signifikansi masing-masing 5%. Sedangkan untuk variabel inflasi dan kurs tidak memiliki pengaruh. Secara statistik, nilai ECT adalah signifikan pada tingkat signifikansi 1%. ECT menunjukkan seberapa cepat ekulibrium tercapai kembali dalam keseimbangan jangka panjang. Nilai koefisien ECT sebesar -0.613946 menunjukkan bahwa disekulibrium periode sebelumnya terkoreksi pada periode sekarang sebesar -0.613946%. Produk domestik bruto dan suku bunga SBI memberikan pengaruh yang positif terhadap investasi asing langsung di Indonesia dalam jangka pendek. Hal ini berarti bahwa, ketika produk domestik bruto dan suku bunga SBI mengalami peningkatan maka hal ini dapat meningkatkan investasi asing langsung di Indonesia.

Tabel 8: Hasil Estimasi ECM Persamaan Investasi Portofolio Asing

Variable Coefficient Std. Error t-Statistic Prob.

C 0.244345 0.346984 0.704196 0.4853 D(PDB) -3.176742 7.111655 -0.446695 0.6574 D(INF) 0.777717 0.639725 1.215704 0.2311 D(KURS) -0.089740 2.635965 -0.034044 0.9730 D(SBI) -1.052174 2.106886 -0.499398 0.6202 ECT -1.137135 0.170932 -6.652539 0.0000

R-squared 0.568774 Mean dependent var 0.132174

Adjusted R-squared 0.516185 S.D. dependent var 2.898512

S.E. of regression 2.016112 Akaike info criterion 4.358963

Sum squared resid 166.6531 Schwarz criterion 4.595152

Log likelihood -96.43563 Hannan-Quinn criter. 4.447842

F-statistic 10.81554 Durbin-Watson stat 1.812430

Prob(F-statistic) 0.000001

Sumber: Data penelitian (diolah dari Eviews 6) * t-tabel: 1% = 2.407, 5% = 1.677, 10% = 1.299

Tabel 8 menunjukkan bahwa dalam jangka pendek tidak ada variabel yang berpengaruh signifikan terhadap investasi portofolio asing di Indonesia. Hal ini dapat ditunjukkan dari nilai t-statistik untuk semua variabel independen yang lebih kecil dari nilai t-tabel pada tingkat signifikansi 1%, 5% dan 10%, sehingga dapat disimpulkan bahwa variabel produk domestik bruto,

inflasi, kurs dan suku bunga SBI tidak memiliki pengaruh terhadap investasi portofolio asing di Indonesia dalam jangka pendek. Secara statistik, nilai ECT adalah signifikan pada tingkat signifikansi 1%. Nilai koefisien ECT sebesar -1.137135 menunjukkan bahwa disekulibrium periode sebelumnya terkoreksi pada periode sekarang sebesar -1.137135%.

4. Uji White Noise

Uji White Noise dilakukan untuk menguji apakah model yang dihasilkan sebelumnya (model persamaan ECM) lolos uji asumsi klasik: multikolinearitas, heteroskedastisitas, autokorelasi dan normalitas. Jika hasil pengujian tersebut lolos maka hasil estimasi model dapat dinyatakan valid.

1. Uji Multikolinearitas

Dilakukan untuk melihat apakah terdapat hubungan linear yang sempurna atau pasti diantara beberapa atau semua variabel bebas dari model regresi. Ada atau tidaknya multikolinearitas dapat diketahui dari koefisien korelasi masing-masing variabel bebas, dimana jika koefisien korelasi diantara masing-masing variabel bebas lebih besar dari 0,8 maka terjadi multikolinearitas (Ajija dkk, 2011). Hasil uji multikolinearitas untuk persamaan investasi asing langsung dan investasi portofolio asing dapat dilihat pada Tabel 9 dan Tabel 10, berikut ini:

Tabel 9: Hasil Uji Multikolinearitas Persamaan Investasi Asing Langsung

D(FDI) D(PDB) D(INF) D(KURS) D(SBI)

D(FDI) 1.000000 0.198711 0.071051 -0.062989 -0.053938

D(PDB) 0.198711 1.000000 0.111517 -0.277423 -0.152702

D(INF) 0.071051 0.111517 1.000000 0.238800 0.624748

D(KURS) -0.062989 -0.277423 0.238800 1.000000 0.288356

D(SBI) -0.053938 -0.152702 0.624748 0.288356 1.000000

Sumber: Data penelitian (diolah dari Eviews 6)

Tabel 10: Hasil Uji Multikolinearitas Persamaan Investasi Portofolio Asing

D(FPI) D(PDB) D(INF) D(KURS) D(SBI)

D(FPI) 1.000000 -0.298133 -0.071611 0.055361 0.102688

D(PDB) -0.298133 1.000000 0.111517 -0.277423 -0.152702

D(INF) -0.071611 0.111517 1.000000 0.238800 0.624748

D(KURS) 0.055361 -0.277423 0.238800 1.000000 0.288356

D(SBI) 0.102688 -0.152702 0.624748 0.288356 1.000000

Sumber: Data penelitian (diolah dari Eviews 6)

Dari hasil uji multikolinearitas di atas, menunjukkan bahwa untuk persamaan investasi asing langsung maupun investasi portofolio asing tidak ditemukan adanya multikolinearitas atau hubungan linear yang sempurna diantara semua variabel bebas dalam model. Hal ini ditunjukkan dari nilai koefisien korelasi masing-masing variabel bebas yang lebih kecil dari 0,8.

2. Uji Heteroskedastisitas

Pengujian yang dilakukan untuk mendeteksi apakah data yang diamati terjadi

heteroskedastisitas atau tidak yaitu dengan uji White-Heteroskedasticity. Apabila nilai probabilitas

Obs*R-Squared lebih kecil dari taraf nyata berarti terdapat heteroskedastisitas pada model. Sedangkan jika nilai probabilitas Obs*R-Squared lebih besar dari taraf nyata, maka tidak terdapat heteroskedastisitas pada model. Taraf nyata yang digunakan adalah sebesar 10%. Hasil uji heteroskedastisitas untuk persamaan investasi asing langsung dan investasi portofolio asing dapat dilihat pada Tabel 11 dan Tabel 12, berikut ini:

Tabel 11: Hasil Uji Heteroskedastisitas Persamaan Investasi Asing Langsung

Heteroskedasticity Test: White

F-statistic 0.525435 Prob. F(5,41) 0.7556

Obs*R-squared 2.830283 Prob. Chi-Square(5) 0.7261

Scaled explained SS 2.053039 Prob. Chi-Square(5) 0.8418

Tabel 12: Hasil Uji Heteroskedastisitas Persamaan Investasi Portofolio Asing

Heteroskedasticity Test: White

F-statistic 0.450926 Prob. F(5,41) 0.8101

Obs*R-squared 2.449854 Prob. Chi-Square(5) 0.7840

Scaled explained SS 1.974598 Prob. Chi-Square(5) 0.8526

Sumber: Data penelitian (diolah dari Eviews 6)

Dari hasil uji heteroskedastisitas di atas, dapat dilihat bahwa untuk persamaan investasi asing langsung maupun investasi portofolio asing tidak terdapat masalah heroskedastisitas. Hal ini ditunjukkan dari nilai probabilitas Obs*R-Squared yang lebih besar dari taraf nyata yang digunakan sebesar 10%.

3. Uji Autokorelasi

Uji yang digunakan untuk mendeteksi apakah data yang diamati terjadi autokorelasi atau tidak

adalah melalui uji Breusch-Godfrey Serial Correlation LM Test. Apabila nilai probabilitas

Obs*R-Squared lebih kecil dari taraf nyata maka ditemukan autokorelasi pada model. Sedangkan jika nilai probabilitas Obs*R-Squared lebih besar dari taraf nyata, maka tidak ditemukan adanya autokorelasi pada model. Taraf nyata yang digunakan adalah sebesar 10%. Hasil uji autokorelasi untuk persamaan investasi asing langsung dan investasi portofolio asing dapat dilihat pada Tabel 13 dan Tabel 14, berikut ini:

Tabel 13: Hasil Uji Autokorelasi Persamaan Investasi Asing Langsung

Breusch-Godfrey Serial Correlation LM Test:

F-statistic 0.462519 Prob. F(2,39) 0.6331

Obs*R-squared 1.088960 Prob. Chi-Square(2) 0.5801

Sumber: Data penelitian (diolah dari Eviews 6)

Tabel 14: Hasil Uji Autokorelasi Persamaan Investasi Portofolio Asing

Breusch-Godfrey Serial Correlation LM Test:

F-statistic 0.383855 Prob. F(2,39) 0.6838

Obs*R-squared 0.907329 Prob. Chi-Square(2) 0.6353

Sumber: Data penelitian (diolah dari Eviews 6)

Dari hasil uji autokorelasi di atas, dapat dilihat bahwa untuk persamaan investasi asing langsung maupun investasi portofolio asing tidak ditemukan adanya autokorelasi. Hal ini ditunjukkan dari nilai probabilitas Obs*R-Squared yang lebih besar dari taraf nyata yang digunakan sebesar 10%.

4. Uji Normalitas

Uji normalitas dilakukan untuk memeriksa apakah error term mendekati distribusi normal atau

tidak. Uji normalitas error term yang dilakukan adalah uji Jarque-Bera. Jika diperoleh nilai

probabilitas Jarque-Bera lebih besar dari taraf nyata yang digunakan (10% atau 0.1), maka model

tidak memiliki masalah normalitas atau error term terdistribusi normal dan begitu pula sebaliknya.

Dari hasil pengujian normalitas untuk persamaan investasi asing langsung dan investasi portofolio asing menghasilkan nilai probabilitas masing-masing 0.918036 dan 0.347570. Hal ini

menunjukkan bahwa untuk kedua persamaan tersebut error term terdistribusi secara normal.

Berdasarkan hasil uji White Noise di atas, dapat disimpulkan bahwa model ECM ini terbebas

dari masalah multikolinearitas, heteroskedastisitas, autokorelasi dan error termnya terdistribusi secara normal. Hal ini berarti bahwa model tersebut dapat dinyatakan terbebas dari masalah asumsi klasik dan hasil estimasi model dapat dinyatakan valid.

Implikasi Hasil Penelitian

1. Investasi Asing Langsung

Produk domestik bruto digunakan untuk menilai tingkat pendapatan nasional di suatu negara. Menurut Sukirno (2002) dalam bukunya menyatakan bahwa dengan tingkat pendapatan nasional yang tinggi akan mempengaruhi pendapatan masyarakat, selanjutnya pendapatan masyarakat yang tinggi tersebut akan memperbesar permintaan terhadap barang-barang dan jasa-jasa. Maka keuntungan perusahaan akan bertambah tinggi dan hal ini akan mendorong dilakukannya lebih banyak investasi. Hal ini sejalan dengan hasil yang ditemukan dalam penelitian ini, yang dimana produk domestik bruto memiliki pengaruh yang positif signifikan terhadap investasi asing langsung di Indonesia dalam jangka pendek maupun jangka panjang. Pengaruh produk domestik bruto yang positif signifikan dalam jangka pendek, sejalan dengan hasil penelitian yang ditemukan oleh Sarwedi (2002), namun berbeda dengan hasil penelitian Rahayu (2010), yang menemukan bahwa dalam jangka pendek produk domestik bruto berpengaruh negatif signifikan. Dalam jangka panjang, hasil penelitian ini berbeda dengan hasil penelitian Sarwedi (2002) yang menemukan bahwa dalam jangka panjang produk domestik bruto berpengaruh negatif signifikan, serta Rahayu (2010) yang mendapatkan hasil bahwa produk domestik bruto berpengaruh negatif dan tidak signifikan. Adanya perbedaan hasil yang ditemukan, dikarenakan adanya perbedaan periode yang digunakan dalam penelitian, sehingga data-data variabel memiliki karakteristik pergerakan yang berbeda yang dapat dipengaruhi oleh shock yang terjadi pada suatu keadaan yang tidak normal pada periode penelitian, seperti adanya krisis finansial global dan krisis minyak dunia.

Inflasi, dalam penelitian ini ditemukan tidak memiliki pengaruh yang signifikan terhadap investasi asing langsung di Indonesia dalam jangka pendek maupun jangka panjang, namun memiliki nilai koefisien yang negatif. Hal ini menunjukkan bahwa, meskipun inflasi merupakan sinyal negatif bagi investor asing yang menanamkan modalnya secara langsung di Indonesia, namun investor tidak banyak terpengaruh, karena dalam hal ini peningkatan harga yang dapat dinikmati oleh investor masih lebih tinggi dibandingkan dengan peningkatan biaya-biaya produksi yang harus dikeluarkan, sehingga investor masih dapat memperoleh keuntungan.

Hasil penelitian ini juga menemukan bahwa, pengaruh kurs terhadap investasi asing langsung di Indonesia dalam jangka pendek maupun jangka panjang tidak signifikan, Hal ini dikarenakan pergerakan dari kurs senantiasa berubah dalam waktu yang singkat, sedangkan investasi asing langsung merupakan penanaman modal asing yang bersifat jangka panjang, yang dimana perubahan kurs tersebut menjadi kurang direspon oleh investor karena investor memiliki pertimbangan lain yang lebih penting dalam memutuskan strategi investasinya.

Selain itu, suku bunga SBI dalam penelitian ini ditemukan memiliki pengaruh yang positif signifikan terhadap investasi asing langsung di Indonesia dalam jangka pendek maupun jangka panjang. Hasil penelitian ini tidak sesuai dengan teori-teori yang ada, yang menjelaskan bahwa pengaruh dari suku bunga terhadap investasi berbanding terbalik, namun hasil penelitian ini sejalan dengan hasil penelitian yang ditemukan oleh Rahayu (2010). Hal ini, bisa saja terjadi karena pergerakan dari suku bunga SBI tidak serta merta diikuti oleh pergerakan suku bunga kredit bank di Indonesia dengan kecepatan yang sama, yang dimana justru suku bunga kredit bank dapat bergerak tidak sejalan dengan pergerakan suku bunga SBI. Selain itu, diduga tingkat pengembalian modal yang dapat dinikmati oleh investor asing masih lebih besar dibandingkan dengan tingkat suku bunga yang harus dibayarkan oleh investor kepada bank, sehingga peningkatan suku bunga berpengaruh positif terhadap minat investasi asing di Indonesia.

2. Investasi Portofolio Asing

Hasil penelitian menemukan bahwa, produk domestik bruto dalam jangka panjang memiliki pengaruh yang positif signifikan terhadap investasi portofolio asing di Indonesia, namun dalam jangka pendek tidak memiliki pengaruh. Hasil penelitian ini sejalan dengan hasil penelitian Siregar (2011). Tingkat produktivitas yang tinggi di suatu negara akan membuat nilai saham-saham di

negara tersebut menjadi lebih tinggi, sehingga otomatis yield yang ditawarkan juga tinggi. Dengan

demikian, hal ini dapat menarik investor asing dalam bentuk portofolio yang lebih banyak (Jansen dan Stokman, 2004). Ditemukannya pengaruh produk domestik bruto yang tidak signifikan dalam jangka pendek dikarenakan produk domestik bruto dalam jangka pendek tidak sepenuhnya menggambarkan perubahan total kondisi untuk semua sektor perekonomian, sehingga investor asing yang menanamkan modalnya dalam bentuk portofolio tidak terpengaruh.

Pengaruh inflasi terhadap investasi portofolio asing di Indonesia dalam jangka pendek maupun jangka panjang ditemukan tidak signifikan. Hal ini tidak sejalan dengan hasil penelitian Siregar (2011) yang menemukan bahwa dalam jangka pendek inflasi berpengaruh positif signifikan,

sedangkan dalam jangka panjang inflasi berpengaruh negatif signifikan. Pengaruh yang tidak signifikan ini, dikarenakan ketika terjadi inflasi keputusan untuk menjual investasi dalam bentuk obligasi atau saham justru hanya dapat memperburuk keadaan, karena inflasi dapat menurunkan harga obligasi atau saham, sehingga penjualan tersebut justru akan menurunkan keuntungan yang diterima oleh investor dan dalam hal ini maka investor cenderung tidak terpengaruh, investor berharap akan memperoleh keuntungan di masa yang akan datang.

Hasil penelitian ini juga menemukan bahwa, pengaruh kurs terhadap investasi portofolio asing di Indonesia dalam jangka pendek maupun jangka panjang tidak signifikan. Hasil yang ditemukan dalam penelitian ini, pada jangka pendek sesuai dengan hasil penelitian Siregar (2011), namun berbeda dalam jangka panjang. Siregar (2011), menemukan bahwa kurs dalam jangka panjang berpengaruh negatif signifikan. Pengaruh kurs yang tidak signifikan ini, menunjukkan bahwa depresiasi maupun apresiasi yang terjadi pada nilai tukar mata uang lokal tidak direspon oleh investor asing dalam bentuk portofolio. Hal ini dikarenakan pergerakan dari kurs senantiasa berubah dalam waktu yang singkat, sehingga investor kurang merespon pergerakan dari kurs, karena berharap akan memperoleh keuntungan di masa yang akan datang. Selain itu, hal ini mengindikasikan bahwa Bank Indonesia selaku otoritas moneter telah mampu untuk menjaga stabilitas kurs dengan melakukan berbagai intervensinya atau upaya sterilisasi agar tetap menjaga keseimbangan pasar modal di Indonesia. Pergerakan dari kurs yang senantiasa cepat direspon oleh Bank Indonesia ini, dapat tetap menjaga kepercayaan dari investor asing untuk tetap

mempertahankan aset-aset financial yang dimilikinya.

Sama halnya dengan inflasi dan kurs, pengaruh suku bunga SBI terhadap investasi portofolio asing di Indonesia dalam jangka pendek maupun jangka panjang tidak signifikan. Hal ini dikarenakan tipe dari investor dalam bentuk portofolio senang melakukan transaksi dalam jangka

pendek untuk berspekulasi, investor cenderung melakukan aksi profit taking dengan harapan

memperoleh capital gain yang cukup tinggi di pasar modal, sehingga perubahan pada suku bunga

SBI kurang direspon oleh investor asing dalam bentuk portofolio.

E. KESIMPULAN DAN SARAN

Kesimpulan

Berdasarkan hasil analisis dan pembahasan yang telah diuraikan pada bab sebelumnya, maka dapat diperoleh kesimpulan, sebagai berikut:

1. Dari keempat variabel makroekonomi yang digunakan dalam penelitian ini, hanya variabel produk

domestik bruto dan suku bunga SBI yang dapat berpengaruh secara signifikan terhadap investasi asing langsung di Indonesia dalam jangka pendek maupun jangka panjang. Sedangkan untuk variabel inflasi dan kurs tidak memiliki pengaruh. Peningkatan yang terjadi pada produk domestik bruto dan suku bunga SBI dapat memberikan kontribusi yang positif terhadap investasi asing langsung di Indonesia.

2. Untuk investasi portofolio asing, variabel yang signifikan mempengaruhinya hanya variabel

produk domestik bruto yang berpengaruh positif signifikan dalam jangka panjang, namun tidak berpengaruh dalam jangka pendek. Sedangkan untuk variabel inflasi, kurs dan suku bunga SBI tidak memiliki pengaruh dalam jangka pendek maupun jangka panjang. Peningkatan yang terjadi pada produk domestik bruto dalam jangka pendek akan berpengaruh pada meningkatnya investasi portofolio asing di Indonesia.

3. Dari kesimpulan di atas, dapat dijelaskan bahwa hanya sedikit dari variabel makroekonomi yang

digunakan dalam penelitian ini yang berpengaruh terhadap pergerakan investasi asing di Indonesia, sehingga diduga adanya pengaruh dari variabel makroekonomi lainnya dan variabel diluar makroekonomi yang signifikan mempengaruhi keinginan investor asing untuk berinvestasi di Indonesia, seperti kelembagaan (perizinan, administrasi investasi dan adanya korupsi), faktor internal perusahaan serta minimnya infrastruktur di Indonesia.

Saran

Berdasarkan kesimpulan yang telah dikemukakan di atas, saran yang diajukan dalam penelitian ini adalah sebagai berikut :

1. Untuk pemerintah dan otoritas moneter (Bank Indonesia) diharapkan tetap melakukan koordinasi

dalam menjaga kestabilan variabel-variabel makroekonomi sebagai upaya untuk meningkatkan investasi asing di Indonesia. Khususnya pada variabel produk domestik bruto dan suku bunga SBI, dimana produk domestik bruto secara signifikan dapat mempengaruhi investasi asing langsung dan

investasi portofolio asing serta suku bunga SBI yang secara signifikan dapat mempengaruhi investasi asing langsung di Indonesia.

2. Untuk meningkatkan investasi asing di Indonesia, pemerintah harus memacu pertumbuhan

ekonominya dengan mengembangkan infrastruktur guna menjamin kelancaran dan mempercepat produksi serta merealisasikan stimulus fiskal ke berbagai sektor guna meningkatkan pendapatan masyarakat, sehingga dalam hal ini dapat meningkatkan konsumsi masyarakat. Selain itu, bekerjasama dengan pemerintah daerah untuk meningkatkan pertumbuhan ekonomi daerah yang lebih tinggi. Bank Indonesia juga harus berhati-hati dalam menentukan tingkat suku bunga yang berlaku dan menetapkan aturan yang ketat bahwa penerapan suku bunga perbankan tidak boleh melebihi suku bunga acuan.

3. Untuk peneliti selanjutnya, dapat memasukkan variabel-variabel makroekonomi domestik lainnya

yang dapat mempengaruhi investasi asing di Indonesia, misalnya seperti: konsumsi masyarakat, utang luar negeri dan investasi domestik. Selain itu, juga dapat memasukkan variabel-variabel yang dapat mewakilkan faktor pendorong (global) yang dapat mempengaruhi investasi asing di Indonesia, sehingga dapat dibandingkan pengaruh mana yang lebih kuat antara faktor pendorong (global) dan faktor penarik (domestik) dalam mempengaruhi aliran investasi asing yang masuk di Indonesia, misalnya seperti: ukuran (kapitalisasi) pasar modal dan cadangan devisa di Negara-negara maju.

DAFTAR PUSTAKA

Aggarwal, R., Klapper, L. & Wysocki, P. 2003. Portfolio Preferences of Foreign Institutional

Investors. Georgetown University, Washington D.C.

Aggarwal, R. 2006. Foreign Portfolio Investment in Some Developing Countries: A Study of

Determinants and Macroeconomic Impact. (Institute of Economic Growth).

Ajija, S.R, Sari, D.W, Setianti, R.H & Primanti, M.R. 2011. Cara Cerdas Menguasai Eviews. Jakarta: Salemba Empat.

Barrell, R. & Pain, N. 1996. An Econometrics Analysis of U.S. Foreign Direct Investment. Review

of Economics and Statistics, 78, 200-207.

Benassy-Quere, A., Fontagne, L. & Lahreche-Revil, A. 2001. Exchange-rate Strategies in the

Competition for Attracting Foreign Dorect Investment. Journal of the Japanese and

International Economies, 15, 178-198.

Campos, N. F. & Kinoshita, Y. 2002. Foreign Direct Investment as Technology Transferred: Some

Panel Evidence from the Transition Economies. William Davidson Working Paper,

438, January.

Chow, H.K. 2008. Managing Capital Flows: The Case of Singapore. ADB Institute Discussion

Paper, 86, February.

Chuckwuemeka, P., Stella, C., Victor, M. & Onyema, M. 2012. Modelling the Long Run

Determinants of Foreign Portofolio Investment in Nigeria. Journal of Economics

and Sustainable Development, Vol.3, (No.8) : 194-201.

De Vita, G. & Kyaw, K.S. 2008. Determinants of FDI and Portofolio Flows to Developing

Countries: A Panel Cointegration Analysis. European Journal of Economics,

Finance and Administrative Sciences. Issue 13.

Dhakal, D.,Mixon, F. & Upadhyaya, K. 2007. Foreign Direct Investment and Transition

Economies: Empirical Evidence from a Panel Data Estimator. Economics Bulletin

Vanderbilt Education, Vol. 6, (No.33) : 1-9.

Dua, P & Garg, R. 2012. Determinants of Foreign Portofolio Investment Flows to India.

Departement of Economics, Delhi School of Economics. University of Delhi.

Evans, K. 2002. Foreign Portofolio and Direct Investment: Complementarity, Differences, and

Integration. OECD Global Forum on International Investment-Attracting Foreign

Direct Investment for Development.

Erramilli, M.K. & D’Souza, D.E. 1995. Uncertainty and Foreign Direct Investment: the Role of

Moderators. International Marketing Review, 12(3), 47,60.

Goeltom, M. S. 2008. Capital Flows in Indonesia: Challenges and Policy Responses. BIS Papers,

44.

International Financial Statistic. 2013. Foreign Direct Investment and Portofolio Liability ASEAN.

Pusat Data Ekonomi dan Bisnis, Fakultas Ekonomi Universitas Indonesia, diakses pada tanggal 20 Maret 2013.

Jansen, W. J., & Stokman, Ad C.J. 2004. Foreign Direct Investment and International Business

Cycle Co-movement. ECB Working Paper Series, 401, October.

Kiat, J. 2008. The Effect of Exchange Rate and Inflation on Foreign Direct Investment and Its Relationship with Economic Growth in South Africa. Degree of Master. Business Administration at the Gordon Institute of Business Science, University of Pretoria. Klein, M. & Rosengren, E. S. 1992. The Real Exchange Rate and Foreign Direct Investment in the

United States: Relative Wealth vs. Relative Wage Effects. Federal Reserve Bank of

Boston Working Paper Series, 92, February.

Krugman, P.R. & Obstfeld, M. 2004. International Economics. 5th ed. Addison-Wesley.

Kumar, N. & Jaya Prakash, P. 2002. Foreign Direct Investment, Externalities and Economic Growth in Developing Countries: Some Empirical Explorations and Implications for

WTO Negotiations on Investment, RIS – DP # 27/2002.

Kurniati, Y., Prasmuko, A & Yanfitri. 2007. Determinan FDI (Faktor-faktor yang Menentukan

Investasi Asing Langsung). Working Paper WP/06/2007. Bank Indonesia.

Kyereboah, C. A. & Agyire,Tettey, K.F. 2008. Effect of Exchange Rate Volatility on Foreign Direct

investment in Sub,Saharan Africa: The case of Ghana. The Journal of Risk Finance,

9(1), 52,70.

Lozovyi, O. & Kudina, A. 2007. The Determinants of Portofolio Flows Into the CIS countries. Project: EU Eastern Neighbourhood: Economic Potential and Future Development

(ENEPO).

Maheralia, Resti. 2009. Pengaruh Variabel-variabel Makroekonomi terhadap Investasi di G-20.

Skripsi. Depok: Fakultas Ekonomi Universitas Indonesia.

Mishkin, Frederic S. 2007. The Economics of Money, Banking, and Financial Markets (8th ed). Boston: Addison-Wesley.

Mudara, I.M.Y. 2011. Pengaruh Produk Domestik Bruto, Suku Bunga, Upah Pekerja, dan Nilai

Total Ekspor terhadap Investasi Asing Langsung di Indonesia (1990-2009). Skripsi.

Semarang: Fakultas Ekonomi Universitas Diponegoro.

Nonnemberg, M.B. & Cardoso de Mendonça, M.J. 2004. The Determinants Of Foreign Direct

Investment In Developing Countries. ANPEC.

Okafor, H.O. 2012. Do Domestic Macroeconomic Variables Matter for Foreign Direct Investment

Inflow in Nigeria?. Research Journal of Finance and Accounting, Vol.3, (No.9) :

55-61. Nigeria: Departement of Economics, University of Ibadan Nigeria.

Ralhan, Mukesh. 2006. Determinants of Capital Flows: A Cross-Country Analysis. Econometrics

Working Paper EWP0601. Canada: Department of Economics, University of

Victoria Canada.

Rahayu, Tri. 2010. Analisis Faktor-Faktor yang Mempengaruhi Penanaman Modal Asing di

Indonesia (Tahun 1994-2008). Skripsi. Semarang: Universitas Negeri Semarang.

Sukirno, Sadono. 2002. Pengantar Teori Makroekonomi. (2rd ed). Jakarta: PT. Raja Grafindo

Persada.

Sarwedi. 2002. Investasi Asing Langsung di Indonesia dan Faktor yang Mempengaruhinya. Jurnal

Akuntansi & Keuangan, Vol.4, (No.1), Mei 2002: 17-35.

Siregar, D. 2011. Analisis Faktor-Faktor yang Mempengaruhi Perubahan Investasi Portofolio

Asing di Indonesia. Skripsi. Bogor: Fakultas Ekonomi dan Manajemen Institut Pertanian Bogor.

Statistik Utang Luar Negeri Indonesia. 2012. Vol III, Februari.

Tandelilin, Eduardus. 2010. Portofolio dan Investasi: Teori dan Aplikasi. (1rd ed). Yogyakarta: Kanisius.

Tim Bapepam-LK. 2008. Studi Tentang Analisis Hubungan Kointegrasi dan Kausalitas serta

Hubungan Dinamis Antara Aliran Modal Asing, Perubahan Nilai Tukar dan

Pergerakan IHSG di Pasar Modal Indonesia. Bapepam-LK, Jakarta.

UNCTAD. 1999. Comprehensive Study of the Interrelationship between Foreign Direct Investment

(FDI) and Foreign Portfolio Investment (FPI).

Widarjono, Agus. 2009. Ekonometrika Pengantar dan Aplikasinya. Penerbit Ekonisia FE UII.

Yogyakarta.

Wint, G.W. and Williams, D.A. 2002. Attracting FDI to developing countries: a changing role for

government? The International Journal of Public Sector Management, 15(5),