BAB II

TINJAUAN PUSTAKA

2.1. Tinjauan Teoritis

2.1.1. Pengertian Hutang dan Jenis-Jenis Hutang

Hutang adalah kewajiban suatu badan usaha/perusahaan kepada pihak ketiga yang dibayar dengan cara menyerahkan aktiva atau jasa dalam jangka waktu tertentu sebagai akibat dari transaksi dimasa lalu. Menurut FASB, hutang adalah pengorbanan manfaat ekonomi masa mendatang yang mungkin timbul karena kewajiban sekarang suatu entitas untuk menyerahkan aktiva atau memberikan jasa kepada entitas lain dimasa mendatang sebagai akibat transaksi masa lalu. Menurut IAI, kewajiban merupakan hutang perusahaan masa kini yang timbul dari peristiwa masa lalu, penyelesaiannya diharapkan mengakibatkan arus keluar dari sumber daya perusahaan yang mengandung manfaat ekonomi.

Hutang merupakan salah satu sumber pembiayaan yang bersumber dari luar perusahaan (eksternal) yang di gunakan oleh perusahaan sebagai penambahan dananya dalam menjalani perusahaannya. Dalam pengambilan keputusan mengenai hutang, sebelumnya para manajer harus mempertimbangkan besarnya biaya tetap yang akan muncul dari hutang berupa bunga yang akan menyebabkan semakin meningkatnya leverage keuangan dan semakin meningkatnya ketidak pastian pengembalian bagi para pemegang saham biasa.

Hutang dapat dibedakan menjadi dua jenis golongan (Sudana, 2011:3), yaitu :

1. Hutang Jangka Pendek (short-term debt)

Hutang jangka pendek merupakan kewajiban yang diperkirakan untuk memenuhi pembayaran tunai dalam jangka waktu satu tahun atau dalma siklus operasi, yang mungkin lebih singkat (Sjahrial, 2007:397). Hutang jangka pendek meliputi :

a. Hutang Dagang adalah hutang yang timbul karena adanya pembelian barang dagangan.

b. Hutang wesel adalah janji tertulis untuk membayar sejumlah uang tertentu pada suatu tanggal tertentu dimasa depan dan dapat berasal dari pembelian, pembiayaan, atau transaksi lainnya.

c. Biaya yang masih harus dibayar adalah biaya-biaya yang sudah terjadi tetapi belum dilakukan pembayaran.

d. Hutang jangka panjang yang segera jatuh tempo adalah sebagian atau seluruh hutang jangka panjang yang sudah menjadi hutang jangka pendek, karena harus segera dilakukan pembayaran.

e. Penghasilan yang diterima dimuka (deferred revenue) adalah penerimaan uang untuk penjualan barang dan jasa yang belum terealisir.

2. Hutang Jangka Panjang (longterm debt)

Hutang jangka panjang merupakan hutang yang jangka waktu pembayarannya lebih dari satu tahun sejak tanggal neraca dan

sumber-sumber untuk melunasi hutang jangka panjang adalah sumber-sumber bukan dari kelompok aktiva lancar.

Hutang jangka panjang terdiri dari (Sudana, 2011:181):

a. Hutang obligasi merupakan suatu promes (surat janji) untuk membayar sejumlah uang pada saat jatuh tempo, yang sifatnya jangka panjang. b. Hipotik merupakan hutang jangka panjang yang pembayarannya dijamin

dengan harta tidak bergerak, seperti tanah, gedung dan sebagainya.

2.1.2. Kebijakan Hutang

Kebijakan hutang merupakan keputusan yang sangat penting dalam perusahaan. Dimana kebijakan hutang merupakan salah satu bagian dari kebijakan pendanaan perusahaan. Kebijakan hutang adalah kebijakan yang diambil oleh pihak manajemen dalam rangka memperoleh sumber pembiayaan bagi perusahaan sehingga dapat digunakan untuk membiayai aktivitas operasional perusahaan. Selain itu kebijakan hutang perusahaan juga berfungsi sebagai mekanisme monitoring terhadap tindakan manajer yang dilakukan dalam pengelolaan perusahaan. Kebijakan hutang dapat di pengaruhi oleh karakteristik khusus perusahaan yang memepengaruhi kurva penawaran hutang pada perusahaan atau permintaan atas hutang.

Menurut Sartono (2000:218) hutang adalah semua kewajiban perusahaan kepada pihak lain yang belum terpenuhi, dimana hutang ini merupakan sumber dana atau modal perusahaan yang berasal dari kreditor.

diperoleh dari modal internal dan modal eksternal. Modal internal berasal dari laba ditahan, sedangkan modal eksternal adalah dana yang berasal dari para kreditur dan pemilik, peserta atau pengambil bagian didalam perusahaan. Modal yang berasal dari kreditur adalah merupakan hutang perusahaan. Modal ini sering disebut dengan pembelanjaan asing/hutang (Pithaloka, 2009).

Keputusan pembiayaan melalui hutang mempunyai batasan sampai seberapa besar dana dapat digali. Biasanya ada standar rasio tertentu untuk menentukan rasio hutang tertentu yang tidak boleh dilampaui. Dari sudut pasar pemegang hutang jangka panjang, risiko hutang lebih kecil dibanding saham biasa atau saham preferen. Meskipun begitu, hutang dianggap memiliki keunggulan terbatas dipandang dari segi laba, dan dianggap lemah dipandang dari segi pengendalian.

Hal ini dapat dijelaskan oleh Weston dan Copeland (1997) dalam Gusti (2013), sebagai berikut:

1. Dari segi risiko, hutang dipandang lebih menguntungkan dibanding saham biasa atau saham preferen karena hutang memberi prioritas dalam hal pendapatan dan juga dalam hal likuidasi. Hutang juga memiliki masa jatuh tempo yang pasti dan dilindungi oleh akad (covenants) dalam indenture.

2. Dari segi laba, para pemegang obligasi memiliki hasil pengembalian tetap, kecuali dalam kasus obligasi pendapatan (income bonds) atau surat hutang dengan suku bunga mengambang. Pembayaran bunga tidak

tergantung pada tingkat laba perusahaan atau suku bunga pasar yang sedang berlaku. Meskipun demikian, hutang tidak pernah dapat ikut menikmati laba perusahaan yaitu saat perusahaan bisa berhasil menarik laba yang maksimal. Sering kali hutang jangka panjang bisa dibatalkan sebelum waktunya. Jika hal ini terjadi, misalnya obligasi ditarik melalui opsi tarik, investor akan menerima kembali uangnya, yang harus ditanam kembali agar dana tersebut tidak mati.

3. Dari segi pengendalian, pemegang obligasi biasanya tidak memiliki hak suara. Meskipun begitu, jika sampai obligasi dinyatakan tak dapat dibayar, pemegang obligasi dapat mengambil alih kendali perusahaan.

Dari sudut pandang emiten hutang jangka panjang (peminjam hutang) ada beberapa keunggulan dan kelemahan dalam obligasi. Keunggulan dan kelemahan dari hutang jangka panjang (Sjahrial, 2007:301), sebagai berikut: a. Keunggulan

1. Biaya modal setelah pajak relatif rendah,

2. Bunga yang dibayarkanmerupakan pengurang pajak penghasilan,

3. Melalui Financial Leverage dimungkinkan laba perlembar saham akan meningkat,

4. Kontrol terhadap operasi perusahaan oleh pemegang saham mayoritas tidak mengalami perubahan.

b. Kelemahannya:

1. Risiko finansial perusahaan meningkat sebagai akibat meningkatnya penggunaan hutang (financial leverage),

2. Batasan yang disyaratkan kreditur seringkali menyulitkan manajer, 3. Munculnya agency problem yang mengakibatkan meningkatnya agency

cost.

2.1.3. Kepemilikan Manajerial

Struktur kepemilikan (ownership structure) adalah struktur kepemilikan saham yaitu jumlah saham yang dimiliki oleh orang dalam (insider) dengan jumlah saham yang dimiliki oleh investor (outsider) (Prabansari dan Hadri, 2005). Struktur kepemilikan umumnya terdiri dari kepemilikan internal, eksternal, maupun kepemilikan institusional. Kepemilikan internal terdiri dari saham yang dimiliki orang dalam (insider) yang meliputi direktur, orang-orang intern perusahaan dan pemilik perusahaan. Kepemilikan eksternal terdiri dari saham yang dimiliki oleh investor (orang asing atau masyarakat yang menanamkan modalnya ke perusahaan itu), sedangkan kepemilikan institusional adalah kepemilikan saham oleh institusi pendiri perusahaan, bukan pemegang saham perusahaan.

Kepemilikan manajerial diukur sesuai dengan proporsisi kepemilikan saham yang dimiliki oleh manajerial (Itturiaga dan Sanz, 1998) dalam (Tarjo dan Jogiyanto, 2003). Kepemilikan manajerial adalah pemegang saham yang dari pihak manajemen yang secara aktif ikut dalam pengambilan keputusan perusahaan (Direktur dan Komisaris).

Manajer merupakan pengelola perusahaan yang dipercayakan oleh shareholder. Sehubungan dengan pemilihan metode akuntansi persediaan maka antara manajer dan pemilik akan timbul konflik kepentingan (agency

theory). Masing-masing pihak, yaitu manajer dan pemilik akan berusaha memaksimalkan kesejahteraannya masing-masing (Taqwa dkk, 2003).

Fungsi level dari kepemilikan manajerial dalam perusahaan sebagai berikut :

1. Low Levels of Managerial Ownership (0%-5%)

Untuk level ini, disiplin eksternal, pengendalian internal dan insentif masih didominasi oleh tingkah laku manajemen. Manajemen dalam level ini apabila kinerja mereka baik lebih cenderung memilih paket kompensasi seperti opsi saham daripada menambah jumlah kepemilikan saham di perusahaannya sendiri.

2. Intermidiate levels of managerial ownership (5%-25%)

Di level ini, insider mulai menunjukkan perilaku sebagai pemegang saham. Dengan bertambahnya kepemilikan maka semakin besar jumlah hak suara mereka. Di level ini manajer lebih memilih mengambil kendali perusahaan.

3. High levels of managerial ownership (40%-50%)

Di level ini, kepemilikan insiders tidak mempunyai otoritas penuh terhadap perusahaan dan disiplin eksternal tetap berlaku.

4. High level of managerial ownership (greaters than 50%)

Di level ini, insiders mempunyai wewenang penuh terhadap perusahaan. Dengan demikian kepemilikan diatas 50% adanya tekanan dari disiplin eksternal (outsider shareholders) hampir tidak ada sehingga mengakibatkan menurunnya nilai perusahaan.

5. Very high levels of managerial ownership

Di level ini perusahaan dimiliki oleh pemilik tunggal.

Dalam penelitian ini indikator yang digunakan untuk pengukuran kepemilikan manajerial adalah dengan persentase jumlah saham yang dimiliki pihak manajemen dari seluruh modal saham perusahaan yang beredar. Dengan keinginan untuk meningkatkan kinerja perusahaan tersebut, membuat manajemen akan berusaha untuk mewujudkan sehingga membuat risiko perusahaan menjadi kecil di mata kreditor dan akhirnya kreditor hanya meminta return yang kecil (Juniarti, 2009).

2.1.4. Ukuran Perusahaan

Ukuran perusahaan juga menjadi faktor yang perlu dipertimbangkan dalam menentukan level hutang perusahaan. Perusaahaan-perusahaan besar cenderung lebih mudah untuk memperoleh pinjaman dari pihak ketiga, karena kemampuan mengakses kepada pihak lain atau jaminan yang dimiliki berupa aset bernilai besar dibandingkan perusahaan kecil.

Menurut Subekti dan Wulandari (2004), ukuran perusahaan dapat dilihat dari total asset yang dimiliki perusahaan atau total aktiva perusahaan yang tercantum pada laporan keuangan perusahaan selama akhir periode yang telah diaudit.

Ukuran perusahaan merupakan ukuran atau besarnya aset yang dimiliki oleh perusahaan. Besar kecilnya perusahaan dapat diukur berdasarkan total penjualan, total nilai buku asset, nilai total aktiva dan jumlah tenaga kerja. Ukuran perusahaan (Size) dalam jangka panjang

merupakan wujud pertumbuhan yang baik. Banz, (1981) menyatakan bahwa faktor ukuran perusahaan penting dalam signifikansi secara statistik terhadap imbal hasil. Semakin besar total aktiva maupun penjualan maka semakin besar pula ukuran suatu perusahaan.

Semakin besar aktiva maka semakin besar modal yang ditanam, sementara semakin banyak penjualan maka semakin banyak juga perputaran uang dalam perusahaan. Dengan demikian, ukuran perusahaan merupakan ukuran atau besarnya aset yang dimiliki oleh perusahaan.

Pengkategorian ukuran perusahaan ini dilakukan dengan menggunakan analisis klaster terhadap log natural total aktiva seluruh perusahaan sampel. Menurut Courtis, et al (1977) dalam Rahmawati (2012) bahwa ukuran perusahaan dapat dihitung sebagai berikut :

Dalam penelitian ini, pengukuran terhadap ukuran perusahaan di-proxy dengan nilai logaritma natural dari total aktiva (natural logarithm of total aktiva). Ukuran perusahaan merupakan salah satu faktor yang dipertimbangkan perusahaan dalam laporan keuangan dan menentukan lamanya audit tersebut.

2.1.5. Kebijakan Dividen

2.1.6.1. Definisi dan Pengklasifikasian Dividen

Dividen adalah pembagian kepada pemegang saham dari suatu perusahaan secara proporsional sesuai dengan jumlah lembar saham yang dipegang oleh masing masing pemilik. Semua keuntungan ataupun kerugian yang diperoleh perusahaan selama berusaha dalam satu periode tersebut dilaporkan oleh direksi kepada para pemegang saham dalam suatu rapat pemegang saham. Pembagian dividen dapat berupa kas, aktiva lain, wesel (disebut juga dividen tunai ditangguhkan), dan deviden saham. Kebanyakan dividen menyebabkan pengurangan dalam laba ditahan. Besar kecilnya dividen yang dibayarkan kepada pemegang saham tergantung dari pelaksanaan dividen masing-masing perusahaan dan ditentukan dalam Rapat Umum Pemegang Saham (RUPS). Menurut pandangan perusahaan, pembagian dividen kepada para investor memerlukan pertimbangan yang mendalam karena perusahaan juga harus memikirkan kelangsungan hidup dan pertumbuhan perusahaan.

Menurut Stice (2004 : 907), dividen diklasifikasikan menjadi empat jenis, yaitu :

1) dividen tunai (cash dividend) merupakan dividen yang diterima oleh investor dalam bentuk kas. Bagi perusahaan, dividen ini mengurangi akun Laba Ditahan dan Kas, sedangkan bagi investor dividen tunai ini menghasilkan kas dan mencatatnya sebagai Pendapatan Dividen.

2) dividen properti (property dividends) merupakan distribusi kepada pemegang saham yang terutang dalam

bentuk aktiva selain kas. Properti yang biasa dijadikan sebagai dividen adalah efek dari perusahaan lain yang dimiliki oleh perusahaan.

3) dividen saham (stock dividends) merupakan saham tambahan dari perusahaan kepada pemegang saham sebagai pengembalian atas saham yang mereka miliki dalam perusahaan tersebut.

4) dividen likuidasi (liquidating dividend) merupakan suatu pembagian kepada pemegang sahan atas sebagian dari modal disetor. Dividen likuidasi dicatat oleh perusahaan dengan mengurangi Agio Saham.

2.1.6.2. Kebijakan Dividen

Kebijakan dividen merupakan penggunaan laba bersih setelah pajak yang akan dibagikan kepada para pemegang saham dan seberapa besar bagian laba bersih yang akan digunakan untuk membiayai investasi perusahaan. Apabila perusahaan memilih untuk membagikan laba yang diperolehnya dalam bentuk dividen, maka akan mengurangi laba ditahan perusahaan yang selanjutnya juga akan mengurangi total sumber dana internal. Sebaliknya, jika perusahaan memilih untuk menahan laba yang diperolehnya, maka kemampuan pembentukan dana internal akan semakin besar.

Kebijakan dividen penting bagi perusahaan dengan dua alasan. Pertama, pembayaran dividen mungkin akan mempengaruhi nilai perusahaan yang tercermin dari harga saham perusahaan tersebut. Kedua, laba ditahan biasanya merupakan sumber dana internal yang terbesar dan terpenting bagi pertumbuhan perusahaan.

Rozeff (1982) dan Easterbook (1984) dalam penelitian Kurniati (2007:28) menyatakan bahwa pembayaran dividen kepada

pemegang saham akan mengurangi sumber-sumber dana yang dikendalikan oleh manajemen. Semakin tinggi dividen yang dibayarkan kepada pemegang saham maka free cash flow dalam perusahaan semakin kecil. Hal ini mengakibatkan manajemen harus memikirkan untuk memperoleh sumber dana dari luar yang bisa saja berupa hutang. Dengan demikian, semakin tinggi dividen yang dibayarkan maka kemungkinan perusahaan melakukan kebijakan hutang akan semakin tinggi. Selain itu, pihak kreditor memerlukan informasi tentang kebijakan dividen suatu perusahaan untuk menilai dan menganalisa tentang kemungkinan return yang akan ia peroleh apabila memberikan pinjaman kepada suatu perusahaan.

2.1.7. Investment Opportunity Set

Perusahaan merupakan kombinasi aset dengan pilihan investasi di masa datang (Myers, 1977 dalam Faisal, 2004). Pilihan investasi di masa datang ini disebut dengan set kesempatan investasi atau investment opportunity set (IOS). IOS adalah tersedianya alternatif investasi di masa datang bagi perusahaan (Hartono,1999). IOS merupakan nilai sekarang dan pilihan perusahaan untuk membuat investasi di masa yang akan datang (Myers, 1977) dalam Faisal (2004).

Investment Opportunity Set (IOS) merupakan keputusan investasi dalam bentuk kombinasi aktiva yang dimiliki (asset in place) dan opsi investasi di masa yang akan datang, dimana IOS tersebut mempengaruhi nilai suatu perusahaan dan berkaitan dengan kemampuan perusahaan dalam

mengeksploitasi kesempatan mengambil keuntungan dibandingkan dengan perusahaan lain yang setara dengan kelompok industrinya. Kemampuan perusahaan ini bersifat tidak dapat diobservasi (unobservable). Berdasarkan pengertian tersebut para peneliti telah mengembangkan proksi pertumbuhan perusahaan menjadi IOS sesuai dengan tujuan dan jenis data yang tersedia dalam penelitiannya. Selanjutnya IOS dijadikan dasar untuk menentukan klasifikasi pertumbuhan perusahaan dimasa depan apakah suatu perusahaan masuk dalam klasifikasi tumbuh atau tidak tumbuh.

Proksi pertumbuhan perusahaan dengan nilai IOS yang telah digunakan oleh para peneliti diantaranya (Gaver dan Gaver, 1993; Jones dan Sharma, 2001; dan Kallapur dan Trombley, 2001) dalam (Gusti, 2013) dapat diklasifikasikan menjadi tiga kelompok yaitu:

1. Proksi berdasarkan harga

Investment Opportunity Set berdasarkan harga merupakan proksi yang menyatakan bahwa prospek pertumbuhan perusahaan sebagian dinyatakan dalam harga pasar. Proksi ini menyatakan bahwa prospek pertumbuhan perusahaan secara parsial dinyatakan dalam harga-harga saham dan perusahaan-perusahaan yang tumbuh akan memiliki nilai pasar yang lebih tinggi secara relatif untuk aktiva-aktiva yang dimiliki (asset in place). Rasio-rasio yang berkaitan dengan proksi pasar adalah market to book value of equity, market to bookvalue of asset, Tobin.s Q, earnings to price ratios, ratio of property, plant, andequipment to firm value, ratio of depreciation to firm value.

2. Proksi berdasarkan investasi

Proksi IOS berdasarkan investasi mengungkapkan bahwa suatu kegiatan investasi berkaitan secara positif dengan nilai IOS suatu perusahaan. Perusahaan yang memiliki IOS tinggi seharusnya juga memiliki investasi yang tinggi pula dalam bentuk aktiva yang diinvestasikan dalam jangka waktu yang lama. Proksi ini berbentuk rasio yang membandingkan pengukuran investasi dalam bentuk aktiva tetap atau suatu hasil operasi yang diproduksi dari aktiva yang telah diinvestasikan. Rasio-rasio tersebut adalah the ratio of R&D to assets, the ratio of R&D to sales, ratio of capitalexpenditure to firm value,investment intensity, ratio of capital expenditure to bookvalue of assets, investment to sales ratio.

3. Proksi berdasarkan varian

Proksi pengukuran varian (variance measurement) mengungkapkan bahwa suatu opsi akan menjadi lebih bernilai jika menggunakan variabilitas ukuran untuk memperkirakan besarnya opsi tumbuh seperti variabilitas return yang mendasari peningkatan aktiva. Rasio dalam proksi tersebut adalah variance of returns, assetbetas, the variance of asset deflated sales. Beberapa rasio yang sudah disebutkan di atas adalah (Pramudita, 2010) : a. Tobin’Q

Tobin’Q Ratio adalah nilai pasar dari aset perusahaan dibagi dengan nilai penggantian mereka. Nilai penggantian saat ini menjadi biaya penggantian aset perusahaan. Rasio ini dikembangkan oleh James Tobin (1969). Nilai yang besar dari Tobin’Q menunjukkan bahwa perusahaan

memiliki set kesempatan investasi (investment opportunity set – IOS). Penggunaan lainnya untuk q adalah untuk menentukan penilaian pasar secara keseluruhan.

b. Rasio Market to Book Value of Equity (MVEBVE)

Rasio ini mencerminkan bahwa pasar menilai return dari investasi perusahaan di masa depan dari return yang diharapkan dari ekuitasnya. c. Rasio Firm Value to Book Value of Property, Plant and Equipment

(VPPE) Rasio ini menunjukkan adanya investasi yang produktif. d. Rasio Market to Book Value of Asset (MBVA)

Rasio ini menunjukkan proksi yang menyatakan bahwa prospek pertumbuhan perusahaan sebagian dinyatakan dengan harga pasar.

2.1.8. Penelitian Terdahulu

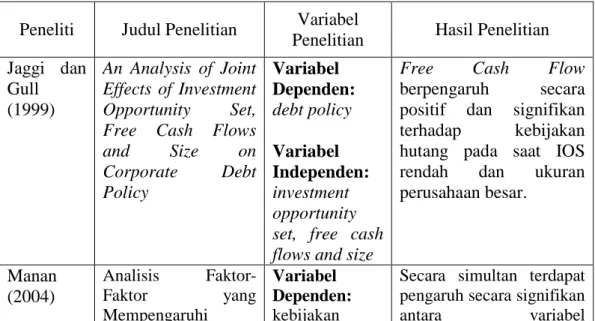

Penelitian terdahulu yang dijadikan referensi dalam penelitian ini dijelaskan sebagai berikut :

Tabel 2.1 Penelitian Terdahulu Peneliti Judul Penelitian Variabel

Penelitian Hasil Penelitian Jaggi dan Gull (1999) An Analysis of Joint Effects of Investment Opportunity Set, Free Cash Flows and Size on Corporate Debt Policy Variabel Dependen: debt policy Variabel Independen: investment opportunity set, free cash flows and size

Free Cash Flow berpengaruh secara positif dan signifikan terhadap kebijakan hutang pada saat IOS rendah dan ukuran perusahaan besar. Manan (2004) Analisis Faktor-Faktor yang Variabel Dependen:

Secara simultan terdapat pengaruh secara signifikan

Kebijakan Hutang Perusahaan pada Industri Keuangan yang Go Public di BEJ tahun 1999-2002 sebuah pendekatan agency theory hutang Variabel Independen: management ownership, institusional ownership, shareholder dispersion, dividen payout ratio, ukuran perusahaan, struktur aset, earning volatility, stock volatility independen terhadap variabel dependen. Namun, secara parsial,

management ownership, dividen payout ratio dan stock volatility tidak

berpengaruh secara parsial

terhadap kebijakan hutang. Sedangkan variabel institusional

ownership, shareholder

dispersion, ukuran

perusahaan, struktur aset memiliki pengaruh signifikan terhadap kebijakan hutang. Faisal (2004) Analisis Pengaruh Free Cash Flow, Set Kesempatan

Investasi, Kepemilikan

Manajerial, dan Ukuran Perusahaan (Studi Empiris pada Perusahaan-Perusahaan Sektor Industri Manufaktur di Bursa Efek Jakarta) Variabel Dependen: kebijakan hutang Variabel Independen: free cash flow, set kesempatan investasi, kepemilikan manajerial, ukuran perusahaan

Secara simultan semua variabel berpengaruh signifikan terhadap kebijakan hutang.

Secara parsial variabel free cash flow dan ukuran perusahaan berpengaruh positif dan signifikan terhadap kebijakan hutang, sedangkan variabel set kesempatan investasi dan kepemilikan manajerial berpengaruh negatif dan signifikan terhadap kebijakan hutang.

Damayanti (2006)

Analisa Pengaruh Free Cash Flow dan Struktur Kepemilikan Saham Terhadap Kebijakan Utang pada Perusahaan Manufaktur di Indonesia Variabel Dependen: kebijakan utang Variabel Independen: free cash flow, kepemilikan manajerial, kepemilikan institutional

Free Cash Flow dan IOS berpengaruh positif dan signifikan terhadap kebijakan utang, sedangkan dividen yield

berpengaruh negatif tetapi tetap signifikan terhadap kebijakan utang. Namun kepemilikan manajerial dan kepemilikan institusional

berpengaruh negatif dan tidak signifikan terhadap kebijakan utang.

Kurniati (2007) Pengaruh Struktur Kepemilikan terhadap Kebijakan Hutang perusahaan (studi pada perusahaan textile/garments di Bursa Efek Jakarta)

Variabel Dependen: kebijakan hutang. Variabel Independen: managerial ownership dan institusional ownership Kepemilikan manajerial berpengaruh negatif dan signifikan terhadap kebijakan hutang. Kepemilikan institusional

berpengaruh negatif dan signifikan terhadap kebijakan hutang, Struktur

asset berpengaruh negatif dan signifikan terhadap kebijakan hutang, dividen berpengaruh negatif dan signifikan terhadap kebijakan hutang dan profitabilitas berpengaruh negatif tetapi tidak signikan terhadap kebijakan hutang perusahaan. Pithaloka (2009) Pengaruh Faktor-Faktor Intern Perusahaan Terhadap Kebijakan Hutang: Dengan Pendekatan Pecking Order Theory Variabel Dependen: kebijakan utang Variabel Independen : kepemilikan manajerial, pertumbuhan penjualan, ukuran perusahaan. Ukuran perusahaan berpengaruh positif dan signifikan terhadap kebijakan utang, sedangkan kepemilikan manajerial dan pertumbuhan penjualan tidak berpengaruh signifikan terhadap kebijakan utang. Siswandi (2011) Analisis Pengaruh Free Cash Flow dan Kepemilikan Manajerial Terhadap Kebijakan Hutang pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia Variabel Dependen: kebijakan hutang Variabel Independen: free cash flow, kepemilikan manajerial

Free Cash Flow dan kepemilikan manajerial secara simultan memiliki pengaruh yang signifikan terhadap kebijakan hutang.

Secara parsial, kepemilikan manajerial

memiliki pengaruh yang negatif dan signifikan terhadap kebijakan hutang, tetapi Free Cash

pengaruh yang signifikan terhadap kebijakan hutang.

Sumber: data olahan peneliti 2.2. Kerangka Konseptual

Kerangka berpikir (konseptual) merupakan model konseptual tentang bagaimana teori berhubungan dengan berbagai faktor yang telah diidentifikasikan sebagai masalah penting. Berdasarkan landasan teori yang dikemukakan di atas, maka penulis menggambarkan kerangka konseptual sebagai berikut :

Gambar 2.1 Kerangka Konseptual

Perusahaan yang melakukan investasi dengan membutuhkan dana yang jumlahnya besar maka pendanaan dari dalam perusahaan tidak mencukupi untuk membiayai investasi. Perusahaan harus mencari sumber dana dari luar perusahaan untuk dapat digunakan dalam menambah aktiva yang di perlukan dalam rangka

Kepemilikan Manajerial (X1) Ukuran Perusahaan (X2) Kebijakan Dividen (X3) Kebijakan Hutang (Y)

Investment Opportunity Set (Z)

H1

mewujudkan pencapaian suatu target laba bersih yang besar. Keputusan dalam menentukan pendanaan diluar perusahaan termasuk dalam keputusan kebijakan hutang.

Adanya proporsi kepemilikan saham oleh manajer akan menggandakan posisi sebagai manajer dan juga sebagai pemegang saham. Sebagai pemegang saham manajer tidak ingin perusahaan mengalami kebangkrutan sehingga manajer yang biasanya bersikap oportunistik dalam mengambil keuntungan pribadinya menjadi lebih hati-hati dalam mengambil keputusan termasuk keputusan mengenai hutang. Hutang yang besar dengan risiko yang besar akan membuat manajer akan berfikir ulang untuk menggunakan hutang dalam jumlah yang banyak.

Perusahaan yang besar cenderung memiliki level hutang yang tinggi. Karena semakin besar ukuran perusahaan maka kebutuhan dana operasional perusahaan juga semakin besar, sehingga perusahaan akan memerlukan dana tambahan yang bersumber dari eksternal perusahaan yaitu dengan meminjam modal kepada kreditor atau menerbitkan saham baru. Sebaliknya, perusahaan yang kecil tidak memiliki posisi yang kuat terhadap persoalan hutang.

Bagi investor atau pemegang saham, dividen merupakan salah satu keuntungan yang akan diperolehnya selain keuntungan lain yang berupa capital gain. Secara umum dividen dapat diartikan sebagai bagian yang dibagikan oleh emiten kepada masing-masing pemegang saham. Adanya pembayaran dividen yang tetap menyebabkan timbulnya suatu kebutuhan dana yang tetap sehingga kebutuhan dana perusahaan akan meningkat. Perusahaan yanga memiliki dividen

payout ratio yang tinggi lebih menyukai pendanaan dengan modal sendiri karena pembayaran dividen akan meningkatkan kewajiban perusahaan dan pembayaran dividen umumnya dilakukan setelah perusahaan melakukan pembayaran terhadap bunga dan cicilan hutang perusahaan. Oleh karena itu manajer lebuih berhati-hati dan efisien dalam menggunakan hutang.

Jika set kesempatan investasi (IOS) rendah maka hutang akan tinggi. Dengan adanya set kesempatan berinvestasi (IOS) yang tinggi akan memperkuat hubungan antara kepemilikan manajerial dengan kebijakan hutang. Saat kepemilikan manajerial meningkat akan mengurangi tingkat penggunaan hutang oleh perusahaan walaupun kesempatan untuk melakukan investasi tinggi. Karena pihak manajerial akan lebih memilih untuk mengambil kesempatan untuk berinvestasi dan mendapatkan keuntungan dari pada mengambil risiko yang tinggi dengan menggunakan hutang. Namun pada saat kesempatan untuk berinvestasi rendah, pihak manajerial akan meningkatkan penggunaan hutang karena tidak memiliki kesempatan untuk berinvestasi.

Dengan adanya Investment Opportunity Set yang tinggi maka perusahaan akan lebih memilih untuk berinvestasi dikarenakan semakin besarnya perusahaan maka semakin banyak suatu perusahaan membutuhkan dana sehingga perusahaan membutuhkan kesempatan investasi yang tinggi untuk mendapatkan dana yang lebih besar dikemudian hari. Semakin tinggi IOS maka perusahaan akan mengambil kebijakan berinvestasi daripada mengambil hutang.

2.3. Hipotesis Penelitian

Berdasarkan dari latar belakang, dan perumusan masalah maka dapat diajukan suatu hipotesis yang dirumuskan sebagai berikut :

H1 : Kepemilikan Manajerial, Ukuran Perusahaan, dan Kebijakan Dividen berpengaruh secara simultan dan parsial terhadap Kebijakan Hutang.

H2 : Investment Opportunity Set memoderasi hubungan antara Kepemilikan manajerial, Ukuran Perusahaan, dan Kebijakan Dividen terhadap Kebijakan Hutang.