BAB II

TINJAUAN PUSTAKA

2.1 Uraian Teoritis 2.1.1. Bank Syariah

1. Pengertian Bank Syariah

Bank berasal dari kata banque dalam bahasa Prancis, dan dari kata banco

dari bahasa Italia, yang berarti peti/lemari atau bangku yang berfungsi sebagai tempat penyimpanan benda-benda berharga, seperti peti emas, peti berlian, peti uang dan sebagainya. Al-Qur’an juga menyiratkan istilah bank secara implisit sebagai sesuatu yang memiliki unsur-unsur seperti struktur, manajemen, fungsi, hak dan kewajiban yang semuanya disebutkan dengan jelas dalam fungsi zakat,

sadaqah, rampasan perang (ghanimah), jual beli (ba’i), utang dagang (dayn), harta (maal), dan sebagainya yang dilaksanakan dalam kegiatan ekonomi dan melibatkan fungsi dan peran pihak-pihak tertentu.

Bank syariah merupakan inovasi dari perbankan internasional yang telah menerapkan prinsip dan syariah Islam dalam aktivitas operasionalnya. Secara umum, bank syariah adalah lembaga keuangan yang kegiatan utamanya memberikan kredit dan jasa-jasa dan dalam lalu lintas pembayaran serta peredaran uang yang beroperasi disesuaikan dengan prinsip-prinsip syariah. (Sudarsono, 2004:27).

kegiatan usahanya berasaskan prinsip syariah, demokrasi ekonomi, dan prinsip kehati-hatian serta bertujuan menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan keadilan, kebersamaan, dan pemerataan kesejahteraan rakyat.

Pengertian bank Islam menurut Rivai dan Arifin (2010:183) adalah:

“Bank Islam merupakan lembaga intermediasi dan penyedia jasa keuangan

yang bekerja berdasarkan etika dan sistem nilai Islam, khususnya yang bebas dari bunga (riba), bebas dari kegiatan spekulatif yang nonproduktif seperti perjudian (maysir), bebas dari hal-hal yang tidak jelas dan meragukan (gharar), berprinsip keadilan dan hanya membiayai usaha

yang halal”.

Bank Islam atau bank syariah melakukan kegiatannya berdasarkan prinsip Islam, yaitu dengan adanya perjanjian (akad) antara pihak bank dan nasabah berdasarkan hukum Islam. Bank syariah juga turut serta secara aktif untuk mencapai sasaran serta tujuam ekonomi Islam yang berorientasi pada kesejahteraan sosial.

2. Sejarah Perkembangan Bank Syariah

National bank of Egypt dan Central Bank of Egypt yang beroperasi atas dasar bunga sebelum akhirnya beralih kembali ke sistem tanpa riba dengan berdirinya Nasser Social Bank di Mesir pada tahun 1972 yang bersifat sosial.

Pada Desember 1970, Mesir mengajukan proposal untuk mendirikan bank syariah pada Sidang Menteri Luar Negeri negara-negara Organisasi Konfrensi Islam (OKI) sebagai langkah untuk mempermudah berkembangnya bank syariah di negara-negara muslim. Selanjutnya proposal tersebut disetujui pada sidang Menteri Keuangan di Jeddah tahun 1974 dengan mendirikan Bank Pembangunan Islam atau Islamic Development Bank (IDB).

Didirikannya IDB menjadi motovasi besar bagi negara-negara Muslim untuk mendirikan lembaga keuangan syariah berupa bank Islam (Islamic Commercial Bank) dan lembaga investasi dalam bentuk International Holding Company. Tidak hanya negara muslim saja negara-negara non muslim juga antusias mendirikan bank Islam seperti yang terjadi Inggris, Denmark, Bahamas, Swiss, dan Luxemburg. Dengan pesatnya perkembangan bank syariah maka banyak bank konvensional yang menawarkan produk-produk bank syariah yang diharapkan dapat memenuhi kebutuhan dan keinginan nasabah tersebut.

dimana bank sudah diperbolehkan untuk mendirikan bank syariah yang bebas bunga.

Selanjutnya diperbaharui lagi dengan kehadiran Undang-undang No.10 Tahun 1998 yang semakin mempercepat perkembangan bank syariah karena diizinkanya bank beroperasi secara dual system yakni Bank Indonesia mengakui keberadaan bank syariah dan bank konvensional serta bank konvensional diperkenankan untuk membuka kantor cabang syariah serta mengizinkan konversi bank konvensional menjadi bank syariah. Undang-undang ini juga menjadi landasan hukum yang kuat serta dapat menjamin kepastian hukum bagi para pelaku ekonomi serta masyarakat luas untuk kelembagaan dan kegiatan usaha bank syariah. Sehingga keberadaan bank syariah sampai saat ini berkembang sangat pesat dan sangat diminati masyarakat.

3. Fungsi dan Peranan Bank Syariah

Fungsi dan peran bank syariah yang tercantum dalam pembukaan standar akuntansi yang dikeluarkan oleh AAOIFI (Accounting and Auditing Organization for Islamic Financial Institution) dalam Sudarsono (2004:39) adalah sebagai berikut:

a. Manajer investasi, bank syariah dapat mengelola investasi dana nasabah.

c. Penyedia jasa keuangan dan lalu lintas pembayaran, bank syariah dapat melakukan kegiatan-kegiatan jasa-jasa layanan perbankan sebagaimana lazimnya.

d. Pelaksana kegiatan sosial, bank syariah juga memiliki kewajiban untuk mengeluarkan dan mengelola (menghimpun, mengadministrasikan, mendistribusikan) zakat serta dana-dana sosial lainnya.

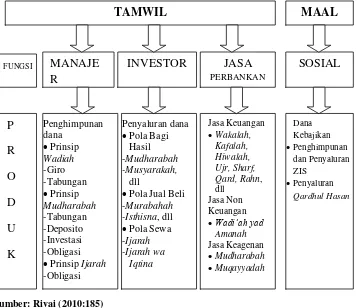

Senada dengan Sudarsono, Rivai dan Arifin (2010:185) juga menjelaskan fungsi bank syariah dengan menggambarkan fungsi bank syariah sebagai berikut:

4. Tujuan Bank Syariah

Menurut Sudarsono (2004:40) tujuan bank syariah adalah sebagai berikut: a. Mengarahkan kegiatan ekonomi umat untuk ber-muamalat secara Islam,

khususnya muamalat yang berhubungan dengan perbankan, agar terhindar dari praktek-praktek riba atau usaha perdagangan lain yang mengandung unsur tipuan (gharar) dan jenis-jenis usaha lain yang dilarang oleh Islam serta kegiatan yang menimbulkan dampak negatif terhadap kehidupan ekonomi. b. Untuk menciptakan keadilan di bidang ekonomi dengan cara meratakan

pendapatan melalui kegiataan investasi, agar tidak terdapat kesenjangan yang besar antara pihak surplus dan defisit.

c. Untuk meningkatkan kualitas hidup umat dengan membuka peluang usaha terutama untuk golongan masyarakat tidak mampu dan diarahkan kepada kegiatan produktif dan menciptakan kemandirian usaha.

d. Untuk menanggulangi masalah kemiskinan di negara-negara berkembang dengan cara melakukan pembinaan pelaku ekonomi untuk mengembangan kegiatan usaha yang ada.

e. Untuk menjaga stabilitas ekonomi dan moneter dengan cara menghindari pemanasan ekonomi akibat adanya inflasi serta menghindari persaingan yang tidak sehat antar lembaga keuangan.

5. Produk Bank Syariah

Produk pembiayaan bank syariah yang difokuskan di sini adalah produk pembiayaan yang didasarkan atas prinsip bagi hasil yang terdiri dari al-musyarakah dan al-mudharabah.

a. Al-Musyarakah

Musyarakah berasal dari istilah sharikah atau syirkah yang berarti kerjasama antara kedua pihak atau lebih untuk suatu usaha tertentu dimana masing-masing pihak memberikan kontribusi dana dengan keuntungan dan risiko yang ditanggung bersama sesuai dengan kesepakatan. Musyarakah

terdiri dari musyarakah pemilikan dan musyarakah kontrak (akad).

Musyarakah pemilikan tercipta karena warisan atau wasiat atau kondisi lain yang berakibat pemilikan satu aset oleh dua orang atau lebih. Sedangkan

musyarakah kontrak (akad) terjadi karena adanya kesepakatan antara dua orang atau lebih memberikan modal dan berbagi keuntungan dan kerugian secara bersama-sama.

Sumber: Sudarsono (2003:69)

Gambar 2.2 Skema al-Musyarakah

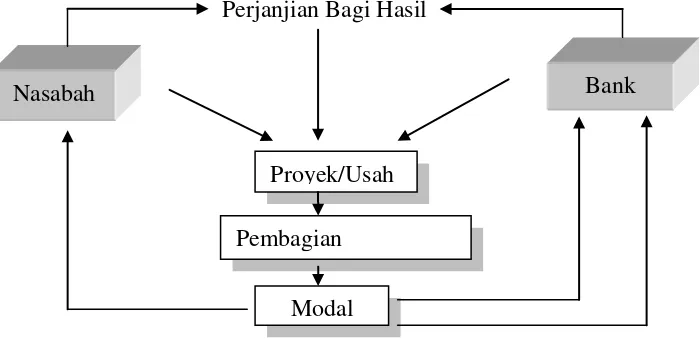

b. Al-Mudharabah

Kata mudharabah berasal dari kata adhdharbu fil ardhi yang berarti berpergian untuk urusan dagang. Disebut juga dengan qiradh yang berasal dari kata al-qardhu yang berati potongan, karena pemilik memotong sebagian hartanya untuk diperdagangkan dan memperoleh sebagaian keuntungan.

Mudharabah adalah akad kerjasama usaha antara dua pihak dimana pihak pertama (shohibul maal) menyediakan seluruh modal, sedangkan pihak lainnya menjadi pengelola. Keuntungan dari usaha dalam

mudharabah dibagi menurut kesepakatan dalam kontrak, dan apabila usaha

Nasabah Bank

Proyek Usaha

Bagi hasil Keuntungan Sesuai kontibusi modal

kelalaian pengelola. Apabila kerugian diakibatkan oleh kelalaian pengelola maka kerugian ditanggung sepenuhnya oleh pengelola. Kegiatan al-mudharabah dapat dilihat melalui Gambar 2.3 berikut ini.

Perjanjian Bagi Hasil

Sumber: Sudarsono (2003:71)

Gambar 2.3 Skema al-Mudharabah

2.1.2 Kesehatan Keuangan Bank Syariah

Kesehatan atau kondisi keuangan bank merupakan kepentingan semua pihak terkait, baik pemilik, manajemen bank, bank, pemerintah (melalui Bank Indonesia) dan pengguna jasa bank tersebut (Rivai dan Arifin, 2010:846). Tingkat kesehatan bank juga merupakan penilaian atas suatu kondisi laporan keuangan bank pada periode dan saat tertentu sesuai dengan standar atau ketetapan BI yang berlaku. Analisis kinerja keuangan ini juga sebagai upaya untuk mengetahui kondisi usaha saat ini dan sekaligus untuk memudahkan dalam menentukan kebijakan bisnisnya di masa yang akan datang (Rivai dan Arifin, 2010:846).

Sistem penilaian tingkat kesehatan bank umum berdasarkan prinsip syariah yang menjadi acuan bank syariah dewasa ini adalah Peraturan Bank Indonesia

Nasabah

Modal Pembagian

Proyek/Usah

Nomor:9/PBI/2007. Peraturan itu merupakan pengembangan dan penyempurnaan dari undang-undang sebelumnya yang sudah ada, yaitu tentang Perbankan yang diatur dalam undang Nomor 7 Tahun 1992 diubah menjadi Undang-undang Nomor 10 Tahun 1998 serta tentang Bank Indonesia yang diatur dalam Undang-undang Nomor 23 Tahun 1999 sebagaimana telah diubah dengan Undang-undang Nomor 3 Tahun 2004.

Peraturan Bank Indonesia Nomor:9/PBI/2007 menetapkan faktor-faktor yang menjadi cakupan dalam penilaian tingkat kesehatan bank. Faktor-faktor tersebut adalah Permodalan (Capital), Kualitas Aset (Assets Quality), Manajemen (Management), Rentabilitas (Earnings), Likuiditas (Liquidity), dan Sensitivitas Terhadap Risiko Pasar (Sensitivity to Market Risk).

Perkembangan produk dan jasa perbankan syariah yang semakin kompleks dan beragam akan meningkatkan ekposur risiko yang akan dihadapi oleh bank sehingga harus diketahui terlebih dahulu kinerja dari bank tersebut. Perubahan ekposur risiko bank dan penerapan manajemen risiko akan memengaruhi profil risiko bank yang selanjutnya berakibat pada kondisi bank secara keseluruhan (Rivai dan Arifin, 2010:846). Dengan diketahuinya kondisi suatu bank dapat digunakan oleh pihak terkait, baik pemilik, manajemen bank, bank, dan pemerintah melalui Bank Indonesia serta pengguna jasa bank untuk mengevaluasi kerja bank dalam menerapkan prinsip kehati-hatian, kepatuhan terhadap ketentuan yang berlaku dan manajemen risiko yang ditetapkan.

dalam menetapkan strategi usaha di masa yang akan datang, sedangkan bagi Bank Indonesia sebagai pengawas digunakan antara lain sebagai sarana penetapan dan implementasi strategi pengawasan bank dan unit usaha syariah. Selain itu menurut Rivai dan Arifin (2010:167), Bank Indonesia telah melakukan langkah-langkah kebijakan untuk menciptakan lingkungan yang kondusif, kompetitif, efisien, dan hati-hati bagi industri perbankan syariah. Langkah kebijakan ini dilakukan untuk mendukung sektor riil yang akan membawa kesejahteraan bagi masyarakat Indonesia khususnya. Usman (2008:129) menambahkan lagi bahwa ketentuan mengenai tingkat kesehatan bank dimaksudkan sebagai:

1. Tolak ukur bagi manajemen bank untuk menilai apakah pengelolaan bank telah dilakukan sejalan dengan asas-asas perbankan yang sehat dan sesuai dengan ketentuan-ketentuan yang berlaku.

2. Tolak ukur untuk menetapkan arah pembinaan dan pengembangan bank, baik secara individual maupun perbankan secara keseluruhan.

Peraturan Bank Indonesia Nomor:9/PBI/2007 menyatakan bahwa penilaian tingkat kesehatan bank adalah hasil penilaian kualitatif atas berbagai aspek yang berpengaruh terhadap kondisi atau kinerja suatu bank umum syariah atau UUS melalui penilaian kuantitatif dan penilaian kualitatif. Penilaian kuantitatif adalah penilaian terhadap posisi, perkembangan, maupun proyeksi rasio-rasio keuangan bank dan UUS. Penilaian kuantitatif digunakan pada faktor-faktor permodalan, kualitas aset, rentabilitas, likuiditas, serta sensitivitas terhadap risiko pasar. Selanjutnya penilaian kualitatif adalah penilaian terhadap faktor-faktor yang mendukung hasil penilaian kuantitatif, penerapan manajemen risiko, dan kepatuhan bank atau UUS. Komponen yang menjadi penilaiaan kualitatif adalah faktor manajemen.

Bank Indonesia sebagai penetap kebijakan menetapkan penilaian yang digunakan dalam menilai faktor permodalan, antara lain:

a. kecukupan, proyeksi (trend ke depan) permodalan dan kemampuan permodalan dalam mengcover risiko;

b. kemampuan memelihara kebutuhan penambahan modal yang berasal dari keuntungan, rencana permodalan untuk mendukung pertumbuhan usaha, akses kepada sumber permodalan dan kinerja keuangan pemegang saham.

Untuk penilaian terhadap kualitas aset, Bank Indonesia melakukan penilaian terhadap komponen-komponen sebagai berikut:

b. kecukupan kebijakan dan prosedur, sistem kaji ulang (review) internal, sistem dokumentasi dan kinerja penanganan aktiva produktif bermasalah.

Selanjutnya untuk memberi penilaian terhadap rentabilitas diperlukan penilaian komponen sebagai berikut:

a. kemampuan dalam menghasilkan laba, kemampuan laba mendukung ekspansi dan menutup risiko, serta tingkat efisiensi;

b. diversifikasi pendapatan termasuk kemampuan bank untuk mendapatkan fee based income, dan diversifikasi penanaman dana, serta penerapan prinsip akuntansi dalam pengakuan pendapatan dan biaya.

Kemudian penilaian terhadap likuiditas dilaksanakan dengan memberi penilaian terhadap komponen-komponen sebagai berikut:

a. kemampuan memenuhi kewajiban jangka pendek, potensi maturity mismatch, dan konsentrasi sumber pendanaan;

b. kecukupan kebijakan pengelolaan likuiditas, akses kepada sumber pendanaan, dan stabilitas pendanaan.

Dan yang terakhir dalam penilaian kuantitatif adalah penilaian terhadap sensitivitas terhadap risiko pasar dengan menilai komponen sebagai berikut:

a. kemampuan modal Bank atau UUS mengcover potensi kerugian sebagai akibat fluktuasi (adverse movement) nilai tukar;

b. kecukupan penerapan manajemen risiko pasar.

menilai dalam pemberian nilai terhadap faktor manajemen adalah sebagai berikut:

a. kualitas manajemen umum, penerapan manajemen risiko terutama pemahaman manajemen atas risiko Bank atau UUS;

b.kepatuhan Bank atau UUS terhadap ketentuan yang berlaku, komitmen kepada Bank Indonesia maupun pihak lain, dan kepatuhan terhadap prinsip syariah termasuk edukasi pada masyarakat, pelaksanaan fungsi sosial.

Peraturan Bank Indonesia Nomor:9/1/PBI/2007 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum Berdasarkan Prinsip Syariah menyatakan bahwa salah satu faktor yang membentuk tingkat kesehatan bank adalah faktor finansial. Adapun yang tergolong dalam faktor finansial adalah faktor permodalan, kualitas aset, rentabilitas, likuiditas, serta faktor sensitivitas terhadap risiko pasar. Adapun faktor finansial yang dibahas dalam penelitian ini adalah faktor kualitas aset, rentabilitas, dan likuiditas.

judgment. Berikut ini dijelaskan faktor-faktor yang diteliti dan berpengaruh terhadap kesehatan keuangan bank syariah di Indonesia.

1. Kualitas Aset (Asset Quality)

Peraturan Bank Indonesia Nomor:13/13/PBI/2011 tentang penilaian kualitas aktiva pada bank syariah menyatakan kualitas aset atau penilaian kualitas aktiva adalah menilai jenis-jenis aset produktif maupun yang non produktif yang dimiliki oleh bank syariah dalam rangka pengelolaan risiko terhadap potensi kerugian yang telah diperkirakan dan mungkin dialami oleh bank syariah. Penilaian terhadap kualitas aset ini dilakukan dengan menggunakan dua rasio penting, yaitu penilaian terhadap kualitas aktiva produktif dan pembiayaan non performing.

1.1 Kualitas Aktiva Produktif (KAP)

Kualitas aktiva produktif merupakan rasio utama yang digunakan untuk menghitung kualitas aset. Adapun yang termasuk dalam aktiva produktif pada bank syariah terdiri dari pembiayaan, surat berharga syariah, sertifikat bank indonesia syariah (SBIS), penyertaan modal, penyertaan modal sementara, penempatan modal pada bank lain, transaksi rekening dan administratif (komitmen dan kontinjensi), dan bentuk penyedia dana lainnya. Semakin tinggi rasio KAP dari sebuah bank syariah menunjukkan semakin baik aktiva produktif yang dimiliki bank syariah tersebut. Cara menghitung kualitas aktiva produktif adalah sebagai berikut:

KAP = 1-

Aktiva produktif yang diklasifikasikan (APYD) adalah aktiva produktif, baik yang sudah maupun yang mengandung potensi tidak memberikan penghasilan atau menimbulkan kerugian, yang besarnya ditetapkan sebagai berikut: 25% dari aktiva produktif yang digolongkan dalam perhatian khusus; 50% dari aktiva yang digolongkan kurang lancar; 75% dari aktiva yang digolongkan diragukan; dan 100% dari aktiva produktif yang digolongkan macet.

1.2. Pembiayaan Non-Performing

Rasio penunjang yang digunakan untuk menilai kualitas aktiva pada bank syariah adalah pembiayaan non performing. Pembiayaan non performing

adalah suatu keadaan dimana nasabah sudah tidak sanggup membayar sebahagian atau seluruh kewajibannya kepada bank syariah sesuai dengan perjanjian yang berlaku. Semakin tinggi rasio NPF, menunjukkan kualitas pembiayaan bank syariah semakin buruk.

Untuk menghitung besarnya tingkat risiko pembiayaan non performing dapat dihitung dengan menggunakan formula sebagai berikut:

NPF =

X 100%

2. Rentabilitas (Earnings)

rentabilitas dilakukan dengan melakukan penilaian terhadap lima komponen rasio berikut ini.

2.1 Net Operating Margin (NOM)

Rasio ini adalah rasio utama yang digunakan untuk menghitung rentabilitas. Rasio NOM menggambarkan pendapatan operasional bersih bank syariah sehingga dapat membantu untuk mengetahui rata-rata aktiva produktif dalam menghasilkan laba. Rumus yang digunakan untuk menghitung Net Operating Margin adalah:

–

X 100%

Nilai NOM dihasilkan dari membagi laba operasional dengan aktiva produktif. Laba operasional diperoleh dari pendapatan operasional setelah distribusi bagi hasil dikurangi biaya operasional. Biaya operasional sendiri mencakup beban operasional termasuk kekurangan PPAP yang wajib dibentuk.

2.2 Return on Assets (ROA)

Rasio ini digunakan untuk mengukur keberhasilan manajemen dalam menghasilkan laba secara keseluruhan dengan cara membandingkan antara laba sebelum pajak dengan total aset serta menggambarkan perputaran aktiva yang diukur dari volume penjualan. Rasio ini dihitung dengan menggunakan rumus:

ROA =

X 100%

kemampuan manajemen bank dalam hal mengelola aktiva untuk meningkatkan pendapatan dan atau menekan biaya.

2.3 Rasio Efisiensi Kegiatan Operasional (REO)

REO adalah rasio penunjang kedua dalam menentukan besarnya rentabilitas. Rasio ini merupakan perbandingan antara biaya operasional dengan pendapatan operasional dalam mengukur tingkat efisiensi dan kemampuan bank dalam menunjang kegiatan operasional. Semakin kecil rasio biaya operasional (BO) akan lebih baik, karena biaya yang dikeluarkan akan lebih kecil dibandingkan dengan pendapatan yang diterima (PO).

Rumus yang digunakan dalam menghitung REO adalah: REO =

X 100% 2.4 Diversifikasi Pendapatan (DP)

Diversifikasi pendapatan adalah rasio penunjang terakhir yang digunakan untuk menilai rentabilitas bank syariah. Rasio diversifikasi pendapatan bertujuan untuk mengukur kemampuan bank syariah dalam menghasilkan pendapatan dari jasa berbasis fee. Rasio DP ini dihitung dengan membagi pendapatan berbasis fee

DP =

X 100%

2.5 Return on Equity (ROE)

Rasio ini merupakan rasio pengamatan. Return on Equity (ROE) adalah perbandingan antara laba bersih setelah pajak dengan modal sendiri (equity). Rasio ini juga merupakan indikator yang sangat penting bagi para pemegang saham dan calon investor untuk mengkur kemampuan bank dalam memperoleh laba bersih yang terkait dengan pembayaran deviden.

ROE =

X 100%

Kenaikan rasio ini menunjukkan kenaikan laba bersih dari laba yang keseluruhan dan dikaitkan dengan kemungkinan pembayaran deviden. Semakin besar ROE maka kemampuan modal disetor bank dalam menghasilkan laba pemegang saham akan semakin besar.

3. Likuiditas (Liquidity)

Penilaian likuiditas terhadap bank syariah merupakan penilaian terhadap kemampuan bank dalam memelihara dan memenuhi kebutuhan likuiditas yang memadai dan kecukupan manajemen risiko likuiditas. Suatu bank syariah dikatakan likuid apabila mempunyai alat pembayaran berupa aset lancar lebih besar bila dibandingkan dengan seluruh kewajibannya sehingga dapat memenuhi semua utang-utangnya, terutama pemenuhan dana amanah dari masyarakat berupa tabungan, giro, deposito pada saat ditarik oleh shohibul maal maupun dalam rangka memenuhi semua komitmen dengan mudhorib terhadap pembiayaan yang telah disepakati.

Penilaian likuiditas terhadap bank syariah dilakukan menggunakan tiga komponen rasio sebagai berikut:

3.1 Short Term Mismatch (STM)

Rasio ini menghitung besarnya aset jangka pendek dibandingkan dengan kewajiban jangka pendek sehingga diketahui kemampuan bank syariah dalam memenuhi kebutuhan likuiditas jangka pendeknya. Rumus yang digunakan untuk menghitung Short Term Mismatch adalah:

STM =

X 100%

merupakan kewajiban likuid kurang dari 3 bulan yang terdapat dalam laporan

maturity profile.

3.2 Short Term Mismatch Plus (STMP)

Rasio ini digunakan untuk menghitung kemampuan yang dimiliki bank syariah dalam memenuhi kewajiban jangka pendek dengan menggunakan aktiva jangka pendek berupa kas dan secondary reserve yang dimilikinya. Rumus yang digunakan untuk menghitung besarnya rasio ini adalah:

STMP=

X 100%

Kas adalah uang tunai dan secondary reserve mencakup Sertifikat Wadiah Bank Indonesia (SWBI) ditambah dengan Surat Berharga Syariah Negara (SBSN). Sedangkan aktiva jangka pendek dan kewajiban jangka pendek sebagaimana telah dijelaskan di atas.

3.3 Rasio Antar Bank Pasiva (RABP)

Masing-masing komponen penilaian kesehatan keuangan yang telah dijelaskan memiliki kriteria tersendiri. Adapun kriteria komponen penilaian kesehatan keuangan tersebut digambarkan pada Tabel 2.1 berikut ini.

Tabel 2.1 - REO ≤ 83% 83%<REO≤85% 85%<REO≤87% 87%<REO≤89% >89% - DP >12% 9%<DP≤12% 6%<DP≤9% 3%<DP<6% ≤3%

- ROE - - - - -

Likuiditas

- STM >25% 20%<STM<25% 15%<STM<20% 10%<STM<15% <10% - STMP >50% 40%<STMP<50% 30%<STMP<40% 20%<STMP<30% <20%

- RABP - - - - -

Sumber: Lampiran SE-BI No.9/24/DPbS 2007, Setiawan (2008)

2.1.3 Penilaian Kesehatan Bank Syariah

Setelah kita menghitung rasio-rasio yang dibutuhkan dalam menilai kinerja keuangan bank syariah, maka hal selanjutnya yang dilakukan adalah menghitung nilai kumulatif dari pembobotan faktor keuangan tersebut. Pembobotan ini dilakukan berdasarkan ketetapan BI tahun 2007.

Tabel 2.2

Bobot Penilaian Faktor Keuangan

Keterangan Bobot

Peringkat Faktor Permodalan 25%

Peringkat Faktor Kualitas Aset 50%

Peringkat Faktor Rentabilitas 10%

Peringkat Faktor Likuiditas 10%

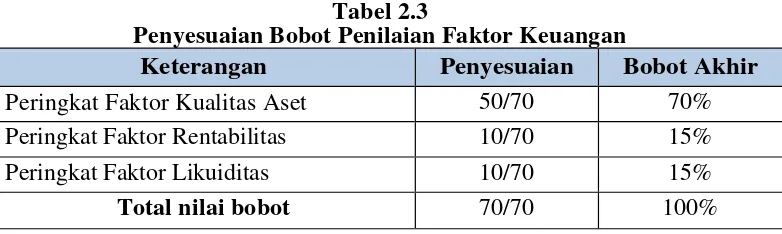

Penelitian kali hanya menggunakan tiga peringkat faktor dalam menghitung kesehatan bank syariah yaitu faktor kualitas aset (Asset Quality), Rentabilitas (Earnings), dan Likuiditas (Liquidity). Untuk itu diperlukan adanya pennyesuaian terhadap bobot penilaian yang menjadi standarisasi BI. Tiga peringkat faktor perhitungan kesehatan keuangan bank syariah tersebut terlihat pada Tabel 2.3 berikut ini.

Tabel 2.3

Penyesuaian Bobot Penilaian Faktor Keuangan

Keterangan Penyesuaian Bobot Akhir

Peringkat Faktor Kualitas Aset 50/70 70% Peringkat Faktor Rentabilitas 10/70 15%

Peringkat Faktor Likuiditas 10/70 15%

Total nilai bobot 70/70 100%

Sumber: Penyesuaian dengan mengacu SE-BI No.9/24/DPbS, 2007

Setelah melakukan penyesuaian maka nilai bobot akhir tetap bernilai 100%. Peringkat kualitas aset berubah dari 50% menjadi 70%, untuk bobot rentabilitas berubah dari 10% menjadi 15%, dan yang terakhir likuiditas juga berubah menjadi 15%. Untuk penentuan angka kredit maka diberikan nilai masing-masing sebagai berikut: Peringkat 1 mendapatkan angka kredit 100, Peringkat 2 memiliki angka kredit 80, peringkat 3 mendapat angka kredit 60, dan begitu seterusnya untuk peringkat 4 dan 5 masing-masing mendapatkan angka kredit 40 dan 20.

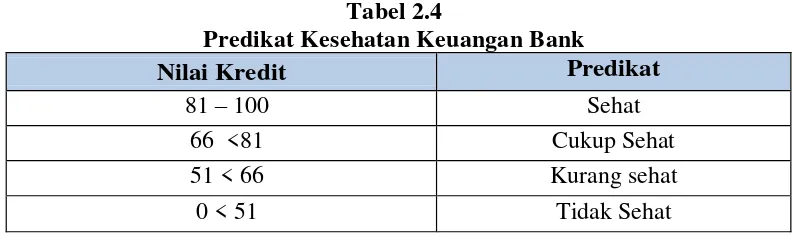

Tabel 2.4

Predikat Kesehatan Keuangan Bank

Nilai Kredit Predikat

81 – 100 Sehat

66 <81 Cukup Sehat

51 < 66 Kurang sehat

0 < 51 Tidak Sehat

Sumber: Penilaian Tingkat Kesehatan Bank Mengacu Ketentuan BI, Rivai dan Arifin (2010:849)

2.1.4 Kinerja Sosial

Kinerja sosial adalah aktivitas-aktivitas perusahaan dalam melaksanakan suatu bentuk tanggung jawab sosial selain melakukan kegiatan operasional perusahaan (Zubaidah, 2003). Bank syariah sebagai bagian perusahaan perbankan juga wajib melaksanakan kinerja sosial dalam bentuk tanggung jawab sosial kepada stakeholdernya. Tanggung jawab sosial adalah komitmen perusahaan untuk terus-menerus bertindak secara etik, beroperasi berdasarkan hukum dan bermanfaat dalam upaya meningkatkan ekonomi, bersamaan dengan meningkatkan kualitas hidup dari para pekerja dan keluarganya, juga peningkatan kualitas hidup masyarakat setempat dan masyarakat secara luas (Wibisono dalam Siagian, 2010:64).

Elkington dalam Siagian (2010:49) mengatakan bahwa jika para pelaku usaha ingin aktivitasnya berjalan dengan baik, maka para pelaku usaha tidak boleh berorientasi pada satu fokus berupa keuntungan, melainkan harus tiga fokus yang

People

Planet Profit

Sumber: Elkington dalam Siagian 2010 Gambar 2.4

Triple Bottom Line

Gambar 2.4 menjelaskan bahwa suatu perusahaan tidak hanya dihadapkan pada unsur ekonomi yang diukur berdasarkan keadaan keuangan sebagai gambaran tingkat dan besarnya keuntungan perusahaan. Saat ini perusahaan dihadapkan pada tiga dasar tanggung jawab, yaitu selain mengejar keuntungan perusahaan (Profit), harus juga memperhatikan aspek sosial kesejahteraan masyarakat sekitarnya (People) serta pelestarian lingkungan (Planet).

Secara ekonomi Islam, tanggung jawab sosial juga dapat dijelaskan seperti berikut ini. Chapra dalam bukunya Islam dan Tantangan Ekonomi

(1999:8) mengatakan bahwa

“Tujuan strategi sistem ekonomi Islam didasarkan pada konsep-konsepnya sendiri mengenai kesejahteraan manusia (falah) dan kehidupan yang baik (hayat thayyibah) yang memberikan nilai sangat penting bagi persaudaraan dan keadilan sosioekonomi dan menuntut suatu kepuasan yang seimbang baik kebutuhan materi

Tujuan dan strategi ekonomi yang dilaksanakan bank syariah sejalan dengan yang dikemukakan oleh Chapra di atas. Bahwa ekonomi Islam menginginkan adanya kesejahteraan, keadilan, dan keseimbangan kebutuhan dalam segala aktivitas termasuk aktivitas perbankan.

Bank syariah dalam operasionalnya menjalankan setiap kegiatannya didasarkan pada prinsip syariah seperti yang dikemukakan dalam pasal 1 ayat 12 Undang-undang No.21 Tahun 2008 tentang Perbankan Syariah. Prinsip syariah menekankan bahwa pelaku ekonomi untuk selalu menjunjung etika dan moral hukum dalam kegiatan ekonomi. Realisasi dari konsep syariah, pada dasarnya sistem ekonomi/bank syariah memiliki tiga ciri yang mendasar, yaitu prinsip keadilan, menghindarkan kegiatan yang dilarang, serta memperhatikan aspek kemanfaatan (Zainuddin Ali, 2008:20).

Selain sebagai badan usaha yang menjalankan bisnis, Rivai dan Arifin (2010:210) mengatakan bank syariah juga turut aktif dalam kegiatan sosial melalui berbagai kegiatan antara lain:

a) Mempunyai divisi yang menerima dan menyalurkan zakat, infak, dan

sedekah.

b) Memberikan pinjaman kebajikan tanpa bunga (qardhul hasan)

c) Menyisihkan sebagian laba untuk kegiatan sosial,seperti memberikan beasiswa.

Pada saat pengembalian pinjaman, si peminjam mengembalikan pinjaman dengan sama jumlah yang sama. Apabila tidak mampu membayar, si peminjam tidak boleh diberikan sanksi. Karena prinsip kerelaan hati inilah, maka bank syariah satu-satunya lembanga keuangan yang rela membantu masyarakat yang membutuhkan.

Penelitian pada bank syariah banyak yang hanya terfokus pada penelitian terhadap kinerja bisnis dan keuangan. Padahal sistem yang dilakukan oleh bank syariah lebih unik karena adanya kinerja sosial yang dilakukannya demi terwujudnya tujuan sistem ekonomi Islam dalam rangka mewujudkan kesejahteraan masyarakat. Karakter unik ini yang mendukung pakar perbankan syariah Internasional untuk melakukan evaluasi terhadap kinerja sosial pada bank syariah. Hal ini senada dengan penelitian yang dilakukan oleh Hameed,dkk (2004) yang menggunakan konsep muhasabah. Muhasabah merupakan representasi yang mendasar dari evaluasi kinerja, yang bisa diterapkan untuk individu atau perusahaan. Hal ini kemudian menjadi landasan filosofis penting mengapa perlu dilakukan evaluasi kinerja bagi bank syariah, termasuk kinerja sosialnya yang digunakan bank syariah sebagai kontrol pengukur yang dapat membantu kinerja bank syariah di masa yang akan datang.

1. Long Term Loan Ratio (LTA)

2. Government Bond Investment Ratio (GBD) 3. Mudarabah-Musharakah Ratio (MM/L).

Hameed, et al. (2004) dengan judul penelitian Alternative Disclosure dan Performance for Islamic Bank’s, merumuskan apa yang disebut “Islamicity Performance Index”. Dalam metode pengukuran kinerja bagi

bank syariah tersebut rasio keuangan yang digunakan antara lain: 1. Profit Sharing Ratio (Mudarabah+Musyarakah/Total Financing) 2. Zakat Performance Ratio (Zakat/Net Asset)

3. Equitable Distribution Ratio

4. Directors-Employees Welfare Ratio (Average directors’remuneration/Average

employees’ welfare)

5. Islamic Investment vs Non-Islamic Investment Ratio

6. Islamic Income vs Non-Islamic Income Ratio.

Penelitian yang dilakukan Hameed, et al. (2004) dilakukan pada bank kinerja Bank Islam Malaysia Berhad (BIMB) dan Bahrain Islamic Bank (BIB).

Islamicity Performance Index yang digunakan menghitung seberapa besar kinerja sosial yang dilakukan oleh kedua bank syariah tersebut.

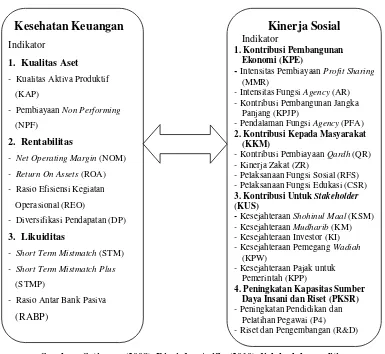

Stakeholder (KUS), dan Peningkatan Kapasitas SDI dan Riset (PKSR). Adapun penjelasan dari penelitian kinerja sosial tersebut adalah sebagai berikut.

1. Kontribusi Pembangunan Ekonomi (KPE)

Kontribusi Pembangunan Ekonomi (KPE) bertujuan untuk menilai peran perbankan syariah dalam pembangunan ekonomi bagi umat dan masyarakat secara umum. Pembangunan adalah suatu proses yang kompleks: kondisi ekonomi, politik, religius, sosial dan kultural yan menguntungkan (Manan, 1997:380). Evaluasi KPE dihitung dari aspek Intensitas Pembiayaan Profit Sharing (MMR), Intensitas Fungsi Agency (AR), Kontribusi Pembangunan Jangka Panjang (KPJP), dan Pendalaman Fungsi Agency (PFA).

1.1 Intensitas Pembiayaan Profit Sharing (MMR)

Rasio intensitas pembiayaan profit sharing atau mudharabah-musyarakah

ratio (MMR) digunakan untuk mengukur besarnya fungsi intermediasi bank syariah melalui penyaluran dana dengan akad profit sharing. Hameed, dkk (2004) menyatakan bahwa sasaran utama dari bank syariah adalah profit sharing, sehingga bank syariah harus bisa melihat seberapa besar profit sharing

yang ia dapatkan. Perhitungan rasio ini dapat dilakukan sebgai berikut: MMR =

X 100%

Kriteria penilaian peringkat untuk rasio MMR adalah: Peringkat 1 = MMR >

50%; Peringkat 2 = 40% < MMR ≤ 50%; Peringkat 3 = 30% < MMR ≤ 40%;

Peringkat 4 = 20% < MMR ≤ 30%; dan Peringkat 5 = MMR ≤ 20%.

1.2 Rasio Intensitas Fungsi Agency (AR)

Perhitungan rasio intensitas fungsi agency (AR) pada bank syariah digunakan untuk mengukur besarnya fungsi agency bank syariah dalam menghimpun dana investasi masyarakat. Dana investasi masyarakat ini berupa dana pihak ketiga (DPK) profit sharing yang dikumpulkan dari tabungan dan deposito mudharabah dengan menggunakan metode bagi hasil (profit sharing). Untuk menghasilkan nilai dari rasio AR ini, DPK profit sharing dibagi dengan DPK total.

AR =

X 100%

Semakin besar AR menunjukkan bahwasanya peran bank syariah untuk mendorong masyarakat berinvestasi cukup baik, demikian juga sebaliknya jika nilai AR semakin kecil maka peranan bank syariah untuk mendorong masyarakat berinvestasi rendah. Kriteria penilaian peringkat untuk rasio AR yang digunakan adalah: Peringkat 1 = AR > 90%; Peringkat 2 = 80%

< AR ≤ 90%; Peringkat 3 = 70% < AR ≤ 80%; Peringkat 4 = 60% < AR ≤ 70%;

dan Peringkat 5 = AR ≤ 60%.

1.3 Kontribusi Pembangunan Jangka Panjang (KPJP)

pertumbuhan yang bersifat berkelanjutan serta memberikan efek multiplikasi yang besar dan berdaya jangka waktu jauh sehingga memberi manfaat yang lebih luas.

KPJP =

X 100%

Pembiayaan jangka panjang dihitung berdasarkan piutang murabahah, pembiayaan qard, mudharabah, musyarakah, dan juga aktiva ijarah

selama 5 tahun dan dibagi dengan total aset yang dimiliki bank syariah tersebut. Semakin besar rasio KPJP menunjukkan semakin baik peranan bank syariah dalam mendukung pembangunan ekonomi nasional, demikian juga sebaliknya. Kriteria penilaian peringkat untuk rasio KPJP adalah: Peringkat 1 =

KPJP > 15%; Peringkat 2 = 12% < KPJP ≤ 15%; Peringkat 3 = 9% < KPJP ≤

12%; Peringkat 4 = 6% < KPJP ≤ 9%; dan Peringkat 5 = KPJP ≤ 6%. 1.4 Rasio Pendalaman Fungsi Agency (PFA)

Rasio pendalaman fungsi agency (PFA) merupakan pendalaman dari rasio AR yang telah dibahas di atas. Rasio PFA ini adalah DPK profit sharing yang dihimpun dalam bentuk deposito mudharabah ditambahkan dengan obligasi

mudharabah atau musyarakah yang dikeluarkan oleh bank syariah. Deposito dan obligasi mudharabah dipilih karena memiliki jangka waktu yang lebih panjang dibandingkan dengan tabungan mudharabah. Untuk menghasilkan nilai dari rasio PFA ini, nilai deposito dan obligasi mudharabah dibagi dengan total kewajiban.

PFA =

Semakin besar rasio PFA menunjukkan bahwasannya peran bank syariah untuk mendorong masyarakat berinvestasi dengan jangka waktu yang lebih panjang cukup baik, demikian juga sebaliknya sehingga pembangunan ekonomi lebih luas dilakukan. Kriteria penilaian peringkat untuk rasio PFA adalah: Peringkat 1 = PFA > 70%; Peringkat 2 = 60% < PFA ≤ 70%; Peringkat 3 = 50% < PFA ≤

60%; Peringkat 4 = 40% < PFA ≤ 50%; dan Peringkat 5 = PFA ≤ 40%.

2. Kontribusi Kepada Masyarakat (KKM)

Kontribusi Kepada Masyarakat memperlihatkan seberapa besar peranan bank syariah kepada masyarakat secara langsung. Peranan kepada masyarakat ini diwujudkan dalam bentuk distribusi zakat, memberikan pembiayaan kebajikan (qardh), dan dana sosial lainnya. Penelitian KKM bank syariah dinilai dari aspek Rasio Pembiayaan Qardh (QR), Rasio Kinerja Zakat (ZR), Rasio Pelaksanaan Fungsi Sosial (RFS), dan Rasio Pelaksanaan Fungsi Edukasi (CSR).

2.1 Rasio Pembiayaan Qardh (QR)

Rasio Qardh menggambarkan seberapa besar kontribusi bank syariah dalam membantu masyarakat yang membutuhkan dengan cara menyaulurkan dana kebajikan. Besarnya QR dihitung dengan cara membandingkan dana qardh dengan total pembiayaan yang dikeluarkan oleh bank syariah.

QR =

X 100%

Peringkat 2 = 3% < QR < 5%; Peringkat 3 = 2% < QR < 3%; Peringkat 4 = 1% < QR < 2%; dan Peringkat 5 = QR < 1%.

2.2 Rasio Kinerja Zakat (ZR)

Rasio Zakat (ZR) menggambarkan besarnya kontribusi zakat yang dikeluarkan oleh bank syariah. Mannan (1997:248) menyebutkan zakat

dipandang sebagai bentuk kewajiban keagamaan terpenting yang dikenakan kepada umat Islam. Zakat dipandang sebagai bentuk ibadah yang tidak dapat digantikan oleh model sumber pembiayaan apa pun dan di mana pun juga.

Zakat juga dapat menciptakan distribusi pendapatan dan mengekang laju inflasi. ZR dapat dihitung dengan menggunakan rumus berikut:

ZR =

X 100%

Semakin tinggi komponen ZR mengindikasikan zakat performance

bank syariah yang baik. Kriteria penilaian peringkat untuk ZR adalah: Peringkat 1 = ZR > 2,5%; Peringkat 2 = 2% < ZR < 2,5%; Peringkat 3 = 1,5% < ZR < 2%; Peringkat 4 = 1% < ZR < 1,5%; dan Peringkat 5 = ZR < 1%.

2.3 Rasio Pelaksanaan Fungsi Sosial (RFS)

Rasio Pelaksanaan Fungsi Sosial (RFS) memperlihatkan seberapa besar pelaksanaan fungsi sosial yang dilaksanakan oleh bank syariah. Perhitungan RFS dapat dilakukan dengan cara berikut:

RFS =

X 100%

Peringkat 4 = 5% < RFS < 10%; dan Peringkat 5 = RFS < 5%. Semakin besar RFS menunjukkan semakin baik pelaksanaan fungsi sosial bank syariah.

2.4 Rasio Pelaksanaan Fungsi Edukasi (CSR)

Rasio pelaksanaan fungsi edukasi (CSR) memperlihatkan seberapa besar peranan bank syariah dalam mengembangkan kualitas sumberdaya manusia di sekitarnya. Rasio ini dihung dengan cara sebgai berikut.

CSR =

X 100%

Semakin besar rasio CSR maka semakin besar juga bank syariah berperan dalam kegiatan mengembangkan edukasi masyarakat. Kriteria penilaian peringkat untuk rasio CSR adalah: Peringkat 1 = CSR > 7%; Peringkat 2 = 5% < CSR < 7%; Peringkat 3 = 3% < CSR < 5%; Peringkat 4 = 2% < CSR < 3%; dan Peringkat 5 = CSR < 2%.

3. Kontribusi Untuk Stakeholder (KUS)

Kontribusi Untuk Stakeholder (KUS) dimaksudkan untuk menilai kontribusi langsung perbankan syariah kepada pihak-pihak yang berkepentingan atau stakeholder terdekat. Yang termasuk dalam stakeholder

terdekat adalah Pemegang Saham (Shareholder/Sohibul Maal); Manajemen dan Pegawai Bank Syariah (Mudharib); Pemilik Rekening Tabungan dan Deposito Mudharabah (Investor); Pemilik Rekening Giro dan Tabungan

Kesejahteraan Mudharib (KM), Kesejahteraan Investor (KI), Kesejahteraan Pemegang Wadiah (KPW), dan Kontribusi Pajak untuk Pemerintah (KPP). 3.1 Rasio Kontribusi Untuk Kesejahteraan Sohibul Maal (KSM)

Rasio kontribusi bank syariah terhadap peningkatan kesejahteraan Sohibul Maal (KSM) digunakan untuk mengukur besarnya keuntungan dari bank syariah yang dapat dinikmati oleh pemegang saham yang biasanya ditandai dengan meningkatnya laba yang ditahan oleh perusahaan. Perhitungan rasio KSM dapat dilakukan dengan cara berikut.

KSM =

X 100%

Semakin tinggi komponen ini memperlihatkan kontribusi bank syariah atas peningkatan kesejahteraan Sohibul Maal yang baik. Kriteria penilaian peringkat untuk rasio KSM adalah: Peringkat 1 = KSM > 15%; Peringkat 2 = 12% < KSM < 15%; Peringkat 3 = 9% < KSM < 12%; Peringkat 4 = 6% < KSM < 9%; dan Peringkat 5 = KSM < 6%.

3.2 Rasio Alokasi Kesejahteraan Mudharib (KM)

Rasio alokasi kesejahteraan mudharib (KM) digunakan untuk mengukur besarnya jumlah alokasi pendapatan operasional bank syariah yang dinikmati oleh manajemen dan pegawai dalam bentuk gaji dan tunjangan lainnya. Perhitungan rasio KM dapat dilakukan sebagai berikut

KM =

X 100%

syariah semakin baik. Kriteria penilaian peringkat untuk rasio KM adalah: Peringkat 1 = KM > 15%; Peringkat 2 = 12% < KM < 15%; Peringkat 3 = 9% < KM < 12%; Peringkat 4 = 6% < KM < 9%; dan Peringkat 5 = KM < 6%.

3.3 Rasio Kontribusi Atas Kesejahteraan Investor (KI)

Yang dimaksud dengan investor adalah nasabah yang memiliki rekening tabungan serta rekening deposito mudharabah. Rasio ini menghitung seberapa besar keuntungan yang diperoleh oleh investor dilihat dari jumlah bagi hasil yang diterima. Perhitungan rasio Ki dapat dihitung dengan cara berikut ini.

KI =

X 100%

Semakin tinggi rasio KI memperlihatkan kontribusi bank syariah atas peningkatan kesejahteraan Investor yang baik. Kriteria penilaian peringkat untuk rasio KI adalah: Peringkat 1 = KI > 8%; Peringkat 2 = 6% < KI < 8%; Peringkat 3 = 4% < KI < 6%; Peringkat 4 = 2% < KI < 4%; dan Peringkat 5 = KI < 2%.

3.4 Rasio Kontribusi Untuk Kesejahteraan Pemegang Wadiah (KPW)

KPW =

X 100%

Kriteria penilaian peringkat untuk rasio KPW adalah: Peringkat 1 = KPW > 1,5%; Peringkat 2 = 1,2% < KPW < 1,5%; Peringkat 3 = 0,9% < KPW < 1,2%; Peringkat 4 = 0,6% < KPW < 0,9%; dan Peringkat 5 = KPW < 0,6%.

3.5 Rasio Kontribusi Pajak Untuk Pemerintah (KPP)

Bank syariah juga wajib membayar pajak kepada pemerintah. Rasio KPP ini memperlihatkan besarnya pajak yang diterima oleh pemerintah dari bank syariah sebagai wajib pajak. Rasio Kontribusi Pajak Untuk Pemerintah dapat dihitung dengan cara berikut ini.

KPP =

X 100%

Kriteria penilaian peringkat untuk rasio KPP adalah: Peringkat 1 = KPP > 7%; Peringkat 2 = 5% < KPP < 7%; Peringkat 3 = 4% < KPP < 5%; Peringkat 4 = 3% < KPP < 4%; dan Peringkat 5 = KPP < 3%.

4. Peningkatan kapasitas SDI dan Riset (PKSR)

4.1 Peningkatan Pendidikan dan Pelatihan Pegawai (P4)

Peningkatan Pendidikan dan Pelatihan Pegawai (P4) dinilai dengan tujuan untuk mengetahui seberapa besar peranan dari bank syariah dalam meningkatkan kualitas SDI yang dimilikinya. Peningkatan kualitas ini diharapkan dapat meningkatkan kemampulabaan yang dihasilkan oleh bank syariah. Perhitungan rasio P4 dapat dihitung dengan cara:

P4 =

X 100%

Kriteria penilaian peringkat untuk rasio P4 adalah: Peringkat 1 = P4 >

15%; Peringkat 2 = 12% < P4 ≤ 15%; Peringkat 3 = 9% < P4 ≤ 12%;

Peringkat 4 = 6% < P4 ≤ 9%; dan Peringkat 5 = P4 ≤ 6%. 4.2 Riset dan Pengembangan (R&D)

Rasio riset dan pengembangan (R&D) digunakan untuk mengukur seberapa besar kontribusi bank syariah dalam melakukan riset dan pengembangan terhadap institusi perbankan mereka. Perbankan dituntut untuk semakin aktif dalam melakukan inovasi produk-produk yang menjadi nilai unggul dibandingkan dengan produk institusi perbankan yang sejenis. Untuk menghitung rasio Riset dan Pengembangan dapat dilakukan dengan cara sebagai berikut.

R&D =

X 100%

2.1.5 Penilaian Kinerja Sosial Bank Syariah

Setelah dilakukan penilaian terhadap komponen penilaian kinerja sosial bank syariah, maka dibuat perhitungan berdasarkan pembobotan untuk masing indikator. Di bawah ini terdapat pembobotan untuk masing-masing faktor penentu kinerja sosial bank syariah.

Tabel 2.5

Bobot Penilaian Komponen Kinerja Sosial

Keterangan Bobot

Kontribusi Pembangunan Ekonomi (KPE) 25% Kontribusi Kepada Masyarakat (KKM) 25% Kontribusi Untuk Stakeholder (KUS) 25% Peningkatan Kapasitas SDI dan Riset (PKSR) 25%

Sumber: Setiawan (2007)

Kemudian diberikan penilaian terhadap komponen kinerja sosial yang telah dihitung di atas. Peringkat 1 mendapatkan angka kredit 100, Peringkat 2 memiliki angka kredit 80, peringkat 3 mendapat angka kredit 60, peringkat 4 mendapatkan angka kredit 40 dan yang terakhir peringkat 5 mendapat angka 20. Berikut ini disajikan peringkat kinerja sosial bank syariah yang disesuaikan dengan ketetapan BI (2007).

Tabel 2.6

Predikat Kinerja Sosial Bank Syariah

Nilai Kredit Predikat

81 – 100 Sangat Baik

66 <81 Baik

51 < 66 Kurang Baik

0 < 51 Tidak Baik

2.2 Penelitan Terdahulu

Penelitian terdahulu dilakukan oleh Samad dan Hassan pada tahun 2000

dengan judul “ The Performance of Malaysian Islamic Bank During 1984-1997:

An Exploratory Study “. Penelitian ini bertujuan untuk membandingkan kinerja Bank Islam Malaysia Berhad (BIMB) dengan Bank Pertanian serta Bank Perwira Affin. Penelitian ini menggunakan rasio-rasio profitabilitas dan komitmen pembangunan ekonomi dalam perbandingannya. Rasio profitability yang digunakan antara lain: Return on Asset (ROA), Return on Equity (ROE) dan

Profit Expense Ratio (PER). Rasio liquidity mencakup Cash Deposit Ratio

(CDR), Loan Deposit Ratio (LDR), Current Ratio (CR), dan Current Asset Ratio (CAR). Berikutnya rasio risk and solvency mencakup Debt equity ratio

(DER), Debt to total asset ratio (DTAR), Equity multiplier (EM), dan Loan to deposit ratio (LDR). Sedangkan rasio pembangunan ekonomi yang digunakan adalah digunakan Long term loan ratio (LTA), Government Bond Investment ratio

Namun, kontribusi BIMB terhadap pembangunan tidak lebih baik dibandingkan dengan kelompok bank konvensional, meski F-value tidak signifikan (ditunjukkan oleh GBD, LTA dan MM/L).

Penelitian selanjutnya dilakukan oleh Hameed, et al. Tahun 2004.

Penelitian yang berjudul “Alternative Disclosure and Performance for Islamic

Bank’s “. Penelitian ini melengkapi penelitian yang dilakukan oleh Samad dan

Hassan (200). Pada penelitian ini, Hameed, et al. bertujuan untuk mengevaluasi kinerja Bank Islam Malaysia Berhad (BIMB) dan Bahrain Islamic Bank. Penelitian ini menggunakan Islamicity Performance Index, dengan menggunakan Profit sharing ratio (Mudarabah+Musyarakah/Total financing), Zakat performance ratio (Zakat/Net Asset), Equitable distribution ratio, Directors-Employees welfare ratio, Islamic Investment vs Non-Islamic Investment ratio, dan Islamic Income vs Non-Islamic Income ratio. Rasio ini digunakan untuk menilai kinerja sosial dari kedua bank tersebut. Hasil dari penelitian ini menunjukkan bahwa BIMB memiliki peringkat kinerja sosial yang lebih baik dibanding dengan Bahrain Islamic Bank.

Stakeholder (KUS), Peningkatan Kapasitas SDI dan Riset (PKSR) serta Distribusi Pembangunan Ekonomi (DPE). Hasil dari penelitian ini adalah bahwa periode 2003-2007, kesehatan finansial BMI lebih baik dari BSM. Namun, untuk kinerja sosial BSM masih lebih baik dibandingkan BMI.

2.3 Kerangka Konseptual

Kerangka konseptual adalah pondasi utama dimana sepenuhnya proyek penelitian ditujukan, dimana hal ini merupakan jaringan hubungan antara variabel masalah yang telah diidentifikasikan melalui wawancara, observasi, dan survey. (Kuncoro,2009:52). Kerangka konseptual merupakan kesimpulan sementara dari tinjauan teoritis yang mencerminkan adanya hubungan antara variabel yang diteliti.

Kualitas aset (Assets Quality) adalah menilai jenis-jenis aset yang dimiliki bank, agar sesuai dengan yang ditetapkan oleh Bank Indonesia dengan membandingkan antara Kualitas Aktiva Produktif (KAP) yang diklasifikasikan terhadap total aktiva produktif sehingga dapat diketahui ttingkat kemungkinan diterimanya kembali dana yang telah ditanam pada pembiyaan (Rivai dan Arifin, 2010:857). Tujuan dari penilaian kualitas aset untuk memastikan kualitas aset bank serta mencegah terjadinya kemerosotan kualitas aset dan nilai aset.

Rivai dan Arifin (2010:865) mengatakan rentabilitas menggambarkan kemampuan bank dalam meningkatkan labanya melalui semua kemampuan dan sumber yang ada sehingga diketahui mengukur tingkat efisiensi usaha dan profitabilitas yang dicapai oleh bank tersebut. Rentabilitas sering juga disebut dengan profitabilas usaha Ukuran untuk rentabilitas semakin kecil maka posisi bank dalam keadaan baik.

Penilaian likuiditas merupakan penilaian terhadap kemampuan bank dalam memelihara dan memenuhi kebutuhan likuiditas yang memadai dan kecukupan manajemen risiko likuiditas (Rivai dan Arifin, 2010:870). Suatu bank syariah dikatakan likuid apabila aset lancar yang dimiliki bank syariah lebih besar dibandingkan dengan seluruh kewajibannya. Kasmir (2003:268) menambahkan rasio likuiditas adalah rasio untuk mengukur kemampuan bank dalam memenuhi kewajiban jangka pendeknya pada saat ditagih.

Kinerja sosial adalah aktivitas-aktivitas perusahaan dalam melaksanakan suatu bentuk tanggung jawab sosial selain melakukan kegiatan operasional

Jawab Sosial Perusahaan” menyatakan bahwa kinerja sosial adalah tanggung

jawab moral suatu perusahaan terhadap para strategic stakeholdersnya, terutama terhadap komunitas atau masyarakat disekitar wilayah kerja atau operasinya Tanggung jawab sosial perusahaan berperilaku etis dan berkontribusi terhadap pembangunan ekonomi yang berkelanjutan dengan tetap mengedepankan peningkatan kualitas hidup karyawan beserta keluarganya, komunitas lokal dan masyarakat luas yang nantinya akan diaplikasikan melalui strategi perusahaan (Iryanie, 2008).

Fungsi bank syariah sebagai lembaga sosial mempunyai fungsi sebagai pengelola dana sosial untuk menghimpun dan menyalurkan zakat, infak, dan sedekah, serta penyaluran qardhul hasan (pinjaman kebajikan). Kinerja sosial dihitung dengan menggunakan lima komponen, yaitu Kontribusi Pembangunan Ekonomi (KPE), Kontribusi Kepada Masyarakat (KKM), Kontribusi Untuk

Stakeholder (KUS), Peningkatan Kapasitas Sumber Daya Insani dan Riset (PKSR) serta Distribusi Pembangunan Ekonomi (DPE).

Kemudian penilaian baik atau tidak baiknya suatu bank berdasarkan kinerja keuangan dan kinerja sosialnya ditetapkan berdasarkan ketetapan Bank Indonesia (2007). Rivai dan Arifin (2010:849) juga melampirkannya dengan diklasifikasikan dalam predikat sangat baik (81-100), baik (66<81), kurang baik (51<66), tidak baik (0<51).

Sumber : Setiawan (2008), Rivai dan Arifin (2010) diolah oleh peneliti Gambar 2.5

Kerangka Konseptual Penelitian

2.4Hipotesis

Hipotesis merupakan jawaban yang sifatnya sementara atas rumusan masalah (Sugiyono,2003:51). Berdasarkan permasalahan yang telah dirumuskan

sebelumnya, maka hipotesis dari penelitian ini sebagai berikut : “Kesehatan

keuangan berhubungan positif terhadap kinerja sosial bank umum syariah di

Indonesia.”

- Short Term Mistmatch Plus

(STMP)

- Intensitas Pembiayaan Profit Sharing

(MMR)

- Intensitas Fungsi Agency (AR) - Kontribusi Pembangunan Jangka

Panjang (KPJP)

- Pendalaman Fungsi Agency (PFA) 2. Kontribusi Kepada Masyarakat

(KKM)

- Kontribusi Pembiayaan Qardh (QR) - Kinerja Zakat (ZR)

- Pelaksanaan Fungsi Sosial (RFS) - Pelaksanaan Fungsi Edukasi (CSR) 3. Kontribusi Untuk Stakeholder (KUS)

- Kesejahteraan Shohinul Maal (KSM)

- Kesejahteraan Mudharib (KM)

- Riset dan Pengembangan (R&D)