ABSTRACT

TESTING METHODS CONSUMPTION CAPITAL ASSET PRICING MODEL (CCAPM) TO DETERMINE RETURN AND RISK THE

COMPANIES LISTED IN INDEX LQ-45

by

BOBBY CRISTIAN EFFENDY

The purpose of the research is to determine validity of the model Consumption Capital Asset Pricing Model (CCAPM) in determining the return and risk in stocks that into the optimal portfolio. Sampling was done by purposive sampling criteria forming stock LQ-45 during the research period. Analysis using a simple two-step regression where in the first pass regression using the variable Real Retail Sales Index (IPE) as independent variables and stock returns as dependent variable. The first regression results is the consumption beta is used as the independent variable and regressed to the mean return as dependent variable. The results showed that consumption of beta R square as independent variables can only explain 13.78% mean return movement patterns. Used an alpha value of 0.10 and a significance f level of 0.04744 the models produced a significant. T stat of 2.076972 is greater than t table 1.701 shows the results significant. So beta consumption significantly the mean stock return over the study period and CCAPM models can be used to determine the return and risk. There are 10 stocks that into the optimal portfolio with a return rate of 43.02422% and the level of risk of 12.4038879%.

ABSTRAK

PENGUJIAN METODE CONSUMPTION CAPITAL ASSET PRICING

MODEL (CCAPM) DALAM MENENTUKAN RETURN DAN RISIKO PADA PERUSAHAAN YANG TERDAFTAR DI INDEKS LQ-45

Oleh

BOBBY CRISTIAN EFFENDY

Tujuan penelitian ini adalah untuk mengetahui valid atau tidaknya model Consumption Capital Asset Pricing Model (CCAPM) dalam menentukan return dan risiko pada saham-saham yang masuk ke dalam portofolio optimal. Pengambilan sampel dilakukan dengan cara purposive sampling dengan kriteria saham pembentuk Indeks LQ-45 selama periode penelitian. Teknik analisis data menggunakan dua tahap regresi sederhana di mana dalam regresi tahap pertama menggunakan variabel Indeks Riil Penjualan Eceran (IPE) sebagai variabel independen dan return saham sebagai variabel dependen. Dari hasil regresi tahap pertama akan menghasilkan beta konsumsi yang dijadikan variabel independen dan diregresikan dengan mean return sebagai variabel dependen. Hasil penelitian menunjukkan bahwa r square beta konsumsi sebagai variabel independen hanya mampu menjelaskan 13,78% pola pergerakan mean return. Nilai alfa yang digunakan sebesar 0,10 dan tingkat significance f sebesar 0,04744 maka model yang dihasilkan signifikan (significance f < alfa adalah signifikan). T stat sebesar 2,076972 lebih besar dari t tabel sebesar 1,701 menunjukkan hasil yang signifikan. Jadi beta konsumsi berpengaruh signifikan terhadap mean return saham selama periode penelitian dan model CCAPM dapat digunakan untuk menentukan return dan risiko. Terdapat 10 saham yang masuk ke dalam portofolio optimal dengan tingkat return sebesar 43,02422% dan tingkat risiko sebesar 12,4038879%.

PENGUJIAN METODE CONSUMPTION CAPITAL ASSET PRICING MODEL (CCAPM) DALAM MENENTUKAN RETURN DAN RISIKO PADA

PERUSAHAAN YANG TERDAFTAR DI INDEKS LQ-45

Oleh

Bobby Cristian Effendy

Skripsi

Sebagai Salah Satu Syarat untuk Mencapai Gelar SARJANA ADMINISTRASI BISNIS

Pada

Jurusan Ilmu Administrasi Bisnis

Fakultas Ilmu Sosial dan Ilmu Politik Universitas Lampung

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK UNIVERSITAS LAMPUNG

Pengujian Metode Consumption Capital Asset Pricing Model

(CCAPM) dalam Menentukan Return dan Risiko pada

Perusahaan yang Terdaftar di Indeks LQ-45

(Skripsi)

Oleh

Bobby Cristian Effendy

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK

UNIVERSITAS LAMPUNG

BANDAR LAMPUNG

DAFTAR GAMBAR

Gambar Halaman

DAFTAR ISI

BAB II : TINJAUAN PUSTAKA... 10

2.1Investasi... 10

2.1.1 Pengertian Investasi ... 10

2.1.2 Tipe-Tipe Investasi Keuangan ... 12

2.1.3 Tujuan Investasi ... 14

2.1.4 Proses Keputusan Investasi ... 15

2.2Portofolio ... 17

2.2.1 Pengertian Portofolio ... 17

2.2.2 Tingkat Pengembalian (Return) ... 17

2.2.3 Risiko (Risk) ... 21

2.2.4 Portofolio yang Efisien ... 24

2.2.5 Portofolio yang Optimal ... 25

2.3Model Keseimbangan... 25

2.3.1 Capital Asset Pricing Model (CAPM)... 26

2.3.1.1 Beta ... 29

2.3.1.2 Return Aktiva Bebas Risiko ... 30

2.3.2 Consumption Capital Asset Pricing Model (CCAPM)... 31

2.3.2.1 Konsumsi ... 33

2.4Penelitian Terdahulu ... 33

3.3Jenis dan Sumber Data ... 43

3.4Teknik Pengumpulan Data ... 44

3.5Definisi Operasional Variabel ... 44

3.6Teknik Analisis Data ... 47

BAB IV : HASIL DAN PEMBAHASAN ... 53

4.1 Gambaran Umum Perusahaan ... 53

4.2 Hasil Penelitian ... 71

4.2.1 Pengujian Consumption Capital Asset Pricing Model (CCAPM) ... 71

4.2.2 Analisis Consumption Capital Asset Pricing Model (CCAPM) ... 82

4.3 Pembahasan ... 94

4.3.1 Pembahasaan Pengujian Consumption Capital Asset Pricing Model (CCAPM) ... 95

4.3.2 Pembahasan Penentuan Return dan Risiko Portofolio Optimal dengan Menggunakan Metode CCAPM ... 99

4.4 Keterbatasan Peneliti ... 105

BAB V : KESIMPILAN DAN SARAN ... 106

5.1 Kesimpulan ... 106

5.2 Saran ... 107

DAFTAR PUSTAKA ... 108

DAFTAR TABEL

Tabel Halaman

Tabel 1.1 Data Return dan Risiko Saham Anggota Indeks LQ-45

periode 2010-2012 ... 3

Tabel 2.1 Penelitian Terdahulu ... 35

Tabel 3.1 Saham Pembentuk Indeks LQ-45 yang Selalu Tercatat Selama Periode 2010-2012 ... 42

Tabel 3.2 Ringkasan Definisi Operasional dan Variabel Penelitian ... 46

Tabel 4.1 Sampel Penelitian ... 53

Tabel 4.2 Statistik Deskriptif Return saham-saham Emiten yang Termasuk dalam Indeks LQ-45 Selama Periode 2010-2012 ... 73

Tabel 4.3 Total Indeks Riil Penjualan Eceran ... 74

Tabel 4.4 Statistik Deskriptif Indeks Riil Penjualan Eceran ... 75

Tabel 4.5 Hasil Pengujian Regresi Tahap Pertama ... 76

Tabel 4.6 Mean Return Saham-Saham yang Termasuk dalam Indeks LQ-45 dan Beta Konsumsi ... 81

Tabel 4.7 Hasil Pengujian Regresi Tahap Kedua... 82

Tabel 4.8 Return Ekspektasian dan Risiko Saham Individual ... 85

Tabel 4.9 Return dan Risiko Pasar ... 87

Tabel 4.10 Beta Konsumsi dan Alpha Sekuritas ... 88

Tabel 4.11 Perhitungan Kesalahan Residu dan Varian Kesalahan Residu ... 91

Tabel 4.12 Perhitungan Excess Return to Beta (ERB) ... 92

Tabel 4.13 Titik Pembatas (Cut Off Point) ... 93

Tabel 4.14 Proporsi Saham dalam Portofolio Optimal ... 95

Tabel 4.15 Perhitungan Return Portofolio ... 96

BAB I

PENDAHULUAN

1.1 Latar Belakang

Melihat keadaan perekonomian Indonesia yang tidak stabil pada beberapa tahun terakhir ini tentu sangat membuat khawatir para investor yang ingin dan sedang berinvestasi di Indonesia. Penyebab-penyebab terjadinya ketidakstabilan perekonomian di Indonesia ini antara lain karena perubahan perekonomi dunia yang begitu cepat dan tidak dapat diperkirakan oleh para investor maupun pakar ekonomi.

Perubahan nilai tukar rupiah terhadap dollar Amerika juga sangat mempengaruhi ketidakstabilan perekonomian Indonesia. Seperti yang kita ketahui, nilai tukar dollar terhadap rupiah telah menembus angka dua belas ribu seratus enam puluh rupiah per dollar Amerika (Kompas.com, 2014). Hal ini membuat Bank Indonesia mengeluarkan kebijakan untuk menaikan BI rate untuk mendorong pertumbuhan ekonomi di Indonesia.

Upaya yang dilakukan oleh pemerintah dalam rangka mendorong pertumbuhan ekonomi Indonesia tentunya baik, namun upaya ini tentu tidak dapat dilakukan oleh pemerintah saja. Diperlukannya kesadaran masyarakat untuk dapat ikut membantu mendorong perekonomian Indonesia, antara lain dengan cara berinvestasi dalam pasar modal.

Investasi merupakan salah satu cara yang baik untuk para masyarakat dapat merangsang pertumbuhan ekonomi yang lebih baik lagi bagi Indonesia. Karena dengan adanya partisipasi dari masyarakat, maka akan semakin mempermudah pihak perusahaan maupun pemerintah memperoleh dana segar untuk mengembangkan usahanya demi kemajuan perekonomian Indonesia. Selain masyarakat, tidak menutup kemungkinan juga untuk para investor asing yang ingin menanamkan modalnya.

Investasi adalah komitmen atas sejumlah dana atau sumber dana lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan di masa datang. (Tandelilin, 2010). Seorang investor yang membeli sejumlah saham pada saat ini tentu mengharapkan keuntungan ataupun dividen dari hasil investasinya tersebut. Namun di samping itu para investor juga harus memperhatikan risiko dalam berinvestasi.

(2012) jika investor menginginkan return yang lebih tinggi, maka harus menanggung risiko yang lebih tinggi juga.

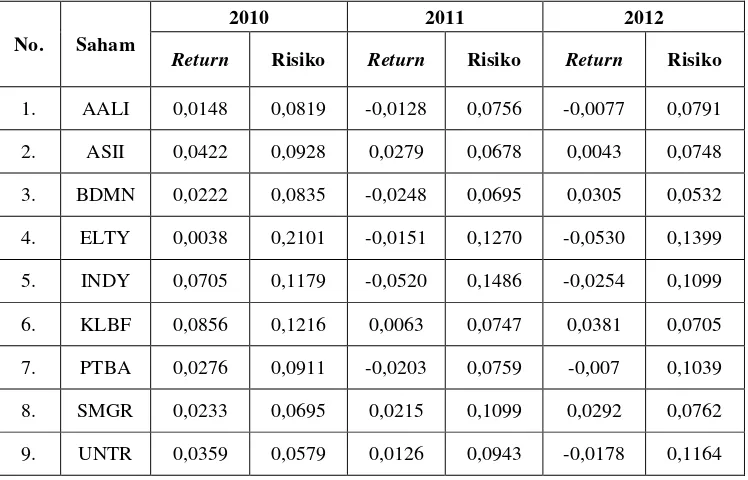

Tabel 1.1 Data Return dan Risiko Saham Anggota Indeks LQ-45 Periode 2010-2012

No. Saham

2010 2011 2012

Return Risiko Return Risiko Return Risiko

1. AALI 0,0148 0,0819 -0,0128 0,0756 -0,0077 0,0791

2. ASII 0,0422 0,0928 0,0279 0,0678 0,0043 0,0748

3. BDMN 0,0222 0,0835 -0,0248 0,0695 0,0305 0,0532

4. ELTY 0,0038 0,2101 -0,0151 0,1270 -0,0530 0,1399

5. INDY 0,0705 0,1179 -0,0520 0,1486 -0,0254 0,1099

6. KLBF 0,0856 0,1216 0,0063 0,0747 0,0381 0,0705

7. PTBA 0,0276 0,0911 -0,0203 0,0759 -0,007 0,1039

8. SMGR 0,0233 0,0695 0,0215 0,1099 0,0292 0,0762

9. UNTR 0,0359 0,0579 0,0126 0,0943 -0,0178 0,1164

Sumber : finance.yahoo.com (diakses 20 Februari 2014)

pada sektor industri dasar dan kimia, dan UNTR (United Tractors Tbk.) pada sektor perdagangan, jasa, dan investasi.

Berdasarkan tabel 1.1 dapat diketahui bahwa pada tahun 2010, saham AALI memiliki return saham sebesar 0,0148 dengan tingkat risiko sebesar 0,0819 kemudian pada tahun 2011 mengalami penurunan return menjadi -0,0128 dan diikuti oleh penurunan risiko pula menjadi 0,0756 dan pada tahun 2012 mengalami peningkatan return menjadi -0,0077 yang menyebabkan peningkatan risiko menjadi 0,0791.

Hal senada juga dialami oleh saham PTBA, pada tahun 2010 saham PTBA memiliki tingkat return sebesar 0,0276 dengan tingkat risiko sebesar 0,0911 namun pada tahun 2011 mengalami penurunan return menjadi -0,0203 dengan tingkat risiko 0,0759 kemudian mengalami peningkatan return kembali pada tahun 2012 menjadi -0,007 diikuti oleh kenaikan

risiko menjadi 0,1039.

namun diikuti dengan kenaikan risiko menjadi 0,0748. Hal ini juga terjadi pada saham BDMN, ELTY, INDY, KLBF, SMGR, dan UNTR.

Dari hasil data di atas menggambarkan bahwa setiap tingkat return dan risiko tidak akan selalu mengalami peningkatan atau penurunan setiap tahunnya dan akan selalu bergerak sesuai dengan bagaimana keadaan suatu perusahaan tersebut. Jika kita mau menentukan suatu investasi yang menjanjikan, kita tidak bisa hanya mengharapkan pada satu saham saja. Maka dari itu kita memerlukan portofolio saham. portofolio berarti kita tidak hanya menginvestasikan dana kita kepada satu saham saja melainkan kepada banyak saham supaya dapat memaksimalkan keuntungan yang kita peroleh.

Dalam menentukan portofolio saham yang akan dipilih tentu akan banyak terdapat kemungkinan yang akan diperoleh dari kombinasi saham yang ada di pasar modal. Dari situ pemodal harus menentukan portofolio efisien terlebih dahulu. Portofolio efisien adalah kombinasi yang bisa memberikan tingkat keuntungan yang sama dengan risiko yang lebih rendah, atau dengan risiko yang sama memberikan tingkat keungtungan yang lebih tinggi (Husnan, 2003).

untuk menentukan pengukur risiko yang relevan dan bagaimana hubungan antara risiko untuk setiap asset apabila pasar dalam keadaan seimbang. (Husnan 2003).

CAPM dalam waktu belakangan ini masih dianggap sebagai model yang dapat menjelaskan mengenai pengukuran risiko dan expected return. Namun beberapa hasil pengujian empiris telah melemahkan metode CAPM ini. Antara lain adalah banyaknya asumsi-asumsi yang digunakan kurang realistis dalam pengaplikasian model CAPM.

Dalam jurnal Ramdhani dan Rahardjo (2012), model CAPM dikatakan gagal karena satu kemungkinan bahwa kegagalan spesifikasi statistik untuk memperhitungkan efek waktu berbagai peluang investasi dalam perhitungan asset itu. Model penetapan harga asset antar waktu yang paling menonjol diantaranya adalah CAPM berorientasi konsumsi (CCAPM), dikembangkan oleh Breeden (1979).

Lucas (1978) dalam Saleh (2010) mengawali pembentukkan modelnya dengan mengasumsikan seorang investor yang mempunyai pilihan antara konsumsi atau berinvestasi pada portofolio dengan memaksimumkan expected intertemporal utility. Investor tersebut mempunyai pilihan atas

tersebut. Selanjutnya pada waktu t + 1, ia akan memperoleh return dari hasil invetasinya, yang merupakan marginal benefit yang diperoleh pada waktu t + 1.

Dari pandangan tersebut, terungkap adanya hubungan antara expected return dari investasi dengan pertimbangan tingkat konsumsi optimal

investor pada saat ini maupun mendatang. Dengan kata lain, investasi yang dilakukan oleh investor sekarang, dengan suatu pengorbanan pada konsumsi saat ini, mempunyai tujuan untuk mendapatkan return guna mencapai tingkat konsumsi yang optimal di masa depan.

Dalam CCAPM risiko dikaitkan dengan tingkat penyimpangan pada tingkat konsumsi dan bukan dikaitkan dengan risiko pasar. CCAPM melihat risiko sekuritas diukur dengan sensitivitas suatu sekuritas terhadap perubahan konsumsi investor. Besarnya tingkat sensitivitas return suatu aset dengan perubahan konsumsi agregat diukur dengan beta konsumsi

Berdasarkan penjelasan di atas maka penulis tertarik untuk melakukan penelitian penentuan return dan risiko dengan menggunakan model CCAPM dengan menggunakan data sekunder indeks LQ-45 yang terdapat di bursa efek Indonesia. Maka judul penelitian ini adalah: “Pengujian Metode Consumption Capital Asset Pricing Model (CCAPM) dalam Menentukan Return dan Risiko Pada Perusahaan yang terdaftar di Indeks LQ-45.”

1.2 Rumusan Masalah

Berdasarkan uraian latar belakang tersebut, maka permasalahan yang dapat dirumuskan dalam penelitian ini adalah:

1. Apakah model CCAPM yang dikembangkan oleh Breeden (1989) terhadap penentuan return dan risiko dapat digunakan atau valid? 2. Berapakah nilai return dan risiko portofolio optimal dari saham-saham

perusahaan yang akan terbentuk menggunakan model CCAPM yang terdapat pada indeks LQ-45?

1.3 Tujuan Penelitian

Berdasarkan uraian latar belakang dan rumusan masalah di atas, maka tujuan penelitian ini adalah:

1. Mengetahui valid atau tidaknya model CCAPM ini.

1.4 Manfaat Penelitian

Adapun manfaat penelitian ini sebagai berikut: 1. Manfaat Teoritis

a. Menambah pengetahuan dan memberikan pemahaman tentang manajemen keuangan khususnya mengenai model keseimbangan CCAPM baik bagi penulis maupun pihak lain.

b. Sebagai salah satu referensi dan pedoman untuk peneliti yang akan datang dan juga dapat dikembangkan secara luas.

2. Manfaat Praktis

a. Menjadi pedoman bagi investor untuk melakukan analisis saham yang tepat

BAB II

TINJAUAN PUSTAKA

2.1 Investasi

2.1.1 Pengertian Investasi

Menurut Halim (2005) investasi pada hakekatnya merupakan penempatan sejumlah dana pada saat ini dengan harapan untuk memperoleh keuntungan di masa mendatang. Tandelilin (2010) mendefinisikan investasi adalah komitmen atas sejumlah dana atau sumber daya lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan di masa datang. Sukirno dalam Ramdhani dan Rahardjo (2012) menyatakan bahwa investasi dapat diartikan sebagai pengeluaran dan pembelanjaan penanaman modal atau perusahaan untuk membeli barang modal dan perlengkapan produksi untuk menambah kemampuan memproduksi barang dan jasa yang tersedia dalam perekonomian.

Di samping itu menurut PSAK nomor 13 dalam standar Akuntansi keuangan per 1 Oktober 2004 pada Fahmi dan Hadi dalam Ayu

(2012): ”Investasi adalah suatu aktiva yang digunakan perusahaan

hasil investasi (seperti bunga, royalty, deviden, dan uang sewa), untuk apresiasi nilai investasi, atau untuk manfaat lain bagi perusahaan yang berinvestasi seperti manfaat yang diperoleh melalui hubungan

perdagangan.”

Untuk berinvestasi, diperlukan juga informasi-informasi yang berfungsi sebagai pedoman untuk pemilik perusahaan maupun investor untuk dipahami. Dalam Muliati (2011) asimetri informasi merupakan suatu keadaan dimana manajer memiliki akses informasi atas prospek perusahaan yang tidak dimiliki oleh pihak luar perusahaan. Jensen dan Mecking dalam Muliati (2011) menambahkan bahwa jika kedua kelompok (agen dan prinsipal) tersebut adalah orang-orang yang berupaya memaksimalkan utilitasnya, maka terdapat alasan yang kuat untuk meyakini bahwa agen tidak akan selalu bertindak yang terbaik untuk kepentingan prinsipal.

2.1.2 Tipe-Tipe Investasi Keuangan

Terdapat bermacam-macam tipe investasi di dalam keuangan. Menurut Jogiyanto (2010) terdapat 2 tipe investasi keuangan yaitu investasi langsung dan investasi tidak langsung.

1. Investasi Langsung

Investasi langsung merupakan pembelian langsung aktiva keuangan suatu perusahaan di pasar uang (money market), pasar modal (capital market), atau pasar turunan (derivative market). Selain itu investasi langsung juga dapat dilakukan dengan membeli aktiva yang tidak dapat diperjual-belikan. Investasi langsung dapat disarikan sebagai berikut :

a. Investasi langsung yang tidak dapat diperjual-belikan antara lain : Tabungan dan Deposito

b. Investasi yang dapat diperjual-belikan terbagi menjadi 2 yaitu : I. Investasi langsung di pasar uang.

- T-bill (treasury-bill)

- Deposito yang dapat dinegosiasikan II. Investasi langsung di pasar modal.

a. Surat-surat berharga pendapatan tetap (fixed-income securities).

- T-bond

- Municipal bond. (surat berharga yang dikeluarkan oleh pemerintah kota, airport).

- Corporate bond. (dikeluarkan oleh perushaaan-perusahaan).

- Convertible bond. (bond yang dapat dikonversikan ke saham).

b. Saham-saham (equity securities). - Saham preferen (preferred stock). - Saham biasa (common stock). c. Investasi langsung di pasar turunan.

- Opsi

1. Waran (warrant). 2. Opsi put (put option). 3. Opsi call (call option). - Futures contract.

Futures contract merupakan persetujuan untuk

menyediakan aktiva dimasa mendatang (futures) dengan harga pasar yang sudah ditentukan di muka.

2. Investasi Tidak Langsung

investasi adalah perusahaan yang menyediakan jasa keuangan dengan cara menjual sahamnya ke publik dan menggunakan dana yang diperoleh untuk diinvestasikan ke dalam portofolionya.

2.1.3 Tujuan Investasi

Menurut Tandelilin (2010) ada beberapa alasan mengapa banyak orang melakukan investasi, antara lain sebagai berikut :

1. Untuk mendapatkan kehidupan yang lebih layak di masa datang. Seseorang yang bijaksana akan berfikir bagaimana meningkatkan taraf hidupnya dari waktu ke waktu atau setidaknya berusaha bagaimana mempertahankan tingkat pendapatannya yang ada sekarang agar tidak berkurang di masa yang akan datang.

2. Mengurangi tekanan inflasi. Dengan melakukan investasi dalam pemilikan perusahaan atau obyek lain, seseorang dapat menghindarkan diri dari risiko penurunannilai kekayaan atau hak miliknya akibat adanya pengaruh inflasi.

Dapat disimpulkan bahwa tujuan seseorang maupun perusahaan melakukan investasi adalah memperoleh suatu keuntungan dikemudian hari dari hasil investasinya dalam jangka waktu tertentu.

2.1.4 Proses Keputusan Investasi

Proses keputusan investasi merupakan suatu rangkaian yang berkesinambungan. Menurut Tandelilin (2010) proses keputusan investasi terdiri dari lima tahap keputusan yang berjalan terus-menerus sampai tercapai keputusan investasi yang terbaik. Tahap-tahap keputusan investasi meliputi lima tahap keputusan, yaitu:

1. Penentuan tujuan investasi

Tahap pertama dalam proses keputusan investasi adalah penentuan tujuan investasi yang akan dilakukan. Tujuan investasi masing-masing investor bisa berbeda-beda tergantung pada investor yang membuat keputusan tersebut.

2. Penentuan kebijakan investasi

Tahap kedua ini merupakan tahap penentuan kebijakan untuk memenuhi tujuan investasi yang telah ditetapkan. Tahap ini dimulai dengan penentuan keputusan alokasi aset (asset allocation decision). Keputusan ini menyangkut pendistribusian dana yang

dimiliki pada berbagai kelas aset yang tersedia (saham, obligasi, real estat ataupun sekuritas luar negeri). Investor juga harus

porsi pendistribusian dana tersebut serta beban pajak dan pelaporan yang harus ditanggung.

3. Pemilihan strategi portofolio

Ada dua strategi portofolio yang bisa dipilih, yaitu strategi portofolio aktif dan strategi portofolio pasif. Strategi portofolio aktif meliputi kegiatan penggunaan informasi yang tersedia dan teknik-teknik peramalan secara aktif untuk mencari kombinasi portofolio yang lebih baik. Strategi portofolio pasif meliputi aktivitas investasi pada portofolio yang seiring dengan kinerja indeks pasar. Asumsi strategi pasif ini adalah bahwa semua informasi yang tersedia akan diserap pasar dan direfleksikan pada harga saham.

4. Pemilihan aset

Tahap ini memerlukan pengevaluasian setiap sekuritas yang ingin dimasukkan dalam portofolio. Tujuan tahap ini adalah mencari kombinasi portofolio yang efisien, yaitu portofolio yang menawarkan return diharpkan yang tertinggi dengan tingkat risiko tertentu atau sebaliknya menawarkan return diharapkan tertentu dengan risiko yang terkecil.

5. Pengukuran dan evaluasi kinerja portofolio

portofolio pasar, untuk mengetahui seberapa baik kinerja portofolio yang telah ditentukan dibandingkan dengan kinerja portofolio lainnya (portofolio pasar).

2.2 Portofolio

2.2.1 Pengertian Portofolio

David dan Kurniawan (2010) menerangkan bahwa teori portofolio pertama kali dikemukan oleh Harry Markowitz dari university of Chicago pada tahun 1950-an. Teori ini dilatarbelakangi oleh adanya

fenomena jika saham-saham berisiko tinggi disatukan dalam suatu portofolio dengan cara tertentu maka risiko portofolio tersebut akan menjadi lebih kecil disbanding dengan risiko saham secara individu. Artinya untuk mengurangi risiko, kita dapat melakukan diversifikasi.

Dari fenomena tersebut muncullah teori portofolio yang mempunyai tujuan untuk memperoleh keuntungan maksimal dengan risiko tertentu. Inti dari teori ini adalah mempelajari bagaimana mengkombinasikan saham-saham ke dalam portofolio. Portofolio adalah kumpulan aset keuangan.

2.2.2 Tingkat Pengembalian (return)

Keseluruhan return atau sering disebut return total terdiri dari 2 bagian, yaitu:

1. Capital Gain (loss) adalah selisih untung (rugi) dari harga investasi sekarang relative dengan harga periode yang lalu. Jika harga investasi sekarang lebih tinggi dari harga investasi periode lalu ini berarti terjadi keuntungan modal (capital gain), jika sebaliknya terjadi kerugian modal (capital loss).

2. Yield adalah persentase penerimaan kas periodik terhadap harga investasi periode tertentu dari suatu investasi. Untuk saham, yield adalah persentase deviden terhadap harga saham periode sebelumnya. Untuk obligasi, yield adalah persentase bunga pinjaman yang diperoleh terhadap harga obligasi periode sebelumnya.

Secara umum, return bisa dibagi menjadi 2 jenis (Jogiyanto, 2010) yaitu :

1. Return realisasian (realized return)

Adalah return yang yang telah terjadi. Return realisasian dihitung menggunakan data historis. Return realisasian penting karena digunakan sebagai salah satu pengukur kinerja dari perusahaan. Return realisasian atau return histori ini juga berguna sebagai dasar

Dalam return realisasian banyak menggunakan beberapa pengukuran return diantaranya :

a. Return total

Return total dapat dihitung dengan rumus :

Return = ��−��−1

��−1

+ yield…………..……… (2.1)

Keterangan :

Pt = harga saham i periode t

Pt-1 = harga saham i sebelum periode t

b. Relatif return

Relative return dapat dihitung dengan rumus :

Relatif return = ��+ �

��−1 ……… (2.2)

Keterangan :

Pt = harga saham i periode t

Pt-1 = harga saham i sebelum periode t Dt = deviden yang dibayar pada periode t c. Kumulatif return

IKK = KK0 (1+R1) (1+R2) …. (1+Rn) ………..……….. (2.3) Keterangan :

IKK = indeks kemakmuran kumulatif, mulai dari periode pertama sampai ke n,

KK0 = kekayaan awal, biasanya digunakan nilai Rp.1, Rt = return periode ke t, mulai dari awal periode (t=1)

sampai ke akhir periode (t=n).

d. Return disesuaikan

Return disesuaikan dapat dihitung dengan rumus :

RIA = (1+�)

(1+� ) - 1 ……… (2.4)

Keterangan :

RIA = return disesuaikan dengan tingkat inflasi, R = return nominal,

IF = tingkat inflasi.

2. Return ekspektasian (ecpected return)

Return ekspektasian dapat dihitung dengan rumus :

(�) = ��=1 .� ……… (2.5)

Keterangan :

E(Ri) = return ekspektasiansuatu aktiva atau sekuritas ke-i, Rij = hasil masa depan ke-j untuk sekuritas ke-i,

Pj = probabilitas hasil masa depan ke-j (untuk sekuritas ke-i), n = jumlah dari hasil masa depan.

2.2.3 Risiko (Risk)

Menurut Horne dan Wachowics dalam Jogiyanto (2010) mendefinisikan risiko sebagai variabilitas return terhadap return yang diharapkan. Pada David dan Kurniawan (2010) risiko didefinisikan sebagai the possibility of suffering harm or loss (The American Heritage Dictonary). Dalam konteks investasi, kondisi harm atau loss dapat berupa kondisi di mana investor menerima keuntungan yang lebih kecil dari yang di isyaratkan.

Berbagai macam metode pengukuran risiko yang dapat digunakan yaitu deviasi standar (standard deviation) yang mengukur absolut penyimpangan nilai-nilai yang sudah terjadi dengan nilai ekspektasinya. Kemudian risiko juga dapat dinyatakan dalam bentuk varian (variance). Varian adalah kuadrat dari deviasi standar. (Jogiyanto, 2010).

Varian saham dapat dihitung dengan rumus (Jogiyanto, 2010) :

Var(Ri) = �= [� − � ]2 . � ………... (2.6)

Maka Rumus deviasi standar adalah akar dari varian sebagai berikut :

σ = ���(� ) ………..………. (2.7)

keterangan :

σ = deviasi standar,

E(Ri) = return ekspektasian suatu aktiva atau sekuritas ke-i, Rij = hasil masa depan ke-j untuk sekuritas ke-i,

Menurut Halim (2005) terdapat beberapa risiko investasi yang mungkin timbul dan perlu dipertimbangkan dalam membuat keputusan investasi, antara lain :

1. Risiko bisnis (business risk), merupakan risiko yang timbul akibat menurunnya profitabilitas perusahaan emiten.

2. Risiko likuiditas (liquidity risk), risiko ini berkaitan dengan kemampuan saham yang bersangkutan untuk dapat segera diperjualbelikan tanpa mengalami kerugian yang berarti.

3. Risiko tingkat suku bunga (interest rete risk), merupakan risiko yang timbul akibat perubahan tingkat bunga yang berlaku di pasar. Biasanya risiko ini berjalan berlawanan dengan harga-harga instrument pasar modal.

4. Risko pasar (market risk),merupakan risiko yang timbul akibat kondisi perekonomian Negara berubah-ubah dipengaruhi oleh resesi dan kondisi perekonomian lain.

5. Risiko daya beli (purchasing power-risk), merupakan risiko yang timbul akibat pengaruh perubahan tingkat inflasi.

6. Risiko mata uang (currency risk), merupakan risiko yang timbul akibat pengaruh perubahan nilai tukar mata uang domestik (misalnya rupiah) terhadap mata uang Negara lain (misalnya dolar amerika serikat).

1. Risiko sistematis (systematic risk)

Risiko sistematis merupakan risiko yang tidak dapat dihilangkan dengan melakukan diversifikasi, karena fluktuasi risiko ini dipengaruhi oleh faktor-faktor makro yang dapat mempengaruhi pasar secara keseluruhan. Misalnya perubahan tingkat suku bunga, kurs valuta asing, kebijakan pemerintah,dan sebagainya.

2. Risiko tidak sistematis (unsystematic risk)

Risiko tidak sistematis merupakan risiko yang dapat dihilangkan dengan melakukan diversifikasi, karena risiko ini hanya ada dalam satu perusahaan atau industry tertentu. Fluktuasi risiko ini besarnya berbeda-beda antara satu saham dengan saham lainnya.

2.2.4 Portofolio yang Efisien

Portofolio efisien (efficient portfolio) dapat didefinisikan sebagai portofolio yang memberikan return ekspektasian terbesar dengan risiko yang tertentu atau portofolio yang yang mengandung risiko terkecil dengan tingkat return ekspektasian yang sama (Jogiyanto, 2010). Portofolio yang efisien ini memiliki asumsi bahwa investor yang rasional ini memilih portofolio yang efisien karena portofolio yang dibentuk dengan mengoptimalkan satu dari dua dimensi, yaitu return ekspektasian atau risiko portofolio. Jadi portofolio yang efisien

2.2.5 Portofolio yang Optimal

Menurut Jogiyanto (2010) portofolio optimal merupakan portofolio dengan kombinasi return ekspektasian dan risiko terbaik. Jadi dapat disimpulkan bahwa portofolio optimal adalah portofolio yang terbaik dan melihat tidak hanya pada satu faktor kebaikan saja. Menurut Tandelilin dalam Prayudi (2013) menyatakan bahwa portofolio optimal merupakan portofolio yang dipilih seorang investor dari sekian banyak pilihan yang ada pada kumpulan portofolio efisien.

2.3 Model Keseimbangan

Keseimbangan merupakan analisis ekonomi makro tentang terbentuknya tingkatan harga dan jumlah output sebesar asusmsi bahwa setiap pasar (barang dan jasa, tenaga kerja dan uang) permintaan telah sama dengan penawaran, sehingga permintaan agregat telah sama dengan penawaran agregat (Saprtia dan Lola, 2012).

2.3.1 Capital Asset Pricing Model

CAPM pertama kali dikembangkan secara terpisah oleh Sharpe (1964), Lintner (1965), dan Mossin (1969), sehingga model ini sering disebut dengan CAPM bentuk Sharpe-Lintner-Mossin. CAPM merupakan model untuk menentukan harga suatu aset pada kondisi ekuilibrilium. Tujuannya adalah untuk menentukan tingkat pengembalian yang diisyaratkan (required rate of return--RRR) minimum dari investasi yang berisiko (Halim, 2005). Dalam hal ini risiko yang diperhitungkan hanyalah risiko sistematis atau risiko pasar yang diukur dengan beta

(β).

Menurut Jogiyanto (2010) terdapat beberapa asumsi-asumsi yang digunakan di model CAPM, antara lain :

1. Semua investor mempunyai cakrawala waktu satu periode yang sama. Investor memaksimumkan kekayaannya dengan memaksimumkan utility harapan dalam satu periode waktu yang sama.

2. Semua investor melakukan pengambilan keputusan investasi berdasarkan pertimbangan antara nilai return ekspektasian dan deviasi standar return dari portofolionya.

3. Semua investor mempunyai harapan yang seragam (homogeneous expectation) terhadap faktor-faktor input yang digunakan untuk

kovarian antara return-return sekuritas. Asumsi ini mempunyai implikasi bahwa dengan harga-harga sekuritas dan tingkat bunga bebas risiko yang tertentu dan dengan menggunakan input-input portofolio yang sama, maka setiap investor akan menghasilkan efficient frontier yang sama pula.

4. Semua investor dapat meminjamkan sejumlah dananya (lending) atau meminjam (borrowing) sejumlah dana dengan jumlah yang tidak terbatas pada tingkat suku bunga bebas risiko.

5. Penjualan pendek (short sale) diijinkan. Investor individual dapat menjual pendek berapapun yang dikehendaki.

6. Semua aktiva dapat dipecah-pecah menjadi bagian yang lebih kecil dengan tidak terbatas. Ini berarti bahwa dengan nilai yang terkecilpun investor dapat melakukan investasi dan melakukan transaksi penjualan dan pembelian aktiva setiap saat dengan harga yang berlaku.

7. Semua aktiva dapat dipasarkan secara likuid sempurna. Semua aktiva dapat dijual dan dibeli di pasar dengan cepat (likuid) dengan harga yang berlaku.

8. Tidak ada biaya transaksi. Penjualan atau pembelian tidak dikenai biaya transaksi.

9. Tidak terjadi inflasi.

11.Investor adalah penerima harga (price-taker). Investor individual tidak dapat mempengaruhi harga dari suatu aktiva dengan kegiatan membeli dan menjual aktiva tersebut. Investor secara keseluruhan bukan secara individual menentukan harga dari aktiva.

12.Pasar modal dalam kondisi ekuilibrium

Jika asumsi di atas terpenuhi maka akan tercipta suatu bentuk pasar yang seimbang (ekuilibrium). Jones dalam Jogiyanto (2010) menyatakan bahwa ekuilibrium pasar terjadi jika harga-harga dari aktiva berada di suatu tingkat yang tidak dapat memberikan insentif lagi untuk melakukan perdagangan spekulatif. Sehingga menimbulkan asumsi bahwa yang pertama semua investor akan memilih portofolio saham kemudian yang kedua portofolio pasar pasar merupakan portofolio aktiva berisiko yang optimal.

Secara sistematis, model CAPM adalah sebagai berikut (Jogiyanto, 2010) :

E(Ri) = RBR + βi . [E(RM) - RBR] ……… (2.8) Keterangan :

E(Ri) = tingkat return yang disyaratkan investor pada sekuritas i, E(RM) = return portofolio pasar yang diharapkan,

2.3.1.1Beta (β)

Dalam CAPM, return hanya di pengaruhi oleh risiko sistematis dan tidak menghiraukan risiko tidak sistematis. Hal ini karena risiko sistematis dapat dikurangi bahkan dihilangkan dengan melakukan diversifikasi sedangkan risiko sistematis adalah bagian dari risiko yang tidak dapat dihilangkan dengan diversifikasi. Parameter yang

digunakan untuk mengukur risiko sitematis ini adalah dengan beta (β).

Beta merupakan suatu pengukuran volatilitas (volatility) return suatu sekuritas atau return portofolio terhadap return pasar (Jogiyanto, 2010). Menurut Sawidji dalam Ayu (2012) menyatakan bahwa Beta adalah angka yang menunjukan tingkat sensitifitas suatu saham terhadap kondisi pasar secara umum. Dengan demikian Beta merupakan suatu alat ukur risiko sistematis dari suatu sekuritas atau portofolio relatif terhadap pasar.

demikian Beta dapat juga dihitung dengan rumus sebagai berikut ini (Jogiyanto, 2010) :

β = ��

��2 ………. (2.9)

keterangan :

σiM = kovarian, σM2 = varian pasar.

Atau dapat diuraikan sebagai berikut :

βi = ��−� �

. ���−� ��

� �=1

���−� �� �

�=1

... (2.10)

2.3.1.2Return Aktiva Bebas Risiko (RBR)

2.3.2 Consumption Capital Asset Pricing Model (CCAPM)

CAPM (Capital Asset Pricing Model) dari Sharpe (1964), Lintner (1965), dan Mossin (1969), telah lama menjadi pilar keuangan akademik, dan tampaknya bukti awal bahwa portofolio pasar menjadi efisiensi mean variance (Black, Jansen, dan schools, 1972; Blume dan friends, 1973; Fama dan MacBeth, 1973) dalam Ramdhani dan Rahardjo (2012).

CCAPM (Consumption Capital Asset Pricing Model) dapat dirumuskan sebagai berikut :

E(Ri) = RBR + βc (E(RM) - RBR) ………. (2.11)

Keterangan

E(Ri) = tingkat return yang disyaratkan investor pada sekuritas i, E(RM) = return portofolio pasar yang diharapkan,

βc = Beta konsumsi,

RBR = tingkat return bebas risiko.

section dari return rata-rata atas pengukuran aset berdasarkan ukuran dan rasio ekuitas book-to-market (Fama dan French, 1992, 1993).

Menurut Breeden, Gibbson, dan Litzenberger (1989) CCAPM diestimasi setelah menyesuaikan untuk pengukuran masalah berkaitan dengan data konsumsi yang dikeluarkan. CCAPM diuji berdasarkan beta kedua konsumsi dan portofolio yang memiliki korelasi maksimum dengan konsumsi. Dalam pengujian CCAPM tersebut terdapat beberapa kendala yang berkaitan dangan masalah ekonometrik, masalah tersebut berhubungan dengan data yang diperlukan sesuai teori, yaitu :

a. Data yang tersedia adalah pengeluaran bukan konsumsi.

b. Data konsumsi yang tersedia merupakan data interval waktu (point in time).

c. Data konsumsi yang tersedia tidak sesering (infrequent) data return saham.

d. Adanya sampling error dalam data konsumsi agregat.

Menurut Breeden dalam Saleh (2010) menyatakan bahwa CCAPM dikembangkan dalam continuous-time economic model, dengan menggunakan asumsi-asumsi sebagai berikut :

1. Adanya single-good dalam perekonomian yang dapat dikonsumsi oleh individual mupun diinvestasikan melalui perusahaan.

3. Individu dapat bertransaksi terus-menerus dan melakukan penjualan pendek aset apapun di pasar modal.

4. Aset diperdagangkan pada harga keseimbangan.

5. Individu memiliki kepercayaan yang identik terhadap keadaan dunia (the state of the world).

6. Individu dapat mempunyai kekayaan dalam bentuk aset berisiko dan aset bebas risiko.

7. Terdapat N x 1 vector of state variable (θ).

2.3.2.1Konsumsi

2.4 Penelitian Terdahulu

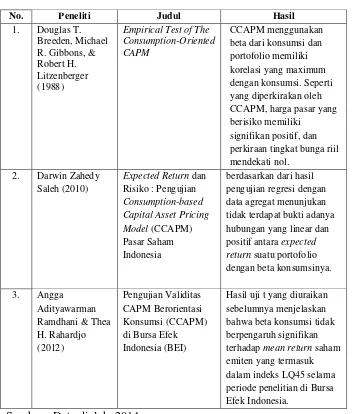

Beberapa penelitian terdahulu yang berkaitan dengan penelitian ini adalah:

1. Douglas T. Breeden, Michael R. Gibbons, dan Robert H. Litzenberger (1988) dalam penelitiannya yang berjudul Empirical Test of The Consumption-Oriented CAPM menyatakan bahwa

CCAPM adalah penyesuaian dari masalah pengukuran yang berhubungan dengan data konsumsi. CCAPM menggunakan beta dari konsumsi dan portofolio memiliki korelasi yang maximum dengan konsumsi. Seperti yang diperkirakan oleh CCAPM, harga pasar yang berisiko memiliki signifikan positif, dan perkiraan tingkat bunga riil mendekati nol.

2. Darwin Zahedy Saleh (2010) dalam penelitiannya yang berjudul Expected Return dan Risiko : Pengujian Consumption-based Capital Asset Pricing Model (CCAPM) Pasar Saham Indonesia.

beta konsumsinya signifikan, sedangkan 44 subsektor lainnya memiliki nilai koefisien beta konsumsi tidak signifikan pada tingkat kepercayaan 95%. Pada regresi tahap kedua, Saleh (2010) menggunakan data beta konsumsi subsektor yang signifikan dan diregresikan dengan rata-rata return dari setiap subsektor yang beta konsumsinya terbukti signifikan. Kesimpulan dari penelitian ini adalah berdasarkan dari hasil pengujian regresi dengan data agregat menunjukan tidak terdapat bukti adanya hubungan yang linear dan positif antara expected return suatu portofolio dengan beta konsumsinya.

3. Angga Adityawarman Ramdhani & Thea H. Rahardjo (2012) dengan penelitiannya yang berjudul Pengujian Validitas CAPM Berorientasi Konsumsi (CCAPM) di Bursa Efek Indonesia (BEI). Penelitian ini menyimpulkan bahwa tidak terdapat adanya hubungan yang linear atau positif antara expected return saham-saham yang termasuk dalam indeks LQ45 dengan beta konsumsinya. Hasil uji t yang diuraikan sebelumnya menjelaskan bahwa beta konsumsi tidak berpengaruh signifikan terhadap mean return saham emiten yang termasuk dalam indeks LQ45 selama

Tabel 2.1 Penelitian Terdahulu

Hasil uji t yang diuraikan sebelumnya menjelaskan bahwa beta konsumsi tidak berpengaruh signifikan terhadap meanreturn saham emiten yang termasuk dalam indeks LQ45 selama periode penelitian di Bursa Efek Indonesia.

Sumber : Data diolah, 2014

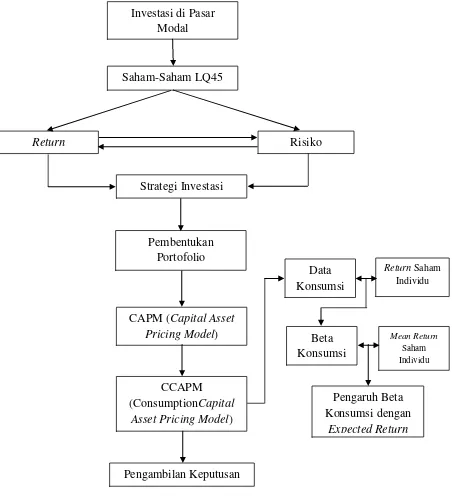

2.5 Kerangka Pemikiran

Gambar 2.1 di bawah menjelaskan alur berfikir berinvetasi di pasar modal. Dimulai dari para investor memilih investasi yang terdapat di pasar modal antara lain saham, obligasi, warrant, dan right. Namun banyak para investor yang lebih memilih saham sebagai tujuan berinvestasinya. Salah satu indeks saham yang paling digemari para investor adalah LQ-45. Hal ini karena indeks saham LQ-45 merupakan saham yang paling aktif diperdagangkan (liquid). Sehingga diharapkan melalui saham LQ-45 para investor mampu memperoleh hasil investasi yang lebih maksimal.

Dalam CAPM berbasis konsumsi (CCAPM) memerlukan dua tahap regresi yang digunakan untuk menentukan pengaruh beta konsumsi dengan expected return. Dalam regresi tahap pertama, diperlukan data konsumsi yang berasal dari Indeks Riil Penjualan Eceran (IPE) yang diterbitkan oleh Bank Indonesia sebagai variabel X yang kemudian diregresikan dengan return saham individu masing-masing perusahaan yang terdaftar pada indeks LQ-45 secara konsisten selama periode 2010-2012 sebagai variabel Y.

Kemudian hasil regresi dari data konsumsi dan return saham individu masing-masing perusahaan akan menghasilkan Beta konsumsi yang akan digunakan sebagai variabel X pada regresi tahap kedua. Beta konsumsi yang menjadi variabel X akan diregresikan dengan mean return saham individu perusahaan yang akan dijadikan sebagai

Berdasarkan penjelasan yang telah diuraikan pada landasan teori maka dapat disusun kerangka pikir sebagai berikut :

BAB III

METODELOGI PENELITIAN

3.1 Tipe Penelitian

3.2 Populasi dan Sampel

a. Populasi

Populasi adalah wilayah generalisasi yang terdiri atas objek atau subjek yang mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik kesimpulannya (Sugiyono, 2009). Populasi dari penelitian ini adalah seluruh perusahaan atau saham yang masuk dalam indeks LQ-45 yang ada pada Bursa Efek Indonesia (BEI) pada periode 2010 – 2012.

b. Sampel

Dalam pengambilan sampel, penelitian ini menggunakan purposive sampling sebagai pedoman menentukan sampel penelitian. Purposive sampling adalah pengambilan sampel dari populasi berdasarkan suatu

kriteria tertentu. Kriteria yang digunakan dapat berdasarkan pertimbangan (judgement) atau jatah (quota) tertentu (Jogiyanto, 2007). Kriteria pemilihan sampel dalam penelitian ini adalah:

1. Perusahaan yang terdaftar di Bursa Efek Indonesia (BEI) yang mempublikasikan laporan keuangan secara konsisten dan lengkap dari periode Januari 2010 – Desember 2012.

2. Saham-saham yang konsisten masuk ke dalam saham pembentuk LQ-45 secara konsisten selama periode 2010 - 2012.

Tabel 3.1 Saham Pembentuk Indeks LQ-45 yang Selalu Tercatat Selama Periode 2010 – 2012.

No Kode Nama Emiten Sektor

1. AALI Astra Agro Lestari Tbk. Pertanian

2. ADRO Adaro Energy Tbk. Pertambangan

3. ANTM Aneka Tambang (Persero) Tbk. Pertambangan 4. ASII Astra Internasional Tbk. Aneka Industri

5. BBCA Bank Central Asia Tbk. Keuangan

6. BBNI Bank Negara Indonesia (Persero) Tbk. Keuangan 7. BBRI Bank Rakyat Indonesia (Persero) Tbk. Keuangan 8. BDMN Bank Danamon Indonesia Tbk. Keuangan 9. BMRI Bank Mandiri (Persero) Tbk. Keuangan

10. BUMI Bumi Resources Tbk. Pertambangan

11. ELTY Bakrieland Development Tbk. Properti dan Real Estate 12. ENRG Energi Mega Persada Tbk. Pertambangan

13. GGRM Gudang Garam Tbk. Industri Barang

Konsumsi 14. INCO Industri Nickel Indonesia Tbk. Pertambangan 15. INDF Indofood Sukses Makmur Tbk. Industri Barang

Konsumsi

16. INDY Indika Energy Tbk. Infrastruktur, Utilitas, dan Transportasi

17. INTP Indocement Tunggal Perkasa Tbk. Industri Dasar dan Kimia 18. ITMG Indo Tambangraya Megah Tbk. Pertambangan

19. JSMR Jasa Marga (Persero) Tbk. Infrastruktur, Utilitas, dan Transportasi

20. KLBF Kalbe Farma Tbk. Industri Barang

Konsumsi

21. LPKR Lippo Karawaci Tbk. Properti dan Real Estate 22. LSIP PP London Sumatra Indonesia Tbk. Pertanian

23. PGAS Perusahaan Gas Negara (Persero) Tbk. Infrastruktur, Utilitas, dan Transportasi 24. PTBA Tambang Batubara Bukit Asam

(Persero) Tbk.

Pertambangan

25. SMGR Semen Gresik (Persero) Tbk. Industri Dasar dan Kimia

26. TINS Timah (Persero) Tbk. Pertambangan

27. TLKM Telekomunikasi Indonesia (Persero) Tbk.

Infrastruktur, Utilitas, dan Transportasi 28. UNTR United Tractors Tbk. Perdagangan, Jasa dan

Investasi

3.3 Jenis dan Sumber Data

Data yang digunakan dalam penelitian ini adalah data sekunder, yaitu data yang dikumpulkan dari berbagai pusat data yang ada antara lain pusat data di perusahaan, badan-badan penelitian dan sejenisnya yang memiliki poll data (Ferdinand, 2006). Data-data yang dikumpulkan dalam penelitian ini antara lain :

1. Data Anggota Indeks LQ-45

Indeks LQ-45 terdiri dari 45 saham dengan tingkat likuiditas yang cukup tinggi. Data ini diperlukan dalam menentukan sampel penelitian. Data Indeks LQ-45 selama periode 2010-2012 diperoleh melalui situs www.idx.co.id.

2. Data Harga Saham

Data saham yang akan diteliti adalah harga saham bulanan perusahaan-perusahaan LQ-45, yaitu harga saham penutupan (closing price) pada akhir bulan selama periode tahun 2010-2012. Data diperoleh melalui situs www.finance.yahoo.com.

3. Data Konsumsi

3.4 Teknik Pengumpulan Data

Teknik pengumpulan data dalam penelitian ini menggunakan teknik dokumentasi, yaitu teknik yang dilakukan guna mencari dan mendapatkan data-data sekunder yang berupa dokumen-dokumen perusahaan yang memuat informasi berkaitan dengan penlitian. Data sekunder didapat dari media elektronik yaitu internet dan dengan membaca literature-literatur, berupa buku-buku serta jurnal-jurnal yang berhubungan dengan penelitian (Mutiara, 2012).

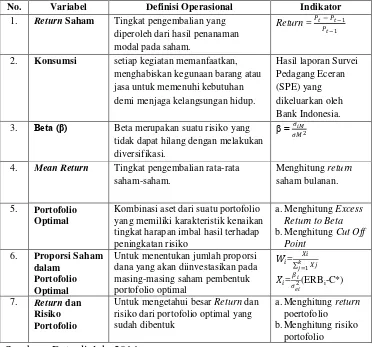

3.5 Definisi Operasional Variabel

Definisi operasional adalah menjelaskan dari karakterisitik dari obyek (properti) ke dalam elemen-elemen (elements) yang dapat diobservasi yang dapat menyebabkan konsep dapat diukur dan dioperasionalkan di dalam riset (Jogiyanto, 2007). Berikut ini adalah definisi operasional dan pengukuran variabel yang berhubungan dengan pengujian CCAPM, yaitu :

1. Return Saham

Merupakan tingkat pengembalian yang diperoleh dari hasil investasi atau penanaman sejumlah dana di dalam suatu saham. Data yang digunakan adalah data closing price bulanan pada periode Januari 2010 – Desember 2012.

2. Konsumsi

hidup. Data yang digunakan adalah Indeks Riil Penjualan Eceran yang dikeluarkan oleh Bank Indonesia.

3. Beta (β)

Beta merupakan suatu risiko yang tidak dapat hilang dengan melakukan diversifikasi. Beta adalah pengukur risiko sistematis dari suatu sekuritas atau saham.

4. Rata-Rata Tingkat Pengembalian Saham (mean return)

Merupakan tingkat pengembalian saham yang dirata-rata dengan menggunakan statistik deskriptif pada periode 2010-2012.

5. Portofolio optimal

Portofolio optimal adalah kombinasi dari beberapa saham portofolio yang memiliki karakteristik kenaikan tingkat harapan imbal hasil terhadap peningkatan risiko yang terjadi mempunyai nilai paling tinggi terhadap kombinasi-kombinasi aset portofolio yang dapat dimungkinkan lainnya. Indikator dalam portofolio optimal antara lain:

a. Excess Return to Beta

Excess Return to Beta (ERB) digunakan untuk mengukur Return

premium saham relative terhadap satu unit risiko yang tidak dapat didiversifikasikan yang diukur dengan Beta.ERB menunjukan hubungan antara Return dengan risiko yang merupakan faktor penentu investasi.

b. Titik Pembatas (Cut Off Point)

saham individual terhadap variance error saham. Cut-Off Point (C*) merupakan nilai C* terbesar dari sederetan nilai saham C* saham. 6. Proporsi Saham dalam Portofolio Optimal

Proporsi masing-masing saham dalamkombinasi portofolio optimal ditentukan berdasarkan nilai Excess Return to Beta dan Cut Off Point. 7. Return dan Risiko Portofolio

Setelah membentuk kombinasi portofolio optimal dan proporsi masing-masing saham maka perlu menghitung return dan risiko portofolio sebagai informasi terkait untuk investor.

Tabel 3.2 Ringkasan Definisi Operasional dan Variabel Penelitian.

No. Variabel Definisi Operasional Indikator

1. Return Saham Tingkat pengembalian yang diperoleh dari hasil penanaman modal pada saham.

Return = ��−��−1

��−1

2. Konsumsi setiap kegiatan memanfaatkan, menghabiskan kegunaan barang atau 3. Beta (β) Beta merupakan suatu risiko yang

tidak dapat hilang dengan melakukan diversifikasi.

β = ��

��2

4. Mean Return Tingkat pengembalian rata-rata saham-saham.

Menghitung return

saham bulanan.

5. Portofolio Optimal

Kombinasi aset dari suatu portofolio yang memiliki karakteristik kenaikan tingkat harapan imbal hasil terhadap peningkatan risiko dana yang akan diinvestasikan pada masing-masing saham pembentuk

Untuk mengetahui besar Return dan risiko dari portofolio optimal yang sudah dibentuk

a.Menghitung return

poertofolio b.Menghitung risiko

portofolio

3.6 Teknik Analisis Data

Teknik analisis data dalam penelitian ini adalah dengan menggunakan variabel konsumsi, yaitu Indeks Riil Penjualan Eceran (IPE) yang dijadikan sebagai data pertumbuhan konsumsi atau disebut variabel independen (X). sedangkan return saham yang dimaksud merupakan data saham yang termasuk ke dalam Indeks LQ-45 sebagai variabel dependen (Y). Kedua Variabel tersebut kemudian diregresikan dengan menggunakan regresi sederhana tahap pertama (first pass regression) untuk mendapatkan nilai koefisien beta konsumsi.

Selanjutnya hasil koefisien beta konsumsi tersebut yaitu variabel independen (X) akan diregresikan dengan mean return yang didapat dari nilai rata-rata return saham-saham yang termasuk dalam Indeks LQ-45 atau dijadikan variabel dependen (Y) pada pengujian regresi tahap kedua (second pass regression).

Adapun langkah-langkah yang dilakukan dalam analisis data ini adalah sebagai berikut:

1. Menghitung return saham Indeks LQ-45 yang konsisten selama periode 2010-2012.

Return = ��−��−1

Keterangan :

Pt = harga saham i periode t

Pt-1 = harga saham i sebelum periode t

2. Menentukan data konsumsi Indeks Riil Penjualan Eceran (IPE) yang dikeluarkan oleh Bank Indonesia. Responden bersifat panel dan dikelompokan berdasarkan 9 Klasifikasi Lapangan Usaha Industri (KLUI) tahun 1997 yaitu

a. Usaha pertanian,

b. Usaha produksi bahan mentah, c. Industri atau manufaktur, d. Usaha konstruksi,

e. Usaha perdagangan besar, eceran, rumah makan dan akomodasi, f. Usaha angkutan, perdagangan dan komunikasi,

g. Usaha financial, asuransi dan real estate, h. Usaha jasa

i. Usaha yang dilakukan oleh pemerintah.

Indonesia terhadap 5 kota besar di Indonesia yang terdiri dari Jakarta, Bandung, Surabaya, Medan dan Semarang. Data ini di kelompokan berdasarkan 9 Klasifikasi Lapangan Usaha Industri (KLUI) tahun 1997. Survei tersebut dilakukan dengan mencatat nilai penjualan ditingkat eceran yang dapat merefleksikan arah kecenderungan pengeluaran rumah tangga. Dengan return saham individu saham yang termasuk ke dalam Indeks LQ-45 sebagai variabel dependen (Y) dan akan menghasilkan beta konsumsi

4. Menghitung mean return indeks LQ-45

Mean return = ……….. (3.2)

Keterangan : Ri = return saham i

n = jumlah return bulanan

5. Meregresikan Tahap kedua (second pass regression) dengan beta konsumsi sebagai variabel independen (X) dan mean return sebagai variabel dependen (Y).

6. Menghitung Return Aset Bebas Risiko (Rf)

Keterangan :

Rf = return aset bebas risiko SBI = tingkat suku bunga SBI

7.

Menentukan Portofolio Optimal metode CCAPM a. Memeringkat saham (menentukan kandidat saham)Menentukan peringkat saham dengan menggunakan rumus: E(Ri)-Rf = Positif (Maka masuk kandidat portofolio optimal) E(Ri)-Rf = Negatif (Maka tidak masuk kandidat portofolio optimal) b. Menghitung excess return to beta (ERB)

ERB dapat dihitung dengan rumus: ERBi =

� −

………... (3.4)

Keterangan:

ERBi = Excess return to Beta saham ke-i

E(Ri) = return ekspektasian berdasarkan CCAPM untuk saham ke c. Menentukan besarnya titik pembatas (Cut Off Point)

Langkah-langkah menentukan titik pembatas adalah sebagai berikut: 1) Urutkan saham-saham berdasarkan nilai ERB terbesar ke nilai

ERB terkecil. Saham-saham dengan nilai ERB terbesar merupakan kandidat untuk dimasukkan ke portofolio optimal.

Dan Bi =

2

� 2 ………. (3.6)

Dimana � 2 dapat dihitung dengan rumus: σ2i = βi2.σ2

ei = varian dari kesalahan residu saham ke i 3) Hitung Ci menggunakan rumus:

Ci = �

4) Besarnya Cut Off Point (C*) adalah nilai Ci terbesar, di mana nilai ERB terakhir kali masih lebih besar dari nilai Ci.

5) Saham-saham yang membentuk portofolio optimal adalah saham-saham yang mempunyai ERB lebih besar atau sama dengan nilai ERB di titik C* atau ERB>C*. Saham-saham yang mempunyai ERB lebih kecil dengan ERB titik C* atau ERB,C* tidak diikut sertakan dalam pembentukan portofolio optimal.

8. Menentukan besarnya proporsi masing-masing saham dalam portofolio optimal

Besarnya proporsi untuk saham ke I dihitung menggunakan rumus: Wi =

�=1

………. (3.9)

Xi = � 2 (ERBi-C*) ………. (3.10) Keterangan:

Wi = proporsi saham ke-i

K = jumlah saham pada portofolio optimal ERBi = excess return to beta saham ke-i

9. Menghitung Return dan Risiko Portofolio a. Menghitung Return ekspektasian Portofolio

1) Beta dari portofolio (βp) merupakan rata-rata tertimbang dari Beta masing-masing sekuritas (βi):

βp = =1 . ………... (3.11)

2) Alpha dari portofolio (αp) juga merupakan rata-rata tertimbang dari Alpha tiap-tiap sekuritas (αi):

αp = =1 . ……...……… (3.12)

dengan mensubtitusikan karakteristik ini, makan return ekspektasian portofolio adalah sebagai berikut:

E(Rp) = αp+ βp . E(Rm) ……… (3.13)

b. Menghitung risiko portofolio

Varian dari portofolio adalah sebesar:

BAB V

KESIMPULAN DAN SARAN

5.1Kesimpulan

Berdasarkan hasil dan pembahasan dalam penelitian ini, dapat disimpulkan beberapa hal sebagai berikut:

1. Hasil pengujian yang dilakukan dapat disimpulkan bahwa terdapat bukti adanya hubungan linier atau positif antara expected return saham-saham yang termasuk ke dalam Indeks LQ-45 dengan beta konsumsinya. Hal ini di tunjukkan oleh uji t yang diuraikan sebelumnya menjelaskan bahwa beta konsumsi berpengaruh signifikan terhadap mean return saham emiten yang termasuk dalam Indeks LQ-45 selama periode penelitian.

2. Pengujian data konsumsi Indeks Riil Penjualan Eceran (IPE) dengan mean return menghasilkan R square yang belum memenuhi syarat yaitu

3. Terdapat 10 saham yang masuk ke dalam portofolio optimal antara lain saham SMRG dengan proporsi sebesar 5.035931%, Saham LSIP dengan proporsi sebesar 0.675772%, Saham KLBF dengan proporsi sebesar 34.49177%, Saham BMRI dengan proporsi sebesar 4.593049%, Saham INTP dengan proporsi sebesar 13.31653%, Saham LPKR dengan proporsi sebesar 10.14892%, Saham INDF dengan proporsi sebesar 18.7763%, Saham ITMG dengan proporsi sebesar 3.076507%, Saham BDMN dengan proporsi sebesar 8.065457%, dan Saham PGAS dengan proporsi sebesar 1.819765%.

4. Tingkat pengembalian (return) yang diperoleh dari pembentukkan portofolio optimal ini adalah sebesar 43.02422% per bulan dengan tingkat risiko yang harus ditanggung sebesar 12.4038879%.

5.2Saran

Dari hasil penelitian yang telah dilakukan maka beberapa saran yang dapat diberikan adalah sebagai berikut:

2. Untuk perusahaan terus meningkatkan kinerja keuangannya supaya dapat menghasilkan tingkat return yang baik dan dapat meminimalkan risiko yang akan diperoleh.

3. Bagi peneliti selanjutnya agar dapat meneliti metode CCAPM dengan menambahkan faktor konsumsi yang lain antara lain Pengeluaran Konsumsi Rumah Tangga yang dikeluarkan oleh Badan Pusat Statistik, supaya menjadi pembanding dalam hal tingkat keakuratan perhitungan return dan risiko.

DAFTAR PUSTAKA

Ayu, Mutiara Charas. 2012. Penggunaan Capital Asset Pricing Model (CAPM) dalam Optimalisasi Portofolio (study pada saham LQ-45 tahun 2008-2010). (Skripsi). Universitas Lampung. Bandar Lampung.

Bank Indonesia. “Data Indeks Riil Penjualan Eceran”. 2014. Diakses 12 Mei 2014. http://www.bi.go.id/id/publikasi/survei/penjualan-eceran

Breeden, Douglas T. Gibbons, Michael R. dan Litzenberger Robert H. 1988. Empirical Test of The Consumption-Oriented CAPM. Jurnal. Univesity Of Pennsylvania. Philadelphia.

David, S. dan Kurniawan, I. 2010. Manajemen Investasi : Pendekatan Teknikal dan Fundamental Untuk Analisis Saham. Graha Ilmu. Yogyakarta.

Ferdinand, Agusty. 2006. Metode Penelitian untuk Penulisan Skripsi, Tesis, dan Disertai Ilmu Manajemen. CV Indoprint. Semarang.

Gulo, W. 2002. Metodologi Penelitian. Grasindo. Jakarta. Halim, Abdul. 2005. Analisis Investasi. Salemba Empat. Jakarta.

Husnan, Suad. 2003. Dasar-Dasar Teori Portofolio dan Analisis Sekuritas. UPP AMP YKPN. Yogyakarta.

Jogiyanto, Hartono. 2007. Metodologi Penelitian Bisnis: Salah Kaprah dan Pengalaman-Pengalaman. BPFE. Yogyakarta.

Jogiyanto, Hartono. 2010. Teori Portofolio dan Analisis Investasi. BPFE. Yogyakarta.

Kompas.com. 2014. rupiah pagi menguat.

http://bisniskeuangan.kompas.com/read/2014/02/06/1024113/Rupiah.Pagi. Menguat. diakses 6 februari 2014.

Prayudi, Ilham. 2013. Perbandingan Metode Capital Assets Pricing Model (CAPM) dan Metode Arbitrage Pricing Theory (APT) dalam Memprediksi Return Saham. (Skripsi). Universitas Lampung. Bandar Lampung.

Ramdhani, Angga A. dan Rahardjo, Thea H. 2012. Pengujian Validitas CAPM Berorientasi Konsumsi (CCAPM) di Bursa Efek Indonesia (BEI). (Jurnal). Universitas Tarumanegara. Jakarta.

Sugiyono. 2009. Metode Penelitian Bisnis. ALFABETA. Bandung.

Tandelilin, Eduardus. 2010. Poertofolio dan Investasi: Teori dan Aplikasi. Kanisius. Yogyakarta.

Saleh, Darwin Zahedy. 2010. Expected Return dan Risiko : Pengujian Consumption-Based Capital Asset Model (CCAPM) Pasar Saham Indonesia. (Jurnal). Universitas Indonesia. Depok Jawa Barat.