UNIVERSITAS SUMATERA UTARA FAKULTAS EKONOMI

MEDAN

SKRIPSI

PENGARUH RASIO KEUANGAN TERHADAP PERINGKAT OBLIGASI PERUSAHAAN YANG TERDAFTAR

DI BURSA EFEK INDONESIA

OLEH :

NAMA : MARKONI HARTANTA GINTING

NIM : 060503140

DEPARTEMEN : AKUNTANSI

GUNA MEMENUHI SALAH SATU SYARAT UNTUK MEMPEROLEH GELAR SARJANA EKONOMI

PERNYATAAN

Dengan ini saya menyatakan bahwa skripsi yang berjudul : ”Pengaruh Rasio Keuangan Terhadap Peringkat Obligasi Perusahaan yang Terdaftar Di Bursa Efek Indonesia”, adalah benar hasil karya sendiri dan judul yang dimaksud belum pernah dimuat, dipublikasikan atau diteliti oleh mahasiswa lain dalam konteks penulisan skripsi program reguler S-1 Departemen Akuntansi Fakultas Ekonomi Universitas Sumatera Utara. Semua sumber data dan informasi yang diperoleh telah dinyatakan dengan jelas, benar apa adanya. Apabila dikemudian hari pernyataan ini tidak benar, saya bersedia menerima sanksi yang ditetapkan oleh Universitas Sumatera Utara.

Medan, 29 Maret 2010 Yang membuat pernyataan,

KATA PENGANTAR

Puji dan syukur Penulis panjatkan kepada Allah Bapa yang Maha Baik atas segala berkat dan anugerah-Nya, sehingga Penulis mampu menyelesaikan skripsi ini dengan judul “Pengaruh Rasio Keuangan Terhadap Peringkat Obligasi Perusahaan yang Terdaftar di Bursa Efek Indonesia”.

Penulisan skripsi ini bermanfaat untuk menambah wawasan dan pengetahuan Penulis khususnya mengenai masalah yang diangkat dalam penelitian ini. Selama penyusunan skripsi ini, Penulis telah banyak mendapat bimbingan, pengarahan, bantuan, dan doa dari berbagai pihak. Untuk itu, dengan hati yang tulus Penulis mengucapkan terima kasih kepada:

1. Bapak Drs. Jhon Tafbu Ritonga, M.Ec selaku Dekan Fakultas Ekonomi Universitas Sumatera Utara.

2. Bapak Drs. Hasan Sakti Siregar, M.Si, Ak. selaku Ketua Departemen Akuntansi S1 Fakultas Ekonomi Universitas Sumatera Utara dan Ibu Dra. Mutia Ismail, MM, Ak selaku sekretaris Departemen Akuntansi S1 Fakultas Ekonomi Universitas Sumatera Utara.

3. Bapak Drs.Firman Syarif, M.Si., Ak selaku dosen pembimbing yang telah banyak meluangkan waktu dalam memberikan petunjuk, pengarahan, bimbingan dan bantuan dari awal hingga selesainya skripsi ini.

5. Kedua orangtua Penulis, S. Ginting dan L. Sinulingga, serta kedua kakak Penulis Hevi Ginting dan Herina Ginting terima kasih atas motivasi dan doa kalian sehingga penulis tetap semangat mengerjakan skripsi ini.

Penulis menyadari bahwa skripsi ini masih jauh dari sempurna karena keterbatasan penulis dalam pengetahuan dan pengulasan skripsi. Oleh karena itu Penulis mengharapkan kritik dan saran yang membangun sehingga dapat dijadikan acuan dalam penulisan karya-karya ilmiah selanjutnya. Akhir kata, Penulis berharap semoga skripsi ini menjadi bahan bacaan yang bermanfaat bagi pembaca.

Medan, 29 Maret 2010 Penulis,

ABSTRAK

Penelitian ini bertujuan untuk menunjukkan hubungan rasio keuangan terhadap kemungkinan penerimaan peringkat investment grade pada obligasi perusahaan yang terdaftar di Bursa Efek Indonesia pada tahun 2008. Rasio keuangan yang dipakai adalah current ratio, cash flow ratio, time interest earned,

return on equity, dan debt to equity ratio.

Data yang digunakan adalah laporan keuangan yang dipublikasikan melalui website melalui website adalah metode purposive sampling. Model analisis yang digunakan adalah regresi logistik.

Hasil penelitian ini menunjukkan bahwa current ratio berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat investment grade dengan nilai koefisien sebesar 4,247 dengan tingkat signifikansi sebesar 0.098, cash flow ratio berpengaruh negatif dan tidak signifikan terhadap penerimaan peringkat

investment grade dengan nilai koefisien -0,083 dengan tingkat signifikansi sebesar

0,976, time interest earned berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat investment grade dengan nilai koefisien 0,010 dengan tingkat signifikansi sebesar 0,952, return on equity berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat investment grade dengan nilai koefisien 2,737 dengan tingkat signifikansi sebesar 0,438, sedangkan debt to equity ratio berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat

investment grade dengan nilai koefisien 0,172 dengan tingkat signifikansi sebesar

0,690.

ABSTRACT

The goals of this research is to show the correlation between financial ratios with the chance of receiving investment grade on corporate bond listed on Indonesia Stock Exchange in 2008. Financial ratios that used are current ratio, cash flow ratio, time interest earned, return on equity, and debt to equity ratio. Data that used in this research is financial statement that published on website www.idx.co.id and bond rating report that published on website www.pefindo.com. Sampling method that used in this research is purposive sampling method. Analysis model that used is logistic regression.

The result of this research indicates that current ratio has positive influence and unsignificant correlation to the receiving of investment grade with coefficient is 4,247 and significance level is 0,098, cash flow ratio has negative influence and unsignificant correlation to the receiving of investment grade with coefficient is –0,083 and significance level is 0.976, time interest earned has positive influence and unsignificant correlation to the receiving of investment grade with coefficient is 0,010 and significance level is 0,952, return on equity influences positively and unsignificant correlation to the receiving of investment grade with coefficient is 2,737 and significance level is 0,438 while debt to equity ratio has positive and unsignificant correlation to the receiving of investment grade with coefficient is 0.712 and significance level is 0,690.

DAFTAR ISI

PERNYATAAN ... i

KATA PENGANTAR ... ii

ABSTRAK ... iv

ABSTRACT ... v

DAFTAR ISI ... vi

DAFTAR TABEL ... ix

DAFTAR GAMBAR ... x

DAFTAR LAMPIRAN ... xi

BAB I PENDAHULUAN ... ... 1

A.Latar Belakang Masalah ... 1

B.Perumusan Masalah ... 5

C.Batasan Masalah ... 5

D.Tujuan dan Manfaat Penelitian ... 5

1. Tujuan Penelitian ... 5

2. Manfaat Penelitian ... 6

BAB II TINJAUAN PUSTAKA ... 7

A.Obligasi ... 7

1. Pengertian Obligasi ... 7

3. Jenis Obligasi ... 8

4. Risiko Obligasi... 12

5. Peringkat Obligasi ... 14

6. Keterbatasan Permainan Peringkat ... 20

B.Analisis Kinerja Keuangan ... 20

C.Teori Signal ... 22

D.Tinjauan Peneliti Terdahulu ... 23

E.Kerangka Konseptual dan Hipotesis... 25

1. Kerangka Konseptual ... 25

2. Hipotesis Penelitian ... 27

BAB III METODE PENELITIAN ... 28

A.Desain Penelitian ... 28

B.Populasi dan Sampel Penelitian ... 28

C.Jenis dan Sumber Data ... 32

D.Teknik Pengumpulan Data ... 33

E.Definisi Operasional dan Pengukuran Variabel ... 33

1. Variabel Independen ... 34

2. Variabel Dependen ... 35

F.Metode Analisis Data ... 36

1. Pengujian Asumsi Klasik ... 36

2. Menilai Model Fit ... 37

4. Pengujian Hipotesis ... 38

G.Jadwal Penelitian ... 39

BAB IV ANALISIS HASIL PENELITIAN ... 40

A.Analisis Statistik Deskriptif ... 40

B.Analisis Hasil Penelitian ... 43

1. Uji Data ... 43

a. Uji Asumsi Klasik ... 43

b. Menilai Model Fit ... 45

c. Menguji Kelayakan Model Regresi ... 47

2. Hasil Pengujian Hipotesis ... 49

a. Matriks Klasifikasi ... 51

b. Menguji Koefisien Regresi ... 52

C.Pembahasan Hasil Penelitian ... 52

BAB V KESIMPULAN DAN SARAN... 56

A.Kesimpulan ... 56

B.Keterbatasan ... 57

C.Saran ... 58

DAFTAR PUSTAKA ... 59

DAFTAR TABEL

Nomor Judul Halaman

Tabel 2.1 Peringkat Obligasi ... 16

Tabel 2.2 Peneliti Terdahulu ... 24

Tabel 3.1 Proses Seleksi Sampel Berdasarkan Kriteria ... 29

Tabel 3.2 Jadwal Penelitian... 39

Tabel 4.1 Statistik Deskriptif ... 40

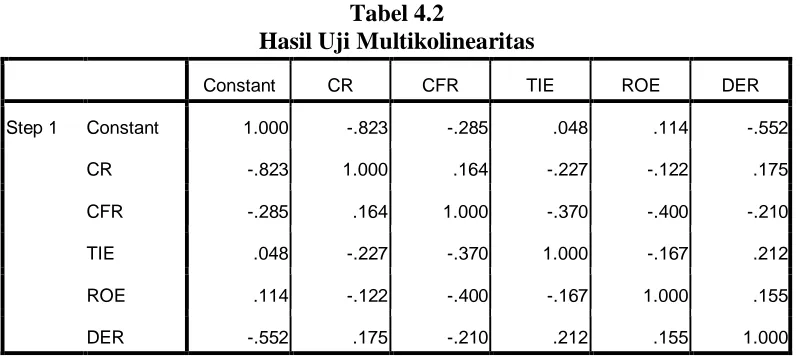

Tabel 4.2 Hasil Uji Multikolinearitas ... 44

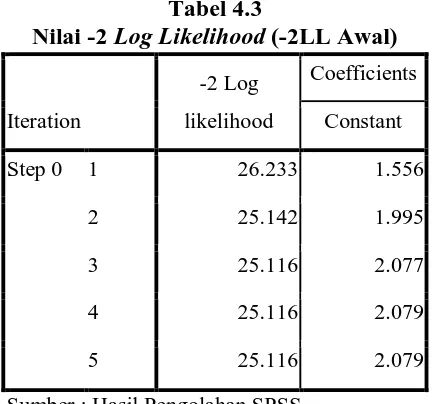

Tabel 4.3 Nilai -2 Log Likelihood (-2 LL Awal) ... 45

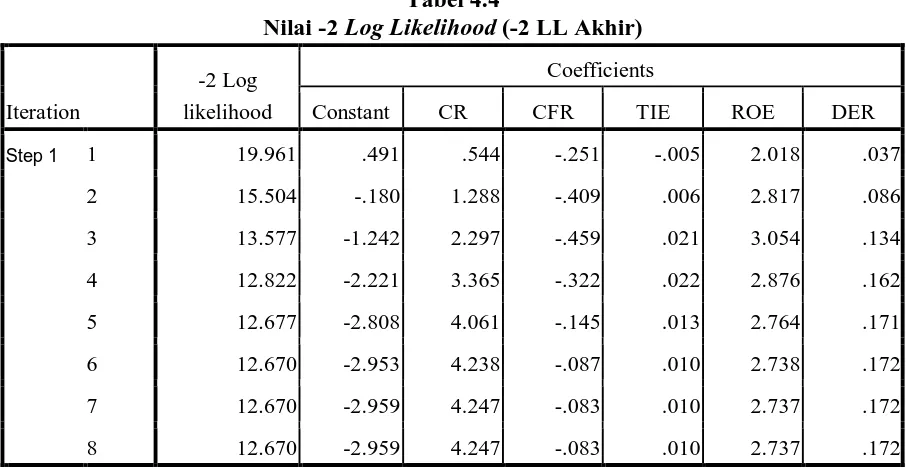

Tabel 4.4 Nilai -2 Log Likelihood (-2 LL Akhir) ... 46

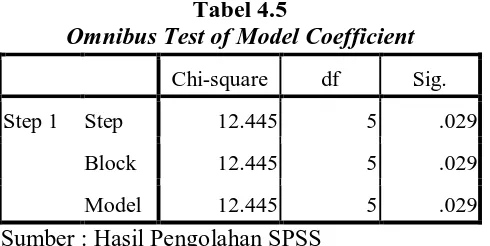

Tabel 4.5 Omnibus Test of Model Coefficient ... 47

Tabel 4.6 Hosmer and Lameshow Test ... 47

Tabel 4.7 Contingency Table for Hosmer and Lameshow Test ... 48

Tabel 4.8 Ikhtisar Pengolahan Data ... 49

Tabel 4.9 Model Summary ... 50

Tabel 4.10 Matriks Klasifikasi ... 51

DAFTAR GAMBAR

Nomor Judul Halaman

DAFTAR LAMPIRAN

Nama Judul Halaman

Lampiran i Statistik Deskriptif ... 55

Lampiran ii Logistic Regression ... 60

Lampiran iii Rasio Keuangan Emiten Tahun 2008 ... 68

ABSTRAK

Penelitian ini bertujuan untuk menunjukkan hubungan rasio keuangan terhadap kemungkinan penerimaan peringkat investment grade pada obligasi perusahaan yang terdaftar di Bursa Efek Indonesia pada tahun 2008. Rasio keuangan yang dipakai adalah current ratio, cash flow ratio, time interest earned,

return on equity, dan debt to equity ratio.

Data yang digunakan adalah laporan keuangan yang dipublikasikan melalui website melalui website adalah metode purposive sampling. Model analisis yang digunakan adalah regresi logistik.

Hasil penelitian ini menunjukkan bahwa current ratio berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat investment grade dengan nilai koefisien sebesar 4,247 dengan tingkat signifikansi sebesar 0.098, cash flow ratio berpengaruh negatif dan tidak signifikan terhadap penerimaan peringkat

investment grade dengan nilai koefisien -0,083 dengan tingkat signifikansi sebesar

0,976, time interest earned berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat investment grade dengan nilai koefisien 0,010 dengan tingkat signifikansi sebesar 0,952, return on equity berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat investment grade dengan nilai koefisien 2,737 dengan tingkat signifikansi sebesar 0,438, sedangkan debt to equity ratio berpengaruh positif dan tidak signifikan terhadap penerimaan peringkat

investment grade dengan nilai koefisien 0,172 dengan tingkat signifikansi sebesar

0,690.

ABSTRACT

The goals of this research is to show the correlation between financial ratios with the chance of receiving investment grade on corporate bond listed on Indonesia Stock Exchange in 2008. Financial ratios that used are current ratio, cash flow ratio, time interest earned, return on equity, and debt to equity ratio. Data that used in this research is financial statement that published on website www.idx.co.id and bond rating report that published on website www.pefindo.com. Sampling method that used in this research is purposive sampling method. Analysis model that used is logistic regression.

The result of this research indicates that current ratio has positive influence and unsignificant correlation to the receiving of investment grade with coefficient is 4,247 and significance level is 0,098, cash flow ratio has negative influence and unsignificant correlation to the receiving of investment grade with coefficient is –0,083 and significance level is 0.976, time interest earned has positive influence and unsignificant correlation to the receiving of investment grade with coefficient is 0,010 and significance level is 0,952, return on equity influences positively and unsignificant correlation to the receiving of investment grade with coefficient is 2,737 and significance level is 0,438 while debt to equity ratio has positive and unsignificant correlation to the receiving of investment grade with coefficient is 0.712 and significance level is 0,690.

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Pembiayaan merupakan salah satu fungsi perusahaan yang penting bagi keberhasilan usaha suatu perusahaan. Dikatakan penting karena fungsi inilah yang melakukan usaha untuk mendapatkan dana. Baik perusahaan besar maupun kecil membutuhkan dana untuk menjalankan kegiatan usahanya. Dana yang dibutuhkan bisa diperoleh baik melalui pembiayaan dari dalam perusahaan (internal

financing) maupun pembiayaan dari luar perusahaan (eksternal financing).

Sumber pembiayaan modal internal adalah berupa pemanfaatan laba yang ditahan (retained earning), yaitu laba yang tidak dibagikan sebagai dividen. Sumber pembiayaan eksternal diperoleh perusahaan dengan melakukan pinjaman kepada pihak lain atau menjual sahamnya atau pun obligasi kepada masyarakat di pasar modal.

Pasar modal adalah pasar dari beberapa instrumen keuangan jangka panjang diperjualbelikan. Pasar modal merupakan salah satu perantara yang menghubungkan para investor dengan pihak-pihak yang membutuhkan dana. Bagi investor, kegiatan investasi ini bertujuan untuk meningkatkan kekayaan dirinya. Salah satu instrumen pasar modal yang diperjualbelikan adalah obligasi.

memenuhi kegiatan pendanaan perusahaan, untuk mengembangkan usaha dan melunasi hutang yang akan jatuh tempo. Emisi obligasi merupakan cara yang lebih fleksibel bila dibandingkan dengan emisi saham, karena emisi obligasi posisi kepemilikan perusahaan adalah tetap (Setiawan dan Shanti, 2009).

Selama tahun 2007 kinerja yang cukup mengesankan terjadi di pasar primer dan sekunder surat utang. Jumlah perusahaan yang melakukan emisi obligasi korporasi meningkat dari hanya 14 perusahaan di tahun 2006 menjadi 39 perusahaan di tahun 2007, dengan nilai emisi obligasi meningkat hampir tiga kali lipat dari Rp11,45 triliun di tahun 2006 menjadi Rp31,37 triliun. Selama tahun 2008, dimana terjadi resesi ekonomi global, Bapepam-LK mencatat 34 penawaran umum obligasi yang dilakukan oleh emiten. Jumlah ini mengalami penurunan sebesar 12,8% dari tahun lalu yang berjumlah 39 penawaran umum. Penawaran umum obligasi juga mengalami penurunan nilai dibandingkan tahun sebelumna sebesar 55,05% dengan nilai total penawaran obligasi pada tahun 2008 sebesar Rp 14.100.000.000.000. Perkembangan ini akan membuat investor memiliki lebih banyak pilihan dalam menginvetasikan dananya dalam bentuk obligasi. Investor yang melakukan investasi dengan membeli obligasi perusahaan tentunya mengharapkan return atas investasi mereka. Return tersebut berupa:

1. Capital gain, yaitu keuntungan yang diperoleh dari selisih lebih

pergerakan harga obligasi pada saat membeli dan menjual.

Seorang investor yang ingin berinvestasi dalam obligasi, seharusnya memperhatikan credit rating atau peringkat obligasi (bond rating). Peringkat obligasi memberikan informasi dan memberikan signal tentang probabilitas kegagalan utang suatu perusahaan (default). Perubahan kondisi fundamental dan kinerja perusahaan yang tertuang dalam laporan keuangan perusahaan akan mempengaruhi baik atau buruknya peringkat obligasi yang diterbitkan (Setiawan dan Shanti, 2009). Berdasarkan peringkatnya, obligasi dibagi menjadi dua kategori yaitu investment grade dan non-investment grade atau speculative grade atau dikenal pula dengan junk bond. Peringkat obligasi merupakan skala risiko dari semua obligasi yang diperdagangkan. Keamanan ini ditunjukkan oleh kemampuan emiten dalam membayar bunga dan pelunasan pokok pinjaman. Peringkat obligasi juga akan mempengaruhi return obligasi yang diharapkan oleh investor. Hal ini terjadi karena pada umumnya, semakin baik peringkat obligasi yang diperdagangkan maka return yang diberikan obligasi tersebut akan semakin kecil. Sebaliknya, semakin buruk peringkat obligasi maka semakin tinggi return yang akan diberikan obligasi tersebut kepada bondholders.

Bapepam (Badan Pengawas Pasar Modal) mewajibkan setiap obligasi yang diperdagangkan di Bursa Efek Indonesia diperingkat oleh lembaga pemeringkat. Obligasi dianalisis dengan menggunakan peringkat obligasi (bond rating), yang menggambarkan kemampuan perusahaan dalam menyelesaikan kewajibannya di masa depan (Adel, 2004). Peringkat obligasi ini sangat berguna bagi calon investor yang ingin menanamkan dananya dalam bentuk obligasi, baik itu calon investor konservatif (lebih menyukai pendapatan tetap) maupun investor agresif (berusaha mencari capital gain), sehingga investor akan mengetahui return yang akan diperoleh beserta risiko yang harus ditanggung.

Beberapa literatur menyatakan pemeringkatan obligasi yang dilakukan oleh agen pemeringkat obligasi tidak selalu akurat. Sebagai contoh, agen pemeringkat telah kecolongan oleh penurunan Enron secara drastis. Enron mengumumkan kepailitannya pada hari Minggu di bulan Desember 2001, dan hari Jumat sebelumnya obligasi Enron masih memiliki peringkat layak investasi, contoh lainnya adalah WorldCom yang menjual obligasi dengan peringkat investasi senilai $11,8 miliar, setahun kemudian WorldCom mengajukan pailit dan seluruh pemegang obligasinya merugi lebih dari 80% atas investasi mereka.

B. Perumusan Masalah

Berdasarkan latar belakang masalah di atas, maka perumusan masalah dalam penelitian ini adalah apakah rasio keuangan berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia secara parsial?

C. Batasan Penelitian

Agar penelitian ini terfokus pada topik yang dipilih, maka penulis memberi batasan masalah sebagai berikut :

1. objek penelitian adalah perusahaan yang menggunakan jasa PT. PEFINDO dalam memberi peringkat atas obligasi yang beredar di masyarakat.

2. rasio keuangan yang dipakai adalah current ratio, cash flow ratio, times

interest earned, return on equity, dan debt to equity ratio

3. periode penelitian yang diamati adalah tahun 2008.

D. Tujuan dan Manfaat Penelitian 1. Tujuan Penelitian

Adapun tujuan dilakukan penelitian ini adalah untuk mengetahui:

a. apakah current ratio berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia?

c. apakah times interest earned berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia? d. apakah return on equity berpengaruh signifikan terhadap peringkat

obligasi perusahaan yang terdaftar di Bursa Efek Indonesia?

e. apakah debt to equity ratio berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia?

2. Manfaat Penelitian

Adapun manfaat dari penelitian ini diharapkan :

a. Bagi peneliti, untuk menambah wawasan peneliti sehubungan dengan pengaruh dari informasi keuangan terhadap peringkat obligasi.

b. Bagi calon investor dan investor, hasil penelitian ini diharapkan sebagai bahan pertimbangan dalam pengambilan keputusan investasi dalam obligasi.

BAB II

TINJAUAN PUSTAKA

A. Obligasi

1. Pengertian Obligasi

Pasar modal merupakan pasar untuk berbagai instrumen keuangan jangka panjang diperjualbelikan. Dalam pasar modal dikenal dua instrumen keuangan yaitu instrumen keuangan yang bersifat penyertaan atau ekuitas yang dikenal dengan saham (stock) dan instrumen yang berpendapatan tetap (fixed income) atau instrument hutang jangka panjang yang disebut obligasi (bond).

Obligasi menurut Fabozzi (2000:1) “is a debt instrument requiring the issuer

(also called the debtor or borrower) to repay to the lender/investor the amount

borrowed plus interest over a specified period of time”. Sedangkan menurut Block

dan Hirt (2005:204) “ bonds are debt instrument that have a fixed life and must be

repaid at maturity”. Obligasi (bond) merupakan sekuritas yang diterbitkan

sehubungan dengan perjanjian pinjaman. Pihak peminjam menerbitkan obligasi kepada pihak pemilik dana dengan imbalan sejumlah uang. Jadi, obligasi tersebut merupakan surat pernyataan utang dari pihak peminjam. Obligasi yang timbul dari suatu kontrak dikenal sebagai indenture obligasi (bond indenture) dan merupakan janji untuk membayar :

2. Karakteristik Utama Obligasi

a. Nilai pari, adalah nilai nominal yang dinyatakan pada suatu obligasi (Brigham dan Houston, 2006:347). Nilai pari obligasi adalah jumlah yang disetujui oleh penerbit obligasi untuk dibayar kembali kepada investor (bondholders) pada waktu jatuh tempo obligasi.

b. Kupon, menunjukkan besarnya pendapatan bunga yang akan diperoleh pemegang obligasi dari perusahaan penerbit obligasi (emiten) selama umur obligasi (Tandelilin, 2001:136).

c. Tanggal jatuh tempo, adalah tanggal dimana pemegang obligasi akan menerima pembayaran kembali nilai nominal obligasi dari emiten.

d. Provisi penebusan, adalah hak emiten untuk melunasi obligasi sebelum tanggal jatuh tempo obligasi. Provisi penebusan umumnya menyatakan bahwa perusahaan harus melakukan pembayaran kepada pemegang obligasi jumlah yang lebih besar dari nilai pari jika emiten ingin melakukan penebusan sebelum jatuh tempo (Brigham dan Houston, 2006:349).

e. Dana pelunasan, adalah sejumlah uang yang didepositokan emiten kepada pihak trustee, yang selanjutnya akan menginvestasikan uang tersebut dan kemudian menggunakan jumlah yang terakumulasi untuk membayar obligasi ketika jatuh tempo (Brigham dan Houston, 2006:350).

3. Jenis Obligasi

a. Dilihat dari sisi penerbit :

1. Corporate bonds merupakan obligasi yang diterbitkan oleh

perusahaan, baik itu perusahaan yang berbentuk Badan Usaha Milik Negara (BUMN), atau badan usaha swasta. Corporate bond memiliki risiko gagal bayar. Jika perusahaan yang menerbitkannya mengalami masalah, maka mungkin saja perusahaan tersebut tidak dapat membayar bunga dan pokok pinjaman yang dijanjikan (Brigham dan Houston, 2006:346).

2. Government bond adalah obligasi yang diterbitkan oleh pemerintah

pusat. Obligasi yang diterbitkan oleh pemerintah pusat ini tidak memiliki risiko gagal bayar seperti pada corporate bond.

3. Municipal bond merupakan obligasi yang diterbitkan oleh pemerintah

daerah untuk membiayai proyek-proyek yang berkaitan dengan kepentingan publik (public utility). Menurut Brigham dan Houston (2006:346), obligasi pemerintah daerah (municipal bond) juga memiliki risiko gagal bayar.

b. Dilihat dari sistem pembayaran bunga :

1. Zero coupon bond yaitu obligasi yang tidak melakukan pembayaran

2. Coupon bond adalah obligasi dengan kupon. Kupon obligasi tersebut

dapat diuangkan secara periodik pada waktu pembayaran bunga sesuai dengan ketentuan penerbitnya.

3. Fixed coupon bond merupakan obligasi dengan tingkat kupon bunga

yang telah ditetapkan sebelum masa penawaran di pasar perdana dan akan dibayarkan secara periodik.

4. Floating coupon bond adalah obligasi dengan tingkat kupon bunga

yang dapat berubah-ubah berdasarkan acuan tertentu. c. Dilihat dari hak opsi atau penukaran :

1. Convertible bonds adalah obligasi yang memberikan hak kepada

pemegang obligasi untuk mengkonversikan obligasi tersebut menjadi sejumlah saham milik penerbitnya. Convertible bonds memiliki suku bunga kupon yang lebih rendah daripada non-convertible bonds, tetapi menawarkan kesempatan kepada bondholders untuk mendapatkan keuntungan modal sebagai ganti dari suku bunga yang lebih rendah (Brigham dan Houston, 2006:351).

2. Exchangeable bonds adalah obligasi yang memberikan hak kepada bondholders untuk menukar obligasi perusahaan menjadi sejumlah

saham perusahaan afilliasi milik penerbitnya.

3. Callable bonds adalah obligasi yang memberikan hak kepada emiten

4. Putable bonds adalah obligasi yang memberikan hak kepada bondholders yang mengharuskan emiten untuk membeli kembali

obligasi pada harga tertentu meskipun belum jatuh tempo. d. Dilihat dari segi jaminan atau kolateralnya :

1. Secured bonds adalah obligasi yang dijamin dengan kekayaan tertentu

dari penerbitnya atau dengan jaminan lain dari pihak ketiga. Yang termasuk dalam kelompok ini adalah :

a. Guaranteed bonds merupakan obligasi yang pembayaran bunga

serta pokoknya dijamin dengan penanggungan dari pihak ketiga b. Mortgage bonds merupakan obligasi yang pelunasan bunga serta

pokoknya dijamin dengan agunan hipotik atas properti atau aset tetap.

c. Collateral trust bonds adalah obligasi yang dijamin dengan efek

yang dimiliki penerbit dalam portofolionya, misalnya saham-saham anak perusahaan yang dimilikinya.

e. Dilihat dari segi nilai nominalnya :

1. Konvensional bonds adalah obligasi yang lazim diperjualbelikan dalam satu nominal, misalnya Rp 1 milliar per satu lot.

2. Retail bonds merupakan obligasi yang diperjualbelikan dalam satuan nilai nominal yang kecil, baik itu corporate bonds maupun government

f. Dilihat dari segi perhitungan imbal hasilnya :

1. Obligasi konvensional adalah obligasi yang perhitungannya menggunakan sistem kupon.

2. Obligasi syariah merupakan obligasi yang perhitungan imbal hasilnya dengan menggunakan perhitungan bagi hasil. Dalam perhitungan ini dikenal dua macam obligasi syariah, yaitu:

a. Obligasi syariah mudharabah, merupakan obligasi syariah yang menggunakan akad bagi hasil sehingga pendapatan yang diperoleh investor atas obligasi tersebut diperoleh setelah mengetahui pendapatan emiten.

b. Obligasi syariah ijarah merupakan obligasi syariah yang menggunakan akad sewa sehingga kupon (fee ijarah) bersifat tetap dan bisa diketahui sejak awal obligasi diterbitkan.

Sumber : Bursa Efek Indonesia

4. Risiko Obligasi

a. Interest rate risk, merupakan risiko yang berkaitan dengan tingkat suku

bunga. Kenaikan tingkat suku bunga akan berdampak pada turunnya harga obligasi. Sedangkan penurunan tingkat suku bunga akan membuat harga obligasi akan naik.

b. Reinvestment risk, yaitu risiko yang berkaitan dengan perubahan strategi

c. Call risk, beberapa obligasi menyertakan provisi yang memberi hak

kepada emiten untuk menarik seluruh atau sebagian dari obligasi yang beredar sebelum waktu jatuh tempo. Penarikan obligasi sebelum jatuh tempo inilah yang disebut dengan call risk.

d. Default risk, juga dikenal sebagai credit risk adalah risiko yang merujuk

pada kemungkinan emiten tidak mampu membayar bunga dan membayar kembali jumlah uang dipinjam.

e. Inflation risk, atau dikenal juga dengan purchasing-power risk, risiko ini

merupakan risiko bahwa return yang direalisasikan dari investasinya tidak dapat menutupi kerugian menurunnya daya beli akibat inflasi. Risiko ini meningkat karena variasi nilai arus kas dari sekuritas yang dipengaruhi inflasi. Risiko ini diukur dengan kekuatan pembelian.

f. Exchange-rate risk, yaitu risiko yang dipengaruhi oleh fluktuasi nilai tukar

mata uang. Risiko ini akan semakin besar bila investor mananamkan dananya dalam mata uang asing.

g. Liquidity risk, yaitu risiko yang mengacu pada seberapa mudah investor

h. Volatility risk, salah satu faktor yang mempengaruhi risiko ini adalah

ekspektasi terhadap tingkat bunga yang berubah-ubah. Risiko dalam perubahan volatilitas akan mempengaruhi harga obligasi secara berlawanan disebut dengan risiko volatilitas.

i. Risk risk, banyak risiko yang tidak dimengerti atau dipahami manajer

keuangan sehingga risk risk diartikan sebagai ketidaktahuan risiko dari sekuritas.

5. Peringkat Obligasi

Kelayakan kredit dari instrumen utang yang diperdagangkan secara publik sering kali dinilai berdasarkan peringkat kredit yang diberikan oleh badan pemeringkat obligasi. PT Pefindo merupakan salah satu lembaga pemeringkat yang memberikan penilaian objektif, independen, terpercaya terhadap surat utang yang ditawarkan kepada masyarakat melalui peringkat risiko surat utang (Setiawan dan Shanti, 2009:77).

Peringkat obligasi (credit ratings) merupakan skala risiko dari semua obligasi yang diperdagangkan. Skala ini menunjukkan seberapa aman suatu obligasi bagi para investor. Keamanan ini ditunjukkan dari kemampuannya dalam membayar bunga dan pelunasan harga pokok pinjaman secara tepat waktu. Peringkat obligasi perusahaan (corporate bond rating) diharapkan dapat memberikan investor petunjuk tentang kualitas investasi obligasi yang mereka minati.

Peringkat (rating) merupakan sebuah pernyataan tentang keadaan emiten dan kemungkinan apa yang ia bisa dan akan dilakukan sehubungan dengan utang yang dimiliki, sehingga dapat dikatakan bahwa rating mencoba mengukur risiko

default, yaitu keadaan dimana emiten atau peminjam dana tidak mampu

memenuhi kewajibannya. Semakin tinggi peringkat obligasi, semakin menunjukkan bahwa obligasi tersebut terhindar dari risiko default.

Menurut Brigham dan Houston (2006:373), peringkat obligasi didasarkan pada faktor-faktor kualitatif maupun kuantitatif, yang beberapa di antaranya adalah sebagai berikut :

a. Berbagai macam rasio, termasuk rasio utang dan rasio kelipatan pembayaran bunga. Semakin baik rasionya, maka semakin tinggi peringkatnya.

b. Provisi-provisi hipotek. Apakah obligasi dijamin oleh hipotek? Jika ya, dan jika properti itu memiliki nilai yang tinggi sehubungan dengan jumlah utang yang diobligasikan, maka peringkat obligasi tersebut akan meningkat.

c. Provisi subordinasi. Apakah obligasi menjadi subordinasi dari utang yang lainnya? Jika ya, obligasi akan diberi peringkat paling sedikit satu tingkat di bawah peringkat yang seharusnya jika tidak disubordinasikan. Sebaliknya, suatu obligasi dengan utang lain yang disubordinasikan di bawahnya akan memiliki peringkat yang sedikit lebih tinggi.

e. Dana pelunasan. Apakah obligasi memiliki dana pelunasan untuk memastikan adanya pembayaran yang sistematis? Faktor ini adalah faktor plus bagi para agen pemeringkat.

f. Jatuh tempo. Jika hal yang lain tetap, obligasi dengan waktu jatuh tempo yang lebih singkat akan dinilai lebih kecil risikonya jika dibandingkan dengan obligasi yang memiliki waku jatuh tempo yang panjang.

g. Stabilitas. Apakah penjualan dan keuntungan emiten stabil?

h. Regulasi. Apakah emiten berada di bawah regulasi, dan dapatkah iklim peraturan yang kurang baik membuat posisi ekonomi perusahaan mengalami penurunan?

i. Antitrust. Apakah ada tuntutan antitrust yang masih menggantung

terhadap perusahaan sehingga dapat merusak posisinya.

j. Operasi di luar negeri. Berapa persen penjualan, aktiva, dan laba perusahaan yang berasal dari operasi di luar negeri, dan bagaimana iklim politik di negara tersebut?

k. Faktor lingkungan hidup. Apakah perusahaan kemungkinan akan menghadapi pengeluaran yang besar untuk peralatan pengendalian polusi? l. Tanggung jawab produk. Apakah produk tersebut aman?

m. Tanggung jawab pensiun. Apakah perusahaan memiliki kewajiban pensiun yang belum didanai sehingga dapat menciptakan kemungkinan masalah di masa depan?

n. Masalah tenaga kerja. Apakah terdapat potensi terjadinya masalah tenaga kerja di masa depan yang dapat memperlemah posisi perusahaan?

o. Kebijakan akuntansi.

Berdasarkan pada evaluasi penebitan obligasi tersebut, badan pemeringkat memberi pendapat mereka dalam bentuk peringkat huruf, yang dipublikasikan untuk dapat digunakan para investor.

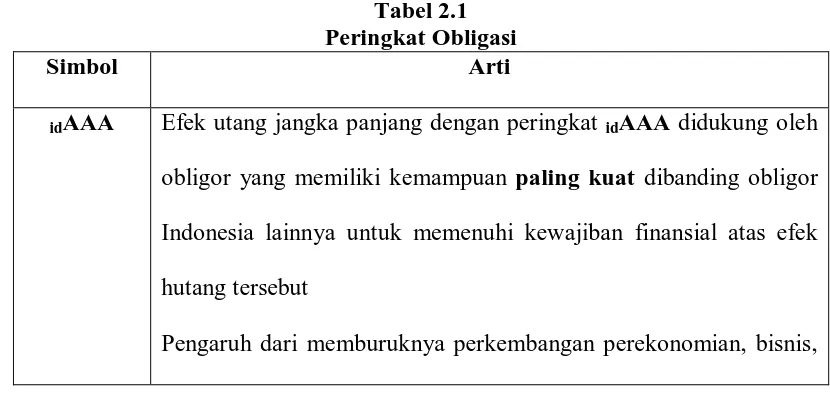

Tabel 2.1 Peringkat Obligasi

Simbol Arti

idAAA Efek utang jangka panjang dengan peringkat idAAA didukung oleh

obligor yang memiliki kemampuan paling kuat dibanding obligor Indonesia lainnya untuk memenuhi kewajiban finansial atas efek hutang tersebut

dan keuangan terhadap kemampuan obligor untuk memenuhi kewajiban finansial atas efek hutang tersebut adalah minimal

idAA Efek hutang jangka panjang dengan peringkat idAA didukung oleh

obligor yang memiliki kemampuan paling kuat dibanding obligor Indonesia lainnya untuk memenuhi kewajiban finansial atas efek hutang tersebut. Kemampuan obligor untuk memenuhi kewajiban finansial atas efek hutang tersebut tidak terlalu terpengaruh oleh memburuknya perkembangan perekonomian, bisnis, dan keuangan.

idA Efek hutang jangka panjang dengan peringkat idA didukung oleh

obligor yang memiliki kemampuan yang kuat dibanding obligor Indonesia lainnya untuk memenuhi kewajiban finansial atas efek hutang tersebut. Kemampuan obligor untuk memenuhi kewajiban finansial atas efek hutang tersebut cukup terpengaruh oleh memburuknya perkembangan perekonomian, bisnis, dan keuangan.

idBBB Efek hutang jangka panjang dengan peringkat idBBB didukung oleh

obligor yang memiliki kemampuan yang memadai dibanding obligor Indonesia lainnya untuk memenuhi kewajiban finansial atas efek hutang tersebut. Kemampuan obligor untuk memenuhi kewajiban finansial atas efek hutang tersebut lebih terpengaruh oleh memburuknya perkembangan perekonomian, bisnis, dan keuangan dibanding obligor dengan peringkat lebih tinggi.

idBB Efek hutang dengan peringkat idBB didukung oleh obligor yang

Indonesia lainnya untuk memenuhi kewajiban finansial atas efek hutang tersebut. Kemampuan obligor untuk memenuhi kewajiban finansial atas efek hutang tersebut sangat terpengaruh oleh memburuknya perkembangan perekonomian, bisnis, dan keuangan.

idB Efek hutang jangka panjang dengan peringkat idB didukung oleh

obligor yang memiliki kemampuan yang lemah dibanding obligor Indonesia lainnya untuk memenuhi kewajiban finansial atas efek hutang tersebut. Pemburukan kondisi perekonomian, bisnis, dan keuangan dapat berakibat pada ketidakmampuan obligor untuk memenuhi kewajiban finansial atas efek hutang tersebut.

idCCC Efek hutang jangka panjang dengan peringkat idCCC menandakan

terdapat risiko besar bahwa obligor tidak mampu memenuhi kewajiban finansial atas efek hutang tersebut serta sangat bergantung pada perbaikan kondisi perekonomian, bisnis serta keuangan.

idD Efek hutang jangka panjang dengan peringkat idD menandakan

obligor gagal memenuhi kewajiban finansial atas efek hutang pada saat jatuh tempo tersebut. Peringkat idD ini akan diberikan tanpa

menunggu sampai masa tenggang berakhir, kecuali PEFINDO yakin obligor akan mampu memenuhi kewajibannya dalam masa tenggang yang ditetapkan. Peringkat idD juga dapat diberikan

Hasil pemeringkatan dari idAA sampai dengan idB dapat dimodifikasi dengan

menambahkan tanda tambah (+) atau tanda kurang (-) untuk menunjukkan kekuatan relative obligor dalam suatu kategori peringkat tertentu.

Sumber : PT PEFINDO.

Sebagaimana yang diungkapkan oleh Fabozzi (2000:150)

Bonds issues that are assigned a rating in the top four categories are reffered to as investment-grade bonds. Issues that carry a rating below the top four categories are referred to as non-investment-grade bonds, or more popularly as high yield bonds or junk bonds. Thus, the corporate bond market can be devided into two sectors: the investment-grade and non-investment garde markets.

Menurut Wild et al (2005:239), salah satu badan pemeringkat menggunakan aturan umum seperti :

peringkat AAA untuk obligasi yang memiliki perbandingan aktiva berwujud bersih dengan nilai utang jangka panjang sebesar 5:1 untuk peringkat AAA, 4:1 untuk peringkat AA, 3-3,5:1 untuk peringkat A, dan 2,5:1 untuk peringkat BBB. Aturan umum lainnya menyarankan rasio utang jangka panjang terhadap total modal di bawah 25% untuk peringkat AAA, mendekati 30% untuk peringkat AA, mendekati 35% untuk peringkat A, dan mendekati 40% untuk peringkat BBB.

6. Keterbatasan Permainan Peringkat

Peringkat utang berguna bagi penerbitan utang dengan proporsi besar. Namun, harus dipahami keterbatasan bawaan dari prosedur standar badan pemeringkat (Wild et al, 2005:240). Penerbitan utang mencerminkan berbagai karakteristik. Karenanya, karakteristik ini memberikan kesempatan untuk mengidentifikasi perbedaan antara berbagai kelompok peringkat dengan menilai dampak menguntungkan dan merugikan dalam kelompok peringkat tersebut. Selain itu, terdapat bukti bahwa perubahan peringkat tertinggal oleh pasar (Wild et al, 2005:240).

B. Analisis Kinerja Keuangan

Wild et al (2007:12) mengatakan bahwa “financial analysis is the use of

financial statement to analyze a company’s financial position and performance,

and to assess future financial performance”.

Menurut Djarwanto (2004:143), “yang dimaksud dengan rasio dalam analisis laporan keuangan adalah suatu angka yang menunjukkan hubungan antara suatu unsur dengan unsur lainnya dalam laporan keuangan. Hubungan antara unsur-unsur laporan keuangan tersebut dinyatakan dalam bentuk matematis sederhana”.

Rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan signifikan (berarti) (Harahap, 2010:297). Selanjutnya Harahap juga menyatakan bahwa :

kita dapat menilai secara cepat hubungan antara pos tadi dan dapat membandingkannya dengan rasio lain sehingga kita dapat memperoleh informasi dan memberikan penilaian.

Current ratio adalah rasio yang menunjukkan kemampuan perusahaan dalam

menutupi utang lancar atau pun utang jangka panjang yang telah jatuh tempo dengan memanfaatkan seluruh aset lancar yang dimiliki oleh perusahaan. Current

ratio merupakan indikator tunggal terbaik dari sampai sejauh mana klaim dari

kreditor jangka pendek telah ditutupi oleh aktiva-aktiva yang diharapkan dapat diubah menjadi kas dengan cukup cepat, rasio ini merupakan ukuran solvabilitas jangka pendek yang paling sering digunakan (Brigham dan Houston, 2006:96).

Cash flow ratio is a measure of how well current liabilities are covered by the

cash flow generated from a company’s operation. Since liabilities are paid with

cash, a comparison of operating cash flow to current liabilities is important (Wild

et al, 2007:515).

Times interest earned didesain untuk menghubungkan berbagai berbagai

beban keuangan perusahaan dengan kemampuan perusahaan untuk membayar beban bunga tersebut. Rasio ini berfungsi sebagai salah satu ukuran kemampuan perusahaan untuk membayar bunga hingga dapat menghindari kebangkrutan (Van Horne dan Wachowicz, 2007:211).

Return on equity adalah rasio yang menunjukkan hasil (return) atas jumlah

Debt to equity ratio adalah rasio yang digunakan untuk mengukur

kemampuan perusahaan untuk menutupi sebagian atau seluruh utang-utangnya, baik jangka panjang maupun jangka pendek, dengan dana yang berasal dari modal bank sendiri (Dendawijaya, 2005:121). Rasio ini merupakan pengujian yang baik bagi kekuatan keuangan perusahaan. Tujuan dari rasio ini adalah mengukur bauran dana dalam neraca dan membuat perbandingan antara dana yang diberikan oleh pemilik (ekuitas) dan dana yang dipinjam atau utang (Walsh, 2004:118)

C. Teori Signal

Informasi mengenai prospek perusahaan merupakan suatu hal yang penting baik bagi manajer perusahaan dan investor, untuk itu terdapat suatu hubungan pemahaman informasi antara investor dan manajer. Otoritas yang diberikan oleh investor dan kreditor kepada pihak manajemen dalam menjalankan perusahaan membuat pihak manajemen memiliki informasi yang lebih banyak mengenai kondisi perusahaan bila dibandingkan dengan informasi yang dimiliki oleh investor maupun kreditor. Keadaan ini menyebabkan terjadinya asymetri

information antara manajemen dan investor maupun kreditor.

Teori signal menunjukkan adanya asymetri information antara pihak manajemen perusahaan dan berbagai pihak yang berkepentingan, berkaitan dengan informasi yang dikeluarkan oleh perusahaan. Berkaitan dengan asymetri

information, sangat sulit bagi para investor dan kreditur untuk membedakan

dapat menjadi signal kondisi keuangan perusahaan dan menggambarkan kemungkinan yang terjadi terkait dengan utang yang dimiliki.

D. Tinjauan Peneliti Terdahulu

Seperti yang telah dikemukakan pada latar belakang masalah, penelitian ini merupakan replikasi dari penelitian yang dilakukan oleh Karim Amrullah pada tahun 2007. Pada penelitian yang berjudul Kemampuan Rasio Keuangan Sebagai Alat Untuk Memprediksi Peringkat Obligasi Perusahaan Manufaktur, Karim Amrullah menggunakan lima rasio keuangan sebagai variabel independen dan menggunakan peringkat obligasi sebagai variabel dependen. Sampel yang digunakan adalah perusahaan manufaktur yang terdaftar di Bursa Efek Jakarta pada periode 2004-2005. Hasil penelitian Karim Amrullah menemukan bahwa empat rasio keuangan mempunyai kemampuan dalam membentuk model prediksi peringkat obligasi, yaitu rasio leverage, solvabilitas, profitabilitas dan produktivitas, sedangkan likuiditas tidak berpengaruh terhadap prediksi peringkat obligasi. Kesimpulan penelitian ini adalah rasio keuangan tersebut berbeda secara signifikan antara perusahaan yang rating obligasinya masuk investment grade dan

non-investment grade.

rasio keuangan yang dipakai, tipe analisis yang dipakai dan periode penelitian. Beberapa penelitian terdahulu yang berkaitan dengan peringkat obligasi adalah sebagai berikut ini :

Tabel 2.2

Tinjauan Peneliti Terdahulu No Judul Penelitian Peneliti Variabel

Penelitian

Hasil Penelitian 1 Kemampuan Rasio

Keuangan Sebagai Alat

2 Faktor-Faktor yang Mempengaruhi Prediksi Peringkat

Obligasi pada

Perusahaan Manufaktur yang

Terdaftar di Bursa Efek Jakarta

3 Pengaruh Faktor

Current Ratio, Debt to Equity, Return on

peringkat obligasi Dan berpengaruh negatif terhadap yield obligasi

E. Kerangka Konseptual dan Hipotesis 1. Kerangka Konseptual

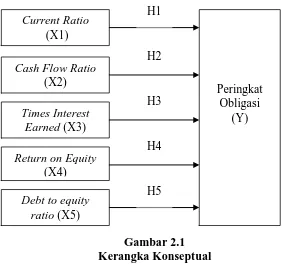

Kerangka berpikir merupakan model konseptual tentang bagaimana teori berhubungan dengan berbagai faktor yang telah diidentifikasikan sebagai masalah penting. Berdasarkan latar belakang masalah dan tujuan penelitian yang telah dikemukakan di atas, maka dibuat kerangka konseptual sebagai berikut :

Gambar 2.1 Kerangka Konseptual

Current ratio menunjukkan kemampuan perusahaan dalam membayar

dengan memanfaatkan aktiva lancar yang dimiliki perusahaan. Semakin tinggi nilai rasio ini, semakin besar kemungkinan suatu obligasi masuk dalam peringkat investment grade.

Cash flow ratio menunjukkan kemampuan perusahaan dalam membayar

utang lancar maupun utang yang akan jatuh tempo dengan memanfaatkan arus kas dari aktivitas operasi perusahaan. Semakin kecil nilai rasio ini, maka perusahaan kemungkinan masuk dalam peringkat non investment grade.

Times intereset earned berfungsi sebagai salah satu ukuran kemampuan

perusahaan untuk melakukan pembayaran bunga atas kewajiban perusahaan. Semakin tinggi rasio ini, menunjukkan semakin besar kemampuan perusahaan dalam membayar bunga tanpa kesulitan. Apabila nilai rasio ini menunjukkan nilai yang besar, maka obligasi perusahaan tersebut kemungkinan besar akan masuk dalam peringkat investment grade.

Return on equity merupakan rasio untuk menilai kemampuan perusahaan

dalam mencari keuntungan. Rasio ini juga memberi ukuran tingkat efektivitas manajemen suatu perusahaan (Kasmir, 2008:196). Apabila rasio ini menunjukkan nilai yang tinggi, maka obligasi tersebut kemungkinan akan masuk pada peringkat investment grade.

Debt to equity ratio menggambarkan kemampuan modal pemilik untuk

Apabila rasio ini menunjukkan nilai yang tinggi maka obligasi dimungkinkan masuk pada peringkat non investment grade.

2. Hipotesis Penelitian

Berdasarkan tinjauan teoritis dan kerangka konseptual yang telah dikemukakan di atas, maka penulis dapat mengajukan hipotesis bahwa:

H1 : current ratio berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia secara parsial

H2 : cash flow ratio berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia secara parsial

H3 : time interest earned berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia secara parsial

H4 : return on equity berpengaruh signifikan terhadap peringkat obligasi perusahaan yang terdaftar di Bursa Efek Indonesia secara parsial

BAB III

METODE PENELITIAN

A. Desain Penelitian

Erlina (2008:66) menyatakan bahwa “desain penelitian merupakan rencana induk yang berisi metode dan prosedur untuk mengumpulkan dan menganalisis informasi yang dibutuhkan, menetapkan sumber-sumber informasi, teknik yang digunakan, metode sampling sampai dengan analisis data untuk dapat menjawab pertanyaan-pertanyaan penelitian”. Dalam penelitian ini, penulis menggunakan desain kausal.

Desain kausal berguna untuk menganalisis hubungan antara satu variabel dengan variabel lainnya atau bagaimana suatu variabel mempengaruhi variabel lainnya (Umar, 2001:63). Dalam penelitian kausal ini ada variabel independen (variabel yang mempengaruhi) dan variabel dependen (variabel yang dipengaruhi).

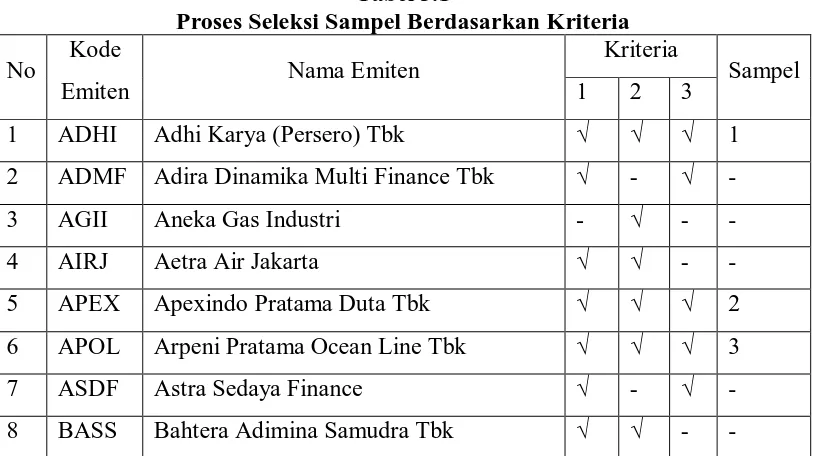

B. Populasi dan Sampel Penelitian

Berdasarkan pengertian di atas maka yang menjadi populasi penelitian ini adalah seluruh perusahaan yang memiliki obligasi yang terdaftar di Bursa Efek Indonesia. Data dikumpulkan dari laporan keuangan perusahaan yang menerbitkan obligasi di Bursa Efek Indonesia yang diunduh dari

Sampel adalah bagian populasi yang digunakan untuk memperkirakan karakteristik populasi (Erlina, 2008:75). Teknik pengambilan sampel yang digunakan adalah purposive sampling, yaitu mengambil sampel yang telah ditentukan sebelumnya berdasarkan maksud dan tujuan penelitian. Pertimbangan yang dilakukan oleh peneliti adalah sebagai berikut :

1. emiten menerbitkan laporan keuangan tahun 2008

2. emiten bukanlah perusahaan perbankan, finansial, sekuritas dan investasi 3. peringkat obligasi emiten dikeluarkan oleh PT. PEFINDO

Berdasarkan teknik pengambilan sampel tersebut, maka sampel yang diambil dalam penelitian ini untuk emiten adalah sebagai berikut :

Tabel 3.1

Proses Seleksi Sampel Berdasarkan Kriteria No Kode

Emiten Nama Emiten

69 PPLN Perusahaan Listrik Negara (Persero) √ √ √ 26 70 PTPN Perkebunan Nusantara III (Persero) √ √ √ 27 71 PTPV Perkebunan Nusantara V (Persero) √ √ √ 28 72 PVII Perkebunan Nusantara VII (Persero) √ √ √ 29

73 PWON Pakuwon Jati Tbk √ √ - -

74 RICY Ricky Putra Globalindo Tbk √ √ - - 75 RMBA Bentoel Internasional Investama Tbk √ √ √ 30 76 RUIS Radiant Utama Interinsco Tbk √ √ - -

77 SBTR Semen Baturaja (Persero) √ √ - -

78 SCTV Surya Citra Televisi √ √ √ 31

79 SMRA Summarecon Agung Tbk √ √ √ 32

80 SOFN Summit Oto Finance √ - √ -

81 TKIM Pabrik Kertas Tjiwi Kimia Tbk √ √ √ 33

82 TRIM Trimegah Securities Tbk √ - √ -

83 TRJE Truba Jaya Engineering √ √ √ 34

84 TUFI Mandiri Tunas Finance √ - - -

85 WOMF Wahana Ottomitra Multiartha Tbk √ - √ -

86 HMSP HM Sampoerna √ √ √ 35

87 KLBF Kalbe Farma √ √ √ 36

Berdasarkan teknik pengambilan sampel di atas, terdapat 36 perusahaan yang mendaftarkan obligasi perusahaan tersebut di Bursa Efek Indonesia yang menjadi sampel penelitian dari total 87 populasi yang ada.

C. Jenis dan Sumber Data

diperoleh dengan cara mengunduh dari situs PT Pefindo dan Bursa Efek Indonesia. Data yang digunakan berupa :

1. informasi mengenai rasio keuangan pada periode pengamatan untuk setiap perusahaan yang diteliti,

2. informasi peringkat obligasi untuk setiap perusahaan yang menjadi objek penelitian

Data yang diperoleh adalah data cross-section. Data cross-section adalah sekumpulan data untuk meneliti suatu fenomena tertentu dalam satu kurun waktu saja (Umar, 2001:70).

D. Teknik Pengumpulan Data

Data yang digunakan dalam penelitian ini adalah data eksternal. Data eksternal adalah data yang dicari secara manual dengan cara mendapatkannya dari luar perusahaan. Pada penelitian ini, pengumpulan data dilakukan dengan dua tahap, tahap pertama dilakukan melalui studi pustaka, yakni berasal dari buku-buku yang berkaitan dengan masalah yang diteliti. Pada tahap kedua, pengumpulan data sekunder yang diperoleh dari media internet dengan mengunduh melalui situs dipublikasikan dan dari situs peringkat obligasi.

E. Defenisi Operasional dan Pengukuran Variabel

1. Variabel Independen

Variabel independen atau variabel bebas adalah variabel yang mempengaruhi variabel dependen. Yang menjadi variabel independen dalam penelitian ini antara lain :

a. Current Ratio

Rasio ini merupakan rasio yang mengukur kemampuan perusahaan dalam membayar utang jangka pendek maupun utang jangka panjang perusahaan yang akan jatuh tempo dengan menggunakan aset lancar yang dimiliki perusahaan. Rasio ini dapat dihitung dengan cara :

s

Rasio ini merupakan rasio yang mengukur kemampuan perusahaan dalam membayar utang jangka pendek maupun utang jangka panjang perusahaan yang akan jatuh tempo, dengan menggunakan arus kas dari aktivitas operasi perusahaan tersebut. Cash flow ratio dapat dihitung dengan cara :

c. Times Interest Earned

Equity

d. Return on Equity

Rasio ini mengukur kemampuan perusahaan mendapatkan laba melalui modal sendiri perusahaan. Rasio ini menunjukkan berapa besar laba yang diperoleh perusahaan bila diukur dari total ekuitas yang dimiliki. Rasio ini dapat dirumuskan sebagai berikut :

e. Debt to Equity Ratio

Debt to Equity Ratio merupakan rasio yang digunakan untuk

menilai utang dengan ekuitas (Kasmir, 2008:157). Rasio ini dapat dirumuskan sebagai berikut :

2. Variabel Dependen

Variabel ini sering juga disebut variabel terikat atau variabel tidak bebas. Variabel ini dijelaskan atau dipengaruhi oleh variabel independen (Erlina, 2008:42). Penelitian ini menggunakan peringkat obligasi sebagai variabel dependen. Variabel ini dilihat dari peringkat obligasi yang dipublikasikan oleh PT. Pefindo. Peringkat obligasi pada umumnya terbagi atas dua yaitu investment grade (AAA, AA, A,

variabel ini menggunakan skala nominal. Dalam skala ini pengukuran dilakukan dengan memberi nilai 1 untuk obligasi yang berperingkat

investment grade dan 0 untuk obligasi yang berperingkat non

investment grade karena variabel yang digunakan adalah variabel

dummy.

F. Metode Analisis Data

Metode analisis data yang digunakan dalam penelitian ini adalah metode analisis dengan menggunakan software SPSS 16. Peneliti melakukan uji asumsi klasik terlebih dahulu sebelum melakukan pengujian hipotesis.

1. Pengujian Asumsi Klasik

Penggunaan analisis regresi dalam statistik harus bebas dari asumsi-asumsi klasik. Pengujian asumsi klasik yang harus dipenuhi meliputi ada tidaknya multikolinearitas serta menguji model fit dari regresi yang digunakan,dengan mengabaikan asumsi normalitas dan heterokedastisitas, maka uji asumsi klasik yang digunakan adalah uji multokolinearitas. a. Uji Multikolinearitas

Ada dua cara yang dapat dilakukan jika terjadi multikolinearitas, yaitu 1. membuang salah satu variabel

2. menggunakan metode lanjut, seperti Regresi Bayessian dan Regresi Ridge

2. Menilai Model Fit

Uji ini berguna untuk menguji apakah dalam model regresi logistik yang digunakan fit atau cocok dengan data yang digunakan. Model regresi yang baik mensyaratkan model regresi logistik yang fit dengan data. Untuk menguji keseluruhan model fit (overall model fit), menurut Ghozali (2005:218), dapat dilakukan dengan membandingkan nilai antara -2 log likelihood (-2 LL) pada awal (Block Number = 0), dengan nilai -2 log likelihood (-2 LL) pada akhir (Block Number = 1). Adanya pengurangan nilai antara -2 LL awal (initial -2

LLfunction) dengan nilai -2 LL pada langkah berikutnya (-2 LL akhir)

menunjukkan bahwa model yang dihipotesiskan fit dengan data.

3. Menilai Kelayakan Model Regresi

Pengujian kelayakan model regresi logistik dapat dilakukan dengan menggunakan Goodness of fit test, yang pengukurannya menggunakan nilai

Chi-Square pada bagian bawah uji Hosmer and Lemeshow’s (Ghozali,

2005:219). Untuk mendeteksi kelayakan model regresi ini, menurut Ghozali (2005:219) dapat dilihat dari :

signifikan antara model dengan nilai observasinya sehingga Goodness fit

model tidak baik karena model yang digunakan tidak mampu memprediksi

nilai observasinya. Jika nilai Statistics Hosmer and Lemeshow goodness of fit lebih besar dari 0,05, maka hipotesis nol tidak dapat ditolak dan berarti model mampu memprediksi nilai observasinya atau dapat dikatakan model dapat diterima karena cocok dengan data observasinya.

4. Pengujian Hipotesis

Pengujian hipotesis dalam penelitian ini menggunakan analisis regresi. Uji hipotesis yang digunakan adalah uji regresi logistik (logistic regression). Regresi logistik merupakan bentuk khusus analisis regresi dengan variabel dependen bersifat kategori dan variabel independen bersifat kategori, kontinu atau gabungan keduanya. Uji regresi ini digunakan untuk membuktikan pengaruh dari cash flow ratio, times interest earned, return on equity dan debt

to equity ratio terhadap peringkat obligasi perusahaan.

Y =

α

+β

1X1 +β

2X2 +β

3X3 +β

4X4 +β

5X5 +ε

Keterangan :

Y = peringkat obligasi X1 = Current Ratio

X2 = Cash Flow Ratio

X3 = Times Interest Earned

X4 = Return on Equity

X5 = Debt to Equity Ratio

α = konstanta β1β2β3β4β5 = koefisien regresi

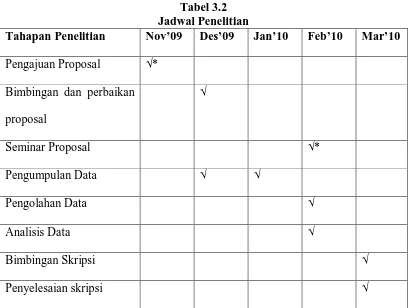

G. Jadwal Penelitian

Jadwal penelitian direncanakan sebagai berikut : Tabel 3.2

Jadwal Penelitian

Tahapan Penelitian Nov’09 Des’09 Jan’10 Feb’10 Mar’10 Pengajuan Proposal √*

Bimbingan dan perbaikan proposal

√

Seminar Proposal √*

Pengumpulan Data √ √

Pengolahan Data √

Analisis Data √

Bimbingan Skripsi √

Penyelesaian skripsi √

BAB IV

ANALISIS HASIL PENELITIAN

A. Analisis Statistik Deskriptif

Metode analisis data yang digunakan dalam penelitian ini adalah metode analisis statistik yang menggunakan persamaan regresi logistik. Analisis data dimulai dengan mengolah data dengan menggunakan microsoft excel, selanjutnya dilakukan analisis statistik deskriptif, pengujian asumsi klasik dan regresi logistik. Pengujian analisis statistik deskriptif, pengujian asumsi klasik dan regresi logistik digunakan dengan menggunkana software SPSS versi 16. Prosedur dimulai dengan memasukkan variabel penelitian ke dalam program SPSS, dan menghasilkan output yang sesuai dengan metode analisis data yang telah ditentukan.

Berdasarkan kriteria yang telah ditetapkan, diperoleh 36 perusahaan yang memenuhi kriteria dengan 36 observasi. Berikut ini ditampilkan data statistik secara umum dari seluruh sampel yang telah terpilih.

Tabel 4.1 Statistik Deskriptif

N Range Minimum Maximum Mean Std. Deviation Variance

Statistic Statistic Statistic Statistic Statistic Std. Error Statistic Statistic

CR 36 3.07 .26 3.33 1.6122 .13752 .82514 .681

CFR 36 2.57 -.71 1.86 .4091 .08716 .52299 .274

TIE 36 31.02 -2.21 28.81 5.4948 1.22060 7.32362 53.635

ROE 36 1.95 -1.47 .48 .1079 .05005 .30031 .090

DER 36 17.11 .51 17.62 2.6515 .50978 3.05869 9.356

Valid N (listwise) 36

Berdasarkan tabel 4.1 di atas data maka tersebut dapat dideskripsikan dengan penjelasan seperti di bawah ini:

1. Variabel independen pertama yaitu current ratio memiliki nilai minimum sebesar 0,26 dan nilai maksimum sebesar 3,33 dengan nilai rata-rata 1,6122. Hal ini menunjukkan bahwa tidak ada satu pun perusahaan yang menjadi sampel penelitian memiliki nilai current assets dan current

liabilities yang bernilai negatif. Nilai maksimum sebesar 3,33

menunjukkan bahwa ada beberapa perusahaan yang memiliki total current

assets yang lebih besar daripada total current liabiliites. Sedangkan nilai

terendah sebesar 0,26 menunjukkan bahwa ada beberapa perusahaan yang menjadi sampel penelitian memiliki nilai total current assets yang lebih kecil daripada total nilai current liabilities perusahaan.

2. Variabel independen kedua yaitu cash flow ratio memiliki nilai minimum sebesar -1,22 dan nilai maksimum 1,86 dengan nilai rata-rata 0,3820. Hal ini menunjukkan bahwa perusahaan yang menjadi sampel mempunyai nilai cash flow ratio bernilai negatif dan positif. Artinya, ada beberapa sampel penelitian ini yang memiliki nilai operating cash flow yang bernilai negatif dan ada pula beberapa sampel yang memiliki nilai

operating cash flow yang positif. Nilai maksimum rasio ini sebesar 1,86

mempunyai operating cash flow yang lebih kecil dari pada nilai current

liabilities perusahaan.

3. Variabel independen ketiga adalah time interest earned, pada sampel penelitian ini mempunyai nilai terendah adalah -2,21, nilai tertinggi sebesar 28,81, dengan nilai rata-rata sebesar 5,1318. Hal ini menunjukkan bahwa perusahaan yang diamati mempunyai nilai time interest earned bernilai positif dan negatif. Artinya, ada beberapa sampel pada penelitian ini memiliki nilai earning before interest and tax yang bernilai negatif. Sedangkan beberapa sampel penelitian yang lain memiliki earning before

interest and tax yang bernilai positif. Nilai maksimum rasio ini sebesar

28,81 menunjukkan bahwa dalam penelitian ini ada beberapa sampel yang diamati mempunyai nilai earning before interest and tax yang lebih besar dari pada interest expense perusahaan. Sedangkan nilai minimum sebesar -2,21 menunjukkan bahwa ada beberapa sampel dalam penelitian yang menunjukkan earning before interest and tax yang negatif. Hal ini menunjukkan bahwa ada beberapa sampel yang menderita kerugian.

nilai maksimun return on equity yang hanya sebesar 0,48 (lebih kecil dari 1).

5. Variabel independen yang kelima adalah Debt to Equity Ratio, pada sampel penelitian ini, mempunyai nilai terendah yaitu 0,51 dan nilai tertinggi adalah 17,62, dengan nilai rata-rata 2,6311. Hal ini menunjukkan bahwa perusahaan yang diamati mempunyai nilai debt to equity ratio positif. Artinya, tidak satupun sampel dalam penelitian ini yang memiliki nilai total debt dan nilai total equity yang bernilai negatif. Nilai tertinggi rasio ini sebesar 15,928 menunjukkan bahwa dalam penelitian ini ada beberapa sampel yang diamati memiliki nilai total debt yang lebih besar daripada total equity yang dimilikinya. Sedangkan nialai minimum sebesar 0,51 menunjukkan bahwa ada pula beberapa sampel yang memiliki nilai

total debt yang lebih kecil daripada total equity yang dimiliki perusahaan.

B. Analisis Hasil Penelitian 1. Uji Data

a. Uji Asumsi Klasik 1) Uji Multikolinearitas

multikolinearitas dalam penelitian ini dapat dilihat dari nilai korelasi antarvariabel yang terdapat dalam matriks korelasi. Hasil uji gejala multikolinearitas disajikan pada tabel 4.2 berikut ini.

Tabel 4.2

Hasil Uji Multikolinearitas

Constant CR CFR TIE ROE DER

Step 1 Constant 1.000 -.823 -.285 .048 .114 -.552

CR -.823 1.000 .164 -.227 -.122 .175

CFR -.285 .164 1.000 -.370 -.400 -.210

TIE .048 -.227 -.370 1.000 -.167 .212

ROE .114 -.122 -.400 -.167 1.000 .155

DER -.552 .175 -.210 .212 .155 1.000

Sumber : Hasil Pengolahan SPSS

Dari hasil pengujian diatas, maka dapat disimpulkan bahwa tidak terjadi gejala multikolonieritas antar variabel independen. Gejala multikolonieritas terjadi apabila nilai korelasi antar variabel independen lebih besar dari 0.90 matriks korelasi di atas memperlihatkan bahwa korelasi antarvariabel independen yang paling besar hanya 0,823 lebih kecil dari 0.90. Berdasarkan hasil ini maka dapat disimpulkan bahwa variabel current ratio, cash flow

ratio, time interest earned, return on equity dan debt to equity ratio lolos uji

b. Menilai Model Fit

Uji ini digunakan untuk menilai model yang telah dihipotesiskan telah fit atau tidak dengan data. Pengujian dilakukan dengan membandingkan nilai antara -2

log likelihood pada awal (block number =0) dengan nilai -2 log likelihood pada

akhir (block number =1). Nilai -2 log likelihood awal pada block number = 0, dapat ditunjukkan pada tabel 4.3 berikut ini :

Tabel 4.3

Nilai -2 Log Likelihood (-2LL Awal)

Iteration

-2 Log

likelihood

Coefficients

Constant

Step 0 1 26.233 1.556

2 25.142 1.995

3 25.116 2.077

4 25.116 2.079

5 25.116 2.079

Sumber : Hasil Pengolahan SPSS

Tabel 4.4

Nilai -2 Log Likelihood (-2 LL Akhir)

Iteration

-2 Log likelihood

Coefficients

Constant CR CFR TIE ROE DER

Step 1 1 19.961 .491 .544 -.251 -.005 2.018 .037

2 15.504 -.180 1.288 -.409 .006 2.817 .086

3 13.577 -1.242 2.297 -.459 .021 3.054 .134

4 12.822 -2.221 3.365 -.322 .022 2.876 .162

5 12.677 -2.808 4.061 -.145 .013 2.764 .171

6 12.670 -2.953 4.238 -.087 .010 2.738 .172

7 12.670 -2.959 4.247 -.083 .010 2.737 .172

8 12.670 -2.959 4.247 -.083 .010 2.737 .172

Sumber : Hasil Pengolahan SPSS

Dari tabel 4.3 dan tabel 4.4 di atas dapat dilihat bahwa nilai -2 log likelihood awal pada block number = 0, yaitu model yang hanya memasukkan konstanta yang dapat dilihat pada step 5, memperoleh nilai sebesar 25,116. Kemudian pada tabel selanjutnya dapat dilihat nilai -2 log likelihood akhir dengan block number = 1, nilai -2 log likelihood pada tabel 4.4 mengalami perubahan setelah masuknya beberapa variable independen pada model penelitian, akibatnya nilai -2 log

likelihood akhir pada step 8 menunjukkan nilai 12,670.

Adanya pengurangan nilai antara -2 log likelihood awal dengan nilai -2 log

likelihood akhir menunjukkan bahwa model yang dihipotesiskan fit dengan data

current ratio, cash flow ratio, time interest earned, return on equity dan debt to

equity ratio ke dalam model penelitian akan memperbaiki model fit penelitian ini.

Menilai model fit dapat juga dilihat melaui tabel omnibus test of model

coefficients berikut ini :

Tabel 4.5

Omnibus Test of Model Coefficient

Chi-square df Sig.

Step 1 Step 12.445 5 .029

Block 12.445 5 .029

Model 12.445 5 .029

Sumber : Hasil Pengolahan SPSS

Tabel di atas menunjukkan nilai signifikansi chi square dimana tingkat signifikansinya adalah 0,029 (lebih kecil dari 0,05). Maka dapat disimpulkan bahwa model yang terdiri dari beberapa variabel independen tersebut berpengaruh dan dapat digunakan untuk menilai variabel dependen. Nilai chi square di atas adalah hasil dari selisih -2LL awal dengan -2LL akhir.

c. Menguji Kelayakan Model Regresi.

Pengujian kelayakan model regresi logistic dilakukan dengan menggunakan

goodness of fitness test yang diukur dengan nilai chi square pada bagian bawah

uji hosmer and lameshow.

Tabel 4.6

Hosmer and Lameshow Test

Step Chi-square df Sig.

1 2.651 7 .915

Hasil pengujian statistik menunjukkan probabilitas signifikansi sebesar 0,915. Nilai signifikansi yang diperoleh ini lebih besar dari 0,05, maka Ho tidak dapat ditolak (diterima). Hal ini menunjukkan bahwa model regresi layak untuk digunakan dalam analisis selanjutnya, karena tidak ada perbedaan nyata antara klasifikasi yang diprediksi dengan klasifikasi yang diamati.

Tabel 4.7

Contingency Table for Hosmer and Lemeshow Test

BondR = NIG BondR = IG

Total Observed Expected Observed Expected

Step 1 1 2 2.581 2 1.419 4

2 1 .852 3 3.148 4

3 1 .283 3 3.717 4

4 0 .166 4 3.834 4

5 0 .095 4 3.905 4

6 0 .017 4 3.983 4

7 0 .004 4 3.996 4

8 0 .001 4 3.999 4

9 0 .000 4 4.000 4

Sumber : Hasil Pengolahan SPSS

Dari tabel kontinjensi untuk uji hosmer and lameshow, dapat dilihat bahwa dari 9 langkah pengamatan untuk peringkat obligasi dengan peringkat investment

grade (1) maupun peringkat non invesment grade (0), nilai yang diamati maupun

2. Hasil Pengujian Hipotesis

Hasil pengujian hipotesis bertujuan untuk mengetahui apakah pengaruh dari variabel-variabel bebas terhadap peringkat obligasi. Pengujian dengan regresi logistik ditunjukkan dalam tabel berikut ini :

Tabel 4.8

Ikhtisar Pengolahan Data Case Processing Summary

Unweighted Casesa N Percent

Selected Cases Included in Analysis 36 100.0

Missing Cases 0 .0

Total 36 100.0

Unselected Cases 0 .0

Total 36 100.0

Sumber : Hasil Pengolahan SPSS

Berdasarkan table 4.8 di atas dapat diambil analisis sebagai berikut :

a. jumlah observasi sebanyak 36, dan seluruh observasi telah diperhitungkan ke dalam pengujian hipotesis

b. tidak ada variabel dependen yang dikeluarkan dengan nilai dummy

variabel. Variabel dependen bernilai 1 untuk peringkat investment grade

dan bernilai 0 untuk peringkat non investment grade.

Selanjutnya, variabilitas antara variabel dependen dengan variabel independen ditampilkan pada tabel 4.9 di bawah ini.

Tabel 4.9 Model Summary

Step

-2 Log likelihood

Cox & Snell R Square

Nagelkerke R Square

1 12.670a .292 .582

Sumber : Hasil Pengolahan SPSS

Berdasarkan table 4.9 di atas, dapat dilihat hasil analisis regresi logistik secara keseluruhan menunjukkan nilai Cox & Snell R Square sebesar 0,292. Cox & Snell

R Square merupakan ukuran yang mencoba meniru ukuran R2 pada multiple

regression yang didasarkan pada teknik estimasi likelihood dengan nilai

a. Matriks Klasifikasi

Matriks klasifikasi akan menunjukkan kekuatan prediksi dari model regresi untuk memprediksi kemungkinan penerimaan peringkat investment grade obligasi perusahaan.

Tabel 4.10 Matriks Klasifikasi

Observed

Predicted

BondR Percentage

Correct

NIG IG

Step 1 BondR NIG 2 2 50.0

IG 0 32 100.0

Overall Percentage 94.4

Sumber : Hasil Pengolahan SPSS