iii ABSTRAK

Analisis Faktor-faktor yang Berpengaruh Terhadap Earnings Management pada Perusahaan yang Melakukan Initial Public Offering

di Bursa Efek Indonesia

Oleh Febty Gabriella

Penelitian ini bertujuan untuk mendeteksi manajemen laba perusahaan sebelum dan sesudah IPO, serta membuktikan secara empiris pengaruh nilai penawaran saham saat IPO, ukuran perusahaan, umur perusahaan, dan leverage terhadap manajamen laba perusahaan sebelum IPO.

Penelitian ini mengunakan sampel seluruh perusahaan yang pada tahun 2007-2012 melakukan Initial Public Offering. Sampel diambil sebanyak 61 perusahaan yang dilakukan secara purposive sampling. Pengumpulan data dilakukan melalui dokumentasi. Data dianalisis dengan menggunakan analisis Independent Sample T Test dan regresi berganda dengan software SPSS 17.0.

Hasil penelitian menyatakan bahwa perusahaan sampel penelitian lebih banyak melakukan manajemen laba sebelum melakukan IPO dibandingkan dengan setelah melakukan IPO. Disamping itu hasil penelitian ini juga menunjukan bahwa dari keseluruhan variabel bebas yang diduga berpengaruh terhadap

manajemen laba, hanya variabel leverage yang berpengaruh terhadap manajemen laba, sedangkan nilai penawaran saham, ukuran perusahaan dan umur perusahaan tidak berpengaruh terhadap manajemen laba.

Kata Kunci : Initial Public Offerings (IPO), Manajemen Laba,Nilai

iii ABSTRACT

ANALYSIS OF INFLUENTIAL FACTORS AGAINST EARNINGS MANAGEMENT ON THE COMPANY'S INITIAL PUBLIC OFFERING

IN INDONESIA STOCK EXCHANGE

by

Febty Gabriella

This study aims to detect earnings management company before and after the IPO, and demonstrate empirically the influence of the value of the current public offering IPO, firm size, firm age, and leverage on earnings management company before the IPO.

This study uses a sample of all companies in 2007-2012 launched Initial Public Offering. Samples taken as many as 61 companies conducted by purposive sampling. Data collected through documentation. Data were analyzed using Independent Sample T-Test analysis and multiple regressions with SPSS 17.0 software.

The study states that the sample firms do more research before doing an IPO earnings management compared to after the IPO. Besides, the results of this study also showed that the independent variables of the overall expected effect on earnings management, leverage variables only affect the earnings management, while offering value, firm size and firm age has no effect on earnings

management.

RIWAYAT HIDUP

Penulis merupakan anak ke-tiga dari tiga bersaudara, buah hati pasangan Bapak

H. A. Fikri Azka dan Ibu Hj. Silvia Mirnaningsih, yang dilahirkan di Tanjung

Karang pada tanggal 18 Februari 1992. Penulis dibesarkan di rumah yang

beralamat di Jl. Jendral Soeprapto No. 42/64 Tanjung Karang Pusat.

Pendidikan yang pernah ditempuh oleh penulis yaitu: TK Kartika II-23 lulus pada

tahun 1997, SD Kartika II-5 lulus pada tahun 2003, SLTP Negeri 4 Bandar

Lampung lulus pada tahun 2006, dan SMA Negeri 2 Bandar Lampung lulus pada

tahun 2009.

Pada Tahun 2009, penulis terdaftar sebagai mahasiswa Jurusan Akuntansi

Fakultas Ekonomi dan Bisnis Universitas Lampung melalui jalur Penelusuran

PERSEMBAHAN

Kupersembahkan skripsi ini, sebagai salah satu tanda bakti kepada

kedua orang tua dan kakak-kakakku tersayang.

Moto

“

No one good in all things, and there is

SANWACANA

Puji syukur penulis panjatkan ke hadirat Allah SWT, karena atas rahmat dan

hidayah-Nya skripsi ini dapat diselesaikan.

Skripsi dengan judul “Analisis Faktor-faktor yang Berpengaruh Terhadap

Earnings Management pada Perusahaan yang Melakukan Intial Public Offering

di Bursa Efek Indonesia”merupakan salah satu syarat untuk memperoleh gelar

Sarjana Ekonomi di Universitas Lampung.

Dalam kesempatan ini penulis mengucapkan terima kasih kepada:

1. Bapak Prof. Dr. H. Satria Bangsawan, S.E., M.Si., selaku Dekan Fakultas

Ekonomi dan Bisnis Universitas Lampung.

2. Bapak Dr. Einde Evana, S.E., M.Si.,Akt., selaku Ketua Jurusan Akuntansi.

3. Bapak Sudrajat, S.E., M.Acc. Akt., selaku sekretaris Jurusan Akuntansi.

4. Ibu Dr. Lindrianasari, S.E., M.Si., Akt., selaku Pembimbing Utama atas

kesediaannya untuk memberikan waktu, bimbingan, nasihat, dukungan,

pelajaran, serta pengalaman yang sangat berkesan selama proses penyelesaian

skripsi ini.

5. Bapak Basuki Wibowo, S.E., M.Si., Akt., selaku Pembimbing Pendamping

atas kesediannya dalam memberikan bimbingan, pengetahuan, nasihat,

6. Bapak Saring Suhendro, S.E., M.Si., Akt., selaku Penguji Utama atas saran

dan kritik, serta nasehat yang membangun baik bagi penyelesaian skripsi

maupun bagi diri penulis.

7. Bapak Dr. Einde Evana, S.E., M.Si.,Akt., selaku Pembimbing Akademik atas

segala saran dan dukungan yang diberikan selama masa perkuliahan.

8. Bapak dan Ibu Dosen di Jurusan Akuntansi dan Fakultas Ekonomi

Universitas Lampung, atas ilmu, dan pembelajaran yang telah diberikan.

9. Kedua orang tuaku Bpk. H. A. Fikri Azka dan Ibu Hj. Silvia Mirnaningsih

terima kasih banyak karena selalu mendoakan dan mendukung setiap langkah

demi mewujudkan mimpi dan cita dari penulis. Tiada kata yang dapat

menggambarkan rasa sayang dan rasa terima kasih atas segala hal yang telah

diberikan.

10. Kakak-kakakku, Yolanda Fiviami, Muhammad Indrawan, Okky Mareta Putri

dan Fathi Jauhari Roni yang senantiasa memberikan semangat dan dukungan.

Terima kasih untuk selalu menyemangati, mendukung, dan mendoakan setiap

saat.

11. Keluarga besar, keponakan-keponakanku, dan saudara-saudaraku, terima

kasih atas segala curahan doa.

12. Fachreza Muhammad Ilham, terima kasih untuk selalu membantu,

menyemangati, mendukung, membimbing dan mendoakan setiap saat, terima

kasih karena telah melengkapi diri penulis.

13. Teman-temanku, Irnita Riska, Amilia Mayang, Adinda Putri, Almuqarrom

Natapradja, (Alm) Kemas Yogi Mahendra, Tedi Fanizar, Septian Ardiansyah,

Wirawan, Bayu Rizki Felindra, Fahriza Waya atas doa dan dukungannya

selama mengerjakan skripsi.

14. Teman-temanku, Siska Anggraini, Fanny Malinda, Mutia Novitri, Farah

Aqielah, Try Eliza, Robertus Gilang, Fikram Khan, Fadillah Ramadhan, Ade

Sandra, Ettfinda Kurniawan, Ivana Siregar, Dwiyana Nurul Fajar dan (Alm)

A. Fadhilah Akrabi, atas segala tawa, tangis, cerita, kesenangan, kesedihan

dan kebersamaan selama empat tahun terakhir.

15. Teman-teman Akuntansi 2009, Tirta, Ade, Elisabeth, Ria, Ridwan, Nuel,

Ervina serta nama lain yang tidak bisa disebutkan satu persatu, untuk saling

memberi informasi dan menyemangati.

16. Terima kasih kepada Mas Bari, senior dan junior di jurusan Akuntansi.

17. Teman-teman di Fakultas Ekonomi yang telah menorehkan cerita.

18. Almamater tercinta, Universitas Lampung.

Akhir kata, skripsi ini masih jauh dari kesempurnaan, akan tetapi sedikit harapan

yang dapat penulis utarakan semoga skripsi yang sederhana ini dapat memberikan

manfaat dikemudian hari. Amin.

Bandar Lampung, 18 Juli 2014

Penulis

DAFTAR ISI

BAB II LANDASAN TEORI 2.1 Agency Theory ... 9

2.2Initial Public Offering (IPO) ... 10

2.3 Laporan Keuangan ... 13

2.4 Earnings Management ... 19

2.5 Faktor-faktor yang memotivasi terjadinya manajemen laba ... 21

2.6 Penelitian Terdahulu... 22

2.8Hipotesis Penelitian... 25

2.8.1 Praktik manajemen laba di sekitar IPO ... 25

2.8.2 Nilai penawaran saham terhadap manajemen laba ... 26

2.8.3 Ukuran perusahaan terhadap manajemen laba ... 27

2.8.4 Umur perusahaan terhadap manajemen laba ... 28

2.8.5 Leverage terhadap manajemen laba ... 28

BAB III METODE PENELITIAN 3.1 Sampel dan Data Penelitian ... 30

3.2 Operasional Variabel Penelitian ... 31

3.2.1 Variabel Dependen ... 31

3.2.2 Variabel Independen ... 33

3.3 Metode Analisis Data ... 34

3.3.1 Statistik Deskriptif ... 34

3.3.2 Independent-Sample T Test ... 35

3.3.3 Analisis Regresi Berganda ... 36

BAB IV HASIL DAN PEMBAHASAN 4.1 Hasil Penelitian ... 37

4.1.1 Data dan Sampel ... 37

4.1.2 Analisis Statistik Deskriptif... 38

4.2 Pengujian Hipotesis ... 39

4.2.1 Perbedaan Manajemen Laba Sebelum dan Sesudah IPO .... 39

4.2.2 Pengujian Regresi Berganda ... 41

4.3 Pembahasan ... 45

4.3.1Manajemen Laba perusahaan sebelum IPO dan setelah IPO ... 46

4.3.2Nilai Penawaran Saham Terhadap Manajemen Laba ... 46

4.3.3Ukuran Perusahaan Terhadap Manajemen Laba ... 47

4.3.4Umur Perusahaan Terhadap Manajemen Laba ... 48

4.3.5Leverage Terhadap Manajemen Laba ... 49

BAB V SIMPULAN DAN SARAN 5.1 Simpulan ... 51

5.2 Keterbatasan Penelitian dan Saran ………... 52

DAFTAR TABEL Tabel

DAFTAR LAMPIRAN

Lampiran :

1. Perusahaan Sampel Penelitian 2. Data Mentah Penelitian

3. Perhitungan Manajemen Laba Sebelum IPO 4. Perhitungan Manajemen Laba Setelah IPO 5. Input Data Penelitian

6. Uji Normalitas Data dan Statistik Deskriptif

7. Manajemen Laba Sebelum IPO dengan Sesudah IPO

8. Uji Pengaruh Proceeds, Ukuran Perusahaan, Umur Perusahaan dan Leverage terhadap Manajemen Laba Sebelum IPO

DAFTAR GAMBAR

Gambar :

BAB I PENDAHULUAN

1.1Latar Belakang Masalah

Akuntansi dengan produk utamanya laporan keuangan telah lama dirasakan

manfaatnya sebagai salah satu sarana untuk mengambil keputusan.

Mengkomunikasikan informasi yang timbul akibat transaksi-transaksi

(pertukaran) perusahaan dengan entitas ekonomi lainnya merupakan salah satu

tujuan dari akuntansi. Laporan keuangan merupakan akhir dari proses akuntansi

yang dirancang untuk memberikan informasi kepada calon investor, calon kreditor

dan pengguna laporan untuk pengambilan keputusan bisnis (Fajria, 2010).

Laporan keuangan merupakan ringkasan dari suatu proses pencatatan, menurut

Standar Akuntansi Keuangan No. 1 tahun 2009, laporan keuangan adalah suatu

penyajian terstruktur dari posisi keuangan dan kinerja keuangan suatu entitas.

Tujuan laporan keuangan adalah memberikan informasi mengenai posisi

keuangan, kinerja keuangan, dan arus kas entitas yang bermanfaat bagi sebagian

besar kalangan pengguna laporan dalam pembuatan keputusan ekonomi. Laporan

keuangan juga menunjukkan hasil pertanggungjawaban manajemen atas

2

Laporan keuangan juga dipergunakan untuk menginformasikan hasil yang

diperoleh dari seluruh aktivitas perusahaan selama satu periode, informasi ini

dapat membantu pemilik atau pihak lain dalam menilai kekuatan perusahaan

menghasilkan laba di masa yang akan datang. Oleh sebab itu, manajemen

mempunyai kecenderungan untuk melakukan tindakan yang dapat membuat

laporan keuangan menjadi lebih baik. Selain itu informasi laba juga membantu

pemilik atau pihak lain dalam menaksir earning power perusahaan di masa yang

akan datang. Adanya manajer yang kinerjanya diukur berdasarkan informasi

tersebut, sehingga mendorong timbulnya perilaku menyimpang (dysfunctional

behaviour), yang salah satu bentuknya adalah earnings management

(Roudotunnisa, 2009).

Manajemen laba didefinisikan sebagai upaya manajer perusahaan untuk

mengintervensi atau mempengaruhi informasi-informasi dalam laporan keuangan

dengan tujuan untuk mengelabui stakeholder atau investor yang ingin mengetahui

kinerja dan kondisi perusahaan, sedangkan menurut Schipper (2000) sebagaimana

dikutip oleh Syahriana (2006), manajemen laba sebagai suatu intervensi dengan

maksud tertentu terhadap proses pelaporan keuangan eksternal dengan sengaja

memperoleh beberapa keuntungan pribadi, hal tersebut dilakukan karena

perusahaan membutuhkan modal untuk kelangsungan berjalannya kegiatan.

Perusahaan membutuhkan modal untuk keperluan operasionalnya yang dilakukan

secara rutin. Hal ini dapat dipenuhi dengan menerbitkan saham dan menjualnya

3

Initial Public Offerings (IPO). IPO adalah mekanisme yang harus dilakukan

perusahaan saat melakukan penawaran saham pertama kalinya kepada khalayak

ramai di pasar perdana. Dalam melakukan IPO, perusahaan harus menerbitkan

prospektus sebelum melakukan listing di BEI. Informasi yang terdapat dalam

prospektus akan digunakan investor untuk pengambilan keputusan di bursa.

Informasi dalam prospektus memberikan gambaran tentang kondisi, prospek

ekonomi, rencana investasi, ramalan laba, dan deviden yang akan dijadikan dasar

dalam pembuatan keputusan. Penilaian investor terhadap kondisi dan prospek

perusahaan akan menentukan besarnya dana yang dapat diperoleh perusahaan dari

pasar modal.

Perusahaan yang melakukan IPO cenderung melakukan manajemen laba, hal ini

disebabkan informasi mengenai perusahaan yang belum go public relatif sulit

diperoleh oleh investor karena investor hanya mengandalkan informasi yang

terdapat dalam prospektus. Prospektus adalah dokumen yang berisikan informasi

tentang perusahaan penerbit sekuritas dan informasi lainnya yang berkaitan

dengan sekuritas yang ditawarkan. Prospektus berisi informasi keuangan dan non

keuangan. Informasi keuangan terdiri dari neraca (balance sheet), laporan laba

rugi (income statement), laporan arus kas (cash flow statement), dan penjelasan

atas laporan keuangan (notes of financial statement). Sedangkan informasi non

keuangan berisi informasi mengenai underwriter, auditor independen, konsultan

hukum, nilai penawaran saham, persentase saham yang ditawarkan, umur

4

Sulistiawati, 2006). Informasi dalam prospektus tersebut dibutuhkan investor

dalam proses pembuatan keputusan di pasar saham.

Teoh et al (1998) dalam Ekawati (2006) menemukan discretionary current

accrual disekitar IPO lebih tinggi untuk perusahaan yang sedang melakukan IPO

dibandingkan dengan perusahaan yang tidak sedang melakukan IPO (non issuer).

Sehingga Teoh et al (1998, dalam Ekawati, 2006) menyimpulkan perusahaan yang

sedang IPO melakukan manajemen laba, hal ini dikarenakan biaya untuk

penerbitan efek jauh lebih murah dibandingkan mencari pinjaman pada bank atau

pihak lain.

Selain itu IPO juga memberi celah bagi manajemen perusahaan untuk dapat

melakukan manajemen laba, terbukti dengan adanya penemuan atas penipuan di

balik skenario harga penawaran perdana (IPO) saham PT. Krakatau Steel (KS),

pada hari rabu 10 November 2010, PT KS (Persero) Tbk. resmi mencatatkan

sahamnya di Bursa Efek Indonesia (BEI). Kegiatan ini merupakan puncak dari

serangkaian proses pengalihan kepemilikan saham yang telah direncanakan PT

KS beberapa tahun terakhir. Harga saham PT KS telah ditetapkan sebesar Rp 850

persaham. Jumlah saham yang dilepas ke masyarakat sebanyak 3,155 miliar

saham atau setara dengan 20% dari keseluruhan saham. Perkiraan dana (kotor)

yang dapat diraih PT KS dari IPO atau penawaran umum perdana ini adalah

sebesar Rp 2,68 Triliun. (Krakatau.steel.com, 11/11/2010, diakses 14 November,

2013). Baru satu sesi saja investor yang membeli saham Krakatau melalui Credit

5

Krakatau Steel merupakan perampokan melalui pasar modal (Republika.co.id,

12/11, diakses 14 November, 2013 ). Dari penemuan ini IPO tidak hanya

digunakan untuk mendapatkan dana untuk kelangsungan hidup perusahaan tetapi

untuk mengeruk dana dari penjualan saham hanya untuk manajemen perusahaan

yang melakukan IPO.

Minat investor untuk membeli efek perusahaan yang baru saja melakukan IPO

sering mengalami kesulitan. Kesulitan ini terjadi karena kurangnya pengetahuan

informasi mengenai perusahaan tersebut, hal ini memberi celah perusahaan untuk

melakukan manajemen laba yang cenderung menyesatkan investor. Informasi

yang dibutuhkan investor dan pihak-pihak yang berkepentingan dengan

perusahaan tidak hanya informasi produk tetapi juga berbagai hal yang terkait

dengan kinerja perusahaan. Informasi mengenai perusahaan dapat diketahui pada

prospektus ketika perusahaan memutuskan untuk melakukan IPO. Informasi

mengenai kinerja keuangan suatu perusahaan sangat bermanfaat untuk berbagai

pihak seperti investor, kreditur, pemerintah, pihak bank, pihak manajemen

perusahaan, dan pihak-pihak lain yang berkepentingan. Pihak manajemen

perusahaan berkepentingan dengan seluruh keadaan keuangan perusahaan karena

keadaan keuangan perusahaan yang akan dijadikan penilaian oleh pihak pemilik

perusahaan maupun para kreditur (Wardani dan Fitriati, 2010:91).

Adanya indikasi manajemen laba pada perusahaan publik di BEI juga

dikemukakan oleh Kiswara (1999, dalam Roudotunnisa, 2009), walaupun tidak

6

modal berhubungan dengan besarnya tingkat manajemen laba. Sedangkan

Sulistiawati (2006) mengevaluasi perusahaan manufaktur yang go public. Hasil

penelitian bahwa hanya leverage yang mempengaruhi manajemen laba.

Sunariyah (2006:75) mengungkapkan bahwa secara mendasar underpricing

disebabkan oleh kepentingan dari pihak-pihak yang terkait dalam penawaran

saham perdana. Harga saham yang dijual di pasar perdana ditentukan berdasarkan

kesepakatan antara penjamin emisi (underwriter) dan emiten (issuers), sedangkan

harga dipasar sekunder ditentukan oleh mekanisme permintaan dan penawaran

pasar. Penjamin emisi (underwriter) berperan aktif dalam menentukan harga jual

di pasar perdana saat IPO dengan menggunakan laporan keuangan sebagai

informasi yang akan diberikan kepada investor tentang perusahaan.

Menurut Nasirwan (2002) informasi tersebut yaitu informasi akuntansi dan non

akuntansi yang berasal dari laporan keuangan, dan yang tidak terdapat dalam

laporan keuangan perusahaan. Informasi akuntansi meliputi financial leverage,

dan ukuran perusahaan (firm size), sedangkan informasi non akuntansi yaitu

meliputi umur perusahaan.

Melihat kenyataan semakin menariknya topik Initial Public Offerings (IPO) dan

manajemen laba bagi para peneliti akuntansi, khususnya, dan para pemerhati

manajemen, maka penulis mencoba mengungkapkan fenomena tersebut sehingga

penulis terdorong untuk mengambil judul “Analisis Faktor-faktor yang

Berpengaruh Terhadap Earnings Management pada Perusahaan yang Melakukan

7

1.2Perumusan dan Batasan Masalah 1.2.1 Perumusan Masalah

Berdasarkan latar belakang yang telah diuraikan diatas. Maka perumusan masalah

pada penelitian ini adalah:

1. Apakah perusahaan yang terdaftar di BEI melakukan manajemen laba

sebelum dan sesudah IPO?

2. Apakah nilai penawaran saham saat IPO, ukuran perusahaan, umur

perusahaan, dan leverage berpengaruh terhadap manajamen laba

perusahaan sebelum IPO pada perusahaan yang terdaftar di Bursa Efek

Indonesia?

1.2.2 Batasan Masalah

Batasan masalah dilakukan agar penelitian dan pembahasannya lebih terarah,

sehingga hasilnya tidak bias dan sesuai dengan harapan peneliti. Adapun ruang

lingkup penelitiannya adalah perusahaan yang melakukan Initial Public Offering

di Bursa Efek Indonesia periode 2007-2012.

1.3Tujuan dan Manfaat Penelitian 1.3.1 Tujuan Penelitian

Berdasarkan permasalahan yang penulis kemukakan diatas, maka dapat dijelaskan

tujuan dari penelitian ini adalah:

1. Untuk mendeteksi manajemen laba perusahaan sebelum dan sesudah IPO.

2. Membuktikan secara empiris pengaruh nilai penawaran saham saat IPO,

8

laba perusahaan sebelum IPO pada perusahaan yang terdaftar di Bursa

Efek Indonesia.

1.3.2 Manfaat Penelitian 1.3.2.1Manfaat Teoritis

- Hasil penelitian ini diharapkan dapat memperluas wawasan dan

pengetahuan serta bukti empiris mengenai manajemen laba di sekitar IPO

yang terdaftar di Bursa Efek Indonesia.

- Penelitian ini diharapkan dapat memberikan tambahan pengetahuan dan

wawasan bagi mereka yang akan melakukan penelitian lebih lanjut

mengenai earnings management di sekitar IPO.

1.3.2.2Manfaat Praktis

- Penelitian ini diharapkan dapat memberikan informasi earnings

management yang diterapkan oleh perusahaan.

- Memberikan masukan kepada para investor sehingga dapat dijadikan

BAB II

LANDASAN TEORI

2.1Agency Theory

Teori keagenan dalam perusahaan mengidentifikasi adanya pihak-pihak dalam

perusahaan yang memiliki berbagai kepentingan untuk mencapai tujuan dalam

kegiatan perusahaan. Teori ini muncul karena adanya hubungan antara prinsipal

dan agen. Teori agensi mengasumsikan bahwa semua individu bertindak atas

kepentingan mereka sendiri. Pemegang saham sebagai prinsipal diasumsikan

hanya tertarik kepada hasil keuangan yang bertambah atau investasi mereka di

dalam perusahaan. Para agen diasumsikan menerima kepuasan berupa kompensasi

keuangan dan syarat-syarat yang menyertai dalam hubungan tersebut. Teori ini

berusaha untuk menggambarkan faktor-faktor utama yang sebaiknya

dipertimbangkan dalam merancang kontrak insentif (Warsidi dan Pramuka, 2007).

Teori agensi (agency theory) menyatakan bahwa manajemen laba dipengaruhi

oleh adanya konflik kepentingan antara manajemen (agent) dengan pemilik modal

(principles) yang timbul karena masing-masing pihak (agent dan principles)

berusaha untuk mencapai tujuan yang saling bertentangan, yaitu berkaitan dengan

10

2.2Mekanisme Perdagangan di Bursa Efek

Perusahaan yang boleh menerbitkan sekuritas melalui pasar modal Indonesia

hanya perusahaan yang didirikan dan berdomisili di Indonesia. Perusahaan yang

ingin menjual sahamnya kepada publik harus memenuhi persyaratan sebagai

berikut:

1. Mengajukan surat permohonan pendaftaran (listing) ke Bapepam.

2. Laporan keuangan perusahaan harus sudah diperiksa kewajarannya oleh

akuntan publik dengan pendapat wajar tanpa syarat.

3. Saham yang didaftarkan di bursa minimal sebanyak satu juta saham.

4. Nilai kapitalisasi saham yang terdaftar minimal sebesar Rp 4 miliar.

5. Jumlah pemegang saham minimal sebanyak 200 orang atau lembaga.

6. Sudah beroperasi minimal 3 tahun sebelum usulan go public diajukan.

7. Perusahaan harus meraih keuntungan selama 2 tahun terakhir.

8. Memiliki total aktiva minimum sebesar Rp 20 miliar, jumlah modal

sendiri minimum sebesar Rp 7,5 miliar dan jumlah modal disetor

minimum sebesar Rp 2 miliar.

9. Untuk perusahaan yang ingin menjual semua sahamnya kepada publik

berlaku batasan 49%.

10.Dewan Komisaris dan Dewan Direksi memiliki reputasi yang baik.

2.2.1 Initial Public Offering (IPO)

Permasalahan penting yang dihadapi oleh hampir semua perusahaan adalah

11

perusahaan perseorangan, biasanya para penyedia modal hanya terdiri dari

beberapa investor. Penambahan dana misalnya dengan masuknya investor baru,

tentu tidak secara langsung berarti peningkatan likuiditas kepemilikan, selama

modal (saham) yang ada tidak bisa secara bebas diperjualbelikan. Dalam

perkembangannya, bila perusahaan menjadi lebih besar dan semakin

membutuhkan tambahan modal untuk memenuhi peningkatan aktivitas

operasionalnya, menjual saham pada investor perorangan merupakan salah satu

pilihan. Sekali saham perusahaan tersedia di pasar, likuiditas saham akan semakin

meningkat yang memungkinkan perusahaan untuk mengeluarkan saham baru lagi

dan mendapatkan tambahan modal dengan relatif lebih mudah dan berbiaya

rendah. Kondisi ini tentu saja lebih baik dibandingkan dengan bila harus

mengandalkan pemilik lama untuk menyuntikkan dana atau modal yang

diperlukan sebagaimana dapat kita temukan pada perusahaan perorangan. Menjual

saham ke pasar modal (go public) merupakan salah satu alternatif sumber

pendanaan yang populer.

Initial Public Offering adalah mekanisme yang harus dilakukan perusahaan saat

melakukan penawaran saham pertama kalinya kepada khalayak ramai di pasar

perdana. Selain adanya biaya penawaran (floating fees) yang harus ditanggung,

sebagian orang masih menganggap bahwa IPO masih merupakan salah satu cara

termudah dan termurah bagi perusahaan untuk memenuhi kebutuhan dana sebagai

konsekuensi dari semakin besarnya atau berkembangnya perusahaan serta

meningkatkan kebutuhan dana untuk investasi. Dalam IPO ini emiten

12

pasar perdana ini mempunyai tenggang waktu tertentu yang biasa disebut masa

penawaran perdana saham.

Perusahaan untuk memutuskan melakukan go public atau tetap menjadi

perusahaan private merupakan keputusan yang harus dipertimbangkan

masak-masak, karena dengan go public perusahaan dihadapkan pada beberapa

konsekuensi langsung baik yang bersifat menguntungkan maupun yang

merugikan. Salah satu alasan utama perusahaan untuk go public adalah adanya

dorongan atas kebutuhan modal. Perusahaan yang go public biasanya adalah

perusahaan yang mengalami pertumbuhan yang cukup pesat.

Jika perusahaan memutuskan untuk go public dan menjual sahamnya ke publik

(IPO), hal yang perlu diperhatikan adalah tipe saham yang akan dijual, berapa

harga saham yang harus ditetapkan untuk selembar saham dan waktu yang tepat

untuk melakukan penawaran perdana. Beberapa cara yang dapat ditempuh suatu

perusahaan untuk melakukan penawaran saham di pasar modal, antara lain

(Jogiyanto, 2000:16):

1. Menjual kepada pemilik saham yang telah ada.

2. Menjual saham kepada karyawan melalui ESOP (Employee Stock

Ownership Plan).

3. Menambah lewat deviden yang tidak dibagi.

4. Menjual langsung kepada pembeli tunggal secara private.

13

Masa penawaran umum sekurang-kurangnya tiga hari kerja, yaitu masa di mana

masyarakat mengisi formulir pemesanan dan penyerahan uang untuk diserahkan

ke agen penjual. Dalam melakukan IPO, perusahaan harus menerbitkan

prospektus sebelum melakukan listing di BEI. Dalam prospektus dicantumkan:

1. Jumlah lembar dan harga saham perdana yang ditawarkan pada saat IPO.

2. Jadwal kegiatan IPO.

3. Tujuan IPO.

4. Penggunaan dana hasil IPO.

5. Pernyataan hutang dan kewajiban.

6. Analisis dan pembahasan oleh manajemen.

7. Resiko usaha.

8. Kejadian penting setelah tanggal laporan keuangan.

9. Keterangan tentang perseroan.

10.Modal sendiri dan kebijakan tentang deviden.

11.Perpajakan.

12.Underwriter yang mengungkapkan proyeksi laba bersih untuk tahun yang

akan datang dan penentuan harga saham.

13.Profesi penunjang pasar modal.

14.Persyaratan pembelian saham.

15.Penyebarluasan prospektus.

2.3Laporan Keuangan

Laporan keuangan merupakan bentuk pertanggungjawaban atas kepengurusan

14

diterbitkan harus disusun berdasarkan standar akuntansi yang berlaku agar laporan

keuangan tersebut dapat dibandingkan dengan laporan keuangan periode

sebelumnya atau dibandingkan dengan laporan keuangan entitas lain. Laporan

keuangan diperoleh dari proses berjalannya sistem akuntansi. Laporan keuangan

yang dihasilkan dari sistem atau proses akuntansi tidak dapat dibuat secara

mudah, tetapi harus dibuat dan disusun sesuai dengan aturan atau standar yang

berlaku. Hal ini perlu dilakukan agar laporan keuangan mudah dibaca dan

dimengerti.

Menurut Standar Akuntansi Keuangan No 1 dalam Harahap (2009:121), tujuan

laporan keuangan adalah:

1. Menyediakan informasi yang menyangkut posisi keuangan, kinerja, serta

perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi

sejumlah besar pemakai dalam pengambilan keputusan ekonomi.

2. Laporan keuangan yang disusun untuk tujuan ini memenuhi kebutuhan

bersama sebagian besar pemakai.

3. Laporan keuangan juga menunjukkan apa yang telah dilakukan

manajemen (stewardship), atau pertanggungjawaban manajemen atas

sumber daya yang dipercayakan kepadanya.

Kualitas laporan keuangan dapat dipandang dari berbagai aspek yang

menyertainya. Namun adanya pandangan yang menyatakan bahwa kualitas

laporan keuangan berhubungan dengan kinerja perusahaan dan kinerja pasar

modal, membawa pada proksi yang lebih sempit pada pengukuran kualitas

15

mengenai laporan posisi keuangan dan transaksi-transaksi yang dilakukan dan

dipertanggungjawabkan oleh suatu entitas pelaporan (Fanani, 2008). Suatu

laporan keuangan itu berkualitas dan bermanfaat bagi sejumlah

besar pengguna apabila informasi yang disajikan dalam laporan keuangan tersebut

dapat dipahami, relevan, andal, dan dapat diperbandingkan.

Kualitas laporan keuangan merupakan sejauh mana laporan keuangan yang

disajikan menunjukkan informasi yang benar dan jujur (Payamta, 2006).

Sementara itu menurut Ratih (2010) kualitas laporan keuangan adalah apabila

informasi yang disajikan dalam laporan keuangan tersebut dapat dipahami, dan

memenuhi kebutuhan pemakainya dalam pengambilan keputusan, bebas dari

pengertian yang menyesatkan, kesalahan material serta dapat diandalkan,

sehingga laporan keuangan tersebut dapat dibandingkan dengan periode-periode

sebelumnya.

Berikut adalah karakteristik laporan keuangan dilihat dari segi kualitas

berdasarkan Panduan Standar Akuntansi (PSAK) (Harahap, 2009, 126-129):

1. Dapat dipahami

Kualitas penting informasi yang ditampung dalam laporan keuangan

adalah kemudahannya untuk dipahami oleh pemakainya. Pemakai

diasumsikan memiliki pengetahuan yang memadai tentang aktifitas

ekonomi dan bisnis, akuntansi, serta kemauan untuk mempelajari

informasi dengan ketekunan yang wajar. Namun demikian, informasi

16

dapat dikeluarkan hanya atas dasar pertimbangan bahwa informasi tersebut

terlalu sulit untuk dapat dipahami oleh pemakai tertentu.

2. Relevan

Agar laporan keuangan bermanfaat, informasi di dalamnya harus relevan

untuk memenuhi kebutuhan pemakai dalam proses pengambilan

keputusan. Informasi di dalam laporan keuangan memilki kualitas relevan

jika dapat memengaruhi keputusan ekonomi pemakai dengan membantu

mereka mengevaluasi peristiwa masa lalu, masa kini, atau masa depan,

menegaskan, atau mengoreksi hasil evaluasi mereka dimasa lalu.

Informasi posisi keuangan dan kinerja dimasa lalu sering kali digunakan

sebagai dasar untuk memprediksi posisi keuangan dan kinerja masa depan

dan hal-hal lain yang langsug menarik perhatian pemakai, seperti:

pembayaran deviden dan upah, pergerakan harga sekuritas, dan

kemampuan perusahaan untuk memenuhi komitmennya ketika jatuh

tempo. Untuk memiliki nilai produktif, informasi tidak perlu harus dalam

bentuk ramalan eksplisit. Namun demikian, kemampuan laporan keuangan

untuk membuat prediksi dapat ditingkatkan dengan penampilan informasi

tentang transaksi dan peristiwa masa lalu. Misalnya, nilai prediktif laporan

laba rugi dapat di tingkatkan apabila pos-pos penghasilan atau beban yang

tidak biasa, abnormal, dan jarang terjadi di ungkapkan secara terpisah.

3. Materialitas

Relevansi informasi dipengaruhi oleh hakikat dan materialitas laporan

17

mencantumkan atau kesalahan dalam mencatat informasi tersebut dapat

mempengaruhi keputusan ekonomi pemakai yang diambil atas dasar

laporan keuangan. Materialitas tergantung pada besarnya pos atau

kesalahan yang dinilai sesuai dengan situasi khusus dari kelalaian dalam

mencantumkan atau kesalahan dalam mencatat (misstament). Oleh

karenanya, materialitas lebih merupakan suatu ambang batas atau titik

pemisah dari pada suatu karakteristik kualitatif pokok yang harus dimiliki

agar informasi dipandang berguna.

4. Keandalan

Supaya laporan keuangan bermanfaat, informasi juga harus handal

(reliable). Informasi memiliki kualitas yang handal jika bebas dari

pengertian yang menyesatkan, kesalahan material, dan dapat dihandalkan

pemakainya sebagai penyajian yang tulus atau jujur (faithful

representation) dari yang seharusnya disajikan secara wajar diharapkan

dapat di sajikan.

5. Penyajian Jujur

Informasi keuangan di laporan keuangan pada umumnya tidak luput dari

resiko penyajian yang dianggap kurang jujur dari apa yang seharusnya

digambarkan. Hal tersebut bukan disebabkan karena kesenjangan untuk

menyesatkan, tetapi lebih merupakan kesulitan yang melekat dalam

mengidentifikasikan transaksi serta peristiwa lainnya yang dilaporkan,

atau dalam menyusun atau menerapkan ukuran dan teknik penyajian yang

18

6. Subtansi Mengungguli Bentuk

Jika informasi dimaksudkan untuk menyajikan dengan jujur transaksi serta

peristiwa lain yang seharusnya disajikan, peristiwa tersebut perlu dicatat

dan disajikan sesuai dengan subtansi dan realitas ekonomi dan bukan

hanya bentuk hukum. Subtansi transaksi atau peristiwa lain tidak selalu

konsisten dengan apa yang tampak dari bentuk hukum.

7. Netralitas

Informasi harus diarahkan pada kebutuhan umum pemakai, tidak

bergantung pada kebutuhan dan keinginan pihak tertentu. Tidak boleh ada

usaha untuk menyajikan informasi yang menguntungkan beberapa pihak,

sementara hal tersebut akan merugikan pihak lain yang mempunyai

kepentingan yang berlawanan.

8. Pertimbangan Sehat

Penyusunan laporan keuangan adakalanya menghadapi ketidakpastian

suatu peristiwa dan keadaan tertentu, seperti ketertagihan piutang yang

diragukan, perkiraan masa manfaat pabrik serta peralatan, dengan tuntutan

atas jaminan garansi yang mungkin timbul. Namun demikian, penggunaan

pertimbangan sehat tidak memperkenankan, misalnya: pembentukan

cadangan tersembunyi atau penyisihan, berlebihan, dan sengaja

menetapkan aktiva atau penghasilan yang lebih rendah atau pencatatan

kewajiban atau beban yang lebih tinggi sehingga laporan keuangan

19

9. Kelengkapan

Agar dapat diandalkan, informasi dalam laoran keuangan harus lengkap

dalam batasan materialitas dan biaya.

2.4Earnings Management

Belum ada definisi tertentu yang digunakan sebagai dasar untuk menjelaskan

manajemen laba. Masing-masing peneliti memberikan definisinya. Manajemen

laba dapat diartikan bermacam-macam, tergantung sudut pandang masing-masing.

Scott (2003) mendefinisikan manajemen laba sebagai berikut ―Given that

managers can choose accounting policies from a set (for example, GAAP), it is

natural to expect that they will choose policies so as to maximize their own utility

and/or the market value of the firm‖. Dari definisi tersebut manajemen laba

merupakan pemilihan kebijakan akuntansi oleh manajer dari standar akuntansi

yang ada dan secara alamiah dapat memaksimumkan utilitas mereka dan atau nilai

pasar perusahaan. Scott (2003) membagi cara pemahaman atas manajemen laba

menjadi dua. Pertama, melihatnya sebagai perilaku opportunistik manajer untuk

memaksimumkan utilitasnya dalam menghadapi kontrak kompensasi, kontak

utang, dan political costs (opportunistic earnings management). Kedua, dengan

memandang manajemen laba dari prespektif efficient contracting (efficient

earnings management), dimana manajemen laba memberi manajer suatu

fleksibilitas untuk melindungi diri mereka dan perusahaan dalam mengantisipasi

kejadian-kejadian yang tak terduga untuk keuntungan pihak-pihak yang terlibat

20

Dari sudut pandang etika, Schipper (1998) dalam Sutrisno (2002) menyatakan

bahwa manajemen laba adalah suatu intervensi dengan tujuan tertentu dalam

proses pelaporan keuangan eksternal, untuk memperoleh beberapa keuntungan.

Deegan (2004) mendefinisikan manajemen laba sebagai tindakan seorang manajer

dengan menyajikan laporan yang menaikkan atau menurunkan laba periode

berjalan dari unit usaha yang menjadi tanggung jawabnya, tanpa menimbulkan

kenaikan (penurunan) profitabilitas ekonomi unit tersebut dalam jangka panjang.

Sedangkan menurut Healy dan Palepu (2003), manajemen laba terjadi ketika

manajer menggunakan pertimbangan (judgment) dalam pelaporan keuangan dan

penyusunan transaksi untuk merubah laporan keuangan, dengan tujuan untuk

memanipulasi besaran (magnitude) laba kepada beberapa stakeholders tentang

kinerja ekonomi perusahaan atau untuk mempengaruhi hasil perjanjian (kontrak)

yang tergantung pada angka-angka akuntansi yang dilaporkan.

Dari definisi-definisi tersebut, manajemen laba dianggap sebagai tindakan

opportunistic dari manajer. Hal ini mengisyaratkan bahwa manajemen laba erat

kaitannya dengan motivasi-motivasi yang mendasari manajer dalam melakukan

manajemen laba, sasaran-sasaran yang ingin dicapai manajer serta penggunaan

judgment-judgment dalam laporan keuangan yang dapat merugikan dan

21

2.4.1 Faktor-faktor yang Memotivasi Terjadinya Manajemen Laba

Pada dasarnya manajer memanage laba karena earnings atau laba telah dijadikan

sebagai target dalam proses penilaian prestasi kerja departemen (manajer) secara

khusus dan perusahaan (organisasi) secara umum. Scott (2003:302)

mengemukakan beberapa motivasi terjadinya manajemen laba:

1. Bonus purposes, manajer yang memiliki informasi atas laba bersih

perusahaan akan bertindak secara opportunistik untuk melakukan

manajemen laba dengan memaksimalkan laba (Healey dan Palepu, 2003).

2. Political motivations, manajemen laba digunakan untuk mengurangi laba

yang dilaporkan pada perusahaan publik. Perusahaan cenderung

mengurangi laba yang dilaporkan karena adanya tekanan publik yang

mengakibatkan pemerintah menetapkan peraturan yang lebih ketat.

3. Taxation motivation, motivasi penghematan pajak menjadi motivasi

manajemen laba yang paling nyata. Berbagai metode akuntansi digunakan

dengan tujuan penghematan pajak pendapatan.

4. Pergantian CEO, CEO yang mendekati masa pensiun akan cenderung

menaikkan pendapatan untuk meningkatkan bonus mereka. Dan jika

kinerja perusahaan buruk, mereka akan berusaha memaksimalkan

pendapatan agar tidak diberhentikan.

5. Initial Public Offering (IPO), manajer perusahaan akan melakukan

earnings management agar harga sahamnya saat penawaran perdana (IPO)

lebih tinggi, sedangkan kapitalisasi modal perusahaan menjadi lebih besar.

22

merupakan sumber informasi yang penting. Informasi ini dapat dipakai

sebagai sinyal kepada calon investor tentang nilai perusahaan. Untuk

mempengaruhi keputusan calon investor maka manajer berusaha

menaikkan laba yang dilaporkan.

Motivasi lain manajemen laba dilihat dari sudut pandang akuntansi adalah karena

ada dua keterbatasan para pengguna dalam menginterprestasi pelaporan keuangan.

Pertama, kriteria penyajian elemen pelaporan keuangan rentan terhadap kebijakan

manajemen, yaitu pihak manajemen memiliki peluang dan kebebasan untuk

menerapkan kebijakan manajemen yang berhubungan dengan pencatatan dan

metode akuntansi yang akan digunakan untuk pelaporan keuangannya. Kedua,

tidak ada observasi sempurna mengingat tidak semua kebijakan manajemen dapat

diobservasi oleh para pengguna laporan keuangan. Hal inilah yang menyebabkan

terjadinya asimetri informasi antara investor dengan manajemen perusahaan yang

berpeluang untuk melakukan manipulasi laba sehingga mempengaruhi kualitas

laba yang dilaporkan ke publik.

2.4.2 Penelitian Terdahulu

Hayati (2007) melakukan penelitian dengan judul ‖Pengaruh Informasi Akuntansi

dan Non Akuntansi Terhadap Kecenderungan Underpricing: Studi Pada

Perusahaan yang Melakukan Initial Public Offering (IPO) di Bursa Efek Jakarta‖.

Adapun faktor-faktor yang digunakan adalah Return on Assets (ROA), financial

leverage, firm size, reputasi underwriter, reputasi auditor, umur perusahaan.

23

perusahaan yang melakukan IPO selama 2001-2005 hanya 41 perusahaan yang

dijadikan sampel karena memenuhi kriteria. Hasil penelitian menunjukkan bahwa

hanya ada satu dari enam variabel tersebut yaitu ROA, financial leverage, firm

size, reputasi underwriter, reputasi auditor, dan umur perusahaan yang

berpengaruh terhadap underpricing yaitu variabel ukuran perusahaan (firm size)

yang temasuk informasi akuntansi. Sedangkan informasi lain yang digunakan

dalam penelitian ini tidak ada yang berpengaruh terhadap underpricing, selain

ukuran perusahaan. Hal ini disebabkan karena investor yang hanya melihat dari

besaran aset yang dimiliki oleh perusahaan.

Novalinda (2007) dalam Umbara (2008) melakukan penelitian dengan judul

―Earnings Management dan Faktor – faktor yang Mempengaruhinya Pada

Perusahaan Manufaktur yang Melakukan IPO Di Bursa Efek Jakarta Tahun 2001

– 2004‖, kesimpulan yang didapat adalah terjadi praktek earnings management

pada perusahaan manufaktur yang go public di Bursa Efek Jakarta.

Widyaningdyah (2004), mengevaluasi perusahaan pada industri manufaktur dan

industri lain selain jasa dan perbankan yang melakukan IPO tahun 1994 sampai

dengan 1997. Dari penelitian tersebut diperoleh kesimpulan bahwa hanya

leverage yang berpengaruh terhadap manajemen laba, sedangkan faktor-faktor

lainnya, yaitu reputasi auditor, jumlah dewan direksi, dan persentanse saham yang

ditawarkan kepada publik saat IPO tidak berpengaruh terhadap manajemen laba.

Setiawati (2002) menguji apakah terjadi manajemen laba dalam laporan keuangan

24

menggunakan proxy discretionary accruals. Penelitian ini menggunakan sampel

24 perusahaan manufaktur yang go public di antara tahun 1995-2001. Hasilnya

membuktikan bahwa terjadi manajemen laba pada laporan keuangan satu tahun

sebelum IPO dan satu tahun setelah IPO.

Yendrawati (2004) mengevaluasi 32 perusahaan manufaktur yang go public pada

tahun 1996-2002. Hasil penelitian bahwa leverage mempengaruhi manajemen

laba, sedangkan reputasi auditor, jumlah dewan direksi, dan persentase saham

yang ditawarkan ke publik saat IPO tidak mempengaruhi manajemen laba.

2.4.3 Model Penelitian

Model komprehensif yang dimaksud adalah model yang membahas faktor-faktor

yang berpengaruh terhadap earnings management secara bersamaan dalam satu

penelitian. Earnings management berkaitan dengan pemilihan metode akuntansi

sehingga manajemen tentunya akan memilih metode tertentu yang dianggap

menguntungkan. Ditinjau dari sisi rencana bonus, manajer cenderung akan

melakukan tindakan pengelolaan laba pada perusahaan yang memiliki rencana

bonus. Manajer akan berusaha mengatur laba yang dilaporkan agar dapat

memaksimalkan bonus yang akan diterimanya, selain itu semakin dekat suatu

perusahaan ke pelanggaran perjanjian hutang maka manajer akan cenderung

memilih metode akuntansi yang dapat memindahkan laba periode mendatang ke

periode berjalan sehingga dapat mengurangi kemungkinan perusahaan mengalami

pelanggaran kontrak, dan juga manajer perusahaan akan melakukan earnings

25

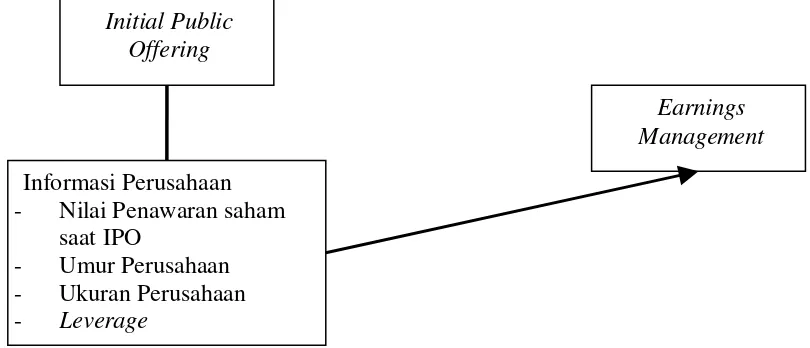

sedangkan kapitalisasi modal perusahaan menjadi lebih besar. Saat perusahaan go

public, informasi keuangan yang ada dalam prospektus merupakan sumber

informasi yang penting. Informasi ini dapat dipakai sebagai sinyal kepada calon

investor tentang nilai perusahaan. Untuk mempengaruhi keputusan calon investor

maka manajer berusaha menaikkan laba yang dilaporkan. Berikut adalah gambar

yang menunjukan kerangka pikir dalam penelitian ini:

Gambar 1. Model Penelitian

2.4.4 Hipotesis Penelitian

2.4.4.1Praktik Manajemen Laba di Sekitar IPO

Asimetri informasi antara pihak manajemen dan investor potensial sangat tinggi

ketika perusahaan belum melakukan IPO. Hal ini disebabkan karena informasi

perusahaan yang belum go public relatif sulit diperoleh investor. Ketika

perusahaan melakukan IPO, investor potensial hanya mengandalkan informasi

dari prospektus. Menurut Rao (1993) dalam Saiful (2002) tidak terdapat media

lain yang menyediakan informasi perusahaan yang sedang melakukan IPO, Earnings Management Initial Public

Offering

Informasi Perusahaan - Nilai Penawaran saham

saat IPO

26

kecuali prospektus yang disyaratkan Pengawas Pasar Modal. Kelangkaan

informasi perusahaan sebelum IPO, memaksa investor potensial hanya

mengandalkan prospektus sebagai sumber informasi mengenai perusahaan.

Padahal prospektus hanya menyediakan laporan keuangan selama tiga tahun

sebelum IPO dan informasi non keuangan (Teoh et al. 1998a). Kondisi ini

memberikan kesempatan bagi manajemen untuk melakukan manajemen laba

supaya meningkatkan kemakmurannya, yaitu mengharapkan harga saham akan

tinggi pada saat IPO.

H1: Terdapat perbedaan manajemen laba pada perusahaan sebelum dan sesudah IPO

2.4.4.2Nilai Penawaran Saham (Proceeds) Terhadap Manajemen Laba

Pada saat perusahaan menawarkan saham baru, maka terdapat aliran kas masuk

dari proceeds (penerimaan dari pengeluaran saham). Proceeds menunjukkan

besarnya ukuran penawaran saham pada saat IPO. Melalui IPO diharapkan akan

menyebabkan membaiknya prospek perusahaan yang terjadi karena ekspansi atau

investasi yang akan dilakukan atas hasil IPO. Kim et al (1995, dalam Saiful, 2002)

menyatakan bahwa proceeds merupakan proksi ketidakpastian yang dihubungkan

dengan harga saham. Penetapan pada harga penawaran (offering price) berapa

saham suatu perusahaan yang untuk pertama kalinya menawarkan saham ke

publik (go public) merupakan hal yang tidak mudah untuk dilakukan. Ketepatan

harga penawaran dalam pasar perdana akan memiliki konsekuensi langsung

27

mengharapkan harga jual yang tinggi, karena dengan harga jual yang tinggi

penerimaan dari hasil penawaran (proceeds) akan tinggi pula, yang berarti tingkat

kesejahteraan (wealth) mereka akan semakin baik. Keterbatasan informasi tentang

perusahaan yang akan go public menyebabkan tidak ada dasar yang relevan

tentang bagaimana harga penawaran ditetapkan (Gumanti, 2001). Oleh karena itu,

diduga bahwa proceeds berhubungan positif dengan harga pasar saham karena

semakin tinggi proceeds, semakin rendah ketidakpastian yang berarti semakin

tinggi harga saham. Dengan demikian, semakin tinggi proceeds semakin kecil

manajer melakukan manajemen laba. Atas dasar pertimbangan tersebut,

dirumuskan hipotesis sebagai berikut:

H2: Nilai penawaran saham (proceeds) berpengaruh negatif terhadap manajemen laba

2.4.4.3Ukuran Perusahaan Terhadap Manajemen Laba

Ukuran perusahaan dijadikan proksi tingkat ketidakpastian, karena perusahaan

yang berskala besar umumnya lebih dikenal oleh masyarakat daripada perusahaan

yang berskala kecil (Lee et. al, 1996). Karena lebih dikenal maka informasi

mengenai perusahaan besar lebih banyak dibandingkan perusahaan berukuran

kecil. Bila informasi yang berada di tangan investor banyak, maka tingkat

ketidakpastian yang akan dihadapi oleh calon investor mengenai masa depan

perusahaan emiten dapat diperkecil. Oleh karena itu investor bisa mengambil

keputusan lebih tepat dibandingkan dengan pengambilan keputusan tanpa

28

earnings management yang lebih rendah daripada perusahaan berskala kecil.

Sedangkan perusahaan berskala kecil penyebaran informasi mengenai

informasinya belum begitu banyak. Karena untuk mendapatkan informasi ini

dengan biaya maka perusahaan berskala kecil mempunyai tingkat earnings

management yang lebih tinggi. Atas dasar pertimbangan tersebut, dirumuskan

hipotesis sebagai berikut:

H3: Ukuran perusahaan berpengaruh negatif terhadap manajemen laba

2.4.4.4Umur Perusahaan Terhadap Manajemen Laba

Umur perusahaan menunjukkan kemampuan perusahaan dapat bertahan hidup dan

menjalankan operasionalnya. Dalam kondisi normal, perusahaan yang telah lama

berdiri akan mempunyai publikasi perusahaan yang lebih banyak dibandingkan

dengan perusahaan yang masih baru. Dengan demikian, calon investor tidak perlu

mengeluarkan biaya yang lebih banyak untuk memperoleh informasi tentang

perusahaan yang melakukan IPO tersebut. Jadi perusahaan yang telah lama berdiri

mempunyai tingkat manajemen laba yang lebih rendah jika dibandingkan dengan

perusahaan yang masih baru. Atas dasar pertimbangan tersebut, dirumuskan

hipotesis sebagai berikut:

H4: Umur perusahaan berpengaruh negatif terhadap manajemen laba

2.4.4.5Leverage Terhadap Manajemen Laba

Besarnya tingkat hutang perusahaan (leverage) dapat mempengaruhi tindakan

29

disebabkan kesalahan manajemen dalam mengelola keuangan perusahaan atau

penerapan strategi yang kurang tepat dari pihak manajemen. Oleh karena

kurangnya pengawasan yang menyebabkan leverage yang tinggi, juga akan

meningkatkan tindakan opportunistic seperti manajemen laba untuk

mempertahankan kinerjanya di mata pemegang saham dan publik.

Sweeney (dalam Yendrawati, 2004), manajemen perusahaan melakukan

manajemen laba dengan tujuan untuk meningkatkan laba bersih perusahaan

sebelum ditemukan pelanggaran perjanjian hutang. Dengan demikian maka

hipotesis yang dapat dikembangkan yaitu:

BAB III

METODE PENELITIAN

3.1Sampel dan Data Penelitian

Populasi dalam penelitian ini adalah seluruh perusahaan yang pada tahun

2007-2012 melakukan Initial Public Offering (IPO). Dalam penelitian ini perusahaan

yang menjadi sampel dipilih berdasarkan purposive sampling (kriteria yang

dikehendaki). Kriteria sampel dalam penelitian ini adalah sebagai berikut:

1. Perusahaan yang pada tahun 2007-2012 melakukan Initial Public Offering

(IPO).

2. Perusahaan yang mempunyai informasi laporan keuangan lengkap

sebelum melakukan Initial Public Offering (IPO).

3. Perusahaan yang mempunyai informasi laporan keuangan lengkap sesudah

melakukan Initial Public Offering (IPO).

Data penelitian yang digunakan data earnings management 1 tahun sebelum dan 1

tahun setelah IPO. Jika IPO dilakukan pada tahun 2007 maka data earnings

management akan ditelusuri pada tahun 2006 (sebelum IPO) dan tahun 2008

31

Dalam penelitian ini penulis menggunakan data sekunder, karena data diperoleh

secara tidak langsung atau melalui media perantara. Data penelitian didapat dari

website pasar modal (www.idx.co.id) dan situs perusahaan yang bersangkutan,

kinerja atau ringkasan saham didapat melalui situs yahoo finance. Apabila dari

website pasar modal tersebut tidak terdapat laporan keuangan yang dibutuhkan

(sebelum go public), maka dilakukan pencarian melalui Pusat Informasi Pasar

Modal (PIPM), yang beralamat di Jalan Jendral Sudirman No. 5D, Bandar

Lampung.

3.2Operasional Variabel Penelitian

Variabel penelitian pada dasarnya adalah sesuatu hal yang terbentuk apa saja yang

ditetapkan oleh peneliti untuk dipelajari sehingga diperoleh informasi tentang hal

tersebut, kemudian ditarik simpulan (Sugiyono, 2009). Variabel-variabel yang

digunakan dalam penelitian ini yaitu:

3.2.1 Variabel Dependen

Variabel dependen dalam penelitian ini adalah earnings management. Manajemen

laba diukur dengan menggunakan Discretionary Accruals (DA), jika pada suatu

kondisi di mana pihak manajemen ternyata tidak berhasil mencapai target laba

yang ditentukan, manajemen termotivasi untuk memperlihatkan kinerja yang baik

dalam menghasilkan nilai atau keuntungan maksimal bagi perusahaan, oleh sebab

itu discretionary accrual digunakan untuk mengukur manajemen laba. Dengan

32

Saiful, 2002) model ini lebih baik dibanding model Jones standar dalam

mengukur kasus manipulasi pendapatan. Model ini mengurangkan

nondiscretionary accruals terhadap total accruals sehingga diperoleh

discretionary accruals. Discretionary accruals merupakan komponen akrual yang

dapat diatur dan direkayasa sesuai dengan kebijakan (discretion) manajerial,

misalnya pada akhir tahun buku perusahaaan mengetahui bahwa suatu piutang

tertentu tidak dapat ditagih, perusahaan dapat melakukan pencatatan kapan

piutang tersebut dihapuskan, pada periode buku sekarang atau pada tahun buku

berikutnya; perubahan biaya kerugian piutang yang disebabkan oleh perubahan

kebijakan akuntansi yang dilakukan oleh manajemen dalam penentuan biaya

kerugian piutang dapat dijadikan contoh discretionary accruals.

Model penghitungannya adalah sebagai berikut (Dechow et al. 1995, dalam

Syahriana, 2006), mengukur total acrual:

TAC = NI it – CFO it

Kemudian menghitung nilai nondiscretionary accrual (NDTA) yang diestimasi

dengan persamaan regresi berikut:

NDTA = β1(1 / TAit) + β1(ΔREV it/TAit) + β3(PPE it /TAit ) +ε

Earnings Management (EM) yang dihitung sebagai berikut:

EM = (TAC/TA) – NDTAC

Keterangan:

EM = Discretionary accrual perusahaan i pada periode t NI it = Net income perusahaan i pada periode t

33

CFO it = Aliran arus kas operasi perusahaan i pada periode t

TA it = Total aktiva perusahaan i pada periode t

ΔREV it = Perubahan penjualan perusahaan i pada periode t

PPE it = Aktiva tetap perusahaan i pada periode t εit = error

3.2.2 Variabel Independen

Variabel independen merupakan variabel yang mempengaruhi atau yang menjadi

sebab perubahannya atau timbulnya variabel dependen /terikat (Sugiono, 2009).

Variabel independen dalam penelitian ini sebagai berikut:

1. Nilai Penawaran Saham (Proceeds)

Variabel ini diukur dengan nilai penawaran saham perusahaan pada saat

melakukan IPO. Nilai penawaran saham ini dapat dihitung dengan harga

penawaran (offering price) dikalikan dengan jumlah lembar saham yang

diterbitkan (Christy et.al, 1996, dalam Fransiska, 2007). Nilai penawaran

saham yang digunakan adalah nilai penawaran saham yang telah dibagi

dengan nilai ekuitas perusahaan. Dikarenakan nilai penawaran saham

(proceeds) terlalu besar dibandingkan dengan variabel lain, maka

disederhanakan ke dalam bentuk logaritma natural.

2. Ukuran Perusahaan

Ukuran perusahaan adalah suatu skala dimana dapat diklasifikasikan besar

kecil perusahaan menurut berbagai cara, antara lain: total aktiva, nilai pasar

saham, dan lain-lain. Pada dasarnya ukuran perusahaan hanya terbagi dalam

34

(medium size), dan perusahaan kecil (small firm). Penentuan ukuran

perusahaan ini didasarkan kepada total aset perusahaan (Machfoedz, 1994,

dalam Fransiska, 2007).

3. Umur Perusahaan

Umur perusahaan menunjukkan kemampuan perusahaan dapat bertahan hidup

dan menjalankan operasionalnya. Dalam kondisi normal, perusahaan yang

telah lama berdiri akan mempunyai publikasi perusahaan yang lebih banyak

dibandingkan perusahaan yang masih baru. Umur perusahaan dihitung mulai

perusahaan didirikan berdasarkan akte sampai dengan perusahaan melakukan

IPO. Umur perusahaan diukur dalam skala bulanan.

4. Leverage

Merupakan besarnya hutang yang digunakan untuk membiayai operasinya.

Leverage merupakan rasio yang menggambarkan hutang. Leverage diukur

dengan membandingkan total hutang dengan total aset (Fahmi, 2012).

3.3Metode Analisis Data 3.3.1 Statistik Deskriptif

Statistik deskriptif dalam penelitian ini digunakan untuk memberikan deskriptif

atau variabel-variabel penelitian. Statistik deskriptif akan memberikan gambaran

atau deskripsi umum dari variabel penelitian mengenai nilai rata-rata (mean),

standar deviasi, maksimum, minimum, sum. Pengujian ini dilakukan untuk

mempermudah dalam memahami variabel-variabel yang digunakan dalam

35

3.3.2 Independent Sample T-Test

Independent sample t-test digunakan untuk mengetahui ada atau tidaknya

perbedaan rata-rata antara dua kelompok sampel yang tidak berhubungan. Jika ada

perbedaan, rata-rata manakah yang lebih tinggi. Data yang digunakan biasanya

berskala interval atau rasio. Ini sama halnya dengan between-subjects tests yang

membandingkan mean dari dua sampel untuk menentukan apakah mean berbeda

secara signifikan. Yang mana masing-masing sampel diberikan kasus atau kondisi

yang berbeda dan komposisi satu sampel tidak dipengaruhi oleh komposisi sampel

lainnya dalam penelitian ini yaitu manajemen laba sebelum dan sesudah IPO.

Untuk memudahkan perhitungan, maka seluruh perhitungan dilakukan dengan

bantuan komputer program SPSS 17.0 for windows sehingga tidak diperlukan

melakukan perbandingan antara hasil penelitian dengan tabel statistik karena dari

output komputer dapat diketahui besarnya nilai P diakhir semua teknik statistik

yang diuji, dengan uji signifikansi sebagai berikut:

- Jika signifikansi (2 tailed) pada tabel independent sample t-test > 0.05

maka tidak terdapat perbedaan nilai rata-rata manajemen laba sebelum IPO

dengan rata-rata nilai manajemen laba sesudah IPO.

- Jika signifikansi (2 tailed) pada table independent sample t-test < 0.05

maka terdapat perbedaan nilai rata-rata manajemen laba sebelum IPO

36

3.3.3 Analisis Regresi Berganda

Dalam penelitian ini metode analisis data yang digunakan adalah analisis

kuantitatif (dalam skala angka) dengan alat analisis regresi berganda. Metode

regresi berganda (multiple regresional) dilakukan terhadap model yang diajukan

oleh peneliti menggunakan program SPSS untuk memprediksi hubungan antara

variabel independen dengan variabel dependen. Berdasarkan rumusan masalah

dan kerangka pemikiran teoritis yang telah diuraikan sebelumnya, maka model

penelitian yang dibentuk adalah sebagai berikut:

Y= b0+b1X1+ b2X2+ b3X3+ b4X4 + εt

Keterangan :

Y : Earnings Management Sebelum IPO X1 : Proceeds

X2 : Ukuran Perusahaan

X3 : Umur Perusahaan

BAB V

SIMPULAN DAN SARAN

5.1 Simpulan

Berdasarkan uraian pada pembahasan, maka penulis menarik beberapa kesimpulan

hasil perhitungan menunjukan perusahaan sampel penelitian lebih banyak

melakukan manajemen laba sebelum IPO dibandingkan setelah melakukan IPO.

Hasil ini menyimpulkan bahwa perusahaan sampel penelitian baik sebelum IPO

maupun sesudah IPO tidak selalu melakukan manajemen laba, dengan demikian

hipotesis yang mengatakan bahwa: ―Terdapat perbedaan manajemen laba pada

perusahaan sebelum dan sesudah IPO” diterima.

Selain itu hasil pengujian dengan regresi berganda membuktikan bahwa dari

keseluruhan variabel bebas yang diduga berpengaruh terhadap manajemen laba,

hanya variabel leverage yang berpengaruh terhadap manajemen laba, sedangkan

nilai penawaran saham, ukuran perusahaan dan umur perusahaan tidak

berpengaruh terhadap manajemen laba.

Nilai penawaran saham terhadap manajemen labatidak berpengaruh dikarenakan

proceeds merupakan proksi ketidakpastian yang dihubungkan dengan harga

saham yang disebabkan keterbatasan informasi tentang perusahaan yang akan go

52

harga penawaran ditetapkan. Hal tersebut juga ditunjukkan oleh variabel umur

perusahaan bahwa perusahaan yang usianya masih muda tidak selalu berusaha

untuk mendapatkan lebih banyak perhatian dari investor sehingga lebih banyak

melakukan tindakan manajemen laba dibandingkan dengan perusahaan yang

usianya lebih lama, meskipun umur perusahaan menunjukkan kemampuan

perusahaan dapat bertahan hidup dan banyaknya informasi yang dapat diserap

publik, tidak berarti dengan lamanya perusahaan berdiri perusahaan tersebut

dikatakan baik untuk berinvestasi.

5.2 Keterbatasan Penelitian dan Saran

1. Keterbatasan Penelitian

a. Populasi penelitian ini hanya terbatas pada perusahaan yang terdaftar di

Bursa Efek Indonesia periode 2007-2012.

b. Penelitian ini hanya menguji dari sisi informasi akuntansi pada saat IPO terhadap manajemen laba bukan dari sisi faktor-faktor manajemen melakukan

manajemen laba.

2. Saran

a. Penelitian selanjutnya diharapkan dapat menggunakan lebih banyak variabel

lain, seperti variabel-variabel baru yang diidentifikasi sebagai variabel

pendeteksi manajemen laba.

DAFTAR PUSTAKA

Agriani, Novia. 2011. Analisis Reaksi Pasar Sebelum dan Sesudah Adanya Pengumuman Dividen. Skripsi S-1. FE Universitas Lampung.

Aurora, Sitepu Khairin. 2011. ‖Pengaruh Nilai Tukar dan Suku Bunga Terhadap Harga Saham Pada Industri Tekstil di Bursa Efek Indonesia‖. Skripsi, Medan. Universitas Sumatera Utara.

Baridwan, Zaki. 2007. Intermediate Accounting. Millenium Edition. BPFE Press. Yogyakarta.

Brigham dan Houston. 2009. Fundamentals of Financial Management (Dasar- Dasar Manajemen Keuangan). Buku 1. Edisi 10. Jakarta : Salemba Empat.

Ekawati, Erni. 2006. Manajemen Laba pada Penawaran Saham Perdana di Bursa Efek Jakarta: Analisis dengan Model Healy. Jurnal Riset Akuntansi dan Keuangan, Vol. 2, No. 1, Februari 2006, Hal 12-26.

Fajria, Riahi. 2010. Teori Akuntansi. Salemba Empat. Jakarta

Fransiska, Yulia. 2007. ‖Faktor-faktor yang berpengaruh terhadap kesempatan investasi pada perusahaan yang melakukan IPO‖. Skripsi, Medan.

Universitas Sumatera Utara.

FCGI, 2001. Corporate Governance: Tata Kelola Perusahaan. Edisi Ketiga, Jakarta.

Ghozali dan Chariri, 2007. Teori Akuntansi. Semarang: Badan Penerbit Undip.

Ghozali, Imam. 2009. Aplikasi Analisis Multivivariate dengan Program SPSS. Badan Penerbit Universitas Diponegoro. Semarang.

Gumanti, Tatang Ari. 2009. Earnings Management dalam Penawaran Saham Perdana di Bursa Efek Jakarta. Jurnal Riset Indonesia, 4 (2), pp. 165-183.

Harahap,S.S, 2009. Teori Akuntansi Edisi Revisi. Jakarta: Raja Grafindo Persada

Haryudanto, Danang. 2011. ―Pengaruh Manajemen Laba terhadap Tingkat Pelaporan Keuangan Pada Perusahaan Publik di Indonesia‖. Skripsi tidak dipublikasikan. Program Sarjana Fakultas Ekonomi, Universitas

Diponegoro, Semarang.

Healy, P.M. dan Palepu, K.G. 2003. The Effect of Firm’ Financial Disclosure Strategies on Stock Prices. American Accounting Association, Accounting Horizons. Vol. 7 No. 1 (Maret): 1-11.

Husnan, Suad, 2005. Dasar-Dasar Teori Portofolio dan Analisis Sekuritas, Edisi Ketiga, UPP AMP YKPN, Yogyakarta.

Ikatan Akuntansi Indonesia. 2009. ED PSAK No. 01 (Revisi 2009). Salemba Empat. Jakarta.

Jogiyanto. 2000. Teori Portofolio dan Analisis Investasi. Edisi Kedua. BPFE. Yogyakarta

Joni dan Jogiyanto H. M. 2009. Hubungan Manajemen Laba Sebelum IPO dan Return Saham dengan Kecerdasan Investor sebagai Variabel Pemoderasi. Jurnal Riset Akuntansi Indonesia 12(1), pp. 51-67.

Kiswara, Endang. 1999. Indikasi Keberadaan Unsur Manajemen Laba (Earnings Management) dalam Laporan Keuangan Perusahaan Publik. Thesis S2 Akuntansi UGM, Yogyakarta.

Munawir, S, 2008. Analisa Laporan Keuangan Lanjutan. Liberty Yogyakarta.

Nasuition, Widiatmojo. 2010. Cara Sehat Investasi di Pasar Modal. Edisi 2. Yayasan MPU Ajar Artha. Jakarta.

Ramadhan, Ardiansyah. 2011. Faktor- Faktor Penentu Kualitas Pelaporan Keuangan dan Pengaruhnya Terhadap Efisiensi Investasi. Skripsi Mahasiswa Universitas Pembangunan Nasional ―Veteran‖ Jakarta.

Sabar Warsini. 2004. Draf Buku Teks Manajemen Keuangan. Jakarta: Dirjen Pendidikan Tinggi.

Saiful, Ali. 2002. Hubungan Manajemen Laba (Earning Management) dengan Kinerja Operasi dan Return Saham disekitar IPO, Simposium Nasional Akuntansi 5, Semarang, 5-6 September 2002.

Schipper, Catherine. 2000, Earnings management through real activities manipulation, Journal of Accounting and Economics 42, p.335–370.

Scott, W., R. 2003. Financial Accounting Theory. Toronto Canada: Prentice-Hall.

Setiawati, Lilis. 2002, Manajemen Laba dan IPO di Bursa Efek Jakarta,

Simposium Nasional Akuntansi 5. Semarang 5-6 September 2002, Hal: 112-125.

Sunariyah, 2006, Pengantar Pengetahuan Pasar Modal,Edisi Kelima,Penerbit UPP STIM YKPN

Sutrisno. 2002. ―Studi Manajemen Laba (Earnings Management) Evaluasi Pandangan Profesi Akuntansi, Pembentukan dan Motivasinya‖. KOMPAK. No, 5 Mei, hal 158—179.

Syahriana, Nani, 2006.Analisis Perataan Laba dan Faktor-faktor yang

Mempengaruhi pada Perusahaan Manufaktur di Bursa Efek Jakarta

(2000-2004)‖, Skripsi UII, tidak dipublikasikan.

Ujiyantho, Muh. Arif dan Pramuka, B. A. 2007. Mekanisme Corporate Governance, Manajemen Laba, dan Kinerja Keuangan. Prosiding Simposium Nasional Akuntansi 10. Makassar.

Umbara, Christian Aditya. 2008. Analisis Faktor-Faktor yang Mempengaruhi

Underpricing Pada Saat Initial Public Offerings (IPO). Skripsi Ekonomi Strata-1. Universitas Diponegoro. Semarang.

Widyaningdyah. 2004. Analisis Faktor yang Berpengaruh terhadap Earnings Management pada Perusahaan Go Public di Indonesia. Jurnal Akuntansi dan Keuangan. Vol 03. No. 02. November 2004. hal. 89-101

Yendrawati, Reni.2004. Analisis Faktor-Faktor yang Mempengaruhi Manajemen Laba pada Perusahaan Going Publik di Indonesia, Jurnal Aplikasi Bisnis, Vol. 5, No. 7, November 2004, Hal 576-592.

Zahra, S.A., dan S. R. Das (2005), Innovation Strategy and Financial

Performance in manufacturing companies: An empirical Study. Production and Operations Management 2 (I) (Winter) : 15-37

Zuhroh dan Sukmawati. 2003. Analisis Pengaruh Luas Pengungkapan Sosial dalam Laporan Tahunan Perusahaan Terhadap Reaksi Investor. Makalah Disajikan pada Simposium Nasional Akuntansi (SNA) VI. Surabaya, 16-17 Oktober 2003.