GRACE LOURENZA SEMBIRING

DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN MANAJEMEN INSTITUT PERTANIAN BOGOR

BOGOR 2015

KAJIAN TERHADAP KINERJA SAHAM PT WASKITA

KARYA (PERSERO) TBK BERBASIS ANALISIS

PERNYATAAN MENGENAI SKRIPSI DAN

SUMBER INFORMASI SERTA PELIMPAHAN HAK CIPTA*

Dengan ini saya menyatakan bahwa skripsi berjudul Kajian Terhadap Kinerja Saham PT Waskita Karya (Persero), Tbk Berbasis Analisis Teknikal dan Fundamental adalah benar karya saya dengan arahan dari komisi pembimbing dan belum diajukan dalam bentuk apa pun kepada perguruan tinggi mana pun. Sumber informasi yang berasal atau dikutip dari karya yang diterbitkan maupun tidak diterbitkan dari penulis lain telah disebutkan dalam teks dan dicantumkan dalam Daftar Pustaka di bagian akhir skripsi ini.

Dengan ini saya melimpahkan hak cipta dari karya tulis saya kepada Institut Pertanian Bogor.

Bogor, April 2015

ABSTRAK

GRACE LOURENZA SEMBIRING. Kajian Terhadap Kinerja Saham PT Waskita Karya (Persero), Tbk Berbasis Analisis Teknikal dan Fundamental. Dibimbing oleh ABDUL KOHAR IRWANTO.

PT Waskita Karya (Persero), Tbk merupakan salah satu perusahaan milik pemerintah di sektor konstruksi yang berperan dalam program Masterplan Percepatan dan Perluasan Pembangunan Ekonomi Indonesia (MP3EI). Penelitian dilakukan menggunakan analisis teknikal dengan Exponential Moving Average (EMA) dan Double Exponential Smoothing (DES) dan analisis fundamental dengan Dividend Discount Model (DDM). Hasil penelitian pada saham Waskita periode Februari – Juli 2013 menunjukkan tren meningkat, Agustus 2013 – Januari 2014 menunjukkan tren menurun, Februari – Juli 2014 menunjukkan tren mendatar, dan Agustus 2014 – Januari 2015 menunjukkan tren menaik. Peramalan 90 hari ke depan menunjukkan tren meningkat. Kondisi perusahaan periode 2012 – 2014 mengalami peningkatan pendapatan dan laba bersih. Namun mengalami laju yang menurun yang disebabkan oleh faktor makro ekonomi. Harga pasar saham Waskita selama periode Februari 2014 – Januari 2014 sebesar Rp 784,37 sedangkan nilai intrinsik saham Waskita sebesar Rp 2138,22 per lembar. Hal ini berarti saham Waskita di jual undervalued karena harga pasar lebih kecil dari pada nilai intrinsik. Kata kunci : analisis fundamental, analisis teknikal, peramalan, saham

ABSTRACT

GRACE LOURENZA SEMBIRING. Study on PT Waskita Karya (Persero), Tbk Stock Performance based on Technical and Fundamental Analysis. Supervised by ABDUL KOHAR IRWANTO.

PT Waskita Karya (Persero), Tbk is one of the state-owned companies in the construction sector which has been contributing in Masterplan for Acceleration and Expansion of Indonesia Economic Development (MP3EI). This research was conducted using technical analysis with Exponential Moving Average (EMA) and Double Exponential Smoothing (DES) and fundamental analysis with Dividend

Discount Model (DDM). Based on the research of Waskita’s stock on February –

July 2013 showed uptrend, August 2013 – January 2014 showed uptrend, February

– July 2014 showed sideways trend, and August 2014 – January 2015 showed

uptrend. Forecasting for the next 90 days shows an uptrend. Company’s income

and net profit increased in period 2012 – 2014 but showed decreased rate in

income and net profit caused by macro economic factor. Waskita’s market price in period February 2014 – January β015 was Rp 784,γ7 while Waskita’s intrinsic

value was Rp β1γ8,ββ per sheet. This meant Waskita’s stock was sold undervalued

because market price was less than intrinsic value.

Skripsi

sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi

pada

Departemen Manajemen

KAJIAN TERHADAP KINERJA SAHAM PT WASKITA

KARYA (PERSERO) TBK BERBASIS ANALISIS

TEKNIKAL DAN FUNDAMENTAL

DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN MANAJEMEN INSTITUT PERTANIAN BOGOR

BOGOR 2015

PRAKATA

Puji dan syukur penulis panjatkan kepada Tuhan Yang Maha Esa atas segala karunia-Nya sehingga karya ilmiah ini berhasil diselesaikan. Tema yang dipilih dalam penelitian yang dilaksanakan sejak bulan Januari 2015 ini ialah kinerja saham, dengan judul Kajian Terhadap Kinerja Saham PT Waskita Karya (Persero), Tbk Berbasis Analisis Teknikal dan Fundamental.

Terima kasih penulis ucapkan kepada Bapak Dr Ir Abdul Kohar Irwanto, MSc selaku pembimbing yang telah banyak memberi saran. Ungkapan terima kasih juga disampaikan kepada ayah (Darta Sembiring), ibu (Acin Br. Ginting), adik-adik (Kevin dan Michael Sembiring), seluruh keluarga, dosen, staff Departemen Manajemen IPB, serta sahabat dan teman atas segala doa dan kasih sayangnya.

Semoga karya ilmiah ini bermanfaat.

DAFTAR ISI

DAFTAR TABEL vi

DAFTAR GAMBAR vi

DAFTAR LAMPIRAN vi

PENDAHULUAN 1

Latar Belakang 1

Perumusan Masalah 2

Tujuan Penelitian 2

Manfaat Penelitian 2

Ruang Lingkup Penelitian 3

Penelitian Terdahulu 3

METODE 4

Kerangka Pemikiran 4

Lokasi dan Waktu Penelitian 4

Jenis dan Sumber Data 4

Metode Pengambilan Sampel 4

Pengolahan dan Analisis Data 5

HASIL DAN PEMBAHASAN 8

Gambaran Umum Perusahaan 8

Manajemen 9

Pemegang Saham 9

Ringkasan Keuangan 9

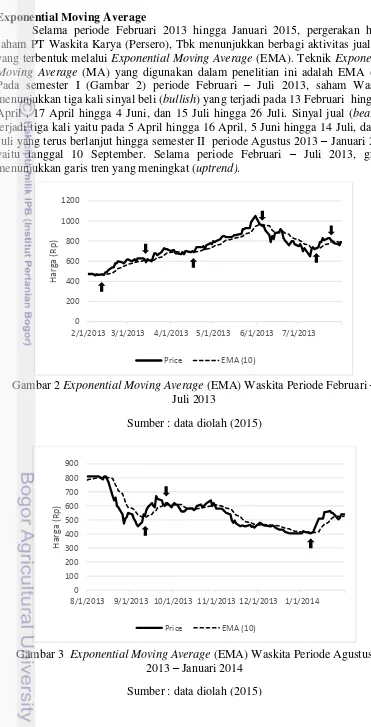

Analisis Teknikal 10

Analisis Fundamental 13

Implikasi Manajerial 23

SIMPULAN DAN SARAN 24

Simpulan 24

Saran 25

DAFTAR PUSTAKA 25

LAMPIRAN 29

DAFTAR TABEL

1 Penelitian terdahulu yang relevan 3

2 Ringkasan kondisi keuangan PT Waskita Karya (Persero), Tbk selama

2012-2014 9

3 Matriks hubungan profitabilitas dengan kondisi ekonomi 17

DAFTAR GAMBAR

1 Kerangka Pemikiran 5

2 Exponential Moving Average (EMA) Waskita Periode Februari – Juli

2013 10

3 Exponential Moving Average (EMA) Waskita Periode Agustus 2013

– Januari 2014 10

4 Exponential Moving Average (EMA) Waskita Periode Februari – Juli

2014 11

5 Exponential Moving Average (EMA) Waskita Periode Agustus 2014

– Januari 2015 11

6 Uji autokorelasi data historis saham Waskita 12

7 Double Exponential Smoothing (DES) Waskita 13

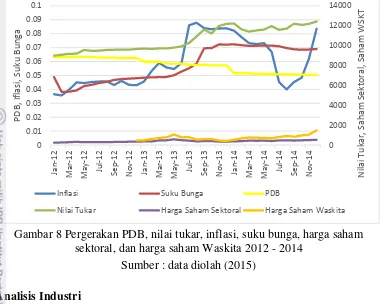

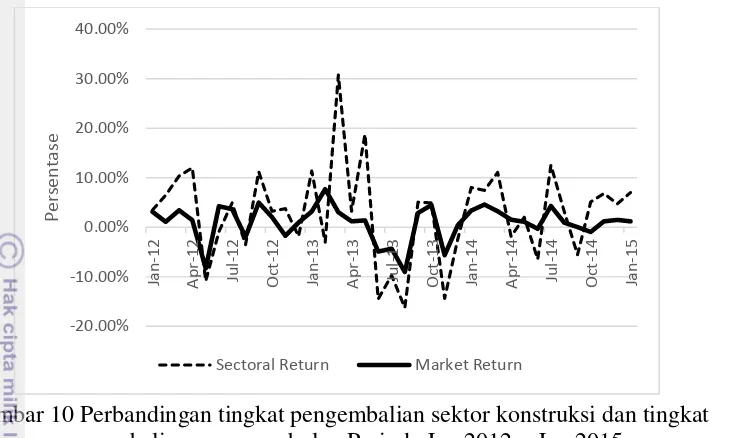

8 Pergerakan PDB, nilai tukar, inflasi, suku bunga, harga saham sektoral, dan harga saham Waskita 2012 - 2014 19 9 Laju pertumbuhan PDB per kuartal 2012 – 2014 19 10 Perbandingan tingkat pengembalian sektor konstruksi dan tingkat

pengembalian pasar per bulan Periode Jan 2012 – Jan 2015 20 11 Harga penutupan saham per bulan sektor konstruksi Periode Januari

2012 – Januari 2015 21

DAFTAR LAMPIRAN

1 Tabel Struktur PDB nasional menurut kontribusi lapangan usaha tahun

2011 - 2013 (persen) 29

2 Laju pertumbuhan PDB per kuartal 2012 – 2014 30 3 Daftar harga saham Waskita periode Februari 2013 – Januari 2015 31 4 Daftar Indeks Saham Gabungan periode Februari 2013 – Januari 2015 34

5 Suku Bunga SBI periode 2013 – 2014 37

1

PENDAHULUAN

Latar Belakang

Indonesia sebagai salah satu negara di Asia Tenggara berusaha mempercepat dan memperluas pembangunan ekonominya. Hal ini berusaha direalisasikan dengan kebijakan Masterplan Percepatan dan Perluasan Pembangunan Ekonomi Indonesia (MP3EI) yang dijalankan mulai tahun 2011. Dalam upaya peningkatan ekonomi diperlukan dukungan sarana dan prasarana berupa infrastruktur yang memadai. Kondisi yang di hadapi Indonesia adalah ekonomi bertumbuh relatif tinggi (6,26%) namun investasi infrastuktur masih kurang.

Pertumbuhan sektor konstruksi cenderung bersamaan dengan fluktuasi pertumbuhan ekonomi nasional. Sektor konstruksi sebagai salah satu sektor yang mendorong pertumbuhan perekonomian Indonesia telah menyumbang sebesar 10,16% pada tahun 2011, 10,26% pada tahun 2012, dan 9,99 % terhadap Produk Domestik Bruto (PDB) nasional Indonesia pada tahun 2013 (BPS 2014). Pembangunan infrastruktur yang memadai akan mendukung sektor ketahanan pangan dan kelancaran proses produksi, meningkatkan aksesibilitas dan ruang mobilitas kepada masyarakat terhadap kegiatan sosial dan ekonomi.

Pemerintah melalui MP3EI mengalokasikan investasi besar dengan total belanja sebesar Rp 1 786 triliun pada sektor konstruksi yang merupakan penggerak roda pertumbuhan ekonomi dan lokomotif pembangunan nasional serta daerah. Perusahaan-perusahaan konstruksi milik pemerintah yang di listing di Bursa Efek Indonesia akan mengerjakan proyek pembangunan infrastruktur dengan nilai yang besar akibat program MP3EI.

PT Waskita Karya (Persero), Tbk merupakan salah satu perusahaan milik negara di sektor konstruksi yang baru melakukan Initial Public Offering (IPO) pada tanggal 19 Desember 2012 namun memiliki tingkat likuiditas yang paling tinggi di sektornya dilihat dari volume saham (IDX 2013). Waskita dulunya merupakan perusahaan yang sakit, atau bahkan boleh dikatakan sudah mati, karena kasus penggelembungan aset yang terjadi di masa lalu. Barulah setelah melalui restrukturisasi yang dilakukan oleh Perusahaan Pengelola Aset (PPA), sebuah BUMN yang secara khusus menangani aset-aset bermasalah milik negara, Waskita mulai menggeliat kembali. Restrukturisasi tersebut dilaksanakan pada tahun 2010 lalu, dimana PPA menyuntikkan modal sebesar Rp 475 milyar ke dalam kas Waskita.

2

(http://www.teguhhidayat.com/2012/12/waskita-karya.html). Perbaikan dan perubahan citra Waskita yang lebih positif diharapkan dapat menarik minat dan kepercayaan investor pada saham Waskita.

Dengan adanya peluang investasi ini, bagi para investor, saham di perusahaan ini merupakan pilihan untuk berinvestasi. Sebelum melakukan investasi saham diperlukan analisis teknikal dan analisis fundamental dan melakukan peramalan saham ke depan sehingga para investor dapat menentukan kapan akan membeli dan menjual saham pada waktu yang tepat.

Perumusan Masalah

Berdasarkan latar belakang tersebut, maka permasalahan penelitian yang akan dikaji sebagai berikut:

1. Bagaimana pergerakan saham pada PT Waskita Karya (Persero), Tbk selama periode Februari 2013 – Januari 2015 ?

2. Bagaimana peramalan pergerakan saham PT Waskita Karya (Persero), Tbk ? 3. Bagaimana kondisi PT Waskita Karya (Persero), Tbk selama periode 2012 –

2014 ?

4. Bagaimana nilai intrinsik saham PT Waskita Karya (Persero), Tbk selama periode Februari 2014 – Januari 2015 ?

Tujuan Penelitian

Berdasarkan latar belakang dan perumusan masalah diatas, adapun tujuan dari penelitian ini adalah:

1. Menganalisis pergerakan pada PT Waskita Karya (Persero), Tbk selama periode Februari 2013 – Januari 2015

2. Menganalisis peramalan pergerakan saham PT Wakita Karya (Persero), Tbk 3. Menganalisis kondisi PT Waskita Karya (Persero), Tbk selama periode 2012 –

2014

4. Menganalisis nilai intrinsik saham pada PT Waskita Karya (Persero), Tbk selama periode Februari 2014 – Januari 2015

Manfaat Penelitian

Manfaat yang diharapkan dari penelitian ini adalah: 1. Bagi pendidikan

Penelitian ini diharapkan dapat menambah ilmu pengetahuan dalam melakukan investasi, peramalan, dan pergerakan harga saham di pasar modal maupun nilai intrinsik saham.

2. Pihak-pihak yang ingin melakukan kajian lebih dalam mengenai analisis teknikal dan fundamental

3 Ruang Lingkup Penelitian

Ruang lingkup penelitian ini terbatas pada kinerja PT Waskita Karya (Persero), Tbk melalui analisis teknikal berupa Exponential Moving Average (EMA) dan peramalan dengan Double Exponential Smoothing (DES) dan analisis fundamental berupa Dividend Discount Model (DDM). Data yang diambil untuk analisis teknikal terbatas pada periode Februari 2013 – Januari 2015 dan analisis fundamental terbatas pada data laporan keuangan periode 2012 – 2014.

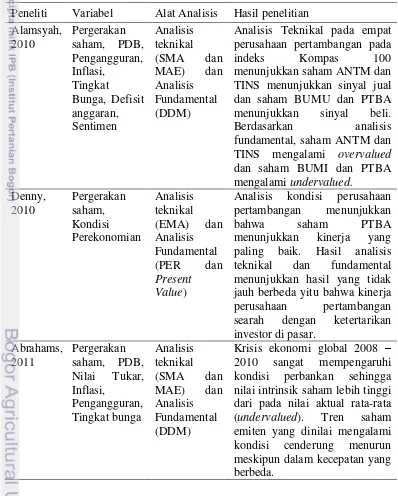

Penelitian Terdahulu

Tabel 1 Penelitian terdahulu yang relevan

Peneliti Variabel Alat Analisis Hasil penelitian Alamsyah,

Analisis Teknikal pada empat perusahaan pertambangan pada

indeks Kompas 100

menunjukkan saham ANTM dan TINS menunjukkan sinyal jual dan saham BUMU dan PTBA menunjukkan sinyal beli. Berdasarkan analisis fundamental, saham ANTM dan TINS mengalami overvalued dan saham BUMI dan PTBA

Analisis kondisi perusahaan pertambangan menunjukkan

bahwa saham PTBA

4

METODE

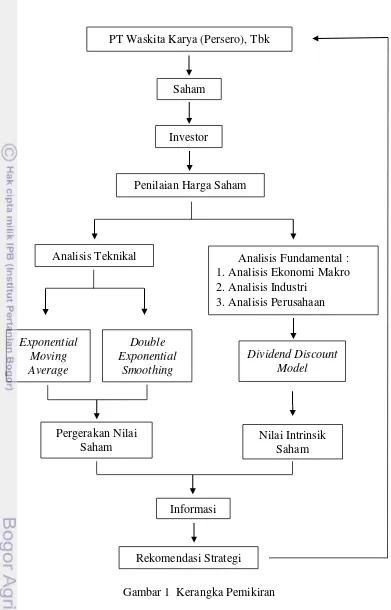

Kerangka Pemikiran

Bagi perusahaan yang membutuhkan modal dan masyarakat yang memiliki kelebihan modal, pasar modal merupakan suatu fasilitas untuk mempertemukan kebutuhan ini. Pasar modal selain memberikan keuntungan berupa deviden dan capital gain juga memberikan risiko yang tinggi bagi investor. PT Waskita Karya (Persero), Tbk menerbitkan saham dengan tujuan mendapatkan tambahan modal dan bagi investor merupakan suatu sarana untuk melakukan investasi.

Sebagai investor, sebelum melakukan investasi pada saham Waskita harus melakukan penilaian terhadap saham. Penilaian saham dilakukan menggunakan analisis teknikal dan fundamental. Analisis teknikal oleh para investor untuk menentukan strategi yang tepat kapan akan membeli, menjual atau menyimpan saham. Analisis teknikal ini dapat dilakukan dengan pendekatan Exponential Moving Average (EMA). Hasil dari analisis teknikal ini berupa peramalan pergerakan harga saham yang akan terjadi selanjutnya.

Analisis fundamental dilakukan untuk melakukan keputusan investasi untuk jangka panjang. Analisis fundamental yang dilakukan melalui pendekatan Dividend Discounted Model (DDM). Dari hasil pendekatan ini investor dapat membandingkan apakah saham yang akan dibeli undervalued atau overvalued terhadap harga yang berlaku di pasar.

Hasil yang diperoleh dari analisis teknikal dan fundamental sebagai informasi pertimbangan dalam rekomendasi strategi. Kerangka pemikiran penelitian terlihat pada Gambar 1.

Lokasi dan Waktu Penelitian

Penelitian dilakukan di Bogor pada bulan Januari – Maret 2015. Data yang digunakan adalah data sekunder berupa data time series harian harga saham dari bulan Januari 2013 sampai Januari 2015 dan laporan keuangan 2012 – 2014.

Jenis dan Sumber Data

Jenis data yang digunakan dalam penelitian ini adalah data sekunder. Data sekunder diperoleh dari buku, jurnal, artikel, skripsi yang relevan dengan penelitian ini dan internet.

Metode Pengambilan Sampel

5

Pengolahan dan Analisis Data

Pengolahan data pada penelitian ini menggunakan perangkat lunak Microsoft Excel 2013 dan Minitab 14. Analisis yang digunakan adalah analisis teknikal berupa Exponential Moving Average dan analisis fundamental berupa Dividend Discount Model.

PT Waskita Karya (Persero), Tbk

Investor

Penilaian Harga Saham

Analisis Teknikal Analisis Fundamental : 1. Analisis Ekonomi Makro 2. Analisis Industri

3. Analisis Perusahaan

Exponential Moving Average

Double Exponential

Smoothing

Dividend Discount Model

Pergerakan Nilai Saham

Nilai Intrinsik Saham

Informasi

Rekomendasi Strategi Saham

6

Exponential Moving Average

Exponential Moving Average (EMA) dihitung dengan memberikan persentase dari harga penutup hari ini ke nilai moving average kemarin. EMA memberikan berat lebih banyak ke harga penutup yang lebih baru (Salim 2003). Perhitungan EMA:

Perhitungan EMA pada hari pertama :

�� = � × + �� − × −

= + Perhitungan EMA pada hari kedua dan seterusnya :

�� = �� − + × � − �� −

Keterangan :

EMAs = EMA sekarang / hari ini

Ps = Harga saham sekarang / hari ini ESF = Exponential Smoothing Factor MAs-1 = MA sebelumnya

n = Jumlah hari yang diperhitungkan dalam MA EMAs-1 = EMA sebelumnya

Double Exponential Smoothing

Metode Double Exponential Smoothing akan menyesuaikan faktor tren yang ada pada pola data. Dipopulerkan oleh C.C. Holt, metode ini menambah faktor pertumbuhan (growth) atau faktor tren (trend factor) pada persamaan dasar dari smoothing (Santoso 2009). Metode Holt memperhalus tren dan slopenya secara langsung dengan menggunakan konstanta - konstanta pemulusan yang berbeda (Arsyad 2001).

Persamaan Double Exponential Smoothing :

1. Rangkaian pemulusan secara eksponential :

� = � + − �− + −

2. Estimasi tren :

= � − �− + − −

3. Ramalan pada periode p :

�̂t+p = At + pT1

Keterangan:

At = Nilai baru yang telah dimuluskan

α = Konstanta pemulusan untuk data (0 ≤α≤ 1)

7 p = Periode yang diramalkan

�̂t+p = Nilai ramalan periode p

Dividend Discount Model

Dividend Discount Model (DDM) adalah model untuk menghitung nilai intrinsik saham yang mendasarkan pertumbuhan dividen. DDM mengasumsikan bahwa nilai saham merupakan present value semua aliran dividen di masa yang akan datang. Penentuan nilai intrinsik saham dengan DDM berarti memprediksi harga saham agar investor terhindar dari saham yang mahal (overpriced). Karena saham-saham yang sudah mahal (overpriced), maka kemungkinan investor mendapat keuntungan yang layak akan sulit (Sulistyastuti 2002).

Model ini dirumuskan sebagai berikut :

� = � −+

Keterangan :

V0 = Nilai intrinsik saham (value of stock)

D0 = Dividen yang dibagikan pada periode tersebut (dividend payment in the related period)

g = Pertumbuhan dividen secara konstan (constant growth rate of dividends)

k = Tingkat pengembalian yang diharapkan (required rate of return on stock)

Dengan diketahuinya nilai intrinsik suatu saham selanjutnya dapat dibandingkan dengan harga pasar saat ini. Dari perbandingan tersebut, suatu saham dapat dianalisis apakah underpriced atau overpriced. Apabila analisis suatu saham tersebut menghasilkan nilai intrinsik lebih kecil daripada harga pasar maka saham tersebut disebut underpriced / undervalued. Dengan demikian, seorang investor harus mencari saham-saham yang underpriced / undervalued yaitu saham yang memiliki nilai intrinsik lebih tinggi dari harga pasar. Sebaliknya investor harus menghindari saham yang sudah overpriced. saham yang overpriced berarti mahal karena nilai intrinsiknya di bawah harga pasar. Saham-saham yang undervalued diharapkan mampu memberikan keuntungan (Sulistyastuti 2002).

Nilai k atau tingkat pengembalian yang diharapkan oleh investor, ditentukan dengan menggunakan Capital Asset Pricing Model.

Capital Asset Pricing Model (CAPM) Model CAPM ditulis sebagai berikut :

� = + −

Keterangan :

k = Tingkat pengembalian yang diharapkan oleh investor Rf = Tingkat pengembalian bebas resiko (risk free)

8

Beta ( ) diartikan sebagai risiko sistematis.

> 1 = Menunjukkan harga saham perusahaan lebih mudah berubah dibandingkan indeks di pasar

< 1 = Menunjukkan tidak terjadinya kondisi yang mudah berubah berdasarkan kondisi pasar

= 1 = Menunjukkan bahwa kondisinya sama dengan indeks pasar

Pada saat > 1 ini menunjukkan kondisi saham menjadi lebih berisiko, dalam artian jika pada saat terjadinya perubahan pasar sebesar 1% maka harga saham X akan mengalami perubahan lebih besar 1% atau saham X > 1% (Fahmi 2014).

HASIL DAN PEMBAHASAN

Gambaran Umum Perusahaan

PT Waskita Karya (Persero), Tbk didirikan pertama kali sebagai Perseroan

asing dengan nama “Volker Aaneming Maatschappij NV” yang kemudian

dinasionalisasikan menjadi Perseroan Negara (PN) Waskita Karja berdasarkan Peraturan Pemerintah (PP) No. 62 Tahun 1961 pada tanggal 29 Maret 1961. Nasionalisasi Waskita diumumkan dalam Lembaran Negara Republik Indonesia No. 83 Tahun 1961 dan Tambahan Lembaran Negara No. 2217, yang berlaku surut hingga tanggal 1 Januari 1961.

Setelah dinasionalisasi, Waskita kemudian berubah menjadi Perseroan Terbatas dengan nama PT Waskita Karya berdasarkan Akta Pendirian No. 80 tanggal 15 Maret 1973 sebagaimana diubah dengan Akta Perubahan No. 20 tanggal 8 Agustus 1973, yang keduanya dibuat di hadapan Kartini Muljadi, SH, pada waktu itu Notaris di Jakarta dan telah memperoleh persetujuan dari Menteri Hukum sesuai dengan Surat Keputusannya No. Y.A.5/300/2 tanggal 20 Agustus 1973, telah didaftarkan di Kantor Kepaniteraan Pengadilan Negeri Jakarta di bawah No. 3062 dan 3063 tanggal 27 Agustus 1973, serta telah diumumkan dalam Berita Negara Republik Indonesia No. 91 tanggal 13 November 1973 Tambahan No. 822.

9 Manajemen

Manajemen PT Waskita Karya (Persero), Tbk terdiri dari :

Direktur Utama : M. Choliq

Direktur Pemasaran : Didi Triyono

Direktur Keuangan dan SDM : Tunggul Rajagukguk Direktur Operasi I : Desi Arryani

Direktur Operasi II : Adi Wibowo Direktur Operasi III : Agus Sugiono

Komisaris Utama : Mohamad Hasan

Komisaris : Satya Arinanto

Komisaris : Imam Majdi Achid

Komisaris : Arif Baharudin

Komisaris Independen : Iwan Nursyirwan Diar Komisaris Independen : Kohirin Suganda Saputra

Pemegang Saham

PT Waskita Karya (Persero), Tbk melakukan penawaran saham publik perdana pada tahun 2012. Pemegang saham Waskita terbesar adalah pemerintah dengan 67,78%, Employees Provident Fund sebesar 4,15%, PT AIA Financial – Equity sebesar 1,70%, JPMCB – Norges Bank sebesar 1,19%, JPMCB – JP Morgan Funs sebesar 1,04%, Syailendra Equity Oppotunity Fund sebesar 0,84%, PPA Investasi Efek sebesar 0,77%, PT Asuransi Jiwa Manulife sebesar 0,54%, Reksadana Schroder Dana Prestasi Plus 9 sebesar 0,51%, dan masyarakat sebesar 21,51%.

Ringkasan Keuangan

PT Waskita Karya (Persero), Tbk pada tahun 2012 mencatat laba bersih sebesar Rp 254,03 Miliar. Laba bersih Rp 367,97 Miliar pada tahun 2013 dan tercatat sebesar Rp 501,21 Miliar pada tahun 2014.

Tabel 2 Ringkasan kondisi keuangan PT Waskita Karya (Persero), Tbk selama 2012-2014

Deskripsi 2012 2013 2014

Pendapatan Usaha (Rp) 8 808,42 9 686,61 10 286,81

Laba Kotor (Rp) 628,52 910,69 1 108.90

Laba Bersih (Rp) 254,03 367,97 501,21

ROA (%) 3,036% 4,187% 3,996%

ROE (%) 12,66% 15,44% 17,59%

EPS (Rp/lembar saham) 26,37 38,20 51,90

PER (x) 17,06 10,60 28,53

DPS (Rp/lembar saham) 2,11 11,46 11,46

Ket : dalam Miliar Rupiah

10

Gambar 3 Exponential Moving Average (EMA) Waskita Periode Agustus 2013 – Januari 2014

Sumber : data diolah (2015)

0

8/1/2013 9/1/2013 10/1/2013 11/1/2013 12/1/2013 1/1/2014

H

ar

ga

(Rp)

Price EMA (10)

Gambar 2 Exponential Moving Average (EMA) Waskita Periode Februari – Juli 2013

Sumber : data diolah (2015)

0

2/1/2013 3/1/2013 4/1/2013 5/1/2013 6/1/2013 7/1/2013

H

11

Gambar 4 Exponential Moving Average (EMA) Waskita Periode Februari – Juli 2014

Sumber : data diolah (2015)

0 100 200 300 400 500 600 700 800 900

2/3/2014 3/3/2014 4/3/2014 5/3/2014 6/3/2014 7/3/2014

H

ar

ga

(Rp)

Price EMA (10)

Pada semester II (Gambar 3) terjadi dua kali sinyal beli (bullish) yang terjadi pada tanggal 11 September hingga 25 September 2013 dan tanggal 9 Januari 2014 yang terus berlanjut hingga semester I periode Februari – Juli 2014 yaitu tanggal 21 Maret. Sinyal jual (bearish) terjadi satu kali pada tanggal 26 September 2013 hingga 8 Januari 2014. Selama periode Agustus 2013 – Januari 2014, grafik menunjukkan garis tren yang menurun (downtrend).

Pada Semester I (Gambar 4) terjadi satu kali sinyal beli (bullish) pada tanggal 4 Juli hingga 25 Juli. Sinyal jual (bearish) terjadi dua kali yaitu pada tanggal 22 Maret hingga 3 Juli dan 26 Juli yang berlanjut hingga Semester II periode Agustus 2014 – Januari 2015, yaitu tanggal 7 Agustus. Selama periode Februari – Juli 2014, grafik menunjukkan tren mendatar (sideways trend).

Gambar 5 Exponential Moving Average (EMA) Waskita Periode Agustus 2014

– Januari 2015 Sumber : data diolah (2015)

0 500 1000 1500 2000

8/1/2014 9/1/2014 10/1/2014 11/1/2014 12/1/2014 1/1/2015

H

ar

ga

(Rp)

12

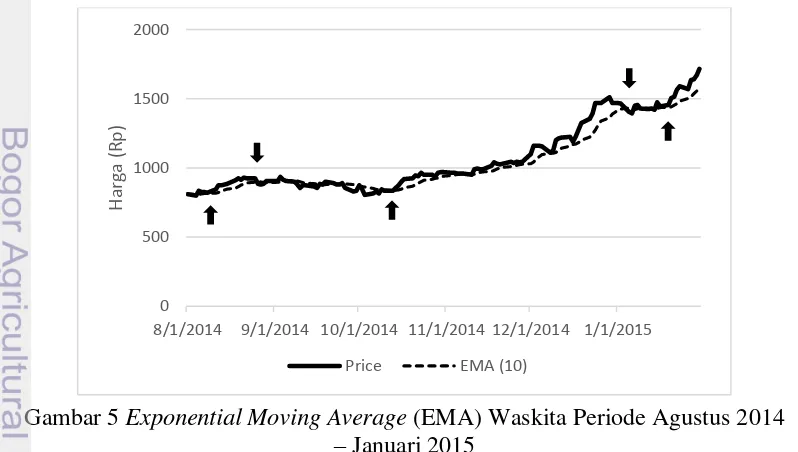

Pada Semester II (Gambar 5) terjadi tiga kali sinyal beli (bullish) pada tanggal 8 Agustus hingga 26 Agustus, 14 Oktober 2014 hingga 5 Januari 2015, dan 20 Januari hingga semester I periode Februari – Juli 2015. Sinyal jual (bearish) terjadi dua kali yaitu pada tanggal 27 Agustus hingga 13 Oktober 2014 dan tanggal 6 Januari hingga 19 Januari 2015. Selama periode Agustus 2014 – Januari 2015, grafik menunjukkan tren meningkat (uptrend).

Berdasarkan EMA, dapat dievaluasi bahwa selama periode Februari 2013 – Januari 2015, saham Waskita bergerak fluktuatif. Apabila pergerakan saham semakin berfluktuatif maka risiko yang dihasilkan juga besar. Semakin besar risiko, semakin tinggi tingkat keuntungan yang diinginkan (Husnan 2005). Secara keseluruhan saham Waskita mengalami tren naik (bullish).

Double Exponential Smoothing

Berdasarkan data harga saham periode Februari 2013 – Januari 2015, dilakukan peramalan pergerakan harga saham ke depan dengan asumsi (1) bahwa harga saham mencerminkan informasi yang relevan, (2) bahwa informasi tersebut ditunjukkan oleh perubahan harga di waktu yang lalu, dan (3) karenanya perubahan harga saham akan mempunyai pola tertentu, dan pola tersebut akan berulang (Husnan 2005).

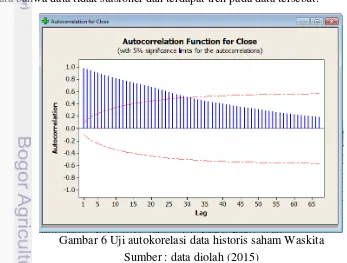

Dalam menentukan peramalan harga saham ke depannya, perlu dilakukan uji pola data dengan uji autokerlasi sehingga dapat ditentukan metode peramalan yang tepat. Berdasarkan uji autokorelasi (Gambar 6), ada 30 hasil korelasi yang melawati garis batas merah. Hal ini menunjukkan adanya autokorelasi anatara data pada lag 1 hingga lag 30. Besar korelasi (disimbolkan dengan bar biru) mengalami penurunan secara gradual. Hal tersebut menguatkan tampilan grafik data bahwa data tidak stasioner dan terdapat tren pada data tersebut.

Karena data tidak stasioner, maka peramalan dengan Moving Average atau Simple Exponential Smoothing tidaklah tepat digunakan. Untuk itu dapat

13 digunakan metode Double Exponenetial Smoothing; adanya tren pada data menunjukkan penggunaan metode Holt dianggap tepat (Santoso 2009).

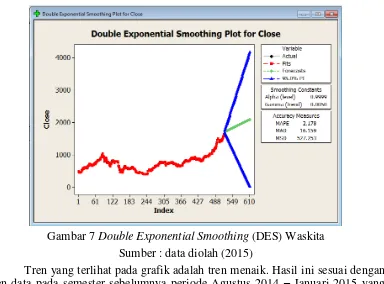

Dengan analisis deret waktu menggunakan Double Exponential Smoothing pada data historis harga saham Waskita, terlihat hasil peramalan harga saham dan tren untuk 90 hari ke depan pada Gambar 7. Nilai peramalan didapat melalui nilai

α dan optimal dengan metode trial and error, α = 0,999 dan = 0,0050 dengan nilai MAPE, MAD, MSD yang paling kecil yaitu 2,178; 16,159 ; 527,253.

Tren yang terlihat pada grafik adalah tren menaik. Hasil ini sesuai dengan tren data pada semester sebelumnya periode Agustus 2014 – Januari 2015 yang akan terus menaik. Melihat kecenderungan tren yang menaik maka investor disarankan untuk membeli saham pada semester berikutnya yang dimulai pada Februari 2015.

Analisis Fundamental

Analisis Ekonomi Makro

Perekonomian makro merupakan lingkungan dimana seluruh perusahaan beroperasi. Faktor makro adalah faktor yang berada di luar perusahaan, namun mempunyai pengaruh terhadap kenaikan atau penurunan kinerja perusahaan baik secara langsung maupun tidak langsung. Beberapa faktor ekonomi penting yang digunakan untuk menggambarkan kondisi perekonomian makro adalah sebagai berikut

Produk Domestik Bruto (PDB)

Laju pertumbuhan ekonomi Indonesia terus menurun. Setelah mencapai pertumbuhan ekonomi 6,26% pada tahun 2012 dan 5,78% pada tahun 2013, pertumbuhan ekonomi 2014 sebesar 5,02%. Penurunan ini disebabkan oleh penurunan komponen pada PDB, yakni konsumsi rumah tangga yang menurun

14

hingga 55,71% pada 2014 jika dibandingkan dengan 2013 sebesar 55,82% dan 54,64% pada tahun 2012, pengeluaran pemerintah yang menurun dari 9,11% pada tahun 2013 dan 8,91% pada 2012 menjadi 8,04% pada tahun 2014, pembentukan modal tetap domestik bruto menurun dari 31,66% pada tahun 2013 dan 32,67% tahun 2012 menjadi 31,04% pada tahun 2014, ekspor barang dan jasa yang terus menurun dari tahun 2012 sebesar 25,86%, 25,74% pada tahun 2013, dan menurun menjadi 24,77% pada tahun 2014 (BPS 2014).

Walaupun mengalami laju pertumbuhan yang lambat, namun nilai PDB tetap mengalami peningkatan dari Rp 7 419 triliun pada tahun 2011, menjadi Rp 8 229 triliun pada tahun 2012, Rp 9 083 triliun pada tahun 2013, dan Rp 10 094 triliun pada tahun 2014. Pada tahun 2012, pertumbuhan tertinggi terjadi pada Sektor Pengangkutan dan Komunikasi 9,98%, diikuti oleh Sektor Perdagangan, Hotel, dan Restoran 8,11%, Sektor Konstruksi 7,50%, Sektor Keuangan, Real Estat dan Jasa Perusahaan 7,15%, Sektor Listrik, Gas, dan Air Bersih 6,40%, Sektor Industri Pengolahan 5,73%, Sektor Jasa-Jasa 5,24%, Sektor Pertanian 3,97%, dan Sektor Pertambangan dan Penggalian 1,49%. Pertumbuhan PDB tanpa migas pada tahun 2012 mencapai 6,81% yang berarti lebih tinggi dari pertumbuhan PDB (BPS 2013).

Pada tahun 2013, Pertumbuhan tertinggi terjadi pada Sektor Pengangkutan dan Komunikasi 10,19%, diikuti oleh Sektor Keuangan, Real Estat, dan Jasa Perusahaan 7,56%, Sektor Konstruksi 6,57%, Sektor Perdagangan, Hotel dan Restoran 5,93%, Sektor Listrik, Gas dan Air Bersih 5,58%, Sektor Industri Pengolahan 5,56%, Sektor Jasa-jasa 5,46%, Sektor Pertanian 3,54%, dan Sektor Pertambangan dan Penggalian 1,34%. Pertumbuhan PDB tanpa migas pada tahun 2013 mencapai 6,25% yang berarti lebih tinggi dari pertumbuhan PDB (BPS 2014).

Pada tahun 2014, Informasi dan Komunikasi merupakan lapangan usaha yang mengalami pertumbuhan tertinggi sebesar 10,02%, diikuti oleh Jasa Perusahaan sebesar 9,81% dan Jasa Lainnya sebesar 8,92% (BPS 2015).

Nilai Tukar

Sepanjang tahun 2012, nilai tukar rupiah mengalami tekanan depresiasi terkait dengan dinamika perekonomian dunia dan berdampak pada kinerja perekonomian domestik. Nilai tukar rupiah secara rata-rata melemah 6,3 % ke level Rp 9 358 per dolar AS dari Rp 8 768 per dolar AS pada tahun sebelumnya. Sumber tekanan terutama berasal dari masih tingginya risiko ketidakpastian pemulihan ekonomi dan keuangan global terkait dengan proses penyelesaian krisis utang dan fiskal di kawasan Eropa, melemahnya pertumbuhan ekonomi di kawasan Asia, khususnya China, serta resolusi fiskal di AS (BI 2013).

15 transaksi berjalan menurun tajam menjadi 2,0 % dari PDB sejalan dengan melambatnya permintaan domestik (impor turun) dan membaiknya permintaan eksternal (ekspor naik) sehingga berkontribusi pada menurunnya permintaan valas.

Seiring dengan perbaikan fundamental ekonomi domestik dan membaiknya persepsi risiko investor global terhadap Indonesia, nilai tukar mengalami penguatan pada triwulan I 2014. Rupiah menguat 7,13% dibandingkan dengan level pada akhir 2013 dan ditutup pada level Rp 11 360. Penguatan tersebut terutama terjadi sejak Februari 2014 sejalan dengan meningkatnya aliran masuk modal asing. Pada triwulan II 2014, rupiah melemah 4,18% ke level Rp 11 855. Meskipun secara umum mengalami tekanan depresiasi, volatilitas nilai tukar rupiah tetap terjaga. Pada triwulan III 2014, rupiah melemah ke level Rp 11 770 per dolar AS dan pada triwulan IV 2014, rupiah kembali melemah ke level Rp 12 581.

Tekanan terhadap rupiah dipengaruhi oleh faktor eksternal maupun internal. Tekanan eksternal dipicu oleh kekhawatiran terhadap normalisasi kebijakan The Fed, dinamika geopolitik, dan perlambatan ekonomi global. Tekanan eksternal tersebut dialami oleh mata uang di negara kawasan, termasuk Indonesia. Sementara dari faktor internal, pelemahan rupiah dipengaruhi oleh perilaku investor yang menunggu pembentukan kabinet baru dan program kerja pemerintah ke depan (BI 2014).

Inflasi

Pada tahun 2012, inflasi mencapai 4,3% atau berada di dalam kisaran sasarannya sebesar 4,5%±1%. Realisasi inflasi yang cukup rendah tersebut didukung oleh ketiga komponennya, inflasi inti 4,4%, volatile food 5,7%, dan administered prices 2,7% (BI 2013).

Tekanan inflasi meningkat cukup kuat pada tahun 2013 dipicu kenaikan harga pangan dan harga Bahan Bakar Minyak (BBM) bersubsidi. Pada triwulan I 2013, tekanan inflasi banyak dipengaruhi kenaikan harga pangan akibat kebijakan pembatasan impor produk hortikultura dan anomali cuaca. Tekanan inflasi semakin kuat sejak Juni 2013 saat Pemerintah menaikkan harga BBM bersubsidi, sebagai upaya menjaga ketahanan fiskal. Kenaikan harga BBM bersubsidi tersebut juga memberikan dampak lanjutan (second round effect) kepada harga kelompok barang-barang lain seperti tarif transportasi. Pada saat bersamaan, inflasi volatile food pada bulan Juni-Agustus 2013 juga meningkat akibat dampak lanjutan kenaikan harga BBM bersubsidi dan gangguan produksi dalam negeri akibat masa panen yang mundur. Kenaikan harga di kedua kelompok tersebut pada gilirannya memberikan dampak lanjutan kepada inflasi inti yang kemudian secara keseluruhan mendorong inflasi pada Agustus 2013 naik menjadi 8,8%.

16

terutama dipengaruhi oleh tingginya inflasi administered prices 16,7%dan inflasi volatile food 11.8% dan inflasi inti masih cukup terkendali yakni sebesar 5,0%.

Inflasi pada triwulan I 2014 tercatat 7,32%. dan pada triwulan II 2014 tercatat sebesar 6,70%. Tren penurunan tekanan inflasi tersebut antara lain ditopang oleh menurunnya tekanan inflasi volatile food, administered prices, dan terjaganya inflasi inti sejalan dengan kebijakan yang ditempuh Bank Indonesia dan Pemerintah. Penurunan inflasi masih terus berlanjut pada triwulan III 2014 sebesar 4,53% sehingga mendukung prospek pencapaian sasaran inflasi 2014 yakni 4,5±1%. Inflasi yang tetap terjaga tersebut didukung oleh inflasi inti dan volatile food yang terkendali (BI 2014).

Suku Bunga

Pada awal semester I 2012, kekhawatiran atas dampak rambatan (spillover) dari perlambatan ekonomi global terhadap prospek ekonomi nasional semakin mengemuka. Kondisi ini kemudian mendorong Bank Indonesia untuk menurunkan BI rate pada Februari 2012 menjadi 5,75% serta menurunkan koridor bawah suku bunga operasi moneter Bank Indonesia menjadi 3,75%.

Memasuki semester II 2012, perekonomian Indonesia dihadapkan pada meningkatnya risiko ketidakseimbangan eksternal. Di satu sisi, defisit neraca transaksi berjalan cenderung melebar, sementara di sisi lain, pembiayaan defisit terkendala oleh keterbatasan arus masuk modal asing menyusul memburuknya sentimen global serta harga aset rupiah yang dipersepsikan terlalu mahal. Menanggapi perkembangan tersebut, Bank Indonesia mengambil langkah di area moneter berupa penyempitan koridor bawah suku bunga operasi moneter Bank Indonesia menjadi 4,00% pada Agustus 2012 (BI 2013).

Bank Indonesia dari bulan Januari sampai dengan Mei 2013 mempertahankan BI Rate pada level 5,75%. Tingkat BI rate tersebut dinilai masih konsisten dengan pencapaian sasaran inflasi 2013 dan 2014 sebesar 4,5%±1%, serta sasaran inflasi 2015 sebesar 4,0±1%. Namun mulai bulan Juni, Bank Indonesia menaikkan BI Rate sehingga menjadi 7,50% di akhir tahun 2013.

Kenaikan BI Rate yang cukup signifikan selama 2013 merupakan langkah penting untuk mengembalikan inflasi ke lintasan sasarannya menyusul tekanan yang meningkat. Peningkatan tekanan inflasi terutama bersumber dari kenaikan harga BBM bersubsidi pada Juni 2013 yang dapat memicu akselerasi kenaikan ekspektasi inflasi dan dampak lanjutan (second round effect) berupa peningkatan tekanan inflasi inti. Selain itu, tekanan inflasi juga muncul akibat kenaikan harga pangan yang dipengaruhi gangguan pasokan serta dampak tekanan nilai tukar yang ditransmisikan melalui peningkatan harga barang dengan kandungan impor yang dikonsumsi masyarakat.

17 Pengaruh Faktor Makro Ekonomi terhadap Sektor Konstruksi

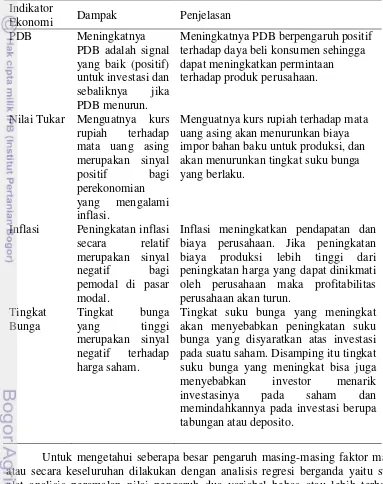

Berikut ini adalah tabel yang menggambarkan hubungan faktor ekonomi makro yang berpengaruh terhadap investasi berupa PDB, inflasi, tingkat suku bunga, dan nilai tukar menurut Harianto dalam Tandelilin (2010).

Untuk mengetahui seberapa besar pengaruh masing-masing faktor makro atau secara keseluruhan dilakukan dengan analisis regresi berganda yaitu suatu alat analisis peramalan nilai pengaruh dua variabel bebas atau lebih terhadap variabel terikat untuk membuktikan ada tidaknya hubungan fungsi atau hubungan kausal antara dua variabel bebas atau lebih (X1), (X2), (X3),...,(Xn) dengan suatu variabel terikat (Y) (Riduwan dan Sunarto 2011).

Variabel terikat (Y) adalah harga saham sektoral, variabel bebas adalah variabel PDB (X1), nilai tukar (X2), inflasi (X3), dan suku bunga (X4).

Tabel 3 Matriks hubungan profitabilitas dengan kondisi ekonomi Indikator

Ekonomi Dampak Penjelasan

PDB Meningkatnya terhadap daya beli konsumen sehingga dapat meningkatkan permintaan terhadap produk perusahaan.

Nilai Tukar Menguatnya kurs rupiah terhadap

Menguatnya kurs rupiah terhadap mata uang asing akan menurunkan biaya impor bahan baku untuk produksi, dan akan menurunkan tingkat suku bunga yang berlaku.

18

Berdasarkan analisis regresi berganda, nilai adjusted R square sebesar 59.6%. Hal ini menunjukkan bahwa variabel X memberikan kontribusi sebesar 59.6% untuk menjelaskan setiap perubahan harga saham sektoral, sedangkan sisanya 40.4% dijelaskan oleh variabel-variabel yang lain.

Persamaan linear yang terbentuk dari hasil perhitungan analisis linear berganda dengan uji parsial adalah Y = 1102 - 12447X1 - 0.0129X2 - 171X3 + 4792X4. Konstanta menunjukkan angka sebesar1102 yang berarti tanpa variabel bebas harga saham sektoral sudah mencapai nilai 1102. PDB menunjukkan angka - 12447 mempunyai arti bahwa jika nilai tukar, inflasi, dan suku bunga konstan maka setiap peningkatan PDB sebesar Rp 1 akan menurunkan harga saham sektoral sebesar 12447. Nilai tukar menunjukkan angka - 0.0129 mempunyai arti bahwa jika PDB, inflasi, dan suku bunga konstan maka setiap peningkatan nilai tukar sebesar Rp 1 akan menurunkan harga saham sektoral sebesar 0.0129. Inflasi menunjukkan angka -171 mempunyai arti bahwa jika PDB, nilai tukar, dan suku bunga konstan maka setiap peningkatan inflasi sebesar 1% akan menurunkan harga saham sektoral sebesar 171. Suku bunga menunjukkan angka 4792 mempunyai arti bahwa jika PDB, nilai tukar, dan inflasi konstan maka setiap peningkatan 1% akan meningkatkan harga saham sektoral sebesar 4792.

Peningkatan PDB akan menyebabkan menurunnya harga saham sektoral karena para investor lebih memilih untuk berinvestasi di sektor lainnya dengan nilai PDB lebih tinggi daripada PDB sektor konstruksi. Nilai tukar yang meningkat akan menurunkan harga saham sektoral karena menurunnya investasi asing. Pengaruh inflasi terhadap harga saham sektoral sangat terkait dengan penurunan kemampuan daya beli perusahaan maupun individu. Sehingga peningkatan inflasi penyebabkan permintaan saham akan turun. Pengaruh tingkat suku bunga yang signifikan terhadap harga saham sektoral menandakan bahwa meningkatnya suku bunga menjadi faktor yang diperhitungkan oleh investor dalam menginvestasikan modalnya ke saham properti.

19

Analisis Industri

Sektor konstruksi sebagai salah satu sektor prioritas pemerintah demi mendorong pertumbuhan ekonomi dalam negeri sejalan dengan Masterplan Percepatan dan Perluasan Pembangunan Ekonomi Indonesia (MP3EI) khususnya dalam peningkatan konektivitas antar pulau dan koridor ekonomi. Investasi yang direncanakan pemerintah mencapai Rp 1,786 triliun. Investasi yang tumbuh meningkat tercermin dari aktivitas konstruksi sebagai respon pertumbuhan ekonomi. Pada Gambar 9 dapat dilihat bahwa laju pertumbuhan Sektor Konstruksi selama tahun 2012 – 2014 berada di atas laju pertumbuhan PDB.

Gambar 9 Laju pertumbuhan PDB per kuartal 2012 – 2014 Sumber : bps.co.id, data diolah (2015)

6.56

Gambar 8 Pergerakan PDB, nilai tukar, inflasi, suku bunga, harga saham sektoral, dan harga saham Waskita 2012 - 2014

Sumber : data diolah (2015)

0

20

Pada Gambar 10 dapat dilihat persentase tingkat pengembalian sektor konstruksi dan tingkat pengembalian pasar per kuartal periode 2013 – 2014. Analisis sektor konstruksi adalah :

1. Tingkat pengembalian sektor dan tingkat pengembalian pasar dan berjalan searah, terlihat dari tingkat pengembalian yang searah mulai awal tahun 2012 (Gambar 10). Namun pada bulan Maret 2013 hingga September 2013, sektor konstruksi mengalami perubahan fluktuatif yang sangat tajam. Hal ini disebabkan keadaan ekonomi yang tidak stabil, sehingga banyak investor yang menarik sahamnya dari sektor konstruksi.

2. Hubungan antara kemampuan operasi perusahaan dalam sektor konstruksi dengan kondisi perekonomian makro tidak selalu berjalan searah. Pada bulan Maret 2013, tingkat pengembalian sektor meningkat tajam, diikuti oleh penurunan yang cukup tajam juga dari bulan Mei 2013 hingga Juli 2013 sama dengan tingkat pengembalian pasar. Pada bulan September, tingkat pengembalian sektor dan tingkat pengembalian pasar mulai meningkat kembali dan sama – sama mengalami penurunan di bulan November 2014. Di mulai pada bulan Januari 2014, tingkat pengembalian pasar dan sektor mulai mengalami peningkatan kembali walaupun tetap terjadi beberapa penurunan, namun dapat dilihat bahwa perubahan tingkat pengembalian sektor dan pasar berjalan searah.

3. Menganalisis lingkungan persaingan industri sektor konstruksi diperlukan untuk menggambarkan bagaimana kondisi suatu industri. Hasil analisis dilakukan dengan Five’s force analysis adalah :

a. Persaingan antar pesaing yang ada

Persaingan dalam industri jasa konstruksi cukup tajam, karena jumlah pesaing sekitar 125 Perseroan dalam klasifikasi yang sama di seluruh Indonesia. Persaingan perusahaan dimulai sejak pengurusan Surat Izin Usaha Jasa Konstruksi (SIUJK). Perusahaan konstruksi yang ingin mengerjakan proyek-proyek milik pemerintah harus memenuhi syarat dan kualifikasi sehingga dapat mengikuti persaingan dalam pelelangan proyek. Gambar 10 Perbandingan tingkat pengembalian sektor konstruksi dan tingkat

pengembalian pasar per bulan Periode Jan 2012 – Jan 2015 Sumber : finance.yahoo.com, data diolah (2015)

21 Waskita merupakan perusahaan besar konstruksi nasional dengan reputasi dan customer base yang luas sehingga sangat mudah bagi perusahaan keluar dari persaingan apabila tidak mampu memenuhi kualifikasi dan sertifikasi. Waskita sebagai telah mendapatkan berbagai macam penghargaan dalam usahanya dari lembaga-lembaga yang ada di dalam maupun luar negeri antara lain pada bidang kehumasan, bidang amdal, bidang ketenagakerjaan, dan bidang teknik.

Kinerja nilai kontrak tahun 2014 tercatat mengalami peningkatan 170,04% atau sebesar Rp 13 317,29 miliar pada tahun 2013 menjadi Rp 22 645,28 miliar. Kenaikan ini disebabkan adanya kenaikan kontrak baru sebesar Rp 917,09 miliar, sisa kontrak sebesar Rp 2 247,50 miliar dan proyek-proyek pengembangan bisnis (Waskita 2013, 2014). Harga saham Waskita lebih murah dengan nilai PER Waskita sebesar 28.3 jika dibandingkan dengan PER industri sebesar 69.13 (http://www.reuters.com/finance/stocks/overview?symbol=WSKT.JK).

Sektor konstruksi tergantung kepada kondisi ekonomi Indonesia. Laju pertumbuhan sektor konstruksi sebesar 6,45% pada tahun 2014 setelah pertumbuhan sektor pengangkutan dan komunikasi sebesar 9.65% dan diikuti oleh sektor gas dan air besih sebsar 6.39% (BPS 2014).

Harga saham perusahaan yang berada di dalam sektor konstruksi selama periode Januari 2012 – Januari 2015 mengalami peningkatan dan penurunan (Gambar 11). Dari kesembilan perusahaan yang ada dalam sektor konstruksi, perusahaan yang harga penutupan mengalami peningkatan adalah Acset Indonusa, Tbk (ACST), Adhi Karya (Persero), Tbk (ADHI), Nusa Raya Cipta, Tbk (NRCA), PP (Persero), Tbk (PTPP), Surya Semesta Internusa, Tbk (SSIA), Wijaya Karya (Persero), Tbk (WIKA), dan Waskita Karya (Persero), Tbk (WSKT), sedangkan Nusa Konstruksi Enjiniring, Tbk (DGIK) mengalami penurunan.

Gambar 11 Harga penutupan saham per bulan sektor konstruksi Periode Januari 2012 – Januari 2015

Sumber : idx.co.id, data diolah (2015)

22

b. Ancaman pendatang baru

Pendatang baru pada industri umumnya memiliki kapabilitas yang lebih baik dengan keinginan untuk mengambil pangsa pasar dan sumber daya. Ancaman pendatang baru tidak hanya berasal dari perusahaan dalam negeri namun juga kontraktor-kontraktor asing, Kemungkinan yang menghambat pendatang baru adalah karena kebutuhan modal yang tinggi pada sektor konstruksi, terutama perusahaan konstruksi yang besar. Reputasi perusahaan merupakan hal yang penting untuk menjaga kepercayaan konsumen terhadap kinerja perusahaan, akses terhadap saluran distribusi terhadap bahan baku, sumber daya manusia, dan peralatan, dimana perusahaan konstruksi yang sudah besar sudah memiliki akses yang baik baik secara harga maupun kuantitas. Hal ini menyebabkan sulitnya pendatang baru untuk masuk ke sektor konstruksi.

c. Tekanan dari produk substitusi

Waskita memiliki beberapa produk unggulan yang membantu dalam pelaksanaan proyek-proyeknya, diantaranya pembangunan bandar udara, dermaga, bendungan, tunnel, jalan tol, fly over, dan jembatan bentang panjang. Konsumen menuntut penyelesaian pekerjaan dengan waktu delivery lebih cepat dan mutu pelaksanaan yang lebih baik. Dalam hal ini, Waskita dapat mengungguli pesaing-pesaing lainnya dengan pengalaman yang dimilikinya dalam pembangunan proyek-proyek tersebut. Tekanan dari produk substitusi sangat rendah karena tidak ada produk substitusi kecuali untuk pelayanan konstruksi bangunan.

d. Daya tawar pembeli

Daya tawar pembeli di sektor konstruksi berasal dari pemerintah dan sektor swasta. Kondisi ekonomi mempengaruhi kemampuan daya beli konsumen dalam hal ini pemerintah dan sektor swasta. Karena adanya sistem lelang yang telah ditetapkan oleh pemerintah, maka pembeli di sektor konstruksi sangat sensitif terhadap perubahan harga dan meningkatkan daya tawar pembeli. Selama ini Waskita tetap mampu menjaga hubungan baik dengan klien yang dibuktikan dari jumlah pelanggan berulang perusahaan dalam 6 tahun terakhir.

e. Daya tawar penjual (pemasok)

Salah satu sumber daya yang penting dalam sektor konstruksi adalah bahan baku material. Bahan baku material seperti besi baja, semen, batu, dan aspal. Banyaknya pemasok bahan baku material menyebabkan daya tawar pemasok menjadi rendah. Waskita dalam melakukan pengadaan bahan baku material menggunakan metode pelelangan, pemilihan langsung, strategic sourcing, dan pembelian langsung. Seluruh sistem pengadaan yang adavdilakukan secara terbuka dan kompetitif dengan mengikutsertakan calon pemasok yang memenuhi syarat berdasarkan kemampuan dan kinerja yang sesuai dengan kompetensi yang dibutuhkan perusahaan.

Analisis Perusahaan

23 pengembalian yang diharapkan oleh investor dan analisis perusahaan dengan pendekatan Dividend Discount Model (DDM) bertujuan menaksir nilai intrinsik perusahaan dan dibandingkan dengan harga pasar saat ini.

Nilai pertumbuhan (g) dividen Waskita 2013 – 2014 bernilai 12,24%. Tingkat bunga bebas risiko (Rf) diperoleh dari rata – rata nilai Suku Bunga SBI periode 2013 - 2014 yaitu sebesar 6,42% sedangkan rata – rata tingkat pengembalian pasar (Rm) IHSG 2013 – 2014 adalah sebesar 9,97%. Sedangkan nilai Beta (β) saham Waskita 2013 – 2014 adalah 1,81. Nilai Beta (β) > 1 menunjukkan bahwa harga saham Waskita lebih mudah berubah jika dibandingkan dengan indeks pasar dan lebih beresiko. Nilai tingkat pengembalian minimum yang diharapkan (k) yang diperoleh yaitu sebesar 12,85%. Asumsi pada model ini adalah nilai k harus lebih besar dari pada nilai g. Jika nilai k lebih kecil dari g, maka nilai intrinsik saham menjadi negatif yang merupakan tidak realistis untuk suatu saham. Demikian juga jika nilai k sama dengan g, maka (k-g) akan sama dengan nol dan akibatnya nilai intrinsik saham akan sangat besar sekali bernilai tak berhingga yang juga merupakan tidak realistis untuk suatu saham (Kodrat dan Indonanjaya, 2010).

Dividen yang digunakan adalah dividen terakhir yang dibagikan oleh perusahaan yaitu dividen tahun 2013 dengan nilai Rp 11,46. Nilai intrinsik saham Waskita dari perhitungan Dividend Discount Model (DDM) adalah sebesar Rp 2138,22. Harga pasar saham aktual yang akan dibandingkan dengan nilai intrinsik yang didapatkan dari perhitungan adalah rata – rata harga saham penutupan per bulan periode Februari 2014 – Januari 2015 yaitu sebesar Rp 784,37. Berdasarkan perhitungan, harga saham Waskita dijual undervalued di bursa saham karena nilai intrinsik lebih besar dari pada nilai aktual (pasar) tersebut sehingga disarankan kepada investor untuk membeli saham tersebut.

Implikasi Manajerial

1. Melalui analisis teknikal Exponential Moving Average dan Double Exponential Smoothing, investor dapat memperoleh informasi waktu sinyal jual dan sinyal beli yang cenderung akurat dalam memprediksi pergerakan harga saham dan dapat menentukan kapan akan membeli dan menjual saham.

24

terjadinya peningkatan laba dan harga saham Waskita yang mengalami undervalued di bursa saham.

Penyediaan sarana dan prasarana berupa infrastruktur dapat menggiatkan sektor ekonomi lainnya. Meski belum menunjukkan peningkatan yang berarti, sektor konstruksi sangat menjanjikan dalam mendukung perekonomian pada masa mendatang. Waskita dipercaya oleh pemerintah untuk berpartisipasi dalam program pembangunan sarana dan prasarana sipil yang ditujukan untuk pelayanan masyarakat seperti proyek jalan di konstruksi bangunan gedung, jalan, jembatan, jalan kereta api, bangunan pelabuhan laut dan udara, bangunan pengairan (bendungan, bendung, dan saluran irigasi), bangunan ketenagaan (pembangkit listrik tenaga air, uap, dan mikrohidro), serta pekerjaan telekomunikasi dan radio.

3. Dengan analisis ex-post dan ex-ante, dapat dilihat bahwa Waskita sebelumnya dianggap sebagai perusahaan dengan citra negatif terkait kondisi kesehatan perusahaan akibat adanya penggelembungan aset, memilih untuk melakukan initial public offering (IPO) sebagai bentuk restrukturalisasi perusahaan dan menunjukkan transparansi keuangannya agar mengembalikan minat dan kepercayaan investor terhadap saham Waskita, telah mampu membuktikan bahwa Waskita dapat bangkit kembali dengan pertumbuhan dan profit yang terus meningkat dari tahun ke tahun, maupun kinerja saham yang baik dan tercatat sebagai saham dengan likuiditas tertinggi di sektor konstruksi.

SIMPULAN DAN SARAN

Simpulan

a. Analisa teknikal pada saham Waskita menunjukkan tren menaik atau uptrend pada semester I periode Februari – Juli 2013 dan semester II periode Agustus 2014 – Januari 2015. Tren menurun atau downtrend terlihat pada semester II periode Agustus 2013 – Januari 2014. Kecenderungan tren mendatar atau sideways terlihat pada semester I periode Februari – Juli 2014. Pada akhir grafik semester II periode Agustus 2014 – Januari 2015 menunjukkan sinyal beli (bullish) sehingga investor disarankan untuk membeli saham Waskita.

b. Berdasarkan evalusi data harga saham Februari 2013 – Januari 2015, dilakukan peramalan pergerakan saham Waskita selama 90 hari ke depan menunjukkan tren menaik atau uptrend. Kecenderungan menaik ini sesuai dengan tren semester II periode Agustus 2014 – Januari 2015 yang menunjukkan sinyal beli (bullish) sehingga investor disarankan untuk membeli saham Waskita.

25 d. Harga pasar rata – rata saham Waskita yang tercatat di bursa efek adalah Rp 784,37 per lembar sedangkan nilai intrinsik saham Waskita adalah sebesar Rp 2138,22. Hal ini berarti nilai intrinsik saham Waskita lebih tinggi daripada harga pasar rata – rata (undervalued) yang diperjualbelikan di bursa efek. Sehingga investor disarankan untuk membeli saham Waskita karena diharapkan bahwa nilai saham Waskita akan meningkat hingga melebihi nilai intrinsiknya dikemudian hari.

Saran

a. Bagi investor yang ingin berinvestasi di dunia saham, sektor konstruksi dapat menjadi salah satu opsi pilihan bagi investor karena sektor konstruksi saat ini sedang dalam tren positif. Investor sebaiknya juga melakukan analisis fundamental terhadap kondisi perusahaan dalam melakukan investasi, seringkali investor hanya memperhatikan kondisi dengan analisis teknikal.

b. Bagi peneliti lebih lanjut dapat menambahkan variabel pada analisis fundamental pada faktor makro ekonomi dan sebaiknya melakukan analisis faktor yang mempengaruhi tingkat pengembalian return pada Indeks Harga Saham Gabungan (IHSG) untuk menentukan expected return IHSG sebagai benchmark dalam menentukan tingkat return yang diharapkan investor.

DAFTAR PUSTAKA

[BI] Bank Indonesia. 2013. Laporan Perekonomian Indonesia Tahun 2012 [internet]. [diunduh 2015 Mar 3]. Tersedia pada :

http://www.bi.go.id/id/publikasi/laporan-tahunan/perekonomian/Documents/6227189f6cae44259d624b2bbb39af30LPI2 012Finaledit12042014.pdf

[BI] Bank Indonesia. 2014. Laporan Perekonomian Indonesia Tahun 2013 [internet]. [diunduh 2015 Mar 3]. Tersedia pada :

http://www.bi.go.id/id/publikasi/laporan- tahunan/perekonomian/Documents/LPI%202013%20ID%20-%20Bagian%20II%20Perekonomian%20Domestik.pdf

[BI] Bank Indonesia. 2014. Laporan Pelaksanaan Tugas dan Wewenang Bank Indonesia Triwulan I 2014 [internet]. [diunduh 2015 Mar 4]. Tersedia pada : http://www.bi.go.id/id/publikasi/laporan-dpr/Documents/Laptri%20I-2014.pdf [BI] Bank Indonesia. 2014. Laporan Pelaksanaan Tugas dan Wewenang Bank

Indonesia Triwulan II 2014 [internet]. [diunduh 2015 Mar 4]. Tersedia pada :

http://www.bi.go.id/id/publikasi/laporan-dpr/Documents/Laporan%20Triwulan%20II-2014%20Final.pdf

[BI] Bank Indonesia. 2014. Laporan Pelaksanaan Tugas dan Wewenang Bank Indonesia Triwulan III 2014 [internet]. [diunduh 2015 Mar 4]. Tersedia pada :

26

[BI] Bank Indonesia. 2015. Inflasi [internet]. [diunduh 2015 Apr 8]. Tersedia pada : http://www.bi.go.id/id/moneter/inflasi/data/Default.aspx

[BI] Bank Indonesia. 2015. Informasi Kurs [internet]. [diunduh 2015 Apr 8]. Tersedia pada : http://www.bi.go.id/id/moneter/informasi-kurs/transaksi-bi/Default.aspx

[BI] Bank Indonesia. 2015. Lelang Sertifikat BI [internet]. [diunduh 2015 Feb 27]. Tersedia pada : http://www.bi.go.id/id/moneter/lelang-sbi/Default.aspx

[BPS] Badan Pusat Statistik. 2013. Pertumbuhan Ekonomi Indonesia [internet].

[diunduh 2015 Mar 4]. Tersedia pada :

http://www.bps.go.id/webbeta/website/brs_ind/pdb_05feb13.pdf

[BPS] Badan Pusat Statistik. 2014. Pertumbuhan Ekonomi Indonesia [internet].

[diunduh 2014 Des 27]. Tersedia pada :

http://www.bps.go.id/webbeta/website/brs_ind/pdb_05feb14.pdf

[BPS] Badan Pusat Statistik. 2014. Pertumbuhan Ekonomi Indonesia Triwulan III 2014 [internet]. [diunduh 2014 Des 25]. Tersedia pada : http://www.bps.go.id/brs_file/pdb_05nov14.pdf

[BPS] Badan Pusat Satistik. 2014. Laju Pertumbuhan Produk Domestik Bruto Atas Dasar Harga Konstan 2000 Menurut Lapangan Usaha (persen),

2000-2013 [diunduh 2015 Mar 4]. Tersedia pada :

http://www.bps.go.id/tab_sub/view.php?kat=2&tabel=1&daftar=1&id_subyek =11¬ab=9

[BPS] Badan Pusat Statistik.2014. Distribusi Persentase Produk Domestik Bruto Triwulanan Atas Dasar Harga Berlaku Menurut Pengeluaran, 2010-2014 (persen) [diunduh 2015 Mar 1]. Tersedia pada : http://www.bps.go.id/tab_sub/view.php?kat=2&tabel=1&daftar=1&id_subyek =11¬ab=44

[BPS] Badan Pusat Statistik. 2015. Pertumbuhan Ekonomi Indonesia Tahun 2014 [internet]. [diunduh 2014 Mar 4]. Tersedia pada : http://www.bps.go.id/webbeta/website/brs_ind/brsInd-20150205144305.pdf Alamsyah A. 2010. Penilaian Harga Saham Pertambangan dengan Menggunakan

Analisis Teknikal dan Fundamental [skripsi]. Bogor (ID): Institut Pertanian Bogor.

Abrahams CI. 2011. Kajian Penilaian Harga Saham Subsektor Perbankan Kelompok LQ 45 dengan Menggunakan Analisis Teknikal dan Fundamental (Periode Februari 2010 – Januari 2011) [skrips]. Bogor (ID): Institut Pertanian Bogor.

Arsyad L. 2001. Peramalan Bisnis. Yogyakarta (ID) : BPFE – Yogyakarta.

Denny. 2010. Penilaian Saham Pertambangan dengan Menggunakan Analisis Teknikal dan Fundamental [skripsi]. Bogor (ID): Institut Pertanian Bogor. Husnan S. 2005. Dasar – dasar Teori Portofolio dan Analisis Sekuritas.

Yogyakarta (ID) : Penerbit AMP YKPN.

Fahmi I. 2014. Manajemen Keuangan Perusahaan dan Pasar Modal. Jakarta (ID) : Penerbit Mitra Wacana Media.

27 Finance.yahoo.com. 2015. Historical Prices Adhi Karya (Persero) Tbk (ADHI.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=AD HI.JK&ql=1

Finance.yahoo.com. 2015. Historical Prices Nusa Konstruksi Enjiniring Tbk (DGIK.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=DGI K.JK&ql=1

Finance.yahoo.com. 2015. Historical Prices Nusa Raya Cipta Tbk (NRCA.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=NR CA.JK&ql=1

Finance.yahoo.com. 2015. Historical Prices PP (Persero) Tbk (PTPP.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=PTP P.JK&ql=1

Finance.yahoo.com. 2015. Historical Prices Composite Index (^JKSE) [internet]. [diunduh pada 2015 Feb 11]. Tersedia pada : http://finance.yahoo.com/q/hp?s=^JKSE&a=00&b=1&c=2011&d=01&e=1&f =2015&g=d

Finance.yahoo.com. 2015. Historical Prices Construction, Property & Real E (^JKPROP) [internet]. [diunduh 2015 Maret 6]. Tersedia pada : http://finance.yahoo.com/q/hp?s=%5EJKPROP&a=001&c=2011&d=02&e=6 &f=2015&g=d

Finance.yahoo.com. 2015. Historical Prices Surya Semesta Internusa Tbk (SSIA.JK) [internet]. [diunduh pada 2015 Jan 31]. http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=SSI A.JK&ql=1

Finance.yahoo.com. 2015. Historical Prices Total Bangun Persada Tbk (TOTL.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=TO TL.JK&ql=1

Finance.yahoo.com. 2015. Historical Prices Wijaya Karya (Persero) Tbk (WIKA.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=wik a.jk&ql=1

Finance.yahoo.com. 2015. Historical Prices Waskita Karya (Persero) Tbk (WSKT.JK) [internet]. [diunduh pada 2015 Jan 31]. Tersedia pada : http://finance.yahoo.com/q/hp?a=&b=&c=&d=2&e=11&f=2015&g=d&s=wsk t.jk&ql=1

Informasiforex.com. 2011. Jenis – Jenis Chart / Grafik [internet]. [diakses pada 2015 Jan 12]. Tersedia pada : http://informasiforex.com/2011/02/

[IDX] Indonesia Stock Exchange. 2013. Annual Report 2012 Dedicated to Global Construction Innovation [internet]. [diunduh pada 2015 Jan 12]. Tersedia

pada :

28

[IDX] Indonesia Stock Exchange. 2013. IDX Statistics 2013 [internet]. [diunduh

pada 2014 Des 27]. Tersedia pada :

http://www.idx.co.id/Portals/0/StaticData/Publication/Statistic/Yearly/IDX-Annually-2013_new.pdf

[IDX] Indonesia Stock Exchange. 2014. Annual Report 2013 Innovate & Grow Continuously [internet]. [diunduh pada : 2015 Jan 12]. Tersedia pada : http://www.idx.co.id/Portals/0/StaticData/ListedCompanies/Corporate_Actions /New_Info_JSX/Jenis_Informasi/01_Laporan_Keuangan/04_Annual%20Repor t//2013/WIKA/WIKA_Annual%20Report_2013_Revisi.pdf

[IDX] Indonesia Stock Exchange. 2015. Summary [internet]. [diakses pada 2015 Mar 9]. Tersedia pada : www.idx.co.id/en/home/datadownload/summary.aspx [KKBP] Kementerian Koordinator Bidang Perekonomian. 2011. Masterplan

Percepatan dan Perluasan Pembangunan Ekonomi Indonesia 2011 – 2025 [internet]. [diunduh 2014 Desember 2013]. Tersedia pada : http://www.ristek.go.id/file/upload/ebook_web/mp3e1/MP3EI_versi%20Ind.pd f

Kodrat DS, Indonanjaya K. 2010. Manajemen Investasi : Pendekatan Teknikal dan Fundamental untuk Analisis Saham. Yogyakarta (ID) : Graha Ilmu.

Lpjk.org. 2012. Regulasi Jasa Konstruksi [internet]. [diakses pada 2015 Mar 11]. Tersedia pada : http://lpjk.org/modules/regulasi_produk.php

Riduwan, Sunarto. 2011. Pengantar Statistika untuk Penelitian Pendidikan, Sosial, Ekonomi, Komunikasi, dan Bisnis. Bandung (ID) : Penerbit Alfabeta.

Salim L. 2003. Analisa Teknikal dalam Perdagangan Saham. Jakarta (ID) : PT Elex Media Komputindo.

Santoso S. 2009. Business Forcasting : Metode Peramalan Bisnis Masa Kini dengan MINITAB dan SPSS. Jakarta (ID) : Kompas Gramedia.

Sulistyastuti DR. 2002. Saham dan Obligasi : Ringkasan Teori dan Soal Tanya Jawab. Yogyakarta (ID) : Universitas Atma Jaya Yogyakarta.

Tandelilin E. 2010. Portofolio dan Investasi : Teori dan Aplikasi. Yogyakarta (ID) : Penerbit Kanisius.

Waskita.co.id. 2013. Laporan Keuangan untuk Tahun-tahun yang Berakhir pada Tanggal 31 Desember 2012 dan 2011 [internet]. [diunduh 2015 Feb 2]. Tersedia pada : http://www.waskita.co.id/en/images/LK/LK_Audit_2012.pdf Waskita.co.id. 2014. Laporan Keuangan untuk Tahun-tahun yang Berakhir pada

Tanggal 31 Desember 2013 dan 2012 [internet]. [diunduh 2015 Feb 2]. Tersedia pada : http://www.waskita.co.id/en/images/LK/LK_Audit_2013.pdf Waskita.co.id. 2015. Laporan Keuangan untuk Tahun-tahun yang Berakhir pada

29

LAMPIRAN

Lampiran 1 Tabel Struktur PDB nasional menurut kontribusi lapangan usaha tahun 2011 - 2013 (persen)

Lapangan Usaha 2011 2012 2013

1 Pertanian, Peternakan, kehutahan, dan

Perikanan 14,71 14,50 14,43

2 Pertambangan dan Penggalian 11,82 11,80 11,24

3 Industri Pengolahan 24,35 23,97 23,69

4 Listrik, Gas, dan Air Bersih 0,75 0,76 0,77

5 Konstruksi 10,16 10,26 9,99

6 Perdagangan, Hotel, dan Restoran 13,80 13,96 14,33

7 Pengangkutan dan Komunikasi 6,62 6,67 7,01

8 Keuangan, Real Estat, dan Jasa Perusahaan 7,21 7,27 7,52

9 Jasa – Jasa 10,58 10,81 11,02

Produk Domestik Bruto (PDB) 100,00 100,00 100,00

30

Lampiran 2 Laju pertumbuhan PDB per kuartal 2012 - 2014

0.00 1.00 2.00 3.00 4.00 5.00 6.00 7.00

-5.00 0.00 5.00 10.00 15.00 20.00

I II III IV I II III IV I II III IV

2012 2013 2014

La

ju

P

DB

La

ju

Ko

m

p

o

n

e

n

e

P

DB

Pertanian, Kehutanan, dan Perikanan Pertambangan dan Penggalian Industri Pengolahan

Pengadaan Listrik dan Gas Air, Sampah, Limbah, dan Daur Ulang Konstruksi

Perdagangan Besar dan Eceran Transportasi dan Pergudangan Akomodasi dan Makan Minum

Informasi dan Komunikasi Keuangan dan Asuransi Real Estate

Jasa Perusahaan Administrasi Pemerintah Jasa Pendidikan

31

Lampiran 3 Daftar harga saham Waskita periode Februari 2013 – Januari 2015

Tanggal Harga Tanggal Harga Tanggal Harga Tanggal Harga

32

Tanggal Harga Tanggal Harga Tanggal Harga Tanggal Harga

33

Tanggal Harga Tanggal Harga Tanggal Harga Tanggal Harga

34

Lampiran 4 Daftar Indeks Saham Gabungan periode Februari 2013 – Januari 2015

Tanggal Harga Tanggal Harga Tanggal Harga Tanggal Harga

35

Tanggal Harga Tanggal Harga Tanggal Harga Tanggal Harga

10/11/2013 4519.91 12/19/2013 4231.98 3/3/2014 4584.21 5/9/2014 4898.14 10/16/2013 4492.26 12/20/2013 4195.56 3/4/2014 4601.28 5/12/2014 4913 10/17/2013 4518.93 12/23/2013 4189.61 3/5/2014 4659.17 5/13/2014 4921.39 10/18/2013 4546.57 12/24/2013 4202.83 3/6/2014 4687.86 5/14/2014 4991.64 10/21/2013 4578.18 12/27/2013 4212.98 3/7/2014 4685.89 5/16/2014 5031.57 10/22/2013 4512.74 12/30/2013 4274.18 3/10/2014 4677.25 5/19/2014 5015 10/23/2013 4546.5 1/2/2014 4327.27 3/11/2014 4704.21 5/20/2014 4895.96 10/24/2013 4594.85 1/3/2014 4257.66 3/12/2014 4684.38 5/21/2014 4910.29 10/25/2013 4580.85 1/6/2014 4202.81 3/13/2014 4726.17 5/22/2014 4969.88 10/28/2013 4590.54 1/7/2014 4175.81 3/14/2014 4878.64 5/23/2014 4973.06 10/29/2013 4562.77 1/8/2014 4200.59 3/17/2014 4876.19 5/26/2014 4963.92 10/30/2013 4574.88 1/9/2014 4201.22 3/18/2014 4805.61 5/28/2014 4985.58 10/31/2013 4510.63 1/10/2014 4254.97 3/19/2014 4821.46 5/30/2014 4893.91 11/1/2013 4432.59 1/13/2014 4390.77 3/20/2014 4698.97 6/2/2014 4912.09 11/4/2013 4423.29 1/15/2014 4441.59 3/21/2014 4700.21 6/3/2014 4942.16 11/6/2013 4449.76 1/16/2014 4412.49 3/24/2014 4720.42 6/4/2014 4932.56 11/7/2013 4486.11 1/17/2014 4412.23 3/25/2014 4703.09 6/5/2014 4935.56 11/8/2013 4476.72 1/20/2014 4431.57 3/26/2014 4728.24 6/6/2014 4937.18 11/11/2013 4441.72 1/21/2014 4452.5 3/27/2014 4723.06 6/9/2014 4885.08 11/12/2013 4380.64 1/22/2014 4477.49 3/28/2014 4768.28 6/10/2014 4946.09 11/13/2013 4301.89 1/23/2014 4496.04 4/1/2014 4873.93 6/11/2014 4971.95 11/14/2013 4367.37 1/24/2014 4437.34 4/2/2014 4870.21 6/12/2014 4934.41 11/15/2013 4335.45 1/27/2014 4322.78 4/3/2014 4891.32 6/13/2014 4926.66 11/18/2013 4393.59 1/28/2014 4341.65 4/4/2014 4857.94 6/16/2014 4885.46 11/19/2013 4398.34 1/29/2014 4417.35 4/7/2014 4921.04 6/17/2014 4909.52 11/20/2013 4350.79 1/30/2014 4418.76 4/8/2014 4921.4 6/18/2014 4887.86 11/21/2013 4326.21 2/3/2014 4386.26 4/9/2014 4921.4 6/19/2014 4864.27 11/22/2013 4317.96 2/4/2014 4352.26 4/10/2014 4765.73 6/20/2014 4847.7 11/25/2013 4334.8 2/5/2014 4384.31 4/11/2014 4816.58 6/23/2014 4842.13 11/26/2013 4235.26 2/6/2014 4424.71 4/14/2014 4864.88 6/24/2014 4862.24 11/27/2013 4251.49 2/7/2014 4466.67 4/15/2014 4870.21 6/25/2014 4838.98 11/28/2013 4233.92 2/10/2014 4450.75 4/16/2014 4873.01 6/26/2014 4872.42 11/29/2013 4256.44 2/11/2014 4470.19 4/17/2014 4897.05 6/27/2014 4845.13 12/2/2013 4321.98 2/12/2014 4496.29 4/21/2014 4892.29 6/30/2014 4878.58 12/3/2013 4288.76 2/13/2014 4491.66 4/22/2014 4898.21 7/1/2014 4884.83 12/4/2013 4241.3 2/14/2014 4508.04 4/23/2014 4893.15 7/2/2014 4908.27 12/5/2013 4216.89 2/17/2014 4555.37 4/24/2014 4891.08 7/3/2014 4888.73 12/6/2013 4180.79 2/18/2014 4556.19 4/25/2014 4897.64 7/4/2014 4905.83 12/9/2013 4214.34 2/19/2014 4592.65 4/28/2014 4818.76 7/7/2014 4989.03 12/10/2013 4275.68 2/20/2014 4598.22 4/29/2014 4819.68 7/8/2014 5024.71 12/11/2013 4271.74 2/21/2014 4646.15 4/30/2014 4840.15 7/10/2014 5098.01 12/12/2013 4212.22 2/24/2014 4623.57 5/2/2014 4838.76 7/11/2014 5032.6 12/13/2013 4174.83 2/25/2014 4577.29 5/5/2014 4842.5 7/14/2014 5021.06 12/16/2013 4125.96 2/26/2014 4532.72 5/6/2014 4834.47 7/15/2014 5070.82 12/17/2013 4182.35 2/27/2014 4568.94 5/7/2014 4862.07 7/16/2014 5113.93 12/18/2013 4196.28 2/28/2014 4620.22 5/8/2014 4860.89 7/17/2014 5071.2