The Influence of Modern Tax Administration System and Tax Compliance toward to Tax Revenues (Study in Small Taxpayers Office Bandung and Cimahi)

SKRIPSI

Diajukan Untuk Memenuhi Salah Satu Syarat Ujian Sidang Guna Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Oleh: LAELA SARI

21107012

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA

BANDUNG

iv

Jenderal Pajak tersebut meliputi restruktur organisasi, penyempurnaan proses bisnis melalui pemanfaatan teknologi komunikasi dan informasi, penyempurnaan manajemen sumber daya manusia dan pelaksanaan Good Governance.

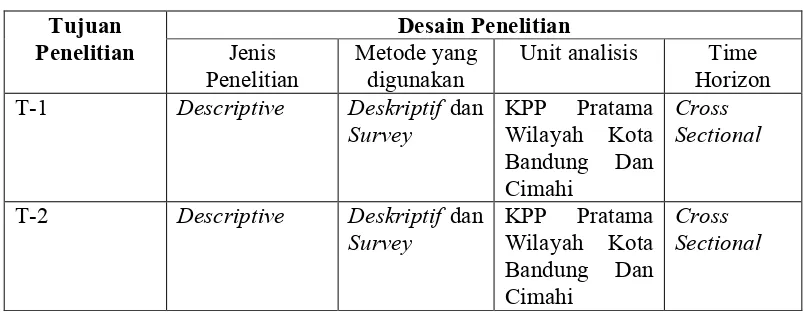

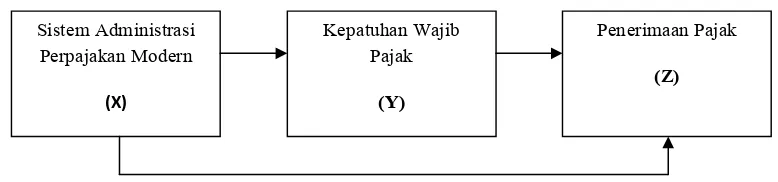

Sehubungan dengan hal tersebut, maka penelitian ini bertujuan untuk mengetahui pengaruh penerapan sistem administrasi perpajakan modern terhadap kepatuhan wajib pajak dan implikasinya pada penerimaan pajak di KPP Pratama wilayah kota Bandung dan Cimahi. Penelitian ini menggunakan survei dengan melibatkan 7 Kantor Pelayanan Pajak Pratama di wilayah kota Bandung dan Cimahi.

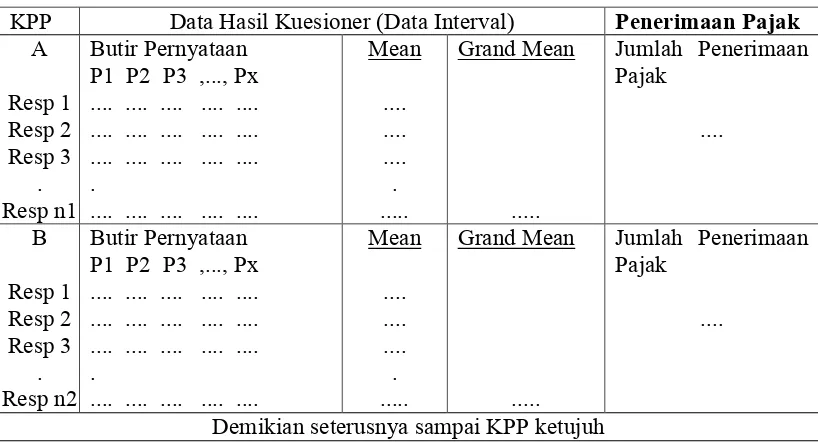

Data penerapan sistem administrasi perpajakan modern dan kepatuhan wajib pajak berupa data primer yaitu melalui kuesioner, sedangkan data penerimaan pajak berupa data sekunder yaitu data penerimaan pajak tahun 2010 dari 7 Kantor Pelayanan Pajak. Data dianalisis dengan menggunakan analisis deskriptif dan analisis statistik yaitu analisis jalur.

Dari hasil analisis diperoleh bahwa penerapan sistem administrasi perpajakan modern dan kepatuhan secara bersama-sama berpengaruh terhadap penerimaan pajak, dengan besar pengaruh 78,5%.

v

undertaken by the Directorate General of Taxes include restructio organization, improving business processes through the use of information and communication technology, improving human resource management and implementation of Good Governance.

In this regard, the study aims to determine the effect of the application of modern tax administration system of taxpayer compliance and the implications for tax revenues in urban areas Bandung and Cimahi Small Tax Payer Office.

This study used a survey involving the Tax Office Primary 7 in the city of Bandung and Cimahi. Data modern tax administration system Implementation and the compliance of taxpayers in the form of primary data through questionnaires, while data in the form of tax revenue that is secondary data in 2010 tax revenue data from the Tax Office 7. Data were analyzed using descriptive analysis and statistical analysis of the path analysis.

From the analysis found that the application of modern system of tax administration and compliance together affect tax revenues, with much influence 78.5%.

Key words: Application of Modern Tax Administration System, Taxpayer Compliance, Tax Receipts

vi

Syukur alhamdulilah penulis panjatkan kehadirat Allah SWT, yang telah

melimpahkan rahmat dan hidayah-Nya, serta senantiasa memberikan kesehatan,

kemampuan, dan kekuatan sehingga penulis dapat menyelesaikan skripsi ini,

penulis melaksanakan survei pada Kantor Pelayanan Pajak Pratama di Wilayah

Kota Bandung Dan Cimahi.

Skripsi ini di maksudkan untuk memenuhi salah satu syarat kelulusan

dalam menempuh program studi Strata 1 pada program studi Akuntansi Fakultas

Ekonomi di Universitas Komputer Indonesia Bandung (UNIKOM). Dimana judul

yang diambil yaitu: ”PENGARUH PENERAPAN SISTEM ADMINISTRASI

PERPAJAKAN MODERN TERHADAP KEPATUHAN WAJIB PAJAK

DAN IMPLIKASINYA PADA PENERIMAAN PAJAK DI KPP PRATAMA

WILAYAH KOTA BANDUNG DAN CIMAHI”.

Penulis tidak bisa memungkiri bahwa dalam menyusun skripsi ini, penulis

menemukan hambatan dan kesulitan, namun berkat bapak Dadan

Kusumawardana, SE., M.Ak., Ak selaku dosen pembimbing yang telah banyak

meluangkan waktu guna membimbing, mengarahkan, dan memberikan petunjuk

yang sangat berharga demi terselesaikannya penyusunan skripsi ini, akhirnya

dengan doa, semangat dan ikhtiar penulis mampu melewatinya.

Dalam kesempatan ini pula, penulis mengucapkan terima kasih kepada

vii

Universitas Komputer Indonesia.

3. Sri Dewi Anggadini, SE., M.Si., selaku Ketua Program Studi Akuntansi

Fakultas Ekonomi Universitas Komputer Indonesia.

4. Ely Suhayati, SE., M.Si., Ak., selaku Dosen Wali Kelas Akuntansi-1.

6. Seluruh Staff Dosen Pengajar UNIKOM yang telah membekali penulis

dengan pengetahuan.

7. Segenap Pimpinan dan Staff KPP di Lingkungan Kota Bandung dan Cimahi

yang telah memberikan waktu, tenaga dan bantuannya yang berharga untuk

memberikan kesempatan kepada penulis dalam melakukan penelitian.

8. Segenap Pimpinan dan Staff Direktorat Jendral Pajak Kantor Wilayah Jawa

Barat 1, yang telah memberikan ijin penulis untuk melakukan penelitian.

9. Ayah dan ibu yang senantiasa memberikan cinta kasih, dukungan materi,

spiritual, dan doa serta memberikan kesabaran.

10. Kakakku, Adikku dan semua anggota keluargaku yang telah memberikan

doa, dorongan, semangat serta kasih sayang yang tulus.

11. Untuk sahabat-sahabatku yang selalu setia Nandy, Anisa, Cici, Suryani,

Christin, Rini, Friska, terima kasih atas bantuan dan dukungannya.

12. Seluruh pihak yang telah membantu penyelesaian skripsi ini yang tidak dapat

viii

bagi pembaca.

Semoga Allah SWT membalas jasa semua pihak yang telah membantu

penulis dalam penyusunan skripsi ini.

Wassalamua’laikum Wr. Wb.

Bandung, Juli 2011

Penulis

1

1.1 Latar Belakang

Indonesia saat ini sedang mengalami berbagai permasalahan di berbagai

sektor, khususnya sektor ekonomi. Naiknya harga minyak dunia, tingginya tingkat

inflasi, dan naiknya harga barang-barang serta turunnya daya beli masyarakat telah

menjadi masalah yang harus diselesaikan oleh pemerintah. Agar tetap dapat bertahan

dan memperbaiki kondisi ekonomi, pemerintah harus mengupayakan semua potensi

penerimaan negara yang ada yaitu penerimaan pajak dan produk domestik bruto

(PDB). Menurut Anggaran Pendapatan dan Belanja Negara (APBN) sumber

pendapatan terbanyak didapat dari sektor perpajakan, maka tidak dapat dipungkiri

lagi bahwa pajak telah memberikan kontribusi terbesar dalam penerimaan negara.

Penerimaan pajak merupakan sumber utama pembiayaan pemerintah dan

pembangunan. Di Indonesia, peranan pajak menjadi sumber utama pembiayaan

pembangunan dimulai sejak akhir tahun 1983 untuk menggantikan dominasi

penerimaan negara dari penjualan minyak dan gas bumi yang menurun seiring dengan

rendahnya harga minyak internasional.

Dalam Anggaran Pendapatan dan Belanja Negara (APBN) Tahun anggaran

2009, rencana penerimaan pajak sebesar Rp.696 triliun. Namun realisasi penerimaan

dari target APBN 2009. Fenomena tersebut menunjukkan bahwa penerimaan dari

sektor pajak masih belum dikatakan optimal. (www.bataviase.co.id, 14 Desember 2009).

Sistem pemungutan pajak yang dilaksanakan di Indonesia saat ini adalah Self

Assessment System. Sistem pemungutan ini diberlakukan untuk memberikan kepercayaan yang sebesar-besarnya bagi masyarakat guna meningkatkan kesadaran

dan peran serta masyarakat dalam menyetorkan pajaknya. Konsekuensinya

masyarakat harus benar-benar mengetahui tata cara perhitungan pajak dan segala

sesuatu yang berhubungan dengan peraturan pemenuhan perpajakan. Pelaksanaan self

assessment system menuntut keikutsertaan aktif wajib pajak dan membutuhkan kepatuhan wajib pajak yang tinggi. Kepatuhan wajib pajak diperlukan dengan tujuan

untuk penerimaan pajak optimal. (John Hutagaol : 2007).

Kepatuhan Wajib Pajak (tax compliance) dapat diidentifikasi dari kepatuhan

Wajib Pajak dalam mendaftarkan diri, kepatuhan untuk menyetorkan kembali Surat

Pemberitahuan (SPT), kepatuhan dalam penghitungan dan pembayaran pajak

terutang, dan kepatuhan dalam pembayaran tunggakan. Isu kepatuhan menjadi

penting karena ketidakpatuhan secara bersamaan akan menimbulkan upaya

penghindaran pajak seperti tax evasion dan tax avoidance, yang mengakibatkan berkurangnya penyetoran dana pajak ke kas negara. (Chaizi Nasucha, 2004;

Saat ini tingkat kepatuhan pembayaran pajak baru sekitar 40% dari Wajib

Pajak yang aktif membayar pajak, yakni 195.000 Wajib Pajak yang didominasi oleh

Wajib Pajak badan usaha. Rendahnya tingkat kepatuhan membayar pajak tersebut

disebabkan unsur pembagi mengalami kenaikan, dengan meningkatnya jumlah Wajib

Pajak dalam dua tahun terakhir (Yakin Achmad, 2009; Ekonomi Bisnis). Disamping

itu, tingkat kepatuhan dari Wajib Pajak masih tergolong rendah dilihat dari angka tax

ratio yang rendah. Tax Ratio merupakan ukuran kapasitas fiskal suatu negara yang menunjukkan tingkat kemampuan pemerintah mengumpulkan pendapatan pajak atau

menyerap kembali Produk Domestik Bruto (PDB) dari masyarakat dalam bentuk

pajak. Data Press Realease pada Badan Pusat Statistik mengenai PDB dan pertumbuhannya tahun 2008 menunjukkan bahwa pertumbuhan ekonomi Indonesia

yang dipresentasikan melalui PDB telah mengalami peningkatan yang signifikan

selama tujuh tahun terakhir.

Tabel 1.1 Tax Ratio di Indonesia Tahun 2003-2009

Tahun PDB

(Milyar Rupiah)

Realisasi Penerimaan Pajak dengan migas

(Milyar Rupiah)

Tax Ratio (%)

2003 1.792.948 242.048 13,5

2004 2.003.985 280.558 14,0

2005 2.551.698 347.031 13,6

2006 3.008.945 409.203 13,6

2007 3.748.000 490.988 13,1

2008 4.729.985 633.818 13,4

2009 5.337.080 725.843 13,6

Secara teoritis penerimaan pajak merupakan fungsi linier dari pertumbuhan ekonomi (PDB), sehingga diharapkan dengan pertumbuhan ekonomi yang tinggi,

maka potensi penerimaan pajak juga akan semakin meningkat. Akan tetapi

peningkatan PDB di Indonesia dari tahun ke tahun tidak diikuti oleh peningkatan nilai

tax ratio. Nilai tax ratio cenderung konstan selama periode tersebut. Keadaan tersebut mengisyaratkan bahwa tidak terdapat peningkatan dalam kinerja penerimaan pajak.

(www.fiskal.depkeu.go.id) .

Ukuran lain dari kinerja penerimaan pajak adalah dengan memperhatikan Tax

Coverage Ratio yaitu rasio antara realisasi penerimaan pajak dengan perhitungan target penerimaan pajak. Pemakaian ukuran tersebut dilakukan sebab struktur

ekonomi suatu negara juga mempengaruhi.

Tabel 1.2 Perkembangan Tax Coverage Ratio (Tax Effort) Tahun Realisasi Penerimaan

(Milyar Rupiah) Target Penerimaan (Milyar Rupiah) Coverage Ratio 2001 2002 2003 2004 2005 2006 2007 157.159,90 180.099,00 242.048,10 280.558,80 342.172,60 394.062,40 483.623,70 206.564,90 235.731,90 235.270,70 280.558,80 347.031,10 409.203,00 490.988,60 76,1 76,4 97,2 100 98,6 96,3 98,5 Sumber : Direktorat Jenderal Pajak

Data perkembangan tax coverage ratio telah menunjukkan peningkatan dari 76,1 persen di tahun 2001 menjadi 98 persen di tahun tahun 2007. Walaupun angka

tersebut sudah mendekati 100 persen, namun diindikasikan selama ini target

sehingga tax effort yang belum optimal tersebut mengindikasikan adanya masalah dengan kepatuhan Wajib Pajak dan kinerja dari aparatur Pajak.

Selain itu, salah satu ukuran kinerja administrasi perpajakan yang akurat

adalah ukuran celah pajak (tax gap) yaitu selisih antara potensi penerimaan dan

realisasi penerimaan pajak, dan bagaimana celah tersebut bervariasi diantara sektor

yang berbeda. (Chaizi Nasucha,1992). Nilai penerimaan pajak yang tidak tertagih

pemerintah pada tahun 2008 mencapai Rp 300 Triliun atau 34,8% dari potensi

penerimaan maksimum yang diperkirakan Rp 860 Triliun. Potensi penerimaan pajak

yang hilang itu merupakan tax gap atau kesenjangan antara penerimaan pajak yang seharusnya terhimpun dengan realisasi penerimaan pajak yang dapat dikumpulkan

setiap tahunnya.

Dalam penerapan mekanisme Self Assessment terdapat kemungkinan penyimpangan dari Wajib Pajak untuk tidak melakukan kewajiban perpajakannya

dengan benar. Untuk itu dibutuhkan mekanisme pengawasan yang baik agar sistem

self assessment dapat berjalan dengan baik. Menurut Direktorat Potensi, Kepatuhan Dan Penerimaan DJP, bahwa kepatuhan Wajib Pajak dalam melaksanakan self assessment system masih rendah. Hal tersebut dapat dilihat dari data rasio kepatuhan penyampaian SPT Tahunan secara nasional yang merupakan perbandingan antara

jumlah Wajib Pajak Efektif (yang terdaftar dan aktif) dengan SPT Tahunan yang

masuk atau dilaporkan. Yang mana jumlah SPT Tahunan yang dilaporkan oleh Wajib

Pajak efektif dari tahun 2002 sampai tahun 2007 menurun dari 37,48 menjadi 32,73

Disamping itu untuk mengindikasikan kepatuhan perpajakan dapat dilihat dari

besarnya tunggakan pajak. Tunggakan pajak adalah piutang yang dimiliki negara

yang merupakan jumlah kekurangan bayar pajak/kurang setor Wajib Pajak dari

kewajiban pajak yang seharusnya dibayar. Kekurangan bayar/kurang setor merupakan

hasil dari pemeriksaan pajak serta pengenaan sanksi dalam rangka tindakan

penegakan hukum (law enforcement) oleh DJP. Berdasarkan Data tunggakan pajak

nasional pada tahun 2002-2008, bahwa dari tahun 2002 sampai 2008, tunggakan

pajak meningkat dari 18.582 (dalam Miliar) menjadi 44.141(dalam Miliar) atau naik

sekitar 138%. Semakin meningkatnya jumlah tunggakan pajak dari tahun ke tahun,

menunjukkan bahwa kepatuhan perpajakan masih rendah.

Menurut Setiaji dan Amir 2005, dalam Majalah Berita Pajak administrasi

perpajakan diduga sebagai penyebab rendahnya tingkat kepatuhan Wajib Pajak di

Indonesia yang berdampak pada tidak optimalnya penerimaan pajak. Perubahan

kebijakan perpajakan tidak akan memuaskan hasilnya jika tidak diikuti dengan

reformasi administrasi perpajakan. Untuk mendukung hal ini, kondisi administrasi

perpajakan menjadi baik merupakan suatu persyaratan. Dalam keterbatasan

diberbagai hal, yakni sarana dan prasarana, SDM, teknologi dan Sistem Informasi

maupun dana yang tersedia, diketahui bahwa pada saat itu kondisi administrasi

perpajakan kita adalah pelayanan perpajakan di suatu kantor dilakukan di beberapa

seksi (berdasarkan jenis pajak), sehingga masyarakat terkadang harus berhubungan

dengan beberapa seksi-seksi terkait, akses atau perolehan informasi perpajakan dan

masyarakat mengenai perpajakan menjadi kurang atau bahkan tidak sama sekali,

proses kerja yang dilakukan secara umum masih secara manual, sesuai dengan sarana

kerja yang digunakan, untuk mendaftarkan diri sebagai wajib pajak, masyarakat harus

datang ke KPP. Padahal, bisa saja karena masalah kurun waktu menjadi tidak bisa

datang, atau karena jaraknya ke KPP jauh sehingga masyarakat enggan untuk

mendaftar, pembayaran pajak di bank presepsi yang banyak dikeluhkan masyarakat,

karena terkadang jam kerja untuk melayani pajak sangat terbatas, pelaporan pajak

yang dilakukan melalui sarana SPT harus disampaikan langsung ke KPP atau dikirim

melalui pos, sehingga membutuhkan waktu dan biaya, terdapat beberapa unit kerja

vertikal DJP sebagai unit pelaksanaan teknis (UPT) yang melayani masyarakat, yakni

KPP, Kantor Pelayanan PBB (KPPBB) dan Kantor Pemeriksaan dan Penyidikan

Pajak (Karikpa).

Keberadaan beberapa unit kerja ini bisa menimbulkan dikotonomi dalam

pelayanan berdasarkan jenis pajak, organisasi di setiap unit kerja berbasis jenis pajak,

sehingga terkesan adanya dikotomi pelayanan antarjenis pajak, sistem informasi yang

diterapkan cenderung terbatas kepada kebutuhan pelaporan. Padahal atas data dan

informasi yang ada dalam sistem, perlu dijadikan sebagai bahan untuk kegiatan lain,

seperti untuk ekstensifikasi dan intensifikasi maupun Optimalisasi Pemanfaatan Data

Perpajakan (OPDP) lainnya, sarana dan prasarana kerja yang masih terbatas

sebagaimana umumnya instansi pemerintah, sehingga mempengaruhi optimalisasi

dalam melaksanakan tugas, sehingga produktivitas pegawai masih harus ditingkatkan

lagi. (Liberti Pandiangan, 2007:112).

Dengan demikian, untuk mencapai tingkat kepatuhan sukarela Wajib Pajak

yang tinggi, tingkat kepercayaan terhadap administrasi perpajakan yang tinggi dan

produktivitas aparatur perpajakan yang tinggi, pada tahun 2002 Direktorat Jenderal

Pajak (DJP) melakukan reformasi pada sistem administrasi perpajakan yang disebut

dengan Modernisasi. Modernisasi pajak dilakukan dengan mengutamakan pemberian

pelayanan prima kepada Wajib Pajak yang diimbangi dengan pengawasan intensif,

sekaligus menerapkan tata kelola pemerintahan yang baik (good governance)

diseluruh unit kerja dilingkungan DJP. (Siti Kurnia Rahayu, 2009:118).

Penerapan sistem administrasi perpajakan modern pertama kali ditandai

dengan dibentuknya Kantor Wilayah (Kanwil) Direktorat Jenderal Pajak Besar,

Kantor Pelayanan Pajak (KPP) Wajib Pajak Besar Satu dan KPP Wajib Pajak Besar

Dua yang mulai beroperasi sejak 9 September 2002. Kanwil dan KPP Wajib Pajak

Besar secara khusus menangani administrasi perpajakan Wajib Pajak Besar Badan

tingkat nasional dengan kriteria peredaran usaha, pembayaran pajak atau jumlah

tunggakan pajak terbesar. Dengan peranan pengelolaan penerimaan pajak sampai

dengan akhir 2004 sebesar 23,14% dari penerimaan pajak yang telah dihimpun oleh

Direktorat Jenderal Pajak (Nasional), Kanwil dan KPP Wajib Pajak Besar telah

menjadi proyek percontohan pelaksanaan keseluruhan program modernisasi

informasi yang memberikan percepatan pelayanan profesional dengan penerapan

kode etik Pegawai Direktorat Jenderal Pajak yang ketat.

Keberhasilan pembentukan Kanwil dan KPP modern tersebut akan

dilanjutkan ke kantor-kantor lainnya di seluruh Indonesia secara bertahap. Penerapan

sistem administrasi perpajakan modern di lingkungan Kanwil Direktorat Jenderal

Pajak Jakarta Khusus dimulai pada tanggal 30 Agustus 2004 dimana diresmikan juga

KPP Madya yang mengadministrasikan Wajib Pajak Besar Badan tingkat Kanwil

yang pertama kali dibentuk ialah KPP Madya Kanwil Direktorat Jenderal Pajak I.

Pada akhir bulan Juni 2005 diharapkan KPP Pratama yang mengadministrasikan

Wajib Pajak badan lainnya dan Wajib Pajak Orang Pribadi diterapkan di seluruh KPP

di Lingkungan Kanwil Direktorat Jenderal Pajak Jakarta I. Pada tahun 2006

dilakukan modernisasi Kantor Pusat Direktorat Jenderal Pajak dan pembentukan satu

KPP Madya di seluruh Kanwil Direktorat Jenderal Pajak di Jakarta sehingga pada

tahun 2009, penerapan sistem administrasi perpajakan modern sampai dengan

pembentukan KPP Pratama.

Program dan kegiatan reformasi administrasi perpajakan diwujudkan dalam

penerapan sistem administrasi perpajakan modern yang memiliki ciri khusus antara

lain struktur organisasi berdasarkan fungsi, perbaikan pelayanan bagi setiap wajib

pajak melalui pembentukan account representative dan compliant center untuk menampung keberatan Wajib Pajak. Selain itu, sistem administrasi perpajakan

modern juga merangkul kemajuan teknologi terbaru diantaranya melalui

Sistem Administrasi Perpajakan Terpadu (SAPT) yang dikendalikan oleh case management system dalam workflow system dengan berbagai pelayanan yang berbasis e-system seperti e-SPT, e-Filing, e-Payment dan e-Registration yang diharapkan meningkatkan mekanisme kontrol yang lebih efektif ditunjang dengan

penerapan Kode Etik Pegawai Direktorat Jenderal Pajak yang mengatur perilaku

pegawai dalam melaksanakan tugas.

Dalam pemberlakuan sistem ini kepatuhan WP diharapkan dapat meningkat,

yang ditandai dengan pelaksanaan kewajiban perpajakan oleh WP secara sukarela.

Tetapi dalam kurun dua dekade tersebut kesadaran yang ditunggu-tunggu tidak

muncul juga, tercermin dari masih kecilnya WP yang memiliki nomor pokok wajib

pajak (NPWP) dari jumlah penduduk di Indonesia yang berjumlah 213 juta jiwa,

yaitu sampai tahun 2005 jumlah wajib pajak orang pribadi berjumlah 2.893.960 WP.

(www.pajak.go.id).

Namun. program modernisasi sistem perpajakan melalui pengembangan

teknologi informasi dalam sistem informasi di DJP masih menunjukkan hasil

informasi yang kurang optimal. Hal ini ditunjukan oleh Badan Pemeriksa Keuangan

(BPK) yang masih menemukan 12 ketidakwajaran dalam pengelolaan keuangan yang

dilakukan oleh pemerintah pada Laporan Keuangan Pemerintah Pusat (LKPP) tahun

2008. Dalam hasil pemeriksaan tersebut BPK mencatat masih ada sebagian

departemen penting masih memiliki opini Wajar Dengan Pengecualian (WDP) dan

Tidak Memberikan Pendapat (TMP) dalam hasil audit laporan keuanganya. BPK

pengelolaan keuangan negara yang dilakukan oleh pemerintah. BPK juga

menyampaikan 12 penemuan penting, diantaranya yaitu Hibah yang diterima

langsung oleh 15 Kementerian/Lembaga (K/L) minimal sebesar Rp 3.93 triliun tidak

dapat dipertanggungjawabkan dalam mekanisme APBN. Selain itu, temuan penting

lainnya adalah Aset eks KKKS sebesar Rp 303,39 triliun dan aset eks BPPN sebesar

Rp12,42 triliun belum dapat diyakini kewajarannya, serta PBB Migas dan Panas

Bumi sebesar Rp 5,33 triliun atas KKKS yang belum berproduksi salah dibebankan

pada rekening 600 dan 508. (Hanif Wibisono, detikFinance,17/6/2009).

Selain itu Badan Pemeriksa Keuangan (BPK) juga akan menelusuri beberapa

Kantor Pelayanan Pajak Pratama (KPP) yang menangani wajib pajak besar. Karena

dalam hasil pemeriksaan BPK atas penerimaan pajak dan kegiatan operasional tahun

anggaran 2008 dan 2009, ditemukan potensi kerugian negara di Kantor Pelayanan

Pajak Wajib Pajak Besar Satu (Jalan Medan Merdeka Timur 16, Jakarta) hingga Rp

96 triliun. Dalam laporan hasil pemeriksaan BPK atas penerimaan pajak dan kegiatan

operasional tahun anggaran 2008 dan 2009 dikatakan, KPP Wajib Pajak Besar Satu

belum melakukan tindak lanjut secara optimal atas potensi penerimaan pajak

maksimal sebesar Rp 96,91 triliun dari selisih peredaran usaha PPN dan PPh pada

2007 dan 2008. Ini mengakibatkan peredaran usaha yang dilaporkan tidak dapat

diyakini kebenarannya. Potensi penerimaan pajak yang bisa digali dari selisih

peredaran usaha belum dapat direalisasikan. BPK menilai potensi kerugian negara

tersebut sebagai akibat dari kelemahan sistem pengendalian internal pada kegiatan

anggaran 2008 dan 2009. Namun BPK juga menyatakan hal ini masih harus diteliti,

diuji, dan didalami di mana dari hasil penelitian tersebut dapat saja disimpulkan tidak

terdapat potensi PPh dan PPN. (Herdaru Purnomo, detikFinance, 19/04/2010).

Diterapkannya Sistem Informasi Direktorat Jenderal Pajak (SIDJP), informasi

penerimaan pajak dan pelaporan Surat Pemberitahuan (SPT) dari seluruh Kantor

Pelayanan Pajak (KPP) yang dihasilkan belum menunjukkan kualitas yang baik

dalam hal timelines atau ketepatan waktu. Ahmad, Kasubag Umum di KPP Karees,

SIDJP biasanya hanya digunakan di pulau Jawa sedangkan di luar Jawa masih

memakai SIPMod. Karena SIDJP mengandalkan jaringan maka server itu sangat

penting bagi SIDJP yang merupakan sistem yang terintegrasi ke seluruh Indonesia.

Akibatnya KPP bisa terganggu masalah migrasi data dan kesulitan mendapat data /

informasi yang sifatnya penting dan mendesak. Selain itu proses transfer

data/informasi melalui SIDJP sangat “lemot” ini mungkin dikarenakan adanya

tubrukan data saat pengiriman data secara bersamaan antar KPP. (Ahmad, 18 april

2011). Selain itu informasi yang dihasilkan DJP belum mencapai kualitas yang

diharapkan. Mel-kias, mengatakan bahwa data realisasi penerimaan pajak belum

terintegrasi, hal ini membuat sering terjadi perbedaan pencatatan antara Ditjen Pajak

dan Ditjen Perbendaharaan Negara. ([email protected], Jun 2010).

Selain itu menurut salah seorang pegawai bagian Seksi Pemeriksaan KPP

Pratama Bandung Cibeunying, Dadan Kusumawardana (2010), dalam hal

e-system dan cara penggunaanya serta sering terjadinya kendala dari segi teknis dalam sistem online, masih sering terjadi bertumpuknya data yang akhirnya sistem online tersebut mengalami hambatan. Sering terjadinya gangguan atau masalah dari segi teknis atau jaringan dalam sistem online salah satunya jika terjadi gangguan pada

pendaftaran wajib pajak melalui e-registration yang mengakibatkan data wajib pajak

yang akan mendaftar tidak tercantum pada TPT konter 3 di KPP Bandung Karees.

Dengan gangguan teknis dari segi teknologi informasi maka data wajib pajak yang

seharusnya dapat di-input atau dimasukan ke dalam media komputer menjadi

terhambat dan mengalami penumpukan.

Selain itu masih terdapat kegiatan perpajakan yang belum sesuai dengan

Standard Operating Procedures (SOP). Salah satu kegiatan perpajakan yang masih belum sesuai dengan SOP yaitu proses pendaftaran wajib pajak dan pembuatan

NPWP, hal tersebut dapat terjadi akibat wajib pajak yang menumpuk sehingga

membutuhkan waktu yang lama dan berbelit-belit. Sarana dan prasarana yang masih

sering mengalami kerusakan. Wajib pajak yang masih kurang pengetahuan atas

fasilitas yang diberikan oleh KPP Pratama Bandung Karees seperti penggunaan

nomor antrian otomatis dan help desk. Dilihat dari aspek Sumber Daya Manusia, jumlah pegawai pajak yang masih kurang, pengetahuan pegawai pajak mengenai

teknologi informasi masih minim dan terjadinya kesalahan petugas pajak pada saat

memasukan atau menginput data wajib pajak.

Kelemahan administrasi perpajakan modern disebabkan oleh belum

dengan reformasi struktur, prosedur, strategi, dan budaya sehingga reformasi

administrasi yang dilakukan selama ini masih terfokus pada reformasi administrasi

dari aspek reorganisasi dengan memperbesar struktur organisasi, memperbanyak

jumlah pegawai dan memperbanyak jalur prosedur. (Hendroharto, 2006). Namun

disamping itu dengan adanya modernisasi administrasi perpajakan, wajib pajak lebih

diawasi dan lebih tahu potensinya masing-masing untuk digali lebih dalam.

Berdasarkan uraian diatas maka penulis tertarik untuk melakukan penelitian

dengan judul “Pengaruh Penerapan Sistem Administrasi Perpajakan Modern Terhadap Kepatuhan Wajib Pajak Dan Implikasinya Pada Penerimaan Pajak Di KPP Pratama Wilayah Kota Bandung Dan Cimahi ”.

1.2 Identifikasi Masalah

Berdasarkan uraian latar belakang di atas, maka penulis mengidentifikasikan

beberapa pokok permasalahan sebagai berikut:

1. Program modernisasi sistem perpajakan melalui pengembangan teknologi

informasi dalam sistem informasi di DJP masih menunjukkan hasil informasi

yang kurang optimal.

2. Masih terdapat kegiatan perpajakan yang belum sesuai dengan Standard Operating Procedures(SOP).

3. Diterapkannya Sistem Informasi Direktorat Jenderal Pajak (SIDJP), informasi

Kantor Pelayanan Pajak (KPP) yang dihasilkan belum menunjukkan kualitas

yang baik dalam hal timelinesatau ketepatan waktu.

4. Belum optimalnya pelaksanaan penyuluhan dan pelayanan di bidang

perpajakan.

5. Tingkat kepatuhan Wajib Pajak masih tergolong rendah.

6. Penerimaan dari sektor pajak masih belum optimal.

7. Potensi penerimaan pajak yang bisa digali dari selisih peredaran usaha belum

dapat direalisasikan.

1.3 Perumusan Masalah

1. Bagaimana penerapan sistem administrasi perpajakan modern pada KPP

Pratama Wilayah Kota Bandung dan Cimahi.

2. Bagaimana kepatuhan Wajib Pajak pada KPP Pratama Wilayah Kota

Bandung dan Cimahi.

3. Bagaimana penerimaan pajak pada KPP Pratama Wilayah Kota Bandung dan

Cimahi.

4. Seberapa besar pengaruh penerapan sistem administrasi perpajakan modern

terhadap kepatuhan wajib pajak pada KPP Pratama Wilayah Kota Bandung

Dan Cimahi.

5. Seberapa besar pengaruh penerapan sistem administrasi perpajakan modern

dan kepatuhan wajib pajak terhadap penerimaan pajak pada KPP Pratama

1.4 Tujuan Penelitian

Adapun tujuan dari penelitian ini adalah sebagai berikut:

1. Untuk mengetahui penerapan sistem administrasi perpajakan modern pada

KPP Pratama Wilayah Kota Bandung dan Cimahi.

2. Untuk mengetahui kepatuhan Wajib Pajak pada KPP Pratama Wilayah Kota

Bandung dan Cimahi.

3. Untuk mengetahui penerimaan pajak pada KPP Pratama Wilayah Kota

Bandung dan Cimahi.

4. Untuk mengetahui seberapa besar pengaruh penerapan sistem administrasi

perpajakan modern terhadap kepatuhan wajib pajak pada KPP Pratama

Wilayah Kota Bandung Dan Cimahi.

5. Untuk mengetahui seberapa besar pengaruh penerapan sistem administrasi

perpajakan modern dan kepatuhan wajib pajak terhadap penerimaan pajak

pada KPP Wilayah Kota Bandung dan Cimahi secara parsial dan simultan.

1.5 Kegunaan Penelitian 1.5.1 Kegunaan Akademis

1. Bagi Peneliti

Peneliti mengharapkan hasil penelitian dapat bermanfaat untuk menambah

pengetahuan, dan juga memperoleh gambaran langsung tentang Pengaruh

Penerapan Sistem Administrasi Perpajakan Modern terhadap Kepatuhan

Wajib Pajak Dan Implikasinya Pada Penerimaan Pajak Di KPP Pratama

2. Bagi Instansi

Dengan penelitian ini dapat memberikan masukan dan sumbangan pemikiran

bagi instansi tentang Pengaruh Penerapan Sistem Administrasi Perpajakan

Modern Terhadap Kepatuhan Wajib Pajak Dan Implikasinya Pada

Penerimaan Pajak Di KPP Pratama Wilayah Kota Bandung Dan Cimahi.

3. Bagi Peneliti Lain

Dapat dijadikan sebagai tambahan pertimbangan dan pemikiran dalam

penelitian lebih lanjut dalam bidang yang sama yaitu Pengaruh Penerapan

Sistem Administrasi Perpajakan Modern Terhadap Kepatuhan Wajib Pajak

Dan Implikasinya Pada Penerimaan Pajak Di KPP Pratama Wilayah Kota

Bandung Dan Cimahi.

1.5.2 Kegunaan Praktis

Sebagai tambahan informasi mengenai Pengaruh Penerapan Sistem

Administrasi Perpajakan Modern Terhadap Kepatuhan Wajib Pajak Dan

Implikasinya Pada Penerimaan Pajak Di KPP Pratama Wilayah Kota Bandung

Dan Cimahi, sehingga akan menjadi lebih baik dan berkembang.

1.6 Lokasi Dan Waktu Penelitian 1.6.1 Lokasi Penelitian

Penelitian dan pengumpulan data dilakukan pada Kantor Pelayanan Pajak

1. KPP Pratama Bandung Cibeunying Jl.Purnawarman No.19-20 2. KPP Pratama Bandung Tegalega Jl.Soekarno Hatta No.216 3. KPP Pratama Bandung Bojonagara Jl.Ir.Sutami No.1

4. KPP Pratama Bandung Cicadas Jl.Soekarno Hataa No.781 5. KPP Pratama Bandung Karees Jl.Ibrahim Adjie No.372

6. KPP Pratama Majalaya Jl.Peta No.7

7. KPP Pratama Cimahi Jl.Raya Barat No.574

1.6.2 Waktu Penelitian

Adapun waktu pelaksanaan penelitian yang dilakukan mulai bulan Maret

Tabel 1.3 Waktu Penelitian Tahap Prosedur Bulan Maret 2011 April 2011 Mei 2011 Juni 2011 Juli 2011 I Tahap Persiapan

1. Bimbingan dengan dosen Pembimbing

2. Membuat outline dan proposal skripsi

3. Mengambil formulir penyusunan skripsi

4. Menentukan tempat penelitian

II

Tahapan Pelaksanaan

1. Mengajukan outline dan proposal skripsi

2. Meminta surat pengantar ke perusahaan

3. Penelitian di perusahaan

4. Penyusunan Skripsi

III

Tahap pelaporan

1. Menyiapkan draf skripsi

2. Sidang akhir Skripsi

3. Penyempurnaan laporan skripsi

20

2.1 Kajian Pustaka

2.1.1 Pemahaman Tentang Pajak

2.1.1.1 Pengertian Pajak

Pajak merupakan penerimaan negara yang paling utama, untuk itu pajak merupakan hal yang paling penting dalam meningkatkan pembangunan nasional. Dibawah ini merupakan definisi pajak sebagai berikut :

Menurut Waluyopengertian pajak adalah sebagai berikut :

“Iuran kepada negara (yang dapat dipaksakan) yang terutang oleh wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi-kembali, yang langsung dirunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas negara untuk menyelenggarakan pemerintahan.”

(2007:2)

Menurut Prof. Dr. P.J.A Andriani yang dikutip oleh R. Santoso Brotodihardjo menyatakan bahwa :

“Pajak adalah iuran kepada Negara (yang dapat dipaksakan) yang terutang oleh yang membayarnya menurut peraraturan-peraturan dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas Negara untuk menyelenggarakan pemerintah”

(2003:15)

Berdasarkan pengertian-pengertian diatas dapat disimpulkan bahwa ciri-ciri

1. Pajak dipungut berdasarkan Undang-undang serta sifatnya dapat dipaksakan. 2. Dalam pembayaran pajak tidak dapat ditunjukan adanya kontraprestasi atau

jasa timbal yang dirasakan oleh pembayar pajak.

3. Pajak dipungut oleh negara baik pemerintah pusat maupun pemerintah daerah. 4. Pajak dipergunakan untuk membiayai pengeluaran-pengeluaran pemerintah

(rutin dan pembangunan) bagi kepentingan umum.

5. Pajak digunakan sebagai alat untuk mencapai tujuan tertentu dari pemerintah.

2.1.1.2 Fungsi Pajak

Fungsi pajak merupakan kegunaan pokok dan manfaat pokok sebagai alat

untuk menentukan politik perekonomian, pajak memiliki kegunaan dan manfaat pokok dalam meningkat kesejahteraan umum. Berdasarkan pengertian-pengertian dan ciri-ciri yang dijelaskan, terlihat pemerintah yang memungut pajak semata-mata hanya untuk mengisi kas negara. Namun tidak demikian, karena pemungutan pajak

mempunyai fungsi sebagai berikut:

Terdapat dua fungsi pajak, yaitu fungsi budgetair (sumber keuangan negara) dan fungsi regulerend(mengatur).

1. Fungsi budgetair(sumber keuangan negara)

Fungsi budgetairyang dikemukakan oleh Siti Resmiadalah sebagai berikut :

“Pajak mepunyai fungsi budgetair artinya pajak merupakan salah satu penerimaan untuk membiayai pengeluaran baik rutin maupun pembangunan, sebagai sumber keuangan negara, pemerintah berupaya memasukkan uang sebanyak-banyaknya untuk kas negara”

(2003:2)

Sedangkan fungsi budgetair yang dikemukakan oleh Mardiasmo (2001:2)

adalah sebagai berikut:

“Pajak sebagai sumber dana bagi pemerintah untuk membiayai

Berdasarkan pengertian-pengertian tersebut di atas dapat disimpulkan bahwa pajak sebagai salah satu sumber penerimaan negara dengan mengukur sampai sejauh mana kepatuhan masyarakat dalam membayar pajak yang hasilnya

digunakan untuk membiayai pengeluaran negara.

2. Fungsi regulerend(mengatur)

Fungsi regulerend yang dikemukakan oleh Siti Resmi (2003:3) adalah sebagai berikut:

“Fungsi regulerend yaitu fungsi yang digunakan sebagai alat untuk

mengatur masyarakat, baik dibidang ekonomi, sosial maupun politik

dengan tujuan tertentu”.

Fungsi regulerend seperti yang ditulis oleh Mardiasmo (2005) menyatakan bahwa :

“Fungsi mengatur (regulerend) artinya pajak sebagai alat untuk

mengatur atau melaksanakan kebijaksanaan pemerintah dalam bidang

sosial dan ekonomi.”

Dari pengertian tersebut, penulis dapat menyimpulkan bahwa fungsi

regulerend erat kaitannya dengan keinginan pemerintah untuk mengatur penerimaan pajaknya agar dapat digunakan secara efisien untuk menciptakan kesejahteraan masyarakat.

2.1.1.3 Sistem Pemungutan Pajak

Indonesia. Jenis-jenis sistem pemungutan pajak menurut Siti Kurnia Rahayu adalah sebagai berikut :

“Sistem pemungutan pajak dibagi menjadi :

1. Official Assesment System 2. Self Assesment System 3. Witholding System

(2010:101)

Berdasarkan kutipan diatas, maka penulis dapat menguraikan bahwa sistem

pemungutan pajak di Indonesia terbagi menjadi tiga jenis yaitu

1. Official Assesment System

Sistem pemungutan pajak yang memberi kewenangan aparatur perpajakan untuk menentukan sendiri jumlah pajak yang terutang setiap tahunnya sesuai

dengan peraturan perundang-undangan perpajakan yang berlaku. Dalam sistem ini, inisiatif serta kegiatan menghitung dan memungut pajak sepenuhnya berada di tangan para aparatur perpajakan. Dengan demikian,

berhasil atau tidaknya pelaksanaan pemungutan pajak banyak tergantung pada aparatur perpajakan (peranan dominan ada pada aparatur perpajakan).

2. Self Assesment System

Sistem pemungutan pajak yang memberi wewenang Wajib Pajak dalam menentukan sendiri jumlah pajak yang terutang setiap tahunnya sesuai dengan peraturan perundang-undangan perpajakan yang berlaku. Dalam sistem ini, inisiatif serta kegiatan menghitung dan memungut pajak sepenuhnya berada di

kejujuran yang tinggi, serta menyadari akan arti pentingnya membayar pajak. Oleh karena itu, Wajib Pajak di beri kepercayaan untuk :

Menghitung sendiri pajak yang terutang Memperhitungkan sendiri pajak yang terutang Membayar sendiri jumlah pajak yang terutang; dan Mempertanggungjawabkan pajak yang terutang.

Dengan demikian, berhasil atau tidaknya pelaksanaan pemungutan pajak

banyak bergantung pada Wajib Pajak sendiri (peran dominan ada pada Wajib Pajak).

3. Withholding Tax System

Sistem pemungutan pajak yang memberi wewenang kepada pihak ketiga yang ditunjuk untuk menentukan besarnya pajak yang terutang oleh Wajib Pajak sesuai dengan peraturan perundang-undangan perpajakan yang berlaku. Penunjukan pihak ketiga ini dilakukan sesuai dengan peraturan perundang-undangan perpajakan, keputusan modern dan peraturan lainnya untuk

memotong dan memungut pajak, menyetor, dan mempertanggungjawabkan melalui sarana perpajakan yang tersedia. Berhasil atau tidaknya pelaksanaan pemungutan pajak banyak tergantung pada pihak ketiga yang ditunjuk.

2.1.2 Penerapan Sistem Administrasi Perpajakan Modern

2.1.2.1 Pengertian Sistem Administrasi Perpajakan Modern

“Administrasi perpajakan (tax administration) adalah cara-cara atau

prosedur pengenaan dan pemungutan pajak”.

Administrasi perpajakan berperan penting dalam sistem perpajakan disuatu

negara. Suatu negara dapat dengan sukses mencapai sasaran yang diharapkan dalam menghasilkan penerimaan pajak yang optimal karena administrasi perpajakannya mampu dengan efektif melaksanakan sistem perpajakan disuatu negara yang dipilih.

Semenjak tahun 2002 Direktorat Jenderal Pajak (DJP) telah meluncurkan program perubahan (change program) atau reformasi administrasi perpajakan yang disebut Modernisasi. Adapun pengertian dari modernisasi perpajakan adalah:

“perubahan paradigma perpajakan dari semula berbasis jenis pajak menjadi berbasis fungsi yang mana lebih mengedepankan aspek pelayanan kepada masyarakat dan didukung oleh fungsi pengawasan, pemeriksaan maupun penagihan pajak dimana pelaksanaanya berdasarkan good governance , yaitu penerapan sistem administrasi perpajakan yang transparan dan akuntabel dengan memanfaatkan sistem informasi teknologi yang handal dan terkini.

(www.reform.depkeu.go.id). Perubahan-perubahan tersebut meliputi:

a. Struktur Organisasi

Untuk mengimplementasikan konsep administrasi perpajakan modern yang berorientasi pada pelayanan dan pengawasan, maka struktur organisasi DJP

Pajak (KPP), Kantor Pelayanan Pajak Bumi Dan Bangunan (KPPBB) serta kantor pemeriksaan dan penyidikan pajak (Karipka) dilebur menjadi Kantor Pelayanan Pajak (KPP), sehingga Wajib Pajak cukup datang ke satu kantor

saja untuk menyelesaikan seluruh masalah perpajakannya. Dengan kata lain kantor pusat tidak melaksanakan kegiatan operasional sehingga fungsi pengawasan kepada unit vertikal dan pegawai lebih fokus.

b. Business process, teknologi informasi dan komunikasi

Business process yakni adanya builtin control system dengan memanfaatkan teknologi informasi dan komunikasi terkini. Juga mengembangkan manajemen penangangan keluhan, sistem dan prosedur kerja yang sekaligus

berfungsi sebagai internal check. Maupun penyempurnaan manajemen arsip dan pelaporan. dalam penyempurnaan proses bisnis (Liberty, 2007:7), hal ini dilakukan dengan melalui konsep :

“- Berbasis teknologi komunikasi dan informasi, - Efisien dan customer oriented,

- Sederhana dan mudah dimengerti”. c. Manajemen Sumber Daya Manusia

penyempurnaan sistem manajemen sumber daya manusia. Dilakukan mapping terhadap seluruh pegawai, untuk mengetahui karakteristik dari tiap pegawai. Sehingga diterapkannya juga adanya kode etik pegawai (Liberty, 2007:7),

sebagai acuan perilaku melaksanakan tugas dimana konsepnya meliputi :

“- Berbasis kompetensi,

-Continousimprovement”.

Pengertian modernisasi administrasi perpajakan menurut Djazoeli Sadhani

adalah sebagai berikut:

“Modernisasi administrasi perpajakan adalah suatu proses reformasi pembaharuan dalam bidang administrasi pajak yang dilakukan secara komprehensif, meliputi aspek teknologi informasi yaitu perangkat lunak, perangkat keras, dan sumber daya manusia dengan tujuan mencapai tingkat kepatuhan perpajakan dan tercapainya produktivitas kinerja aparat perpajakan yang tinggi, sehingga diharapkan dapat mengurangi praktek Korupsi, Kolusi, dan Nepotisme (KKN).”

(2005:60)

Sedangkan pengertian modernisasi administrasi perpajakan menurut Indra

Ismawan adalah sebagai berikut:

“Modernisasi administrasi perpajakan adalah suatu proses reformasi pembaharuan dalam bidang administrasi perpajakan yang dilakukan secara komprehensif, meliputi aspek teknologi informasi yaitu perangkat lunak, perangkat keras dan sumber daya manusia.”

(2001:81)

Dapat disimpulkan bahwa modernisasi administrasi perpajakan adalah proses pembaharuan dalam bidang administrasi perpajakan untuk menyempurnakan atau kinerja sumber daya manusia dalam administrasi dan meningkatkan kualitas pelayanan yang baik dengan tujuan meningkatnya kepatuhan masyarakat dalam

perpajakan dan kepercayaan masyarakat terhadap administrasi perpajakan.

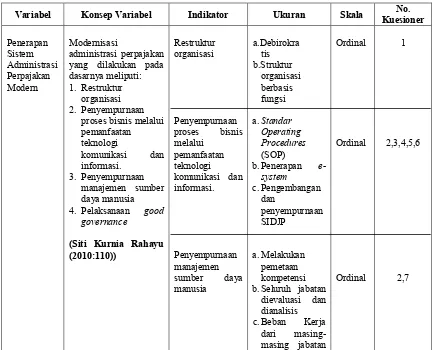

1. Restruktur organisasi

2. Penyempurnaan proses bisnis melalui pemanfaatan teknologi komunikasi dan informasi.

3. Penyempurnaan manajemen sumber daya manusia 4. Pelaksanaan good governance

(2010:110)

Berdasarkan pengertian diatas dapat diuraikan bahwa: 1. Restruktur organisasi

Dalam melaksanakan perubahan secara lebih efektif dan efisien, sekaligus mencapai tujuan organisasi yang diinginkan, penyesuaian struktur organisasi DJP merupakan suatu langkah yang harus dilakukan dan sifatnya cukup strategis. Implementasi konsep administrasi perpajakan modern yang

berorientasi pada pelayanan dan pengawasan, adalah struktur organisasi Direktorat Jendral Pajak perlu diubah, baik di tingkat kantor pusat sebagai pembuat kebijakan maupun di tingkat operasional sebagai pelaksana

implementasi kebijakan.

Dalam hal restruktur organisasi(Liberty, 2007:7), meliputi : “- Debirokratis,

- Struktur organisasi berbasis fungsi terkait dengan perpajakan

- Dilakukan pemisahan antara fungsi pemeriksa dengan fungsi keberatan, - Adanya segmentasi Wajib Pajak (level operasional) yang dikelola KPP, - Adanya internal audit dan change program unit, dan

- Lebih efisien dan customer oriented”.

2. Penyempurnaan proses bisnis melalui pemanfaatan teknologi komunikasi dan informasi.

process merupakan pilar penting program modernisasi DJP. Langkah awal perbaikan business process adalah penulisan dan dokumentasi yaitu melalui : a. Standard Operating Procedures (SOP) untuk setiap kegiatan di seluruh unit

DJP. Sampai akhir tahun 2007, sekitar 1900 SOP di lingkungan DJP telah berhasil diidentifikasi, ditulis, dan dijadikan acuan pelaksanaan tugas dan pekerjaan bagi para pegawai.

b. Perbaikan business process dilakukan antara lain dengan penerapan e-system dengan di bukanya fasilitas:

e-SPT (penyerahan SPT dalam media digital)

e-payment (fasilitas pembayaran online untuk PBB) dan

e-registration (pendaftaran NPWP secara online melalui internet)

c. Untuk sistem administrasi internal saat ini terus dilakukan pengembangan dan penyempurnaan Sistem Informasi DJP (SIDJP)

3. Penyempurnaan manajemen sumber daya manusia

Departemen keuangan secara keseluruhan telah meluncurkan program

reformasi birokrasi sejak akhir tahun 2006. Fokus program reformasi ini adalah perbaikan sistem dan manajemen sumber daya manusia (SDM), diharapkan dengan sistem administrasi perpajakan modern akan dapat di

dukung oleh sistem SDM yang berbasis kompentensi dan kinerja. 4. Pelaksanaan good governance

dengan mekanisme pengawasan internal (internal control) yang bertujuan untuk meminimalkan terjadinya penyimpangan ataupun penyelewengan dalam organisasi, baik dilakukan oleh pegawai maupun pihak lainnya, baik

disengaja ataupun tidak.

Menurut Sony Devano dan Siti Kurnia (2006:89) program dan kegiatan modernisasi administrasi perpajakan dilakukan secara komprehensif melalui :

1. Sistem Administrasi 2. Kinerja

3. Efektivitas Pengawasan 4. SDM Profesional

Untuk lebih memperjelas program dan kegiatan modernisasi tersebut, adalah

sebagai berikut :

1. Sistem Administrasi

Menurut A. Dunsire (2006:71) yang dikemukakan kembali oleh Sony dan

Siti tentang administrasi sebagai berikut :

“administrasi diartikan sebagai arahan, pemerintahan, kegiatan, implementasi, mengarahkan, penciptaan prinsip – prinsip implementasi kebijakan, kegiatan melakukan analisis, menyeimbangkan dan mempresentasikan keputusan, pertimbangan – pertimbangan kebijakan, sebagai pekerjaan individual dan kelompok dalam menghasilkan barang dan jasa publik, dan sebagai arena bidang kerja akademik dan teoritis (Yeremias T. Keban). Selanjutnya administrasi merupakan suatu proses dinamis dan berkelanjutan yang digerakkan dalam rangka mencapai tujuan dengan cara memanfaatkan orang atau material melalui koordinasi dan kerja sama”

Kesimpulan sistem administrasi yang sedang diterapkan oleh pemerintah yang

dan memperoleh kepercayaan masyarakat yang tinggi melalui kapasitas sumber daya professional, budaya organisasi yang kondusif dan pelaksanaan Good Governance. Tercapainya tingkat kepatuhan masyarakat dan meningkatnya penerimaan pajak negara yang optimal.

2. Kinerja

Pengertian kinerja menurut Veithzal Rivai Ahmad Fawzi MB (2005)

pengertian Kinerja adalah sebagai berikut :

“Kinerja adalah hasil atau tingkat keberhasilan seseorang secara keseluruhan selama periode tertentu di dalam melaksanakan tugas dibandingkan dengan berbagai kemungkinan, seperti standar hasil kerja, target atau sasaran atau kriteria yang telah ditentukan terlebih dahulu dan telah disepakati bersama. Jika dilihat dari asal katanya, kata kinerja adalah terjemahan dari kata performance, yang menurut The Scribner-Bantam English Distionary, terbitan Amerika Serikat dan Canada (1979), berasal dari akar kata “to perform” dengan beberapa “entries” yaitu: (1) melakukan, menjalankan, melaksanakan (to do or carry out, execute); (2) memenuhi atau melaksanakan kewajiban suatu niat atau nazar (to discharge of fulfill; as vow); (3) melaksanakan atau menyempurnakan tanggung jawab (to execute or complete an understaking); dan (4) melakukan sesuatu yang diharapkan oleh seseorang atau mesin (to do what is expected of a person machine)”.

Kinerja KPP dalam mewujudkan penerapan sistem administrasi perpajakan modern ditunjukan dengan adanya struktur organisasi berdasarkan fungsi,

perbaikan pelayanan bagi setiap wajib pajak melalui pembentukan account representative untuk memberikan jawaban atas setiap pertanyaan yang diajukan Wajib Pajak secara efektif dan profesional, terutama mengenai Rekening Wajib

(ruling), perubahan data identitas Wajib Pajak, tindakan pemeriksaan dan penagihan pajak, kemajuan proses keberatan dan banding, perubahan peraturan yang berkaitan dengan kewajiban perpajakan Wajib Pajak, dan complaint center

untuk menampung keberatan Wajib Pajak. Selain itu, sistem administrasi perpajakan modern juga merangkul kemajuan teknologi terbaru di antaranya melalui pengembangan Sistem Informasi Perpajakan (SIP) dengan pendekatan

fungsi menjadi Sistem Administrasi Perpajakan Terpadu (SAPT) yang dikendalikan oleh case management system (manajemen kasus) dalam workflow system(sistem pemantauan proses administrasi perpajakan) dengan mengacu pada otomasi kantor mencakup pelayanan, pengawasan pembayaran dan pemeriksaan

dengan pengendalian proses, otorisasi, pengawasan pelaksanaan tugas serta pelaporan yang dirancang sesuai ketentuan perundang-undangan yang berlaku, serta berbagai pelayanan dengan basis e-system seperti e-SPT, e-Filing, e-Payment, e-Registration, dan e-Counceling yang diharapkan meningkatkan mekanisme kontrol yang lebih efektif ditunjang dengan penerapan Kode Etik Pegawai Direktorat Jenderal Pajak yang mengatur perilaku pegawai dalam

melaksanakan tugas.

3. Efektivitas Pengawasan

Untuk meningkatkan produktivitas aparat perpajakan dengan melalui program -program berikut :

a. Program reorganisasi Direktorat Jenderal Pajak berdasarkan fungsi dan kelompok wajib pajak.

Pusat/Kanwil Direktorat Jenderal Pajak.

c. Program penyusunan kebijakan baru untuk manajemen sumber daya manusia. d. Program peningkatan mutu sarana dan prasarana.

e. Program penyusunan rencana kerja operasional.

4. SDM Profesional

Penyiapan sumber daya manusia (SDM) yang bekualitas dan professional merupakan program reformasi aspek sumber daya manusia, antara lain melalui

pelaksanaan fit and profer test secara ketat, penempatan pegawai sesuai kapasitas dan kapabilitasnya, reorganisasi, pelatihan, dan program pengembangan self capacity.

Menurut Carlos A.Silvani seperti yang dikutip oleh Ely Suhayati dan Siti

Kurnia Rahayu menyebutkan bahwa administrasi perpajakan dikatakan efektif bila mampu mengatasi masalah-masalah seperti :

a. Wajib pajak yang tidak terdaftar (unregistered tax payers)

Dengan administrasi pajak yang efektif akan mampu mendeteksi akan menindak dengan menerapkan sanksi tegas bagi masyarakat yang telah memenuhi ketentuan menjadi wajib pajak tapi belum terdaftar. Penambahan jumlah wajib pajak secara signifikan akan meningkatkan jumlah penerimaan

pajak.

b. Wajib pajak yang tidak menyampaikan Surat Pemberitahuan (SPT)

Administrasi perpajakan efektif akan dapat mengetahui penyebab wajib pajak

c. Penyelundupan Pajak (Tax Evaders)

Penyelundupan pajak yaitu wajib pajak yang melaporkan pajak lebih kecil dari utang yang seharusnya menurut ketentuan perundang-undangan akan

lebih terdeteksi dengan dukungan adanya bank data tentang wajib pajak dan seluruh aktivitas usahanya sangat diperlukan.

d. Penunggakan Pajak (Delinquent payers)

Upaya pencairan tunggakan pajak dilakukan melalui pelaksanaan tindakan penagihan secara intensif dalam set administrasi pajak yang lebih baik akan lebih efektif melaksanakan upaya tersebut.

2.1.2.2 Tujuan Sistem Administrasi Perpajakan Modern

Untuk mendukung modernisasi administrasi perpajakan tidak akan terlepas dari tujuan dan konsep Modernisasi Pajak itu sendiri. Sebagai bagian dari reformasi perpajakan, modernisasi menjadi hal yang menarik dan trend di lingkungan DJP.

Karena dengan adanya modernisasi maka lingkungan kerja DJP menjadi lebih teknis, fokus dan dinamis sejalan dengan reformasi perpajakan itu sendiri dan pengelolaan pajak memiliki karakteristik tersendiri yang sangat berbeda dengan pengelolaan

layanan umum instansi pemerintah. Perbedaan karakteristik ini ditujukan dengan berbagai upaya yang dilakukan yang pada akhirnya, bagaimana masyarakat agar mau membayar pajak ditengah tidak adanya kontraprestasi secara langsung yang diperoleh pembayar pajak itu sendiri. Dengan pertimbangan yang ada dalam pengelolaan pajak

dengan iklim, kondisi dan sumber daya yang ada. Sebagai dasar dari konsep administrasi perpajakan adalah “pelayanan prima” dan “pengawasan intensif”dengan pelaksanaan good governance. Adapun tujuan dari modernisasi perpajakan berdasarkan Surat Edaran Direktorat Jenderal Pajak No.SE-45/PJ/2007 adalah peningkatan kualitas pelayanan kepada Wajib Pajak dan seluruh stakeholder perpajakan. Sedangkan menurutSony Devano dan Siti Kurnia (2006:78) adalah:

1. Meningkatkan kualitas pelayanan kepada wajib pajak sebagai aliran dana untuk mengisi kas Negara.

2. Menekankan tejadinya penyelundupan pajak (tax evasion) oleh wajib pajak. 3. Meningkatkan kepatuhan bagi wajib pajak dalam penyelenggaraan

kewajiban perpajakannya.

4. Menerapkan konsep good governance, adanya transparansi, responsibility, keadilan, dan akuntabilitas dalam meninngkatkan kinerja instansi pajak sekaligus publikasi jelasnya pos penggunaan pengeluaran dana pajak.

5. Meningkatkan penegakan hukum pajak, pengawasan yang tinggi dalam pelaksanaan administrasi perpajakan, baik kepada fiskus maupun kepada waib pajak.

2.1.2.3 Penerapan Sistem Administrasi Perpajakan Modern

Menurut Suparman (2007:1) Sistem Administrasi Perpajakan Modern adalah sebagai berikut :

“Sistem Administrasi Perpajakan Modern adalah penyempurnaan atau

perbaikan kinerja administrasi baik secara individu, kelompok maupun

kelembagaan agar lebih efisien, ekonomis dan cepat”.

Penerapan Sistem Administrasi Perpajakan Modern dapat diartikan sebagai penerapan sistem administrasi perpajakan yang mengalami penyempurnaan atau

reformasi administrasi perpajakan jangka menengah yang menjadi prioritas reformasi perpajakan yang digulirkan oleh Direktorat Jenderal Pajak sejak tahun 2001.

Manfaat yang dapat diperoleh dari penerapan sistem bagi Wajib Pajak adalah

simplicity, dimana alur pekerjaan lebih sederhana dengan bantuan Account Representatif, certainity yaitu terdapat kepastian dalam melaksanakan peraturan perpajakan didukung bidang pelayanan dan penyuluhan di Kanwil serta seksi

pelayanan di KPP. Adapun sasaran penerapan sistem administrasi perpajakan modern menurut Liberty Pandianganadalah:

1. Memaksimalkan penerimaan pajak;

2. Kualitas pelayanan yang mendukung kepatuhan wajib pajak;

3. Memberikan jaminan kepada publik bahwa Direktorat Jenderal Pajak mempunyai tingkat integritas dan keadilan yang tinggi;

4. Menjaga rasa keadilan dan persamaan perlakuan dalam proses pemungutan pajak;

5. Pegawai pajak dianggap sebagai karyawan yang bermotivasi tinggi, kompeten dan professional;

6. Peningkatan produktivitas yang berkesinambungan;

7. Wajib Pajak mempunyai alat dan mekanisme untuk mengakses informasi yang diperlukan;

8. Optimalisasi pencegahan penggelapan pajak;

Sedangkan penerapan sistem administrasi perpajakan modern itu sendiri meliputi beberapa aspek diantaranya:

1) Organisasi, berubah dari berdasarkan “jenis pajak” menjadi berdasarkan “fungsi”. Hal ini dalam rangka “client oriented’. Maksudnya adalah struktur organisasi sebelum penerapan Modernisasi Sistem Administrasi Perpajakan

seksi PPn serta seksi PPh pemotongan dan pemungutan. Setelah adanya modernisasi, maka struktur organisasi nya berubah berdasarkan fungsi dimana apabila Wajib Pajak ingin melaporkan pajaknya atau ingin berkonsultasi

tentang perpajakan berarti harus mendatangi seksi pelayanan bukan berdasarkan jenis pajaknya lagi. Hal ini dalam rangka mengedepankan aspek pelayanan kepada Wajib Pajak (client oriented).

2) Sistem dan proses kerja, berubah dari manual menjadi berdasarkan sistem (Sistem Informasi Direktorat Jenderal Pajak, SIDJP) dengan case management . Hal ini terkait dengan pemanfaatan teknologi informatika terkini.

3) Lebih mengedepankan aspek pelayanan kepada Wajib Pajak dengan adanya help desk maupun Account Representative.

4) Adanya unit khusus yang menangani keluhan (complaint center), sebelumnya

tidak ada. Sehingga menjadi masukan berharga dalam merawat dan memperbaiki pelayanan secara berkelanjutan.

5) Tuntutan professional sumber daya manusia dalam bekerja.

2.1.3 Kepatuhan Wajib Pajak

2.1.3.1 Pengertian Wajib Pajak

Berikut ini merupakan definisi mengenai Wajib Pajak menurut beberapa

sumber, yaitu:

Menurut Waluyo dalam bukunya yang berjudul Perpajakan Indonesia mendefinisikan bahwa:

“Wajib Pajak adalah orang pribadi atau badan, meliputi pembayaran pajak dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan”.

(2008:23)

Menurut Siti Resmi dalam bukunya yang berjudul Perpajakan Teori dan Kasus, mendefinisikan bahwa:

“Wajib Pajak (WP) adalah orang pribadi atau badan yang menurut ketentuan peraturan perundang-undangan perpajakan ditentukan untuk melakukan kewajiban perpajakan, termasuk pemungut pajak atau pemotong pajak tertentu”.

(2003:19)

Menurut Undang-Undang No.28 Tahun 2007 (UU KUP yang baru) bahwa:

“Wajib Pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan”.

(2008: http://id.wikipedia.org/wiki/Pajak)

Berdasarkan definisi-definisi tersebut, dapat disimpulkan bahwa Wajib Pajak

2.1.3.2 Pengertian Kepatuhan Wajib Pajak

Menurut Kamus Umum Bahasa Indonesia istilah kepatuhan berarti tunduk

atau patuh pada ajaran atau aturan (1995:1013). Dalam perpajakan kita dapat memberi pengertian bahwa Kepatuhan Perpajakan merupakan ketaatan, tunduk dan patuh serta melaksanakan ketentuan perpajakan. Kepatuhan memenuhi kewajiban

perpajakan secara sukarela merupakan tulang punggung sistem self assessment, dimana Wajib Pajak bertanggung jawab menetapkan sendiri kewajiban perpajakan dan kemudian secara akurat dan tepat waktu membayar dan melaporkan pajaknya tersebut.

Beberapa pengertian mengenai kepatuhan Wajib Pajak menurut para ahli diantaranya:

Menurut Norman D.Nowak pengertian kepatuhan Wajib Pajak adalah

sebagai berikut:

“Kepatuhan Wajib Pajak merupakan suatu iklim kepatuhan dan kesadaran pemenuhan kewajiban perpajakan, tercermin dalam situasi dimana:

1. Wajib Pajak paham atau berusaha untuk memahami semua ketentuan perundang-undangan perpajakan,

2. Mengisi formulir pajak dengan lengkap dan jelas, 3. Menghitung jumlah pajak yang terutang dengan benar, 4. Membayar pajak yang terutang tepat pada waktunya”.

(2005:4)

Menurut Sarfi Nurmantu (2003:148) mendefinisikan kepatuhan perpajakan

“Kepatuhan perpajakan merupakan suatu keadaan dimana Wajib Pajak

memenuhi semua kewajiban perpajakannya dan melaksanakan hak

perpajakannya”.

Menurut Chaizi Nasucha (2004:9) kepatuhan Wajib Pajak dapat diidentifikasi dari:

1. Kepatuhan Wajib Pajak dalam mendaftarkan diri

2. Kepatuhan untuk menyetorkan kembali Surat Pemberitahuan (SPT) 3. Kepatuhan dalam penghitungan dan pembayaran pajak terutang dan 4. Kepatuhan dalam pembayaran tunggakan.

Dari beberapa pengertian diatas, pada prinsipnya kepatuhan adalah tindakan Wajib Pajak dalam pemenuhan kewajiban perpajakannya sesuai dengan ketentuan

peraturan perundang-undangan dan peraturan pelaksanaan perpajakan yang berlaku dalam suatu negara. Kepatuhan itu terdiri dari dua macam yaitu kepatuhan formal dan kepatuhan informal. Kepatuhan formal adalah Suatu keadaan dimana Wajib Pajak

memenuhi kewajiban secara formal sesuai dengan ketentuan Undang-Undang Perpajakan yang berlaku. Kepatuhan material merupakan suatu keadaan dimana Wajib Pajak secara substansif atau hakikatnya memenuhi semua ketentuan material perpajakan yakni sesuai isi undang-undang perpajakan.

Langkah-langkah perbaikan administrasi diharapkan dapat mendorong kepatuhan wajib pajak melalui dua cara yaitu pertama, wajib pajak patuh karena mendapatkan pelayanan yang baik, cepat, dan menyenangkan serta pajak yang

yang tidak mereka laporkan terdeteksi sistem informasi dan administrasi perpajakan serta kemampuan crosschecking informasi dengan instansi lain.

Menurut Guillermo Perry dan John Whalley, ketika sistem perpajakan

suatu negara telah maju, pendekatan reformasi diletakkan pada peningkatan dalam kepatuhan dan administrasi perpajakan. Peningkatan kepatuhan sangat penting dalam reformasi perpajakan, dan mungkin lebih penting daripada perubahan struktural

dalam sistem perpajakan.

2.1.3.2 Kriteria Wajib Pajak Patuh

Wajib Pajak patuh adalah Wajib Pajak yang ditetapkan oleh Direktorat Jenderal Pajak sebagai Wajib Pajak yang memenuhi kriteria tertentu dimaksud dalam

Keputusan Menteri Keuangan Nomor 544/KMK.04/2000 tentang kriteria wajib pajak patuh yang dapat diberikan pendahuluan kelebihan pembayaran pajak sebagaimana diubah dengan Keputusan Menteri Keuangan Nomor 235/KMK.03/ 2003, bahwa

kriteria Wajib Pajak patuh diantaranya:

a. Tepat waktu dalam menyampaikan SPT Tahunan dalam 2 tahun terakhir b. Dalam tahun terakhir penyampaian SPT Masa yang terlambat tidak lebih

dari 3 masa pajak untuk setiap jenis pajak dan tidak berturut-turut.

c. Tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh perizinan untuk menunda pembayaran pajak. Tidak termasuk tunggakan pajak sehubungan dengan SPT yang diterbitkan untuk masa

d. Tidak pernah dijatuhi hukuman karena melakukan tindak pidana di bidang perpajakan dalam waktu 10 tahun.

e. Dalam laporan keuangan diaudit oleh akuntan publik atau badan pengawas

keuangan dan pembangunan harus dengan pendapat wajar tanpa pengecualian atau dengan pengecualian sepanjang pengecualian tidak mempengaruhi laba rugi fiskal.

f. Dalam hal laporan keuangan wajib pajak tidak diaudit oleh Akuntan Publik, maka Wajib Pajak harus mengajukan permohonan tertulis paling lambat 3 bulan sebelum tahun buku berakhir, untuk dapat ditetapkan sebagai wajib pajak patuh ditambah syarat menyelenggarakan pembukuan

selama 2 tahun terakhir dan wajib pajak pernah dilakukan pemeriksaan pajak

Pembayar pajak terbesar belum tentu memenuhi kriteria sebagai wajib pajak

patuh meskipun memberikan konstribusi besar pada negara jika masih memiliki tunggakan maupun keterlambatan penyetoran dan pelaporan pajaknya.

2.1.4 Konsep Penerimaan Pajak

Menurut Kamus Besar Akuntansi, Penerimaan Pajak adalah uang tunai yang diterima oleh negara dari iuran rakyat yang dipaksakan berdasarkan Undang-Undang Perpajakan dengan tidak mendapat jasa timbal balik (Kontraprestasi) secara langsung. Sedangkan menurut Suryadi (2006:105) pengertian penerimaan pajak

“Penerimaan pajak merupakan sumber pembiayaan Negara yang

dominan baik untuk belanja rutin maupun pembangunan”,

Sesuai Ketetapan Kantor Wilayah Direktorat Jenderal Pajak Jawa Barat I,

penerimaan dapat diukur yaitu dengan cara membandingkan rencana/target penerimaan pajak dan realisasi penerimaan.

2.1.5 Konsep Penghubung

Menurut James (yang dikutip oleh Gunadi,2005) :

“Dengan adanya modernisasi perpajakan, tingkat produktivitas pegawai pajak dan tingkat kepatuhan Wajib Pajak (tax compliance) akan meningkat. Oleh karena itu modernisasi akan berpengaruh langsung terhadap peningkatan penerimaan pajak yang dapat digunakan untuk membiayai seluruh atau sebagian besar APBN”

Menurut Siti Kurnia Rahayu dalam bukunya yang berjudul Pemeriksaan Pajak:

“Peningkatan pelayanan terhadap Wajib Pajak akan mendorong kepatuhan

Wajib Pajak yang akhirnya mempengaruhi peningkatan penerimaan pajak”.

Menurut Sony Devano dan Siti Kurnia Rahayu (2006:109) dalam bukunya yang berjudul Perpajakan, Konsep, Teori dan Isu:

“Kepatuhan diperlukan dalam Self Assessment System dengan tujuan pada

Menurut Hutagaol, Wing Winaryo dan Arya Pradipta (2007):

[image:50.595.105.542.279.691.2]“Kepatuhan Wajib Pajak merupakan salah satu kunci keberhasilan pemerintah dalam menghimpun penerimaan pajak untuk itu diperlukan pemerintah yang good governance yang dapat dilakukan dengan modernisasi sistem administrasi perpajakan”.

Tabel 2.1

Hasil Penelitian Terdahulu

No Penulis/Judul Hasil Penelitian

1. Penulis : Agus Hendroharto (2006)

Judul :Peran Sistem Administrasi Perpajakan Modern Dalam Upaya Meningkatkan Kepatuhan Wajib Pajak pada Kantor Pelayanan Wajib Pajak Besar Satu

Hasil Penelitian menunjukkan bahwa Reformasi Administrasi perpajakan yang dilakukan oleh Direktorat Jenderal Pajak ternyata belum mengubah struktur organisasi yang lebih ramping. Kelemahan administrasi perpajakan tersebut disebabkan oleh belum optimalnya upaya reformasi administrasi yang dilakukan, sehingga reformasi administrasi yang dilakukan selama ini masih terfokus pada reformasi administrasi dari aspek reorganisasi dengan memperbesar struktur organisasi.

2. Penulis : Sofyan (2005)

Judul: Pengaruh Sistem Administrasi Perpajakan Modern Terhadap Kepatuhan Wajib Pajak Di Lingkungan Kanwil Dirjen Pajak Wajib Pajak Besar

Hasil Penelitian menunjukkan bahwa Modernisasi struktur organisasi, prosedur organisasi dan budaya organisasi memberikan kontribusi pengaruh yang sangat besar sedangkan modernisasi strategi organisasi memberikan pengaruh yang lebih rendah.

3. Penulis : Nasucha (2004)

Judul: Pengaruh Reformasi Administrasi Perpajakan terhadap Kepatuhan Wajib Pajak

Hasil Penelitian menunjukkan bahwa

4. Penulis : Lusi (2008)

Judul: Pengaruh Sistem Administrasi Perpajakan Modern Terhadap Penerimaan pada KPP BUMN

Hasil Penelitian menunj