1 BAB 1 PENDAHULUAN

1.1 Latar Belakang Laporan Kerja Praktek

Pajak adalah kontribusi wajib pajak kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-sebesarnya kemakmuran rakyat (Pasal 1 UU No 28 Tahun 2007).

Wajib Pajak (WP) badan dan Wajib Pajak Orang Pribadi seringkali cenderung untuk selalu membayar pajak seminimal mungkin. Hal tersebut wajar karena WP selalu menganggap bahwa membayar pajak merupakan suatu beban. Pajak mempunyai peranan yang sangat penting dalam kehidupan bernegara khususnya dalam melanjutkan pembangunan karena pajak merupakan sumber pendapatan Negara untuk membiayai sebagian besar pengeluaran Negara (Nurul Afia Sari 2013 ; 1).

Pemberitahuan (SPT) yang dapat diambil di Kantor Pelayanan Pajak, atau dapat difotokopi. Ada dua jenis Surat Pemberitahuan (SPT) yaitu, SPT Masa adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan dan atau pembayaran pajak yang terutang dalam masa pajak, kemudian SPT Tahunan adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan dan pembayaran terutang dalam satu tahun pajak (UU KUP Pasal 1 butir 11).

Menurut UU Nomor 28 Tahun 2007 Pasal 1 (11) yang dimaksud SPT adalah :

“Surat Pemberitahuan adalah surat yang oleh Wajib Pajak digunakan untuk

melaporkan penghitungan dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak, dan/atau harta dan kewajiban sesuai dengan ketentuan peraturan perundang-undangan perpajakan”.

Melaporkan SPT merupakan salah satu kewajiban para Wajib Pajak sebagaimana amanat Undang-undang Perpajakan Indonesia. Undang-undang No. 28 Tahun 2007 dalam pasal (3) menyebutkan:

“Setiap Wajib Pajak wajib mengisi Surat Pemberitahuan dengan benar,

Pada awalnya Surat Pemberitahuan pajak (SPT) disampaikan oleh Wajib Pajak kepada Ditjen Pajak melalui Kantor Pelayanan Pajak (KPP) secara manual. Artinya SPT tersebut disampaikan dalam bentuk bentuk kertas (hardcopy) yang sudah disediakan oleh Kantor Pelayanan Pajak. Namun seiring dengan perkembangan ilmu dan teknologi terutama dalam hal komputerisasi dan dunia internet maka Direktorat Jenderal Pajak mengadopsi sebuah inovasi teknologi baru yaitu teknologi internet yang dijadikan sebagai salah satu alat pelayanan yang memudahkan Wajib Pajak dalam memenuhi kewajibannya (Nurul Afia Sari 2013 ; 3).

Salah satu bentuk pelayanan pajak berbasis internet adalah penerapan sistem electronic, yaitu pelayanan penyampaian Surat Pemberitahuan Masa (SPT Masa) dan

Surat Pemberitahuan Tahunan (SPT Tahunan) yang berbentuk formulir elektronik dalam media komputer. Pengguna electronic ini dilakukan bertujuan agar wajib pajak memperoleh kemudahan dalam memenuhi kewajibannya, sehingga pemenuhan kewajiban pajak dapat lebih mudah dilaksanakan dan bertujuan untuk menciptakan adminstrasi perpajakan yang lebih tertib dan transparan dapat dicapai (Novarina, 2005 : 53).

Berdasarkan uraian latar belakang diatas penulis tertarik untuk mengetahui lebih lanjut mengenai Pengecekan SPT dan E-SPT. Maka penulis mengajukan dalam bentuk Laporan Kerja Praktek dengan Judul: “Tinjauan Atas Pengecekan SPT Dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega)”.

1.2 Tujuan Laporan Kerja Praktek

Tujuan laporan kerja praktek ini adalah mengetahui :

1) Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega)

2) Hambatan yang terjadi pada Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega).

3) Upaya yang telah dilakukan Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega) dalam mengatasi hambatan yang terjadi pada Pengecekan SPT dan E-SPT

1.3 Kegunaan Kerja Praktek 1.3.1 Kegunaan Praktis

1. Bagi penulis

Untuk menambah wawasan baik secara tertulis maupun praktek di lapangan kerja praktek mengenai pengecekan SPT dan E-SPT. Selain itu penulis dapat mengetahui bagaimana proses pengecekan SPT dan E-SPT serta berguna dalam menambah pengalaman dan melatih diri untuk menyusun karya tulis.

2. Bagi perusahaan

Perusahaan dapat mengetahui hambatan hambatan apa saja yang terjadi selama penulis melaksanakan kerja praktek.

1.3.2 Kegunaan Akademis

1) Untuk membandingkan teori dan praktek yang terjadi pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega). 2) Sebagaimana bahan referensi untuk mengkaji masalah-masalah

yang berkaitan dengan masalah pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega) yang diangkat dalam penelitian ini.

1.4 Tempat dan Waktu Pelaksanaan Kerja Praktek 1.4.1 Tempat Pelaksanaan Kerja Praktek

1.4.2 Waktu Pelaksanaan Kerja Praktek

Adapun waktu pelaaksanaan kerja praktek yang dilakukan oleh penulis pada bulan 27 Juli 2015 sampai dengan 28 Agustus 2015. Pelaksanaan kerja praktek yang dilaksanakan penulis yaitu di bagian Seksi Pelayanan KPP Bandung Tegallega dilaksanakan selama 24 hari tertanggal 27 Juli sampai dengan 28 Agustus 2015 setiap hari Senin

sampai dengan hari Jum’at dari jam 08.00 s/d 16.00 WIB

Tabel 1.1

Tabel Pelaksanaan Kerja Praktek

Tahap Prosedur Bulan dan Tahun

I

Persiapan Kerja Praktek JUN 2015 1 Mengambil Surat Izin KP

2 Menentukan Tempat KP 3 Mengajukan Surat

Permohonan Surat KP 4 Menerima Surat Penerimaan

KP 1 Menyiapkan Laporan KP 2 Bimbingan KP

7

2.1Sejarah Singkat KPP Pratama Bandung Tegallega

Sejarah pajak mula-mula berasal dari Negara Perancis pada zaman

pemerintahan Napoleon Bonaparte, yang pada zamannya beliau terkenal dengan

nama “Cope Napoleon”. Pada masa itu Negara Belanda dijajah oleh Negara

Perancis. System pajak yang diterapkan Perancis kepada Belanda diterapkan pula

oleh Belanda kepada Indonesia pada saat Belanda menjajah Indonesia, yang ada

saat itu dikenal dengan “Oor Logs-Overgangs Blasting” (Pajak Penghasilan).

Konsep pajak itu kemudian dibuat pada tahun 1942 di Australia saat Indonesia

masih diduduki tentara Jepang.

Maksud dari peralihan mengenai pajak ini merupakan suatu peraturan yang

dibuat untuk mempersiapkan bilamana dikemudian hari penjajah Jepang ditarik

kembali dari Indonesia.

Pemungutan pajak ini oleh pemerintah Belanda dilaksanakan oleh sutu

badan yaitu “ Deinspetie van Vinancian”, yang kemudian diganti nama menjadi

“Zeinenbu” oleh pemerintah Jepang pada tanggal 15 Maret 1942. Lima bulan

kemudian, 15 Agustus 1942, nama tersbut diganti menjadi “Kantor Inspeksi

Keuangan” dan berkantor di Gedung Concordia (sekarang Gedung Merdeka) di

Jalan Asia Afrika.

Pada tanggal 21 Agustus 1947 bersamaan dengan Agresi Militer Berlanda 1,

Kabupaten Soreang, bersama-sama dengan Tentara Keamanan Rakyat

berevakuasi. Setelah Agresi Militer Belanda II menyerang lagi pada tanggal 19

Desember 1948, Kantor Inspeksi Keuangan Bandung dipindahkan ke

Tasikmalaya. Bersamaan dengan kejadian tersebut, kekuasaan Republik Indonesia

terpecah menjadi dua, yaitu :

1. Kelompok yang bekerja dengan Belanda dan menolak pindah ke

Tasikmalaya. Kelompok ini disebut menganut system “cooperative”

(inspeksi Keuangan Bandung).

2. Kelompok yang menganut non-cooperative, yang mana kelompok ini

pindah ke Tasikmalaya dan tidak bekerjasama dengan Belanda.

Setelah berakhirnya Agresi Militer Belanda II, Kantor Inspeksi Keuangan

Bandung yang berada di Tasikmalaya dibubarkan dan kedudukannya

dikembalikan di Bandung pada tanggal 17 Desember 1947. Kantor Inspeksi

Keungan Bandung pada saat itu diserah terimakan oleh Menteri yang pertama,

Mr. Safrudin Prawiwanegara, dan kemudian menteri Negara ini menunjuk Bapak

Sahid Koesoemosarminto sebagai Kepala Kantor Inspeksi Keuangan Bandung

yang pertama, periode 1957-1950, berkantor di km “0” (Groofpostweg), saat ini di

Jalan Asia Afrika Nomor 114, Bandung.

Sejak tahun 1968, Kantor Inspeksi Keuangan Bandung berganti nama

menjadi Kantor Inspeksi Pajak Bandung. Pada tanggal 1 Agustus 1980, Kantor

1. Inspeksi Pajak Bandung Barat yang meliputi : Kota Praja Bandung sebelah

Barat berbatasan dengan Inspeksi Pajak sebelah Timur, Kabupaten bandung,

dan Kota Administatif Cimahi dan berkantor di Jl.soekarno Hatta.

2. Inspeksi Pajak Timur, meliputi : Bandung sebelah Timur yang terbelah oleh

Jl.Moch.Toha, Jl.Otto Iskandardinata, Jl. Cicendo, Jl. Cihampelas bagian

Selatan, Jl. Pasteur bagian Timur, Jl. Cipaganti, dan Jl. Setiabudi yang

berkantor di Jl. Asia Afrika No. 114 Bandung (termasuk Kabupaten

Sumedang).

Berdasarkan Keputusan Menteri Keuangan Republik Indonesia Nomor

Kep-148/KMK.01/1988 tanggal 19 Januari 1988 dibentuklah kantor baru yang diberi

nama Kantor Inspeksi Bandung Tengah beralamatkan Jalan Purnawarman No. 21

Bandung dengan Drs. Untung Rivai sebagai kepala kantornya. Sejak berlakunya

Keputusan Menteri Keuangan tersebut maka di Bandung dibagi atas tiga Kantor

Inspeksi Pajak, yaitu :

Kantor Inspeksi Bandung Timur, Kantor Inspeksi Bandung Tengah, dan

Kantor Inspeksi Bandung Barat.

Dengan Surat Keputusan Menteri Keuangan Republik Indonesia Nomor

443/KMK.0112001 tanggal 23 Juli 2001, terhitung mulai tanggal 1 Februari 2002

KPP Bandung dibagi menjadi:

1. KPP Cimahi yang beralamatkan di Jl. Raya Barat Cimahi No. 574 Bandung.

2. KPP Bandung Tegallega yang beralamatkan di Jl. Soekamo Hatta No.2 16

3. KPP Bandung Cibeunying yang beralamatkan di Jl. Purnawarman No.3 72

Bandung.

4. KPP Bandung Karees yang beralamatkan di Jl. Kiaracondong No.372

Bandung.

5. KPP Bandung Cicadas yang beralamatkan di Jl. Soekarno Hatta No.718

Bandung.

6. KPP Bandung Bojonegara yang beralamatkan di Jl. Asia Afrika No.114

Bandung.

Keberadaan KPP Pratama Bandung Tegallega dimulai pada tanggal 1

Januari 1980, saat Inspeksi Pajak Bandung dipecah menjadi dua bagian yaitu

bagian yaitu :

1. Inspeksi Pajak Bandung Timur yang berkedudukan di Jalan Asia Afrika

Nomor 114 Bandung.

2. Inspeksi Pajak Bandung Barat yang pada waktu itu berkedudukan di Jalan

Purnawarman No 21 dan mulai Januari 1981 pindah menempati gedung

baru yang beralamat di Jalan Soekarno Hatta No.216 Bandung.

Pada tanggal 1 April 1989, seluruh Kantor Inspeksi Pajak di Indonesia

diubah menjadi Kantor Pelayanan Pajak. Berdasarkan Surat Keputusan Menteri

Keuangan No. 276/KMK/89 tanggal 25 Maret 1989, istilah Inspeksi Pajak dirubah

menjadi tiga bagian yaitu:

Di kantor pelayanan pajak ini akan menangani masalah pemberian Nomor

Wajib Pajak (NPWP), masalah Surat Pemberitahuan (SPT), Penagihan

Pajak dan Keberatan serta Pengukuhan Kena Pajak (PKP).

2. Unit Pemeriksaan dan Penyidikan (UPP)

Berdasarkan keputusan bertugas untuk melakukan pemeriksaan terhadap

Wajib Pajak yang telah memenuhi kriteria untuk diperiksa sebagaimana

diatur dalam PP No.31 tahun 1986 tentang Tata Cara Pemeriksaan di

Bidang Perpajakan.

3. Kantor Penyuluhan Perpajakan.

Bertugas memberikan penyuluhan kepada Wajib Pajak atau pada

masyarakat agar seluruhnya mengetahui hak dan kewajiban sebagai Warga

Negara Republik Indonesia untuk membayar pajak.

Terhitung mulai 1 April 1994 terjadi reorganisasi Direktorat Jenderal Pajak

semula untuk wilayah Bandung Raya ada tiga Kantor Pelayanan Pajak di daerah

Kodya Bandung dan satu Kantor Pelayanan Pajak di Kabupaten Bandung

(Cimahi) terdiri dari :

a. KPP Bandung Barat beralamat di Jalan Soekarno Hatta No.216 Bandung

b. KPP Bandung Timur beralamat di Jalan Kiara Condong No.372 Bandung.

c. KPP Bandung Timur beralamat di Jalan Kiara Condong No.372 Bandung

d. KPP Bandung Timur beralamat di Jalan Kiara Condong No.372 Bandung.

Kemudian pada Tanggal 1 April 1994 KPP tersebut dipecah menjadi lima

Kodya Bandung dan satu Kantor Pelayanan Pajak di Kabupaten Bandung

masing-masing sebagai berikut:

1. KPP Bandung Tegallega yang beralamat di Jalan Soekarno Hatta No.216

Bandung

2. KPP Bandung Karees yang beralamat di Jalan Kiara Condong No.372

Bandung

3. KPP Bandung Cibeunying yang beralamat di Jalan Purnawarman No.21

Bandung

4. KPP Bandung Bojonagara yang berlamat di Jalan Cipaganti No.155-157

Bandung

5. Kantor Pelayanan Pajak Cimahi yang beralamat di Jalan Raya Barat No.574

Cimahi Kabupaten Bandung.

Terhitung tanggal 28 Agustus 2007, KPP Bandung Tegallega resmi

menerapkan system administrasi modern (SAP) dan berubah menjadi Kantor

Pelayanan Pajak Pratama Bandung Tegallega. Hal ini sesuai dengan

Keputusan Direktur Jenderal Pajak nomor NOMOR KEP - 112/PJ/2007

Tentang Penerapan Organisasi, Tata Kerja, dan Saat Mulai beroperasinya Kantor

Pelayanan Pajak Pratama dan Kantor Pelayanan, Penyuluhan dan Konsultasi

Perpajakan di Lingkungan Kantor Wilayah Direktorat Jenderal Pajak Pajak

2.1.1 Visi, Misi, dan Motto Kantor Pelayanan Pajak (KPP) Pratama Bandung Tegallega

VISI

Menjadi panutan dalam mengembah tanggung jawab melayani masyarakat dibidang perpajakan.

MISI

Merealisasikan rencana penerimaan pajak melalui program membangun lesadaran dan kepercayaan masyarakat.

MOTTO

Wujudkan Masyarakat Sadar dan Peduli Pajak

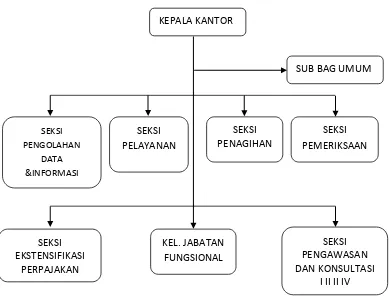

2.2Struktur Organisasi KPP Pratama Bandung Tegallega

Gambar 2.2

Struktur Organisasi Kantor Pelayanan Pajak Pratama Bandung Tegallega

2.3Uraian Tugas KPP Pratama Bandung Tegallega

Sesuai dengan Keputusan Mentri Keuangan Republik Indonesia Nomor 431KMK.Ol/2001, Uraian jabatan instansi di Kantor Pelayanan Pajak Pratama Bandung Tegallega adalah sebgai berikut:

1. Kepala Kantor Pelayanan Pajak Pratama

Memiliki tugas dan tanggung jawab sebagai berikut:

c. Melakukan pengawasan (pemeriksaan dan penagihan), termasuk mengawasi jalannya kegiatan oprasional perpajakannya yaitu:

1. Pajak Penghasilan (PPh);

2. Pajak Pertambahan Nilai (PPN);

3. Pajak Penjualan atas Barang Mewah (PPnBM); 4. Pajak Bumi dan Bangunan (PBB);

5. Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB); dan Pajak Tidak Langsung Lainnya (PTLL);

6. Menerima laporan kerja dan setiap seksi dan membuat kegiatan oprasional Kantor Pelayanan Pajak Jawa Barat.

2. Sub Bag Umum

Memiliki tugas dan tanggung jawab sebagai berikut:

a. Kepala Urusan Tata Usaha dan Kepegawaian, mempunyai tugas melakukan tata usaha, kepegawaian dan laporan,

b. Kepala Urusan Keuangan, mempunyai tugas melaksanakan urusan keuangan;

c. Kepala Urusan Rumah Tangga, mempunyai tugas melaksanakan urusan rumah tangga dan perlengkapan.

3. Seksi Pengolahan Data dan Informasi (PDI) Memiliki tugas dan tanggung jawab sebagai berikut:

a. Subseksi PDI I, mempunyai tugas melakukan urusan pengolahan data dan penyajian informasi dan pembuatan monografi pajak;

teknis computer;

c. Subseksi PDI III, mempunyai tugas melakukan urusan penggalian potensi perpajakan dan ekstensifikasi Wajib Pajak.

4. Seksi Pelayanan

Memiliki tugas dan tanggung jawab sebagai berikut:

a. Subseksi Pelayanan Terpadu, mempunyai tugas melaksanakan urusan penerimaan Surat Pemberitahuan, Surat Wajib Pajak Lainnya, serta melakukan penatausahaan pendaftaran, pemindahan, dan pencabutan identitas Wajib Pajak;

b. Subseksi Ketetapan dan Arsip Wajib Pajak, mempunyai tugas melaksanakan urusan tata usaha penerbitan ketetapan pajak dan kearsipan berkas Wajib Pajak.

c. Subseksi Ketetapan dan Arsip Wajib Pajak, mempunyai tugas melaksanakan urusan tata usaha penerbitan ketetapan pajak dan kearsipan berkas Wajib Pajak.

5. Seksi Penagihan

Memiliki tugas dan tanggung jawab sebagai berikut:

a. Subseksi Tata Usaha Piutang Pajak (TUPP), mempunyai tugas melaksanakan urusan piñata usahaan piutang pajak, usul penghapusan piutang pajak, penundaan dan angsuran;

6. Seksi Pemeriksaan

Memiliki tugas dan tanggung jawab sebagai berikut: a. Penyusunan rencana pemeriksaan,

b. Pengawasan antara pelaksanaan emeriksaan,

c. Penerbitan dan penyaluran SP3 (Surat Perintah Pelaksanaan Pemeriksaan Pajak), dan

d. Administrasi perpajakan lainnya.

7. Seksi Pengawasan dan Konsultasi I, II, III, IV Memiliki tugas dan tanggunga jawab sebagai berikut:

a. Melakukan pengawasan keputusan perpajakan wajib pajak, melalui pemanfaatan data dan Sistem Aministrasi Perpajakan Terpadu (SAPT) atau Sistem Informasi DJP (SIDJP);

b. Bimbingan atau himbauan kepada wajib pajak; c. Konsutasi teknis perpajakan kepada wajib pajak; d. Analisis kerja wajib pajak;

e. Rekonsiliasi data wajib pajak dalam rangka intensifikasi;

f. Memonitor penyeleseian pemeriksaan pajak dan proses keberatan; g. Melakukan evaluasi hasil banding berdasarkan ketentuan yang berlaku; h. Membantu wajib pajak dalam memperoleh penegasan dan konfirmasi

masalah perpajakan;

profile; dan

l. Menyeleseikan permohonan surat keterangan yang diperlukan wajib pajak.

8. Seksi Ekstensifikasi

Memiliki tugas dan tanggung jawab sebagai berikut:

a. Pelaksanaan dan penatausahaan pengamatan potensi perpajakan, b. Pendataan objek dan subjek pajak,

c. Penilaian objek pajak, dan

d. Kegiatan ekstensifikasi perpajakan.

9. Kelompok Jabatan Fungsional terdiri dari:

1. Pejabat Fungsional pemeriksa, mempunyai tugas melakukan kegiatan sesuai dengan jabatan masing-masing berdasarkan peraturan perundang-undangan yang berlaku dan berkoordinasi dengan seksi pemeriksaan. 2. Pejabat fungsional penilai, mempunyai tugas melakukan kegiatan sesuai

dengan jabatan masing-masing berdasarkan peraturan perundang-undangan yang berlaku dan berkoordinasi dengan seksi ekstensifika.

2.4 Aspek Kegiatan KPP Pratama Bandung Tegallega

tidak dapat dilupakan yaitu antara lain terdiri dari:

1. Pelayanan terhadap wajib pajak dalam melaksanakan kewajiban perpajakan melalui prosedur yang mudah dan sistematis.

2. Melaksanakan kegiatan oprasional perpajakan dibidang pengolahan data dan informasi, tata usaha perpajakan, pajak penghasilan, pajak pertambahan nilai dan pajak tidak langsung lainnya serta penagihan pajak.

3. Kegiatan dan pegawasan dan pemeriksaan atas PPh dan PPN serta penerapan sanksi administrasi perpajakan dengan mencari, mengumpulkan, mengolah data maupun keterangan lain dalam rangka pengawasan pemenuhan kewajiban perpajakan. Juga melakukan kegiatan penata usahaan surat pemberitahuannya dan lampirannya termasuk penelitian kebenaran penulisan dan perhitungan yang bersifat formal, pemantauan dan penyusunan laporan pembayaran masa PPh dan PPN.

4. Mengadakan kegiatan penyuluhan pajak kepada masyarakat dalam rangka meningkatkan kesadaran dan kepatuhan wajib pajak dalam melaksanakan pemenuhan kewajiban perpajakan serta melakukan kegiatan yang bersifat meningkatkan jumlah wajib pajak.

20 3.1 Landasan Teori

3.1.1 Tinjauan

Definisi tinjauan menurut Achmad Elqorni (2009:26) adalah sebagai berikut : “Peninjauan kembali (review) tentang masalah yang berkaitan tetapi tidak

selalu harus tepat dan identik dengan bidang permasalahan yang dihadapi”. 3.1.2 Pengecekan

Definisi tinjauan menurut Kamus Besar Bahasa Indonesia (2012) adalah sebagai berikut:

“Nomina (kata benda) proses, cara, perbuatan mengecek; pemeriksaan

penelitian”.

3.1.3 SPT

Pengertian Surat Pemberitahuan (SPT) menurut Mardiasmo (2009:29) Menjelaskan bahwa:

3.1.4 E-SPT

Menurut Liberty Pandiangan (2008:35) menyatakan bahwa:

“E-SPT adalah penyampaian SPT dalam bentuk digital ke KPP secara

elektronik atau dengan menggunakan media computer”. 3.1.5 Pengertian Pajak

Pengertian Pajak menurut UU Nomor 28 Tahun 2007 yaitu sebagai berikut: “Pajak adalah kontribusi wajib kepada Negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang. Dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat”.

Pengertian pajak menurut P.J.A. Andiani yang telah diterjemahkan oleh R. Santosa Brotodiharjo, yang dikutip Siti Kurnia Rahayu (2010:22) yaitu sebagai berikut :

“Pajak adalah iuran kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung dengan tugas negara yang menyelenggarakan pemerintahan”.

Menurut Rochmat Soemitro yang dikutip Siti Kurnia Rahayu (2010:22) mendefinisikan bahwa :

“Pajak adalah iuran rakyat kepada kas negara berdasarkan Undangan -Undangan (yang dapat dipaksa) dengan tidak mendapat jasa timbal (kontraprestasi) yang langsung dapat ditunjukkan dan digunakan untuk pengeluaran umum”.

1. Pajak dipungut berdasarkan undang-undang 2. Pajak dapat dipaksakan

3. Diperuntungkan bagi keperluan pembiayaan umum pemerintah 4. Tidak dapat ditunjukkannya kontraprestasi secara langsung 5. Berfungsi sebagai budgeter dan regulerend

3.1.5.1 Fungsi Pajak

Fungsi pajak menurut Rochmat Soemitro (2007:4) adalah sebagai iuran wajib rakyat kepada Negara adalah sebagai berikut :

”1. Fungsi Penerimaan (budgetair)

Pajak sebagai sumber dana bagi pemerintah untuk membiayai pengeluaran-pengeluaran pemerintah.

Contoh : pajak dimasukkan dalam APBN sebagai penerimaan dalam negeri.

2. Fungsi Mengatur (regulerend)

Pajak sebagai alat untuk mengatur atau melaksanakan kebijakan pemerintah dalam bidang sosial dan ekonomi.

Contoh : pemerintah mengenakan pajak yang tinggi terhadap barang-barang yang bersifat mewah guna menghindari gaya hidup konsumtif”. 3.1.5.2 Pengelompokan Pajak

Pemungutan pajak menurut pengelompokannya dapat dibagi menjadi tiga, yaitu :

1. Pengelompokan pajak menurut golongannya, yaitu :

b) Pajak Tidak Langsung adalah pajak yang pembebanannya dapat dilimpahkan ke pihak lain. Sebagai contoh Pajak Pertambahan Nilai. 2. Pengelompokan pajak menurut sifatnya, yaitu :

a) Pajak Subjektif adalah pajak yang berpangkal atau berdasarkan pada subjeknya yang selanjutnya dicari syarat objektifnya, dalam arti memperhatikan keadaan dari wajib pajak. Contohnya Pajak Penghasilan.

b) Pajak Objektif adalah pajak yang berpangkal atau berdasarkan pada objeknya tanpa memperhatikan keadaan dari wajib pajak. Contohnya Pajak Pertambahan Nilai.

3. Pengelompokan pajak menurut pemungut dan pengelolanya, yaitu : a) Pajak Pusat adalah pajak yang dipungut oleh pemerintah pusat dan

digunakan untuk membiayai rumah tangga Negara. Contohnya Pajak Penghasilan, Pajak Pertambahan Nilai, Pajak Bumi dan Bangunan. b) Pajak Daerah adalah pajak yang dipungut oleh pemerintah daerah dan

digunakan untuk membiayai rumah tangga daerah. Pajak daerah terbagi atas :

2. Pajak Kabupaten/Kota contohnya Pajak Hiburan, Pajak Reklame, Pajak Parkir, Pajak Penerangan Jalan, Pajak Restoran, Pajak Hotel, Pajak Pengambilan dan Pengolahan Bahan Galian Golongan C.

3.1.5.3 Pemungutan Pajak

Sistem pemungutan pajak yang digunakan di Indonesia terdiri dari 3 sistem, yaitu :

1. Official Assessment System

Official Assessment System adalah suatu sistem pemungutan yang memberi

wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh wajib pajak.

Ciri-Cirinya:

a) Wewenang untuk menentukan besarnya pajak yang terutang ada pada fiskus.

b) Wajib pajak bersifat pasif.

c) Utang pajak timbul setelah dikeluarkan surat ketetapan pajak oleh fiskus.

2. Self Assessment System

Merupakan suatu sistem pemungutan pajak yang memberi wewenang kepada wajib pajak untuk menentukan sendiri besarnya pajak terutang.

a) Wajib pajak (dapat dibantu oleh Konsultan Pajak) melakukan peran aktif dalam melaksanakan kewajiban perpajakannya.

b) Wajib pajak adalah pihak yang bertanggung jawab penuh atas kewajiban perpajakannya sendiri.

c) Pemerintah dalam hal ini Instansi Perpajakan melakukan pembinaan, penelitian, dan pengawasan terhadap pelaksanaan kewajiban perpajakan bagi wajib pajak, melalui pemeriksaan pajak dan penerapan sanksi pelanggaran dalam bidang pajak sesuai peraturan yang berlaku.

3. With Holding System

Sistem perpajakan di mana pihak ketiga baik wajib pajak orang pribadi maupun wajib pajak badan dalam negeri diberi kepercayaan oleh peraturan perundang-undangan untuk melaksanakan kewajiban memotong atau memungut pajak penghasilan yang dibayarkan kepada penerima penghasilan. Ciri-Cirinya : wewenang menentukan besarnya pajak terutang kepada pihak ketiga diluar fiskus.

3.2 Hasil Pelaksanaan Dan Pembahasan Kerja Praktek 3.2.1 Hasil Pelaksanaan Kerja Praktek

(KPP PRATAMA TEGALEGA) Bandung pada Bagian Pelayanan yang bertugas mengecek SPT dan E-SPT .

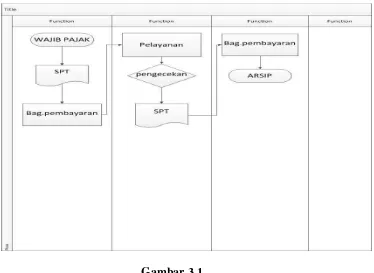

3.2.1.1Pengecekan SPT

1. Wajib Pajak menyiapkan SPT atau E-SPT.

2. Wajib Pajak menyerahkan SPT atau E-SPT kepada bagian pembayaran .

3. Dari bagian pembayaran memberikan berkas SPT atau E-SPT Wajib Pajak kepada bagian Pelayanan untuk dicek ulang

4. Kemudian staf pelayanan mengecek pengisian dan kelengkapan lampiran dan wajib pajak dalam mengisi SPT.

5. Bila saat pengecekan ditemukan :

Kesalahan : maka akan dikembalikan kepada Wajib Pajak untuk dibetulkan sendiri atau diperbaiki oleh pihak KPP PRATAMA TEGALEGA (atas persetujuan Wajib Pajak)

Gambar 3.1

Flowchart Proses Pengecekan

3.2.1.2 Hambatan yang terjadi dalam Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega).

Walaupun seluruh prosedur sudah dijalani dengan beberapa persyaratan yang telah dipenuhi oleh wajib pajak (WP), namun pihak KPP PRATAMA TEGALEGA pasti memiliki beberapa hambatan yang dihadapi pada pengecekan SPT dan E-SPT.

1. Hambatan-hambatan intern, diantaranya :

2. Hambatan-hambatan ekstern, diantaranya :

1. Sering terjadi berkas SPT yang kurang lengkap, selain itu masih terdapat kesalahan dari masyarakat pada saat mengajukan SPT atau E-SPT

2. Kurangnya pemahaman dan kesadaran dari Wajib Pajak akan proses pengisian formulir SPT atau E-SPT

3.2.1.2Upaya yang dilakukan mengatasi hambatan dalam Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega).

Berdasarkan hambatan yang telah dipaparkan diatas maka upaya yang telah dilakukan Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega) sebagai berikut:

1. Mengadakan sosialisasi kepada Wajib Pajak.

2. Diadakannya insfeksi oleh kepala kantor pelayanan KPP PRATAMA TEGALEGA dan menetapkan sanksi apabila ada petugas yang tidak disiplin.

3.2.2 Pembahasan Kerja Praktek

3.2.2.1 Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega)

Pada umumnya Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega) telah mengikuti prosedur pengecekan SPT sesuai dengan ketentuan yang berlaku. Hal ini didasarkan oleh pengamatan dan praktik kerja langsung selama berada di Bagian Pelayanan . namun masih ada beberapa masalah yang menghambat berlangsungnya proses pengecekan.

3.2.2.2 Hambatan yang terjadi dalam Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega).

Hambatan yang dihadapi dalam pengecekan SPT dan E-SPT pada KPP PRATAMA TEGALEGA adalah :

1. Masih kurang nya disiplin dan tepat waktu dalam penyelesaian pengecekan SPT itu semua disebabkan karena pegawai terkadang mempunyai tugas ganda sehingga terkadang ada keterlambatan waktu pengecekan.

2. Berkas SPT yang kurang lengkap.

3.2.2.3 Upaya yang dilakukan mengatasi hambatan dalam Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega)

Upaya yang telah dilakukan oleh pihak Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega) adalah sebagai berikut: 1. Kepala kantor mengadakan inspeksi lapangan atau tinjauan

langsung terhadap kinerja pegawai.

2. Sosialisasi rutin mulai diadakan oleh pihak KPP Pratama Tegalega dengan cara :

a. Memberi penyuluhan kepada Wajib Pajak yang masih tidak memahami pengisian SPT dan E-SPT

b. Memberi sosialisasi lewat media cetak. c. Memberi sosialisasi lewat internet.

31 4.1 Kesimpulan

Berdasarkan hasil pembahasan mengenai Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega), maka penulis menarik kesimpulan :

1) Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega) Pada umumnya telah mengikuti prosedur pengecekan SPT dan E-SPT sesuai dengan ketentuan yang berlaku pada KPP PRATAMA TEGALEGA , namun masih ada kendala dan hambatan yang terjadi.

2) Hambatan-hambatan yang ditemui oleh KPP PRATAMA TEGALEGA dalam pengecekan SPT dan E-SPT yang berasal dari intern adalah kinerja petugas, dan dari ekstern adalah kurangnya pemahaman dan kesadaran dari Wajib Pajak akan pengisian SPT dan E-SPT.

4.2 Saran

Berdasarkan hasil pembahasan mengenai Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega), maka penulis akan memberikan saran sebagai berikut:

1) Dalam pelaksanaan pengecekan SPT perlu dilakukan evaluasi secara menyeluruh untuk mengetahui hambatan-hambatan yang ada agar tidak menghambat pengecekan SPT.

2) Harus sering diadakannya sosialisasi rutin terjadwal oleh KPP PRATAMA TEGALEGA terhadap masyarakat untuk mengatasi kurangnya pemahaman dan kesadaran dari Wajib Pajak dalam pengisian SPT dan E-SPT dan meminimalisir kesalahan dan kekeliruan pada SPT dan E-SPT. Menindak tegas pegawai yang kurang disiplin, melakukan audit kinerja pegawai agar pelaksanaan pekerjaan sesuai. 3) Dalam upaya yang telah dilakukan KPP PRATAMA TEGALEGA

Diajukan untuk Memenuhi Salah Satu Syarat

Mata Kuliah Kerja Praktek Program Studi Akuntansi Strata Satu

Disusun Oleh: Rino Adiputra

21112193

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA

BANDUNG

v

DAFTAR ISI ... v

DAFTAR GAMBAR ... viii

DAFTAR TABEL ... ix

DAFTAR LAMPIRAN ... x

BAB I PENDAHULUAN 1.1 Latar Belakang Laporan Kerja Praktek ... 1

1.2 Tujuan Laporan Kerja Praktek ... 4

1.3 Kegunaan Kerja Praktek ... 4

1.3.1 Kegunaan Praktis ... 4

1.3.2 Kegunaan Akademis ... 5

1.4 Tempat dan Waktu Pelaksanaan Kerja Praktek ... 5

1.4.1 Tempat Pelaksanaan Kerja Praktek ... 5

1.4.2 Waktu Pelaksanaan Kerja Praktek ... 6

BAB II GAMBARAN UMUM PERUSAHAAN 2.1 Sejarah Singkat Kantor Pelayanan Pajak Pratama Tegalega ( KPP PRATAMA TEGALEGA) ... 7

2.1.1 VisiMisi ... 13

vi

2.3 Uraian Tugas Kantor Pelayanan Pajak Pratama Tegalega

( KPP PRATAMA TEGALEGA) ... 14

2.4 Aspek Kegiatan Kantor Pelayanan Pajak PratamaTegalega ( KPP PRATAMA TEGALEGA) ... 18

BAB III PELAKSANAAN KERJA PRAKTEK 3.1 Landasan Teori... 20

3.1.1Tinjauan ... 20

3.1.2 Pengecekan ... 20

3.1.3 SPT ... 20

3.1.4 E-SPT... 21

3.1.5 Pengertian Pajak ... 21

3.1.5.1 Fungsi Pajak ... 22

3.1.5.2 Pengelompokan Pajak ... 22

3.1.5.3 Pemungutan Pajak ... 24

3.2 Hasil Pelaksanaan dan Pembahasan Kerja Praktek ... 25

3.2.1 Hasil Pelaksanaan Kerja Praktek ... 25

3.2.1.1 Pengecekan SPT dan E-SPT ... 26

vii

Kantor Pelayanan Pajak Pratama Tegalega (KPP

PRATAMA TEGALEGA) ... 28

3.2.2 Pembahasan Kerja Praktek ... 29

3.2.2.1 Tinjauan Atas Pengecekan SPT dan E-SPT di KPP Pratama Tegalega ... 29

3.2.2.2 Hambatan yang terjadi dalamTinjauan Atas Pengecekan SPT dan E-SPT di Kantor Pelayanan Pajak Pratama Tegalega (KPP PRATAMA TEGALEGA) ... 29

3.2.2.3 Upaya yang dilakukan mengatasi hambatan dalam Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP PRATAMA TEGALEGA) ... 30

BAB IV KESIMPULAN DAN SARAN 4.1 Kesimpulan... 31

4.2 Saran ... 32

DAFTAR PUSTAKA ... 33

LAMPIRAN-LAMPIRAN ... 34

33

Ahmad Elqorni, Mengenal Teori Keagenan, 26 februari 2009, http:// elqorni. Wordpress.com.

Kamus Besar Bahasa Indonesia. 2012.

Mardiasmo. 2009. Perpajakan. Edisi Revisi 2009, Yogyakarta, Penerbit Andi.

Novarina, Ayu ika. 2005. Implementasi Electronic filling system (E-Filling) dalam praktik penyampaian surat pemberitahuan di Indonesia. Tesis.

Nurul Afia Sari, dkk. 2013. Analisis Tingkat Kepatuhan Wajib Pajak atas

Penyampaian SPT Masa PPN dengan Penerapan Electronic (e-SPT) DiKantor Pelayanan Pajak Makassar Utara. Universitas Hasanudin Makassar.

Pandiangan, Liberti, 2008, Modernisasi dan Reformasi Pelayanan Perpajakan Berdasarkan Undang-Undang Terbaru, PT Elex Media Komputindo, Jakarta.

Rahayu, Siti Kurnia. 2010. Perpajakan Indonesia : Konsep & Aspek Formal. Yogyakarta: Graha Ilmu.

Rochmat Soemitro, H, Prof., DR. SH, 2007. Dasar-Dasar Hukum Pajak danPajak Pendapatan, P.Y. Eresco, Bandung.

UU Nomor 28 Tahun 2007 Pasal 1 (11)

38

Nama : Rino Adiputra

Nim : 21112193

Tempat/ Tanggal lahir : Jakarta, 02 September 1994

Jenis Kelamin : Laki-laki

Agama : Islam

Alamat : Jl.Kacapiring No.1/122 RT. 02 RW.02 Kelurahan Kacapiring Kecamatan Batununggal Kota

Bandung

DATA PENDIDIKAN

1. TK Nurul Ikhsan, Jakarta 1999-2000 2. SD Negeri Tugu X, Jakarta 2000-2002 3. SD Negeri Soka 34/IV Bandung 2002-2006

4. SMP Negeri 4 Bandung 2006-2009

5. SMA Kartika Siliwangi 1 Bandung 2009-2012

ii

Puji syukur kehadirat Allah SWT, atas rahmat, dan karunia-Nya, penulis dapat menyelesaikan laporan kerja praktek ini dengan baik .

Laporan kerja praktek yang berjudul “Tinjauan Atas Pengecekan SPT dan E-SPT pada Kantor Pelayanan Pajak Pratama Tegalega (KPP Pratama Tegalega)”. Laporan kerja praktek ini disusun untuk memenuhi salah satu syarat mata kuliah Kerja Praktek Jenjang Studi Strata 1 Program Studi Akuntansi, Fakultas Ekonomi, Universitas Komputer Indonesia (UNIKOM) Bandung.

Dalam penyusunan Laporan Kerja Praktek ini, penulis menyadari bahwa dalam penulisan laporan kerja praktek ini masih jauh dari sempurna baik dalam teknik penulisan maupun penyajian materi dan pembahasannya. Hal ini tidak lain karena keterbatasan pengetahuan kemampuan dan pengalaman yang penulis miliki. Untuk itu, penulis mengharapkan kritik dan saran yang sifatnya membangun sebagai upaya untuk meningkatkan ilmu pengetahuan, khususnya bagi penulis.

iii Universitas Komputer Indonesia.

3. Dr. Siti Kurnia Rahayu, SE., M.Ak., Ak., CA. selaku Ketua Program Studi Akuntansi Universitas Komputer Indonesia.

4. Sri Dewi Anggadini, SE., M.Si., Ak. CA. selaku Dosen Wali

5. Dr.Ely Suhayati, SE., M.Si., AK. CA. selaku Dosen Pembimbing yang telah berkenan dan meluangkan waktunya memberikan bimbingan, membina dan mengarahkan penulis sehingga Laporan Kerja Praktek ini dapat terselesaikan. 6. Wati Aris Astuti, SE., M.Si., Ak., CA. selaku koordinator Kerja Praktek 7. Seluruh staf bagian Pelayanan KPP PRATAMA TEGALEGA , terimakasih

atas dukungan dan bimbingannya

8. Keluarga tercinta yang telah memberikan dorongan dan dukungan baik secara moril maupun materil serta perhatian dan curahan kasih sayang yang dapat memberikan semangat kepada penulis

9. Sahabat-sahabat tercinta dan teman-teman Ak-5

10.Seluruh pihak yang tidak dapat disebutkan satu persatu yang secara langsung ataupun tidak langsung yang turut membantu penyelesaian laporan kerja praktek ini.

iv

Bandung, 03 Desember 2015 Penulis