ANALISIS PENGARUH GUNCANGAN KURS YEN DAN USD TERHADAP RUPIAH DALAM MEKANISME TRANSMISI KEBIJAKAN

MONETER MELALUI JALUR NILAI TUKAR DI INDONESIA

OLEH:

NURINA SITARESMI H14102090

DEPARTEMEN ILMU EKONOMI FAKULTAS EKONOMI DAN MANAJEMEN

RINGKASAN

NURINA SITARESMI. Analisis Pengaruh Guncangan Kurs Yen dan USD Terhadap Rupiah Dalam Mekanisme Transmisi Kebijakan Moneter Melalui Jalur Nilai Tukar di Indonesia (dibimbing oleh NOER AZAM ACHSANI).

Indonesia termasuk dalam perekonomian terbuka kecil yang tidak terlepas dari pengaruh negara lain dalam perekonomian global khususnya perekonomian negara yang besar dan kuat seperti Amerika Serikat dan Jepang, dimana kedua negara tersebut tergolong kedalam negara industri maju yang memiliki tingkat pertumbuhan ekonomi yang tinggi, perekonomian yang kuat mantap serta didukung oleh teknologi dan sumberdaya manusia yang produktif. Oleh karena itu jika terjadi gejolak dalam perekonomian negara yang besar dan kuat, negara dengan perekonomian terbuka kecil seperti Indonesia akan terpengaruh yang akan ditransmisikan kedalam perekonomian domestik baik secara langsung maupun tidak langsung.

Mekanisme transmisi kebijakan moneter melalui jalur nilai tukar menekankan bahwa pergerakan nilai tukar dapat mempengaruhi perkembangan

demand dan supply secara agregat dan selanjutnya akan mempengaruhi output dan harga. Amerika dan Jepang merupakan negara mitra dagang utama Indonesia sehingga kestabilan nilai tukar Rupiah terhadap kedua negara tersebut sangatlah penting. Besar kecilnya pergerakan nilai tukar tergantung pada sistem nilai tukar yang dianut oleh suatu negara. Indonesia mengalami tiga rezim sistem nilai tukar yaitu sistem nilai tukar tetap, nilai tukar mengambang terkendali dan nilai tukar mengambang bebas. Sistem nilai tukar tetap telah ditinggalkan oleh pemerintah Indonesia sejak November 1978, selanjutnya berganti dengan sistem nilai tukar mengambang terkendali sampai dengan 13 Agustus 1997 dan pada tanggal 14 Agustus 1997 berganti menjadi sistem nilai tukar mengambang bebas terkait dengan krisis ekonomi yang terjadi di Indonesia, dimana cadangan devisa negara semakin terkuras akibat dari depresiasi nilai tukar Rupiah terhadap Dollar Amerika yang berawal dari adanya tekanan yang berasal dari adanya serangan spekulasi terhadap mata uang Baht Thailand yang kemudian berdampak menjalar (contagion efffect) ke mata uang Indonesia. Melalui penerapan sistem nilai tukar mengambang bebas, aliran dana dari luar negeri akan mempengaruhi nilai tukar secara langsung dan tidak langsung.

disebut dengan efek nilai tukar secara langsung, dimana perubahan kurs akan secara langsung mempengaruhi harga barang impor, ekspor neto, dan output nasional. Sedangkan jalur kedua disebut sebagai efek nilai tukar secara tidak langsung, dimana perubahan kurs mempengaruhi perubahan harga barang impor, inflasi, suku bunga, dan investasi yang selanjutnya akan mempengaruhi output nasional.

Tujuan utama dari penelitian ini yaitu : (1) menganalisis pengaruh yang berasal dari fluktuasi Yen dan dolar Amerika Serikat terhadap kurs Rupiah serta mengetahui negara mana yang memberikan pengaruh shock terbesar pada kurs rupiah. (2) menganalisis respon variabel ekonomi akibat dari adanya guncangan kurs dalam mekanisme transmisi kebijakan moneter melalui jalur nilai tukar (3) mengidentifikasi kontribusi dari variabel makroekonomi terhadap variabilitas guncangan kurs.

Dalam penelitian ini menggunakan model SVAR (Structural Vector Autoregession) yang dikombinasikan dengan Vector Error Correction Model

(VECM) digunakan untuk menganalisis pengaruh dari guncangan nilai tukar yang dipengaruhi oleh shock dolar dan yen dalam transmisi moneter melalui jalur nilai tukar baik secara langsung maupun tidak langsung melalui simulasi Impulse Respons Function (IRF) dan Forecast Error Variance Decomposition (FEVD). Data yang digunakan adalah data sekunder dari kuartal pertama tahun 1990 sampai dengan kuartal ketiga tahun 2005, dimana semua data ditransformasikan dalam bentuk logaritma natural kecuali data untuk suku bunga serta data berbentuk indeks diubah menjadi tahun dasar 2000.

ANALISIS PENGARUH GUNCANGAN KURS YEN DAN USD TERHADAP RUPIAH DALAM MEKANISME TRANSMISI KEBIJAKAN

MONETER MELALUI JALUR NILAI TUKAR DI INDONESIA

OLEH:

NURINA SITARESMI H14102090

Skripsi

Sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada

Departemen Ilmu Ekonomi

DEPARTEMEN ILMU EKONOMI

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

FAKULTAS EKONOMI DAN MANAJEMEN

DEPARTEMEN ILMU EKONOMI

Dengan ini menyatakan bahwa skripsi yang disusun oleh, Nama : Nurina Sitaresmi

NRP : H14102090

Program Studi : Ilmu Ekonomi

Judul Skripsi : Analisis Pengaruh Guncangan Kurs Yen dan USD Terhadap Rupiah Dalam Mekanisme Transmisi Melalui Jalur Nilai Tukar di Indonesia

Dapat diterima sebagai syarat untuk memperoleh gelar Sarjana Ekonomi pada Departemen Ilmu Ekonomi, Fakultas Ekonomi dan Manajemen, Institut Peertanian Bogor.

Menyetujui, Dosen Pembimbing,

Dr. Noer Azam Achsani NIP 132014445

Mengetahui,

Ketua Departemen Ilmu Ekonomi,

Dr. Ir. Rina Oktaviani, MS NIP 131 846 872

PERNYATAAN

DENGAN INI SAYA MENYATAKAN BAHWA SKRIPSI INI ADALAH

BENAR-BENAR HASIL KARYA SAYA SENDIRI YANG BELUM

DIGUNAKAN SEBAGAI SKRIPSI ATAU KARYA ILMIAH PADA

PERGURUAN TINGGI ATAU LEMBAGA MANAPUN.

Bogor, Agustus 2006

Nurina Sitaresmi

RIWAYAT HIDUP

Penulis bernama Nurina Sitaresmi, lahir pada tanggal 6 September 1984 di Jakarta. Penulis adalah anak pertama dari dua bersaudara, dari pasangan Drs. H. Achmad Sofyan dan Hj. Pudji Artiningsih, S.Sos. Jenjang pendidikan penulis, pada tahun 1993 penulis menamatkan sekolah dasar pada SDN Mekarsari II Cimanggis, kemudian melanjutkan ke SLTP Negeri 1 Cimanggis dan lulus pada tahun 1999. Pada tahun yang sama penulis diterima di SMUN 106 Jakarta Timur dan lulus pada tahun 2002.

Success is the ability to go from one failure to another with no loss of enthusiasm.

Every day you make a progress.

Every step may be fruitful.

Yet there will stretch out before you an lenghtening, ascending,

ever-improving path.

You know you will never get to the end of the journey.

But this so far from discouraging, only adds to the joy and glory of the climb.

With every experience you alone are painting your own canvas, thoughts by

thought, choice by choice to reach your own dreams.

And never to turn one’s back on the threatened danger and try to run away from

it.

If you do that, you will double the danger.

But if you meet it promptly and without flinching, you will reduced the danger by

the half (Churcill and Winfrey )

KATA PENGANTAR

Pertama-tama penulis ucapkan puji dan syukur kepada Allah SWT atas

segala rahmat dan hidayah-Nya sehingga penulis dapat menyelesaikan

penyusunan skripsi ini. Judul skripsi ini adalah “Analisis Pengaruh Guncangan Kurs Yen dan USD Terhadap Rupiah Dalam Mekanisme Transmisi Kebijakan Moneter Melalui Jalur Nilai Tukar di Indonesia”. Usulan penelitian ini disusun oleh penulis sebagai salah satu syarat untuk melakukan

penelitian dengan tujuan untuk menyelesaikan skipsi untuk meraih gelar Sarjana

Ekonomi pada Departemen Ilmu Ekonomi, Fakultas Ekonomi dan Manajemen,

Institut Pertanian Bogor.

Penulis mengucapkan terima kasih yang sebesar-besarnya kepada beberapa

pihak yang telah memberikan bantuan dalam penyelesaian skripsi ini, antara lain :

1. Dr. Noer Azam Achsani selaku pembimbing skripsi yang telah memberikan bimbingan baik secara teknis maupun teoritis dalam proses penyusunan skripsi ini sehingga dapat diselesaikan dengan baik.

2. Dr. Nunung Nuryantoro selaku penguji utama dalam sidang skripsi yang telah memberikan kritik dan saran yang sangat berharga dalam penyempurnaan skripsi ini.

3. Syamsul Hidayat Pasaribu, M.Si selaku komisi pendidikan dan memberikan literatur ekonometrika mengenai SVAR.

4. Andriansyah, M.Sc yang telah memberikan kemudahan dalam mengakses data yang akan digunakan dalam penelitian.

6. Dr. Ir. Djoni Hartono yang telah memberikan literatur ekonometrika mengenai SVAR.

7. Kedua orang tua penulis yang selalu mencurahkan kasih sayang serta mendukung dan mendoakan adinda setiap waktu.

8. Sahabat-sahabatku Yeyen, Selda, Wati, Indah, Nilam, Dhika yang selalu memberikan dukungan dan tempatku bersandar disaat senang maupun susah. 9. Ananda crews; Diana, Mootie, Mutia, Pipit terima kasih atas kebersamaan

kalian dalam mengisi hari-hari yang penuh dengan keceriaan.

10.Teman-teman satu bimbingan Hanie, Fickry, dan Heri yang selalu memberikan bantuan kepada penulis, bertukar pikiran dan berdiskusi dalam penyelesaian skripsi ini.

11.Semua pihak yang telah membantu demi kelancaran skripsi ini.

Mudah-mudahan skripsi ini bermanfaat bagi penulis dan pihak lain yang

membutuhkan.

Bogor, Agustus 2006

Nurina Sitaresmi

ANALISIS PENGARUH GUNCANGAN KURS YEN DAN USD TERHADAP RUPIAH DALAM MEKANISME TRANSMISI KEBIJAKAN

MONETER MELALUI JALUR NILAI TUKAR DI INDONESIA

OLEH:

NURINA SITARESMI H14102090

DEPARTEMEN ILMU EKONOMI FAKULTAS EKONOMI DAN MANAJEMEN

RINGKASAN

NURINA SITARESMI. Analisis Pengaruh Guncangan Kurs Yen dan USD Terhadap Rupiah Dalam Mekanisme Transmisi Kebijakan Moneter Melalui Jalur Nilai Tukar di Indonesia (dibimbing oleh NOER AZAM ACHSANI).

Indonesia termasuk dalam perekonomian terbuka kecil yang tidak terlepas dari pengaruh negara lain dalam perekonomian global khususnya perekonomian negara yang besar dan kuat seperti Amerika Serikat dan Jepang, dimana kedua negara tersebut tergolong kedalam negara industri maju yang memiliki tingkat pertumbuhan ekonomi yang tinggi, perekonomian yang kuat mantap serta didukung oleh teknologi dan sumberdaya manusia yang produktif. Oleh karena itu jika terjadi gejolak dalam perekonomian negara yang besar dan kuat, negara dengan perekonomian terbuka kecil seperti Indonesia akan terpengaruh yang akan ditransmisikan kedalam perekonomian domestik baik secara langsung maupun tidak langsung.

Mekanisme transmisi kebijakan moneter melalui jalur nilai tukar menekankan bahwa pergerakan nilai tukar dapat mempengaruhi perkembangan

demand dan supply secara agregat dan selanjutnya akan mempengaruhi output dan harga. Amerika dan Jepang merupakan negara mitra dagang utama Indonesia sehingga kestabilan nilai tukar Rupiah terhadap kedua negara tersebut sangatlah penting. Besar kecilnya pergerakan nilai tukar tergantung pada sistem nilai tukar yang dianut oleh suatu negara. Indonesia mengalami tiga rezim sistem nilai tukar yaitu sistem nilai tukar tetap, nilai tukar mengambang terkendali dan nilai tukar mengambang bebas. Sistem nilai tukar tetap telah ditinggalkan oleh pemerintah Indonesia sejak November 1978, selanjutnya berganti dengan sistem nilai tukar mengambang terkendali sampai dengan 13 Agustus 1997 dan pada tanggal 14 Agustus 1997 berganti menjadi sistem nilai tukar mengambang bebas terkait dengan krisis ekonomi yang terjadi di Indonesia, dimana cadangan devisa negara semakin terkuras akibat dari depresiasi nilai tukar Rupiah terhadap Dollar Amerika yang berawal dari adanya tekanan yang berasal dari adanya serangan spekulasi terhadap mata uang Baht Thailand yang kemudian berdampak menjalar (contagion efffect) ke mata uang Indonesia. Melalui penerapan sistem nilai tukar mengambang bebas, aliran dana dari luar negeri akan mempengaruhi nilai tukar secara langsung dan tidak langsung.

disebut dengan efek nilai tukar secara langsung, dimana perubahan kurs akan secara langsung mempengaruhi harga barang impor, ekspor neto, dan output nasional. Sedangkan jalur kedua disebut sebagai efek nilai tukar secara tidak langsung, dimana perubahan kurs mempengaruhi perubahan harga barang impor, inflasi, suku bunga, dan investasi yang selanjutnya akan mempengaruhi output nasional.

Tujuan utama dari penelitian ini yaitu : (1) menganalisis pengaruh yang berasal dari fluktuasi Yen dan dolar Amerika Serikat terhadap kurs Rupiah serta mengetahui negara mana yang memberikan pengaruh shock terbesar pada kurs rupiah. (2) menganalisis respon variabel ekonomi akibat dari adanya guncangan kurs dalam mekanisme transmisi kebijakan moneter melalui jalur nilai tukar (3) mengidentifikasi kontribusi dari variabel makroekonomi terhadap variabilitas guncangan kurs.

Dalam penelitian ini menggunakan model SVAR (Structural Vector Autoregession) yang dikombinasikan dengan Vector Error Correction Model

(VECM) digunakan untuk menganalisis pengaruh dari guncangan nilai tukar yang dipengaruhi oleh shock dolar dan yen dalam transmisi moneter melalui jalur nilai tukar baik secara langsung maupun tidak langsung melalui simulasi Impulse Respons Function (IRF) dan Forecast Error Variance Decomposition (FEVD). Data yang digunakan adalah data sekunder dari kuartal pertama tahun 1990 sampai dengan kuartal ketiga tahun 2005, dimana semua data ditransformasikan dalam bentuk logaritma natural kecuali data untuk suku bunga serta data berbentuk indeks diubah menjadi tahun dasar 2000.

ANALISIS PENGARUH GUNCANGAN KURS YEN DAN USD TERHADAP RUPIAH DALAM MEKANISME TRANSMISI KEBIJAKAN

MONETER MELALUI JALUR NILAI TUKAR DI INDONESIA

OLEH:

NURINA SITARESMI H14102090

Skripsi

Sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada

Departemen Ilmu Ekonomi

DEPARTEMEN ILMU EKONOMI

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

FAKULTAS EKONOMI DAN MANAJEMEN

DEPARTEMEN ILMU EKONOMI

Dengan ini menyatakan bahwa skripsi yang disusun oleh, Nama : Nurina Sitaresmi

NRP : H14102090

Program Studi : Ilmu Ekonomi

Judul Skripsi : Analisis Pengaruh Guncangan Kurs Yen dan USD Terhadap Rupiah Dalam Mekanisme Transmisi Melalui Jalur Nilai Tukar di Indonesia

Dapat diterima sebagai syarat untuk memperoleh gelar Sarjana Ekonomi pada Departemen Ilmu Ekonomi, Fakultas Ekonomi dan Manajemen, Institut Peertanian Bogor.

Menyetujui, Dosen Pembimbing,

Dr. Noer Azam Achsani NIP 132014445

Mengetahui,

Ketua Departemen Ilmu Ekonomi,

Dr. Ir. Rina Oktaviani, MS NIP 131 846 872

PERNYATAAN

DENGAN INI SAYA MENYATAKAN BAHWA SKRIPSI INI ADALAH

BENAR-BENAR HASIL KARYA SAYA SENDIRI YANG BELUM

DIGUNAKAN SEBAGAI SKRIPSI ATAU KARYA ILMIAH PADA

PERGURUAN TINGGI ATAU LEMBAGA MANAPUN.

Bogor, Agustus 2006

Nurina Sitaresmi

RIWAYAT HIDUP

Penulis bernama Nurina Sitaresmi, lahir pada tanggal 6 September 1984 di Jakarta. Penulis adalah anak pertama dari dua bersaudara, dari pasangan Drs. H. Achmad Sofyan dan Hj. Pudji Artiningsih, S.Sos. Jenjang pendidikan penulis, pada tahun 1993 penulis menamatkan sekolah dasar pada SDN Mekarsari II Cimanggis, kemudian melanjutkan ke SLTP Negeri 1 Cimanggis dan lulus pada tahun 1999. Pada tahun yang sama penulis diterima di SMUN 106 Jakarta Timur dan lulus pada tahun 2002.

Success is the ability to go from one failure to another with no loss of enthusiasm.

Every day you make a progress.

Every step may be fruitful.

Yet there will stretch out before you an lenghtening, ascending,

ever-improving path.

You know you will never get to the end of the journey.

But this so far from discouraging, only adds to the joy and glory of the climb.

With every experience you alone are painting your own canvas, thoughts by

thought, choice by choice to reach your own dreams.

And never to turn one’s back on the threatened danger and try to run away from

it.

If you do that, you will double the danger.

But if you meet it promptly and without flinching, you will reduced the danger by

the half (Churcill and Winfrey )

KATA PENGANTAR

Pertama-tama penulis ucapkan puji dan syukur kepada Allah SWT atas

segala rahmat dan hidayah-Nya sehingga penulis dapat menyelesaikan

penyusunan skripsi ini. Judul skripsi ini adalah “Analisis Pengaruh Guncangan Kurs Yen dan USD Terhadap Rupiah Dalam Mekanisme Transmisi Kebijakan Moneter Melalui Jalur Nilai Tukar di Indonesia”. Usulan penelitian ini disusun oleh penulis sebagai salah satu syarat untuk melakukan

penelitian dengan tujuan untuk menyelesaikan skipsi untuk meraih gelar Sarjana

Ekonomi pada Departemen Ilmu Ekonomi, Fakultas Ekonomi dan Manajemen,

Institut Pertanian Bogor.

Penulis mengucapkan terima kasih yang sebesar-besarnya kepada beberapa

pihak yang telah memberikan bantuan dalam penyelesaian skripsi ini, antara lain :

1. Dr. Noer Azam Achsani selaku pembimbing skripsi yang telah memberikan bimbingan baik secara teknis maupun teoritis dalam proses penyusunan skripsi ini sehingga dapat diselesaikan dengan baik.

2. Dr. Nunung Nuryantoro selaku penguji utama dalam sidang skripsi yang telah memberikan kritik dan saran yang sangat berharga dalam penyempurnaan skripsi ini.

3. Syamsul Hidayat Pasaribu, M.Si selaku komisi pendidikan dan memberikan literatur ekonometrika mengenai SVAR.

4. Andriansyah, M.Sc yang telah memberikan kemudahan dalam mengakses data yang akan digunakan dalam penelitian.

6. Dr. Ir. Djoni Hartono yang telah memberikan literatur ekonometrika mengenai SVAR.

7. Kedua orang tua penulis yang selalu mencurahkan kasih sayang serta mendukung dan mendoakan adinda setiap waktu.

8. Sahabat-sahabatku Yeyen, Selda, Wati, Indah, Nilam, Dhika yang selalu memberikan dukungan dan tempatku bersandar disaat senang maupun susah. 9. Ananda crews; Diana, Mootie, Mutia, Pipit terima kasih atas kebersamaan

kalian dalam mengisi hari-hari yang penuh dengan keceriaan.

10.Teman-teman satu bimbingan Hanie, Fickry, dan Heri yang selalu memberikan bantuan kepada penulis, bertukar pikiran dan berdiskusi dalam penyelesaian skripsi ini.

11.Semua pihak yang telah membantu demi kelancaran skripsi ini.

Mudah-mudahan skripsi ini bermanfaat bagi penulis dan pihak lain yang

membutuhkan.

Bogor, Agustus 2006

Nurina Sitaresmi

DAFTAR ISI

Halaman

DAFTAR TABEL ... xiv

DAFTAR GAMBAR ... xv

DAFTAR LAMPIRAN... xvi

DAFTAR SINGKATAN ... xviii

I. PENDAHULUAN ... 1

1.1. Latar Belakang ... 1

1.2. Perumusan Masalah ... 4

1.3. Tujuan Penulisan ... 6

1.4. Manfaat Penulisan ... 7

II. TINJAUAN PUSTAKA DAN KERANGKA PEMIKIRAN ... 8

2.1. Teori Nilai Tukar ... 8

2.1.1. Definisi Nilai Tukar... 8

2.1.2. Faktor yang Mempengaruhi Nilai Tukar... 9

2.2. Sistem Nilai Tukar... 10

2.3. Sistem Nilai Tukar Di Indonesia ... 11

2.3.1. Sistem Nilai Tukar Tetap ... 12

2.3.2. Sistem Nilai Tukar Mengambang Terkendali ... 15

2.3.3. Sistem Nilai Tukar Mengambang Bebas... 16

2.4. Mekanisme Transmisi Kebijakan Moneter ... 19

2.4.1. Saluran Nilai Tukar Pada Transmisi Kebijakan Moneter Di Indonesia ... 20

2.5. Kebijakan Moneter Dalam Perekonomian Terbuka... 21

2.5.1. Kebijakan Moneter Pada Nilai Tukar Tetap... 23

2.5.2. Kebijakan Moneter Pada Floating Exchange Rate... 24

2.6. Definisi GDP ... 25

2.7. Inflasi... 26

2.7.2. Pengukuran Laju inflasi... 27 2.7.2.1. Consumer Price Index... 27 2.8. Penelitian Terdahulu... 28 2.9. Kerangka Pemikiran ... 31 2.10. Hipotesis Penelitian... 34 III. METODE PENELITIAN... 34

3.1. Jenis dan Sumber Data ... 35 3.2. Metode Analisis dan Pengolahan Data... 35 3.2.1. Metode Structural Vector Autoregression (SVAR) ... 36 3.2.1.1 Model Restriksi SVAR... 40 3.2.2 Analisis Vector Error Correction Model (VECM) ... 42 3.2.3 Pengujian Pra-Estimasi... 43 3.2.3.1 Uji Stasioneritas Data. ... 43 3.2.3.2 Penentuan Lag Optimal ... 45 3.2.3.3 Uji Stabilitas VAR... 46 3.2.4. Uji Kointegrasi ... 46 3.2.5. Impulse Respon Function (IRF) ... 47 3.2.6. Forecast Error Variance Decomposition (FEVD)... 48 IV. HASIL DAN PEMBAHASAN ... 50 4.1. Gambaran Umum Perekonomian Indonesia... 50 4.1.1. Gambaran Fluktuasi Variabel Makroekonomi ... 52 4.1.1.1. Trend dan Siklikal Variabel Kurs Riil Rupiah

Terhadap Yen dan USD ... 54 4.1.1.2. Trend dan Siklikal Variabel Harga Impor Menurut

Negara Asal Amerika dan Jepang ... 56 4.1.1.3. Trend dan Siklikal Variabel Ekspor Neto Menurut

4.2.2. Lag Optimal... 65 4.2.3. Uji Stabilitas VAR... 68 4.3. Uji Kointegrasi ... 69 4.4. Hasil Penelitian ... 71 4.4.1. IRF... 71 4.4.1.1. Respon Variabel Makroekonomi

Dalam Jalur Transmisi Tidak Langsung ... 73 4.4.1.1.1. Analisis Jangka Pendek ... 73 4.4.1.1.2. Analisis Jangka Panjang ... 79 4.4.1.2. Respon Variabel Makroekonomi

Dalam Jalur Transmisi Langsung... 85 4.4.1.2.1. Analisis Jangka Pendek ... 86 4.4.1.2.2. Analisis Jangka Panjang ... 89 4.4.2. FEVD ... 92 4.4.2.1. Dekomposisi Varians Kurs Pada Jalur

Transmisi Tidak Langsung ... 93 4.4.2.1.1. Analisis Jangka Pendek ... 93 4.4.2.1.2. Analisis Jangka Panjang ... 97 4.4.2.2. Dekomposisi Varians Kurs Pada Jalur

DAFTAR TABEL

Tabel Halaman

4.1. Uji Akar Unit Pada Level ... 63 4.2. Uji Akar Unit Pada First Difference ... 65 4.3. Lag Optimal Model Transmisi Tidak Langsung Jalur Nilai Tukar ... 66 4.4. Lag Optimal Model Transmisi Tidak Langsung Jalur Nilai Tukar ... 66 4.5. Hasil Uji Kointegrasi Pada Jalur Transmisi Tidak Langsung ... 70 4.6. Hasil Uji Kointegrasi Pada Jalur Transmisi Langsung ... 70 Analisis Jangka Pendek... 93 4.7. Dekomposisi Varian Kurs Dollar Per Rupiah Pada Jalur

Transmisi Tidak Langsung ... 96 4.8. Dekomposisi Varian Kurs Yen Per Rupiah Pada Jalur

Transmisi Tidak Langsung ... 96 Analisis Jangka Panjang... 97 4.9. Dekomposisi Varian Kurs Dollar Per Rupiah Pada Jalur

Transmisi Tidak Langsung ... 100 4.10. Dekomposisi Varians Kurs Yen Per Rupiah Pada Jalur

Transmisi Tidak Langsung ... 100 Analisis Jangka Pendek... 100 4.11. Dekomposisi Varian Kurs Dollar Per Rupiah Pada Jalur

Transmisi Langsung ... 104 4.12.Dekomposisi Varian Kurs Yen Per Rupiah Pada Jalur

Transmisi Langsung ... 104 Analisis Jangka Panjang... 104 4.13. Dekomposisi Varian Kurs Dollar Per Rupiah Pada Jalur

Transmisi Langsung ... 108 4.14. Dekomposisi Varian Kurs Yen Per Rupiah Pada Jalur

DAFTAR GAMBAR

Gambar Halaman

1.1. Volatilitas Kurs USD Terhadap Yen Jepang ... 1 1.2. Volatilitas Kurs Rupiah Terhadap USD... 1 1.3. Volatilitas Kurs Rupiah Terhadap Yen Jepang... 2 2.1. Keseimbangan Nilai Tukar Tetap ... 14 2.2. Keseimbangan Kurs Pada Sistem Nilai Tukar Mengambang ... 17 2.3. Skema Mekanisme Transmisi Saluran Nilai Tukar ... 21 2.4. Model Mundell-Flemming ... 22 2.5. Keseimbangan Kurs Lebih Besar Dari Kurs Tetap... 23 2.6. Keseimbangan Kurs Lebih Kecil Dari Kurs Tetap ... 24 2.7. Ekspansi Moneter Dalam Kurs Mengambang ... 25 2.8. Mekanisme Transmisi Kebijakan Moneter Melalui

Jalur Nilai Tukar Dipengaruhi Oleh Shock Yen dan USD ... 33 4.1. Trend dan Siklikal Variabel Kurs Riil Rupiah ... 54 4.2 Trend dan Siklikal Variabel Harga Impor... 56 4.3 Trend dan Siklikal Variabel Ekspor Neto ... 57 4.4 Trend dan Siklikal Variabel Indeks Harga Konsumen

dan Pendapatan Nasional ... 59 4.4 Trend dan Siklikal Variabel Investasi Asing Langsung

dan Suku Bunga ... 60 Analisis Jangka Pendek... 73 4.5. Respon Variabel Makroekonomi Terhadap Shock Dollar Dalam

Jalur Transmisi Tidak Langsung... 75 4.6. Respon Variabel Makroekonomi Terhadap Shock Yen Dalam

Jalur Transmisi Tidak Langsung... 77 Analisis Jangka Panjang... 79 4.7. Respon Variabel Makroekonomi Terhadap Shock Dollar Dalam

Jalur Transmisi Tidak Langsung... 80 4.8. Respon Variabel Makroekonomi Terhadap Shock Yen Dalam

Analisis Jangka Pendek... 86 4.9. Respon Variabel Makroekonomi Terhadap Shock Dollar Dalam Jalur Transmisi Langsung ... 86 4.10. Respon Variabel Makroekonomi Shock Yen Dalam

Jalur Transmisi Langsung ... 89 Analisis Jangka Panjang... 89 4.11. Respon Variabel Makroekonomi Terhadap Shock Dollar Dalam Jalur Transmisi Langsung ... 90 4.12. Respon Variabel Makroekonomi Shock Yen Dalam

Jalur Transmisi Langsung ... 92 Analisis Jangka Pendek... 93 4.13. Dekomposisi Varians Kurs Riil Dollar Per Rupiah

Jalur Transmisi Tidak Langsung... 94 4.14. Dekomposisi Varians Kurs Riil Yen Per Rupiah

Pada Jalur Transmisi Tidak Langsung ... 95 Analisis Jangka Panjang... 97 4.15. Dekomposisi Varians Kurs Riil Dollar Per Rupiah

Jalur Transmisi Tidak Langsung... 97 4.16. Dekomposisi Varians Kurs Riil Yen Per Rupiah

Pada Jalur Transmisi Tidak Langsung ... 98 Analisis Jangka Pendek... 100 4.17. Dekomposisi Varians Kurs Riil Dollar Per Rupiah

Pada Jalur Transmisi Langsung ... 101 4.18. Dekomposisi Varians Kurs Riil Yen Per Rupiah

Pada Jalur Transmisi Langsung ... 103 Analisis Jangka Panjang... 104 4.19. Dekomposisi Varians Kurs Riil Dollar Per Rupiah

Pada Jalur Transmisi Langsung ... 105 4.20. Dekomposisi Varians Kurs Riil Yen Per Rupiah

DAFTAR LAMPIRAN

Nomor Halaman

1. Data Variabel Dalam Logaritma ... 117 2. Uji Non Stasioneritas Pada Level ... 120 3. Uji Non Stasioneritas First Difference ... 122 4. Uji Lag Optimal Jalur Transmisi Tidak Langsung

Shock Dollar ... 124 5. Uji Lag Optimal Jalur Transmisi Tidak Langsung

Shock Yen ... 125 6. Uji Lag Optimal Jalur Transmisi Langsung

Shock Dollar ... 126 7. Uji Lag Optimal Jalur Transmisi Langsung

Shock Yen ... 127 8. Uji Stabilitas VAR Jalur Transmisi Tidak Langsung Shock Dollar... 128 9. Uji Stabilitas VAR Jalur Transmisi Tidak Langsung Shock Yen ... 129 10. Uji Stabilitas VAR Jalur Transmisi Langsung Shock Dollar ... 130 11. Uji Stabilitas VAR Jalur Transmisi Langsung Shock Yen ... 131 12. Estimasi SVAR Jalur Transmisi Tidak Langsung Shock Dollar... 132 13. Estimasi SVAR Jalur Transmisi Tidak Langsung Shock Yen ... 134 14. Estimasi SVAR Jalur Transmisi Langsung Shock Dollar ... 136 15. Estimasi SVAR Jalur Transmisi Langsung Shock Yen ... 137 16. Uji Kointegrasi Jalur Transmisi Tidak Langsung Shock Dollar... 138 17. Uji Kointegrasi Jalur Transmisi Tidak Langsung Shock Yen... 142 18. Uji Kointegrasi Jalur Transmisi Langsung Shock Dollar... 146 19. Uji Kointegrasi Jalur Transmisi Langsung Shock Yen ... 148 20. IRF Jalur Transmisi Tidak Langsung Shock Dollar

Jangka Pendek... 150 21. IRF Jalur Transmisi Tidak Langsung Shock Yen

Jangka Pendek... 154 23.IRF Jalur Transmisi Langsung Shock Yen

Jangka Pendek... 156 24. IRF Jalur Transmisi Tidak Langsung Shock Dollar

Jangka Panjang... 158 25. IRF Jalur Transmisi Tidak Langsung Shock Yen

Jangka Panjang... 159 26. IRF Jalur Transmisi Langsung Shock Dollar

Jangka Panjang... 160 27. IRF Jalur Transmisi Langsung Shock Yen

Jangka Panjang... 161 28.FEVD Jalur Transmisi Tidak Langsung Shock Dollar

Jangka Pendek... 162 29.FEVD Jalur Transmisi Tidak Langsung Shock Yen

Jangka Pendek... 163 30.FEVD Jalur Transmisi Langsung Shock Dollar

Jangka Pendek... 164 31.FEVD Jalur Transmisi Langsung Shock Yen

Jangka Pendek... 165 32.FEVD Jalur Transmisi Tidak Langsung Shock Dollar

Jangka Panjang... 166 33.FEVD Jalur Transmisi Tidak Langsung Shock Yen

Jangka Panjang... 167 34.FEVD Jalur Transmisi Langsung Shock Dollar

Jangka Panjang... 168 35.FEVD Jalur Transmisi Langsung Shock Yen

DAFTAR SINGKATAN

ADF = Augmented Dickey Fuller

AIC = Akaike Information Criterion

CPI = Consumer Price Index

FDI = Foreign Direct Investment

FEVD = Forecast Error Variance Decomposition

GDP = Gross Domestic Product

HQ = Hanan-Quinn Criterion IHI = Indeks Harga Impor IRF = Impulse Response Fuction

OLS = Ordinary Least Square

OPT = Operasi Pasar Terbuka SBI = Sertifikat Bank Indonesia SC = Schwarz Criterion

SVAR = Structural Vector Autoreggression VAR = Vector Autoreggression

I. PENDAHULUAN

1.1 . Latar Belakang

Nilai tukar memiliki peranan yang penting dalam transmisi shock pada perekonomian terbuka kecil, dimana nilai tukar riil dianggap sebagai penyerap

shock (shock absorber) dan sumber dari shock. Shock pada nilai tukar akan berakibat pada inflasi dan output (Csermely dan Vonnak, 2002).

Mekanisme transmisi melalui jalur nilai tukar menekankan bahwa

pergerakan nilai tukar dapat mempengaruhi perkembangan demand dan supply

secara agregat dan selanjutnya akan mempengaruhi output dan harga. Volatilitas kurs USD terhadap Yen dan kurs Rupiah terhadap Yen dan USD dapat disajikan

pada gambar dibawah ini :

[image:30.595.114.518.440.716.2]0 0.005 0.01 0.015 Ja n -9 0 Ja n -9 1 Ja n -9 2 Ja n -9 3 Ja n -9 4 Ja n -9 5 Ja n -9 6 Ja n -9 7 Ja n -9 8 Ja n -9 9 Ja n -0 0 Ja n -0 1 Ja n -0 2 Ja n -0 3 Ja n -0 4 Ja n -0 5 periode ku rs $/Y

Gambar 1.1. Volatilitas Kurs USD Terhadap Yen Jepang

0 0.0001 0.0002 0.0003 0.0004 0.0005 0.0006 Ja n -9 0 Ja n -9 1 Ja n -9 2 Ja n -9 3 Ja n -9 4 Ja n -9 5 Ja n -9 6 Ja n -9 7 Ja n -9 8 Ja n -9 9 Ja n -0 0 Ja n -0 1 Ja n -0 2 Ja n -0 3 Ja n -0 4 Ja n -0 5 periode ku rs $/Rp

0 0.02 0.04 0.06 0.08 0.1 J a n-90 J a n-91 J a n-92 J a n-93 J a n-94 J a n-95 J a n-96 J a n-97 J a n-98 J a n-99 J a n-00 J a n-01 J a n-02 J a n-03 J a n-04 J a n-05 periode ku rs Y/Rp

Gambar 1.3. Volatilitas Kurs Rupiah Terhadap Yen Jepang

Berdasarkan gambar diatas kurs USD terhadap Yen Jepang cenderung

berfluktuasi dari waktu kewaktu, sementara itu Rupiah relatif lebih berfluktuasi

terhadap mata uang asing (USD dan Yen) pasca penerapan sistem nilai tukar

mengambang bebas dibandingkan dengan sistem mengambang terkendali.

Amerika dan Jepang merupakan negara mitra dagang utama Indonesia

sehingga kestabilan nilai tukar Rupiah terhadap kedua negara tersebut sangatlah

penting. Berdasarkan data BPS dari tahun 1990-2005, Amerika Serikat dan

Jepang merupakan pangsa pasar ekspor dan impor yang besar dan potensial bagi

Indonesia. Sementara itu, berdasarkan data tahunan IMF, Amerika Serikat

merupakan pasar ekspor terbesar dan sumber utama investasi asing bagi negara

ASEAN 6 (Brunei, Indonesia, Malaysia, Filipina, Singapura, Filipina, Thailand).

Pada tahun 1995 proporsi ekspor ASEAN 6 ke Amerika Serikat lebih besar

dibandingkan dengan proporsi ekspor ke Jepang. Barang-barang yang diekspor

oleh Amerika Serikat adalah minyak bumi, karet, gula, timah, tekstil, garmen dan

Jepang juga merupakan pasar potensial ekspor bagi negara ASEAN 6

termasuk Indonesia, namun pangsa pasar ke Jepang pada tahun 1995 mengalami

penurunan. Ekspor negara-negara ASEAN 6 ke Jepang berupa sumber daya alam

dan sumber daya mineral dan impor negara ASEAN 6 dari Jepang berupa capital-intensive manufacture seperti mesin-mesin.

Besar kecilnya pergerakan nilai tukar tergantung pada sistem nilai tukar

yang dianut oleh suatu negara. Indonesia mengalami tiga rezim sistem nilai tukar

yaitu sistem nilai tukar tetap, nilai tukar mengambang terkendali dan nilai tukar

mengambang bebas. Sistem nilai tukar tetap telah ditinggalkan oleh pemerintah

Indonesia sejak November 1978 kemudian berganti dengan sistem mengambang

terkendali sampai dengan 13 Agustus 1997 dan pada tanggal 14 Agustus 1997

berganti menjadi sistem nilai tukar mengambang bebas terkait dengan krisis

ekonomi yang terjadi di Indonesia.

Dalam sistem nilai tukar mengambang terkendali (managed floating exchange rate system), pemerintah memberikan kebebasan kepada pasar untuk menentukan keseimbangan kurs nominal tetapi dalam hal ini pemerintah melalui

otoritas moneter tetap melakukan mekanisme pengontrolan untuk membatasi

fluktuasi nilai Rupiah apabila sudah melewati batas band yang sudah ditetapkan. Sementara itu dalam sistem nilai tukar mengambang bebas, nilai tukar dibiarkan

bergerak sesuai dengan permintaan dan penawaran yang terjadi di pasar. Bank

Sentral dapat saja melakukan intervensi di pasar valuta asing, yaitu dengan cara

menjual devisa apabila terjadi kelebihan permintaan atau membeli devisa apabila

berlebihan di pasar. Akan tetapi intervensi yang terjadi tidak diarahkan untuk

mencapai target tingkat nilai tukar tertentu atau dalam kisaran tertentu.

Dengan semakin terbukanya perekonomian Indonesia dengan negara-negara

lain di dunia, maka kita tidak dapat mengabaikan pengaruh yang berasal dari luar

negeri baik pengaruh positif maupun negatif terhadap perekonomian dalam

negeri. Gejolak pada perekonomian suatu negara di dunia, khususnya pada

perekonomian yang memiliki pengaruh yang kuat dalam ekonomi dunia,

sebagaimana ekonomi Amerika Serikat dan Jepang, akan mempengaruhi

perekonomian negara lain khususnya pada perekonomian terbuka kecil yang

kurang memiliki pengaruh dalam ekonomi dunia seperti Indonesia. Telah banyak

penelitian tentang nilai tukar, tetapi studi mengenai guncangan kurs Dollar dan

Yen Jepang terhadap Rupiah dalam mekanisme transmisi kebijakan moneter di

Indonesia masih relatif terbatas. Hal inilah yang melatarbelakangi penulis dalam

melakukan penelitian.

1.2 . Perumusan Masalah

Dalam era perekonomian global, interaksi ekonomi antarnegara merupakan

salah satu aspek penting dari perkembangan ekonomi suatu negara yang semakin

terbuka. Dengan semakin besarnya keterkaitan antarnegara, maka semakin

terbuka pula perekonomian negara yang bersangkutan, hal tersebut dapat

tercermin pada peningkatan transaksi perdagangan dan arus dana antar negara.

Keterbukaan ekonomi suatu negara akan membawa konsekuensi pada

moneternya. Kebijakan moneter yang diterapkan pada suatu perekonomian suatu

negara tergantung pada sistem nilai tukar yang dianut oleh negara tersebut.

Di Indonesia terdapat pergantian penggunaan sistem nilai tukar dari sistem

nilai tukar mengambang terkendali menjadi sistem nilai tukar mengambang bebas,

yang disesuaikan dengan kondisi perekonomian di dalam negeri. Melalui

penerapan sistem nilai tukar mengambang bebas, aliran dana dari luar negeri akan

mempengaruhi nilai tukar secara langsung dan tidak langsung.

Dalam tulisan ini akan dibahas mekanisme transmisi melalui jalur nilai

tukar yang dipengaruhi oleh shock yang berasal dari fluktuasi kurs Rupiah terhadap Yen dan USD. Terdapat dua jalur nilai tukar dari kebijakan moneter

yang akan ditransmisikan kepada sektor riil. Jalur pertama disebut dengan efek

nilai tukar secara langsung, dimana kebijakan moneter akan secara langsung

mempengaruhi harga. Sedangkan jalur kedua disebut sebagai efek nilai tukar

secara tidak langsung, dimana kebijakan moneter mempengaruhi harga dengan

cara mempengaruhi output gap yang nantinya akan membuat tingkat harga berubah (Warjiyo, 2004). Dengan adanya pengaruh shock yang berasal dari Jepang dan Amerika Serikat melalui fluktuasi mata uang kedua negara tersebut,

maka hal tersebut tentu saja akan memberikan dampak kepada perekonomian

Indonesia yang menganut perekonomian terbuka. Penelitian ini memasukkan

dummy krisis untuk menganalisis pengaruh shock yang berasal dari fluktuasi Yen dan USD terhadap Rupiah serta mengamati negara manakah yang memberikan

Dollar dalam mekanisme transmisi kebijakan moneter melalui jalur nilai tukar,

serta kontribusi dari variabel makroekonomi terhadap guncangan kurs baik

melalui jalur langsung maupun tidak langsung?

Secara singkat perumusan masalah dalam penulisan ini yaitu:

1) Bagaimanakah pengaruh shock yang berasal dari kurs Yen dan USD terhadap Rupiah serta negara manakah yang memberikan pengaruh shock

yang kuat terhadap kurs riil Rupiah?

2) Bagaimanakah respon variabel makroekonomi akibat dari adanya shock

kurs Yen dan USD dalam mekanisme transmisi kebijakan moneter melalui

jalur nilai tukar?

3) Bagaimana kontribusi dari variabel makroekonomi terhadap shock kurs baik melalui jalur kurs langsung maupun tidak langsung?

1.3 . Tujuan Penulisan

Penelitian ini bertujuan untuk:

1) Menganalisa pengaruh yang berasal shock kurs Yen dan USD terhadap Rupiah serta mengetahui negara mana yang memberikan pengaruh shock

yang kuat terhadap kurs riil Rupiah;

2) Menganalisa respon variabel makroekonomi akibat dari adanya shock kurs dalam mekanisme transmisi kebijakan moneter melalui jalur nilai tukar;

3) Menganalisis dan mengidentifikasi peranan kontribusi variabel

makroekonomi terhadap variabilitas kurs baik melalui jalur kurs langsung

1.4. Manfaat Penulisan

Manfaat pada penelitian ini adalah sebagai berikut:

1) Memberikan gambaran yang jelas mengenai besarnya pengaruh negara lain

pada perekonomian Indonesia, khususnya Jepang dan Amerika Serikat;

2) Sebagai bahan referensi bagi pembaca dan informasi bagi peneliti lainnya

yang dapat digunakan dalam penelitian yang lebih lanjut;

3) Sebagai bahan pertimbangan pemerintah dalam menentukan kebijakan

moneter pada perekonomian Indonesia;

4) Sebagai sarana pembelajaran bagi penulis dalam memahami kondisi

II. TINJAUAN PUSTAKA DAN KERANGKA PEMIKIRAN

2.1. Teori Nilai Tukar 2.1.1. Definisi Nilai Tukar

Nilai tukar merupakan salah satu variabel terpenting dalam perekonomian

terbuka disamping variabel ekonomi lainnya seperti suku bunga, harga, neraca

transaksi berjalan (selisih nilai ekspor dengan impor), neraca pembayaran

(balance of payment), serta variabel lainnya. Nilai tukar (exchange rate) atau kurs adalah harga satu mata uang suatu negara terhadap mata uang negara lain

(Krugman dan Obsfelt, 1999).

Nilai Tukar nominal adalah harga relatif dari mata uang dua negara

(Mankiw, 2000). Menurut Simorangkir dan Suseno (2005), jika nilai tukar (NT)

didefinisikan sebagai nilai valuta asing terhadap Rupiah dapat diformulasikan

sebagai berikut:

NTUSD/IDR = Dollar Amerika yang diperlukan untuk membeli satu Rupiah,

NTYEN/IDR = Yen yang diperlukan untuk membeli satu Rupiah

Dalam hal ini, apabila NT meningkat maka berarti Rupiah mengalami apresiasi,

sedangkan jika NT menurun maka Rupiah akan mengalami depresiasi. Nilai tukar

riil adalah nilai tukar nominal yang sudah dikoreksi dengan harga relatif yaitu

harga-harga didalam negeri dibandingkan dengan harga-harga diluar negeri. Nilai

tukar riil dapat dihitung dengan menggunakan rumus dibawah ini:

Q = S

*

P P

dimana Q adalah nilai tukar riil, S adalah nilai tukar nominal, P adalah tingkat harga domestik dan P* adalah tingkat harga di luar negeri. Pengukuran nilai tukar riil suatu negara terhadap mitra dagangnya juga memperhitungkan laju inflasi dan

nilai tukar dari masing-masing negara tersebut.

2.1.2. Faktor-faktor yang Mempengaruhi Perubahan Nilai Tukar

Perubahan nilai tukar dalam jangka panjang dipengaruhi oleh beberapa

faktor, yaitu: harga relatif, tarif dan kuota, preferensi terhadap barang domestik

dibandingkan dengan barang luar negeri dan produktivitas (Mishkin, 2001).

Menurut Simorangkir dan Suseno (2005), terdapat tiga faktor utama yang

mempengaruhi permintaan valuta asing. Pertama, faktor pembayaran impor. Semakin tinggi impor barang dan jasa, maka semakin besar permintaan terhadap

valuta asing sehingga nilai tukar cenderung melemah. Sebaliknya, jika impor

menurun, maka permintaan valuta asing menurun sehingga mendorong

menguatnya nilai tukar dengan asumsi faktor-faktor lain tidak berubah (ceteris paribus). Asumsi ini berlaku juga untuk aliran modal keluar/masuk dan ekspor.

Kedua, faktor aliran modal keluar (capital outflow). Semakin besar aliran modal keluar, maka semakin besar permintaan valuta asing dan akhirnya akan

memperlemah nilai tukar. Aliran modal keluar meliputi pembayaran hutang

penduduk Indonesia (baik swasta dan pemerintah) dan penempatan dana

terhadap valuta sehingga memperlemah nilai tukar mata uang lokal terhadap mata

uang asing.

Penawaran valuta asing dipengaruhi oleh dua faktor utama. Pertama,

faktor penerimaan hasil ekspor. Semakin besar volume penerimaan ekspor barang

dan jasa, maka semakin besar jumlah valuta asing yang dimiliki oleh suatu negara

sehingga akan membuat nilai tukar mata uang domestik terhadap mata uang asing

cenderung mengalami apresiasi. Kedua, faktor aliran modal masuk (capital inflow). Semakin besar aliran modal masuk, maka nilai tukar akan cenderung semakin menguat. Aliran modal masuk tersebut dapat berupa penerimaan hutang

luar negeri, penempatan dana jangka pendek oleh pihak asing (portofolio investment) dan investasi langsung pihak asing (foreign direct investment).

2.2. Sistem Nilai Tukar

Pada umumnya, kebijakan nilai tukar suatu negara diarahkan untuk

mendukung neraca pembayaran dan/atau membantu efektivitas kebijakan

moneter. Penetapan nilai tukar yang overvalued dapat mengakibatkan barang-barang ekspor menjadi lebih mahal di luar negeri dan barang-barang-barang-barang impor

menjadi lebih murah dan akhirnya neraca perdagangan menjadi memburuk.

Dalam kaitannya dengan kebijakan moneter, depresiasi nilai tukar yang

berlebihan dapat mengakibatkan tingginya laju inflasi sehingga dapat menganggu

tujuan akhir kebijakan moneter untuk memelihara stabilitas harga. Sehubungan

dengan hal tersebut, maka kebijakan nilai tukar yang tepat merupakan salah satu

Sejalan dengan tujuan kebijakan nilai tukar, maka dikenal berbagai jenis

sistem nilai tukar yang digunakan suatu negara khususnya setelah runtuhnya

sistem nilai tukar Bretton Woods. Berdasarkan perkembangan terakhir, terdapat kecenderungan negara-negara dunia menggunakan sistem nilai tukar

mengambang. Namun, masih terdapat beberapa negara yang menggunakan sistem

nilai tukar tetap ataupun variasi dari sistem nilai tukar mengambang dengan

sistem nilai tukar tetap. Corden (2002) mengklasifikasikan sistem nilai tukar

menjadi tiga kelompok, yaitu: 1) sistem nilai tukar tetap murni (Absolutely fixed rate regime), 2) sistem nilai tukar mengambang murni (Pure floating regime), 3) sistem nilai tukar tetap tetapi dapat disesuaikan (Fixed But Adjustable Rate/FBAR) yang merupakan kombinasi sistem nilai tukar tetap dan mengambang. Selanjutnya

terdapat beberapa jenis sistem nilai tukar yang merupakan kombinasi dari ketiga

sistem nilai tukar tersebut. Diantara sistem nilai tukar mengambang murni dengan

FBAR terdapat tiga jenis sistem nilai, yaitu i) pegged, ii) target zone (band), iii)

managed floating. Sementara itu crawling pegged dapat dibagi menjadi dua jenis lagi, yaitu active (pre-announced) dan passive crawling pegged.

2.3. Sistem Nilai Tukar di Indonesia

Indonesia telah mengimplementasikan sistem nilai tukar yang

berbeda-beda dalam periode tiga dekade terakhir. Tahun 1960-an rezim nilai tukar yang

dianut Indonesia adalah multiple exchange rate system. Sejak Agustus 1971 sampai dengan November 1978 Indonesia menganut fixed exchange rate system. Selanjutnya setelah November 1978 sampai September 1992 Indonesia menganut

1997 Indonesia menganut Managed Floating dengan crawling band system. Terakhir sejak tanggal 14 Agustus 1997 hingga saat ini BI mengubah arah

kebijakan menjadi free floating/flexible system hal tersebut berkaitan dengan terjadinya currency turmoil dan keterbatasan cadangan devisa yang dimiliki BI (Kurniati dan Hardiyanto, 1999).

2.3.1. Sistem Nilai Tukar Tetap (Fixed Exchange Rate System)

Pada sistem nilai tukar tetap nilai tukar mata uang suatu negara ditetapkan

secara tetap dengan mata uang asing tertentu. Dengan penetapan nilai tukar secara

tetap, terdapat kemungkinan nilai tukar yang ditetapkan terlalu tinggi ( over-valued) atau terlalu rendah (under-valued) dari nilai yang sebenarnya. Terdapat dua penyebab utama suatu negara meninggalkan sistem ini yaitu:

Pertama, dapat menganggu neraca perdagangan. Dengan menerapkan sistem nilai tukar tetap, maka nilai mata uang domestik akan dapat lebih mahal

dibandingkan dengan nilai sebenarnya. Kondisi ini dapat mengakibatkan

barang-barang ekspor suatu negara menjadi lebih mahal di luar negeri dan akan

mengurangi daya kompetisi dan selanjutnya akan menurunkan volume ekspor.

Disisi impor, nilai tukar yang over-valued mengakibatkan harga barang-barang impor menjadi lebih murah dan impor dapat meningkat. Secara keseluruhan nilai

tukar yang over-valued akan memperburuk neraca perdagangan suatu negara.

Kedua, ketidakcukupan cadangan devisa untuk mempertahankan nilai tukar ini. Negara-negara yang memiliki cadangan devisa sedikit akan rentan

yang cukup untuk mengintervensi ke pasar valas dalam mempertahankan nilai

tukar. (Simorangkir dan Suseno, 2005).

Indonesia menganut sistem nilai tukar tetap sejak Agustus tahun 1971

sampai dengan November 1978. Penerapan sistem nilai tukar tetap ini

memberikan kestabilan dari waktu ke waktu namun memerlukan cadangan devisa

dalam jumlah yang besar untuk melakukan intervensi. Pada sistem nilai tukar

tetap ini, dengan sistem kontrol devisa dan masih belum berkembangnya lembaga

keuangan khususnya pasar valas, volume transaksi devisa yang terjadi masih

relatif kecil.

Pada rezim sistem nilai tukar ini pemerintah mem-peg-kan Rupiah terhadap Dollar Amerika, dimana penentuan nilai tukar mutlak dilakukan oleh

pemerintah atas dasar nilai tukar riil dan BI memiliki wewenang penuh dalam

mengawasi transaksi devisa. Untuk menjaga kestabilan nilai tukar pada level yang

telah ditetapkan, BI melakukan intervensi aktif di pasar valas. Untuk menghindari

nilai tukar yang over-valued yang dapat mengurangi daya saing produk-produk ekspor di pasar internasional, pemerintah melakukan devaluasi mata uang

sebanyak tiga kali, yaitu pada tanggal 17 April 1970 dengan kurs sebesar Rp

378/USD, 23 Agustus 1971 dengan kurs sebesar Rp 415/USD dan 15 November

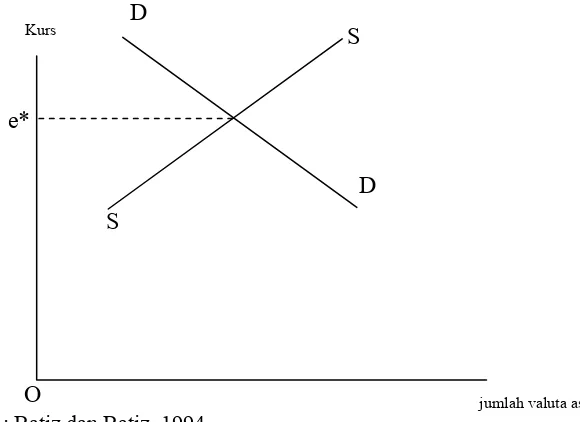

Gambar 2.1. Keseimbangan Nilai Tukar Tetap

Gambar 2.1 (a) mengasumsikan bahwa pemerintah menetapkan kurs

sebesar e dibawah keseimbangan pasar (under-valued) sebesar e*. Pada kondisi ini jumlah permintaan valas melebihi jumlah penawarannya atau dengan kata lain

terjadi kelebihan permintaan (excess demand) valas sebesar D – S. Kelebihan permintaan ini akan dipenuhi oleh bank sentral melalui penjualan valas pada

sektor privat untuk mencegah kurs bergerak diatas level yang telah ditetapkan. Hal tersebut menyebabkan bank sentral kehilangan sejumlah cadangan internasional

sebesar D – S. Dalam rezim nilai tukar tetap, Bank Sentral harus memiliki

cadangan internasional untuk menjaga kurs pada level yang telah ditetapkan. (Batiz dan Batiz, 1994)

Gambar 2.2 (b) mengasumsikan bahwa pemerintah menetapkan kurs

sebesar e diatas keseimbangan pasar (over-valued) sebesar e*. Pada kondisi ini terjadi kelebihan penawaran kurs (excess supply) sebesar S – D. Kelebihan penawaran valas oleh privat sektor akan dibeli oleh bank sentral untuk mencegah

S S

D

e*

O S

S

jumlah valuta asing

D e

D

D

Kurs Kurs

jumlah valuta asing

S D

e e*

O

D

S

Sumber: Batiz dan Batiz, 1994

supaya kurs tidak bergerak dibawah level yang telah ditetapkan. (Batiz dan Batiz,

1994)

2.3.2. Sistem Nilai Tukar Mengambang Terkendali (Managed Floating Exchange Rate System)

Menurut Simorangkir dan Suseno (2005), suatu negara menerapkan nilai

tukar mengambang terkendali apabila bank sentral melakukan intervensi di pasar

valuta asing tetapi tidak ada komitmen untuk mempertahankan nilai tukar pada

tingkat tertentu atau pada suatu batasan target (target zone). Tujuan dari intervensi tersebut adalah untuk menstabilkan pergerakan nilai tukar secara berkala atau

setidaknya mengurangi tingkat volatilitas pada tingkat moderat, serta mencegah

pergerakan nilai yang terlalu besar.

Keuntungan dari sistem ini adalah pembuat kebijakan mendapat kebebasan

untuk menggunakan intervensi atau kebijakan lain, seperti suku bunga, untuk

mencapai nilai tukar yang diharapkan sesuai dengan kebutuhan ekonomi tanpa

harus kehilangan kredibilitas. Akan tetapi, kelemahan dari sistem ini dapat

mendorong kegiatan spekulasi dan (jika) bank sentral atau pemerintah tidak

mempunyai cadangan devisa yang cukup, dapat mengakibatkan ambruknya sistem

nilai tukar ini.

Sistem nilai tukar mengambang terkendali ini diberlakukan di Indonesia

sejak November 1978 sampai 13 Agustus 1997. Dalam pelaksanaannya, sistem ini

memiliki esensi yang berbeda-beda sesuai dengan karakteristik perekonomian

pada saat itu dan berhubungan erat dengan seberapa besar BI mengendalikan nilai

Pada sistem ini, nilai tukar akan diupayakan untuk berada dalam kisaran

tertentu yang diputuskan oleh otoritas moneter. Dalam mempertahankan nilai

tukar efektif, nilai tukar dari waktu ke waktu disesuaikan dengan selisih inflasi

antara Indonesia dengan sekeranjang mata uang negara-negara mitra dagang

utama dan kompetitor Indonesia, sehingga perkembangan nilai tukar Rupiah

mudah diprediksi dan relatif stabil. Dalam menjaga kestabilan nilai Rupiah

pemerintah melakukan intervensi apabila kurs mengalami fluktuasi melebihi batas

atas atau batas bawah dari selisih atau spread tertentu. Kebijakan sistem nilai tukar ini diimplementasikan bersamaan dengan adanya devaluasi Rupiah pada

tahun 1978 sebesar 33.6%.

Fleksibilitas nilai tukar semakin ditingkatkan melalui penerapan kebijakan

nilai tukar crawling band sejak tahun 1992 sampai dengan Agustus 1997. Peningkatan fleksibilitas nilai tukar melalui pelebaran rentang intervensi telah

memberikan keleluasaan kepada BI dalam melaksanakan kebijakan moneter dan

mendorong berkembangnya pasar valas dalam negeri.

2.3.3. Sistem Nilai Tukar Mengambang Bebas (Free Floating Exchange Rate System)

Dalam sistem nilai tukar ini, mekanisme penetapan nilai mata uang

domestik terhadap mata uang asing ditentukan oleh mekanisme pasar. Besarnya

nilai tukar ini juga dipengaruhi oleh perilaku penjual dan pembeli khususnya para

spekulan. Dengan demikian, pada sistem ini nilai mata uang akan dapat berubah

setiap saat tergantung dari permintaan dan penawaran mata uang domestik relatif

Bank Sentral tidak menargetkan besarnya nilai tukar dan tidak melakukan

intervensi langsung ke pasar valuta asing. Sistem nilai tukar ini banyak dianut

oleh negara-negara di dunia. Hal tersebut dikarenakan sistem ini memiliki

beberapa keuntungan, yaitu: Pertama, sistem ini memungkinkan suatu negara mengisolasikan kebijakan ekonomi makronya dari dampak kebijakan dari luar

sehingga suatu negara mempunyai kebebasan untuk mengeluarkan kebijakan yang

independen. Kedua, sistem ini tidak memerlukan cadangan devisa yang besar karena tidak ada kewajiban untuk mempertahankan nilai tukar. Tetapi sistem ini

juga memiliki kelemahan, yaitu penetapan nilai tukar berdasarkan pasar dapat

mengakibatkan nilai tukar berfluktuasi. Depresiasi nilai tukar dapat

mengakibatkan peningkatan harga barang-barang impor dan pada akhirnya akan

memicu inflasi di dalam negeri (Simorangkir dan Suseno, 2005).

Sumber : Batiz dan Batiz, 1994

S

D

O jumlah valuta asing

Kurs

[image:46.595.149.439.453.664.2]e*

Gambar 2.2 Keseimbangan Kurs Pada Sistem Nilai Tukar Mengambang D

Gambar 2.2 mengasumsikan hanya ada dua mata uang yaitu mata uang

domestik dan mata uang asing dan tidak ada intervensi yang sistematis dari

pemerintah dalam pasar valuta asing. Jumlah permintaan valas sektor privat

ditunjukkan oleh kurva DD sementara SS menunjukkan penawaran valas dan e*

adalah keseimbangan kurs dalam sistem nilai tukar mengambang yang ditentukan

oleh mekanisme pasar.

Pemberlakuan sistem nilai tukar mengambang bebas di Indonesia mulai

tanggal 14 Agustus 1997 yang terkait dengan semakin terkurasnya cadangan

devisa negara akibat dari depresiasi nilai tukar Rupiah terhadap Dollar Amerika

yang berawal dari adanya tekanan yang berasal dari adanya serangan spekulasi

terhadap mata uang Baht Thailand yang kemudian berdampak menjalar

(contagion efffect) ke mata uang Indonesia (Warjiyo, 2004).

Melemahnya nilai tukar Rupiah telah mendorong investor asing menarik

dananya pada waktu yang bersamaan dari Indonesia yang diinvestasikan dalam

bentuk portofolio surat-surat berharga seperti commercial papers, promisorry notes, dan medium-term notes maupun saham dan obligasi. Kepanikan mulai terjadi lagi di pasar valas terutama karena perusahaan dan bank-bank di dalam

negeri ingin memborong devisa untuk membayar atau melindungi kewajiban luar

negerinya dari resiko nilai tukar. Akibatnya nilai tukar Rupiah semakin merosot

hingga pernah mencapai tingkat terendah sekitar Rp15.000 per Dollar AS pada

awal tahun 1998.

Dalam menghadapi tekanan yang begitu besar terhadap melemahnya nilai

terkendali yang berlaku pada waktu itu, melakukan intervensi di pasar valas untuk

mempertahankan nilai tukar pada kisaran yang telah ditetapkan. Demikian

besarnya pembelian valas di pasar mengharuskan BI menyelamatkan jumlah

cadangan devisa yang tersedia dengan tetap berupaya menstabilkan Rupiah, antara

lain dengan memperlebar kisaran intervensi nilai tukar Rupiah dan terus

mengendalikan likuiditas di pasar.

Sementara itu, tekanan Rupiah yang sangat kuat dan demikian cepat

terhadap melemahnya nilai tukar Rupiah yang disertai dengan penurunan devisa

dalam jumlah yang cukup besar akhirnya memaksa pemerintah untuk mengubah

sistem nilai tukar yang berlaku dari sistem kebijakan nilai tukar mengambang

terkendali menjadi sistem nilai tukar mengambang bebas.

2.4. Mekanisme Transmisi Kebijakan Moneter

Menurut Warjiyo (2004), mekanisme transmisi kebijakan moneter pada

dasarnya menggambarkan bagaimana kebijakan moneter yang ditempuh bank

sentral mempengaruhi berbagai aktivitas ekonomi dan keuangan sehingga pada

akhirnya dapat mencapai tujuan akhir yang ditetapkan. Mekanisme transmisi

moneter dimulai dari tindakan bank sentral dengan menggunakan instrumen

moneter, apakah OPT (Operasi Pasar Terbuka) atau yang lain, dalam

melaksanakan kebijakan moneternya. Tindakan itu kemudian berpengaruh pada

aktivitas ekonomi dan keuangan melalui berbagai saluran transmisi kebijakan

moneter yaitu saluran uang, kredit, suku bunga, nilai tukar, harga aset, dan

Pada perekonomian terbuka, perkembangan ekonomi dan keuangan di

suatu negara akan dipengaruhi pula oleh perkembangan ekonomi dan keuangan di

negara lain yang terjadi antara lain melalui perubahan nilai tukar, volume ekspor

dan impor, atau besarnya arus dana yang masuk dan keluar dari negara yang

bersangkutan. Pada kondisi demikian, peranan saluran lain seperti nilai tukar,

suku bunga, dan kredit menjadi semakin penting dalam transmisi kebijakan

moneter. Peranan saluran harga aset lainnya, seperti obligasi dan saham, dan

saluran ekspektasi juga semakin diperhatikan. Secara spesifik, Taylor (1995)

menyatakan bahwa mekanisme transmisi kebijakan moneter adalah ”the process through monetary policy decisions are transmitted into changes in real GDP and inflation”.

2.4.1. Saluran Nilai Tukar Pada Transmisi Kebijakan Moneter Di Indonesia

Saluran nilai tukar (exchange rate channel) menekankan pada pentingnya pengaruh perubahan harga aset finansial terhadap berbagai aktivitas ekonomi.

Dalam kaitan ini, pentingnya saluran nilai tukar dalam transmisi kebijakan

moneter terletak pada pengaruh aset finansial dalam bentuk valuta asing yang

timbul dari kegiatan ekonomi suatu negara dengan negara lain. Pengaruhnya tidak

saja terjadi pada perubahan nilai tukar, tetapi juga pada besarnya aliran dana

masuk dan keluar suatu negara yang terjadi karena aktivas perdagangan luar

negeri maupun aliran modal investasi dalam neraca pembayaran. Selanjutnya

perkembangan nilai tukar dan aliran dana luar negeri tersebut akan berpengaruh

devisa bebas, maka semakin besar pula pengaruh nilai tukar dan aliran modal luar

negeri tersebut. Secara jelas, mekanisme transmisi kebijakan moneter melalui

saluran nilai tukar dapat dilihat melalui skema dibawah ini :

[image:50.595.111.520.183.365.2]Sumber : Warjiyo, 2004

Gambar 2.3. Skema Mekanisme Transmisi Saluran Nilai Tukar

2.5. Kebijakan Moneter Dalam Perekonomian Terbuka

Dalam model Mundell-Flemming dengan asumsi bahwa perekonomian

yang sedang dipelajari adalah perekonomian terbuka kecil dengan mobilitas

modal sempurna. Hal tersebut berimplikasi bahwa perekonomian ini merupakan

bagian kecil dari pasar dunia dan dengan sendirinya hanya memiliki dampak yang

tidak berarti pada tingkat suku bunga dunia atau dengan kata lain suku bunga

domestik ditentukan oleh suku bunga dunia. Perekonomian tersebut dapat

meminjam atau memberi pinjaman sebanyak yang negara tersebut inginkan di

pasar keuangan dunia tanpa mempengaruhi tingkat bunga dunia.

Kebijakan Moneter

Perbedaan Suku Bunga DN-LN

Aliran Modal LN& Supply-Demand

Valas

Nilai Tukar

Resiko Perbedaan Suku Bunga DN-LN

Harga-harga Traded Goods

Ekspor Neto PDB Output Gap PDB

Sumber : Mankiw, 2000

Gambar 2.4. Model Mundell-Flemming

Berdasarkan model ini, perekonomian terbuka kecil dengan mobilitas

modal sempurna dapat dijelaskan dengan dua persamaan berikut :

IS : Y = C(Y-T) + I(r*) + G + NX(e) (2.1)

LM : M/P = L(r*, Y) (2.2)

Persamaan pertama menjelaskan keseimbangan di pasar barang, dan

persamaan kedua menjelaskan keseimbangan di pasar uang. Variabel eksogen

adalah kebijakan fiskal G dan T, kebijakan moneter M, tingkat harga P, dan

tingkat bunga dunia r*. Variabel endogen adalah pendapatan Y dan kurs e.

Equilibrium atau keseimbangan untuk perekonomian terjadi pada saat IS dan LM

berpotongan. Perpotongan ini menunjukkan bahwa pasar barang dan pasar uang

berada dalam keseimbangan. Kurs Equilibrium

Pendapatan Equilibrium

Y

IS LM

Pendapatan, output, Y Kurs, e

2.5.1. Kebijakan Moneter Pada Fixed Exchange Rates

Dalam perekonomian terbuka dengan sistem kurs tetap (fixed exchange rate), bank sentral siap untuk menjual atau membeli mata uang domestik untuk mata uang asing pada harga yang telah ditetapkan sebelumnya. Pada sistem ini,

penawaran uang menyesuaikan dengan kurs yang berlaku. Apabila keseimbangan

penawaran dan permintaan uang terjadi pada nilai kurs diatas kurs yang

ditetapkan, maka bank sentral akan menaikkan pernawaran uang sampai akhirnya

kurs kembali pada level yang telah ditetapkan.

Gambar 2.5. Keseimbangan Kurs Lebih Besar dari Kurs Tetap

Peningkatan penawaran uang ini akan mendorong kurva LM ke kanan

sehingga nantinya akan menurunkan kurs (Gambar 2.5). Sementara itu jika

keseimbangan penawaran dan permintaan uang terjadi pada nilai kurs dibawah

kurs yang ditentukan (Gambar 2.6), maka bank sentral akan menyesuaikan dengan

menurunkan jumlah penawaran sehingga kurs akan naik. Hal ini akan terus

berlangsung sampai nilai kurs akan kembali pada level yang telah ditentukan. Output,Y

IS LM2 LM1

Equilibrium Kurs

e1

e

Kurs Tetap

Kurs, e

Penurunan penawaran ini akan menggeser kurva LM ke kiri dan menaikkan nilai

kurs.

Gambar 2.6. Keseimbangan Kurs Lebih Kecil Kurs Tetap

2.5.2. Kebijakan Moneter Dalam Floating Exchange Rates

Pada perekonomian terbuka dengan sistem nilai tukar mengambang

(floating exchange rates), kurs dibiarkan berfluktuasi dengan bebas sesuai dengan permintaan dan penawaran di pasar. Jika bank sentral menaikkan jumlah uang

beredar (ekspansi moneter) dan harga diasumsikan tetap, maka kenaikan dalam

penawaran uang atau jumlah uang beredar akan meningkatkan keseimbangan

uang riil. Kenaikan dalam keseimbangan uang riil akan menggeser kurva LM ke

kanan, maka kenaikan dalam penawaran uang akan menaikkan pendapatan dan

menurunkan kurs. Untuk lebih jelasnya dapat dilihat dalam Gambar 2.7 di bawah

ini:

Output,Y IS

LM1 LM2

Equilibrium Kurs

e

e1

Kurs Tetap

Kurs, e

Gambar 2.7. Ekspansi Moneter Dalam Kurs Mengambang

Dalam perekonomian terbuka kecil, tingkat bunga ditetapkan oleh tingkat

bunga dunia, maka kenaikan dalam penawaran uang akan menekan tingkat bunga

domestik untuk turun sehingga akan terjadi aliran modal keluar karena investor

akan merasa diuntungkan apabila menanamkan modalnya di luar negeri. Aliran

modal keluar ini akan meningkatkan penawaran mata uang domestik atau terjadi

excess supply mata uang domestik di pasar valas, sehingga akan membuat nilai tukar terdepresiasi. Penurunan kurs ini akan membuat barang-barang domestik

relatif lebih mahal dibandingkan dengan barang-barang luar negeri sehingga akan

mendorong ekspor yang nantinya akan meningkatkan nilai ekspor bersih dan pada

akhirnya output akan meningkat.

2.6. Definisi GDP

Menurut Lipsey (1995), Gross Domestic Product (GDP) atau disebut juga dengan Produk Domestik Bruto (PDB) adalah pendapatan nasional yang diukur

Output,Y IS

LM2 LM1

e1

e2

Kurs, e

menurut pendekatan output; sama dengan jumlah semua nilai tambah pada perekonomian, atau sama dengan nilai semua barang jadi yang dihasilkan pada

perekonomian. Sedangkan apabila dihitung dari sisi pengeluaran adalah jumlah

pengeluaran konsumsi, investasi, pengeluaran pemerintah dan ekspor-impor.

GDP dikategorikan menjadi dua, yaitu nominal dan riil. Dikatakan GDP

nominal apabila GDP total yang dinilai pada harga-harga sekarang. Sedangkan

GDP yang dinilai pada harga-harga periode dasarnya disebut GDP riil, sering

disebut sebagai pendapatan nasional riil.

2.7. Inflasi

2.7.1 Definisi Inflasi

Menurut Lipsey (1995), inflasi adalah kenaikan rata-rata semua tingkat

harga. Kadang-kadang kenaikannya terus-menerus dan berkepanjangan. Menurut

Friedman dalam Mishkin (2001), inflasi adalah suatu fenomena moneter yang

selalu terjadi dimanapun.

Inflasi dapat terjadi melalui dua sisi yaitu dari sisi penawaran (cost-push inflation) dan sisi permintaan (demand-pull inflation). Inflasi dari sisi penawaran terjadi apabila terdapat penurunan penawaran terhadap barang-barang dan jasa

karena adanya kenaikan dalam biaya produksi yang diakibatkan oleh keinginan

meningkatnya tingkat upah riil pekerja karena adanya ekspektasi inflasi dimasa

depan akan meningkat. Peningkatan upah ini akan membuat produsen untuk

menurunkan tingkat produksinya dibawah tingkat produksi optimal sehingga akan

meningkatkan harga dan akan meningkatkan tingkat pengangguran. Jika

meningkatkan pertumbuhan ekonomi, maka kegiatan ekonomi diarahkan untuk

meningkatkan output sampai tingkat optimal (full employment) sehingga akan meningkatkan tingkat permintaan secara agregat dan akan meningkatkan harga,

apabila proses tersebut terus menerus berlangsung dan akan mengakibatkan

kenaikan dalam tingkat harga tanpa mengubah output dalam jangka panjang, maka kondisi ini disebut sebagai cost-push inflation.

Sementara itu, inflasi dari sisi permintaan (demand-pull inflation) terjadi apabila secara agregat terjadi peningkatan terhadap barang-barang dan jasa dalam

memenuhi permintaan yang mendorong produsen untuk menambah dana produksi

dan menyebabkan pergeseran kurva permintaan. Kondisi ini secara langsung

dapat mengakibatkan inflasi karena menyebabkan naiknya harga output. Peristiwa ini dinamakan demand-pull inflation. (Mishkin, 2001)

2.7.2. Pengukuran Laju Inflasi 2.7.2.1. Consumer Price Indeks (CPI)

Menurut Lipsey (1995), Consumer Price Indeks (CPI) adalah suatu ukuran harga rata-rata berbagai komoditi yang biasanya dibeli rumah tangga.

Consumer Price Index (CPI) disebut juga Indeks Harga Konsumen (IHK) paling banyak digunakan untuk menghitung laju inflasi, termasuk Indonesia. IHK dapat

digunakan untuk menghitung laju inflasi bulanan, triwulan, semesteran dan

tahunan (BPS, 2003). Perhitungan dengan menggunakan rumus sebagai berikut:

LIt =

1 1 −

− −

t t t

IHK IHK IHK

dimana:

LIt : Laju inflasi pada tahun atau periode t,

IHK : Indeks Harga Konsumen pada tahun atau periode t,

IHKt : Indeks Harga Konsumen pada tahun atau periode t-1,

2.8. Penelitian Terdahulu

Beberapa pendekatan banyak digunakan oleh penelitian terdahulu untuk

menganalisis mekanisme transmisi melalui jalur nilai tukar pada perekonomian

dan siklus bisnis disuatu negara. Berikut ini ringkasan beberapa paper yang dapat dirujuk dalam menggunakan pendekatan SVAR untuk menganalisis mekanisme

transmisi disuatu negara.

Csemely dan Vonnak (2002) menggunakan metode SVAR untuk

menganalisis peranan dari nilai tukar pada mekanisme transmisi di Hungaria

selama periode kuartal satu tahun 1992 sampai dengan kuartal empat tahun 2001,

dimana semua variabel baik variabel domestik (real GDP, core inflation, nilai tukar riil dengan menggunakan HUF/DEM, TB rates) maupun variabel luar negeri (nilai tukar riil DEM/USD, EU-wide GDP, dan GDP serta inflation series dari masing-masing negara EU) yang digunakan berada dalam keadaan stasioner.

Mereka meneliti dengan menggunakan fakta-fakta yang menekankan pada nilai

tukar riil sebagai penyerap shock (shock absorber). Riil shock (demand dan

supply) membentuk siklus bisnis Hungaria yang hampir memiliki kesamaan dengan gangguan di Eropa selama dasawarsa terakhir. Pembentukan nilai tukar

Voss dan Willard (2003) menggunakan model Bayesian pada SVAR untuk

menganalisis transmisi dari external shock pada perekonomian terbuka kecil. Periode analisis dari tahun 1976 kuartal tiga sampai dengan 2000 kuartal kedua.

Pada kasus ini shock tersebut berasal dari perekonomian yang besar yaitu Amerika Serikat yang nantinya ditransmisikan kepada perekonomian terbuka kecil, yaitu

Australia dibawah kondisi capital mobility dan flexible exchange rate. Hasil dari penelitian ini menunjukkan bahwa external shock (US) yang berasal dari shock

produksi, agregat demand shock Amerika Serikat lebih mempengaruhi output dan tingkat harga Australia dibandingkan dengan shock yang berasal kebijakan moneter atau inovasi harga komoditas Amerika Serikat. Fleksibilitas nilai tukar

berkontribusi pada pembatasan penyesuaian dari shock eksternal pada perekonomian Australia.

Eichenbaum dan Evans (1996), menganalisis hubungan antara shock

kebijakan moneter dengan nilai tukar untuk kasus Amerika Serikat dengan

menggunakan tiga tipe shock yaitu: orthogonalized shock terhadap suku bunga Fed, orthogonalized shock of non-borrowed reserve terhadap total dari reserve