SKRIPSI

PENGARUH PERSEPSI WAJIB PAJAK TENTANG SANKSI PERPAJAKAN DAN KESADARAN TERHADAP

KEPATUHAN PELAPORAN WAJIB PAJAK ORANG PRIBADI PADA KANTOR

PELAYANAN PAJAK PRATAMA TEBING TINGGI

OLEH

ZETYA NOVIANA 130522024

PROGRAM STUDI AKUNTANSI DEPARTEMEN AKUNTANSI FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

PERNYATAAN

Dengan ini saya menyatakan dengan sesungguhnya bahwa skripsi yang berjudul “Pengaruh Persepsi Wajib Pajak Tentang Sanksi Perpajakan dan Kesadaran Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi Pada Kantor Pelayanan Pajak Pratama Tebing Tinggi” adalah benar hasil karya sendiri yang disusun sebagai tugas akademik guna menyelesaikan beban akademik pada Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara. Adapun judul yang dimaksud belum pernah dimuat, dipublikasikan, atau diteliti oleh mahasiswa lain dalam konteks penulisan skripsi untuk Program Strata Satu (S1) Departemen Akuntansi Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara. Semua data dan informasi yang saya peroleh sudah mendapat izin dan/atau sesuai dengan norma, kaidah, dan etika dalam penulisan ilmiah.

Apabila di kemudian hari ditemukan adanya unsur-unsur kecurangan dan plagiarisme dalam skripsi ini, saya bersedia menerima sanksi sesuai dengan peraturan yang berlaku.

Medan, 4 Desember 2015 Yang membuat pernyataan,

ABSTRAK

PENGARUH PERSEPSI WAJIB PAJAK TENTANG SANKSI PERPAJAKAN DAN KESADARAN TERHADAP

KEPATUHAN PELAPORAN WAJIB PAJAK ORANG PRIBADI PADA KANTOR

PELAYANAN PAJAK PRATAMA TEBING TINGGI

Penelitian ini bertujuan untuk mengetahui bagaimana pengaruh persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi baik secara parsial maupun simultan terhadap kepatuhan pelaporan wajib pajak orang pribadi pada Kantor Pelayanan Pajak Pratama Tebing Tinggi. Penelitian ini menggunakan pendekatan asosiatif kausal. Populasi yang menjadi objek penelitian adalah seluruh wajib pajak orang pribadi yang terdaftar di Kantor Pelayanan Pajak Pratama Tebing Tinggi hingga Agusuts 2015 yang berjumlah 72.902 orang. Sampel penelitian yang dipilih berjumlah 100 orang yang diambil dengan teknik insidental sampling. Jenis data yang digunakan dalam penelitian ini adalah data primer. Metode pengumpulan data yang digunakan adalah survey lapangan yaitu dengan membagikan kuesioner kepada wajib pajak orang pribadi di Kantor Pelayanan Pajak Pratama Tebing Tinggi. Metode analisis data yang digunakan adalah model regresi linier berganda. Analisis data dilakukan dengan uji asumsi klasik dan uji hipotesis serta uji kuesioner berupa uji validitas dan reliabilitas dengan bantuan software IBM SPSS Statistics Version 21.

Hasil penelitian menunjukkan bahwa persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi secara simultan berpengaruh signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi. persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi secara parsial berpengaruh positif signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi.

ABSTRACT

THE INFLUENCE OF THE PERCEPTION OF TAX PAYER ABOUT TAX PENALTIES AND AWARENESS ON TAX COMPLIANCE OF TAX PAYER

AT KANTOR PELAYANAN PAJAK PRATAMA TEBING TINGGI

This study aimed to determine how the influence of the perception of tax payer about tax penalties and awareness of tax payer on tax compliance of tax payer at Kantor Pelayanan Pajak Pratama Tebing Tinggi. This study used the associative-causal approach. The population involves were all tax payer who was listed at Kantor Pelayanan Pajak Pratama Tebing Tinggi with a number of 72902 people were selected.. The selected sample were 100 tax payers obtained by incidental sampling method. The type of data used was primer. The method used for data collection by questionnaires. The method used for data analysis was multiple linear regression model. The data analysis was performed with the classical assumption and hypothesis test then questionnaires test including validity and reliable test by using IBM SPSS Statistics Version 21.

The result of this study showed that simultaneously the the perception of tax payer about tax penalties and awareness of tax payer on tax compliance of tax. Partially, the perception of tax payer about tax penalties and awareness of tax payer had positive and significant influence on tax compliance of tax payer.

DAFTAR ISI

2.1.2 Kepatuhan Pelaporan Wajib Pajak ... 10

2.1.3 Persepsi tentang Sanksi Perpajakan ... 12

2.1.3.1 Jenis-jenis Sanksi Perpajakan ... 13

2.1.3.2 Sanksi Administrasi ... 14

2.1.3.3 Sanksi Pidana ... 16

2.1.4 Kesadaran Wajib Pajak Orang Pribadi ... 17

2.1.4.1 Pengertian Kesadaran Wajib Pajak ... 17

2.1.4.2 Indikator Kesadaran Wajib Pajak ... 18

2.2 Penelitian Terdahulu ... 19

2.3 Pengembangan Hipotesis ... 23

2.3.1 Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan ... 23

2.3.2 Kesadaran Wajib Pajak Orang Pribadi ... 24

2.4 Kerangka Pemikiran ... 25

BAB III METODOLOGI PENELITIAN

3.1 Jenis Penelitian ... 27

3.2 Variabel Penelitian dan Defenisi Operasional ... 27

3.2.1 Variabel Dependen ... 28

3.2.2 Variabel Independen ... 28

3.3 Skala Pengukuran Variabel ... 30

3.4 Populasi dan Sampel Penelitian ... 31

3.5 Jenis Data ... 32

3.7.3.2 Uji Heteroskedastisitas ... 37

3.7.3.3 Uji Multikolonieritas ... 38

3.7.4 Uji Hipotesis dengan Regresi Linier Berganda ... 39

3.7.4.1 Koefisien Determinasi (R2) ... 39

3.7.4.2 Uji Signifikan Simultan (Uji Statistik F) .. 40

3.7.4.3 Uji Parameter Individual (Uji Statistik t) . 41 BAB IV ANALISIS DAN PEMBAHASAN 4.1 Gambaran Umum Objek Penelitian ... 43

4.2 Deskriptif Karakteristik Responden ... 44

4.2.1 Jenis Kelamin ... 44

4.3.2.2 Uji Heteroskedastisitas ... 53

4.3.2.3 Uji Multikolonieritas ... 55

4.4 Analisis Regresi Linier Berganda ... 56

4.5 Uji Hipotesis dengan Regresi Linier Berganda ... 57

4.5.1 Uji t (Parsial) ... 57

4.5.2 Uji Statistik F ... 58

4.5.3 Koefisien Determinasi (R2)... 59

4.6 Pembahasan Hasil Penelitian ... 60

BAB V KESIMPULAN DAN SARAN

5.1 Kesimpulan ... 63

5.2 Keterbatasan Penelitian ... 63

5.3 Saran ... 64

DAFTAR PUSTAKA ... 66

Daftar Pertanyaan (Kuesioner) ... 69

Tabulasi Data Primer……… ... 73

Karakteristik Responden………... 76

DAFTAR TABEL

No. Tabel Judul Halaman

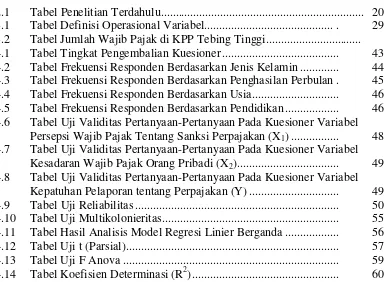

2.1 Tabel Penelitian Terdahulu... 20

3.1 Tabel Definisi Operasional Variabel... . 29

3.2 Tabel Jumlah Wajib Pajak di KPP Tebing Tinggi... 31

4.1 Tabel Tingkat Pengembalian Kuesioner ... 43

4.2 Tabel Frekuensi Responden Berdasarkan Jenis Kelamin ... 44

4.3 Tabel Frekuensi Responden Berdasarkan Penghasilan Perbulan . 45 4.4 Tabel Frekuensi Responden Berdasarkan Usia... 46

4.5 Tabel Frekuensi Responden Berdasarkan Pendidikan ... 46

4.6 Tabel Uji Validitas Pertanyaan-Pertanyaan Pada Kuesioner Variabel Persepsi Wajib Pajak Tentang Sanksi Perpajakan (X1) ... 48

4.7 Tabel Uji Validitas Pertanyaan-Pertanyaan Pada Kuesioner Variabel Kesadaran Wajib Pajak Orang Pribadi (X2)... 49

4.8 Tabel Uji Validitas Pertanyaan-Pertanyaan Pada Kuesioner Variabel Kepatuhan Pelaporan tentang Perpajakan (Y) ... 49

4.9 Tabel Uji Reliabilitas ... 50

4.10 Tabel Uji Multikolonieritas... 55

4.11 Tabel Hasil Analisis Model Regresi Linier Berganda ... 56

4.12 Tabel Uji t (Parsial) ... 57

4.13 Tabel Uji F Anova ... 59

DAFTAR GAMBAR

No. Gambar Judul Halaman

DAFTAR LAMPIRAN

Nomor Judul Halaman

1 Daftar Pertanyaan (Kuesioner)………. 49

2 Tabulasi Data Primer………. 73

3 Karakteristik Responden………... 76

ABSTRAK

PENGARUH PERSEPSI WAJIB PAJAK TENTANG SANKSI PERPAJAKAN DAN KESADARAN TERHADAP

KEPATUHAN PELAPORAN WAJIB PAJAK ORANG PRIBADI PADA KANTOR

PELAYANAN PAJAK PRATAMA TEBING TINGGI

Penelitian ini bertujuan untuk mengetahui bagaimana pengaruh persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi baik secara parsial maupun simultan terhadap kepatuhan pelaporan wajib pajak orang pribadi pada Kantor Pelayanan Pajak Pratama Tebing Tinggi. Penelitian ini menggunakan pendekatan asosiatif kausal. Populasi yang menjadi objek penelitian adalah seluruh wajib pajak orang pribadi yang terdaftar di Kantor Pelayanan Pajak Pratama Tebing Tinggi hingga Agusuts 2015 yang berjumlah 72.902 orang. Sampel penelitian yang dipilih berjumlah 100 orang yang diambil dengan teknik insidental sampling. Jenis data yang digunakan dalam penelitian ini adalah data primer. Metode pengumpulan data yang digunakan adalah survey lapangan yaitu dengan membagikan kuesioner kepada wajib pajak orang pribadi di Kantor Pelayanan Pajak Pratama Tebing Tinggi. Metode analisis data yang digunakan adalah model regresi linier berganda. Analisis data dilakukan dengan uji asumsi klasik dan uji hipotesis serta uji kuesioner berupa uji validitas dan reliabilitas dengan bantuan software IBM SPSS Statistics Version 21.

Hasil penelitian menunjukkan bahwa persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi secara simultan berpengaruh signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi. persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi secara parsial berpengaruh positif signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi.

ABSTRACT

THE INFLUENCE OF THE PERCEPTION OF TAX PAYER ABOUT TAX PENALTIES AND AWARENESS ON TAX COMPLIANCE OF TAX PAYER

AT KANTOR PELAYANAN PAJAK PRATAMA TEBING TINGGI

This study aimed to determine how the influence of the perception of tax payer about tax penalties and awareness of tax payer on tax compliance of tax payer at Kantor Pelayanan Pajak Pratama Tebing Tinggi. This study used the associative-causal approach. The population involves were all tax payer who was listed at Kantor Pelayanan Pajak Pratama Tebing Tinggi with a number of 72902 people were selected.. The selected sample were 100 tax payers obtained by incidental sampling method. The type of data used was primer. The method used for data collection by questionnaires. The method used for data analysis was multiple linear regression model. The data analysis was performed with the classical assumption and hypothesis test then questionnaires test including validity and reliable test by using IBM SPSS Statistics Version 21.

The result of this study showed that simultaneously the the perception of tax payer about tax penalties and awareness of tax payer on tax compliance of tax. Partially, the perception of tax payer about tax penalties and awareness of tax payer had positive and significant influence on tax compliance of tax payer.

BAB I PENDAHULUAN 1.1 Latar Belakang Masalah

Pembangunan nasional merupakan kegiatan yang berlangsung terus menerus dan berkesinambungan yang bertujuan untuk meningkatkan kesejahteraan rakyat. Untuk merealisasikan tujuan tersebut perlu memperhatikan pembiayaan pembangunan yang disusun melalui Anggaran Pembiayaan Belanja Negara (APBN) yang dimana sumber terbesarnya ialah pajak. Pajak itu sendiri merupakan iuran wajib yang di pungut oleh pemerintah dari masyarakat yang tidak mendapatkan timbal balik secara langsung.

sanksi perpajakan lebih banyak merugikannya. Tingginya kepatuhan wajib pajak akan meningkatkan pendapatan utama dalam negeri yaitu pajak yang sampai saat ini merupakan sumber utama penerimaan dalam negeri. Idealnya semakin maju suatu negara, kesadaran akan pentingnya membayar pajak semakin tinggi yang ditandai dengan tax ratio (Ikhsan: 2007). Oleh sebab itu, peran wajib pajak dalam memenuhi kewajiban pembayaran pajak berdasarkan ketentuan perpajakan sangat diharapkan.

Karena merasa adanya keterkaitan antara persepsi wajib pajak tentang sanksi perpajakan dan kesadaran wajib pajak terhadap kepatuhan pelaporan penulis ingin meneliti “Pengaruh Persepsi Wajib Pajak Tentang Sanksi Perpajakan Dan Kesadaran Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi Pada Kantor Pelayanan Pajak Pratama Tebing Tinggi”

1.2 Perumusan Masalah

Sesuai dengan identifikasi masalah di atas, maka rumuskan masalah yang akan dibahas dalam penelitian ini adalah sebagai berikut :

1.2.1 Bagaimana persepsi wajib pajak orang pribadi tentang sanksi perpajakan berpengaruh secara parsial terhadap kepatuhan pelaporan wajib pajak orang pribadi ?

1.2.2 Bagaimana kesadaran wajib pajak orang pribadi berpengaruh secara parsial terhadap kepatuhan pelaporan wajib pajak orang pribadi ? 1.2.3 Bagaimana persepsi wajib pajak orang pribadi tentang sanksi

secara simultan terhadap terhadap kepatuhan pelaporan wajib pajak orang pribadi ?

1.3 Tujuan dan Manfaat Penelitian 1.3.1 Tujuan Penelitian

Berdasarkan latar belakang dan perumusan masalah yang telah diuraikan sebelumnya, maka tujuan penelitian ini adalah sebagai berikut :

1.3.1.1 Untuk mengetahui pengaruh persepsi wajib pajak orang pribadi tentang sanksi perpajakan terhadap kepatuhan pelaporan wajib pajak orang pribadi di KPP Pratama Tebing Tinggi.

1.3.1.2 Untuk mengetahui pengaruh kesadaran wajib pajak orang pribadi terhadap kepatuhan pelaporan wajib pajak orang pribadi di KPP Pratama Tebing Tinggi.

1.3.2 Manfaat Penelitian

Adapun hasil penelitian ini diharapkan dapat memberikan manfaat antara lain sebagai berikut:

1.3.2.1 Manfaat Teoretis

Secara teoritis hasil penelitian ini diharapkan dapat memperkaya konsep atau teori yang menyokong perkembangan ilmu pengetahuan akuntansi perpajakan.

1.3.2.2 Manfaat Praktis

Secara praktis manfaat penelitian ini adalah untuk mengetahui pengaruh tentang sanksi perpajakan dan kesadaran wajib pajak terhadap kepatuhan pelaporan wajib pajak orang pribadi pada KPP Pratama Tebing Tinggi.

1.3.2.3 Manfaat Lainnya

1. Bagi peneliti, hasil penelitian ini diharapkan dapat menjadi tambahan ilmu pengetahuan, wawasan dan pengalaman praktis bagi peneliti dalam menerapkan teori yang telah didapat selama berada di bangku perkuliahan.

3. Bagi praktisi, hasil penelitian ini diharapkan dapat menjadi tambahan dalam pengambilan keputusan atau diskusi terkait akuntansi perpajakan.

BAB II

TINJAUAN PUSTAKA 2.1 Landasan Teori

2.1.1 Pajak

2.1.1.1 Definisi Pajak

Membahas mengenai perpajakan tidak terlepas dari pengertian pajak itu sendiri, menurut Prof. Dr. Rochmat Soemitro, SH dalam bukunya Mardiasmo (2011 : 1) : “Pajak adalah iuran rakyat kepada kas negara berdasarkan Undang-undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontra prestasi) yang langsung dapat ditunjukkan

dan yang digunakan untuk membayar pengeluaran umum.”

Sedangkan menurut P. J. A. Andriani dalam bukunya Waluyo,

(2009 : 2) : “Pajak adalah iuran masyarakat kepada negara (yang

dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan umum (undang-undang) dengan tidak mendapat prestasi kembali yang langsung dapat ditunjuk dan yang gunanya adalah untuk membiayai pengeluaran - pengeluaran umum berhubung tugas

negara untuk menyelenggarakan pemerintahan.”

Kedua pendapat tersebut mempunyai unsur-unsur sebagai berikut :

a. Pajak dipungut berdasarkan Undang-undang.

b. Tidak ada timbal jasa (kontraprestasi) secara langsung. c. Dapat dipaksakan.

d. Hasilnya untuk membiayai pembangunan.

Jadi, dapat disimpulkan bahwa pajak adalah iuran kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan dan tidak mendapatkan prestasi-prestasi kembali yang secara langsung dapat ditunjuk.

2.1.1.2 Fungsi Pajak

Pajak merupakan sumber penerimaan negara yang mempunyai dua fungsi (Mardiasmo 2011 : 1) yaitu :

a. Fungsi anggaran (budgetair) sebagai sumber dana bagi pemerintah, untuk membiayai pengeluaran-pengeluarannya. b. Fungsi mengatur (regulerend) sebagai alat pengatur atau

melaksanakan pemerintah dalam bidang sosial ekonomi.

2.1.1.3 Sistem Pemungutan Pajak

a. Official Assessment system

Adalah suatu sistem pemungutan yang memberi wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh wajib pajak.

b. Self Assessment System

Adalah suatu sistem pemungutan yang memberi wewenang sepenuhnya kepada wajib pajak untuk menghitung, memperhitungkan, membayar, dan melaporkan sendiri besarnya pajak yang terutang.

c. With Holding System

Adalah suatu sistem pemungutan yang memberi wewenang kepada pihak ketiga (bukan fiskus dan bukan wajib pajak yang bersangkutan) untuk menentukan besarnya pajak yang terutang oleh wajib pajak.

2.1.1.4 Definisi Wajib Pajak

Undang-undang Nomor 28 Tahun 2007 Pasal 1 ayat 2 mendefinisikan wajib pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak, dan pemungut pajak yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan Peraturan Perundang-undangan perpajakan. Orang pribadi merupakan subjek pajak yang bertempat tinggal atau berada di Indonesia ataupun di luar Indonesia.

Menurut Undang-undang Nomor 28 Tahun 2007 (2007:3),

adalah sekumpulan orang atau modal yang merupakan kesatuan, baik yang melakukan usaha maupun yang tidak melakukan usaha yang meliputi perseroan terbatas, perseroan komanditer, perseroan lainnya, Badan Usaha Milik Negara atau Badan Usaha Milik Daerah dengan nama dan dalam bentuk apapun, firma, kongsi koperasi, dana pensiun, persekutuan, perkumpulan, yayasan, organisasi massa, organisasi sosial politik, atau organisasi lainnya, lembaga dan bentuk badan lainnya termasuk kontrak

investasi kolektif dan bentuk usaha tetap.”

2.1.1.5 Definisi Pajak Penghasilan

2.1.2 Kepatuhan Pelaporan Wajib Pajak

Dalam Kamus Umum Bahasa Indonesia, kepatuhan berarti tunduk atau patuh pada ajaran atau aturan. Sedangkan menurut Gibson (1991) dalam Agus Budiatmanto (1999) sebagaimana yang dikutip oleh Jatmiko (2006), kepatuhan adalah motivasi seseorang, kelompok atau organisasi untuk berbuat atau tidak berbuat sesuai dengan aturan yang ditetapkan. Dalam pajak, aturan yang berlaku adalah Undang-undang Perpajakan. Jadi, kepatuhan pajak merupakan kepatuhan seseorang, dalam hal ini adalah wajib pajak, terhadap peraturan atau Undang-undang Perpajakan.

Menurut Simon James et al (n.d.) yang dikutip oleh Gunadi (2005), pengertian kepatuhan pajak (tax compliance) adalah wajib pajak mempunyai kesediaan untuk memenuhi kewajiban pajaknya sesuai dengan aturan yang berlaku tanpa perlu diadakannya pemeriksaan, investigasi seksama, peringatan ataupun ancaman, dalam penerapan sanksi baik hukum maupun administrasi. Kepatuhan perpajakan sebagai suatu keadaan dimana wajib pajak memenuhi semua kewajiban perpajakan dan melaksanakan hak perpajakannya.

Kepatuhan yang dikatakan oleh Norman D. Nowak merupakan “suatu

iklim” kepatuhan dan kesadaran pemenuhan kewajiban perpajakan yang

tercermin dalam situasi (Devano, 2006 dalam Supadmi, 2010) sebagai berikut.

b. Mengisi formulir pajak dengan lengkap dan jelas. c. Menghitung jumlah pajak yang terutang dengan benar. d. Membayar pajak yang terutang tepat pada waktunya.

Pengertian kepatuhan wajib pajak menurut Chaizi Nasucha yang dikutip oleh Siti Kurnia Rahayu (2010:139), menyatakan bahwa kepatuhan wajib pajak dapat didefinisikan dari :

a. Kewajiban Wajib Pajak dalam mendaftarkan diri.

b. Kepatuhan untuk menyetorkan kembali Surat pemberitahuan. c. Kepatuhan dalam perhitungan dan pembayaran pajak terutang. d. Kepatuhan dalam pembayaran tunggakan.

Muliari dan Setiawan (2010) menjelaskan bahwa kriteria wajib pajak patuh menurut Keputusan Menteri Keuangan No.544/KMK.04/2000 wajib pajak patuh adalah sebagai berikut :

a. Tepat waktu dalam menyampaikan SPT untuk semua jenis pajak dalam dua tahun terakhir.

b. Tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak. c. Tidak pernah dijatuhi hukuman karena melakukan tindak pidana di

bidang perpajakan dalam jangka waktu 10 tahun terakhir.

e. Wajib pajak yang laporan keuangannya untuk dua tahun terakhir diaudit oleh akuntan publik dengan pendapat wajar tanpa pengecualian atau pendapat dengan pengecualian sepanjang tidak mempengaruhi laba rugi fiskal.

2.1.3 Persepsi Tentang Sanksi Perpajakan

Sanksi adalah suatu tindakan berupa hukuman yang diberikan kepada orang yang melanggar peraturan. Peraturan atau undang-undang merupakan rambu-rambu bagi seseorang untuk melakukan sesuatu mengenai apa yang harus dilakukan dan apa yang seharusnya tidak dilakukan. Sanksi diperlukan agar peraturan atau undang-undang tidak dilanggar. Sanksi pajak merupakan jaminan bahwa ketentuan peraturan perundang-undangan perpajakan (norma perpajakan) akan dituruti/ditaati/dipatuhi, dengan kata lain sanksi perpajakan merupakan alat pencegah agar wajib pajak tidak melanggar norma perpajakan (Mardiasmo,2006 dalam Muliari dan Setiawan, 2010).

Pandangan tentang sanksi perpajakan tersebut diukur dengan indikator (Yadnyana, 2009 dalam Muliari dan Setiawan, 2010) sebagai berikut :

a. Sanksi pidana yang dikenakan bagi pelanggar aturan pajak cukup berat.

b. Sanksi adminstrasi yang dikenakan bagi pelanggar aturan pajak sangat ringan.

d. Sanksi pajak harus dikenakan kepada pelanggarnya tanpa toleransi. e. Pengenaan sanksi atas pelanggaran pajak dapat dinegosiasikan. 2.1.3.1 Jenis-jenis Sanksi Perpajakan

Dalam ketentuan perpajakan, dikenal dua macam sanksi pajak yaitu sanksi administrasi dan sanksi pidana. Perbedaan dari kedua sanksi tersebut adalah bahwa sanksi pidana berakibat pada hukuman badan seperti penjara atau kurungan. Pengenaan sanksi pidana dikenakan terhadap siapapun yang melakukan tindak pidana di bidang perpajakan. Sedangkan sanksi administrasi biasanya berupa denda (dalam UU Ketentuan Umum dan Tata Cara Perpajakan disebut sebagai bunga, denda atau kenaikan). Berikut ini adalah jenis-jenis sanksi perpajakan yang diatur menurut undang-undang Ketentuan Umum dan Tata Cara Perpajakan :

Gambar 2.1 Sanksi Perpajakan

Sumber:diolah peneliti (2015)

Sanksi Perpajakan

Sanksi Administrasi : a. Denda

b. Bunga c. Kenaikan

2.1.3.2 Sanksi Administrasi a.Denda

Sanksi denda adalah jenis sanksi yang paling banyak ditemukan dalam UU Perpajakan. Terkait besarannya, denda dapat ditetapkan sebesar jumlah tertentu, presentasi dari jumlah tertentu, atau suatu angka perkalian dari jumlah tertentu.

Pada sejumlah pelanggaran, sanksi denda ini akan ditambahkan dengan sanksi pidana. Pelanggaran yang dikenai sanksi pidana ini adalah pelanggaran yang sifatnya alpa atau disengaja.

b.Bunga

Sanksi administrasi berupa bunga dikenakan atas pelanggaran yang menyebabkan utang pajak menjadi lebih besar. Jumlah bunga dihitung berdasarkan persentase tertentu dari suatu jumlah, mulai dari saat bunga itu menjadi hak/kewajiban sampai dengan saat diterima dibayarkan.

dalam ketentuan pajak tidak dihitung berdasarkan bunga majemuk.

Besarnya bunga akan dihitung secara tetap dari pokok pajak yang tidak/kurang dibayar. Tetapi, dalam hal waiib paiak hanya membayar sebagian atau tidak membayar sanksi bunga yang terdapat dalam surat ketetapan pajak yang telah diterbitkan, maka sanksi bunga tersebut dapat ditagih kembali dengan disertai bunga lagi

Perbedaan lainnya dengan bunga utang pada umumnya adalah sanksi bunga dalam ketentuan perpajakan pada dasarnya dihitung 1 (satu) bulan penuh. Dengan kata lain, bagian dari bulan dihitung 1 (satu) bulan penuh atau tidak dihitung secara harian.

c.Kenaikan

Jika melihat bentuknya, bisa jadi sanksi administrasi berupa kenaikan adalah sanksi yang paling ditakuti oleh wajib pajak. Hal ini karena bila dikenakan sanksi tersebut, jumlah pajak yang harus dibayar bisa menjadi berlipat ganda. Sanksi berupa kenaikan pada dasarnya dihitung dengan angka persentase tertentu dari jumlah pajak yang tidak kurang dibayar.

informasi-informasi yang dibutuhkan dalam menghitung jumlah pajak terutang.

2.1.3.3 Sanksi Pidana a. Denda Pidana

Sanksi berupa denda pidana dikenakan kepada Wajib Pajak dan diancamkan juga kepada pejabat pajak atau pihak ketiga yang melanggar norma. Denda pidana dikenakan kepada tindak pidana yang bersifat pelanggaran maupun bersifat kejahatan.

b. Pidana Kurungan

Pidana kurungan hanya diancamkan kepada tindak pidana yang bersifat pelanggaran. Dapat ditujukan kepada Wajib Pajak, dan pihak ketiga. Karena pidana kurungan diancamkan kepada si pelanggar norma itu ketentuannya sama dengan yang diancamkan dengan denda pidana, maka masalahnya hanya ketentuan mengenai denda pidana sekian itu diganti dengan pidana kurungan selama-lamanya sekian.

c. Pidana Penjara

pidana penjara tidak ada yang ditujukan kepada pihak ketiga, adanya kepada pejabat dan kepada wajib pajak 2.1.4 Kesadaran Wajib Pajak Orang Pribadi

2.1.4.1 Pengertian Kesadaran Wajib Pajak Orang Pribadi

Kesadaran merupakan unsur dalam diri manusia untuk memahami realitas dan bagaimana mereka bertindak atau bersikap terhadap realitas. Jatmiko (2006) menjelaskan bahwa kesadaran adalah keadaan mengetahui atau mengerti. Irianto (2005) menguraikan beberapa bentuk kesadaran membayar pajak yang mendorong wajib pajak untuk membayar pajak. Pertama, kesadaran bahwa pajak merupakan bentuk partisipasi dalam menunjang pembangunan negara. Dengan menyadari hal ini, wajib pajak mau membayar pajak karena merasa tidak dirugikan dari pemungutan pajak yang dilakukan.

Menurut Jatmiko (2006), kesadaran perpajakan masyarakat yang rendah seringkali menjadi salah satu sebab banyaknya potensi pajak yang tidak dapat dijaring. Jatmiko (2006) juga mengemukakan bahwa kesadaran perpajakan seringkali menjadi kendala dalam masalah pengumpulan pajak dari masyarakat. Secara empiris juga telah dibuktikan bahwa makin tinggi kesadaraan perpajakan wajib pajak maka akan makin tinggi tingkat kepatuhan wajib pajak (Jatmiko, 2006).

Kesadaran perpajakan masyarakat yang rendah seringkali menjadi salah satu sebab banyaknya potensi pajak yang tidak dapat dijaring.kesadaran perpajakan seringkali menjadi kendala dalam masalah pengumpulan pajak dari masyarakat. Kesadaran wajib pajak atas perpajakan sangat diperlukan guna meningkatkanp kepatuhan wajib pajak. Tingkat kesadaran perpajakan menunjukkan seberapa besar tingkat pemahaman seseorang tentang arti, fungsi dan peranan pajak. Semakin tinggi tingkat kesadaran wajib pajak maka pemahaman dan pelaksanaan kewajiban perpajakan semakin baik sehingga dapat meningkatkan kepatuhan.

2.1.4.2 Indikator Kesadaran Wajib Pajak

Irianto (2005 : 36) menguraikan beberapa bentuk kesadaran membayar pajak yang mendorong wajib pajak untuk membayar pajak, di antaranya :

dari pemungutan pajak yang dilakukan. Pajak disadari digunakan untuk pembangunan negara guna meningkatkan kesejahteraan warga negara.

b. Kesadaran bahwa penundaan pembayaran pajak dan pengurangan beban pajak sangat merugikan negara. Wajib pajak mau membayar pajak karena memahami bahwa penundaan pembayaran pajak dan pengurangan beban pajak berdampak pada kurangnya sumber daya finansial yang dapat mengakibatkan terhambatnya pembangunan negara.

c. Kesadaran bahwa pajak ditetapkan dengan undang-undang dan dapat dipaksakan. Wajib pajak akan membayar karena pembayaran pajak disadari memiliki landasan hukum yang kuat dan merupakan kewajiban mutlak setiap warga negara

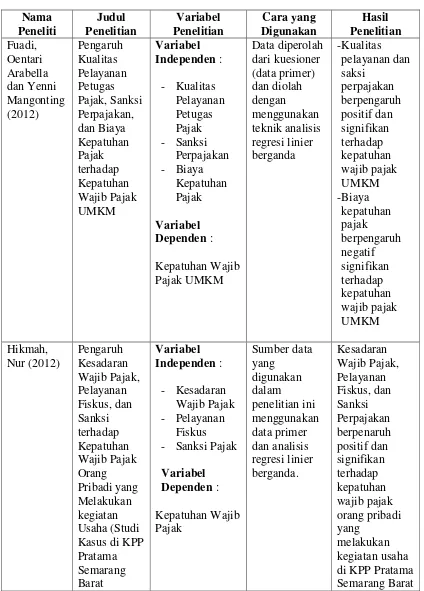

2.2 Penelitian Terdahulu

wajib pajak

Sumber : Data diolah oleh peneliti (2015)

pribadi dengan variabel dependennya adalah Kepatuhan Pelaporan Wajib Pajak Orang Pribadi.

2.3 Pengembangan Hipotesis

2.3.1 Persepsi Wajib Pajak Orang Pribadi Tentang Sanksi Perpajakan Sanksi perpajakan merupakan jaminan bahwa ketentuan perturan perundang-undangan (norma perpajakan) akan dituruti dan ditaati/dipatuhi, dengan kata lain sanksi perpajakan merupakan alat pencegah agar wajib pajak tidak melanggar norma perpajakan (Mardiasmo, 2011;39). Wajib pajak akan memenuhi kewajiban perpajakannya bila memandang sanksi perpajakan akan lebih banyak merugikannya

Pandangan tentang sanksi perpajakan tersebut diukur dengan indikator (Yadnyana, 2009) sebagai berikut :

a. Sanksi pidana yang dikenakan bagi pelanggar aturan pajak yang cukup berat

b. Sanksi administrasi yang dikenakan bagi pelanggar aturan pajak sangat ringan.

c. Pengenaan sanksi yang cukup berat merupakan salah satu sarana untuk mendidik wajib pajak.

d. Sanksi harus dikenakan kepada pelanggarnya tanpa toleransi. e. Pengenaan sanksi atas pelanggaran pajak dapat dinegosiasikan

Fuadi (2012) menunjukkan Sanksi perpajakan berpengaruh positif terhadap kepatuhan wajib pajak orang UMKM.

Berdasarkan pembahasan diatas, peneliti ingin menguji kembali hubungan kedua variabel tersebut dengan mengajukan hipotesis sebagai berikut:

H1: Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan Berpengaruh Positif Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi.

2.3.2 Kesadaran Wajib Pajak Orang Pribadi

Kesadaran merupakan unsur dalam diri manusia untuk memahami ralistas dan bagaimana mereka bertindak atau bersikaf terhadap realitas. Jatmico (2006) menjelaskan bahwa kesadaran adalah keadaan mengaetahui atau mengerti.

Irianto (2005) menguraikan beberapa bentuk kesadaran membayar pajak yang mendorong wajib pajak untuk membayar pajak. Pertama, kesadaran bahwa pajak merupakan bentuk partisipasi dalam menunjang pembangunan negara. Dengan menyadari hal ini, wajib pajak mau membayar pajak karna merasa tidak dirugikan dari pemungutan pajak yang dilakukan.

pengurangan beban pajak berdampak pada kurangnya sumber daya finansial yang dapat mengakibatkan terhambatnya pembangunan negara.

Ketiga, kesadaran bahwa pajak ditetapkan dengan undang-undang dan dapat dipaksakan. Wajib pajak akan memebayaar karena pembayaran pajak disadari memiliki landasan hukum yang kuat dan merupakan kewajiban mutlak setiap warga negara.

Penelitian terdahulu yang mendukung hipotesis ini, diungkapkan oleh Nur Hikmah (2012) yang menyebutkan Kesadaran wajib pajak berpengaruh positif dan signifikan terhadap kepatuhan wajib pajak orang pribadi yang melalukan kegiatan usaha di KPP Pratama Semarang Barat. Sedangkan Larasaty (2013) juga mengatakan Kesadaran wajib pajak berpengaruh positif terhadap pelaporan wajib pajak orang pribadi.

Berdasarkan pembahasan diatas, peneliti ingin menguji kembali hubungan kedua variabel tersebut dengan mengajukan hipotesis sebagai berikut:

H2: Kesadaran Wajib Pajak Orang Pribadi Berpengaruh Positif Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi

2.4 Kerangka Pemikiran

Gambar 2.2 Kerangka Pemikiran

H1 (+)

H2 (+)

H3

Sumber : Larasaty (2013), Hikmah (2012), Fuadi (2012)

2.5 Hipotesis

Berdasarkan pada landasan teori, penelitian terdahulu dan kerangka pemikiran, maka hipotesis yang diajukan dalam penelitian ini adalah sebagai berikut:

H1: Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan

Berpengaruh Positif Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi.

H2: Kesadaran Wajib Pajak Orang Pribadi Berpengaruh Positif Terhadap

Kepatuhan Pelaporan Wajib Pajak Orang Pribadi

H3: Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan dan

Kesadaran Wajib Pajak Orang Pribadi Berpengaruh Positif Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi.

Persepsi Wajib Pajak Orang Pribadi tentang Sanksi

Perpajakan (X1)

Kesadaran Wajib Pajak Orang Pribadi

(X2)

Kepatuhan Pelaporan Wajib

Pajak Orang Pribadi

BAB III

METODOLOGI PENELITIAN

3.1 Jenis Penelitian

Jenis penelitian yang dilakukan adalah penelitian asosiatif kausal. Penelitian asosiatif kausal bertujuan untuk menguji hipotesis dan merupakan penelitian yang menjelaskan fenomena dalam bentuk hubungan antar variabel (Erlina, 2011). Tujuan penelitian ini adalah mengidentifikasi hubungan sebab akibat antara variabel. Penelitian ini bertujuan untuk menganalisis hubungan antara dua variabel independen terhadap satu variabel dependen. Variabel independen dalam penelitian ini di dalam hipotesis memiliki pengaruh terhadap variabel dependennya.

3.2 Variabel Penelitian dan Defenisi Operasional

Menurut Erlina (2011 : 48), defenisi operasional adalah menjelaskan karakteristik dari obyek ke dalam elemen-elemen yang dapat diobservasi yang menyebabkan konsep dapat diukur dan dioperasionalkan ke dalam penelitian. Dengan defenisi operasional, peneliti dapat mengumpulkan, mengukur, atau menghitung informasi melalui logika empiris. Istilah-istilah dalam defenisi operasional harus dapat diuji dan mempunyai rujukan empiris.

3.2.1 Variabel Dependen

Menurut Sugiyono (2012:59) Variabel Dependen sering disebut sebagai variabel output, kriteria, konsekuen. Variabel dependen ini merupakan variabel yang dipengaruhi atau yang menjadi akibat, karena adanya variabel bebas. Variabel dependen yang digunakan dalam penelitian ini adalah Kepatuhan Pelaporan Wajib Pajak Orang Pribadi. Dalam pajak, aturan yang berlaku adalah undang-undang perpajakan, jadi, kepatuhan pajak merupakan kepatuhan seseorang , dalam hal ini adalah wajib pajak, terhadap peraturan atau undang-undang perpajakan.

3.2.2 Variabel Independen

Menurut Sugiyono (2012:59) Variabel Independen ini sering disebut sebagai variabel stimulus, predictator, antecedent. Dalam bahasa Indonesia sering disebut sebagai variabel bebas. Variabel bebas adalah merupakan variabel yang mempengaruhi atau yang menjadi sebab perubahannya atau timbulnya variabel dependen (terikat). Variabel yang digunakan dalam penelitian ini adalah:

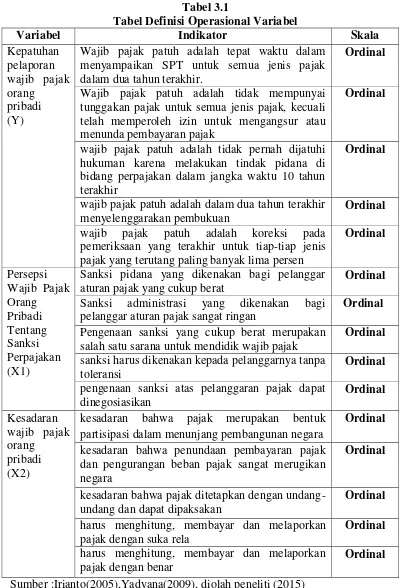

Definisi operasional variabel sebagaimana telah dijelaskan dalam bab sebelumnya, dapat dilihat dalam ringkasan tabel berikut :

Tabel 3.1

Tabel Definisi Operasional Variabel

Variabel Indikator Skala

Kepatuhan dalam dua tahun terakhir.

Ordinal

Wajib pajak patuh adalah tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak

Ordinal

wajib pajak patuh adalah tidak pernah dijatuhi hukuman karena melakukan tindak pidana di bidang perpajakan dalam jangka waktu 10 tahun terakhir

Ordinal

wajib pajak patuh adalah dalam dua tahun terakhir menyelenggarakan pembukuan

Ordinal wajib pajak patuh adalah koreksi pada

pemeriksaan yang terakhir untuk tiap-tiap jenis pajak yang terutang paling banyak lima persen

Ordinal

Sanksi pidana yang dikenakan bagi pelanggar aturan pajak yang cukup berat

Ordinal Sanksi administrasi yang dikenakan bagi

pelanggar aturan pajak sangat ringan

Ordinal Pengenaan sanksi yang cukup berat merupakan

salah satu sarana untuk mendidik wajib pajak

Ordinal sanksi harus dikenakan kepada pelanggarnya tanpa

toleransi

Ordinal pengenaan sanksi atas pelanggaran pajak dapat

dinegosiasikan

kesadaran bahwa pajak merupakan bentuk partisipasi dalam menunjang pembangunan negara

Ordinal kesadaran bahwa penundaan pembayaran pajak

dan pengurangan beban pajak sangat merugikan negara

Ordinal

kesadaran bahwa pajak ditetapkan dengan undang-undang dan dapat dipaksakan

Ordinal harus menghitung, membayar dan melaporkan

pajak dengan suka rela

Ordinal harus menghitung, membayar dan melaporkan

pajak dengan benar

3.3 Skala Pengukuran Variabel

Dalam operasional variabel ini semua variabel menggunakan skala ordinal, yaitu skala pengukuran yang tidak hanya menyatakan kategori, tetapi juga menyatakan peringkat konstruk yang dikur. Peringkat nilai menunjukan suatu urutan penilaian atau tingkat preferensi.

Berdasarkan pengertian di atas, maka skala yang digunakan dalam penelitian ini adalah skala ordinal dengan tujuan untuk memberikan informasi berupa nilai pada jawaban. Variabel-variabel tersebut diukur oleh instrumen pengukur dalam bentuk kuesioner berskala ordinal yang memenuhi pernyataan-pernyataan tipe Skala Likert.

Pada penelitian ini, penulis menggunakan skala likert. Skala Likert menurut Erlina (2011:51) Skala Likert didesain untuk menilai sejauh mana subjek setuju atau tidak setuju dengan pertanyaan yang diajukan. Skala Likert digunakan untuk mengukur respon subjek berupa sikap, pendapat, dan persepsi seseorang atau sekelompok kejadian tentang kejadian atau gejala sosial kedalam 5 poin skala dengan interval yang sama.

Skala yang digunakan dalam penelitian ini: 1. STS = Sangat Tidak Setuju

2. TS = Tidak Setuju 3. R =Ragu-ragu 4. S = Setuju

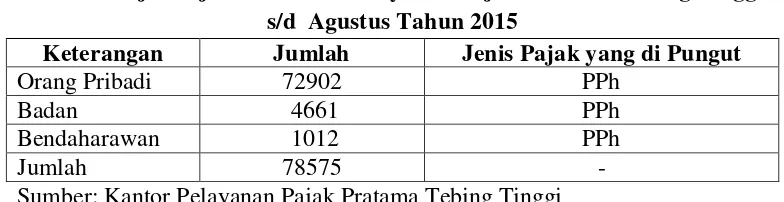

3.4 Populasi dan Sampel Penelitian

Menurut Erlina (2011:81) Populasi adalah sekelompok entitas yang lengkap yang dapat berupa orang, kejadian, atau benda yang mempunyai karakteristik tertentu, yang berada dalam suatu wilayah dan memenuhi syarat-syarat tertentu yang berkaitan dengan masalah penelitian. Populasi yang digunakan dalam penelitian ini adalah Seluruh wajib pajak orang pribadi yang terdaftar di KPP Pratama Tebing Tinggi yang berjumlah 72.902 orang.

Tabel 3.2

Jumlah Wajib Pajak di Kantor Pelayanan Pajak Pratama Tebing Tinggi s/d Agustus Tahun 2015

Keterangan Jumlah Jenis Pajak yang di Pungut

Orang Pribadi 72902 PPh

Badan 4661 PPh

Bendaharawan 1012 PPh

Jumlah 78575 -

Sumber: Kantor Pelayanan Pajak Pratama Tebing Tinggi

Menurut Sugiyono (2012:81) Sampel adalah bagian dari jumlah dan karakteristik yang dimiliki oleh populasi tersebut Teknik sampling yang digunakan dalam penelitian ini adalah Insidental Sampling yang menurut Sugiyono (2012:85) adalah teknik penentuan sampel berdasarkan kebetulan, yaitu siapa saja yang secara kebetulan/insidental bertemu dengan peneliti dapat digunakan sebagai sampel, bila dipandang orang yang kebetulan ditemui itu cocok sebagai sumber data.

Penentuan jumlah sampel ditentukan dengan menggunakan rumus berikut (Muliari dan Setiawan, 2010):

n = jumlah sampel N = populasi

e = persen kelonggaran kelonggaran ketidaktelitian pengambilan sampel yang masih ditolerir atau diinginkan, dalam penilitian ini 0,1 .

Berdasarkan data dari KPP Pratama Tebing Tinggi hingga Agustus tahun 2015 tercatat sebanyak 72.902 wajib pajak orang pribadi. Oleh karena itu jumlah sampel untuk penelitian dengan margin of error sebesar 10% adalah:

n = 99,81 n= 100

Berdasarkan perhitungan di atas, maka jumlah sampel yang diambil dalam penelitian ini adalah sebanyak 100 orang.

3.5 Jenis Data

3.6 Metode Pengumpulan Data

Metode pengumpulan data dalam penelitian ini yakni dengan melakukan survei lapangan. Survei ini dilakukan secara mendalam dengan cara mengamati secara langsung pada objek penelitian. Teknik pengumpulan data yang digunakan metode survei dalam penelitian ini adalah kuesioner. Kuesioner merupakan pengumpulan data yang dilakukan dengan cara memberi seperangkat pertanyaan atau pernyataan tertulis kepada responden untuk dijawabnya. Bila penelitian dilakukan dalam lingkup yang tidak terlalu luas, sehingga kuesioner dapat diantarkan langsung dalam waktu tidak terlalu lama, maka pengiriman kuesioner kepada responden akan menciptakan suatu kondisi yang cukup baik, sehingga responden dengan sukarela akan memberikan data objektif dan cepat (Sugiyono, 2012:199). Adapun rancangan pertanyaan kuesioner tersebut akan dilampirkan.

3.7 Metode Analisis Data

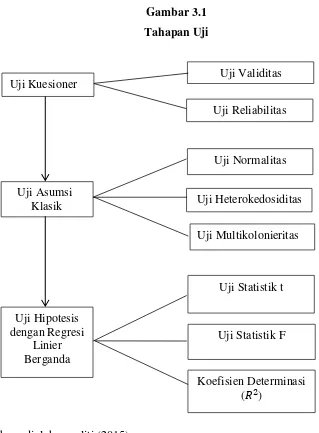

Gambar 3.1 Tahapan Uji

Sumber : diolah peneliti (2015) 3.7.1 Uji Validitas

Uji validitas digunakan untuk mengukur sah atau valid tidaknya suatu kuesioner, suatu kuesioner dikatakan valid jika pertanyaan pada kuesioner mampu untuk mengungkapkan sesuatu yang akan diukur oleh kuesioner tersebut (Ghozali, 2013). Sedangkan menurut Erlina (2011:56) validitas menunjukkan seberapa jauh ketepatan dan kecermatan suatu alat ukur dalam melakukan fungsi ukurnya.

Uji Reliabilitas Uji Validitas Uji Kuesioner

Uji Asumsi Klasik

Uji Hipotesis dengan Regresi

Linier Berganda

Uji Normalitas

Uji Heterokedosiditas

Uji Multikolonieritas

Uji Statistik t

Uji Statistik F

Dari uraian diatas maka dapat disimpulkan bahwa validitas menunjukkan seberapa nyata suatu pengujian mengukur apa yang seharusnya diukur.

Uji validitas dapat dilakukan dengan melakukan korelasi bivariate

antara masing-masing skor indikator dengan total skor konstruk. Apabila dari tampilan output SPSS menunjukkan bahwa korelasi antara masing-masing indikator terhadap total skor konstruk menunjukkan hasil yang signifikan, dapat disimpulkan bahwa masing-masing indikator pertanyaan adalah valid. 3.7.2 Uji Reliabilitas

Reliabilitas sebenarnya adalah alat untuk mengukur suatu kuesioner yang merupakan indikator dari variabel atau konstruk (Ghozali, 2013). Suatu kuesioner dikatakan reliabel atau andal jika jawaban seseorang terhadap pertanyaan adalah konsisten atau stabil dari waktu ke waktu. Pengukuran reliabilitas penelitian ini dilakukan dengan cara One Shot atau pengukuran sekali saja.

3.7.3 Uji Asumsi Klasik

Pengujian gejala asumsi klasik dilakukan agar hasil analisis regresi memenuhi kriteria BLUE (Best, Linear, Unbiased, Estimator). Uji asumsi klasik ini terdiri dari uji normalitas data, uji autokorelasi, uji heteroskedastisitas dan uji multikolinearitas. Namun karena data yang digunakan adalah data cross section maka uji autokorelasi tidak dilakukan.

3.7.3.1 Uji Normalitas

3.7.3.2 Uji Heteroskedastisitas

Uji Heteroskedastisitas bertujuan menguji apakah dalam model regresi terjadi ketidaksamaan variance dari residual satu pengamatan ke pengamatan yang lain (Ghozali, 2013). Jika variance dari residual satu pengamatan ke pengamatan lain tetap, maka disebut Homoskedastisitas dan jika berbeda disebut Heteroskedastisitas. Model regresi yang baik adalah yang Homoskedastisitas atau tidak terjadi Heteroskedastisitas.

Ada beberapa pengujian yang dapat digunakan untuk mendeteksi masalah heteroskadastisitas (Erlina, 2011) diantaranya adalah:

4.1 Dengan melihat grafik nilai-nilai residu. Salah satu cara untuk melihat ada tidaknya gejala heterokedastisitas adalah dengan melihat gambar scarter diagram nilai residu terhadap waktu atau terhadap satu dari lebih variabel-variabel bebas yang diduga sebagai penyebab heterokedastisitas. Suatu model mengandung heterokedastisitas apabila nilai-nilai residunya membentu pola sebaran yang meningkat, yaitu secara terus-menerus bergerak menjaui dari garis nol.

4.2 Uji Park. Park mengemukakan metode bahwa variance ) merupakan fungsi dari variabel-variabel bebas. Persamaan dari uji Park adalah sebagai berikut:

Suatu model dikatakan terdapat gejala heterokedastisitas jika koefisien parameter beta dari persamaan regresi tersebut signifikan secara statistik. Sebaliknya, jika parameter beta tidak signifikan secara statstik, hal ini menunjukkan bahwa data model empiris yang diestimasi tidak terdapat heterokedastisitas.

3.7.3.3 Uji Multikolonieritas

Uji multikolonieritas bertujuan untuk menguji apakah model regresi ditemukan adanya korelasi antar variabel bebas (independen). Model regresi yang baik seharusnya tidak terjadi korelasi di antara variabel independen. Jika variabel independen saling berkorelasi, maka variabel-variabel ini tidak ortogonal. Variabel ortogonal adalah variabel independen yang nilai korelasi antar sesama variabel independen sama dengan nol.

Uji asumsi klasik seperti multikolonieritas dapat dilaksanakan dengan jalan meregresikan model analisis dan melakukan uji korelasi antar variabel independen dengan menggunakan Variance Inflation Factor (VIF). Batas dari VIF

adalah 10 dan nilai tolerance value adalah 0,1. Jika nilai VIF

lebih besar dari 10 dan nilai tolerance value kurang dari 0,1 maka terjadi multikolonieritas.

3.7.4 Uji Hipotesis dengan Regresi Linier Berganda

Penelitian ini menggambarkan suatu hubungan dimana satu variabel atau lebih variabel (variabel independen) mempengaruhi variable lainnya (variabel dependen). Oleh karena itu peneliti menggunakan analisis regresi linier berganda untuk menguji hipotesis dalam penelitian ini. Dalam analisis regresi linier berganda, selain mengukur kekuatan pengaruh variabel independen terhadap variabel dependen juga menunjukkan arah pengaruh tersebut. Pengujian tersebut didasarkan pada persamaan regresi linier berganda, sebagai berikut:

Y= a + b1X1+b2X2+e Keterangan:

Y = Kepatuhan Pelaporan Wajib Pajak Orang Pribadi

X1= Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan X2= Kesadaran wajib pajak orang pribadi

a = Konstanta

bX= Slope Regesi atau Koefisien Regresi dari Xx e = Kesalahan Residual

persamaan tersebut di atas kemudian dianalisis menggunakan SPSS 21

dengan tingkat signifikasi 5% (α=0,05).

3.7.4.1 Koefisien Determinasi (

dependen (Ghozali, 2013). Nilai koefisien determinasi adalah antara nol dan satu. Nilai yang mendekati satu berarti variabel-variabel independen memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel dependen. Kelemahan mendasar dari penggunaan koefisien determinasi adalah bias terhadap jumlah variabel independen yang dimasukkan kedalam model. Setiap tambahan satu variabel independen, maka pasti meningkat tidak perduli apakah variabel tersebut berpengaruh secara signifikan terhadap variabel dependen. Oleh karena itu banyak peneliti menganjurkan untuk menggunakan nilai Adjusted pada saat mengevaluasi mana model regresi terbaik. Secara matematis jika nilai =1, maka Adjusted sedangkan jika nilai , maka Adjusted

jika k > 1, maka adjusted akan bernilai

negatif.

3.7.4.2 Uji Signifikansi Simultan (Uji Statistik F)

Uji statistik F pada dasarnya menunjukkan apakah semua variabel independenatau bebas yang dimasukkan dalam model mempunyai pengaruh secara bersama-sama terhadap variabel dependen/terikat (Ghozali, 2013).

terhadap variabel dependen. Hipotesis alternatifnya (HA) tidak semua parameter secara simultan sama dengan nol. Artinya, semua variabel independen secara simultan merupakan penjelas yang signifikan terhadap variabel dependen.

Untuk menguji hipotesis ini digunakan statistik F dengan kriteria pengambilan keputusan sebagai berikut:

1. Quick look : bila nilai F lebih besar daripada 4 maka Ho dapat ditolak pada derajat kepercayaan 5% . Dengan kata lain kita menerima hipotesis alternatif , yang menyatakan bahwa semua variabel independen secara serentak dan signifikan mempengaruhi variabel dependen.

2. Membandingkan nilai F hasil perhitungan dengan nilai F menurut tabel. Bila nilai F hitung lebih besar daripada nilai F tabel , maka Ho ditolak dan menerima HA.

3.7.4.3 Uji Parameter Individual (Uji Statistik t)

yang signifikan terhadap variabel dependen. Cara melakukan uji t adalah sebagai berikut :

1. Quick Look: bila jumlah degree of freedom (df) adalah 20 atau lebih, dan derajat kepercayaan sebesar 5% , maka Ho yang menyatakan bi=0 dapat ditolak bila nilai t lebih besar dari 2 (dalam nilai absolut).

BAB IV

ANALISIS DAN PEMBAHASAN

4.1 Gambaran Umum Objek Penelitian

Objek penelitian dalam hal ini adalah wajib pajak orang pribadi di KPP Pratama Tebing Tinggi. Dalam penelitian ini dilakukan penyebaran kuesioner hingga pengembalian kuesioner yang memerlukan waktu kurang sekitar satu bulan.

Kantor Pelayanan Pajak pratama Tebing Tinggi adalah merupakan unit terkecil dalam dirjen Pajak yakni dibawah naungan Kantor wilayah Pematang Siantar , ruang lingkup kerjanya terdiri dari dua kabupaten/kota yakni Kabupaten Serdang Bedagai dan Kotamadya Tebing Tinggi.

Tabel 4.1

Tingkat Pengembalian Kuesioner

Deskripsi Jumlah Persentase

Jumlah Kuesioner yang disebar 105 100%

Jumlah kuersioner yang tidak kembali - -

Jumlah Kuesioner yang pengisiannya tidak lengkap

5 5%

Jumlah Kuesioner yang dapat diolah 100 95%

Sumber : Data diolah penulis (2015)

4.2 Deskripsi Karakteristik Responden

Berdasasarkan penelitian yang telah dilakukan, maka dapat diketahui karakteristik responden di bawah ini:

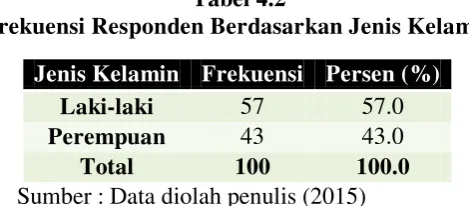

4.2.1 Jenis Kelamin

Analisis Frekuensi jenis kelamin responden ini bertujuan untuk mengetahui siapakah responden yang menjadi objek penelitian ini.

Tabel 4.2

Frekuensi Responden Berdasarkan Jenis Kelamin

Jenis Kelamin Frekuensi Persen (%)

Laki-laki 57 57.0

Perempuan 43 43.0

Total 100 100.0

Sumber : Data diolah penulis (2015)

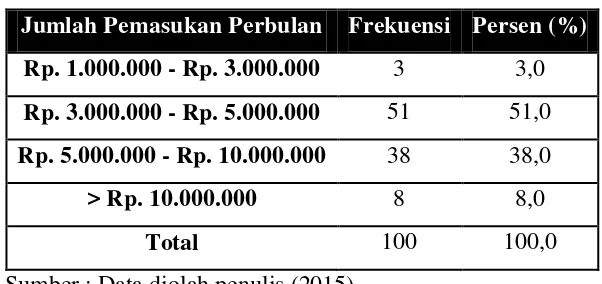

4.2.2 Penghasilan Perbulan

Analisis Frekuensi penghasilan perbulan ini bertujuan untuk mengetahui berapa perbandingan pemasukan perbulan masyarakat yang menjadi sampel pada penelitian ini.

Tabel 4.3

Frekuensi Responden Berdasarkan Penghasilan Perbulan

Jumlah Pemasukan Perbulan Frekuensi Persen (%)

Rp. 1.000.000 - Rp. 3.000.000 3 3,0 Rp. 3.000.000 - Rp. 5.000.000 51 51,0 Rp. 5.000.000 - Rp. 10.000.000 38 38,0

> Rp. 10.000.000 8 8,0

Total 100 100,0

Sumber : Data diolah penulis (2015)

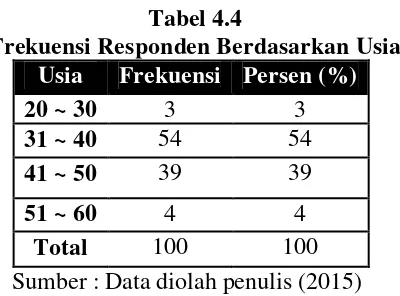

4.2.3 Usia

Analisis Frekuensi usia ini bertujuan untuk mengetahui usia masyarakat yang menjadi sampel pada penelitian ini.

Tabel 4.4

Frekuensi Responden Berdasarkan Usia

Usia Frekuensi Persen (%)

20 ~ 30 3 3

31 ~ 40 54 54

41 ~ 50 39 39

51 ~ 60 4 4

Total 100 100

Sumber : Data diolah penulis (2015)

Berdasarkan tabel 4.3, menunjukkan responden paling banyak memiliki usia 31- 40, sebanyak 54 orang (54%). Kemudian antara usi 41-50 sebanyak 39 orang (39%). Usia antara 51-60 sebanyak 4 orang (4%) dan usia 20-30 sebanyak 3 orang (3%).

4.2.4 Pendidikan

Analisis frekuensi pendidikan ini bertujuan untuk mengetahui pendidikan masyarakat yang menjadi sampel pada penelitian ini.

Tabel 4.5

Frekuensi Responden Berdasarkan Pendidikan.

Pendidikan Frekuensi Persen (%)

SMA Sederajat 7 7

D3 43 43

S1 48 48

Pasca Sarjana 2 2

Total 100 100

Berdasarkan tabel 4.5, dapat dilihat bahwa pendidikan responden paling banyak adalah sarjana dengan total 48 orang (48%). Kemudian pendidikan D3 sebanyak 43 orang (43%). SLTA Sederajat sebanyak 7 orang (7%). Dan pasca sarjana sebanyak 2 orang (2%). Hal ini menunjukkan bahwa sebagian besar responden sudah berpendidikan Sarjana dan D3 sehingga memiliki pengetahuan tentang pajak lebih baik.

4.3 Hasil Instrumen Uji Data 4.3.1 Uji Kuesioner

4.3.1.1 Uji Validitas

korelasi hitung data melebihi CITC maka data tersebut dikatakan valid (sah) yakni � � ��.

Perhitungan � ��akan terlebih dahulu dilakukan untuk mendapatkan koefisien � ��. Selanjutnya bila koefisien CITC ( � ) > maka data dinyatakan valid demikian sebaliknya. Adapun rumus yang digunakan adalah :

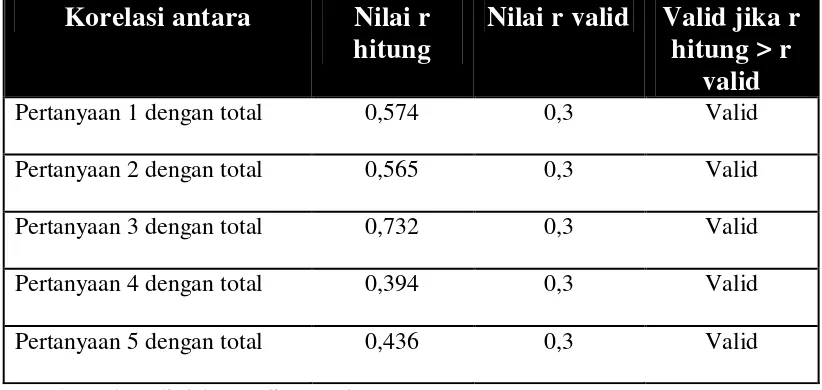

Berikut hasil dari uji validitas terhadap butir-butir pertanyaan dari variabel Persepsi Wajib Pajak tentang Sanksi Perpajakan (X1), Kesadaran Wajib Pajak Orang Pribadi (X2), dan Kepatuhan Pelaporan Wajib Pajak (Y). Hasil uji validitas dijelaskan pada tabel berikut:

Tabel 4.6

Uji Validitas Pertanyaan-Pertanyaan pada Kuesioner Variabel Persepsi Wajib Pajak tentang Sanksi Perpajakan (X1)

Sumber : data diolah penulis (2015)

Korelasi antara

Nilai r

hitung

Nilai r valid

Valid jika r

hitung > r

valid

Pertanyaan 1 dengan total 0,574 0,3 Valid Pertanyaan 2 dengan total 0,565 0,3 Valid Pertanyaan 3 dengan total 0,732 0,3 Valid Pertanyaan 4 dengan total 0,394 0,3 Valid Pertanyaan 5 dengan total 0,436 0,3 Valid

Tabel 4.7

Uji Validitas Pertanyaan-Pertanyaan pada Kuesioner Variabel Kesadaran Wajib Pajak Orang Pribadi (X2)

Korelasi antara

Nilai r

hitung

Nilai r valid

Valid jika r

hitung > r

valid

Pertanyaan 1 dengan total 0,655 0,3 Valid Pertanyaan 2 dengan total 0,406 0,3 Valid Pertanyaan 3 dengan total 0,672 0,3 Valid Pertanyaan 4 dengan total 0,388 0,3 Valid Pertanyaan 5 dengan total 0,446 0,3 Valid Sumber : data diolah penulis (2015)

Tabel 4.8

Uji Validitas Pertanyaan-Pertanyaan pada Kuesioner Variabel Kepatuhan Pelaporan tentang Pepajakan (Y)

Korelasi antara

Nilai r

hitung

Nilai r valid

Valid jika r

hitung > r

valid

Pertanyaan 1 dengan total 0.609 0,3 Valid Pertanyaan 2 dengan total 0.572 0,3 Valid Pertanyaan 3 dengan total 0.239 0,3 Valid Pertanyaan 4 dengan total 0.580 0,3 Valid Pertanyaan 5 dengan total 0.544 0,3 Valid Sumber : data diolah penulis (2015)

pertanyaan-pertanyaan pada variabel Persepsi Wajib Pajak tentang Sanksi Perpajakan (X1), Kesadaran Wajib Pajak Orang Pribadi (X2), dan Kepatuhan Pelaporan Wajib Pajak Orang Pribadi (Y), diketahui seluruh pertanyaan bersifat valid.

4.3.1.2 Uji Reliabilitas

Pengukuran reliabilitas penelitian ini dilakukan dengan cara One Shot atau pengukuran sekali saja. Suatu konstruk atau variabel dikatakan reliabel jika memberikan nilai Cronbach Alpha > 0,70 (Ghozali, 2013). Berikut hasil dari uji reliabilitas terhadap butir-butir pertanyan yang valid.

Tabel 4.9 Uji Reliabilitas

Variabel

Nilai Alpha

Cronbach

Nilai Kritis

Keterangan

Kesimpulan

Persepsi Wajib Pajak tentang

Sanksi Perpajakan (X1) 0.762

0.762>0.7 Reliabilitas Kesadaran Wajib Pajak

Orang Pribadi (X2) 0.731

0.731>0.7 Reliabilitas Kepatuhan Pelaporan Wajib

Pajak (Y) 0.740

0.740>0.7 Reliabilitas Sumber : data diolah penulis(2015)

4.3.2 Uji Asumsi Klasik 4.3.2.1 Uji Normalitas

Uji normalitas dilakukan untuk menguji apakah suatu model regresi mempunyai distribusi data normal atau tidak pada variabel dependen, independen ataupun keduanya. Suatu model regresi dapat katakan baik jika mempunyai distribusi data yang normal atau mendekati normal. Cara untuk mendeteksi suatu model regresi normal atau tidak, dapat dilihat dari gambar Normal P-P Plot. Jika data menyebar disekitar garis diagonal dan mengikuti arah garis diagonal, maka model regresi tersebut memiliki distribusi data yang normal. Jika data menyebar jauh dari garis diagonal, maka model regresi tidak memiliki distribusi data yang normal.

Gambar 4.1

Normal P-P Plot of Regression Standardized Residual Dependent Variabel Y

Sumber : Data diolah oleh penulis (2015)

Berdasarkan gambar 4.1 di atas terlihat titik-titik menyebar disekitar garis diagonal serta penyebarannya mengikuti arah garis diagonal. Jika data menyebar di sekitar garis diagonal atau mengikuti arah garis diagonal maka menunjukkan pola penyebaran berdistribusi normal.

4.3.2.2 Uji Heteroskedastisitas

Uji heteroskedastisitas dilakukan dengan tujuan untuk menguji apakah dalam suatu model regresi terjadi ketidaksamaan varians dari residual satu pengamatan ke pengamatan, atau yang lain. Bila varians dari residual dari suatu pengamatan ke pengamatan lain tetap maka disebut homoskedastisitas, sedangkan jika berbeda disebut heteroskedastisitas. Suatu model regresi dapat katakan baik jika tidak terjadi masalah heteroskedastisitas.

Gambar 4.2

Scatterplot Dependent Variabel Y

Sumber : Data diolah penulis (2015)

4.3.2.3 Uji Multikolonieritas

Uji asumsi klasik seperti multikolonieritas dapat dilaksanakan dengan jalan meregresikan model analisis dan melakukan uji korelasi antar variabel independen dengan menggunakan Variance Inflation Factor (VIF). Batas dari VIF adalah 10 dan nilai tolerance value adalah 0,1. Jika nilai VIF lebih besar dari 10 dan nilai tolerance value kurang dari 0,1 maka terjadi multikolonieritas. Untuk hasil uji multikolonieritas penelitian ini dapat di lihat pada tabel berikut ini :

Tabel 4.10

Tabel Uji Multikolonieritas Coefficientsa Model Collinearity Statistics

Tolerance VIF 1 (Constant)

X1 .497 2.013

X2 .497 2.013

Sumber : Data diolah Penulis

Berdasarkan tabel 4.10 di atas, dapat dijelaskan bahwa nilai VIF variabel X1 sebesar 2.013 dan variabel X2 sebesar 2.013.

Semua variabel memiliki nilai VIF lebih besar dari 10 (VIF <10). Sementara pada nilai tolerance untuk variabel X1 dan X2, lebih dari 0.1 yaitu X1 sebesar 0.497 dan X2 sebesar 0.497.

masing-masing variabel independen dalam model regresi wajib pajak pada Kantor Pelayanan Pajak Pratama Tebing Tinggi.

4.4 Analisis Regresi Linier Berganda

Analisis regresi linier berganda digunakan untuk memprediksi seberapa jauh perubahan nilai variabel independen bila nilai variasi independen dimanipulasi, diubah-ubah atai dinaik-turunkan. Dalam penelitian ini yang menjadi variabel dependen adalah Kepatuhan Pelaporan Wajib Pajak Orang Pribadi. Sedangkan variabel independennya adalah Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan (X1) dan Kesadaran Wajib Pajak Orang Pribadi (X2). Berikut ini adalah hasil analisis statistik pada tabel 4.11

Tabel 4.11 Hasil Analisis Model Regresi Linier Berganda Coefficientsa

Model Unstandardized Coefficients

Standardized Coefficients B Std. Error Beta 1 (Constant) .747 .315

X1 .273 .099 .270

X2 .526 .100 .515

Sumber : Data diolah Penulis

Berdasarkan hasil analisis dari tabel 4.11 diatas, maka dapat diperoleh persamaan model regresi linier sebagai berikut :

Y = 0.747 + 0.273X1 + 0.526X2

Dari persamaan regresi linier berganda diatas, dapat dijelaskan bahwa :

α = konstanta sebesar 0.747 artinya apabila semua variabel independen

Variabel X1 sebesar 0.273. artinya apabila X1 mengalami kenaikan sebesar 1 sedangkan variabel lainnya dianggap konstan, maka X1 akan mengalami kenaikan sebesar 0.273.

Variabel X2 sebesar 0.526, artinya apabila variabel X2 mengalami kenaikan sebesar 1 sedangkan variabel lainnya dianggap konstan, maka X2 akan mengalami kenaikan sebesar 0.526.

4.5 Uji Hipotesis dengan Regresi Linier Berganda 4.5.1 Uji t (Parsial)

Uji t ini dilakukan untuk menguji hipotesis secara parsial guna menunjukkan pengaruh tiap variabel independen secara individu terhadap variabel dependen. Pengujian ini dilakukan dengan membandingkan t hitung dengan t tabel atau nilai probabilitas t hitung dengan t tabel atau dengan melihat nilai signifikansi p-value lebih kecil dari nilai alpha = 0.05 (5 persen).

Tabel 4.12 Tabel Uji t Parsial

Sumber : Data diolah Penulis

Berdasarkan hasil tabel uji t pada tabel diatas, dapat dijelaskan bahwa:

Coefficientsa

Model t Sig.

1 (Constant) 2.371 .020

X1 2.749 .007

H1 : Persepsi Wajib Pajak Orang Pribadi tentang Sanksi

Perpajakan Berpengaruh Positif Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi

Berdasarkan tabel diatas diketahui bahwa nilai t hitung = 2.749 > t

tabel = 1.6606 dan tingkat sig t = 0.007 < α 0.05.

Dari hal ini dapat disimpulkan bahwa persepsi wajib pajak orang pribadi tentang sanksi perpajakan secara parsial berpengaruh positif dan signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi sehingga hipotesis dapat diterima.

H2 : Kesadaran Wajib Pajak Orang Pribadi Berpengaruh Positif

Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi

Berdasarkan tabel 4.8 diketahui bahwa nilai t hitung = 5.247 > t

tabel = 1.6606 dan tingkat sig t = 0.00 < α 0.05.

Dari data tersebut dapat disimpulkan bahwa kesadaran wajib pajak orang pribadi secara parsial berpengaruh positif dan signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi sehingga hipotesis dapat diterima.

4.5.2 Uji Statistik F

Tabel 4.13 Tabel Uji F Anova

ANOVAa

Model Sum of Squares df Mean Square F Sig. 1 Regression 13.664 2 6.832 55.893 .000b

Residual 11.856 97 .122

Total 25.520 99

Sumber : Data diolah Penulis

H3 : Persepsi Wajib Pajak Orang Pribadi tentang Sanksi

Perpajakan dan Kesadaran Wajib Pajak Orang Pribadi Berpengaruh Positif Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi.

Berdasarkan tabel 4.13 nilai df1 = 2 dan nilai df2 = 97, maka didapat nilai Ftabel = 2.11. Dari tabel 4.13 di atas diperoleh nilai Fhitung sebesar 55.893. Hal ini berarti nilai Fhitung > Ftabel. Sedangkan nilai

signifikan = 0.00 < α 0.05. Dari kedua hal tersebut, maka dapat

disimpulkan persepsi wajib pajak orang pribadi tentang sanksi perpajakan dan kesadaran wajib pajak orang pribadi secara simultan berpengaruh positif dan signifikan terhadap kepatuhan pelaporan wajib pajak orang pribadi sehingga hipotesis ini dapat diterima.

4.5.3 Koefisien Determinasi (R2)

Tabel 4.14

Tabel Koefisien determinasi (R2) Model Summaryb

Model R R Square Adjusted R Square

Std. Error of the Estimate

1 .732a .535 .526 .34961

Sumber : Data diolah Penulis

Berdasarkan hasil tabel 4.14 diatas, dapat disimpulkan bahwa nilai R Square yang dihasilkan adalah sebesara 0.535, hal ini berarti 53.5% variabel dependen yaitu Kepatuhan Pelaporan Wajib Pajak Orang Pribadi dipengaruhi cukup kuat oleh variabel independen, yaitu Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan dan Kesadaran Wajib Pajak Orang Pribadi secara simultan. Sedangkan sisanya sebesar 46.5% dipengaruhi oleh variabel lain diluar dari variabel independen dalam penelitian ini.

4.6 Pembahasan Hasil Penelitian

4.6.1 Pembahasan Hasil Penelitian Secara Parsial (Uji t)

4.6.1.1 Pengaruh Persepsi Wajib Pajak Orang Pribadi tentang Sanksi Perpajakan Terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi

Berdasarkan tabel 4.8 diketahui bahwa nilai t hitung = 5.247 > t

tabel = 1.6606 dan tingkat sig t = 0.007 < α 0.05. Koefisien regresi