PENGUKURAN RISIKO OPERASIONAL DENGAN MENGGUNAKAN METODE STANDARISASI

(THE STANDARDIZED APPROACH )

SKRIPSI

Diajukan untuk melengkapi dan memenuhi syarat mencapai gelar Sarjana Sains

FORTH RINA SIMATUPANG 050813005

DEPARTEMEN MATEMATIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM UNIVERSITAS SUMATERA UTARA

PERSETUJUAN

Judul : PENGUKURAN RISIKO OPERASIONAL DENGAN

MENGGUNAKAN METODE STANDARISASI (THE STANDARDIZED APPROACH)

Kategori : SKRIPSI

Nama : FORTH RINA SIMATUPANG

Nomor Induk Mahasiswa : 050813005

Program Studi : SARJANA (S-1) MATEMATKA

Departemen : MATEMATIKA

Fakultas : MATEMATIKA DAN ILMU PENGETAHUAN ALAM

(MIPA) UNIVERSITAS SUMATERA UTARA

Diluluskan di Medan, September 2007

Komisi Pembimbing :

Pembimbing 2 Pembimbing 1

Syahrial Lubis S.Si, M.Si Prof. DR. Herman Mawengkang

NIP. 130 422 447

Diketahui oleh

Departemen Matematika FMIPA USU Ketua

iii

PERNYATAAN

PENGUKURAN RISIKO OPERASIONAL DENGAN MENGGUNAKAN METODE STANDARISASI (THE STANDARDIZED APPROACH)

SKRIPSI

Saya mengakui bahwa skripsi ini adalah hasil kerja saya sendiri, kecuali beberapa kutipan dan ringkasan yang masing-masing disebutkan sumbernya.

Medan, September 2007

PENGHARGAAN

Puji dan syukur penulis panjatkan kepada Allah SWT Yang Maha Pengasih lagi Maha Penyayang, dengan limpahan karunia-Nya skripsi ini berhasil diselesaikan dalam waktu yang telah ditetapkan.

v

ABSTRAK

MEASURING RISK OPERATIONAL WITH USING STANDARD METHOD (THE STANDARDIZED APPROACH)

ABSTRACT

vii

DAFTAR ISI

Halaman

Persetujuan ii

Pernyataan iii

Penghargaan iv

2.3 Penggunaan Statistik Dalam Pengukuran Risiko 17

2.3.1 Bagaimana Statistik Digunakan Dalam Pengukuran Risiko 17

2.3.2 Perkiraan Perubahan Faktor-faktor Risiko 18

2.4 Ukuran-ukuran Statistik 18

2.4.1.1 Rata-rata (Mean) 19

2.4.1.2 Nilai Tengah (Median) 19

2.4.1.3 Modus (Mo) 20

2.4.2 Statistik Dispersi (Dispersion) 20

2.4.2.1 Luas Penyebaran (Range) 20

2.4.2.2 Standard Deviasi 21

2.4.3 Ilustrasi 21

BAB 3 PEMBAHASAN 23

3.1 Pendekatan Perhitungan Risiko Operasional 23

3.1.1 Indikator Eksposur 23

3.1.2. Pendapatan Kotor (Gross Income) 24

3.1.3 Pendapatan Kotor (Gross Income) Negatif 25

3.2 Metode Standarisasi (Standardized Approach) 25

3.2.1 Jenis Bisnis Risiko Operasional 27

3.2.2 Nilai Beta Jenis Bisnis Risiko Operasional 27

3.3 Contoh Kasus 28

BAB 4 KESIMPULAN DAN SARAN 38

4.1 Kesimpulan 38

4.2 Saran 38

DAFTAR PUSTAKA

LAMPIRAN

ix

DAFTAR TABEL

Halaman

Tabel 3.1 Nilai Beta Tiap Jenis Bisnis Risiko Operasional 28

Tabel 3.2 Pendapatan Kotor (gros income) untuk Tahun 2004/Bulan 30

Tabel 3.3 Pendapatan Kotor (gros income) untuk Tahun 2005/Bulan 31

Tabel 3.4 Pendapatan Kotor (gros income) untuk Tahun 2006/Bulan 32

Tabel 3.5 Pendapatan Kotor (gros income) untuk Tahun 2004-2006 33

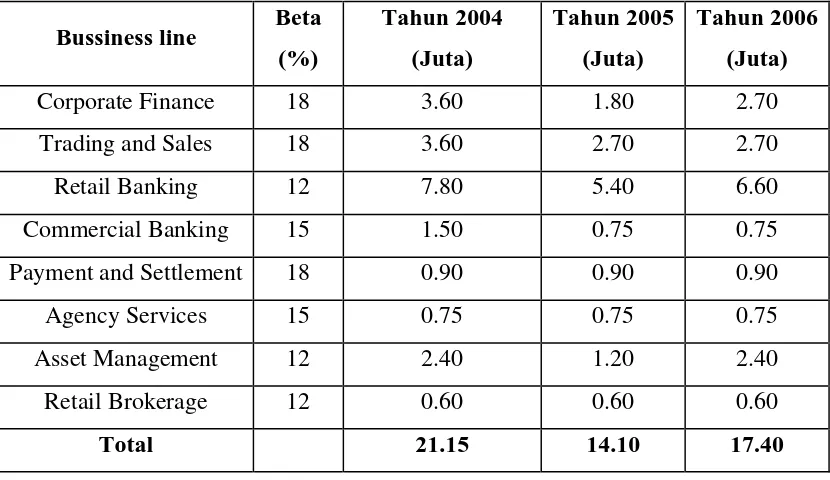

Tabel 3.6 Pendapatan Kotor (gros income) x Nilai Beta Tahun 2004-2006 33

Tabel 3.7 Prediksi Pendapatan Kotor (gross income) untuk Tahun 2007/Bulan 35

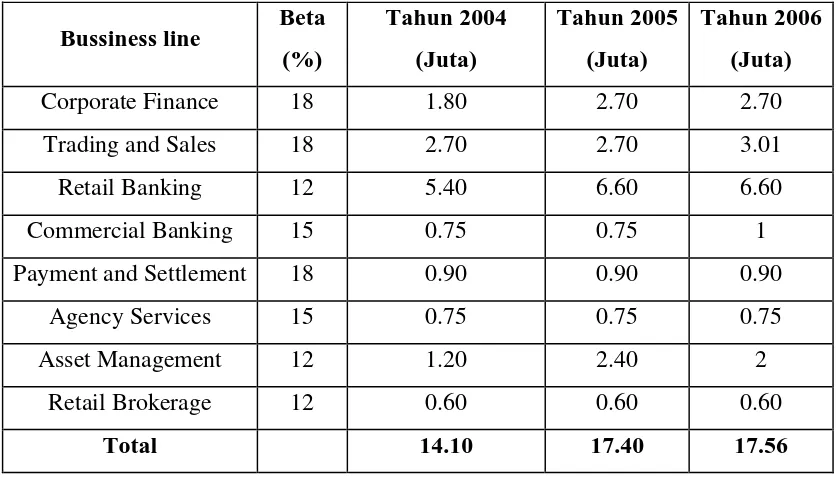

Tabel 3.8 Pendapatan Kotor (gross income) untuk Tahun 2005-2007 36

Tabel 3.9 Pendapatan Kotor (gros income) x Nilai Beta Tahun 2005-2007 36

DAFTAR GAMBAR

Halaman

Gambar 2.1 Jenis Kejadian Operasional 14

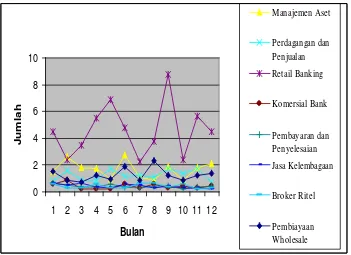

Gambar 3.1 Grafik Pendapatan Kotor (gross income) Tahun 2004/Bulan 30

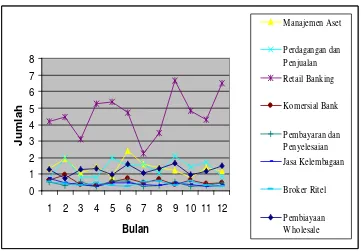

Gambar 3.2 Grafik Pendapatan Kotor (gross income) Tahun 2005/Bulan 31

Gambar 3.3 Grafik Pendapatan Kotor (gross income) Tahun 2006/Bulan 32

v

ABSTRAK

MEASURING RISK OPERATIONAL WITH USING STANDARD METHOD (THE STANDARDIZED APPROACH)

ABSTRACT

BAB 1

PENDAHULUAN

1.1 Latar Belakang

Bank adalah sebuah lembaga yang diberikan izin oleh otoritas perbankan untuk menerima simpanan, memberikan kredit, dan menerima serta menerbitkan cek. Bank perlu di regulasi untuk melindungi nasabah dan perekonomian dari kegagalan proses dan prosedur. Bank dipersyaratkan memiliki modal yang cukup untuk mengantisipasi risiko yang dihadapi atau dengan kata lain kecukupan modal. Sebuah bank dikatakan memiliki modal yang cukup jika bank tersebut memiliki sumber daya finansial yang memadai untuk mengantisipasi potensi kerugiannya.

Risiko didefinisikan sebagai peluang terjadinya hasil (outcome) yang tidak diinginkan, yang dapat menimbulkan kerugian bank. Bank wajib menerapkan manajemen risiko, yang berupa serangkaian prosedur dan metodologi yang digunakan untuk mengindentifikasi, mengukur, memantau, dan mengendalikan risiko yang dapat timbul dari kegiatan usaha bank.

Risiko dalam dunia perbankan cukup banyak terutama karena adanya ketidakpastian, salah satunya adalah risiko operasional. Risiko operasional adalah risiko kerugian yang diakibatkan oleh kegagalan atau tidak memadainya proses internal manusia dan sistem, atau sebagai akibat dari kejadian eksternal dan hukum.

regulasi risiko operasional, yaitu : Basic Indicator Approach (BIA), Standardized Approach (SA), Advanced Measurement Approach (AMA).

Standardized Approach (SA) membangun metode dengan menghubungkan profil risiko operasional dengan jenis bisnis yang dijalankan. Standardized Approach (SA)

membagi aktivitas bank menjadi delapan jenis bisnis, dimana pendapatan kotor (gross income) dari setiap jenis bisnis digunakan sebagai indikator risiko. Persyaratan modal untuk setiap jenis bisnis dihitung dengan persentasi atas pendapatan kotor (gross income) tiap jenis bisnis. Hasilnya lalu ditambahkan untuk memberikan total modal risiko operasional bank. Dengan memecah bank menjadi bisnis yang berbeda-beda dan memberikan presentase yang berbeda kepada tiap jenis bisnis, Standardized Approach (SA) menghubungkan areal bisnis bank dan risikonya dengan pembebanan modal risiko operasional.

Berdasarkan hal-hal tesebut di atas, maka penulis tertarik untuk membahas mengenai pengaruh dari pada sistem pengendalian risiko operasional terhadap tujuan meminimumkan dan mengalokasikan modal risiko operasional yang mungkin terjadi melalui pengukuran risiko operasional dengan menggunakan Metode Standard (The Standardized Approach). Oleh karena itu, untuk mendapatkan titik terang dari permasalahan tersebut diadakan penelitian lebih lanjut dengan judul :

PENGUKURAN RISIKO OPERASIONAL DENGAN MENGGUNAKAN METODE STANDARISASI (THE STANDARDIZED APPROACH).

1.2 Perumusan Masalah

Standardized Approach (SA) membangun metode dengan menghubungkan profil

risiko operasional dengan jenis bisnis yang dijalankan. Model ini menjelaskan mekanisme-mekanisme metodologi dan penggandaan (multiplier) yang digunakan.

3

Standardized Approach menggunakan pendapatan kotor (gross income) masing-masing jenis bisnis sebagai indikator risiko operasional atas masing-masing-masing-masing jenis bisnis. Standardized Approach (SA) menggunakan pendapatan kotor (gross income)

masing-masing jenis bisnis karena dapat diasumsikan bahwa pendapatan kotor (gross income) masing-masing jenis bisnis mengindikasikan ukuran operasi setiap jenis bisnis. Pendapatan kotor (gross income) dengan demikian menghubungkan jumlah bisnis dalam satu jenis bisnis spesifik terhadap tingkat risiko operasional yang melekat di dalam bisnis tersebut.

1.3 Tujuan Penelitian

Penelitian ini bertujuan untuk meminimumkan dan mengalokasikan kecukupan modal regulasi risiko operasional pada suatu bank dengan menggunakan Metode Standarisasi (The Standardized Approach).

1.4 Manfaat Penelitian

Metode Standardized Approach (SA) adalah metode pengukuran untuk meminimumkan dan mengalokasikan kecukupan modal regulasi risiko operasional pada suatu bank sehingga kegiatan usaha bank tetap terkendali (manageable) pada batas kemampuan yang dapat diterima oleh bank serta dapat menguntungkan bank dan juga dapat diharapkan dapat memberikan sumbangsih untuk bahan diskusi dan pengembangan selanjutnya.

1.5 Kontribusi Penelitian

operasional terhadap proses internal dan eksternal, manusia, hukum dan sistem serta untuk mengelola pencegahan lebih dini terhadap risiko operasional yang dihadapi suatu bank demi kelangsungan usaha bank tersebut.

1.6 Metodologi Penelitian

Metode penelitian yang digunakan pada pengukuran rRisiko operasional adalah sebagai berikut :

1. Pengumpulan Data

a. Pengumpulan data historis dalam jangka tiga tahun terakhir. b. Data yang digunakan adalah data sekunder.

2. Analisis Deskriptif

3. Analisa Metode Standard (The Standardized Approach)

Rumus yang digunakan untuk menghitung kecukupan modal minimum risiko operasional adalah sebagai berikut :

dimana :

KTSA = Modal regulasi yang diperlukan dalam Standardized

Approach.

GI1-8 = Pendapatan kotor (gross income) untuk tiap jenis bisnis. β1-8

1.7 Tinjauan Pustaka

= Beta untuk tiap jenis bisnis.

5

bank diwajibkan untuk memakai metode yang canggih untuk dapat mengelola dan memitigasi risiko.

Jika bank menggunakan metode yang kompleks, maka bank dipersyaratkan untuk memahami risiko operasionalnya sendiri, memiliki data kerugian risiko operasional yang konsisten, memiliki tim risiko operasional yang berdedikasi. Bank yang ingin menggunakan metode Standardized Approach (SA) harus memenuhi syarat yang lebih ketat. Ada dua kelompok kriteria, dan keduanya berbeda dalam pengelompokkan bank apakah sebagai bank domestik atau internasional.

Metodologi ini bervariasi, tidak hanya karena tingkat kerumitan pendekatan untuk mengestimasi risiko operasional tetapi juga terhadap kerugian dan probabilitas terjadinya kerugian. Metode Standardized Approach (SA) menggunakan indikator eksposur risiko didefinisikan sebagai satu faktor yang memberi indikasi terhadap tingkat eksposur risiko satu bank, semakin tinggi nilai indikator eksposur maka semakin tinggi risikonya.

BAB 2

LANDASAN TEORI

2.1 Regulasi Bank

Bank adalah sebuah lembaga yang diberikan izin oleh otoritas perbankan untuk menerima simpanan, memberikan kredit, dan menerima serta menerbitkan cek. Bank perlu di regulasi untuk melindungi nasabah dan perekonomian dari kegagalan proses dan prosedur. Regulasi bank berbeda dengan regulasi industri lain, pada industri perbankan regulasi juga mencakup kelembagaan bank dan tidak hanya produk-produk perbankan.

Bank perlu mempertahankan modal dalam jumlah tertentu untuk mengantisipasi terjadinya risiko. Terdapat keterkaitan penting antara risiko dan modal, semakin besar risiko yang dihadapi, maka semakin besar pula modal yang dibutuhkan. Bank dipersyaratkan memiliki modal yang cukup untuk mengantisipasi risiko yang dihadapi, yang dikenal dengan kecukupan modal. Dampak gejolak ekonomi dan kejadian risiko pada bank dapat diminimalkan dengan regulasi.

The Basel Committee on Banking Supervision untuk pertama kalinya

menawarkan suatu metodologi standard perhitungan jumlah modal berbasis risiko yang harus dimiliki sebuah bank dengan menerbitkan Basel I Capital Accord I pada tahun 1988. Basel Accord I hanya mencakup risiko kredit, dan berdasarkan standard-standar yang ada sekarang, dapat dikatakan bahwa hubungan antara risiko dan modal yang dikemukakan belum cukup memadai. Basel Accord I mengenalkan berbagai

7

The Basel Committee menerbitkan Market Risk Amendement terhadap Basel Accorrd I pada tahun 1996. Selain menyusun serangkaian aturan sederhana untuk memperhitungkan risiko pasar, Basel Committee mendorong otoritas pengawas perbankan untuk memberikan perhatian pada upaya penilaian model-model yang digunakan bank dalam menentukan harga berbasis risiko (risk-based pricing).

Dengan dikeluarkannya Market Risk Amendement, Basel Committee selanjutnya mengembangkan Capital Accord baru yang disebut dengan Basel II Accord. Setelah melalui berbagai konsultasi dan pembahasan, Accord baru tersebut diadopsi pada tahun 2004 dan dijadwalkan untuk diimplementasikan pada tahun 2006-2007.

Basel II terkait dengan regulasi bank dan bagaiman bank mengelola risiko-risiko dalam portofolio. Basel II menghubungkan secara langsung antara modal bank dengan risiko yang dimiliki. Risiko operasional untuk pertama kalinya menjadi bagian pembahasan, seperti halnya risiko pasar dan risiko kredit. Perhitungan risiko operasional diarahkan dengan menggunakan pendekatan model (tidak ada konsensus industri atas struktur model tersebut).

Rumus kecukupan modal regulasi (CAR/Capital Adequacy Regulation) menurut

Basel Accord II yang harus dimiliki oleh suatu bank adalah :

%

Perbandingan antara Basel Accord I dan Basel Accord II akan sangat bermanfaat untuk memberikan pemahaman yang lebih mendalam, yaitu :

Basel Accord I

1). Fokus pada satu cara pengukuran risiko.

2). Memiliki pendekatan sederhana terhadap sensitivitas risiko.

Basel Accord II

1). Fokus pada metodologi internal.

2). Memiliki tingkatan sensitivitas risiko yang lebih tinggi.

3). Dapat dengan mudah disesuaikan dengan kebutuhan masing-masing bank.

2.2 Risiko Operasional

Basel II Capital Accord mendefinisikan risiko operasional sebagai risiko kerugian yang diakibatkan oleh kegagalan atau tidak memadainya proses internal, manusia dan sistem, atau sebagai akibat dari kejadian eksternal dan hukum.

2.2.1 Karakteristik Risiko Operasional

Risiko operasional sangat terkait dengan banyaknya masalah yang timbul karena kelemahan proses didalam bank. Namun demikian risiko operasional tidak hanya terdapat pada bank saja, tetapi pada setiap jenis usaha. Risiko operasional merupakan risiko yang penting yang dapat mempengaruhi nasabah secara harian. Itu sebabnya mengapa bank meningkatkan fokus perhatiannya pada proses, prosedur dan pengawasan yang sejalan dengan risiko operasional.

Berbagai bentuk risiko operasional, seperti penipuan, telah dikelola secara aktif oleh bank melalui teknologi, pengendalian dan sistem keamanan yang digunakan bank. Pada Pilar 1 Basel II Capital Accord bank dipersyaratkan untuk mengkuantifikasi dan mengalokasikan kebutuhan modal sesuai ketentuan untuk mengantisipasi potensi kerugian risiko operasional.

9

impact (HFLI), dikelola untuk meningkatkan efisiensi kegiatan usaha yang pada umumnya sudah diantisipasi dan dianggap sebagai biaya pelaksanaan kegiatan usaha

Lembaga Pengawas Perbankan telah mendorong bank-bank untuk melihat proses operasional seluas mungkin dan mempertimbangkan kejadian-kejadian yang memiliki frekuensi rendah tetapi memiliki dampak yang tinggi (low frequency/high impact events) selain risiko kredit dan risiko pasar. Dalam Basel II ditambah mengenai manajemen risiko operasional, dimana suatu bank disyaratkan untuk mengkuantifikasi, mengukur, dan mengalokasi modal untuk meng-cover risiko operasional sebagaimana halnya risiko kredit dan risiko pasar.

2.2.2 Kategori Kejadian Risiko Operasional

Cara yang paling mudah untuk memahami risiko operasional di bank adalah dengan mengkategorikan risiko operasional sebagai risiko. Oleh karena itu, pemahaman mengenai berbagai kejadian operasional yang dapat menyebabkan kerugian daat dilakukan dengan cara mengelompokkan risiko operasional ke dalam sejumlah kategori kejadian risiko yang didasarkan pada penyebab utama kejadian risiko. Risiko operasional selanjutnya dapat dibagi dalam beberapa sub-kategori, seperti risiko yang melekat pada :

1). Risiko Proses internal 2). Risiko Manusia 3). Risiko Sistem

4). Risiko Kejadian dari Luar (external events)

5). Risiko Hukum dan Ketentuan Regulator yang Berlaku (legal risk)

2.2.2.1 Risiko Proses Internal

Kejadian risiko proses internal meliputi :

1). Dokumentasi yang tidak memadai, tidak lengkap, atau tidak lengkap 2). Pengendalian yang lemah

3). Kelalaian pemasaran

4). Kesalahan penjualan produk 5). Pencucuian uang

6). Laporan yang tidak benar atau tidak lengkap (terkait dengan aspek pemenuhan ketentuan) dan

7). Kesalahan transaksi.

Pelaksanaan evaluasi dan peningkatan proses internal bank sebagai bagian dari manajemen risiko operasional dapat meningkatkan efisiensi pada bank. Kesalahan-kesalahan dapat terjadi jika suatu proses terlalu rumit, tidak terstruktur, atau tidak dilaksanakan dengan semestinya, yang semuanya merupakan praktik kegiatan usaha yang tidak efisien.

2.2.2.2 Risiko Manusia

Risiko manusia didefinisikan sebagai risiko yang terkait dengan karyawan bank. Bank seringkali menyatakan bahwa asetnya yang paling berharga adalah para karyawannya, namun demikian justru karyawan banklah yang umumnya menjadi penyebab kejadian risiko operasional. Kejadian risiko manusia juga dapat terjadi pada fungsi manajemen risiko, dimana kualifikasi dan keahlian karyawan pada fungsi tersebut merupakan hal yang diutamakan.

Area-area yang umumnya terkait dengan risiko manusia adalah :

1). Permasalahan kesehatan dan keselamatan kerja (health adn safety issues)

2). Perputaran karyawan yang tinggi 3). Penipuan internal

11

5). Praktik manajemen yang buruk

6). Pelatihan karyawan yang tidak memadai 7). Terlalu tergantung pada karyawan tertentu dan 8). Aktivitas yang dilakukan rogue trader.

2.2.2.3 Risiko Sistem

Risiko sistem adalah risiko yang terkait dengan penggunaan teknologi dan sistem. Saat ini semua bank sangat bergantung pada sistem dan teknologi untuk mendukung kegiatan usahanya sehari-hari atau bank tidak dapat beroperasi tanpa sistem komputer. Penggunaan teknologi tersebut menimbulkan risiko operasional.

Kejadian risiko sistem disebabkan oleh :

1). Data yang tidak lengkap (data corruption)

2). Kesaahan input data (data entry errors)

3). Pengendalian perubahan data yang tidak memadai (inadequate change control)

4). Pengendalian proyek data yang tidak memadai (inadequate project control)

5). Kesalahan pemograman (programming errors)

6). Ketergantungan pada teknologi ‘black box’- keyakinan bahwa model matematis yang terdapat pada sistem internal pasti benar

7). Gangguan pelayanan (service interuption) – baik gangguan sebagian atau seluruhnya

8). Masalah yang terkait dengan keamanan sistem, misalnya virus dan hacking

9). Kecocokan sistem (system suitability) dan

10). Penggunaan teknologi yang belum di uji coba (use of new untried technology).

tersebut. Saat ini ketergantungan pada teknologi sudah sedemikian rupa sehingga tidak bekerjanya komputer dapat menyebabkan bank tidak beroperasi dalam periode waktu tertentu, namun sejauh ini kegagalan komputer belum sampai menyebabkan kejatuhan suatu bank.

2.2.2.4 Risiko Eksternal

Risiko eksternal adalah risiko yang terkait dengan kejadian yang berada diluar kendali bank secara langsung. Kejadian risiko eksternal umumnya adalah kejadian low frequency/high impact dan sebagai konsekuensinya dapat menyebabkan kerugian yang tidak dapat diperkirakan, misalnya : perampokan dan serangan teroris berskala besar.

Kejadian risiko eksternal dapat disebabkan oleh :

1). Kejadian pada bank lain yang memiliki dampak pada keseluruhan industri bank

2). Pencurian dan penipuan dari luar 3). Kebakaran

4). Bencana alam

5). Kegagalan perjanjian outsourcing

6). Penerapan ketentuan baru 7). Kerusuhan dan unjuk rasa 8). Terorisme

9). Tidak beroperasinya sistem transportasi yang menyebabkan karyawan tidak dapat hadir di tempat kerjanya dan

10). Kegagalan utility service, seperti listrik padam.

13

bank untuk meyakinkan bahwa bank dapat tetap beropoerasi setelah timbulnya kejadian risiko eksternal.

2.2.2.5 Risiko Hukum

Risiko hukum adalah risiko yang timbul dari adanya ketidakpastian karena dilakukannya suatu tindakan hukum atau ketidakpastian dalam penerapan atau interpretasi suatu perjanjian, peraturan atau ketentuan. Risiko hukum berbeda antara satu negara dengan negara lain dan semakin meningkat sebagai akibat dari :

1). Penerapan ketentuan know-your-customer (KYC) yang terutama disebabkan oleh tindakan terorisme dan

2). Penerapan ketentuan perlindungan data yang terutama disebabkan oleh reaksi terhadap semakin meningkatnya penggunaan informasi nasabah untuk tujuan pemasaran produk.

2.2.3 Kejadian Risiko Operasional

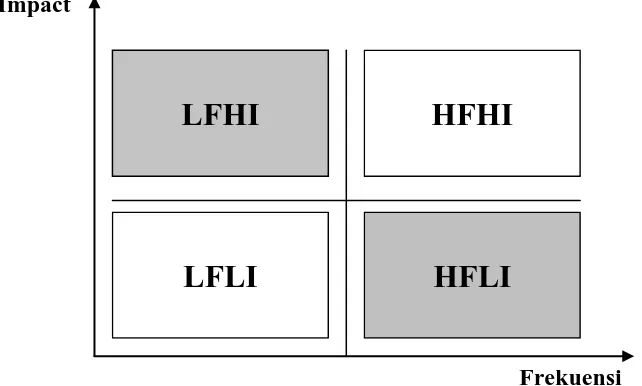

Peristiwa risiko operasional dikelompokkan ke dalam dua faktor yaitu :

1). Frekuensi (frequency), yaitu seberapa sering suatu peristiwa operasional terjadi.

2). Dampak (impact), yaitu jumlah kerugian yang timbul dari peristiwa tersebut.

Impact

Frekuensi

Gambar 2.1 Jenis Kejadian Operasional

Secara umum manajemen risiko operasional memfokuskan kepada dua jenis kejadian, yaitu :

1). Low frequency/high impact (LFHI) 2). High frequency/low impact (HFLI)

Bank mengabaikan suatu kejadian yang memiliki low frequency/low impact

karena membutuhkan biaya yang lebih besar untuk mengelolah dan memantau dibandingkan kerugian yang timbul bila terjadi.

High frequency/high impact events tidak relevan karena bila kejadian ini terjadi bank secara cepat akan menderita kerugian yang besar dan harus menghentikan usahanya. Kerugian ini juga tidak berkelanjutan dan pengawas bank akan mengambil langkah-langkah untuk menyelesaikan praktek-praktek bisnis yang buruk. High frequency/lowimpact events dikelola dengan meningkatkan efisiensi usaha. Kejadian ini umumnya sudah dipahami dan dianggap sebagai ‘the cost of doing business’.

Beberapa produk keuangan, khususnya dalam retail banking, akan memasukan

high frequency/low impact ke dalam struktur harga produk. Contohnya produk kartu kredit telah memasukkan terjadinya penipuan dalam struktur harganya. Low frequency/high impact events sangat sulit untuk dipahami dan sulit untuk diprediksi

LFLI

LFHI

HFHI

15

sehingga telah merubah operasional bank. Selain itu jenis kejadian ini berpotensi untuk menghancurkan bank.

2.2.4 Expected Loss dan Unexpected Loss

Pada saat menghitung kebutuhan modal risiko operasional, bank diwajibkan menghitung berdasarkan kepada expected loss dan unexpected loss. Expected loss

adalah kerugian yang terjadi dalam operasional bank secara normal atau dapat disederhanakan sebagai “the cost of doing business”. Dalam menjalankan operasional hariannya sangat masuk akal apabila diasumsikan kerugian operasional terjadi, seperti kesalahan karyawan, penipuan, dll. Untuk dapat melindungi bank dari kerugian operasional secara total yaitu hanya dengan cara menghentikan operasional bank.

Karenanya Bank berasumsi bahwa kerugian ini merupakan bagian dari operasional bank. Beberapa bank juga telah memasukan expected losses dalam struktur harga produk. Bila suatu bank dapat membuktikan kepada lembaga pengawas bahwa bank telah menghitung expected losses, maka expected losses ini tidak perlu dihitung lagi dalam perhitungan modal regulasi. Dalam kondisi ini modal regulasi risiko bank sama dengan unexpected losses.

Bank menggunakan metode statistik dalam memprediksi expected losses di masa yang akan datang dengan menggunakan data dan pengalaman di masa yang lalu. Metode sederhana untuk menghitung expected loss dengan menggunakan nilai rata-rata (mean/average) dari kerugian aktual dalam suatu periode tertentu. Unexpected loss adalah kerugian yang terjadi di atas tingkat expected loss yang diterima, yaitu kerugian yang berasal dari suatu event yang tidak diharapkan terjadi atau suatu peristiwa ekstrim dan memiliki probabilitas terjadinya yang sangat rendah.

Unexpected losses secara tipikal berasal dari event yang memiliki low frequency/high impact.

menggunakan data dan pengalaman internal bank. Untuk menghitung unexpected losses bank dapat menggunakan :

1) Data internal yang tersedia 2) Data eksternal dari bank lain

3) Data dari skenario risiko operasional

Untuk menghitung expected losses dan unexpected losses dalam Basel II, bank diwajibkan untuk memiliki data historis kerugian risiko operasional internal dan eksternal yang mencakup definisi-definisi risiko operasional yang berbeda dan bermacam-macam kategori. Untuk memastikan pendekatan yang konsisten diantara bank-bank, Basel II Accord menetapkan suatu set definisi jenis-jenis kerugian risiko operasional. Setiap bank wajib memetakan datanya ke dalam definisi.

2.2.5 Perubahan Risiko Operasional

Baik Lembaga Pengawas maupun Bank menyadari bahwa perubahan dalam industri perbankan telah mendorong pula perubahan karakteristik risiko operasional bank. Kejadian yang secara historis berasal dari kesalahan yang mengandung biaya rendah (low-cost errors) sebagai pelengkap atau diganti dengan kejadian yang memiliki frekuensi rendah tetapi memiliki dampak yang besar. Terdapat beberapa alasan yang mendorong perubahan risiko operasional, yaitu :

1). Otomasi

2). Insentif dan Trading

3). The Rogue Trader

4). Sangat percaya kepada teknologi 5). Peningkatan jumlah dan nilai transaksi

6). Outsourcing

7). Peningkatan perkara pengadilan 8). Teroris

17

Sebagai tanggapan terhadap perubahan risiko operasional, pengawas akan meminta bank untuk melihat lagi proses yang dilakukan secara lebih menyeluruh dan mempertimbangkan kemungkinan timbulnya kejadian low frequency/high impact

diluar area risiko kredit dan risiko pasar.

2.3 Penggunaan Statistik Dalam Pengukuran Risiko

2.3.1Bagaimana Statistik Digunakan Dalam Pengukuran Risiko

Metode statistika digunakan untuk memperkirakan kemungkinan kejadian di masa depan. Tidak ada kepastian dalam perkiraan statistik karena masa depan tidak diketahui dan tidak bisa diketahui. Namun, metode statistika bisa memperkirakan probabilitas (kemungkinan) suatu kejadian terjadi di masa depan. Dengan demikian metode tersebut berguna untuk memperkirakan perubahan faktor risiko yang bisa menciptakan risiko kerugian finansial. Risiko finansial bisa didefinisikan sebagai perkiraan perubahan faktor-faktor risiko yang menghasilkan hasil yang buruk (bad outcome).

Memperkirakan probabilitas perubahan pada faktor-faktor risiko (misalnya harga pasar) biasanya menggunakan analisa historis (yang diketahui sehingga pasti). Analisa data historis melibatkan asumsi implisit bahwa data merupakan indikator yang baik di masa depan. Asumsi tersebut harus diingat ketika menggunakan metode statistika untuk menjelaskan eksposur bank terhadap risiko.

Asumsi biasanya digunakan ketika memperkirakan perubahan pada faktor-faktor risiko untuk menyederhanakan interaksi yang kompleks dari faktor-faktor dalam dunia nyata. Namun, harus diingat bahwa penyederhanaan asumsi merupakan kompromi yang dapat mempengaruhi akurasi dari perkiraan perubahan di masa depan.

2.3.2Perkiraan Perubahan Faktor-faktor Risiko

Harga-harga pasar digunakan untuk memperkirakan perubahan-perubahan dalam faktor-faktor risiko. Agar dapat mengukur risiko yang dihasilkan oleh perubahan-perubahan di masa datang, perlu dibangun skenario yang mencakup seluruh perubahan yang mungkin terjadi pada rentang waktu yang ditentukan.

Rentang waktu (time horizon) adalah periode waktu di masa yang datang yang dipilih untuk mensimulasikan perubahan yang terjadi dalam satu hari atau beberapa tahun. Rentang waktu dipilih bergantung pada jatuh tempo (maturity) transaksi-transaksi yang menimbulksn risiko. Salah satu cara untuk menvisualisasikan perubahan-perubahan harga adalah dengan membangun pohon binomial (Binomial Tree).

2.4 Ukuran-ukuran Statistik

Statistik adalah besaran yang dihitung dari data, dengan cara-cara pengumpulan data, pengolahan atau penganalisaan data dan penarikan kesimpulan berdasarkan kumpulan data dan penganalisaan yang dilakukan, yang gunanya untuk menaksir harga parameter distribusi.

2.4.1 Statistik Lokasi

19

2.4.1.1 Rata-rata (Mean)

Rata-rata data adalah jumlah semua harga data dibagi dengan banyaknya data. Misalkan diberikan n buah data berikut : X1, X2, X3, ..., Xn

∑

= adalah sigma maksudnya jumlah.xi

1) Data diurutkan dari yang terkecil hingga yang terbesar. Misalkan n menyatakan banyaknya data dan hasil pengurutan itu diberi lambang X = adalah nilai pengamatan ke-i.

n = adalah banyaknya data.

2.4.1.2 Nilai Tengah (Median)

Median adalah bilangan yang membagi data menjadi 2 kelompok (di kiri M dan di kanan M) sama banyaknya. Cara menghitungnya adalah sebagai berikut :

1, X2, X3, ..., Xn.

M = X( )k ,

Modus adalah data yang paling sering muncul. Cara menentukannya adalah cukup dengan mengamati harga data yang frekuensinya tertinggi.

2.4.2 Statistik Dispersi (Dispersion)

Konsep kedua adalah dispersi (dispersion). Dispersi adalah tingkat kecenderungan angka-angka disekitar nilai rata-rata, yaitu: range dan standard deviasi.

2.4.2.1 Luas Penyebaran (Range)

Range untuk sekumpulan data dapat diberikan batasan sebagai selisih antara nilai pengamatan terbesar dengan nilai pengamatan yang terkecil yang terdapat pada kumpulan nilai tersebut.

R= Xmax −Xmin (2-6)

dimana :

21

Xmax = adalah nilai pengamatan data terbesar.

Xmin

Standard Deviasi

= adalah nilai pengamatan data terkecil.

Standard deviasi adalah ukuran penyebaran sekelompok nilai dari nilai rata-rata

(mean) kelompok data tersebut. Ukuran dispersi ini dinyatakan dengan S.

S = adalah standard deviasi

Xi

Misalkan diberikan data berikut : 169, 172, 177, 170, 168, 170, 178, 171, 169, 170. Mula-mula data diurutkan, maka diperoleh hasilnya adalah :

168, 169, 169, 170, 170, 170, 171, 172, 177, 178.

Maka hasil perhitungan yang diperoleh adalah :

1. Rata-rata adalah

171.4

3. Modus adalah

Mo =170 , karena yang paling sering muncul dalam data sebanyak 3 kali.

4. Range adalah

R= Xmax −Xmin =178−168=10

5. Standard deviasi adalah

BAB 3

PEMBAHASAN

3.1 Pendekatan Perhitungan Risiko Operasional

Basel II Accord membolehkan bank untuk menggunakan salah satu dari tiga

pendekatan untuk menghitung modal risiko operasional. Suatu bank memiliki kemampuan untuk berpindah dari suatu pendekatan yang sederhana ke pendekatan yang sangat kompleks dengan menggunakan pendekatan statistik. Pendekatan-pendekatan tersebut adalah The Basic Indicator Approach, The Standardized Approach dan The Advanced Measurement Approach.

Berdasarkan pendekatan Basic Indicator Approach (BIA) modal risiko operasional yang dibutuhkan dihitung berdasarkan persentase tetap dari pendapatan kotor (gross income). Standardized Approach membagi bisnis bank menjadi 8 jenis. Persyaratan modal untuk setiap jenis bisnis dihitung dengan persentase pendapatan kotor (gross income) untuk setiap jenis bisnis. Hasilnya ditambahkan untuk memperoleh modal risiko operasional. Di bawah lingkungan tertentu, bank dapat menggunakan Alternative Standardized Approach (ASA). Dengan Advanced

Measurement Approach (AMA), bank diijinkan menggunakan model internal

miliknya untuk menghitung modal risiko operasional.

3.1.1 Indikator Eksposur

semakin tinggi risikonya. Indikator yang digunakan ketiga metode tersebut sebagai indikator eksposur risikonya adalah pendapatan kotor (gross income).

3.1.2. Pendapatan Kotor (Gross Income)

Definisi gross income dalam Basel II, pendapatan kotor (gross income) didefinisikan sebagai jumlah pendapatan bunga bersih (net interest income) dan pendapatan non bunga bersih (net non-interest income). Yang termasuk pendapatan bunga bersih (net interest income) dan pendapatan non bunga bersih (net non-interest income)

ditentukan oleh supervisor nasional dan/atau standar akuntansi nasional.

Misalnya, pendapatan bunga bersih (net interest income) bisa didefinisikan sebagai pendapatan pinjaman dan asset lainnya yang menghasilkan bunga, dikurangi biaya simpanan dan passiva yang berbiaya bunga. pendapatan non bunga bersih (net non-interest income) mencakup biaya dan komisi, dan pendapatan bersih (netto) dari aktivitas perdagangan lainnya yaitu diluarpinjaman dan simpanan.

Pendapatan kotor (Gross Income) merepresentasikan bentuk pendapatan aktivitas perbankan yang normal, dan sebaiknya tidak memasukkan :

1). Setiap provisi

2). Setiap pengeluaran operasi

3). Laba atau rugi dari hasil penjualan sekuritas pada banking book 4). Item luar biasa atau item yang tidak rutin

5). Kerusian risiko operasional

6). Pendapatan yang diperoleh dari bisnis asuransi

Dalam kerangka kerja Basel II, biaya operasi dikeluarkadari pendapatan kotor (gross income). Biaya operasi termasuk setiap pembayaran pada pihak ketiga seperti

25

kegiatan pendagangan lain. Penting untuk dicatat, bahwa kedua kegiatan outsourcing

membawa risiko operasional untuk bank.

3.1.3 Pendapatan Kotor (Gross Income) Negatif

Pada periode tiga tahun, bank mungkin tidak selalu memperoleh pendapatan kotor (gross income) yang positif. Apabila pendapatan kotor (gross income) yang negatif dimasukkan pada rat-rata tiga tahun, ini mengacaukan perhitungan dan dapat mengkelirukan jumlah modal regulasi yang dibutuhkan. Komite Basel secara tegas mengatur pembebanan modal terdistorsi, maka supervisor bank memiliki hak untuk mengambil tindakan sesuai kerangka kerja pilar 2.

Apabila pada kurun waktu tiga tahun ada pendapatan kotor (gross income)

negatif, maka pendapatan kotor (gross income) ini tetap dimasukkan pada perhitungan, tetapi pendapatan kotor tahun tersebut dianggap nol.

3.2 Metode Standarisasi (Standardized Approach)

Standardized Approach mencoba mengatasi kurangnya sensitivitas risiko dari Basic Indicator Approach dengan cara :

1). Membagi aktivitas ke dalam delapan jenis bisnis.

2). Menggunakan pendapatan kotor (gross income) dari tiap jenis bisnis digunakan sebagai indikator risiko operasional atas masing-masing jenis bisnis.

Model ini menjelaskan mekanisme-mekanisme metodologi dan penggandaan

(multiplier) yang digunakan. Standardized Approach (SA) menggunakan pendapatan kotor (gross income) masing-masing jenis bisnis daripada mengunakan total pendapatan bank karena dapat diasumsikan bahwa pendapatan kotor (gross income)

Pendapatan koor (gross income) dengan demikian menghubungkan jumlah bisnis dalam satu jenis bisnis spesifik terhadap tingkat risiko operasional yang melekat di dalam bisnis tersebut.

Dengan memecah bank menjadi bisnis yang berbeda-beda dan memberikan persentase yang berbeda kepada tiap jenis bisnis, Standardized Approach (SA)

menghubungkan areal bisnis bank dan risikonya dengan pembebanan modal risiko operasional. Kebutuhan modal untuk tiap jenis bisnis dihitung sebagai persentase pendapatan kotor (gross income) jenis bisnis tersebut. Hasilnya ditambahkan untuk memberi total modal risiko operasional untuk bank.

Menurut Standardized Approach (SA), jumlah modal agregat dihitung untuk setiap tiga tahun terakhir. Jumlah agregat ini diambil rata-ratanya untuk menghasilkan jumlah modal regulasi risiko operasional yang dibutuhkan menurut pendekatan

Standardized Approach (SA).

Modal regulasi agregat untuk tahun tunggal dihitung dengan menambahkan hasil pendapatan kotor (gross income), dikalikan dengan faktor beta untuk setiap jenis bisnis. Tidak penting apakah pendapatan kotor (gross income) untuk setiap jenis bisnis negatif, karena secara sederhana dapat dimasukkan dalam perhitungan. Apabila jumlah keseluruhan untuk tahun tertentu adalah negatif, maka angkanya diganti menjadi nol (0) untuk perhitungan rata-rata. Jadi, nilai rata-rata menurut Standardized Approach (SA) selalu dihitung selama tiga tahun.

Rumus perhitungan modal regulasi risiko operasional menurut Standardized Approach (SA) yang diperlukan adalah :

(3-1)

dimana :

27

GI1-8 = adalah Pendapatan kotor (gross income) untuk tiap jenis bisnis. β1-8

1). Pembiayaan Wholesale (Corporate Finance)

= adalah Beta untuk tiap jenis bisnis.

3.2.1 Jenis Bisnis Risiko Operasional

Standardized Approach (SA) membagi operasi bank menjadi delapan jenis bisnis yang berbeda. Dengan cara ini, pendekatan tersebut mengakui bahwa setiap jenis bisnis berbeda sifatnya dan dengan demikian memiliki karakteristik risiko operasional yang berbeda. Penggunaan jenis bisnis yang berbeda mendorong bank untuk mengalokasikan modal regulasi menurut jenis bisnisnya.

Basel Capital Accord II memberikan satu susunan standar jenis-jenis bisnis dan proses pemetaan struktur aktual satu bank terhadap Standardized Approach (SA). Delapan jenis bisnis tersebut adalah :

2). Pembayaran dan Penyelesaian (Payment and Settlement)

3). Jasa Kelembagaan (Agency Services)

4). Manajemen Aset (Asset Management)

5). Perdagangan dan Penjualan (Trading and sales) 6). Retail Banking (Retail Banking)

7). Komersial Bank (Commercial Banking)

8). Broker Ritel (Retail Brokerage)

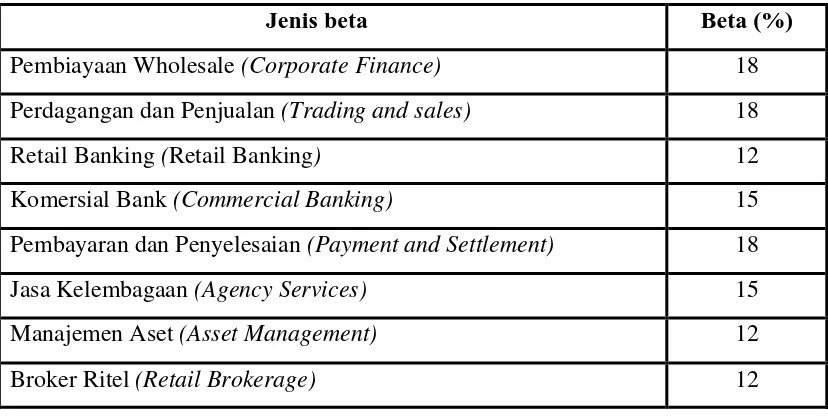

3.2.2 Nilai Beta Jenis Bisnis Risiko Operasional

Nilai beta untuk setiap jenis bisnis pada esensinya adalah faktor pembobotan risiko

bank paling aktif. Perhitungan modal regulasi untuk setiap jenis bisnis dengan menggunakan nilai beta dan pendapatan kotor (gross income) menghubungkan skala aktivitas bisnis yang dilakukan bank dengan risiko yang dikelolanya.

Nilai beta yang ditetapkan komite Basel mirip dengan cara penetapan nilai beta yang digunakan Standardized Approach (SA). Nilai beta didapatkan dengan cara mengaplikasikan metode statistik terhadap data kerugian risiko operasional dan alokasi modal yang dikumpulkan dari beberapa bank selama proses QIS.

Tabel 3.1 Nilai Beta Tiap Jenis Bisnis Risiko Operasional

Jenis beta Beta (%)

Pembiayaan Wholesale (Corporate Finance) 18

Perdagangan dan Penjualan (Trading and sales) 18

Retail Banking (Retail Banking) 12

Komersial Bank (Commercial Banking) 15

Pembayaran dan Penyelesaian (Payment and Settlement) 18

Jasa Kelembagaan (Agency Services) 15

Manajemen Aset (Asset Management) 12

Broker Ritel (Retail Brokerage) 12

3.3 Contoh Kasus

Bank AA adalah retail banking dan bank AA memiliki pendapatan kotor (gross income) untuk setiap jenis bisnisnya selama tiga tahun terakhir yang dinyatakan dalam bulan setiap tahunnya dimulai dari tahun 2004-2006.

29

Keterangan untuk tabel :

I : Pembiayaan Wholesale (Corporate Finance)

II : Perdagangan dan Penjualan (Trading and sales)

III : Retail Banking (Retail Banking)

IV : Komersial Bank (Commercial Banking)

V : Pembayaran dan Penyelesaian (Payment and Settlement)

VI : Jasa Kelembagaan (Agency Services)

VII : Manajemen Aset (Asset Management)

VIII : Broker Ritel (Retail Brokerage)

A1 : Frekuensi Pembiayaan Wholesale (Corporate Finance) B1 : Dampak Pembiayaan Wholesale (Corporate Finance) A2 : Frekuensi Perdagangan dan Penjualan (Trading and sales) B2 : Dampak Perdagangan dan Penjualan (Trading and sales) A3 : Frekuensi Retail Banking (Retail Banking)

B3 : Dampak Retail Banking (Retail Banking)

A4 : Frekuensi Komersial Bank (Commercial Banking) B4 : Dampak Komersial Bank (Commercial Banking)

A5 : Frekuensi Pembayaran dan Penyelesaian (Payment and Settlement) B5 : Dampak Pembayaran dan Penyelesaian (Payment and Settlement) A6 : Frekuensi Jasa Kelembagaan (Agency Services)

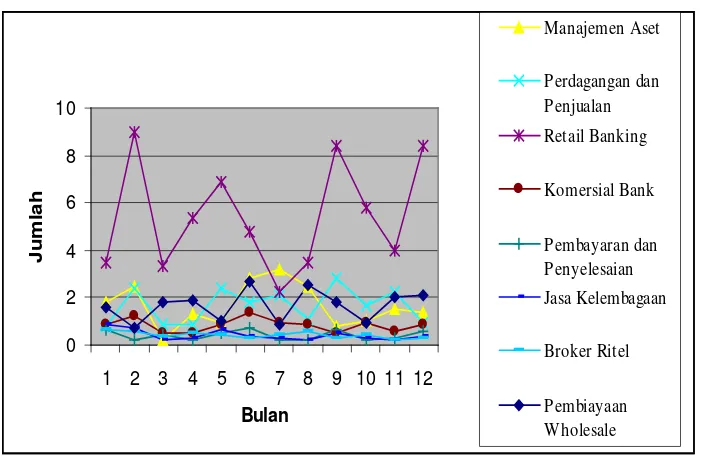

Tabel 3.2 Pendapatan Kotor (gross income) untuk Tahun 2004/Bulan

Gambar 3.1 Grafik Pendapatan Kotor (gross income) Tahun 2004/Bulan

31

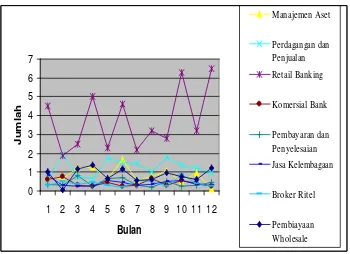

Tabel 3.3 Pendapatan Kotor (gross income) untuk Tahun 2005/Bulan

BULAN

Gambar 3.2 Grafik Pendapatan Kotor (gross income) Tahun 2005/Bulan

Tabel 3.4 Pendapatan Kotor (gross income) untuk Tahun 2006/Bulan

Gambar 3.3 Grafik Pendapatan Kotor (gross income) Tahun 2006/Bulan

33

Tabel 3.5 Pendapatan Kotor (gross income) untuk Tahun 2004-2006

Untuk ketiga tahun tersebut, pendapatan kotor (gross income) tiap jenis bisnis dikalikan dengan beta untuk memberikan modal regulasi risiko operasional :

Tabel 3.6 Pendapatan Kotor (gros income) x Nilai Beta Tahun 2004-2006

Bussiness line Beta (%)

Dari hasil perhitungan di atas dapat diperoleh :

55 . 17 3

65 . 52 3

40 . 17 10 . 14 15 . 21

= =

+ +

=

TSA

K

35

Tabel 3.7 Prediksi Pendapatan Kotor (gross income) untuk Tahun 2007/Bulan (Berdasarkan Rata-Rata Pendapatan Kotor Tiap Jenis Bisnis per Bulan)

BULAN

Gambar 3.4 Grafik Prediksi Pendapatan Kotor (gross income)

Tabel 3.8 Pendapatan Kotor (gross income) untuk Tahun 2005-2007

Untuk ketiga tahun tersebut, pendapatan kotor (gross income) tiap jenis bisnis dikalikan dengan beta untuk memberikan modal regulasi risiko operasional :

Tabel 3.9 Pendapatan Kotor (gros income) x Nilai Beta Tahun 2005-2007

Bussiness line Beta (%)

37

Dari hasil perhitungan di atas dapat diperoleh :

4 . 16 3

06 . 49 3

56 . 17 40 . 17 10 . 14

= =

+ +

=

TSA

K

BAB 4

KESIMPULAN DAN SARAN

4.1 Kesimpulan

Dari pembahasan diperoleh kesimpulan sebagai berikut :

Metode standarisasi (Standardized Approach) mampu mengatasi masalah atau risiko operasional yang akan dihadapi oleh suatu bank di masa yang akan datang dengan meminimumkan dan mengalokasikan modal regulasi risiko operasional tersebut terhadap risiko yang mungkin terjadi pada jangka waktu tertentu.

4.2 Saran

DAFTAR PUSTAKA

Lembaga Pengembangan Perbankan Indonesia (LPPI), Global Associaton Of Risk

Professionals (GARP), Badan Sertifikasi Manajemen Risiko (BSMR) :

Sertifikasi Manajemen Risiko Bank dan Regulasi Indonesia, Tingkat 1,

Indonesia, 2006.

Lembaga Pengembangan Perbankan Indonesia (LPPI), Global Associaton Of Risk

Professionals (GARP), Badan Sertifikasi Manajemen Risiko (BSMR) :

Sertifikasi Manajemen Risiko Bank dan Regulasi Indonesia, Tingkat 2,

Indonesia, 2007.

Drs. H. Masyhud Ali, MBA, MM : Asset Liabillity Management, Menyiasati Risiko

Pasar dan Risiko Operasional dalam Perbankan, Penerbit PT. Elex Komputindo,

Gramedia-Jakarta, 2004.

eBizzAsia, Information Technology, Communication and e-Bussiness Magazine :

Keharusan Menerapkan Manajemen Risiko, Indonesia, 2005.

Prof. Dr. Sudjana M.A, MSc : Metode Statistika, Penerbit Tarsito Bandung, 2002.

Abdul Hakim S.Si, Statistika Deskriptif untuk Ekonomi dan Bisnis, Cetakan Pertama,

Maret 2001, Penerbit Ekonisa Fakultas Ekonomi UII, Yogyakarta.

Abdul Hakim S.Si, Statistika Deskriptif untuk Ekonomi dan Bisnis, Cetakan Kedua,

Januari 2004, Penerbit Ekonesia Fakultas Ekonomi UII, Yogyakarta.

Direktorat Jendreal Pendidikan Tinggi, Fakultas MIPA, Institut Teknologi Bandung,