xiii

Lampiran 1 Surat Permohonan Penelitian ... 114

Lampiran 2 Surat Ketetapan Penelitian ... 115

Lampiran 3 Kartu Bimbingan Skripsi ... 116

Lampiran 4 Struktur Organisasi... 117

Lampiran 5 Laporan Keuangan 2004-2005... 118

Lampiran 6 Laporan Keuangan 2005-2006... 123

Lampiran 7 Laporan Keuangan 2007-2008... 127

Lampiran 8 Laporan Keuangan 2009-2010... 131

Lampiran 9 Hasil Perhitungan SPSS ... 135

Lampiran 10 Lembar Revisi ... 138

Lampiran 11 Tabel Nilai Distribusi t ... 141

i

bagi pemegang saham dengan jumlah rata-rata saham yang beredar. Laba per lembar saham menunjukkan kemampuan perusahaan untuk menciptakan laba untuk setiap lembar sahamnya.Earning Per Sharemerupakan salah satu alat ukur tingkat profitabilitas yang akan mempengaruhi tingkat harga saham. Tingkat profitabilitas akan mempengaruhi tingkat harga saham, untuk mengetahui laba yang diperoleh perusahaan dengan menghitung Earning Per Share. Analisis Return On Investment (ROI) merupakan teknik analisis yang lazim digunakan oleh pimpinan perusahaan untuk mengukur efektifitas dari keseluruhan operasi perusahaan.

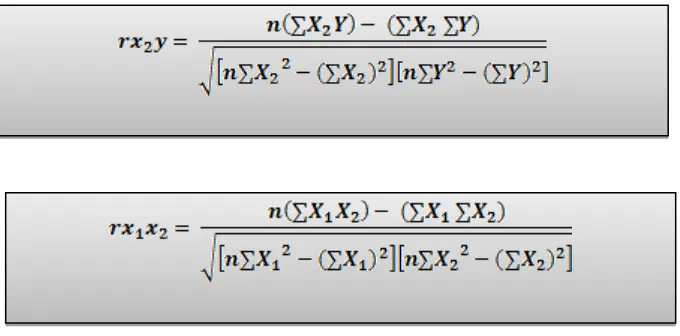

Metode yang digunakan dalam penelitian ini adalah metode deskriptif vertifikatif dengan pendekatan kualitatif dan kuantitatif. Sampel yang digunakan dalampenelitian ini adalah laporan keuangan neraca dan laba rugi periode tahun 2004-2010. Untuk mengetahui Earning Per Share (EPS) (X1) dan Return On Investment(ROI) (X2) terhadap harga saham (Y) digunakan korelasi pearson, dan untuk mengetahui seberapa besar kontribusi variable digunakan rumus koefisien determenasi.

Berdasarkan hasil penelitian menggunakan model persamaan regresi linier berganda. Dari hasil penelitian menunjukkan bahwa variable Earning Per Share (EPS) dan Return On Investment (ROI) secara parsial berpengaruh signifikan terhadap harga saham perusahaan PT. Astra International Tbk dari tahun 2004-2010. Dan secara bersama-sama terbukti berpengaruh signifikan terhadap harga saham perusahaan PT. Astra International Tbk.

ii

shareholders by the weighted average number of shares outstanding. Earnings per share the company's ability to generate profit shows each share. Earnings per share is one measure of profitability that would affect the level of stock prices. Profitability levels will affec t the level of stock prices, corporate profits untukmengetahui by calculating earnings per share. Analysis of return on investment (ROI) is the method of analysis is commonly used by the company to evaluate the effectiveness of the overall activity of the company.

The method used in this study is a descriptive vertifikatif method of qualitative and quantitative approaches. The sample used was dalampenelitian consolidated financial balance sheet and profit and loss account 2004 -2010. To find earnings per share (EPS) (X1) and return on investment (ROI) ( X2) that the stock price of (Y) used the Pearson product moment correlation coefficient, and know how much to variable used formula coefficients of determenasi.

Based on the results of research using multiple linear regression. The results showed that variables earnings per share (EPS) and return on investment (ROI) in part a significant impact on the company's stock price. Astra International Tbk from years 2004 -2010. And together have been significantly influence the price of a share company PT. Astra International Tbk.

1 1.1 Latar Belakang Penelitian

Pertumbuhan perekonomian suatu negara dapat mencerminkan kesejahteraan negara tersebut. Pertumbuhan dan perkembangan perekonomian di Indonesia mulai mengalami peningkatan dari tahun ke tahun. Walaupun masih ada gejolak perekonomian di Indonesia yang ditandai dengan kenaikan harga barang -barang kebutuhan pokok dan meningkatnya harga bahan bakar minyak (BBM) akibat tingginya biaya produksi . Menurut pengamat ekonomi Bachtiar Hassan Miraza (WASPADA Online, Selasa, 25 Desember 2007) menyatakan, bahwa:

”Banyak pakar berpendapat, perekonomian Indonesia saat ini semakin membaik. Pendapat ini didukung oleh pendapat para pejabat pemerintah yang menyatakan perekonomian tahun 2008 semakin cerah dan memberi harapan.”

Berdasarkan gambaran mengenai kondisi perekonomian Indonesia yan g semakin membaik tersebut akan menyebabkan dampak ya ng positif terhadap pasar modal, hal ini dapat dilihat dari banyaknya investor, baik investor asing ataupun investor dari dalam negeri yang menanamk an modalnya pada perusahaan yang telahgo publicatau pada perusahaan yang baru terbentuk.

diperoleh oleh suatu perusahaan yang membutuhkan modal tambahan untuk memperluas usahanya. Akibatnya, perusahaan akan meng urangi semua kegiatan produktivitasnya sehingga implikasinya adalah terjadinya penurunan hasil produksi. Dengan demikian pasar modal adalah sala h satu tempat yang sangat ideal bagi investor untuk mencari perusahaan mana yang layak untuk dijadikan tempat menginvestasikan modal yang dimilikinya.

(http://www.infovesta.com/roller/vesta/entry/mengenal_pasar_modal)

Investasi pada salah satu instrumen atau alat di pasar modal yaitu s aham, dimana instrumen tersebut merupakan salah satu instrument keuangan paling popular. Penerbitkan saham merupakan salah satu pilihan perusahaan ketika memutuskan untuk mencari pendanaan bagi perusahaan. Pada sisi lain saham merupakan instrumen investasi yang baik dipilih para investor karena saham mampu memberikanreturn(keuntungan) yang cukup tingg i dibandingkan dengan instrumen investasi lainnya seperti deposito (WASPADA Online, Selasa, 25 Desember 2007).

diperhatikan bagi para investor sekurang -kurangnya ada dua hal, yaitu keuntungan yang diharapkan dan resiko yang kemungkinan timbul.

Keuntungan dan kerugian yang timbul bagi para pemegang saham atau investor dapat terjadi, hal ini karena adanya fluktuasi pada harga saham. Fluktuasi ini dipengaruhi oleh dua faktor yaitu faktor eksternal dan internal. Faktor eksternal di indikasikan dari stabilitas politik , makro ekonomi (inflasi, t ingkat bunga, neraca pembayaran, ni lai tukar), sedangkan faktor internal dapat dilihat dari laporan keuangan perusahaan yang merupakan refleksi dari kinerja perusahaan.

Laporan keuangan perusahaan merupakan sumber informasi yang bersifat fundamental. Laporan keuangan perusahaan diharapkan d apat memberi informasi bagi calon investor dan calon kreditor guna mengambil keputusan yang terkait dengan investasi dana mereka. Untuk dapat menilai kinerja perusahaan yang baik maka perlu dilakukan analisis laporan keuangan.

harga saham tersebut. Jika harga saham yang tinggi dapat dipertahankan maka kepercayaan investor ataupun calon investor terhadap emit en juga semakin tinggi dan hal ini akan memberikan pandangan positif terhadap emiten. Sebaliknya jika harga saham mengalami penurunan terus menerus berarti pula akan menurunkan nilai emiten dimata investor atau calon investor.

Seorang investor membeli dan mempertahankan saham suatu perusahaan dengan harapan akan memperoleh dividen (sejumlah uang yang berasal dari keuntungan yang dibayarkan kepada pemegang saham sebuah perseroan) atau capital gain. Sehingga laba biasanya menjadi dasar penentuan pembayaran dividen dan kenaikan nilai saham di masa datang. Oleh karena itu, para pemegang saham biasanya tertarik dengan angka Earning Per Share yang dilaporkan perusahaan.( http://www.docstoc.com/docs/21049021 )

Earning Per Share (EPS) perusahaan biasanya menjadi perh atian pemegang saham pada umumnya atau calon pemegang saham dan manajemen. Earning Per Share merupakan hasil bagi antara laba yang tersedia bagi pemegang saham dengan jumlah rata -rata saham yang beredar. Laba per lembar saham menunjukkan kemampuan perusahaa n untuk menciptakan laba untuk setiap lembar sahamnya. Earning Per Share merupakan salah satu alat ukur tingkat profitabilitas yang akan mempengaruhi tingkat harga saham. Tingkat profitabilitas akan mempengaruhi tingkat harga saham, untuk mengetahui laba y ang diperoleh perusahaan dengan menghitung Earning Per Share.

keuangan yang mempunyai arti yang sangat penting sebagai salah satu teknik analisis keuangan yang bersifat menyeluruh (komprehensif). Analisis ROI merupakan teknik analisis yang lazim digunakan oleh pimpinan perusahaan untuk mengukur efektifitas dari keseluruhan operasi perusahaan. ROI sendiri adalah salah satu bentuk dari rasio profitabilitas yang dimaksudkan untuk mengukur kemampuan perusahaan dengan keseluruhan dana yang ditanamkan dalam aktiva yang digunakan untuk operasinya perusahaan untuk menghasilkan untung. Dengan demikian rasio ini menghubungkan keuntungan yang diperoleh dari operasinya perusahaan(net operation income) dengan jumlah investasi atau aktiva yang digunakan untuk menghasilkan keuntungan.

Jika ekspektasi investor terhadap satu jenis saham tinggi, maka permintaan terhadap saham tersebut juga tinggi sehingga harga di pasar juga relatif tinggi. Terhadap perusahaan seperti ini biasanya harga pasar memang lebih tinggi dari nilai buku. Harga pasar bisa dua kali, tiga kali b ahkan lebih dari nilai bukunya.

Tabel 1.1

Earning Per Share,Return On Investment dan harga saham

PT. Astra Intrnasional Tbk dari tahun 2004 sampai 2010

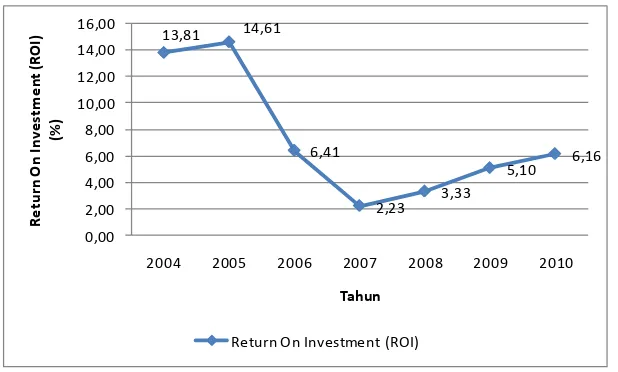

Dari tabel 1.1 dapat dilihat bahwa perubahan nilai EPS dan ROI dari tahun 2004-2010 terjadi peningkatan dan penurunan dimana EPS pada tahun 2004 bernilai 1335 rupiah untuk tiap lembar saham, pada tahun 2005 bernilai 1348 rupiah untuk tiap lembar saham, sedangkan pada tahun 2006 -2007 EPS mengalami penurunan yang dimana pada tahun 2006 EPS bernilai 917 rupiah untuk tiap lembar saham, di tahun 2007 EPS bernilai 315 rupiah untuk tiap lembar saham, pada tahun 2008 bernilai 555 rupiah untuk tiap lembar saham, pada tahun 2009 bernilai 1048 rupiah untuk tiap lembar saham dan bernilai 1591 rupiah pada tahun 2010. Sedangkan untuk nilai ROI pada tahun 2004 bernilai 13,808, pada tahun 2005 bernilai 14,614 , sedangkan pada tahun 2006 -2007 ROI mengalami penurunan yang dimana pada tahun 2006 ROI bernilai 6,4079, di tahun 2007 bernilai 2,2267, pada tahun 2008 bernilai 3,3255 , pada tahun 2009 bernilai 5,0982 dan pada tahun 2010 bernilai 6,1591. Adapun nilai saham gabungan PT. Astra Internasional Tbk pada tahun 2010 sebesar Rp. 54.550/lembar, pada tahun 2009 No Tahun

Earning Per Share (EPS)

Return On

Investment(ROI) Harga Saham (IHSG) Nilai Perubahan Nilai(%) Perubahan

1 2004 Rp. 1335 85 13,808 872 Rp. 9.600/Lembar

2 2005 Rp. 1348 13 14,614 806 Rp. 10.200/Lembar

3 2006 Rp. 917 -431 6,4079 -5693 Rp. 15.700/Lembar

4 2007 Rp. 315 -602 2,2267 -41830 Rp. 27.300/lembar

5 2008 Rp.555 240 3,3255 1,0988 Rp.10.550/lembar

6 2009 Rp.1048 493 5,0982 1,7727 Rp.34.700/lembar

sebesar Rp. 34.700/lembar, pada tahun 2008 sebesar Rp.10.550/lembar, pada tahun 2007 sebesar Rp. 27.300/lembar, pada tahun 2006 sebesar Rp. 15.700/lembar, pada tahun 2005 sebesar Rp. 10.200/lembar, dan Rp. 9.600/lembar pada tahun 2004.

laba yang dihasilkan oleh PT. Astra Internasioal Tbk menurun, sehingga para investor kurang tertarik buat menanamkan modalnya ke PT. Astra Internasional Tbk, yang menyebabkan harga saham menurun.

Sedangkan ditahun 2009 dan 2010 harga sahamnya mengalami peningkatan kembali, itu dikarenakan perekonomian di Indonesia mulai membaik, sehingga membuat para investor kembali tertarik untuk menamkan modalnya ke PT. Astra Internasional Tbk, yang menyebabkan harga saham kembali meningkat.

Berbagai penelitian mengenai faktor -faktor yang mempengaruhi harga saham yang diperdagangkan di bursa efek telah banyak dilakukan oleh para peneliti diantaranya Penelitian mengenai pengaruh EPS terhadap harga saham yang dilakukan oleh Muhamad Abdul Aziz menunjukkan bahwa EPS berpengaruh secara signifikan terhadap perubahan harga saham pada perusahaan dimana koefisien determinasi (R2) adalah 0,326 atau 32,6%. Sedangkan hasil penelitian mengenai pengaruh ROI terhadap harga saham yang dilakukan oleh Anung Saptadi menunjukan bahwa ROI berpengaruh secara signi fikan terhadap harga saham.

Berdasarkan uraian yang telah dikemukakan diatas, maka penulis tertarik untuk mengetahui lebih jauh, dan menyajikan dalam bentuk skripsi dengan judul

“Analisis Earning Per Share (EPS) dan Return On Investment (ROI)

Terhadap Harga Saham PT. Astra Internasional Tbk di Bursa Efek

Indonesia (BEI).”(Studi kasus pada PT. Astra Internasional Tbk.)

1.2 Identifikasi dan Rumusan Masalah

1.2.1 Identifikasi Masalah

Dilihat dari uraian latar belakang penelitian, diidentifikasikan permasalahan di PT. Astra Internasional tbk adalah sebagai berikut :

2. Pada tahun 2008 harga saham PT. Astra Internasional Tbk mengalami penurunan dibandingkan nilai saham pada tahun 2007 . Hal ini dikarenakan terjadinya krisis ekonomi global, sehingga laba yang dihasilkan oleh PT. Astra Internasioal Tbk menurun, sehingga pa ra investor kurang tertarik buat menanamkan modalnya ke PT. Astra Internasional Tbk, yang menyebabkan harga saham menurun.

1.2.2 Rumusan Masalah

Sesuai dengan identifikasi masalah yang dikemukakan di atas, maka penulis mencoba merumuskan masalah yang akan diba has dalam penelitian ini adalah sebagai berikut:

1. BagaimanaEarning Per Share (EPS) PT. Astra Internasional Tbk 2. BagaimanaReturn On Investment (ROI) PT. Astra Internasional Tbk 3. Bagaimana hubungan Earning Per Share danReturn On Investmentsecara

simultan dan parsial terhadap Harga Saham PT. Astra Internasional Tbk.

1.3 Maksud dan Tujuan Penelitian

1.3.1 Maksud Penelitian

On Investment (ROI) terhadap harga saham yang terjadi pada PT. Astra Internasional Tbk.

1.3.2 Tujuan Penelitian

Adapun tujuan dari penelitian ini adalah sebagai berikut :

1. Untuk mengetahuiEarning Per Share (EPS) PT. Astra Internasional Tbk 2. Untuk mengetahui Return On Investment (ROI) PT. Astra Internasional

Tbk

3. Untuk mengetahui Earning Per Share dan Return On Investment secara simultan dan parsial terhadap Harga Saham PT. Astra Internasional Tbk

1.4. Kegunaan Hasil Penelitian

1.4.1 Kegunaan Akademis

Adapun kegunaan penelitian ini semoga dapat bermanfaat secara akademis kepada pihak sebagai berikut :

1. Bagi peneliti

Hasil penelitian diharapkan dapat menambah ilmu pengetahuan, dan pemahaman tentang Earning Per Share (EPS), Return On Investment (ROI)dan harga saham.

2. Bagi pengembangan ilmu akuntansi

1.4.2 Kegunaan Praktis

Adapun kegunaan penelitian ini adalah dapat bermanfaat secara praktis sebagai berikut :

1. Bagi perusahaan

Diharapkan dapat menjadi umpan balik bagi perusahaan yang diteliti dan menjadi masukan mengenai Earning Per Share (EPS), Return On Investment (ROI) dan dampaknya terhadap harga saham pada PT. Astra Internasional Tbk di masa yang akan datang.

2. Bagi investor

Hasil penelitian diharapkan dapat dijadikan bahan pertimbangan dalam pengambilan keputusan investasi saham secara umum dan khususnya pada pada PT. Astra Internasional Tbk. berdasarkan pertimbangan Earning Per Share (EPS)danReturn On Investment (ROI).

1.5 Lokasi dan Waktu Penelitian

1.5.1 Lokasi Penelitian

Penulis melakukan penelitian p ada PT. Astra Internasional Tbk yang bertempat di Jl Gaya Motor No.8 Sunter II Jakarta.

1.5.2 Waktu Penelitian

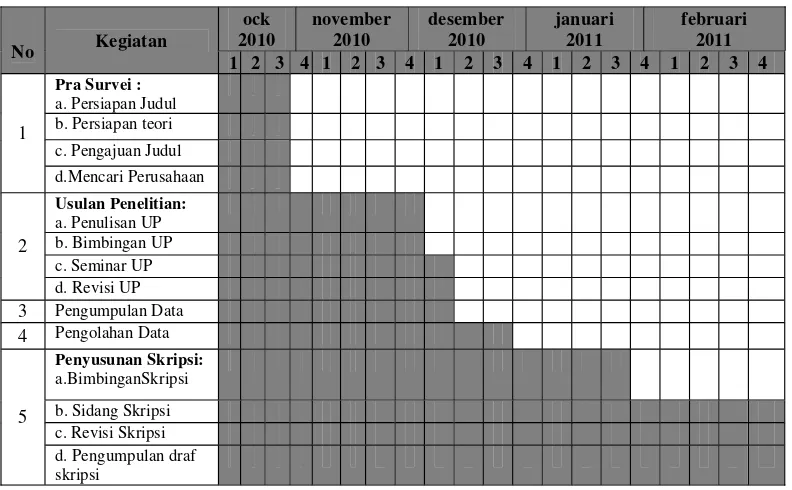

Tabel 1.2

Jadwal Penelitian

No Kegiatan

ock 2010

november 2010

desember 2010

januari 2011

februari 2011 1 2 3 4 1 2 3 4 1 2 3 4 1 2 3 4 1 2 3 4

1

Pra Survei : a. Persiapan Judul b. Persiapan teori c. Pengajuan Judul d.Mencari Perusahaan

2

Usulan Penelitian: a. Penulisan UP b. Bimbingan UP c. Seminar UP d. Revisi UP

3 Pengumpulan Data

4 Pengolahan Data

5

Penyusunan Skripsi: a.BimbinganSkripsi

15

BAB II

KAJIAN PUSTAKA, KERANGKA PEMIKIRAN, DAN HIPOTESIS

2.1 Kajian Pustaka

2.1.1 Earning Per Share (EPS)

2.1.1.1 Pengertian Earning Per Share

Earning Per Share merupakan bentuk pemberian keuntungan yang

diberikan kepada para pemegang saham dari setiap lembar saham yang dimiliki.

Earning PerShare merupakan alat analisis yang menggunakan konsep laba

konvensional. Earning Per Share adalah salah satu dari dua alat analisis yang

sering digunakan mengevaluasi saham biasa disamping Price Earning Ratio

dalam lingkaran keuangan.

Menurut Darmaji Earning Per Share merupakan :

“Rasio yang menunjukkan berapa besar keuntungan (return) yang diperoleh

investor atau pemegang saham per lembar.”

(2001:139)

Berdasarkan pendapat diatas pengertian Earning Per Share yang dimaksud

dalam penelitian ini adalah :

“Rasio yang menunjukkan seberapa besar keuntungan yang diperoleh investor

2.1.1.2 Kegunaan Earning Per Share

Variabel Earning Per Share merupakan proxy bagi laba per saham

perusahaan yang diharapkan dapat memberikan gambaran bagi investor mengenai

bagian keuntungan yang dapat diperoleh dalam suatu periode keuntungan yang

dapat diperoleh dalam suatu periode tertentu dengan memiliki suatu saham.

Seorang investor membeli dan mempertahankan saham suatu perusahaan dengan

harapan akan memperoleh deviden atau capital gain.

Menurut Prastowo :

“Laba biasanya menjadi dasar penentuan pembayaran deviden dan kenaikan nilai

saham di masa mendatang. Oleh karena itu, para pemegang saham biasanya

tertarik dengan angka Earning Per Shareyang dilaporkan perusahaan.”

(2002:93)

Earning Per Share atau laba per lembar saham adalah tingkat keuntungan

bersih untuk tiap lembar sahamnya yang mampu diraih perusahaan pada saat

menjalankan operasinya. Laba per lembar saham diperoleh dari laba yang tersedia

bagi pemegang saham biasa dibagi dengan rata-rata saham biasa yang beredar.

Earning Per Share merupakan hasil atau pendapatan yang akan diterima oleh

pemegang saham untuk setiap lembar saham yang dimilikinya atas ke

ikutsertaannya dalam perusahaan. laba per lembar saham biasanya merupakan

indikator laba yang diperhatikan oleh para investor yang umumnya terhadap

korelasi yang kuat antara pertumbuhan laba dan pertumbuhan harga saham.

Jumlah pendapatan yang tersedia bagi pemegang saham adalah pendapatan

dengan deviden dan hak-hak lainnya untuk pemegang saham biasa. Dengan cara

membagi jumlah pendapatan yang tersedia untuk pemegang saham biasa dengan

jumlah lembar saham biasa yang beredar maka akan diketahui jumlah lembar

pendapatan untuk setiap lembar saham tersebut.

Husnan mengatakan bahwa :

“Jika kemampuan perusahaan untuk menghasilkan laba meningkat, maka harga

saham akan meningkat. Dengan meningkatnya harga saham perusahaan, maka return saham yang akan diperoleh investor juga akan semakin tinggi. Jika nilai

Earning Per Share naik maka harga saham mengalami kenaikan, return sahamnya

juga mengalami kenaikan.”

(2001:317)

Menurut Alwi Earning Per Share merupakan:

“Menunjukkan jumlah uang yang dihasilkan (return) dari setiap lembar saham.

Semakin besar nilai Earning Per Share, semakin besar keuntungan/return yang

diterima pemegang saham.”

(2003:77)

Earning Per Share perusahaan biasanya menjadi perhatian pemegang

saham pada umumnya atau calon pemegang saham dan manajemen.

Jadi jika saham yang beredar dari saham prioritas dan saham biasa maka

langkah pertama adalah menentukan pendapatan yang menjadi hak pemegang

saham prioritas dan hak tersebut dikurangkan pada laba bersih yang diperoleh

baru kemudian dapat dihitung laba per lembar saham. Adapun laba per lembar

saham (EPS) dapat dirumuskan sebagai berikut:

Apabila pada perusahaan tersebut terdapat saham preferen maka rumus

Sebagai catatan jika pada perusahaan tersebut terdapat saham preferen, maka

rumus EPS menjadi:

Earning Per Share yang besar menunjukkan kemampuan perusahaan yang

lebih besar dalam menghasilkan keuntungan bersih dari setiap lembar saham.

Peningkatan Earning Per Share menandakan bahwa perusahaan berhasil

meningkatkan kemakmuran para investor dan dari hal tersebut akan mendorong

investor untuk menambah jumlah modal yang ditanamkan pada perusahaan

tersebut.

Angka per lembar saham diperoleh dari laporan keuangan yang disajikan

oleh perusahaan berdasarkan atas prinsip-prinsip akuntansi yang sudah diterima.

Laporan keuangan yang utama yaitu laporan neraca dan laporan rugi laba. Neraca

menunjukkan posisi kekayaan kewajiban dan modal pada waktu tertentu

sedangkan laporan laba rugi menunjukkan berapa laba diperoleh perusahaan pada

waktu tertentu. Pada level atau tingkat perusahaan laba per lembar saham yang

2.1.1.3Pasar Modal

2.1.1.3.1 Pengertian Pasar Modal

Salah satu cara suatu perusahaan dalam memperoleh modal tambahan

adalah mencatatkan perusahaan tersebut pada pasar modal sehingga diperoleh

modal dari para investor maupun kreditur yang tertarik menanamkan modalnya

pada perusahaan tersebut. Di Indonesia, Bursa Efek Indonesia yang bertempat di

Jakarta menjadi pasar modal dan pusat transaksi.Ada beberapa pengertian

mengenai pasar modal yang dikemukakan oleh para pakar seperti dikemukakan

di bawah ini.

Menurut pendapat Hendy M. Fakhruddin pasar modal adalah :

“Suatu pasar dimana dana-dana jangka panjang baik utang maupun modal sendiri diterbitkan dan diperdagangkan.Dana-dana jangka panjang yang merupakan utang biasanya berbentuk obligasi. Sedangkan dana jangka panjang yang merupakan modal sendiri biasanya berbentuk saham.”

(2008:33)

Sedangkan Menurut Rusdin, pasar modal merupakan :

“Kegiatan yang berhubungan dengan penawaran umum dan perdagangan efek, perusahaan publik yang berkaitan dengan efek yang diterbitkannya, serta lembaga dan profesi yang berkaitan dengan efek. Pasar modal bertindak sebagai penghubung antara investor dengan perusahaan ataupun institusi pemerintah melalui perdagangan instrumen keuangan jangka panjang seperti obligasi, saham,

dan lainnya.”

(2008:1)

Berdasarkan teori diatas, penulis berkesimpulan bahwa pasar modal

layaknya pasar tradisional yang mempertemukan pihak kelebihan dana (pembeli

efek) dengan pihak yang kekurangan dana (penerbit efek) yang terhimpun dalam

wadah jual beli instrumen pasar modal hingga terbentuknya permintaan dan

Di dalam aktifitas pasar modal umumnya dikenal dua jenis pasar yaitu

pasar perdana (primary market) yaitu tempat dimana instrumen keuangan yang

diterbitkan oleh perusahaan atau emiten yang pertama kalinya (penawaran umum)

sebelum saham tersebut dicatatkan dibursa, harga ditentukan oleh penjamin emisi

dan emiten.Kedua dikenal sebagi pasar sekunder (secondary market) yaitu dimana

pasar instrumen atau sekuritas diperjual-belikan secara luas dan harga ditentukan

berdasarkan permintaan dan penawaran.

2.1.1.3.2 Manfaat Pasar Modal

Manfaat pasar modal bisa dirasakan baik oleh investor, emiten (penyedia

saham dalam hal ini perusahaan), dan pemerintah maupun lembaga penunjang.

A. Manfaat pasar modal bagi perusahaan :

a. Jumlah dana yang dapat dihimpun bisa berjumlah besar

b. Dana tersebut dapat diterima sekaligus pada saat pasar perdana selesai

c. Tidak ada “convenant” sehingga manajemen dapat lebih bebas dalam

pengelolaan dana atau perusahaan.

d. Solvabilitas perusahaan tinggi, sehingga memperbaiki citra perusahaan

e. Ketergantungan emiten terhadap bank menjadi kecil

f. Cash flow hasil penjualan saham biasanya lebih besar dari harga nominal

perusahaan

g. Emisi saham cocok untuk membiayai perusahaan yang beresiko tinggi

h. Tidak ada bebas finansial yang tetap

i. Jangka waktu penggunaan dana tidak terbatas

k. Profesionalisme dalam manajemen meningkat

B. Manfaat pasar modal bagi Investor :

a. Nilai investasi berkembang mengikuti pertumbuhan ekonomi. Peningkatan

tersebut tercermin pada meningkatnya harga saham yang mencapai capital

gain

b. Memperoleh deviden bagi mereka yang memiliki atau memegang saham

dan bunga tetap atau bunga yang mengambang bagi pemegang obligasi

c. Mempunyai hak suara dalam RUPS bagi pemegang saham, mempunyai

hak suara dalam RUPO bila diadakan bagi pemegang obligasi

d. Dapat dengan mudah mengganti instrument investasi, misal dari saham A

ke saham B sehingga dapat meningkatkan keuntungan atau mengurangi

resiko

e. Dapat sekaligus melakukan investasi dalam beberapa instrumen yang

mengurangi resiko

C. Manfaat pasar bagi pemerintah :

a. Mendorong laju pembangunan

b. Mendorong investasi

c. Penciptaan lapangan kerja

d. Memperkecil debt service ratio (DSR)

e. Mengurangi beban anggaran bagi BUMN (Badan Usaha Milik Negara)

2.1.1.3.3 Keuntungan dan Resiko Investasi di Pasar Modal

Keuntungan investasi di pasar modal sama halnya dengan investasi dalam

Hampir seluruh investasi di instrumen pasar modal memiliki harapan perolehan

keuntungan yang lebih besar dibandingkan dengan kita menyimpan simpanan di

bank baik dalam bentuk tabungan maupun dalam bentuk deposito.

Return yang ditawarkan oleh instrumen di pasar moda lebih besar

dibanding dengan simpanan. Tetapi dengan adanya keuntungan hal itu pula pasti

mengandung resiko, keuntungan dan resiko investasi hampir tidak dapat

dipisahkan dan biasanya semakin tinggi resiko suatu investasi maka harapan

untuk memperoleh laba atau keuntungan semakin tinggi.Dan begitu pula

sebaliknya, jika semakin rendah resiko investasi maka harapan keuntungan yang

mungkin di terima atau diperoleh juga semakin rendah.

Tingkat keuntungan investasi merupakan pendapatan yang diterima dari

selisih lebih investasi yang dilakukan sedangkan keuntungan yang diharapkan

(Expected Return) merupakan rata-rata tertimbang dari pendapatan historis

dengan tingkat probabilitas untuk masing-masing kondisi tertentu.Sedangkan

resiko merupakan penyimpangan antara Expected Return dari tingkat keuntungan

yang sebenarnya (Actually Return) dengan tingkat probabilitaas sebagai faktor

penimbang.

Sehingga jika ditinjau secara makro, maka keuntungan dari investasi

saham yang mungkin dihadapi oleh para investor adalah setiap investor memiliki

hak untuk peran serta dalam perusahaan, hak untuk membeli saham baru, hak

Sedangkan resiko yang mungkin dihadapi para investor dalam berinvestasi

saham yaitu adanya resiko inflasi, resiko tingkat bunga, resiko pasar, resiko

perusahaan, resiko politik ataupun adanya capital lost.

2.1.1.4 Investasi

2.1.1.4.1 Pengertian Investasi

Istilah investasi bisa berkaitan dengan berbagai macam aktivitas

menginvestasikan sejumlah dana pada asset riil (tanah, emas, mesin, atau

banguan), maupun asset finansial (deposito, saham, ataupun obligasi) merupakan

aktivitas investasi yang umumnya dilakukan. Bagi investor yang lebih pintar dan

lebih berani menanggung resiko, aktivitas investasi yang dilakukan juga bisa

mencakup investasi pada asset-asset finansial yang lebih kompleks seperti

warrans, option, dan future maupun ekuitas internasional.

Investasi adalah komitmen atas sejumlah dana atau sumber daya lainya

yang dilakukan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan

dimasa yang akan datang. Berinvestasi pada dasarnya adalah membeli suatu asset

yang diharapkan dimasa yang akan datang dapat dijual kembali dengan nilai yang

lebih tinggi.

Farid Harianto Siswan Sudomomengemukakan bahwa:

“Investasi dapat diartikan sebagai suatu kegiatan penempatan dana pada satu atau

lebih dari suatu asset selama periode tertentu dengan harapan dapat memperoleh

penghasilan dan atau peningkatan investasi.”

Dari beberapa pengertian diatas dapat disimpulkan bahwa investasi

merupakan suatu aktivitas ekonomi dimana didalamnya terdapat kegiatan untuk

mempertahankan/memperbesar kekayaan dengan jalan mengalokasikan dana pada

suatu asset dengan tujuan memperoleh keuntungan dimasa yang akan datang

dengan cara rasional.

Investor yang rasional merupakan investor yang menginvestasikan

dananya pada asset yang memberikan return dari serangkaian asset yang memiliki

resiko yangsama atau menginvestasikan dananya pada asset yang memiliki resiko

yang rendah dari serangkaian asset yang memiliki return yang sama.

2.1.1.4.2 Tujuan Investasi

Dari pengertian investasi yang telah dijabarkan diatas dapat disimpulkan

bahwa investasi bertujuan untuk meningkatkan kesejahteraan baik sekarang

maupun dimasa yang akan datang.

Menurut Eduardus Tandelinmengemukakan bahwa :

“Pada dasarnya tujuan orang melakukan investasi adalah untuk menghasilkan

sejumlah uang.”

(2001:4)

Tetapi dari uraian pengertian tersebut terlalu sederhana dan tujuan

investasi yang lebih luas adalah untuk meningkatkan kesejahteraan investor,

maksudnya kesejahteraan moneter yang dapat diukur berdasarkan penjumlahan

pendapatan saat ini ditambah nilai saat ini menjadi pendapatan dimasa yang akan

2.1.1.4.3 Jenis Investasi

Ada banyak jenis-jenis instrumen investasi yang ada di pasar.Untuk

memilih investasi yang paling baik, cocok bagi anda, anda harus mengenal

karakter masing-masing instrumen tersebut.

Secara umum menurut Sunariyah jenis investasi dapat diklasifikasikan sebagai

berikut:”

1. Investasi pada asset nyata dan keuangan

Asset pada dasarnya dapat digolongkan ke dalam dua jenis yaitu asset nyata

dan asset keuangan. .Asset nyata dapat dilihat wujudnya, misalnya property

seperti gedung, real estate, atau logam mulia seperti emas, berlian, dan

perak.Sedangkan asset keuangan merupakan klaim terhadap pihak tertentu seperti

perusahaan.

2. Investasi langsung dan tidak langsung

Investasi langsung dimaksudkan sebagai suatu pemilikan surat-surat berharga

secara langsung dalam suatu institusi atau perusahaan yang secara resmi telah go

public dengan harapan akan mendapat keuntungan berupa penghasilan dividen

dan capital gain. Sedangkan investasi tidak langsung terjadi bila mana surat-surat

berharga yang dimiliki diperdagangkan kembali oleh perusahaan invesasi

(invesment company) yang berfungsi sebagai perantara.”

2.1.2 Return On Investment (ROI)

2.1.2.1Pengertian Return On Investment

Analisis ROI adalah analisis laporan keuangan yang mempunyai arti yang

sangat penting sebagai salah satu teknik analisis keuangan yang bersifat

menyeluruh (komprehensif). Analisis ROI merupakan teknik analisis yang lazim

digunakan oleh pimpinan perusahaan untuk mengukur efektifitas dari keseluruhan

operasi perusahaan. ROI sendiri adalah salah satu bentuk dari rasio profitabilitas

yang dimaksudkan untuk mengukur kemampuan perusahaan dengan keseluruhan

dana yang ditanamkan dalam aktiva yang digunakan untuk operasinya perusahaan

untuk menghasilkan untung.

Menurut Darmadji menyatakan ROI sebagai berikut :

“Rasio profitabilitas yang dimaksudkan untuk mengukur kemampuan perusahaan

dengan keseluruhan dana yang ditanamkan dalam aktiva yang digunakan untuk

operasinya perusahaan untuk menghasilkan untung.”

(2001:139)

Dengan demikian rasio ini menghubungkan keuntungan yang diperoleh

dari operasinya perusahaan (net operation income) dengan jumlah investasi atau

aktiva yang digunakan untuk menghasilkan keuntungan.

Adapun nilai dari Return On Investment dapat dihitung dengan

menggunakan rumus sebagai berikut:

2.1.2.2 Laporan Keuangan

2.1.2.2.1 Pengertian Laporan Keuangan

Perusahaan yang go public berkewajiban untuk menyajikan laporan

keuangan sebagai bentuk pertanggungjawaban kepada publik atas kinerja

perusahaan.

Menurut Zaki Baridwan laporan keuangan merupakan:

“Ringkasan dari suatu proses pencatatan, merupakan ringkasan dari

transaksi-transaksi keuangan yang terjadi selama tahun buku yang bersangkutan.”

(2004:17)

Sedangkan Sofyan Syafri Harahap berpendapat bahwa:“Laporan

Keuangan merupakan output dan hasil dari proses akuntansi yang menjadi bahan

informasi bagi para pemakainya sebagai salah satu bahan dalam proses

pengambilan keputusan.”

(2007:201)

Maka penulis beranggapan bahwa laporan keuangan merupakan

ringkasan informasi historical yang disajikan perusahaan mengenai kegiatan atau

transaksi perusahaan selama periode akuntansi.

2.1.2.2.2 Analisis Laporan Keuangan

Para penguna dapat menganalisis suatu kinerja perusahaan mengunakan

laporan keuangan yang diantaranya yakni likuiditas, solvabilitas, dan

Kieso mengungkapkan bahwa:

“Liquidity describes the amount of time that is expected to elapse until an asset is realized or otherwise converted into cash or until a liability has to be paid, solvency refers to the ability of an enterprise to pay its debts as they mature, financial flexibility which measures the ability of an enterprise to take effective actions to alter the amount and timing of cash flow so can respond to unexpected needs and opportunities.”

(2004:492)

Maka likuiditas merupakan kemampuan perusahaan untuk merealisasikan

asset menjadi kas atau hingga kewajiban terbayarkan dimana kewajiban ini

bersifat jangka pendek (current liability), solvabilitas menggambarkan

kemampuan perusahaan untuk membayar kewajibannya baik jangka pendek

maupun jangka panjang pada saat jatuh tempo, fleksibilitas mengukur

kemampuan perusahaan untuk mengambil tindakan yang efektif dalam

pengunaan jumlah maupun waktu dari arus kas sehingga dapat merespon

kebutuhan yang tidak terduga dan kesempatan.

Tentunya selain ketiga hal di atas, laporan keuangan juga dapat

digunakan untuk menganalisis aktivitas dan profitabilitas yang juga menjadi

indikator kinerja perusahaan.

2.1.2.3 Rasio Keuangan

2.1.2.3.1 Pengertian Rasio

Rasio keuangan berguna bagi analisis internal perusahaan, memperbaiki

kesalahan-kesalahan dan menghindari keadaan yang dapat menyebabkan kesulitan

Menurut Riyanto rasio adalah :

“Alat yang dapat digunakan untuk menjelaskan antara dua macam data finansial.”

(2006:329)

Sedangkan menurut Munawir :

“Rasio menggambarkan suatu hubungan atau perimbangan antara suatu jumlah tertentu dengan jumlah yang lain, dan dengan menggunakan alat analisa berupa rasio ini akan dapat menjelaskan atau memberi gambaran kepada penganalisa tentang baik dan buruknya posisi keuangan suatu perusahaan terutama apabila angka rasio tersebut dibandingkan dengan angka rasio pembanding yang

digunakan sebagai standar.”

(2001:64)

Dari kutipan diatas dapat disimpulkan rasio merupakan alat yang dapat

menggambarkan posisi keuangan dengan membandingkan angka rasio suatu

perusahaan dan angka rasio pembanding sebagai standar.

2.1.2.3.2 Penggolongan Angka Rasio

Rasio-rasio keuangan yang digunakan pada dasarnya terdiri dari dua jenis.

Pertama meringkas beberapa aspek “kondisi keuangan” perusahaan untuk suatu

periode-periode dengan neraca yang telah dibuat. Rasio-rasio ini disebut rasio

neraca (Balance Sheet Ratio), karena baik pembilang maupun penyebut dalam

setiap rasio berasal langsung dari neraca. Jenis kedua dari rasio meringkas

beberapa aspek kinerja perusahaan selama periode waktu tertentu, biasanya dalam

setahun. Rasio ini disebut sebagai rasio laporan laba rugi (Income Statement

Ratio) atau rasio laba rugi atau neraca (Income Statement/Balance Sheet Ratio).

Rasio laba rugi membandingkan saru arus bagian dari laporan laba rugi dengan

Menurut Pandji dan Piji rasio keuangan dapat dikelompokkan menjadi 5

jenis, yaitu:”

1. Rasio Likuiditas, yang menyatakan kemampuan perusahaan untuk

memenuhi kewajibannya dalam jangka pendek. Rasio ini dibagi menjadi

current ratio, quick ratio dan Networking Capital.

2. Rasio Solvabilitas, menunjukkan kemampuan perusahaan dalam

memenuhi kewajiban jangka panjang. Ratio ini terbagi menjadi Debt

Ratio, Debt Equity Ratio, Long Term Debt To Equity ratio, Long Term

Debt To Capitalization Ratio, Times Interest Earned, Cash Flow Interest

Coverage, Cash Flow to Net Income, dan Cash Return on Sales.

3. Rasio Aktivitas, menunjukkan kemampuan perusahaan dari perusahaan

dalam menghasilkan keuntungan. Rasio ini terbagi menjadi Total Asset

Turnover, Fixed Asset Turnover, AccountReceivable Turnover, Inventory

Turnover, Average Collection Perioddan Days Sales in Inventory.

4. Rasio Rentabilitas, menunjukkan kemampuan dari perusahaan dalam

menghasilkan keuntungan. Rasio ini terbagi menjadi Gross Profit margin,

Net Profit marjin, Operating Return on Asset, Return Onequity dan

operating ratio.

5. Rasio Pasar, digunakan untuk melihat perkembangan nilai perusahaan

secara relatif terhadap nilai buku perusahaan. Rasio ini terbagimenjadi

Dividend Payout Ratio, Price Earning ratio, Earning PerShare, Book

Value Per Share dan Price to Book value.”

2.1.3 Saham

2.1.3.1Pengertian Saham

Di antara surat-surat berharga yang diperdagangkan di pasar modal, saham

adalah yang paling dikenal masyarakat, saham juga paling banyak digunakan

untuk menarik dana dari masyarakat. Saham dapat didefinisikan sebagai surat

berharga sebagai bukti penyertaan atau pemilikan individu maupun institusi dalam

suatu perusahaan. Apabila seorang investor membeli saham, maka ia akan

menjadi pemilik dan disebut sebagai pemegang saham perusahaan tersebut.

Pengertian saham menurut Totok Budisantoso saham adalah :

“Surat kepemilikan modal perusahaan oleh pengusaha-pengusaha yang memiliki

modal besar.”

(2006:255)

Sedangkan menurut Rusdin saham adalah :

“Sertifikat yang menunjukkan bukti kepemilikan suatu perusahaan, dan pemegang

saham memiliki hak klaim atas penghasilan dan aktiva perusahaan.”

(2008:68)

Dari pengertian diatas dapat disimpulkan bahwa saham adalah surat bukti

kepemilikan seseorang terhadap suatu perusahaan.

2.1.3.2Jenis Saham

1. Saham biasa

Saham biasa(common stock) merupakan saham yang menepatkan

pemiliknya paling yunior terhadap pembagian dividen, dan hak atas

kekayaan perusahaan apabila perusahaan tersebut terlikuidasi atau dapat

juga disebut sebagai hak residual.

2. Saham prioritas

Saham prioritas (preferred stock)merupakan saham yang mempunyai

beberapa kelebihan, biasanya kelebihan ini dihubungkan dengan

pembagian dividen atau pembagian aktiva pada saat

dilikuidasi.Karakteristik saham ini gabungan antara obligasi dengan

saham biasa, karena menghasilkan pendapatan tetap (seperti obligasi),

tetapi juga bisa tidak mendapatkan hasil seperti yang diharapkan

investor.”

(2004:390)

2.1.3.3 Keuntungan Invetasi Pada Saham

Pada dasarnya, ada dua keuntungan yang diperoleh pemodal dengan

melakukan investasi pada saham, yaitu:

1. Dividen

Yaitu pembagian keuntungan yang diberikan perusahaan penerbit saham

2. Capital Gain

Capital gain merupakan selisih antara harga beli dan harga jual saham.

Capital gain terbentuk dengan adanya aktivitas perdagangan saham dipasar

sekunder.

2.1.3.4Risiko Berinvestasi Pada Saham

Saham dikenal dengan karakteristik high-risk-high return. Artinya saham

merupakan surat berharga yang memberikan peluang keuntungan tinggi namun

juga berpotensi risiko tinggi. Saham memungkinkan pemodal untuk mendapatkan

return atau keuntungan (capital gain) dalam jumlah besar dalam waktu yang

singkat. Namun, seiring dengan berfluktuasinya hargasaham, maka saham juga

dapat membuat pemodal mengalami kerugian besar dalam waktu yang singkat.

Resiko yang sering dihadapi oleh seorang pemegang saham adalah sebagai

berikut:

1. Perusahaan Bangkrut atau Dilikuidasi

Jika suatu perusahaan bangkrut, maka akan berdampak secara langsung

kepada saham perusahaan tersubut.

2. Saham Di-delist dari Bursa (Delisting)

Suatu saham di-delist dari bursa artinya saham tersebut tidak lagi

diperdagangkan di bursa, namun tetap dapat diperdagangkan di luar bursa

3. Saham Di-Suspend

Suatu saham di-suspend yaitu saham tersebut dihentikan perdagangannya oleh

otoritas bursa efek untuk sementarawaktu.

2.1.3.5Pengertian Harga Saham

Harga saham akan terbentuk melalui jumlah penawaran dan permintaan

terhadap suatu efek. Jumlah penawaran dan permintaan akan mencerminkan

kekuatan pasar. Jika jumlah penawaran lebih besar dari jumlah permintaan pada

umumnya kurs saham akan turun dan sebaliknya jika permintaan lebih besar dari

penawaran suatu efek, maka harga akan naik.

Jogiyanto mengungkapkan bahwa :

“ nilai yang berhubungan dengan saham yaitu nilai buku (book value), nilai pasar (market value), dan nilai intrinsik (intrinsic value).Nilai buku merupakan nilai saham menurut pembukuan perusahaan emiten.Nilai pasar merupakan nilai saham di pasar saham dan nilai intrinsik merupakan nilai sebenarnya dari

saham.”

(2008:117)

Sedangkan menurut Rusdin:

“Harga saham ditentukan menurut hukum permintaan-penawaran atau kekuatan tawar-menawar. Makin banyak orang yang ingin membeli, maka harga saham tersebut cenderung bergerak naik. Sebaliknya, makin banyak orang yang ingin menjual saham, maka saham tersebut akan bergerak turun.”

(2008:66)

Dari kutipan diatas, penulis menyimpulkan bahwa harga saham sama

halnya dengan harga komoditi di suatu pasar yang berlaku hukum ekonomi. Naik

turunnya harga saham ditentukan oleh pasar dimana adanya kesepakatan atas

ditawarkan semakin tinggi, dan ketika permintaan berkurang atau sedikit maka

harga yang ditawarkan akan menurun atau semakin rendah. Tentunya banyak hal

yang mempengaruhi perubahan di pasar modal ini termasuk pengaruh

fundamental berupa laporan keuangan maupun pengaruh teknikal berupa

informasi-informasi jangka pendek seperti kebijakan moneter, persaingan

industri, perubahan indeks internasional, dan bahkan pengaruh politik.

2.1.3.6Faktor Yang Mempengaruhi Harga Saham

Menurut Pandji dan Piji perubahan harga saham dipengaruhi oleh

beberapa faktor yaitu sebagai berikut:”

1. Faktor Fundamental

Faktor fundamental merupakan faktor yang berhubungan dengan kondisi

perusahaan yaitu kondisi manajemen organisasi sumber daya manusia, kondisi

keuangan perusahaan yang tercermin dalam kinerja keuangan perusahaan.

2. Faktor Teknis

Faktor teknis yaitu informasi yang menggambakan perusahaan atas pengaruh

individu maupun kelompok.Oleh karena itu, para analisis teknis dalam menilai

harga saham banyak memperhatikan hal-hal seperti perkembangan kurs/nilai

tukar, keadaan pasar, volume dan frekuensi transakasi serta kekuatan pasar.

3. Faktor lingkungan sosial, politik dan ekonomi.

Faktor lain yang perlu diperhatikan oleh masyarakat adalah faktor ekonomi

dan politik misalnya tingkat inflasi, kebijakn moneter, daya beli masyarakat,

dan kondisi ekonomi serta politik yang lainnya.”

Menurut Jogiyanto nilai fundamental merupakan :

“Nilai intrinsik dari suatu saham yang dianalisis dengan menggunakan analisis yang menggunakan data-data finansial yaitu data-data yang berasal dari laporan keuangan perusahaan, contohnya laba, dividen yang dibagi, penjualan dan sebaginya.”

(2008:126)

Sedangkan menurut Arifin faktor fundamental merupakan :

“Faktor yang dapat mempengaruhi pergerakan harga saham. Perkembangan harga

saham tidak akan terlepas dari perkembangan kinerja perusahaan.”

(2001:116)

Menurut Arifin Earning Per Share dan Price Earning Ratio merupakan:

“Data rasio dari laporan keuangan perusahaan dan merupakan faktor fundamental

yang mempengaruhi pergerakan harga saham.”

(2001:116)

Faktor fundamental merupakan faktor yang berkaitan dengan kinerja

emiten yang tercermin dalam kinerja keuangan yang tercermin dalam laporan

keuangan perusahaan.Semakin baik kinerja emiten maka semakin besar

pengaruhnya terhadap kenaikan harga saham.Demikian sebaliknya, semakin

menurun kinerja emiten maka semakin besar kemungkinan merosotnya harga

saham yang diterbitkan dan diperdagangkan. Selain itu keadaan emiten akan

menjadi tolak ukur seberapa besar resiko yang akan ditanggung oleh investor.

Saham-saham yang bagus atau saham blue chip tentu memiliki resiko yang lebih

perusahaan penerbitnya bagus.Baik kondisi keuangannya, strategi bisnisnya,

produknya, maupun manajemennya.

2.1.4 Hubungan Earning Per Share dan Return On Investment Terhadap

Harga Saham

Earning Per Share yang tinggi maka deviden yang akan diterima investor

semakin tinggi pula. Dividen yang akan diterima investor merupakan daya tarik

bagi para investor atau calon investor yang akan menanamkan dananya ke dalam

perusahaan tersebut. Daya tarik tersebut memberi dampak pada calon

investor/investor untuk lebih meningkatkan kepemilikan saham perusahaan.

Menurut Darmaji bahwa :

“Jika Earning Per Share meningkat/tinggi maka permintaan atas saham

perusahaan semakin banyak dari para calon investor sehingga harga saham

perusahaan tersebut di pasar modal cenderung meningkat.”

(2001:139)

Hal senada juga dinyatakan Husnan bahwa :

“Jika kemampuan perusahaan untuk menghasilkan laba meningkat, maka harga saham akan meningkat. Dengan meningkatnya harga saham perusahaan, maka return saham yang akan diperoleh investor juga akan semakin tinggi. Jika nilai Earning Per Share naik maka harga saham mengalami kenaikan, return sahamnya juga mengalami kenaikan.”

(2001:317)

Return On Investment (ROI) merupakan rasio profitabilitas yang

dimaksudkan untuk mengukur kemampuan perusahaan dengan keseluruhan dana

untuk menghasilkan untung sehingga nilai ini berkaitan erat dengan harga saham,

jika nilai ROI meningkat hal ini akan mencerminkan keuntung perusahaan

mengalami peningkatan sehingga mengakibatkan nilai per lembar saham naik

(Tjiptono Darmadji, Pasar Modal Indonesia)

Sebagaimana yang diungkapkan oleh Eduardus Tandelilin dalam bukunya

“Analisis Investasi Dan Manajemen Portofolio” menyatakan bahwa :

“Besarnya tingkat pengembalian perusahaan dapat dilihat melalui besar

kecilnya laba perusahaan tersebut. Jika laba perusahaan tinggi maka tingkat

pengembalian investasi (ROI) perusahaan akan tinggi sehingga para investor akan

tertarik untuk membeli saham tersebut, sehingga harga saham tersebut akan

mengalami kenaikan.

(2001:236)

Dari uraian pengertian di atas maka dapat disimpulkan bahwa tingkat

profitabilitas (ROI) mempengaruhi harga saham suatu perusahaan. Apabila tingkat

Return On Investment (ROI) yang dihasilkan tinggi maka harga sahampun akan

tinggi atau mengalami kenaikan.

ROI merupakan rasio yang menunjukkan kinerja keuangan perusahaan

dalam menghasilkan laba bersih dari aktiva yang digunakan untuk operasional

perusahaan. ROI merupakan faktor fundamental perusahaan yang dapat

mempengaruhi harga saham. Rasio ini menghubungkan keuntungan yang

diperoleh dari operasi perusahaan (net operating income) dengan jumlah investasi

atau aktiva yang digunakan untuk menghasilkan keuntungan operasi tersebut (net

yang semakin baik dan para pemegang saham akan memperoleh keuntungan dari

deviden yang diterima semakin meningkat. Secara logis EPS dan ROI berkaitan

erat dengan harga saham, hal ini dikarenakan nilai EPS dan ROI merupakan

faktor-faktor yang menunjukan kondisi kinerja keuangan suatu perusahaan,

kinerja keuangan perusahaan akan semakin baik jika nilai EPS dan ROI-nya baik

pula sehingga hal tersebut akan merangsang para investor untuk menanamkan

modalnya pada perusahaan tersebut yang pada akhirnya akan mengakibatkan

semakin tingginya harga saham

2.1.5 Penelitian Terdahulu

Berbagai penelitian mengenai faktor-faktor yang mempengaruhi harga saham yang diperdagangkan di bursa efek telah banyak dilakukan oleh para peneliti diantaranya Penelitian mengenai pengaruh EPS terhadap harga saham yang dilakukan oleh Muhamad Abdul Aziz menunjukkan bahwa EPS berpengaruh secara signifikan terhadap perubahan harga saham pada perusahaan dimana koefisien determinasi (R

2

) adalah 0,326 atau 32,6%. Sedangkan hasil penelitian mengenai pengaruh ROI terhadap harga saham yang dilakukan oleh Anung Saptadi menunjukan bahwa ROI berpengaruh secara signifikan terhadap harga saham.

2.2 Kerangka Pemikiran

PT. Astra Internasional Tbk mengunakan pasar modal untuk hubungan

antara pemilik modal dalam hal ini sebagai pemodal (investor) dengan pengguna

dana dalam hal ini disebut sebagai emiten (perusahaan yang sudah go public).

pada akhirnya dapat memaksimumkan pendapatan. Investasi dipasar modal

mengandung resiko. Oleh karenanya investor yang akan melakukan investasi

sebaiknya tidak hanya mengandalkan intuisi belaka, namun juga perlu melakukan

analisa terhadap kinerja perusahaan dimana ia akan menanamkan modal.

Menurut Indra Bastian yang dikutip oleh Fahmi mengungkapkan bahwa :

”Kinerja keuangan adalah gambaran mengenai tingkat pencapaian pelaksanaan

suatu kegiatan dalam mewujudkan sasaran, tujuan, misi dan visi organisasi yang

tertuang dalam perumusan skema stategi (strategic planning) suatu organisasi.”

(2006:63)

Perusahaan yang telah terdaftar dipasar modal akan mengeluarkan laporan

keuangan agar publik mengetahui kondisi dan kinerja perusahaan. Laporan

keuangan merupakan salah satu informasi penting yang sangat diperlukan untuk

mengetahui kondisi suatu perusahaan.

Menurut Riyanto bahwa:

“Laporan keuangan memberikan ikhtisar mengenai keadaan keuangan suatu perusahaan, dimana Neraca (Balance Sheet) mencerminkan nilai aktiva, utang dan modal sendiri pada suatu saat tertentu, dan laporan rugi laba (Income Statement) mencerminkan hasil-hasil yang tercapai selama suatu periode tertentu biasanya meliputi periode satu tahun.”

(2006:327)

Dalam mengadakan interprestasi dan analisa laporan keuangan suatu

perusahaan, seorang penganalisa memerlukan adanya ukuran atau “yard-stick”

tertentu.Ukuran yang sering digunakan dalam analisa keuangan adalah

“arithmatical terms” yang dapat digunakan untuk menjelaskan hubungan antara

dua macam datafinancial.

Dalam analisis rasio keuangan, terdapat limajenis rasio yang biasa

digunakan dalam menilai kinerja keuangan suatu perusahaan, yaitu rasio

Likuiditas, Solvabilitas, Aktivitas, dan Rentabilitas dan Pasar.Didalam rasio pasar

yang biasa digunakan adalah Earning Per Share dan Return On Investment.

Earning Per Share dan Return On Investment sebagai salah satu alat untuk

mengukur kinerja perusahaan. Dengan diketahuinya Earning Per Share dan

Return On Investmentyang mengalami kenaikan atau penurunan akan dapat dibuat

suatu kebijakan yang membantu perkembangan perusahaan yang kaitannya

dengan peningkatan harga saham.

Lukman Syamsudinmenyatakan :

“Pada umumnya manajemen perusahaan, pemegang saham biasa dan calon

pemegang saham sangat tertarik dengan Earning Per Share.Karena hal ini

menggambarkan jumlah rupiah yang diperoleh untuk setiap lembar saham biasa.”

(2001:66-67)

Para calon pemegang saham tertarik dengan Earning Per Share yang

besar, karena hal itu merupakan salah satu indikator keberhasilan suatu

perusahaan. Earning Per Share yang besar menandakan kemampuan perusahaan

yang lebih besar dalam menghasilkan keuntungan bersih dari setiap lembar

saham. Peningkatan Earning PerShare menandakan perusahaan berhasil

untuk menambah jumlah modal yang ditanamkan pada perusahaan. Dengan

harapan investor memperoleh tingkat return yang tinggi pula.

Earning Per Share merupakan rasio yang mengukur seberapa besar

dividen per lembar saham yang akan dibagikan kepada investor setelah dikurangi

dengan deviden bagi para pemilik perusahaan. Apabila Earning Per Share

perusahaan tinggi, akan semakin banyak investor yang mau membeli saham

tersebut sehingga menyebabkan harga saham akan tinggi.

Menurut Dhamastuti:

“Makin tinggi nilai Earning Per Share akan menggembirakan pemegang saham

karena semakin besar laba yang akan disediakan untuk pemegang saham.”

(2004:18)

Kenaikan harga saham diharapkan memberikan indikasi terhadap return

saham yang akan diterima sehingga dapat meningkatkan laba perusahaan. Dengan

return yang tinggi dalam jangka panjang akan memberikan keuntungan bagi

perusahaan dan investor. Hal ini menunjukkan kondisi kinerja perusahaan yang

baik. Investor akan lebih tertarik untuk menginvestasikan dananya kepada

perusahaan yang memiliki prospek yang baik.

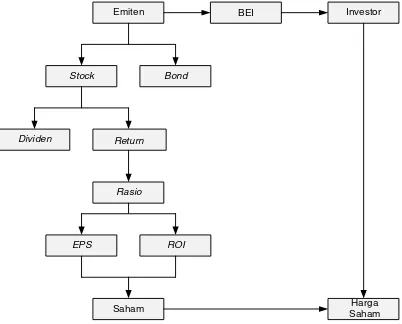

Dari uraian di atas dapat ditarik suatu kerangka pemikiran dengan bagan

Emiten BEI Investor

Stock Bond

Dividen Return

Rasio

EPS ROI

Saham Harga

[image:45.595.116.518.113.437.2]Saham

Gambar 2.1 Kerangka Pemikiran

2.3 Hipotesis

Kata hipotesis berasal dari kata “hipo” yang artinya lemah dan “tesis”

berarti pernyataan. Dengan demikian hipotesis berarti pernyataan yang lemah,

disebut demikian karena masih berupa dugaan yang belum teruji kebenarannya.

MenurutSugiyono hipotesis penelitian adalah:

“Penelitian yang menggunakan pendekatan kuantitatif. Pada penelitian kualitatif,

tidak dirumuskan hipotesis, tetapi justru diharapkan dapat ditemukan hipotesis. Selanjutnya hipotesis tersebut akan diuji oleh peneliti dengan menggunakan

pendekatan kuantitatif.”

Berdasarkan pernyataan di atas, dapat disimpulkan bahwa hipotesis

penelitian dapat diartikan sebagai jawaban yang bersifat sementara terhadap

masalah penelitian, sampai terbukti melalui data yang terkumpul dan harus diuji

secara empiris.

Bedasarkan kerangka pemikiran di atas maka penulis mencoba

merumuskan hipotesis yang merupakan kesimpulan sementara dari penelitian

sebagai berikut :

1. H1 : EPS dan ROI memiliki hubungan

45

BAB III

OBJEK DAN METODE PENELITIAN

3.1 Objek Penelitian

Objek penelitian adalah sesuatu yang menjadi pusat perhatian dalam suatu

penelitian (biasa juga dikenal dengan istilah sistem) sedangkan sesuatu diluar

sistem yang kita amati dimana dapat mempengaruhi objek terutama pada ilmu

sosial disebut dengan lingkungan, objek penelitian ini menjadi sasaran dalam

penelitian untuk mendapatkan jawaban ataupun solusi dari permasalahan yang

terjadi.

Adapun objek penelitian menurut Sugiyonoadalah sebagai berikut :

“Objek penelitian adalah sasaran ilmiah untuk mendapatkan data dengan tujuan

dan kegunaan tertentu tentang sesuatu hal objektif, valid, dan reliable tentang

suatu hal (variabel tertentu).”

(2004:13)

Dengan demikian, yang menjadi objek dalam penelitian ini adalah Earning

Per Share (EPS), Return On Investment (ROI), dan harga saham.

3.2 Metode Penelitian

Metoda penelitian adalah suatu teknik atau cara mencari, memperoleh,

mengumpulkan, mencatat data, baik primer maupun sekunder yang dapat

faktor-faktor yang berhubungan dengan pokok permasalahan sehingga akan

didapat suatu kebenaran atau data yang diperoleh.

Pengertian metode ilmiah menurut Sugiono :

”Metoda penelitian pada dasarnya merupakan cara ilmiah untuk mendapatkan data

dengan tujuan dan kegunaan tertentu. Cara ilmiah berarti kegiatan penelitian ini

didasarkan pada ciri-ciri keilmuan, yaitu rasional, empiris dan sistematis.”

(2010:2)

Adapun Metode yang digunakan dalam penelitian ini dibagi menjadi dua

yaitu metode deskriptif verifikatif dengan pendekatan kuantitatif.

Menurut Sugiyono pengertian metode deskriptif analisis adalah :

”Statistika yang digunakan untuk menganalisa data dengan cara mendeskripsikan

atau menggambarkan data yang telah terkumpul sebagaimana adanya.”

(2010:14)

Sedangkan menurut Mashuri pengertian metode verifikatif yaitu :

”Memeriksa benar tidaknya apabila dijelaskan untuk menguji suatu cara dengan

atau tanpa perbaikan yang telah dilaksanakan di tempat lain dengan mengatasi

masalah yang serupa dengan kehidupan.”

(2009)

Dapat disimpulkan bahwa metode deskriptif verifikatif dengan pendekatan

kuantitatif merupakan metode yang bertujuan menggambarkan benar tidaknya

fakta-fakta yang ada serta menjelaskan tentang hubungan antar variabel yang

diselidiki dengan cara mengumpulkan data, mengolah, menganalisis, dan

metode deskriptif verifikatif tersebut digunakan untuk menguji dampak dari

penerapan Earning Per Share dan Return On Investment terhadap harga saham

yang diperoleh perusahaan serta menguji teori dengan pengujian suatu hipotesis

apakah diterima atau ditolak.

3.2.1 Desain Penelitian

Desain penelitian merupakan rancangan penelitian yang digunakan sebagai

pedoman dalam melakukan proses penelitian. Desain penelitian akan berguna bagi

semua pihak yang terlibat dalam proses penelitian.

Menurut Jonathan Sarwono bahwa :

“Desain penelitian bagaikan alat penuntun bagi peneliti dalam melakukan proses

penentuan instrumen pengambilan data, penentuan sampel, koleksi data dan

analisisnya.”

(2006:27)

Lebih jelasnya lagi Jonathan Sarwono mengibaratkan desain penelitian :

”Bagaikan sebuah peta jalan bagi peneliti yang menuntun serta menentukan arah

berlangsungnya proses penelitian secara benar dan tepat sesuai dengan tujuan

yang telah ditetapkan.”

Sedangkan menurut Nazir desain penelitian adalah :

”Semua proses yang diperlukan dalam perencanaan dan pelaksanaan

penelitian. Dalam pengertian yang lebih sempit, desaian penelitian hanya

mengenai penggumpulan dan analisis data saja.”

(2006:84)

Untuk menggambarkan secara keseluruhan alur penelitian ini peneliti

membuat suatu desain penelitian. Adapun tahap-tahap yang akan dilakukan oleh

penulis dalam penelitian ini adalah sebagai berikut :

1. Mengidentifikasi masalah yang terjadi pada PT. Astra Internasional Tbk

khususnya mengenai perkembangan Earning Per Share, Return On

Investment dan Harga Saham.

2. Mengumpulkan data-data mengenai perkembangan Earning Per Share, Return

On Investment dan Harga Saham PT. Astra Internasional Tbk.

3. Melakukan studi literatur untuk memperoleh referensi teori-teori mengenai

Earning Per Share, Return On Investment dan Harga Saham.

4. Membuat hipotesis yang didasarkan pada teori yang dikembangkan.

5. Mengidentifikasi, memberi nama variabel dan membuat definisi operasional

dari masing-masing variabel.

6. Menyusun desain penelitian dan melakukan analisis statistik untuk

menganalisis data-data yang telah diperoleh serta menguji kebenaran

hipotesis, baik secara manual maupun menggunakan komputer.

7. Membuat kesimpulan terhadap hasil uji hipotesis.

3.2.2 Operasionalisasi Variabel

Operasionalisasi variabel diperlukan untuk menentukan jenis, indikator,

serta skala dari variabel-variabel yang terkait dalam penelitian.Variabel-variabel

yang terkait dalam penelitian ini adalah :

1. Variabel independen (X).

Variabel independen atau variabel bebas yaitu variabel yang mempengaruhi

variabel lainnya dan merupakan variabel yang menjadi sebab perubahan

timbulnya variable dependent (terikat). yang menjadi variabel bebas (variabel

X) pada penelitian ini adalah Earning Per Share ( ) dan Return On

Investment( )

2. Variabel dependen (Y).

Variabel dependen atau variabel terikat yaitu variabel yang dipengaruhi atau

yang menjadi akibat, karena adanya variabel bebas. Dan yang menjadi

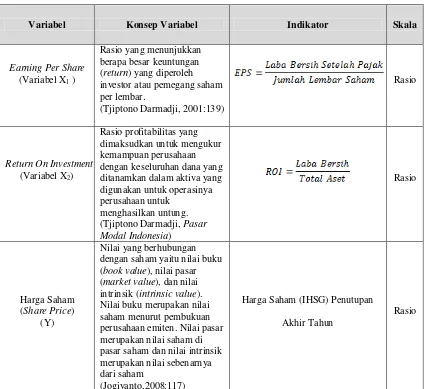

Adapun Operasionalisasi variabel dapat dilihat pada tabel di bawah ini,

[image:52.595.109.536.219.608.2]sebagai berikut :

Tabel 3.1

Operasionalisasi Variabel

Variabel Konsep Variabel Indikator Skala

Earning Per Share

(Variabel X1 )

Rasio yang menunjukkan berapa besar keuntungan (return) yang diperoleh investor atau pemegang saham per lembar.

(Tjiptono Darmadji, 2001:139)

Rasio

Return On Investment

(Variabel X2)

Rasio profitabilitas yang dimaksudkan untuk mengukur kemampuan perusahaan dengan keseluruhan dana yang ditanamkan dalam aktiva yang digunakan untuk operasinya perusahaan untuk

menghasilkan untung. (Tjiptono Darmadji, Pasar Modal Indonesia)

Rasio

Harga Saham (Share Price)

(Y)

Nilai yang berhubungan dengan saham yaitu nilai buku (book value), nilai pasar (market value), dan nilai intrinsik (intrinsic value). Nilai buku merupakan nilai saham menurut pembukuan perusahaan emiten. Nilai pasar merupakan nilai saham di pasar saham dan nilai intrinsik merupakan nilai sebenarnya dari saham

(Jogiyanto,2008:117)

Harga Saham (IHSG) Penutupan

Akhir Tahun

3.2.3 Teknik Penarikan Sampel

Dalam melaksanakan penelitian ini, terlebih dahulu harus mengidentifikasi

dan mempelajari mengenai populasi yang akan diteliti. Apakah populasi tersebut

memerlukan sampel atau tidak dan bagaimana cara pengambilan sampel tersebut.

Adapun teknik penarikan sampel yang digunakan adalah sebagai berikut :

1. Populasi

Menurut Sugiyono mengemukakan mengenai populasi yaitu:

“Populasi adalah wilayah generalisasi yang terdiri atas obyek/subyek yang

mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh penelitian

untuk dipelajari dan kemudian ditarik kesimpulan.”

(2010:80)

Berdasarkan pengertian di atas, populasi merupakan obyek atau subyek

yang berada pada suatu wilayah dan memenuhi syarat tertentu yang berkaitan

dengan masalah dalam penelitian. Dengan demikian populasi yang digunakan

dalam penelitian ini adalah laporan keuangan tahunan yang terdiri dari neraca,

laporan laba rugi, serta harga saham dari sejak perusahaan PT. Astra Internasional

Tbk berdiri yaitu dari tahun 1957 samapi tahun 2010. Jadi yang menjadi populasi

penelitian ini selama 53 tahun.

2. Sampel

Dengan meneliti secara sampel, diharapkan hasil yang telah diperoleh

akan memberikan kesimpulan gambaran sesuai dengan karakteristik populasi.

“Sampel adalah bagian dari jumlah dan karakteristik yang dimiliki oleh populasi

tersebut.”

(2010:81)

Penentuan pengambilan sampel ditentukan dengan menggunakan teknik

nonprobabilitas sampling.

Nonprobabilitas Sampling menurut Sugiyono yaitu :

”Teknik pengambilan sampel yang tidak memberi peluang/kesempatan sama bagi

setiap unsur atau anggota populasi untuk dipilih menjadi sampel.”

(2010:84)

Adapun cara pengambilan sampel ini disajikan dengan cara purposive

sampling yang menurut Nur Indriantoro yaitu :

”Tipe pemilihan sampel secara tidak acak yang informasinya diperoleh dengan

menggunakan pertimbangan tertentu.”

(2002:131)

Berdasarkan uraian diatas yang menjadi sample dari penelitian ini adalah

laporan keuangan yang terdiri dari neraca, laba rugi, serta harga saham PT. Astra

Internasional. Tbk selama 7 tahun (2004-2010) karena pertimbangan minimal 7

tahun tersebut sesuai dengan syarat time (rentan waktu), yaitu data sample diambil

minimal 7 tahun terakhir yang sudah mewakili kondisi kinerja perusahaan dan

menunjukan bahwa data sample tersebut berkaitan dengan masalah fenomena

yang diteliti sesuai dengan judul, yaitu Analisis Earning Per Share (EPS) dan

3.2.4 Sumber dan Teknik Pengumpulan Data

3.2.4.1 Sumber Data

Data merupakan sejumlah informasi yang dapat memberikan gambaran

tentang suatu keadaan. Pada umumnya informasi ini diperoleh melalui observasi

(pengamatan) yang dilakukan terhadap sekumpulan individu (orang, barang, jasa,

dan sebagainya). Data dalam penelitian ini terdiri dari Earning Per Share, Return

On Investment, dan Harga Pasar. Periode yang digunakan dari tahun 2004 sampai

dengan tahun 2010.

Data-data yang digunakan penulis dalam penelitian ini adalah data

sekunder dan data primer. Data sekunder yaitu data yang diperoleh