SKRIPSI

ANALISIS PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yang MELAKUKAN MERGER dan AKUISISI di INDONESIA

OLEH

JOHANES BROTHERS SITUMEANG 110521127

PROGRAM STUDI STRATA-1 MANAJEMEN EKSTENSI DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

UNIVERSITAS SUMATERA UTARA FAKULTAS EKONOMI DAN BISNIS

DEPARTEMEN MANAJEMEN

PENANGGUNG JAWAB SKRIPSI

Nama : Johanes Brothers Situmeang

NIM : 110521127

Program Studi : Manajemen Konsentrasi : Keuangan

Judul : Analisis PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yang Melakukan Merger dan Akuisisi di Indonesia

Medan, September 2014

NIM: 110521127

UNIVERSITAS SUMATERA UTARA FAKULTAS EKONOMI DAN BISNIS

DEPARTEMEN MANAJEMEN

LEMBAR PENGESAHAN

Nama : Johanes Brothers Situmeang

NIM : 110521127

Program Studi : Manajemen Konsentrasi : Keuangan

Judul : Analisis PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yang Melakukan Merger dan Akuisisi di Indonesia

Pembimbing Skripsi Pembaca Penilai

Dr. Khaira Amalia F., SE, MBA, Ak

NIP. 19731120200312200 NIP. 19570314 198503 2 001 Dra. Lisa Marlina, MSi

Ketua Program Studi

UNIVERSITAS SUMATERA UTARA FAKULTAS EKONOMI DAN BISNIS

DEPARTEMEN MANAJEMEN

PERSETUJUAN ADMINISTRASI AKADEMIK

Nama : Johanes Brothers Situmeang

NIM : 110521127

Program Studi : Manajemen Konsentrasi : Keuangan

Judul : Analisis PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yang Melakukan Merger dan Akuisisi di Indonesia

Tanggal Ketua Program Studi

NIP. 19620513 199203 2 001 Dr. Endang Sulistya Rini, SE, MSi

Tanggal Ketua Departemen

Lembar Pernyataan

Saya yang bertanda tangan di bawah ini menyatakan dengan sesungguhnya bahwa skripsi saya yang berjudul “Analisis PT. SMARTFREN TELECOM

Tbk. dan PT. XL AXIATA Tbk. yang Melakukan Merger dan Akuisisi di Indonesia” adalah benar hasil karya saya sendiri yang disusun sebagai tugas akademik guna menyelesaikan beban akademik pada Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

Bagian atau data tertentu yang saya peroleh dari perusahaan atau lembaga, dan/atau saya kutip dari hasil karya orang lain telah mendapat izin, dan/atau dituliskan sumbernya secara jelas sesuai dengan norma, kaidah dan etika penulisan ilmiah.

Apabila kemudian hari ditemukan adanya kecurangan dan plagiat dalam skripsi ini, saya bersedia menerima sanksi sesuai dengan peraturan yang berlaku.

Medan, September 2014

NIM. 110521127

ABSTRAK

ANALISIS PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yangMELAKUKAN MERGER dan AKUISISI di INDONESIA

Merger merupakan penyerapan yang dilakukan perusahaan yang satu terhadap perusahaan yang lain. Apabila ada dua perusahaan melakukan merger, maka hanya ada satu perusahaan saja sedangkan perusahaan yang dimerger akan berhenti. Sedangkan akuisisi dapat diartikan sebagai pengambilalihan kepemilikan atau pengendalian atas saham atau aset suatu perusahaan oleh perusahaan lain, dan dalam peristiwa baik perusahaan pengambilalih atau yang diambilalih tetap eksis sebagai badan hukum yang terpisah.

Rumusan masalah dalam penelitian ini adalah faktor-faktor yang menyebabkan merger dan akuisisi, faktor-faktor yang menentukan keberhasilan merger dan akuisisi dan perbedaan kinerja PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. sebelum dan sesudah melakukan merger dan akuisisi. Tujuan penelitian ini adalah untuk mengetahui dan menganalisis faktor-faktor yang menyebabkan merger dan akuisisi, faktor-faktor yang menentukan keberhasilan merger dan akuisisi dan perbedaan kinerja PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. sebelum dan sesudah melakukan merger dan akuisisi.

Hipotesis dalam penelitian ini adalah bahwa seluruh rasio keuangan yang diteliti menunjukkan adanya perbedaan kinerja keuangan sebelum dengan sesudah merger dan akuisisi PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk.

Pengumpulan data sekunder dilakukan melalui metode dokumentasi seperti internet, website perusahaan dan media komunikasi lainnya. Metode analisis yang digunakan adalah metode uji t-test sampel berpasangan (paired sample t-test) dengan menggunakan bantuan Software SPSS 17 for Windows.

Pada hipotesis hasil penelitian menunjukkan bahwa terdapat perbedaan ratio Return On Equity, Return On Assets, Current Ratio, Debt to Equity Ratio, dan Debt to Assets Ratio yang signifikan. Berdasarkan hasil analisis di atas dapat dibuktikan yaitu tidak terdapat perbedaan yang signifikan antara ratio Return On Equity, Return On Assets, Current Ratio, Debt to Equity Ratio, dan Debt to Assets Ratio sebelum dan sesudah merger.

ABSTRACT

ANALYSIS PT. SMARTFREN TELECOM Tbk. and PT. XL AXIATA Tbk. DOING THE MERGERS and ACQUISITIONS in INDONESIA

Anabsorption merger made the company one of the other companies. If there are two companies are merging, then there is only one company while the merged company will stop. While acquisition scan be interpreted as a takeover of the ownership or control of the stock or assets of a company by another company, and in either event the company is taken over or continue to exist as separate legal entities.

The problem of this study are the factors that lead to mergers and acquisitions, the factors that determine the success of mergers and acquisitions and differences in the performance of PT. SMARTFRENTELECOM Tbk. And PT. XL AXIATA Tbk.before and after mergers and acquisitions. The purpose of this study is to investigate and analyse the factors that led to mergers and acquisitions, the factors that determine the success of mergers and acquisitions and differences in the performance of PT. SMARTFREN TELECOM Tbk. And PT. XL AXIATA Tbk. Before and after mergers and acquisitions.

The hypothesis of this study is that the entire financial ratios studied indicate a difference in the financial performance prior to the merger anda cquisition after PT. SMARTFREN TELECOM Tbk. And PT. XL AXIATA Tbk.

Secondary data collectionis done through documentation methods such as the Internet, the company's website and other communications media. The analytical method use dis the method oftesting paired samplest-test (paired sample t-test) with the help of software SPSS 17 for Windows.

In the hypothesis of the results showed that there are differences in the ratio of Return on Equity, Return on Assets, Current Ratio, Debt to Equity Ratio, and Debt to Assets Ratio significant. Based on the analysis above can be proved that there is no significant difference between the ratio of Return on Equity, Return on Assets, Current Ratio, Debt to Equity Ratio, and Debt to Assets Ratio before and after the merger.

KATA PENGANTAR

Puji dan syukur serta sembah penulis panjatkan kepada Tuhan Yesus Kristus atas berkat dan karunia-Nya hingga penulis dapat menyusun skripsi berjudul “ANALISIS PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yang MELAKUKAN MERGER dan AKUISISI di INDONESIA”. Penulis telah banyak menerima bimbingan, saran, motivasi dan doa dari berbagai pihak selama penulisan skripsi ini terutama oleh orangtua yang dihormati dan dikasihi Bapak D. Situmeang dan Mamak F. Br. Munthe. Oleh karena itu, pada kesempatan ini penulis menyampaikan terima kasih kepada semua pihak yang telah memberikan bantuan dan bimbingan, yaitu kepada:

1. Bapak Prof. Dr. Azhar Maksum, M. Ec.Ac, Ak, CA selaku Dekan Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

2. Ibu Dr. Isfenti Sadalia, SE., ME., selaku Ketua Departemen S1 Manajemen Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

3. Ibu Dra. Marhayanie, Msi., selaku Sekretaris Departemen Manajemen Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

4. Ibu Dr. Endang Sulistya Rini, SE., Msi., selaku Ketua Program Studi Manajemen Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

6. Ibu Dra. Lisa Marlina, Msi., selaku Dosen Pembaca Penilai yang telah memberikan saran dan petunjuk atas penyempurnaan skripsi ini.

7. Seluruh dosen Program Studi Manajemen Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara yang mengajar dan memberikan ilmu terbaik kepada penulis.

8. Kedua orangtua terkasih, D. Situmeang dan F. Munthe yang selama ini telah mendukung dan memberikan doa, motivasi, perhatian, kasih sayang, dan segalanya tanpa batas dan pamrih.

9. Seluruh mahasiswa Program Studi Manajemen Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara stambuk 2011 yang menjadi sahabat terkhusus di dalam group “Tambal Band” yaitu: Tika, Langga, Muin, Joker, Andika, Fadli, Niko, Prawiro, Roby S, Reza, Rudi, Lastri, Taufik, Wina dan lain-lain.

Medan, September 2014 Penulis,

Johanes Brothers Situmeang NIM. 110521127

DAFTAR ISI

Halaman

ABSTRAK ... i

ABSTRACT ... ii

KATA PENGANTAR ... iii

DAFTAR ISI ... v

DAFTAR TABEL ... vii

DAFTAR GAMBAR ... viii

DAFTAR LAMPIRAN ... ix

BAB I PENDAHULUAN ... 1

1.1 Latar Belakang ... 1

1.2 Rumusan Masalah ... 7

1.3 Tujuan dan Manfaat Penelitian ... 7

BAB II TINJAUAN PUSTAKA ... 9

2.1 Landasan Teori ... 9

2.1.1 Pengertian Merger dan Akuisisi ... 9

2.1.2 Klasifikasi Merger dan Akuisisi ... 15

2.1.3 Motif Merger dan Akuisisi ... 22

2.1.4 Manfaat dan Risiko Merger dan Akuisisi ... 26

2.1.5 Alasan-alasan Melakukan Merger dan Akuisisi ... 26

2.1.6 Faktor-Faktor yang Mempengaruhi Keberhasilan Merger dan Akusisi ... 28

2.1.7 Langkah-langkah Merger dan Akuisisi ... 29

2.1.8 Keunggulan dan Kelemahan Merger dan Akuisisi ... 31

2.1.9 Strategi dan Taktik Merger dan Akuisisi ... 34

2.1.10 Metode Analisis Kinerja Keuangan dengan Rasio Keuangan ... 35

2.2 Penelitian Terdahulu ... 36

2.3 Kerangka Pemikiran Penelitian ... 39

2.4 Hipotesis ... 41

BAB III METODE PENELITIAN ... 42

3.1 Jenis Penelitian ... 42

3.2 Tempat dan Waktu Penelitian ... 42

3.3 Batasan Operasional ... 42

3.4 Definisi Operasional Variabel ... 42

3.5 Populasi dan Sampel ... 44

3.6 Jenis Data ... 44

3.7 Metode Pengumpulan Data ... 44

3.8 Metode Analisis Data ... 45

3.8.1 Statistik Deskriptif ... 45

BAB IV HASIL PENELITIAN dan PEMBAHASAN ... 47

4.1 Gambaran Umum Perusahaan ... 47

4.1.1 PT Smartfren Telecom Tbk. ... 47

4.1.1.1 Sejarah Pendirian PT Smartfren Telecom Tbk. ... 47

4.1.1.2 Produk PT. Smartfren Telecom Tbk. ... 51

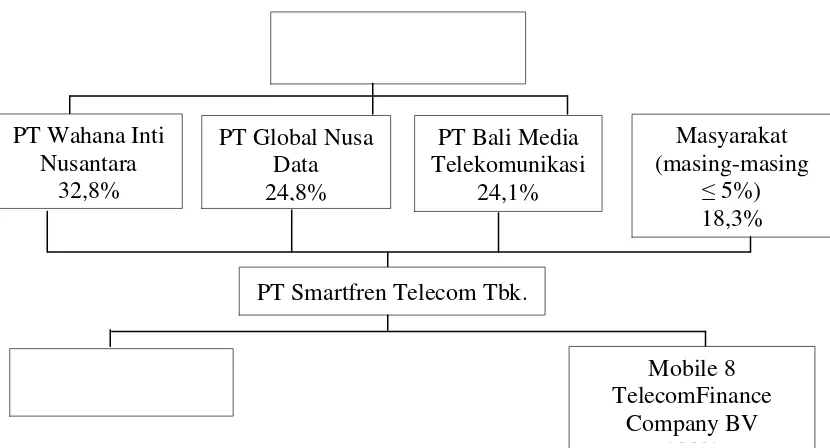

4.1.1.3 Saham PT Smartfren Telecom Tbk. ... 54

4.1.1.4 Anak Perusahaan PT. Smartfren Telecom Tbk. ... 55

4.1.1.5 Nilai-Nilai Perusahaan PT. Smartfren Telecom Tbk. .. 56

4.1.1.6 Tata Kelola PerusahaanPT. Smartfren Telecom Tbk. . 57

4.1.2 PT. XL AXIATA Tbk. ... 59

4.1.2.1 Sejarah Pendirian PT. XL AXIATA Tbk. ... 59

4.1.2.2 Kegiatan Usaha PT. XL AXIATA Tbk. ... 62

4.1.2.3 Anak Perusahaan PT. XL AXIATA Tbk. ... 64

4.1.2.4 Nilai-Nilai PerusahaanPT. XL AXIATA Tbk... 64

4.1.2.5 Struktur Pemegang Saham XL ... 66

4.1.2.6 Dewan Komisaris dan Direksi Perseroan ... 67

4.2 Pembahasan ... 68

4.2.1 Faktor-Faktor yang Menyebabkan Perusahaan Melakukan Merger dan Akuisisi ... 68

4.2.1.1 Faktor-Faktor yang Menyebabkan PT. SMARTFREN TELECOM Tbk. Melakukan Merger ... 68

4.2.1.2 Faktor-Faktor yang Menyebabkan PT. XL AXIATA Tbk. Melakukan Akuisisi ... 71

4.2.2 Faktor-Faktor yang Menentukan Keberhasilan Perusahaan Melakukan Merger dan Akuisisi ... 72

4.2.2.1 Faktor-Faktor yang Menentukan Keberhasilan PT. SMARTFREN TELECOM Tbk. Melakukan Merger . 72 4.2.2.2Faktor-Faktor yang Menentukan Keberhasilan PT. XL AXIATA Tbk. Melakukan Akuisisi ... 75

4.2.3 Perbedaan Kinerja Perusahaan Sebelum dan Sesudah Melakukan Merger dan Akuisisi ... 78

4.2.3.1 Perbedaan Kinerja PT. SMARTFREN TELECOM Tbk. Sebelum dan Sesudah Melakukan Merger ... 78

4.2.3.2 Perbedaan Kinerja PT. XL AXIATA Tbk. Sebelum dan Sesudah Melakukan Akuisisi ... 81

4.2.4 Metode Analisis Data ... 84

4.2.4.1 Uji Analisis Data PT. SMARTFREN TELECOM Tbk. ... 84

4.2.4.2 Uji Analisis Data PT. XL AXIATA Tbk. ... 90

BAB V KESIMPULAN DAN SARAN ... 96

5.1 Kesimpulan ... 96

5.2 Saran ... 97 DAFTAR PUSTAKA

DAFTAR TABEL

No. Tabel Judul Halaman

2.1 Kumpulan Penelitian Terdahulu ... 38

3.1 Variabel Penelitian dan Definisi Operasional ... 43

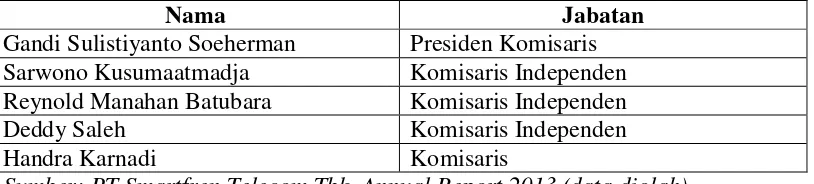

4.1 Tabel Susunan Dewan Komisaris Tahun 2013 ... 58

4.2 Susunan Direksi Tahun 2013 ... 59

4.3 Susunan Anggota Dewan Komisaris ... 67

4.4 Susunan Anggota Dewan Direksi ... 68

4.5 Ikhtisar Keuangan PT. SMARTFREN TELECOM Tbk. ... 79

4.6 Ikhtisar keuangan PT. XL AXIATA Tbk. ... 82

4.7 Ratio Keuangan PT. XL AXIATA Tbk. ... 83

4.8 Paired Samples Statistics ... 85

4.9 Paired Samples Correlations ... 86

4.10 Paired Samples Test ... 87

4.11 Paired Samples Statistics ... 91

4.12 Paired Samples Correlations ... 92

DAFTAR GAMBAR

No. Gambar Judul Halaman

2.1 Skema Merger ... 11

2.2 Skema Akusisi ... 14

2.3 Kerangka Pemikiran Teoritis ... 41

4.1 Struktur Pemegang Saham Utama PT. Smartfren Telecom Tbk. ... 55

ABSTRAK

ANALISIS PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yangMELAKUKAN MERGER dan AKUISISI di INDONESIA

Merger merupakan penyerapan yang dilakukan perusahaan yang satu terhadap perusahaan yang lain. Apabila ada dua perusahaan melakukan merger, maka hanya ada satu perusahaan saja sedangkan perusahaan yang dimerger akan berhenti. Sedangkan akuisisi dapat diartikan sebagai pengambilalihan kepemilikan atau pengendalian atas saham atau aset suatu perusahaan oleh perusahaan lain, dan dalam peristiwa baik perusahaan pengambilalih atau yang diambilalih tetap eksis sebagai badan hukum yang terpisah.

Rumusan masalah dalam penelitian ini adalah faktor-faktor yang menyebabkan merger dan akuisisi, faktor-faktor yang menentukan keberhasilan merger dan akuisisi dan perbedaan kinerja PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. sebelum dan sesudah melakukan merger dan akuisisi. Tujuan penelitian ini adalah untuk mengetahui dan menganalisis faktor-faktor yang menyebabkan merger dan akuisisi, faktor-faktor yang menentukan keberhasilan merger dan akuisisi dan perbedaan kinerja PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. sebelum dan sesudah melakukan merger dan akuisisi.

Hipotesis dalam penelitian ini adalah bahwa seluruh rasio keuangan yang diteliti menunjukkan adanya perbedaan kinerja keuangan sebelum dengan sesudah merger dan akuisisi PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk.

Pengumpulan data sekunder dilakukan melalui metode dokumentasi seperti internet, website perusahaan dan media komunikasi lainnya. Metode analisis yang digunakan adalah metode uji t-test sampel berpasangan (paired sample t-test) dengan menggunakan bantuan Software SPSS 17 for Windows.

Pada hipotesis hasil penelitian menunjukkan bahwa terdapat perbedaan ratio Return On Equity, Return On Assets, Current Ratio, Debt to Equity Ratio, dan Debt to Assets Ratio yang signifikan. Berdasarkan hasil analisis di atas dapat dibuktikan yaitu tidak terdapat perbedaan yang signifikan antara ratio Return On Equity, Return On Assets, Current Ratio, Debt to Equity Ratio, dan Debt to Assets Ratio sebelum dan sesudah merger.

ABSTRACT

ANALYSIS PT. SMARTFREN TELECOM Tbk. and PT. XL AXIATA Tbk. DOING THE MERGERS and ACQUISITIONS in INDONESIA

Anabsorption merger made the company one of the other companies. If there are two companies are merging, then there is only one company while the merged company will stop. While acquisition scan be interpreted as a takeover of the ownership or control of the stock or assets of a company by another company, and in either event the company is taken over or continue to exist as separate legal entities.

The problem of this study are the factors that lead to mergers and acquisitions, the factors that determine the success of mergers and acquisitions and differences in the performance of PT. SMARTFRENTELECOM Tbk. And PT. XL AXIATA Tbk.before and after mergers and acquisitions. The purpose of this study is to investigate and analyse the factors that led to mergers and acquisitions, the factors that determine the success of mergers and acquisitions and differences in the performance of PT. SMARTFREN TELECOM Tbk. And PT. XL AXIATA Tbk. Before and after mergers and acquisitions.

The hypothesis of this study is that the entire financial ratios studied indicate a difference in the financial performance prior to the merger anda cquisition after PT. SMARTFREN TELECOM Tbk. And PT. XL AXIATA Tbk.

Secondary data collectionis done through documentation methods such as the Internet, the company's website and other communications media. The analytical method use dis the method oftesting paired samplest-test (paired sample t-test) with the help of software SPSS 17 for Windows.

In the hypothesis of the results showed that there are differences in the ratio of Return on Equity, Return on Assets, Current Ratio, Debt to Equity Ratio, and Debt to Assets Ratio significant. Based on the analysis above can be proved that there is no significant difference between the ratio of Return on Equity, Return on Assets, Current Ratio, Debt to Equity Ratio, and Debt to Assets Ratio before and after the merger.

BAB I PENDAHULUAN

1.1 Latar Belakang

Globalisasi dan perdagangan bebas menuntut setiap perusahaan untuk selalu mengembangkan strategi agar perusahaannya dapat berkembang dan berdaya saing melalui memperluas kegiatan perusahaan yang sudah ada, menambahkan kapasitas produk ataupun dengan cara membeli perusahaan lain. Serta di tengah iklim dunia usaha yang kurang mendukung dan semakin ketatnya persaingan baik di tingkat nasional, regional maupun internasional, pengusaha dituntut untuk dapat meningkatkan daya saing perusahaan untuk mampu bertahan dalam persaingan yang ketat tersebut (Prasetyo, 2004).

Strategi yang berusaha mengembangkan perusahaan sesuai dengan ukuran besaran yang disepakati untuk mencapai tujuan jangka panjang perusahaan yang disebut strategi pertumbuhan. Strategi ini dapat dilaksanakan melalui cara pertumbuhan dari dalam perusahaan (internal growth) atau pertumbuhan dari luar perusahaan (external growth). Pertumbuhan internal dilakukan dengan cara memperluas kegiatan perusahaan yang sudah ada, misalnya dengan cara menambah kapasitas pabrik, menambah jenis produk komoditi atau mencari pasar baru. Sebaliknya, pertumbuhan eksternal dilakukan dengan membeli perusahaan yang sudah ada di publik.

Koesnadi (1991), bahwa salah satu strategi yang dapat dilakukan agar perusahaan bisa bertahan atau bahkan berkembang adalah dengan melakukan merger dan akuisisi. Merger merupakan penggabungan dua perusahaan atau lebih menjadi satu kekuatan untuk memperkuat posisi perusahaan. Sementara itu penggabungan dengan cara lain adalah dengan cara akuisisi. Akuisisi adalah merupakan pengambilalihan (takeover) sebagian atau keseluruhan saham perusahaan lain sehingga perusahaan pengambilalih mempunyai hak kontrol atas perusahaan target. Akuisisi ini dapat dilakukan terhadap anak perusahaan yang semula sudah

go public dan disebut dengan akuisisi internal, atau akuisisi terhadap perusahaan lain disebut dengan akuisisi eksternal.

Standar Akuntansi Keuangan Nomor 22 (PSAK No. 22) mendefinisikan penggabungan badan usaha sebagai bentuk pernyataan dua atau lebih perusahaan yang terpisah menjadi satu entitas ekonomi karena satu perusahaan menyatu dengan perusahaan lain ataupun memperoleh kendali (control) atas aktiva dan operasi perusahaan lain. Penggabungan usaha dalam bentuk merger dan akuisisi yang dilakukan perusahaan merupakan strategi yang dapat digunakan dalam meningkatkan nilai perusahaan. Hal tersebut dapat diperoleh ketika harga saham perusahaan (bidder) mengalami kenaikan, sehingga akan menghasilkan nilai tambah bagi perusahaan.

(Yudyatmoko & Naim, 2000). Martin dan Mc Connel (1991) mengidentifikasikan dua motif merger dan akuisisi, yaitu:

1) mendorong sinergi antar perusahaan pengakuisisi (bidder) dan perusahaan yang terakuisisi (target) dalam bentuk efisiensi karena adanya kombinasi operasi atau fisik sehingga dapat berkompetisi di pasar

2) untuk mendisiplinkan atau mengontrol kinerja manajer dari perusahaan terakuisisi agar dapat menciptakan keunggulan produk. Di antara kedua alasan tersebut, alasan sinergilah yang paling dominan.

Strategi yang digunakan perusahaan merger dan akuisisi dalam hal pencapaian tujuan sangat mempengaruhi keputusan investor dalam menanamkan modalnya pada suatu perusahaan. Hal tersebut sangat berkaitan dengan feedback

yang nantinya akan diterima investor. Pada dasarnya, strategi perusahaan dengan menggunakan merger dan akuisisi dalam meningkatkan nilai perusahaan akan memberikan sinyal yang baik bagi investor, sehingga akan menarik minat investor menanamkan modalnya pada perusahaan tersebut.

Ketika harga saham mengalami kenaikan (overvalued), dan perusahaan cenderung menerbitkan saham baru, hal itu akan menjadi daya tarik sendiri bagi perusahaan lain untuk melakukan merger dan akuisisi. Hal tersebut senada dengan Stein (1996) dan Loughran dan Vijh (1997) yang mengungkapkan manager cenderung menjual saham ketika overvalued, dan akan membeli saham ketika

(return) atas investasi tersebut. Bahkan ketika harga saham mengalami kenaikan (overvalued), hal tersebut mengindikasikan kinerja perusahaan tesebut baik, dan akan mendorong perusahaan bidder dalam melakukan kegiatan akusisi terhadap perusahaan target.

Hal tersebut menunjukan bahwa return yang diterima oleh perusahaan target lebih baik dari perusahaan bidder. Kiymaz dan Baker (2008) juga menyatakan bahwa terdapat pengaruh antara keterkaitan industri dan abnormal return, sehingga hal tersebut memungkinkan terjadinya sinergi yang baik. Tujuan menggabungkan usaha melalui merger dan akusisi diharapkan dapat memperoleh sinergi, yaitu nilai keseluruhan perusahaan setelah merger dan akuisisi yang lebih besar daripada penjumlahan nilai masing-masing perusahaan sebelum merger dan akuisisi. Selain itu merger dan akuisisi dapat memberikan banyak keuntungan bagi perusahaan antara lain peningkatan kemampuan dalam pemasaran, riset, skill

manajerial, transfer teknologi, dan efisiensi berupa penurunan biaya produksi (Hitt, 2002).

berlangganan televisi. Perusahaan ini sebelumnya dikenal sebagai SBC Communications Inc dan berubah nama menjadi AT & T Inc. pada bulan November 2005 sebagai akibat dari merger dengan AT & T Corp. AT & T Inc. didirikan pada tahun 1983 dan berbasis di Dallas, Texas. 1 Desember 2005, baru perusahaan merger York Stock Exchange simbol ticker berubah dari "SBC" dengan tradisional "T" yang digunakan oleh AT & T.

Sementara di Indonesia aktivitas merger dan akuisisi mulai marak dilakukan seiring dengan majunya pasar modal di Indonesia yang telah berlangsung pada tahun 1970. Perusahaan-perusahaan besar di Indonesia telah banyak melakukan merger dan akuisisi, salah satu contohnya adalah industri telepon seluler yang berkembang pesat di Indonesia sejak 15 tahun lalu. Indonesia tercatat menempati posisi keempat di Asia setelah Korea Selatan, China dan Jepang. Saat ini di Indonesia beroperasi operator seluler dengan teknologi GSM (Global System for Mobile) dan lainnya ada operator CDMA (Code Division Multiple Access).

PT Smartfren Telecom, Tbk. adalah operator penyedia jasa telekomunikasi berbasis teknologi CDMA yang memiliki lisensi selular dan mobilitas terbatas (fixed wireless access), serta memiliki cakupan jaringan CDMA EV-DO (jaringan

mobile broadband yang setara dengan 3G) yang terluas di Indonesia. Smartfren juga merupakan operator telekomunikasi pertama di dunia yang menyediakan layanan CDMA EV-DO Rev. B (setara dengan 3,5G dengan kecepatan unduh 14,7 Mbps) dan operator CDMA pertama yang menyediakan layanan Blackberry.

XL Axiata, pada awalnya bernama PT. Excelcomindo Pratama (XL) dan beroperasi pada 1989. Kemudian menjadi perusahaan publik dengan melakukan

Initial Public Offering (IPO) pada 2005 menjual 20% sahamnya ke publik. Pada Desember 2009 nama perusahaan berubah menjadi menjadi PT XL Axiata Tbk., menyusul perubahan nama perusahaan holdingnya di Malaysia. Saat ini pemegang sahamnya adalah Axiata Investment Indonesia Sdn Bhd (sebelumnya Indocel Holding Sdn Bhd) sebanyak 66,7%, Etisalat 13,3%), dan publik 20%. Axiata Investment adalah anak perusahaan Telekom Malaysia (TM) Berhad Group, kemudian pada 2009 TM berganti nama menjadi Axiata. XL Axiata merupakan anak perusahaan dari Axiata Group Berhad yang memiliki 8 operator di Asia yaitu Aktel (Banglades), Hello (Kamboja), Idea (India), MTCE (Iran), Celcom (Malaysia), Multinet (Pakistan), M1 (Singapura), dan Dialog (Sri Lanka).

juta pelanggan seluler di Indonesia. XL sudah memenuhi seluruh persyaratan yang ditetapkan dalam Perjanjian Jual Beli Bersyarat, antara lain persetujuan dari Kementerian Informasi dan Komunikasi (Kemenkominfo), pemegang saham XL, Badan Koordinasi Penanaman Modal (BKPM) dan dari Komisi Pengawas Persaingan Usaha (KPPU).

Dari pertimbangan-pertimbangan tersebut, maka peneliti bermaksud untuk melakukan penelitian dengan judul skripsi: “ANALISIS PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. yang MELAKUKAN MERGER dan AKUISISI di INDONESIA”.

1.2 Rumusan Masalah

Berdasarkan studi kasus di atas, masalah penelitian dapat dirumuskan sebagai berikut:

1. Apakah faktor-faktor yang menyebabkan PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. melakukan merger dan akuisisi?

2. Apakah faktor-faktor yang menentukan keberhasilan PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. melakukan merger dan akuisisi? 3. Apakah terdapat perbedaan kinerja PT. SMARTFREN TELECOM Tbk. dan

PT. XL AXIATA Tbk. sebelum dan sesudah melakukan merger dan akuisisi?

1.3 Tujuan dan Manfaat Penelitian

1. Faktor-faktor yang menyebabkan PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. melakukan merger dan akuisisi.

2. Faktor-faktor yang menentukan keberhasilan PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. melakukan merger dan akusisi.

3. Perbedaan kinerja PT. SMARTFREN TELECOM Tbk. dan PT. XL AXIATA Tbk. sebelum dan sesudah melakukan merger dan akusisi.

Adapun beberapa manfaat dalam penelitian ini adalah:

1. Bagi peneliti, menambah pengetahuan mengenai perusahaan telekomunikasi yang melakukan merger dan akuisisi.

2. Bagi pembaca, diharapkan penelitian ini dapat digunakan sebagai referensi dasar perluasan penelitian selanjutnya dan penambahan wawasan.

BAB II

TINJAUAN PUSTAKA

2.1 Landasan Teori

2.1.1 Pengertian Merger dan Akuisisi

Merger berasal dari kata “merger” (Latin) yang artinya adalah bergabung bersama, menyatu dan berkombinasi menyebabkan hilangnya identitas karena terserap atau tertelan sesuatu. Pada dasarnya merger adalah penggabungan dua badan (perusahaan) yang kemudian akan hanya ada satu badan usaha yang masih tetap berdiri sebagai satu kesatuan hukum, sementara perusahaan yang lainnya menghentikan aktivitasnya atau bubar. Dalam bahasa akuntansi, peristiwa merger dan akuisisi disebut kombinasi bisnis (business combination) yang didefinisikan sebagai penyatuan dua atau lebih perusahaan yang terpisah menjadi satu entitas ekonomi. Dengan kata lain bahwa merger adalah kesepakatan dua atau lebih perusahaan untuk bergabung yang kemudian hanya ada satu perusahaan yang tetap hidup sebagai badan hukum, sementara yang lainnya menghentikan aktivitas atau bubar (Moin, 2003).

peleburan dan pengambilalihan, menyebutkan bahwa merger sebagai penggabungan, akuisisi sebagai pengambilalihan, dan konsolidasi sebagai peleburan.

Menurut Sartono (2001: 365) merger adalah kombinasi antara dua atau lebih perusahaan yang melebur menjadi satu perusahaan baru. Dalam merger, perusahaan yang memiliki aset lebih dan tingkat keuntungan lebih besar tetap akan dibiarkan berdiri, sedangkan perusahaan yang memiliki ukuran lebih kecil akan dibubarkan. Henry Faizal Noor (2009:242) mengatakan bahwa merger adalah peleburan dua perusahaan atau lebih menjadi satu perusahaan yang baru. Dalam Pernyataan Standar Akuntansi Keuangan No. 22, diungkapkan bahwa penggabungan usaha dapat mengakibatkan terjadinya legal merger, di mana legal merger itu sendiri merupakan merger dua badan usaha melalui salah satu cara sebagai berikut:

a. Aktiva dan kewajiban suatu perusahaan dialihkan ke perusahaan lain dan perusahaan yang melakukan pengalihan tersebut dibubarkan, atau

b. Aktiva dan kewajiban dari dua atau lebih dialihkan ke perusahaan baru dan kedua perusahaan yang melakukan pengalihan tersebut dibubarkan.

perusahaan yang mengambilalih, namun perusahaan yang diambilalih akan dibubarkan.

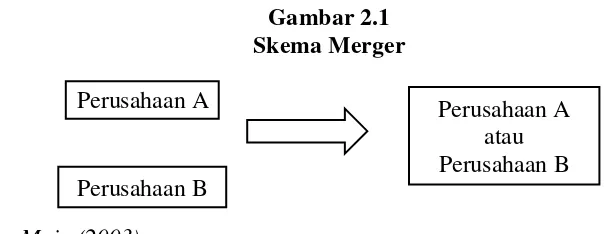

Dari keterangan di atas dapat disimpulkan bahwa merger merupakan penyerapan yang dilakukan perusahaan yang satu terhadap perusahaan yang lain. Apabila ada dua perusahaan melakukan merger, maka hanya ada satu perusahaan saja. Sementara itu, pihak yang masih berdiri/melakukan merger disebut sebagai perusahaan akuisitor atau pihak yang mengeluarkan saham (issuing firm), sedangkan perusahaan yang berhenti setelah terjadinya kegiatan merger disebut

merged firm. Surviving firm dengan sendirinya memiliki ukuran yang semakin besar karena seluruh aset dan kewajiban dari merger firm dialihkan ke surviving firm. Perusahaan yang dimerger akan menanggalkan status hukumnya sebagai entitas yang terpisah dan setelah merger statusnya berubah menjadi bagian (unit bisnis) di bawah surviving firm. Dengan demikian merged firm tidak dapat bertindak hukum atas namanya sendiri.

Dari penjelasan di atas dapat digambarkan menjadi suatu skema atas merger sebagai salah satu straregi perusahaan.

Gambar 2.1 Skema Merger Perusahaan A

Sumber: Moin (2003)

Sementara akuisisi berasal dari kata “acquisitio” (Latin) dan acquisition

(Inggris), secara harfiah akuisisi mempunyai makna membeli atau mendapatkan Perusahaan B

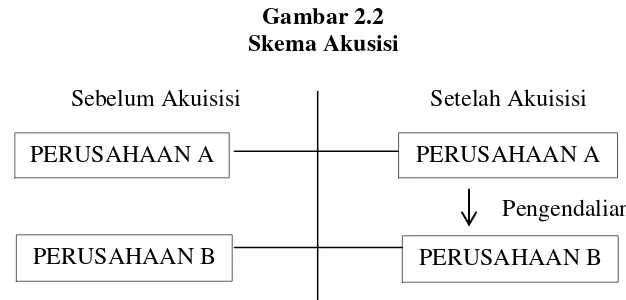

sesuatu/obyek untuk ditambahkan pada sesuatu/obyek yang telah dimiliki sebelumnya. Dalam terminologi bisnis akuisisi dapat diartikan sebagai pengambilalihan kepemilikan atau pengendalian atas saham atau aset suatu perusahaan oleh perusahaan lain, dan dalam peristiwa baik perusahaan pengambilalih atau yang diambilalih tetap eksis sebagai badan hukum yang terpisah (Moin, 2003). Pada Peraturan Pemerintah Republik Indonesia No. 27 tahun 1998 tentang penggabungan, peleburan dan pengambilalihan Perseroan Terbatas mendefinisikan akusisi adalah perbuatan hukum yang dilakukan oleh badan hukum atau perseorangan untuk mengambilalih baik seluruh atau sebagian besar saham perseroan yang dapat mengakibatkan beralihnya pengendalian terhadap perseroan tersebut.

Dalam PSAK No. 22 mendefinisikan akuisisi sebagai suatu penggabungan usaha di mana salah satu perusahaan yaitu pengakuisisi sehingga akan mengakibatkan berpindahnya kendali atas perusahaan yang diambilalih tersebut. Biasanya perusahaan pengakuisisi memiliki ukuran yang lebih besar dibandingkan dengan perusahaan terakuisisi. Kendali perusahaan yang dimaksud dalam pengendalian adalah kekuatan untuk:

a. Mengatur kebijakan keuangan dan operasi perusahaan. b. Mengangkat dan memberhentikan manajemen.

c. Mendapat hak suara mayoritas dalam rapat redaksi.

a. Merger yaitu satu perusahaan diabsorpsi oleh perusahaan lain. Pengakuisisi mempertahankan nama dan identitasnya, dan mengambilalih aset dan kewajiban perusahaan yang diakuisisi.

b. Akuisisi yaitu mirip dengan merger, kecuali perusahaan baru akan terbentuk. Pengakuisisi dan yang diakuisisi akan “hilang” dan menjadi perusahaan baru. c. Akuisisi saham yaitu membeli saham dengan hak voting (voting stock) dengan

kas, saham, atau sekuritas lainnya.

d. Private offer yaitu tidak langsung ke pemegang saham, misalnya kemanajemen. e. Tender offer yaitu penawaran publik untuk membeli saham dari perusahaan

target.

f. Akuisisi aset yaitu membeli semua aset perusahaan yang diakuisisi. Persetujuan formal dari pemegang saham perusahaan yang menjual diperlukan. Pendekatan ini menghindari problem pemegang saham minoritas seperti pada situasi akuisisi saham.

dasar perusahaan yang diakuisisi menyebutkan hal yang demikian. Namun bisa juga pemilik dari 51% belum dinyatakan sebagai pemilik mayoritas jika dalam anggaran dasar perusahaan menyebutkan lain. Akuisisi memunculkan hubungan antara perusahaan induk (pengakuisisi) dan perusahaan anak (terakuisisi) dan selanjutnya kedua memiliki hubungan afiliasi. Dari penjelasan di atas dapat digambarkan menjadi suatu skema akuisisi.

Gambar 2.2 Skema Akusisi

Sebelum Akuisisi Setelah Akuisisi

Pengendalian

Sumber : Moin (2003)

Merger dan akuisisi merupakan strategi eksternal yang digunakan perusahaan dalam meningkatkan nilai (value) perusahaan. Keberhasilan strategi merger dan akuisisi yang dilakukan oleh perusahaan sangat bergantung atas kinerja yang dilakukan oleh pihak manajemen dalam melaksanakan strategi tersebut serta optimalisasi sumber. Sebelum maupun sesudah pelaksanaan merger dan akuisisi perusahaan akan memberikan informasi kepada investor, maupun kepada perusahaan target. Informasi yang tersedia di pasar modal memiliki peranan yang penting untuk mempengaruhi segala macam bentuk transaksi perdagangan di pasar modal tersebut.

Menurut Jogiyanto (2000:351) para pelaku pasar modal akan mengevaluasi setiap pengumuman yang diterbitkan oleh emiten, sehingga hal

PERUSAHAAN A

PERUSAHAAN B

PERUSAHAAN A

tersebut akan menyebabkan beberapa perubahan pada transaksi perdagangan saham, misalnya adanya perubahan pada volume perdagangan saham, perubahan pada harga saham, bid/ask spread, proporsi kepemilikan, dan lain-lain. Hal ini juga mengindikasikan bahwa pengumuman yang masuk ke pasar memiliki kandungan informasi, sehingga direaksi oleh para pelaku di pasar modal. Suatu pengumuman memiliki kandungan informasi jika pada saat transaksi perdagangan terjadi, terdapat perubahan terutama perubahan harga saham.

2.1.2 Klasifikasi Merger dan Akuisisi

Merger dapat diklasifikasikan dalam lima tipe (Moin, 2003): a. Merger horisontal:

Merger horisontal adalah merger antara dua atau lebih perusahaan yang bergerak dalam industri yang sama. Sebelum terjadi merger perusahaan-perusahaan ini bersaing satu sama lain dalam pasar/industri yang sama. Salah satu tujuan utama merger dan akuisisi horisontal adalah untuk mengurangi persaingan atau untuk meningkatkan efisiensi melalui penggabungan aktivitas produksi, pemasaran dan distribusi, riset dan pengembangan dan fasilitas administrasi. Efek dari merger horisontal ini adalah semakin terkonsentrasinya struktur pasar pada industri tersebut. Apabila hanya terdapat sedikit pelaku usaha, maka struktur pasar bisa mengarah pada bentuk oligopoli, bahkan akan mengarah pada monopoli. b. Merger vertikal:

akuisisi tipe ini dilakukan jika perusahaan yang berada pada industri hulu memasuki industri hilir atau sebaliknya. Merger dan akuisisi vertikal dilakukan oleh perusahaan-perusahaan yang bermaksud untuk mengintegrasikan usahanya terhadap pemasok dan/atau pengguna produk dalam rangka stabilisasi pasokan dan pengguna. Tidak semua perusahaan memiliki bidang usaha yang lengkap mulai dari penyediaan input sampai pemasaran. Untuk menjamin bahwa pasokan input berjalan dengan lancar maka perusahaan tersebut bisa mengakuisisi atau merger dengan pemasok. Merger dan akuisisi vertikal ini dibagi dalam dua bentuk yaitu integrasi ke belakang atau ke bawah (backward/downward integration) dan integrasi ke depan atau ke atas (forward/upward integration).

c. Merger konglomerat:

Merger konglomerat adalah merger dua atau lebih perusahaan yang masing-masing bergerak dalam industri yang tidak terkait. Merger dan akuisisi konglomerat terjadi apabila sebuah perusahaan berusaha mendiversifikasi bidang bisnisnya dengan memasuki bidang bisnis yang berbeda sama sekali dengan bisnis semula. Apabila merger dan akuisisi konglomerat ini dilakukan secara terus menerus oleh perusahaan, maka terbentuklah sebuah konglomerasi. Sebuah konglomerasi memiliki bidang bisnis yang sangat beragam dalam industri yang berbeda.

d. Merger ekstensi pasar:

masing-masing perusahaan. Merger dan akuisisi ekstensi pasar sering dilakukan oleh perusahaan-perusahaan lintas negara dalam rangka ekspansi dan penetrasi pasar. Strategi ini dilakukan untuk mengakses pasar luar negeri dengan cepat tanpa harus membangun fasilitas produksi dari awal di negara yang akan dimasuki. Merger dan akuisisi ekstensi pasar dilakukan untuk mengatasi keterbatasan ekspor karena kurang memberikan fleksibilitas penyediaan produk terhadap konsumen luar negeri.

e. Merger ekstensi produk:

Merger ekstensi produk adalah merger yang dilakukan oleh dua atau lebih perusahaan untuk memperluas lini produk masing-masing perusahaan. Setelah merger perusahaan akan menawarkan lebih banyak jenis dan lini produk sehingga akan menjangkau konsumen yang lebih luas. Merger dan akuisisi ini dilakukan dengan memanfaatkan kekuatan departemen riset dan pengembangan masing-masing untuk mendapatkan sinergi melalui efektivitas riset sehingga lebih produktif dalam inovasi.

Selain itu juga terdapat beberapa dasar klasifikasi untuk merger dan akuisisi (Moin, 2003):

1) Klasifikasi berdasarkan pola

a. Mothership merger adalah pengadopsian satu pola atau sistem untuk dijadikan pola atau sistem pada perusahaan hasil merger. Biasanya perusahaan yang dipertahankan hidup adalah perusahaan yang dominan dan sistem pola bisnis perusahaan yang dominan inilah yang diadopsi. b. Platform merger. Jika dalam mothership merger hanya satu sistem yang

diadopsi, maka dalam platform mergerhardware dan software yang menjadi kekuatan masing-masing perusahaan tetap dipertahankan dan dioptimalkan. Artinya adalah semua sistem atau pola bisnis, sepanjang itu baik, akan diadopsi oleh perusahaan hasil merger.

2) Klasifikasi berdasarkan metode pembiayaan

Metode pembiayaan adalah cara pembayaran transaksi merger dan akuisisi antara pengakuisisi dengan yang diakuisisi. Klasifikasi dalam metode ini terdiri dari kas, hutang, saham atau kombinasi ketiganya.

3) Klasifikasi berdasarkan objek pajak

Klasifikasi merger dan akuisisi atas dikenakan atau tidaknya pajak didasarkan pada media transaksi yang dipakai. Jika pembayaran dilakukan dengan kas berarti transaksi tersebut merupakan objek pajak. Sebaliknya jika transaksi dilakukan dengan 100% saham maka transaksi tersebut tidak kena pajak. Terdapat tiga bentuk merger yang terkena pajak dan enam bentuk merger yang tidak kena pajak, yaitu:

1) Merger ke depan (forward merger). Merger ke depan merupakan merger yang melibatkan uang kas sebagai media pembayaran sehingga merger tipe ini merupakan transaksi yang kena pajak.

2) Merger kebalikan (reverse merger). Merger kebalikan adalah merger di mana pemilik saham hasil merger adalah pemilik saham yang dimerger, sehingga pada merger ini terdapat perubahan kepemilikan perusahaan hasil merger.

3) Merger melalui perusahaan anak (subsidiary merger). Merger melalui perusahaan anak atau merger segitiga (triangular merger) adalah merger yang dilakukan oleh perusahaan induk dengan melibatkan perusahaan anak.

4) Merger segitiga berbalikan (triangular reverse merger). Merger segitiga kebalikan adalah merger yang (1) dilakukan antara perusahaan target dengan perusahaan induk melalui perusahaan anak, (2) setelah merger, perusahaan anak dibubarkan dan perusahaan target dipertahankan hidup serta menjadi anak perusahaan induk.

b. Bebas pajak

1) Reorganisasi tipe A/merger berdasarkan statuta (statutory merger) 2) Reorganisasi hibrid segitiga (hybrid triangular merger)

3) Reorganisasi tipe B (acquisition of stock for voting stock)

4) Reorganisasi tipe B segitiga (triangular acquisition of stock for voting stock)

6) Reorganisasi tipe C (special-case acquisition property for voting stock). Reksohadiprojo dalam Wiharti (1999) menjelaskan akuisisi ke dalam tiga kelompok besar, yaitu:

a. Akuisisi horisontal, yaitu akuisisi yang dilakukan oleh suatu badan usaha yang lain, tetapi masih dalam bisnis yang sama. Hal ini bertujuan untuk meminimalkan tingkat persaingan yang ada.

b. Akuisisi vertikal, yaitu akusisi pemasok atau pelanggan badan usaha yang dibeli.

c. Akuisisi konglomerat, yaitu akuisisi badan usaha yang tidak ada hubunganya sama sekali dengan badan usaha pembeli.

4) Klasifikasi berdasarkan objek yang diakuisisi a. Akuisisi saham

perseroan oleh perusahaan yang melakukan akuisisi tersebut, yang akan membawa ke arah penguasaan manajemen dan jalannya perseroan.

b. Akuisisi aset

Apabila sebuah perusahaan bermaksud memiliki perusahaan lain maka dapat membeli sebagian atau seluruh aktiva atau aset perusahaan lain tersebut. Jika pembelian tersebut hanya sebagian dari aktiva perusahaan maka hal ini dinamakan akuisisi parsial. Akuisisi aset secara sederhana dapat dikatakan merupakan:

1) Jual beli (aset) antara pihak yang melakukan akuisisi aset (sebagai pihak pembeli) dengan pihak yang diakuisisi asetnya (sebagai pihak penjual), jika akuisisi dilakukan dengan pembayaran uang tunai. Dalam hal ini segala formalitas yang harus dipenuhi untuk suatu jual beli harus diberlakukan, termasuk jual beli atas hak atas tanah yang harus dilakukan di hadapan Pejabat Pembuatan Akta Tanah.

2) Perjanjian tukar menukar antara aset yang diakuisisi dengan suatu kebendaan lain milik dan pihak yang melakukan akuisisi, jika akuisisi tidak dilakukan dengan cara tunai. Dan jika kebendaan yang dipertukarkan dengan aset merupakan saham, maka akuisisi tersebut dikenal dengan nama

2.1.3 Motif Merger dan Akuisisi

Menurut Moin (2003) terdapat beberapa motif yang mendorong sebuah perusahaan melakukan merger dan akuisisi, diantaranya:

1. Motif ekonomi

Esensi dari tujuan perusahaan, jika ditinjau dari perpektif manajemen keuangan, adalah seberapa besar perusahaan mampu menciptakan nilai (value creation) bagi perusahaan dan bagi pemegang saham. Merger dan akusisi memiliki motif ekonomi yang tujuan jangka panjangnya adalah mencapai peningkatan nilai tersebut. Oleh karena itu seluruh aktivitas dan keputusan yang diambil oleh perusahaan harus diarahkan mencapai tujuan ini.

Implentasi program yang dilakukan oleh perusahaan harus melalui langkah-langkah konkrit misalnya melalui efisiensi produksi, peningkatan penjualan, pemberdayaan dan peningkatan produktivitas sumber daya manusia. Di samping itu dalam motif ekonomi merger dan akuisisi yang lain meliputi:

1. Mengurangi waktu, biaya dan risiko kegalalan memasuki pasar baru. 2. Mengakses reputasi teknologi, produk dan merk dagang.

3. Memperoleh sumber daya manusia yang professional. 4. Membangun kekuatan pasar.

5. Memperluas pangsa pasar. 6. Mengurangi persaingan. 7. Mempercepat pertumbuhan.

2. Motif sinergi

Sinergi merupakan nilai keseluruhan perusahaan setelah merger dan akuisisi yang lebih besar daripada penjumlahan nilai masing-masing perusahaan sebelum merger dan akuisisi. Sinergi dihasilkan melalui kombinasi aktivitas secara simultan dari kekuatan atau lebih elemen-elemen perusahaan yang bergabung sedemikian rupa sehingga gabungan aktivitas tersebut menghasilkan efek yang lebih besar dibandingkan dengan penjumlahan aktivitas-aktivitas perusahaan jika mereka bekerja sendiri. Bentuk-bentuk sinergi disajikan berikut ini:

a. Sinergi operasi terjadi ketika perusahaan hasil kombinasi mencapai efisiensi biaya. Efisiensi ini dicapai dengan cara pemanfaatan secara optimal sumber daya perusahaan. Sehingga dengan adanya merger ataupun akuisisi yang dilakukan perusahaan maka diharapkan perusahaan dapat memasarkan produknya hingga kapasitas penuh.

b. Sinergi finansial dihasilkan ketika perusahaan hasil merger dan akuisisi memiliki struktur modal yang kuat dan mampu mengakses sumber-sumber dana dari luar secara lebih mudah sehingga biaya modal perusahaan semakin menurun.

c. Sinergi manajerial dihasilkan ketika terjadi transfer kapabilitas manajerial dan skill dari perusahaan yang satu ke perusahaan lain.

e. Sinergi pemasaran, perusahaan yang melakukan merger dan akuisisi akan memperoleh manfaat dari semakin luas dan terbukanya produk, bertambahnya lini produk yang dipasarkan, dan semakin banyak konsumen yang bisa dijangkau.

3. Motif diversifikasi

Motif diversifikasi dimaksud untuk mendukung aktivitas bisnis dan operasi perusahaan untuk mengamankan posisi bersaing. Manfaat lain diversifikasi adalah seperti transfer teknologi dan pengalokasian modal, sedangkan kerugian diversifikasi yaitu adanya subsidi silang.

4. Motif non-ekonomi

Aktivitas merger dan akuisisi terkadang dilakukan bukan untuk kepentingan ekonomi saja tetapi juga untuk kepentingan yang bersifat non-ekonomi, seperti prestise dan ambisi. Motif non-ekonomi bisa berasal dari manajemen perusahaan atau pemilik perusahaan.

Hal ini disebabkan oleh kepercayaan diri yang berlebihan terhadap prospek perusahaan yang diakuisisi.

b. Ambisi pemilik. Adanya ambisi dari pemilik perusahaan untuk menguasai berbagai sektor bisnis. Menjadikan aktivitas merger dan akuisisi sebagai strategi perusahaan untuk menguasai perusahaan-perusahaan yang ada untuk membangun “kerajaan bisnis”. Hal ini biasanya terjadi di mana pemilik perusahaan memiliki kendali dalam pengambilan keputusan perusahaan.

Birigham dan Houston (2001) menyebutkan adanya motif yang terkait dengan dilakukannya merger oleh suatu perusahaan, yaitu:

a. Sinergi yaitu kondisi di mana nilai keseluruhan lebih besar daripada hasil penjumlahan bagian-bagiannya. Motivasi utama dalam sebagian merger adalah meningkatkan nilai perusahaan yang bergabung.

b. Pertimbangan pajak. Merger dapat dipilh untuk meminimalkan pajak dan menggunakan kas yang berlebih dan mengurangi laba kena pajak.

c. Pembelian aktiva di bawah nilai penggantinya. Perusahaan diambilalih karena nilai penggantian aktivanya jauh lebih tinggi daripada nilai pasar perusahaan itu sendiri.

d. Diversifikasi. Terkadang diversifikasi merupakan alasan merger karena membantu menstabilkan laba perusahaan sehingga bermanfaat bagi pemiliknya.

2.1.4 Manfaat dan Risiko Merger dan Akuisisi

Beberapa manfaat yang mungkin dihasilkan dari proses merger dan akuisisi menurut David (2009) antara lain:

1. Meningkatkan efisiensi melalui sinergi yang tercipta di antara perusahaan yang dimerger atau diakuisisi.

2. Memperluas portofolio jasa yang ditawarkan yang akan berakibat pada bertambahnya sumber pendapatan bagi perusahaan.

3. Memperkuat daya saing perusahaan, dan lain sebagainya.

Namun selain manfaat yang mungkin dihasilkan, menurut David (2009) perlu juga diperhatikan kemungkinan risiko yang akan muncul sebagai hasil dari merger dan akuisisi, yaitu:

1. Seluruh kewajiban masing-masing perusahaan akan menjadi tanggungan perusahaan hasil merger atau akuisisi, termasuk kewajiban pembayaran dan penyerahan produk kepada vendor yang masih terhutang.

2. Beban operasional, terutama dalam jangka pendek, akan semakin meningkat sebagai akibat dari proses penggabungan usaha.

3. Perbedaan budaya (corporate culture), sistem dan prosedur yang diterapkan di masing-masing perusahaan selama ini akan memerlukan penyesuaian dengan waktu yang relatif lama, dan sebagainya.

2.1.5 Alasan-alasan Melakukan Merger dan Akuisisi

1. Economies of Scale. Dengan melakukan merger dan akuisisi, perusahaan dapat mencapai skala operasi yang ekonomis. Yang dimaksud dengan skala yang ekonomis adalah skala operasi dengan biaya rata-rata terendah. Skala ekonomis dapat dicapai dengan cara horizontal, vertical dan conglomerate.

2. Memperbaiki manajemen. Beberapa perusahaan dikelola dengan cara yang kurang efisien, akibatnya profitabilitasnya menjadi rendah. Kurangnya motivasi untuk mencapai profit yang tinggi, kurangnya keberanian untuk mengambil risiko sering mengakibatkan perusahaan kalah dalam persaingan yang semakin sengit. Dengan melakukan merger maka perusahaan dapat mempertahankan karyawannya hanya pada tingkat yang memang benar-benar diperlukan. Tidak jarang perusahaan memperoleh manajer yang profesional dengan cara merger.

3. Penghematan pajak. Sering perusahaan mempunyai potensi memperoleh penghematan pajak, tetapi karena perusahaan tidak pernah dapat memperoleh laba maka tidak dapat memanfaatkannya.

4. Meningkatkan Corporate Growth Rate. Melalui merger ataupun akuisisi perusahaan dapat meningkatkan pertumbuhannya. Hal ini dimungkinkan karena penguasaan jaringan pemasaran yang lebih luas, manajemen yang lebih baik dan efisiensi yang lebih tinggi.

Adapun beberapa alasan perusahaan melakukan akuisisi antara lain (Mudrajad:2001):

2. Mengatasi halangan masuk. Akuisisi mengatasi halangan masuk yang terlalu mahal yang bisa membuat memulai usaha baru tidak menarik secara ekonomis. 3. Biaya dan risiko pengembangan produk baru yang lebih rendah

4. Membeli bisnis yang sudah mapan mengurangi risiko memulai bisnis baru. 5. Meningkatkan kecepatan ke pasar.

6. Diversifikasi, cara yang cepat untuk pindah ke dalam bisnis di mana perusahaan kurang pengalaman dalam industri.

7. Membentuk kembali cakupan kompetisi. Perusahaan bisa memakai akuisisi untuk mencegah ketergantungan hanya terhadap satu atau beberapa produk atau pasar saja.

2.1.6 Faktor-Faktor yang Mempengaruhi Keberhasilan Merger dan Akusisi

Keberhasilan atau kegagalan suatu merger dan akuisisi sangat bergantung pada ketepatan analisis dan penelitian yang menyeluruh terhadap faktor-faktor penyelaras atau kompatibilitas antara organisasi yang akan bergabung. Hitt (2002) mengemukakan beberapa konsep penting yang mengarah pada keberhasilan atau kegagalan dalam merger dan akuisisi diantaranya uji tuntas (due diligance), pembiayaan, sumber-sumber daya komplementer, akuisisi yang bersahabat/tidak bersahabat, penciptaan sinergi pembelajaran organisasional dan fokus pada bisnis inti.

1. Melakukan audit sebelum merger dan akuisisi. 2. Perusahaan target dalam keadaan baik.

3. Memiliki pengalaman merger dan akuisisi sebelumnya. 4. Perusahaan target relatif kecil.

5. Melakukan merger dan akuisisi yang bersahabat.

Menurut Mamduh M. Hanafi (2004) ada beberapa faktor-faktor penyebab kegagalan merger dan akuisisi, yaitu:

a. Membayar terlalu mahal. Membayar terlalu mahal akan meningkatkan biaya sehingga menjadi melebihi manfaat merger dan akuisisi

b. Manajemen post-akuisisi yang kurang baik. Manajemen post-akuisisi yang kurang baik akan menyebabkan proses peralihan menjadi tidak lancar dan akan meninggalkan potensi kegagalan.

c. Terlalu optimis dengan pasar

d. Tidak memperhatikan potensi problem e. Overbidding

2.1.7 Langkah-langkah Merger dan Akuisisi

Dalam proses melakukan merger terdapat beberapa langkah yang harus dilakukan oleh perusahaan sebelum, dalam, maupun setelah merger terjadi. Menurut Caves, langkah-langkah yang harus diambil dapat dibagi menjadi tiga bagian (Estanol B, 2004) yaitu:

lebih perusahaan untuk mengumpulkan informasi yang kompeten dan signifikan untuk kepentingan proses merger perusahaan-perusahaan tersebut. 2. Merger stage. Pada saat perusahaan-perusahaan tersebut memutuskan untuk

melakukan merger, hal yang harus dilakukan oleh mereka untuk pertama kalinya dalam tahapan ini adalah menyesuaikan diri dan saling mengintergrasikan diri dengan partner mereka agar dapat berjalan sesuai dengan partner mereka.

3. Post-merger. Pada tahapan ini, terdapat beberapa langkah yang harus dilakukan oleh perusahaan:

a. Yang akan dilakukan oleh perusahaan adalah dengan melakukan restrukturisasi, di mana dalam merger, sering terjadinya dualisme kepemimpinan yang akan membawa pengaruh buruk dalam organisasi. b. Yang akan diambil adalah dengan membangun suatu kultur baru di mana

kultur atau budaya baru perusahaan atau dapat juga merupakan budaya yang sama sekali baru bagi perusahaan.

c. Yang diambil adalah dengan cara melancarkan transisi, di mana yang harus dilakukan dalam hal ini adalah dengan membangun suatu kerjasama, dalam berupa tim gabungan ataupun kerjasama mutual.

Menurut Mamduh M. Hanafi (2004) langkah-langkah yang diperlukan untuk merger dan akuisisi yang baik dikelompokkan ke dalam strategi, transaksi, dan implementasi sebagai berikut:

3. Sistem organisasi perusahaan

4. Strategi berganda untuk pertumbuhan nilai 5. Proses pencarian

6. Melihat potensi ekonomis melalui sinergi

7. Melihat potensi ekonomis melalui restrukturisasi 8. Due diligence – hukum dan bisnis

9. Faktor budaya 10. Penilaian 11. Negosiasi 12. Struktur deal 13. Implementasi

14. Review dan proses baru lagi

2.1.8 Keunggulan dan Kelemahan Merger dan Akuisisi

Alasan perusahaan melakukan merger dan akuisisi adalah adanya keinginan perusahaan untuk mendapatkan nilai tambah bagi perusahaan atas keputusan tersebut. Moin (2003) menjelaskan keunggulan dan manfaat aktivitas merger dan akuisisi sebagai berikut:

a. Mendapatkan cash flow dengan cepat karena produk dan pasar telah jelas. Ketika perusahaan melakukan keputusan merger dan akuisisi, maka bidder

akan memperoleh pasar dari yang telah dikuasai oleh perusahaan target.

dan akuisisi) akan menjadikan kondisi keuangan perusahaan lebih mapan dalam hal ini adanya peningkatan aset atau sejenisnya.

c. Memperoleh karyawan yang telah berpengalaman. Keputusan merger dan akuisisi yang dilakukan akan menghasilkan karyawan–karyawan yang berpengalaman, di mana karyawan tersebut dapat berasal dari perusahaan

bidder, target, maupun perekrutan karyawan baru yang berpengalaman.

d. Mendapatkan pelanggan yang telah ada tanpa harus merintis lebih awal. Keputusan merger dan akuisisi akan menyebabkan perusahaan bidder

memperoleh pasar yang sebelumnya dikuasai oleh perusahaan target, sehingga secara tidak langsung juga akan menguasai pelanggan yang telah ada.

e. Memperoleh sistem operasional dan administratif yang mapan. Sistem operasional dan administratif dapat dimiliki dengan pelaksanaan merger dan akuisisi yang efektif.

f. Mengurangi resiko kegagalan bisnis karena tidak harus mencari pelanggan baru. Perusahaan bidder tidak akan bersusah payah dalam mencari pelanggan, karena pelanggan telah terbentuk dari perusahaan target sebelum dilaksanakannya merger dan akuisisi.

g. Menghemat waktu untuk memasuki bisnis yang baru. Perusahaan akan lebih mudah dalam menguasai pasar, karena pelaksanaan merger dan akuisisi hanya memerlukan waktu yang relatif singkat.

Selain keunggulan tersebut, merger dan akuisisi juga memiliki kelemahan yaitu sebagai berikut (Moin:2003):

a. Proses integrasi yang tidak mudah. Walaupun pelaksanaan merger dan akuisisi memerlukan waktu yang relatif singkat, namun integrasi dalam pelaksanaan hal tersebut cukup sulit, karena diperlukannya koordinasi dari pihak-pihak yang berkaitan dengan hal tersebut.

b. Kesulitan menentukan nilai perusahaan target secara akurat. Penentuan nilai perusahaan target akan menjadi salah satu penyebab gagalnya merger dan akuisisi itu sendiri. Salah satu penyebabnya adalah adanya kecenderungan perusahaan target tidak menampilkan/terbuka terhadap semua informasi (finansial maupun non finansial) yang dimiliki.

c. Biaya konsultan yang mahal.

d. Meningkatnya kompleksitas birokrasi. Birokrasi akan menghambat jalannya pelaksanaan keputusan merger dan akuisisi itu sendiri, serta adanya perizinan yang sulit juga akan semakin menghambat pelaksanaan merger dan akuisisi. e. Biaya koordinasi yang mahal.

f. Sering kali menurunkan moral organisasi.

g. Tidak menjamin peningkatan nilai perusahaan. Keputusan merger dan akuisisi yang bertujuan untuk meningkatkan nilai perusahaan (bidder), kenyataannya selalu bertolak belakang, di mana peningkatan nilai perusahaan hanya dialami oleh perusahaan target.

merger dan akuisisi yang tidak optimal, dalam artian keputusan tersebut dilakukan hanya untuk mencapai tujuan individu.

2.1.9 Strategi dan Taktik Merger dan Akuisisi

Jika suatu perusahaan ingin merger dan mengakuisisi dengan perusahaan lain maka akan melakukan langkah-langkah ofensif. Sebaliknya jika perusahaan yang diincar (target) tidak mau dibeli atau bergabung maka perusahaan tersebut akan mempertahankan dari serangan tersebut maka ini merupakan langkah-langkah defensif (Mamduh M. Hanafi, 2004).

a. Strategi dan taktik ofensif

Beberapa strategi dikembangkan untuk membantu ofensif merger dan akuisisi, seperti LBO (leveraged buy out, yaitu membeli perusahaan lain dengan menggunakan utang yang tinggi), junk bond (obligasi yang tidak dirating karena resikonya tinggi). Dalam leveraged buy out (LBO), perusahaan meminjam utang sangat besar. Dana pinjaman tersebut digunakan untuk membeli perusahaan target. Setelah terjadi akuisisi, perusahaan gabungan akan mempunyai utang yang tinggi dengan kewajiban bunga yang tinggi. Utang yang tinggi tersebut mempunyai efek perilaku dan ekonomis. Efek ekonomis yang diperoleh adalah penghematan pajak yang tinggi.

b. Strategi dan taktik defensif

perusahaan target menjadi tidak menarik untuk diambilalih oleh perusahaan lain. Ketidakmenarikkan tersebut bisa dilakukan dengan beberapa cara:

a) Menjadi perusahaan yang baik. Perusahaan yang baik akan mendorong harga saham menjadi lebih tinggi sehingga menjadi terlalu mahal bagi perusahaan lain yang akan membeli perusahaan tersebut. Jika harga saham tinggi, pemegang saham juga akan semakin puas, sehingga dorongan untuk mengganti manajemen akan semakin kecil.

b) Mengamati perdagangan saham. Perusahaan bisa secara kontinu mengamati perdagangan saham. Jika ada tanda-tanda akumulasi saham, harus diperhatikan apakah ada pihak yang sengaja mengakumulasi saham. Monitoring bisa dilakukan dengan mengamati volume perdagangan harian. c) Perubahan pada AD/ART. Perusahaan bisa menetapkan beberapa peraturan

AD/ART yang bertujuan untuk mempersulit pengambilalihan.

2.1.10 Metode Analisis Kinerja Keuangan dengan Rasio Keuangan

1. Rasio likuiditas adalah mengukur kemampuan perusahaan untuk memenuhi kewajiban finansial yang jatuh tempo dalam jangka pendek. Ukuran likuiditas yang digunakan dalam penelitian ini adalah current ratio.

2. Rasio leverage dihitung dari perbandingan hutang dengan total aktiva dan modal sendiri perusahaan. Rasio ini menyangkut jaminan, yang mengukur kemampuan perusahaan untuk membayar hutang bila pada suatu saat perusahaan dilikuidasi atau dibubarkan. Dengan kata lain rasio ini mengukur seberapa besar perusahaan menggunakan dana dari pihak luar atau kreditor. Rasio leverage yang digunakan dalam penelitian ini terdiri dari debt to total asset ratio dan debt to total equity ratio.

3. Rasio profitabilitas mengukur kemampuan perusahaan untuk menghasilkan laba. Rasio ini membantu perusahaan dalam mengontrol penerimaannya. Rasio-rasio profitabilitas yang digunakan dalam penelitian ini terdiri dari

return on equity.

2.2 Penelitian Terdahulu

Banyak penelitian yang telah dilakukan mengenai pengaruh merger dan akuisisi, antara lain Ridha Nurrahma (2012) meneliti tentang faktor-faktor yang menyebabkan perusahaan di Indonesia mengalami merger dan akuisisi. Hasilnya adalah merger dan akuisisi horizontal karena perusahaan-perusahaan tersebut bergerak di bidang yang sama.

Setiawan (Payamta & Setiawan, 2004). Dari rasio-rasio keuangan yang terdiri rasio likuiditas, solvabilitas, aktivitas, dan profitabilitas hanya rasio Total Asset Turnover, Fixed Asset Turnover, Return On Investment, Return On Equity, Net

Profit Margin, Operating Profit Margin, Total Asset to Debt, Net Worth to Debt

yang mengalami penurunan signifikan setelah merger dan akuisisi. Sedangkan rasio lainnya tidak mengalami perubahan signifikan.

Pada penelitian Sugeng & Sari (2005) menunjukkan tidak terdapat perbedaan tingkat rasio keuangan sebelum dan sesudah merger dan akuisisi, dan tidak terdapat perbedaan pada tingkat abnormal return sebelum dan sesudah merger dan akuisisi.

Widjanarko (2006) meneliti perusahaan yang melakukan merger dan akuisisi pada tahun 1998-2002. Hasilnya menunjukkan tidak ada perbedaan signifikan pada kinerja keuangan berdasarkan rasio profitabilitas dan leverage. Penelitian ini menyimpulkan penyebab kemungkinan tidak signifikan karena cara merger dan akuisisi dan pemilihan perusahaan target yang salah.

Pada penelitian Dyaksa Widyaputra (2006) menunjukkan adanya perbedaan secara signifikan pada rasio EPS, NPM ROE dan ROA, 2 tahun sebelum dan 2 tahun setelah merger dan akuisisi.

Pada penelitian Prasetio (2007) menunjukkan tidak ada perbedaan signifikan pada kinerja perusahaan yang diukur dari rasio likuiditas, solvabilitas dan profitabilitas untuk 3 tahun sebelum dan sesudah merger dan akuisisi.

likuiditas, aktivitas, leverage dan profitabilitas. Tetapi pada perusahaan diakuisisi terdapat perbedaan pada rasio likuiditas dan aktivitas.

[image:53.595.109.536.259.752.2]Rangkuman dari penelitian terdahulu yang mempunyai hubungan dengan analisis merger dan akusisi berikut ini:

Tabel 2.1

Kumpulan Penelitian Terdahulu Penelitian Terdahulu No. Peneliti &

Tahun

Penelitian Alat Analisis Hasil 1. Sugeng dan

Sari 2005

Perbedaan tingkat rasio keuangan dan tingkat abnormal return sebelum dan sesudah merger dan akuisisi. Paired sample t-test Manova Menunjukkan tidak terdapat perbedaan tingkat rasio keuangan sebelum dan sesudah merger dan akuisisi, dan tidak terdapat perbedaan pada tingkat abnormal return sebelum dan sesudah merger dan akuisisi.

2 Hendro Widjanarko 2006

Perusahaan yang melakukan merger dan akuisisi pada tahun 1998-2002. Uji normalitas Data Kolmogorov-Smirnov Paired sample t-test Wilcoxon Signed Ranks Test Hasilnya menunjukkan tidak perbedaan signifikan pada kinerja keuangan berdasarkan rasio profitabilitas dan

leverage.

3 Dyaksa Widyaputra 2006

Perbedaan pada rasio EPS, NPM, ROE dan ROA, 2 tahun

sebelum dan 2 tahun setelah merger dan akuisisi. Uji normalitas data Kolmogoro-Smirnov Wilcoxon Signed Ranks Test

4 Prasetio 2007

Perbedaan kinerja perusahaan diukur dari Rasio likuiditas, solvabilitas dan profitabilitas untuk 3 tahun sebelum dan sesudah merger dan akuisisi.

Wilcoxon Signed Rank Test

Hasil menunjukan tidak ada perbedaan yang signifikan pada kinerja perusahaan untuk 3 tahun sebelum dan sesudah merger dan akuisisi.

5 Sarah & Maksum 2009 Perbedaan rasio Likuiditas, Aktivitas, Leverage dan Profitabilitas pada perusahaan mengakuisisi dan diakuisisi. Paired sample t-test Wilcoxon Signed Rank Test

Secara umum pada perusahaan

pengakuisisi menunjukkan tidak ada peningkatan yang signifikan antara kinerja keuangan perusahaan sebelum dan sesudah merger dan akuisisi. Tetapi pada perusahaan diakuisisi terdapat perbedaaan pada rasio Likuiditas dan

Aktivitas. 6 Ridha

Nurrahma 2012

Analisis perusahaan yang mengalami merger dan akuisisi di Indonesia.

- Merger dan akuisisi horizontal karena

perusahaan-perusahaan tersebut bergerak di bidang yang sama.

Sumber : Penelitian Terdahulu (data diolah)

2.3 Kerangka Pemikiran Penelitian

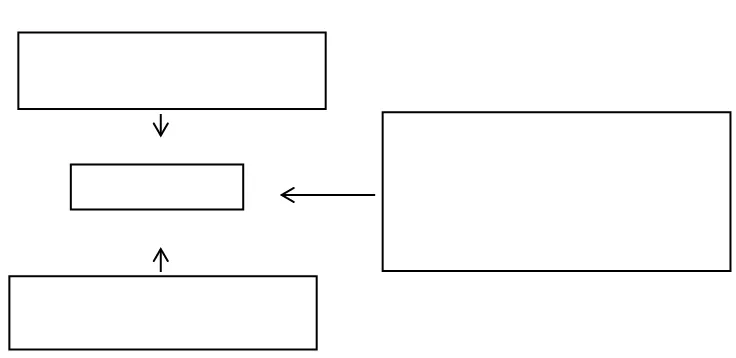

perusahaan setelah melakukan merger dan akuisisi, yang lebih besar daripada penjumlahan nilai masing-masing perusahaan sebelum merger dan akuisisi. Di mana dengan motivasi sinergi akan membawa perusahaan yang melakukan merger dan akuisisi mengalami perubahan kinerjanya, tanpa motivasisinergi maka perusahaan yang melakukan merger dan akuisis hanya akan bertambah nilai aset saja namun kinerja perusahaan berpotensi menurun.

Sinergi yang terjadi pada perusahaan yang melakukan merger dan akuisisi dapat tercemin dari kinerja perusahaan dapat terukur dari rasio-rasio keuangan. Rasio keuangan tersebut adalah rasio likuiditas, rasio leverage, rasio profitabilitas.

Rasio likuiditas adalah rasio mengukur kemampuan perusahaan untuk memenuhi kewajiban finansial yang jatuh tempo dalam jangka pendek. Ukuran likuiditas yang digunakan dalam penelitian ini adalah current ratio.

Rasio leverage dihitung dari perbandingan hutang dengan total aktiva dan modal sendiri perusahaan. Rasio yang mengukur kemampuan perusahaan untuk membayar hutang bila pada suatu saat perusahaan dilikuidasi atau dibubarkan. Dengan kata lain rasio ini mengukur seberapa besar perusahaan menggunakan dana dari pihak luar atau kreditor. Rasio leverage yang digunakan dalam penelitian ini terdiri dari debt to total asset ratio dan debt to total equity ratio.

Uraian di atas dapat disederhanakan sebagai model kerangka pemikiran teoritis sebagai berikut:

Gambar 2.3

Kerangka Pemikiran Teoritis

2.4 Hipotesis

Manfaat merger dan akuisisi menurut David (2009) adalah akan meningkatkan efisiensi melalui sinergi yang tercipta di antara perusahaan yang dimerger atau diakuisisi. Melalui sinergi maka ukuran perusahaan dengan sendirinya bertambah besar karena aset, kewajiban, dan ekuitas perusahaan digabung bersama. Pengukuran berdasarkan kinerja keuangan perusahaan yang terdapat pada laporan keuangannya. Dengan sinergi yang dihasilkan dari merger dan akuisisi yang simultan maka kinerjanya semakin meningkat. Oleh karena itu kinerja pasca merger dan akuisisi seharusnya semakin baik dibandingkan dengan sebelum merger dan akuisisi.

Berdasarkan perumusan masalah yang dibuat, maka hipotesisnya adalah terdapat perbedaan tingkat kinerja perusahaan sebelum dan sesudah merger dan akuisisi.

Kinerja keuangan sebelum merger dan akuisisi

Kinerja keuangan sesudah merger dan akuisisi

Dibandingkan

1. Return on Equity 2. Return on Assets 3. Current Ratio

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Jenis penelitian ini adalah penelitian komparatif. Menurut Sugiyono (2006), ”penelitian komparatif adalah suatu penelitian yang bersifat membandingkan”.

3.2 Tempat dan Waktu Penelitian

Penelitian dilakukan pada PT. Smartfren Telecom Tbk. dan PT. XL Axiata Tbk. melalui data-data yang didapat dari internet. Waktu penelitian pada tahun 2014.

3.3 Batasan Operasional

1. Subjek perusahaan adalah PT. Smartfren Telecom Tbk. dan PT. XL Axiata Tbk. yang terdaftar di Bursa Efek Indonesia.

2. Data yang digunakan adalah data sekunder berupa laporan dari situs resmi

www.smartfren.com dan www.xl.co.id

3.4 Definisi Operasional Variabel

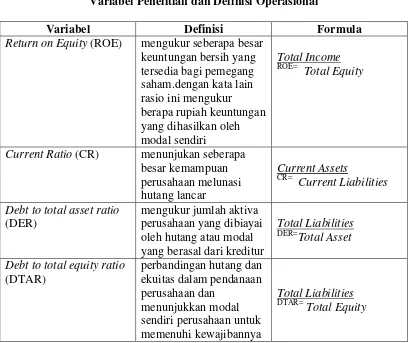

rasio ini mengukur berapa rupiah keuntungan yang dihasilkan oleh modal sendiri.

2. Rasio likuiditas yang digunakan dalam penelitian ini adalah Current Ratio

(CR). Rasio ini menunjukan seberapa besar kemampuan perusahaan melunasi hutang lancar. Semakin besar rasio ini menunjukan semakin likuid perusahaan tersebut.

3. Rasio leverage yang digunakan dalam penelitian ini terdiri dari debt to total asset ratio (DER) dan debt to total equity ratio (DTAR).

[image:58.595.108.518.409.752.2]Untuk lebih jelasnya masing-masing variabel penelitian secara operasional dapat didefinisikan dalam tabel sebagai berikut.

Tabel 3.1

Variabel Penelitian dan Definisi Operasional

Variabel Definisi Formula

Return on Equity (ROE) mengukur seberapa besar keuntungan bersih yang tersedia bagi pemegang saham.dengan kata lain rasio ini mengukur

berapa rupiah keuntungan yang dihasilkan oleh modal sendiri

ROE=

Total Equity Total Income

Current Ratio (CR) menunjukan seberapa besar kemampuan perusahaan melunasi hutang lancar CR= Current Liabilities Current Assets

Debt to total asset ratio

(DER)

mengukur jumlah aktiva perusahaan yang dibiayai oleh hutang atau modal yang berasal dari kreditur

DER=

Total Asset Total Liabilities

Debt to total equity ratio

(DTAR)

perbandingan hutang dan ekuitas dalam pendanaan perusahaan dan

menunjukkan modal sendiri perusahaan untuk memenuhi kewajibannya

DTAR=

Return on Asset (ROA) mengukur kemampuan perusahaan dalam menghasilkan laba

ROA=

Total Asset Net Income

3.5 Populasi dan Sampel

Populasi adalah jumlah dari keseluruhan objek (satuan-satu