ANALISIS EFEKTIVITAS DAN FAKTOR-FAKTOR YANG

MEMPENGARUHI REALISASI PEMBIAYAAN SYARIAH

PADA SEKTOR AGRIBISNIS

(Studi Kasus : PT. BPRS Amanah Ummah, Leuwiliang, Bogor)

SKRIPSI

ARIES ANGGRIAWAN H34061941

DEPARTEMEN AGRIBISNIS

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

RINGKASAN

ARIES ANGGRIAWAN. Analisis Efektivitas dan Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan Syariah pada Sektor Agribisnis (Studi Kasus : PT. BPRS Amanah Ummah, Leuwiliang, Bogor). Skripsi. Departemen Agribisnis, Fakultas Ekonomi dan Manajemen, Institut Pertanian Bogor (Di bawah bimbingan DWI RACHMINA).

Indonesia merupakan salah satu negara agraris terbesar di dunia. Menurut BPS, hingga bulan Februari 2009 ada sekitar 104.485.444 penduduk Indonesia yang telah bekerja. Kurang lebih 43.029.493 (41,20 persen) dari total penduduk yang bekerja tersebut bekerja pada sektor agribisnis. Sektor agribisnis masih memegang peranan penting bagi perekonomian nasional. Menurut data BPS sektor agribisnis yang meliputi pertanian dalam arti luas dan agroindustri memiliki kontribusi bagi output nasional (PDB) pada tahun 2009 yang sangat besar yaitu 31,40 persen (tidak termasuk perdagangan dan jasa berbasis produk pertanian). Salah satu permasalahan yang ada pada sektor agribisnis adalah masalah pembiayaan.

Karakteristik produk agribisnis yang memiliki masa grace period, perishable, bulky, dan voluminous, memiliki tingkat risiko yang tinggi. Usaha agribisnis yang penuh risiko ini membutuhkan pembiayaan yang lebih fleksibel terutama dalam pembagian keuntungan atau kerugian dalam berusaha, salah satunya dengan menggunakan pembiayaan syariah. Pembiayaan syariah dianggap sesuai dengan sektor agribisnis karena secara konseptual relevan dengan sektor agribisnis.

Salah satu perbankan syariah yang fokus dalam pembiayaan sektor agribisnis adalah Bank Pembiayaan Rakyat Syariah (BPRS). Keberadaan BPRS dimaksudkan untuk dapat memberikan layanan perbankan secara cepat, mudah dan sederhana kepada masyarakat khususnya pengusaha menengah, kecil dan mikro baik di perdesaan maupun perkotaan yang selama ini belum terjangkau oleh layanan bank umum. Dilihat dari segi perkembangannya, pembiayaan syariah yang ada pada BPRS dapat menjadi alternatif pembiayaan untuk sektor agribisnis. BPRS harus mampu berkembang tidak hanya dari segi kuantitas lembaganya saja, melainkan juga pada segi kualitas yang pada akhirnya akan diarahkan pada efisiensi dan efektivitas kerja. Namun, kriteria efisiensi dalam arti ekonomis tidak sepenuhnya dapat digunakan dalam mengevaluasi program pembiayaan sejenis ini. Sehingga, penilaian dengan kriteria efektivitas dirasakan lebih tepat dibandingkan dengan kriteria efisiensi, dalam pengertian sejauh mana program pembiayaan dengan jenis seperti ini dapat menjangkau target mereka dengan cepat dan luas.

pembiayaan sistem syariah BPRS Amanah Ummah, Leuwiliang, Bogor. Data sekunder diperoleh dari berbagai arsip dan administrasi BPRS Amanah Ummah, Bank Indonesia (BI), Badan Pusat Statistik (BPS), Departemen Pertanian, Kementerian Negara Koperasi dan UKM, Masyarakat Ekonomi Syariah, serta studi literatur terkait di IPB dan melalui internet yang diperlukan untuk menunjang pembuatan laporan penelitian ini.

Efektivitas penyaluran pembiayaan, dapat dikatakan bahwa penyaluran pembiayaan telah berjalan dengan efektif. Efektivitas penyaluran pembiayaan ini dilihat melalui dua sisi yaitu efektivitas penyaluran menurut kriteria bank dan keragaan pembiayaan syariah yang terjadi pada nasabah. Efektivitas penyaluran pembiayaan menurut kriteria bank telah berjalan dengan sangat efektif, karena seluruh kriteria yang ada mendukung kriteria efektif dan proporsi pembiayaan yang diberikan bank telah sesuai dengan proporsi sektor usaha yang ada di daerah Leuwiliang. Sedangkan, efektivitas penyaluran pembiayaan berdasarkan keragaan pembiayaan syariah pada nasabah dapat dikatakan telah berjalan dengan efektif, karena lima dari enam kriteria yang ada telah mendukung kriteria efektif.

Efektivitas pengaruh pembiayaan terhadap kinerja usaha diketahui bahwa seluruh nasabah agribisnis sektor on-farm mampu memanfaatkan pembiayaan yang diterima untuk kebutuhan usaha yang dilakukan. Sedangkan, pada sektor off-farm terdapat 20 persen nasabah yang tidak memanfaatkan pembiayaan yang diterima sesuai dengan pengajuan. Pembiayaan syariah memberikan pengaruh yang lebih besar terhadap kinerja usaha pada sektoron-farmdibandingkan dengan sektor off-farm. Hal tersebut dapat dilihat dari hasil analisis menggunakan uji T-tes dua sampel berpasangan yang dilakukan dengan membandingkan keuntungan usaha nasabah sebelum dan sesudah mendapatkan pembiayaan syariah.

Faktor-faktor yang mempengaruhi realisasi pembiayaan syariah pada sektor agribisnis, diketahui bahwa terdapat empat variabel yang mempengaruhi secara signifikan realisasi pembiayaan pada sektor agribisnis. Variabel tersebut antara lain nisbah bagi hasil/margin, komposisi modal usaha, pengetahuan mengenai akad pembiayaan, dan sektor usaha yang dimiliki nasabah.

ANALISIS EFEKTIVITAS DAN FAKTOR-FAKTOR YANG

MEMPENGARUHI REALISASI PEMBIAYAAN SYARIAH

PADA SEKTOR AGRIBISNIS

(Studi Kasus : PT. BPRS Amanah Ummah, Leuwiliang, Bogor)

ARIES ANGGRIAWAN H34061941

Skripsi ini merupakan salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada

Departemen Agribisnis

DEPARTEMEN AGRIBISNIS

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

Judul Skripsi : Analisis Efektivitas dan Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan Syariah pada Sektor Agribisnis (Studi Kasus : PT. BPRS Amanah Ummah, Leuwiliang, Bogor)

Nama : Aries Anggriawan

NIM : H34061941

Menyetujui, Pembimbing

Ir. Dwi Rachmina, MSi NIP. 19631227 199003 2 001

Mengetahui

Ketua Departemen Agribisnis Fakultas Ekonomi dan Manajemen

Institut Pertanian Bogor

Dr. Ir. Nunung Kusnadi, MS NIP. 19580908 198403 1 002

PERNYATAAN

Dengan ini saya menyatakan bahwa skripsi saya yang berjudul “Analisis Efektivitas dan Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan pada Sektor Agribisnis (Studi Kasus : PT. BPRS Amanah Ummah, Leuwiliang, Bogor)” adalah karya sendiri dan belum diajukan dalam bentuk apapun kepada perguruan tinggi manapun. Sumber informasi yang berasal atau dikutip dari karya yang diterbitkan maupun tidak diterbitkan dari penulis lain telah disebutkan dalam teks dan dicantumkan dalam bentuk daftar pustaka di bagian akhir skripsi ini.

Bogor, Juli 2010

RIWAYAT HIDUP

Penulis dilahirkan di Jakarta pada tanggal 31 Maret 1988. Penulis adalah anak pertama dari tiga bersaudara dari pasangan Bapak Yayat Supriatna dan Ibu Thaurani Hanifah. Penulis menyelesaikan pendidikan dasar di SD Patra Dharma 3 Balikpapan pada tahun 2000 dan pendidikan menengah pertama diselesaikan pada tahun 2003 di SLTP Negeri 1 Bekasi, Jawa Barat. Kemudian penulis menyelesaikan pendidikan menengah atas pada tahun 2006 di SMA Negeri 1 Bekasi, Jawa Barat.

Penulis diterima di Institut Pertanian Bogor melalui jalur Seleksi Penerimaan Mahasiswa Baru (SPMB) pada tahun 2006. Kemudian pada tahun 2007, penulis diterima pada Departemen Agribisnis, Fakultas Ekonomi dan Manajemen sebagai mayor.

KATA PENGANTAR

Puji syukur Saya panjatkan kehadirat Allah SWT, serta shalawat dan salam kepada junjungan besar Nabi Muhammad SAW, yang telah melimpahkan rahmat dan hidayahNya sehingga penulis dapat menyelesaikan skripsi yang

berjudul ” Analisis Efektivitas dan Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan Syariah pada Sektor Agribisnis (Studi Kasus : PT. BPRS Amanah Ummah, Leuwiliang, Bogor)”. Penyusunan skripsi ini sebagai salah satu syarat untuk menyelesaikan studi dan mendapatkan gelar Sarjana Ekonomi pada Departemen Agribisnis, Fakultas Ekonomi dan Manajemen, Institut Pertanian Bogor.

Skripsi ini bertujuan untuk menganalisis efektivitas dan faktor-faktor apa saja yang mempengaruhi realisasi pembiayaan pada sektor agribisnis. Penelitian ini dilakukan dengan menganalisis efektivitas pembiayaan melalui mekanisme prosedur pembiayaan dan pengaruh pembiayaan terhadap kinerja usaha nasabah serta untuk melihat faktor-faktor apa saja yang mempengaruhi realisasi pembiayaan syariah pada sektor agribisnis PT. BPRS Amanah Ummah.

Segala upaya dan kerja yang optimal telah dilakukan dalam penyusunan skripsi ini. Akhir kata dengan segala kerendahan hati semoga skripsi ini bermanfaat bagi penulis, pihak-pihak yang terkait, dan pembaca.

UCAPAN TERIMAKASIH

Penyelesaian skripsi ini juga tidak terlepas dari bantuan berbagai pihak. Sebagai bentuk rasa syukur kepada Allah SWT, penulis ingin menyampaikan terima kasih dan penghargaan kepada:

1. Ir. Dwi Rachmina, M.Si selaku dosen pembimbing akademik dan pembimbing skripsi atas segala arahan, bimbingan, waktu dan kesabaran yang telah diberikan kepada penulis selama proses perkuliahan maupun dalam penyusunan skripsi ini.

2. Dr. Ir. Nunung Kusnadi, M.S selaku dosen penguji utama pada ujian sidang penulis yang telah meluangkan waktunya serta memberikan kritik dan saran demi perbaikan skripsi ini.

3. Ir. Harmini, M.Si selaku dosen penguji dari wakil komisi pendidikan yang telah meluangkan waktunya serta memberikan kritik dan saran demi perbaikan skripsi ini.

4. Pemilik dan pihak manajemen PT. BPRS Amanah Ummah, khususnya Ibu Dian, Ibu Lelih, Pak Hasan Basri, Pak Engkus, Pak Acep, Mas Ade dan semua karyawan BPRS Amanah Ummah yang tidak dapat saya sebutkan satu persatu atas waktu, kesempatan dan informasi yang telah diberikan kepada penulis.

5. Nasabah pembiayaan syariah sektor agribisnis PT. BPRS Amanah Ummah yang telah meluangkan waktu untuk membantu penulis dalam mengumpulkan data penelitian.

6. Ibu dan Bapak tercinta serta adikku (Dwiky dan Ryana) yang telah memberikan dukungan moril dan materil, doa, serta kasih sayang yang tiada pernah putus. Semoga skripsi ini dapat menjadi persembahan yang terbaik dan awal untuk membahagiakan kalian.

7. Seluruh dosen serta staf Departemen Agribisnis. Terima kasih atas segala bantuan yang telah diberikan kepada penulis selama proses perkuliahan maupun dalam penyusunan skripsi, seminar, dan sidang.

9. Pihak-pihak yang tidak dapat penulis sebutkan satu persatu, namun tidak menghilangkan rasa hormat dan terima kasih atas bantuan dan dukungan yang telah diberikan kepada penulis.

DAFTAR ISI

2.1. Perbedaan Syariah dengan Konvensional ... 14

2.1.1. Perbandingan Kinerja Bank Syariah dan Bank Konvensional ... 14

3.1. Kerangka Pemikiran Teoritis ... 24

3.1.1. Pembiayaan Syariah ... 24

3.1.2. Efektivitas Pembiayaan Syariah ... 27

3.1.2.1 Konsep Efektivitas ... 27

3.1.2.2 Efektivitas Pembiayaan Syariah ... 29

3.1.3. Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan ... 30

3.1.4. Tujuan, Fungsi, dan Peran Kredit atau Pembiayaan ... 30

3.1.5. Dampak Kredit atau Pembiayaan Terhadap Pendapatan ... 34

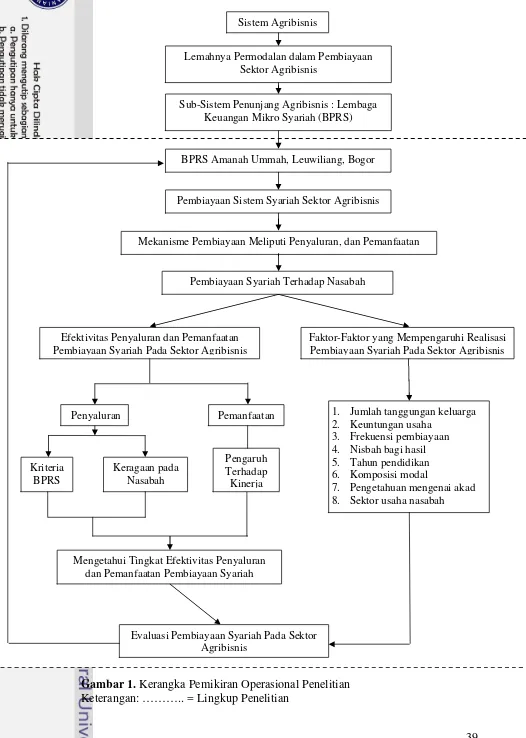

3.2. Kerangka Pemikiran Operasional ... 35

IV METODE PENELITIAN ... 40

4.1. Lokasi dan Waktu Penelitian ... 40

4.2. Metode Penentuan Sampel ... 40

4.3. Data dan Instrumentasi ... 42

4.4. Metode Pengumpulan Data ... 42

4.5.1. Analisis Deskriptif ... 43 Syariah pada Sektor Agribisnis ... 48

4.5.4. Pendugaan Nilai Elastisitas ... 53

V GAMBARAN UMUM PERUSAHAAN ... 54

5.1. Sejarah Berdirinya PT. BPRS Amanah Ummah ... 54

5.2. Visi, Misi, Motto, dan Budaya Perusahaan ... 55

5.3. Struktur Organisasi PT. BPRS Amanah Ummah ... 56

5.4. Produk-Produk PT. BPRS Amanah Ummah ... 60

5.4.1. Produk Penghimpunan Dana ... 60

5.4.2. Poduk Penyaluran Dana ... 61

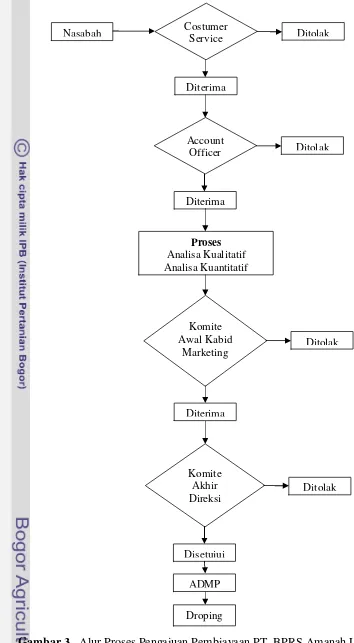

5.5. Teknis Operasional Pembiayaan PT. BPRS Amanah Ummah ... 62

5.5.1. Dasar Pertimbangan Pemberian Pembiayaan ... 63

5.5.2. Alur Proses Pengajuan Pembiayaan ... 64

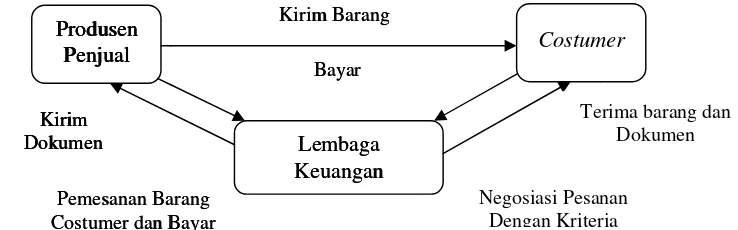

5.6. Mekanisme PembiayaanMurabahahdi PT. BPRS Amanah Ummah ... 68

5.6.1. Ketentuan PembiayaanMurabahah ... 70

5.6.2. Hutang dan Penundaan Pembiayaan Murabahah ... 71

5.6.3. Manfaat PembiayaanMurabahah ... 72

5.6.4. Risiko PembiayaanMurabahah ... 72

VI ANALISIS EFEKTIVITAS PEMBIAYAAN SYARIAH PADA SEKTOR AGRIBISNIS ... 73

6.1. Analisis Efektivitas Pembiayaan Syariah ... 73

6.2. Analisis Efektivitas Penyaluran Pembiayaan

6.3. Analisis Efektivitas Pemanfaatan Pembiayaan ... 111

VII FAKTOR-FAKTOR YANG MEMPENGARUHI REALISASI PEMBIAYAAN SYARIAH

UNTUK SEKTOR AGRIBISNIS ... 122

7.1. Karakteristik Responden ... 122

7.2. Asumsi BLUE Analisis Faktor-Faktor Realisasi Pembiayaan Syariah ... 127

7.3. Analisis Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan Syariah pada Sektor Agribisnis ... 128

7.3.1. Jumlah Tanggungan Keluarga (X1) ... 130

7.3.2. Keuntungan Usaha (X2) ... 131

7.3.3. Frekuensi Pembiayaan (X3) ... 134

7.3.4. Nisbah Bagi Hasil/Margin (X4) ... 137

7.3.5. Tahun Pendidikan (X5) ... 140

7.3.6. Komposisi Modal Usaha (X6) ... 142

7.3.7. Pengetahuan Mengenai Akad (D1) ... 144

7.3.8. Sektor Usaha (D2) ... 145

VIII KESIMPULAN DAN SARAN ... 148

8.1. Kesimpulan ... 148

8.2. Saran ... 149

DAFTAR PUSTAKA ... 150

DAFTAR TABEL

Nomor Halaman

1. Kontribusi Sektor Agribisnis terhadap Produk Domestik Bruto (PDB) di Indonesia Atas Dasar Harga Berlaku Tahun

2004-2009 (dalam Persen) ... 1 2. Jaringan Kantor Perbankan Syariah (Islamic Banking Network)

di Indonesia Tahun 2006-2010 (dalam unit) ... 5 3. Pembiayaan Bank Pembiayaan Rakyat Syariah berdasarkan

Golongan Pembiayaan Tahun 2006-2010 (Juta Rupiah) ... 6 4. Data Pembiayaan Bank Pembiayaan Rakyat Syariah di

Indonesia Tahun 2006-2010 Berdasarkan Sektor

Ekonomi (Juta Rupiah) ... 7 5. Data Pembiayaan Non Lancar Bank Pembiayaan Rakyat

Syariah di Indonesia Tahun 2006-2010 (Juta Rupiah) ... 7 6. Pembiayaan Per-Akad PT. BPRS Amanah Ummah

Tahun 2006-2008 (dalam ribu rupiah) ... 10 7. Pembiayaan Per-Sektor Ekonomi PT. BPRS Amanah Ummah

Tahun 2006-2008 (dalam ribu rupiah) ... 11 8. Target dan Realisasi PT. BPRS Amanah Ummah Berdasarkan

Sektor Usaha Tahun 2006-2009 (Dalam ribuan Rp) ... 75 9. Target dan Realisasi Pembiayaan PT. BPRS Amanah Ummah

Berdasarkan Alokasi Pembiayaan Tahun 2006-2009

(Dalam ribuan Rp) ... 81 10. Target dan Realisasi Pembiayaan PT. BPRS Amanah Ummah

Berdasarkan Jenis Akad Tahun 2006-2009

(Dalam ribuan Rp) ... 84 11. Frekuensi Pembiayaan PT. BPRS Amanah Ummah

Berdasarkan Lokasi Nasabah Tahun 2006-2009

(Dalam ribuan Rp) ... 91 12. Jangkauan Pembiayaan PT. BPRS Amanah Ummah

Berdasarkan Sektor Usaha Tahun 2006-2009

(Dalam ribuan Rp) ... 94 13. Tunggakan Pembiayaan BPRS Amanah Ummah Berdasarkan

Jenis Akad Tahun 2006-2009 (Dalam Rp) ... 97 14. Hasil Uji Korelasi Variabel Lokasi Usaha Terhadap

Biaya Riil ... 106 15. Sebaran Responden Menurut Kesesuaian Pemanfaatan

16. Kondisi Keuntungan Usaha Pertahun Responden Sektor On-FarmSebelum dan Sesudah Mendapatkan

Pembiayaan Syariah ... 114 17. Kondisi Keuntungan Usaha Pertahun Responden Sektor

Off-FarmSebelum dan Sesudah Mendapatkan

Pembiayaan Syariah ... 115 18. Kondisi Keuntungan Usaha Pertahun Responden Sektor

Off-FarmSesuai Komoditas Usaha Sebelum dan

Sesudah Mendapatkan Pembiayaan Syariah ... 117 19. Rata-rata Hitung Keuntungan Usaha SektorOn-farm

Sebelum dan Sesudah Mendapatkan Pembiayaan

Syariah ... 117 20. Hasil Uji T-tes Keuntungan Usaha SektorOn-farm

Sebelum dan Sesudah Mendapatkan

Pembiayaan Syariah ... 118 21. Rata-rata Hitung Keuntungan Usaha SektorOff-farm

Sebelum dan Sesudah Mendapatkan

Pembiayaan Syariah ... 118 22. Hasil Uji T-tes Keuntungan Usaha SektorOff-farm

Sebelum dan Sesudah Mendapatkan

Pembiayaan Syariah ... 119 23. Karakteristik Responden Pembiayaan Syariah Sektor

Agribisnis Pada BPRS Amanah Ummah Berdasarkan Pendidikan, Jenis Kelamin dan Wilayah Usaha

Tahun 2009 ... 122 24. Karakteristik Responden Pembiayaan Syariah Sektor

Agribisnis Pada BPRS Amanah Ummah Berdasarkan Realisasi Pembiayaan, Jumlah Tanggungan Keluarga, Keuntungan Usaha, Frekuensi Pembiayaan, Nisbah Bagi Hasil/Margin, Tahun Pendidikan, dan

Komposisi Modal Usaha Tahun 2009 ... 124 25. Hasil Regresi Linear Berganda Faktor-Faktor yang

Mempengaruhi Realisasi Pembiayaan Syariah untuk Sektor Agribisnis di BPRS Amanah

Ummah pada Tahun 2009 ... 129 26. Jumlah Tanggungan Keluarga dari Responden BPRS

Amanah Ummah Tahun 2009 ... 131 27. Jumlah dan Persentase Responden Berdasarkan Keuntungan

28. Komposisi Antara Realisasi Pembiayaan dan Keuntungan

Usaha Responden BPRS Amanah Ummah Tahun 2009 ... 134 29. Frekuensi Pembiayaan Responden BPRS Amanah

Ummah Berdasarkan Jumlah Nasabah dan

Persentase Tahun 2009 ... 136 30. Persentase Bagi Hasil Pembiayaan Syariah pada

BPRS Amanah Ummah Tahun 2009 ... 139 31. Tingkat Pendidikan Responden BPRS Amanah Ummah

Tahun 2009 ... 141 32. Komposisi Modal Usaha Responden BPRS Amanah

Ummah Tahun 2009 ... 143 33. Komposisi Responden Berdasarkan Pengetahuan

Mengenai Akad BPRS Amanah Ummah

Tahun 2009 ... 145 34. Komposisi Responden BerdasarkanOn-farmdanOff-farm

DAFTAR GAMBAR

Nomor Halaman

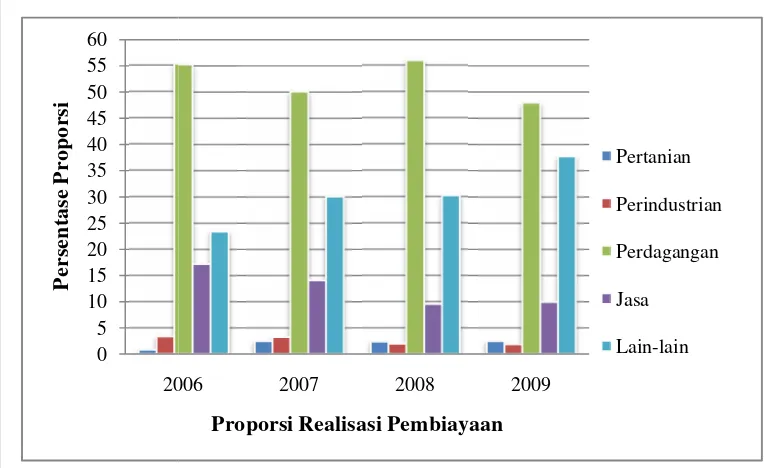

1. Kerangka Pemikiran Operasional Penelitian ... 39 2. Struktur Organisasi PT. BPRS Amanah Ummah ... 59 3. Alur Proses Pengajuan Pembiayaan PT. BPRS

Amanah Ummah ... 67 4. Proporsi Realisasi Pembiayaan Berdasarkan Sektor Usaha

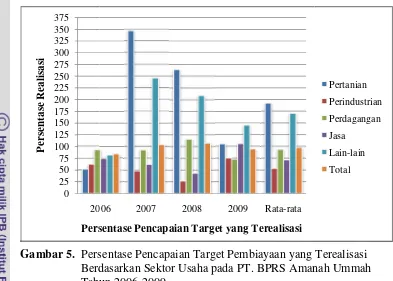

pada PT. BPRS Amanah Ummah Tahun 2006-2009 ... 77 5. Persentase Pencapaian Target Pembiayaan yang Terealisasi

Berdasarkan Sektor Usaha pada PT. BPRS Amanah

Ummah Tahun 2006-2009 ... 78 6. Proporsi Realisasi Pembiayaan Berdasarkan Alokasi

Pembiayaan pada PT. BPRS Amanah Ummah

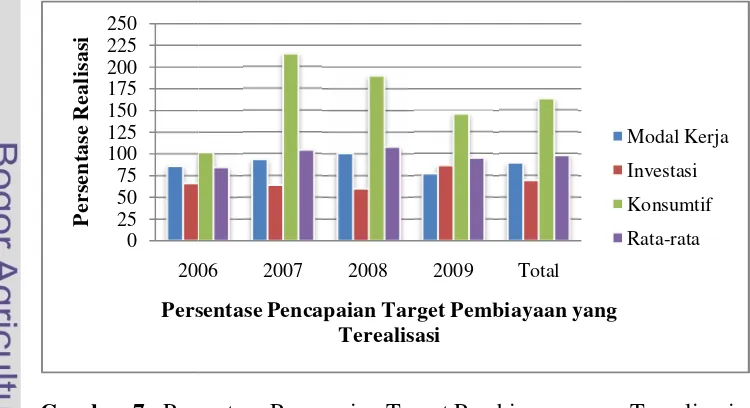

Tahun 2006-2009 ... 81 7. Persentase Pencapaian Target Pembiayaan yang Terealisasi

Berdasarkan Alokasi Pembiayaan pada PT. BPRS Amanah

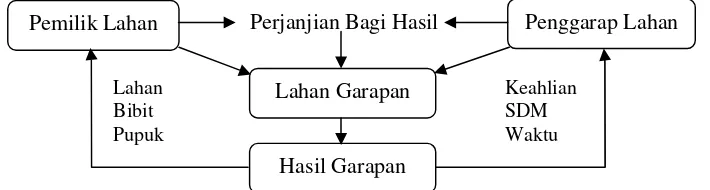

Ummah Tahun 2006-2009 ... 82 8. Mekanisme PembiayaanMuzara’ah ... 87 9. Mekanisme PembiayaanSalam ... 88 10. Proporsi Realisasi Pembiayaan Berdasarkan Jenis Akad

pada PT. BPRS Amanah Ummah Tahun 2006-2009 ... 88 11. Persentase Pencapaian Target Pembiayaan yang Terealisasi

Berdasarkan Jenis Akad pada PT. BPRS Amanah Ummah

Tahun 2006-2009 ... 89 12. Sebaran Persentase Responden Menurut Persyaratan Awal

Pembiayaan pada PT. BPRS Amanah Ummah ... 100 13. Sebaran Persentase Responden Menurut Prosedur Pembiayaan

pada PT. BPRS Amanah Ummah ... 102 14. Sebaran Persentase Responden Menurut Realisasi Pembiayaan

pada PT. BPRS Amanah Ummah ... 104 15. Sebaran Persentase Responden Menurut Biaya Administrasi

Pembiayaan pada PT. BPRS Amanah Ummah ... 105 16. Sebaran Persentase Responden Menurut Nisbah Bagi

DAFTAR LAMPIRAN

Nomor Halaman

1. OutputRegresi Linear Berganda Minitab Versi 15 Pada Analisis Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan Syariah pada

Sektor Agribisnis ... 154 2. Uji Normalitas pada Analisis Faktor-Faktor yang

Mempengaruhi Realisasi Pembiayaan Syariah

Pada Sektor Agribisnis ... 155 3. Uji Heteroskedatisitas pada Analisis Faktor-Faktor

Yang Mempengaruhi Realisasi Pembiayaan

Syariah pada Sektor Agribisnis ... 155 4. Data Analisis Fakto-Faktor yang Mempengaruhi

Realisasi Pembiayaan Syariah pada Sektor

I PENDAHULUAN

1.1. Latar Belakang

Indonesia merupakan salah satu negara agraris terbesar di dunia. Sebagian besar penduduk Indonesia hidup dari sektor agribisnis. Agribisnis merupakan suatu sistem yang integratif terdiri dari beberapa subsistem yaitu subsistem pengadaan sarana produksi pertanian, subsistem produksi pertanian, subsistem pengolahan dan industri hasil pertanian serta pemasaran, dan subsistem kelembagaan penunjang kegiatan pertanian (Krisnamurthi, 2001). Sektor Agribisnis masih memegang peranan penting bagi perekonomian nasional. Berdasarkan data BPS (2009) sektor agribisnis yang meliputi pertanian dalam arti luas dan agroindustri memiliki kontribusi bagi Produk Domestik Bruto (PDB) pada tahun 2009 yang sangat besar yaitu 31,40 persen (tidak termasuk perdagangan dan jasa berbasis produk pertanian). Adapun data selengkapnya dapat dilihat pada Tabel 1.

Tabel 1. Kontribusi Sektor Agribisnis terhadap Produk Domestik Bruto (PDB) di Indonesia Atas Dasar Harga Berlaku Tahun 2004-2009 (dalam Persen)

Lapangan Usaha 2004 2005 2006 2007 2008 2009

1. Pertanian, Peternakan, Kehutanan

dan Perikanan 14,3 13,1 13,0 13,7 14,4 15,8

a. Tanaman Bahan Makanan 7,2 6,5 6,4 6,7 7,0 8,7

b. Tanaman Perkebunan 2,2 2,0 1,9 2,1 2,1 1,4

c. Peternakan dan Hasilnya 1,8 1,6 1,5 1,6 1,7 1,9

d. Kehutanan 0,9 0,8 0,9 0,9 0,8 0,7

e. Perikanan 2,3 2,2 2,2 2,5 2,8 3,1

2. Agroindustri 15,8 14,5 14,4 14,5 14,8 15,6

a. Makanan, Minuman dan Tembakau 7,1 6,4 6,4 6,7 7,0 7,7

b. Tekstil, Barang Kulit dan Alas Kaki 3,1 2,8 2,7 2,4 2,1 2,2

c. Barang Kayu dan Hasil Hutan Lainnya 1,4 1,3 1,3 1,4 1,5 1,5

d. Kertas dan Barang Cetakan 1,4 1,2 1,2 1,2 1,1 1,1

e. Pupuk, Kimia dan Barang dari Karet 2,8 2,8 2,8 2,8 3,1 3,1

TOTAL 30,1 27,6 27,4 28,2 29,2 31,4

Sumber: Badan Pusat Statistik (2009), diolah

dari data yang dikeluarkan oleh Badan Pusat Statistik (BPS). Menurut BPS (2009), hingga bulan Februari 2009 ada sekitar 104.485.444 penduduk Indonesia yang telah bekerja. Sebanyak 43.029.493 dari total penduduk yang bekerja tersebut bekerja pada sektor agribisnis. Hal ini menunjukkan bahwa sektor agribisnis dapat menyerap tenaga kerja yang terbesar (sekitar 41,20 persen dari seluruh tenaga kerja yang ada).

Sistem agribisnis terdiri dari beberapa subsistem yang saling berkaitan satu sama lain. Dengan demikian, apabila salah satu subsistem tersebut terganggu maka sistem agribisnis secara keseluruhan akan terganggu pula. Berdasarkan hal tersebut, permasalahan pengembangan agribisnis di Indonesia menjadi suatu hal yang sangat kompleks. Hal ini disebabkan pengembangan agribisnis haruslah mencakup permasalahan pengembangan pasar dan tataniaga, kepemilikan lahan, birokrasi di pemerintahan, keterampilan, teknologi, mentalitas, organisasi pertanian, kebijakan pertanian, informasi dan modal pertanian (Apriyantono, 2004). Namun, dalam hal ini permasalahan yang akan fokus dibahas adalah mengenai permasalahan modal dalam pembiayaan agribisnis.

Menurut lembaga perbankan ada empat segmentasi pelaku usaha. Pertama, kelompok usaha yang feasible dan bankable. Kedua, kelompok usaha yang feasible tapi tidak bankable. Ketiga, kelompok usaha yang tidak feasible tapi bankable. Keempat, kelompok usaha yang tidak feasible dan tidak bankable. Berdasarkan pernyataan tersebut, permasalahan yang paling besar dalam permodalan pada sektor agribisnis lebih disebabkan pada kurang tertariknya pihak perbankan untuk menyalurkan dananya pada sektor agribisnis. Hal ini disebabkan karakteristik sektor agribisnis yang mengandung banyak risiko menyebabkan minat lembaga pembiayaan untuk mendanai sektor ini relatif rendah.

UMKM yang menjadi nasabah bank. Sisanya, sekitar 31 juta (62,2 persen) tidak memiliki akses terhadap bank. Pihak bank beranggapan bahwa usaha pada sektor agribisnis termasuk dalam segmentasi usaha yangfeasiblenamun tidak bankable. Pihak lembaga keuangan bank dan non-bank yang tidak mendukung pembiayaan kepada sektor agribisnis menunjukkan bahwa hal tersebut sangat bertolak-belakang dengan rencana pembangunan dan pengembangan agribisnis. Oleh karena itu, perlu dilakukan sebuah perubahan yang berkelanjutan untuk mendukung pembangunan tersebut. Salah satunya adalah dengan perbaikan dalam sistem pembiayaan yang sesuai untuk sektor agribisnis.

Saat ini sistem keuangan yang ada terdiri dari sistem keuangan konvensional dan sistem keuangan syariah. Hal ini diatur dalam pasal 1 ayat (1) UU No.7 Tahun 1992 tentang Perbankan. Secara umum sistem keuangan yang digunakan di Indonesia yaitu sistem keuangan konvensional. Hal tersebut terlihat pada sistem bunga yang masih berlaku di lembaga-lembaga keuangan di Indonesia.

Karakteristik usaha di sektor agribisnis terutama on-farm memiliki masa grace periode, artinya dalam usahatani terdapat masa rentang antara masa tanam dengan masa panen. Selain itu, produk agribisnis bersifat perishable, bulky, dan voluminous, sehingga memiliki tingkat risiko yang tinggi. Berdasarkan karakteristik tersebut, lembaga keuangan syariah berpeluang besar untuk diterapkan pada sektor agribisnis. Usaha agribisnis yang penuh risiko membutuhkan pembiayaan yang lebih fleksibel terutama dalam pembagian keuntungan atau kerugian dalam berusaha.

Ashari dan Saptana (2005) menyatakan bahwa pengembangan lembaga pembiayaan sistem syariah dengan prinsip mudharabah dan musyarakah sebagai lembaga alternatif dalam pembiayaan sektor agribisnis merupakan alternatif yang strategis karena secara konseptual relevan dengan sektor agribisnis. Alasannya adalah pembiayaan sistem bagi hasil berbasis syariah memiliki ciri bebas bunga, berprinsip bagi hasil dan risiko, serta perhitungan bagi hasil dilakukan setelah periode transaksi.

khususnya untuk sektor agribisnis. Kebutuhan masyarakat akan adanya lembaga perbankan syariah dirasa cukup tinggi. Dalam upaya untuk memenuhi tuntutan tersebut, maka dalam sistem perbankan nasional dimungkinkan adanya pendirian bank syariah yang salah satu jenisnya adalah Bank Pembiayaan Rakyat Syariah (BPRS). Keberadaan BPRS dimaksudkan untuk dapat memberikan layanan perbankan secara cepat, mudah dan sederhana kepada masyarakat khususnya pengusaha menengah, kecil dan mikro baik di perdesaan maupun perkotaan yang selama ini belum terjangkau oleh layanan bank umum.

BPRS sebagai salah satu lembaga kepercayaan masyarakat yang kegiatan usahanya berdasarkan Prinsip Syariah, dituntut agar selalu dapat mengemban amanah dari para pemilik dana dengan cara menyalurkannya untuk usaha produktif dalam rangka meningkatkan taraf hidup masyarakat. Dalam menjalankan kegiatan usahanya, BPRS harus selalu memegang teguh prinsip kehati-hatian serta mampu menerapkan Prinsip Syariah secara konsisten, sehingga tercipta BPRS yang sehat yang mampu memberikan layanan terbaik kepada masyarakat.

Dalam menciptakan BPRS yang sehat diperlakukan kebijakan yang komprehensif, transparan dan mengandung kepastian hukum, diantaranya berkaitan dengan pengaturan kepemilikan dan permodalan, kepengurusan, perluasan jaringan, serta kegiatan usaha BPRS. Dengan diberlakukannya Undang-undang Nomor 21 Tahun 2008 tentang Perbankan Syariah, terdapat beberapa perubahan pengaturan yang terkait dengan kelembagaan dan kegiatan usaha BPRS.

Tabel 2. Jaringan Kantor Perbankan Syariah (Islamic Banking Network) di Indonesia Tahun 2006-2010 (dalam unit)

Keterangan : *) Data hingga Februari 2010

Sumber : Statistik Perbankan Syariah BI (2010), diolah

Berdasarkan Tabel 2, diketahui bahwa jumlah kantor BPRS memiliki persentase laju pertumbuhan pertahun terbesar yaitu sebesar 25,73 persen. Hal tersebut menunjukkan bahwa BPRS memiliki potensi untuk lebih dikembangkan agar dapat menjangkau masyarakat khususnya pengusaha menengah, kecil dan mikro baik di perdesaan maupun perkotaan yang selama ini belum terjangkau oleh layanan bank umum. Diharapkan dengan adanya peningkatan jumlah BPRS di wilayah-wilayah perdesaan maka dapat turut menggerakkan sektor riil yang ada di wilayah tersebut.

BPRS merupakan salah satu perbankan syariah yang memiliki fokus dalam pembiayaan pada sektor agribisnis. Munculnya BPRS yang berpihak kepada pengusaha mikro, kecil dan menengah termasuk sektor agribisnis tentu memberikan dampak yang positif tersendiri bagi para pengusaha tersebut. BPRS dipandang sebagai salah satu alternatif bagi pengusaha kecil untuk memperoleh sumber pembiayaan. Pada tahun 2006 hingga 2009 penyaluran pembiayaan BPRS pada sektor usaha kecil dan menengah masih lebih besar dibandingkan sektor usaha lainnya. Namun, jumlah pembiayaan yang diberikan BPRS kepada sektor usaha kecil dan menengah mengalami penurunan pada bulan Februari 2010 (Tabel 3).

Jaringan Kantor Perbankan Syariah 2006 2007 2008 2009 2010* Laju %/Thn

Tabel 3. Pembiayaan Bank Pembiayaan Rakyat Syariah berdasarkan Golongan Pembiayaan di Indonesia Tahun 2006-2010 (Juta Rupiah)

GOLONGAN

PEMBIAYAAN 2006 2007 2008 2009 2010

Laju %/Tahun Usaha Kecil dan

Menengah 380.079 575.028 657.359 833.076 801.715 22.14

Persentase 61.75 64.60 52.31 52.85 48.47

-Selain Usaha Kecil

dan Menengah *) 235.392 315.044 599.291 753.843 852.160 40.72

Persentase 38.25 35.40 47.69 47.83 51.53

-Total 615.471 890.072 1.256.650 1.576.229 1.653.875 29.04

Keterangan : *) Sektor Ekonomi : Lain-lain, Jenis Penggunaan : Konsumsi, plafond > Rp. 5 Miliar Data hingga Februari 2010

Sumber : Statistik Perbankan Syariah BI (2010), diolah

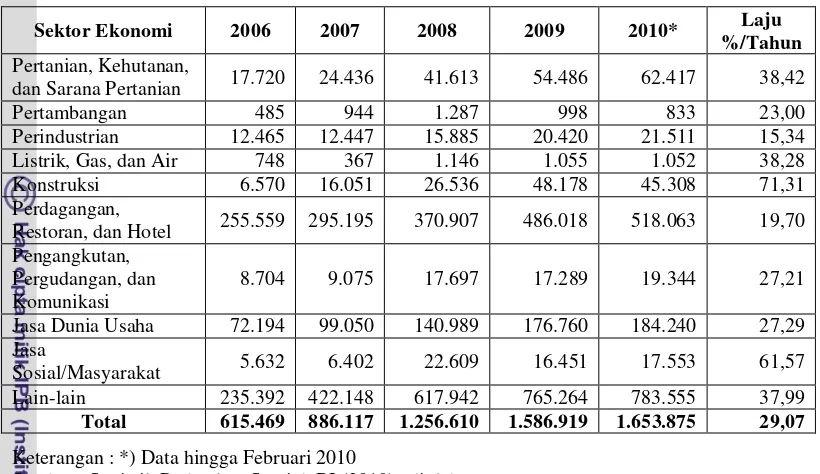

Tabel 4. Data Pembiayaan Bank Pembiayaan Rakyat Syariah di Indonesia Tahun 2006-2010 Berdasarkan Sektor Ekonomi (Juta Rupiah)

Sektor Ekonomi 2006 2007 2008 2009 2010* Laju

%/Tahun Pertanian, Kehutanan,

dan Sarana Pertanian 17.720 24.436 41.613 54.486 62.417 38,42

Pertambangan 485 944 1.287 998 833 23,00

Perindustrian 12.465 12.447 15.885 20.420 21.511 15,34

Listrik, Gas, dan Air 748 367 1.146 1.055 1.052 38,28

Konstruksi 6.570 16.051 26.536 48.178 45.308 71,31

Perdagangan,

Restoran, dan Hotel 255.559 295.195 370.907 486.018 518.063 19,70

Pengangkutan, Pergudangan, dan Komunikasi

8.704 9.075 17.697 17.289 19.344 27,21

Jasa Dunia Usaha 72.194 99.050 140.989 176.760 184.240 27,29

Jasa

Sosial/Masyarakat 5.632 6.402 22.609 16.451 17.553 61,57

Lain-lain 235.392 422.148 617.942 765.264 783.555 37,99

Total 615.469 886.117 1.256.610 1.586.919 1.653.875 29,07

Keterangan : *) Data hingga Februari 2010

Sumber : Statistik Perbankan Syariah BI (2010), diolah

TingkatNon Performing Loan(NPL) pada sektor pertanian yang memiliki persentase yang relatif lebih kecil dibandingkan dengan sektor lainnya (Tabel 5). Berdasarkan data tersebut, diharapkan pihak perbankan mulai tertarik untuk lebih fokus dalam menyalurkan pembiayaan kepada sektor pertanian dan agribisnis pada umumnya.

Tabel 5. Data Pembiayaan Non Lancar Bank Pembiayaan Rakyat Syariah di Indonesia Tahun 2006-2010 (Juta Rupiah)

Sektor Ekonomi 2006 2007 2008 2009 2010* Laju

%/Tahun Pertanian, Kehutanan, dan

Sarana Pertanian 1.472 1.783 3.839 3.741 5.150 42.89

Pertambangan 10 270 1 309 248 8320.16

Perindustrian 1.377 1.652 2.317 3.090 2.641 19.76

Listrik, Gas, dan Air 43 1 214 75 52 5276.68

Konstruksi 158 908 4.526 4.484 4.810 219.87

Perdagangan, Restoran, dan

Hotel 30.305 38.045 39.224 45.737 52.491 15.00

Pengangkutan, Pergudangan, dan Komunikasi

491 705 1.538 1.705 1.952 46.77

Jasa Dunia Usaha 6.802 8.593 16.421 10.416 13.544 27.72

Jasa Sosial/Masyarakat 449 254 676 516 1.812 87.55

Lain-lain 9.988 20.139 36.568 41.539 41.065 48.92

Dari Tabel 4 dan 5, dapat diketahui bahwa penyaluran pembiayaan pada BPRS semakin meningkat, kolektibilitas pembiayaan yang lancar (performing loan) pada tahun 2006 sebesar Rp. 564.373 Juta meningkat hingga sebesar Rp. 1.530.111 Juta pada Februari tahun 2010. Hal ini menunjukkan BPRS mengalami perkembangan yang signifikan selama kurun waktu lima tahun (2006-2010). Namun, perkembangan BPRS yang semakin bertambah jumlahnya harus tetap dapat dikendalikan. Dengan kata lain, BPRS harus mampu berkembang tidak hanya dari segi kuantitas lembaganya saja, melainkan juga pada segi kualitas yang pada akhirnya akan diarahkan pada efisiensi dan efektivitas kerja. Namun, kriteria efisiensi dari segi ekonomis tidak dapat digunakan sepenuhnya untuk mengevaluasi pembiayaan pada sektor agribisnis. Oleh karena itu, kriteria efektivitas dirasa lebih tepat untuk digunakan dalam mengevaluasi program pembiayaan sejenis ini, dalam pengertian sejauh mana program pembiayaan sejenis ini dapat menjangkau target mereka dengan cepat dan luas.

Dilihat dari segi perkembangannya, pembiayaan syariah yang ada pada BPRS dapat menjadi alternatif pembiayaan untuk sektor agribisnis. Oleh karena itu, perlu dikaji secara lebih mendalam mengenai skim pembiayaan syariah yang terdapat pada BPRS (dalam penelitian ini adalah BPRS Amanah Ummah). BPRS Amanah Ummah merupakan BPRS yang pertama kali berdiri di Indonesia pada tahun 1992 di Kabupaten Bogor. BPRS Amanah Ummah memiliki skim pembiayaan syariah untuk sektor agribisnis dan memiliki nasabah yang bekerja pada sektor on-farm (budidaya) dan off-farm (sektor hulu dan hilir yang mencakup perdagangan dan agroindustri). Selain itu, perlu dilakukan penelitian untuk mengetahui sejauh mana tingkat efektivitas pembiayaan syariah pada sektor agribisnis sekaligus mengetahui seberapa besar pengaruh pembiayaan syariah yang diberikan terhadap kinerja usaha pada sektor agribisnis. Selanjutnya, dilakukan pula penelitian untuk mengetahui faktor-faktor apa saja yang mempengaruhi realisasi pembiayaan syariah untuk sektor agribisnis.

1.2. Perumusan Masalah

satunya adalah sektor agribisnis. Namun, masih sedikit lembaga keuangan yang mau berkontribusi untuk memajukan sektor agribisnis dalam skala mikro. UMKM mampu memberikan kontribusi yang besar bagi pembangunan perekonomian Indonesia. Hal ini dapat dilihat dari jumlah UMKM yang mencapai lebih dari 90 persen dengan unit terbesarnya dimiliki Usaha Mikro di sektor agribisnis (Kementerian Negara Koperasi dan UKM, 2008). UMKM seringkali kesulitan dalam mendapatkan fasilitas pembiayaan dari lembaga keuangan. Mempertimbangkan kondisi tersebut, maka diperlukan suatu sistem pembiayaan terhadap sektor agribisnis yang bisa membantu dalam pengembangan usaha secara berkelanjutan (sustainability).

Pembiayaan sistem syariah yang ada pada saat ini mulai mengarahkan penyaluran dana dalam pembiayaan pada sektor agribisnis. Hal tersebut dapat dilihat pada Tabel 4, pembiayaan syariah yang disalurkan oleh BPRS untuk sektor pertanian, kehutanan dan sarana pertanian mengalami laju pertumbuhan pertahun yang cukup besar yaitu sekitar 38,42 persen. Berdasarkan hal tersebut dapat dikatakan bahwa pembiayaan syariah untuk sektor agribisnis menarik untuk dikaji lebih dalam.

Pembiayaan sistem syariah yang diterapkan BPRS untuk sektor agribisnis salah satunya dengan prinsip syirkah. Prinsip ini merupakan prinsip kemitraan usaha yang menerapkan sistemprofit-loss sharingdalam operasionalnya terutama untuk sektor agribisnis. Karakteristik produk agribisnis yang memiliki tingkat risiko tinggi mengharuskan ketepatan dalam sistem pembiayaannya. Dalam hal ini BPRS sebagai lembaga formal bank mencoba menyediakan sistem pembiayaan khusus agribisnis dalam skim syariah. Pembiayaan yang disediakan oleh BPRS akan ditujukan bagi sektor riil tetapi hingga saat ini pembiayaan pada sektor riil masih menjadi permasalahan yang dapat menghambat sektor tersebut.

menjadi permasalahan, apakah dengan penggunaan akadMurabahah pembiayaan kepada sektor agribisnis dapat berjalan dengan baik, padahal karakteristik produk agribisnis yang memiliki risiko tinggi lebih tepat jika pembiayaan dilakukan dengan menggunakan akad Mudharabah maupun Musyarakah (investasi atau modal kerja) dimana terjadi pembagian risiko antara nasabah dengan pihak perbankan.

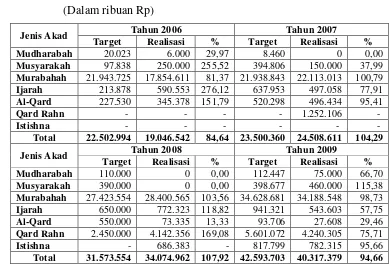

Tabel 6. Pembiayaan Per Akad PT. BPRS Amanah Ummah Tahun 2006-2008 (dalam ribu rupiah)

JENIS AKAD

2006 2007 2008

Nominal Nasabah Nominal Nasabah Nominal Nasabah

Murabahah 17.854.611 1.193 22.113.014 1.254 28.400.565 1.305

Istishna - - - - 686.383 2

Musyarakah 250.000 1 150.000 1 -

-Mudharabah 6.000 1 - - -

-Ijarah 590.553 26 497.058 32 772.323 29

Qard 345.378 15 496.434 15 73.335 7

Qard Rahn - - 1.252.106 135 1.142.356 524

JUMLAH 19.046.542 1.236 24.508.612 1.437 34.074.962 1.867

Sumber: Data Laporan Keuangan Tahunan BPRS Amanah Ummah (2007–2009)

Belum banyaknya akad yang berbasis bagi hasil (Mudharabah dan Musyarakah) pada BPRS Amanah Ummah menjadi suatu permasalahan, padahal kedua akad tersebut merupakan pembeda yang sangat jelas antara bank syariah dengan bank konvensional. Ada beberapa faktor yang menyebabkan pembiayaan berbasis bagi hasil masih relatif sedikit dibandingkan dengan akad pembiayaan yang berbasis jual beli dan sewa, pertama, masyarakat atau nasabah belum siap karena pembiayaan berbasis bagi hasil memerlukan administrasi pencatatan usaha yang cukup lengkap, kedua, sumber daya manusia (SDM) bank syariah yang belum siap karena memerlukan keahlian khusus dalam menganalisa dan membina usaha nasabahnya. Oleh karena itu, bank syariah harus lebih selektif dan hati-hati (prudent) mencari usaha yang benar-benar halal, aman dan menguntungkan karena keuntungan yang konkret dan benar-benar terjadi itulah yang akan dibagikan.

perbandingan jumlah nasabah antara sektor on-farm dan off-farm memiliki perbedaaan yang sangat besar. Oleh karena itu, perlu dilihat seberapa besar efektivitas pembiayaan syariah untuk sektor agribisnis dan apa saja faktor-faktor yang mempengaruhi realisasi pembiayaan syariah yang diberikan.

Sektor on-farm umumnya memiliki karakteristik biaya yang dipengaruhi oleh sifat kegiatan produksi yang lebih berisiko karena sangat tergantung pada alam, unit operasi yang kecil, kebutuhan konsumsi rumah tangga dan usaha yang bercampur dan adanya periode tidak menghasilkan yang panjang dan investasi besar (perkebunan dan kehutanan). Sebaliknya, sektor off-farm memiliki karakteristik biaya dengan risiko yang lebih sedikit, unit yang lebih besar, dan tingkat pengembalian yang cepat.

Tabel 7. Pembiayaan Per-Sektor Ekonomi PT. BPRS Amanah Ummah Tahun 2006-2008 (dalam ribu rupiah)

SEKTOR USAHA

2006 2007 2008

Nominal Nasabah Nominal Nasabah Nominal Nasabah

Pertanian 154.099 7 610.389 8 814.799 7

Industri 640.085 9 796.793 10 669.022 8

Jasa 3.275.323 141 3.454.213 219 3.254.441 106

Perdagangan 10.525.096 785 12.275.309 914 19.053.922 1.115

Lain-lain 4.451.939 294 7.371.908 376 10.282.778 631

JUMLAH 19.046.542 1.236 24.508.612 1.527 34.074.962 1.867

Sumber: Data Laporan Keuangan Tahunan BPRS Amanah Ummah (2007–2009)

Melihat perbedaan karakteristik tersebut, perlu dilakukan kajian secara faktual untuk melihat seberapa besar pembiayaan syariah memberikan pengaruh yang berbeda terhadap kinerja usaha pada sektor agribisnis baikon-farm maupun off-farm. Berdasarkan uraian di atas maka dalam hal ini ada beberapa permasalahan yang harus dijawab dalam penelitian ini, yaitu:

1. Bagaimana tingkat efektivitas penyaluran pembiayaan sistem syariah di sektor agribisnis yang ada pada BPRS Amanah Ummah?

2. Bagaimana pengaruh pembiayaan syariah yang telah diterapkan oleh BPRS Amanah Ummah terhadap kinerja usaha di sektor agribisnis (baik on-farm maupunoff-farm)?

1.3. Tujuan Penelitian

Berkaitan dengan permasalahan di atas, maka tujuan dari penelitian ini adalah:

1. Menganalisis efektivitas penyaluran pembiayaan sistem syariah untuk sektor agribisnis pada BPRS Amanah Ummah.

2. Menganalisis pengaruh pembiayaan sistem syariah terhadap kinerja usaha di sektor agribisnis (on-farmmaupunoff-farm) pada BPRS Amanah Ummah. 3. Menganalisis faktor-faktor yang mempengaruhi dalam realisasi pembiayaan

sistem syariah untuk sektor agribisnis pada BPRS Amanah Ummah. 1.4. Manfaat Penelitian

Adapun manfaat yang ingin didapatkan dalam penelitian ini adalah: 1. Tersedianya informasi bagi pihak BPRS mengenai tingkat efektivitas

pembiayaan syariah yang disalurkannya yang dapat dimanfaatkan sebagai acuan bagi peningkatan kualitas penyaluran pembiayaan syariah kepada nasabah.

2. Tersedianya informasi mengenai kondisi skim pembiayaan syariah untuk sektor agribisnis yang efektif yang dapat diterapkan oleh BPRS. Hasil penelitian dapat menjadi bahan kajian lembaga keuangan lainnya untuk mengembangkan pertanian skala mikro melalui pembiayaan.

3. Tersedianya informasi bagi pihak nasabah, lembaga keuangan, lembaga penjamin maupun pemerintah untuk menunjukkan pembiayaan syariah pada sektor agribisnis dapat mencapai tingkat efektivitas terbaik agar semua pihak baik itu pemerintah, lembaga keuangan dan lembaga penjamin memperoleh kemaslahatan bersama. Begitu pula jika diterapkan pada sektor pertanian secara luas, sehingga mampu mengembangkan sektor pertanian yang menjadi tugas utama pembangunan bangsa ini.

1.5. Ruang Lingkup Penelitian

II TINJAUAN PUSTAKA

2.1. Perbedaan Syariah dengan Konvensional

2.1.1. Perbandingan Kinerja Bank Syariah dengan Bank Konvensional Kusafarida (2003) dalam skripsinya meneliti tentang perbandingan kinerja keuangan dan efektivitas penyaluran kredit pada BPR konvensional dan BPR Syariah. Tujuan penelitian ini adalah untuk melihat kondisi dan perkembangan kedua usaha BPR, melihat tingkat kesehatan kedua BPR dan membandingkan kinerja keuangannya, serta menganalisis efektivitas penyaluran kredit yang merupakan faktor kunci dalam menentukan keberhasilan kinerja suatu lembaga keuangan.

Pada penelitian ini, Kusafarida melihat kinerja dari kondisi keuangan dan efektivitas penyalurannya. BPR dengan sistem syariah menunjukkan kemampuan yang lebih tinggi dalam meningkatkan serta mengembangkan kegiatan operasionalnya. Berdasarkan hasil perhitungan analisis likuiditas, BPR Bali Dayaupaya Mandiri memiliki rasio yang fluktuatif dibanding BPRS Amanah Ummah. Krisis perekonomian Indonesia yang terjadi di tahun 1997-1998 berpengaruh pada tingkat kesehatan BPR Bali Dayaupaya Mandiri, sedangkan BPRS Amanah Ummah dengan sistem bagi hasilnya, menunjukkan kinerja yang stabil dan mampu mempertahankan pergerakan grafik rasio-rasio keuangan yang relatif konstan.

Berdasarkan analisis efektivitas penyaluran kredit yang dilakukan berdasarkan penilaian skor keefektifan tanggapan nasabah responden, maka kedua BPR tergolong kepada kategori efektif. Skor BPR Bali Dayaupaya Mandiri adalah 567 dan BPRS Amanah Ummah 586. Dengan demikian, penilaian keefektifan berdasarkan tanggapan nasabah, BPRS Amanah Ummah relatif lebih efektif dari BPR Bali Dayaupaya Mandiri.

Mandiri. Namun dari besarnya tingkat kolektibilitasnya BPR Bali Dayaupaya Mandiri adalah lebih baik.

Dari berbagai analisis yang dilakukan, maka dapat disimpulkan bahwa BPR dengan sistem syariah memiliki kemampuan yang lebih besar dalam memfasilitasi permodalan bagi UMKM. Selain itu, sistem bagi hasil yang diberlakukan pada sistem syariah terbukti mampu mempertahankan kinerja bank dalam kondisi yang stabil.

Rindawati (2007) melakukan penelitian untuk melihat perbandingan kinerja keuangan perbankan syariah dengan perbankan konvensional. Penelitian ini bertujuan untuk membandingkan kinerja keuangan perbankan syariah dengan perbankan konvensional pada periode 2001-2007 dengan menggunakan rasio keuangan. Rasio keuangan yang digunakan terdiri dari CAR, NPL, ROA, ROE, BOPO dan LDR. Berdasarkan dari kriteria sampel yang telah ditentukan, diperoleh dua kelompok sampel penelitian, yaitu dua bank umum syariah dan enam bank umum konvensional. Alat analisis yang digunakan untuk membuktikan hipotesis dalam penelitian ini adalahindependent sample t-test.

Berdasarkan penelitian yang dilakukan, diketahui bahwa Bank Syariah memiliki keunggulan dalam analisis rasio NPL dan LDR dibandingkan dengan Bank Konvensional. Akan tetapi, Bank Syariah memiliki kelemahan dalam analisis rasio CAR, ROA, ROE, dan BOPO dibandingkan dengan Bank Konvensional. Setelah diperoleh hasil dari rasio masing-masing bank, tahap selanjutnya adalah menganalisa kinerja bank secara keseluruhan dengan menjumlahkan rasio masing-masing bank yang sebelumnya telah diberi bobot

nilai yang sudah ditentukan. Variabel tersebut diberi nama “Kinerja”. Hasil

penjumlahan variabel “Kinerja” tersebut kemudian diolah dengan SPSS menggunakanindependent sample t-test.

Kesimpulan yang didapat dari penelitian ini adalah Bank Syariah mempunyai rata-rata (mean) “Kinerja” sebesar 87,96 persen, lebih besar

Berdasarkan kedua hasil penelitian tersebut dapat disimpulkan bahwa kinerja BPR syariah lebih baik dibandingkan dengan BPR konvensional. Hal ini terlihat dari kemampuan BPR syariah yang lebih besar dalam memfasilitasi permodalan bagi UMKM. Selain itu, sistem bagi hasil yang diberlakukan pada sistem syariah terbukti mampu mempertahankan kinerja bank dalam kondisi yang stabil. Bank Syariah juga memiliki kinerja keuangan yang lebih baik dibandingkan dengan Bank Konvensional. Hal ini terlihat dari hasil analisis rasio keuangan secara keseluruhan yang lebih tinggi dibandingkan dengan Bank Konvensional.

2.1.2. Perbandingan Kinerja Usaha dengan Pembiayaan Syariah dan Konvensional

Permana (2007) melakukan penelitian mengenai analisis perbandingan pengembangan usaha budidaya ikan konsumsi dengan pembiayaan syariah dan kredit konvensional. Dalam penelitiannya, ia menggunakan studi kasus dengan satuan kasus yaitu pembudidaya ikan konsumsi yang mendapatkan pembiayaan syariah, kredit konvensional serta modal pribadi. Tujuan dari penelitian ini adalah untuk mengetahui perbandingan usaha budidaya ikan konsumsi dengan bantuan pembiayaan syariah dan kredit konvensional, dengan menganalisis tingkat keuntungan, kelayakan finansial, serta analisis sensitivitas.

Dalam penelitiannya, Permana (2007) menggunakan analisis pendapatan usaha serta R-C Ratio pada budidaya ikan konsumsi. Bantuan pembiayaan dan kredit diuji dengan kelayakan usahanya dengan menggunakan analisis kriteria investasi yaitu NPV, Net B/C, dan IRR juga diadakan analisis sensitivitas dari adanya perubahan harga bahan baku atau suku bunga. Kelayakan usaha yang diketahui dari analisis finansial menunjukkan bahwa pembiayaan ini turut berperan dalam pengembangan usaha budidaya ikan konsumsi. Kelayakan usaha dapat diketahui dari analisis finansial serta memberikan informasi bagi hasil yang layak dan mampu dibayar pembudidaya ikan berdasarkan besarIRR.

antara pembiayaan syariah dengan kredit konvensional, juga dikembangkan usaha dengan modal pribadi jika mendapatkan pembiayaan syariah dan kredit konvensional dengan menggunakan analisis finansial.

Secara garis besar mekanisme pemberian kredit usaha antara perbankan syariah dan konvensional hampir sama. Hanya saja yang membedakan adalah dari produk serta sistem pengembalian pinjaman yang digunakan. Perbankan konvensional menggunakan sistem suku bunga sedangkan perbankan syariah menggunakan sistem bagi hasil atau margin. Berdasarkan hasil analisis usaha setelah pengembangan menunjukkan bahwa analisis usaha pengembangan dengan menggunakan pembiayaan syariah dengan sistem Musyarakah memiliki keuntungan usaha yang lebih besar jika dibandingkan dengan kredit konvensional. Pengembangan usaha yang dilakukan dengan menggunakan pembiayaan sistem Musyarakah juga memiliki nilai NPV, Net B/C, dan IRR yang lebih besar diandingkan dengan usaha yang dikembangkan dengan bantuan kredit konvensional, sehingga usaha dengan bantuan pembiayaan syariah memiliki kelayakan yang lebih baik jika dibandingkan dengan perbankan konvensional. Selain itu, analisis sensitivitas yang dilakukan terhadap pembudidaya ikan konsumsi menunjukkan bahwa usaha dengan bantuan pembiayaan syariah memiliki sensitivitas yang lebih baik jika dibandingkan dengan usaha yang dikembangkan dengan kredit konvensional.

2.2. Pengaruh Pembiayaan BPRS terhadap Pertumbuhan Usaha

Hartati (2005) dalam skripsinya meneliti mengenai pengaruh pembiayaan terhadap pertumbuhan penjualan, laba dan aset nasabah di BPRS Amanah Ummah. Pembiayaan Murabahah sebagai bentuk akad-akad jual beli masih merupakan produk pembiayaan yang dominan pada BPRS, karena dinilai lebih sederhana dan menguntungkan bagi kedua belah pihak. Tujuan dari penelitian ini adalah untuk mengetahui karakteristik nasabah pembiayaan Murabahah, mengetahui perbedaan kondisi penjualan dari sektor perdagangan sebelum dan sesudah mendapatkan pembiayaan Murabahah dan mengkaji pengaruh pembiayaanMurabahahterhadap pertumbuhan laba dan aset nasabah.

Data yang diperoleh dianalisis secara kualitatif mencakup pembahasan deskriptif dari karakteristik nasabah dan dianalisis secara kuantitatif menggunakan metode analisis statistik uji T-tes sampel berpasangan untuk mengetahui perbedaan laba dan aset sebelum dan sesudah mendapatkan pembiayaan, serta dilakukan juga analsisi korelasi product moment dari Pearson untuk mengetahui hubungan pembiayaanMurabahahterhadap laba dan aset.

Nasabah pembiayaan Murabahah diklasifikasikan menjadi sektor perdagangan, industri, jasa dan lain-lain. Responden nasabah BPRS Amanah Ummah sebagian besar terdiri dari usaha kecil menengah yang tidak memiliki laporan keuangan utama seperti neraca, laporan rugi laba dan laporan perubahan modal, hanya sebagian yang memiliki pembukuan sederhana dalam bentuk pencatatan penjualan perhari yang diakumulasikan setiap bulan.

semakin besar pembiayaan Murabahah yang diperoleh nasabah maka semakin tinggi laba dan aset usaha nasabah.

Penelitian yang akan dilakukan kali ini memiliki perbedaan dalam ruang lingkup penelitian. Penelitian yang akan dilakukan pada PT. BPRS Amanah Ummah mencakup analisis efektivitas pembiayaan syariah pada sektor agribisnis yang dilihat dari sisi penyaluran menurut pihak bank, keragaan pembiayaan syariah pada pihak nasabah dan pemanfaatan pembiayaan syariah oleh nasabah melalui pengaruh pembiayaan syariah terhadap perubahan keuntungan nasabah serta melakukan analisis faktor-faktor yang mempengaruhi realisasi pembiayaan syariah pada sektor agribisnis. Adapun persamaan yang ada adalah dalam hal metode analisis terhadap pengaruh pembiayaan syariah yang dilakukan, yaitu melalui metode uji beda T-tes.

2.3. Efektivitas Pembiayaan

Pembiayaan adalah istilah syariah dalam lembaga keuangan mikro ataupun makro untuk meyalurkan dananya. Menurut Aryati (2006) dalam skripsinya menyatakan bahwa efektif atau tidaknya suatu penyaluran pembiayaan pada BMT dapat dinilai berdasarkan beberapa parameter antara lain: persyaratan peminjaman, prosedur peminjaman, prosedur peminjaman, realisasi kredit, besar kecilnya biaya administrasi, pelayanan petugas bank, lokasi bank, jaminan/agunan, pengetahuan dan partisipasi nasabah/nasabah, serta memberikan dampak positif.

Syafar (2006) menyatakan bahwa untuk menolong permodalan usaha masyarakat perdesaan, efektivitas harus terlebih dahulu dicapai namun tanpa mengabaikan aspek efisiensi. Lembaga keuangan yang ditujukan untuk masyarakat seharusnya suatu lembaga pemerintah untuk melayani golongan miskin, sehingga memiliki tingkat efektivitas yang baik dalam kecepatan dalam mencapai sasaran.

1. Jumlah nasabah yang menunjukkan bahwa sistem pembiayaan dapat diterima dan mampu menjangkau sasaran secara luas.

2. Keragaman mata pencaharian nasabah yang menunjukkan jangkauan pembiayaan yang dijalankan.

3. Frekuensi pinjaman nasabah, sebagai tingkat keseringan nasabah dalam mengambil pembiayaan.

4. Frekuensi tunggakan, sebagai tingkat keseringan nasabah dalam menunggak pembayaran dalam satu proses peminjaman.

5. Pelayanan pembiayaan, sejauh mana tingkat pelayanan yang dilakukan, mulai dari pengajuan pembiayaan sampai realisasi pembiayaan.

Efektivitas pembiayaan menurut Mudharib berdasarkan beberapa parameter, antara lain (Syafar, 2006):

1. Prosedur pembiayaan yang menunjukkan kemudahan bagi nasabah untuk memahaminya.

2. Persyaratan pembiayaan yang menunjukkan kesanggupan/kemudahan bagi nasabah pembiayaan untuk memenuhinya, termasuk ada/tidak adanya jaminan.

3. Waktu pencairan atau realisasi yang menunjukkan kecepatan pihak BMT untuk mewujudkan pembiayaan yang diajukan.

4. Lokasi BMT yang menunjukkan kemudahan bagi nasabah pembiayaan untuk mengakses sumber permodalan yang disediakan.

Kurnia (2009) menyatakan salah satu indikator yang digunakan dalam melihat keberhasilan suatu program pembiayaan dan program-program sejenis adalah perubahan pendapatan sasaran program pembiayaan. Program pembiayaan selain berorientasi pada peningkatan produk atau optimalisasi penggunaan sumberdaya yang lain, pada akhirnya juga dimaksudkan meningkatkan pendapatan dan kesejahteraan sasaran program. Program keuangan juga dikatakan efektif apabila dapat menghapuskan hambatan-hambatan yang ada. Keberhasilan suatu program keuangan tidak hanya dilihat dari jumlah pembiayaan yang dapat disalurkan oleh lembaga keuangan, tetapi juga dilihat dari tingkat pengembaliannya karena tingkat pengembalian pembiayaan akan mempengaruhi program keuangan selanjutnya.

Faktor-faktor yang diduga mempengaruhi peluang pengembalian pembiayaan oleh nasabah BMT Renggani (1998) diacu dalam Syafar (2006): 1. Faktor ekonomi yaitu jumlah pinjaman, jumlah selisih pendapatan dan

pengeluaran keluarga, biaya transportasi ke BMT danborrowing cost.

2. Faktor-faktor non ekonomi yaitu tingkat pendidikan nasabah, jangka waktu realisasi pembiayaan dan jenis penggunaan pembiayaan.

Tingkat pengembalian pembiayaan merupakan kemampuan nasabah dalam membayar kembali pembiayaannya. Selain itu, efektivitas program pembiayaan juga dapat ditunjukkan dengan penunggakkan yang terjadi. Hasil penelitian tim Unibraw (1998) diacu dalam Syafar (2006) menunjukkan bahwa penyebab lemahnya pengembalian pembiayaan oleh petani dapat disebabkan oleh beberapa hal, yaitu: prosedur yang berbelit, rendahnya hasil usaha (pendapatan rendah), penyimpangan penggunaan pembiayaan (untuk memenuhi kebutuhan konsumsi), tidak adanya hukuman atas keterlambatan dalam pengembalian pembiayaan, kurangnya perangsang pengembalian, adanya permintaan pembiayaan fiktif dan rendahnya efektivitas penagihan oleh petugas pembiayaan.

jaminan/agunan, pengetahuan dan partisipasi nasabah/nasabah, serta dapat memberikan dampak positif.

Dalam penelitian yang akan dilakukan pada BPRS Amanah Ummah ini efektivitas pembiayaan dilihat dari:

1. Prosedur pembiayaan, melalui mekanisme penyaluran pembiayaan

2. Pengaruh pembiayaan terhadap kinerja usaha nasabah, melalui pemanfaatan pembiayaan oleh nasabah.

Pembiayaan yang diberikan kepada nasabah untuk modal atau tambahan modal usaha dikatakan efektif apabila prosedur pembiayaan telah sesuai dengan ketentuan yang telah ditetapkan, pembiayaan yang diberikan dapat meningkatkan pendapatan dan keuntungan usaha nasabah. Analisis keefektifan pembiayaan ini dilakukan untuk menilai sejauh mana kinerja pembiayaan yang telah dilakukan BPRS Amanah Ummah, Leuwiliang, Bogor.

2.4. Faktor-Faktor yang Mempengaruhi Pembiayaan Syariah

Pembiayaan dilihat dari tahap-tahap pembiayaan yang dilakukan oleh Lembaga Keuangan kepada nasabah, yaitu a) Prosedur pengajuan pembiayaan, b) Pelaksanaan penyaluran pembiayaan, c) Pelaksanaan pemanfaatan atau penggunaan dana pembiayaan, dan d) Pelaksanaan pengembalian pembiayaan.

berpengaruh nyata adalah tingkat pengembalian yang diharapkan, tingkat besarnya jaminan, pengaruh jaminan dan pencatatan keuangan.

Indriyani (2007) menjelaskan bahwa ada tujuh faktor yang mempengaruhi pengajuan pembiayaan, yaitu: prosedur pembiayaan yang ditetapkan BPRS (persyaratan, biaya administrasi, jangka waktu pembayaran, besar angsuran, jangka waktu pencairan, nisbah bagi hasil), karakter nasabah (keberanian mengambil risiko, pengetahuan tentang prosedur, kredibilitas, informasi yang lengkap), atribut bank (sikap dan penampilan karyawan, lokasi, jam dan hari buka, pengalaman mengajukan), pengaruh lingkungan disekitar nasabah (teman, media, promosi), karakter usaha (keuntungan dan prospek), pengalaman usaha nasabah, dan kebutuhan akan tambahan modal usaha nasabah

Sedangkan, Kurnia (2009) menjelaskan bahwa ada beberapa faktor yang diduga mempengaruhi pembiayaan syariah untuk sektor agribisnis, antara lain pengalaman usaha, profit usaha, frekuensi pembiayaan, nisbah bagi hasil, tahun pendidikan, komposisi modal, dan sektor usaha. Berdasarkan penelitiannya, Kurnia menyatakan bahwa faktor yang signifikan mempengaruhi realisasi pembiayaan untuk sektor agribisnis adalah nisbah bagi hasil.

III KERANGKA PEMIKIRAN

3.1. Kerangka Pemikiran Teoritis

3.1.1. Pembiayaan Syariah

Secara umum istilah pembiayaan pada sistem syariah sama dengan istilah kredit pada sistem konvensional. Definisi pembiayaan itu sendiri dijelaskan pada pasal 1 ayat 25 UU No. 21 Tahun 2008, pembiayaan berdasarkan prinsip syariah adalah penyediaan dana atau tagihan yang dipersamakan dengan itu berupa: transaksi bagi hasil dalam bentuk mudharabah dan musyarakah, transaksi sewa-menyewa dalam bentuk ijarah atau sewa beli dalam bentuk ijarah muntahiya bittamlik, transaksi jual beli dalam bentuk piutang murabahah, salam, dan

istishna’, transaksi pinjam meminjam dalam bentuk piutang qardh, dan transaksi sewa-menyewa jasa dalam bentuk ijarah untuk transaksi multijasa berdasarkan persetujuan atau kesepakatan antara Bank Syariah dan/atau UUS dan pihak lain yang mewajibkan pihak yang dibiayai dan/atau diberi fasilitas dana untuk mengembalikan dana tersebut setelah jangka waktu tertentu dengan imbalan ujrah, tanpa imbalan, atau bagi hasil.

Pembiayaan syariah pada sektor agribisnis merupakan suatu program yang bertujuan untuk meningkatkan kesejahteraan kaum petani melalui pemberian modal agar menjadi lebih baik dalam melakukan usaha pertaniannya. Berdasarkan hal tersebut, kriteria efisiensi dalam arti ekonomis tidak sepenuhnya dapat digunakan dalam mengevaluasi program pembiayaan sejenis ini. Sehingga, penilaian dengan kriteria efektivitas dirasakan lebih tepat dibandingkan dengan kriteria efisiensi, dalam pengertian sejauh mana program pembiayaan dengan jenis seperti ini dapat menjangkau target mereka dengan cepat dan luas.

1. Character adalah keadaan watak/sifat dari costumer, baik dalam kehidupan pribadi maupun dalam lingkungan usaha. Kegunaan dari penilaian ini adalah untuk mengetahui sampai sejauh mana itikad/kemauan costumer untuk memenuhi kewajibannya (willingness to pay) sesuai dengan perjanjian yang telah ditetapkan. Pemberian pembiayaan harus atas dasar kepercayaan, sedangkan yang mendasari suatu kepercayaan, yaitu adanya keyakinan dari pihak bank, bahwa si peminjam mempunyai moral, watak, dan sifat-sifat pribadi yang positif dan kooperatif. Disamping itu, memiliki rasa tanggungjawab, baik dalam kehidupan pribadi sebagai manusia, kehidupannya sebagai anggota masyarakat, maupun dalam melakukan kegiatan usahanya.

2. Capitaladalah jumlah dana/modal sendiri yang dimiliki oleh calonmudharib. Makin besar modal sendiri yang dimiliki, tentu semakin tinggi kesungguhan calon mudharib menjalankan usahanya (karena ikut menanggung risiko terhadap gagalnya usaha) dan bank akan merasa lebih yakin memberikan pembiayaan. Penilaian atas besarnya modal sendiri adalah penting, mengingat pembiayaan bank hanya sebagai tambahan pembiayaan dan bukan untuk membiayai seluruh modal yang diperlukan. Dalam prakteknya, kemampuan capitalini dimanifestasikan dalam bentuk kewajiban untuk menyediakan self financial, yang sebaiknya memiliki jumlah yang lebih besar dari pembiayaan yang diminta kepada bank. Bentuk dari self financial ini tidak harus berupa uang tunai, bisa saja dalam bentuk barang modal seperti tanah, bangunan, dan mesin-mesin. Besar kecilnya capital ini dapat dilihat dari neraca perusahaan, yaitu pada owner equity, laba yang ditahan, dan lain-lain. Untuk perorangan, dapat dilihat dari daftar kekayaan yang bersangkutan setelah dikurangi utang-utangnya.

Pengukuran capacity dapat dilakukan melalui berbagai pendekatan, antara lain:

a. Pendekatan historis, yaitu menilai past performance, apakah menunjukkan perkembangan dari waktu ke waktu.

b. Pendekatan finansial, yaitu menilai latar belakang pendidikan para pengurus. Hal ini sangat penting untuk perusahaan-perusahaan yang mengandalkan keahlian teknologi tinggi atau perusahaan yang memerlukan profesionalitas tinggi, seperti rumah sakit dan biro konsultan.

c. Pendekatan yuridis, yaitu secara yuridis apakah calon mudharib mempunyai kapasitas untuk mewakili badan usaha untuk mengadakan perjanjian pembiayaan dengan bank.

d. Pendekatan manajerial, yaitu menilai sejauh mana kemampuan dan keterampilan costumer melaksanakan fungsi-fungsi manajemen dalam memimpin perusahaan.

e. Pendekatan teknis, yaitu untuk menilai sejauh mana kemampuan calon mudharib mengelola faktor-faktor produksi, seperti tenaga kerja, sumber bahan baku, peralatan-peralatan/mesin-mesin, administrasi dan keuangan,industrial relation, sampai pada kemampuan merebut pasar. 4. Collateraladalah barang yang diserahkan mudharibsebagai agunan terhadap

pembiayaan yang diterimanya. Collateral harus dinilai oleh bank untuk mengetahui sejauh mana risiko kewajiban finansial mudharib kepada bank. Penilaian terhadap agunan ini meliputi jenis, lokasi, bukti kepemilikan, dan status hukumnya. Pada hakikatnya bentuk collateral tidak hanya berbentuk kebendaan. Bisa juga collateral yang tidak berwujud seperti jaminan pribadi (borgtocht), letter of guarantee, letter of comfort, rekomendasi, dan avails. Penilaian terhadapcollateralini dapat ditinjau dari dua segi, yaitu:

a. Segi ekonomis, yaitu nilai ekonomis dari barang-barang yang akan diagunkan.

5. Conditions of Economy adalah situasi dan kondisi politik, sosial, ekonomi, dan budaya yang mempengaruhi keadaan perekonomian yang kemungkinan pada suatu saat dapat mempengaruhi kelancaran usaha calon mudharib. Untuk mendapat gambaran mengenai hal tersebut, perlu diadakan penelitian mengenai beberapa hal, antara lain:

a. Keadaan konjungtur.

b. Peraturan-peraturan pemerintah.

c. Situasi politik dan perekonomian dunia. d. Keadaan lain yang mempengaruhi pemasaran.

Kondisi ekonomi yang perlu disoroti mencakup hal-hal sebagai berikut: a. Pemasaran : Kebutuhan, daya beli masyarakat, luas pasar,

perubahan mode, bentuk persaingan, peranan barang substitusi, dan lain-lain.

b. Teknis Produksi : Perkembangan teknologi, tersedianya bahan baku, dan cara penjualan dengan sistem cash atau pembiayaan.

c. Peraturan Pemerintah : Kemungkinan pengaruhnya terhadap produk yang dihasilkan. Misalnya, larangan peredaran jenis obat tertentu.

6. Constraints adalah batasan dan hambatan yang tidak memungkinkan suatu bisnis untuk dilaksanakan pada tempat tertentu, misalnya, pendirian usaha SPBU yang disekitarnya terdapat banyak bengkel-bengkel las atau pembakaran batu bata.

Dari keenam prinsip di atas, yang paling perlu mendapatkan perhatian oleh Account Officer adalah character, dan apabila prinsip ini tidak terpenuhi, maka prinsip lainnya tidak berarti, atau dengan kata lain, permohonanya harus ditolak. 3.1.2. Efektivitas Pembiayaan Syariah

3.1.2.1. Konsep Efektivitas

pentingnya efektivitas tersebut maka setiap organisasi senantiasa dituntut agar dapat mengukur tingkat efektivitas dari setiap kegiatan yang dilaksanakan, hal ini dilakukan agar setiap kegiatan yang dilaksanakan dalam organisasi tersebut dapat membawa hasil yang baik serta sesuai dengan tujuan yang telah ditetapkan sebelumnya.

Pengertian efektivitas menurut Arenset al. diacu dalam Wicaksana (2007) adalah sebagai berikut:

“Effectiveness is the degree to wich the organization’s objective are accomplished”

Dari pengertian tersebut jelas bahwa efektivitas menunjukkan derajat keberhasilan suatu organisasi dalam usahanya untuk mencapai apa yang menjadi tujuan organisasi tersebut.

Pengertian efektivitas menurut Robbins dan Coulter (2002) adalah sebagai berikut:

“Efficient is doingthings right, effective is doing the right things,”

Dari pengertian tersebut menunjukkan bahwa efektivitas dicapai ketika melakukan sesuatu yang tepat dimana bisa merupakan hal yang diprioritaskan oleh organisasi atau yang diperlukan oleh organisasi, sedangkan efisiensi dicapai ketika organisasi melakukan sesuai dengan prosedur yang berlaku.

3.1.2.2. Efektivitas Pembiayaan Syariah

Efektivitas penyaluran pembiayaan ditentukan oleh kemampuannya menjangkau sebanyak mungkin petani yang sungguh-sungguh memerlukan modal untuk usahanya (Arsyad, 2008). Jangkauan ini dipengaruhi oleh kemudahan memperoleh kredit yang dilihat dari persyaratan yang harus dipenuhi oleh nasabah, prosedur pengambilan dan pengembalian pembiayaan, jangka waktu pencairan dan pelunasan pembiayaan.

Efektivitas menunjukan keberhasilan dari segi tercapai tidaknya sasaran yang telah ditetapkan. Jika hasil kegiatan semakin mendekati sasaran, berarti makin tinggi efektivitasnya. Penilaian keberhasilan penyaluran pembiayaan, menurut hasil wawancara dengan pihak bank dan tinjauan teoritis serta hasil-hasil penelitian sebelumnya, maka kriteria efektifitas pembiayaan syariah pada sektor agribisnis menurut kriteria bank, yaitu:

1. Target dan Realisasi (Jumlah Nasabah). Hal ini menunjukkan bahwa Bank tersebut mampu menyesuaikan keinginan nasabah dalam sistem pembiayaan. 2. Non Performing Loan(NPL). Hal ini menunjukkan tingkat pembayaran yang

tidak lancar dari pihak nasabah atau nasabah. NPL merupakan perbandingan antara jumlah pinjaman dengan frekuensi tunggakkan. Hal ini menunjukkan jumlah tunggakan yang diderita oleh pihak kreditur.

3. Frekuensi pembiayaan, sebagai tingkat keseringan nasabah dalam mengambil pembiayaan.

4. Jangkauan pembiayaan. Keragaman mata pencaharian nasabah yang menunjukan fleksibilitas prosedur pembiayaan yang dijalankan, dan

5. Pelayanan pembiayaan, sejauh mana tingkat pelayanan yang dilakukan, mulai dari pengajuan pembiayaan sampai realisasi pembiayaan.

3.1.3. Faktor-Faktor yang Mempengaruhi Realisasi Pembiayaan

Faktor-faktor yang mempengaruhi besarnya pembiayaan yang diterima nasabah adalah pendapatan bersih usaha, frekuensi pinjaman, besar tunggakan dan jangka waktu angsuran (Arsyad, 2008). Jumlah pembiayaan yang diambil sangat tergantung dari tingkat aksesibilitas nasabah yang dipengaruhi oleh dua faktor umum, yaitu faktor ekonomi dan non-ekonomi dengan penjabaran sebagai berikut:

1. Faktor ekonomi

a. Jumlah tanggungan keluarga yaitu jumlah anggota keluarga yang harus dihidupi atau merasakan manfaat dari kredit yang bersangkutan

b. Pendapatan usaha yaitu rasio pendapatan dari usaha yang dibiayai oleh kredit terhadap pendapatan total

c. Biaya transportasi 2. Faktor non-ekonomi

a. Umur yang berhubungan dengan kematangan berpikir atau kedewasaan seseorang dalam menentukan tindakan

b. Tingkat pendidikan

c. Pengalaman mengambil kredit bersangkutan yang berpengaruh pada pemahaman prosedur pengambilan

d. Pengalaman usaha e. Jarak Lokasi

f. Tingkat pengenalan pengurus

3.1.4. Tujuan, Fungsi dan Peran Pembiayaan

Dalam praktiknya, tujuan pemberian pembiayaan adalah sebagai berikut: 1. Mencari Keuntungan