MEDAN

PENGARUH PROSEDUR PEMBIAYAAN DAN

DIVERSIFIKASI PRODUK TERHADAP

MINAT MENJADI NASABAH DI

BANK SYARIAH MANDIRI

CABANG MEDAN

DRAFT SKRIPSI DIAJUKAN OLEH EVI GUSTI KURNIATI LUBIS

040502140

DEPARTEMEN MANAJEMEN

Guna Memenuhi Salah Satu Syarat Untuk Memperoleh Gelar Sarjana Ekonomi

Universitas Sumatera Utara Medan

UNTUK ALLAH DI ATAS SEGALANYA

Tiada satupun makhluk yang pantas menduduki tempatMU yang tertinggi di dalam hatiku.

Tidak, bahkan ketika kematian mengancamku.

Engkau kan selalu berada pada tempat tertinggi di hatiku Setinggi ArasyMu di atas sana

Istiqamahkan Aku Ya Rabb..

Seperti Istiqamahnya para generasi terbaik sepanjang masa Generasi Rasulullah dan para Sahabatnya

Matikan aku dalam wewangian SurgaMu

Tempatkan ruh ku di hati burung-burung hijau yang bertengger di pohon Surga Tempatkan Surgaku Bersama dengan Surga para Nabi dan orang-orang Sholeh Izinkan aku melihat wajahMu Ya Rabb

Bersihkan hatiku Ya Rabb…yang sudah menghitam ini…

Luruskan jalanku Ya Rabb…yang seringkali membelok dariMu… Dengan apa aku membalas segala nikmatMu…

Dengan apa aku menebus segala kehinaanku… Ya Allah…untukMu Ya Rabb…

UntukMu di atas segalanya.. Kupasrahkan diri ini… Kuserahkan jiwa ini…

Puji dan syukur kehadirat Allah SWT, serta salawat dan salam kepada junjungan kita Nabi besar Muhammad SAW, karena berkat rahmat dan hidayah-Nya penulis dapat menyelesaikan Pendidikan Program Strata I (S-1) Fakultas Ekonomi Departemen Manajemen Universitas Sumatera Utara, dengan judul “PENGARUH PROSEDUR PEMBIAYAAN DAN DIVERSIFIKASI PRODUK TERHADAP MINAT MENJADI NASABAH DI BANK SYARIAH MANDIRI CABANG MEDAN” guna memperoleh gelar Sarjana Ekonomi.

Penulis menyadari sepenuhnya, bahwa di dalarn penulisan Skripsi ini mengalami banyak kekurangan. Hal ini disebabkan keterbatasan kemampuan dan pengalaman yang penulis miliki. Oleh karena itu untuk kesempurnaan Skripsi ini penulis mengharapkan saran, kritik dan pertanyaan dari pembaca yang sifatnya konstruktif.

Penulis selama proses penyelesaian Skripsi ini telah banyak menerima bantuan dan bimbingan serta dorongan semangat dari berbagai pihak, maka dalam kesempatan ini penulis ingin mengucapkan terima kasih dan rasa penghargaan kepada:

1. Bapak Drs. Jhon Tafbu Ritonga, M.Ec selaku Dekan Fakultas Ekonomi Universitas Sumatera Utara.

2. Ibu Prof. Dr. Ritha F. Dalimunthe, SE, MSi selaku Ketua Departemen Manajemen.

6. Ibu Dr. Khaira Amalia F. SE. MBA, Ak selaku Dosen Penguji II.

7. Bang Jumadi, Kak Dani, Kak Vina, Kak Susi dan seluruh Dosen dan staf pegawai Fakultas Ekonomi Universitas Sumatera Utara.

8. Seluruh staf serta karyawan Bank Syariah Mandiri Cabang Medan Jl. Ahmad Yani No.100 yang tidak dapat disebutkan namanya satu persatu yang telah banyak membantu penyelesaian skripsi ini.

9. Teristimewa kepada Papaku tercinta Hasbullah Lubis, Mamaku tercinta Alm. Sri Darmawati Aritonang (gak ada yang bisa gantikan kasih sayang mama, mama kan selalu ada di hati v), Ibuku Tapi Nuralam Lubis.

10.Abang-abangku tersayang Feri Martua Lubis dan Kak Heni (istri), Mhd. Yan Heri Lubis, Robi Syakbana Putra Lubis, makasih atas masukan, bantuan dan supportnya sehingga aku bisa ngejalani hidup dengan lebih baik lagi. Tuk adikku Aisyah Lubis, kakak kan selalu menyayangimu. Ponakanku Mhd. Alif Mukhlis Lubis dan Fatimah Nasywa R. Lubis, makasih udah menambah warna dalam hidup tante, tante sayang banget ma kalian. Dan keluarga-keluargaku yang lain yang gak bisa kusebutin satu-persatu, makasih atas support dan do’anya ya

11.Bang Ali, makasih banget atas kesabaran abang dalam menghadapi semua sikap v, makasih atas bantuan dan support abang yang selalu menyemangati dan membantu v dalam menyelesaikan skripsi ini.

yang berharga bagiku.

14.Mantan Bos ku, Hendra dan Hendri, makasih udah mau nerima aku kerja paruh waktu di toko kalian, itu jadi pengalaman yang sangat berharga bagiku. Bang Aidil yang udah nemenin aku nyari-nyari bahan skripsi, makasih ya. N tuk anak-anak serbu Ramayana, thanx for the support.

15.Untuk semuanya, Lakukan Yang Terbaik, Jangan Pernah Menyerah dan Bersemangatlah Menjalani Hidup. Yakinlah, Kebahagiaan dan Kesuksesan akan kamu dapatkan kalau kamu mau “Berusaha”.

Penulis mohon maaf yang sebesar-besarnya pada Bapak/Ibu Dosen dan rekan-rekan atas segala kekhilafan selama ini, dan penulis berharap semoga Skripsi yang sederhana ini dapat bermanfaat bagi semua pembaca dan pihak lain yang memerlukannya.

Penulis menyerahkan segalanya hanya kepada Allah SWT, semoga Allah SWT senantiasa memberi Rahmat dan Karunia-Nya. Amin Ya Rabbal Alamin.

Medan, Juli 2008 Penulis

Halaman Gambar 1.1 : Kerangka Konseptual ... 5 Gambar 2.1 : Proses Pengambilan Keputusan ... 40 Gambar 4.1 : Uji Normalitas (Normal P-Plot of Regression Standardized

Halaman

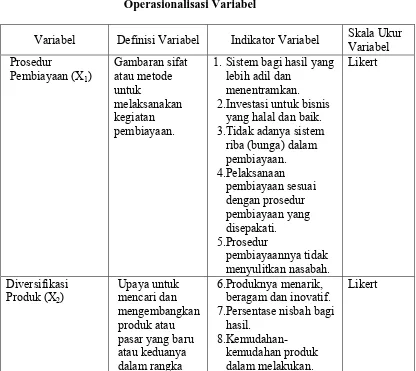

Tabel 1.1 : Perkembangan Kelembagaan Perkembangan Bank Syariah ... 2

Tabel 1.2 : Operasionalisasi Variabel ... 8

Tabel 1.3 : Instrumen Skala Likert ... 10

Tabel 1.4 : Jadwal Penelitian ... 10

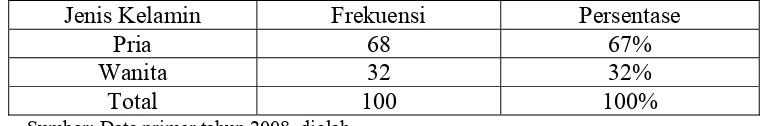

Tabel 4.1 : Jenis Kelamin Responden ... 71

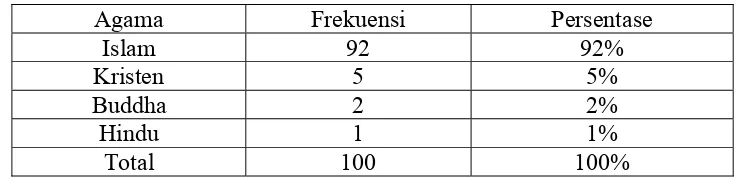

Tabel 4.2 : Agama Responden ... 72

Tabel 4.3 : Usia Responden ... 72

Tabel 4.4 : Tingkat Pendidikan Responden ... 73

Tabel 4.5 : Pekerjaan Responden ... 73

Tabel 4.6 : Pendapatan Responden per Bulan ... 74

Tabel 4.7 : Pendapat Responden terhadap Prosedur Pembiayaan... 76

Tabel 4.8 : Pendapat Responden terhadap Diversifikasi Produk ... 77

Tabel 4.9 : Pendapat Responden terhadap Minat Menjadi Nasabah di BSM .... 78

Tabel 4.10 : Item-Total Statistics ... 80

Tabel 4.11: Validitas Instrumen ... 81

Tabel 4.12: Uji Reliabilitas ... 82

Tabel 4.13: Realibility Statistics ... 82

Tabel 4.14: Uji Normalitas ... 84

Tabel 4.15: Uji Glejser ... 85

Tabel 4.16: Keputusan Autokorelasi ... 86

Tabel 4.17: Durbin-Watson ... 87

Tabel 4.18: Uji Multikolinearitas ... 87

Tabel 4.19: Metode Enter ... 88

Tabel 4.20: Determinan ... 89

Tabel 4.21: Uji-F ... 90

Halaman

ABSTRAK ... i

KATA PENGANTAR ... ii

DAFTAR ISI ... v

DAFTAR TABEL ... viii

DAFTAR GAMBAR ... ix

BAB I PENDAHULUAN ... 1

A. Latar Belakang ... 1

B. Perumusan Masalah ... 5

C. Kerangka konseptual ... 5

D. Hipotesis ... 6

E. Tujuan dan Manfaat Penelitian ... 6

1. Tujuan Penelitian ... 6

2. Manfaat Penelitian ... 6

F. Metode Penelitian ... 7

1. Batasan Operasional ... 7

2. Definisi Operasional Variabel ... 7

3. Skala Pengukuran Variabel ... 9

4. Tempat/Lokasi dan Waktu Penelitian ... 10

5. Populasi dan Sampel ... 11

6. Jenis dan Sumber Data ... 12

7. Teknik Pengumpulan Data ... 12

8. Uji Validitas dan Reliabilitas ... 13

9. Metode Analisis Data ... 13

BAB II URAIAN TEORETIS ... 19

A. Penelitian Terdahulu ... 19

B. Prosedur Pembiayaan ... 20

1. Pengertian Pembiayaan ... 20

2. Jenis-Jenis Pembiayaan ... 21

1. Pengertian Produk ... 30

2. Pengertian dan Jenis-Jenis Diversifikasi Produk ... 31

D. Pengertian Pemasaran dan Manajemen Pemasaran, Jasa dan Bauran Pemasaran Jasa ... 31

1. Pengertian Pemasaran dan Manajemen Pemasaran ... 31

2. Pengertian Jasa ... 33

3. Bauran Pemasaran Jasa ... 33

E. Minat Menjadi Nasabah ... 35

1. Pengertian Nasabah ... 35

2. Hal-Hal yang dapat Menarik Minat Menjadi Nasabah ... 36

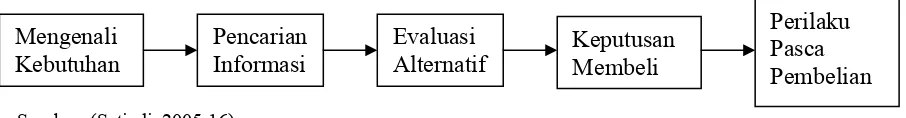

F. Model Perilaku Konsumen ... 37

1. Faktor-Faktor yang Mempengaruhi Perilaku Konsumen ... 37

2. Proses Pengambilan Keputusan ... 40

G. Bank Syariah ... 43

1. Pengertian Bank ... 43

2. Pengertian Bank Syariah ... 44

3. Perbedaan antara Bank Syariah dan Bank Konvensional ... 44

4. Produk-Produk Bank Syariah ... 47

BAB III GAMBARAN UMUM PERUSAHAAN ... 51

A. Sejarah Singkat Perusahaan ... 51

B. Visi dan Misi ... 53

C. Produk-Produk Bank Syariah Mandiri ... 54

BAB IV HASIL DAN PEMBAHASAN ... 71

A. Karakteristik Responden ... 71

B. Analisis Deskriptif ... 75

C. Uji Validitas dan Reliabilitas ... 79

D. Uji Asumsi Klasik ... 83

1. Uji Normalitas ... 83

2. Uji Heteroskedastisitas ... 84

1. Determinan ... 88

2. Uji-F ... 89

3. Uji-t ... 90

BAB IV KESIMPULAN DAN SARAN... 94

A. Kesimpulan ... 94

B. Saran ... 95 DAFTAR PUSTAKA

Evi Gusti Kurniati Lubis, 2008. Pengaruh Prosedur Pembiayaan dan Diversifikasi Produk Terhadap Minat Menjadi Nasabah di Bank Syariah Mandiri Cabang Medan. Ketua Departemen Manajemen, Prof. Dr. Ritha F Dalimunthe, SE, MSi, Dosen Pembimbing, Prof. Dr. Amrin Fauzi, Dosen Penguji I, Prof. Dr. Paham Ginting MSi, Dosen Penguji II, Dr. Khaira Amalia F. SE, MBA, Ak.

Penelitian ini bertujuan untuk mengetahui pengaruh prosedur pembiayaan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan dan untuk mengettahui pengaruh diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

Hipotesis dari penelitian ini adalah terdapat pengaruh yang positif dan signifikan antara prosedur pembiayaan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan dan terdapat pengaruh yang positif dan signifikan antara diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan

Metode penelitian yang digunakan untuk meneliti pengaruh prosedur pembiayaan dan diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan adalah analisis deskriptif, uji validitas dan reliabilitas, uji asumsi klasik dan analisis regresi linear berganda.

Hasil penelitian menunjukkan bahwa terdapat hubungan yang erat antara prosedur pembiayaan dan diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan sebesar 70,5%, dengan adjusted R square sebesar 49,7% dan sisanya dijelaskan oleh faktor-faktor lain yang tidak diteliti dalam penelitian ini.

Hasil uji-F menyatakan prosedur pembiayaan dan diversifikasi produk secara serentak berpengaruh positif dan signifikan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

Hasil Uji-t menunjukkan prosedur pembiayaan dan diversifikasi produk secara parsial berpengaruh positif dan signifikan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

PENGARUH PROSEDUR PEMBIAYAAN DAN DIVERSIFIKASI PRODUK TERHADAP MINAT MENJADI NASABAH DI BANK SYARIAH MANDIRI

CABANG MEDAN

Bersama ini saya memohon kesediaan anda untuk mengisi daftar kuesioner yang diberikan. Informasi yang anda berikan merupakan bantuan yang sangat berarti dalam menyelesaikan penelitian ini. Atas bantuan dan perhatiannya saya ucapkan terima kasih.

Identitas Responden

1. Nama :

2. Jenis Kelamin :

3. Agama :

4. Umur : a. 17 – 25 tahun b. 26 – 35 tahun c. 36 – 45 tahun d. 46 – 55 tahun e. 56 – 65 tahun f. Di atas 65 tahun

5. Tingkat Pendidikan : a. SMP/sederajat b. SMA/sederajat

c. Diploma (D1, D2 dan D3) d. S-1

e. S-2 f. S-3

6. Pekerjaan : a. Pelajar/Mahasiswa

7. Pendapatan : a. Di bawah Rp 500.000,- (Per Bulan) b. Rp 500.000 – Rp 1.499.999,-

c. Rp 1.500.000 – Rp 2.499.999,- d. Rp 2.500.000 – Rp 3.499.999,- e. Rp 3.500.000 – Rp 4.499.999,- f. Rp 4.500.000 – Rp 5.499.999,-

g. Di atas Rp 5.500.000,-

8. Pernah menjadi nasabah bank konvensional

a. Pernah

b. Tidak Pernah

9. Jika pernah, apakah saat ini anda masih menjadi nasabah bank konvensional: a. Masih

b. Tidak Lagi

dan diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan. Petunjuk pengisiannya yaitu: pertanyaan pada bagian ini menyediakan jawaban dengan kode (SS, S, KS, TS, STS). Setiap responden hanya diberi kesempatan menceklist satu jawaban. Adapun makna kodenya adalah sebagai berikut:

SS : Sangat Setuju S : Setuju KS : Kurang Setuju TS : Tidak Setuju

STS : Sangat Tidak Setuju

A. Variabel Prosedur Pembiayaan (X1) STS TS KS S SS

1. Sistem bagi hasil lebih adil dan menentramkan. 2. Investasi/pembiayaan BSM Cabang Medan untuk

bisnis yang halal dan baik

3. Tidak ada sistem riba (bunga) dalam setiap pembiayaan.

4. Pelaksanaan pembiayaan sesuai dengan prosedur yang disepakati antara bank dan nasabah.

5. Prosedur pembiayaannya mudah dimengerti dan dipahami serta tidak menyulitkan.

B. Variabel Diversifikasi Produk (X2) STS TS KS S SS

6. BSM Cabang Medan memiliki produk-produk perbankan yang beragam, menarik, dan inovatif. 7. Presentase nisbah bagi hasil produk BSM tinggi. 8. Produk BSM Cabang Medan memberikan

kemudahan dalam melakukan transaksi perbankan, misalnya dengan disediakannya ATM. 9. Produk BSM Cabang Medan memiliki fitur

10.Karyawan memiliki kemampuan dalam memenuhi kebutuhan nasabah yang menabung di BSM Cabang Medan.

11. Sarana bank yang lengkap serta menarik perhatian nasabah untuk menabung di BSM Cabang Medan.

12. BSM Cabang Medan memiliki layanan yang tepat waktu.

13. Karyawan memiliki tingkat pengetahuan yang cukup tentang bank.

14. Karyawan memiliki penampilan yang menarik. 15. BSM Cabang Medan melaksanakan

prinsip-prinsip Syariah Islam dalam setiap praktik transaksi perbankannya.

Case Processing Summary

N %

Cases Valid 30 100.0 Excludea 0 .0 Total 30 100.0

a Listwise deletion based on all variables in the procedure.

Reliability Statistics

Cronbach's

Alpha N of Items .881 15

Item Statistics

VAR00001 49.0333 48.447 .400 .879 VAR00002 49.1000 47.886 .461 .877 VAR00003 49.8000 44.028 .578 .872 VAR00004 49.4667 46.602 .389 .881 VAR00005 49.9333 43.926 .608 .870 VAR00006 49.9333 43.375 .660 .868 VAR00007 49.9667 43.275 .679 .867 VAR00008 49.5000 45.155 .592 .871 VAR00009 49.2333 47.220 .483 .876 VAR00010 49.8667 45.292 .532 .874 VAR00011 49.4333 45.082 .578 .872 VAR00012 50.0333 45.137 .557 .873 VAR00013 49.9333 45.099 .566 .872 VAR00014 50.1667 42.971 .589 .872 VAR00015 49.4000 47.559 .402 .879

Scale Statistics

Mean Variance Std. Deviation N of Items 53.2000 51.683 7.18907 15

Regression

Variables Entered/Removedb

Model a All requested variables entered.

b Dependent Variable: minat

Model Summary a Predictors: (Constant), diversifikasi, prosedur

Model Squares df Mean Square F Sig. 1 Regression 490.332 2 245.166 47.929 .000(a) Residual 496.178 97 5.115

Total 986.510 99

a Predictors: (Constant), diversifikasi, prosedur b Dependent Variable: minat

Coefficientsa prosedur .477 .118 .313 4.027 .000 diversifika

si .652 .097 .524 6.733 .000 a Dependent Variable: minat

Residuals Statisticsa

Minimum Maximum Mean Std. Deviation N Predicted Value 19.1620 29.0155 24.0700 2.22550 100 Residual -8.50230 5.58134 .00000 2.23873 100 Std. Predicted Value -2.205 2.222 .000 1.000 100 Std. Residual -3.759 2.468 .000 .990 100 a Dependent Variable: minat

0.0 0.2 0.4 0.6 0.8 1.0

One-Sample Kolmogorov-Smirnov Test

Unstandardize d Residual

N 100

Normal Parameters(a,b) Mean .0000000 Std. Deviation 2.23872626 Most Extreme

Differences

Absolute .052 Positive .044 Negative -.052 Kolmogorov-Smirnov Z .520 Asymp. Sig. (2-tailed) .950

Model

Dimensio

n Eigenvalue

Condition

Index (Constant) prosedur diversifikasi

1 1 2.979 1.000 .00 .00 .00

2 .016 13.558 .11 .06 .98 3 .004 25.775 .89 .94 .02 a Dependent Variable: minat

Model Summary(b)

Model R R Square

Adjusted R Square

Std. Error of

the Estimate Durbin-Watson 1 .705(a) .497 .487 2.26169 1.919 a Predictors: (Constant), diversifikasi, prosedur

b Dependent Variable: minat

Residuals Statisticsa

Minimum Maximum Mean Std. Deviation N Predicted Value 19.1620 29.0155 24.0700 2.22550 100 Residual -8.50230 5.58134 .00000 2.23873 100 Std. Predicted Value -2.205 2.222 .000 1.000 100 Std. Residual -3.759 2.468 .000 .990 100 a Dependent Variable: minat

Coefficientsa

Evi Gusti Kurniati Lubis, 2008. Pengaruh Prosedur Pembiayaan dan Diversifikasi Produk Terhadap Minat Menjadi Nasabah di Bank Syariah Mandiri Cabang Medan. Ketua Departemen Manajemen, Prof. Dr. Ritha F Dalimunthe, SE, MSi, Dosen Pembimbing, Prof. Dr. Amrin Fauzi, Dosen Penguji I, Prof. Dr. Paham Ginting MSi, Dosen Penguji II, Dr. Khaira Amalia F. SE, MBA, Ak.

Penelitian ini bertujuan untuk mengetahui pengaruh prosedur pembiayaan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan dan untuk mengettahui pengaruh diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

Hipotesis dari penelitian ini adalah terdapat pengaruh yang positif dan signifikan antara prosedur pembiayaan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan dan terdapat pengaruh yang positif dan signifikan antara diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan

Metode penelitian yang digunakan untuk meneliti pengaruh prosedur pembiayaan dan diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan adalah analisis deskriptif, uji validitas dan reliabilitas, uji asumsi klasik dan analisis regresi linear berganda.

Hasil penelitian menunjukkan bahwa terdapat hubungan yang erat antara prosedur pembiayaan dan diversifikasi produk terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan sebesar 70,5%, dengan adjusted R square sebesar 49,7% dan sisanya dijelaskan oleh faktor-faktor lain yang tidak diteliti dalam penelitian ini.

Hasil uji-F menyatakan prosedur pembiayaan dan diversifikasi produk secara serentak berpengaruh positif dan signifikan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

Hasil Uji-t menunjukkan prosedur pembiayaan dan diversifikasi produk secara parsial berpengaruh positif dan signifikan terhadap minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

A. Latar Belakang

Sejalan dengan perkembangan teknologi yang semakin canggih pada saat

ini, sektor perekonomian turut berkembang dengan pesat. Untuk mencapai

pemerataan perekonomian tersebut, pemerintah telah mengeluarkan

Undang-Undang No. 7 Tahun 1992 yang menumbuhkan bank-bank baru di Indonesia

termasuk bank syariah.

Dunia perbankan di Indonesia pada saat ini telah terbagi menjadi dua jenis,

yaitu: bank yang berdasarkan prinsip konvensional dan yang berdasarkan prinsip

syariah. Bank konvensional adalah bank yang dalam kegiatan operasionalnya

menerapkan sistem bunga sebagai harga untuk produk simpanan seperti giro,

tabungan maupun deposito dan menerapkan berbagai biaya-biaya dalam nominal

atau persentase tertentu untuk jasa-jasa bank lainnya. Sedangkan bank syariah

adalah bank yang dalam kegiatan operasionalnya tidak menggunakan sistem

bunga, akan tetapi menggunakan sistem bagi hasil yang aturan perjanjiannya

berdasarkan hukum Islam antara bank dengan pihak lain untuk menyimpan dana

atau pembiayaan usaha atau kegiatan perbankan lainnya (Kasmir, 2002:38).

Perkembangan bank syariah tergolong sangat cepat. Perkembangannya

bisa dilihat dari semakin banyaknya jaringan kantor, asset, banyaknya bank-bank

syariah yang berdiri (berstatus penuh atau hanya unit usaha syariah dari bank

Tabel 1.1

Perkembangan Kelembagaan Perbankan Syariah

Sumber: Laporan Perkembangan Perbankan Syariah (www.bi.go.id), diolah.

Pemberian pinjaman di perbankan syariah pada prinsipnya sama dengan

pemberian kredit. Hanya penggunaan kata pinjam-meminjam kurang tepat dengan

alasan, pinjaman merupakan salah satu metode hubungan financial dalam Islam. Masih banyak metode yang diajarkan oleh syariah selain pinjam-meminjam,

seperti jual beli, sewa dan lain-lain. Selain itu dalam Islam, pinjam-meminjam

adalah akad sosial bukan komersial. Artinya apabila seseorang meminjam sesuatu,

ia tidak boleh disyaratkan untuk memberikan tambahan atas pokok pinjamannya

karena hukumnya akan menjadi riba, sedangkan riba haram hukumnya dalam

Islam. Karena itu, dalam perbankan syariah pinjaman tidak disebut kredit tetapi

disebut dengan pembiayaan (financing).

Produk pembiayaan bank syariah mempunyai spesifikasi khas, yaitu tidak

didasarkan pada sistem bunga, tetapi menggunakan pola bagi hasil. Bagi hasil ini

bisa berupa bagi pendapatan (revenue sharing) atau bagi laba (profit sharing). Manfaat pembiayaan ini bagi perusahaan atau nasabah yaitu akan dapat

mengurangi biaya tetap yang akan dikeluarkannya, tidak sebagaimana dengan

pola pembiayaan dengan bunga yang akan menambah biaya tetap, karena adanya

kewajiban nasabah untuk membayar bunga dalam persentase tertentu dalam Kelompok Bank 2003 2004 2005 2006 2007 2008

Bank Umum Syariah

Unit Usaha Syariah

Jumlah Kantor BUS & UUS

kondisi apapun, sehingga akan menurunkan kemampuan nasabah untuk bersaing

dari sisi harga dengan pesaingnya.

Meskipun demikian, pola pembiayaan bagi hasil ini nampaknya belum

begitu familiar di kalangan masyarakat. Upaya pemasaran produk pembiayaan ini

masih perlu dilakukan lebih intens lagi dengan cara pendekatan bank kepada

nasabah dan calon nasabah, memberitahu atau memperkenalkan dan menciptakan

image yang baik serta membangun loyalitas nasabah bank itu sendiri.

Bank syariah mengutamakan unsur kepercayaan dalam pemberian

pembiayaan yang dilakukan. Dari sisi tingkat bunga, secara teoretis pemberian

pembiayaan yang dilakukan bank syariah tidak memiliki resiko kredit macet.

Dengan demikian untuk melakukan ekspansi pembiayaan yang selektif,

diperlukan informasi-informasi yang mendukung pengawasan serta analisa

pemberian kredit macet sehingga masalah yang akan timbul dapat diminimalisasi.

Produk yang berkualitas tinggi artinya memiliki nilai yang lebih baik

dibandingkan dengan produk pesaing atau sering disebut produk plus. Bagi dunia

perbankan, produk plus harus selalu diciptakan setiap waktu, sehingga dapat

menarik minat calon nasabah yang baru atau mempertahankan nasabah yang

sudah ada sekarang ini. Agar produk yang ditawarkan laku di pasaran, maka

penciptaan produk haruslah memperhatikan tingkat kualitas yang sesuai dengan

keinginan nasabahnya. Untuk itu diperlukan adanya diversifikasi produk yaitu

upaya untuk mencari dan mengembangkan produk atau pasar yang baru atau

keduanya dalam rangka mengejar pertumbuhan, peningkatan penjualan,

Sebagai proses pengambilan keputusan, perilaku konsumen untuk menjadi

nasabah sangat dipengaruhi oleh faktor intern, seperti sikap, persepsi, motivasi

dan faktor ekstern, seperti pengaruh kelompok referensi, pendidikan, kondisi

sosial dan keluarga. Di samping itu, dari pihak bank, ada beberapa akibat maupun

faktor yang dapat mempengaruhi sikap maupun perilaku nasabah di suatu bank,

seperti lokasi bank di kawasan strategis, segala sarana dan prasarana yang

eksklusif yang memberikan kenyamanan, pelayanan yang cepat dan ramah,

keamanan berinvestasi serta keuntungan yang akan diberikan. Dengan mengetahui

alasan nasabah memutuskan untuk menjadi nasabah bank, pihak bank akan

mendapat gambaran mengenai siapa nasabahnya, untuk keperluan apa maupun

apa mau mereka.

Penulis memilih PT. Bank Syariah Mandiri Cabang Medan sebagai tempat

penelitian, karena bank ini merupakan bank milik pemerintah pertama yang

kegiatan operasionalnya menggunakan prinsip syariah. Oleh karena itu, Bank

Syariah Mandiri Cabang Medan memiliki citra yang sangat khas sebagai sebuah

bank yang dalam kegiatan operasionalnya menerapkan syariah Islam.

Berdasarkan uraian yang telah penulis sebutkan, maka penulis merasa

tertarik untuk mengetahui lebih rinci mengenai pengaruh prosedur pembiayaan

dan diversifikasi produk terhadap minat menjadi nasabah bank syariah. Oleh

B. Perumusan Masalah

Berdasarkan uraian latar belakang masalah yang telah penulis sampaikan,

dapat diidentifikasikan permasalahan yaitu:

1. Apakah prosedur pembiayaan berpengaruh positif dan signifikan terhadap

minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan?

2. Apakah diversifikasi produk berpengaruh positif dan signifikan terhadap

minat menjadi nasabah di Bank Syariah Mandiri Cabang Medan?

C. Kerangka Konseptual

Kerangka konseptual merupakan sintesa tentang hubungan antar variabel

yang disusun dari berbagai teori yang telah dideskripsikan (Sugiono, 2006:49).

Pengambilan keputusan konsumen (consumer decision making) adalah proses pengintegrasian yang mengkombinasikan pengetahuan untuk mengevaluasi

dua atau lebih alternatif, dan memilih salah satu diantaranya (Setiadi, 2003:415).

Berdasarkan latar belakang dan perumusan masalah, maka dapat disusun

sebuah kerangka konseptual sebagai berikut (Gambar 1.1):

Sumber: Simamora, 2003 (dimodifikasi) Gambar 1.1. Kerangka Konseptual

Prosedur Pembiayaan (X1)

Diversifikasi Produk (X2)

D. Hipotesis

Berdasarkan uraian latar belakang masalah dan kerangka konseptual yang

telah dikemukakan, maka hipotesis dari penelitian ini adalah:

a. Prosedur pembiayaan berpengaruh positif dan signifikan terhadap minat

menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

b. Diversifikasi produk berpengaruh positif dan signifikan terhadap minat

menjadi nasabah di Bank Syariah Mandiri Cabang Medan.

E. Tujuan dan Manfaat Penelitian 1. Tujuan Penelitian.

Tujuan dari penelitian ini adalah untuk:

a. Mengetahui pengaruh prosedur pembiayaan terhadap minat menjadi

nasabah di Bank Syariah Mandiri Cabang Medan.

b. Mengetahui pengaruh diversifikasi produk terhadap minat menjadi

nasabah di Bank Syariah Mandiri Cabang Medan.

2. Manfaat Penelitian.

Manfaat dari penelitian ini adalah:

a. Bagi Penulis

Penelitian ini merupakan suatu kesempatan bagi penulis untuk

menerapkan teori-teori dan literatur yang diperoleh di bangku kuliah

kemudian memperdalam pengetahuan dan memperluas cakrawala berpikir

b. Bagi Perusahaan

Sebagai bahan masukan dalam pengambilan dan pembuatan keputusan

perusahaan yang berhubungan dengan prosedur pembiayaan dan

diversifikasi produk dan acuan bagi perusahaan dalam menentukan

kebijakan selanjutnya dalam perusahaan.

c. Bagi Peneliti Lain

Sebagai masukan dan dapat digunakan sebagai tambahan referensi untuk

mendukung penelitian yang sudah ada maupun penelitian dimasa yang

akan datang.

F. Metode Penelitian 1. Batasan Operasional

Batasan operasional dalam penelitian ini adalah:

a. Penelitian ini dibatasi hanya pada nasabah funding (pendanaan), yaitu orang yang mempunyai simpanan di bank baik dalam bentuk tabungan,

deposito ataupun giro dan merupakan nasabah produk pembiayaan Bank

Syariah Mandiri Cabang Medan.

b. Penelitian ini hanya melihat variabel prosedur pembiayaan dan

diversifikasi produk yang mempengaruhi minat menjadi nasabah di Bank

Syariah Mandiri Cabang Medan.

2. Definisi Operasional Variabel

Dalam penelitian ini, ada dua variabel penelitian:

a. Variabel bebas (X), yaitu variabel yang nilainya tidak tergantung pada

Adapun yang menjadi variabel bebas dari penelitian ini adalah:

1. Variabel prosedur pembiayaan (X1), yaitu gambaran sifat atau metode

untuk melaksanakan kegiatan pembiayaan.

2. Variabel diversifikasi produk (X2), yaitu upaya untuk mencari dan

mengembangkan produk atau pasar yang baru atau keduanya dalam

rangka mengejar pertumbuhan, peningkatan penjualan, profitabilitas

dan fleksibilitas.

b. Variabel Terikat (Y), yaitu variabel yang nilainya tergantung pada variabel

lain. Adapun yang menjadi variabel terikat adalah minat menjadi nasabah

di Bank Syariah Mandiri Cabang Medan.

Tabel 1.2 Operasionalisasi Variabel

Variabel Definisi Variabel Indikator Variabel Skala Ukur Variabel

1.Sistem bagi hasil yang lebih adil dan

menentramkan. 2.Investasi untuk bisnis

Variabel Definisi Variabel Indikator Variabel Skala Ukur 11.Sarana bank yang

lengkap serta menarik perhatian para

nasabah.

12.Bank Syariah Mandiri Cabang Medan

Sumber: Pratama (2007), Hasanah (2007), dan Ardiansyah (2005), dimodifikasi.

3. Skala Pengukuran Variabel

Variabel yang diukur dalam penelitian ini adalah variabel prosedur

pembiayaan yaitu gambaran sifat atau metode untuk melaksanakan kegiatan

pembiayaan dan variabel diversifikasi produk yaitu upaya untuk mencari dan

mengembangkan produk atau pasar yang baru atau keduanya dalam rangka mengejar

pertumbuhan, peningkatan penjualan, profitabilitas dan fleksibilitas.

berhubungan dengan pernyataan tentang sikap seseorang terhadap sesuatu

(Umar, 2007:69).

Menurut Sugiono (2005:86), Skala Likert adalah alat untuk mengukur

sikap, pendapat dan persepsi seseorang atau sekelompok orang tentang

fenomena sosial. Dalam melakukan penelitian terhadap variabel-variabel yang

akan diuji, pada setiap jawaban akan diberi skor. Skala Likert menggunakan

lima tingkatan jawaban yang dapat berbentuk sebagai berikut:

Tabel 1.3

4. Tempat/Lokasi dan Waktu Penelitian

Lokasi penelitian berada pada Kantor PT. Bank Syariah Mandiri Jl.

Ahmad Yani No.100 Medan. Waktu penelitian dimulai sejak Maret 2008

sampai dengan Juli 2008.

5. Populasi dan Sampel

a. Populasi.

Populasi adalah kelompok elemen yang lengkap, yang biasanya berupa

orang, objek transaksi atau kejadian dimana kita tertarik untuk

mempelajarinya atau menjadi objek penelitian (Kuncoro, 2003:103).

Populasi dalam penelitian ini adalah jumlah seluruh nasabah Bank Syariah

Mandiri Cabang Medan, terhitung dari November 1999 sampai dengan

Maret 2008 yang berjumlah 160.512 orang

b. Sampel

Sampel adalah himpunan bagian dari unit populasi. Penentuan jumlah

sampel dilakukan melalui teknik purposive sampling yaitu pemilihan sampel dengan kriteria-kriteria tertentu. Kriteria nasabah yang dijadikan

sampel adalah nasabah funding dan merupakan nasabah produk pembiayaan Bank Syariah Mandiri Cabang Medan. Untuk menentukan

ukuran sampel dari populasi, digunakan metode Slovin (Umar, 2007:78),

yaitu teknik pengambilan sampel dimana peneliti menentukan sampel dari

populasi dengan rumus:

N

n = 1 + N e2

Keterangan:

n = Ukuran sampel

N = Ukuran populasi

e = Persen kelonggaran ketidaktelitian karena kesalahan pengambilan

sampel yang masih dapat ditolerir atau diinginkan (10 %).

N 160.512

n = = = 99,94 dibulatkan menjadi 100 sampel. 1 + N e2 1+160.512 (0,1)2

6. Jenis dan Sumber Data

Jenis data yang digunakan adalah data primer dan data sekunder, yaitu:

a. Data Primer.

Data primer merupakan data yang didapat dari sumber pertama baik dari

individu atau perseorangan seperti hasil dari wawancara atau hasil

pengisian kuesioner yang dilakukan oleh peneliti.

b. Data Sekunder

Data sekunder adalah data yang diperoleh dari sumber-sumber lain yang

telah diolah terlebih dahulu yaitu data dari Bank Syariah Mandiri Cabang

Medan, buku-buku pendukung, skripsi, jurnal, majalah, internet dan

sebagainya.

7. Teknik Pengumpulan Data

Teknik pengumpulan data dalam penelitian ini dilakukan dengan

menggunakan antara lain:

a. Kuesioner

Pengumpulan data dengan cara mengajukan daftar pertanyaan kepada

responden yang terpilih, yakni kepada nasabah funding dan merupakan nasabah produk pembiayaan di Bank Syariah Mandiri Cabang Medan .

b. Wawancara

Mengadakan interview atau berdialog secara langsung kepada pimpinan

perusahaan dan para karyawan di lokasi guna mengetahui serta

c. Studi Pustaka

Mengumpulkan dan mempelajari informasi dan data-data yang diperoleh

melalui buku, jurnal, internet yang menjadi referensi pendukung.

8. Uji Validitas dan Reliabilitas

Sebelum instrumen digunakan maka terlebih dahulu dilakukan uji validitas

dan reliabilitas. Valid artinya data yang diperoleh melalui kuesioner dapat

menjawab tujuan penelitian.

Pengujian validitas instrumen dilakukan pada 30 orang dengan

menggunakan program SPSS 13.0 for windows dengan kriteria sebagai berikut:

1. Jika rhitungrtabel, maka penyataan tersebut dinyatakan valid.

2. Jika rhitungrtabel, maka pernyataan tersebut dinyatakan tidak valid. Reliabel artinya data yang diperoleh melalui kuesioner hasilnya konsisten

bila digunakan peneliti lain. Pengujian dilakukan dengan program SPSS 13.0 for windows.

Butir pertanyaan yang sudah dinyatakan valid dalam uji validitas akan

ditentukan reliabilitasnya dengan kriteria sebagai berikut:

1. Jika ralpha positif ataurtabel maka pernyataan reliabel.

2. Jika ralpha negatif ataurtabel maka pernyataan tidak reliabel.

9. Metode Analisis Data. a. Metode Analisis Deskriptif.

Metode analisis deskriptif merupakan metode analisis dengan cara data

disusun dan dikelompokkan, kemudian dianalisis sehingga diperoleh

perhitungan. Data diperoleh dari data primer berupa daftar kuesioner yang

telah diisi oleh responden penelitian. Metode ini memberikan penjelasan

serta penafsiran tentang besar kecilnya hubungan yang ada antara prosedur

pembiayaan dan diversifikasi produk terhadap minat menjadi nasabah.

b. Uji Asumsi Klasik

Sebelum melakukan analisis regresi, agar didapat perkiraan yang tidak

bias dan efisiensi maka dilakukan pengujian asumsi klasik. Ada beberapa

kriteria persyaratan asumsi klasik yang harus dipenuhi, yaitu:

1) Uji Normalitas

Tujuan uji normalitas adalah ingin mengetahui apakah distribusi

sebuah data mengikuti atau mendekati distribusi normal (Situmorang

et al,2008: 55).

Uji normalitas dilakukan dengan menggunakan pendekatan Kolmogrov Smirnov. Dengan menggunakan tingkat signifikan 5% maka jika nilai Asymp.Sig. (2-tailed) diatas nilai signifikan 5% artinya variabel

residual berdistribusi normal (Situmorang et al, 2008: 62). 2) Uji Heteroskedastisitas

Uji heteroskedastisitas artinya varians variabel independen adalah

konstan (sama) untuk setiap nilai tertentu variabel independen

(homokedastisitas). Model regresi yang baik adalah tidak terjadi

heteroskedastisitas. Heterokedastisitas diuji dengan menggunakan uji

Glejser dengan pengambilan keputusan jika variabel independen signifikan secara statistik mempengaruhi variabel dependen, maka ada

diatas tingkat kepercayaan 5% dapat disimpulkan model regresi tidak

mengarah adanya heteroskedastisitas.

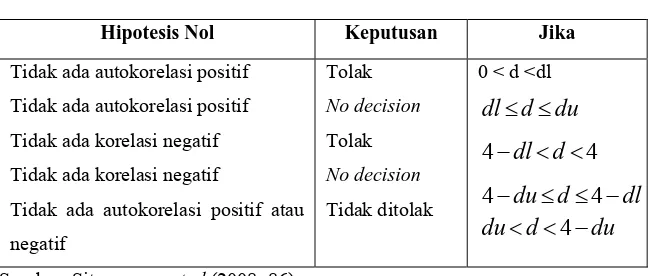

3). Uji Autokorelasi

Uji autokorelasi bertujuan menguji apakah dalam model regresi linear

ada korelasi antara kesalahan pengganggu pada periode t dengan

kesalahan pengganggu pada periode sebelumnya.

Metode deteksi terhadap autokorelasi dilakukan dengan metode

Durbin-Watson.

Kriteria pengambilan keputusan dapat dilihat pada Tabel 1.5

Tabel 1.5

Keputusan Autokorelasi

Hipotesis Nol Keputusan Jika

Tidak ada autokorelasi positif

Tidak ada autokorelasi positif

Tidak ada korelasi negatif

Tidak ada korelasi negatif

Tidak ada autokorelasi positif atau

negatif

Uji multikolinearitas artinya variabel independen yang satu dengan

yang lain dalam model regresi berganda tidak saling berhubungan

secara sempurna atau mendekati sempurna. Untuk mengetahui ada

tidaknya gejala multikolinearitas dapat dilihat dari besarnya nilai

Tolerance dan VIF (Variance Inflation Factor) melalui program SPSS.

Nilai umum yang biasa dipakai adalah nilai Tolerance > 0,1 atau nilai VIF < 5, maka tidak terjadi multikolinearitas (Situmotang et al,2008: 104).

c. Metode Analisis Regresi Linear Berganda

Metode analisis regresi linear berganda berfungsi untuk mengetahui

pengaruh/hubungan variabel independent (prosedur pembiayaan dan

diversifikasi produk) dengan variabel dependent (minat menjadi nasabah).

Pengolahan data akan dilakukan dengan menggunakan alat bantu aplikasi

Software SPSS 12.00 for Windows. Rumusnya adalah sebagai berikut:

Y = a + b1X1 + b2X2 + e (Umar, 2007:126)

Keterangan:

Y = Skor dimensi minat menjadi nasabah di BSM.

a = Konstanta.

b1,b2 = Koefisien Regresi Parsial.

X1 = Skor dimensi variabel prosedur pembiayaan.

X2 = Skor dimensi variabel diversifikasi produk.

e = Standar error.

Pengujian hipotesis sebagai berikut:

1) Koefisien Determinasi (R2)

Identifikasi Determinan (R2) berfungsi untuk mengetahui signifikansi

variabel, maka harus dicari koefisien determinasi (R2). Koefisien

terhadap variabel dependent. Semakin besar nilai keofisiensi

determinasi (R2), maka semakin baik kemampuan variabel independent

menerangkan variabel dependent. Jika determinasi (R2) semakin besar

(mendekati satu), maka dapat dikatakan bahwa pengaruh variabel

independent adalah besar terhadap variabel dependent. Hal ini berarti,

model yang digunakan semakin kuat untuk menerangkan pengaruh

variabel independent yang diteliti terhadap variabel dependent.

Sebaliknya jika determinasi (R2) semakin kecil (mendekati nol), maka

dapat dikatakan bahwa pengaruh variabel independent terhadap

variabel dependent semakin kecil. Hal ini berarti, model yang

digunakan tidak kuat untuk menerangkan pengaruh variabel

independent terhadap variabel dependent.

2) Uji F (Uji secara serentak).

Uji F (uji serentak) adalah untuk melihat apakah variabel independent

secara bersama-sama (serentak) berpengaruh secara positif dan

signifikan terhadap variabel dependent. Melalui uji statistik dengan

langkah-langkah sebagai berikut:

a) H0 : b1,b2 = 0

Artinya tidak terdapat pengaruh yang positif dan signifikan secara

bersama-sama dari seluruh variabel independent terhadap variabel

dependent.

b) Ha : b1,b2≠ 0

Artinya terdapat pengaruh yang positif dan signifikan secara

Kriteria Pengambilan Keputusan (KPK), yaitu:

H0 diterima jika F hitung < F tabel

Ha diterima jika F hitung > F tabel

Pada tingkat kepercayaan 95%.

3) Uji t (Uji secara Parsial).

Test uji secara parsial menguji setiap variabel independent apakah

mempunyai pengaruh yang positif dan signifikan terhadap variabel

dependent. Bentuk pengujiannya adalah sebagai berikut:

a) H0 : b1,b2 = 0

Artinya secara parsial tidak terdapat pengaruh yang positif dan

signifikan dari variabel independent terhadap variabel dependent.

b) Ha : b1,b2≠ 0

Artinya secara parsial terdapat pengaruh yang positif dan signifikan

dari variabel independent terhadap variabel dependent.

Dengan menggunakan tingkat signifikan (α) 5% dan derajat kebebasan

(n-2), kemudian dibandingkan dengan t hitung yang diperoleh untuk

menguji signifikan pengaruh. Kriteria Pengambilan Keputusan (KPK)

yaitu:

H0 diterima jika t hitung < t tabel

Artinya, tidak ada pengaruh yang nyata antara variabel independent

terhadap variabel dependent.

Ha diterima jika t hitung > t tabel

Artinya, ada pengaruh yang nyata antara variabel independent terhadap

BAB II

URAIAN TEORETIS

A. Penelitian Terdahulu

Pratama (2007), dalam penelitiannya yang berjudul “Analisis

Faktor-faktor yang Mempengaruhi Keputusan Nasabah untuk Menggunakan Jasa Bank

Syariah (Studi Kasus Pada Bank Muamalat Indonesia Cabang Medan)” dengan

tujuan penelitian untuk mengetahui pengaruh faktor syariah, fasilitas dan

pelayanan, merek, manajemen dan keamanan dana simpanan, produk, lokasi dan

tempat serta faktor promosi terhadap keputusan nasabah menggunakan jasa bank

syariah dan untuk mengetahui faktor yang manakah yang paling dominan

mempengaruhi nasabah menggunakan jasa Bank Muamalat Indonesia Cabang

Medan, menyimpulkan bahwa faktor yang paling mempengaruhi keputusan

nasabah untuk menabung di Bank Muamalat Indonesia Cabang Medan adalah

faktor syariah (agama). Di dalam penelitian tersebut, teknik analisis yang

digunakan adalah analisis deskriptif, analisis validitas dan reliabilitas, analisis

regresi linier berganda pada tingkat signifikansi α = 5 %.

Hasanah (2007), di dalam penelitiannya yang berjudul “Pengaruh Strategi

Promosi dan Diversifikasi Produk Terhadap Peningkatan Jumlah Nasabah di Bank

Tabungan Negara (BTN) Cabang Medan”, dengan tujuan untuk mengetahui

bagaimana pengaruh strategi promosi dan diversifikasi produk terhadap

peningkatan jumlah nasabah di Bank Tabungan Negara (BTN) Cabang Medan,

dan hasil penelitiannya adalah bahwa semakin tinggi strategi promosi dan

semakin tinggi pula. Dengan menggunakan analisis korelasi regresi linear

berganda diperoleh nilai hitung dalam kisaran positif sebesar 0,735, dibandingkan

dengan tabel yang nilainya 0,361, maka menunjukkan adanya peranan yang nyata

antara variabel bebas dengan variabel terikat. Untuk mengetahui besarnya

persentase strategi promosi dan diversifikasi produk terhadap peningkatan jumlah

nasabah, digunakan rumus determinasi yang hasilnya 54,10%.

Ardiansyah (2005), dalam penelitiannya yang berjudul “Minat Masyarakat

dalam Memilih Bank Syariah”, dengan tujuan untuk mengetahui faktor apa yang

mempengaruhi nasabah dalam memilih Bank Syariah, menyimpulkan bahwa

ketertarikan terhadap bank syariah dilandasi faktor syariah (keagamaan). Sistem

bagi hasil pada bank syariah lebih menarik minat daripada sistem bunga pada

bank konvensional. Penelitian ini menggunakan pendekatan deskriptif, metode

pengumpulan data menggunakan teknik kuesioner. Metode penentuan sampel

adalah accidental sampling dengan jumlah responden 50 orang masyarakat.

B. Prosedur Pembiayaan 1. Pengertian Pembiayaan

Kegiatan utama sebuah bank adalah menghimpun dana dari masyarakat

luas dalam bentuk simpanan giro, tabungan, dan deposito dan menyalurkan

kembali dana tersebut kepada masyarakat yang membutuhkan dana.

Pengalokasian dana tersebut dapat diwujudkan dalam bentuk pinjaman atau lebih

dikenal dengan kredit atau pembiayaan. Pengalokasian dana dapat pula dilakukan

Namun kegiatan pengalokasian dana yang paling penting dalam perbankan

adalah pemberian pinjaman kepada nasabah atau yang dikenal dengan istilah

kredit pada bank konvensional dan pembiayaan bagi bank yang menjalankan

prinsip syariah, bukan pembiayaan yang lazimnya dilakukan oleh lembaga

keuangan non bank. Kegiatan pembiayaan merupakan salah satu tugas pokok

bank, yaitu pemberian fasilitas penyediaan dana untuk memenuhi pihak-pihak

yang merupakan deficit unit. (Antonio, 2001:160)

Menurut Undang-Undang Pokok Perbankan No.10 tahun 1998, pengertian

pembiayaan dapat didefinisikan sebagai berikut :

Pembiayaan adalah penyediaan uang atau tagihan yang dipersamakan dengan itu berdasarkan persetujuan atau kesepakatan antara bank dengan pihak lain yang mewajibkan pihak bank yang membiayai untuk mengembalikan uang atau tagihan tersebut setelah jangka waktu tertentu dengan imbalan atau bagi hasil. (Kasmir, 2000:73)

Menurut Standar Akuntansi Keuangan, pengertian kredit dapat

didefinisikan sebagai berikut:

Kredit adalah pinjaman uang atau tagihan yang dapat dipersamakan dengan itu berdasarkan persetujuan atau kesepakatan pinjam meminjam antara bank dan pihak lain yang mewajibkan pihak meminjam untuk melunasi utangnya setelah jangka waktu tertentu dengan jumlah bunga, imbalan, atau pembagian hasil keuntungan. Hal yang termasuk dalam pengertian kredit adalah kredit dalam rangka pembiayaan bersama, kredit dalam restrukturisasi, dan pembelian surat berharga nasabah yang dilengkapi dengan Note Purchase Aggreement (NPA). (IAI, 2001:31)

2. Jenis-Jenis Pembiayaan

Menurut Arifin (2006:200-208), kegiatan pembiayaan merupakan salah

satu tugas pokok bank, yaitu pemberian fasilitas penyediaan dana untuk

a. Pembiayaan Produktif, yaitu pembiayaan yang ditujukan untuk memenuhi

kebutuhan produksi dalam arti luas, yaitu untuk peningkatan usaha, baik

usaha produksi perdagangan maupun investasi. Menurut keperluannya,

pembiayaan produktif dapat dibagi menjadi:

1) Pembiayaan modal kerja, yaitu pembiayaan untuk memenuhi

kebutuhan:

a) Peningkatan produksi, baik secara kuantitatif, yaitu jumlah hasil

produksi, maupun secara kualitatif, yaitu peningkatan kualitas atau

mutu hasil produksi.

b) Untuk keperluan perdagangan atau peningkatan utility of place dari suatu barang.

Unsur-unsur modal kerja terdiri dari komponen-komponen alat

likuid (cash), piutang dagang (receivables), dan persediaan (inventory) yang umumnya terdiri dari persediaan barang baku (raw material), persediaan barang dalam proses (work in process), dan persediaan barang jadi (finishedgoods). Oleh karena itu, pembiayaan modal kerja merupakan salah satu alat kombinasi dari pembiayaan likuiditas (cash financing), pembiayaan piutang (receivable financing), dan pembiayaan persediaan (inventory financing).

Bank konvensional memberikan kredit modal kerja tersebut

dengan cara memberikan pinjaman sejumlah uang yang dibutuhkan

untuk mendanai seluruh kebutuhan yang merupakan kombinasi dari

produksi maupun perdagangan untuk jangka waktu tertentu, dengan

imbalan berupa bunga.

Bank syariah dapat membantu memenuhi seluruh kebutuhan

modal kerja tersebut bukan dengan peminjaman uang, melainkan

dengan menjalin hubungan partnership dengan nasabah, dimana bank bertindak sebagai penyandang dana (shahibul maal), sedangkan nasabah sebagai pengusaha (mudharib).

Skema pembiayaan semacam ini disebut dengan mudharabah

(trust financing). Fasilitas ini dapat diberikan untuk jangka waktu tertentu, sedangkan bagi hasil dibagi secara periodik dengan nisbah

yang telah disepakati. Setelah jatuh tempo, nasabah mengembalikan

sejumlah dana tersebut beserta porsi bagi hasil (yang belum dibagikan)

yang menjadi bagian bank.

2) Pembiayaan investasi, yaitu untuk memenuhi kebutuhan

barang-barang modal (capital goods) beserta fasilitas-fasilitas yang erat kaitannya dengan itu yang diberikan kepada nasabah untuk keperluan

investasi, yaitu keperluan penambahan modal guna mengadakan

rehabilitasi, perluasan usaha, ataupun pendirian proyek baru.

Ciri-ciri pembiayaan investasi adalah:

a) Untuk pengadaan barang-barang modal.

b) Mempunyai perencanaan alokasi dana yang matang dan terarah.

c) Berjangka waktu menengah dan panjang.

Pada umumnya, pembiayaan investasi diberikan dalam jumlah

proyeksi arus kas (projected cash flow) yang mencakup semua komponen biaya dan pendapatan sehingga akan diketahui berapa dana

yang tersedia setelah semua kewajiban terpenuhi. Kemudian, barulah

disusun jadwal amortisasi yang merupakan angsuran (pembayaran

kembali).

Melihat luasnya aspek yang harus dikelola dan dipantau, maka

untuk pembiayaan investasi bank syariah menggunakan skema

musyarakah mutanaqishah. Dalam hal ini bank memberikan pembiayaan dengan prinsip penyertaan, dan secara bertahap bank

melepaskan penyertaannya, dan pemilik perusahaan akan mengambil

alih kembali, baik dengan menggunakan surplus cash flow yang tercipta maupun dengan menambah modal, baik yang berasal dari

setoran pemegang saham yang ada ataupun dengan mengundang

pemegang saham baru.

Skema lain yang digunakan oleh bank syariah adalah ijarah muntahia bi tamlik, yaitu menyewakan barang modal dengan opsi kepemilikan setelah masa sewa berakhir.

b. Pembiayaan Konsumtif, yaitu pembiayaan yang digunakan untuk

memenuhi kebutuhan konsumsi, yang akan habis digunakan untuk

memenuhi kebutuhan.

Pada umumnya, bank konvensional membatasi pemberian untuk

pemenuhan barang tertentu yang dapat disertai dengan bukti kepemilikan

yang sah, seperti rumah dan kendaraan bermotor, yang kemudian menjadi

kebutuhan jasa, bank meminta jaminan berupa barang lain yang dapat

diikat sebagai collateral. Sumber pembayaran kembali atas pembiayaan tersebut berasal dari sumber pendapatan lain, dan bukan dari eksplorasi

barang yang dibiayai dari fasilitas ini.

Bank syariah dapat menyediakan pembiayaan komersil untuk

pemenuhan kebutuhan barang konsumsi dengan menggunakan skema:

1) Al-Bai’bi Tsaman Ajil (salah satu bentuk mudharabah) atau jual beli dengan angsuran.

2) Al-Ijarah Al-Muntahia Bit Tamlik atau sewa beli.

3) Al-Musyarakah Mutanaqishah atau descreasing participation, dimana secara bertahap bank menurunkan jumlah partisipasinya.

4) Ar-Rahn untuk memenuhi kebutuhan jasa.

Pembiayaan konsumtif tersebut di atas lazim digunakan untuk

pemenuhan kebutuhan sekunder. Sedangkan kebutuhan primer pada

umumnya tidak dapat dipenuhi dengan pembiayaan komersil. Seseorang

yang belum mampu memenuhi kebutuhan pokoknya tergolong fakir atau

miskin, dan oleh karena itu ia wajib diberikan zakat atau shadaqah, atau

maksimal diberikan pinjaman kebajikan (al-qardh al-hasan), yaitu pinjaman dengan kewajiban pengembalian pinjaman pokoknya saja tanpa

imbalan apapun.

3. Pengertian Prosedur Pembiayaan

Menurut Arifin (2006:217), Prosedur pembiayaan adalah suatu gambaran

sifat atau metode untuk melaksanakan kegiatan pembiayaan. Setiap pejabat bank

yang sehat, yang meliputi prosedur persetujuan pembiayaan, prosedur

administrasi, serta prosedur pengawasan pembiayaan.

Persetujuan pembiayaan kepada setiap nasabah harus dilakukan melalui

proses penilaian yang obyektif terhadap berbagai aspek yang berhubungan dengan

objek pembiayaan, sehingga memberikan keyakinan kepada semua pihak yang

terkait, bahwa nasabah dapat memenuhi segala kewajibannya sesuai dengan

persyaratan dan jangka waktu yang telah disepakati. Apabila terjadi suatu hal

yang kemudian menyebabkan ketidakmampuan nasabah untuk memenuhi

kewajibannya, maka bank benar-benar telah menguasai jaminan sebagai jalan

keluarnya.

Persetujuan pembiayaan hanya dilakukan oleh pejabat yang mempunyai

wewenang untuk memutus pembiayaan. Keputusan pembiayaan harus didasarkan

atas penilaian terhadap seluruh pembiayaan yang sedang dan akan dinikmati

pemohon secara bersamaan (customer’s total liability). Pengertian pemohon tersebut juga meliputi seluruh perusahaan dan perorangan yang terkait dengan

pemohon, yang sedang dan akan menikmati fasilitas pembiayaan dari bank.

Besarnya wewenang setiap pejabat pemutus atau pemberi persetujuan pembiayaan

harus dinyatakan secara tertulis dalam surat keputusan direksi.

4. Prosedur Operasional Pembiayaan

a. Prosedur Permohonan Kredit Baru

1) Nasabah mengajukan permohonan kredit kepada bank dengan

menggunakan formulir, atau dengan surat permohonan yang dibuat

langsung oleh nasabah disertai dengan dokumen-dokumen yang

disampaikan kepada petugas penerimaan permohonan kredit yang

termasuk dalam satuan kerja pengelolaan kredit. Dokumen-dokumen yang

diperlukan sebagai syarat permohonan kredit adalah:

a) Laporan keuangan nasabah yang terakhir.

b) Fotocopy kartu identitas pemohon atau pemilik atau pengurus

perusahaan yang akan meminjam kredit dari bank yang bersangkutan.

Fotocopy ini dicocokkan dengan yang asli.

c) Fotocopy dokumen bukti pemilik barang jaminan.

d) Fotocopy NPWP (Nomor Pokok Wajib Pajak), SIUP (Surat Ijin Usaha

Perusahaan), dan ijin-ijin yang perlu dimiliki oleh perusahaan yang

bersangkutan.

e) Data lainnya yang dapat berguna bagi bank.

2) Petugas penerima permohonan kredit memeriksa kelengkapan formulir

beserta dokumen-dokumen lain yang diserahkan oleh nasabah. Bila

dokumen-dokumen tersebut kurang lengkap, dikembalikan kepada

nasabah.

b. Prosedur Pengelolaan dan Persetujuan Kredit

1) Melakukan analisis terhadap laporan keuangan nasabah dan melakukan

penelitian lapangan atas usaha dan jaminan nasabah.

2) Membuat kredit mutasi dan kredit memorandum (analisis kredit).

3) Menyerahkan semua berkas kredit kepada Kepala Satuan Kerja Kredit

(Komite Kredit).

4) Kepala Satuan Kerja Kredit menerima semua berkas kredit dari Satuan

5) Memutuskan apakah permohonan kredit tersebut dapat diterima atau tidak,

sesuai dengan wewenangnya.

a) Penolakan: Diberitahu kepada nasabah oleh Kepala Satuan Kerja

Kredit.

b) Persetujuan: Hasil keputusan dari Tim Kerja Cabang diteruskan

kepada Satuan Kerja Kredit.

Setelah seluruh administrasi dan pengikatan selesai, maka hasil tersebut

ditanda tangani oleh Pimpinan Cabang dan Kepala Satuan Kerja Kredit,

dan copy dari keputusan ini diberikan satuan-satuan kerja terkait lainnya.

a) Penolakan: Tidak perlu diteruskan ke Satuan Kerja Kredit kantor

pusat, sama seperti jika jumlahnya di bawah wewenang cabang.

b) Persetujuan: Berkas dokumen diteruskan kepada Satuan Kerja Kredit

kantor pusat untuk diproses selanjutnya.

Keputusan dari kantor pusat akan diberikan dalam bentuk memorandum

atau dengan cara lain. Berdasarkan keputusan itu, maka proses selanjutnya

sama dengan di atas, yaitu untuk proses persetujuan bagi kredit yang

jumlahnya di bawah wewenang cabang.

a) Membuat keputusan kredit dan menuangkannya dalam surat keputusan

kredit dan menyerahkannya kepada Satuan Kerja Administrasi Kredit

bersama semua berkas kredit.

b) Penandatanganan semua perjanjian-perjanjian dan

peningkatan-peningkatan oleh debitur dan pejabat bank yang berwenang.

c) Satuan Kerja Administrasi Kredit menerima hasil keputusan dari

d) Membuat nota debet pembebanan biaya-biaya dan lain-lain serta kartu

kredit yang kemudian diserahkan kepada pejabat yang berwenang

untuk diperiksa dan ditandatangani.

e) Membuat dokumen jaminan asli, perjanjian asli, dan pengikatan asli

yang kemudian disimpan dalam tempat yang aman.

f) Membukukan transaksi di atas ke dalam rekening administrasi sebagai

komitmen kewajiban.

c. Administrasi Kredit

1) Pembuatan Kartu Dana Kredit.

Pembuatan kartu kredit bertujuan untuk memonitoring, review, atau analisis yang sewaktu-waktu diperlukan untuk mengalami suatu keputusan.

Kartu ini mencakup ringkasan mengenai debitur. Data di dalamnya sebagian

sama dengan data di Credit Memorandum. Data dalam kartu Kredit Data Kredit harus di up-date setiap kali ada perubahan sehingga dapat digunakan untuk monitoring fasilitas kredit. Pengisian Kartu Data Kredit harus diketik dan ditandatangani oleh pejabat yang berwenang.

Cara pengisiannya:

a) Identitas debitur, misalnya nama, alamat debitur.

b) Riwayat permohonan kredit, misalnya apakah sebelumnya debitur telah

memiliki fasilitas gratis.

c) Kolektibilitas kredit.

d) Keputusan kredit: sejarah jumlah kredit dan perubahan fasilitas.

e) Jaminan kredit.

g) Suku bunga atau nisbah bagi hasil (dalam bank syariah). 2) Perhimpunan dan Pembebanan Bunga Kredit.

Perhitungan dan pembebanan bunga kredit harus dilakukan dengan

benar, terutama mengenai dasar perhitungan, cara perhitungan, dan saat

perhitungan. Karena dalam hal ini penulis mengambil topik mengenai bank

syariah, maka bukanlah perhitungan bunga kredit melainkan perhitungan bagi

hasil.

C. Diversifikasi Produk 1. Pengertian Produk

Menurut Kotler dalam Simamora (2000:139), produk adalah sesuatu yang

dapat ditawarkan kepada pasar untuk diperhatikan, dibeli, digunakan atau

dikonsumsi yang dapat memuaskan kebutuhan atau kemauan. Menurut Kismono

(2001:326), produk dalam istilah pemasaran (marketing) adalah bentuk fisik barang yang ditawarkan dengan seperangkat citra (image) dan jasa (service) yang digunakan untuk memuaskan kebutuhan.

Jadi, produk merupakan segala sesuatu yang dapat ditawarkan produsen

untuk diperhatikan, diminta, dicari, dibeli, digunakan, atau dikonsumsi sebagai

pemenuhan kebutuhan atau keinginan pasar yang bersangkutan. Produk dibeli

oleh konsumen karena dapat memenuhi kebutuhan tertentu atau memberi manfaat

2. Pengertian dan Jenis-Jenis Diversifikasi Produk

Diversifikasi produk yaitu upaya untuk mencari dan mengembangkan

produk atau pasar yang baru atau keduanya dalam rangka mengejar pertumbuhan,

peningkatan penjualan, profitabilitas dan fleksibilitas (Tjiptono, 2004:132). Menurut David (2006:236), ada tiga jenis strategi diversifikasi yaitu:

a. Diversifikasi Konsentrik

Yaitu menambah produk atau jasa baru, tetapi berhubungan atau terfokus.

b. Diversifikasi Horizontal

Yaitu menambahkan produk atau jasa baru, yang tidak berkaitan untuk

pelanggan saat ini.

c. Diversifikasi Konglomerat

Yaitu menambahkan produk atau jasa baru yang tidak berkaitan.

D. Pengertian Pemasaran dan Manajemen Pemasaran, Jasa dan Bauran Pemasaran Jasa

1. Pengertian Pemasaran dan Manajemen Pemasaran

Banyak definisi yang dikemukakan oleh pakar pemasaran mengenai

pengertian pemasaran, antara lain adalah sebagai berikut:

a. Menurut Kotler dan Gary Armstrong (2001:7)

“Pemasaran adalah suatu proses sosial dan manajerial yang membuat individu

dan kelompok memperoleh apa yang mereka butuhkan dan inginkan lewat

b. Menurut Sunarto (2006:4)

“Pemasaran adalah proses sosial yang didalamnya individu dan kelompok

mendapatkan apa yang dibutuhkan dan inginkan dengan menciptakan,

menawarkan, dan mempertukarkan produk yang bernilai dengan pihak lain”.

c. Menurut Lamb, Hair, dan Mc Daniel (2001:6)

“Pemasaran adalah suatu proses perencanaan dan menjalankan konsep, harga,

promosi, dan distribusi sejumlah ide, barang, dan jasa untuk menciptakan

pertukaran yang mampu memuaskan tujuan individu dan organisasi”.

d. Menurut Boyd, Walker, dan Larreche (2000:4)

Pemasaran adalah suatu proses sosial yang melibatkan kegiatan-kegiatan

penting yang memungkinkan individu dan perusahaan mendapatkan apa yang

mereka butuhkan dan inginkan melalui pertukaran dengan pihak lain dan

untuk mengembangkan hubungan pertukaran.

e. Menurut Simamora (Simamora, 2001:1)

Pemasaran adalah suatu proses sosial dan manajerial yang digunakan individu, rumah tangga maupun organisasi untuk memperoleh kebutuhan ataupun keinginan mereka dengan cara menciptakan dan mempertukarkan produk dan nilai dengan pihak lain, yang tujuannya untuk memenuhi kebutuhan individu maupun organisasi dimana kebutuhan yang dipenuhi dengan cara menciptakan dan mempertukarkan produk dan nilai.

Manajemen pemasaran, yaitu proses perencanaan dan pelaksanaan dari

perwujudan, pemberian harga, promosi, dan distribusi barang-barang, jasa, dan

gagasan untuk menciptakan pertukaran dengan kelompok sasaran yang memenuhi

tujuan pelanggan dan organisasi. (Kotler dan Susanto, 2001:19)

Definisi ini membuktikan bahwa manajemen pemasaran bertugas

mempengaruhi tingkat waktu dan komposisi, permintaan untuk membantu

2. Pengertian Jasa

a. Menurut Kotler (dalam Lupiyoadi, 2006:6)

Jasa adalah setiap tindakan atau kegiatan yang dapat ditawarkan oleh satu

pihak kepada pihak lain, pada dasarnya tidak berwujud dan tidak

mengakibatkan kepemilikan apapun. Produksi jasa bisa berkaitan dengan

produk fisik atau sebaliknya.

b. Menurut Kotler dan Susanto (2001:602)

“Jasa adalah setiap tindakan atau kegiatan yang dapat ditawarkan oleh satu

pihak kepada pihak lain, pada dasarnya tidak berwujud dan tidak

meningkatkan kepemilikan apapun”.

c. Menurut Lamb, Hair, dan Mc. Daniel (2001:482)

“Jasa adalah hasil dari usaha penggunaan manusia dan mesin terhadap

sejumlah orang atau obyek”.

Berdasarkan definisi di atas, di dalam jasa selalu ada aspek interaksi antara

pihak konsumen dengan pemberi jasa, meskipun pihak-pihak terlibat tidak

menyadari. Jasa juga bukan merupakan barang, jasa adalah suatu proses atau

aktivitas dan aktivitas-aktivitas tersebut tidak berwujud.

3. Bauran Pemasaran Jasa

Bauran pemasaran (marketing mix) merupakan alat bagi pemasar yang terdiri atas berbagai unsur suatu program pemasaran yang perlu dipertimbangkan

agar implementasi strategi pemasaran dan positioning yang ditetapkan dapat berjalan sukses. Bauran pemasaran pada produk barang yang kita kenal selama ini

berbeda dengan bauran pemasaran untuk produk jasa. Hal ini terkait dengan

mencakup 4P: product, price, place, dan promotion. Sedangkan untuk jasa, keempat hal tersebut masih dirasa kurang mencukupi. Para pakar pemasaran

menambahkan tiga unsur lagi : people, process, dan customer service. Ketiga hal ini terkait dengan sifat jasa di mana tahapan operasi hingga konsumsi merupakan

suatu rangkaian yang tidak dapat dipisahkan serta mengikutsertakan konsumen

dan pemberi jasa secara langsung, dengan kata lain terjadi interaksi langsung

antara keduanya (meski tidak untuk semua jenis jasa). Sebagai suatu bauran,

unsur-unsur tersebut saling mempengaruhi satu sama lain sehingga bila salah satu

tidak tepat pengorganisasiannya akan mempengaruhi strategi pemasaran secara

keseluruhan (Lupiyoadi, 2006:70).

Unsur bauran pemasaran jasa terdiri atas 7 hal, yaitu:

a. Product (produk): Jasa seperti apa yang ingin ditawarkan. b. Price (harga): Bagaimana strategi penentuan harga.

c. Promotion (promosi): Bagaimana promosi yang harus dilakukan.

d. Place (tempat): Bagaimana sistem penyampaian jasa yang akan diterapkan. e. People (orang): Jenis kuantitas dan kualitas orang yang akan terlibat dalam

pemberian jasa.

f. Process (proses): Bagaimana proses dalam operasi jasa tersebut.

E. Minat Menjadi Nasabah 1. Pengertian Nasabah

Menurut Undang-Undang RI nomor 10 tahun 1998 tanggal 10 November

1998 tentang perbankan, yang dimaksud dengan Nasabah adalah pihak yang

menggunakan jasa bank atau orang (badan) yang mempunyai rekening simpanan

atau pinjaman pada bank (Kasmir, 2002:398).

Nasabah (Susilo et.all, 2000:70) merupakan pelanggan yang membeli atau

menggunakan produk atau jasa yang dijual atau ditawarkan oleh suatu lembaga

perbankan. Agar dalam pelayanan yang diberikan benar-benar prima sehingga

nasabah merasa terpenuhi segala keinginan dan kebutuhannya, maka perusahaan

harus mengenal betul karakter nasabah secara umum.

Menurut Susilo et.all (2000:71), “Karakter nasabah sulit sekali untuk

diidentifikasikan, karena penampilan dan profesi tidak selalu dengan konsisten

mencerminkan penampilan seseorang”.

Untuk menilai karakter seorang nasabah dan meramalkan perilakunya

dimasa yang akan datang, bank hanya dapat menggunakan beberapa indikator.

Indikator tersebut antara lain adalah profesi, penampilan, lingkungan, sosial,

pengalaman, dan tindakan atau perilaku di masa lalu. Meski bank telah berusaha

untuk memilih hanya nasabah yang diramalkan akan berperilaku tidak merugikan

bank, namun tidak tertutup kemungkinan di kemudian hari nasabah berperilaku

2. Hal-Hal Yang Dapat Menarik Minat Menjadi Nasabah

Secara umum, pengertian dari minat adalah keinginan, kehendak, dan

kesukaan seseorang. Sedangkan untuk mengetahui apakah bank dapat menarik

minat seseorang terhadap suatu produk, baik barang maupun jasa, maka terlebih

dahulu bank harus mengadakan penentuan pasar supaya apa yang diinginkan oleh

nasabah sesuai dengan apa yang diberikan oleh bank.

Sedangkan apa yang diinginkan oleh nasabah serta apa yang mereka

butuhkan seringkali yang ada malah sangat berbeda dan pemahaman serta

kewaspadaan akan perbedaan tersebut penting jika dikaitkan dengan penentuan

pasar.

Salah satu riset pasar yang dapat dilakukan oleh bank yaitu dengan

menanyai orang-orang atas pelayanan dan produk yang bagaimana yang mereka

inginkan. Maka dari hasil pertanyaan tersebut akan diperoleh jawaban yang sangat

luas. Dapat dilihat adanya perbedaan antara keinginan dan kebutuhan yang

kadang kala sangat berbeda ataupun tidak sejalan dan bagi banyak karyawan hal

tersebut dapat dijelaskan dengan hasil jawaban yang hasilnya belum signifikan.

Karenanya bank harus mencari tahu perbedaan tersebut dengan menyusun suatu

pertanyaan atas polling yang sebelumnya dilakukan berdasarkan hal tersebut.

Diharapkan dengan demikian, bank menjadi lebih tahu atas apa yang

diharapkan oleh nasabah, sehingga bank dapat menerapkan kepada produk mereka

yang bergerak di bidang jasa, karena jasa harus menciptakan pelayanan penuh

yang dapat memuaskan nasabah, sehingga dengan demikian nasabah memiliki

minat, yaitu kemauan ataupun keinginan untuk menjadi nasabah. Hal ini