A

A

N

N

A

A

L

L

I

I

S

S

I

I

S

S

T

T

A

A

R

R

G

G

E

E

T

T

E

E

K

K

S

S

P

P

O

O

R

R

I

I

N

N

D

D

O

O

N

N

E

E

S

S

I

I

A

A

2

2

0

0

1

1

4

4

–

–

2

2

0

0

1

1

5

5

P PuussaattKKeebbiijjaakkaannPPeerrddaaggaannggaannLLuuaarrNNeeggeerrii B BaaddaannPPeennggkkaajjiiaannddaannPPeennggeemmbbaannggaannKKeebbiijjaakkaannPPeerrddaaggaannggaann K KeemmeenntteerriiaannPPeerrddaaggaannggaann 2 20011441 DAFTAR ISI DAFTAR ISI ... 1 DAFTAR TABEL ... 2 DAFTAR GRAFIK ... 3 KATA PENGANTAR ... 4 BAB I ... 5 1.1 Latar Belakang ... 5

1.2 Tujuan dan Output Kajian ... 8

1.3 Ruang Lingkup Kajian ... 9

1.4 Metodologi Kajian ... 9

1.4.1 Pengumpulan Data ... 9

1.4.2 Alat Analisa ... 10

1.4.2.1 Pemilihan Negara Tujuan Ekspor Non Migas 2014 ... 10

1.4.2.2 Pemilihan Produk Ekspor ... 11

BAB II ... 13

2.1 Kinerja Ekspor ... 13

2.2 Kinerja Ekspor Menurut Negara ... 16

2.3 Kinerja Ekspor Menurut Produk ... 16

BAB III ... 17

3.1 Target Ekspor menurut Negara tujuan utama (Main Market) ... 17

3.2 Target Ekspor menurut Negara Tujuan Prospektif (Prospective Market) ... 20

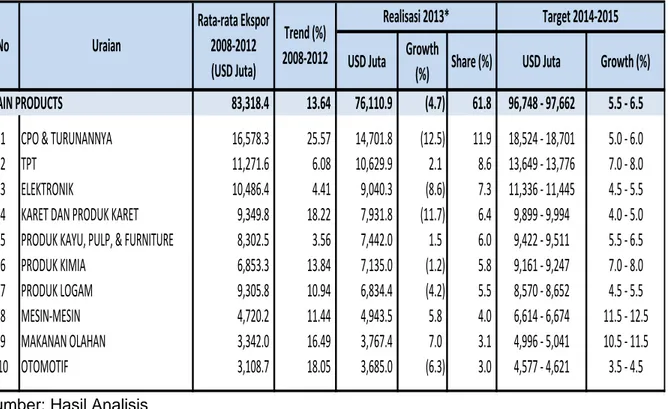

3.3 Target Ekspor menurut Produk Utama (Main Product) ... 23

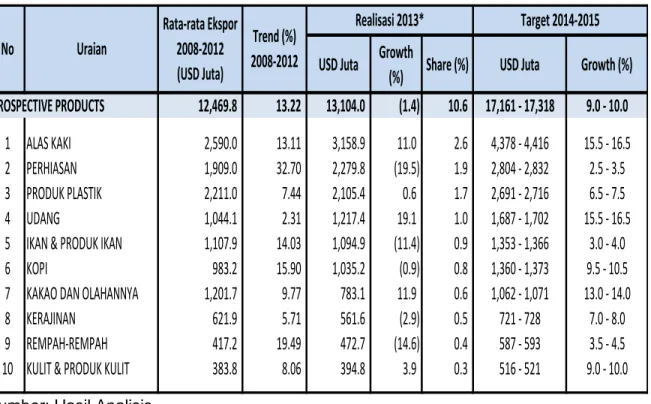

3.4 Target Ekspor menurut Produk Prospektif (Prospektif Product) ... 27

3.5 Target Ekspor di Provinsi Survei... 30

BAB IV ... 41

4.1 Kesimpulan ... 41

4.2 Rekomendasi Kebijakan ... 42

2 DAFTAR TABEL

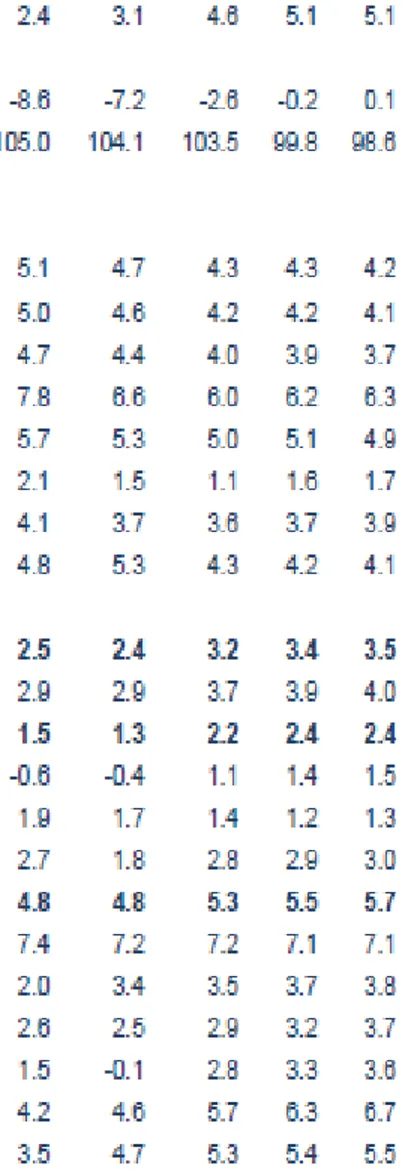

Tabel 1.1 Outlook Ekonomi Dunia ……… 6

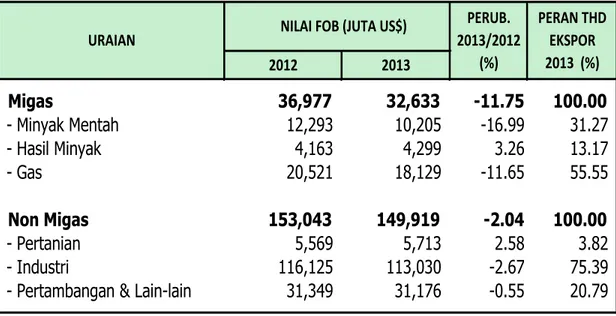

Tabel 2.1 Tabel Ekspor Indonesia Tahun 2012-2013 ……… 15 Tabel 3.1 Negara Target Utama Tujuan Ekspor Indonesia 2014-2015 ….. 18 Tabel 3.2 Negara Prospektif Tujuan Ekspor Indonesia 2014-2015 ………. 21 Tabel 3.3 Produk Utama Ekspor Indonesia 2014 – 2015 ………. 24 Tabel 3.4 Produk Prospektif Ekspor Indonesia 2014-2015 ……….. 27

3 DAFTAR GRAFIK

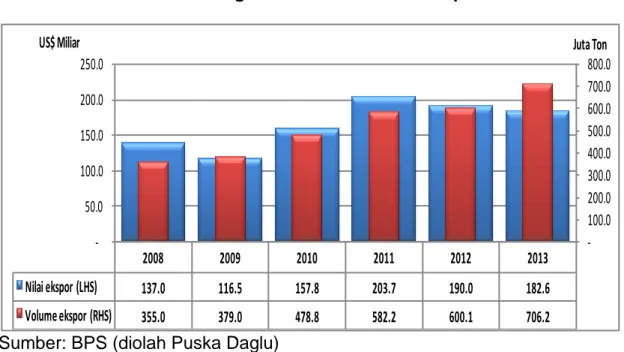

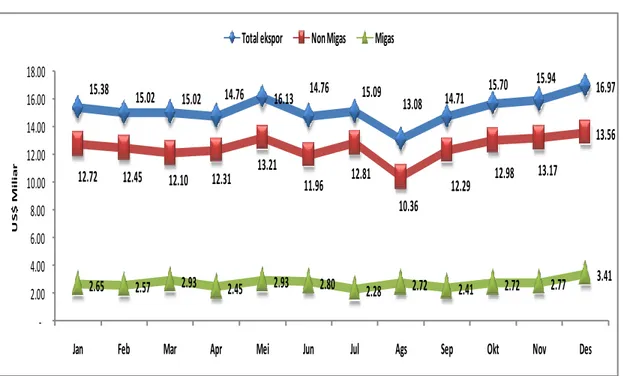

Grafik 2. 1 Perkembangan Nilai dan Volume Ekspor Indonesia ………….. 13 Grafik 2. 2 Kinerja Nilai Ekspor Indonesia 2013 ………. 14

4 KATA PENGANTAR

Analisis singkat mengenai Target Ekspor 2014 – 2015 ini merupakan

salah satu kajian jangka pendek yang telah menjadi salah satu kegiatan pada Badan Pengkajian dan Pengembangan Kebijakan Perdagangan. Fokus kajian ini adalah untuk mengidentifikasi negara-negara yang termasuk dalam negara tujuan ekspor utama dan prospektif Indonesia serta produk yang termasuk dalam produk ekspor utama dan prospektif Indonesia.

Ketergantungan yang tinggi terhadap negara dan produk ekspor tertentu, sangat rawan bagi kestabilan ekspor Indonesia. Bila terjadi penurunan permintaan dari suatu negara atau suatu produk yang selama ini menjadi andalan ekspor Indonesia maka dikhawatirkan akan berpengaruh signifikan terhadap kinerja ekspor nasional beberapa tahun mendatang.

Atas dasar hal tersebut, Pusat Kebijakan Perdagangan Luar Negeri, Badan Pengkajian dan Pengembangan Kebijakan Perdagangan merasa perlu melakukan kajian Analisis Target Ekspor Indonesia 2014 – 2015. Hasil kajian ini diharapkan dapat mempertahankan kesinambungan kinerja ekspor Indonesia, melalui perluasan negara tujuan dan produk ekspor.

Akhirnya, kami menyadari bahwa laporan hasil kajian ini masih terdapat banyak kekurangan. Untuk itu, kami sangat berterimakasih kepada semua pihak atas segala masukan dan sarannya demi kesempurnaan laporan ini.

Jakarta, Maret 2014

5 BAB I

PENDAHULUAN

1.1 Latar Belakang

Aktivitas global dan perdagangan dunia mengalami peningkatan diparuh kedua tahun 2013. Data terbaru bahkan menunjukkan pertumbuhan global

selama periode tersebut lebih baik daripada yang diprediksi World Economic

Outlook (WEO) edisi Oktober 2013. Permintaan akhir di negara maju lebih

tinggi dari yang diperkirakan, sementara di negara berkembang peningkatan ekspor dipacu oleh aktivitas ekonomi yang lebih baik, sementara permintaan

ekspor pada umumnya tetap stabil, kecuali dari Cina (WEO Update, Januari

2014).

World Bank melalui Global Economic Prospects (2014) memproyeksikan

perekonomian global akan tumbuh sebesar 3,2 persen pada tahun 2014. Angka ini menunjukkan peningkatan jika dibandingkan dengan angka pertumbuhan ekonomi global yang pada tahun lalu yang mencapai 2,4 persen. Sementara itu, perekonomian negara berkembang pada 2014 diperkirakan tumbuh pada level 5,3 persen, meningkat dibanding tahun lalu yang hanya 4,8 persen, dan akan naik menjadi 5,5 persen pada 2015 dan 5,7 persen pada 2016. Bank Dunia juga memproyeksikan, pertumbuhan global pada tahun 2015 dan 2016 masing-masing 3,4 persen dan 3,5 persen (Tabel 1.1).

World Bank juga mengingatkan untuk tetap mengantisipasi risiko pengetatan

stimulus moneter oleh Amerika Serikat yang akan dimulai awal tahun 2014, khususnya antisipasi bagi negara-negara berkembang. Hal tersebut mengacu pada prospek pertumbuhan ekonomi yang tetap rentan terhadap gejolak atas kenaikan suku bunga global dan potensi volatilitas aliran modal, seperti yang

6

dilakukan oleh Bank Sentral Amerika Serikat, The Fed yang melakukan

penarikan stimulus moneter secara besar-besaran (Kemenkeu, 2014).

Tabel 1.1 Outlook Ekonomi Dunia

7

Kondisi keuangan di negara maju mulai mereda sejak rilis Oktober 2013

WEO dengan sedikit perubahan sejak pengumuman oleh AS melalui The Fed

pada 18 Desember bahwa akan dilakukan langkah-langkah pelonggaran kuantitatif. Termasuk dalam hal ini penurunan lebih lanjut premi risiko utang pemerintah ekonomi zona euro yang sedang dilanda krisis. Di ekonomi pasar negara berkembang, kondisi keuangan tetap ketat menyusul, meskipun arus modal yang cukup kuat. pergerakan harga internasional belum sepenuhnya pulih, banyak hasil obligasi negara telah naik tipis, dan beberapa mata uang berada di bawah tekanan.

The Fed melanjutkan pemotongan stimulus untuk kedua kalinya sebesar

US$10 miliar menjadi US$65 miliar mulai bulan Februari 2014 setelah

pertemuan FOMC bulan Januari 2014. The Fed lebih optimis karena data

yang dirilis menunjukkan aktivitas ekonomi yang meningkat. Seluruh anggota the Fed menyetujui berlanjutnya QE tapering yang menandakan bahwa anggota Dewan masih memandang positif proses pemulihan ekonomi makro di Amerika Serikat, terlepas dari melemahnya data tenaga kerja di bulan

Desember 2013 (Commonwealth Bank, Februari 2014).

Sementara itu, kinerja ekspor Indonesia tahun 2013 masih menunjukan pertumbuhan yang relatif melambat. Hingga semester I tahun 2013, pertumbuhan ekspor mencapai 4,2 persen, lebih rendah bila dibandingkan dengan pertumbuhan ekspor semester I tahun 2012, yang mencapai 5,3 persen. Masih rendahnya pemulihan ekonomi di negara-negara mitra dagang utama menjadi faktor penyebab lemahnya ekspor Indonesia. Penurunan tersebut terjadi seiring dengan melemahnya impor total di masing-masing negara mitra dagang utama Indonesia. Sementara itu, pertumbuhan impor mengalami penurunan yang cukup jauh pada semester I tahun 2013, yaitu sebesar 0,3 persen dari 10,2 persen (yoy) pada periode yang sama tahun sebelumnya. Tekanan nilai tukar, pelemahan kebutuhan input impor untuk

8

produksi komoditi ekspor dan domestik, serta kekhawatiran akan tekanan inflasi telah menyebabkan perlambatan pada pertumbuhan impor tersebut. (Kementerian Keuangan, 2014).

Untuk mendorong kinerja ekspor melalui peningkatan daya saing produk Indonesia di pasar global, Pemerintah telah membentuk Tim Nasional Peningkatan Ekspor dan Peningkatan Investasi (Tim PEPI), dengan tujuan merumuskan, mengkaji, dan menetapkan langkah-langkah penyelesaian permasalahan yang bersifat strategis yang timbul dalam peningkatan ekspor. Dalam kaitan ini, peran Tim PEPI pada tahun 2014 akan semakin ditingkatkan untuk merumuskan strategi dan program kerja yang realistis untuk memperluas pasar ekspor, dan mendorong ekspor komoditas yang mempunyai nilai tambah. Strategi untuk memperbaiki posisi neraca perdagangan juga akan ditempuh melalui kebijakan di bidang industri. Arah kebijakan penghiliran industri serta pengembangan dan penguatan industri

intermediate ditujukan tidak hanya untuk mendorong peningkatan peran

komoditas manufaktur sebagai primadona ekspor, tetapi juga untuk memperkuat industri barang modal dan bahan input dalam negeri sehingga mengurangi ketergantungan pada bahan baku dan barang modal impor. Strategi ini juga akan didukung dengan kebijakan pembiayaan yang murah, baik melalui program kredit usaha dan investasi, maupun kredit serta asuransi untuk kegiatan ekspor dan impor (Kementerian Keuangan, 2014).

1.2 Tujuan dan Output Kajian

Tujuan dan output yang dingin dicapai dalam kegiatan analisis ini adalah sebagai berikut :

9

2. Mengidentifikasi negara-negara yang termasuk dalam negara tujuan

ekspor utama Indonesia (main market) dan negara prospektif

(prospective market)

3. Mengidentifikasi produk-produk yang termasuk dalam produk ekspor

utama Indonesia (main product) dan negara prospektif (prospective

product)

Adapun output kajian ini berupa laporan akhir dengan judul “Analisis Target

Ekspor Indonesia 2014-2015”.

1.3 Ruang Lingkup Kajian

Agar dapat mencapai hasil yang sesuai maksud dan tujuan yang diharapkan, maka ruang lingkup yang dikaji dalam analisis ini dibatasi sebagai berikut :

1. Data negara dan produk ekspor yang digunakan untuk analisis merupakan data yang diterbitkan BPS periode 5 tahun terakhir.

2. Analisis negara tujuan dan produk ekspor Indonesia fokus ke sektor non migas.

1.4 Metodologi Kajian

1.4.1 Pengumpulan Data

Data yang digunakan dalam kajian ini terdiri data primer dan sekunder. Data sekunder yang dikumpulkan dalam kajian ini diperoleh dari Badan Pusat

Statistik (BPS), World Bank, World Economic Outlook (WEO). Adapun data

primer merupakan hasil kunjungan atau survei tim peneliti kepada para eksportir dan dinas Perdagangan di beberapa daerah terpilih untuk memperoleh data dan infomasi target ekspor di daerah survei tersebut.

10 1.4.2 Alat Analisa

Jenis penelitian yang digunakan dalam penelitian ini adalah penelitian deskriptif dan kuantitatif, yaitu penelitian yang didasarkan atas data sekunder, artikel dan literatur yang berhubungan dengan permasalahan penelitian khususnya terkait proyeksi dan target ekspor. Analisis yang digunakan pada kajian ini adalah analisis deskriptif dengan tujuan untuk memaparkan hasil temuan berupa data dan informasi baik yang sifatnya kualitatif maupun kuantitatif.

1.4.2.1 Pemilihan Negara Tujuan Ekspor Non Migas 2014

Berikut adalah tahapan indikator pemilihan negara utama (main market)

tujuan ekspor non migas Indonesia tahun 2014;

1. Negara tujuan ekspor diurut berdasarkan pangsa pasar (share) ekspor

terbesar tahun 2013.

2. Negara-negara yang terpilih dari tahap 1, dikelompokkan menurut

region/wilayah masing-masing.

3. Region diurutkan berdasarkan jenis market, region emerging market ditempatkan pada urutan teratas, hal ini bertujuan agar ekspor ke wilayah tersebut dapat lebih dikembangkan, namun demikian tidak menutup peluang untuk terus meningkatkan share ekspor ke negara Amerika

Serikat dan European Union (EU) yang sudah dikenal sebagai pasar

11

Sedangkan tahapan indikator pemilihan negara potensial (prospective

market) tujuan ekspor non migas Indonesia tahun 2014;

1. Negara tujuan ekspor diurutkan berdasarkan nilai ekspor rata - rata periode 2008-2012 dan tahun 2013 lebih dari US$ 100 juta (negara yang

sudah teridentifikasi sebagai main market tidak dimasukkan dalam

pemilihan ini).

2. Negara-negara yang terpilih dari tahap 1, dikelompokkan menurut

region/wilayah masing-masing.

3. Dari setiap region/wilayah dipilih sebanyak dua sampai lima (2 - 5) negara

yang berada di urutan teratas region tersebut, disesuaikan dengan

perkiraan besarnya market.

1.4.2.2 Pemilihan Produk Ekspor

Adapun tahapan indikator pemilihan produk utama (main product) ekspor

non migas Indonesia tahun 2014 adalah;

1. Produk dikelompokkan terlebih dahulu berdasarkan kesamaan dan

kemiripan sumber bahan baku dan keterkaitan dengan hilirisasi (cluster

produk).

2. Kelompok produk ekspor diurut berdasarkan pangsa pasar (share) ekspor

terbesar tahun 2013.

3. Dipilih 10 (sepuluh) kelompok produk dengan share terbesar ekspor tahun

12

Adapun tahapan indikator pemilihan produk potensial (prospective product)

ekspor non migas Indonesia tahun 2014 - 2015 adalah

1. Kelompok produk ekspor diurutkan berdasarkan nilai ekspor rata-rata periode 2008-2012 lebih dari US$ 300 juta.

2. Kelompok produk yang sudah teridentifikasi sebagai main product tidak

dimasukkan dalam prospective product.

3. Kelompok produk diurut berdasarkan pangsanya terhadap ekspor non migas tahun 2013.

13 BAB II

KINERJA PERDAGANGAN INDONESIA TAHUN 2013

2.1 Kinerja Ekspor

Selama kurun waktu 2008-2013 nilai dan volume total ekspor Indonesia

mengalami pertumbuhan rata-rata per tahun (trend) yang positif

masing-masing sebesar 9,4% dan 15,4%. Kinerja volume total ekspor selama periode tersebut selalu mengalami penguatan setiap tahunnya. Bahkan peningkatan volume total ekspor tahun 2013 meningkat hampir dua kali lipat dibanding tahun 2008, dimana pada tahun 2008 volume ekspor masih sekitar 355,0 juta ton, sedangkan tahun 2013 sudah mencapai 706,2 juta ton (Grafik 2.1).

Grafik 2. 1 Perkembangan Nilai dan Volume Ekspor Indonesia

Sumber: BPS (diolah Puska Daglu)

Berbeda halnya dengan volume, nilai total ekspor mengalami fluktuatif akibat melemahnya perekonomian beberapa negara mitra pada tahun 2012 dan

2008 2009 2010 2011 2012 2013 Nilai ekspor (LHS) 137.0 116.5 157.8 203.7 190.0 182.6 Volume ekspor (RHS) 355.0 379.0 478.8 582.2 600.1 706.2 -100.0 200.0 300.0 400.0 500.0 600.0 700.0 800.0 -50.0 100.0 150.0 200.0 250.0 Juta Ton US$ Miliar

14

2013. Sepanjang periode 2008-2013 nilai total ekspor tertinggi dicapai pada tahun 2011 sebesar US$ 203,7 miliar. Sementara itu, nilai total ekspor, nilai ekspor non migas dan nilai ekspor migas bulanan tahun 2013 juga

mengalami pertumbuhan rata-rata (trend) bulanan yang positif

masing-masing sebesar 0,46%, 0,36% dan 0,84%.

Grafik 2. 2 Kinerja Nilai Ekspor Indonesia 2013

Sumber: BPS (diolah Puska Daglu)

Sepanjang tahun 2013 nilai total ekspor tertinggi terjadi di bulan Desember 2013 mencapai US$ 16,97 miliar. Demikian juga dengan nilai ekspor non migas dan migas juga tertinggi di bulan Desember masing-masing sebesar US$ 13,56 miliar dan US$ 3,42 miliar. Sementara nilai total ekspor terendah terjadi di bulan Agustus sebesar US$ 13,08 miliar, nilai ekspor non migas dan migas terendah tahun 2013 terjadi pada bulan Agustus dan Juli masing-masing sebesar US$ 10,36 miliar dan US$ 2,28 miliar (Grafik 2.2).

15.38 15.02 15.02 14.76 16.13 14.76 15.09 13.08 14.71 15.70 15.94 16.97 12.72 12.45 12.10 12.31 13.21 11.96 12.81 10.36 12.29 12.98 13.17 13.56 2.65 2.57 2.93 2.45 2.93 2.80 2.28 2.72 2.41 2.72 2.77 3.41 -2.00 4.00 6.00 8.00 10.00 12.00 14.00 16.00 18.00

Jan Feb Mar Apr Mei Jun Jul Ags Sep Okt Nov Des

U S $ M il ia r

15 Tabel 2.1 Tabel Ekspor Indonesia Tahun 2012-2013

Sumber: BPS (diolah)

Tabel 2.1 menunjukkan kinerja ekspor Indonesia berdasarkan sektor migas dan non migas. Pada tahun 2013 ekspor sektor migas turun 11,75% dibanding tahun 2012. Ekspor di sektor minyak mentah dan gas masing masing mengalami penurunan sebesar 16,99% dan 11,65%. Sedangkan ekspor hasil minyak menunjukkan pertumbuhan positif sebesar 3,26%. Berdasarkan data yang dirilis oleh BPS tersebut juga dapat dilihat kinerja ekspor non migas Indonesia tahun 2013 mencapai US$149,91 miliar atau mengalami penurunan sebesar 2,04 persen dibanding ekspor non migas tahun 2012. Sektor industri dan sektor pertambangan dan lain-lain masing-masing mengalami penurunan ekspor sebesar 2,67 % dan 0,55%. Namun disisi lain, ekspor sektor pertanian menunjukkan pertumbuhan positif 2,58 persen dibanding tahun lalu.

Dari aspek produk, diantara sepuluh produk ekspor non migas utama dengan HS 2 digit yang mengalami pertumbuhan ekspor positif di tahun 2013 antara lain Bijih, kerak, dan abu logam (HS 26), Pakaian jadi bukan rajutan (HS 62),

Migas 36,977 32,633 -11.75 100.00 - Minyak Mentah 12,293 10,205 -16.99 31.27 - Hasil Minyak 4,163 4,299 3.26 13.17 - Gas 20,521 18,129 -11.65 55.55 Non Migas 153,043 149,919 -2.04 100.00 - Pertanian 5,569 5,713 2.58 3.82 - Industri 116,125 113,030 -2.67 75.39

- Pertambangan & Lain-lain 31,349 31,176 -0.55 20.79

URAIAN

PERUB. 2013/2012

(%)

NILAI FOB (JUTA US$) PERAN THD

EKSPOR 2013 (%)

16

Alas kaki (HS 64) dan Plastik dan barang dari plastik (HS 39) masing - masing sebesar 28,73%; 4,23%; 9,51% dan 3,74%.

2.2 Kinerja Ekspor Menurut Negara

Sementara dari aspek pasar atau negara tujuan ekspor, nilai ekspor

nonmigas ke beberapa negara emerging market selama 2013 mengalami

kenaikan yang signifikan. Ekspor non migas ke Turki mengalami kenaikan mencapai US$ 172,8 juta. Kemudian disusul oleh Myanmar, Nigeria, Vietnam, Ukraina, dan Mesir yang mengalami kenaikan antara US$ 88,0 juta sampai US$ 154,8 juta. Demikian pula dengan ekspor nonmigas ke beberapa negara mitra dagang utama juga mengalami kenaikan signifikan, yaitu India (US$ 563,4 juta), Amerika Serikat (US$ 491,0 juta) dan Cina (US$ 418,1 juta).

2.3 Kinerja Ekspor Menurut Produk

Dari aspek produk, diantara sepuluh produk ekspor non migas utama dengan HS 2 digit yang mengalami pertumbuhan ekspor positif di tahun 2013 antara lain Bijih, kerak, dan abu logam (HS 26), Pakaian jadi bukan rajutan (HS 62), Alas kaki (HS 64) dan Plastik dan barang dari plastik (HS 39) masing - masing sebesar 28,73%; 4,23%; 9,51% dan 3,74%.

17 BAB III

TARGET EKSPOR INDONESIA 2014-2015

Berdasarkan Rencana Strategis Kementerian Perdagangan (Renstra

Kemendag) Periode 2010 – 2014 termaktub 3 misi utama Kemendag yakni;

1) meningkatkan kinerja ekspor nonmigas secara berkualitas; 2) menguatkan pasar dalam negeri; 3) menjaga ketersediaan bahan pokok dan penguatan jaringan distribusi nasional. Untuk menjalankan misi yang pertama maka pada pada tanggal 8 Januari 2014 Kementerian Perdagangan telah menetapkan target ekspor tahun 2014 sebesar US$ 190 miliar atau naik 4,1% terhadap realisasi ekspor tahun 2013 lalu. Sementara target ekspor nonmigas tahun 2014 ditetapkan sebesar US$ 158 miliar - US$ 159 miliar atau tumbuh sekitar 5,5% - 6,5% dibanding tahun 2013.

3.1 Target Ekspor menurut Negara tujuan utama (Main Market)

Sebagaimana yang telah dinyatakan dalam sub bab metodologi analisis ini negara yang menjadi target utama ekspor Indonesia pada tahun 2014 -2015

terlebih dahulu diurut berdasarkan pangsa pasar (share) ekspor terbesar

tahun 2013, kemudian dikelompokkan menurut region/wilayah

masing-masing. Setelah region diurutkan berdasarkan jenis market, region emerging

market ditempatkan pada urutan teratas, diikuti Amerika Serikat dan Uni

Eropa yang sudah dikenal sebagai pasar tradisional tujuan ekspor non migas Indonesia. Adapun negara-negara yang terpilih beserta target ekspornya lebih jelas disajikan pada tabel 3.1 berikut.

18

Tabel 3.1 Negara Target Utama Tujuan Ekspor Indonesia 2014-2015

Sumber: Hasil Analisis

*) Data Jan-Okt 2013

Dari hasil analisis diperoleh 14 negara sebagai negara target utama tujuan ekspor Indonesia tahun 2014-2015 termasuk di dalamnya 5 negara terbesar dari Uni Eropa. Urutan pertama diduduki oleh Amerika Serikat (AS), diantara 14 negara terpilih, ekspor non migas ke AS yang mengalami pertumbuhan tertinggi (3,4%). AS juga termasuk dalam 3 besar dari sisi pangsa ekspor non

USD Juta Growth

(%) Share (%) USD Juta Growth (%) MAIN MARKET 96,891.3 12.7 110,657.9 (2.7) 73.8 115,084 - 116,191 4.0 - 5.0 ASIA TIMUR-3 36,406.9 1.2 43,422.8 (3.0) 29.0 44,943 - 45,377 3.5 - 4.5 1 CHINA 14,649.6 33.0 21,282.1 2.0 14.2 22,240 - 22,453 4.5 - 5.5 2 JEPANG 15,566.4 9.1 16,086.7 (6.6) 10.7 16,328 - 16,489 1.5 - 2.5 3 KOREA SELATAN 6,190.9 11.6 6,054.0 (9.4) 4.0 6,266 - 6,326 3.5 - 4.5 4 INDIA 9,997.8 18.8 13,010.1 4.5 8.7 13,726 - 13,856 5.5 - 6.5 ASEAN-4 24,361.4 1.1 26,674.3 (5.4) 17.8 27,608 - 27,875 3.5 - 4.5 5 SINGAPURA 9,854.0 4.3 10,395.0 (1.5) 6.9 10,863 - 10,967 4.5 - 5.5 6 MALAYSIA 7,409.1 12.6 7,267.1 (14.2) 4.8 7,376 - 7,449 1.5 - 2.5 7 THAILAND 4,120.0 19.4 5,213.8 (5.0) 3.5 5,370 - 5,422 3.0 - 4.0 8 PILIPINA 2,978.3 17.6 3,798.4 3.0 2.5 4,045 - 4,083 6.5 - 7.5 9 AMERIKA SERIKAT 13,320.6 7.3 15,082.0 3.4 10.1 15,761 - 15,911 4.5 - 5.5 EU-5 12,804.5 1.1 12,468.7 (9.0) 8.3 12,843 - 12,967 3.0 - 4.0 10 BELANDA 4,025.7 9.3 4,014.4 (12.5) 2.7 4,135 - 4,175 3.0 - 4.0 11 JERMAN 2,830.8 8.3 2,882.0 (6.3) 1.9 2,911 - 2,940 1.0 - 2.0 12 ITALIA 2,266.1 11.1 2,128.2 (6.5) 1.4 2,203 - 2,224 3.5 - 4.5 13 SPANYOL 2,064.3 7.4 1,810.4 (12.5) 1.2 1,874 - 1,892 3.5 - 4.5 14 INGGRIS 1,617.6 3.8 1,633.7 (3.7) 1.1 1,691 - 1,707 3.5 - 4.5 Target 2014-2015 No Negara Rata-rata Ekspor 2008-2012 (USD Juta) Trend (%) 2008-2012 Realisasi 2013*

19

migas Indonesia setelah Jepang dan China. Target ekspor non migas 2014 - 2015 ke AS ditetapkan sebesar 4,5% - 5,5%.

Dari kawasan Asia Timur terpilih 3 negara target utama tujuan ekspor non migas yaitu China, Jepang dan Korsel. Selama periode tahun 2008-2012

China merupakan negara dengan trend tertinggi di antara negara target

utama lainnya (33,0%). China juga menjadi pangsa ekspor non migas terbesar Indonesia pada tahun 2013 (14,2%), ekspor non migas ke China tahun 2014 diperkirakan tumbuh 4,5% - 5,5%. Pangsa ekspor ke Jepang dan Korsel tahun 2013 juga siginfikan sebesar 10,7% dan 4,0%, sehingga target ekspor non migas 2014 ke kedua negara tersebut ditetapkan masing-masing 1,5% - 2,5% dan 3,5% - 4,5%.

India sebagai salah satu negara emerging market yang sedang bersinar juga

termasuk ke dalam negara tujuan ekspor utama Indonesia, selama periode

2008 – 2012 trend tahunan ekspor non migas ke India tumbuh rata-rata

18,8%. Tahun 2013 ekspor ke negara ini menyumbang share 8,7% terhadap

total ekspor non migas Indonesia. Untuk tahun 2014 – 2015 diperkirakan

ekspor non migas ke India tumbuh 5,5% - 6,5%.

Integrasi ekonomi di kawasan Asia Tenggara sangat mendukung pertumbuhan ekspor diantara negara anggotanya. Ekspor Indonesia ke negara ASEAN-4 (Singapura, Malaysia, Thailand, Filipina) tahun 2013 memberikan kontribusi sebesar 17,8% terhadap total ekspor non migas.

Diantara keempat negara tersebut Thailand memiliki trend tertinggi periode

2008 - 2012 sebesar 19,4%. Pertumbuhan ekspor non migas ke ASEAN-4 tahun 2014 – 2015 ditargetkan positif 3,5% - 4,5%.

Dari belahan benua Eropa terpilih 5 negara sebagai target utama tujuan ekspor non migas yaitu Belanda, Jerman, Italia, Spanyol dan Inggris. Selama

20

antara negara target utama lainnya sebesar 11,1%, sedangkan ekspor non migas pada periode yang sama ke Belanda dan Jerman masing-masing

mencapai trend sebesar 9,3% dan 8,3%. Sementara itu, Belanda menjadi

pangsa ekspor non migas terbesar diantara EU-5 tahun 2013 sebesar 2,7%. Ekspor non migas 2014 ke negara EU-5 ditargetkan tumbuh 3,0% - 4,0%.

3.2 Target Ekspor menurut Negara Tujuan Prospektif (Prospective

Market)

Pengertian negara prospektif dalam analisis ini adalah negara yang tidak termasuk ke dalam negara tradisional ekspor Indonesia, namun memiliki potensi besar sebagai tujuan utama ekspor non migas Indonesia di masa yang akan datang. Berdasarkan hasil analisis maka terpilih 19 negara sebagai negara target prospektif tujuan ekspor non migas Indonesia 2014 - 2015 (Tabel 3.2).

Diantara 19 negara sebagai negara target prospektif tujuan ekspor Indonesia tahun 2014-2015 termasuk di dalamnya 5 negara dari Asia yaitu Taiwan, Hongkong, Turki, Myanmar dan Kamboja. Diantara kelima negara Asia tersebut, target ekspor terbesar ditujukan ke Turki sebesar 21,0% - 22,0%, ini

didukung oleh trend positif ekspor non migas Indonesia ke negara tersebut

pada periode 2008 - 2012 tumbuh 17,9% per tahun. Jika dilihat dari trend 2008 - 2012 ekspor non migas ke Myanmar mengalami pertumbuhan tertinggi diantara Asia-5 lainnya (18,2%). Pertumbuhan ekspor non migas

2014 - 2015 ke Myanmar ditargetkan sebesar 16,5% - 17,5%. Sedangkan

target ekspor non migas 2014 - 2015 ke Asia-5 ditetapkan sebesar 8,0% - 9,0%.

21

Tabel 3.2 Negara Prospektif Tujuan Ekspor Indonesia 2014-2015

Sumber: Hasil Analisis *) Data sementara

Dari kawasan Timur Tengah terpilih 3 negara target utama tujuan ekspor non migas yaitu Arab Saudi, Uni Emirat Arab dan Iran. Selama periode tahun

2008 - 2012 Arab Saudi mengalami trend tertinggi di antara negara target

2012 USD Juta Growth

(%) Share (%) USD Juta Growth (%) PROSPECTIVE MARKET 19,222.1 13.0 23,190.2 22,917.2 (1.2) 15.3 24,407 - 24,636 6.5 - 7.5 ASIA-5 7,525.8 1.1 8,783.6 8,824.0 0.5 5.9 9,530 - 9,618 8.0 - 9.0 1 TAIWAN 3,465.6 11.3 4,094.1 3,730.9 (8.9) 2.5 3,880 - 3,917 4.0 - 5.0 2 HONGKONG 2,454.2 12.4 2,633.7 2,689.1 2.1 1.8 2,810 - 2,837 4.5 - 5.5 3 TURKI 1,084.1 17.9 1,363.4 1,536.2 12.7 1.0 1,859 - 1,874 21.0 - 22.0 4 MYANMAR 293.4 18.2 400.8 555.7 38.6 0.4 647 - 653 16.5 - 17.5 5 KAMBOJA 228.5 13.7 291.6 312.1 7.0 0.2 328 - 331 5.0 - 6.0 TIMUR TENGAH-3 3,469.9 1.1 3,873.7 3,787.3 (2.2) 2.5 3,901 - 3,939 3.0 - 4.0 6 SAUDI ARABIA 1,303.8 12.7 1,773.5 1,734.0 (2.2) 1.2 1,819 - 1,836 5.0 - 6.0 7 UNI EMIRAT ARAB 1,544.5 2.7 1,617.6 1,583.9 (2.1) 1.1 1,608 - 1,624 1.5 - 2.5 8 IRAN 621.6 (3.0) 482.6 469.3 (2.8) 0.3 486 - 490 3.5 - 4.5 EROPA TIMUR-2 1,088.2 1.2 1,416.2 1,569.4 10.8 1.0 1,789 - 1,805 14.0 - 15.0 9 FEDERASI RUSIA 599.5 33.2 867.3 930.3 7.3 0.6 986 - 996 6.0 - 7.0 10 UKRAINE 488.7 7.5 548.9 639.2 16.5 0.4 802 - 809 25.5 - 26.5 AMERIKA-5 2,351.7 1.2 2,681.2 2,833.8 5.7 1.9 3,018 - 3,046 6.5 - 7.5 11 BRASILIA 1,319.6 15.7 1,485.9 1,514.4 1.9 1.0 1,575 - 1,537 4.0 - 5.0 12 MEKSIKO 499.1 11.9 547.8 635.3 16.0 0.4 699 - 705 10.0 - 11.0 13 ARGENTINA 258.8 20.0 312.5 334.9 7.2 0.2 387 - 390 15.5 - 16.5 14 PERU 103.4 41.6 159.6 178.5 11.8 0.1 190 - 192 6.5 - 7.5 15 CHILI 170.8 10.8 175.3 170.8 (2.6) 0.1 172 - 173 0.5 - 1.5 16 AUSTRALIA 2,523.9 16.4 3,358.5 2,973.1 (11.5) 2.0 3,033 - 3,062 2.0 - 3.0 AFRIKA-3 2,262.5 1.2 3,077.0 2,929.6 (4.8) 2.0 3,179 - 3,208 8.5 - 9.5 17 REP.AFRIKA SELATAN 970.7 35.2 1,650.3 1,270.1 (23.0) 0.8 1,302 - 1,315 2.5 - 3.5 18 MESIR 953.3 12.5 1,013.7 1,101.8 8.7 0.7 1,179 - 1,190 7.0 - 8.0 19 NIGERIA 338.6 16.4 413.0 557.8 35.1 0.4 694 - 700 24.5 - 25.5 Target 2014-2015 No Negara Rata-rata Ekspor 2008-2012 (USD Juta) Trend (%) 2008-2012 Realisasi 2013*

22

ekspor lainnya dari Timur Tengah (12,7%). Arab Saudi juga menjadi pangsa ekspor non migas terbesar Indonesia ke kawasan Timur Tengah pada tahun 2013 (1,2%), sehingga pada 2014 ekspor ke negara tersebut diperkirakan tumbuh 5,0% - 6,0%. Pangsa ekspor ke Uni Emirat Arab dan Iran tahun 2013 masing-masing 1,1% dan 0,3%, sehingga target ekspor non migas 2014 ke kedua negara tersebut ditetapkan masing-masing 1,5% - 2,5% dan 3,5% - 4,5%.

Dari Eropa Timur terpilih 2 negara sebagai target prospektif tujuan ekspor

non migas yaitu Rusia dan Ukraina. Selama periode tahun 2008 - 2012 trend

ekspor non migas ke Rusia terbilang tinggi (33,2%), sedangkan ekspor non

migas pada periode yang sama ke Ukraina mencapai trend sebesar 7,5%.

Sementara itu, pangsa ekspor non migas ke Rusia dan Ukraina tahun 2013 mencapai 0,6% dan 0,4%. Ekspor non migas 2014 ke negara Eropa Timur ditargetkan tumbuh 14% - 15%.

Pertumbuhan ekonomi Amerika Latin juga tumbuh positif, hal ini didukung oleh pertumbuhan ekspor non migas Indonesia ke beberapa negara di

kawasan tersebut pada periode 2008 – 2012 cukup tinggi. Dalam analisis

target ekspor ini terpilih 5 negara Amerika sebagai negara target prospektif tujuan ekspor non migas yaitu Brazil, Meksiko, Argentina, Peru dan Chili.

Diantara kelima negara tersebut yang mengalami trend ekspor tertinggi

periode 2008 – 2012 adalah negara Peru sebesar 41,6%. Sementara jika

dilihat dari pangsa 2013, dari 5 negara Amerika tersebut, Brazil memiliki

share terbesar ekspor non migas yaitu 1,0%. Pertumbuhan ekspor non migas

2014 - 2015 ke Amerika-5 ditargetkan sebesar 6,5% - 7,5%. Sedangkan

target ekspor non migas 2014 - 2015 ke Brazil, Meksiko, Argentina, Peru dan Chili berturut - turut sebesar 4,0% - 5,0%; 10,0% - 11,0%; 15,5% - 16,5%; 6,5% - 7,5% dan 0,5% - 1,5%.

23

Australia sebagai salah satu negara maju juga termasuk ke dalam negara

target prospektif tujuan ekspor non migas Indonesia, selama periode 2008 –

2012 trend tahunan ekspor non migas ke Australia cukup baik, yaitu positif

16,4%. Tahun 2013 ekspor ke negara ini menyumbang share 2,0% terhadap

total ekspor non migas Indonesia. Sehingga tahun 2014 – 2015 ekspor non

migas ke Australia ditargetkan tumbuh 2,0% - 3,0%.

Negara-negara di benua Afrika merupakan pasar potensial ekspor Indonesia yang harus terus dikembangkan secara intensif, selain itu negara Afrika juga berbatasan langsung dengan benua Eropa, sehingga negara di Afrika merupakan salah satu akses menuju pasar Eropa. Dari Afrika terpilih 3 negara sebagai target prospektif tujuan ekspor non migas yaitu Afrika Selatan, Mesir dan Nigeria. Pada tahun 2013 ekspor Indonesia ke negara Afrika-3 tersebut memberikan kontribusi sebesar 2,0% terhadap total ekspor

non migas. Diantara ketiga negara tersebut Afrika Selatan mengalami trend

tertinggi periode 2008 - 2012 sebesar 35,2%. Pertumbuhan ekspor non

migas ke Afrika-3 tahun 2014 – 2015 ditargetkan positif 8,5% - 9,5%,

sementara ekspor ke Nigeria pada periode yang sama ditargetkan tumbuh 24,5% - 25,5%.

3.3 Target Ekspor menurut Produk Utama (Main Product)

Berdasarkan metodologi penentuan produk dalam analisis ini, produk - produk ekspor non migas Indonesia dikelompokkan terlebih dahulu berdasarkan kesamaan dan kemiripan sumber bahan baku dan keterkaitan

dengan hilirisasi (cluster produk). Selanjutnya kelompok produk ekspor diurut

berdasarkan pangsa pasar (share) ekspor terbesar tahun 2013. Kemudian

dipilih 10 (sepuluh) kelompok produk ekspor utama dengan share terbesar

24

Batubara, memiliki share ekspor yang besar, namun bukan komoditi yang

sustainable, sehingga batubara tidak digolongkan ke dalam target produk

utama ekspor Indonesia. Lebih lengkap data target produk utama ekspor tahun 2014 - 2015 disajikan pada Tabel 3.3.

Tabel 3.3 Produk Utama Ekspor Indonesia 2014 - 2015

Sumber: Hasil Analisis *) Data sementara

Diantara kelompok produk utama ekspor non migas Indonesia, CPO dan

produk turunannya masih menjadi primadona. Ditambah lagi trend

pertumbuhan ekspor tahunannya pada periode 2008 - 2012 masih tertinggi

diantara kelompok produk utama ekspor lainnya (25,57%). Share CPO

terhadap ekspor non migas juga masih terbesar diantara kelompok produk

lain yakni 11,9%, sehingga ekspor CPO dan produk turunannya pada 2014 –

2015 ditargetkan tumbuh 5,0% - 6,0%.

USD Juta Growth

(%) Share (%) USD Juta Growth (%)

83,318.4

13.64 76,110.9 (4.7) 61.8 96,748 - 97,662 5.5 - 6.5

1 CPO & TURUNANNYA 16,578.3 25.57 14,701.8 (12.5) 11.9 18,524 - 18,701 5.0 - 6.0 2 TPT 11,271.6 6.08 10,629.9 2.1 8.6 13,649 - 13,776 7.0 - 8.0 3 ELEKTRONIK 10,486.4 4.41 9,040.3 (8.6) 7.3 11,336 - 11,445 4.5 - 5.5 4 KARET DAN PRODUK KARET 9,349.8 18.22 7,931.8 (11.7) 6.4 9,899 - 9,994 4.0 - 5.0 5 PRODUK KAYU, PULP, & FURNITURE 8,302.5 3.56 7,442.0 1.5 6.0 9,422 - 9,511 5.5 - 6.5 6 PRODUK KIMIA 6,853.3 13.84 7,135.0 (1.2) 5.8 9,161 - 9,247 7.0 - 8.0 7 PRODUK LOGAM 9,305.8 10.94 6,834.4 (4.2) 5.5 8,570 - 8,652 4.5 - 5.5 8 MESIN-MESIN 4,720.2 11.44 4,943.5 5.8 4.0 6,614 - 6,674 11.5 - 12.5 9 MAKANAN OLAHAN 3,342.0 16.49 3,767.4 7.0 3.1 4,996 - 5,041 10.5 - 11.5 10 OTOMOTIF 3,108.7 18.05 3,685.0 (6.3) 3.0 4,577 - 4,621 3.5 - 4.5 Target 2014-2015 MAIN PRODUCTS No Uraian Rata-rata Ekspor 2008-2012 (USD Juta) Trend (%) 2008-2012 Realisasi 2013*

25

Target ekspor kelompok Tekstil dan Produk Tekstil (TPT) telah disampaikan kepada Ditjen Industri Unggulan Berbasis Teknologi Tinggi (IUBTT) Kementerian Perindustrian. Ekspor TPT tahun 2014 – 2015 yang ditargetkan tumbuh 7,0% - 8% optimis dapat tercapai karena didukung dengan program revitalisasi industri mesin. Sementara untuk produk elektronik juga optimis mencapai target pertumbuhan ekspor sebesar 4,5% -5,5% terutama dengan adanya investasi PT Samsung Electronics Indonesia dalam pembangunan

pabrik gadget, termasuk telepon seluler dan komputer tablet di Indonesia

(Kemendag, 2014).

Karet dan produk karet yang mengalami pertumbuhan tahunan (trend)

terbesar kedua dari produk ekspor utama (18,22%) ditargetkan tumbuh 4,0% dan 5,0%. Gabungan Perusahaan Karet Indonesia (Gapkindo) dan para pengusaha karet di Sumatera Selatan juga optimis dapat mencapai target ekspor karet tersebut, karena didukung oleh pertumbuhan produksi 2014 yang diperkirakan akan mencapai 1,1 juta ton (tumbuh 10% terhadap produksi 2013) serta ditambah prediksi bahwa harga karet akan mengalami sedikit kenaikan, sehingga dapat mendorong nilai ekspor karet dan produk karet.

Sedangkan untuk produk otomotif pihak Ditjen IUBTT, Kementerian Perindustrian sangat optimis dapat mencapai target ekspor produk otomotif yang ditetapkan oleh Kementerian Perdagangan (3,5% - 4,5%), bahkan IUBTT menargetkan pertumbuhan ekspor produk otomotif sendiri sebesar 10%. Diantara sepuluh target produk utama ekspor Indonesia 2014 - 2015 kelompok produk mesin - mesin yang ditetapkan sebagai target ekspor tertinggi yaitu 11,5% -12,5%. Target ekspor mesin ini sangat realistis karena

trend pertumbuhan tahunan ekspor mesin-mesin periode 2008 – 2012

26

tahun 2013 sebesar 5,5% ditargetkan tumbuh 4,5% 5,5% di tahun 2014 -2015 (Kemendag, 2014).

Ditjen IUBTT dan Ditjen Basis Industri Manufaktur (BIM) Kementerian Perindustrian akan berpartisipasi pada beberapa pameran luar negeri seperti

pameran Automechanika (produk otomotif dan komponen kendaraan

bermotor) di Frankfurt, Jerman dan pameran Cebit (produk software dan IT).

Untuk meningkatkan kinerja ekspor, Ditjen IUBTT juga mengusulkan adanya

zona khusus untuk produk unggulan berbasis teknologi tinggi pada Trade

Expo Indonesia (TEI) yang diselenggarakan oleh Kementerian Perdagangan

setiap tahun.

Menurut Ditjen IUBTT, Kementerian Perindustrian target pertumbuhan ekspor

produk kimia tahun 2014 – 2015 sebesar 7,0% - 8,0% sulit tercapai. Namun

jika dilihat trend pertumbuhan tahunan ekspor produk kimia tahun 2008 –

2012 yang mencapai 13,84% dan pangsa pasar ekspor tahun 2013 sebesar 5,8%, rasanya pertumbuhan ekspor antara 7,0% - 8,0% masih realistis dapat tercapai.

Target ekspor kelompok produk kayu, pulp dan furniture serta makanan

olahan telah disampaikan kepada Ditjen Industri Kecil dan Menengah (IKM),

Kementerian Perindustrian. Ekspor kelompok produk kayu, pulp dan furniture

tahun 2014 - 2015 yang ditargetkan tumbuh 5,5% - 6,5% optimis dapat tercapai demikian juga target ekspor kelompok produk makanan olahan sebesar 10,5% - 11,5%. Menurut Ditjen IKM kendala dalam meningktakan ekspor produk furniture terutama dalam hal penerapan Sistem Verifikasi Legalitas kayu (SVLK) karena ketidaksiapan di lapangan, oleh karena itu diusulkan agar SVLK disusun berdasarkan kelompok. Sedangkan ekspor produk makanan olahan menghadapi kendala peraturan yang berubah - ubah dan terkait dengan beberapa kasus (kasuistik).

27

3.4 Target Ekspor menurut Produk Prospektif (Prospektif Product)

Produk yang digolongkan dalam kelompok produk prospektif adalah produk yang tidak termasuk ke dalam produk utama ekspor Indonesia, namun memiliki potensi besar sebagai produk ekspor ekspor non migas Indonesia di masa yang akan datang. Berdasarkan hasil analisis maka terpilih 10 kelompok produk sebagai target produk prospektif ekspor non migas Indonesia 2014 - 2015 (Tabel 3.4).

Tabel 3.4 Produk Prospektif Ekspor Indonesia 2014-2015

Sumber: Hasil Analisis *) Data sementara

Menurut Ditjen IUBTT, Kementerian Perindustrian target ekspor alas kaki optimis dapat tercapai karena didukung dengan adanya program revitalisasi industri alas kaki. Diantara kelompok produk prospektif ekspor non migas Indonesia, alas kaki yang memiliki pangsa ekspor terbesar tahun 2013

USD Juta Growth

(%) Share (%) USD Juta Growth (%)

12,469.8 13.22 13,104.0 (1.4) 10.6 17,161 - 17,318 9.0 - 10.0 1 ALAS KAKI 2,590.0 13.11 3,158.9 11.0 2.6 4,378 - 4,416 15.5 - 16.5 2 PERHIASAN 1,909.0 32.70 2,279.8 (19.5) 1.9 2,804 - 2,832 2.5 - 3.5 3 PRODUK PLASTIK 2,211.0 7.44 2,105.4 0.6 1.7 2,691 - 2,716 6.5 - 7.5 4 UDANG 1,044.1 2.31 1,217.4 19.1 1.0 1,687 - 1,702 15.5 - 16.5 5 IKAN & PRODUK IKAN 1,107.9 14.03 1,094.9 (11.4) 0.9 1,353 - 1,366 3.0 - 4.0 6 KOPI 983.2 15.90 1,035.2 (0.9) 0.8 1,360 - 1,373 9.5 - 10.5 7 KAKAO DAN OLAHANNYA 1,201.7 9.77 783.1 11.9 0.6 1,062 - 1,071 13.0 - 14.0 8 KERAJINAN 621.9 5.71 561.6 (2.9) 0.5 721 - 728 7.0 - 8.0 9 REMPAH-REMPAH 417.2 19.49 472.7 (14.6) 0.4 587 - 593 3.5 - 4.5 10 KULIT & PRODUK KULIT 383.8 8.06 394.8 3.9 0.3 516 - 521 9.0 - 10.0

Target 2014-2015 PROSPECTIVE PRODUCTS No Uraian Rata-rata Ekspor 2008-2012 (USD Juta) Trend (%) 2008-2012 Realisasi 2013*

28

(2,6%). Trend pertumbuhan tahunan ekspor alas kaki juga terbilang baik

(13,11%) sehingga ekspor alas kaki pada 2014 – 2015 ditargetkan tumbuh

15,5% - 16,5%. Ditjen IUBTT dan Ditjen Basis Industri Manufaktur (BIM) akan

berpartisipasi pada pameran luar Expo Riva Schuh untuk produk alas kaki di

Riva de Garda, Italia (Kemendag, 2014).

Ekspor kelompok produk perhiasan cukup menjanjikan prospek yang cerah, selama kurun waktu 5 tahun (2008 – 2012) mengalami pertumbuhan tahunan

(trend) terbesar dari produk ekspor prospektif (32,70%). Sedangkan pangsa

ekspor perhiasan tahun 2013 mencapai 1,9% terhadap ekspor total non migas, sehingga ekspor perhiasan tahun 2014 - 2014 ditargetkan tumbuh sekitar 15,5% - 16,5%.

Plastik merupakan bagian dari produk manufaktur yang masih berpeluang

besar untuk dikembangkan ekspornya. Ditambah lagi trend pertumbuhan

ekspor tahunannya pada periode 2008 - 2012 yang cukup baik (7,44%).

Share ekspor produk plastik terhadap ekspor non migas tahun 2013 sekitar

1,7%, sehingga ekspor produk plastik pada 2014 – 2015 ditargetkan naik

berkisar antara 6,5% - 7,5%.

Menurut Ditjen Industri Agro, Kementerian Perindustrian target ekspor ikan dan produk ikan diperkirakan agak sulit tercapai. Hal ini dikarenakan produksi yang sangat bergantung kepada faktor iklim dan cuaca di laut. Ekspor kelompok ikan dan produk ikan tahun 2014 - 2015 yang ditargetkan tumbuh 3,0% - 4,0% sedangkan target ekspor kelompok produk ikan diperkirakan lebih baik yakni tumbuh sebesar 15,5% - 16,5% (Kemendag, 2014).

Sedangkan untuk nilai ekspor produk kopi diperkirakan mengalami peningkatan, namun kebanyakan masih dalam bentuk produk mentah seperti

green bean. Trend pertumbuhan tahunan ekspor produk kopi tahun 2008 –

29

sebesar 0,8%, sehingga pertumbuhan ekspor kopi ditargetkan berkisar antara 9,5% - 10,5%.

Berdasarkan informasi yang diperoleh dari Ditjen Industri Agro, Kementerian Perindustrian target ekspor produk kakao optimis tercapai karena semakin

banyaknya investor yang masuk di sektor kakao. Selama periode 2008 –

2012 trend pertumbuhan tahunan ekspor produk olahan kakao juga tergolong

baik (9,77%), sedangkan pangsa ekspornya tahun 2013 mencapai 0,6%. Wacana penghapusan bea masuk biji kakao di awal tahun 2014 diharapkan juga dapat semakin menggenjot ekspor produk olahan kakao Indonesia. Sehingga ekspor produk olahan kakao pada 2014 – 2015 ditargetkan tumbuh 13,0% - 14,0%.

Produk hasil kerajinan diperkirakan masih memiliki prospek untuk mengalami

peningkatan beberapa tahun ke depan. Adapun trend pertumbuhan tahunan

ekspor produk kerajinan tahun 2008 – 2012 mencapai 5,71% dan pangsa

pasar ekspornya tahun 2013 sebesar 0,5%, sehingga pertumbuhan ekspor produk kerajinan ditargetkan berkisar antara 7,0% - 8,0%. Ditjen Industri Kecil dan Menengah (IKM), Kementerian Perindustrian dan Kementerian Perdagangan menyepakati akan berpartisipasi bersama dalam beberapa

pameran terpilih di tahun 2015, yaitu Ambiente (pameran produk kerajinan

dan home decoration) di Frankfurt dan Vicenza Oro (pameran produk

perhiasan) di Italia (Kemendag, 2014).

Menurut Ditjen Industri Agro, Kementerian Perindustrian ekspor produk rempah - rempah cenderung mengalami penurunan, namun target ekspor

2014 - 2015 sebesar 3,5% - 4,5% relatif masih dapat tercapai. Trend

pertumbuhan tahunan ekspor rempah - rempah pada periode 2008 - 2012

cukup baik (19,49%). Share ekspor produk rempah - rempah terhadap ekspor

30

Kulit dan produk kulit merupakan kelompok produk yang terpilih sebagai produk prospektif ekspor Indonesia 2014 -2015 dan masih berpeluang besar

untuk ditingkatkan ekspornya. Trend pertumbuhan ekspor tahunannya pada

periode 2008 - 2012 yang cukup baik (8,06%). Share ekspor kulit dan produk

kulit terhadap ekspor non migas tahun 2013 sekitar 0,3%, sehingga ekspor kulit dan produk kulit pada 2014 – 2015 ditargetkan naik berkisar antara 9,0% - 10,0%. Ditjen IKM mengusulkan agar dibuat koperasi penyedia bahan baku, koperasi distribusi dan koperasi eksportir sehingga dapat membantu para eksportir dengan skala UKM untuk mengatasi berbagai hambatan dalam melakukan ekspor produk yang mereka hasilkan.

3.5 Target Ekspor di Provinsi Survei 1. Provinsi Bali

Informasi yang diperoleh dari Dinas Perindustrian dan Perdagangan Provinsi Bali:

a. Realisasi ekspor non migas Bali tahun 2013 sebesar 0,88%, angka ini belum mencapai target ekspor Bali tahun 2013 yang ditetapkan sebesar 3,22%. Sedangkan target ekspor Bali tahun 2014 sebesar 5,02%. Adapun upaya pencapaian target ekspor 2014 Provinsi Bali dilakukan dengan meningkakan promosi ekspor ke Sydney (Australia) dan China. Disperindag Bali giat melakukan pembinaan terutama bagi Industri Kecil dan Menengah (IKM) agar dapat mengikuti kegiatan pameran baik dalam maupun luar negeri sehingga dapat meningkatkan pangsa ekspor.

b. Ekspor Produk batuan dari Bali mengalami kendala akibat diterbitkannya

peraturan Menteri Perdagangan Republik Indonesia No

04/M-DAG/PER/1/2014 tentang Ketentuan Ekspor Produk Pertambangan Hasil Pengolahan dan Pemurnian. Ekspor batu khususnya serta ekspor

31

furniture dan kerajinan umumnya mengalami penurunan, penundaan bahkan terjadi pembatalan order akibat tidak adanya sosialisasi dari pemerintah terkait berlakunya Permendag tersebut.

c. Berdasarkan informasi dari DPW Asosiasi Logistik dan Forwader (ALFI) Bali mengusulkan penundaan berlakunya Permendag No: 04/ M-DAG/PER/1/2014, mengingat ekspor dari Bali berupa barang campuran,

dimana dalam satu container dapat berisi berbagai jenis komoditi,

termasuk batu.

d. Sementara ekspor buah manggis ke China masih ditolak, padahal kadar

Cadmium sudah mengikuti ketentuan global yang berlaku di China.

Informasi yang diperoleh dari Sekretaris Jenderal Asosiasi Tuna Longline

Indonesia, Bapak Dwi Agus Siswa Putra

a. Target ekspor untuk ikan tangkap tidak ada, karena produksi (penangkapan) sangat tergantung pada kebijakan nasional dan internasional, serta faktor cuaca. Wilayah tangkap terbatasi karena perjanjian laut internasional, Indonesia memiliki garis pantai yang mencapai 81.000 km dari 17.508 pulau. Dari luas itu, nelayan dan industri tuna asal Indonesia biasanya beroperasi di Samudera Hindia dan Samudera Pasifik. Samudera Hindia membentang dari ujung barat Pulau Sumatera hingga ke Pulau Timor, meliputi perairan Sumatera, Jawa dan Bali.

b. Berdasarkan data dari Komisi Nasional Pengkajian Sumberdaya Ikan, potensi eksplorasi ikan Indonesia sebesar 7,3 juta ton per tahun. ATLI sendiri memiliki 664 kapal tangkap untuk kegiatan operasionalnya.

Berdasarkan data logbook yang diterima, data produksi kapal anggota

32

terakhir produksi tahun 2008 mencapai angka tertinggi yaitu 21,8 ribu ton karena pada tahun tersebut pemerintah masih memberi subsidi BBM sekaligus untuk 3 bulan.

c. Permasalahan yang dapat menghambat pertumbuhan ekspor tuna saat ini secara garis besar ada 2 yaitu; 1. Kebijakan pemerintah yang mengikuti kebijakan internasional dimana saat ini sudah tidak mengizinkan penangkapan sekaligus di dua samudera (Hindia dan Pasifik). Saat ini hanya diizinkan dua pangkalan dari samudera yang sama (misalnya pangkalan Benoa dan Jakarta yang berada di samudera yang sama yaitu Hindia; 2. Biaya operasional yang tinggi, dimana komponen biaya bahan bakar mencapai 70 persen dari total biaya operasional. Beberapa tahun yang lalu subsidi BBM dari pemerintah diberikan pada nelayan dan industri tuna untuk tiga bulan sekaligus, sedangkan saat ini hanya untuk satu bulan yaitu 25 kilo liter.

Informasi yang diperoleh dari para eksportir di provinsi Bali adalah:

a. PT. Intimas Surya merupakan eksportir tuna terbesar dari provinsi Bali. Sejak tahun 2010 perusahaan ini mentargetkan ekspor sebesar 96 kontainer per tahun. Namun target ini belum pernah tercapai. Khusus ekspor penangkapan ikan perlu diperhatikan tidak sama dengan ekspor budidaya karena sangat tergantung faktor cuaca dan iklim. Produk utama yang dihasilkan perusahaan ini adalah ikan tuna, cumi-cumi, meka dan

albacore. Pesaing utama berasal dari Vietnam, Thailand, Meksiko dan

Chile. Faktor yang mempengaruhi daya saing ekspor perusahaan ini diantaranya harga bahan baku dan kuantitas produksi.

33

b. CV. Kambuna Jaya adalah eksportir produsen untuk produk wood

working dan interior design. Bahan baku berupa kayu untuk produksi

diperoleh dari Bali, Kalimantan, Sumbawa dan Papua. Target ekspor perusahaan tahun 2014 sebesar 2,8% target ini tidak begitu besar karena tahun ini merupakan tahun politik dan kebijakan SVLK masih dalam tahap sosialisasi, sedangkan target ekspor tahun 2015 diperkirakan tumbuh lebih dari 10%. Negara tujuan ekspor utama produk kayu ini adalah Uni Eropa dan Amerika Serikat. Sementara negara pesaing produk kayu berasal dari China. Kebijakan pemerintah terkait Sistem Verifikasi Legalitas kayu (SVLK) dirasa sangat baik sehingga kayu yang beredar di dalam negeri maupun ekspor, jelas status legalitas dan sertifikasinya. Permasalahan yang dihadapi perusahaan ini adalah ekspor produk berbahan baku kayu dapat masuk ke beberapa kode HS sekaligus, sehingga terkadang membingungkan untuk pemilihan kode HS yang paling sesuai.

c. CV. La Chidehafu merupakan perusahaan komoditas berbagai produk ekspor berbahan baku kulit. Produk yang dihasilkan antara lain jaket, baju, tas, ikat pinggang dan dompet. Produk ekspor yang diproduksi perusahaan ini sangat dinikmati konsumen mancanegara karena bahan

yang digunakan berkualitas, diproduksi handmade dan pengerjaan

dengan desain yang unik dan detail. Perusahaan ini menetapkan target

ekspor tahun 2014 untuk tas kulit sebanyak 65.000 pcs. Negara pesaing

utama China karena komponen biaya upah tenaga kerja yang lebih murah.

34

d. CV. Sri Djaya Bali adalah eksportir pakaian wanita (dress, top, skirt).

Target ekspor perusahaan tahun ini meningkat 70%. Perkiraan terjadinya peningkatan ekspor pada bulan Agustus, dengan tujuan ekspor utama ke Australia 50%, Eropa 30% dan Amerika Serikat 20%. Pesaing utama produk ekspor perusahaan ini berasal dari negara China dan India.

Perusahaan ini aktif mengikuti pameran seperti Hongkong Fashion

Week, TEI dan Indonesia Fashion Week. Sedangkan faktor yang

mempengaruhi daya saing produk yang dihasilkan antara lain biaya bahan baku dan upah tenaga kerja.

e. PT. Pacific Express mempunyai dua bidang usaha yaitu cargo

internasional dan ekspor produk pakaian jadi. Perusahaan ini

menetapkan target volume ekspor tahun 2014 tumbuh 10% terhadap

ekspor tahun 2013. Peningkatan ekspor paling tinggi diperkirakan terjadi pada bulan Juli - Agustus, dengan tujuan ekspor utama ke Amerika Serikat 40%, Eropa 20% dan Asia/Australia 40%. Pesaing utama produk pakaian jadi berasal dari China karena harga yang lebih murah, kualitas dan desain lebih menarik. Permasalahan yang dihadapi perusahaan ini adalah turunnya permintaan dari luar negeri akibat dari peristiwa ledakan bom Bali beberapa tahun silam dan ACFTA yang berlaku sejak tahun 2010.

2. Provinsi Sumatera Selatan

35 Karet dan Produk Karet

1. Kondisi Terkini

Ekspor karet dan produk karet yang telah ditetapkan oleh Kementerian Perdagangan tahun 2014 sebesar Rp 9,4 miliar. Sumatera Selatan menyumbang sekitar sepertiga dari total produksi karet nasional. Sekitar 85% dari produksi karet Sumatera Selatan diekspor dan sisanya untuk kebutuhan domestik. Sementara itu karet naik di pasaran dunia maupun domestik sekitar 70% untuk bahan baku ban sedangkan 30% untuk barang jadi karet lainnya. Berdasarkan informasi Gapkindo dan para pengusaha karet di Sumatera Selatan, produksi karet tahun 2013 mencapai 1,0 juta ton (naik sekitar 13,8% dibanding tahun 2012) dan volume ekspor karet tahun 2013 sebesar 973 ribu ton (naik 12,5% dibanding tahun 2012). Namun harga karet yang turun di tahun 2013 menyebabkan penerimaan devisa menurun menjadi USD 2,5 miliar (turun sekitar 9,1% dibanding tahun sebelumnya).

Untuk target ekspor karet 2014, Gapkindo dan para pengusaha karet di Sumatera Selatan optimis dapat memberikan kontribusi maksimal, hal tersebut didukung oleh pertumbuhan produksi 2014 yang diperkirakan akan mencapai 1,1 juta ton (naik sekitar 10% dibanding 2013) serta ditambah prediksi bahwa harga karet akan mengalami sedikit kenaikan, sehingga dapat mendorong nilai ekspor karet dan produk karet nasional.

Namun demikian, untuk dapat mencapai target tersebut, seluruh stakeholder harus bekerja bersama-sama melakukan perbaikan-perbaikan yang dibutuhkan.

36

2. Permasalahan dan Hambatan

Permasalahan utama terkait ekspor karet, khususnya di Sumatera Selatan adalah infrastruktur, birokrasi dan sistem on farm maupun off farm petani karet. Kurang baiknya infrastruktur pelabuhan yang meliputi akses ke pelabuhan yang terbatas, kurangnya kapasitas pelabuhan dan belum adanya jaminan keamanan di kawasan pelabuhan menyebabkan keterlambatan pengapalan serta menimbulkan kerugian baik dari sisi material maupun dari sisi waktu.

Ketersediaan formulir SKA dan pelayanan pengurusannya di Dinas Perindustrian dan Perdagangan Provinsi Sumatera Selatan masih kurang memadai. Pengenaan biaya untuk pengurusan SKA, biaya pemuatan di pelabuhan, pengenaan biaya jasa monitoring & IT, serta biaya-biaya lainnya tidak memiliki dasar hukum yang jelas dan menimbulkan biaya ekonomi yang tinggi, sehingga menyebabkan produk karet Indonesia kurang berdaya saing. Sementara itu, pelaku usaha mengeluhkan rendahnya kualitas bahan baku karet yang diperoleh dari petani lokal, sehingga membutuhkan proses pengolahan lagi yang menyebabkan biaya produksi lebih mahal dan lebih lama. Karet mentah yang dihasilkan oleh petani karet di Indonesia dalam keadaan basah dan kotor, sehingga kualitas dan konsistensi mutu karet Sumatera Selatan cenderung rendah dibanding negara pesaing utama.

Kurangnya mutu bahan baku karet merupakan akibat dari kurangnya pengetahuan dan teknologi yang dimiliki petani untuk menghasilkan karet yang berkualitas dan memiliki produktivitas yang tinggi. Petani juga tidak memahami tentang Kadar Karet Kering (KKK) dan sangat tergantung dengan harga per kg berat karet basah.

Sebagai perbandingan karet mentah yang dihasilkan petani karet di Thailand dalam kondisi kering dan bersih sehingga dapat diolah langsung. Oleh sebab

37

itu, harga karet mentah di Indonesia lebih rendah daripada karet mentah di Thailand. Bahkan, harga karet mentah Indonesia lebih rendah USD 0,2/kg dibanding harga karet mentah di Thailand.

Kopi

1. Kondisi Terkini

Berdasarkan informasi pengusaha kopi, volume ekspor kopi biji Sumatera Selatan tahun 2013 sebesar 1.780 ton (turun sekitar 17,4% dibanding tahun 2012). Harga kopi turun di tahun 2013 karena kondisi perekonomian global dimana rata-rata sebesar USD 1,7/ton.

Untuk target ekspor karet 2014, pengusaha kopi Sumatera Selatan optimis dapat tercapai namun harus tetap melihat faktor pendukung baik internal maupun eksternal. Hal tersebut didukung oleh prediksi bahwa harga kopi dunia akan mengalami kenaikan, sehingga dapat mendorong nilai ekspor kopi nasional.

Bahan baku kopi biji berasal dari Lahat, Pagar Alam, Empat Lawang, Lubuklinggau, dan Muara Dua. Bahan baku tersebut 25% untuk diekspor dan sisanya 75% untuk memenuhi kebutuhan domestik. Kopi biji Sumatera Selatan sebagian besar adalah kopi robusta yang memiliki grade 4,5 dan 6. Negara tujuan ekspor kopi biji yang paling besar adalah Jerman dan Eropa Barat lainnya sedangkan untuk Amerika Serikat, Asia dan Timur Tengah masih sedikit. Sementara itu, negara yang menjadi pesaing utama kopi Indonesia adalah Brazil dan Vietnam.

38

2. Permasalahan dan Hambatan

Permasalahan utama terkait ekspor kopi, khususnya di Sumatera Selatan adalah infrastruktur, biaya transportasi, birokrasi pemerintah daerah, sistem

on farm dan off farm petani kopi. Kurang baiknya infrastruktur pelabuhan

dikarenakan jenis pelabuhan Palembang yang notabene adalah pelabuhan sungai yang meliputi akses ke pelabuhan yang terbatas, kurangnya kapasitas pelabuhan serta terjadinya pendangkalan alur pelayaran sungai Musi menyebabkan biaya transportasi yang cukup mahal untuk melakukan ekspor. Akses terhadap dokumen ekspor berupa Surat Persetujuan Ekspor (SPE) kopi baik pelayanan, pengurusan maupun pengenaan biaya oleh Dinas Perindustrian dan Perdagangan juga menimbulkan hambatan bagi pengusaha kopi.

Sementara itu, pengusaha kopi mengeluhkan kualitas dan kontinyuitas bahan baku kopi yang diperoleh dari petani lokal, sehingga membutuhkan proses pemilihan grade kembali yang menyebabkan biaya produksi lebih mahal dan lebih lama.

Kurangnya mutu bahan baku kopi merupakan akibat dari kurangnya pengetahuan dan teknologi yang dimiliki petani untuk menghasilkan kopi yang berkualitas dan memiliki produktivitas yang tinggi. Petani juga tidak memahami tentang standar kualitas kopi yang baik seperti keasaman, aroma, kadar air, dan cacat kopi.

Produk Udang

1. Kondisi Terkini

Berdasarkan informasi pengusaha udang di Sumatera Selatan, produksi udang terus menurun dari tahun 2008 hingga tahun 2013, tahun 2008

39

produksi mencapai 1100 ton menjadi 555 ton pada tahun 2013. Untuk target ekspor karet 2014, pengusaha udang di Sumatera Selatan terkesan pesimis karena produksi udang dengan tren terus menurun tersebut. Hal tersebut juga ditambah dengan turunnya baik harga maupun permintaan udang internasional. Tentunya kondisi tersebut mempersulit kegiatan ekspor udang. Udang di Sumatera Selatan saat ini 80% hasil tambak dan sisanya merupakan hasil laut. Hampir 90% untuk pasar ekspor dan sisanya dijadikan buffer stock. Pasar ekspor terbesar yaitu Jepang dengan pangsa sebesar 95% dan sisanya adalah negara Eropa. Negara yang menjadi pesaing utama adalah India dan China yang cenderung sebagai price maker udang internasional.

2. Permasalahan dan Hambatan

Permasalahan utama terkait ekspor karet, khususnya di Sumatera Selatan adalah pencemaran lingkungan, penambakan liar, teknologi yang masih tradisional, dan birokrasi. Pada dasarnya udang sensitif terhadap pencemaran lingkungan. Hal tersebut terbukti dari jumlah udang yang mulai berkurang semenjak disekitar aliran Sungai Musi juga mulai tumbuh industri seperti sawit dan pupuk. Tentunya hal tersebut menyebabkan produksi udang sungai menurun. Penambakan secara liar juga menyebabkan gangguan ekosistem sungai seperti penggunaan alat tangkap yang tidak ramah lingkungan.

Sementara itu tenologi produksi udang yang masih tradisional menyebabkan produktifitas cenderung stagnan dan menurun. Diperlukan adanya penyuluhan dan sosialisasi untuk nelayan agar mengedepankan intensifikasi maupun ekstensifikasi sehingga produktifitas bisa ditingkatkan menjadi 500

40

kg hingga satu ton untuk 2 Ha berbanding 200-400 kg saja jika hanya menggunakan teknologi tradisional.

Nelayan saat ini mulai beralih ke hasil ikan dibanding dengan udang, hal tersebut tentunya dikarenakan saat ini harga udang ekspor yang tidak berbeda jauh dengan harga udang lokal.

Kondisi riil dalam pembuatan SKA dan surat-surat perlengkapan ekspor saat ini masih sulit diterapkan, tentunya dibutuhkan kerjasama antara semua stakeholder baik pemerintah pusat, pemerintah daerah, pengusaha serta nelayan tentunya. Program penyuluhan jangka panjang Kementerian Kelautan dan Perikanan diharapkan dapat membantu menyelesaikan masalah tersebut.

41 BAB IV

REKOMENDASIKEBIJAKAN

4.1 Kesimpulan

Berikut adalah beberapa kesimpulan yang dapat ditarik dari analisis target ekspor ini:

1. Negara target utama tujuan ekspor Indonesia terdiri dari 14 negara yaitu; China, Jepang, Korea Selatan, India, Singapura, Malaysia, Thailand, Philipina, Amerika Serikat, Belanda, Jerman, Italia, Sanyol dan Inggris.

2. Negara target prospektif tujuan ekspor Indonesia terdiri dari 19 negara yaitu; Taiwan, Hongkong, Turki, Myanmar, Kamboja, Arab Saudi, Uni Emirat Arab, Iran, Rusia, Ukraina, Barzil, Meksiko, Argentina, Peru, Chili, Australia, Afrika Selatan, Mesir dan Nigeria.

3. Produk utama ekspor Indonesia terdiri dari 10 kelompok produk yaitu; CPO dan turunannya, TPT, Elektronik, Karet dan Produk karet, Produk

Kayu, pulp dan furniture, Produk kimia, Produk logam, Mesin – mesin,

Makanan olahan dan Produk Otomotif.

4. Produk prospektif ekspor Indonesia terdiri dari 10 kelompok produk yaitu; Alas kaki, Perhiasan, Produk plastik, Udang, Ikan dan produk ikan, Kopi, Kakao dan olahannya, Kerajinan, Rempah-rempah, Kulit dan produk kulit.

42 4.2 Rekomendasi Kebijakan

Mengingat besarnya peran kinerja ekspor bagi perekonomian Indonesia,

maka sudah seharusnya seluruh stakeholder terkait berkolaborasi untuk

dapat mencapai target ekspor yang telah dicanangkan Kementerian Perdagangan di awal tahun 2014 ini. Secara fundamental, negara tujuan ekspor Indonesia harus difokuskan ke negara-negara non tradisional sehingga kekhawatiran ekspor Indonesia akan terkena dampak terjadinya goncangan ekonomi di negara-negara tradisional dapat diminimalisir.

Peningkatan ekspor produk kreatif dengan bernilai tambah tinggi juga harus semakin digiatkan agar semakin tinggi nilai ekspor sehingga meningktakan kesejahteraan bangsa. Seluruh pihak agar dapat mendorong terciptanya produk berteknologi tinggi dengan kualitas standar internasional semakin mudah diproses dan dihasilkan di dalam negeri, agar dapat memiliki daya saing tinggi di pasar global.

43 DAFTAR PUSTAKA

Badan Pusat Statistik. 2014. Statistik Ekspor Impor Indonesia 2008-2013.

Jakarta.

Commonwealth Bank. 2014. Market Prespective Februari 2014. Jakarta.

http://www.kemenkeu.go.id/Berita/2014-pertumbuhan-ekonomi-negara-berkembang-menguat-seiring-membaiknya-ekonomi-global [diakses

10 Maret 2014]

International Monetary Fund (IMF). 2014. World Economic Outlook Update,

January 2014. Washington, DC.

International Monetary Fund (IMF). 2013. World Economic Outlook Update,

October 2013. Washington, DC.

Kementerian Perdagangan. 2014. Hasil Roadshow Ditjen Pengembangan

Ekspor Nasional (PEN) ke Kementerian Peridustrian. Jakarta.

Kementerian Keuangan. 2014. Nota Keuangan dan Anggaran dan

Pendapatan Belanja Negara 2014. Jakarta.

World Bank. 2014. Global Economic Prospects January 2014: Executive