BAB I PENDAHULUAN

1.1. Latar Belakang Penelitian

Pasar modal merupakan sarana pembentukan modal dan akumulasi dana jangka panjang yang diarahkan untuk meningkatkan partisipasi masyarakat dalam pergerakan dana guna menunjang pembiayaan pembangunan nasional. Selain itu pasar modal juga merupakan representasi untuk menilai kondisi perusahaan-perusahaan di suatu negara. Hampir semua industri di suatu negara terwakili oleh pasar modal. Pasar modal yang sedang mengalami peningkatan (bullish) atau mengalami penurunan (bearish) terlihat dari naik turunnya harga-harga saham yang tercermin melalui suatu pergerakan indeks atau lebih dikenal dengan Indeks Harga Saham Gabungan (IHSG). IHSG merupakan nilai yang digunakan untuk mengukur kinerja gabungan suatu saham perusahaan yang tercatat dalam Bursa Efek Indonesia (BEI).

Pada tahun 2008 terjadi krisis global yang disebabkan oleh beberapa faktor diantaranya naiknya harga minyak dunia yang menyebabkan naiknya harga makanan diseluruh dunia, krisis kredit dan bangkrutnya berbagai investor bank atau yang lebih dikenal dengan Subprime Mortgage. Kasus Subprime Mortgage (kredit perumahan) itu meruntuhkan sejumlah lembaga keuangan di Amerika Serikat. Pemain-pemain utama Wall Street tidak mampu bertahan termasuk Lehman Brothers dan Washington

kepercayaan sehingga harga-harga saham terbesar di bursa-bursa utama duniapun jatuh. Diperkirakan krisis ekonomi ini hampir sama dengan krisis ekonomi yang

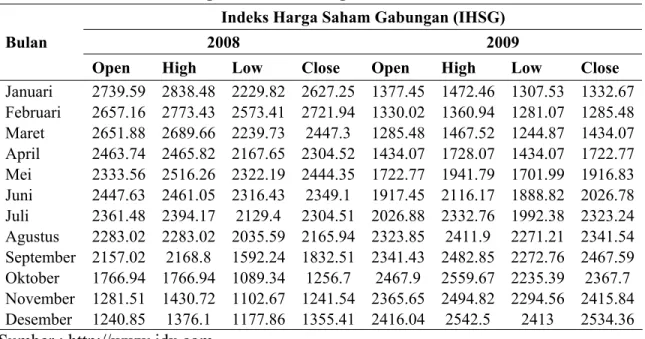

Tabel 1.1 Indeks Harga Saham Gabungan Bulanan Tahun 2008-2009 Indeks Harga Saham Gabungan (IHSG)

2008 2009

Bulan

Open High Low Close Open High Low Close

Januari 2739.59 2838.48 2229.82 2627.25 1377.45 1472.46 1307.53 1332.67 Februari 2657.16 2773.43 2573.41 2721.94 1330.02 1360.94 1281.07 1285.48 Maret 2651.88 2689.66 2239.73 2447.3 1285.48 1467.52 1244.87 1434.07 April 2463.74 2465.82 2167.65 2304.52 1434.07 1728.07 1434.07 1722.77 Mei 2333.56 2516.26 2322.19 2444.35 1722.77 1941.79 1701.99 1916.83 Juni 2447.63 2461.05 2316.43 2349.1 1917.45 2116.17 1888.82 2026.78 Juli 2361.48 2394.17 2129.4 2304.51 2026.88 2332.76 1992.38 2323.24 Agustus 2283.02 2283.02 2035.59 2165.94 2323.85 2411.9 2271.21 2341.54 September 2157.02 2168.8 1592.24 1832.51 2341.43 2482.85 2272.76 2467.59 Oktober 1766.94 1766.94 1089.34 1256.7 2467.9 2559.67 2235.39 2367.7 November 1281.51 1430.72 1102.67 1241.54 2365.65 2494.82 2294.56 2415.84 Desember 1240.85 1376.1 1177.86 1355.41 2416.04 2542.5 2413 2534.36 Sumber : http://www.idx.com

Secara keseluruhan IHSG sepanjang tahun 2008 cukup memprihatinkan, walaupun IHSG sempat mencapai rekor tertinggi pada Januari 2008 di level 2838.48 yang disebabkan meroketnya harga saham tambang yang mengikuti kenaikan harga minyak dunia. Namun memasuki triwulan IV yakni di bulan Oktober 2008, IHSG mengalami keterpurukan di posisi terendahnya di level 1089.34 hal ini disebabkan krisis yang melanda pasar financial global dan kasus gagal bayar Group Bakrie. Namun dipenghujung tahun 2008 pada penutupan perdagangan saham Desember 2008 IHSG naik menjadi 1355.41. ( 2009 merupakan awal yang baik bagi perekonomian global. Namun mendekati akhir

tahun terjadi krisis financial Timur Tengah yang terjadi di Dubbai, Uni Emirat Arab (U.A.E). Diawal bulan Maret 2009 secara keseluruhan pasar modal global berada di level terbawah yaitu 1244.87 akibat paket stimulus yang diluncurkan oleh hampir semua negara dalam upaya memerangi krisis yang terjadi. IHSG dibuka pada level 1377.45 di awal tahun secara keseluruhan bergerak naik sampai akhir bulan November 2009. IHSG sempat menguat ke level tertingginya di level 2559.67 di bulan Oktober 2009 dan ditutup pada level 2534.36 pada akhir Desember. (

Melihat perkembangan pasar modal yang dikaitkan dengan pengaruh krisis global yang sempat melanda di tahun 2008, tantangan yang dihadapi semakin berat dan prospek perusahaan semakin tidak jelas (uncertainly), secara langsung mempengaruhi perilaku pemodal dan kinerja perusahaan. Sehingga memberikan batasan yang sempit bagi peningkatan penanaman modal dalam saham perusahaan yang dijual di bursa efek. Naiknya suku bunga berjangka akibat kebijakan moneter menyebabkan para pemodal mencari alternatif lain yang lebih menguntungkan, sehingga memberikan batas yang semakin sempit bagi peningkatan penanaman modal dalam saham-saham perusahaan yang dijual bursa efek. Persoalan yang timbul adalah sejauh mana perusahaan mampu mempengaruhi harga saham di pasar modal, dan faktor atau variabel apa saja yang dapat dijadikan indikator sehingga memungkinkan perusahaan untuk mengendalikan sehingga tujuan perusahaan untuk meningkatkan nilai perusahaan melalui peningkatan nilai saham yang

diperdagangkan di pasar modal dapat tercapai. Para investor perlu memiliki sejumlah informasi yang berkaitan dengan dinamika harga saham agar dapat mengambil keputusan tentang saham perusahaan yang layak dipilih. Saham perusahaan sebagai komoditi investasi tergolong berisiko tinggi karena sifat komoditinya sangat peka terhadap perubahan-perubahan yang terjadi baik perubahan diluar negeri maupun didalam negeri. Perubahan di bidang politik, ekonomi, moneter maupun perubahan yang terjadi dalam perusahaan itu sendiri. Tingginya harga saham yang diperdagangkan di bursa efek menunjukkan adanya permintaan yang bertambah terhadap harga saham tersebut. Bertambahnya permintaan akan saham suatu perusahaan menggambarkan bahwa posisi keuangan cukup kuat dengan prospek jangka panjang yang baik, namun sebaliknya harga saham akan semakin menurun bila permintaan akan saham tersebut menurun.

Rasio Keuangan merupakan salah satu alat bagi calon investor untuk melihat kinerja keuangan perusahaan dalam rangka menetapkan keputusan pembelian saham di pasar modal. Biasanya investor lebih menyukai pemilihan saham yang memiliki harga saham dan tingkat pengembalian saham yang tinggi. Analisis kinerja perusahaan dengan menggunakan rasio keuangan sebagai alat untuk menganalisis kinerja perusahaan tersebut baik atau tidak, karena hal ini berkaitan dengan return perusahaan. Investor biasanya tertarik dengan saham yang memiliki return positif dan tinggi karena akan meningkatkan kesejahteraan bagi investor tersebut. Jika permintaan atas saham meningkat, akan menyebabkan kenaikkan terhadap harga

saham dalam hal ini pasar beraksi secara positif. Jika pasar berekasi secara positif maka ini menandakan return yang diperoleh juga tinggi tetapi jika permintaan atas saham menurun, akan menyebabkan penurunan terhadap harga saham dalam hal ini pasar beraksi secara negatif. Jika pasar berekasi secara negatif maka ini menandakan return yang diperoleh rendah. Investor dalam hal ini merupakan pelaku yang rasional, karena itu aspek fundamental akan menjadi dasar penilaian (basic valuation) yang sangat berharga. Kinerja keuangan perusahaan dapat diketahui dari laporan keuangan yang dikeluarkan secara periodik. Rasio-rasio keuangan yang digunakan untuk menilai kinerja keuangan perusahaan dalam penelitian ini adalah Current Ratio (CR), Return On Assets (ROA), Net Profit Margin (NPM), Earning Per Share (EPS), Leverage Ratio (LR), Total Assets Turn Over (TATO), Price Earning Ratio (PER), Price to Book Value (PBV) dan Book Value per Share (BVS).

Perubahan harga saham di pasar modal dapat dipengaruhi oleh tingkat permintaan dan penawaran terhadap harga saham. Semakin banyak investor yang tertarik membeli suatu saham perusahaan, maka harga saham tersebut cenderung akan bergerak naik. Demikian juga sebaliknya, semakin banyak investor yang menjual saham suatu perusahaan, maka harga saham tersebut cenderung akan bergerak turun. Selain itu, informasi yang beredar di bursa efek atau pasar modal, seperti kondisi keuangan, dividen, inflasi dan kinerja suatu perusahaan akan mempengaruhi harga saham yang ditawarkan kepada publik dan berbagai isu lainnya yang secara langsung dapat mempengaruhi profitabilitas perusahaan di masa depan.

Dalam menganalisis harga saham di pasar modal investor menggunakan 2 (dua) pendekatan yaitu analisis fundamental dan analisis teknikal. Analisis fundamental menjadikan informasi keuangan perusahaan sebagai dasar analisis sedangkan analisis teknikal merupakan analisis terhadap pola pergerakan harga saham di masa lampau.

Objek dari penelitian ini adalah perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia dari tahun 2006-2009 sebanyak 181 perusahaan dengan pertimbangan bahwa perusahaan manufaktur besarnya kurang lebih 50% dari perusahaan yang listing di BEI dan sebagian besar merupakan saham yang likuid. Perusahaan manufaktur yang terdaftar di BEI terdiri dari berbagai sub sektor industri, sub sektor industri tersebut diantaranya yaitu: food and Beverages, Tobacco Products, Textile Mill Products, Apparel and Other Textile Products, Lumber and Wood Products, Paper and Allied Products, Chemical and Allied Products, Adhesive, Plastic Products, Cement, Metal, Machinery, Cables, Electrik and Eletronics Equipment, Automotive and Allied Products, Photographic Equipment, Pharmaceutikal, Consumer Goods, Other Manufakturing, Fabricated Metal Products, Stone Clay and Concrete Products. Perusahaan manufaktur ini mempunyai kontribusi yang besar dalam pembentukan produk domestik bruto di Indonesia. Industri manufaktur pada hakekatnya merupakan industri sekunder yang menciptakan produksi buatan pabrik dan dilakukan besar-besaran. Industri manufaktur akan mengantar perekonomian Indonesia dari perekonomian sejenis menjadi perekonomian industri yang didukung sektor agraris. Perusahaan manufaktur

mempunyai banyak aspek pengganggu dari external, seperti keharusan menyediakan bahan baku, pemakaian tenaga kerja yang trampil, perijinan, dan adanya pembatasan kuota ekspor. Oleh karena itu deteksi kinerja keuangan perusahaan ini bisa memberikan gambaran tentang kekuatan perusahaan untuk bertahan ketika dihempas krisis ekonomi.

Beberapa penelitian terdahulu yang meneliti mengenai pengaruh kinerja keuangan terhadap return saham menunjukkan hasil yang kontradiktif. Penelitian Utami dan Santoso (1998) yang meneliti Pengaruh Informasi Penghasilan terhadap Return Saham Pada Perusahaan Industri Minuman di BEJ. Hasil penelitian menyimpulkan bahwa secara simultan Secara simultan ROE, DPR, PBV dan BETA tidak berpengaruh secara signifikan terhadap return saham. Secara parsial hanya variabel ROE yang berpengaruh signifikan terhadap return saham. Secara simultan ROA, ROE dan DTA berpengaruh signifikan terhadap return saham. Selanjutnya penelitian Darma (1999) tentang Pengaruh Analisis Laporan Keuangan terhadap return Saham Pada Perusahaan Manufaktur di BEJ menyimpulkan bahwa secara simultan ROA, ROE dan DTA berpengaruh signifikan terhadap return saham. Secara parsial ROA, ROE dan DTA tidak berpengaruh signifikan terhadap return saham. Menurut hasil penelitian Sulaiman dan Ana Handi (2008) yang meneliti pengaruh kinerja keuangan terhadap return saham pada perusahaan manufaktur di BEJ, menyimpulkan bahwa secara simultan EPS, PBV, CR, TATO, ROI dan ROE tidak berpengaruh secara signifikan terhadap return saham. Secara parsial variabel EPS,

TATO, ROI dan ROE tidak berpengaruh terhadap return saham, sebaliknya variabel PBV dan CR berpengaruh signifikan terhadap return saham.

Selanjutnya Ulupui (2006) yang meneliti mengenai Analisis Pengaruh Likuiditas, Leverage, Aktivitas dan Profitabilitas terhadap Return Saham Studi Empiris Pada Perusahaan Makanan dan Minuman dengan Kategori Industri Barang Konsumsi di Bursa Efek Jakarta menyimpulkan bahwa secara simultan CR, ROA, TATO dan DER berpengaruh secara signifikan terhadap return saham. Secara parsial hanya CR dan ROA yang berpengaruh signifikan terhadap return saham. Hasil penelitian Kurniati (2008) yang meneliti Analisis Pengaruh Penilaian Kinerja Terhadap Return Saham Pada Perusahaan Consumer Goods Yang Terdaftar di BEJ menyimpulkan bahwa secara simultan NPM, ROA, ROE, ROI, EPS, OCF dan EVA berpengaruh secara signifikan terhadap return saham. Secara parsial hanya EPS, ROI, OCF dan EVA yang berpengaruh signifikan terhadap return saham. Penelitian Munte (2009) tentang Pengaruh Faktor Fundamental terhadap Return Saham Pada Perusahaan Manufaktur yang Terdaftar di BEI menyimpulkan bahwa secara simultan CR, ROE, PBV, Size dan Cash Flow From Operation to Debt berpengaruh signifikan terhadap return saham. Secara parsial hanya variabel ROE yang berpengaruh secara signifikan terhadap return saham.

Berdasarkan latar belakang yang telah diuraikan sebelumnya serta dengan adanya ketidak konsistenan dari hasil penelitian terdahulu tersebut menjadi alasan peneliti untuk melakukan penelitian lebih lanjut tentang pengaruh kinerja keuangan

terhadap return saham pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia.

1.2. Rumusan Masalah

Berdasarkan latar belakang penelitian yang telah dikemukakan sebelumnya, maka rumusan masalah dalam penelitian ini adalah “Apakah terdapat pengaruh yang signifikan antara kinerja keuangan yang terdiri variabel Current Ratio, Return On Assets, Net Profit Margin, Earning Per Share, Leverage Ratio, Total Assets Turn Over, Price Earning Ratio, Price to Book Value dan Book Value per Share terhadap return saham baik secara simultan maupun parsial pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia?”.

1.3. Tujuan Penelitian

Tujuan dari penelitian ini adalah untuk mengetahui dan menganalisis pengaruh kinerja keuangan yang terdiri dari Current Ratio, Return On Assets, Net Profit Margin, Earning Per Share, Leverage Ratio, Total Assets Turn Over, Price Earning Ratio, Price to Book Value dan Book Value per Share terhadap return saham baik secara simultan maupun parsial pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia.

1.4. Manfaat Penelitian

Penelitian ini diharapkan akan memberikan manfaat kepada pihak-pihak yang membutuhkan yaitu:

1. Bagi peneliti, hasil penelitian ini dapat menambah pengetahuan dan wawasan kepada peneliti tentang pasar modal, khususnya pada sektor perusahaan manufaktur.

2. Bagi investor, sebagai bahan masukan dan pertimbangan dalam mengambil keputusan untuk berinvestasi di sektor perusahaan manufaktur.

3. Bagi manajemen perusahaan, sebagai bahan masukan dan pertimbangan dalam upaya meningkatkan kinerja perusahaan di masa yang akan datang.

4. Peneliti selanjutnya, sebagai bahan referensi dan sumber informasi dalam melakukan penelitian selanjutnya

1.5. Originalitas Penelitian

Penelitian ini merupakan replikasi dari penelitian Sulaiman dan Handi (2008) yang diambil dari jurnal penelitian dan pengembangan akuntansi Vol: 2 No. 2 Juli 2008 yang berjudul: ”Pengaruh Kinerja Keuangan terhadap Return Saham pada Perusahaan Manufaktur di Bursa Efek Jakarta”. Peneliti terdahulu menggunakan variabel EPS, PBV, CR, TATO, ROI dan ROE sebagai variabel independen. Hasil dari penelitian terdahulu menyimpulkan bahwa secara simultan kinerja keuangan yang terdiri dari variabel EPS, PBV, CR, TATO, ROA dan ROE tidak berpengaruh secara signifikan terhadap return saham. Secara parsial hanya variabel PBV dan CR yang berpengaruh signifikan terhadap return saham. Penelitian ini merupakan lanjutan dari penelitian terdahulu. Alasan peneliti melakukan penelitian lebih lanjut

atas penelitian terdahulu adalah untuk mengetahui apakah hasil yang diperoleh tetap konsisten atau tidak dengan hasil penelitian terdahulu.

Untuk membedakan penelitian ini dengan penelitian sebelumnya, peneliti mencoba menambah tiga variabel independen yaitu Price Earning Ratio, Book Value per Share dan Leverage Ratio. Alasan peneliti menambahkan variabel PER, BVS dan LR dikarenakan ketiga variabel tersebut mempunyai arti yang cukup penting dalam menilai suatu saham perusahaan sehingga lazim digunakan investor maupun calon investor dalam mengukur harga pasar dari setiap lembar saham. Selain perbedaan dalam variabel independen, perbedaan penelitian ini dengan penelitian terdahulu adalah pada periode penelitian. Jika penelitian Sulaiman dan Handi (2008) meneliti pada perusahaan manufaktur yang terdaftar di BEJ pada periode 2003-2005, maka penelitian ini meneliti pada perusahaan manufaktur yang terdaftar di BEI periode 2006-2009.