1

ANALISIS PERMASALAHAN WAJIB PAJAK ORANG PRIBADI

DALAM MEMENUHI KEWAJIBAN PERPAJAKANNYA

Oleh : Handiyaningrum, Tj. R. dan R. Budi Hendaris Email : handiyaningrum@yahoo.com / budi_hendaris@in.com

Abstrak : Penelitian ini berjudul “analisis permasalahan wajib pajak orang pribadi dalam memenuhi kewajibannya”. Masalah dalam penelitian ini adalah masih banyaknya wajib pajak orang pribadi di Unjani yang tidak melaporkan SPT tahunannya. Karena itu peneliti ingin meneliti apakah permasalahan yang menyebabkan wajib pajak tidak memenuhi kewajibannya tersebut. Metode yang digunakan dalam penelitian ini adalah metode deskriptif analisis melalui pendekatan kualitatif. Adapun yang dijadikan informan/responden dalam penelitian ini adalah karyawan Unjani. Sampel yang diambil sebesar 53 orang. Adapun hasil penelitian ini menunjukkan bahwa permasalahan wajib pajak orang pribadi dalam memenuhi kewajiban perpajakannya adalah pengetahuan yang kurang baik meliputi pengetahuan tentang tarif pajak, perhitungan pajak, dokumen yang di gunakan saat membayar dan lapor serta sanksi jika tidak memenuhi kewajiban pajak terlebih lagi pengetahuan tentang perencanaan pajak. Selain itu wajib pajak memiliki persepsi: (1) sistem perpajakan di Indonesia sangat rumit, membingungkan dan tidak sederhana, (2) pengendalian perpajakan di Indonesia buruk, (3) perencaan pajak itu tidak diperlukan, (4) penggelapan pajak yang dilakukan akan ketahuan. Pengetahuan dan persepsi wajib pajak akan memotivasi wajib pajak untuk mematuhi ketentuan perpajakan dan memenuhi kewajibannya sebagai wajib pajak atau bahkan wajib pajak membuat perlawanan pasif dengan tidak melaksanakan kewajibannya.

Kata kunci : Kewajiban wajib pajak, sistem pemungutan pajak, perencanaan pajak. Abstract : The study is titled "analysis of an individual taxpayer problems in meeting its obligations". The problem in this study are still many individual taxpayers in Unjani who did not report its annual tax return. Hence researchers wanted to examine whether the problems that caused the taxpayer does not meet these obligations. The method used in this research is descriptive method of analysis through qualitative approaches. As for which is used as informants / respondents in this study were employees Unjani. Samples taken by 53 people. The results of this study indicate that the problems of individual taxpayers in fulfilling the obligations of taxation is less good knowledge includes knowledge about tax rates, tax calculation, a document that is in use at pay and report as well as sanctions if it does not meet the tax liability even more knowledge about tax planning . In addition the taxpayer's perception: (1) the tax system in Indonesia is very complicated, confusing and not simple, (2) poor control of taxation in Indonesia, (3) tax planning is not required, (4) tax evasion will be caught. Knowledge and perception of taxpayers will motivate taxpayers to comply with tax provisions and meet its obligations as a taxpayer or the taxpayer even make passive resistance by not doing its duty.

2 P

PEENNDDAAHHUULLUUAANN

Latar Belakang Penelitian

Pajak adalah iuran masyarakat kepada negara (yang dapat dipaksakan) yang terhutang oleh yang wajib membayarnya menurut peraturan-peraturan umum (undang-undang) dengan tidak mendapat prestasi kembali yang dapat ditunjuk secara langsung dan gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas negara untuk menyelenggarakan pemerintahan.

Banyak Wajib Pajak yang belum memenuhi seluruh Kewajiban perpajakan. Misalnya Wajib Pajak orang pribadi di UNJANI pertama berkewajiban mendaftarkan diri untuk memperoleh NPWP dan ini baru saja dilakukan ditahun 2008 dan hal itu dilakukan secara kolektif oleh lembaga tidak atas kesadaran sendiri. Kewajiban membayar pun telah dilakukan karena memang UNJANI sebagai pemberi kerja telah melakukan pemotongan pajak bagi seluruh karyawannya tersebut. Kewajiban yang ke tiga (yaitu mengambil sendiri SPT, mengisinya dengan benar dan memasukkannya sendiri ke KPP sesuai dengan batas waktu yang telah ditetapkan) inilah yang belum dipenuhi oleh sebagian besar wajib pajak. Data untuk pemenuhan kewajiban ke tiga ini dapat dilihat pada tabel 1.1. Sedangkan kewajiban melakukan pembukuan dan memenuhi pemeriksaan memang jarang dipenuhi oleh wajib pajak orang pribadi karena memang tidak selalu terjadi pada setiap wajib pajak.

Tabel 1.1 Jumlah Wajib Pajak Orang Pribadi di UNJANI yang Tidak Melaporkan SPT Tahun 2008 atau Melaporkan SPT Tahun 2008 Tidak Melalui Unjani.

NO KETERANGAN JUMLAH

1. Jumlah Karyawan yang memiliki NPWP 507 orang 2. Jumlah Karyawan yang melaporkan SPT

melalui UNJANI

299 orang 3. Jumlah Karyawan yang tidak melaporkan

SPT/melaporkan SPT tidak melalui UNJANI

208 orang Sumber : Ka Ur Pelaporan Keuangan BAKU

UNJANI telah beberapa kali memberikan pelatihan, dan juga penyuluhan kepada karyawannya sebagai wajib pajak orang pribadi akan tetapi dalam praktiknya masih banyak wajib pajak orang pribadi yang tidak memenuhi kewajibannya terutama di dalam mengambil sendiri SPT, mengisinya dengan benar dan memasukkannya sendiri ke KPP sesuai dengan batas waktu yang telah ditetapkan. Tabel 1.1 menunjukkan 45% dari karyawan yang memiliki NPWP yang melaporkan SPTnya melalui UNJANI. Hal ini berarti ada 55% wajib pajak yang tidak melaporkan SPTnya atau melaporkan SPT nya tetapi tidak melalui UNJANI.

3 Perumusan Masalah

Penelitian ini akan mengkaji tentang permasalahan wajib pajak orang pribadi di dalam memenuhi kewajiban perpajakannya, sejalan dengan masalah yang teridentifikan di dalam pendahuluan maka dapat dirumuskan permasalahan penelitian ini sebagai berikut:

1. Bagaimana pengetahuan wajib pajak orang pribadi di UNJANI tentang peraturan perpajakan terutama PPh pasal 21.

2. Bagaimana Persepsi wajib pajak orang pribadi di UNJANI tentang sistem perpajakan di Indonesia.

3. Bagaimana Persepsi wajib pajak orang pribadi di UNJANI tentang pengendalian perpajakan di Indonesia terutama KPP Cimahi.

4. Bagaimana persepsi wajib pajak orang pribadi di UNJANI tentang perencanaan pajak.

5. Bagaimana persepi wajib pajak orang pribadi di UNJANI tentang penggelapan pajak.

T

TIINNJJAAUUAANN PPUUSSTTAAKKAA

Pengertian dan Fungsi Pajak

Banyak pakar pajak yang telah mendefinisikan walaupun secara konteks berbeda akan tetapi hampir keseluruhan memiliki makna yang sama untuk itu berikut ini akan dijelaskan beberapa definisi pajak.

Menurut P. J. A. A Andriani yang dikutip oleh R Santoso Brotodihardjo (2003:3) definisi pajak adalah sebagai berikut :

“ Pajak adalah iuran masyarakat kepada negara (yang dapat dipaksakan) yang terhutang oleh yang wajib membayarnya menurut peraturan-peraturan umum (undang-undang) dengan tidak mendapat prestasi kembali yang dapat ditunjuk secara langsung dan yang dimana adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan

tugas negara untuk menyelenggarakan pemerintahan.” Selain itu Undang- undang nomor 28 tahun 2007 tentang Perubahan ketiga atas

undang-undang nomor 6 tahun 1983 tentang ketentuan umum dan tata cara perpajakan telah pula mendefinisikan pajak yang maknanya tidak jauh berbeda dengan pengertian di atas.

Bagi negara pajak mempunyai dua fungsi yaitu : 1. Fungsi Budgateir

yaitu fungsi pengisi kas negara yang diperlukan untuk membiayai pengeluaran-pengeluaran pemerintahan.

2. Fungsi Legulerend ( mengatur )

Yaitu berfungsi mengatur atau melaksanakan kebijakan negara dalam bidang ekonomi, sosial maupun politik dengan tujuan tertentu.

4 Kewajiban Wajib Pajak

Menurut undang-undang Ketentuan Umum dan Tatacara Perpajakan (KUP) kewajiban wajib pajak adalah sebagai berikut:

1. Mendaftarkan diri untuk mendapatkan Nomor Pokok Wajib Pajak (NPWP) 2. Menghitung dan membayar sendiri pajak dengan benar

3. Mengambil sendiri SPT, mengisinya dengan benar dan memasukkannya sendiri ke KPP sesuai dengan batas waktu yang telah ditetapkan

4. Menyelenggarakan pembukuan 5. Jika diperiksa wajib :

1. Memperlihatkan dan atau meminjamkan buku atau catatan

2. Memberikan kesempatan untuk memasuki tempat/ruangan guna memperlancar pemeriksaan

3. Memberikan keterangan yang diperlukan Subjek Pajak Penghasilan

Wajib pajak adalah subjek pajak yang telah memiliki objek pajak. Subjek pajak diartikan sebagai orang yang dituju oleh undang-undang untuk dikenakan pajak. Subjek pajak meliputi:

1. A. Orang pribadi

B. Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak. 2. Badan, terdiri dari PT, CV, perseroan lainnya, BUMN/BUMD dengan nama dan

bentuk apa pun, firma, kongsi, koperasi, dana pensiun, persekutuan, perkumpulan, yayasan, organisasi massa, orsospol, atau organisasi yang sejenis, lembaga, dan bentuk usaha lainnya.

3. Bentuk Usaha Tetap (BUT)

Subjek pajak dapat pula dibedakan menjadi subjek pajak dalam negeri dan subjek pajak luar negeri. Pada penelitian ini yang akan di teliti adalah subjek pajak orang pribadi dalam negeri yang definisinya adalah orang pribadi yang bertempat tinggal atau berada di Indonesia lebih dari 183 hari dalam jangka waktu 12 bulan, atau yang dalam suatu tahun pajak berada di Indonesia dan mempunyai niat bertempat tinggal di Indonesia (Waluyo, Wirawan, 2007:54).

Objek Pajak Penghasilan

Tidak semua penghasilan menjadi objek pajak UU Pajak Penghasilan menetapkan objek pajak pada pasal 4 sbb:

“Objek Pajak adalah penghasilan yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh WP, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan WP yang bersangkutan dengan nama dan dalam bentuk apa pun”.

Yang termasuk objek pajak adalah:

1. Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisaris, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya, kecuali ditentukan lain dalam undang-undang ini.

5 3. Laba Usaha

4. Keuntungan karena penjualan atau karena pengalihan harta.

5. Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan tambahan pengembalian pajak

6. Bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang

7. Dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi

8. Royalti atau imbalan atas penggunaan hak

9. Sewa dan penghasilan lain sehubungan dengan penggunaan harta 10. Penerimaan atau perolehan pembayaran berkala

11. Keuntungan kerena pembebasan utang, kecuali sampai dengan jumlah tertentu yang ditetapkan dengan PP.

12. Keuntungan karena selisih kurs mata uang asing 13. Selisih lebih karena penilaian kembali aktiva 14. Premi asuransi

15. Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri dari WP yang menjalankan usaha atau pekerjaan bebas

16. Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak.

17. Penghasilan dari usaha berbasis syariah

18. Imbalan bunga sebagaimana dimaksud dalam Undang-undang yang mengatur mengenai ketentuan umum dan tata cara perpajakan dan

19. Suplus Bank Indonesia

Masyarakat harus memiliki pengetahuan pajak yang cukup karena sistem pemungutan pajak yang dilakukan di Indonesia adalah Self Assessment System.

Sistem Pemungutan Pajak

Self Assessment System adalah suatu sistem pemungutan pajak yang memberi wewenang kepada wajib pajak untuk menentukan sendiri besarnya pajak yang terutang. Ciri-cirinya (Mardiasmo, 2009:8):

1. Wewenang untuk menentukan besarnya pajak terutang ada pada wajib pajak sendiri.

2. Wajib pajak aktif, mulai dari menghitung, menyetor dan melaporkan sendiri pajak yang terutang.

3. Fiskus (pihak pajak) tidak ikut campur dan hanya mengawasi.

Berdasarkan self assessment system itu wajib pajak harus mengetahui bagaimana cara menghitung, menyetor dan melaporkan pajak terutang.

Kewajiban Wajib Pajak

6 mengetahui apa yang harus dilakukannya. Adapun kewajiban wajib pajak sesuai undang-undang nomor 28 tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP) dapat diuraikan sebagai berikut:

1. Mendaftarkan diri untuk mendapatkan NPWP.

NPWP merupakan sarana administrasi perpajakan yang digunakan sebagai identitas bagi wajib pajak dalam pelaksanaan hak dan kewjiban perpajakannya.

Undang-undang KUP pasal 2 ayat 1 berbunyi wajib pajak yang telah memenuhi persyaratan subjektif dan objektif sesuai dengan ketentuan peraturan perundang-undangan perpajakan wajib mendaftarkan diri pada kantor Direktorat Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan wajib pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak. Jika wajib pajak tidak mendaftarkan sendiri maka sesuai pasal 2 ayat 4 undang-undang KUP Direktur Jenderal Pajak menerbitkan NPWP secara jabatan apabila wajib pajak tidak melaksanakan kewajiban perpajakannya. (Indonesian Tax Review, 2007:24).

Cara memperoleh NPWP sangatlah mudah wajib pajak hanya perlu mengisi formulir pendaftaran NPWP yang sudah disiapkan oleh kantor pajak, menandatanganinya dan kemudian menyampaikan ke kantor pajak beserta Foto copy KTP atau passport dan Kartu Keluarga saja. Bahkan saat ini pendaftaran NPWP dapat dilakukan dengan cara elektronik (Indonesian Tax Review, 2007:24). Tetapi walaupun demikian tidak semua orang mau dibebani kewajiban perpajakan, itu sebabnya sedikit orang yang mau memiliki NPWP, tetapi bagi yang berprofesi sebagai karyawan dan belum ber-NPWP, maka bersiaplah untuk menerima NPWP, sebab bisa jadi perusahaan tempat karyawan bekerja yang akan mendaftarkannya sebagai wajib pajak baru.

2. Menghitung dan membayar sendiri pajak dengan benar

Menghitung pajak dasarnya adalah mengalikan Dasar Pengenaan Pajak (DPP) dengan tarif yang telah ditetapkan. Yang perlu diketahui oleh wajib pajak adalah DPP akan berbeda-beda tergantung jenis pajaknya demikian pula dengan besarnya tarif berbeda tergantung jenis pajaknya akan tetapi yang sering digunakan adalah tarif pasal 17 undang-undang pajak penghasilan sebagai berikut:

Tabel 2.1 Tarif Pasal 17 Beserta Lapisan Kena Pajak.

LAPISAN PENGHASILAN KENA PAJAK TARIF

S/d Rp 50.000.000 5 %

Di atas Rp 50.000.000 s.d Rp 250.000.000 15 % Di atas Rp 250.000.000 s.d Rp 500.000.000 25 %

Di atas Rp 500.000.000 30 %

(2008:415) Menyetor adalah kegiatan membayar pajak kepada kas negara melalui bank persepsi yang telah ditunjuk. Sarana yang digunakan untuk menyetor adalah surat setoran pajak (SSP)

Fungsi SSP menurut Siti Resmi (2003:34) adalah Sebagai sarana untuk membayar pajak

7 3. Mengambil sendiri SPT, mengisinya dengan benar dan memasukkannya sendiri ke

KPP sesuai dengan batas waktu yang telah ditetapkan

SPT adalah surat yang oleh WP digunakan untuk melaporkan penghitungan dan atau pembayaran pajak, objek pajak dan atau bukan objek dan atau harta dan kewajiban, menurut ketentuan peraturan perundang-undangan pajak (Siti Resmi, 2003:28) Fungsi SPT Sesuai pasal 3 ayat 1 UU No 28 tahun 2007, adalah

Bagi WP PPh, SPT sebagai sarana untuk:

Melaporkan dan mempertanggungjawabkan penghitungan jumlah pajak yang sebenarnya terutang

Melaporkan pembayaran atau pelunasan pajak yang telah dilaksanakan sendiri dan atau pelalui pemotongan atau pemungutan pihak lain dalam 1 (satu ) tahun pajak atau bagian tahun pajak.

Melaporkan penghasilan yang merupakan objek pajak dan atau bukan objek pajak, harta dan kewajiban.

Melaporkan pembayaran dari pemotong atau pemungut tentang pemotongan atau pemungutan pajak orang pribadi atau badan lain dalam 1 (satu) masa pajak Bagi Pengusaha Kena Pajak, SPT PPN sebagai sarana untuk

Melaporkan dan mempertanggungjawabkan penghitungan jumlah PPN dan PPn BM yang sebenarnya terutang.

Melaporkan pengkreditan Pajak Masukan terhadap Pajak Keluaran.

Melaporkan pembayaran atau pelunasan pajak yang telah dilaksanakan sendiri oleh PKP dan atau melaui pihak lain dalam satu Masa Pajak

Melaporkan dan mempertanggungjawabkan pajak yang dipotong atau dipungut dan disetorkan.

Bagi Pemotong atau Pemungut SPT sebagai sarana untuk melporkan dan mempertanggungjawabkan pajak yang dipotong atau dipungut dan disetorkan. Perlu diperhatikan penyampaian SPT ke Kantor Pajak ada batas waktunya yang telah ditetapkan pemerintah.

4. Menyelenggarakan pembukuan

Pembukuan diatur dalam UU No 28 tahun 2007 pasal 28. Pengertian Pembukuan adalah suatu proses pencatatan yang dilakukan secara teratur untuk mengumpulkan data dan informasi keuangan yan meliputi harta, kewajiban, modal, penghasilan dan biaya, serta jumlah harga perolehan dan penyerahan baran atau jasa yang ditutup dengan menyusun laporan keuangan berupa neraca, laporan laba rugi, pada setiap Tahun Pajak Berakhir (Siti Resmi, 2003:50)

Wajib pajak yang wajib menyelenggarakan pembukuan adalah :

WP orang Pribadi yang melakukan kegiatan usaha atau pekerjaan bebas dan WP badan di Indonesia

5. Jika diperiksa wajib :

Memperlihatkan dan atau meminjamkan buku atau catatan

Memberikan kesempatan untuk memasuki tempat/ruangan guna memperlancar pemeriksaan

8 T

TUUJJUUAANN DDAANN MMAANNFFAAAATT PPEENNEELLIITTIIAANN

Tujuan Penelitian

Adapun tujuan yang ingin diperoleh dari kegiatan penelitian ini adalah sebagai berikut:

1. Untuk menguraikan dan menerangkan pengetahuan wajib pajak orang pribadi di UNJANI tentang peraturan perpajakan terutama PPh pasal 21.

2. Untuk menguraikan dan menerangkan persepsi wajib pajak orang pribadi di UNJANI tentang sistem perpajakan di Indonesia.

3. Untuk menguraikan dan menerangkan persepsi wajib pajak orang pribadi di UNJANI tentang pengendalian perpajakan di Indonesia terutama KPP Cimahi. 4. Untuk menguraikan dan menerangkan persepsi wajib pajak orang pribadi di

UNJANI tentang perencanaan pajak.

5. Untuk menguraikan dan menerangkan persepi wajib pajak orang pribadi di UNJANI tentang penggelapan pajak.

Manfaat Penelitian

Manfaat yang dapat diperoleh dari kegiatan penelitian ini adalah sebagai berikut: 1. Dapat dijadikan sebagai bahan masukan dan rekomendasi bagi KPPP Cimahi di

dalam memberikan penyuluhan kepada masyarakat.

2. Dapat dijadikan sebagai bahan masukan dan rekomendasi bagi pengambil kebijakan dilingkungan UNJANI.

3. Dapat dijadikan sebagai bahan pertimbangan saat akan memberikan penyuluhan (pengabdian kepada masyarakat) yang dilakukan oleh UNJANI, khususnya Fakultas ekonomi UNJANI.

M

MEETTOODDEE PPEENNEELLIITTIIAANN

Penelitian ini menggunakan deskriptif kualitatif karena menginginkan kedalaman data sehingga dapat “menusuk” sasaran penelitian, selain itu pula karena masalah yang diteliti membutuhkan studi mendalam.

Metode Penelitian yang akan dilakukan dalam penelitian ini sesuai dengan pendapat Burhan Bungin yang meliputi :

Objek dan Subjek Penelitian

Penelitian ini berjudul Analisis Permasalahan Wajib Pajak Orang Pribadi dalam Memehuni Kewajiban Perpajakannya. maka objek dalam penelitian ini adalah Permasalahan wajib pajak orang pribadi dalam memenuhi kewajiban perpajakannya, sedangkan subjek dalam penelitian ini adalah Wajib Pajak Orang Pribadi di UNJANI, maksudnya adalah karyawan UNJANI yang telah menjadi wajib pajak PPh pasal 21. Proses Pengumpulan dan Analisis Data

9 metode-metode baru seperti metode bahan visual dan metode penelusuran bahan internet”. (2008:107)

Sesuai pendapat Burhan Bungin di atas maka dalam penelitian ini metode pengumpulan data yang akan digunakan adalah observasi partisipasi dengan cara menyebarkan kuesioner terbuka kepada para responden. Hal ini dilakukan karena kesibukan para pegawai sehingga metode wawancara tidak mungkin dilakukan.

Menurut Seiddel (1998) di dalam Burhan Bungin proses analisis data kualitatif adalah sebagai berikut:

1. Mencatat yang menghasilkan catatan lapangan, dengan hal itu diberi kode agar sumber datanya tetap dapat ditelusuri

2. Mengumpulkan, memilah-milah, mengklasifikasikan, menyintesiskan, membuat ikhtisar, dan membuat indeksnya

3. Berfikir, dengan jalan membuat agar kategori data itu mempunyai makna, mencari dan menemukan pola, dan hubungan-hubungan

4. Membuat temuan-temuan umum

(2008:145) Proses Penafsiran dan Penyimpulan Hasil Penelitian

Setelah melakukan analisis data maka proses yang dilakukan berikutnya

melakukan penafsiran dan penyimpulan hasil penelitian sesuai menurut Burhan Bungin langkah yang ditempuh adalah sebagai berikut:

1. Temuan hasil penelitian

2. Teori yang digunakan dalam penelitian 3. Hasil penelitian orang lain

4. Gagasan-gagasan orang lain yang diketahui 5. Pendapat pribadi penulis

6. Bahan- bahan sekunder lainnya

(2008:263) Penetapan Populasi dan Sampel

Sebelum menentukan jumlah sampel tidak ada salahnya kita ketahui terlebih dahulu pengertian dari populasi dan sampel menurut Sugiyono berikut ini

” Populasi adalah wilayah generalisasi yang terdiri atas obyek/subjek yang

mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti

untuk dipelajari dan kemudian ditarik kesimpulan.”

(2008:90)

”Sampel adalah bagian dari jumlah dan karakteristik yang dimiliki oleh populasi tersebut”

(2008:91) Populasi dalam penelitian ini adalah seluruh wajib pajak orang pribadi di Unjani yang tidak memasukkan SPT yaitu berjumlah 208 orang. Jumlah sampel penelitian yang akan digunakan rumus Yamane yang kemukakan oleh Jalaluddin Rahmat sebagai berikut :

10

Keterangan : n = jumlah sampel N = ukuran populasi

β = Presisi (5%) (1998:82)

Berdasarkan rumus tersebut maka jumlah sampel dari ukuran populasi 208 orang di dalam penelitian ini adalah 137 orang. Kepada para responden yang berjumlah 137 telah disebar kuesioner terbuka akan tetapi yang berhasil kembali adalah 53. Sehingga jumlah sampel yang di analisi tidak 137 melainkan 53.

H

HAASSIILL DDAANN PPEEMMBBAAHHAASSAANN

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Peraturan Perpajakan Terutama PPh Pasal 21

Peraturan perpajakan tentang PPh pasal 21 meliputi, subjek, objek, tarif, perhitungan, kewajiban wajib pajak, dan form-form yang digunakan dalam perpajakan, berikut ini hasil kuesioner terbuka yang diperoleh peneliti meliputi hal –hal tersebut. Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Subjek Pajak PPh pasal 21.

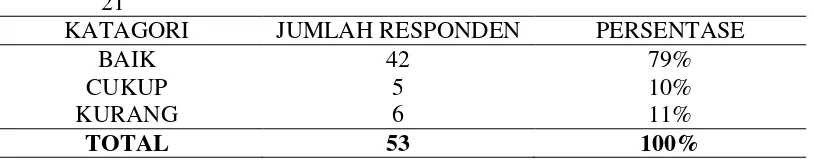

Mayoritas Wajib pajak orang pribadi (karyawan) di UNJANI sudah memiliki pengetahunan yang baik tentang subjek pajak PPh pasal 21. Dari 53 jawaban responden 42 (79%) orang menjawab dengan benar artinya pengetahuan mereka baik, 5 (10%) orang masih bingung karena menjawab subjek pajak PPh pasal 21 termasuk badan artinya pengetahuan 5 orang tersebut cukup, dan ada 6 (11%) responden yang menjawab “tidak tahu” atau dengan kata lain pengetahuan 6 karyawan Unjani tentang subjek pajak sama sekali tidak ada / kurang. Penjelasan dalam bentuk tabel dapat di lihat di bawah ini.

Tabel 5.1 Pengetahuan WP Orang Pribadi di UNJANI Tentang Subjek Pajak PPh Pasal 21

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 42 79%

CUKUP 5 10%

KURANG 6 11%

TOTAL 53 100%

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Objek Pajak PPh pasal 21

11 tidak memiliki pengetahuan tentang objek pajak PPh pasal 21 atau pengetahuannya masih kurang.

Tabel di bawah ini dapat lebih mudah menjelaskan uraian tersebut. Tabel 5.2 Pengetahuan WP di Unjani Tentang Objek Pajak PPh Pasal 21

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 34 67,1%

CUKUP 5 10%

KURANG 12 22,6%

TOTAL 53 100%

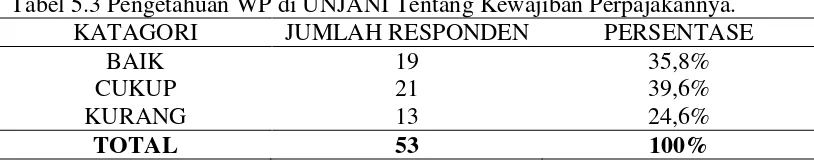

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Kewajiban Wajib Pajak.

Wajib pajak memiliki kewajiban yang harus dipenuhinya yaitu mereka harus menghitung, membayar dan melaporkan semua yang terkait dengan pajaknya. Untuk pengetahuan tentang kewajiban ini wajib pajak yang menjadi responden dalam penelitian ini ternyata 19 orang sudah mengetahui dengan baik tentang kewajibannya karena mereka menjawab dengan benar, 21 orang memiliki pengetahuan yang cukup tentang kewajiban WP ini karena mereka hanya mengetahui bahwa kewajibannya hanya membayar saja pajaknya tidak terlambat dan sesuai ketentuan padahal setelah itu mereka harus melaporkan apa yang sudah dan akan mereka bayar itu yang belum mereka ketahui. 13 orang lagi tidak mengetahui sama sekali apa sebenarnya kewajiban dari wajib pajak itu. Berikut ini tabel dari uraian tersebut.

Tabel 5.3 Pengetahuan WP di UNJANI Tentang Kewajiban Perpajakannya.

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 19 35,8%

CUKUP 21 39,6%

KURANG 13 24,6%

TOTAL 53 100%

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Tarif pajak PPh Pasal 21

12 Tabel 5.4 Pengetahuan WP di Unjani Tentang Tarif PPh Pasal 21

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 5 9,4%

CUKUP 17 32,1%

KURANG 31 58,5%

TOTAL 53 100%

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Perhitungan PPh Pasal 21

Kewajiban wajib pajak salah satunya adalah menghitung pajak nya sendiri, untuk itu wajib pajak harus mengetahui bagaiman menghitung PPh pasal 21. Hasil jawaban kuesioner ternyata 9 orang (17%) saja yang menjawab bisa melakukan perhitungan PPh pasal 21 artinya mereka mempunyai pengetahuan yang baik tentang perhitungan PPh pasal 21, 5 orang (9,4%) mengaku bisa menghitung tetapi tidak mahir artinya mereka mempunyai pengetahuan yang cukup tentang perhitungan PPh pasal 21, dan 39 orang lainnya (73,6%) tidak bisa sama sekali dan tidak mengetahaui cara nya menghitung PPh pasal 21 artinya mereka kurang memiliki pengetahuan tentang perhitungan PPh pasal 21. Adapun tabel hasil kuesioner tersebut adalah sebagai berikut:

Tabel 5.5 Pengetahuan WP di UNJANI Tentang Perhitungan PPh Pasal 21

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 9 17%

CUKUP 5 9,4%

KURANG 39 73,6%

TOTAL 53 100%

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Dokumen yang Digunakan Saat Membayar Pajak

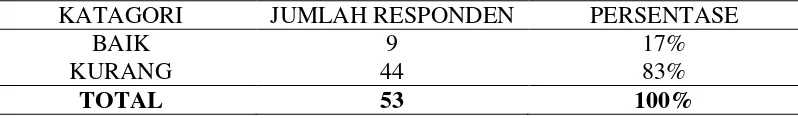

Dokumen yang seharusnya digunakan saat membayar pajak adalah Surat Setoran Pajak (SSP), hasil jawaban kuesioner menunjukkan bahwa 9 orang (17%) menjawab dengan benar artinya mereka memiliki pengetahuan yang baik tentang dokumen yang digunakan saat membayar pajak , 21 orang menjawab salah dan 23 orang lagi menjawab “tidak tahu” ini berarti mereka yang menjawab salah dan “tidak tahu” sebanyak 83% kurang memiliki pengetahuan tentang dokumen yang digunakan saat membayar pajak. Jika kita buat tabel sebagai berikut ini.

Tabel 5.6 Pengetahuan WP di UNJANI tentang Dokumen yang digunakan saat membayar Pajak

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 9 17%

KURANG 44 83%

13 Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Dokumen yang Digunakan Saat Melaporkan Pajak

Wajib pajak setelah membayar pajaknya melalui Kantor Pos dan Giro atau Bank Persepsi yang ditunjuk setelah itu wajib pajak harus melapor ke Kantor Pelayanan Pajak Pratama (KPPP). Dokumen /form yang digunakan saat melapor adalah Surat Pemberitahuan (SPT). Melaporkan pajak ada yang bulanan dan ada yang tahunan maka SPTnya pun ada yang bulanan namanya SPT masa dan ada tahunan namanya SPT tahunan. Untuk PPh pasal 21 pemberi kerja akan melaporkan setiap bulan ke KPPP dan wajib pajak orang pribadinya (karyawan) harus melaporkan secara tahunan dengan SPT tahunan.

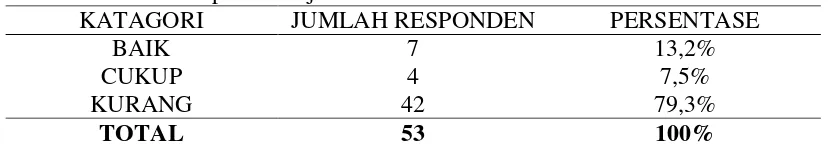

Hasil keusioner diperoleh bahwa 7 orang (13,2%) menjawab dengan benar artinya mereka sudah memiliki pengetahuan yang baik tentang dokumen yang digunakan saat melaporkan pajak. 4 orang (7,5%) menjawab salah saat menyingkat surat pemberitahuan bukan SPT melainkan menjadi SPPT mereka dapat kita katakan memiliki pengetahuan cukup tentang dokumen yang digunakan saat melaporkan pajak. 42 orang (79,3%) sisanya menjawab “tidak tahu” dan salah artinya mereka kurang memiliki pengetahuan tentang dokumen yang digunakan saat melaporkan pajak. Tabel di bawah ini akan menyimpulkan penjelasan di atas.

Tabel 5.7 Pengetahuan Wajib Pajak di UNJANI Tentang Dokumen Yang Digunakan Saat Melaporkan Pajak.

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 7 13,2%

CUKUP 4 7,5%

KURANG 42 79,3%

TOTAL 53 100%

Pengetahuan Wajib Pajak Orang Pribadi di UNJANI tentang Sanksi tidak memenuhi ketentuan Undang-undang Pajak.

Hak dan kewajiban wajib pajak sudah di atur di adalam Undang-Undang Ketentuan umum dan tatacara perpajakan begitu pula jika wajib tidak memenuhi kewajibannya maka akan terkena sanksi. Jika wajib pajak tidak menyetorkan pajak sesuai waktu yang telah ditetapkan maka akan dikenakan sanksi denda 2% setiap bulan dari pajak yang kurang / tidak dibayar. Wajib pajak orang pribadi yang tidak melaporkan SPT tahunannya akan terkena denda Rp 100.000.

14 Tabel 5.8 Pengetahuan Wajib Pajak di UNJANI Tentang Sanksi Jika Tidak Memenuhi

Ketentuan Perpajakan

KATAGORI JUMLAH RESPONDEN PERSENTASE

BAIK 27 50,9%

KURANG 26 49,1%

TOTAL 53 100%

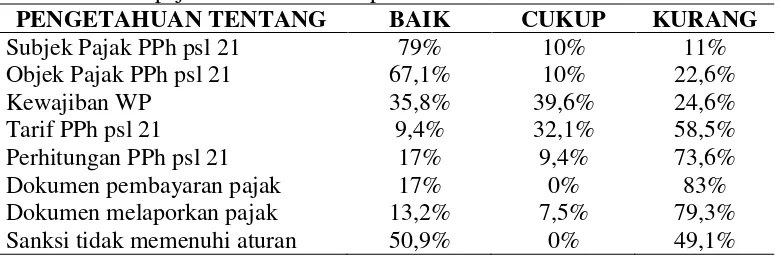

Pengetahuan wajib pajak orang pribadi di UNJANI tentang peraturan perpajakan terutama PPh pasal 21 secara keseluruhan dapat dilihat pada tabel di bawah ini

Tabel 5.9 Pengetahuan Wajib Pajak Orang Pribadi di UNJANI Tentang Peraturan Perpajakan terutama PPh pasal 21

PENGETAHUAN TENTANG BAIK CUKUP KURANG

Subjek Pajak PPh psl 21 79% 10% 11%

Objek Pajak PPh psl 21 67,1% 10% 22,6%

Kewajiban WP 35,8% 39,6% 24,6%

Tarif PPh psl 21 9,4% 32,1% 58,5%

Perhitungan PPh psl 21 17% 9,4% 73,6%

Dokumen pembayaran pajak 17% 0% 83%

Dokumen melaporkan pajak 13,2% 7,5% 79,3%

Sanksi tidak memenuhi aturan 50,9% 0% 49,1%

Tabel 5.9 di atas menunjukkan bahwa untuk pengetahuan tentang subjek pajak, dan objek pajak mayoritas wajib pajak sudah memiliki pengetahuan yang baik, tetapi untuk tarif pajak, perhitungan, dokumen pembayaran dan dokumen pelaporan pajak mayoritas wajib pajak di Unjani masih memiliki pengetahuan yang kurang. Sedangkan pengetahuan tentang sanksi jika tidak memenuhi peraturan berimbang antara wajib pajak yang memiliki pengetahuan baik, dan kurang, begitu pula pengetahuan yang dimiliki wajib pajak di UNJANI tentang kewajiban wajib pajaknya cukup berimbang antara yang berpengetahuan baik, cukup maupun kurang. Jika digambarkan dalam bentuk grafik batang maka terlihat seperti di bawah ini.

0 5 10

Pengetahuan wajib pajak

Kurang Cukup Baik

15 Persepsi Wajib Pajak Orang Pribadi di UNJANI tentang Sistem Perpajakan di Indonesia

Persepsi wajib pajak tentang sistem perpajakan di Indonesia perlu diketahui karena hal ini akan mempengaruhi kesungguhan wajib pajak dalam memenuhi kewajibannya. Hasil kuesioner menunjukkan bahwa 37 orang menjawab bahwa sistem perpajakan di Indonesia rumit bahkan sangat rumit sehingga menyebabkan kebingungan dari wajib pajak menurut mereka hal itu terjadi karena kurangnya sosialisasi dari kantor pajak akan hal tersebut. Hanya 3 orang saja yang berpersepsi bahwa sistem perpajakan di Indonesia sederhana karena telah memberi keparcayaan kepada wajib pajak untuk menghitung, membayar dan melaporkan sendiri besarnya pajak. Dan masih ada sebanyak 13 orang yang tidak tahu bagaimana sistem perpajakan di Indonesia.

Sistem pemungutan pajak yang dilaksanakan di Indonesia saat ini adalah self assesment system dan witholding system. Ternyata 5 orang (9,4%) yang memiliki pengetahuan tentang sistem pengutan pajak tersebut, sedangkan 48 orang atau 90,6% lainnya tidak mengetahui sistem pemungutan pajak yang dilaksanakan di Indonesia. Tabel di bawah ini dapat menunjukkan uraian tersebut:

Tabel 5.10 Persepsi Wajib Pajak di UNJANI Tentang Sistem Perpajakan di Indonesia. PERPSEPSI RUMIT, TAK JELAS,

MEMBINGUNGKAN

SEDERHANA,

MUDAH TIDAK TAHU

Jumlah 37 orang 3 orang 13 orang

Persentase 69,8% 5,7% 25,5%

Persepsi Wajib Pajak Orang Pribadi di UNJANI tentang Pengendalian Perpajakan di Indonesia terutama di KPPP Cimahi

Official assesment system atau sistem pemuntutan pajan dimana besarnya pajak terhutang ditentukan oleh pihak pajak saat tidak lagi dilakukan, tetapi yang saat ini dilakukan hanyalah dalam rangka pengawasan dan pengendalian. Dirjen Pajak terus melakukan pembenahan terhadap pengendalian ini, mulai dari dilakukannya reformasi perpajakan, pengelolaan satu atap hingga ditetapkannya account representatif untuk tiap wilayah. Kesemuanya itu ditujukan agar tercipta pengendalian yang lebih baik sehingga diketahuinya para wajib pajak yang tidak patuh atau tidak memenuhi kewajibannya.

Persepsi wajib pajak di Unjani tentang pengendalian perpajakan di Indonesia ini akan memberikan dampak kepada dirinya terhadap keinginannya untuk memenuhi kewajiban perpajakannya. Seandainya wajib pajak berpersepsi bahwa pengendalian perpajakan itu buruk maka akan tumbuh persepsi bahwa ketidak patuhan wajib pajak tidak akan terditeksi oleh pihak pajak. Sebaliknya jika persepsi wajib pajak terhadap pengendalian perpajakan di Indonesia adalah baik maka kecenderungannya wajib pajak akan berusaha mematuhi ketentuan perpajakan karena jika tidak mereka berpersepsi akan ketahuan oleh pihak pajak.

16 buruk, dan sisanya 36 orang (67,9%) menyatakan tidak tahu bagaimana pengendalian perpajakan di Indonesia termasuk di KPPP Cimahi. Hasil tersebut jika ditunjukkan dalam tabel adalah sebagai berikut:

Tabel 5.11 Persepsi Wajib Pajak di UNJANI tentang Pengendalian Perpajakan di Indonesia Terutama di KPPP Cimahi.

Persepsi ttg Pengendalian Baik Sedang Buruk Tidak Tahu

Jumlah 3 6 8 36

Persentase 5,7% 11,3% 15,1% 67,9%

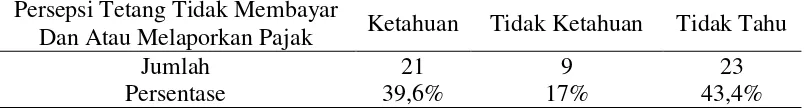

Selain persepsi wajib pajak tentang pengendalian perpajakan maka seperti telah dijelaskan di atas kita perlu tahu pula bagaimana persepsi wajib pajak di UNJANI jika tidak membayar dan atau tidak melaporkan pajaknya apakah akan ketahuan atau tidak oleh pihak pajak karena kedua persepsi tersebut saling terkait.

Hasil kuesioner tentang persepsi dari wajib pajak jika membayar dan atau melaporkan pajaknya apakah akan diketahui atau tidak oleh pihak pajak diperoleh bahwa 21 orang (39,6%) menyatakan bahwa jika tidak melakukan pembayaran dan atau pelaporan pajak pasti akan ketahuan oleh pihak pajak. 9 orang (17%) menyatakan bahwa tidak akan ketahuan jika tidak melakukan pembayaran dan atau pelaporan pajak karena pengadministrasian di KPPP belum baik. Sisanya 23 orang (43,4%) lainnya menyatakan “tidak tahu” apakah akan ketahuan atau tidak jika mereka tidak melakukan pembayaran dan atau pelaporan pajak. Hasil kuesioner tersebut dapat ditunjukkan dalam bentuk tabel sebagai berikut:

Tabel 5.12 Persepsi Wajib Pajak di UNJANI Tentang Diketahui Atau Tidaknya Jika Wajib Pajak Tidak Membayar Dan Atau Melaporkan Pajak.

Persepsi Tetang Tidak Membayar

Dan Atau Melaporkan Pajak Ketahuan Tidak Ketahuan Tidak Tahu

Jumlah 21 9 23

Persentase 39,6% 17% 43,4%

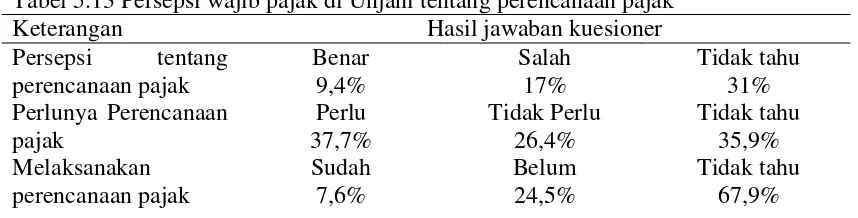

Persepsi Wajib Pajak Orang Pribadi di UNJANI tentang Perencanaan Pajak. Perencanaan pajak merupakan upaya yang dapat dilakukan oleh wajib pajak agar beban pajak nya menjadi minimal tentunya tanpa melanggar aturan/ ketentuan perpajakan. Persepsi wajib pajak tentang perencanaan pajak ini perlu diketahui karena seandainya wajib pajak telah memiliki persepsi bahwa penggelapan pajak dapat diketahui oleh pihak pajak maka sudah sepantasnya hal tersebut dihindari kemudian diperlukan suatu upaya lain agar meminimalkan beban pajaknya yaitu perencanaan pajak.

17 pajak. Setelah itu ternyata 4 orang sudah melakukan perencanaan pajak, 13 orang belum melakukan perencanaan pajak dan 36 sisanya tidak tahu.

Ketiga hal tersebut dapat di tunjukkan dalam bentuk tabel sebagai berikut: Tabel 5.13 Persepsi wajib pajak di Unjani tentang perencanaan pajak

Keterangan Hasil jawaban kuesioner

Perlu Tidak Perlu Tidak tahu

37,7% 26,4% 35,9% perencanaan pajak menempati posisi terbanyak. Dan hanya sedikit sekali yang memiliki persepsi yang benar dan sudah melaksanakan perencanaan pajak.

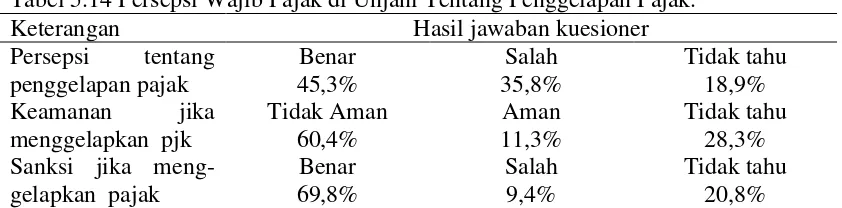

Persepsi Wajib Pajak Orang Pribadi di UNJANI tentang Penggelapan Pajak. Penggelapan pajak dapat dilakukan oleh wajib pajak ataupun dapat pula dilakukan oleh aparat pajak. Persepsi penggelapan pajak di sini adalah yang dilakukan oleh wajib pajak. Wajib pajak dapat melakukan penggelapan pajak dengan cara tidak membayarkan pajak yang sudah terhutang dan atau membayarkan pajak akan tetapi jumlah tidak yang sebenarnya. Setelah itu data yang dilaporkan dimanipulasi sehingga laporannya pun tidak laporan yang sebenarnya.

Kuesioner yang disebarkan bertujuan untuk mengetahui persepsi wajib pajak tentang penggelapan pajak yang meliputi: pemahaman terhadap pengertian penggelapan pajak, keamanan jika melakukan penggelapan pajak, sanksi yang akan diterima jika melakukan penggelapan pajak.

Hasil kuesioner menunjukkan bahwa:

1. Wajib pajak di UNJANI untuk pemahaman terhadap penggelapan pajak diperoleh bahwa 24 orang (45,3%) telah memiliki pemahaman yang baik terhadap pengertian penggelapan pajak, mereka memberikan penjelasan yang benar tentang penggelapan pajak. 19 orang (35,8%) memiliki pemahaman yang cukup tentang penggelapan pajak, karena mereka memberikan penjelasan yang tidak sempurna bahkan masih tercampur aduk dengan penggelapan yang dilakukan oleh aparat pajak. Sedangkan sisanya 10 orang (18,9%) menyatakan “tidak tahu” bagaimana penggelapan pajak itu dilakukan / terjadi.

18 positif terhadap pemenuhan kewajiban perpajakannya. Wajib pajak yang berpersepsi bahwa penggelapan pajak akan ketahuan oleh fihak pajak maka ia akan berupaya melakukan pemenuhan kewajibannya. Tapi jika wajib pajak berpersepsi bahwa penggelapan pajak itu aman tidak akan ketahuan pihak pajak maka ia akan dengan mudah melalaikan kewajibnnya.

3. Sanksi yang akan diterima jika wajib pajak melakukan penggelapan pajak tentunya dapat berupa denda, hingga pidana kurungan. Hal tersebut tampaknya sudah dipahami dengan baik oleh wajib pajak di UNJANI karena mayoritas responden 67 orang (69,8%) menjawab dengan benar tentang sanksi yang akan diterima jika wajib pajak menggelapkan pajak, hanya 5 orang (9,4%) yang menjawab tidak benar dan 11 orang (20,8%) menjawab “tidak tahu”. Hal ini akan memberikan dampak positif pada kesungguhan wajib pajak dalam memenuhi kewajibannya karena jika tidak dan nantinya tergolong dalam kategori penggelapan pajak mereka tahu akan mendapat sanksi apa.

Persepsi wajib pajak tentang penggelapan pajak dapat ditunjukkan dengan tabel berikut ini:

Tabel 5.14 Persepsi Wajib Pajak di Unjani Tentang Penggelapan Pajak.

Keterangan Hasil jawaban kuesioner

Berdasarkan hasil pembahasan mengenai analisis permasalahan wajib pajak orang pribadi dalam memenuhi kewajiban perpajakannya, dapat dikemukakan beberapa kesimpulan sebagai berikut:

1. Pengetahuan wajib pajak orang pribadi di UNJANI tentang peraturan perpajakan terutama PPh pasal 21 masih kurang terutama tentang tarif pajak, perhitungan pajak, dokumen yang di gunakan saat membayar dan lapor serta sanksi jika tidak memenuhi kewajiban pajak. Hal ini dapat menyebabkan motivasi wajib pajak dalam memenuhi kewajibannya menjadi rendah karena dengan pengetahuan yang baik wajib pajak dapat melaksanakan semua kewajibannya tanpa kesulitan yang berarti. 2. Mayoritas (70%) wajib pajak orang pribadi di UNJANI berpersepsi bahwa sistem

19 tersebut dapat menimbulkan keengganan wajib pajak dalam memenuhi kewajibannya karena kesulitan yang sudah mereka bayangkan.

3. Mayoritas (68%) wajib pajak orang pribadi di UNJANI tidak mengetahui bagaimana pengendalian perpajakan di Indonesia terutama di KPPP Cimahi. Mereka merasa tidak pernah mendapat sosialisasi dari kantor pajak tentang hal tersebut, bahkan ada yang pula yang beranggapan bahwa pengendalian perpajakan di Indonesia buruk. Hal ini menyebabkan wajib pajak kurang bersungguh-sungguh di dalam memenuhi kewajiban perpajakannya.

4. Mayoritas Wajib pajak orang pribadi di UNJANI tidak mengetahui tentang perencanaan pajak, mulai dari pengertian perencanaan pajak, perlu atau tidaknya perencanaan pajak serta pelaksanaan perencanaan pajak yang dilakukan semuanya tidak diketahui. Hanya ada sedikit saja yang mengetahui tentang perencanaan pajak, yang berpersepsi bahwa perencaan pajak itu diperlukan serta sedikit sekali yang sudah melakukan perencanaan pajak tersebut.

5. Mayoritas wajib pajak orang pribadi di UNJANI memiliki persepsi yang baik tentang penggelapan pajak bahkan hingga sanksi yang akan diterima oleh wajib pajak jika melakukan penggelapan pajak wajib pajak sudah mengetahuinya dan mayoritas pula wajib pajak di UNJANI berpersepsi bahwa jika melakukan penggelapan pajak hal itu tidak aman dan akan diketahui oleh pihak pajak. Hal ini akan memotivasi wajib pajak untuk mematuhi ketentuan perpajakan dan memenuhi kewajibannya sebagai wajib pajak.

Saran H

Haassiill ppeenneelliittiiaann iinnii ddii hhaarraappkkaann ddaappaatt mmeemmbbeerriikkaann mmaassuukkaann bbaaggii ppeerruummuussaann k

keebbiijjaakkaann ddii KKPPPPPP CCiimmaahhii,, mmaauuppuunn ddii UUNNJJAANNII sseerrttaa FFaakkuullttaass EEkkoonnoommii.. BBeebbeerraappaa s

saarraannkkeebbiijjaakkaannddaarriippeenneelliittiiaanniinniiaannttaarraallaaiinn::

1. Dalam upaya meningkatkan target penerimaan pajak KPPP Cimahi maka sudah selayaknya KPPP melakukan penyuluhan yang intensif terutama kepada seluruh wajib pajak yang berada di wilayah Cimahi. Walaupun hukum pajak termasuk hukum publik akan tetapi masyarakat kita belum terbiasa untuk mencari sendiri informasi yang diperlukan terutama tentang aturan-aturan perpajakan yang baru. Karena Pengetahuan wajib pajak akan peraturan perpajakan akan mendorong wajib pajak untuk memenuhi kewajiban perpajakannya.

2. Dalam upaya memberikan pengetahuan yang lebih baik bagi karyawan Unjani sebaiknya UNJANI memberikan pelatihan yang berkesinambungan bagi seluruh karyawannya karena Perguruan Tinggi adalah lembaga pendidikan tinggi yang mempunyai kewajiban sosial juga kewajiban untuk membantu pemerintah. Harapnya jika karyawan telah memilki pengetahuan yang baik maka dapat menularkannya kepada lingkungan sekitarnya, keluarga, tetangga dan lain-lain. 3. Dalam upaya melakukan pengabdian kepada masyarakat Fakultas Ekonomi dapat

20 DAFTAR PUSTAKA

Burhan Bungin. 2008. Penelitian Kualitatif, Jakarta. Prenada Media Group.

Jalaluddin Rahmat. 1998. Metode Penelitian Komunikasi Contoh Analisis Statistik, Bandung. PT Remaja Rosdakarya.

Mardiasmo. 2009. Perpajakan. Yogyakarta. Andi.

Santoso Brotodihardjo. 2003. Pengantar Ilmu Hukum Pajak. Bandung. PT Refika Aditama.

Siti Resmi. 2003. Perpajakan Teori & Kasus. Jakarta. Salemba Empat. Sugiyono, 2008. Metode Penelitian Bisnis. Bandung : Alfabeta.

Waluyo, Wirawan B Ilyas. 2007. Perpajakan Indonesia. Jakarta. Salemba Empat ---, 2007. Undang – undang Ketentuan Umum dan Tata Cara Perpajakan (KUP).

Bandung. Fokusmedia.

---, 2008. Undang – undang Pajak Penghasilan. Bandung. Fokusmedia.

Majalah-majalah:

---,Indonesia Tax Review. 2007. Volume VI. Edisi 31. Jakarta Selatan. Smartaxes. ---,Indonesia Tax Review. 2007. Volume VI. Edisi 46. Jakarta Selatan. Smartaxes. Website

---,www. Pajak.go.id BIODATA:

Handiyaningrum, Tj. R, SE, MSi. adalah dosen Jurusan Akuntansi pada Fakultas Ekonomi UNJANI.