BAB II

LANDASAN TEORI

A. Pajak Secara umum 1. Definisi Pajak

Pendapat tentang definisi pajak banyak dikemukakan oleh para ahli, namun pada dasarnya memiliki inti atau pendapat yang sama, antara lain :

Menurut Rochmat Soemitro (2008 : 1) mendefinisikan pajak sebagai berikut :

Pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tidak mendapat jasa timbal balik (kontraprestasi) yang langsung dapat ditunjukkan, dan yang digunakan untuk membayar pengeluaran umum.

Menurut P. J. A. Adriani yang telah diterjemahkan oleh (2008 : 1) sebagai berikut :

Pajak adalah iuran kepada Negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali yang langsung dapat ditunjuk dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung dengan tugas Negara yang menyelenggarakan pemerintahan.

Menurut Soeparman Soemahamidjaja (2008) mendefinisikan pajak sebagai berikut :

Pajak adalah iuran wajib berupa uang atau barang yang dipungut oleh pengusaha berdasarkan norma-norma hukum, guna menutup biaya produksi barang-barang dan jasa-jasa kolektif dalam mencapai kesejahteraan umum.

Ciri-ciri yang melekat pada definisi pajak menurut Perpajakan Indonesia (2005 : 3) dari pengertian tersebut dapat disimpulkan bahwa :

a. Pajak dipungut oleh Negara (pemerintah pusat dan pemerintah daerah), berdasarkan kekuatan undang-undang serta aturan pelaksanaannya.

b. Penyelenggaraan pemerintah secara umum merupakan kontra prestasi dari Negara.

c. Diperuntukkan bagi pengeluaran rutin pemerintah.

d. Pajak dipungut disebabkan adannya suatu keadaan, kejadian dan perbuatan yang memberikan kedudukan tertentu kepada seseorang.

2. Fungsi Pajak

Fungsi pajak menurut Perpajakan Indonesia (2005 : 6), terdiri dari dua fungsi yaitu :

a. Fungsi Budgetair ( Sumber Keuangan Negara )

Pajak mempunyai fungsi budgetair, artinya pajak merupakan salah satu sumber penerimaan pemerintah untuk membiayai pengeluaran baik rutin maupun pembangunan. Sebagai sumber Negara, pemerintah berupaya memasukkan uang sebanyak-banyaknya untuk kas Negara. Upaya tersebut ditempuh dengan cara ekstensifikasi maupun intensifikasi pemungutan pajak melalui penyempurnaan peraturan berbagai jenis pajak seperti Pajak Penghasilan (PPh), Pajak pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM), Pajak Bumi dan Bangunan (PBB) dan lain-lain.

b. Fungsi Regularend (Pengatur)

Pajak mempunyai fungsi pengatur, artinya pajak sebagai alat untuk mengatur atau melaksanakan kebijakan pemerintah dalam bidang social dan ekonomi, serta mencapai tujuan-tujuan tertentu di luar bidang keuangan.

3. Jenis Pajak

Menurut Perpajakan Indonesia (2005 : 12) terdapat berbagai jenis pajak yang dapat dikelompokkan menjadi tiga yaitu :

a. Menurut Golongannya

1) Pajak Langsung : pajak yang harus dipikul atau ditanggung sendiri oleh Wajib Pajak dan tidak dapat dilimpahkan atau dibebankan kepada orang lain atau pihak lain. Contoh : Pajak penghasilan.

2) Pajak Tidak Langsung : pajak yang pada akhirnya dapat dibebankan atau dilimpahkan kepada orang lain atau pihak ketiga. Contoh : Pajak Pertambahan Nilai (PPN).

b. Menurut Sifatnya

1). Pajak Subjektif : pajak yang pengenaannya memerhatikan keadaan pribadi wajib pajak atau pengenaan pajak yang memerhatikan keadaan subjeknya. Contoh : Pajak Penghasilan terdapat subjek pajak (Wajib Pajak) orang pribadi.

2). Pajak Objektif : pajak yang pengenaannya memerhatikan objeknya baik benda, keadaan, perbuatan atau peristiwa yang mengakibatkan timbulnya kewajiban membayar pajak, tanpa memerhatikan keadaan

pribadi Subjek pajak (Wajib Pajak) maupun tempat tinggal. Contoh : Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM) serta Pajak Bumi dan Bangunan (PBB).

c. Menurut Lembaga Pemungutannya

1). Pajak Negara (Pajak Pusat) pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga Negara pada umumnya.

Contoh : PPh, PPN dan PPnBM, PBB, serta Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB).

2). Pajak Daerah yaitu pajak yang dipungut oleh pemerintah daerah baik daerah tingkat I (pajak provinsi) maupun daerah tingkat II (pajak kabupaten/kota) dan dugunakan untuk mebiayai rumsh tangga daerah masing-masing. Contoh ; Pajak Kendaraan Bermotor, pajak reklame, Pajak Hotel dan lain – lain.

4. Sanksi

Berdasarkan UU No. 28 Tahun 2007, sanksi perpajakan dibagi menjadi dua macam, yaitu :

a. Sanksi administrasi merupakan pembayaran kerugian kepada negara, khusunya berupa bunga dan kenaikan. (Erly Suandy, 2008 : 155).

Sanksi administrasi dibagi menjadi tiga : 1). Sanksi administrasi berupa bunga 2). Sanksi administrasi berupa denda 3). Sanksi administrasi berupa kenaikan

Berikut ini tabel daftar sanksi administrasi berupa bunga, denda dan kenaikan.

Tabel 2.1

Tabel Sanksi Administrasi berupa Bunga, Denda dan Kenaikan

No Pasal Masalah Sanksi Keterangan

Denda

1 7 (1) SPT Tidak disampaikan :

1. Masa

a. PPN Rp. 500.000 Per SPT

b. Lainnya Rp. 100.000 Per SPT

2. Tahunan

a. Badan Rp. 1.000.000 Per SPT

b. Orang Pribadi Rp. 100.000 Per SPT 2 8 (3) Pembetulan sendiri dan belum

disidik 150% Dari jumlah pajak

yang kurang bayar 3 14 (4) a. Pengusaha dikukuhkan sebagai

PKP, tidak membuat faktur pajak 2% DPP

b. Pengusaha dikukuhkan sebagai PKP, tidak mengisi faktur pajak secara lengkap

2% DPP

c. PKP melaporkan faktur pajak tidak sesuai masa penerbitan faktur pajak

2% DPP

Bunga

1 8 (2) Pembetulan SPT dalam 2 tahun 2%

Per bulan dari jumlah pajak yang kurang bayar

2 9 (2) Keterlambatan pembayaran pajak

masa dan tahunan 2% Per bulan dari jumlah pajak yang terutang 3 13 (2) Kekurangan atau tidak dibayar

pajak terutang dalam SKPKB 2%

per bulan dari jumlah kurang dibayar, max 24 bulan

4 13 (5)

SKPKB diterbitkan setelah lewat waktu 10 tahun karena adanya tindak pidana

48%

Dari jumlah pajak yang tidak atau kurang bayar

5 14 (3) a. PPh tahun berjalan tidak/kurang

bayar 2%

Per bulan dari jumlah pajak tidak/kurang dibayar, max 24 bulan

b. SPT Kurang bayar 2%

Per bulan dari jumlah pajak tidak/kurang dibayar, max 24 bulan

6 15 (4)

SKPKBT diterbitkan setelah lewat waktu 10 tahun karena adanya tindak pidana

48%

Dari jumlah pajak yang tidak atau kurang bayar

7 19 (1)

SKPKB/T, SK Pembetulan, SK keberatan, Putusan Banding yang menyebabkan kurang bayar terlambat dibayar

2%

Per bulan, atas jumlah pajak yang tidak atau kurang dibayar

8 19 (2) Mengangsur atau menunda

pembayaran 2%

Per bulan, bagian dari 1 bulan dihitung penuh 1 bulan

9 19 (3) Kekurangan pajak akibat

penundaan SPT 2% Atas kekurangan

pembayaran pajak

Kenaikan

1 8 (5)

Pengungkapan ketidakbenaran pengisian SPT setelah lewat 2 tahun sebelum terbitnya SKP

50% Dari pajak yang kurang dibayar

2 13 (3)

Apabila: SPT tidak disampaikan sebagaimana disebut dalam surat teguran, PPN/PPnBM yang tidak seharusnya dikompensasikan atau tarif 0%, tidak terpenuhinya pasal 28 dan 29

200% Dari pajak yang kurang dibayar

a. PPh yang tidak/kurang dibayar 50% Dari PPh yang tidak/

kurang dibayar b. tidak/kurang potong/ dipungut/

disetorkan 100% Dari PPh yang tidak/

kurang dibayar c. PPN/PPnBM tidak / kurang

dibayar 100%

Dari PPN/PPnBM yang tidak/kurang dibayar

3 15 (2) kekurangan Pajak pada SKPKBT 100%

Dari jumlah kekurangan pajak tersebut

Sumber : www.pajak.go.id

b. Sanksi Pidana

Menurut UU No. 28 Tahun 2007, sanksi pidana dibagi menjadi tiga, berupa denda pidana yaitu pidana kurungan dan pidana penjara.

B. Pajak Penghasilan 1. Subjek Pajak Penghasilan

Menurut UU No. 36 Tahun 2008 pasal 1 bahwa “pajak penghasilan dikenakan terhadap Subjek Pajak atas Penghasilan yang diterima atau diperolehnya dalam tahun pajak.”

Undang-undang ini mengatur pengenaan Pajak Penghasilan terhadap subjek pajak berkenaan dengan penghasilan yang diterima atau diperolehnya dalam tahun pajak. Subjek pajak yang menerima atau memperoleh penghasilan, dalam undang-undang ini disebut Wajib Pajak.

Subjek pajak menurut UU No. 36 Tahun 2008 pasal 2 adalah : a. Orang Pribadi

Orang pribadi sebagai subjek pajak dapat bertempat tinggal atau berada di Indonesia ataupun di luar Indonesia.

b. Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak. Merupakan subjek pajak pengganti, menggantikan mereka yang berhak yaitu ahli waris. Penunjukkan warisan yang belum terbagi sebagai subjek pajak pengganti dimaksudkan agar pengenaan pajak atas penghasilan yang berasal dari warisan tersebut tetap dapat dilaksanakan.

c. Badan.

Badan adalah sekumpulan orang dan/atau modal yang merupakan kesatuan baik yang melakukan usaha maupun yang tidak melakukan usaha yang meliputi perseroan terbatas, perseroan komoditer, perseroan

lainnya, badan usaha milik Negara atau badan milik daerah dengan nama dan dalam bentuk apa pun, firma, kongsi, koperasi, dana pension, persekutuan, perkumpulan, yayasan, organisasi massa, organisasi social politik, atau organisasi lainnya, lembaga, dan bentuk badan lainnya termasuk kontrak investasi kolektif dan bentuk usaha tetap.

d. Bentuk Usaha Tetap

Bentuk usaha yang dipergunakan oleh orang pribadi yang tidak bertempat tinggal di Indonesia atau berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 (dua belas) bulan, atau badan yang tidak didirikan atau tidak bertempat kedudukan di Indonesia, untuk menjalankan usaha atau melakukan kegiatan di Indonesia. Bentuk usaha tetap ini ditentukan sebagai Subjek Pajak tersendiri terpisah dari badan.

Perlakuan perpajakannya dipersamakan dengan Subjek pajak badan.

Subjek Pajak dibedakan menjadi dua menurut UU No. 36 tahun 2008 pasal 2 ayat (2) , yaitu :

a. Subjek Pajak dalam negeri adalah :

1). Orang pribadi yang bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, atau orang pribadi yang dalam suatu tahun pajak berada di Indonesia dan mempunyai niat untuk bertempat tinggal di Indonesia.

2). Badan yang didirikan atau bertempat kedudukan di Indonesia, kecuali unit tertentu dari badan pemerintah yang memenuhi criteria:

a) Pembentukannya berdasarkan ketentuan peraturan perundang- undangan.

b) Pembiayaannya bersumber dari Anggaran Pendapatan dan Belanja Negara atau Anggaran Pendapatan dan Belanja Daerah.

c) Penerimaannya dimasukkan dalam anggaran Pemerintah Pusat atau Pemerintah Daerah.

d) Pembukuannya diperiksa oleh aparat pengawasan fungsional negara.

3). Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak..

b. Subjek pajak luar negeri adalah :

1). Orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia, yang menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia.

2). Orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan tidak bertempat kedudukan di

Indonesia, yang dapat menerima atau memperoleh penghasilan dari Indonesia tidak dari menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia.

3). Bentuk usaha tetap adalah bentuk usaha yang dipergunakan oleh orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia, yang dapat berupa :

a). Tempat kedudukan manajemen.

b). Cabang perusahaan.

c). Kantor perwakilan.

d). Gedung kantor.

e). Pabrik.

f). Bengkel.

g). Gudang.

h). Ruang untuk promosi dan penjualan.

i). Pertambangan dan penggalian sumber alam.

j). Wilayah kerja pertambangan minyak dan gas bumi.

k). Perikanan, peternakan, pertanian, perkebunan,atau kehutanan.

l). Proyek konstruksi, instalasi, atau proyek perakitan.

m). Pemberian jasa dalam bentuk apa pun oleh karyawan atau orang lain, sepanjang dilakukan lebih dari 60 (enam puluh) hari dalam jangka waktu 12 (dua belas) bulan.

n). Orang atau badan yang bertindak selaku agen yang kedudukannya tidak bebas.

o). Agen atau karyawan dari perusahan asuransi yang tidak didirikan dan tidak bertempat kedudukan di Indonesia yang menerima premi asuransi atau menanggung resiko di Indonesia.

p). Komputer, agen elektronik, atau peralatan otomatis yang dimiliki, disewa, atau digunakan oleh penyelenggara transaksi elektronik untuk menjalankan kegiatan usaha melalui internet.

2. Pengecualian Subjek Pajak Penghasilan a. Kantor perwakilan Negara asing.

b. Pejabat-pejabat perwakilan diplomatic, dan konsulat atau pejabat-pejabat lain dari negara asing, dan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama-sama mereka, dengan syarat bukan warga Negara Indonesia dan di Indonesia tidak menerima atau memperoleh penghasilan lain di luar jabatan atau pekerjaannya tersebut serta negara yang bersangkutan memberikan perlakuan timbale balik.

c. Organisasi-organisasi internasional yang ditetapkan dengan Keputusan Menteri Keuangan, dengan syarat :

1). Indonesia menjadi anggota organisasi tersebut;

2). Tidak menjalankan usaha atau kegiatan lain untuk memperoleh penghasilan dari Indonesia selain pemberian pinjaman kepada pemerintah yang dananya berasal dari iuran anggota.

d. Pejabat-pejabat perwakilan organisasi internasional yang ditetapkan dengan Keputusan Menteri Keuangan dengan syarat bukan warga Negara Indonesia dan tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia.

3. Pajak Penghasilan Pasal 21

Pajak penghasilan pasal 21 merupakan pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama dan dalam bentuk apapun sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh wajib pajak orang pribadi subjek pajak dalam negeri. (Siti Resmi, 2009 : 167 )

Pajak penghasilsan pasal 21 merupakan salah satu jenis pelunasan pajak di tahun berjalan yang dilakukan oleh pihak lain atau pihak ketiga yang memberikan/membayarkan penghasilan yang dikenal dengan withholding tax.

Pihak ketiga dalam hal ini diwajibkan oleh undang-undang untuk memotong pajak yang terutang dari wajib pajak dan selanjutnya disetorkan ke kas negara.

a. Pemotong Pajak Penghasilan Pasal 21

Pemotong PPh pasal 21 adalah setiap orang pribadi atau badan yang diwajibkan oleh UU No 7 Tahun 1983 tentang Pajak Penghasilan

sebagaimana telah diubah dengan UU No. 17 Tahun 2000 dan terakhir UU No. 36 Tahun 2008 untuk memotong PPh Pasal 21. Termasuk pemotong PPh Pasal 21 dalam Peraturan Menteri Keuangan Nomor 252/KMK.03/2008 adalah :

1). Pemberi kerja yang terdiri dari orang pribadi dan badan, baik merupakan pusat maupun cabang, perwakilan atau unit yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama dan dalam bentuk apapun, sebagai imbalan sehubungan dengan pekerjaan atau jasa yang dilakukan oleh pegawai atau bukan pegawai.

2). Bendahara atau pemegang kas pemerintah termasuk bendahara atau pemegang kas pusat termasuk TNI/POLRI, pemerintah daerah, atau lembaga negara lainnya, dan kedutaan Besar RI di luar negeri yang membayarkan gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama dana dalam bentuk apapun sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan.

3). Dana pensiun, badan penyelenggara Jamsostek, dan badan lain yang membayar uang pensiun dan tunjangan hari tua atau jaminan hari tua.

4). Badan yang membayar honorarium atau pembayaran lain sebagai imbalan sehubungan dengan jasa termasuk jasa tenaga ahli yang melakukan pekerjaan bebas.

5). Penyelenggara kegiatan yang melakukan pembayaran sehubungan dengan pelaksana suatu kegiatan.

b. Bukan Pemotong Pajak Penghasilan Pasal 21

Pemberi kerja yang tidak mempunyai kewajiban untuk melakukan pemotongan pajak adalah (Siti Resmi, 2009 : 171)

1). Kantor perwakilan negara asing.

2). Organisasi international yang telah ditetapkan oleh Menteri Keuangan.

3). Pemberi kerja orang pribadi yang tidak melakukan kegiatan usaha atau pekerjaan bebas yang semata-mata mempekerjakan orang pribadi untuk melakukan pekerjaan rumah tangga atau pekerjaan bukan dalam rangka melakukan kegiatan usaha atau pekerjaan bebas.

c. Subjek Pajak Pajak Penghasilan Pasal 21

Penerima penghasilan yang dipotong PPh pasal 21 adalah orang pribadi yang merupakan :

1). Pegawai tetap dan pegawai tidak tetap/tenaga kerja lepas.

2). Penerima uang pesangon, pensiun, atau uang manfaat pensiun, tunjangan hari tua, atau jaminan hari tua, termasuk ahli warisnya.

3). Bukan pegawai yang menerima atau memperoleh penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan, antara lain meliputi:

a) Tenaga ahli yang melakukan pekerjaan bebas, terdiri dari pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai, dan aktuaris.

b) Pemain musik, pembawa acara, penyanyi, pelawak, artis, sutradara, kru film, foto model, pemain drama, penari, pemahat, pelukis, dan seniman lainnya.

c) Olahragawan.

d) Penasihat, penceramah, pelatih, penyuluh, dan moderator.

e) Pengarang, peneliti, penerjemah.

f) Pemberi jasa dalam segala bidang termasuk teknik komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi, dan social seta pemberi jasa kepada suatu kepanitiaan.

g) Agen iklan.

h) Pengawas atau pengelola proyek.

i) Pembawa pesanan atau yang menemukan langganan atau yang menjadi perantara.

j) Petugas penjaja barang dagangan.

k) Petugas dinas luar asuransi

l) Distributor perusahaan multilevel marketing atau direct selling dan kegiatan sejenis lainnya.

m) Peserta kegiatan yang menerima atau memperoleh penghasilan sehubungan dengan keikutsertaannya dalam suatu kegiatan, antara lain meliputi:

• Peserta perlombaan dalam segala bidang, antara lain

perlombaan olahraga, seni ketangkasan, ilmu pengetahuan, teknologi, dan perlombaan lainnya.

• Peserta rapat, konfrensi, sidang, pertemuan, atau kunjungan kerja.

• Peserta atau anggota dalam suatu kepanitiaan sebagai penyelenggara kegiatan tertentu.

• Peserta pendidikan, pelatihan, dan magang.

• Peserta kegiatan lainnya (seminar, lokakarya/workshop, pertunjukan).

d. Bukan Subjek Pajak Penghasilan Pasal 21

Tidak termasuk dalam penerima penghasilan yang dipotong PPh pasal 21 adalah sebagai berikut (Siti Resmi, 2009 : 173)

1) Pejabat perwakilan diplomatik dan konsulat atau pejabat lain dari negara asing, dan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama mereka, dengan syarat bukan warga negara Indonesia dan di Indonesia tidak menerima atau memperoleh penghasilan lain di luar jabatan atau pekerjaannya tersebut, serta negara yang bersangkutan memberikan perlakuan timbal balik.

2) Pejabat perwakilan organisasi international yang telah ditetapkan oleh Menteri Keuangan, dengan syarat bukan warga negara

Indonesia, dan tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia

e. Penghasilan Sebagai Objek Pajak Penghasilan Pasal 21

Penghasilan yang dipotong pajak penghasilan pasal 21 adalah sebagai berikut (Siti Resmi, 2009 : 175)

1) Penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur.

2) Penghasilan yang diterima atau diperoleh Penerima pensiun secara teratur berupa uang pensiun atau penghasilan sejenisnya.

3) Penghasilan sehubungan dengan pemutusan hubungan kerja dan penghasilan sehubungan dengan pensiun yang diterima secara sekaligus berupa uang pesangon, uang manfaat pensiun, tunjangan hari tua atau jaminan hari tua, dan pembayaran lain sejenis.

4) Penghasilan pegawai tidak tetap atau tenaga kerja lepas, berupa upah harian, upah mingguan, upah satuan, upah borongan atau upah yang dibayarkan secara bulanan.

5) Imbalan kepada bukan pegawai, antara lain berupa honorarium, komisi, fee, dan imbalan sehubungan dengan pekerjaan, jasa, dan kegiatan yang dilakukan.

6) Imbalan kepada peserta kegiatan, antara lain berupa uang saku, uang representasi, uang rapat, honorarium, hadiah atau penghargaan dengan nama dan dalam bentuk apapun, dan imbalan sejenis dengan nama apapun.

7) Penghasilan dalam bentuk natura/kenikmatan yang diterima wajib pajak pribadi.

f. Penghasilan Bukan Objek Pajak Penghasilan Pasal 21

Penghasilan yang bukan merupakan obyek pemotongan pajak penghasilan pasal 21 adalah sebagai berikut :

1) Pembayaran manfaat atau santunan asuransi dari perusahaan asuransi sehubungan dengan asuransi kesehatan, asuransi kecelakaan, asauransi jiwa, asuransi dwiguna, asuransi beasiswa.

2) Penerimaan dalam bentuk natura dan/atau kenikmatan dalam bentuk apapun yang diberikan wajib pajak atau pemerintah.

3) Iuran pensiun yang dibayarkan kepada dana pensiun yang pendirianya telah disahkan oleh Menteri Keuangan, iuran tunjangan hari tua atau iuran jaminan hari tua kepada badan penyelenggara tunjangan hari tua atau badan penyelenggara jaminan sosial tenaga kerja yang dibayarkan oleh pemberi kerja.

4) Zakat yang diterima oleh orang pribadi yang berhak dari badan atau lembaga amil zakat ayang dibentuk dan disahkan oleh pemerintah, atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia yang diterima oleh orang pribadi yang berhak dari lembaga keagamaan yang dibentuk atau disahkan oleh pemerintah.

5) Beasiswa yang memenuhi persyaratan tertentu yang ketentuannya di atur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan.

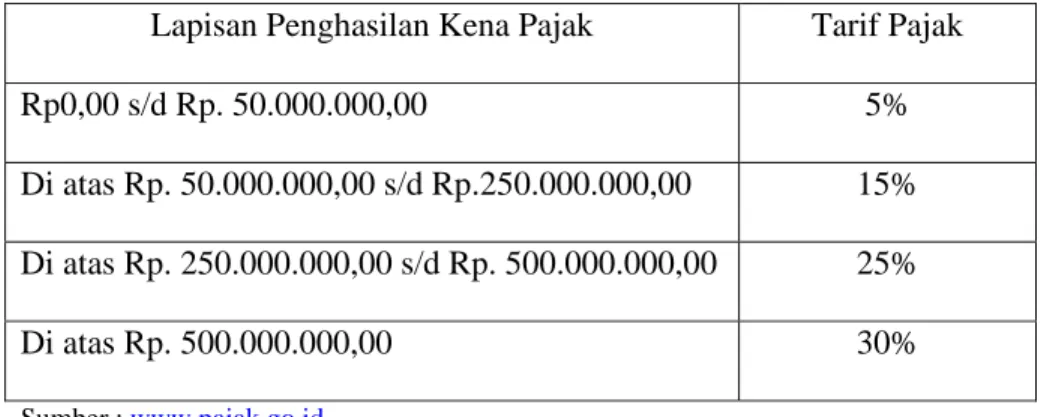

g. Tarif Pajak Penghasilan Pasal 21

Tarif pajak untuk wajib pajak orang pribadi sesuai dengan Undang- undang Perpajakan Nomor 36 Tahun 2008 pasal 17 ayat 1 huruf a yang berlaku mulai 1 Januari 2009 adalah sebagai berikut:

Tabel 2.2: Tarif Pajak Penghasilan 21

Lapisan Penghasilan Kena Pajak Tarif Pajak

Rp0,00 s/d Rp. 50.000.000,00 5%

Di atas Rp. 50.000.000,00 s/d Rp.250.000.000,00 15%

Di atas Rp. 250.000.000,00 s/d Rp. 500.000.000,00 25%

Di atas Rp. 500.000.000,00 30%

Sumber : www.pajak.go.id

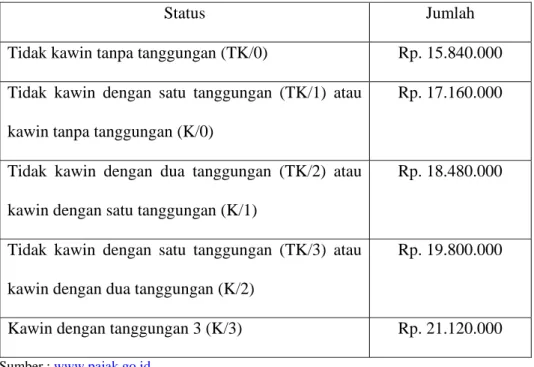

h. Penghasilan Tidak Kena Pajak

Menurut UU Nomor 36 Tahun 2008 Pasal 7 ayat 1 Penghasilan Tidak Kena Pajak per tahun diberikan paling sedikit sebesar :

1) Rp. 15.840.000,00 (lima belas juta delapan ratus empat puluh ribu rupiah) untuk diri Wajib Pajak orang pribadi.

2) Rp. 1.320.000,00 (satu juta tiga ratus dua puluh ribu rupiah) tambahan untuk Wajib Pajak yang kawin.

3) Rp. 15.840.000,00 (lima belas juta delapan ratus empat puluh ribu rupiah) tambahan untuk seorang istri yang penghasilannya digabung dengan penghasilan suami sebagaimana dimaksud dalam Pasal 8 ayat (1).

4) Rp. 1.320.000,00 (satu juta tiga ratus dua puluh ribu rupiah) tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

Tabel 2.3 : PTKP Menurut Status Wajib Pajak Orang Pribadi

Status Jumlah Tidak kawin tanpa tanggungan (TK/0) Rp. 15.840.000

Tidak kawin dengan satu tanggungan (TK/1) atau kawin tanpa tanggungan (K/0)

Rp. 17.160.000

Tidak kawin dengan dua tanggungan (TK/2) atau kawin dengan satu tanggungan (K/1)

Rp. 18.480.000

Tidak kawin dengan satu tanggungan (TK/3) atau kawin dengan dua tanggungan (K/2)

Rp. 19.800.000

Kawin dengan tanggungan 3 (K/3) Rp. 21.120.000 Sumber : www.pajak.go.id

4. Pajak Penghasilan Pasal 22

Pajak penghasilan pasal 22 merupakan pajak yang dipungut oleh bendaharawan pemerintah baik pemerintah pusat maupun pemerintah daerah,

instansi atau lembaga pemerintah dan lembaga-lembaga Negara lain, berkenaan dengan pembayaran atas penyerahan barang; dan badan-badan tertentu baik badan pemerintah maupun swasta berkenaan dengan kegiatan di bidang impor atau kegiatan usaha di bidang lain. (Siti Resmi, 2009 : 283) a. Pemungut Pajak

Pasal 22 ayat (1) UU No. 36 Tahun 2008 menyatakan bahwa Menteri Keuangan dapat menetapkan :

1) Bendahara pemerintah untuk memungut pajak sehubungan dengan pembayaran atas penyerahan barang.

2) Badan-badan tertentu untuk memungut pajak dari Wajib Pajak yang melakukan kegiatan di bidang impor atau kegiatan usaha di bidang lain.

3) Wajib Pajak badan tertentu untuk memungut pajak dari pembeli atas penjualan barang yang tergolong sangan mewah.

Berdasarkan Keputusan Menteri Keuangan RI Nomor 254/KMK.03/2001 sebagaiman disempurnakan dengan Peraturan Menteri Keuangan RI Nomor 210/PMK.03/2008, pemungut PPh Pasal 22 adalah :

1) Bank devisa dan Direktorat Jenderal Bea dan Cukai, atas impor barang.

2) Direktorat Jenderal Perbendaharaan, Bendaharawan Pemerintah baik di tingkat Pusat ataupun di tingkat Daerah, yang melakukan pembayaran atas pembelian barang.

3) Badan Usaha Milik Negara (BUMN) dan Badan Usaha Milik daerah (BUMD), yang melakukan pembelian barang dengan dana yang bersumber dari belanja Negara (APBN) dan/atau belanja daerah (APBD), kecuali badan-badan tertentu.

4) Bank Indonesia (BI), PT Perusahaan Pengelola Aset (PPA), Perum Badan Urusan Logistik (BULOG), PT Telekomunikasi Indonesia (Telkom), PT Perusahaan Listrik Negara (PLN), PT Garuda Indonesia, PT Indosat, PT Krakatau Steel, PT Pertamina, dan bank- bank BUMN yang melakukan pembelian barang yang dananya bersumber dari APBN maupun non-APBN.

5) Badan usaha yang begerak dalam bidang usaha industry semen, industry kertas, industri baja dan industry lokomotif, yang ditunjuk oleh Kepala Kantor Pelayanan Pajak, atas penjualan hasil produksinya di dalam negeri.

6) Produsen atau importir bahan bakar minyak, gas dan pelumas atau penjualan bahan bakar minyak, gas dan pelumas.

7) Industri dan eksportir yang bergerak dalam sector perhutanan, perkebunan, pertanian, dan perikanan, yang ditunjuk oleh Direktur Jenderal Pajak atas pembelian bahan-bahan untuk keperluan industry atau ekspor mereka dari pedagang pengumpul.

b. Kegiatan yang dikenakan PPh Pasal 22

Pemungutan PPh Pasal 22 dibedakan berdasarkan jenis kegiatan yang dilakukan. Kegiatan yang dikenakan PPh Pasal 22 adalah sebagai berikut (Siti Resmi, 2009 : 284 ) :

1) Impor Barang

2) Pembayaran atas pembelian barang yang dilakukan oleh Direktorat Bendaharawan Pemerintah baik di tingkat Pusat ataupun di tingkat Daerah, yang melakukan pembayaran atas pembelian barang.

3) Pembayaran atas pembelian barang yang dilakukan oleh Badan Usaha Milik Negara (BUMN) dan Badan Usaha Milik daerah (BUMD), yang melakukan pembelian barang dengan dana yang bersumber dari belanja Negara (APBN) dan/atau belanja daerah (APBD).

4) Pembayaran atas pembelian barang yang dilakukan oleh Bank Indonesia (BI), PT Perusahaan Pengelola Aset (PPA), Perum Badan Urusan Logistik (BULOG), PT Telekomunikasi Indonesia (Telkom), PT Perusahaan Listrik Negara (PLN), PT Garuda Indonesia, PT Indosat, PT Krakatau Steel, PT Pertamina, dan bank-bank BUMN yang melakukan pembelian barang yang dananya bersumber dari APBN maupun non-APBN.

5) Penjualan hasil produksi dalam negeri yang dilakukan oleh Badan usaha yang begerak dalam bidang usaha industry semen, industry

kertas, industri baja dan industry lokomotif, yang ditunjuk oleh Kepala Kantor Pelayanan Pajak.

6) Penjualan hasil produksi oleh produsen atau importir bahan bakar minyak, gas dan pelumas.

7) Pembelian bahan-bahan untuk keperluan industry atau ekspor dari pedagang pengumpul oleh industry dan eksportir yang bergerak dalam sector perhutanan, perkebunan, pertanian dan perikanan yang ditunjuk oleh Direktur Jenderal Pajak.

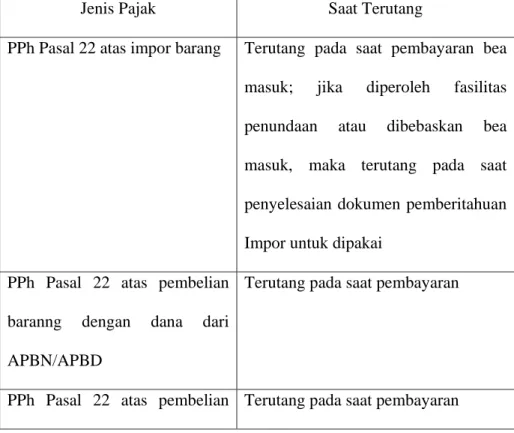

c. Saat terutangnya PPh Pasal 22 (Siti Resmi, 2009 : 287)

Tabel 2.4 : Saat Terutang PPh Pasal 22

Jenis Pajak Saat Terutang

PPh Pasal 22 atas impor barang Terutang pada saat pembayaran bea masuk; jika diperoleh fasilitas penundaan atau dibebaskan bea masuk, maka terutang pada saat penyelesaian dokumen pemberitahuan Impor untuk dipakai

PPh Pasal 22 atas pembelian baranng dengan dana dari APBN/APBD

Terutang pada saat pembayaran

PPh Pasal 22 atas pembelian Terutang pada saat pembayaran

barang dari badan-badan tertentu yang ditunjuk sebagai pemungut

PPh Pasal 22 atas penjualan hasil produksi semen, kertas, baja dan otomotif

Terutang pada saat pembayaran

PPh Pasal 22 atas pennjualan hasil produksi oleh produsen dan importir bahan bakar minyak, gas dan pelumas

Terutang pada saat penerbitan Surat Perintah Pengeluaran Barang (delivery order)

PPh Pasal 22 atas pembelian bahan – bahan untuk keperluan industry atau ekspor

Terutang pada saat pembelian

Sumber : Siti Resmi Tahun (2009 : 287)

d. Dasar dan Tarif Pemungutan (Siti Resmi, 2009 : 287) 1) Dasar Pemungutan

a) Nilai Impor : nilai berupa uang yang menjadi dasar perhitungan bea-massuk yang terdiri atas cost insurance and freight (CIF) ditambah dengan bea masuk dan pungutan lainnya yang dikenakan berdasarkan peraturan perundang-undangan pabean di bidang impor.

b) Harga jual lelang c) Harga pembelian

d) Harga penjualan 2) Tarif Pemungutan

a) Atas impor yang :

• Menggunakan Angka Pengenal Impor (API), tariff pemungutannya 2,5% dari nilai impor.

• Tidak menggunakan Angka Pengenal Impor (API), tariff pemungutannya sebesar 7,5% dari nilai impor.

• Tidak dikuasai, tarif pemungutannya sebesar 7,5% dari harga jual lelang.

b) Atas pembelian barang yang dibiayai dengan dana APBN/APBD, tarif pemungutannya sebesar 1,5% dari harga pembelian.

c) Atas pembelian barang yang dilakukan oleh instansi atau badan usaha tertentu seperti Bank Indonesia (BI), PT Perusahaan Pengelola Aset (PPA), Perum Badan Urusan Logistik (BULOG), PT Telekomunikasi Indonesia (Telkom), PT Perusahaan Listrik Negara (PLN), PT Garuda Indonesia, PT Indosat, PT Krakatau Steel, PT Pertamina, dan bank-bank BUMN yang melakukan pembelian barang yang dananya bersumber dari APBN maupun non-APBN, tarif pemungutannya 1,5% dari harga pembelian.

d) Atas penjualan hasil produksi atas penyerahan barang yang dilakukan oleh badan usaha yang bergerak di bidang usaha tertentu, tarif pemungutannya adalah sebagai berikut :

• Industri semen, tarif pemungutannya sebesar 0,25% dari Dasar Pengenaan Pajak (DPP) PPN.

• Industri Kertas, tarif pemungutannya sebesar 0,10% dari Dasar Pengenaan Pajak (DPP) PPN.

• Industri otomotif, tarif pemungutannya sebesar 0,3% dari Dasar Pengenaan Pajak (DPP) PPN.

e) Atas penjualan hasil produksi dalam negeri yang dilakukan oleh produsen atau importir bahan bakar minyak, gas dan pelumas, tarif pemungutannya sebagai berikut :

Tabel 2.5 : Tarif Pemungutan untuk bahan bakar minyak, gas dan pelumas

SPBU Swastanisasi SPBU Pertamina Premium 0,3% x penjualan 0,25% x penjualan Solar 0,3% x penjualan 0,25% x penjualan Premix/Super TT 0,3% x penjualan 0,25% x penjualan

Minyak Tanah --- 0,3% x penjualan

Gas/LPG --- 0,3% x penjualan

Pelumas --- 0,3% x penjualan

Sumber : Siti Resmi (2009 : 287)

f) Atas pembelian bahan-bahan untuk keperluan industry atau ekspor industry oleh eksportir yang bergerak di sector perhutanan, perkebunan, pertanian, dan perikanan, tarif pemungutannya sebesar 0,25% dari harga pembelian tidak termasuk PPN.

g) Atas pembelian barang-barang yang tergolong sangat mewah, tarif pemungutannya sebesar 5% dari penjualan.

5. Pajak Penghasilan Pasal 23

Pajak penghasilan pasal 23 merupakan pajak yang dipotong atas penghasilan yang diterima atau diperoleh wajib pajak dalam negeri (orang pribadi maupun badan), dan bentuk usaha tetap yang berasal dari modal, penyerahan jasa atau penyelenggara kegiatan selain yang telah dipotong PPh Pasal 21.

a. Pemotong PPh Pasal 23 1) Badan Pemerintah

2) Subjek Pajak badan dalam negeri 3) Penyelenggara Kegiatan

4) Bentuk Usaha Tetap

5) Perwakilan perusahaan di luar negeri lainnya

6) Orang pribadi sebagai Wajib Pajak dalam negeri tertentu, yang ditunjuk oleh Kepala Kantor Pelayanan Pajak sebagai Pemotong PPh Pasal 23, yaitu :

a) Akuntan, arsitek, dokter, notaries, Pejabat Pembuat Akta Tanah (PPAT), kecuali camat, pengacara dan konsultan yang melakukan pekerjaan bebas

b) Orang pribadi yang menjalankan usaha yang menyelenggarakan pembukuan atas pembayaran berupa sewa.

b. Penerima penghasilan yang dipotong PPh Pasal 23

Penerima penghasilan yang dipotong PPh Pasal 23 atau disebut Wajib Pajak PPh Pasal 23 terdiri atas (Siti Resmi, 2009 : 312)

1) Wajib Pajak dalam negeri, orang pribadi dan badan 2) Bentuk Usaha Tetap (BUT)

c. Penghasilan yang dikenakan PPh Pasal 23

Penghasilan yang dikenakan PPh Pasal 23 atau disebut sebagai Objek PPh Pasal 23 sesuai dengan Pasal 23 UU no. 36 Tahun 2008, yaitu :

1) Dividen

2) Bunga termasuk premium, diskonto, dan imbalan sehubungan dengan jaminan pengembalian utang.

3) Royalti

4) Hadiah, penghargaan, bonus dan sejenisnya selain yang telah dipotong pajak penghasilan yaitu penghasilan yang diterima atau diperoleh Wajib Pajak dalam negeri orang pribadi yang berasal dari penyelenggara kegiatan sehubungan dengan pelaksanaan suatu kegiatan.

5) Sewa dan penghasilan lain sehubungan dengan penggunaan harta, kecuali sewa dan penghasilan lain sehubungan dengan penggunaan harta yang telah dikenai Pajak Penghasilan sebagaimana dimaksud dalam Pasal 4 ayat (2) UU PPh.

6) Imbalan sehubungan dengan jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan dan jasa lain selain jasa yang telah dipotong Pajak Penghasilan sebagaimana dimaksud dalam Pasal 21 UU PPh.

d. Penghasilan yang dikecualikan dari pemotongan PPh Pasal 23

Beberapa jenis penghasilan yang tidak dikenakan pemotongan PPh Pasal 23 atau disebut bukan objek PPh Pasal 23 sesuai dengan Pasal 23 ayat (4) UU No. 17 Tahun 2000, yaitu :

1) Penghasilan yang dibayar atau terutang kepada bank

2) Sewa yang dibayarkan atau terutang sehubungan dengan sewa guna usaha dengan hak opsi.

3) Dividen atau bagian laba yang diterima atau diperoleh perseroan terbatas sebagai Wajib Pajak dalam negeri, koperasi, badan usaha milik Negara, atau badan usaha milik daerah, dari penyertaan modal pada badan usaha yang didirikan dan bertempat kedudukan di Indonesia dengan syarat :

a) Dividen berasal dari cadangan laba yang ditahan

b) Bagi perseroan terbatas, badan usaha milik Negara dan badan usaha milik daerah yang menerima dividen, kepemilikan saham

pada badan yang memberikan dividen paling rendah 25% (dua puluh lima persen) dari jumlah modal yang disetor.

4) Bagian laba yang diterima atau diperoleh anggota dari perseroan komanditer yang modalnya tidak terbagi atas saham-saham, persekutuan, perkumpulan, firma, dan kongsi, termasuk pemegang unit penyertaan kontrak kepada anggotanya.

5) Sisa hasil usaha koperasi yang dibayarkan oleh koperasi kepada anggotanya.

6) Penghasilan yang dibayar atau terutang kepada badan usaha atas jasa keuangan yang berfungsi sebagai penyalur pinjaman dan/atau pembiayaan. Badan usaha yang dimaksud adalah perusahaan pembiayaan yang telah mendapat izin Menteri Keuangan, BUMN/BUMD yang khusus memberikan pembiayaan kepada usaha mikro, kecil, menengah dan koperasi (UMKM) termasuk perseroan terbatas PT Permodalan Nasional Madani. Penghasilan yang dimaksud adalah imbalan yang diberikan atas penyaluran pinjaman/pembiayaan termasuk pembiayaan syariah.

e. Tarif dan Perhitungan PPh Pasal 23

Pasal 23 ayat (1) UU No. 36 Tahun 2008 menetapkan tarif sebagai berikut :

1) Sebesar 15% (lima belas persen) dari jumlah bruto atas : a) Dividen

b) Bunga termasuk premium, diskonto, dan imbalan sehubungan dengan jaminan pengembalian utang.

c) Royalti

d) Hadiah, penghargaan, bonus, dan sejenisnya selain yang telah dipotong Pajak Penghasilan sebagaimana dimaksud dalam Pasal 21 ayat (1) huruf e.

2) Sebesar 2 % (dua persen) dari jumlah bruto atas:

a) Sewa dan penghasilan lain sehubungan dengan penggunaan harta, kecuali sewa dan penghasilan lain sehubungan dengan penggunaan harta yang telah dikenai Pajak Penghasilan sebagaimana dimaksud dalam Pasal 4 ayat (2).

b) Imbalan sehubungan dengan jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan dan jasa lain selain jasa yang telah dipotong Pajak Penghasilan sebagaiman dimaksud dalam Pasal 21.

Jasa lain yang dimaksud diatur dalam Peraturan Menteri Keuangan Nomor 244/PMK.03/2008.

Dalam hal Wajib Pajak yang menerima atau memperoleh penghasilan tersebut tidak memiliki Nomor Pokok Wajib Pajak, besarnya tarif pemotongan adalah lebih tinggi 100% (seratus persen) daripada tarif yang sebenarnya.

C. Akuntansi Pajak

1. Pengertian Akuntansi Pajak

Menurut Niswonger yang diterjemahkan oleh Ruswinarto dan Wibowo (2005 : 16) pengertian akuntansi pajak adalah

“Akuntansi pajak mencakup penyusunan surat pemberitahuan pajak dan mempertimbangkan konsekuensi perpajakan dari transaksi usaha yang direncanakan atau mencari alternatif tindakan lainnya.”

Istilah yang digunakan didalam perpajakan adalah pembukuan dan pencatatan. Dalam UU No. 6 Tahun 1983 jo UU No. 9 Tahun 1994 Pasal 28 dinyatakan Wajib Pajak orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas dan Wajib Pajak badan di Indonesia wajib menyelenggarakan pembukuan.Informasi pembukuan diperlukan untuk menghitung pajak terhutang dan investigasi terhadap kebenaran perhitungan jumlah utang pajak.

2. Hubungan Akuntansi dan Pajak

Akuntansi berpengaruh besar dalam merancang Undang-Undang perpajakan, sebab seandainya akuntansi tidak menyumbangkan konsep tentang cara menetapkan besarnya laba bersih dari suatu periode tertentu, pasti sangat sulit merumuskan dan memberlakukan Undang-Undang Pajak tersebut.

Akuntansi sebagai alat perusahaan untuk melihat pajak dari berbagai aspek dan pengaruhnya terhadap perusahaan. Pengaruh pajak dalam perusahaan :

a. Pajak merupakan beban yang menjadi salah satu unsur pengurang laba perusahaan.

b. Pajak merupakan kewajiban kepada Negara yang harus disetor pada waktu tertentu, sehingga berpengaruh terhadap arus kas.

c. Penggelapan, penundaan, kesalahan dan ketidaktaatan dalam pembayaran pajak mengakibatkan sanksi administrasi maupun pidana yang merugikan perusahaan.

3. Rekonsiliasi Fiskal

Wajib Pajak Badan biasanya terdiri dari perusahaan-perusahaan yang berbentuk Perseroan Terbatas atau CV. Perusahaan-perusahaan ini dalam prakteknya tentu melakukan proses pembukuan dan pada akhirnya akan menghasilkan laporan keuangan berupa Neraca dan Laba Rugi. Laporan keuangan seperti ini biasanya dibutuhkan oleh berbagai macam pihak terutama sekali adalah pemilik perusahaan dan kreditur. Laporan keuangan ini pada umumnya digunakan untuk mengukur kinerja perusahaan.

Penyusunan Laporan Keuangan seperti ini diatur dalam bentuk standar akuntansi keuangan. Penggunaan standar ini terutama dimaksudkan agar kualitas laporan keuangan bisa dipertanggungjawabkan sehingga bisa menjadi sarana mengkomunikasikan apa yang telah dilakukan manajemen perusahaan kepada pihak investor atau kreditor.

Pihak lain yang sebenarnya berkepentingan terhadap Laporan Keuangan Perusahaan adalah Pemerintah. Pemerintah berkepentingan terhadap laba perusahaan karena Pajak Penghasilan dihitung berdasarkan laba perusahaan.

Semakin besar laba perusahaan maka semakin besar Pajak Penghasilan yang bisa ditarik, begitu juga sebaliknya. Namun demikian, jika Investor dan kreditor bisa langsung menggunakan laporan laba rugi yang disusun berdasarkan standar akuntansi, pemerintah tidak bisa menggunakan langsung laba dalam laporan keuangan sebagai dasar pengenaan pajak. Karena laba dalam pengertian Pajak Penghasilan adalah laba yang berdasarkan ketentuan dalam Undang-undang Pajak Penghasilan serta peraturan pelaksanaannya.

Laba demikian biasa disebut Laba Fiskal, sementara laba yang berdasarkan laporan laba rugi biasa disebut Laba Komersial. Kemudian laporan laba rugi komersial ini disesuaikan dengan ketentuan Pajak Penghasilan. Proses penyesuaian inilah yang dinamakan Rekonsiliasi Fiskal. Dengan kata lain, rekonsiliasi fiskal adalah proses membuat penyesuaian penyesuaian terhadap laporan keuangan komersial dengan berdasarkan ketentuan-ketentuan perpajakan sehingga diperoleh yang namanya Laba Fiskal. Laba fiskal ini, dalam perpajakan sering disebut Penghasilan Kena Pajak.

Rekonsiliasi fiskal adalah proses penyesuaian atas laba komersial yang berbeda dengan ketentuan fiskal untuk menghasilan penghasilan neto / laba yang sesuai dengan ketentuan pajak. (Sukrisno Agoes dan Estralita Trisnawati, 2007 : 177).

Dua unsur utama dalam perhitungan laba rugi adalah penghasilan dan biaya. Penghasilan bisa berupa penghasilan usaha maupun penghasilan dari luar usaha. Begitu pula biaya, ada biaya-biaya untuk melakukan usaha ada juga biaya-biaya di luar usaha. Dalam konteks Pajak Penghasilan, unsur

dalam penghitungan laba fiskal juga terdiri dari penghasilan dan biaya, baik penghasilan dan biaya usaha maupun penghasilan dan biaya di luar usaha.

Namun demikian tidak semua penghasilan dalam laba rugi komersial merupakan objek pajak dalam penghitungan Pajak Penghasilan dan tidak semua biaya dalam laba rugi komersial dapat dikurangkan dalam rangka menghitung Pajak Penghasilan. Perbedaan-perbedaan seperti ini disebabkan karena Pajak Penghasilan tunduk kepada ketentuan dalam Undang-undang Pajak Penghasilan..

Beberapa penyebab utama perbedaan laba komersial dan laba fiskal yang banyak ditemui di lapangan adalah sebagai berikut (Sophar Lumbantoruan, 2008 : 125)

a. Adanya penghasilan yang bukan objek pajak menurut fiskal (non taxable income),

b. Adanya penghasilan yang dikenakan PPh Final sehingga tidak perlu lagi dihitung dalam SPT Tahunan.

c. Adanya biaya-biaya yang menurut ketentuan fiskal tidak boleh dikurangkan (non deductible expenses), dan

d. Adanya perbedaan waktu pengakuan biaya seperti biaya penyusutan dan amortisasi.

D. Metode Gross UP

Metode gross up merupakan metode pajak dimana perusahaan memberikan tunjangan pajak yang jumlahnya sama besar dengan jumlah PPh 21 yang terutang. Untuk karyawan yang diberikan tunjangan pajak, maka

perusahaan dapat membiayakan dan tidak dilakukan koreksi fiscal atas biaya yang dikeluarkan oleh perusahaan untuk membayar PPh 21 karyawan.

1. Ilustrasi Perhitungan

Manurut PER/31/PJ/2009 ilustrasi perhitungan Metode Gross Up adalah sebagai berikut :

Penghasilan = XXXX Tunjangan Pajak = 1000

Total Penghasilan Brutto = XXXX + 1000 Pengurang:

Biaya Jabatan Iuran Pensiun

Total Pengurang = (XXXX) Total Penghasilan Netto = (XXXX)

Penghasilan Tidak kena Pajak (PTKP) = (XXXX) Penghasilan Kena Pajak (PKP) = XXXX

Setelah dikenakan tarif progresif pajak (5%,15%, 25% dan 30%), diperoleh PPH pasal 21 terutang = 1000

Metode Gross-Up, akan menghasilkan tunjangan pajak sama dengan jumlah pajak penghasilan terhutang.

2. Rumus perhitungan Metode Gross-Up

Metode Gross Up untuk menentukan tunjangan pajak atas dasar penghasilan kena pajak (PKP), harus memilih di lapisan mana metode gross up digunakan (Gustian Djuanda, SE, MM & Irwansyah Lubis, 2001 : 97)

PKP x 5%

Lapisan I =

0,95

(PKP x 10%) – Rp. 1.250.000 Lapisan II =

0,90

(PKP x 15%) – Rp. 3.750.000 Lapisan II I =

0,85

(PKP x 25%) – Rp. 13.750.000 Lapisan IV =

0,75

(PKP x 35%) – Rp. 33.750.000 Lapisan V =

0,65

Rumus perhitungan gross up diatas digunakan sebelum tarif pajak pasal 17 mengalami perubahan.Sesuai dengan Undang-undang Nomor 36 Tahun 2008 tarif pajak yang diterapkan atas Penghasilan Kena Pajak Wajib Pajak Orang pribadi maka perhitungan gross up berubah menjadi sebagai berikut :

PKP x 5%

Lapisan I =

0,95

(PKP x 15%) – Rp. 5.000.000 Lapisan II =

0,85

(PKP x 25%) – Rp. 30.000.000 Lapisan II I =

0,75

(PKP x 30%) – Rp. 55.000.000 Lapisan IV =

0,70

E. Metode Net Basis

Metode net basis merupakan metode pemotongan dimana perusahaan menanggung pajak karyawannya atau pajak yang ditanggung oleh perusahaan. Karyawan akan menerima penghasilan bersih yang sudah dipotong pajak. Untuk metode ini, pajak karyawan ditanggung oleh perusahaan maka biaya yang dikeluarkan oleh perusahaan untuk membayar PPh 21 karyawan tidak dapat dibiayakan secara fiskal karena biaya yang dikeluarkan untuk membayar PPh 21 karyawan tesebut tidak dimasukkan dalam komponen penghasilan karyawan. Jadi tidak dapat diakui sebagai penghasilan bagi karyawan maka tidak dapat dibiayakan dalam PPh Badan.

1. Prosedur Perhitungan Metode Net Basis

Menurut PER/31/DJP/2000 prosedur perhitungan Metode Net Basis adalah sebagai berikut :

b. Ditentukan penghasilan bruto secara bulanan yang terdiri dari gaji tetap ditambah tunjangan lainnya.

c. Setelah diperoleh penghasilan bruto, dikurangi dengan potongan- potongan yang diperkenankan untuk mendapatkan penghasilan neto.

d. Setelah diperoleh penghasilan neto, dikalikan dengan jumlah bulan satu tahun takwim atau jumlah bulan dalam bagian tahun pajak.

e. Setelah diperoleh penghasilan neto setahun, dikurangkan dengan penghasilan tidak kena pajak (PTKP) untuk mendapatkan penghasilan kena pajak (PKP).

f. Penghasilan kena pajak dikalikan dengan tarif pasal 17 untuk mendapatkan pajak terhutang selama 1 tahun.

2. Ilustrasi Perhitungan

Menurut PER/31/PJ/2009 ilustrasi perhitungan Metode Net Basis adalah sebagai berikut :

Penghasilan = XXXX

Total Penghasilan Brutto = XXXX Pengurang:

Biaya Jabatan Iuran Pensiun

Total Pengurang = (XXXX) Total Penghasilan Netto = (XXXX)

Penghasilan Tidak kena Pajak (PTKP) = (XXXX) Penghasilan Kena Pajak (PKP) = XXXX

Setelah dikenakan tarif progresif pajak (5%,15%, 25% dan 30%), diperoleh PPH pasal 21 terutang = 1000

F. Efisiensi PPh Badan

Tujuan manajemen suatu perusahaan adalah menerapkan peraturan perpajakan secara benar dan usaha efisien untuk mencapai laba dan likuiditas yang seharusnya. Dalam hal ini perusahaan melakukan manajemen pajak yaitu sarana untuk memenuhi kewajiban perpajakan dengan benar tetapi jumlah pajak yang dibayar dapat ditekan serendah mungkin untuk memperoleh laba dan likuiditas yang diharapkan. (Erly Suandi, 2008 : 6).

Maka efisiensi pph badan adalah tindakan yang dilakukan oleh manajemen suatu perusahaan untuk menghemat jumlah pajak yang harus dibayarkan atau menekan pajak yang terhutang atas pajak penghasilan badan serendah mungkin dengan cara perencanaan pajak (Tax Planning). Tindakan tax planning adalah legal karena penghematan pajak yang dilakukan masih sesuai dengan ketentuan perundang-undangan perpajakan.