ANALISIS PENGARUH STRATEGI DIVERSIFIKASI TERHADAP

EXCESS VALUE PERUSAHAAN DAN HUBUNGANNYA DENGAN

NILAI PASAR UTANG PADA PERUSAHAAN TERCATAT DI BURSA

EFEK INDONESIA TAHUN 2006-2011

Bryan AlexandoNina Indriati Lestari

Program Manajemen Fakultas Ekonomi Universitas Indonesia

ABSTRAKSI

Penelitian ini menganalisis pengaruh strategi diversifikasi terhadap excess value perusahaan dan hubungannya dengan nilai pasar utang pada perusahaan tercatat di Bursa Efek Indonesia tahun 2006-2011. Penulis menemukan bahwa diversifikasi usaha secara konsisten dan signifikan berpengaruh positif terhadap nilai perusahaan atau menghasilkan suatu premium konglomerasi. Penulis juga mendapatkan hasil bahwa diversifikasi usaha tetap berpengaruh positif terhadap nilai perusahaan atau menghasilkan suatu premium konglomerasi dan menemukan terjadinya downward bias jika penghitungan excess value menggunakan nilai buku utang.

Kata Kunci : diversifikasi; excess valu;, nilai pasar utang; Indonesia ABSTRACT

This study analyzes the effect of the diversification strategy towards firm's excess value and its relationship with market value of debt on listed companies on the Indonesia Stock Exchange during 2006-2011. The authors found that the effect of diversification is consistently and significantly positive on firm’s value or produce a premium conglomerate. The authors found that the effect of diversification remains positive on firm’s value or produce a premium conglomerate and discovered the downward bias when calculating excess value using the book value of debt.

Keyword : diversification; excess value; market value of debt; Indonesia I. LATAR BELAKANG

Selama kurun waktu tahun 1960-1980, di Amerika Serikat, terdapat trend untuk melakukan diversifikasi agar perusahaan tidak tergantung pada satu industri saja. Hal ini dipercaya dapat mengurangi risiko dan menciptakan alokasi modal yang lebih baik di lintas bisnisnya. Namun pada tahun 1980-an timbul banyak masalah manajerial yang menyebabkan aksi diversifikasi menjadi susah untuk dikendalikan. Akibatnya banyak perusahaan mulai menjual atau menutup usaha yang tidak menghasilkan dan fokus kembali pada usaha inti. Alhasil, pada tahun 2010 Amerika Serika hanya memiliki 22 perusahaan konglomerasi. (David, 2011).

Perusahaan konglomerasi memang tidak menjadi pilihan di negara maju, namun belum tentu di negara berkembang karena situasinya jelas berbeda. Perusahaan konglomerasi skala besar di negara berkembang masih memiliki setidaknya tiga keuntungan. Pertama, kebutuhan modal yang besar pada industri infrastruktur dan industri lain dapat dipenuhi oleh perusahaan. Kedua, adanya hubungan khusus dengan pemerintah dapat membantu memperlancar perusahaan dalam mendukung usahanya, seperti ijin dan jaminan infrastruktur. Di samping itu, perusahaan konglomerasi dapat memberikan kesempatan pengembangan karir yang lebih baik sehingga dapat memunculkan manajer yang potensial. Karena itu, dapat kembali disimpulkan bahwa perusahaan konglomerasi masih memiliki peran dalam negara berkembang (Cyriac, Koller, dan Thomsen, 2012).

Di Indonesia sendiri perusahaan konglomerasi banyak berkembang pada zaman Orde Baru dimana pengusaha harus mempunyai koneksi dengan pusat kekuasaan karena potensi keuntungan yang besar dan pendanaan yang besar didistribusikan dan dikontrol dari pusat. Namun sayangnya kehadiran konglomerasi di Indonesia pada masa lampau tidak ada hubungannya dengan economic of scope produksi, tapi justru disebabkan oleh fenomena kemudahan lobbying dan peranan perbankan dalam membesarkan konglomerasi. Salah satu contoh dari hal ini adalah PT Astra International Tbk yang didirikan pada tahun 1957 sebagai perusahaan dagang namun menjalar ke berbagai bisnis lain seperti distributor kendaraan bermotor, mesin perkantoran, alat berat, serta agribisnis.

Strategi diversifikasi sendiri memiliki beberapa keuntungan potensial, seperti tercapainya tingkat economies of scale manajerial (Chandler, 1977) dan meningkatnya kapasitas utang akibat menurunnya risiko perusahaan (Lewellen, 1971). Sementara terdapat juga kekurangan potensial yang timbul, seperti kurangnya efisiensi alokasi modal dalam divisi perusahaan (Stulz, 1990 dan Lamont, 1997) dan kesulitan untuk merencanakan sistem kompensasi manajerial (Rotemberg dan Saloner, 1994).

Penelitian awal yang menghitung adanya discount konglomerasi ini adalah Berger dan Ofek (1994) yang menemukan bahwa perusahaan konglomerasi memiliki discount 13–15%. Di sisi lain, terdapat beberapa penelitian yang mempertanyakan adanya discount konglomerasi ini, seperti Campa dan Kedia (2002) dan Villalonga (2004) yang menunjukan bahwa strategi diversifikasi ditentukan secara endogen dan tidak ditemukan bukti adanya discount konglomerasi. Di penelitian lain, Mansi dan Reeb (2002) memperlihatkan bahwa terdapat efek pengurangan risiko dari strategi diversifikasi yang menyebabkan peningkatan

rating kredit dan nilai pasar utang perusahaan sehingga mengindikasikan downward bias pada penelitian-penelitian terdahulu dalam menilai nilai perusahaan yang terdiversifikasi.

Penelitian tentang strategi diversifikasi telah dilakukan selama beberapa dekade, namun mayoritas dilakukan pada negara maju. Sementara negara berkembang memiliki karakteristik pasar sumber daya dan mekanisme yang inefisien, atau sering disebut institutional void (Li dan Wong, 2003). Dengan sampel penelitian di Asia Timur, Claessens (1999) menemukan bahwa terdapat discount konglomerasi pada negara maju dan premium konglomerasi pada negara yang kurang maju. Salah satu penelitian di negara berkembang adalah dari Lin dan Su (2008) yang menemukan bahwa nilai Tobin’s q perusahaan terdiversifikasi di China lebih tinggi..

Mengingat masih belum banyaknya penelitian tentang strategi keputusan diversifikasi terhadap nilai perusahaan di negara berkembang, penulis tertarik untuk melakukan penelitian serupa di Indonesia. Kalaupun terdapat penelitian lain yang mengeksplorasi pengaruh strategi diversifikasi terhadap nilai perusahaan di Indonesia, seperti pada penelitian Natriavi (2012) yang meneliti analisis pengaruh strategi diversifikasi terhadap nilai perusahaan ditinjau dari jumlah pesaing terfokus dalam industri, penelitian tersebut dilakukan tanpa memperhitungkan efek nilai pasar utang seperti yang dikemukakan oleh Mansi dan Reeb (2002).

Dalam mengukur diversifikasi, ada beberapa alternatif pengukuran yang dapat digunakan. Ammann, Hoechle, dan Schmid (2011) sendiri menggunakan lima macam metode pengukuran diversifikasi dan menemukan discount konglomerasi pada kelima metode pengukuran tersebut. Dengan menggunakan sampel perusahaan di Indonesia, penulis ingin mengetahui apakah ada discount konglomerasi di perusahaan terdiversifikasi yang terdaftar di Bursa Efek Indonesia dengan menggunakan tiga macam pengukuran yang diusulkan oleh Ammann, Hoechle, dan Schmid (2011)?.1

Mansi dan Reeb (2002) memperlihatkan bahwa penggunaan nilai buku utang dalam pengukuran nilai perusahaan dapat menyebabkan bias downward. Oleh karena itu, penulis ingin mengetahui apakah dengan menggunakan alternatif penghitungan harga pasar utang masih terdapat discount konglomerasi di perusaaan terdiversifikasi yang terdaftar di BEI?.

II. TINJAUAN TEORITIS

Mengutip David (2011), strategi diversifikasi dilakukan perusahaan untuk mencari pertumbuhan dengan cara mengembangkan produk baru pada pasar baru. Lebih jauh, Pandya dan Rao (1998) mengatakan strategi diversifikasi dibutuhkan untuk meningkatkan kinerja perusahaan dengan cara mencari dan meregenerasi pertumbuhan dan menciptakan sustainabilitas perusahaan. Di sisi lain, terdapat pepatah keuangan populer dengan pernyataan ‘do not put all your eggs ini one basket,’ yang mengkaitkan strategi diversifikasi dengan manajemen risiko seperti yang tertulis dalam buku yang ditulis oleh Elton, Gruber, Brown, dan Goetzmann (2011).

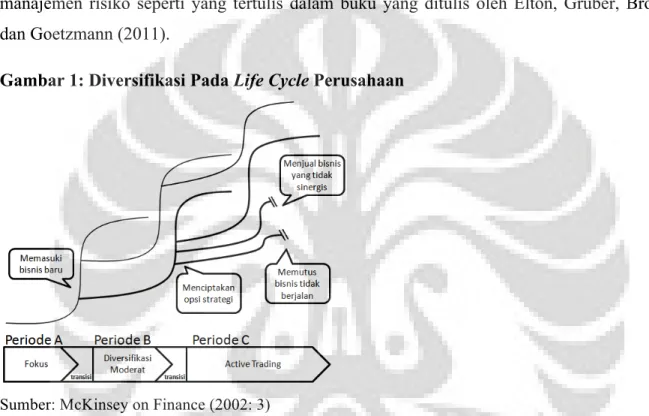

Gambar 1: Diversifikasi Pada Life Cycle Perusahaan

Sumber: McKinsey on Finance (2002: 3)

Pada Periode A, perusahaan masih bergerak sebagai perusahaan yang fokus pada satu industri. Saat perusahaan mencapai ujung dari Kurva S, dimana menandakan bahwa industri sudah berada di tahap mature, perusahaan menghadapi beberapa pilihan untuk menghidupkan kembali tingkat pertumbuhan dan mempertahankan entitas secara jangka panjang dengan cara menciptakan usaha-usaha baru. Pada Periode B, Perusahaan yang berhasil mengaplikasikan strategi ini telah secara cukup terdiversifikasi dan dapat mengalami kekuatan pertumbuhan baru. Hal ini dapat dimanfaatkan perusahaan untuk mengambil keuntungan dari perubahan eksternal yang muncul, seperti perubahan teknologi atau peraturan-peraturan baru. Lebih dalam lagi, strategi ini dapat membuka beberapa opsi strategi bagi perusahaan dibandingkan sewaktu perusahaan ini masih terfokus. Pada Periode C, portofolio usaha perusahaan menjadi lebih banyak dan lebih diperlakukan sebagai entitas penunjang pertumbuhan. Oleh karena itu

perusahaan cenderung memperdagangkan entitas usaha secara aktif, seperti memberhentikan atau menjual usaha yang tidak baik.

Akan tetapi tidak semua strategi diversifikasi dapat berjalan dengan baik. Cyriac, Koller, Thomsen (2012) mengatakan bahwa strategi diversifikasi dapat menciptakan nilai hanya jika perusahaan dapat mengatur dengan baik bisnisnya tersebut, disamping bisnis utamanya. Oleh karena itu tidak banyak strategi diversifikasi yang berhasil. Cyriac, Koller, Thomsen (2012) menemukan bahwa perusahaan terdiversifikasi masih banyak yang tidak memiliki persyaratan untuk meniciptakan nilai dalam strategi diversifikasi, dimana disiplin, manajerial modal yang agresif, dan administrasi pusat yang tepat dan ketat tidak dapat berjalan dengan semestinya.

III. METODE PENELITIAN

Sampel yang digunakan terdiri dari perusahaan publik yang terdaftar di BEI pada tahun 2006– 2011. Penelitian ini menggunakan data sekunder yaitu laporan keuangan perusahaan yang diambil dari laporan tahunan perusahaan yang telah diaudit pada situs BEI, www.idx.co.id atau data laporan keuangan perusahaan yang dapat diperoleh dari Reuters Eikon dan Datastream. Perusahaan yang dipilih menjadi harus memenuhi persyaratan tidak memiliki aktivitas yang beroperasi dalam sektor finansial, memiliki total penjualan lebih dari USD20 juta (setara dengan IDR 187 miliar), melaporkan industri tiap segmen perusahaan dengan menunjukan kode minimum 2 digit kode North American Industry Classification (NAICS), tidak menggunakan data observasi jika total nilai segmen melebihi nilai penjualan perusahaan sebesar 5%; dan jika deviasi absolut total nilai segmen di bawah nilai perusahaan sebesar 5%, maka penulis menskala ulang ke atas atau ke bawah berdasarkan prosentase deviasi antara total penjualan segmen dan total penjualan perusahaan.

Hipotesis Penelitian

= Perusahaan terdiversifikasi memiliki nilai lebih yang lebih rendah dibandingkan perusahaan terfokus dengan menggunakan tiga pengukuran diversifikasi.

= Perusahaan terdiversifikasi memiliki nilai lebih yang lebih rendah dibandingkan perusahaan terfokus dengan menggunakan alternatif pengukuran nilai utang.

Dimana menurut Ammann, Hoechle, dan Schmid (2011), hipotesis pokok pertama dan kedua memiliki lima sub-hipotesis. Namun karena perusahaan yang listing di BEI, yang merupakan sampel penelitian ini, tidak mencukupi untuk diperolehnya klasifikasi NAICS tiga-digit dan lima-digit, maka penelitian ini hanya mencakup tiga metode pengukuran diversifikasi.

Model Penelitian

Penelitian ini menggunakan dua model. Model Pertama digunakan untuk menganalisis adanya discount konglomerasi dengan tiga pengukuran diversifikasi di perusaaan terdiversifikasi yang terdaftar di BEI menggunakan regresi data panel. Sedangkan Model Kedua digunakan untuk menganalisis adanya discount konglomerasi dengan pengukuran nilai pasar utang dan efek transfer nilai di perusaaan terdiversifikasi yang terdaftar di BEI menggunakan regresi data panel.

Model Pertama

Untuk membahas apakah diversifikasi meningkatkan atau mengurangi nilai perusahaan, penulis menggunakan pengukuran nilai lebih yang dikembangkan oleh Berger dan Ofek (1995) dengan membandingkan nilai perusahaan dengan nilai imputed untuk tiap segmen. Mengacu pada Ammann, Hoechle, dan Schmid (2011), maka digunakan beberapa alternatif pengukuran diversifikasi, yaitu :

1. Variabel dummy apakah perusahaan melaporkan lebih dari satu aktifitas segmen; 2. Indeks Herfindahl-Hirschman berdasarkan penjualan;

3. Jumlah aktifitas segmen yang dilaporkan; Model 1.1

Model 1.2

Dimana, melambangkan pengukuran nilai lebih (excess value) berdasarkan penjualan (sales) yang dimiliki oleh perusahaan i pada tahun t yang merupakan log dari rasio nilai perusahaan pada nilai terhitungnya.

melambangkan pengukuran dari aksi diversifikasi oleh perusahaan i pada tahun t yang merupakan variabel dummy apakah perusahaan melakukan diversifikasi atau tidak.

melambangkan pengukuran pengukuran alternatif diversifikasi yang dimiliki oleh perusahaan i pada tahun t yang merupakan diversifikasi menggunakan Indeks Herfindahl-Hirschman berdasarkan penjualan.

melambangkan pengukuran pengukuran alternatif diversifikasi yang dimiliki oleh perusahaan i pada tahun t yang merupakan jumlah segmen yang dilaporkan oleh perusahaan (number of segment).

melambangkan ukuran perusahaan oleh perusahaan i pada tahun t yang merupakan log dari total aset.

melambangkan pengukuran tingkat belanja modal (CAPEX) bersandar pada penjualan oleh perusahaan i pada tahun t yang merupakan rasio dari belanja modal (CAPEX) terhadap penjualan (sales).

melambangkan pengukuran tingkat profitabilitas oleh perusahaan i pada tahun t yang merupakan rasio dari pendapat sebelum bunga dan pajak (EBIT) terhadap penjualan (sales).

melambangkan pertumbuhan penjualan historis oleh perusahaan i pada tahun t yang merupakan rasio pertumbuhan aritmatik dari penjualan tiga tahun terakhir.

Model Kedua

Untuk membahas kembali apakah diversifikasi meningkatkan atau mengurangi nilai perusahaan dengan memperhitungkan hipotesis transfer nilai seperti yang dikemukakan oleh Mansi dan Reeb (2002), mengacu pada Ammann, Hoechle, dan Schmid (2011), penulis menggunakan alternatif pengukuran utang,

Dengan mengimplementasi Merton (1974) Bond Pricing Model dan mengacu pada input parameter yang digunakan oleh Bharath dan Shumway (2008), penulis menghitung nilai perusahaan alternatif.

Model 2.1

Model 2.2

Dimana, melambangkan pengukuran nilai lebih (excess value) termasuk nilai

utang menurut Model Merton berdasarkan penjualan (sales) yang dimiliki oleh perusahaan i pada tahun t yang merupakan log dari rasio nilai perusahaan termasuk nilai pasar utang menurut Model Merton pada nilai terhitungnya.

merupakan tingkat penggunaan utang oleh perusahaan i pada tahun t yang merupakan nilai utang terhadap total aset.

merupakan variabel interaksi antara variabel dummy dan tingkat penggunaan utang oleh perusahaan i pada tahun t.

Penulis menambah variabel kontrol dan dengan mengacu pada Mansi dan Reeb (2002) yang berpendapat bahwa terdapat potensi downward bias yang timbul sehubungan dengan pemakaian nilai buku utang.

Variable Dependen

Untuk mengukur nilai lebih (excess value), penulis membandingkan nilai perusahaan terhadap total nilai imputed saat perusahaan segmen berdiri sendiri. Nilai perusahaan dihitung dengan menjumlahkan nilai pasar ekuitas dan nilai buku utang. Sedangkan untuk menghitung nilai imputed tiap segmen penjualan adalah dengan mengkalikan penjualan segmen dengan rasio nilai pasar terhadap penjualan untuk perusahaan terfokus dalam industri yang sama. Adapun formulasi penghitungan dapat dikomputasi sebagai berikut:

Melalui formulasi di atas, dapat dikatakan jumlah nilai imputed tiap perusahaan disesuaikan dengan nilai median rasio nilai pasar terhadap penjualan pada perusahaan terfokus pada industrinya. Selanjutnya, melalui logaritma nilai perusahaan dan jumlah nilai imputed perusahaan, dapat didapatkan perbandingan niliai aktual perusahaan dan nilai perusahaan saat melakukan strategi fokus. Nilai EVS yang positif, atau nilai total perusahaan lebih besar dibandingkan nilai perusahaan saat melakukan strategi fokus, mengindikasikan bahwa perusahaan diperdagangkan pada harga premium. Sedangkan nilai EVS yang negatif, atau nilai total perusahaan lebih kecil dibandingkan nilai perusahaan saat melakukan strategi fokus, mengindikasikan bahwa perusahaan diperdagangkan pada harga discount.

Di sisi lain, penulis mengganti nilai buku hutang dengan nilai pasar hutang untuk meneliti efek perpindahan risiko dengan mengimplementasikan model Merton (1974) Bond Pricing Model yang digunakan juga pada Bharath dan Shumway (2008) untuk mencari nilai total perusahaan. Model Merton memiliki dua asumsi penting, yaitu total nlai perusahaan mengikuti pergerakan geometrik Brownian dan perusahaan hanya menerbitkan satu dicount bond yang jatuh tempo pada periode T. Dalam asumsi ini, ekuitas perusahaan adalah call option dengan strike price sama dengan face value dari utang perusahaan dan waktu jatuh tempo pada periode T. Dengan put-call parity, nilai dari utang perusahaan sama dengan nilai dari risk-free discount bond dikurangi nilai dari put option yang tertulis pada perusahaan dengan strike price sama dengan face value utang dan waktu jatuh tempo periode T.

Variabel Independen

Penulis menggunakan tiga alternatif pengukuran diversifikasi, yakni: dummy diversifikasi, jumlah diversifikasi, Indeks Herfindahl-Hirschman, dummy unrelated diversification, dan dummy related diversification. Dummy Diversifikasi dilambangkan dengan , yang bernilai satu apabila perusahaan melakukan diversifikasi dengan melaporkan aktifitas segmen lebih dari satu dua-digit kode NAICS. Pengukuran diversifikasi kedua adalah dengan menggunakan Indeks Herfindahl-Hirschman yang dilambangkan dengan , dimana semakin banyak perusahaan melakukan aktifitas segmen, maka semakin kecil nilai Indeks

Herfindahl-Hirschman perusahaan. Pengukuran HI adalah dengan kuadrat jumlah proporsi tiap divisi. Sebagai contoh dimana perusahaan memiliki dua divisi dengan proporsi masing-masing 20%dan 80%. Maka nilai HI nya adalah 68%. Pengukuran diversifikasi ketiga adalah dengan menggunakan jumlah diversifikasi yang dilambangkan dengan , yang bernilai berapa banyak perusahaan melaporkan aktifitas segmennya dalam dua-digit kode NAICS.

Variabel Kontrol

Untuk mengkontrol tingkat ukuran perusahaan, penulis menggunakan ukuran log dari total aset (lnAsset). Tingkat belanja modal yang diproxikan dengan rasio belanja modal dan jumlah penjualan. Untuk mengukur tingkat profitabilitas, penulis menjumlahkan pendapatan sebelum bunga dan pajak (EBIT) kemudian dibagi dengan jumlah penjualan (sales). Tingkat pertumbuhan penjualan merupakan jumlah pendapatan tiga tahun terakhir dengan rata-rata aritmatika.Tingkat pendanaan utang merupakan jumlah pendapatan sebelum bunga dan pajak dibagi dengan penjualan.

IV. ANALISIS DAN PEMBAHASAN

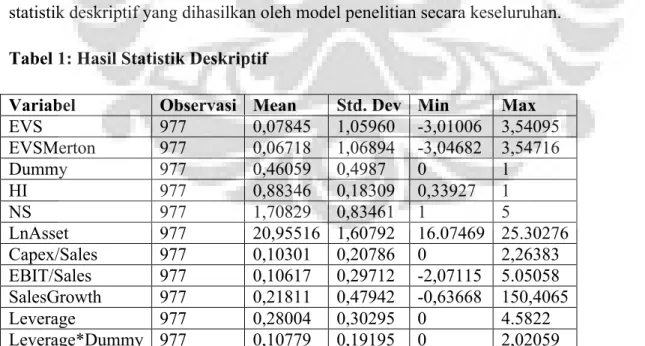

Dapat diketahui pada Tabel 1 di bawah ini, bahwa terdapat 977 titik observasi yang terdidiri dari 222 cross-section identifiers dan enam tahun periode. Di bawah ini merupakah hasil statistik deskriptif yang dihasilkan oleh model penelitian secara keseluruhan.

Tabel 1: Hasil Statistik Deskriptif

Variabel Observasi Mean Std. Dev Min Max

EVS 977 0,07845 1,05960 -3,01006 3,54095 EVSMerton 977 0,06718 1,06894 -3,04682 3,54716 Dummy 977 0,46059 0,4987 0 1 HI 977 0,88346 0,18309 0,33927 1 NS 977 1,70829 0,83461 1 5 LnAsset 977 20,95516 1,60792 16.07469 25.30276 Capex/Sales 977 0,10301 0,20786 0 2,26383 EBIT/Sales 977 0,10617 0,29712 -2,07115 5.05058 SalesGrowth 977 0,21811 0,47942 -0,63668 150,4065 Leverage 977 0,28004 0,30295 0 4.5822 Leverage*Dummy 977 0,10779 0,19195 0 2,02059

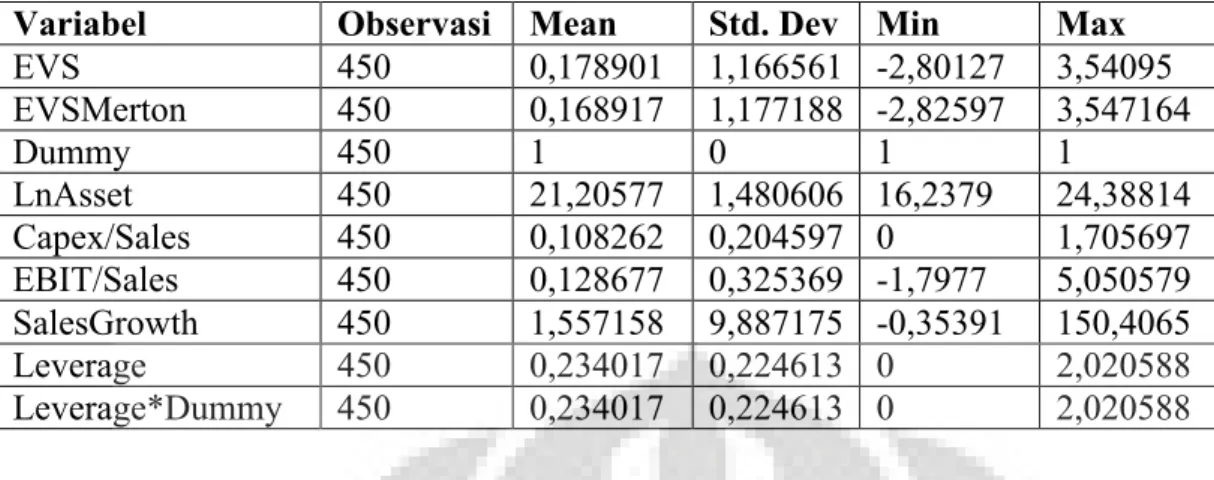

Melalui Tabel 2 dan Tabel 3 di bawah ini penulis menyajikan secara perbandingan analisis deskriptif dari dua kategori sampel, yaitu perusahaan terfokus dan perusahaan

terdiversifikasi. Kriteria pembeda pada deskriptif komparatif ini adalah perusahaan yang memiliki nilai satu pada variabel dummy dan yang bernilai nol.

Dapat dilihat pada Tabel 2 bahwa EVS pada perusahaan terdiversifikasi memiliki rerata sebesar -0,00732 sementara pada perusahaan tefokus di Tabel 3 memiliki rerata sebesar 0,178901, Dari statistik ini dapat ditarik kesimpulan awal bahwa perusahaan terdiversifikasi memiliki excess value lebih besar daripada perusahaan terfokus. Hal ini menarik karena penelitian sebelumnya yang dilakukan oleh Ammann, Hoechle, dan Schmid (2011) pada perusahaan di Amerika Serikat menemukan bahwa perusahaan terdiversifikasi memiliki excess value yaang bernilai negatif. Namun hasil ini sejalan dengan penelitian yang dilakukan oleh Lin dan Su (2008) dengan sampel perusahaan publik di Republik Rakyat China dengan proksi Tobin’s q sebagai variabel dependen yang menemukan bahwa strategi diversifikasi memiliki nilai Tobin’s q lebih tinggi daripada perusahaan terfokus.

Pada hasil di atas dapat ditarik kesimpulan bahwa perusahaan terdiversifikasi diperdagangkan pada harga lebih tinggi di Indonesia daripada perusahaan terfokus. Hasil ini sesuai dengan teori yang dikemukaakan oleh Cyriac, Koller, dan Thomsen (2012) bahwa perusahaan terdiversifikasi masih memiliki banyak keuntungan di negara berkembang, seperti akses modal internal yang tinggi, kedekatan dengan regulator, dan tingkatan karir yang atraktif bagi manajemen. Namun menurut mereka, seiring dengan kemajuan ekonomi, dimana arus modal asing makin tinggi dan sumber daya manusia yang semakin berkualitas, maka keuntungan perusahaan terdiversifikasi akan tergerus dan makin banyak perusahaan beralih menjadi perusahaan terfokus seperti banyak contoh di negara maju.

Tabel 2: Hasil Statistik Deskriptif Perusahaan Terfokus

Variabel Observasi Mean Std. Dev Min Max

EVS 527 -0,00732 0,949368 -3,01006 3,222221 EVSMerton 527 -0,0197 0,957322 -3,04682 3,222411 Dummy 527 0 0 0 0 LnAsset 527 20,74117 1,678337 16,07469 25,30276 Capex/Sales 527 0,098518 0,210316 0 2,263826 EBIT/Sales 527 0,086943 0,268873 -2,07115 2,416084 SalesGrowth 527 0,601392 4,44309 -0,60487 68,5804 Leverage 527 0,319338 0,351725 0 4,582197 Leverage*Dummy 527 0 0 0 0

Tabel 3: Hasil Statistik Deskriptif Perusahaan Terdiversifikasi

Variabel Observasi Mean Std. Dev Min Max

EVS 450 0,178901 1,166561 -2,80127 3,54095 EVSMerton 450 0,168917 1,177188 -2,82597 3,547164 Dummy 450 1 0 1 1 LnAsset 450 21,20577 1,480606 16,2379 24,38814 Capex/Sales 450 0,108262 0,204597 0 1,705697 EBIT/Sales 450 0,128677 0,325369 -1,7977 5,050579 SalesGrowth 450 1,557158 9,887175 -0,35391 150,4065 Leverage 450 0,234017 0,224613 0 2,020588 Leverage*Dummy 450 0,234017 0,224613 0 2,020588

Dikarenakan pada data terdapat masalah heteroskedastisitas dan autokorelasi pada Model 1.1, Model 1.2, Model 2.1, dan Model 2.2, maka penulis akan mengkontrol regresi dengan menggunakan Generalized Least Squares (GLS). Sementara di sisi lain, Model 1.3 tidak diperlukan pengujian selain pengujian multikolinearitas karena telah menggunakan GLS dalam estimasinya.

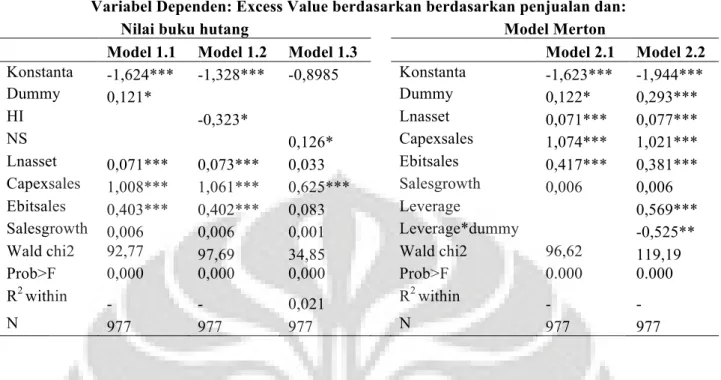

Hasil regresi dapat dilihat pada tabel 4, dimana Model 1.1 memperlihatkan strategi diversifikasi dapat meningkatkan excess value perusahaan yang ditunjukan dari tanda positif atas variabel dummy yang bernilai satu jika perusahaan melakukan strategi diversifikasi. Sementara Model 1.2 dapat dilihat bahwa semakin fokus kegiatan usaha perusahaan, semakin mengurangi nilai excess value perusahaan yang ditandakan oleh Indeks Herfindahl-Hirschman. Model 1.3 juga mendukung dua model sebelumnya, yaitu semakin banyak perusahaan melaporkan kegiatan usahanya semakin tinggi excess value perusahaan.

Pada Model 2.1 dapat dilihat bahwa strategi diversifikasi dapat meningkatkan excess value perusahaan yang ditunjukan dari tanda positif atas variabel dummy yang bernilai satu jika perusahaan melakukan strategi diversifikasi. Model 2.2 juga mendukung model sebelumnya, dimana penulis mengkontrol leverage perusahaan dan interaksi antara leverage dan keputusan diversifikasi.

Tabel 4: Hasil Regresi GLS EVS berdasarkan penjualan

Variabel Dependen: Excess Value berdasarkan berdasarkan penjualan dan:

Nilai buku hutang Model Merton

Model 1.1 Model 1.2 Model 1.3 Model 2.1 Model 2.2

Konstanta -1,624*** -1,328*** -0,8985 Konstanta -1,623*** -1,944*** Dummy 0,121* Dummy 0,122* 0,293*** HI -0,323* Lnasset 0,071*** 0,077*** NS 0,126* Capexsales 1,074*** 1,021*** Lnasset 0,071*** 0,073*** 0,033 Ebitsales 0,417*** 0,381*** Capexsales 1,008*** 1,061*** 0,625*** Salesgrowth 0,006 0,006 Ebitsales 0,403*** 0,402*** 0,083 Leverage 0,569*** Salesgrowth 0,006 0,006 0,001 Leverage*dummy -0,525**

Wald chi2 92,77 97,69 34,85 Wald chi2 96,62 119,19

Prob>F 0,000 0,000 0,000 Prob>F 0.000 0.000

R2 within - - 0,021 R2 within - -

N 977 977 977 N 977 977

Dapat ditarik kesimpulan bahwa melalui lima model di atas, diversifikasi dapat meningkatkan nilai perusahaan. Arah hubungan ini tidak mendukung penelitian sebelumnya oleh Ammann, Hoechle, dan Schmid (2011) yang dilakukan pada perusahaan-perusahaan di Amerika Serikat. Namun demikian, hasil ini mendukung penelitian yang dilakukan oleh Lin dan Su (2008), Amihud dan Lev (1981) Encaua dkk (1986) dan Matsusaka dan Nanda (2002) dimana strategi diversifikasi dapat meningkatkan nilai excess value perusahaan.

Penulis menemukan hasil yang berbeda dengan penelitian sebelumnya oleh Ammann, Hoechle, dan Schmid (2011) dimana mereka menemukan pengurangan excess value pada perusahaan terdiversifikasi dengan sampel perusahaan di Amerika Serikat. Namun demikian jika dihubungkan dengan sampel penelitian, pada perusahaan di Indonesia yang masih dalam klasifikasi negara berkembang, hasil penelitian ini justru mendukung penelitian dari Lin dan Su (2008) yang menyatakan bahwa strategi diversifikasi meningkatkan nilai perusahaan yang dilambangkan dengan Tobin’s q dalam penelitan yang dilakukan di Republik Rakyat China. Dalam mempertegas pernyataan ini Claessen (1999) menemukan bahwa discount konglomerasi terdapat pada negara maju dan premium konglomerasi pada negara berkembang.

Untuk kasus di Indonesia, penemuan ini tidak mendukung pernyataan Jensen (1986) yang berpendapat bahwa perusahaan terdiversifikasi melakukan lebih banyak alokasi investasi yang tidak efisien dibandingkan dengan perusahaan terfokus, atau disebut inefficient

capital allocation. Fauver (2004) mencoba menjelaskan lebih dalam tentang hal ini dimana menemukan bahwa nilai dari diversifikasi berhubungan terbalik dengan tingkat perkembangan pasar modal, integrasi internasional, dan sistem hukum. Dari hubungan tersebut, Fauver (2004) menjelaskan bahwa strategi diversifikasi lebih bernilai di negara berkembang daripada negara maju.

Sesuai dengan teori yang dikemukakan oleh Cyriac, Koller, dan Thomsen (2012), penelitian ini mengindikasikan bahwa perusahaan konglomerasi di Indonesia, sebagai negara berkembang, masih memiliki beberapa keuntungan jika dibandingkan di negara maju, yaitu adanya akses modal internal, adanya kedekatan dengan pemerintah, dan jenjang karir yang atraktif. Tidak seperti negara maju dimana akses modal lebih mudah dibandingkan negara berkembang, di Indonesia kebutuhan modal yang besar masih susah untuk dapat dipenuhi oleh perusahaan. Oleh karena itu di negara berkembang, perusahaan terdiversifikasi dapat membagi keuntungan dari usaha utamanya kepada bisnis lainnya yang masih membutuhkan modal, atau alokasi modal internal.

Sesuai dengan kesimpulan yang dikemukakan oleh Khanna dan Palepu (1997), peraturan pemerintah di negara berkembang masih lemah dan korupsi yang umum terjadi. Oleh karena itu adanya channel dengan pemerintah yang notabene dimiliki oleh korporasi besar menjadi diuntungkan. Selain itu pasar tenaga kerja di negara berkembang hanya menyediakan sedikit sekolah dan pelatihan bisnis, serta jarangnya talenta manajemen. Hal ini membuat perusahaan terdiversifikasi yang memiliki kemampuan modal dapat menyewa tenaga kerja yang terampil dibandingkan perusahaan yang tidak memiliki modal. Dengan beberapa faktor ini, Khanna dan Palepu (1997) memberikan hasil penelitian dimana di negara berkembang perusahaan terdiversifikasi memiliki banyak keuntungan, sebaliknya perusahaan terdiversifikasi di negara maju memiliki banyak kekurangan.

Sementara itu, hasil penelitian pada Model 2.1 dan Model 2.2 tetap menunjukan bahwa strategi diversifikasi berpengaruh positif dan signifikan terhadap excess value perusahaan. Penemuan lain dari penelitian ini adalah konsistennya hasil penelitian dengan argumen yang dikemukakan oleh Mansi dan Reeb (2002) dimana terjadi downward bias jika penghitungan excess value menggunakan nilai buku utang, karena walaupun sedikit namun pengaruh strategi diversifikasi yang ditunjukan oleh variabel dummy pada model 2.1 lebih tinggi mempengaruhi excess value yang penghitungannya menggunakan alternatif nilai pasar utang.

Selain itu, setelah penulis mengkontrol tingkat utang dan interaksi antara tingkat utang dan strategi diversifikasi pada Model 2.2, penulis tetap menemukan bahwa keputusan diversifikasi, yang ditandai oleh variabel dummy, meningkatkan nilai excess value perusahaan dan signifikan.

Di samping itu, variabel Leverage*dummy yang merupakan interaksi antara keputusan diversifikasi dan tingkat utang menunjukan hasil negatif dan signifikan pada α (5%). Mengacu pada hipotesis perpindahan nilai, penulis menemukan hasil yang sama pada panelitian Mansi dan Reeb (2005) dimana terjadi perpindahan nilai dari shareholder ke bondholder.

IV. KESIMPULAN DAN SARAN

Dalam menganalisis pengaruh strategi diversifikasi usaha pada nilai perusahaan, yang menggunakan tiga metode pengukuran diversifikasi, yaitu variabel dummy yang bernilai satu jika perusahaan melakukan diversifikasi usaha, Indeks Herfindahl-Hirschman, dan jumlah kegiatan usaha yang dilaporkan. Penulis menemukan bahwa diversifikasi usaha secara konsisten dan signifikan berpengaruh positif terhadap nilai perusahaan atau menghasilkan suatu premium konglomerasi. Hasil yang sama ditemukan ketika penulis menggunakan alternatif nilai pasar utang menurut Model Merton. Hal ini diikuti dengan terjadinya downward bias jika penghitungan excess value menggunakan nilai buku utang.

Kesimpulan yang didapatkan dalam penelitian yang mengambil sampel perusahaan terbuka di Indonesia di atas membuktikan bahwa strategi diversifikasi dapat meningkatkan excess value perusahaan. Sebaliknya perusahaan terfokus memiliki excess value yang lebih rendah daripada perusahaan terdiversifikasi. Hal ini tidak sejalan dengan penelitian yang dilakukan oleh Ammann, Hoechle, dan Schmid (2011) di Amerika Serikat, namun sejalan dengan penelitian yang dilakukan oleh Lin dan Su (2008) dengan menghitung Tobin’s q perusahaan di Republik Rakyat China. Penelitian ini juga mempertegas pendapat Fauver (2004) bahwa terdapat perbedaan antara negara maju dan negara berkembang dimana nilai dari diversifikasi berhubungan terbalik dengan tingkat perkembangan pasar modal, integrasi internasional, dan sistem hukum. Dari hubungan tersebut, Fauver (2004) menjelaskan bahwa strategi diversifikasi lebih bernilai di negara berkembang daripada negara maju.

Penemuan lain dari penelitian ini adalah konsistennya hasil penelitian dengan argumen yang dikemukakan oleh Mansi dan Reeb (2002) dimana terjadi downward bias jika penghitungan excess value menggunakan nilai buku utang, karena walaupun sedikit namun pengaruh strategi diversifikasi lebih tinggi mempengaruhi excess value yang penghitungannya menggunakan alternatif nilai pasar utang.

DAFTAR PUSTAKA

Amihud, Y. Dan B. Lev. 1981. Risk Reduction as a Managerial Motive for Conglomerate Mergers. Bell Journal of Economics. Vol. 12. pp. 605-17.

Ammann M., Hoechle, D., dan Schmid, M. 2011. Is there Really No Conglomerate Discount?. Journal of Business Finance and Accounting.

Ansoff, H. I. 1957. Strategies for Diversification. Harvard Business Review. pp. 113-124. Ardelia, A. 2011. Analisis Pengaruh Diversifikasi Usaha, Konsentrasi Kepemilikan, dan Kontrol Pemerintah Sebagai Variabel Moderasi terhadap Nilai Perusahaan yang Terdaftar di Bursa Efek Indonesia periode 2008-2010. Depok: Universitas Indonesia.

Berger, P. G. dan Ofek, E. 1995. Diversification’s Effect on Firm Value. Journal of Financial Economics. pp. 39-65.

Bharath, S.T. dan T. Shumway. 2008. Forecasting Default with the Merton Distance to Default Model. Review of Financial Studies. Vol. 21. pp. 1339-69.

Campa, J.M. dan S. Kedia. 2002. Explaining the Diversification Discount. Journal of Finance. Vol. 57. pp. 1731-62.

Claessens, S., Djankov, S., Fan, J.P.H., Lang L.H.P. 1999. Corporate Diversification in East Asia: The Role of Ultimate Ownership and Group Affiliation. World Bank working paper series #2089. Washington, DC .

Cyriac, J., Koller, T., dan Thomsen, J. 2012. Testing the Limit of Diversification. McKinsey Quaterly.

Damodaran, A. 2005. Applied Corporate Finance: A User's Manual. (2nd ed., New York, NY: John Wiley and Sons).

David, R.F.. 2008. Strategic Management, Concept and Cases 12th Edition. USA: Prentice Hall.

Dundas, K.N.M. & Richardson, P. 1980. Corporate Strategy and the Concept of Market Failure. The Strategic Management Journal 1, 2.

Elton, J. E., Martin, G. J., Brown, S. J., & Goetzmann, N. W.. 2009. Modern Portfolio Theory and Investment Analysis. New Jersey: John Wiley & Sons (Asia) Pte.Ltd.

Fama E.F.. 1980. Agency Problems and the Theory of the Firm. Journal of Political Economy. Vol. 88 No. 2.

Fauver, L., Houston, J.F., Naranjo, A.. 2004. Cross-Country Evidence on the Value of Corporate Industrial and International Diversification. Journal of Corporate Finance 10. pp. 729-752.

Harper, N. W., & Viguerie, P. S.. 2002. Are you too focused?. McKinsey Quaterly. pp. 28-37.

Harto, P. 2005. Kebijakan Diversifikasi Perusahaan dan Pengaruhnya terhadap Kinerja: Studi Empiris pada Perusahaan Publik di Indonesia. Simposium Nasional Akuntasi VIII (SNA 8). Surakarta: Universitas Sebelas Maret.

Hausman, J. 1978. Specification Tests in Econometrics. Econometrica. Vol. 46. pp. 1251-71. Jensen, M. & Murphy, K. J. 1990. Performance Pay and Top Management Incentives. Journal of Political Economy. pp. 1248-1280.

Jensen, M.C.1986. Agency Costs of Free Cash Flow, Corporate Finance and Takeovers. American Economic Review. Vol. 76. pp. 323-29.

Jones, G.R. dan Hill, C.W.L. 1988. Transaction Cost Analysis of Strategy-Structure Choice. Strategic Management Journal.

Khanna, T. dan Palepu, K. 1997. Why Focused Strategies May Be Wrong for Emerging Markets. Harvard Business Review: July.

Kochtar, R., & Hitt, M. A. 1998. Linking Corporate Strategy to Capital Structure: Diversification Strategy, type and Source of Financing. Journal of Strategic Management. pp. 601-610.

Lamont, O. 1997. Cash Flow and Investment: Evidence From Internal Capital Markets. Journal of Finance 52. pp. 83-109.

Lang, L.H.P. dan R.M. Stulz. 1994. Tobin’s q, Corporate Diversification, and Firm Performance. Journal of Political Economy. Vol. 102. pp. 1248-80.

Lewellen, W. 1971. A Pure Financial Rationale for the Conglomerate Merger. Journal of Finance. Vol. 26. pp. 521-37.

Li, M., and Wong, Y. 2003. Diversification and Economic Performace: An Empirical Assessment of Chinese Firms. Asia Pacific Journal of Management. 20:243-265.

Lin, C. Dan Su, D. 2008. Industrial Diversification, Partial Privatization, and Firm Performance: Evidence from Publicly Listed Firms in China. Journal of Coporate Finance. 405-417.

Maksimovic, V., & Phillips, G.. 2002. Do Conglomerate Firms Allocate Resources Efficiently?. Journal of Finance. . pp. 721-768.

Mansi, S.A. & D.M. Reeb. 2002. Corporate Diversification: What Gets Discounted?. Journal of Finance. Vol. 57. pp. 2167-83.

Martin, J. F., & Sayrak, A.. 2003. Corporate Diversificatio and Shareholder Value: A Survery of Recent Literature. Journal of Corporate Finance. pp. 37-57.

McDougall, F.M. dan Round, D.K. 1984. A Comparison of Diversifying and Nondiversifying Australian Industrial Firms. Academy of Management Journal.

Merton, R.C. 1973. Theory of Rational Option Pricing. Bell of Journal of Economics & Management Science. Vol. 4. pp. 141-83.

Montgomery, C. A. 1994. Corporate Diversification. Journal of Economic Perspectives. pp. 163-178.

Montgomery, C. A.. 1991. Diversification Expansion by Large Established Firms. Journal of Economic Behavior and Organization. pp. 71-89.

Nachrowi, N.D.. 2006. Ekonometrika untuk Analisis Ekonomi dan Keuangan. Jakarta: Lembaga Penerbit FEUI.

Nachrowi, N.D., dan Usman, H. 2006. Pendekatan Populer dan Praktis Ekonometrika untuk Analisis Ekonomi dan Keuangan. Jakarta: Lembaga Penerbit Universitas Indonesia.

Natriavi, Windy. 2012. Analisis pengaruh strategi diversifikasi terhadap nilai perusahaan ditinjau dari jumlah pesaing terfokus dalam industri pada perusahaan tercatat di BEI. Depok: Universitas Indonesia.

Pandya, A.M. dan Rao, N.V. 1998. Diversification and Firm Performance: An Empirical Evaluation. Journal of Financial and Strategic Decision.

Penrose, E. T. 1959. The Theory of the Growth of the Firm. New York: Wiley.

Rotemberg, J.J., dan Saloner, G. 1994. Benefits of Narrow Business Strategies. American Economic Review.

Rumelt, R.P. 1972. Strategy, Structure, and Economic Performace. Cambridge, Ma.

Scharfstein, D. S. 1998. The Dark Side of Internal Capital Market II: Eviden from Diversified Conglomerates. Unpublished manuscript. NBER no. 62.

Shleifer, A. & Vishny, R.. 1990. Managerial Entrenchment, the case of manager specific investment. Journal of Financial Economics. pp. 25, 123-139.

Shleifer, A. & Vishny, R. 1990. The Takeover wave of the 1980s. Science 249. pp. 745-749. Stein, J. 2003. Agency, Information and Corporate Investment In: Constantimides G.M., Harris, M., Stulz, R.M. (Eds.). Chapter 2 in Handbook of the Economics of Finance: Corporate Finance Vol. 1A. . Amsterdam. Elsevier-NorthHolland.

Stulz, R.M. 1990. Managerial Discretion and Optimal Financing Policies. Journal of Financial Economics. Vol. 26. pp. 3-27.

Suwardi, A.. 2011. Modul Stata, Tahapan dan Perintah Data Panel. Depok: Universitas Indonesia.

Varadarajan, P. & Ramanujam, V. 1987. Diversification and Performance: A Reexamination Using a New Two-Dimensional Conceptualization of Diversity in Firms. The Academy of Management Journal. 30(2): 380-393.

Villalonga B.. 2000. An Empirical Analysis of Diversification Motives. Los Angeles, United States: Anderson Graduate School of Management University of California.

Villalonga, B. 2004. Does Diversification Cause the Diversification Discount?. Financial Management. Vol. 33. pp. 5-27.

Weston, J. Fred. 1970. The Nature and Significance of Conglomerate Firms. St. John's Law Review 44.

Wooldridge, J.M.. 2002. Econometric Analysis of Cross Section and Panel Data. Cambridge, MA: MIT Press.