Kontak:

Equity & Index Valuation Division Phone: (6221) 7278 2380

info-equityindexvaluation@pefindo.co.id

Semen Baturaja (Persero), Tbk

Laporan Utama

Equity Valuation

17 Maret 2014 Target Harga Terendah Tertinggi 410 540 Semen Kinerja Saham 0 50 100 150 200 250 300 350 400 450 500 550 600 0 500 1.000 1.500 2.000 2.500 3.000 3.500 4.000 4.500 5.000 5.500Jun-13 Aug-13 Oct-13 Dec-13 Feb-14

IHSG SMBR

Sumber: Bloomberg

Informasi Saham Rp Rp

Kode saham SMBR PBRX Harga Saham per 14 Maret 2014 404 440 Harga Saham Tertinggi 52 Minggu Terakhir 570 520 Harga Saham Terendah 52 Minggu Terakhir 330 375 Kapitalisasi Pasar Tertinggi 52 Minggu (Miliar) 5,607 1.593 Kapitalisasi Pasar Terendah 52 Minggu (miliar) 3,296 1.149

Market Value Added & Market Risk

0 20 40 60 80 100 120 140

MVA market risk

Sumber: PEFINDO Divisi Valuasi Saham & Indexing

Pemegang Saham (%)

Pemerintah RI 76,24 Publik (dibawah 5% kepemilikan) 23,76 *Catatan: per 30 September 30 2013

Memecah Kebuntuan

PT Semen Baturaja Tbk (SMBR) adalah salah satu produsen semen milik pemerintah yang memasarkan produk-produknya dengan merek Portland. Didirikan pada 1974, Perusahaan yang sebelumnya dimiliki oleh PT Semen Gresik dan PT Semen Padang ini memiliki pabrik di wilayah Sumatera Selatan termasuk Baturaja, Palembang dan Panjang. Pusat produksi terletak di Baturaja untuk memproduksi klinker. Sementara itu, proses penggilingan dan pengepakan semen dilakukan di Baturaja, Palembang dan Panjang. SMBR baru-baru ini telah meningkatkan kapasitas terpasang menjadi 2 juta ton dari sebelumnya 1,25 juta ton. Dalam mendistribusikan produknya, Perusahaan menggunakan jasa distributor yang memiliki jaringan yang tersebar di Sumatera Selatan, Lampung, Jambi dan Bengkulu. Dengan memiliki rekam jejak yang baik di industri ini, SMBR telah diakui sebagai "Perusahaan milik negara

Tetap Kuat dalam Kondisi Ekonomi Menurun

Pertumbuhan semen domestik diperkirakan akan tumbuh sebesar 6,5% YoY dibandingkan dengan pertumbuhan dua digit pada tahun 2012, dipicu oleh beberapa indikator makroekonomi termasuk naiknya suku bunga acuan BI menjadi 7,5%, melemahnya Rupiah, perlambatan lebih lanjut dari pasar properti dan penundaan proyek-proyek konstruksi. Dalam jangka panjang, kami percaya industri ini memiliki outlook yang prospektif dengan perkiraan bahwa suku bunga acuan kembali ke level 7% di 2H14, ditambah dengan pelaksanaan proyek-proyek MP3EI.

Leverage Terjaga di tengah Ekspansi Besar

Di masa mendatang, SMBR berencana membangun pabrik semen di Baturaja dan Sarolangun. Proyek yang akan selesai dalam waktu dekat adalah Baturaja II, dimana dijadwalkan selesai pada 4Q2016. Kami tidak memiliki kekhawatiran tentang kesehatan Perusahaan mengingat rasio utang terhadap ekuitas (DER) hanya 0,10x tahun 2013 (laporan keuangan tidak diaudit).

Mendorong Kapasitas

SMBR meningkatkan kapasitas produksi menjadi 2 juta ton per tahun dari 1,25 juta ton pada tahun 2012, dengan tingkat utilisasi 98%. Perusahaan juga berencana meningkatkan lebih lanjut menjadi 3,85 juta ton per tahun melalui pembangunan pabrik Baturaja II yang akan memiliki kapasitas 1,85 juta ton per tahun, dimana saat ini sedang proses tender mesin impor, dan diperkirakan menelan biaya 40%-50% dari total investasi. Perusahaan telah menganggarkan belanja modal sebesar Rp301 miliar dan Rp722 miliar untuk tahun 2013 dan 2014, dari total biaya pembangunan Rp2,9 triliun.

Prospek Usaha

PEFINDO memandang bahwa industri semen di Indonesia memiliki prospek yang cerah di masa mendatang, karena semen merupakan bahan pendukung untuk sektor infrastruktur dan properti. Meskipun dibayangi oleh kondisi ekonomi yang tidak menguntungkan, kami memperkirakan konsumsi semen domestik akan tumbuh sebesar 6,5% YoY menjadi 58,4 juta ton. Ke depan hingga tahun 2017, kapasitas produksi dalam negeri akan naik 25,8 juta ton seiring dengan investasi besar oleh produsen semen nasional, dengan perkiraan total investasi USD3,86 miliar. Dengan mempertimbangkan kondisi tersebut, ditambah dengan peningkatan kapasitas produksi SMBR, kami memperkirakan pendapatannya dapat tumbuh sebesar 13,2% YoY menjadi Rp1,2 triliun di 2013 dan tingkat pertumbuhan tahunan gabungan (CAGR) sebesar 12% untuk 2012-2015.

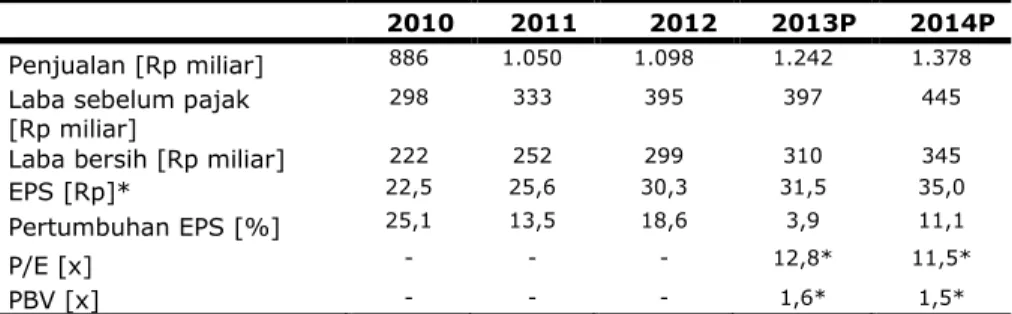

Tabel 1: Ringkasan Kinerja

2010 2011 2012 2013P 2014P

Penjualan [Rp miliar] 886 1.050 1.098 1.242 1.378

Laba sebelum pajak [Rp miliar]

298 333 395 397 445

Laba bersih [Rp miliar] 222 252 299 310 345

EPS [Rp]* 22,5 25,6 30,3 31,5 35,0

Pertumbuhan EPS [%] 25,1 13,5 18,6 3,9 11,1

P/E [x] - - - 12,8* 11,5*

PBV [x] - - - 1,6* 1,5*

Sumber: PT Semen Baturaja Tbk, Estimasi PEFINDO Divisi Valuasi Saham & Indexing *Berdasarkan harga saham SMBR per 14 Maret 2014 – Rp404/saham

Profil Usaha SMBR

SMBR memiliki tempat untuk berproduksi di Baturaja dan mendistribusikan 93% dari produk-produknya di pasar utama di Sumatera Selatan dan Lampung. Perusahaan juga memiliki pabrik di Palembang dengan kapasitas 350 ribu ton per tahun, dan di Panjang dengan kapasitas yang sama. Dalam waktu dekat, Perusahaan akan memulai pembangunan pabrik di Baturaja II, yang diharapkan selesai pada 4Q2016. Saat ini, Perusahaan adalah pemain dominan di Sumatera Selatan, dengan pangsa pasar 48,2% pada tahun 2012. Dalam hal kepemilikan, Pemerintah Indonesia adalah pemegang saham utama di 76,24%, dan publik memegang 23,76%.

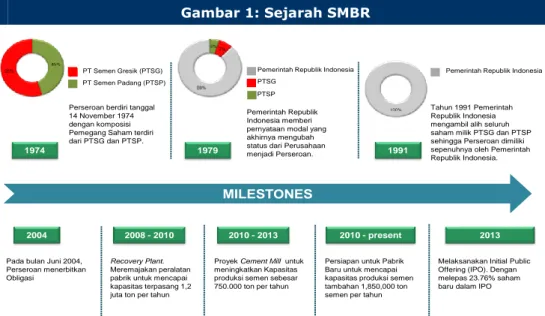

Gambar 1: Sejarah SMBR

PT Semen Gresik (PTSG) PT Semen Padang (PTSP)

Perseroan berdiri tanggal 14 November 1974 dengan komposisi Pemegang Saham terdiri dari PTSG dan PTSP.

PTSG PTSP

Pemerintah Republik Indonesia

Pemerintah Republik Indonesia memberi pernyataan modal yang akhirnya mengubah status dari Perusahaan menjadi Perseroan.

Pemerintah Republik Indonesia

Tahun 1991 Pemerintah Republik Indonesia mengambil alih seluruh saham milik PTSG dan PTSP sehingga Perseroan dimiliki sepenuhnya oleh Pemerintah Republik Indonesia.

Pada bulan Juni 2004, Perseroan menerbitkan Obligasi

Melaksanakan Initial Public Offering (IPO). Dengan melepas 23.76% saham baru dalam IPO

1974 1979 1991

2004

Recovery Plant.

Meremajakan peralatan pabrik untuk mencapai kapasitas terpasang 1,2 juta ton per tahun

2008 - 2010

Proyek Cement Mill untuk meningkatkan Kapasitas produksi semen sebesar 750.000 ton per tahun

2010 - 2013

Persiapan untuk Pabrik Baru untuk mencapai kapasitas produksi semen tambahan 1,850,000 ton semen per tahun

2010 - present 2013

MILESTONES

Sumber: PT Semen Baturaja Tbk, PEFINDO Divisi Valuasi Saham & Indexing

Outlook Industri Semen 2014: Tumbuh Tipis

Kami melihat industri semen dalam negeri akan tetap mencatat pertumbuhan tipis pada tahun 2014, sebagian besar didorong oleh melambatnya industri properti dan penundaan proyek-proyek konstruksi karena melemahnya rupiah. Hingga 9M2013, konsumsi semen meningkat sebesar 5,3% YoY menjadi 41.57 juta ton. Kami perkirakan perlambatan dalam pertumbuhan pasar semen domestik pada tahun 2013 dan 2014 dengan pertumbuhan masing-masing 6,5% YoY dan 5,4% YoY. Untuk jangka panjang, kami memperkirakan permintaan semen dalam negeri akan meningkat. Jika inflasi dan kurs mata uang tetap stabil, kami yakin pemerintah akan membawa suku bunga acuan turun, selanjutnya memberikan ruang bagi sektor properti untuk bertumbuh.

Gambar 2: Permintaan Domestik vs Kapasitas Nasional 0 10.000 20.000 30.000 40.000 50.000 60.000 70.000 80.000 90.000 100.000 2012 2013P 2014P 2015P 2016P 2017P (dlm 000 ton)

Kapasitas terpasang Produksi riil Konsumsi

Sumber: Beberapa sumber diolah oleh PEFINDO Divisi Valuasi Saham & Indexing

INFORMASI BISNIS

Regulasi Ketat pada Impor Semen dan Klinker

Kementerian Perdagangan menerbitkan peraturan baru, tercantum dalam Undang-undang Nomor 40/M-DAG/PER/8/2013, tentang impor klinker dan semen, efektif sejak tanggal 1 September 2013 sampai September 1, 2017.

Impor klinker hanya untuk Pabrik Semen Terintegrasi: Untuk mendapatkan izin impor klinker, produsen semen ini harus dikategorikan sebagai "IP-Semen" oleh kementerian. Perusahaan harus memiliki lini produksi semen terintegrasi penuh, dan klinker impor hanya dapat digunakan untuk mendukung produksi Perusahaan sendiri dan tidak dapat dijual atau dialihkan kepada pihak lain.

Infrastruktur distribusi yang baik untuk mengimpor semen: Produsen semen harus dikategorikan sebagai "IT-Semen" oleh Departemen Perdagangan. Perusahaan harus menyediakan gudang dan transportasi yang memadai dan dapat memastikan distribusi semen yang diimpor. Importir harus memiliki rencana impor secara rinci untuk enam bulan ke depan dengan setiap transaksi yang memerlukan persetujuan dari Kementerian Perdagangan.

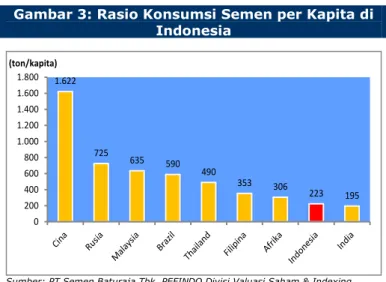

Penetrasi Semen yang Rendah di dalam negeri

Industri semen terlihat prospektif mempertimbangkan rendahnya rasio konsumsi semen per kapita di Indonesia dibandingkan dengan beberapa negara berkembang lain. Sampai dengan akhir 2012, konsumsi semen domestik hanya 223 ton/kapita, di bawah Cina, Malaysia, Thailand dan Filipina. Kami percaya proyek MP3EI akan memberikan katalis positif pada permintaan semen domestik. Banyak proyek MP3EI dimulai tahun 2013 sehingga konsumsi semen pada tahun 2014 dan 2015 diperkirakan akan meningkat. Sektor infrastruktur menyumbang 20% -22% dari penjualan semen domestik.

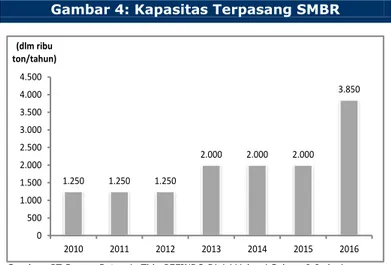

Meningkatkan Kapasitas hampir Dua Kali Lipat

SMBR memiliki kapasitas terpasang saat ini 2 juta ton per tahun, naik 60% dibanding kapasitas sebelumnya. Mengingat tingginya permintaan semen di masa depan, Perusahaan berencana untuk meningkatkan kapasitas yang ada hampir dua kali lipat menjadi 3,85 juta ton per tahun dengan membangun pabrik Baturaja II, dengan kapasitas 1,85 juta ton per tahun, yang dijadwalkan selesai pada 4Q2016. Proses saat ini sedang tender impor mesin, diperkirakan menelan biaya 40%-50% dari total investasi. Perusahaan telah menganggarkan belanja modal sekitar Rp301 miliar dan Rp722 miliar untuk 2013 dan 2014. Ke depan, SMBR berencana membangun pabrik semen Baturaja III dengan kapasitas total sekitar 2,5 juta ton per tahun pada akhir 2018.

Gambar 3: Rasio Konsumsi Semen per Kapita di Indonesia 1.622 725 635 590 490 353 306 223 195 0 200 400 600 800 1.000 1.200 1.400 1.600 1.800 (ton/kapita)

Fokus pada Pasar Sumatera

SMBR mendistribusikan 93% dari produknya di Sumatera Selatan dan Lampung, yang merupakan keuntungan karena Sumatera adalah pulau terpadat kedua dan menyumbang 24% dari PDB negara. Perusahaan diharapkan dapat meningkatkan penjualan semen pada akhir tahun 2014, mengingat kapasitas tambahan 750k ton per tahun di Baturaja I, sehingga total kapasitas menjadi 2 juta ton per tahun. Kami memperkirakan pabrik penggilingan baru akan meningkatkan pangsa pasarnya di Sumatera Selatan dari 43% di 8M13.

Gambar 4: Kapasitas Terpasang SMBR

1.250 1.250 1.250 2.000 2.000 2.000 3.850 0 500 1.000 1.500 2.000 2.500 3.000 3.500 4.000 4.500 2010 2011 2012 2013 2014 2015 2016 (dlm ribu ton/tahun)

Sumber: PT Semen Baturaja Tbk, PEFINDO Divisi Valuasi Saham & Indexing

Gambar 5: Konsumsi Semen Domestik berdasarkan Wilayah 30,4 12,0 4,1 4,1 3,2 1,2 0 5 10 15 20 25 30 35

Java Sumatera Sulawesi Kalimantan Nusa Tenggara & Bali

Eastern Indonesia

(dlm juta ton)

Sumber: PT Semen Baturaja Tbk, PEFINDO Divisi Valuasi Saham & Indexing

Gambar 6: Lokasi Pabrik SMBR

Pendapatan Bertumbuh, tetapi Marjin Lebih Rendah

SMBR membukukan pertumbuhan pendapatan 13% YoY menjadi Rp1,2 triliun tahun lalu (berdasarkan laporan tidak diaudit 2013). Namun, profitabilitasnya menurun karena harga bahan bakar, beban bunga, dan biaya bahan baku yang lebih tinggi, sehingga menyeret turun marjin laba kotor, laba operasional dan laba bersih menjadi 37,3%, 26,2% dan 24,9% dibandingkan dengan 44,6%, 33,4% dan 27,2% pada tahun 2012. Tahun ini, kami percaya SMBR dapat mencetak pendapatan sebesar Rp1,2 triliun. Di lini bawah, kami memperkirakan laba SMBR dapat tumbuh 11% YoY menjadi Rp345 miliar.

Leverage Terjaga di tengah Ekspansi Besar

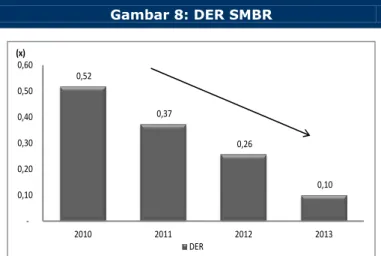

Untuk meningkatkan kapasitas yang ada menjadi 3,85 juta ton per tahun, SMBR akan segera memulai pembangunan Baturaja II, yang dijadwalkan selesai pada 4Q2016. Perusahaan telah menyiapkan belanja modal Rp722 miliar tahun ini dimana dananya diraih dari IPO sebesar Rp1,3 triliun yang dimanfaatkan sepenuhnya untuk Baturaja II, dan sisanya didanai oleh utang dan kas internal. Kami tidak khawatir tentang kesehatan Perusahaan melihat tingkat DER hanya 0,10x pada 2013 (berdasarkan laporan tidak diaudit 2013).

Gambar 7: Pendapatan, Laba Operasi dan Laba Bersih SMBR 886 1.050 1.098 1.242 1.378 286 307 367 326 412 222 252 299 310 345 0 200 400 600 800 1.000 1.200 1.400 1.600 2010 2011 2012 2013 2014P (dlm Rp juta)

Pendapatan Laba Operasi Laba Bersih

Sumber: PT Semen Baturaja Tbk, PEFINDO Divisi Valuasi Saham & Indexing

Gambar 8: DER SMBR 0,52 0,37 0,26 0,10 0,10 0,20 0,30 0,40 0,50 0,60 2010 2011 2012 2013 (x) DER

Sumber: PT Semen Baturaja Tbk, PEFINDO Divisi Valuasi Saham & Indexing

KEUANGAN

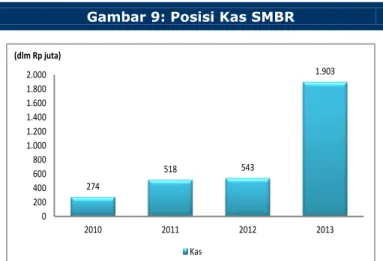

Kapasitas Kas yang Kuat

Sampai dengan 2013 (laporan tidak diaudit), SMBR memiliki posisi kas Rp1,9 triliun hasil dari dana segar dari IPO pada tahun 2013. Hal ini didukung oleh model bisnisnya dengan menjual produk secara tunai, sehingga meningkatkan kemampuannya untuk membayar kewajibannya. Selain itu, hal itu akan mempermudah Perusahaan untuk membiayai ekspansi termasuk pengembangan pabrik semen.

Gambar 9: Posisi Kas SMBR

274 518 543 1.903 0 200 400 600 800 1.000 1.200 1.400 1.600 1.800 2.000 2010 2011 2012 2013 (dlm Rp juta) Kas

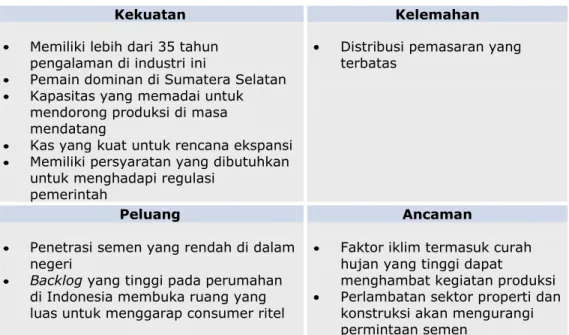

Tabel 2: Analisis SWOT

Kekuatan Kelemahan

Memiliki lebih dari 35 tahun pengalaman di industri ini

Pemain dominan di Sumatera Selatan Kapasitas yang memadai untuk mendorong produksi di masa mendatang

Kas yang kuat untuk rencana ekspansi Memiliki persyaratan yang dibutuhkan untuk menghadapi regulasi

pemerintah

Distribusi pemasaran yang terbatas

Peluang Ancaman

Penetrasi semen yang rendah di dalam negeri

Backlog yang tinggi pada perumahan di Indonesia membuka ruang yang luas untuk menggarap consumer ritel

Faktor iklim termasuk curah hujan yang tinggi dapat

menghambat kegiatan produksi Perlambatan sektor properti dan konstruksi akan mengurangi permintaan semen

Tabel 3: Ringkasan Kinerja SMBR dan Perusahaan Sejenis per September 2013

SMBR SMCB SMGR INTP Penjualan [Rp, miliar] 795 6.873 17.391 13.348 Laba Kotor [Rp, miliar] 319 2.271 7.840 6.269 Laba Operasi [Rp, miliar] 225 1.339 5.104 4.429 Laba Bersih [Rp, miliar] 202 599 3.892 3.609 Total Aset [Rp, miliar] 2.618 14.621 27.769 24.598 Total Kewajiban [Rp, miliar] 263 6.215 7.957 3.028 Total Ekuitas [Rp, miliar] 2.355 8.406 19.812 21.570 Pertumbuhan YoY

Penjualan [%] (3,3) 5,5 27,2 7,9 Laba Kotor [%] (13,1) (0,7) 22,4 7,2 Laba Bersih [%] (9,3) (34,3) 14,0 7,2 Profitabilitas

Marjin Laba Kotor [%] 40,1 33,0 45,1 47,0 Marjin Laba Operasi [%] 28,3 19,5 29,3 33,2 Marjin Laba Bersih [%] 25,5 8,7 22,4 27,0 ROA [%] 7,7 4,1 14,0 14,7 ROE [%] 8,6 7,1 19,6 16,7 Leverage

DER [%] 0,1 0,7 0,4 0,1

Sumber: PT Semen Baturaja (Persero) Tbk, PT Mayora Indah Tbk, PT Holcim Indonesia Tbk, PT Semen Indonesia (Persero) Tbk, PT Indocement Tunggal Perkasa Tbk., PEFINDO Divisi Valuasi Saham & Indexing

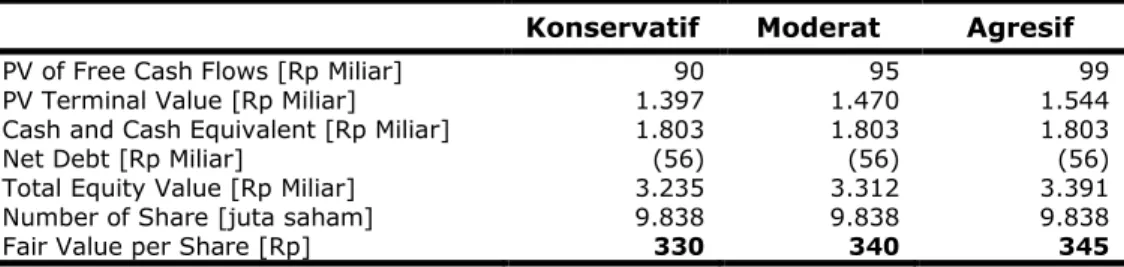

VALUASI Metodologi

Kami mengaplikasikan metode discounted cash flow (DCF) sebagai metode penilaian utama dengan pertimbangan bahwa pertumbuhan pendapatan adalah merupakan faktor yang sangat mempengaruhi nilai (value driver) SMBR jika dibandingkan dengan pertumbuhan asset.

Selanjutnya, kami juga mengaplikasikan Guideline Company Method (GCM) sebagai metode pembanding lainnya.

Penilaian ini berdasarkan pada nilai 100% saham SMBR per 14 Maret 2014, menggunakan laporan keuangan SMBR per 31 Desember 2013 (laporan tidak diaudit) sebagai dasar dilakukannya analisa fundamental.

Estimasi Nilai

Kami menggunakan Cost of Capital sebesar 11,9% dan Cost of Equity sebesar 12,0% berdasarkan asumsi-asumsi sebagai berikut:

Tabel 4: Asumsi

Risk free rate [%]* 8,0

Equity Risk premium [%]* 4,0

Beta [x]* 1,0

Cost of Equity [%] 12,0

Marginal tax rate [%] 25,0

Interest Bearing Debt to Equity

Ratio [x] 0,02

WACC [%] 11,9

Sumber: Bloomberg, Estimasi PEFINDO Divisi Valuasi Saham & Indexing Catatan: * Per tanggal 14 Maret 2014

Estimasi target harga referensi saham untuk 12 bulan berdasarkan posisi penilaian pada tanggal 14 Maret 2014 adalah sebagai berikut:

Dengan menggunakan metode DCF dengan asumsi tingkat diskonto 11,9%, adalah sebesar Rp330 – Rp345 per saham.

Dengan menggunakan metode GCM (PBV 3,7X dan P/E 19,3X) adalah sebesar Rp610 – Rp990 per saham.

Untuk mendapatkan nilai yang mewakili kedua indikasi nilai tersebut dilakukan rekonsiliasi dengan dilakukan pembobotan terhadap kedua metode tersebut sebesar 70% untuk DCF dan 30% untuk GCM.

Berdasarkan hasil perhitungan diatas maka Estimasi Target Harga referensi saham SMBR untuk 12 bulan adalah Rp410 – Rp540 per lembar saham. Tabel 5: Metode DCF

Konservatif Moderat Agresif

PV of Free Cash Flows [Rp Miliar] 90 95 99

PV Terminal Value [Rp Miliar] 1.397 1.470 1.544

Cash and Cash Equivalent [Rp Miliar] 1.803 1.803 1.803

Net Debt [Rp Miliar] (56) (56) (56)

Total Equity Value [Rp Miliar] 3.235 3.312 3.391

Number of Share [juta saham] 9.838 9.838 9.838

Fair Value per Share [Rp] 330 340 345

Sumber: Estimasi PEFINDO Divisi Valuasi Saham & Indexing

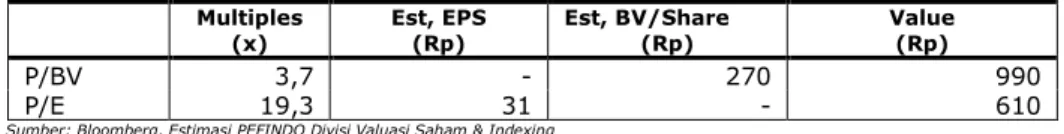

Tabel 6: Perbandingan GCM

SMCB SMGR INTP Rata-rata Penilaian, 14 Maret 2014

P/E, [x] 22,4 17,7 17,6 19.3

P/BV, [x] 2,4 4,5 4,1 3.7

Sumber: Bloomberg, Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 7: Ringkasan Penilaian dengan Metode GCM Multiples

(x) Est, EPS (Rp) Est, BV/Share (Rp) Value (Rp)

P/BV 3,7 - 270 990

P/E 19,3 31 - 610

Sumber: Bloomberg, Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 8: Rekonsiliasi Nilai Wajar

Nilai Wajar per Saham [Rp] DCF GCM Average

Batas Atas 345 990 540

Batas Bawah 330 610 410

Bobot 70% 30%

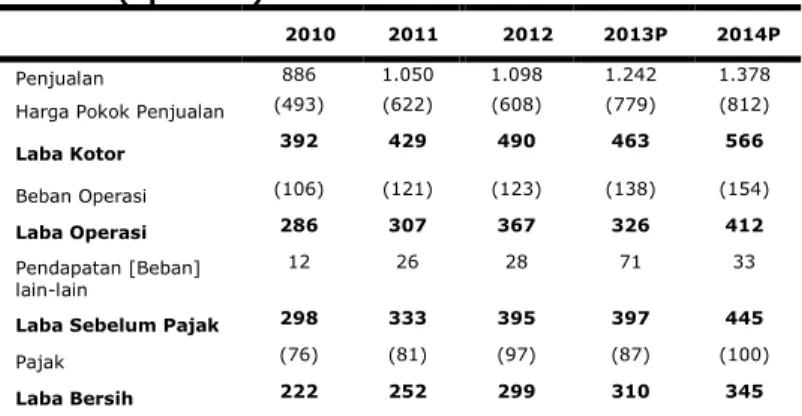

Tabel 9:Laporan Laba Rugi Komprehensif Konsolidasian (Rp miliar)

2010 2011 2012 2013P 2014P

Penjualan 886 1.050 1.098 1.242 1.378 Harga Pokok Penjualan (493) (622) (608) (779) (812)

Laba Kotor 392 429 490 463 566 Beban Operasi (106) (121) (123) (138) (154) Laba Operasi 286 307 367 326 412 Pendapatan [Beban] lain-lain 12 26 28 71 33

Laba Sebelum Pajak 298 333 395 397 445

Pajak (76) (81) (97) (87) (100)

Laba Bersih 222 252 299 310 345

Sumber: PT Semen Baturaja Tbk., Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 10: Laporan Posisi Keuangan Konsolidasian (Rp miliar)

2010 2011 2012 2013P 2014P

Aset Aset Lancar

Kas dan Setara Kas 274 518 543 1.657 975 Piutang Usaha 16 0 0 0 0 Persediaan 127 90 117 147 222 Aset lain-lain 5 4 8 46 55

Total Aset Lancar 422 612 668 1.849 1.253

Aset Tetap 353 354 518 852 1.744 Aset lainnya 2 17 13 15 17 Total Aset 777 983 1.199 2.716 3.014 Kewajiban Utang Usaha 64 66 64 70 85 Pinjaman Jk. Pendek - - Pinjaman Jk. Pendek lainnya 81 80 107 115 140 Kewajiban jangka panjang 120.0 120.9 73.1 80.3 97.6 Total Kewajiban 265 267 244 266 323 Total Ekuitas 512 716 954 2.450 2.691

Sumber: PT Semen Baturaja Tbk., Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Gambar 10: ROA, ROE dan TAT Historis

0.0 0.2 0.4 0.6 0.8 1.0 1.2 0.0 5.0 10.0 15.0 20.0 25.0 30.0 35.0 40.0 45.0 50.0 2010 2011 2012 (TAT) (ROA&ROE)

ROA ROE TAT

Tabel 11: Rasio Penting

Rasio 2010 2011 2012 2013P 2014P Pertumbuhan [%] Penjualan 8,4 18,6 4,5 13,2 10,9 Laba Operasi 14,4 7,3 19,5 (11,2) 26,4 EBITDA 17,6 (26,1) 70,4 (9,8) 15,6 Laba Bersih 25,1 13,5 18,6 3,9 11,1 Profitabilitas [%]

Marjin Laba Kotor 44,3 40,8 44,6 37,3 41,1 Marjin Laba Operasi 32,3 29,2 33,4 26,2 29,9 Marjin EBITDA 37,5 23,3 38,0 35,7 35,0 Marjin Laba Bersih 25,0 24,0 27,2 25,0 25,0 ROA 28,5 25,6 24,9 11,4 11,4 ROE 43,3 35,1 31,3 12,7 12,8

Solvabilitas [X]

Rasio Kewajiban Terhadap Ekuitas 0,5 0,4 0,3 0,1 0,1 Rasio KewajibanTerhadap Aset 0,3 0,3 0,2 0,1 0,1

Likuiditas[X]

Rasio Lancar 2,9 4,2 3,9 10,0 5,6 Rasio Cepat 2,0 3,5 3,6 9,0 4,4

DISCLAIMER

Laporan ini dibuat berdasarkan sumber-sumber yang kami anggap terpercaya dan dapat diandalkan. Namun kami tidak menjamin kelengkapan, keakuratan atau kecukupannya. Dengan demikian kami tidak bertanggung jawab atas segala keputusan investasi yang diambil berdasarkan laporan ini. Adapun asumsi, opini, dan perkiraan merupakan hasil dari pertimbangan internal kami per tanggal penilaian ( cut-off date), dan kami dapat mengubah pertimbangan diatas sewaktu-waktu tanpa pemberitahuan terlebih dahulu.

Kami tidak bertanggung jawab atas kekeliruan atau kelalaian yang terjadi akibat penggunaan laporan ini. Kinerja dimasa lalu tidak selalu dapat dijadikan acuan hasil masa depan. Laporan ini bukan merupakan rekomendasi penawaran, pembelian atau menahan suatu saham tertentu. Laporan ini mungkin tidak sesuai untuk beberapa investor. Seluruh opini dalam laporan ini telah disampaikan dengan itikad baik, namun sewaktu-waktu dapat berubah tanpa pemberitahuan terlebih dahulu, dan disajikan dengan benar per tanggal diterbitkan laporan ini . Harga, nilai, atau pendapatan dari setiap saham Perseroan yang disajikan dalam laporan ini kemungkinan dapat lebih rendah dari harapan pemodal, dan pemodal juga mungkin mendapatkan pengembalian yang lebih rendah dari nilai investasi yang ditanamkan. Inve stasi didefinisikan sebagai pendapatan yang kemungkinan besar diterima dimasa depan, namun nilai dari pendapatan yang akan diterima tersebut kemungkinan besar juga akan berfluktuasi. Untuk saham Perseroan yang penyajian laporan keuangannya didenominasi dal am mata uang selain Rupiah, perubahan nilai tukar mata uang tersebut kemungkinan dapat menurunkan nilai, harga, atau pendapatan investasi pemodal. Informasi dalam laporan ini bukan merupakan pertimbangan pajak dalam mengambil suatu keputusan investasi.

Target harga saham dalam Laporan ini merupakan nilai fundamental, bukan merupakan Nilai Pasar Wajar, dan bukan merupakan harga acuan transaksi yang diwajibkan oleh peraturan perundang-undangan yang berlaku.

Laporan target harga saham yang diterbitkan oleh PEFINDO Divisi Valuasi Saham dan Indexing bukan merupakan rekomendasi untuk membeli, menjual, atau menahan suatu saham tertentu, dan tidak dapat dianggap sebagai nasehat investasi oleh PEFINDO Divisi Valuasi Saham dan Indexing yang behubungan dengan cakupan Jasa PEFINDO kepada, atau kaitannya kepada, beberapa pihak, termasuk emiten, penasehat keuangan, pialang saham, investment banks, institusi keuangan dan perantara keuangan, dalam kaitannya menerima imbalan atau keuntungan lainnya dari pihak tersebut,

Laporan ini tidak ditujukan untuk pemodal tertentu dan tidak dapat dijadikan bagian dari tujuan investasi terhadap suatu saham dan juga bukan merupakan rekomendasi investasi terhadap suatu saham tertentu atau suatu strategi investasi. Sebelum melakukan ti ndakan dari hasil laporan ini, pemodal disarankan untuk mempertimbangkan terlebih dahulu kesesuaian situasi dan kondisi dan, jika dibutuhkan, mintalah bantuan penasehat keuangan.

PEFINDO memisahkan kegiatan Valuasi Saham dengan kegiatan Pemeringkatan unt uk menjaga independensi dan objektivitas dari proses dan produk kegiatan analitis. PEFINDO telah menetapkan kebijakan dan prosedur untuk menjaga kerahasiaan informasi non -publik tertentu yang diterima sehubungan dengan proses analitis. Keseluruhan proses, metodologi dan database yang digunakan dalam penyusunan Laporan Target Harga Referensi Saham ini secara keseluruhan adalah berbeda dengan proses, metodologi dan database yang digunakan PEFINDO dalam melakukan pemeringkatan.

Laporan ini dibuat dan disiapkan PEFINDO Divisi Valuasi Saham & Indexing dengan tujuan untuk meningkatkan transparansi harga saham yang tercatat di Bursa Efek Indonesia. Laporan ini juga bebas dari pengaruh tekanan atau paksaan dari Bursa maupun Perseroan yang dinilai. PEFINDO Divisi Valuasi Saham & Indexing akan menerima imbalan sebesar Rp20 juta dari Bursa Efek Indonesia untuk 2 (dua) kali pelaporan per tahun. Untuk keterangan lebih lanjut, dapat mengunjungi website kami di http://www.pefindo.com

Laporan ini dibuat dan disiapkan oleh PEFINDO Divisi Valuasi Saham dan Indexing. Di Indonesia Laporan ini dipublikasikan pada website kami dan juga pada website Bursa Efek Indonesia.