BAB II

TINJAUAN PUSTAKA

2.1 Landasan Teori

2.1.1 Definisi Laporan Keuangan

Laporan keuangan merupakan hasil akhir dari proses akuntansi, yaitu berupa ringkasan atau ikhtisar peristiwa-peristiwa keuangan suatu perusahaan untuk suatu periode tertentu. Oleh sebab itu untuk memberikan suatu batasan yang baik, maka terlebih dahulu akan diberikan pengertian akuntansi.Akuntansi (Munawir, 2007:5) merupakan seni daripada pencatatan, penggolongan dan peringkasan daripada kejadian-kejadian yang setidak-tidaknya sebagian bersifat keuangan dengan cara yang setepat-tepatnya dan dengan penunjuk atau dinyatakan dalam uang, serta penafsiran terhadap hal-hal yang timbul dari padanya.

2.1.1.1Tujuan Laporan Keuangan

Laporan keuangan dibuat dengan maksud untuk memberikan gambaran atau laporan kemajuan secara periodik yang dilakukan pihak manajemen atau akuntan. Tujuan laporan keuangan (Yadiati, 2010:53) antara lain :

1. Menyediakan informasi yang berguna bagi investor, kreditor, dan pengguna potensial lainnya dalam membantu proses pengambilan keputusan yang rasional atas investasi, kredit dan keputusan lain yang sejenis.

2. Menyediakan informasi yang berguna bagi investor, kreditor, dan pengguna potensial lainnya yang membantu dalam menilai jumlah, waktu dan ketidakpastian prospek penerimaan kas dari dividen atau bunga dan pendapatan dari penjualan, penebusan atau jatuh tempo sekuritas atau pinjaman.

3. Memberikan informasi tentang sumber daya ekonomi, klaim atas sumber daya tersebut dan perubahannya.

2.1.2 Debt to Equity Ratio (DER)

Debt to Equity Ratio (DER)(Kasmir, 2008:158) mencerminkan kemampuan perusahaan dalam memenuhi kewajibannya yang ditunjukkan oleh beberapa bagian dari modal sendiri atau ekuitas yang digunakan untuk membayar hutang. Secara matematis Debt to Equity Ratio (DER)dapat diformulasikan sebagai berikut :

Penggunaan utang bagi perusahaan memiliki 3 dimensi (Sartono, 2010:121) antara lain :

a. Pemberi kredit akan menitikberatkan pada besarnya jaminan atas kredit yang diberikan.

b. Dengan mengunakan utang maka apabila perusahaan mendapatkan keuntungan yang lebih besar dari beban tetapnya maka pemilik perusahaan keuntungan akan meningkat.

c. Dengan menggunakan utang maka pemilik memperolah dana dan tidak kehilangan kendali perusahaan.

Untuk menentukan struktur modal yang optimal para manajer keuangan perlu mempertimbangkan beberapa faktor penting sebagai berikut (Sjarial, 2007:236) :

a. Struktur aktiva, perusahaan yang memiliki aktiva tetap dalam jumlah besar dapat menggunakan utang dalam jumlah besar. Hal ini disebabkan karena dari skalanya perusahaan besar akan lebih mudah mendapatkan akses ke sumber dana dibandingkan dengan perusahaan kecil. Kemudian besarnya aktiva tetap dapat digunakan sebagai jaminan atau kolateral utang perusahaan.

b. Kemampuan menghasilkan laba periode sebelumnya merupakan faktor penting dalam menentukan struktur modal. Dengan laba ditahan yang besar, perusahaan akan lebih senang menggunakan laba ditahan sebelum menggunakan utang atau menerbitkan saham baru. Hal ini sesuai dengan Pecking Order Theory (Myers, 1984:52) yang menyarankan bahwa manajer lebih senang menggunakan pembiayaan dengan urutan pertama, laba ditahan, kemudian utang dan terakhir penjualan saham baru.meskipun secara teoritis sumber modal yang biayanya paling murah adalah utang, kemudian saham preferen sedangkan yang paling mahal adalah saham biasa dan laba ditahan. Pertimbangan lain karena biaya langsung untuk pembiayaan dari dalam yaitu dari laba yang ditahan lebih murah bila dibandingkan dengan biaya modal yang berasal dari penerbitan emisi saham baru.

c. Skala perusahaan, perusahaan besar yang sudah mapan akan lebih mudah memperoleh modal di pasar modal disbanding dengan perusahaan kecil. Karena kemudahan akses tersebut berarti perusahaan besar memiliki fleksibilitas yang lebih besar pula.

d. Tingkat penjualan, perusahaan dengan penjualan yang relatif stabil berarti memiliki aliran kas yang relatif stabil pula, maka dapat menggunakan utang lebih besar daripada perusahaan dengan penjualan yang tidak stabil.

tumbuh sebaiknya tidak membagikan laba sebagai deviden tetapi lebih baik digunakan untuk pembiayaan investasi. Potensi pertumbuhan ini dapat diukur dari besarnya biaya penelitian dan pengembangan. Semakin besar biaya penelitian dan pengembangannya berarti semakin menjamin prospek pertumbuhan perusahaan dimasa yang akan datang.

f. Kondisi intern perusahaan dan ekonomi makro, perusahaan perlu melihat saat yang tepat untuk menjual saham dan obligasi. Secara umum kondisi yang paling tepat untuk menjual obligasi atau saham adalah pada saat tingkat bunga pasar sedang rendah dan pasar modal sedang bullish.

g. Variabilitas laba dan perlindungan pajak, perusahaan dengan variabilitas laba yang kecil akan memiliki kemampuan yang besar untuk menanggung beban tetap yang berasal utang. Ada kecenderungan bahwa penggunaan utang akan memberikan manfaat berupa perlindungan pajak.

2.1.3 Tingkat Inflasi

Inflasi (Sukirno, 2008:14) didefinisikan sebagai suatu proses kenaikan harga-harga yang berlaku dalam suatu perekonomian. Tingkat inflasi berbeda dari satu periode ke periode lain dan berbeda pula dari satu negara ke negara lain. Adakalanya tingkat inflasi adalah rendah yaitu mencapai dua atau tiga persen. Tingkat inflasi yang moderat mencapai diantara empat sampai sepuluh persen. Inflasi yang sangat serius dapat mencapai tingkat beberapa puluh persen dalam setahun.

mengakibatkan daya beli masyarakat menurun. Jika dilihat dari segi perusahaan, inflasi dapat meningkatkan biaya faktor produksi dan menurunkan profitabilitas perusahaan.

Inflasi (Tandelilin, 2010:342), merupakan kecenderungan terjadinya peningkatan harga produk-produk secara keseluruhan. Inflasi yang tinggi mengurangi tingkat pendapatan riil yang diperoleh investor dari investasi. Sebaliknya, jika tingkat inflasi mengalami penurunan maka hal ini merupakan sinyal positif bagi investor seiring dengan turunnya resiko daya beli uang dan resiko penurunan pendapatan riil.

Perkembangan ekonomi selalu ditandai dengan berbagai gejolak, terutama terhadap harga barang sehingga inflasi tidak dapat dihindari sebagaimana konsekwensi atas perubahan permintaan agregat dan penawaran agregat. Dengan demikian inflasi dapat diartikan sebagai kenaikan aggregate demand yang lebih besar dibandingkan dengan aggregate supply yang mengakibatkan kecenderungan kenaikan harga barang. Dengan demikian inflasi dapat diartikan sebagai kecenderungan kenaikan harga barang secara umum yang berlangsung sepanjang masa sehingga mengakibatkan jumlah uang yang beredar lebih besar dibandingkan dengan jumlah barang dan jasa yang tersedia, atau nilai uang lebih rendah dihadapkan dengan nilai barang atau jasa. (Bakti dkk, 2010:97).

Kondisi inflasi menurut (Putong, 2008:138) berdasarkan sifatnya dibagi menjadi tiga yaitu:

b. Inflasi menengah (Galloping Inflation)

Yaitu inflasi yang besarnya antara 10%-30% pertahun. Inflasi ini biasanya ditandai oleh naiknya harga-harga secara cepat dan relatif besar. Angka inflasi pada kondisi ini biasanya disebut inflasi 2 digit, misalnya 15%, 20% dan sebagainya.

c. Inflasi berat (High Inflation)

Yaitu inflasi yang besarnya antara 30%-100% pertahun. Dalam kondisi ini harga-harga secara umum naik.

d. Inflasi tinggi (Hyper Inflation)

Yaitu inflasi yang ditandai oleh naiknya harga secara drastis hingga mencapai 4 digit (di atas 100%). Pada kondisi ini masyarakat tidak ingin lagi menyimpan uang, karena nilainya merosot tajam, sehingga lebih baik ditukarkan dengan barang.

Faktor –faktor yang menyebabkan timbulnya inflasi menurut (Usmar, 2008:97) adalah:

a. Demand-Side Inflation

b. Supply-Side Inflation

Inflasi jenis ini disebabkan oleh kenaikan permintaan agregat yang melebihi permintaan agregat. Faktor-faktoryang menyebabkan kelebihan penawaran ini dapat terdiri dari berbagai faktor, misalnya kenaikan tingkat upah, dan kenaikan harga bahan baku.

c. Demand-Supply Inflation

Inflasi jenis ini merupakan kombinasi antara kenaikan permintaan agregat dan kenaikan penawaran yang mengikutinya, sehingga harga menjadi meningkat lebih tinggi. Interaksi antara permintaan agregat dan penawaran agregat yang mendorong kenaikan harga ini disebabkan misalnya oleh ekspektasi kenaikan harga, tingkat upah, atau adanya peristiwa inflasi dimasa lalu.

Adapun indikator inflasi adalah sebagai berikut (www.bi.go.id) :

a. Indeks Harga Konsumen (IHK) merupakan indikator yang umum digunakan untuk menggambarkan pergerakan harga. Perubahan IHK dari waktu ke waktu menunjukkan pergerakan harga dari barang dan jasa yang di konsumsi oleh masyarakat, tingkat inflasi di Indonesia biasanya diukur dengan IHK.

b. Indeks Harga Perdagangan Besar merupakan indikator yang menggambarkan pergerakan harga dari komoditi-komoditi yang diperdagangkan di suatu daerah.

cenderung mengalami kenaikan. Inflasi yang terlalu tinggi juga akan menyebabkan penurunan daya beli uang (purchasing power of money). Di samping itu, inflasi yang tinggi juga bisa mengurangi tingkat pendapatan riil yang diperoleh investor dari investasinya. Sebaliknya jika tingkat inflasi suatu negara mengalami penurunan, maka hal ini akan merupakan sinyal yang positif bagi investor seiring dengan turunnya risiko daya beli uang dan risiko penurunan pendapatan riil (Tandelilin, 2003).

2.1.4 Tingkat Suku Bunga

Suku bunga (Samuelson dan Nordhaus, 2004:190) adalah jumlah bunga yang dibayarkan perunit waktu yang disebut sebagai persentase dari jumlah yang dipinjamkan.

Suku bunga bagi pembeli (penerima pinjaman), suku bunga merupakan harga yang harus dibayar untuk memperoleh modal tersebut. Adapun bagi perusahaan yang menanamkan dana (investor) suku bunga adalah kompensasi atas modal yang ditanamkan (Kasmir, 2010:56).

Tingkat suku bunga menjadi ukuran berapa biaya atau pendapatan sehubungan dengan penggunaan uang untuk periode jangka waktu tertentu (Loen dan Ericson, 2007:70)

Kenaikan suku bunga akan sangat berpengaruh bagi pelaku pasar modal. Pergerakan suku bunga SBI yang fluktuatif dan cenderung meningkat akan mempengaruhi pergerakan sektor riil yang dicerminkan oleh pergerakan return saham. Akibat meningkatnya suku bunga, para pemilik modal akan lebih suka menanamkan uangnya di bank dari pada berinvestasi dalam bentuk saham menurut Dornbusch & Fischer (Meta, 2005: 35). Dalam penelitian ini digunakan tingkat suku bunga SBI. Sertifikat Bank Indonesia (SBI) adalah surat berharga yang dikeluarkan oleh Bank Indonesia sebagai pengakuan utang berjangka waktu pendek (1-3 bulan) dengan sistem diskonto/bunga. Tingkat suku bunga yang berlaku pada setiap penjualan SBI ditentukan oleh mekanisme pasar berdasarkan sistem lelang. Sejak awal Juli 2005, BI menggunakan mekanisme "BI rate" (suku bunga BI), yaitu BI mengumumkan target suku bunga SBI yang diinginkan BI untuk pelelangan pada masa periode tertentu. BI rate ini kemudian yang digunakan sebagai acuan para pelaku pasar dalam mengikuti pelelangan. Adapun cara menghitung tingkat suku bunga SBI periode bulanan yakni dengan rumus sebagai berikut:

Rata-rata tingkat suku bunga SBI = Jumlah tingkat suku bunga periode harian selama 1 bulan dibagi dengan jumlah periode waktu selama 1 bulan.

2.1.5 Return Saham

Return(Samsul, 2006:291) adalah pendapatan yang dinyatakan dalam persentase dari modal awal investasi. Pendapatan investasi dalam saham ini merupakan keuntungan yang diperoleh dari jual beli saham, dimana jika untung disebut capital gain dan jika rugi disebut capital loss.

Return atau tingkat pengembalian (Brigham dkk, 2006:215)adalah selisih antara jumlah yang diterima dan jumlah yang diinvestasikan, dibagi dengan jumlah yang diinvestasikan.

Dari beberapa definisi diatas dapat disimpulkan bahwa return saham merupakan tingkat pengembalian berupa imbalan yang diperoleh dari hasil jual beli saham.

Return saham dapat dibagi menjadi menjadi dua (Jogiyanto, 2009:199), yaitu: a. Return realisasian

Return ini merupakan return yang telah terjadi dan dihitung berdasarkan data historis.

b. Return ekspektasian

Return ini merupakan return yang diharapkan akan diperoleh oleh investor dimasa mendatang.

sosial, peristiwa hukum, peristiwa politik internasional. Sementara itu, faktor mikroekonomi terinci dalam beberapa variabel, misalnya laba per saham, dividen per saham, nilai buku per saham, debt to equity ratio, dan rasio keuangan lainnya.

Rumus yang dapat digunakan untuk melihat return suatu periode (Ahmad, 2004:104):

Keterangan:

r = return saham

P1 = harga saham periode 1

Pt-1 = harga saham periode sebelumnya

2.2 Penelitian Terdahulu

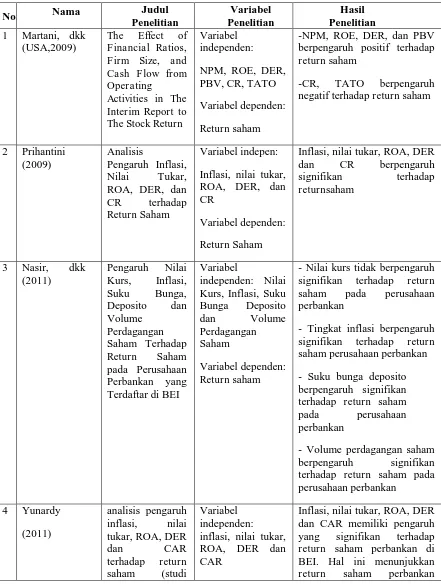

Hasil dari beberapa peneliti akan digunakan sebagai bahan referensidan perbandingan dalam penelitian ini, antara lain adalah sebagai berikut :

Martani, dkk(2009) melakukan penelitian dengan judul “The Effect of Financial Ratios, Firm Size, and Cash Flow from Operating Activities in The Interim Report to The Stock Return”. Variabel independen dalam penelitian ini antara lain NPM, ROE, DER, PBV, CR, TATO dan return saham sebagai variabel dependennya. Adapun hasil penelitian ini antara lain CR, TATO berpengaruh negatif terhadap return saham, sedangkan NPM, ROE, DER, dan PBV berpengaruh positif

r suatu periode =

Prihantini (2009) melakukan penelitian dengan judul “Analisis Pengaruh

Inflasi, Nilai Tukar, ROA, DER, dan CR terhadap Return Saham”. Variabel independen dalam penelitian ini antara lain inflasi, nilai tukar, ROA, DER, dan CR serta return saham sebagai variabel dependennya. Adapun hasil penelitian ini antara lain inflasi, nilai tukar dan DER berpengaruh negatif terhadap return saham, sedangkan ROA dan CR berpengaruh positif terhadap return saham.

Nasir, dkk (2011) melakukan penelitian dengan judul “Pengaruh Nilai Kurs, Inflasi, Suku Bunga, Deposito dan Volume Perdagangan Saham Terhadap ReturnSaham pada Perusahaan Perbankan yang Terdaftar di BEI”. Variabel independen dalam penelitian ini antara lain Nilai Kurs, Inflasi, Suku Bunga Deposito dan Volume Perdagangan Saham dan Return Saham sebagai variabel dependennya. Adapun hasil penelitian ini antara lain nilai kurs tidak berpengaruh signifikan terhadap return saham pada perusahaan perbankan, tingkat inflasi berpengaruh signifikan terhadap return saham perusahaan perbankan, suku bunga deposito berpengaruh signifikan terhadap return saham pada perusahaan perbankan, serta volume perdagangan saham berpengaruh signifikan terhadap return saham pada perusahaan perbankan.

BEI periode 2007-2011. Hal ini menunjukkan return saham perbankan dipengaruhi faktor eksternal yaitu inflasi dan nilai tukar, maupun faktor internal yaitu ROA, DER, dan CAR.

Ozlen (2012) melakukan penelitian dengan judul “Macroeconomics Factors and Stock Returns”. Variabel independennya antara lain nilai tukar dan tingkat suku bunga sertareturn saham sebagai variabel dependennya. Adapun hasil penelitian ini antara lain nilai tukar dan tingkat suku bunga berpengaruh signifikan terhadap return saham.

Aziz (2012) melakukan penelitian dengan judul “Pengaruh Return On Asset (ROA), DER, Tingkat Suku Bunga dan Tingkat Inflasi terhadap Return Saham sektor perbankan di BEI (2003-2010)”. Variabel independennya antara lain ROA, DER, tingkat suku bunga dan tingkat inflasi, sedangkan return saham sebagai variabel dependennya. Adapun hasil penelitian ini antara lain ROA, tingkat suku bunga dan tingkat inflasi memiliki pengaruh signifikan terhadap return saham sektor perbankan, sedangkan DER berpengaruh negatif dan tidak signifikan terhadap return saham .

Anire, dkk (2012) melakukan penelitian dengan judul “Analisis Pengaruh Inflasi, Tingkat Suku Bunga dan Nilai Tukar Rupiah Terhadap Return Saham Perusahaan

Manufaktur yang Terdaftar di BEI”. Variabel independen dalam penelitian ini antara

negatif terhadap return saham, nilai tukar rupiah berpengaruh negatif terhadap return saham.

Khan, dkk (2012) melakukan penelitian dengan judul “Impact of Interest Rate, Exchange Rate and Inflation on Stock Returns of KSE 100 Index”. Variabel independennya antara lain tingkat suku bunga, nilai tukar serta inflasi dan return saham sebagai variabel dependennya. Adapun hasil penelitian ini antara lain nilai tukar berpengaruh negatif terhadap return saham sedangkan tingkat suku bunga dan inflasi tidak berpengaruh signifikan terhadap return saham.

Nidianti (2013) melakukan penelitian dengan judul “Pengaruh faktor internal dan eksternal perusahaan terhadap return saham food&beveragesdi BEI”. Variabel independen dalam penelitian ini antara lain ROA, DER, tingkat inflasi serta tingkat suku bunga, dan return saham sebagai variabel dependen. Adapun hasil dari penelitian ini antara lain ROA terbukti tidak berpengaruh signifikan dan negatif terhadap return saham, DER terbukti berpengaruh positif dan signifikan terhadap return saham, tingkat inflasi terbukti berpengaruh signifikan dan positif terhadap return saham, tingkat suku bunga terbukti berpengaruh signifikan dan negatif terhadap return saham pada perusahaan food&beverages di BEI.

Tabel 2.1 berpengaruh positif terhadap

return saham

-CR, TATO berpengaruh negatif terhadap return saham

2 Prihantini

Inflasi, nilai tukar, ROA, DER

dan CR berpengaruh

- Nilai kurs tidak berpengaruh signifikan terhadap return

saham pada perusahaan perbankan

- Tingkat inflasi berpengaruh signifikan terhadap return

Inflasi, nilai tukar, ROA, DER dan CAR memiliki pengaruh yang signifikan terhadap

return saham perbankan di BEI. Hal ini menunjukkan

kasus perbankan

dipengaruhi faktor eksternal yaitu inflasi dan nilai tukar, maupun faktor internal yaitu ROA, DER, dan CAR. bunga berpengaruh signifikan terhadap return saham.

6 Aziz (2012) Pengaruh Return tingkat inflasi memiliki pengaruh signifikan terhadap return saham sektor perbankan, sedangkan DER berpengaruh negatif dan tidak signifikan terhadap return

- Inflasi berpengaruh negatif terhadap return saham

- Tingkat suku bunga berpengaruh negatif terhadap

return saham

- Nilai tukar rupiah berpengaruh negatif terhadap

return saham inflasi tidak berpengaruh signifikan terhadap return

saham

9 Nidianti berpengaruh signifikan dan negatif terhadap return saham

- DER terbukti berpengaruh positif dan signifikan terhadap

return saham

- Tingkat inflasi terbukti berpengaruh signifikan dan positif terhadap return saham

- Tingkat suku bunga terbukti berpengaruh signifikan dan negatif terhadap return saham pada perusahaan food &

beverages di BEI

DER berpengaruh positif terhadap return saham

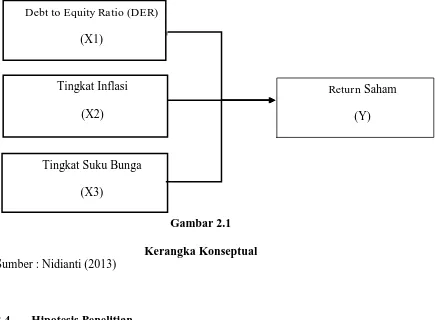

2.3 Kerangka Konseptual

Menurut Sartono (2010), semakin tinggi rasio Debt to Equity Ratio maka akan semakin besar resiko yang dihadapi dan investor akan meminta tingkat keuntungan yang semakin tinggi. Rasio yang tinggi juga menunjukkan proporsi modal sendiri yang rendah untuk membiayai aktiva.

Menurut Putong, dkk (2008), inflasi adalah proses kenaikan harga-harga umum secara terus-menerus. Akibat dari inflasi secara umum adalah menurunnya daya beli masyarakat karena secara real tingkat pendapatannya juga menurun.

Menurut Nidianti (2013), Tingkat suku bunga terbukti berpengaruh signifikan dan negatif terhadap return saham, DER terbukti berpengaruh positif dan signifikan terhadap return saham Tingkat inflasi terbukti berpengaruh signifikan dan positif terhadap return sahamperusahaan food & beverages di BEI

Menurut Yunardy (2014), Inflasi, nilai tukar, ROA, DER dan CAR memiliki pengaruh yang signifikan terhadap return saham perbankan di BEI. Hal ini menunjukkan return saham perbankan dipengaruhi faktor eksternal yaitu inflasi dan nilai tukar, maupun faktor internal yaitu ROA, DER, dan CAR.

Gambar 2.1 Kerangka Konseptual Sumber : Nidianti (2013)

2.4 Hipotesis Penelitian

Berdasarkan kerangka konseptual diatas, maka hipotesis yang diajukan dalam penelitian ini adalah sebagai berikut :

1. Secara simultanDebt to Equity Ratio (DER), Tingkat Inflasi serta Tingkat Suku Bunga berpengaruh signifikan terhadap Return Saham sektor perbankan di Bursa Efek Indonesia periode 2010-2014.

2. Secara parsialDebt to Equity Ratio (DER), Tingkat Inflasi serta Tingkat Suku Bunga berpengaruh signifikan terhadap Return Saham (Y) sektor perbankan di Bursa Efek Indonesia periode 2010-2014.

Debt to Equity Ratio (DER) (X1)

Tingkat Inflasi (X2)

Tingkat Suku Bunga (X3)