BAB II

TINJAUAN PUSTAKA

2.1. Pasar Modal

2.1.1.Pengertian Pasar Modal

Pasar uang dan pasar modal keduanya merupakan bagian dari pasar keuangan

(financial market) yang merupakan sarana pengarahan dana atau tempat

mempertemukan pihak yang kelebihan dana dan pihak yang mengalami kekurangan

dana dan terbentuknya untuk memudahkan pertukaran uang antara penabung dan

peminjam. Oleh karena itu, dapat dikatakan bahwa secara ekonomi, tujuan pasar

keuangan adalah untuk mengalokasikan tabungan (saving) secara efisien dari pemilik

dana kepada pengguna dana akhir. Pemilik dana adalah mereka, baik individu

maupun lembaga atau badan usaha, yang menyisihkan kelebihan dana yang

dimilikinya untuk diinvestasikan agar lebih produktif (M Paulus,2008:1).

Menurut Ensiklopedia Ekonomi Keuangan dan Perdagangan (Abdurrahman,

A, 1911:169) terminologi mengenai pasar modal sebagai terjemahan dari capital

market berarti suatu tempat atau sistem bagaimana cara dipenuhinya

kebutuhan-kebutuhan dan untuk capital suatu perusahaan, merupakan pasar tempat orang

membeli dan menjual surat efek yang baru dikeluarkan.

Dan menurut Marzuki Usman dkk (1997:11) menyatakan bahwa secara

keuangan (sekuritas) jangka panjang, baik dalam bentuk modal sendiri (stocks)

maupun hutang (bonds), baik yang diterbitkan oleh pemerintah (public authorities)

maupun oleh perusahaan swasta (private sectors). Dengan demikian, pasar modal

merupakan konsep yang lebih sempit dari pasar keuangan (financial market).

Dan Undang Undang Nomor 8 Tahun 1995 tentang Pasar Modal, pada Pasal 1

angka 13 memberikan rumusan pengertian pasar modal sebagai kegiatan yang

bersangkutan dengan Penawaran Umum dan Perdagangan Efek, Perusahaan Publik

yang berkaitan dengan Efek yang diterbitkannya, serta lembaga dan profesi yang

berkaitan dengan Efek. Sesuai dengan rumusan tersebut, Undang-Undang Pasar

Modal tidak memberikan suatu definisi tentang pasar modal secara menyeluruh

melainkan lebih menitikberatkan kepada kegiatan dan para pelaku dari suatu pasar

modal.

Pasar modal ditemui pada banyak negara yang menjalankan dua fungsi

sekaligus, yaitu fungsi ekonomi dan fungsi keuangan. Dalam menjalankan fungsi

ekonomi, pasar modal menyediakan fasilitas untuk memindahkan dana dari pihak

yang memiliki kelebihan dana (lenders) kepada pihak yang membutuhkan dana

(borrower).

Sebagaimana telah diuraikan tentang pengertian pasar di atas, maka pasar

penjual dan pembeli. Dalam hal ini pasar merupakan sarana yang mempertemukan

kegiatan pembeli dan penjual untuk suatu komoditas atau jasa.

Pengertian modal itu sendiri sebenarnya dapat dibedakan dalam dua macam,

yaitu pertama barang modal seperti tanah, bangunan, gedung dan mesin, kemuadian

yang kedua adalah modal uang (dana) berupa financial assets.

Modal atau dana yang diperdagangkan di pasar modal diwujudkan dalam

surat berharga atau dalam terminologi pasar keuangan disebut efek yang berupa

saham, obligasi atau sertifikat atas saham atau dalam bentuk surat berharga lainnya

atau surat berharga yang merupakan derivatif dari bentuk surat berharga saham atau

sertifikat yang diperjualbelikan di pasar modal (M Paulus,2008:5).

2.1.2.Fungsi Pasar Modal

Dalam era globalisasi dewasa ini hampir setiap negara menaruh perhatian

yang besar terhadap ekstitensi pasar modal, terutama mengingat peranannya yang

strategis bagi penguatan ketahanan ekonomi suatu negara. Dengan demikian, pasar

modal dapat memainkan peranan penting bagi perkembangan ekonomi suatu negara,

karena sebagaimana dikemukakan oleh Munir Fuady (1996:11) suatu pasar modal

memiliki fungsi-fungsi sebagai berikut :

a. Sarana untuk menghimpun dana masyarakat untuk disalurkan ke dalam

b. Sumber pembiayaan yang mudah, murah dan cepat bagi dunia usaha

dan pembangunan nasional.

c. Mendorong terciptanya kesempatan berusaha dan sekaligus

menciptakan kesempatan kerja.

d. Mempertinggi efisiensi alokasi sumber produksi.

e. Memperkokoh beroperasinya mekanisme financial market dalam

menata sistem moneter, karena pasar modal dapat menjadi sarana “open

market operation” sewaktu-waktu diperlukan oleh Bank Sentral.

f. Menekan tingginya tingkat bunga menuju suatu “rate” yang

reasonable.

g. Sebagai alternatif investasi bagi para pemodal.

Dalam hal ini Marzuki Usman dkk (1997:14-18) menguraikan bahwa pada

dasarnya terdapat empat peranan strategis dari pasar modal bagi perekonomian suatu

negara, secara garis besar yaitu :

a. Sumber penghimpun dana

Pasar modal berfungsi sebagai alternatif sumber penghimpunan dana

selain sistem perbankan yang selama ini dikenal merupakan media

penghimpunan dana secara konvensional. Namun, pemerintah

menyediakan alternatif pembiayaan lain yang setiap saat dimanfaatkan

cara yang ditempuh di banyak negara. Pasar modal memungkinkan

suatu perusahaan menerbitkan surat berharga (sekuritas), baik surat

tanda hutang (obligasi atau bonds) maupun surta tanda kepemilikan

(saham).

b. Alternatif investasi para pemodal

Investasi di pasar modal lebih fleksibel, karena setiap pemodal dapat

melakukan pemindahan dana dari satu perusahaan ke perusahaan lain

atau dari satu industri ke industri lain sesuai dengan perkiraan

keuntungan yang diharapkan seperti deviden atau capital gain dan

preferensi mereka atau resiko dari saham-saham bersangkutan.

c. Biaya penghimpun dana relatif rendah

Dalam melakukan penghimpunan dana melalui pasar modal perusahaan

membutuhkan biaya yang relatif kecil jika diperoleh melalui penjualan

saham daripada meminjam ke bank.

d. Pasar modal mendorong perkembangan investasi

Setiap perusahaan baik yang berskala besar dan strategis maupun

perusahaan berskala kecil yang secara teoritis sulit mencapai skala

produksi yang efisien, tentu berkeinginan untuk meningkatkan

kapasitas usahanya atau melakukan perluasan usaha. Hal ini

kredit bank dengan tingkat suku bunga yang tinggi akan menyulitkan

perusahaan dalam pengembalian pinjaman tersebut. Oleh karena itu,

jika kondisi perusahaan dalam keadaan sehat akan dapat diproses untuk

listing di bursa efek.

Kinerja perusahaan yang baik dan rendahnya transaction cost di bursa serta

adanya jaminan transparansi, maka akan semakin banyak investor yang berminat

untuk menanamkan modalnya pada perusahaan tersebut.

2.1.3.Instrumen Pasar Modal

Menurut Mohammad Samsul, bentuk instrument di pasar modal disebut efek,

yaitu surat berharga yang berupa :

a. Saham, yaitu tanda bukti memiliki perusahaan di mana pemiliknya

disebut juga sebagai pemegam saham.

b. Obligasi atau bonds, adalah tanda bukti perusahaan memiliki hutang

jangka panjang kepada masyarakat yaitu di atas 3 tahun. Pihak yang

membeli obligasi disebut pemegang obligasi (bondholder) dan

pemegang obligasi akan menerima kupon sebagai pendapatan dari

obligasi yang dibayarkan setiap 3 bulan atau 6 bulan sekali. Pada saat

pelunasan obligasi oleh perusahaan, pemegang obligasi akan menerima

c. Bukti Right adalah hak untuk membeli saham pada harga tertentu

dalam jangka waktu tertentu. Hak membeli itu dimiliki oleh pemegang

saham lama. Harga tertentu di sini berarti harganya sudah ditetapkan di

muka dan biasa disebut harga pelaksanaan atau harga tebusan (strike

price atau exercise price). Pada umumnya, strike price dari bukti right

berada di bawah harga pasar saat diterbitkan. Sementara jangka waktu

tertentu berarti waktunya kurang dari 6 bulan sejak diterbitkan sudah

harus dilaksanakan. Apabila pemegang saham lama yang menerima

bukti right tidak mampu atau tidak berniat menukarkan bukti right

dengan saham, maka bukti right tersebut dapat dijual di Bursa Efek

melalui broker efek. Apabila pemegang bukti right lalai

menukarkannya dengan saham dan waktu penukaran sudah kadaluarsa,

maka bukti right tersebut tidak berharga lagi, atau pemegang bukti

right akan menderita rugi.

d. Waran adalah hak untuk memebeli saham pada harga tertentu dalam

jangka waktu tertentu. Waran tidak saja dapat diberikan kepada

pemegang saham lama, tetapi juga sering diberikan kepada pemegang

obligasi sebagai pemanis (sweetener) pada saat perusahaan

menerbitkan obligasi. Harga tertentu berarti harganya sudah ditetapkan

di muka sebesar di atas harga pasar saat diterbitkan. Jangka waktu

10 tahun. Pemegang waran tidakakan menderita kerugian apapun

seandainya waran itu tidak dilaksanakan. Pada saat harga pasar

melebihi strike price waran, maka waran sudah saatnya untuk ditukar

dengan saham. Namun pemegang waran masih dapat menunggu sampai

harga saham mencapai tingkat tertinggi sepanjang waktu berlakunya

belum kadaluarsa. Apabila pemegang waran tidak ingin menebusnya,

maka waran itu dapat dijual di Bursa Efek melalui broker efek. Apabila

waktu untuk mendapatkannya sudah kadaluarsa dan pemegang waran

lalai menebusnya, maka waran tersebut akan menjadi kertas tidak

bernilai lagi.

e. Produk turunan atau biasa disebut derivative, contoh produk derivative

di pasar modal adalah indeks harga saham dan indeks kurs obligasi.

Indeks saham dan indeks obligasi adalah angka indeks yang

diperdagangkan untuk tujuan spekulasi dan lindung nilai (hedging).

Perdagangan yang dilakukan tidak memerlukan penyerahan barang

secara fisik, melainkan hanya perhitungan untung rugi dari selisih

antara harga beli dan harga jual. Berbeda dengan saham, obligasi, bukti

right dan waran, indeks saham dan indeks obligasi diperdagangkan

secara berjangka. Mekanisme perdagangan produk derivative ini

dilakukan secara future dan option.

Berdasarkan Undang – Undang Nomor 8 Tahun 1995 tentang pasar modal

telah ditetapkan struktur pasar modal yang berada di bawah otoritas Menteri

Keuangan, yaitu disamping adanya Badan Pengawas Pasar Modal seperti telah

diuraikan di atas, terdapat tiga pilar utama penyelenggara sistem perdagangan efek di

pasar sekunder, yaitu Bursa Efek, Lembaga Kliring dan Penjaminan (LKP) dan

Lembaga Penyimpanan dan Penyelesaian (LPP) yang diatur agar masing-masing

dapat menjalankan fungsinya, sehingga perdagangan dapat dilakukan secara teratur,

wajar dan efisien.

Tata penelitian dan atau perizinan serta operasionalisasi ketiga lembaga

tersebut ditetapkan dalam Peraturan Pemerintah Nomor 45 Tahun 1995 Tentang

Penyelenggaraan Kegiata di Bidang Pasar Modal.

a. Bursa Efek

Bursa efek adalah pilihan yang menyelenggarakan dan menyediakan

sistem dan atau sarana untuk mempertemukan penawaran jual dan beli

efek pihak-pihak lain dengan tujuan memperdagangkan efek diantara

mereka. Perdagangan efek secara teratur, wajar dan efisien adalah suatu

perdagangan yang diselenggarkan berdasarkan suatu aturan yang jelas

dan dilaksanakan secara konsisten. Ketentuan yang dikeluarkan oleh

bursa efek mempunyai kekuatan yang mengikat yang wajib ditaati oleh

anggota bursa efek, emiten yang efeknya tercatat di bursa efek tersebut,

Penyelesaian, kustodian atau pihak lain yang mempunyai hubungan

kerja secara kontraktual dengan bursa efek.

b. Lembaga Kliring dan Penjaminan

Lembaga Kliring dan Penjamin merupakan pihak yang

menyelenggarakan jasa kliring dan penjamin penyelesaian transaksi

bursa. Lembaga ini pada dasarnya merupakan kelanjutan dari kegiatan

bursa efek, namun mengingat kegiatan tersebut juga menyangkut dana

masyarakat, LKP harus memenuhi persyaratan teknis tertentu agar

penyelesaian transaksi dapat dilaksanakan secara teratur, wajar dan

efisien. Kegiatan kliring merupakan suatu proses yang digunakan untuk

menetapkan hak dan kewajiban para anggota bursa efek atas transaksi

yang mereka lakukan, sehingga mereka mengetahui hak dan

kewajibannya masing-masing.

c. Lembaga Penyimpanan dan Penyelesaian

Lembaga Penyimpanan dan Penyelesaian adalah pihak yang

menyelenggarakan kegiatan kustodian sentral bagi bank kustodian,

perusahaan efek dan pihak lain. Agar para pihak yang terkait dengan

kegiatn LPP terlindungi, maka seperti halnya LKP, Undang- undang

mewajibkan kepada LPP untuk menerbitkan peraturan mengenai hak

dan kewajiban pemakai jasa LPP dan peraturan tersebut wajib

2.2 Struktur Pasar Modal

2.2.1 Pengertian Struktur Modal

Di dalam pasar modal tentunya terdapat struktur pasar modal yang

menjelaskan apakah ada pengaruhnya perubahan struktur modal terhadap nilai

perusahaan. Dengan kata lain, kalau perubahan struktur modal tidak merubah nilai

perusahaan, berarti bahwa tidak ada struktur modal yang terbaik. Semua struktur

modal adalah baik. Tetapi kalau dengan merubah struktur modal ternyata nilai

perusahaan berubah lebih baik, maka akan diperoleh struktur modal yang terbaik.

Struktur modal yang dapat memaksimumkan nilai perusahaan, atau harga saham

adalah struktur modal yang terbaik.

Menurut J. Fred Weston and Thomas E Copeland (1996) menyatakan bahwa

struktur modal adalah pembiayaan permanen yang terdiri dari utang jangka panjang,

saham preferan dan modal pemegang saham.

Menurut Fank J Fabozzi and Pamela Peterson (2000) capital struktur is the

combination of debt and equity.

Menurut Brealey, et.al (2007:6) struktur modal merupakan pilihan antara

pendanaan utang atau ekuitas.

Menurut Ahmad Rodoni dan Herni Ali (2010) adalah proposi dalam

menentukan pemenuhan kebutuhan belanja perusahaan dimana dana yang diperoleh

yang terdiri dari dua sumber utama yakni yang berasal dari dalam perusahaan dan

luar perusahaan.

Struktur modal menunjukkan proporsi atas penggunaan hutang untuk

membiayai investasinya, sehingga dengan mengetahui struktur modal investor dapat

mengetahui keseimbangan antara resiko dan tingkat pengembangan investasinya.

Berdasarkan beberapa referensi di atas, peneliti menyimpulkan bahwa struktur

modal adalah pembiayan yang berasal dari pendanaan utang atau ekuitas dalam

menentukan pemenuhan kebutuhan belanja perusahaan.

2.2.2 Faktor yang Mempengaruhi Struktur Modal

Menurut Dr. Suad Husnan, pemilihan struktur modal dipengaruhi oleh

berbagai faktor. Faktor-faktor tersebut diantaranya adalah :

a. Lokasi Distribusi Keuntungan

Yang dimaksud dengan lokasi distribusi keuntungan adalah seberapa

besar nilai yang diharapkan (expected value) dari keuntungan operasi

perusahaan. Semakin besar expected value keuntungan, semakin kecil

perusahaan menderita kerugian. Para pemodal mengambil keputusan

untuk menerbitkan obligasi sebagai signal bahwa perusahaan akan

menghadapi kesempatan investasi yang sangat menguntungkan.

Stabilitas penjualan, yang pada akhirnya mempengaruhi stabilitas

keuntungan, juga merupakan faktor yang mempengaruhi rasio hutang

yang dipergunakan perusahaan. Semakin stabil keuntungan, yang

berarti semakin sempit penyebarannya. Semakin stabil keuntungan,

semakin besar kemungkinan perusahaan mampu memenuhi kewajiban

finansialnya. Dengan demikian maka perusahaan akan semakin berani

menggunakan hutang. Perusahaan yang mempunyai keuntungan

operasi yang stabil akan mempunyai beta aktiva yang rendah. Dengan

demikian, perusahaan akan berani menggunakan leverage yang lebih

besar.

c. Kewajiban Deviden

Apabila perusahaan cenderung membagikan deviden yang besarnya

tetap, maka pembayarn deviden tersebut akan merupakan beban tetap

bagi perusahaan. Dengan demikian maka perusahaan yang menggunakn

leverage yang tinggi akan sulit untuk mempertahankan pembayaran

deviden yang tetap tersebut. Hal ini disebabkan karena leverage yang

tinggi juga akan menimbulkan beban tetap yang tinggi pula.

d. Pengendalian

Pemilik perusahaan mungkin memilih menggunakan hutang hanya

karena tidak ingin kehilangan kendali atas perusahaan tersebut.

proporsi kepemilikan pemegang saham yang lama akan berkurang,

kecuali ia juga dapat membeli saham baru tersebut dengan proporsi

yang sama. Masalahnya adalah bahwa mungkin sekali pemegang

saham yang lama memang tidak mempunyai uang yang cukup, padahal

perusahaan memerlukan dana tambahan. Dalam situasi seperti ini

mungkin saja pemilik memutuskan untuk menerbitkan obligasi dengan

maksud agar tidak kehilangan kendali atas perusahaan.

e. Risiko Kebangkrutan

Apabila perusahaan dihadapkan pada meningkatnya tingkat bunga

pinjaman sewaktu perusahaan akan menggunakan hutang yang makin

besar, maka hal ini berarti bahwa calon pembeli obligasi mulai

memasukkan risiko kebangkrutan dalam analisis mereka. Dengan

demikian, perusahaan mungkin berpendapat untuk lebih baik tidak

melanggar batas pinjaman yang masih dirasa aman.

2.3 Saham

2.3.1 Pengertian Saham

Saham merupakan salah satu instrumen dalam pasar modal. Terdapat

beberapa pengertian saham. Menurut Drs. M. Paulus, saham adalah tanda penyertaan

modal pada suatu perusahaan perseroan terbatas dengan manfaat yang dapat

Menurut Mohammad Samsul, saham merupakan tanda bukti memiliki

perusahaan di mana pemiliknya disebut juga sebagai pemegang saham (shareholder

atau stockholder). Bukti bahwa seseorang atau suatu pihak dapat dianggap sebagai

pemegang saham adalah apabila mereka sudah tercatat sebagai pemegang saham

dalam buku yang disebut Daftar Pemegang Saham (DPS).

Menurut Dr. Suad Husnan, saham merupakan surat tanda kepemilikan.

Apabila saham terebut diperjualbelikan di bursa, maka mungkin sekali harganya

berbeda dengan nilai buku saham tersebut.

Berdasarkan beberapa pengertian diatas, menurut peneliti, saham adalah tanda

bukti yang dipegang oleh shareholder sebagai bukti atas kepemilikan atas suatu

perusahaan.

Beberapa manfaat yang diperoleh atas kepemilikan saham menurut

Drs.M.Paulus adalah :

a. Deviden, yaitu bagian dari keuntungan perusahaan yang dibagikan

kepada pemilik saham;

b. Capital gain, adalah keuntungan yang diperoleh dari selisih harga jual

dengan harga belinya;

c. Manfaat non finansial antara lain berupa konsekuensi atas kepemilikan

saham berupa kekuasaan, kebanggaan dam khususnya hak suara dalam

Saham memiliki tiga macam nilai yaitu nilai nominal, nilai efektif dan nilai

intrinsik (Panji Anoraga dan Piji Pakarti,2001:56) yang dapat dijelaskan sebagai

berikut :

a. Nilai nominal, yaitu nilai yang tercantum dalam saham tersebut;

b. Nilai efektif, yaitu nilai yang tercantum dalam kurs resmi kalau saham

tersebut diperdagangkan di bursa;

c. Nilai intrinsik, yaitu nilai ekonomis saham.

2.3.2 Jenis-jenis Saham

Saham dapat dibagai beberapa jenis, menurut Drs. M.Paulus di dalam

bukunya “Pengantar Pasar Modal” saham dapat dibagi menjadi :

Berdasarkan fungsinya nilai suatu saham dapat dibedakan menjadi tiga jenis

nilai, yaitu :

a. Nilai nominal, yaitu nilai yang tercantum pada saham untuk tujuan

akuntansi, namun tidak digunakan untuk mengukur sesuatu. Dalam hal

ini jumlah saham yang dikeluarkan oleh perseroan dikaitkan dengan

nilai nominalnya adalah modal disetor penuh bagi suatu perseroan, dan

di dalam pencatatan akuntansi dicatat sebagai modal ekuitas perseroan

di dalam neraca.

b. Harga dasar, pada hakikatnya harga dasar adalah harga perdana dan

c. Harga pasar, adalah harga pada pasar yang senyatanya (riil) dan

merupakan harga yang paling mudah ditentukan, karena merupakan

harga dari suatu saham pada pasar yang sedang berlangsung, dan jika

pasar sudah ditutup maka harga pasar tersebut adalah harga

penutupnya. Harga pasar tersebut yang sesungguhnya menyatakan

naik-turunnya suatu harga saham dan setiap hari diumumkan di media

massa.

Berdasarkan cara peralihannya, saham dapat dibedakan menjadi saham atas

unjuk dan saham atas nama :

a. Saham Atas Unjuk (brearer stocks) adalah saham yang tidak ditulis

nama pemiliknya agar mudah dipindahtangankan dari suatu investor ke

investor lain, sehingga wujudnya mirip dengan uang. Pemegang saham

atas unjuk secara hukum dianggap sebagai pemilik dan berhak ikut

hadir dan mengeluarkan suara dalam Rapat Umum Pemegang Saham

(RUPS). Pemilik saham ini harus berhati-hati dalam membawa dan

menyimpannya, karena jika hilang tidak dapat dimintakan duplikat atau

saham pengganti;

b. Saham Atas Nama (registered stocks) adalah saham yang ditulis

dengan jelas nama pemiliknya dan cara peralihannya harus melalui

prosedur tertentu, yaitu dengan dokumen peralihan dan nama

pemegang saham. Apabila sertifikat saham ini hilang, maka pemilik

dapat meminta penggantian karena namanya sudah ada di dalam buku

perusahaan.

Ditinjau dari segi manfaatnya, saham dapat digolongkan ke dalam saham

biasa dan saham preferensi sebagaimana diuraikan berikut ini :

a. Saham biasa (common stock) adalah saham yang menempatkan

pemiliknya paling junior terhadap pembagian deviden dan hak atas

harta kekayaan perusahaan jika perusahaan dilikuidasi. Saham ini

biasanya mempunyai harga nominal yang ditetapkan oleh emiten atau

disebut nilai pari (par value) yang berbeda dengan harga perdana

(primary price) atau harga sebelum saham dicatatkan (listed) di bursa

efek. Jika harga saham terjual dengan harga perdana yang lebih tinggi

dari harga nominalnya maka selisihnya disebut agio saham. Saham

biasa terdiri dari

1) Blue chip stock, yakni saham biasa dari suatu perusahan yang

mempunyai reputasi tinggi, sebagi leader dari perusahan sejenisnya.

2) Income stock, yakni saham dari suatu emiten yang dapat membayar

deviden lebih tinggi dari rata-rata deviden yang diberikan pada

3) Growth stock, yakni saham-saham dari emiten yang memiliki

pertumbuhan pendapatan yang tinggi, sebagai leader perusahaan

sejenis yang mempunyai reputasi tinggi.

4) Speculative stock, yakni saham dari emiten yang tidak bisa secara

konsisten memperoleh penghasilan dari tahun ke tahun, akan tetapi

mempunyai kemampuan penghasilan yang tinggi di masa

mendatang meskipun belum pasti.

5) Counter cuclical stock, yakni saham yang tidak terpengaruh oleh

kondisi ekonomi makro maupun situasi bisnis secara umum.

b. Saham preferen (preferred stocks). Sebagaimana dalam praktek di

Amerika, saham jenis ini adalah saham yang berbentuk gabungan

antara obligasi dengan saham biasa, karena dapat menghasilkan

pendapatan tetap seperti bunga obligasi, tetapi juga dapat tidak

mendatangkan hasil seperti yang dikehendaki investor. Saham preferen

serupa dengan saham biasa karena :

1) Mewakili kepemilikan ekuitas dan diterbitkan tanpa tanggal jatuh

tempo yang tertulis di atas lembaran saham tersebut;

2) Membayar deviden.

1) Ada klaim atas laba dan aktiva sebelumnya;

2) Devidennya tetap selama berlaku (hidup) dari saham;

3) Memiliki hak tebus dan dapat dipertukarkan (convertible) dengan

saham biasa.

Terdapat beberapa jenis saham preferensi antara lain :

1) Cumulative preferred stock, saham jenis ini memberikan hak

kepada pemiliknya atas pembagian deviden yang sifatnya kumulatif

dalam suatu persentasi atau jumlah tertentu.

2) Non cumulative preferred stock, pemegang saham jenis ini

mendapat prioritas dalam pembagian deviden sampai pada suatu

presentasi atau jumlah tertentu, tetapi tidak bersifat kumulatif.

3) Participating preferred stock, pemilik saham jenis ini selain

memperoleh deviden tetap seperti yang ditentukan, juga

memperoleh ekstra deviden apabila perusahaan dapat mencapai

sasaran yang telah ditetapkan.

4) Convertible preferred stock, pemegang saham istimewa mempunyai

hak lebih dibanding pemegang saham lainnya. Hal itu terutama

2.4 Laporan Keuangan

2.4.1 Pengertian Laporan Keuangan

Laporan keuangan merupakan laporan yang disusun secara sistematis tentang

kinerja dan posisi keuangan suatu lembaga/organisasi/perusahaan dalam suatu

periode tertentu (Drs. Mursyidi, S.E, M.Si.,2010:121). Ini menunjukkan bahwa

laporan keuangan dapat dijadikan acuan untuk menilai kinerja lembaga yang

menerbitkan laporan keuangan tersebut, dan kemampuan keuangan suatu

organisasi/perusahaan.

Laporan keuangan merupakan sarana yang digunakan untuk mengetahui

perkembangan perusahaan secara periodik. Semakin cepat emiten menerbitkan

laporan keuangan secara periodik, baik sesudah ataupun sebelum diaudit oleh Kantor

Akuntan Publik, semakin berguna bagi investor. Laporan keuangan yang diterbitkan

dalam waktu satu sampai tiga bulan setelah tanggal laporan keuangan masih efektif

bagi investor. Penerbitan laporan keuangan setelah tiga bulan sudah dianggap basi

untuk pengambilan keputusan jangka pendek, tetapi mungkin masih berguna untuk

keputusan jangka panjang (Mohammad Samsul, 2006:128).

Selain itu laporan keuangan merupakan produk dari manajemen dalam rangka

mempertanggungjawabkan penggunaan sumber daya dan sumber dana yang

dipercayakan perusahaan kepada pihak manajemen.

Informasi yang ada dalam laporan keuangan bersifat umum, tidak sepenuhnya

dapat memenuhi kebutuhan informasi setiap pemakai, namun informasi yang

disampaikan masih dalam kategori memadai untuk pengambilan kebijakan. Oleh

karena itu, laporan keuangan yang disajikan dapat memenuhi penyediaan informasi

yang menyangkut posisi keuangan, kinerja serta perubahan posisi keuangan suatu

perusahaan yang bermanfaat bagi sejumlah besar pemakai dalam pengambilan

keputusan.

Berikut para pemakai laporan keuangan beserta kegunaannya dapat dijelaskan

sebagai berikut (Sofyan Syafri Hrp,2010:120) :

a. Pemegang Saham, ingin mengetahui kondisi keuangan perusahaan,

asset, utang, modal, hasil, biaya dan laba. Ia juga ingin melihat prestasi

perusahaan dalam pengelolaan manajemen yang diberikan amanah.

Mengetahui jumlah deviden yang akan diterima, jumlah pendapatan per

saham, jumlah laba yang ditahan, serta mengetahui perkembangan

perusahaan.

b. Investor, dalam hal tertentu juga sama seperti pemegang saham. Bagi

investor potensial ia akan melihat kemungkinan potensi keuntungan

yang akan diperoleh dari perusahaan yang dilaporkan.

c. Analis Pasar Modal, selalu melakukan baik analisis tajam dan lengkap

berpotensi masuk pasar modal. Ia ingin mengetahui nilai perusahaan,

kekuatan dan posisi keuangan perusahaan.

d. Manajer, ingin mengetahui situasi ekonomis perusahaan yang

dipimpinnya. Seorang manajer selalu dihadapkan kepada seribu satu

masalah yang memerlukan keputusan yang tepat, ia harus mengetahui

selengkap-lengkapnya kondisi keuangan perusahaan baik posisi semua

pos nerasa, laba/rugi, likuiditas, rentabilitas, solvabilitas, break even,

laba kotor dan lainnya.

e. Karyawan dan Serikat Pekerja, perlu mengetahui kondisi keuangan

perusahaan untuk menetapkan apakah ia masih terus bekerja di situ atau

pindah. Ia juga perlu mengetahui hasil usaha perusahaan supaya ia bisa

menilai apakah penghasilan yang diterimanya adil atau tidak.

f. Instansi Pajak. Perusahaan selalu memiliki kewajiban pajak, baik Pajak

Pertambahan Nilai (PPN), Pajak Bumi dan Bangunan (PBB), Pajak

Pembangunan dan lain sebagainya. Semua kewajiban pajak ini

mestinya akan tergambarkan dalam laporan keuangan, dengan

demikian instansi pajak (fiskus) dapat menggunakan laporan keuangan

sebagai dasar menentukan kebenaran perhitungan pajak, pembayaran

pajak, restitusi dan juga untuk dasar penindakan.

g. Pemberi Dana (Kreditor), sama dengan pemegang saham dan investor,

mengetahui informasi tentang situasi dan kondisi perusahaan baik yang

sudah diberi pinjaman maupun yang akan diberi pinjaman. Bagi yang

sudah diberikan laporan keuangan dapat menyajikan informasi tentang

penggunaan dana yang diberikan, kondisi keuangan seperti likuidasi,

solvabilitas, rentabilitas perusahaan. Bagi perusahaan calon debitur

laporan keuangan dapat menjadi sumber informasi untuk menilai

kelayakan perusahaan untuk menerima kredit yang akan diluncurkan.

h. Supplier, hampir sama dengan kreditur. Laporan keuangan bisa menjadi

informasi untuk mengetahui apakah perusahaan layak diberikan

fasilitas kredit, seberapa lama akan diberikan dan sejauh mana potensi

risiko yang dimiliki perusahaan.

i. Pemerintah atau Lembaga Pengatur Resmi, sangat membutuhkan

laporan keuangan. Karena ia ingin mengetahui apakah perusahaan telah

mengikuti peraturan yang telah ia tetapkan. Untuk memastikan apakah

perusahaan telah menaati standar laporan yang telah ditetapkan atau

belum.

j. Langganan atau Lembaga Konsumen, dalam era modern seperti

sekarang ini khususnya di negara maju benar-benar raja. Dengan

konsep ekonomi pasar dan ekonomi persaingan, konsumen sangat

diuntungkan. Ia berhak mendapat layanan memuaskan dengan harga

praktik yang merugikan baik dari segi kualitas, kuantitas, harga dan lain

sebagainya.

k. Lembaga Swadaya Masyarakat (LSM). Saat ini sudah banyak terdapat

jenis LSM. Untuk LSM tertentu bisa saja memerlukan laporan

keuangan misalnya LSM yang bergerak melindungi konsumen,

lingkungan, serikat pekerja. LSM seperti ini membutuhkan laporan

keuangan untuk menilai sejauh mana perusahaan merugikan pihak

tertentu yang dilindunginya.

l. Peneliti/Akademisi. Bagi peneliti maupun akademisi laporan keuangan

sangat penting, sebagai data primer dalam melakukan penelitian

terhadap topik tertentu yang berkaitan dengan laporan keuangan atau

perusahaan. Laporan keuangan menjadi bahan dasar yang diolah untuk

mengambil kesimpulan dari suatu hipotesis.

2.4.3 Jenis Laporan Keuangan

Adapun beberapa jenis laporan keuangan yang lazim dikenal (Sofyan Syafri

Hrp, 2010:107) adalah :

a. Laporan Neraca

Laporan neraca disebut juga laporan posisi keuangan perusahaan.

Laporan ini menggambarkan posisi aktiva, kewajiban dan modal pada

saat tertentu. Laporan ini bisa disusun setiap saat dan merupakan

asset (harta, aktiva); liabilities ( kewajiban/utang ); owners’ Equity

(modal pemilik)

b. Laporan Laba /Rugi

FASB Statement mendefinisikan laba/rugi akuntansi adalah sebagai

suatu perubahan dalam equity dari suatu entity selama suatu periode

tertentu yang diakibatkan oleh transaksi dan kejadian atau peristiwa

yang berasal dari bukan pemilik. Isi dari Laporan Laba/Rugi antara lain

revenue (hasil); expense (biaya); gains (keuntungan dari transaksi

tertentu yang sifatnya insidentil); loses (rugi dari transaksi tertentu yang

sifatnya insidentil).

c. Laporan Arus Kas

Laporan arus kas menggambarkan kemampuan perusahaan dalam

menghasilkan kas dan setara kas dan kebutuhan perusahan dalam

memanfaatkan dana tersebut (Syahnunan, SE, M.Si, 2004:28), yang

diklasifikasikan sebagai aktifitas operasi, aktifitas investasi, aktifitas

pendanaan.

d. Daftar Pendukung (Supporting Statement)

Biasanya terdapat jenis laporan keuangan lain, daftar ini merupakan

daftar pendukung dari laporan keuangan utama.

Tujuan umum laporan keuangan dapat dinyatakan sebagai berikut (IAI, 1994)

:

a. Untuk memberikan informasi keuangan yang dapat dipercaya mengenai

aktiva dan kewajiban serta modal suatu perusahaan.

b. Untuk memberikan informasi yang dapat dipercaya mengenai

perubahan dalam aktiva neto (aktiva dikurangi kewajiban) suatu

perusahaan yang timbul dari kegiatan usaha dalam rangka memperoleh

laba.

c. Untuk memberikan informasi keuangan yang membantu para pemakai

laporan di dalam menaksir potensi perusahaan dalam menghasilkan

laba.

d. Untuk memberikan informasi penting lainnya mengenai perubahan

dalam aktiva dan kewajiban suatu perusahaan, seperti informasi

mengenai aktivitas investasi dan pembiayaan.

e. Untuk mengungkapkan sejauh mungkin informasi lain yang

berhubungan dengan laporan keuangan yang relevan untuk kebutuhan

pemakai laporan, seperti informasi mengenai kebijakan akuntansi yang

dianut perusahaan.

Informasi keuangan akan bermanfaat bila dipenuhi kelima kualitas berikut:

a. Relevan, suatu informasi harus dihubungkan dengan maksud

kepetusan, informasi demikian tidak akan ada gunanya, walaupun

kualitas lainnya tidak terpenuhi. Dalam mempertimbangkan relevansi

suatu informasi yang bertujuan umum, perhatian difokuskan pada

kebutuhan umum pemakai, dan bukan pada kebutuhan khusus pihak

tertentu.

b. Dapat Dimengerti. Informasi harus dapat dimengerti oleh pemakainya,

dan dinyatakan dalam bentuk dan dengan istilah yang ditentukan

dengan batas pengertian para pamakai. Dalam hal ini, dari pihak

pemakai juga diharapkan adanya pemakaian/pengetahuan mengenai

aktivitas ekonomi perusahaan, proses akuntansi keuangan, serta

istilah-istilah teknis yang digunakan dalam laporan keuangan.

c. Daya Uji. Pengukuran tidak dapat sepenuhnya lepas dari pertimbangan

dan pendapatan yang subjektif. Hal ini berhubungan dengan

keterlibatan manusia di dalam proses pengukuran dan penyajian

informasi, sehingga proses tersebut tidak lagi berlandaskan pada

realitas objektif semata. Dengan demikiannya untuk meningkatkan

manfaatnya, informasi harus dapat diuji kebenarannya oleh para

pengukur yang independen dengan menggunakan metode pengukuran

yang sama.

d. Netral. Informasi harus diarahkan pada kebutuhan umum pemakai, dan

boleh ada usaha untuk menyajikan informasi yang menguntungkan

beberapa pihak, sementara hal tersebut akan merugikan pihak lain yang

mempunyai kepentingan yang berlawanan.

e. Tepat Waktu. Informasi harus disampaikan sedini mungkin untuk dapat

digunakan sebagai dasar untuk membantu dalam pengambilan

keputusan ekonomi dan untuk menghindari tertundanya pengambilan

keputusan tersebut.

2.5 Analisis Rasio Keuangan

2.5.1 Pengertian Rasio Keuangan

Menurut Sofyan Syafri Hrp (2010:297) rasio keuangan adalah angka yang

diperoleh dari hasil perbandingan dari satu pos laporan keuangan dengan pos lainnya

yang mempunyai hubungan yang relevan dan signifikan. Rasio keuangan sangat

penting dalam melakukan analisis terhadap kondisi keuangan perusahaan. Rasio

keuangan ini hanya menyederhanakan informasi yang menggambarkan hubungan

antara pos tertentu dengan pos lainnya. Dengan penyederhanaan ini kita dapat menilai

secara cepat hubungan antara pos tadi dan dapat membandingkannya dengan rasio

lain sehingga kita dapat memperoleh informasi dan memberikan penilaian.

Tetapi, harus diingat bahwa, rasio merupakan alat untuk menyediakan

pandangan yang mendasari terhadap suatu kondisi. Rasio merupakan salah satu titik

awal, bukan titik akhir. Rasio yang diinterprestasikan dengan benar

2.5.2 Kelemahan Analisis Rasio

Analisis rasio memiliki beberapa kelemahan atau keterbatasan yang harus

disadari sewaktu penggunaannya. Adapun kelemahan atau keterbatasan analisis rasio

antara lain adalah (Syahunan, SE, M.Si, 2004:82) :

a. Kesulitan dalam mengidentifikasi kategori industri dari perusahaan

yang dianalisis apabila perusahaan tersebut bergerak di beberapa

bidang usaha.

b. Perbedaan mode akuntansi akan menghasilkan perhitungan yang

berbeda, misalnya perbedaan metode penyusutan atau metode penilaian

persediaan.

c. Rasio keuangan disusun dari data akuntansi dan data tersebut

dipengaruhi oleh cara penafsiran yang berbeda dan bahkan bisa

merupakan hasil manipulasi.

d. Informasi rata-rata industri adalah data umum dan hanya merupakan

perkiraan.

2.5.3 Jenis-jenis Rasio Keuangan

Jenis rasio keuangan akan dianalisis, dapat dikelompokkan menjadi

(Syahunan, SE, M.Si, 2004:83) :

a. Rasio Likuiditas (liquidity ratio) adalah rasio yang digunakan untuk

mengetahui kemampuan perusahaan dalam memenuhi kewajiban

untuk mengukur likuiditas yaitu current ratio, quick ratio, cash ratio

dan net working capital.

b. Rasio Leverage (leverage ratio), digunakan untuk mengetahui

kemampuan perusahaan dalam melunasi seluruh hutang-hutangnya atau

dengan kata lain rasio ini dapat pula digunakan untuk mengetahui

bagaimana perusahaan mendanai kegiatan usahanya apakah lebih

banyak menggunakan utang atau ekuitas. Rasio leverage yang

umumnya dipakai antara lain adalah debt ratio, debt to equity ratio,

time interest earned ratio, fixed charge coverage ratio dan debt service

coverage.

c. Rasio Aktivitas (activity ratio), merupakan rasio yang digunakan untuk

mengetahui seberapa efektif menajemen perusahan menggunakan

aktiva yang dimilikinya dalam melaksanakan kegiatan perusahaan.

Rasio aktivitas yang umum digunakan, yaitu average collection period,

inventory turn-over, fixed asset turn-over dan total asset turn-over.

d. Rasio Profitabilitas (profitability ratio), digunakan untuk mengetahui

kemampuan perusahaan dalam menghasilkan laba atau seberapa efektif

pengelolaan perusahaan oleh manajemen. Rasio profitabilitas yang

sering digunakan yaitu gross profit margin, operating profit margin,

e. Rasio Saham Biasa (common stock ratio), menunjukkan bagian laba

dari laba perusahaan, deviden dan modal yang dibagikan pada setiap

saham. Rasio saham biasa yang sering digunakan yaitu price earning

ratio, earnings per share, dividend per share, dividend yield, pay-out

ratio, book value per share dan price book value.

2.5.4 Pengukuran Dalam Analisis Rasio

Terdapat beberapa rasio yang digunakan dalam mengukur saham suatu

perusahaan. Dan, di dalam penelitian ini rasio yang digunakan untuk mengukur

saham suatu perusahaan adalah Net Profit Margin (NPM) dan Return On Equity

(ROE) yang berasal dari rasio profitabilitas, Price Book Value (PBV) dan Earning

Per Share (EPS) yang berasal dari rasio saham biasa.

a. Net Profit Margin (NPM)

Net Profit margin mengindikasikan kemampuan dari manajemen dalam

melakukan kegiatan bisnis melalui cost recovery (Helfert,1994). Net

profit margin mengukur seberapa besar keuntungan bersih perusahaan

dari setiap penjualan yang dilakukan. Net income (keuntungan bersih)

dari perusahaan, merupakan keuntungan yang siap dibagikan menjadi

deviden dan laba yang ditahan. Pembagian deviden sangat berkaitan

dengan investor menenpatkan dananya di perusahaan, karena

keuntungan dari kegiatan di pasar modal salah satunya adalah investor

Sedangkan laba ditahan mengisyaratkan kegiatan perusahaan yang

terus berkembang, karena laba yang ditahan nantinya akan digunakan

untuk melakukan pengembangan perusahaan.

Oleh karena itu, nilai NPM yang tinggi akan mengindikasikan

keuntungan perusahaan yang tinggi pula dan kegiatan perusahaan yang

tinggi. Menurut Syahyunan (2004) rumus untuk mengetahui nilai Net

Profit Margin (NPM) adalah:

𝑵𝑵𝑵𝑵𝑵𝑵 𝑷𝑷𝑷𝑷𝑷𝑷𝑷𝑷𝑷𝑷𝑵𝑵 𝑴𝑴𝑴𝑴𝑷𝑷𝑴𝑴𝑷𝑷𝑴𝑴=𝐋𝐋𝐋𝐋𝐋𝐋𝐋𝐋 𝐋𝐋𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛 𝐏𝐏𝐛𝐛𝐧𝐧𝐧𝐧𝐧𝐧𝐋𝐋𝐧𝐧𝐋𝐋𝐧𝐧

b. Return on Equity (ROE)

Return on Equity merupakan rasio yang digunakan untuk mengukur

kemampuan perusahaan memperoleh laba yang tersedia bagi pemegang

saham perusahaan (Syahyunan,2004). Dapat dikatakan bahwa rasio ini

menunjukkan seberapa besar keuntungan yang menjadi hak stockholders.

Investor akan tertarik terhadap suatu saham yang memberikan return atau

keuntungan yang besar. Jadi rasio ini sering dipakai oleh para investor

dalam pengambilan keputusan pembelian saham atau perusahaan.

untuk dibeli. Sehingga akan menyebabkan permintaan akan meningkat

dan selanjutnya harga saham akan naik. Dengan demikian, ROE akan

mempengaruhi perubahan harga. Hal tersebut berpengaruh terhadap

perubahan harga, menurut Edi dan Fransisca (2003).

Rumus yang digunakan untuk menghitung ROE adalah :

𝑹𝑹𝑵𝑵𝑵𝑵𝑹𝑹𝑷𝑷𝑴𝑴 𝑷𝑷𝑴𝑴 𝑬𝑬𝑬𝑬𝑹𝑹𝑷𝑷𝑵𝑵𝑬𝑬=𝐋𝐋𝐋𝐋𝐋𝐋𝐋𝐋 𝐋𝐋𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛 𝐌𝐌𝐌𝐌𝐌𝐌𝐋𝐋𝐧𝐧

c. Price Book Value (PBV)

Price Book Value (PBV) menggambarkan seberapa besar pasar

menghargai nilai buku saham suatu perusahaan atau bisa juga digunakan

untuk mengukur tingkat kelemahan dari suatu saham. Semakin tinggi

rasio ini berarti pasar percaya akan prospek suatu perusahaan, sehingga

mengakibatkan harga saham dari perusahaan tersebut meningkat juga.

Begitu juga sebaliknya, jika PBV rendah akan berdampak pada

rendahnya kepercayaan pasar terhadap prospek perusahaan yang

berakibat pada turunnya permintaan saham dan selanjutnya berimbas pula

dengan menurunya harga saham dari perusahaan tersebut (Darmadji dan

Fakhruddin, 2001).

𝑷𝑷𝑷𝑷𝑷𝑷𝑷𝑷𝑵𝑵 𝑩𝑩𝑷𝑷𝑷𝑷𝑩𝑩 𝑽𝑽𝑴𝑴𝑽𝑽𝑹𝑹𝑵𝑵= 𝐇𝐇𝐋𝐋𝐛𝐛𝐇𝐇𝐋𝐋 𝐒𝐒𝐋𝐋𝐛𝐛𝐋𝐋𝐒𝐒 𝐍𝐍𝐛𝐛𝐧𝐧𝐋𝐋𝐛𝐛 𝐁𝐁𝐧𝐧𝐁𝐁𝐧𝐧 𝐏𝐏𝐛𝐛𝐛𝐛 𝐒𝐒𝐋𝐋𝐛𝐛𝐋𝐋𝐒𝐒

d. Earnings Per Share (EPS)

Earnings Per Share merupakan rasio yang menunjukkan berapa besar

kemampuan per lembar saham dalam menghasilkan laba. Saham dengan

return tertinggi pada umumnya memiliki pendapatan yang lebih besar

daripada yang diperkirakan, sedangkan saham dengan return terendah

memiliki pendapatan di bawah perkiraan.

Menurut Darmadji dan Fakhrudin, EPS dapat dirumuskan sebagai berikut

:

𝑬𝑬𝑴𝑴𝑷𝑷𝑴𝑴𝑷𝑷𝑴𝑴𝑴𝑴𝑬𝑬 𝑷𝑷𝑵𝑵𝑷𝑷 𝑺𝑺𝑺𝑺𝑴𝑴𝑷𝑷𝑵𝑵= 𝐋𝐋𝐋𝐋𝐋𝐋𝐋𝐋 𝐋𝐋𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛𝐛 𝐉𝐉𝐧𝐧𝐒𝐒𝐧𝐧𝐋𝐋𝐛𝐛 𝐛𝐛𝐋𝐋𝐛𝐛𝐋𝐋𝐒𝐒 𝐋𝐋𝐛𝐛𝐛𝐛𝐛𝐛𝐌𝐌𝐋𝐋𝐛𝐛

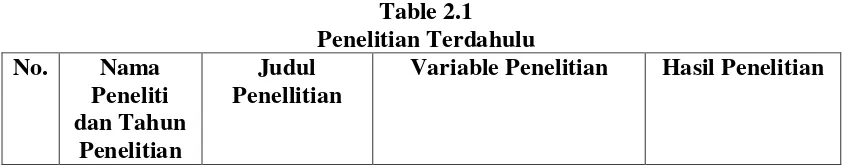

2.6 Tinjauan Penelitiian Terdahulu

Terdapat beberapa penelitian terdahulu yang membahas mengenai

faktor-faktor yang mempengaruhi harga saham. Penelitian terdahulu juga mendukung

penelitian ini. Beberapa penelitian tersebut adalah :

Table 2.1 Penelitian Terdahulu No. Nama

Peneliti dan Tahun

Penelitian

Judul Penellitian

1 Antok Budi

Variabel Independen :

Debt To Equity Ratio

(DER), Return On Asset

(ROA), Return On Equity

(ROE) dan Earnings Per

Variabel Independen :

(BEI).

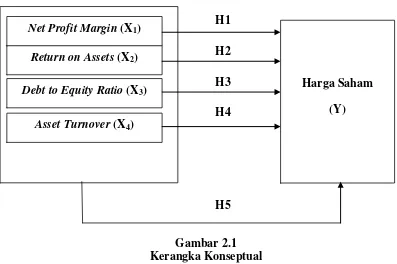

Variabel bebas (variable independent) pada penelitian ini adalah Net Profit

Margin (NPM), Return On Equity (ROE), Price Book Value (PBV) dan Earnings Per

Share (EPS). Variabel terikat (variable dependent) dalam penelitian ini adalah harga

saham. Kerangka konseptual yang dirancang dalam penelitian ini adalah sebagai

berikut :

Seperti yang dipaparkan pada gambar 2.1 di atas, penelitian ini terdiri dari 4

jenis variabel independen yaitu NPM, ROE, PBV dan EPS. Keempat variabel

tersebut merupakan asosiasi dari rasio profitabilitas dan rasio saham biasa. Dengan

meneliti rasio-rasio tersebut, maka dapat dirangkum suatu penilaian atas laporan

keuangan atas perusahaan-perusahaan perbankan sehingga dapat menggambarkan

perkembangan kondisi dan kinerja perusahaan yang bersangkutan. Informasi yang

disajikan akan mempengaruhi permintaan dan penawaran saham perusahan yang

terjadi di pasar modal dikarenakan pihak-pihak yang berkepentingan akan

menggunakan informasi tersebut sebagai media untuk menganalisis dan memprediksi

keuntungan atau kerugian yang akan diperolehnya. Jadi, untuk mempertahankan

fluktuasi sahamnya tetap stabil dan cenderung mengikat, perusahaan perlu

menunjukkan rasio-rasio keuangan yang baik pula.

2.8 Hipotesis Penelitian

Berdasarkan perumusan masalah sebelumnya, maka hipotesis penelitian ini

adalah terdapat pengaruh positif dari NPM, ROE, PBV dan EPS terhadap

meningkatnya harga saham yang dilakukan perusahaan terhadap perubahan harga

saham perusahaan pada perusahaan perbankan di Indonesia.

H1 = Net Profit Margin (NPM) berpengaruh terhadap Harga Saham.

H2 = Return On Equity (ROE) berpengaruh terhadap Harga Saham.

H3 = Price to Book Value (PBV) berpengaruh terhadap Harga Saham.

H4 = Earning Per Share (EPS) berpengaruh terhadap Harga Saham.

H5 = Net Profit Margin, Return On Equity, Price Book Value dan Earnings Per