Strengthening

Fundamentals

for Sustainable Growth

410

Good Corporate Governance

Tata Kelola Perusahaan

Tata Kelola

Perusahaan

06

Good Corporate Governance

413 Prinsip-Prinsip Pelaksanaan Tata Kelola Perusahaan

Corporate Governance Implementation Principles

414 Tujuan Penerapan Tata Kelola Perusahaan

Objectives of Corporate Governance Implementation

414 Peningkatan Penerapan Tata Kelola Perusahaan

Improvement in Corporate Governance Implementation

415 Struktur dan Hubungan Tata Kelola Perusahaan

Structure and Relationship of Corporate Governance

416 Evaluasi GCG oleh Pihak Eksternal GCG Assessment by External Parties 417 Penilaian Penerapan Good

Corporate Governance

Assessment of the Implementation of Good Corporate Governance 428 Rapat Umum Pemegang Saham

General Meeting of Shareholders 463 Data Pemegang Saham Utama dan

Pengendali, Langsung Maupun Tidak Langsung Hingga Pemilik Individu

Main and Controlling Shareholders, Direct and Indirect to Individual Owners 464 Dewan Komisaris

Board of Commissioners

472 Persyaratan Komisaris Independen Independent Commissioners Requirements 474 Direksi | Board of Directors

484 Keberagaman Komposisi Dewan Komisaris dan Komposisi Direksi Diversity in the Composition of the Board of Directors and the Board of Commissioners 485 Pelaksanaan Rapat Dewan

Komisaris dan Rapat Direksi The Board of Commissioners and The Board of Directors Meeting Implementation

494 Hubungan Afiliasi | Affiliated Relationship 496 Komite Audit | Audit Committee 503 Komite Remunerasi & Nominasi

Remuneration & Nomination Committee 509 Komite Pemantau Risiko

Risk Monitoring Committee (RMOC) 512 Komite-Komite di Bawah Direksi

Committees of the Board of Directors 526 Tata Kelola Remunerasi

Remuneration Governance 536 Sekretaris Perusahaan

Corporate Secretary

543 Fungsi Kepatuhan | Compliance Function 551 Fraud Risk Management (FRM)

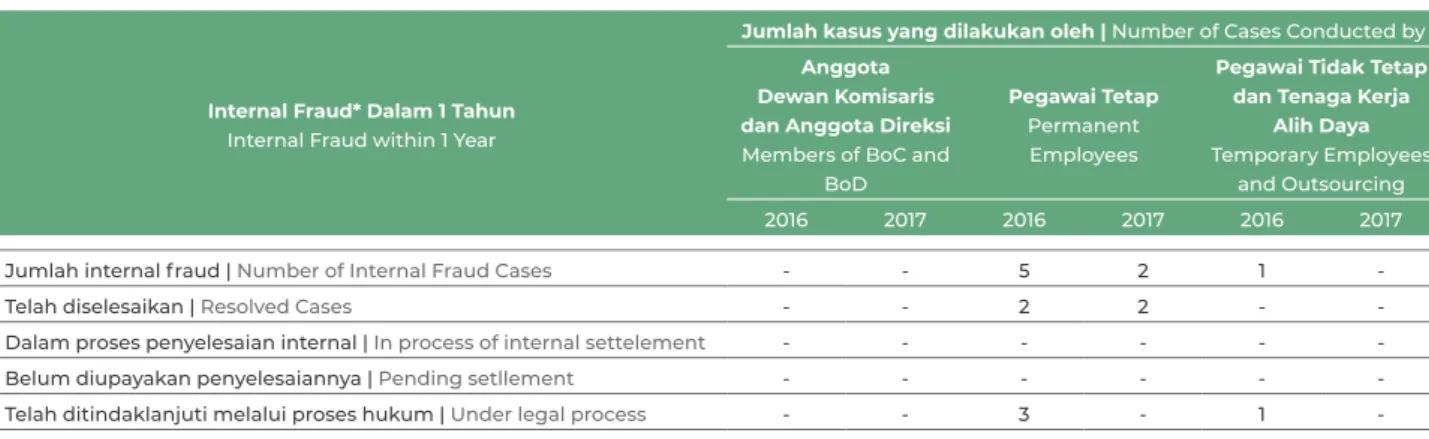

Fraud Risk Management (FRM) 557 Internal Fraud | Internal Fraud 558 Transaksi yang Mengandung

Benturan Kepentingan Conflicts of Interests Transactions 558 Transaksi Afiliasi Sesuai Peraturan

Bapepam-LK No. IX.E.1

Affiliated Party Transaction in Accordance With Bapepam-LK Regulation No. IX.E.1 558 Pemberian Dana untuk Kegiatan

Sosial dan Politik

Fund Provision for Social and Political Activities

559 Transparansi Kondisi Keuangan dan Non Keuangan Bank

Transparency on Bank’s Financial and Non-Financial Condition

569 Laporan Lain Terkait Unit Usaha Syariah

Other Reports on Sharia Business Unit 571 Pembelian Kembali Saham atau

Obligasi Subordinasi

Buyback of Share or Subordinated Bonds

571 Penyediaan Dana kepada Pihak Terkait dan Penyediaan Dana dalam Jumlah Besar

Provision of Funds to Related Parties and Large Exposures

572 Satuan Kerja Audit Internal (SKAI) Internal Audit

580 Audit Eksternal | External Audit 581 Sistem Pengendalian Internal

Internal Control System 587 Legal | Legal

589 Permasalahan Hukum | Legal Cases 592 Sanksi Administratif

Administrative Sanctions 592 Akses Informasi dan Data

Perusahaan

Information Access and Corporate Data 595 Kode Etik | Code of Conduct

598 Budaya Perusahaan | Corporate Culture 599 Program Kepemilikan Saham oleh

Karyawan dan/atau Manajemen Employees and/or Management Shares Option Program

600 Pedoman Tata Kelola Perusahaan Terbuka

Corporate Governance Guidelines for Public Companies

603 Rencana Strategis 2018 2018 Strategic Plans 604 Pelaporan Pelanggaran

Violation Report

606 Tata Kelola Pengadaan Barang dan Jasa

Goods and Services Procurement Governance

608 Laporan Pelaksanaan Good Corporate Governance Unit Usaha Syariah Good Corporate Government

412

Good Corporate Governance

Tata Kelola

Perusahaan

Dewan Komisaris, Direksi dan

seluruh karyawan berkomitmen

dalam mewujudkan sebuah

organisasi yang transparan,

akuntabel, bertanggung jawab,

independen dan kewajaran,

guna memastikan PermataBank

menjadi Bank yang terpercaya.

The Boards of Commissioners

and Board of Directors,

along with all employees,

are committed to perform

a transparent, accountable,

responsible, independent and

fairness organization to ensure

PermataBank’s position to become

a trusted Bank.

The banking business, trust, and security are closely linked. Apart from having the right technology and competent human resources, it is also important for a bank to have governance that can ensure and assure the interests of shareholders and other stakeholders.

GCG (Good Corporate Governance) plays an important role in maintaining trust and providing added value to all stakeholders. The Boards of Commissioners and Board of Directors, along with all employees, are committed to perform a transparent, accountable, responsible, independent and fairness organization to ensure PermataBank’s position to become a trusted Bank.

CORPORATE GOVERNANCE

IMPLEMENTATION PRINCIPLES

GCG implementation in PermataBank refers to the five GCG principles: transparency, accountability, responsibility, independence, and fairness.Policies and procedures related to GCG implementation in PermataBank are formulated based on the prevailing laws and regulations, as well as Corporate Governance Guidelines, among others, Law Number 40 Year 2007 regarding Company Law and OJK Regulation No. 55/POJK.03/2016 dated 7 December 2016 regarding Good Corporate Governance Implementation by Commercial Banks.

Bisnis perbankan erat kaitannya dengan kepercayaan dan keamanan. Selain ditunjang dengan teknologi dan SDM yang kompeten, sebuah bank harus mempunyai tata kelola yang dapat memastikan dan menjamin kepentingan para pemegang saham dan pemangku kepentingan lainnya.

Penerapan Tata Kelola Perusahaan yang baik atau GCG (Good Coporate Governance) berperan penting dalam memelihara kepercayaan dan memberikan nilai tambah bagi para pemangku kepentingan. Dewan Komisaris, Direksi dan seluruh karyawan berkomitmen dalam mewujudkan sebuah organisasi yang transparan, akuntabel, bertanggung jawab, independen dan kewajaran, guna memastikan PermataBank menjadi Bank yang terpercaya.

PRINSIP-PRINSIP PELAKSANAAN

TATA KELOLA PERUSAHAAN

Penerapan GCG di PermataBank mengacu pada lima prinsip GCG, yaitu: transparansi (transparency), akuntabilitas (accountability), pertanggungjawaban

(responsibility), independensi (independence), dan

kewajaran (fairness).

Kebijakan-kebijakan serta prosedur-prosedur terkait GCG di lingkungan PermataBank disusun berdasarkan peraturan dan ketentuan yang berlaku, serta Pedoman Tata Kelola, diantaranya adalah Undang-Undang No. 40 Tahun 2007 tentang Perseroan Terbatas, serta Peraturan OJK No. 55/ POJK.03/2016 tanggal 7 Desember 2016 perihal Penerapan Tata Kelola Bagi Bank Umum.

414

Good Corporate Governance

Tata Kelola Perusahaan

TUJUAN PENERAPAN TATA

KELOLA PERUSAHAAN

Penerapan GCG di lingkungan PermataBank mempunyai tujuan sebagai berikut:

1. Memaksimalkan nilai-nilai PermataBank dengan menerapkan lima prinsip GCG.

2. Mewujudkan pengelolaan PermataBank yang profesional dan independen.

3. Menciptakan proses pengambilan keputusan yang berlandaskan pada nilai moral yang tinggi dan sesuai dengan peraturan perundang-undangan yang berlaku di semua elemen perusahaan. 4. Melaksanakan tanggung jawab sosial perusahaan

terhadap pemangku kepentingan terkait.

5. Berkontribusi dalam meningkatkan iklim investasi yang kondusif di Indonesia khususnya di sektor keuangan dan perbankan.

PENINGKATAN PENERAPAN TATA

KELOLA PERUSAHAAN

Selama tahun 2017, PermataBank telah memperbaiki kualitas penerapan praktik-praktik GCG terbaik di seluruh lapisan organisasi melalui:

1. Penyempurnaan kerangka tata kelola perusahaan (GCG Framework).

2. Melakukan perubahan anggota Dewan Komisaris dan Direksi.

3. Mempertegas tugas dan tanggung jawab komite-komite yang dimiliki.

4. Memperkuat budaya risiko.

5. Meningkatkan dan memperkuat fungsi internal kontrol, baik di level first, second dan third line of defense.

Serangkaian upaya penyempurnaan tata kelola perusahaan dan manajemen risiko terus dilakukan guna mengantisipasi dan menekan potensi risiko bisnis sehingga fundamental Bank terjaga dengan baik.

OBJECTIVES OF CORPORATE

GOVERNANCE IMPLEMENTATION

The objectives of the implementation of GCG in PermataBank are:1. To maximize the values of PermataBank by implementing the five principles of GCG.

2. To realize a professional and independent management of PermataBank.

3. To create a decision making process based on strong ethical values and in line with the prevailing laws and regulations in all elements in the company.

4. To implement corporate social responsibility toward related stakeholders

5. To contribute in improving a conducive investment climate in Indonesia particularly in the financial and banking sector.

IMPROVEMENT IN CORPORATE

GOVERNANCE IMPLEMENTATION

In 2017, PermataBank has improved the quality of implementation of best GCG practices in all levels across organization through:1. Refinement of the GCG framework.

2. Changes in the composition of the Board of Commissioners and the Board of Directors members.

3. Reinforcement of the duties and responsibilities of the committees.

4. Strengthening the risk culture.

5. Enhancing internal controls, at the first, second, and third lines of defense.

A series of efforts to improve corporate governance and risk are continuously conducted to anticipate and mitigate potential business risks to maintain Bank’s fundamentals.

TATA KELOLA PERUSAHAAN

Secara umum, struktur tata kelola perusahaan yang baik PermataBank terdiri atas komponen-komponen sebagai berikut:

• Rapat Umum Pemegang Saham (RUPS) • Dewan Komisaris

• Direksi • Komite Audit

• Komite Pemantau Risiko

• Komite Remunerasi dan Nominasi • Komite Tata Kelola Terintegrasi • Audit Internal

• Komite-komite yang berada di bawah fungsi Direksi

Struktur dan hubungan skema tata kelola perusahaan yang baik PermataBank digambarkan dalam diagram di bawah ini:

Rapat Umum Pemegang Saham | General Meeting of Shareholders

Dewan Komisaris Board of Commissioners Komite Pemantau Risiko Risk Monitoring Committee Komite Remunerasi & Nominasi Remuneration & Nomination Committee Komite Tata Kelola Terintegrasi Integrated Governance Committee Komite Audit Audit Committee Audit Internal Internal Audit Komite di bawah Direksi Committees Under BOD Direksi

Board of Directors (BOD)

OF CORPORATE GOVERNANCE

In general, the structure of PermataBank’s GCG comprises these components:• General Meeting of Shareholders (GMS) • Board of Commissioners

• Board of Directors • Audit Committee

• Risk Monitoring Committee

• Remuneration and Nomination Committee • Integrated Governance Committee

• Internal Audit

• Other committees under the function of the Board of Directors

The structure and relationship of PermataBank’s good corporate governance scheme is described in the following diagram:

416

Good Corporate Governance

Tata Kelola Perusahaan

EVALUASI GCG OLEH PIHAK

EKSTERNAL

Dalam acara The 9th IICD Corporate Governance

Conference and Award, PermataBank memperoleh dua penghargaan berkaitan dengan penerapan prinsip-prinsip GCG, sebagai berikut: The Best Role

of Stakeholders dan Top 50 Perusahaan Terbuka

Berdasarkan ASEAN CG Scorecard.

Selain itu, dalam acara Warta Ekonomi Indonesia Corporate Secretary Award 2017, PermataBank memperoleh penghargaan sebagai perusahaan dengan tata kelola perusahaan yang baik yaitu dengan predikat “Top 10 Good Corporate Governance

Issues (GCG) in Banking Sector.”

Pengakuan-pengakuan pihak eksternal ini mencerminkan komitmen PermataBank terhadap penerapan GCG.

GCG ASSESSMENT BY EXTERNAL

PARTIES

In The 9th IICD Corporate Governance Conference and

Award, PermataBank received two awards related to the implementation of GCG principles, as follows: The Best Role of Stakeholders and The Top 50 Public Companies Based on ASEAN CG Scorecard.

Additionally, in the Warta Ekonomi Indonesia Corporate Secretary Award 2017, PermataBank received award related to the implementation of GCG principles, as follows: “Top 10 Good Corporate Governance Issues (GCG) in Banking Sector.”

This acknowledgment of external parties is evidence of PermataBank’s commitment in implementing GCG.

CORPORATE GOVERNANCE

Laporan Penilaian Sendiri (Self Assessment) Pelaksanaan Tata Kelola

Nama Bank : PT Bank Permata Tbk (Konsolidasi) Posisi : 31 Desember 2017

Hasil Penilaian Sendiri (Self Assessment) Pelaksanaan Tata Kelola Self Assessment Result GCG Implementation

Peringkat | Rating Definisi Peringkat | Definition Individual

Individual 2*

*) Mengacu kepada Analisis Laporan Penilaian Sendiri Pelaksanaan Tata Kelola Bank Permata

Refers to the Analysis of Self Assessment Result GCG Implementation Bank Permata

Mencerminkan manajemen Bank telah melakukan penerapan Tata Kelola yang secara umum

baik. Hal ini tercermin dari pemenuhan yang memadai atas prinsip Tata Kelola. Dalam hal terdapat kelemahan penerapan prinsip Tata Kelola, secara umum kelemahan tersebut kurang signifikan dan dapat diselesaikan dengan tindakan normal oleh manajemen Bank.

Showing that the Bank’s management has conducted the implementation of good corporate

governance which generally good. This is reflected in adequate fulfillment of the principles of good

corporate governance. If there any weakness in the principles of good corporate governance, the

weakness is less significant and can be solved through normal action by the Bank’s management.

Konsolidasi

Consolidated 2 Mencerminkan manajemen Bank (dan anak perusahaan) telah melakukan penerapan Tata Kelola yang secara umum baik. Hal ini tercermin dari pemenuhan yang memadai atas prinsip Tata Kelola. Dalam hal terdapat kelemahan penerapan prinsip Tata Kelola, secara umum kelemahan tersebut kurang signifikan dan dapat diselesaikan dengan tindakan normal oleh manajemen Bank (dan anak perusahaan).

Showing that the Bank’s (including its subsidiary) management has conducted the

implementation of good corporate governance which generally good. This is reflected in adequate fulfillment of the principles of good corporate governance. If there any weakness in the principles of good corporate governance, the weakness is less significant and can be

solved through normal action by the Bank’s (including its subsidiary) management.

Analisis | Analysis

Peringkat untuk masing-masing faktor: | Rating for each factor:

No. FaktorFactor PeringkatRating

1 Pelaksanaan Tugas dan Tanggung Jawab Direksi | Performance of Duties and Responsibilities by the Board of Directors 2 2 Pelaksanaan Tugas dan Tanggung Jawab Dewan Komisaris

Performance of Duties and Responsibilities by the Board of Commissioners 1

3 Kelengkapan dan Pelaksanaan Tugas Komite | Adequacy and Performance of Duties by the Committees 2 4 Penanganan Benturan Kepentingan | Management of Transactions with Conflict of Interest 1

5 Penerapan Fungsi Kepatuhan Bank | Implementation of Bank’s Compliance Function 2

6 Penerapan Fungsi Audit Intern | Implementation of Internal Audit Function 2

7 Penerapan Fungsi Audit Ekstern | Implementation of External Audit Function 1

8 Penerapan Fungsi Manajemen Risiko Termasuk Sistem Pengendalian Intern

Implementation of Risk Management and Internal Control Functions 2

9 Penyediaan Dana kepada Pihak Terkait (Related Party) dan Penyediaan Dana Besar (Large Exposures)

Provision of Funds to Related Party and Large Exposures 2

10 Transparansi Kondisi Keuangan dan Non Keuangan Bank, Laporan pelaksanaan Tata Kelola dan pelaporan Internal

Transparency of Financial and Non-financial Condition of the Bank, Implementation of GCG Report and Internal Report 2

11 Rencana Strategis Bank | Bank’s Strategic Plan 2

Kekuatan pelaksanaan Tata Kelola:

I. Governance Structure:

1. Pelaksanaan Tugas dan Tanggung Jawab Direksi:

a) Persyaratan-persyaratan dari regulator (OJK) berkaitan

IMPLEMENTATION OF GOOD

CORPORATE GOVERNANCE

Self Assessment Report Implementation of Good Corporate GovernanceBank’s name : PT Bank Permata Tbk (Consolidated) Period (as of) : 31 December 2017

GCG implementation strength:

I. Governance Structure:

1. Performance of Duties and Responsibilities by the Board of Directors: a) The requirements imposed by the regulators (OJK) related to the

418

Good Corporate Governance

Tata Kelola Perusahaan

b) Seluruh anggota Direksi Bank Permata memiliki integritas dan kompetensi di bidang masing-masing.

c) Direksi Bank Permata per 31 Desember 2017 berjumlah 9 (sembilan) orang, di mana per tanggal 31 Desember 2017, seluruh Direktur Bank Permata telah efektif.

d) Jumlah anggota Direksi anak perusahaan adalah 3 (tiga) orang dan telah lulus fit and proper test dari OJK.

2. Pelaksanaan Tugas dan Tanggung Jawab Dewan Komisaris: a) Persyaratan-persyaratan dari regulator (OJK) berkaitan

dengan keanggotaan Dewan Komisaris telah dipenuhi oleh seluruh anggota Dewan Komisaris Bank Permata. Per 31 Desember 2017, seluruh anggota Dewan Komisaris telah efektif.

b) Jumlah, komposisi, integritas dan kompetensi anggota Dewan Komisaris Bank Permata telah memenuhi ketentuan yang berlaku.

c) Pelaksanaan tugas dan tanggung jawab Dewan Komisaris telah memenuhi prinsip-prinsip GCG, termasuk dalam setiap pengambilan keputusan, seluruh anggota Dewan Komisaris mampu bertindak secara independen.

d) Jumlah anggota Dewan Komisaris anak perusahaan adalah 3 (tiga) orang, dimana salah satu anggota Dewan Komisaris adalah Komisaris Independen.

3. Kelengkapan dan Pelaksanaan Tugas Komite:

a) Komposisi dan kompetensi anggota Komite-komite sudah sesuai dibandingkan dengan ukuran dan kompleksitas usaha Bank Permata dan anak perusahaan, serta telah sesuai dengan peraturan dari Regulator (OJK).

b) Komposisi baru dari Komite-komite di Bank Permata telah ditambahkan anggota-anggota baru yang memiliki kompetensi yang lebih kuat.

4. Penanganan Benturan Kepentingan:

Bank Permata dan anak perusahaan memiliki kebijakan, sistem dan prosedur penyelesaian benturan kepentingan. Untuk Bank Permata, sebagaimana tercantum untuk anggota Dewan Komisaris dan Direksi diatur di dalam Kode Etik Untuk Dewan Komisaris, Direksi dan Pendukung Organ dan untuk karyawan diatur dalam Kode Etik Untuk Karyawan.

5. Penerapan Fungsi Kepatuhan Bank:

a) Satuan kerja Kepatuhan Bank Permata telah independen terhadap satuan kerja operasional.

b) Pengangkatan, pemberhentian dan/atau pengunduran diri Direktur Kepatuhan Bank Permata telah sesuai dengan ketentuan BI/OJK.

c) Bank Permata telah menyediakan sumber daya manusia yang berkualitas pada satuan kerja Kepatuhan untuk menyelesaikan tugas secara efektif.

d) Kecukupan struktur dan infrastruktur tata kelola anak perusahaan untuk kondisi saat ini secara umum sudah cukup baik.

6. Penerapan Fungsi Audit Intern:

a) Struktur organisasi SKAI telah sesuai dengan ketentuan yang berlaku dan independen terhadap satuan kerja operasional. b) Bank telah selaras dengan Standar Pelaksanaan Fungsi Audit

Intern Bank (SPFAIB) yang dilengkapi dengan Piagam Audit Intern; SKAI; dan Kebijakan & Prosedur SKAI.

c) SKAI telah didukung dengan sumber daya yang berkualitas (termasuk program pelatihan dan sertifikasi profesi bagi staf SKAI). d) Pada anak perusahaan, struktur organisasi SKAI terpisah

dari kegiatan operasional anak perusahaan dan telah sesuai dengan ketentuan yang berlaku dan berfungsi sesuai Standar Pelaksanaan Fungsi Audit Internal Perusahaan (SPFAIB). 7. Penerapan Fungsi Audit Ekstern:

Seluruh aspek-aspek yang disyaratkan dalam rangka penugasan audit kepada Akuntan Publik dan Kantor Akuntan Publik (KAP) telah dipenuhi oleh Bank Permata dan anak perusahaan. 8. Penerapan Fungsi Manajemen Risiko dan Pengendalian Intern:

a) Bank Permata memiliki struktur dan infrastruktur tata kelola risiko yang memadai untuk mendukung pelaksanaan Good Corporate Governance sesuai dengan harapan stakeholder. b) Anak perusahaan telah memiliki struktur organisasi yang

mencakup Manajemen Risiko dan telah mendefinisikan setiap jenis risiko berdasarkan Kerangka Kerja Manajemen Risiko (RMF) dan prinsip-prinsip utama dalam implementasi

b) All members of the Board of Directors of Bank Permata have

integrity and competency in their respective field.

c) The Board of Directors of Bank Permata 31 December 2017 consists of 9 (nine) persons whereas as of 31 December 2017 all members of the Board of Directors of Bank Permata have been effectively appointed.

d) The Board of Directors of Bank Permata’s subsidiary are 3 (three)

persons and have passed the fit and proper test from OJK.

2. Performance of Duties and Responsibilites by the Board of Commissioners:

a) The requirements imposed by the regulator (OJK) related to the membership of the Board of Commissioners have been

fulfilled by members of the Board of Commissioners of Bank

Permata. As of 31 December 2017, all members of the Board of Commissioners have have been effectively appointed. b) Number, composition, integrity and competency of members

of the Board of Commissioners of Bank Permata have complied with the prevailing regulations.

c) Performance of duties and responsibilities by the Board of Commissioners has complied with the GCG principles, including in every decision making, all members of the Board of Commissioners are capable of acting independently. d) The Board of Commissioners of Bank Permata’s subsidiary

consists of 3 (three) persons, whereas one member of the Board of Commissioners is Independent Commissioner. 3. Adequacy and Performance of Duties by the Committees:

a) The composition and competency of members of the Committees are proper in comparison to the size and complexity of business of Bank Permata and its subsidiary, and in compliance with the regulations of the Regulator (OJK). b) The new composition of the Committees in PermataBank

are enhanced with the new members who have stronger competencies.

4. Management of Transactions with Conflict of Interest:

Bank Permata and its subsidiary have policy, system and

procedure for solving the conflict of interest. In Bank Permata,

for the Board of Commissioners and the Board of Directors are provided in the Code of Ethic for the Board of Commissioners, the Board of Directors and Supporting Organ and for the employees in the Code of Conduct for Employees.

5. Implementation of Bank’s Compliance Function:

a) The Compliance working unit of Bank Permata has been independent from the operational working unit.

b) The appointment, dismissal and/or resignation of Director in charge in the Compliance Function of Bank Permata are in compliance with the regulations of BI/OJK.

c) Bank Permata has provided qualified human resources in the

Compliance working unit to complete its tasks effectively. d) The adequacy of governance structure and infrastructure of

Bank Permata’s subsidiary in general is good. 6. Implementation of Internal Audit Function:

a) The organization structure of SKAI is in compliance with the prevailing regulations, independent from the operational working unit.

b) Bank has applied SPFAIB and it is complemented with the Internal Audit Charter, SKAI, and SKAI Policy & Procedure.

c) SKAI is supported by qualified resources (including training programs and professional certifications for the staff SKAI).

d) Organization structure of SKAI in Bank Permata’s subsidiary is separated from its operation activities and already in accordance with the prevailing regulations and its functions based on SPFAIB.

7. Implementation of External Audit Function:

All aspects required for the audit assignment to the Public

Accountant and KAP have been fulfilled by Bank Permata and its

subsidiary.

8. Implementation of Risk Management and Internal Control Functions: a) Bank Permata has adequate governance structure and

infrastructure to support the implementation of Good Corporate Governance in meeting the stakeholder’s expectation. b) The Subsidiary has an organizational structure that includes

Risk Management and has defined each type of risk under the

Risk Management Framework (RMF) and key principles in the implementation of Risk Management.

Kebijakan, sistem dan prosedur tertulis untuk penyediaan dana kepada pihak terkait (related party) dan penyediaan dana besar (large exposures) telah memadai.

10. Transparansi Kondisi Keuangan dan Non Keuangan Bank, Laporan pelaksanaan GCG dan laporan Internal:

a) Teknologi Informasi (TI) di Bank Permata dikembangkan secara terus menerus, termasuk sistem informasi manajemen sehingga mampu menyediakan data dan informasi dengan tepat waktu, akurat, lengkap dan sangat handal serta efektif untuk pengambilan keputusan manajemen.

b) Pada anak perusahaan, laporan tata kelola disusun untuk disampaikan kepada Otoritas Jasa Keuangan dan Bank Permata sebagai Pemegang Saham Perusahaan.

11. Rencana Strategis Bank:

a) Rencana strategis baik dalam bentuk Rencana Korporasi maupun Rencana Bisnis telah sesuai dengan visi dan misi Bank Permata

b) Rencana strategis Bank Permata didukung sepenuhnya oleh para pemegang saham pengendali.

c) Fokus anak perusahaan sesuai dengan peraturan yang berlaku.

II. Governance Process:

1. Pelaksanaan Tugas dan Tanggung Jawab Direksi:

Pelaksanaan tugas dan tanggung jawab Direksi Bank Permata dan anak perusahaan telah memenuhi prinsip-prinsip GCG, dan telah berjalan efektif, serta seluruh Direksi mampu bertindak dan mengambil keputusan secara independen.

2. Pelaksanaan Tugas dan Tanggung Jawab Dewan Komisaris: a) Dewan Komisaris Bank Permata dan anak perusahaan telah

melaksanakan tugas dan tanggung jawabnya secara independen yang senantiasa berpedoman pada prinsip-prinsip GCG. Tugas pengawasan dan pemberian nasihat dilakukan oleh Dewan Komisaris semata-mata untuk kepentingan Bank Permata. b) Rapat Dewan Komisaris Bank Permata dan anak perusahaan

juga telah diselenggarakan dengan efektif dan efisien secara reguler serta memenuhi ketentuan yang berlaku.

3. Kelengkapan dan Pelaksanaan Tugas Komite:

a) Pelaksanaan rapat Komite-komite telah sesuai dengan pedoman internal Bank Permata dan telah terlaksana secara efektif dan efisien.

b) Komite-komite telah berjalan efektif untuk membantu pelaksanaan tugas dan tanggung jawab Dewan Komisaris dan Direksi.

c) Peningkatan proses yang signifikan dari Kredit Komite, di mana Dewan Komisaris memberikan konsultasi terkait dengan proposal kredit (untuk jumlah tertentu).

d) Komite-komite yang dimiliki oleh anak perusahaan (Komite Audit, Komite Pemantau Risiko dan Komite Remunerasi) telah melaksanakan tugasnya.

4. Penanganan Benturan Kepentingan:

a) Tidak ada benturan kepentingan yang terjadi.

b) Pada anak perusahaan, tidak terdapat benturan kepentingan antara Perusahaan dengan pengurus maupun karyawan yang dapat atau berpotensi merugikan perusahaan.

5. Penerapan Fungsi Kepatuhan Bank:

a) Direktur Kepatuhan Bank Permata telah menjalankan tugas dan tanggung jawabnya dengan baik, sesuai dengan ketentuan BI/OJK yang berlaku.

b) Penunjukan Direktur Kepatuhan telah sesuai dengan ketentuan BI/OJK.

c) Direksi Bank Permata telah menjalankan tanggung jawabnya dalam menciptakan dan membangun budaya kepatuhan di Bank Permata.

d) Satuan kerja Kepatuhan Bank Permata telah menjalankan tugas dan tanggung jawabnya dengan baik sesuai dengan ketentuan BI/OJK yang berlaku.

e) Efektivitas proses pelaksanaan prinsip Good Corporate Governance (GCG) yang didukung oleh kecukupan struktur

of funds to the related party and large exposures, as well as the monitoring and the solution of problems has been adequate.

10. Transparency of Financial and Non-financial Condition of the

Bank, Implementation of GCG Report and Internal Report: a) The Information Technology (IT) in Bank Permata has been

constantly developed, including the management information system, so that it can provide punctual, accurate, complete and reliable data and information effectively for decision making by the management.

b) GCG report from Bank Permata’s subsidiary has been prepared to be delivered to Bank Permata as Shareholder.

11. Bank’s Strategic Plan:

a) The strategic plan both in the form of Corporate Plan and Business Plan are in accordance with the vision and mission of Bank Permata.

b) The strategic plan is fully supported by the Bank’s controlling shareholders.

c) Focus point of the Bank’s subsidiary is in accordance with the prevailing regulations

II. Governance Process:

1. Performance of Duties and Responsibilities by the Board of Directors: Performance of duties and responsibilities of the Board of

Directors of Bank Permata and its subsidiary have complied with the GCG principles, and has been done effectively, and all members of the Board of Directors are capable of acting and making decision independently.

2. Performance of Duties and Responsibilites by the Board of Commissioners:

a) The Board of Commissioners has performed its duties and responsibilities independently, which always refers to the GCG principles. Supervisory function and advice given by the Board of Commissioners are solely for the interest of Bank Permata. b) Meetings of the Board of Commissioners have been held

effectively and efficiently on a regular basis and complied with

the prevailing regulations.

3. Adequacy and Performance of Duties by the Committees: a) Meetings of the Committees are in compliance with the

internal guidelines of Bank Permata and were held effectively

and efficiently.

b) The Committees of Bank Permata and its subsidiary have been done effectively to support the performance of duties and responsibilities of the Board of Commissioners and the Board of Directors.

c) Significant improvement process on the Credit Committee,

whereas the Board of Commissioners provide consultancy on the credit proposal (in certain amount).

d) The Committees of Bank Permata’s subsidiary (Audit Committee, Risk Monitoring Committee, and Remuneration Committee) have done its duties.

4. Management of Transactions with Conflict of Interest: a) No conflict of interest is occurred.

b) For Bank Permata’s subsidiary, there is no conflict of interest

between the Company and the management nor the employees, which may incur losses to the company.

5. Implementation of Bank’s Compliance Function:

a) The Compliance Director of Bank Permata has properly performed her duties and responsibilities, in accordance with prevailing Bank Indonesia regulations.

b) The appointment of the Compliance Director is in compliance with the regulations of BI/OJK.

c) The Board of Directors of Bank Permata has performed its responsibilities in creating and developing the Compliance Culture in Bank Permata.

d) The Compliance working unit of Bank Permata has properly performed its duties and responsibilities, in accordance with prevailing BI/OJK regulations.

e) The effectiveness of implementation of GCG principle, which supported by the adequacy of governance structure and

420

Good Corporate Governance

Tata Kelola Perusahaan

6. Penerapan Fungsi Audit Intern:

a) Direksi telah memastikan terciptanya struktur pengendalian intern, dan menjamin terselenggaranya fungsi audit intern Bank yang independen dan efektif dalam setiap tingkatan manajemen sesuai dengan tingkat risikonya serta memantau tindak lanjut temuan audit intern Bank sesuai dengan kebijakan Bank.

b) Bank telah melakukan kaji ulang atas efektivitas pelaksanaan kerja SKAI dan kepatuhannya terhadap SPFAIB oleh pihak eksternal yang independen secara konsisten setiap tiga tahun. Kaji ulang terakhir dilakukan pada 4 Agustus 2017 dengan periode pemeriksaan 1 April 2014 sampai dengan 31 Maret 2017 dan laporan hasil kaji ulang telah disampaikan kepada OJK pada tanggal 16 Oktober 2017.

c) SKAI telah mengkaji ulang realisasi dan rencana pemeriksaan, kecukupan ruang lingkup pemeriksaan untuk menilai kecukupan dan efektivitas Sistem Pengendalian Intern Bank dan kualitas kerja, serta kedalaman pemeriksaan secara kuartalan sesuai dengan tingkat risiko, yang hasilnya dituangkan dalam QRAP.

d) Bank telah merencanakan dan merealisasikan program untuk peningkatan mutu ketrampilan sumber daya manusia secara berkala dan berkelanjutan melalui program pelatihan dan sertifikasi profesi bagi staf SKAI.

e) SKAI telah menyusun dan mengkinikan kebijakan dan prosedur audit intern secara berkala sesuai ketentuan dan perundangan yang berlaku; kebijakan dan prosedur Bank; serta best practice sebagai pedoman pelaksanaan tugas bagi auditor intern. Kebijakan SKAI terakhir dikinikan tanggal 2 Maret 2015; Prosedur SKAI telah dikinikan tanggal 31 Maret 2017. f) Pada anak perusahaan, fungsi Audit Internal telah berjalan

secara efektif pada seluruh aspek dan unsur kegiatan perusahaan yang secara langsung diperkirakan dapat mempengaruhi kepentingan perusahaan dan masyarakat. 7. Penerapan Fungsi Audit Ekstern:

a) Pelaksanaan audit atas laporan keuangan Bank Permata dan anak perusahaan dilakukan oleh Akuntan Publik dan KAP yang terdaftar di Otoritas Jasa Keuangan.

b) Dengan memperhatikan ketentuan yang berlaku, Bank Permata telah melakukan penunjukan KAP Tanudiredja, Wibisana, Rintis & Rekan guna melakukan audit terhadap laporan keuangan untuk tahun buku yang berakhir pada 31 Desember 2017. c) Penunjukan KAP telah memperoleh persetujuan RUPS

berdasarkan rekomendasi dari Komite Audit dan Dewan Komisaris dan senantiasa memperhatikan peraturan perundang-undangan yang berlaku.

d) Akuntan Publik dan KAP yang ditunjuk mampu bekerja secara independen dan memenuhi standar profesional akuntan publik serta menyampaikan laporan-laporan kepada Otoritas Jasa Keuangan dengan tepat waktu.

e) Akuntan Publik secara rutin melakukan komunikasi dengan Otoritas Jasa Keuangan mengenai kondisi Bank Permata dalam rangka persiapan dan pelaksanaan audit.

8. Penerapan Fungsi Manajemen Risiko dan Pengendalian Intern: a) Bank Permata telah menerapkan dan melaksanakan

proses tata kelola yang mencakup pengawasan dari Dewan Komisaris dan Direksi, pengawasan melalui komite tata kelola, peninjauan pengendalian internal oleh audit (audit internal, eksternal audit, operational risk assurance) dan pelaksanaan kerangka kerja manajemen risiko.

b) Pada anak perusahaan, peran dan tanggung jawab mengenai pelaksanaan manajemen risiko sudah ditetapkan.

9. Penyediaan Dana kepada Pihak Terkait (Related Party) dan Penyediaan Dana Besar (Large Exposures):

Kaji ulang atas kebijakan, sistem dan prosedur, dan pengawasan eksposur penyediaan dana telah dijalankan secara memadai agar sesuai dengan ketentuan peraturan perundang-undangan. Proses pemilihan dan pengkajian debitur telah ditingkatkan dengan pembaharuan kriteria underwriting dan penetapan panduan nilai fasilitas berdasarkan Credit Grading dan cakupan nilai jaminan. Pengambilan keputusan kredit telah dilakukan secara independen tanpa intervensi dari pihak terkait dan/atau pihak lain.

6. Implementation of Internal Audit Function:

a) The Board of Directors has ensured the establishment of internal control structure and the implementation of risk-based internal audit function of Bank independently and effectively in every level of management, and the monitoring of follow-up actions on Bank’s internal audit results pursuant to its policy.

b) The Bank has reviewed the effectiveness of the SKAI activitities and the compliance with the SPFAIB by the independent external party every three years consistently. The latest result of review was conducted in 4 August 2017 with an audit period of 1 April 2014 until 31 March 2017 and the review report has been submitted to the Financial Service Authority on 16 October 2017.

c) SKAI has reviewed the realization and the annual audit plan, audit scope adequacy to assess adequacy and effectiveness of Bank Internal Control System and performance quality, also depth of audit on a quarterly basis considered to the risk-based audit approach, and incorporated into QRAP.

d) The Bank has planned and conducted staff development program on a regular and continuously basis, through training

program and professional certification for the SKAI staff.

e) SKAI has prepared and updated the audit policy and procedure as the guidelines for the implementation of the internal audit activities on a regular basis pursuant to the prevailing laws and regulations as well as best practice. Recent SKAI policy was released on 2 March 2015; The SKAI procedure was released on 31 March 2017.

f) The Internal Audit function in Bank Permata’s subsidiary has been conducted effectively in all aspect and the company’s

activity, which may influence the company’s and society’s

interest.

7. Implementation of External Audit Function:

a) The audit of Bank Permata and its subsidiary’s financial report

is conducted by the Public Accountant and KAP registered in Otoritas Jasa Keuangan.

b) In accordance with the prevailing regulations, Bank Permata has appointed KAP Tanudiredja, Wibisana, Rintis & Rekan

to audit the financial statements for fiscal year ending 31

Desember 2017.

c) The appointment of KAP has obtained the approval of AGMS based on the recommendation from the Audit Committee and Board of Commissioners and in accordance with the prevailing laws and regulations.

d) The appointed Public Accountant and KAP are capable to

work independently and fulfill the professional standards for

the Public Accountant and submit the reports to Otoritas Jasa Keuangan on a timely manner.

e) The Public Accountant has routine communications with Otoritas Jasa Keuangan on the condition of Bank Permata in the preparation and execution of audit.

8. Implementation of Risk Management and Internal Control Functions: a) Bank Permata has established and implemented governance

process include the oversight of the Board of Commissioners and the Board of Director and oversight through the risk governance committee, internal control review conducted by the audit (internal audit, external audit, operational risk assurance and the implementation of risk management framework).

b) For Bank Permata’s subsidiary, function and responsibilities on the implementation of risk management has been stipulated. 9. Provision of Funds to Related Party and Large Exposures: Reviewing the on policies, systems and procedures, and

monitoring for the provision of funds to the related party and large has been properly conducted to be consistent with the prevailing laws. Debtor selection and review have been improved by enhancing underwriting criteria and setting up origination guideline in determining facility limit based on Credit Grading and collateral coverage. The credit decision has been conducted independently without intervention from the related party and/ or any other parties.

a) Laporan pelaksanaan GCG Bank Permata telah disampaikan secara lengkap, akurat, kini dan utuh.

b) Bank Permata telah mentransparansikan kondisi keuangan dan non-keuangan, tata cara pengaduan nasabah dan penyelesaian sengketa, informasi produk, serta informasi lain sesuai dengan ketentuan yang berlaku.

c) Anak perusahaan telah melaksanakan Transparansi kondisi keuangan dan non keuangan sesuai dengan ketentuan yang berlaku.

11. Rencana Strategis Bank:

a) Proses penyusunan, penetapan, dan pengawasan rencana strategis Bank Permata telah disusun oleh Direksi secara bersama termasuk rencana-rencana inisiatif perbaikan yang dilakukan oleh korporasi sesuai dengan prinsip kehati-hatian dalam menjalankan asas perbankan yang sehat dan tetap mempertimbangkan segala risiko yang mungkin timbul dari faktor internal dan eksternal.

b) Rencana Korporasi dan Rencana Bisnis beserta realisasinya telah dikomunikasikan oleh Direksi kepada Pemegang Saham Pengendali (melalui perwakilannya di Dewan Komisaris) dan seluruh pejabat senior. Selain itu, Direksi juga secara berkala menginformasikan gambaran besar rencana strategis Bank kepada semua karyawan di berbagai jenjang melalui berbagai forum komunikasi korporasi yang bersifat interaktif (termasuk SEF, ELT Forum, Chief Chat, road show ke cabang, town hall direktorat) maupun melalui surat elektronik.

c) Para pemegang saham pengendali (SCB dan Astra) terus menunjukan komitmen untuk memperkuat permodalan Bank dan memperkuat susunan manajemen di level Direksi untuk mendukung pertumbuhan jangka panjang.

d) Seluruh rencana bisnis anak perusahaan disusun dengan memperhatikan prinsip kehati-hatian dan perubahan yang terjadi baik eksternal maupun internal.

III. Governance Outcome:

1. Pelaksanaan Tugas dan Tanggung Jawab Direksi:

a) Rapat Direksi telah terselenggara secara efektif dan efisien, dan hasil hasil rapat Direksi telah didokumentasikan dengan baik. Untuk anak perusahaan, setiap rapat Direksi telah dituangkan dan didukumentasikan dalam Notulen Rapat Direksi.

b) Aspek transparansi seluruh anggota Direksi Bank Permata dan anak perusahaan dilaksanakan dengan baik sesuai dengan ketentuan yang berlaku.

2. Pelaksanaan Tugas dan Tanggung Jawab Dewan Komisaris: a) Hasil kinerja Dewan Komisaris Bank Permata dan anak

perusahaan, berupa hasil rapat Dewan Komisaris telah didokumentasikan dengan baik dan merupakan rekomendasi dan arahan yang dapat diimplementasikan oleh RUPS dan Direksi.

b) Aspek transparansi seluruh anggota Dewan Komisaris Bank Permata dan anak perusahaan telah dilaksanakan dengan baik sesuai dengan ketentuan yang berlaku.

3. Kelengkapan dan Pelaksanaan Tugas Komite:

Masing-masing Komite Bank Permata dan anak perusahaan telah melaksanakan fungsinya sesuai ketentuan yang berlaku dan hasil Rapat Komite telah dituangkan dalam risalah rapat dan didokumentasikan dengan baik oleh masing-masing Komite. 4. Penanganan Benturan Kepentingan:

a) Tidak ada benturan kepentingan yang terjadi.

b) Pada anak perusahaan, tidak terdapat benturan kepentingan antara Perusahaan dengan Pengurus maupun Karyawan yang dapat atau berpotensi merugikan perusahaan.

5. Penerapan Fungsi Kepatuhan Bank:

a) Bank Permata selalu menyampaikan Laporan Kepatuhan kepada OJK dan pihak terkait tepat waktu, dan telah sesuai dengan ketentuan OJK yang berlaku.

b) Bank terus menerus melakukan sosialisasi peraturan-peraturan baik yang baru maupun yang signifikan bagi bank dan menyempurnakan sistem aplikasi terkait implementasi peraturan tersebut sehingga menurunkan tingkat

a) The implementation of GCG report of Bank Permata has been submitted in a complete, accurate, updated and comprehensive manner.

b) Bank Permata has provided transparent information on

the financial and non-financial condition, the procedure for

complaints and the dispute resolution, product information, and other information pursuant to the prevailing regulation. c) Bank Permata’s subsidiary has provided transparent

information on the financial and non-financial condition in

accordance with the prevailing regulation. 11. Bank’s Strategic Plan:

a) The process of formulation, implementation and monitoring the bank’s strategic plan has been carried out in accordance with the prudential principles in implementing the banking principles and still take full consideration of all the risk factors that may arise from both internal and external factors.

b) Corporate Plan and Business Plan and their realization have been communicated by the Board of Directors to the Controlling Shareholders (through representatives on the

Board of Commissioners) and all senior officials. In addition, the

Board of Directors also regularly inform the general strategic plan of the Bank to all employees at various levels through various communication platforms, including interactive engagements (SEF, ELT Forum, Chief Chat, roadshow to the branches, Directorate townhall) or through electronic mail. c) Both controlling shareholders (SCB and Astra) continue to

show a commitment to strengthen the Bank’s capital and strengthen the management at the Board of Directors level to support long-term growth.

d) All business plan of Bank Permata’s subsidiary has been prepared with prudential principle and considering the change of external and internal condition.

III. Governance Outcome:

1. Performance of Duties and Responsibilities by the Board of Directors: a) Meetings of the Board of Directors of Bank Permata and its

subsidiary have been held effectively and efficiently, and the

result of meeting of the Board of Directors has been properly documented.

b) Transparency aspect of all members of the Board of Directors of Bank Permata and its subsidiary have been properly conducted pursuant to the prevailing regulations.

2. Performance of Duties and Responsibilites by the Board of Commissioners:

a) The outcome of the Board of Commissioners of Bank Permata and its subsidiary, performance, namely the result of meeting of the Board of Commissioners has been properly documented and constitutes recommendations and directions that can be implemented by the GMS and the Board of Directors. b) Transparency aspect of all members of the Board of

Commissioners of Bank Permata and its subsidiary have been properly conducted pursuant to the prevailing regulations. 3. Adequacy and Performance of Duties by the Committees: Each Committee of Bank Permata and its subsidiary have performed

its function pursuant to the prevailing regulations and the result of meeting of the Committee has been incorporated into the minutes of meeting and properly documented by each Committee.

4. Management of Transactions with Conflict of Interest: a) No conflict of interest is occurred.

b) For Bank Permata’s subsidiary, there is no conflict of interest

between the Company and the management nor the employees, which may incur losses to the company.

5. Implementation of Bank’s Compliance Function:

a) Bank Permata always submits the Compliance Report to OJK and the related party in a timely manner, and is in compliance with the prevailing regulations of OJK.

b) Bank Permata conducted socialization of new regulations or

significant to bank continuously and improved application

system related to the implementation of such regulations in order to decrease the violation level to the prevailing

422

Good Corporate Governance

Tata Kelola Perusahaan

c) Bank Permata telah berhasil membangun budaya kepatuhan dalam pengambilan keputusan dan dalam kegiatan operasional. d) Peningkatan kesadaran kepatuhan di setiap lini anak

perusahaan sebagai hasil dari keberhasilan pembangunan budaya kepatuhan.

6. Penerapan Fungsi Audit Intern:

a) Direksi telah memastikan tersedianya laporan kegiatan pelaksanaan fungsi audit intern Bank yang dituangkan dalam Laporan Tahunan Bank dan mendapat persetujuan dalam RUPS. b) SKAI telah bertindak obyektif dalam melakukan audit. Hal

ini tercermin antara lain Kebijakan SKAI yang mengatur penghindaran adanya konflik kepentingan atas obyek yang di audit; serta proses pemeriksaan yang dilakukan secara berjenjang. c) Sampai 31 Desember 2017 Internal Audit telah menyelesaikan

beberapa perbaikan diantaranya:

- Pengkinian Prosedur Internal Audit berbasis risiko dalam penentuan Audit Plan 2018 (Audit Plan Methodology). - Perubahan Struktur Organisasi SKAI efektif 1 November

2017 dengan tujuan utama:

1. Menciptakan kinerja kerja yang terfokus pada area-area utama dari Bank Permata.

2. Menciptakan keselarasan kerja antara unit-unit di SKAI yang memiliki fokus area yang sering beririsan. 3. Mempersiapkan organisasi dan staf SKAI tidak hanya

untuk saat ini tetapi juga masa depan.

d) Fungsi Audit internal anak perusahaan telah dilaksanakan secara memadai dimana program kerja dan pelaksanaannya telah mencakup seluruh unit kerja, mempertimbangkan tingkat risiko pada masing-masing unit kerja, berpedoman pada prinsip-prinsip SPFAIB.

7. Penerapan Fungsi Audit Ekstern:

Dalam melakukan audit, auditor Bank Permata dan anak perusahaan telah bertindak obyektif dan hasil audit telah sesuai dengan ruang lingkup audit, serta menggambarkan kondisi Bank Permata dan anak perusahaan; dan hasil tersebut telah disampaikan kepada Otoritas Jasa Keuangan secara tepat waktu. 8. Penerapan Fungsi Manajemen Risiko dan Pengendalian Intern:

a) Secara umum, Kerangka Kerja Manajemen Risiko dan proses manajemen risiko telah dilaksanakan sesuai dengan tujuan bisnis, kebijakan, ukuran, kompleksitas bisnis dan kemampuan Bank Permata.

b) Komite Tata Kelola Risiko yang berada pada tingkat Dewan Komisaris dan Direksi telah melakukan pengawasan secara aktif terhadap pelaksanaan manajemen risiko di Bank Permata. Bank Permata mengambil posisi yang sesuai kemampuan Bank Permata.

c) Berdasarkan laporan penilaian peringkat risiko bank Q3 2017, tidak terdapat perubahan peringkat risiko inheren dan kualitas manajemen risiko untuk seluruh tipe risiko. Hasil keseluruhan risiko inheren adalah Low to Moderate dan kualitas manajemen risiko adalah Satisfactory.

d) Dewan Komisaris dari anak perusahaan berperan aktif dengan memantau perkembangan Manajemen Risiko secara keseluruhan pada pertemuan bulanan Komite Pemantau Manajemen Risiko yang diselenggarakan sebagai bagian dari rapat Dewan Komisaris dan Direksi.

9. Penyediaan Dana kepada Pihak Terkait (Related Party) dan Penyediaan Dana Besar (Large Exposures):

Pelampauan pasif atas BMPK di Bulan Januari dan Februari 2017 terhadap posisi BMPK telah diselesaikan dengan penerimaan agunan tunai dari pemegang saham utama untuk penjaminan sebagian penempatan Bank, selanjutnya tidak terdapat lagi pelampauan atas limit BMPK pada Bank hingga akhir tahun 2017. 10. Transparansi Kondisi Keuangan dan Non Keuangan Bank,

Laporan pelaksanaan GCG dan laporan Internal:

a) Laporan Tahunan, Laporan Keuangan, publikasi, prospektus, laporan tahunan termasuk laporan pelaksanaan GCG serta Laporan Corporate Action telah disampaikan secara sangat tepat waktu kepada stakeholders, termasuk kepada Otoritas Jasa Keuangan (atau regulator terkait) sesuai ketentuan yang berlaku. b) Bank Permata secara transparan menyampaikan informasi

produk dan jasa, menerapkan pengelolaan pengaduan nasabah dengan efektif serta memelihara data dan informasi pribadi nasabah sesuai dengan ketentuan yang berlaku.

c) Bank Permata has managed to develop the Compliance Culture in decision making and operational activities.

d) The improvement of compliance awareness in Bank Permata’s subsidiary was resulted from the implementation of compliance culture.

6. Implementation of Internal Audit Function:

a) The Board of Directors has ensured the availability of report on activities of the Bank internal audit function incorporated into the Bank Annual Report which approved in GMS.

b) SKAI acts objectively in conducting the audit. It shows on SKAI

Policy that regulates regarding avoidance of conflict interest

on audited object; also hierarchy on audit process.

c) Until 31 December 2017, Internal Audit has completed several improvements including:

- Updating Internal Audit risk-based audit in the determination of Audit Plan 2018 (Audit Plan Methodology). - SKAI Organizational Structure Change effective 1 November

2017 with the main objectives:

1. Creating work performance focused on the main areas of Bank Permata.

2. Creating work alignment between the units in the SKAI that focus on frequent areas.

3. Prepare the organization and staff of SKAI not only for the moment but also the future.

d) The function of SKAI in Bank Permata’s subsidiary has been conducted properly whereas the working program and its implementation has covered all working units, considering the risk level on each working unit, as well as taking into account SPFAIB.

7. Implementation of External Audit Function:

In conducting the audit, the auditor of Bank Permata and its subsidiary have performed objectively and the audit result is consistent with the scope of audit and describes the condition of Bank Permata and its subsidiary; and such result has been submitted to Otoritas Jasa Keuangan on a timely manner. 8. Implementation of Risk Management and Internal Control Functions:

a) In general, Risk Management Framework and risk management process has been implemented and in line with the business purpose, policy, size and business’s complexity and Bank Permata’s capability.

b) Risk Governance Committee at the level of the Board of Commissioners and the Board of Directors actively oversee the risk management implementation in Bank Permata. Bank Permata takes position in line with the Bank Permata’s capability.

c) Based on risk profile assessment Q3 2017, there are no changes

for inherent risk and risk management quality rating for all risk types. Overall result inherent risk rating is Low to Moderate and risk management quality is Satisfactory.

d) The Board of Commissioners of Bank Permata’s subsidiary has active role in monitoring the progress of the overall Risk Management at monthly meeting of the Risk Management Oversight Committee, as part of the Board of Commissioners and Board of Directors’ meeting.

9. Provision of Funds to Related Party and Large Exposures: Passive excess on LLL in January and February 2017 have

been managed by the cash collateral submission from main shareholders to collateralize bank placement, after that no excess on LLL in the Bank until end of year 2017.

10. Transparency of Financial and Non-financial Condition of the

Bank, Implementation of GCG Report and Internal Report: a) The Annual Report, Financial Report, publication, prospectus,

annual report, including the implementation of GCG report and the Corporate Action Report have been submitted in a timely manner to the stakeholders, including to the regulator pursuant to the prevailing regulations.

b) Bank Permata has provided transparent information on products and services, implemented the management of complaints by the customers effectively and preserved the personal data and information of the customers pursuant to the prevailing regulations.

Perusahaan telah menjawab serta melakukan monitoring atas pengaduan nasabah sesuai ketentuan yang berlaku.

11. Rencana Strategis Bank:

a) Rencana Korporasi dan Rencana Bisnis Bank Permata telah disusun oleh Direksi dan telah disetujui oleh Dewan Komisaris. b) Rencana Korporasi dan Rencana Bisnis beserta realisasinya telah dikomunikasikan Direksi kepada Pemegang Saham Pengendali dan ke seluruh jenjang manajemen yang ada dalam organisasi Bank Permata. Direksi juga secara berkala mengirimkan pesan elektronik kepada seluruh karyawan melalui media surat elektronik (e-mail) korporasi untuk mengkomunikasikan secara garis besar arah strategi bisnis dan termasuk penjelasan atas pencapaian kinerja Bank secara berkala.

c) Bank menyadari pertumbuhan bisnis yang berkesinambungan harus didukung oleh pengembangan faktor-faktor pendukung (SDM, IT, manajemen risiko, cabang, proses, dll). Untuk itu, Bank secara konsisten terus melakukan investasi untuk mengembangkan faktor-faktor pendukung tersebut. d) Jika kondisi permodalan Bank Permata memburuk atau

permodalan Bank Permata kurang dari jumlah yang ditetapkan sesuai ketentuan yang berlaku, maka para pemegang saham pengendali Bank Permata mampu mengatasi kondisi tersebut.

e) Terkait inisiatif Penjualan Portfolio Kredit Bermasalah (NPL), pada tahun 2017 ini, kinerja Bank menunjukan perbaikan dibandingkan tahun 2016. Inisiatif Penjualan portfolio kredit bermasalah untuk menurunkan rasio Kredit bermasalah melalui restrukturisasi dan asset sales untuk memperbaiki rasio NPL. Penjualan NPL ini telah selesai dilaksanakan sesuai target waktu – sesuai Laporan Informasi atau Fakta Material kepada OJK No. 042/BP/DIR/III/2017 tertanggal 10 Maret 2017. - Sehubungan dengan diterimanya pembayaran

Performance Deposit atas penjualan portofolio kredit milik PT Bank Permata Tbk (“Perseroan”) terhadap beberapa debitur (“Tagihan”) berdasarkan ketentuan dalam Perjanjian Bersyarat Jual Beli Tagihan yang ditandatangani tanggal 4 Maret 2017 beserta lampirannya (“Perjanjian”) : - Aset yang diperjualbelikan dalam Perjanjian adalah

portofolio kredit bermasalah terhadap sejumlah debitur PT Bank Permata Tbk.

- Para pihak dalam transaksi ini adalah Perseroan sebagai penjual dan CVI CVF III LUX Master SARL sebagai pembeli yang mewakili konsorsium pembeli yang terdiri dari Macquarie Corporate Holdings Pty Limited, CarVal GCF Lux Master SARL, dan DW Value Lux II SARL (”Pembeli”). Perseroan tidak mempunyai hubungan afiliasi dengan para Pembeli sebagaimana didefinisikan dalam Undang-Undang No. 8 tahun 1995 tentang Pasar Modal.

- Dengan dilakukannya penjualan Tagihan, maka kualitas aset kredit Perseroan membaik dan pencadangan yang harus dilakukan Perseroan juga akan menurun.

- Penyelesaian transaksi sesuai Perjanjian yang ada adalah sebagai berikut:

• Tranche 1 telah dilaksanakan di bulan Maret 2017 - Nilai transaksi untuk penjualan adalah sebesar Rp1.124.101.372.087 sebelum pengeluaran lain, komisi, biaya, pengeluaran dan pajak. Pembayaran harga penjualan akan tunduk pada ketentuan Perjanjian. • Tranche 2 telah dilaksanakan di bulan Desember

2017- Nilai transaksi untuk penjualan adalah sebesar Rp318.295.821.523 sebelum pengeluaran lain, komisi, biaya, pengeluaran dan pajak. Pembayaran harga penjualan akan tunduk pada ketentuan Perjanjian.

the Company has responded and monitored on the customers’ complaint in accordance with prevailing regulation.

11. Bank’s Strategic Plan:

a) Corporate Plan and Business Plan of Bank Permata has been prepared by the Board of Directors and has been approved by the Board of Commissioners.

b) Corporate Plan and Business Plan as well as its realization has been communicated by the Board of Directors to the Controlling Shareholders and to all levels of management in the organization of Bank Permata. Board of Directors has also communicated the Bank’s general business strategic and Bank’s achievement periodically through corporate emails to all employees.

c) The Bank realized that sustainable business growth must be supported by the development of the supporting factors/ enablers (HR, IT, risk management, branch, process, etc.). To that end, the Bank consistently continue to invest to develop these enabling factors.

d) If the condition is worsen or capital of the Bank Permata Permata Bank’s capital is less than the amount prescribed in accordance with applicable regulations, the controlling shareholders of Bank Permata are able to cope with these conditions.

e) Completed in accordance with target date to Improve Non Performing Ratio through restructuring and asset sales of non-performing loans – as reported in Material Information or Material Facts Report to OJK, No. 042/BP/DIR/III/2017 dated of 10 March 2017:

- In relation to the receipt of Performance Deposit for the sale of commercial loans (“Receivables”) owned by PT Bank Permata Tbk (“Company”) pursuant to the Conditional Receivables Sale and Purchase Agreement signed on 4 March 2017 including its attachment (“Agreement”), we hereby would like to inform the following:

- Assets sold under the Agreement are non-core loan portfolios of PT Bank Permata Tbk against several debtors. - Parties in this transaction are the Company as seller and

CVI CVF III LUX Master SARL as buyer who is representing a consortium of buyer which consist of Macquarie Corporate Holdings Pty Limited, CarVal GCF Lux Master SARL, dan DW

Value Lux II SARL (“Buyer”). The Company is not affiliated parties with any of the buyers as defined under Law No. 8

Year 1995 concerning Capital Market.

- After the sale of Receivables the Company’s credit assets quality will improve and provisioning required by the Company will be reduced.

- Completion of the transaction subject to the terms of the Agreement are as follow:

• Tranche 1, executed in March 2017 - The transaction value for the sale of Receivables is IDR 1,124,101,372,087 before fees, commissions, costs, expenses and taxes. Payment of the purchase price will be subject to the terms of the Agreement.

• Tranche 2, executed in December 2017 - The transaction value for the sale of Receivables was IDR 318,295,821,523 before fees, commissions, costs, expenses and taxes. Payment of the purchase price will be subject to the terms of the Agreement.

424

Good Corporate Governance

Tata Kelola Perusahaan

f) Hasil review yang dilakukan oleh Oliver Wyman terkait dengan perbaikan fungsi pengawasan risiko dan internal kontrol atas pengawasan kredit adalah melakukan end to end review dan memberikan saran berdasarkan praktik umum yang berlaku untuk potensi perbaikan, termasuk proses persetujuan kredit dan proses monitor transaksi - hasil review ini telah selesai dan telah dipresentasikan kepada BoD dan BoC. Area risiko utama terkait Invoice Financing/Pre-shipment Financing termasuk akar permasalahannya telah diidentifikasi dan beberapa rekomendasi langkah perbaikan telah diusulkan untuk diimplementasi. Rekomendasi yang diberikan oleh konsultan eksternal saat ini sebagian besar telah selesai diimplementasikan.

g) Untuk anak perusahaan, komunikasi dilakukan secara rutin oleh Direksi kepada Pemegang Saham dan seluruh jenjang organisasi yang ada di anak perusahaan.

Kelemahan pelaksanaan Tata Kelola dan penyebabnya:

Terdapat kelemahan dalam pelaksanaan Tata Kelola, namun secara umum kelemahan tersebut kurang signifikan dan dapat diselesaikan dengan tindakan normal oleh pihak manajemen Bank Permata (dan anak perusahaan).

Laporan Pelaksanaan Rencana Tindak (Action Plan) Sehubungan dengan Hasil dan Peringkat Laporan Penilaian Sendiri (Self Assessment) Pelaksanaan Good Corporate Governance (GCG) PT Bank Permata Tbk Posisi 31 Desember 2016

No. FaktorFactor PeringkatRating WeaknessesKelemahan Langkah-langkah PerbaikanCorrective Action

Target Waktu Pelaksanaan Target Date of Implementation Penjelasan Explanation 1 Pelaksanaan Tugas dan Tanggung Jawab Direksi Performance of Duties and Responsibilities by the Board of Directors 3 Kelemahan-kelemahan terkait pelaksanaan GCG sebagaimana tercermin dalam faktor-faktor sebagai berikut:

• Penerapan Fungsi Audit Intern. • Penerapan Fungsi Manajemen

Risiko dan Pengendalian Intern. • Penyediaan Dana kepada Pihak

Terkait (Related Party) dan Debitur Besar (Large Exposures).

• Rencana Strategis Bank.

Weaknesses on the implementation of GCG as described in the following factors:

• Implementation of Internal Audit Function.

• Implementation of Risk Management and Internal Control Functions.

• Provision of Funds to Related Party and Large Exposures.

• Bank’s Strategic Plan.

Melakukan langkah-langkah perbaikan untuk memperbaiki kondisi Bank Permata saat ini, sebagaimana tercermin dalam langkah-langkah perbaikan untuk faktor-faktor sebagai berikut:

• Penerapan Fungsi Audit Intern. • Penerapan Fungsi Manajemen Risiko

dan Pengendalian Intern.

• Penyediaan Dana kepada Debitur Besar (Large Exposures).

• Rencana Strategis Bank.

To conduct corrective action to improve the current condition of Bank Permata, as described in the following factors: • Implementation of Internal Audit

Function.

• Implementation of Risk Management and Internal Control Functions. • Provision of Funds: Large Exposures. • Bank’s Strategic Plan.

30 April 2017 Status: Telah selesai dilaksanakan sesuai target waktu Completed in accordance with target date

f) The review from Oliver Wyman related to the improvement of robust risk oversight functions and internal controls for the supervision of credit - the end to end review, advise best practice and areas for potential improvement has been conducted, including risk approval process and transaction monitoring has been completed and presented to BoD and BoC. Key risk areas related to Invoice Financing/Pre-shipment

Financing including root cause have been identified and some

recommendations on improvement action majority have been completed implemented.

g) For Bank Permata’s subsidiary, the communication has been conducted regularly by the Board of Directors to the Shareholders and all level of the organization in Bank Permata’s subsidiary.

GCG weakness and its factors:

There are weaknesses in the implementation of good corporate

governance, but in general these weaknesses are less significant and

can be solved through normal action by Bank Permata’s management.

Implementation Report of Action Plan as the Result of the Rating of the Self Assessment for the Implementation of Good Corporate Governance (GCG) Report PT Bank Permata Tbk as of 31 December 2016

No. FaktorFactor PeringkatRating WeaknessesKelemahan Langkah-langkah PerbaikanCorrective Action Target Date of Pelaksanaan Implementation Penjelasan Explanation 2 Penerapan fungsi Audit Intern Implementation of Internal Audit Function

3 • Matrik Kajian Risiko – matrik kajian risiko tidak mempertimbangkan basis risiko.

• Program Audit – program audit tidak berfokus pada pengujian kontrol.

• Pendekatan Audit – Fokus Audit pada entitas audit, tidak pada end to end atau tidak pada audit terintegrasi.

• Peran dari Internal Audit untuk mengkaji kecukupan dari KCSA masih belum maksimal.

• Pengetahuan Auditor tentang risiko dan kontrol serta mengindetifikasikan akar permasalahan masih kurang memadai.

• Risk Assessment Matrix – risk assessment matrix is not considered as risk based.

• Audit Program - audit program does not focus on testing of controls.

• Audit Approach - focus on entity audit, not end to end or integrated audit.

• Role of Internal Audit to review the adequacy of KCSA is not optimal. • Auditor knowledge on risk and

controls as well as identifying rootcause are not adequate.

• Merubah dan mengembangkan matrik risiko penilaian yang digunakan untuk memilih entitas audit, sehingga fokusnya pada risiko utama yang dihadapi oleh Bank. • Mengubah dan memperbaiki

program audit untuk fokus pada pengujian control.

• Merubah pendekatan Audit dari pendekatan audit entitas kepada pendekatan audit end to end (terintegrasi).

• Mengkaji kecukupan dari KCSA (B/G/L) • Meningkatkan kemampuan auditor

dengan program pelatihan Risk Based Audit.

Internal Audit dibantu eksternal konsultan untuk menyelesaikan tindakan-tindakan perbaikan tersebut di atas.

• Change and improve Risk Assessment Matrix being used to select auditable entity so that focus is on major risks faced by the Bank. • Change and improve audit program

to focus on testing of controls. • Change the audit approach from

entity audit approach to end-to-end (integrated) audit approach. • Review adequacy of KCSA (B/G/L) design. • Improve skillset and mindset of

auditors through Risk Based Audit training program.

The Internal Audit being assisted by the external consultant to complete the implementation of corrective actions.

31 Maret 2017

31 March 2017 Status:Telah selesai dilaksanakan sesuai target waktu Completed in accordance with target date 3 Penerapan Fungsi Manajemen Risiko dan Pengendalian Intern Implementation of Risk Management and Internal Control Functions

3 Kelemahan pada desain dan

implementasi pengendalian dalam memitigasi risiko utama pada proses kredit Wholesale Bank.

Weakness in the design and implementation of the controls to mitigate key risks in the WB credit processes.

Kajian dan pembaharuan atas Kerangka Kerja Manajemen Risiko Operasional dan Assurance untuk proses kredit Wholesale Bank guna memastikan kerangka kerja pengendalian yang kokoh untuk mendukung perbaikan pemantauan kredit oleh WB Client Relationship, Pengkaji Risiko Kreditdan Pemegang Otoritas Delegasi.

Pelatihan secara berkala dan peningkatan keterampilan karyawan agar memiki pemahaman yang lebih baik atas risiko kredit, termasuk risiko yang berkaitan dengan produk Trade.

A review and updating of the Operational Risk Management Assurance Framework for WB Credit Process to ensure a robust control framework to support improved credit monitoring by WB Client Relationship, Credit Risk Reviewers and Delegation of Authority holders. Periodic training and up-skilling of staff to better understand credit risk, including risks associated with trade products.

30 April 2017 Status: Telah selesai dilaksanakan sesuai target waktu Completed in accordance with target date