70

BAB IV

HASIL DAN PEMBAHASAN

A. Gambaran Umum

Objek penelitian ini adalah perusahaan makanan dan minuman yang terdaftar di Bursa Efek Indonesia periode 2012-2015. Dari 17 perusahaan yang dijadikan objek penelitian, terdapat 11 perusahaan yang memenuhi kriteria untuk dijadikan sampel selama periode tahun 2012 sampai dengan 2015. Berikut adalah profil perusahaan makanan dan minuman yang terpilih untuk dijadikan sampel.

1. PT Delta Djakarta Tbk

Delta Djakarta Tbk (DLTA) didirikan tanggal 15 Juni 1970 dan memulai kegiatan usaha komersialnya pada tahun 1933. Kantor pusat DLTA dan pabriknya berlokasi di Jalan Inspeksi Tarum Barat, Bekasi Timur – Jawa Barat. Pabrik “Anker Bir” didirikan pada tahun 1932 dengan nama Archipel Brouwerij. Dalam perkembangannya, kepemilikan dari pabrik ini telah mengalami beberapa kali perubahan hingga berbentuk PT Delta Djakarta pada tahun 1970.

Pada tahun 1984, DLTA memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham DLTA (IPO) kepada masyarakat sebanyak 347.400 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp2.950,- per saham. Saham-saham

tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 27 Februari 1984.

2. PT Indofood CBP Sukses Makmur Tbk

Indofood CBP Sukses Makmur Tbk (ICBP) didirikan 02 September 2009 dan mulai beroperasi secara komersial pada tahun 1 Oktober 2009. ICBP merupakan hasil pengalihan kegiatan usaha Divisi Mi Instan dan Divisi Penyedap Indofood Sukses Makmur Tbk (INDF), pemegang saham pengendali. Kantor pusat Indofood CBP berlokasi di Sudirman Plaza, Indofood Tower, Lantai 23, Jl. Jend. Sudirman, Kav. 76-78, Jakarta 12910, Indonesia, sedangkan pabrik perusahaan dan anak usaha berlokasi di pulau Jawa, Sumatera, Kalimantan, Sulawesi dan Malaysia. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan ICBP terdiri dari, antara lain, produksi mi dan bumbu penyedap, produk makanan kuliner, biskuit, makanan ringan, nutrisi dan makanan khusus, kemasan, perdagangan, transportasi, pergudangan dan pendinginan, jasa manajemen serta penelitian dan pengembangan.

Pada tanggal 24 September 2010, ICBP memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham ICBP (IPO) kepada masyarakat sebanyak 1.166.191.000 dengan nilai nominal Rp100,- per saham dengan harga penawaran Rp5.395,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 07 Oktober 2010.

3. PT Indofood Sukses Makmur Tbk

Indofood Sukses Makmur Tbk (INDF) didirikan tanggal 14 Agustus 1990 dengan nama PT Panganjaya Intikusuma dan memulai kegiatan usaha komersialnya pada tahun 1990. Kantor pusat INDF berlokasi di Sudirman Plaza, Indofood Tower, Lantai 21, Jl. Jend. Sudirman Kav. 76 – 78, Jakarta 12910 – Indonesia. Sedangkan pabrik dan perkebunan INDF dan anak usaha berlokasi di berbagai tempat di pulau Jawa, Sumatera, Kalimantan, Sulawesi dan Malaysia. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan INDF antara lain terdiri dari mendirikan dan menjalankan industri makanan olahan, bumbu penyedap, minuman ringan, kemasan, minyak goreng, penggilingan biji gandum dan tekstil pembuatan karung terigu.

Pada tahun 1994, INDF memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham INDF (IPO) kepada masyarakat sebanyak 21.000.000 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp6.200,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 14 Juli 1994.

4. PT Mayora Indah Tbk

Mayora Indah Tbk (MYOR) didirikan 17 Februari 1977 dan mulai beroperasi secara komersial pada bulan Mei 1978. Kantor pusat Mayora berlokasi di Gedung Mayora, Jl. Tomang Raya No. 21-23, Jakarta 11440 – Indonesia, dan pabrik terletak di Tangerang dan Bekasi.

Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan Mayora adalah menjalankan usaha dalam bidang industri, perdagangan serta agen/perwakilan. Pada tanggal 25 Mei 1990, MYOR memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham MYOR (IPO) kepada masyarakat sebanyak 3.000.000 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp9.300,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 04 Juli 1990.

5. PT Multi Bintang Indonesia Tbk

Multi Bintang Indonesia Tbk (MLBI) didirikan 03 Juni 1929 dengan nama N.V. Nederlandsch Indische Bierbrouwerijen dan mulai beroperasi secara komersial pada tahun 1929. Kantor pusat MLBI berlokasi di Talavera Office Park Lantai 20, Jl. Let. Jend. TB. Simatupang Kav. 22-26, Jakarta 12430, sedangkan pabrik berlokasi di Jln. Daan Mogot Km.19, Tangerang 15122 dan Jl. Raya Mojosari – Pacet KM. 50, Sampang Agung, Jawa Timur. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan MLBI beroperasi dalam industri bir dan minuman lainnya.

Pada tahun 1981, MLBI memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham MLBI (IPO) kepada masyarakat sebanyak 3.520.012 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp1.570,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 15 Desember 1981.

6. PT Nippon Indosari Corpindo Tbk

Nippon Indosari Corpindo Tbk (ROTI) (Sari Roti) didirikan 08 Maret 1995 dengan nama PT Nippon Indosari Corporation dan mulai beroperasi komersial pada tahun 1996. Kantor pusat dan salah satu pabrik ROTI berkedudukan di Kawasan Industri MM 2100 Jl. Selayar blok A9, Desa Mekarwangi, Cikarang Barat, Bekasi 17530 – Jawa Barat.

Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup usaha utama ROTI bergerak di bidang pabrikasi, penjualan dan distribusi roti (roti tawar, roti manis, roti berlapis, cake dan bread crumb) dengan merek "Sari Roti". Pada tanggal 18 Juni 2010, ROTI memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham ROTI (IPO) kepada masyarakat sebanyak 151.854.000 dengan nilai nominal Rp100,- per saham dengan harga penawaran Rp1.250,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 28 Juni 2010.

7. PT Sekar Laut Tbk

Sekar Laut Tbk (SKLT) didirikan 19 Juli 1976 dan mulai beroperasi secara komersial pada tahun 1976. Kantor pusat SKLT berlokasi di Wisma Nugra Santana, Lt. 7, Suite 707, Jln. Jend. Sudirman Kav. 7-8, Jakarta 10220 dan Kantor cabang berlokasi di Jalan Raya Darmo No. 23-25, Surabaya, serta Pabrik berlokasi di Jalan Jenggolo II/17 Sidoarjo. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan SKLT meliputi bidang industri pembuatan kerupuk, saus tomat, sambal, bumbu masak dan makan

ringan serta menjual produknya di dalam negeri maupun di luar negeri. Produk-produknya dipasarkan dengan merek FINNA.

Pada tahun 1993, SKLT memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham SKLT (IPO) kepada masyarakat sebanyak 6.000.000 dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp4.300,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 08 September 1993.

8. PT Siantar Top Tbk

Siantar Top Tbk (STTP) didirikan tanggal 12 Mei 1987 dan mulai beroperasi secara komersial pada bulan September 1989. Kantor pusat Siantar Top beralamat di Jl. Tambak Sawah No. 21-23 Waru, Sidoarjo, dengan pabrik berlokasi di Sidoarjo (Jawa Timur), Medan (Sumatera Utara), Bekasi (Jawa Barat) dan Makassar (Sulawesi Selatan).

Pada tanggal 25 Nopember 1996, STTP memperoleh pernyataan efektif dari BAPEPAM-LK untuk melakukan Penawaran Umum Perdana Saham STTP (IPO) kepada masyarakat sebanyak 27.000.000 saham dengan nilai nominal Rp1.000,- per saham dan harga penawaran Rp2.200,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 16 Desember 1996.

9. PT Tiga Pilar Sejahtera Food Tbk

Tiga Pilar Sejahtera Food Tbk (TPS Food) (AISA) didirikan pada tanggal 26 Januari 1990 dengan nama PT Asia Intiselera dan mulai

beroperasi secara komersial pada tahun 1990. Kantor pusat AISA berada di Gedung Plaza Mutiara, LT. 16, Jl. DR. Ide Agung Gede Agung, Kav.E.1.2 No 1 & 2 (Jl. Lingkar Mega Kuningan), Jakarta Selatan 12950.

Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan TPS Food meliputi usaha bidang perdagangan, perindustrian, peternakan, perkebunan, pertanian, perikanan dan jasa. Pada tanggal 14 Mei 1997, AISA memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Saham AISA 45.000.000 saham dengan nilai nominal Rp500,- per saham dan Parga Penawaran Rp950,- kepada masyarakat. Pada tanggal 11 Juni 1997, saham tersebut telah efektif dicatatkan pada Bursa Efek Indonesia (BEI).

10. PT Tri Banyan Tirta Tbk

Tri Banyan Tirta Tbk (ALTO) didirikan tanggal 03 Juni 1997 dan memulai kegiatan usaha komersialnya pada tahun 1997. Kantor pusat ALTO terletak di Kp. Pasir Dalem RT.02 RW.09 Desa Babakan pari, Kecamatan Cidahu Kabupaten Sukabumi, Jawa Barat 43158 – Indonesia. Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan ALTO adalah bergerak dalam bidang industri air mineral (air minum) dalam kemasan plastik, makanan, minuman dan pengalengan/pembotolan serta industri bahan kemasan.

Pada tanggal 28 Juni 2012, ALTO memperoleh pernyataan efektif dari Bapepam-LK untuk melakukan Penawaran Umum Perdana Saham ALTO (IPO) kepada masyarakat sebanyak 300.000.000 dengan nilai nominal

Rp100,- per saham dengan harga penawaran Rp210,- per saham disertai dengan Waran Seri I yang diberikan secara cuma-cuma sebagai insentif sebanyak 150.000.000 dengan pelaksanaan sebesar Rp260,- per saham. Setiap pemegang saham Waran berhak membeli satu saham perusahaan selama masa pelaksanaan yaitu mulai tanggal 11 Juli 2012 sampai dengan 07 Juli 2017. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 10 Juli 2012.

11. PT Ultrajaya Milk Industry & Trading Company Tbk

Ultrajaya Milk Industry & Trading Company Tbk (ULTJ) didirikan tanggal 2 Nopember 1971 dan mulai beroperasi secara komersial pada awal tahun 1974. Kantor pusat dan pabrik Ultrajaya berlokasi di Jl. Raya Cimareme 131 Padalarang – 40552, Kab. Bandung Barat.

Berdasarkan Anggaran Dasar Perusahaan, ruang lingkup kegiatan Ultrajaya bergerak dalam bidang industri makanan dan minuman, dan bidang perdagangan. Pada tanggal 15 Mei 1990, ULTJ memperoleh ijin Menteri Keuangan Republik Indonesia untuk melakukan Penawaran Umum Perdana Saham ULTJ (IPO) kepada masyarakat sebanyak 6.000.000 saham dengan nilai nominal Rp1.000,- per saham dengan harga penawaran Rp7.500,- per saham. Saham-saham tersebut dicatatkan pada Bursa Efek Indonesia (BEI) pada tanggal 2 Juli 1990.

B. Analisis Statistik Deskriptif

Analisis Statistik deskriptif menggambarkan tentang ringkasan data-data penelitian seperti nilai mean, minimum, maksimum dan standar deviasi dari masing-masing variabel yang terdapat dalam penelitian. Perusahaan yang memenuhi kriteria dari penelitian ini sebanyak 11 sampel. Berikut ini hasil analisis statistik deskriptif yang telah diperoleh:

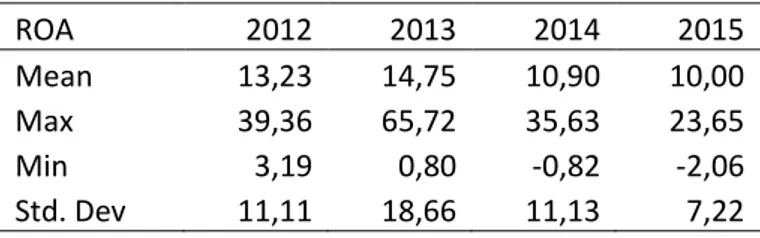

1. Statistik Deskriptif Return On Asset

Tabel 8 Statistik Deskriptif Return On Asset

ROA 2012 2013 2014 2015 Mean 13,23 14,75 10,90 10,00 Max 39,36 65,72 35,63 23,65 Min 3,19 0,80 -0,82 -2,06 Std. Dev 11,11 18,66 11,13 7,22 Sumber: idx.co.id

Data rata-rata return on asset (ROA) diatas mengalami fluktuasi setiap tahunnya, kenaikan ROA terjadi pada tahun 2013 dan mengalami penurunan secara berkala pada tahun 2014 sampai dengan 2015. ROA maksimum terdapat pada MLBI (PT Multi Bintang Indonesia Tbk) pada tahun 2013 yaitu sebesar 65,72 sementara nilai minimum terdapat pada ALTO (PT Tri Banyan Tirta Tbk) tahun 2015 yaitu sebesar -2,06, dan rata-rata untuk nilai standar deviasi dari ROA tahun 2012-2015 yaitu sebesar 12,03 nilai tersebut lebih kecil dari nilai rata-ratanya (mean) yaitu sebesar 12,22 sehingga mengindikasikan hasil yang baik. Sebab standar deviasi merupakan pencerminan penyimpangan yang rendah, sehingga penyebaran data menunjukkan hasil yang normal dan menyebabkan tidak bias.

2. Statistik Deskriptif Current Ratio

Tabel 9 Statistik Deskriptif Current Ratio

CR 2012 2013 2014 2015 Mean 203,09 197,94 219,87 228,91 Max 526,46 470,54 447,32 642,37 Min 58,05 97,75 51,39 58,42 Std. Dev 128,42 105,90 112,73 158,67 Sumber: idx.co.id

Data rata-rata current ratio (CR) diatas mengalami fluktuasi setiap tahunnya, CR mengalami penurunan pada tahun 2013 dan mengalami kenaikan secara berkala pada tahun 2014 sampai dengan 2015. CR maksimum terdapat pada DLTA (PT Delta Djakarta Tbk) pada tahun 2015 yaitu sebesar 642,37 sementara nilai minimum terdapat pada MLBI (PT Multi Bintang Indonesia Tbk) tahun 2014 yaitu sebesar 51,39, dan rata-rata untuk nilai standar deviasi dari CR tahun 2012-2015 yaitu sebesar 126,43 nilai tersebut lebih kecil dari nilai rata-ratanya (mean) yaitu sebesar 212,45 sehingga mengindikasikan hasil yang baik. Sebab standar deviasi merupakan pencerminan penyimpangan yang rendah, sehingga penyebaran data menunjukkan hasil yang normal dan menyebabkan tidak bias.

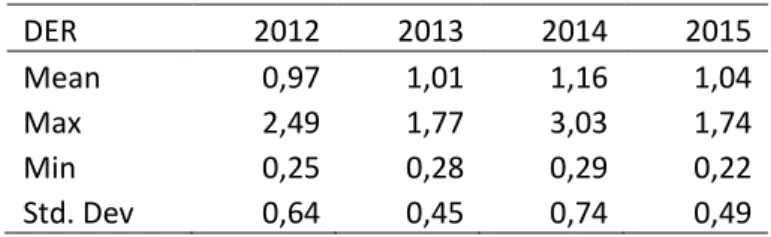

3. Statistik Deskriptif Debt to Equity Ratio

Tabel 10 Statistik Deskriptif Debt To Equity Ratio

DER 2012 2013 2014 2015 Mean 0,97 1,01 1,16 1,04 Max 2,49 1,77 3,03 1,74 Min 0,25 0,28 0,29 0,22 Std. Dev 0,64 0,45 0,74 0,49 Sumber: idx.co.id

Data rata-rata debt to equity ratio (DER) diatas mengalami fluktuasi setiap tahunnya, kenaikan DER secara berkala terjadi pada tahun 2013

sampai dengan 2014, dan mengalami penurunan pada tahun 2015. DER maksimum terdapat pada MLBI (PT Multi Bintang Indonesia Tbk) pada tahun 2014 yaitu sebesar 3,03 sementara nilai minimum terdapat pada DLTA (PT Delta Djakarta Tbk) tahun 2015 yaitu sebesar 0,22, dan rata-rata untuk nilai standar deviasi dari DER tahun 2012-2015 yaitu sebesar 0,58 nilai tersebut lebih kecil dari nilai rata-ratanya (mean) yaitu sebesar 1,04 sehingga mengindikasikan hasil yang baik. Sebab standar deviasi merupakan pencerminan penyimpangan yang rendah, sehingga penyebaran data menunjukkan hasil yang normal dan menyebabkan tidak bias.

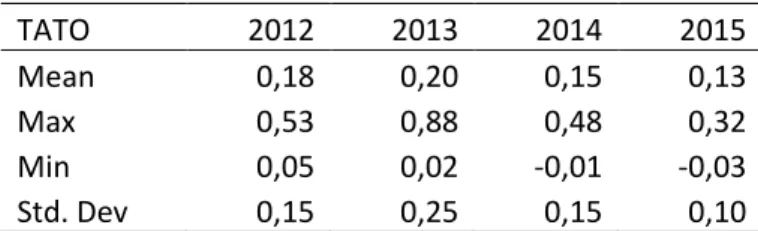

4. Statistik Deskriptif Total Assets Turnover

Tabel 11 Statistik Deskriptif Total Assets Turnover

TATO 2012 2013 2014 2015 Mean 0,18 0,20 0,15 0,13 Max 0,53 0,88 0,48 0,32 Min 0,05 0,02 -0,01 -0,03 Std. Dev 0,15 0,25 0,15 0,10 Sumber: idx.co.id

Data rata-rata total assets turnover (TATO) diatas mengalami fluktuasi setiap tahunnya, kenaikan TATO terjadi pada tahun 2013 kemudian berkala mengalami penurunan yang terjadi pada tahun 2014 sampai dengan 2015. TATO maksimum terdapat pada MLBI (PT Multi Bintang Indonesia Tbk) pada tahun 2013 yaitu sebesar 0,88 sementara nilai minimum terdapat pada ALTO (PT Tri Banyan Tirta Tbk) tahun 2015 yaitu sebesar -0,03, dan rata-rata untuk nilai standar deviasi dari TATO tahun 2012-2015 yaitu sebesar 0,162 nilai tersebut lebih kecil dari nilai rata-ratanya (mean) yaitu sebesar 0,163 sehingga mengindikasikan hasil yang baik. Sebab standar deviasi

merupakan pencerminan penyimpangan yang rendah, sehingga penyebaran data menunjukkan hasil yang normal dan menyebabkan tidak bias.

5. Statistik Deskriptif Price Earning Ratio

Tabel 12 Statistik Deskriptif Price Earning Ratio

PER 2012 2013 2014 2015 Mean 21,73 30,42 47,30 15,42 Max 46,83 103,36 219,08 26,18 Min 10,54 10,65 10,29 -29,24 Std. Dev 11,18 25,53 58,42 15,50 Sumber: idx.co.id

Data rata-rata price earning ratio (PER) diatas mengalami fluktuasi setiap tahunnya, kenaikan PER terjadi secara berkala pada tahun 2013 sampai dengan 2014 kemudian mengalami penurunan pada tahun 2015. PER maksimum terdapat pada ALTO (PT Tri Banyan Tirta Tbk) pada tahun 2014 yaitu sebesar 219,08 sementara nilai minimum kembali terdapat pada ALTO (PT Tri Banyan Tirta Tbk) di tahun 2015 yaitu sebesar -29,24, dan rata-rata untuk nilai standar deviasi dari PER tahun 2012-2015 yaitu sebesar 27,66 nilai tersebut lebih kecil dari nilai rata-ratanya (mean) yaitu sebesar 28,72 sehingga mengindikasikan hasil yang baik. Sebab standar deviasi merupakan pencerminan penyimpangan yang rendah, sehingga penyebaran data menunjukkan hasil yang normal dan menyebabkan tidak bias.

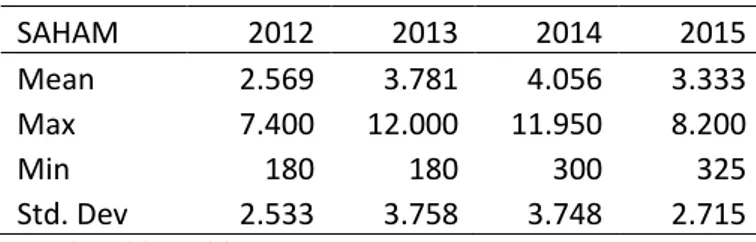

6. Statistik Deskriptif Harga Saham

Tabel 13 Statistik Deskriptif Harga Saham

SAHAM 2012 2013 2014 2015 Mean 2.569 3.781 4.056 3.333 Max 7.400 12.000 11.950 8.200 Min 180 180 300 325 Std. Dev 2.533 3.758 3.748 2.715 Sumber: idx.co.id

Data rata-rata harga saham diatas mengalami fluktuasi setiap tahunnya, kenaikan harga saham terjadi secara berkala pada tahun 2013 sampai dengan 2014 kemudian mengalami penurunan pada tahun 2015. harga saham maksimum terdapat pada MLBI (PT Multi Bintang Indonesia Tbk) pada tahun 2013 yaitu sebesar 12.000 sementara nilai minimum terdapat pada SKLT (PT Sekar Laut Tbk) di tahun 2012 dan 2013 yaitu sebesar 180, rata-rata untuk nilai standar deviasi dari harga saham tahun 2012-2015 yaitu sebesar 3.188,53 nilai tersebut lebih kecil dari nilai rata-ratanya (mean) yaitu sebesar 3.434,73 sehingga mengindikasikan hasil yang baik. Sebab standar deviasi merupakan pencerminan penyimpangan yang rendah, sehingga penyebaran data menunjukkan hasil yang normal dan menyebabkan tidak bias.

C. Analisis Kelayakan Data

Uji kelayakan data yang digunakan dalam penelitian ini adalah uji stasioneritas. Uji stasioneritas dilakukan untuk mengetahui apakah data time series yang digunakan bersifat stasioner atau tidak. Hal ini penting dilakukan mengingat jika regresi dilakukan terhadap data time series yang tidak stasioner, akan menghasilkan regresi palsu (spurious regression). Untuk menguji apakah data bersifat stasioner atau tidak, maka dalam penelitian ini digunakan Uji Augmented Dickey-Fuller Unit Root Test (ADF-Unit Root Test), dengan hipotesis sebagai berikut:

𝐻1: tidak terdapat unit root (data stasioner)

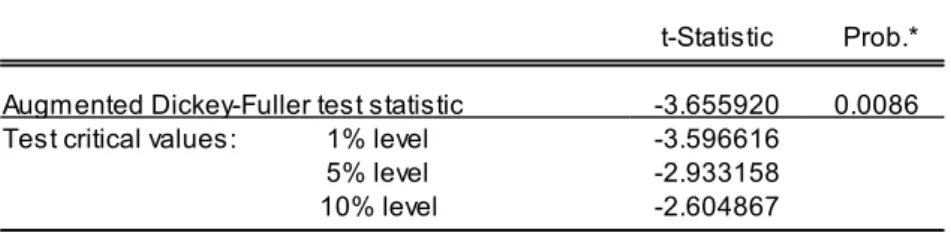

1. Uji Stasioner Return On Asset

Tabel 14 Unit Root Test Return On Asset

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil tabel 14 diatas menunjukkan bahwa variabel return on asset memiliki nilai probabilitas yang lebih kecil dari 𝛼 (5%) yaitu 0,0086 < 0,05 maka 𝐻0 ditolak menunjukkan bahwa variabel stasioner atau tidak

terkena akar-akar unit.

2. Uji Stasioner Current Ratio

Tabel 15 Unit Root Test Current Ratio

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil tabel 15 diatas menunjukkan bahwa variabel current ratio memiliki nilai probabilitas yang lebih kecil dari 𝛼 (5%) yaitu 0,0331 <

Null Hypothesis: ROA has a unit root Exogenous: Constant

Lag Length: 1 (Automatic - based on SIC, maxlag=9)

t-Statistic Prob.*

Augmented Dickey-Fuller test statistic -3.655920 0.0086

Test critical values: 1% level -3.596616

5% level -2.933158

10% level -2.604867

*MacKinnon (1996) one-sided p-values.

Null Hypothesis: CR has a unit root Exogenous: Constant

Lag Length: 0 (Automatic - based on SIC, maxlag=9)

t-Statistic Prob.*

Augmented Dickey-Fuller test statistic -3.111627 0.0331

Test critical values: 1% level -3.592462

5% level -2.931404

10% level -2.603944

0,05 maka 𝐻0 ditolak menunjukkan bahwa variabel stasioner atau tidak terkena akar-akar unit.

3. Uji Stasioner Debt to Equity Ratio

Tabel 16 Unit Root Test Debt to Equity Ratio

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil tabel 16 diatas menunjukkan bahwa variabel debt to equity ratio memiliki nilai probabilitas yang lebih kecil dari 𝛼 (5%) yaitu 0,0000 < 0,05 maka 𝐻0 ditolak menunjukkan bahwa variabel debt to equity ratio stasioner pada level 1st difference dan tidak terkena akar-akar

unit.

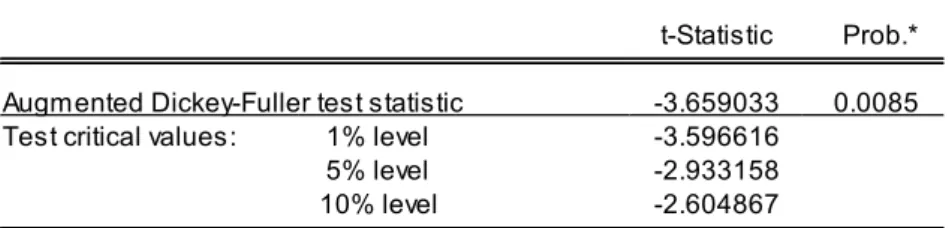

4. Uji Stasioner Total Assets Turnover

Tabel 17 Unit Root Test Total Assets Turnover

Sumber: Hasil olah data menggunakan Eviews 9

Null Hypothesis: D(DER) has a unit root Exogenous: Constant

Lag Length: 0 (Automatic - based on SIC, maxlag=9)

t-Statistic Prob.*

Augmented Dickey-Fuller test statistic -13.22674 0.0000

Test critical values: 1% level -3.596616

5% level -2.933158

10% level -2.604867

*MacKinnon (1996) one-sided p-values.

Null Hypothesis: TATO has a unit root Exogenous: Constant

Lag Length: 1 (Automatic - based on SIC, maxlag=9)

t-Statistic Prob.*

Augmented Dickey-Fuller test statistic -3.659033 0.0085

Test critical values: 1% level -3.596616

5% level -2.933158

10% level -2.604867

Dari hasil tabel 17 diatas menunjukkan bahwa variabel total assets turnover memiliki nilai probabilitas yang lebih kecil dari 𝛼 (5%) yaitu 0,0085 < 0,05 maka 𝐻0 ditolak menunjukkan bahwa variabel stasioner

atau tidak terkena akar-akar unit.

5. Uji Stasioner Price Earning Ratio

Tabel 18 Unit Root Test Price Earning Ratio

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil tabel 18 diatas menunjukkan bahwa variabel price earning ratio memiliki nilai probabilitas yang lebih kecil dari 𝛼 (5%) yaitu 0,0000 < 0,05 maka 𝐻0 ditolak menunjukkan bahwa variabel stasioner

atau tidak terkena akar-akar unit.

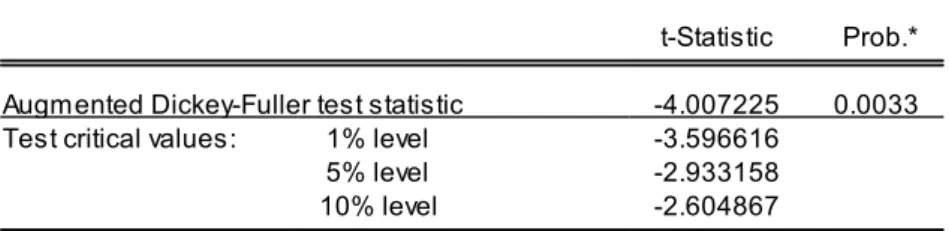

6. Uji Stasioner Harga Saham

Tabel 19 Unit Root Test Harga Saham

Sumber: Hasil olah data menggunakan Eviews 9

Null Hypothesis: PER has a unit root Exogenous: Constant

Lag Length: 0 (Automatic - based on SIC, maxlag=9)

t-Statistic Prob.*

Augmented Dickey-Fuller test statistic -5.675697 0.0000

Test critical values: 1% level -3.592462

5% level -2.931404

10% level -2.603944

*MacKinnon (1996) one-sided p-values.

Null Hypothesis: SHM has a unit root Exogenous: Constant

Lag Length: 1 (Automatic - based on SIC, maxlag=9)

t-Statistic Prob.*

Augmented Dickey-Fuller test statistic -4.007225 0.0033

Test critical values: 1% level -3.596616

5% level -2.933158

10% level -2.604867

Dari hasil tabel 19 diatas menunjukkan bahwa variabel harga saham memiliki nilai probabilitas yang lebih kecil dari 𝛼 (5%) yaitu 0,0033 < 0,05 maka 𝐻0 ditolak menunjukkan bahwa variabel stasioner atau tidak terkena akar-akar unit.

D. Analisis Regresi Data Panel

Menurut Nachrowi dan Usman (2006) bahwa data panel merupakan gabungan antara data berkala (time series) dan data individual (cross section). Permodelan menggunakan teknik regresi data panel dapat dilakukan dengan tiga pendekatan alternatif, yaitu: metode Common Effect (Ordinary Least Square), Fixed Effect (Least Square Dummy Variable), dan Random Effect Model (REM).

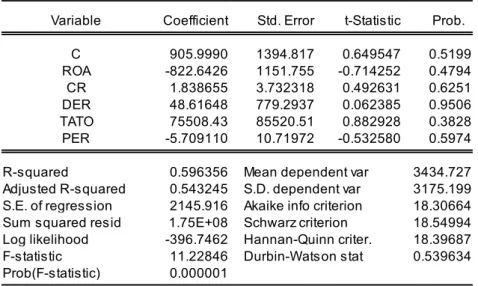

1. Common Effect (Ordinary Least Square)

Model Common Effect merupakan model sederhana yaitu menggabungkan seluruh data time series dengan cross section, selanjutnya dilakukan estimasi model dengan menggunakan OLS (Ordinary Least Square).

Tabel 20 Common Effects

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil data diatas diperoleh persamaan common effects:

𝑆𝐴𝐻𝐴𝑀 = 905,999001854 − 822,642588847 ∗ 𝑅𝑂𝐴 + 1,838654608 ∗ 𝐶𝑅 + 48,6164814343 ∗ 𝐷𝐸𝑅 + 75508,4264787 ∗ 𝑇𝐴𝑇𝑂 − 5,70910956482 ∗ 𝑃𝐸𝑅

𝐹 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐 = 11,22846

𝑃𝑟𝑜𝑏(𝐹 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐) = 0,000001

Dari hasil output diatas dapat disimpulkan bahwa model common effect diterima. Hal ini terlihat dari nilai Prob (F-statisctic) < 0,05, atau 0,000001 < 0,05.

2. Fixed Effect (Least Square Dummy Variable)

Metode Fixed Effect adalah metode yang mengestimasi data panel dengan menggunakan variabel dummy untuk menangkap adanya perbedaan

Dependent Variable: SAHAM Method: Panel Least Squares Date: 05/29/17 Time: 21:15 Sample: 2012 2015

Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Variable Coefficient Std. Error t-Statistic Prob.

C 905.9990 1394.817 0.649547 0.5199 ROA -822.6426 1151.755 -0.714252 0.4794 CR 1.838655 3.732318 0.492631 0.6251 DER 48.61648 779.2937 0.062385 0.9506 TATO 75508.43 85520.51 0.882928 0.3828 PER -5.709110 10.71972 -0.532580 0.5974

R-squared 0.596356 Mean dependent var 3434.727

Adjusted R-squared 0.543245 S.D. dependent var 3175.199

S.E. of regression 2145.916 Akaike info criterion 18.30664

Sum squared resid 1.75E+08 Schwarz criterion 18.54994

Log likelihood -396.7462 Hannan-Quinn criter. 18.39687

F-statistic 11.22846 Durbin-Watson stat 0.539634

intersep. Salah satu kesulitan prosedur panel data adalah bahwa asumsi intersep dan slope yang konsisten sulit terpenuhi. Untuk mengatasi hal tersebut, yang dilakukan dalam panel data adalah dengan memasukkan variabel dummy untuk mengizinkan terjadinya perbedaan nilai parameter yang berbeda-beda baik lintas unit (cross section) maupun antar waktu (time-series). Pendekatan dengan memasukkan variabel boneka ini dikenal dengan sebutan model efek tetap (fixed effect) atau Least Square Dummy Variable (LSDV).

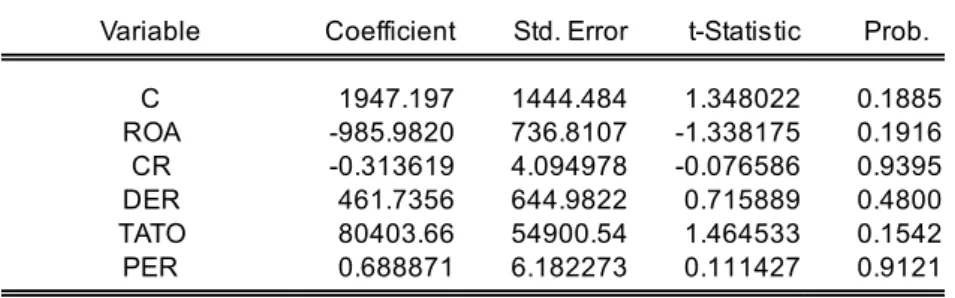

Tabel 21 Fixed Effects

Sumber: Hasil olah data menggunakan Eviews 9

Dependent Variable: SAHAM Method: Panel Least Squares Date: 05/29/17 Time: 21:36 Sample: 2012 2015

Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Variable Coefficient Std. Error t-Statistic Prob.

C 1947.197 1444.484 1.348022 0.1885 ROA -985.9820 736.8107 -1.338175 0.1916 CR -0.313619 4.094978 -0.076586 0.9395 DER 461.7356 644.9822 0.715889 0.4800 TATO 80403.66 54900.54 1.464533 0.1542 PER 0.688871 6.182273 0.111427 0.9121 Effects Specification Cross-section fixed (dummy variables)

R-squared 0.928941 Mean dependent var 3434.727

Adjusted R-squared 0.890874 S.D. dependent var 3175.199

S.E. of regression 1048.901 Akaike info criterion 17.02416

Sum squared resid 30805441 Schwarz criterion 17.67296

Log likelihood -358.5316 Hannan-Quinn criter. 17.26477

F-statistic 24.40271 Durbin-Watson stat 1.946612

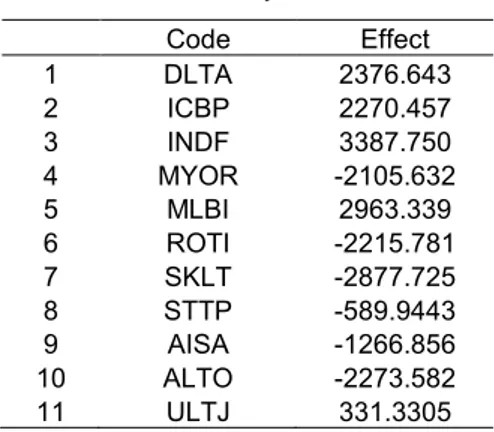

Tabel 22 Dummy Variable Code Effect 1 DLTA 2376.643 2 ICBP 2270.457 3 INDF 3387.750 4 MYOR -2105.632 5 MLBI 2963.339 6 ROTI -2215.781 7 SKLT -2877.725 8 STTP -589.9443 9 AISA -1266.856 10 ALTO -2273.582 11 ULTJ 331.3305

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil diatas, di peroleh persamaan fixed effects: 𝑆𝐴𝐻𝐴𝑀 = 1947,19650508 − 985,981995618 ∗ 𝑅𝑂𝐴 − 0,313619194542 ∗ 𝐶𝑅 + 461,735596228 ∗ 𝐷𝐸𝑅 + 80403,6643652 ∗ 𝑇𝐴𝑇𝑂 + 0,688870958872 ∗ 𝑃𝐸𝑅 + 2376,643 𝐷1 + 2270,457 𝐷2 + 3387,750 𝐷3 − 2105,632 𝐷4 + 2963,339 𝐷5 − 2215,781 𝐷6 − 2877,725 𝐷7 − 589,9443 𝐷8 − 1266,856 𝐷9 − 2273,582 𝐷10 + 331,3305 𝐷11 𝐹 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐 = 24,40271 𝑃𝑟𝑜𝑏(𝐹 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐) = 0,000000

Dari hasil output diatas dapat disimpulkan bahwa model fixed effect diterima. Hal ini terlihat dari nilai Prob (F-statisctic) < 0,05, atau 0,000000 < 0,05.

3. Random Effect Model (REM)

Random Effect Model (REM) digunakan untuk mengatasi kelemahan model efek tetap yang menggunakan dummy variable, sehingga model mengalami ketidakpastian. Penggunaan dummy variable akan mengurangi derajat bebas (degree of freedom) yang pada akhirnya akan mengurangi efisiensi dari parameter yang diestimasi. REM menggunakan residual yang diduga memiliki hubungan antar waktu dan antar individu. Sehingga REM mengasumsikan bahwa setiap individu memiliki perbedaan intersep yang merupakan variabel random.

Teknik yang digunakan dalam metode Random Effect adalah dengan menambahkan variabel gangguan (error terms) yang mungkin saja akan muncul pada hubungan antar waktu dan antar data perusahaan.

Tabel 23 Random Effects

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil di atas, diperoleh persamaan random effect: 𝑆𝐴𝐻𝐴𝑀 = 1055,26286083 − 944,945448678 ∗ 𝑅𝑂𝐴

+ 1,53877067605 ∗ 𝐶𝑅 + 653,486515437 ∗ 𝐷𝐸𝑅 + 79416,5171546 ∗ 𝑇𝐴𝑇𝑂 − 0,778102265765 ∗ 𝑃𝐸𝑅

𝐹 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐 = 3,687459 Dependent Variable: SAHAM

Method: Panel EGLS (Cross-section random effects) Date: 05/29/17 Time: 22:01

Sample: 2012 2015 Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Swamy and Arora estimator of component variances

Variable Coefficient Std. Error t-Statistic Prob.

C 1055.263 1425.321 0.740369 0.4636 ROA -944.9454 718.1402 -1.315823 0.1961 CR 1.538771 3.509037 0.438517 0.6635 DER 653.4865 580.5394 1.125654 0.2674 TATO 79416.52 53461.43 1.485492 0.1457 PER -0.778102 6.077253 -0.128035 0.8988 Effects Specification S.D. Rho Cross-section random 2246.863 0.8211 Idiosyncratic random 1048.901 0.1789 Weighted Statistics

R-squared 0.326686 Mean dependent var 780.7296

Adjusted R-squared 0.238092 S.D. dependent var 1192.715

S.E. of regression 1041.089 Sum squared resid 41186890

F-statistic 3.687459 Durbin-Watson stat 1.412605

Prob(F-statistic) 0.008098

Unweighted Statistics

R-squared 0.500742 Mean dependent var 3434.727

𝑃𝑟𝑜𝑏(𝐹 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐) = 0,008098

Dari hasil output diatas dapat disimpulkan bahwa model random effect diterima. Hal ini terlihat dari nilai Prob (F-statisctic) < 0,05, atau 0,008098 < 0,05.

E. Pemilihan Model Regresi Data Panel

Untuk memilih salah satu model yang dianggap paling tepat dari tiga jenis model data panel, maka perlu dilakukan serangkaian uji, yaitu :

1. Uji Chow Test

Untuk mengetahui model mana yang lebih baik dalam pengujian data panel bisa dilakukan dengan penambahan variable dummy sehingga dapat diketahui bahwa intersepnya berbeda dapat diuji dengan uji statistik F. uji ini digunakan untuk mengetahui apakah teknik regresi data panel dengan metode fixed effect lebih baik dari regresi model data panel variable dummy atau metode common effect.

Hipotesis :

𝐻0 : Common effects model

𝐻1 : Fixed effects model

Kriteria pengujian hipotesis yaitu jika probabilitasnya < 0.05 maka 𝐻0 ditolak jika probabilitasnya > 0.05 maka 𝐻0 diterima.

Tabel 24 Uji Chow test

Sumber: Hasil olah data menggunakan Eviews 9

Dari tabel diatas dapat dilihat bahwa model hipotesis memiliki nilai probabilitas cross section yang lebih kecil dari α (5%) yaitu 0.0000 < 0.05 sehingga 𝐻0 ditolak yang artinya common effect bukan metode yang cocok sehingga metode yang cocok untuk model tersebut adalah fixed effect model. Karena dari hasil uji Chow, 𝐻0 ditolak, maka pengujian dilanjutkan

ke uji selanjutnya yaitu uji Hausman, untuk menentukan model yang terbaik antara Fixed Effect atau Random Effect.

Redundant Fixed Effects Tests Equation: FIXED

Test cross-section fixed effects

Effects Test Statistic d.f. Prob.

Cross-section F 13.105225 (10,28) 0.0000

Cross-section Chi-square 76.429242 10 0.0000

Cross-section fixed effects test equation: Dependent Variable: SAHAM

Method: Panel Least Squares Date: 05/29/17 Time: 22:43 Sample: 2012 2015

Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Variable Coefficient Std. Error t-Statistic Prob.

C 905.9990 1394.817 0.649547 0.5199 ROA -822.6426 1151.755 -0.714252 0.4794 CR 1.838655 3.732318 0.492631 0.6251 DER 48.61648 779.2937 0.062385 0.9506 TATO 75508.43 85520.51 0.882928 0.3828 PER -5.709110 10.71972 -0.532580 0.5974

R-squared 0.596356 Mean dependent var 3434.727

Adjusted R-squared 0.543245 S.D. dependent var 3175.199

S.E. of regression 2145.916 Akaike info criterion 18.30664

Sum squared resid 1.75E+08 Schwarz criterion 18.54994

Log likelihood -396.7462 Hannan-Quinn criter. 18.39687

F-statistic 11.22846 Durbin-Watson stat 0.539634

2. Uji Hausman Test

Hausman telah mengembangkan satu uji untuk memilih apakah metode Fixed effect dan metode Random effect lebih baik dari metode Common effect. Uji Hausman ini didasarkan pada ide bahwa Least Square Dummy Variables (LSDV) dalam metode-metode Fixed effect dan Generalized Least Square (GLS) dalam metode Random effect adalah efisien sedangkan Ordinary Least Square (OLS) dalam metode common effect tidak efisien. Dilain pihak, alternatifnya adalah metode OLS efisien dan GLS tidak efisien.

Statistik uji Hausman mengikuti distribusi statistik Chi-Squares dengan derajat kebebasan (df) sebesar jumlah variabel bebas. Hipotesis nulnya adalah bahwa model yang tepat untuk regresi data panel adalah model random effect dan hipotesis alternatifnya adalah model yang tepat untuk regresi data panel adalah fixed effect. Kriteria pengujian hipotesis yaitu, jika probabilitas < 0,05 maka 𝐻0 ditolak. Sebaliknya jika probabilitas > 0,05

maka 𝐻0 diterima.

Hipotesis : 𝐻0 : Random effect model 𝐻1: Fixed effect model

Tabel 25 Uji Hausman test

Sumber: Hasil olah data menggunakan Eviews 9

Correlated Random Effects - Hausman Test Equation: RANDOM

Test cross-section random effects

Test Summary Chi-Sq. Statistic Chi-Sq. d.f. Prob.

Cross-section random 4.436013 5 0.4885

Cross-section random effects test comparisons:

Variable Fixed Random Var(Diff.) Prob.

ROA -985.9819... -944.94544... 27164.7302... 0.8034

CR -0.313619 1.538771 4.455502 0.3802

DER 461.73559... 653.486515 78976.1228... 0.4950

TATO 80403.664... 79416.5171... 155945286.... 0.9370

PER 0.688871 -0.778102 1.287502 0.1961

Cross-section random effects test equation: Dependent Variable: SAHAM

Method: Panel Least Squares Date: 05/29/17 Time: 22:51 Sample: 2012 2015

Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Variable Coefficient Std. Error t-Statistic Prob.

C 1947.197 1444.484 1.348022 0.1885 ROA -985.9820 736.8107 -1.338175 0.1916 CR -0.313619 4.094978 -0.076586 0.9395 DER 461.7356 644.9822 0.715889 0.4800 TATO 80403.66 54900.54 1.464533 0.1542 PER 0.688871 6.182273 0.111427 0.9121 Effects Specification Cross-section fixed (dummy variables)

R-squared 0.928941 Mean dependent var 3434.727

Adjusted R-squared 0.890874 S.D. dependent var 3175.199

S.E. of regression 1048.901 Akaike info criterion 17.02416

Sum squared resid 30805441 Schwarz criterion 17.67296

Log likelihood -358.5316 Hannan-Quinn criter. 17.26477

F-statistic 24.40271 Durbin-Watson stat 1.946612

Dari tabel diatas dapat dilihat bahwa model hipotesis memiliki nilai probabilitas cross section yang lebih besar dari α (5%) yaitu 0.4885 sehingga 𝐻0 diterima, yang berarti Random Effect model yang tepat.

Karena dari hasil uji Hausman, menyatakan Random Effect Model yang tepat, maka diperlukan uji LM sebagai tahap akhir untuk menentukan model Common Effect atau Random Effect yang paling tepat.

3. Uji Lagrange Multiplier

Lagrange Multiplier (LM) adalah uji untuk mengetahui apakah model Random Effect atau model Common Effect (OLS) yang paling tepat digunakan. Uji signifikasi Random Effect ini dikembangkan oleh Breusch Pagan. Metode Breusch Pagan untuk uji signifikasi Random Effect didasarkan pada nilai residual dari metode OLS.

Hipotesis:

𝐻0 = Common Effect Model 𝐻1 = Random Effect Model

Uji LM ini didasarkan pada distribusi chi-squares dengan degree of freedom sebesar jumlah variabel independen.

𝐻0 ditolak jika ρ-value lebih kecil dari α. 𝐻0 diterima jika ρ-value lebih besar dari α.

Uji Lagrange Multiplier Test

Sumber: Hasil olah data menggunakan Eviews 9

Dari tabel diatas dapat dilihat bahwa model hipotesis memiliki nilai probabilitas cross section yang lebih kecil dari α (5%) yaitu 0.0000 sehingga 𝐻0 ditolak, yang berarti estimasi yang paling tepat digunakan dalam regresi data panel adalah metode Random Effect Model.

F. Pengujian Model Regresi Data Panel

Setelah melakukan pemilihan model persamaan dengan Uji Chow-test, Uji Hausmant-test, dan Uji Lagrange Multiplier maka didapatkan hasil model

Lagrange Multiplier Tests for Random Effects Null hypotheses: No effects

Alternative hypotheses: Two-sided (Breusch-Pagan) and one-sided (all others) alternatives

Test Hypothesis

Cross-sectio... Time Both

Breusch-Pagan 26.51266 0.275614 26.78827 (0.0000) (0.5996) (0.0000) Honda 5.149044 0.524990 4.012148 (0.0000) (0.2998) (0.0000) King-Wu 5.149044 0.524990 2.933967 (0.0000) (0.2998) (0.0017) Standardized Honda 6.583868 0.925020 2.077890 (0.0000) (0.1775) (0.0189) Standardized King-Wu 6.583868 0.925020 1.081837 (0.0000) (0.1775) (0.1397) Gourierioux, et al.* -- -- 26.78827 (< 0.01) *Mixed chi-square asymptotic critical values:

1% 7.289

5% 4.321

persamaan yang paling tepat untuk penelitian ini adalah model persamaan random effect model dengan persamaan sebagai berikut:

𝐻𝑎𝑟𝑔𝑎 𝑆𝑎ℎ𝑎𝑚 = 1055.26286083 − 944.945448678 ∗ 𝑅𝑂𝐴 + 1.53877067605 ∗ 𝐶𝑅 + 653.486515437 ∗ 𝐷𝐸𝑅 + 79416.5171546 ∗ 𝑇𝐴𝑇𝑂

− 0.778102265765 ∗ 𝑃𝐸𝑅

1. Pengujian Analisis Koefisien Determinasi (Uji 𝑹𝟐)

Koefisien determinasi merupakan proposi variansi dari bagian variabel tak bebas yang diterangkan oleh pengaruh variabel bebas. Koefisien determinasi (𝑅2) digunakan untuk mengetahui presentase pengaruh variabel

independen secara bersamaan terhadap variabel dependen. Konfisien ini menunjukkan seberapa besar presentase variabel independen yang digunakan dalam model untuk menjelaskan variable dependen. Berikut adalah tabel hasil koefisien determinasi dari model random effect:

Tabel 26 Pengujian Analisis Koefisien Determinasi (Uji R2)

Sumber: Hasil olah data menggunakan Eviews 9

Berdasarkan hasil perhitungan Eviews seperti pada tabel di atas dapat diketahui bahwa pengaruh variabel independen terhadap variabel dependen harga saham terlihat dari nilai Adjusted R-Squared yaitu sebesar 0,238092

Weighted Statistics

R-squared 0.326686 Mean dependent var 780.7296

Adjusted R-squared 0.238092 S.D. dependent var 1192.715

S.E. of regression 1041.089 Sum squared resid 41186890

F-statistic 3.687459 Durbin-Watson stat 1.412605

Prob(F-statistic) 0.008098

Unweighted Statistics

R-squared 0.500742 Mean dependent var 3434.727

atau 23,8092%. Hal ini berarti 23,8092% dari fluktuasi harga saham yang bisa dijelaskan oleh variasi dari seluruh variabel independen yaitu Return On Asset, Current Ratio, Debt to Equity Ratio, Total Assets Turnover, dan Price Earning Ratio. Sedangkan sisanya sebesar 100% - 23,8092% = 76,1908% dijelaskan oleh sebab-sebab lain di luar dari variabel independen.

2. Pengujian Model Regresi Data Panel (Uji F)

Uji ini digunakan untuk mengetahui apakah model regresi sudah benar yaitu bahwa Harga Saham dipengaruhi oleh Debt to Equity Ratio (DER), Return on Assets (ROA), Current Ratio (CR), Price Earning Ratio (PER), dan Total Assets Turnover (TATO). Dimana tingkat signifikansi yang digunakan adalah 5% atau 0,05.

Kriteria pengambilan keputusan yang digunakan, sebagai berikut: 𝐻0 diterima jika probabilitas tingkat signifikansi 𝐹ℎ𝑖𝑡𝑢𝑛𝑔 > α = 0,05 𝐻0 ditolak jika probabilitas tingkat signifikansi 𝐹ℎ𝑖𝑡𝑢𝑛𝑔 < α = 0,05 Apabila 𝐻0 diterima, maka hal ini menunjukkan bahwa variabel

independen tidak mempunyai hubungan yang signifikan dengan variabel dependen dan sebaliknya. Apabila 𝐻0 ditolak, maka hal ini menunjukkan bahwa variabel independen mempunyai hubungan yang signifikan dengan variabel dependen.

Tabel 27 Pengujian Model Regresi Data Panel (Uji F)

Sumber: Hasil olah data menggunakan Eviews 9

Dari hasil di atas dapat diketahui bahwa secara bersama-sama (simultan) variabel independen memiliki pengaruh terhadap variabel dependen. Hal ini dapat dibuktikan dari nilai probabilitas F-statistik sebesar 0.008098 lebih kecil dari pada α (5%) sehingga 𝐻0 ditolak dan 𝐻1 diterima.

Dengan demikian, maka model regresi dapat digunakan untuk memprediksi harga saham atau dapat dikatakan bahwa kenaikan atau penurunan harga saham dipengaruhi oleh ROA, CR, DER, TATO dan PER.

3. Analisis Pengaruh Debt to Equity Ratio (DER) terhadap Harga Saham

Kriteria pengujian hipotesis yaitu, jika probabilitas < 0,05 maka 𝐻0

ditolak. Sebaliknya, jika probabilitas > 0,05 maka 𝐻0 diterima.

Hipotesis

𝐻0 : Secara parsial tidak terdapat pengaruh antara variabel Debt to Equity Ratio terhadap variabel Harga Saham.

𝐻1 : Secara parsial terdapat pengaruh antara variabel Debt to Equity Ratio terhadap variabel Harga Saham.

Hipotesis 1 menyatakan bahwa Debt to Equity Ratio berpengaruh negatif terhadap Harga Saham.

Tabel 28 Analisis Koefisien Regresi Data Panel DER

Sumber: Hasil olah data menggunakan Eviews 9

Nilai probabilitas DER lebih besar dari nilai α 0,05 (0.6048 > 0,05). Sehingga hal ini berarti 𝐻0 diterima dan dapat disimpulkan bahwa secara

parsial Debt to Equity Ratio tidak berpengaruh negatif terhadap Harga Saham. Penelitian ini tidak mendukung penelitian Dewi, Suaryana (2013) Daniel (2015), Pandansari (2012), Tan Syarif & Ariza (2014) Sondakh, Tommy, & Mangantar (2015), yang menyatakan bahwa DER berpengaruh terhadap Harga Saham. Tetapi penelitian ini mendukung penelitian Safitri (2013) mengatakan bahwa rasio solvabilitas tidak ada pengaruh terhadap harga saham.

Debt to Equity Ratio adalah rasio yang dihitung dengan membagi total hutang dengan total aset. Dari perspektif kemampuan membayar kewajiban jangka panjang, semakin rendah rasio semakin baik kemampuan perusahaan dalam membayar kewajiban jangka panjang.

4. Analisis Pengaruh Return on Asset (ROA) terhadap Harga Saham

Kriteria pengujian hipotesis yaitu, jika probabilitas < 0,05 maka 𝐻0

ditolak. Sebaliknya, jika probabilitas > 0,05 maka 𝐻0 diterima.

Dependent Variable: SAHAM

Method: Panel EGLS (Cross-section random effects) Date: 05/31/17 Time: 00:20

Sample: 2012 2015 Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Swamy and Arora estimator of component variances

Variable Coefficient Std. Error t-Statistic Prob.

C 3727.194 1142.718 3.261692 0.0022

Hipotesis

𝐻0 : Secara parsial tidak terdapat pengaruh antara variabel Return On

Asset terhadap variabel Harga Saham.

𝐻2 : Secara parsial terdapat pengaruh antara variabel Return On Asset terhadap variabel Harga Saham.

Hipotesis 2 menyatakan bahwa Return on Assets berpengaruh positif terhadap Harga Saham.

Tabel 29 Analisis Koefisien Regresi Data Panel ROA

Sumber: Hasil olah data menggunakan Eviews 9

Nilai probabilitas ROA lebih kecil dari nilai α 0,05 (0.0001 < 0,05). Sehingga hal ini berarti 𝐻0 ditolak dan dapat disimpulkan bahwa secara parsial Return on Assets berpengaruh positif terhadap Harga Saham. Penelitian ini mendukung penelitian yang dilakukan Pandansari (2012), Dewi & Suaryana (2013), Dadrasmoghaddam, Karmozdi, & Mohseni (2013), Polii Saerang dan Mandagie (2014), Dewi & Hidayat (2014), Daniel (2015), Idawati & Wahyudi (2015), dan Yulsiati (2016), yang menyatakan ROA menunjukkan pengaruh positif terhadap harga saham. Tetapi penemuan ini tidak mendukung penelitian oleh Meythi, En, & Rusli (2011),

Dependent Variable: SAHAM

Method: Panel EGLS (Cross-section random effects) Date: 05/31/17 Time: 00:18

Sample: 2012 2015 Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Swamy and Arora estimator of component variances

Variable Coefficient Std. Error t-Statistic Prob.

C 2036.405 644.7957 3.158217 0.0029

Safitri (2013), dan Buigut, Soi, Koskei, & Kibet (2013), yang menyatakan rasio profitabilitas tidak berpengaruh terhadap harga saham.

Return On Asset yang menggambarkan kemampuan perusahaan untuk menghasilkan keuntungan dari setiap aset yang digunakan. Dengan melihat hasil penelitian ini kita bisa menilai bahwa perusahaan telah efektif dalam memanfaatkan aktivanya untuk kegiatan operasional dan menghasilkan laba bagi perusahaan.

5. Analisis Pengaruh Current Ratio (CR) terhadap Harga Saham

Kriteria pengujian hipotesis yaitu, jika probabilitas < 0,05 maka 𝐻0 ditolak. Sebaliknya, jika probabilitas > 0,05 maka 𝐻0 diterima.

Hipotesis

𝐻0 : Secara parsial tidak terdapat pengaruh antara variabel Current Ratio terhadap variabel Harga Saham.

𝐻3 : Secara parsial terdapat pengaruh antara variabel Current Ratio

terhadap variabel Harga Saham.

Hipotesis 3 menyatakan bahwa Current Ratio berpengaruh positif terhadap Harga Saham.

Tabel 30 Analisis Koefisien Regresi Data Panel CR

Sumber: Hasil olah data menggunakan Eviews 9

Nilai probabilitas CR lebih besar dari nilai α 0,05 (0.8678 > 0,05). Sehingga hal ini berarti 𝐻0 diterima dan dapat disimpulkan bahwa secara

parsial Current Ratio tidak berpengaruh positif terhadap Harga Saham. Penelitian ini didukung oleh penelitian yang dilakukan Meythi, En, & Rusli (2011), Deitiana (2013), Tan Syarif & Ariza (2014) yang menyatakan CR tidak berpengaruh terhadap harga saham. Sebaliknya tidak mendukung penelitian yang menunjukkan terjadi pengaruh negatif oleh Daniel (2015), dan yang menunjukkan pengaruh positif ada dalam penelitian Kohansal, Dadrasmoghaddam, Karmozdi, & Mohseni (2013).

Current Ratio yang rendah akan menyebabkan terjadi penurunan harga pasar dari saham yang bersangkutan. Sebaliknya Current Ratio yang terlalu tinggi juga belum tentu baik, hal ini menunjukkan adanya kelebihan uang kas atau aktiva lancar lainnya dibandingkan dengan yang dibutuhkan sekarang.

Dependent Variable: SAHAM

Method: Panel EGLS (Cross-section random effects) Date: 05/31/17 Time: 00:19

Sample: 2012 2015 Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Swamy and Arora estimator of component variances

Variable Coefficient Std. Error t-Statistic Prob.

C 3305.370 1254.212 2.635415 0.0117

6. Analisis Pengaruh Price Earning Ratio (PER) terhadap Harga Saham

Kriteria pengujian hipotesis yaitu, jika probabilitas < 0,05 maka 𝐻0

ditolak. Sebaliknya, jika probabilitas > 0,05 maka 𝐻0 diterima.

Hipotesis

𝐻0 : Secara parsial tidak terdapat pengaruh antara variabel Price Earning Ratio terhadap variabel Harga Saham.

𝐻4 : Secara parsial terdapat pengaruh antara variabel Price Earning

Ratio terhadap variabel Harga Saham.

Hipotesis 4 menyatakan bahwa Price Earning Ratio berpengaruh positif terhadap Harga Saham.

Tabel 31 Analisis Koefisien Regresi Data Panel PER

Sumber: Hasil olah data menggunakan Eviews 9

Nilai probabilitas PER lebih besar dari nilai α 0,05 (0.7034 > 0,05). Sehingga hal ini berarti 𝐻0 diterima dan dapat disimpulkan bahwa secara

parsial Price Earning Ratio tidak berpengaruh positif terhadap Harga Saham. Penelitian ini menunjukan perbedaan pada penelitian sebelumnya yang dilakukan oleh Safitri (2013), Arslan & Zaman (2014), dan Daniel (2015) yang menyatakan PER positif dan signifikan terhadap harga saham.

Dependent Variable: SAHAM

Method: Panel EGLS (Cross-section random effects) Date: 05/31/17 Time: 00:20

Sample: 2012 2015 Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Swamy and Arora estimator of component variances

Variable Coefficient Std. Error t-Statistic Prob.

C 3370.285 977.3992 3.448217 0.0013

7. Analisis Pengaruh Total Assets Turnover (TATO) terhadap Harga Saham

Kriteria pengujian hipotesis yaitu, jika probabilitas < 0,05 maka 𝐻0

ditolak. Sebaliknya, jika probabilitas > 0,05 maka 𝐻0 diterima. Hipotesis

𝐻0 : Secara parsial tidak terdapat pengaruh antara variabel Total

Assets Turnover terhadap variabel Harga Saham.

𝐻5 : Secara parsial terdapat pengaruh antara variabel Total Assets Turnover terhadap variabel Harga Saham.

Hipotesis 5 menyatakan bahwa Total Assets Turnover berpengaruh positif terhadap Harga Saham.

Tabel 32 Analisis Koefisien Regresi Data Panel TATO

Sumber: Hasil olah data menggunakan Eviews 9

Nilai probabilitas TATO lebih kecil dari nilai α 0,05 (0.0001 < 0,05). Sehingga hal ini berarti 𝐻0 ditolak dan dapat disimpulkan bahwa secara parsial Total Assets Turnover berpengaruh positif terhadap Harga Saham.

Total Aktiva (Total Assets Turnover) merupakan rasio aktivitas yang digunakan untuk mengukur sampai seberapa besar efektivitas perusahaan

Dependent Variable: SAHAM

Method: Panel EGLS (Cross-section random effects) Date: 05/31/17 Time: 00:20

Sample: 2012 2015 Periods included: 4

Cross-sections included: 11

Total panel (balanced) observations: 44

Swamy and Arora estimator of component variances

Variable Coefficient Std. Error t-Statistic Prob.

C 2029.170 643.8722 3.151510 0.0030

dalam menggunakan sumber dayanya yang berupa aset. Semakin tinggi efisien penggunaan aset maka semakin cepat pengembalian dana dalam bentuk kas (Abdul Halim,2007:77). Penelitian ini didukung penelitian sebelumnya bahwa perputaran total aset menunjukkan pengaruh terhadap harga saham dalam penelitian Tan Syarif & Ariza (2014). Sedangkan dalam penelitian lainnya tidak adanya pengaruh terhadap harga saham oleh Deitiana (2013).

Tinggi rendahnya harga saham suatu industri juga dapat disebabkan oleh seberapa efisien penggunaan seluruh aktiva di dalam menghasilkan penjualan. Semakin tinggi rasio TATO berarti semakin efisien penggunaan seluruh aktiva dalam menghasilkan penjualan.