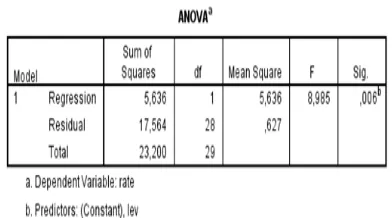

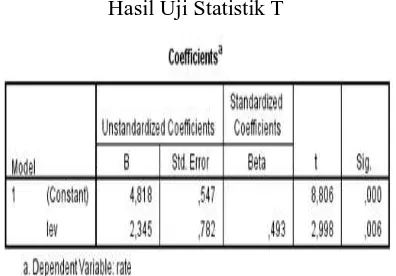

ANALISIS PENGARUH RASIO LEVERAGE TERHADA

Teks penuh

Gambar

Garis besar

Dokumen terkait

[r]

[r]

Penulis menjadikan pengalaman pribadi dalam menciptakan karya seni kriya tekstil berupa kain panjang, dalam hal ini data – data yang dijadikan acuan pembuatan motif untuk

PENGARUH STIMULUS CERITA TERHADAP IMAJINASI GERAK ANAK USIA DINI DI TK/TPA YASPIMI Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu..

Hal ini sama dengan pendapat para ahli yaitu Banyak orang- orang yang merasa belum puas di masa tua mereka karena kehidupan mereka di masa lalu dan kehidupan masa

Berdasarkan analisis data, maka dapat disimpulkan bahwa bentuk karakteristik subjek kasus I yaitu, berinisial (RAR) dan berjenis kelamin laki-laki terkait dengan

sebagai contoh untuk manusia dapat menuju sikap hati yang baik..

Pengaruh Corporate Governance, Ukuran Perusahaan (Size) Dan Profitabilitas Terhadap Pengungkapan Tanggung Jawab Sosial.. Endang Susilowati