LAMPIRAN

IDENTITAS RESPONDEN

Statistics

Nasabah

Produk Jenis Kelamin Status Pekerjaan

Perangkat yang

Frequency Percent Valid Percent

Cumulative

Frequency Percent Valid Percent

Cumulative Percent

Valid Laki-laki 36 43,9 43,9 43,9

Perempuan 46 56,1 56,1 100,0

Status

Frequency Percent Valid Percent

Cumulative Percent

Valid Belum Menikah 24 29,3 29,3 29,3

Sudah Menikah 58 70,7 70,7 100,0

Total 82 100,0 100,0

Pekerjaan

Frequency Percent Valid Percent

Cumulative Percent

Valid Wiraswasta 9 11,0 11,0 11,0

PNS 59 72,0 72,0 82,9

Pegawai Swasta 13 15,9 15,9 98,8

Ibu Rumah Tangga 1 1,2 1,2 100,0

Total 82 100,0 100,0

Perangkat yang Digunakan untuk Mengakses Layanan Mobile Banking

Frequency Percent Valid Percent

Cumulative Percent

Valid Iphone 15 18,3 18,3 18,3

Blackberry 21 25,6 25,6 43,9

Android 29 35,4 35,4 79,3

Nokia 17 20,7 20,7 100,0

DISTRIBUSI JAWABAN RESPONDEN

Melalui Mobile Banking, Nasabah Dapat Melakukan Transaksi Selama 24 Jam

Frequency Percent Valid Percent

Penggunaan Mobile Banking Dapat Memungkinkan Penyelesaian Transaksi Menjadi Lebih Cepat

Frequency Percent Valid Percent

Cumulative

Nasabah Dapat Menghemat Waktu Dan Biaya Dengan Melakukan Transaksi Melalui Mobile Banking

Frequency Percent Valid Percent

Cumulative

Mempelajari Fitur Mobile Banking Merupakan Hal Yang Mudah Bagi Saya

Frequency Percent Valid Percent

Cumulative

Menurut Saya Fitur Mobile Banking Mudah Digunakan

Frequency Percent Valid Percent

Cumulative

Fitur Mobile Banking Memiliki Banyak Menu Dan Kegunaan

Frequency Percent Valid Percent

Transaksi

Transaksi Melalui Mobile Banking Tidak Memiliki Resiko Yang Tinggi

Frequency Percent Valid Percent

Cumulative

Transaksi Dengan Menggunakan Mobile Banking Memiliki Keamanan Yang Tinggi

Frequency Percent Valid Percent

Cumulative

Gangguan Dalam Layanan Mobile Banking Sagat Rendah

Frequency Percent Valid Percent

Cumulative Percent

S 59 72,0 72,0 75,6

SS 20 24,4 24,4 100,0

Total 82 100,0 100,0

P4

Sebab Bank Menjamin Kebutuhan Nasabah Yang Melakukan Transaksi Melalui Mobile Banking

Frequency Percent Valid Percent

Cumulative

Fitur Mobile Banking BRI Sesuai Dengan Kebutuhan Saya

Frequency Percent Valid Percent

Valid S 73 89,0 89,0 89,0

SS 9 11,0 11,0 100,0

Total 82 100,0 100,0

P2

Fitur Mobile Banking BRI Memiliki Ketersediaan Sistem Yang Baik Sehingga Dapat Memenuhi Kebutuhan Transaksi Perbankan Saya

Frequency Percent Valid Percent

Cumulative

VARIABEL MINAT MENGGUNAKAN MOBILE BANKING Statistics

Frequency Percent Valid Percent

Cumulative Percent

Valid S 58 70,7 70,7 70,7

SS 24 29,3 29,3 100,0

Total 82 100,0 100,0

P2

Saya Berencana Akan Menggunakan Mobile Banking Dalam Bertransaksi

Frequency Percent Valid Percent

Cumulative Percent

Valid KS 10 12,2 12,2 12,2

S 59 72,0 72,0 84,1

SS 13 15,9 15,9 100,0

Total 82 100,0 100,0

P3

Saya Mendapatkan Dukungan Dari Rekan-Rekan Dan Keluarga Untuk Menggunakan Mobile Banking

Frequency Percent Valid Percent

Cumulative Percent

Valid KS 8 9,8 9,8 9,8

S 59 72,0 72,0 81,7

SS 15 18,3 18,3 100,0

OUTPUT SPSS

**. Correlation is significant at the 0.01 level (2-tailed).

X2 (Persepsi Kemudahan Penggunaan)

**. Correlation is significant at the 0.01 level (2-tailed).

**. Correlation is significant at the 0.01 level (2-tailed). *. Correlation is significant at the 0.05 level (2-tailed).

Sig. (2-tailed) ,000 ,000

N 82 82 82

*. Correlation is significant at the 0.05 level (2-tailed). **. Correlation is significant at the 0.01 level (2-tailed).

Y (Minat Menggunakan Mobile Banking) Correlations

P13 P14 P15 Y

P13 Pearson Correlation 1 ,006 ,049 ,496**

Sig. (2-tailed) ,956 ,663 ,000

N 82 82 82 82

P14 Pearson Correlation ,006 1 ,298** ,705**

Sig. (2-tailed) ,956 ,007 ,000

N 82 82 82 82

P15 Pearson Correlation ,049 ,298** 1 ,720**

Sig. (2-tailed) ,663 ,007 ,000

N 82 82 82 82

Y Pearson Correlation ,496** ,705** ,720** 1

Sig. (2-tailed) ,000 ,000 ,000

N 82 82 82 82

**. Correlation is significant at the 0.01 level (2-tailed).

X1

RELIABILITAS

Case Processing Summary

N %

Cases Valid 82 100,0

Excludeda 0 ,0

a. Listwise deletion based on all variables in the

a. Listwise deletion based on all variables in the procedure.

a. Listwise deletion based on all variables in the procedure.

Reliability Statistics

Cronbach's

,711 4

X4

Case Processing Summary

N %

Cases Valid 82 100,0

Excludeda 0 ,0

Total 82 100,0

a. Listwise deletion based on all variables in the procedure.

Reliability Statistics

Cronbach's

Alpha N of Items

,824 2

Y

Case Processing Summary

N %

Cases Valid 82 100,0

Excludeda 0 ,0

Total 82 100,0

a. Listwise deletion based on all variables in the procedure.

Reliability Statistics

Cronbach's

Alpha N of Items

,734 3

UJI NORMALITAS

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 82

Normal Parametersa,b Mean ,0000000 Std. Deviation ,73095756 Most Extreme Differences Absolute ,087

Positive ,087

Negative -,076

Kolmogorov Smirnov ,087

Asymp. Sig. (2-tailed) ,192c

a. Test distribution is Normal. b. Calculated from data.

c. Lilliefors Significance Correction.

GRAFIK NORMAL P-PLOT

UJI MULTIKOLINEARITAS

Coefficientsa

Model

Unstandardized Coefficients

Standardized Coefficients

t Sig.

Collinearity St

B Std. Error Beta Tolerance

1 (Constant) -,591 1,823 -,324 ,746

X1 ,119 ,107 ,105 1,114 ,269 ,814

X2 ,457 ,103 ,424 4,423 ,000 ,784

X3 ,301 ,080 ,331 3,781 ,000 ,940

a. Dependent Variable: Y

UJI HETEROSKEDASTISITAS dengan Uji Glejser

Coefficientsa

a. Dependent Variable: RES2

ANALISIS REGRESI LINEAR BERGANDA

Coefficientsa

a. Dependent Variable: Y

Coefficientsa

a. Dependent Variable: Y

Uji F

a. Dependent Variable: Y

b. Predictors: (Constant), X4, X3, X1, X2

KOEFISIEN DETERMINASI

DAFTAR PUSTAKA

Trijono Rachmat, 2015, Metodologi Penelitian Kuantitatif, Jakarta, Papas Sinar

Sinanti

Heri, P. (1998). Pengantar Perilaku Manusia. Jakarta : EGC.

Sugiyono. 2006. Statistik untuk Penelitian. Bandung : Alfabeta.

Schifmann Leon dan Kanuk Lazar Leslie.(2008).Perilaku Konsumen.Jakarta :

Indeks

Suryani, Tatik, 2013, Ilmu Perilaku Konsumen di Era Internet, Yogyakarta: Graha

Ilmu.

Alma, Buchari, 2004, Pemasaran dan Pemasaran Jasa, Bandung: Penerbit

Alfabeta

Sumarwan, Ujang, 2011, Perilaku Konsumen, Bogor: Penerbit Ghalia Indonesia.

Jogiyanto, 2007, Sistem Informasi Keperilakuan, Yogyakarta: Penerbit Andi

Sunyoto, Danang, 2012, Konsep Dasar Riset Pemasaran Perilaku Konsumen, Yogyakarta:

Penerbit Andi

Imam Ghozali, 2001. Aplikasi Multivariat dengan Program SPSS. Badan Penerbit Universitas Diponegoro.

Santoso, Singgih, 2000, Buku Latihan SPSS Statistik Parametrik, Elex Media Komputindo,

Jakarta

Jurnal-Jurnal

Rizki Amijaya, Gilang, 2010, Pengaruh Persepsi Teknologi Informasi, Kemudahan, Resiko

dan Fitur Layanan terhadap Minat Ulang Nasabah Bank Menggunakan Internet Banking (Studi pada Nasabah Bank BCA),” Skripsi Universitas Diponegoro.

Mubiyantoro, Ari, 2013, Pengaruh Persepsi Kegunaan, Persepsi Kemudahan Penggunaan, Persepsi Kesesuaian, dan Persepsi Risiko Terhadap Sikap Penggunaan Mobile Banking (Studi Kasus di Bank BRI Kota Malang), Malang: Jurnal Fakultas Ekonomi dan Bisnis Universitas Brawijaya.

Farizi, Hadyan., 2013, Pengaruh Persepsi Kegunaan, Persepsi Kemudahan, Persepsi risiko,

dan kepercayaan terhadap minat menggunakan internet banking. Malang: Jurnal Fakultas Ekonomi dan Bisnis Universitas Brawijaya.

Suprapto, Fitria, 2010, Pengaruh Persepsi Keamanan Web dan Kesesuaian Lifestyle

Terhadap Minat Penggunaan Internet Bannking: Technology Acceptance Model Yang

Dimodifikasi. Malang: Jurnal Fakultas Ekonomi dan Bisnis Universitas Brawijaya.

Zacky, Muhammad, 2011, Pengaruh Kepercayaan, Persepsi Kegunaan, Persepsi Kemudahan dan Persepsi Kenyamanan Terhadap Minat Penggunaan Mobile Banking.Malang: Jurnal Fakultas Ekonomi dan Bisnis Universitas Brawijaya.

Pavlou, Fred, (2001), “Perceived Usefulnes, Perceived Ease of Use and User Acceptance of

Information Technology”,MIS Quarterly, September.

Chin, W.C. dan Todd, P.A. 1995.On the Use, Usefulness and Ease of Use

of Structural Equation Modelling in MIS Research: A Note of Caution. MIS Quarterly, Vol. 19 No. 2, pp. 237-46.

John Killis. 1988. Hubungan Minat Kerja, Motivasi Ekstrinsik dan Bimbingan dalam Pelajaran dengan Kecakapan Kerja DIY. Tesis. Jakarta: Fakultas Pasca Sarsana IKIP Jakarta.

Lain-Lain

http://www.bri.co.id/ diakses pada tanggal 6/12/2015

http://dailysocial.id/post/mobile-banking-indonesia/ diakses pada tanggal

15/12/2015

BAB III

METODE PENELITIAN

3.1 Bentuk Penelitian

Metode penelitian yang digunakan dalam penelitian ini adalah metode asosiatif

dengan menggunakan pendekatan kuantitatif. Metode asosiatif dengan pendekatan

kuantitatif dapat diartikan sebagai metode penelitian yang dilandaskan kepada

filsafat positivisme, digunakan untuk meneliti pada populasi atau sampel tertentu,

teknik pengambilan sampel pada umumnya dilakukan secara random,

pengumpulan data menggunakan instrument penelitian, analisis data bersifat

kuantitatif/statistik dengan tujuan untuk menguji hipotesis yang telah ditetapkan

(Sugiyono, 2008: 13). Penelitian ini menggunakan studi kausal, yaitu meneliti

pengaruh persepsi kemanfaatan, persepsi kemudahan penggunaan, persepsi resiko

dan persepsi kesesuaian terhadap minat menggunakan mobile banking.

3.2 Lokasi Penelitian

Penelitian ini dilakukan pada salah satu Bank BRI di kota Medan yaitu Bank

Rakyat Indonesia (Persero) Tbk yang terletak di Jl. Brigjend Katamso Medan.

Penelitian ini dilakukan selama satu bulan yang dimulai dari bulan April dan Mei

3.3 Populasi dan Sampel

Pada penelitian ini, populasi yang diambil adalah pengguna yang memakai mobile

banking BRI Cabang Brigjend Katamso Medan pada bulan April dan Mei 2016

yang memiliki rata – rata pengguna mobile banking sebanyak 450 responden.

Sampel adalah wakil-wakil dari populasi. (Juliandi dan Irfan, 2013 :58).

Dalam menetapkan besarnya sampel dalam penelitian ini didasarkan pada

perhitungan yang dikemukakan oleh Slovin sebagai berikut :

� = N

1 + Ne2

Keterangan :

n : jumlah sampel

N : jumlah populasi

e : nilai kritis ( presentase tingkat kesalahan yang ditoleransi adalah 10%

Berdasarkan rumus tersebut, maka jumlah sampel yang diambil pada

penelitian ini adalah :

�= 450

1 + 450 (0,1)2

=81,81 = 82

Maka dengan demikian jumlah sampel yang diambil adalah sebesar 82 responden.

3.3.1 Teknik Pengambilan Sampel

Teknik pengambilan sampel dalam penelitian ini secara non probabilitas

sampling, adalah purposive sampling atau judgmental sampling. Penarikan

sampel secara purposif merupakan cara penarikan sample yang dilakukan memiih

3.4 Definisi Konsep

Untuk mendapatkan batasan yang jelas dari masing-masing konsep yang diteliti,

maka dalam hal ini penulis mengemukakan difinisi dari konsep yang

dipergunakan, yaitu:

1. Persepsi Kemanfaatan

Persepsi Kemanfaatan (perceived usefulness) merupakan suatu ukuran

dimana penggunaan suatu teknologi dipercaya akan mendatangkan manfaat bagi

orang yang menggunakannya (Wibowo,2008 : 35). Persepsi manfaat juga

didefinisikan sebagai sejauh mana seseorang percaya bahwa menggunakan suatu

teknologi akan meningkatkan kinerja pekerjaannya (Jogiyanto,2007 : 25).

2. Persepsi Kemudahan Penggunaan

Persepsi Kemudahan Penggunaan merupakan tingkat dimana seseorang

meyakini bahwa penggunaan mobile banking merupakan hal yang mudah dan

tidak memerlukan usaha keras dari pemakainya (Davis, 1989 : 22).

3. Persepsi Risiko

Risiko didefinisikan sebagai perkiraan subyektif konsumen untuk

menderita kerugian dalam menerima hasil diinginkan (Pavlou, 2001 : 14).

Menurut Dowling dan Staelin dalam Pavlou (2001 : 15), kalau resiko itu

meningkat dari sekedar informasi sampai pada keputusan pembelian produk

(transaksi).

4. Persepsi Kesesuaian

Persepsi kesesuaian merupakan Kecocokan dan kekonsistenan suatu

inovasi produk akan ide-ide, nilai, kepercayaan, pengalaman masa lalu dan

5. Minat

Menurut Crow and Crow

seseorang memberi perhatian terhadap orang, sesuatu, aktivitas-aktivitas tertentu.(

Johny Killis, 1988 : 26 ).

6. Mobile Banking

Mobile Banking merupakan sebuah sistem layanan dari sebuah lembaga

keuangan seperti Bank untuk melakukan sejumlah transaksi keuangan yang dapat

diakses langsung oleh nasabah melalui perangkat mobile seperti telepon seluler.

3.5 Definisi Operasional

Definisi operasional adalah suatu petunjuk pelaksanaan mengenai cara – cara

untuk mngukur variabel – variabel. Adapun variabel penelitian beserta definisi

operasional dari penelitian ini adalah sebagai berikut :

1. Variabelindependen adalah variabel yang mempengaruhi variabel dependen, dalam penelitian adalah:

a. Persepsi Kemanfaatan (X1)

Persepsi Nasabah bank tentang manfaat apa yang mereka dapatkan

dengan menggunakan mobile banking.

b. Persepsi Kemudahan Penggunaan (X2)

Persepsi nasabah bank terhadap kemampuan mereka dalam

menggunakan mobile banking.

c. Persepsi Resiko (X3)

Persepsi nasabah mengenai resiko apa yang ditimbulkan dalam

d. Persepsi Kesesuaian (X4)

Persepsi nasabah terhadap seberapa cocok mereka dalam

menggunakan mobile banking.

2. Variabel dependenadalah variabel yang dipengaruhi oleh variabel independen, dalam penelitian ini adalah Minat Menggunakan Mobile Banking(Y).

Tabel 3.1

Tabel Variabel Operasional

No Variabel Indikator

1.

Persepsi Kemanfaatan ( X1 )

1. Mampu Meningkatkan Kinerja

2. Menambah tingkat produktivitas

dan kefektifan

2.

Persepsi Kemudahan Penggunaan ( X2 )

1. Tidak Dibutuhkan Banyak Usaha

Untuk Berinteraksi Dengan

Sistem Mobile Banking

2. Interaksi Antara Individu Dengan

Sistem Jelas dan Mudah

Dimengerti

3. Sistem Mudah Digunakan Sesuai

Dengan Apa Yang Individu Ingin

Kerjakan

3. Persepsi Resiko

(X3)

1.Ketidakpastian

2.Konsekuensi

4. Persepsi Kesesuaian

(X4)

1.Mampu Mengoperasikan Sistem

3.6 Teknik Pengumpulan Data 3.6.1 Sumber Data

Untuk mengumpulkan data-data, informasi, keterangan-keterangan serta

fakta-fakta yang diutuhkan untuk penelitian ini, maka dilakukan teknik pengumpulan

data sebagai berikut:

1. Pengumpulan Data Primer (Primary Data)

Pengumpulan Data Primer (Primary Data) yaitu pengumpulan data yang

diperoleh melalui penelitian dengan turun langsung ke lokasi penelitian

untuk mencari fakta yang berkaitan dengan masalah yang diteliti yaitu

dilakukan dengan menggunakan Kuesioner (Angket)

2. Pengumpulan Data Sekunder (Secondary Data)

Pengumpulan Data Sekunder (Secondary Data) adalah teknik

pengumpulandata yang telah dilakukan melalui kegiatan pengumpulan

data yang diperoleh dari sumber kedua atau sumber sekunder untuk

mendukung data primer seperti buku-buku, karya ilmiah, pendaapat para

ahli yang memiliki relevansi terhadap masalah yang diteliti.

2.Menggunakan Sistem Mobile

Banking Dalam Setiap Aktivitas

Banking Individu

5 Minat Menggunakan Mobile

Banking (Y)

1.Mampu Mengikuti Perkembangan

Teknologi

2.Mampu Mengoperasikan Sistem

3.6.2 Teknik Penentuan Skor

Untuk menghasilkan dan kuantitatif yang akurat, maka peneliti membutuhkan

teknik penentuan skor. Teknik penentuan skor yang digunakan dengan Skala

Likert untuk mengukur sikap, pendapat, dan persepsi seseorang atau sekelompok

orang tentang variabel penelitian. Dalam penelitian ini akan digunakan lima tipe

alternatif jawaban yaitu sebagai berikut :

1. Untuk pilihan jawaban Sangat Setuju (SS) diberi skor 5

2. Untuk pilihan jawaban Setuju (S) diberi skor 4

3. Untuk pilihan jawaban Netral (N) diberi skor 3

4. Untuk pilihan jawaban Tidak Setuju (TS) diberi skor 2

5. Untuk pilihan jawaban Sangat Tidak Setuju (STS) diberi skor 1

Untuk mengetahui kategori dari jawaban masing-masing variabel tersebut akan

ditentukan dengan skala interval sebagai berikut :

�������� =skor tertinggi−skor terendah banyak bilangan

�������� = 5−1 5

= 0,8

Dengan interval 0,8maka kategori jawaban responden masing-masing variabel

dapat diklasifikan sebagai berikut :

1. Skor untuk kategori sangat tinggi : 4,21 – 5,00

2. Skor untuk kategori tinggi : 3,41 – 4,20

3. Skor untuk kategori netral : 2,61 – 3,40

4. Skor untuk kategori rendah : 1,81 – 2,60

Dari hasil pembagian tersebut, maka akan dapat diketahui jawaban responden

termasuk dalam kategori mana.

3.7Teknik Analisis Data

Teknik analisa yang digunakan adalah teknik analisa data kuantitatif yang

merupakan suatu pengukuran yang digunakan dalam suatu penelitian yang dapat

dihitung dengan jumlah satuan tertentu atau dinyatakan dengan angka-angka.

Metode yang digunakan adalah metode analisis korelasi dan regresi dengan

bantuan program statistik.

3.7.1 Uji Validitas

Uji validitas dilakukan untuk mengetahui sejauh mana suatu alat pengukur

dapat mengukur apa yang ingin diukur. Hasil penelitian dikatakan valid bila

terdapat kesenian antara data yang terkumpul dengan data yang sesungguhnya

terjadi pada objek yang teliti. Sedangkan penelitian yang dikatakan tidak valid

bila ada ketidaksesuaian antara data yang terkumpul dengan data yang

sesungguhnya terjadi pada objek. Bila suatu alat ukur sudah dikatakan valid, maka

selanjutnya dapat dilakukan pengujian realibilitas alat ukur. Sebaliknya bila alat

ukur dikatakan tidak valid, maka alat ukur yang telah digunakan sebelumnya

harus dievaluasi atau diganti dengan alat ukur yang lebih tepat/efektif.

Uji signifikan dilakukan dengan membandingkan nilai r hitung dengan

nilai r tabel. Jika r tiap butir lebih besar dari r dan nilai r positif, maka butir atau

pertanyaan tersebut dikatakan valid. Pengujian validitas dilakukan dengan

menggunakan uji dua sisi, taraf signifikan 5% dengan df = n-5.

Jika rhitung > rtabel maka Ho ditolak dan Ha diterima (signifikan).

Jika rhitung < rtabel maka Ho diterima dan Ha ditolak (tidak signifikan).

3.7.2 Uji Reliabilitas

Uji reliabilitas dimaksudkan untuk mengetahui adanya ukuran dalam

penggunaannya. Instrument yang reliable adalah instrument yang bila digunakan

beberapa kali untuk mengukur objek yang sama akan menghasilkan data yang

sama, atau jika jawaban seseorang terhadap pertanyaan adalah konsisten atau

stabil dari waktu ke waktu. Uji ini juga digunakan untuk mengetahui sejauh mana

pengukuran pada subjek yang sama atau dengan kata lain untuk menunjukkan

adanya kesesuaian antara sesuatu yang diukur dengan alat pengukuran yang

dipakai. Sesuatu konstruk atau variabel dikatakan reliabel jika memberikan nilai

Alpha Cronbach ≥ 0,60 (Gozhali, 2006: 42).

3.8 Uji Asumsi Klasik

1. Uji normalitas data bertujuan untuk melihat apakah dalam sebuah

model regresi variabel dependen dan independen memiliki distribusi

normal atau tidak. Untuk menguji normalitas data adalah dengan

menggunakan Kolmogorov- Smirnov dimana kriteria ini untuk

menentukan normal atau tidaknya data, dilihat dari nilai

probabilitasnya. Jika nilai Kolmogorov-Smirnov tidak signifikan

2. Uji Multikolinearitas

Uji multikolinearitas bertujuan untuk mengetahui adanya hubungan

linier yang sempurna diantara variabel-variabel bebas dalam model

regresi.Untuk mengetahui ada atau tidaknya gejala multikolinearitas

dapat dilihat dari besarnya Tolerance Value dan Variance Inflation

Faktor (VIF) melalui program statistik. Kriteria yang dipakai adalah

apabila nilai Tolerence> 0,1 atau nilai VIF< 5, maka tidak terjadi

multikolinearitas, di mana:

a. Tolerance value< 0,1 atau VIF> 5 = terjadi multikolinearitas

b. Tolerance value> 0,1 atau VIF< 5 = tidak terjadi multikolinearitas

3. Uji Heteroskedastisitas

Bertujuan untuk menguji apakah dalam model regresi terjadi

ketidaksamaan variance dari residual satu pengamatan ke pengamatan

yang lain. Jika variance dari residual suatu pengamatan ke

pengamatan yang tetap, maka disebut homoskedastisitas dan jika

berbeda disebut heteroskedastisitas dan jika berbeda disebut

heteroskedastisitas. Uji heteroskedastisitas juga pada prinsipnya ingin

menguji apakah sebuah grup mempunyai varians yang samadiantara

anggota grup tersebut. Jika probabilitasnya signifikannya di atas

tingkat kepercayaan 5% dapat disimpulkan model regresi tidak

mengarah adanya heteroskedastisitas.

Metode analisis dalam penelitian ini menggunakan perhitungan regresi

linier berganda Regresi linier berganda yaitu persepsi kemanfaatan, kemudahan

penggunaan, resiko, dan kesesuaian dengan model persamaan sebagai berikut :

Y = α + β1X1 + β2 X2 + β3X3 + β4X4 + ε

Keterangan :

α = koefisien konstanta

β1, β2, β3, β4 = koefisien regresi

x1 = Persepsi kemanfaatan

x2 = Kemudahan dalam penggunaan

x3 = Risiko

x4 = Kesesuaian

Y = Minat menggunakan mobile banking

ε = error

3.10 Uji Hipotesis 1. Uji Parsial ( uji t)

Uji statistik t pada dasarnya menunjukkan seberapa jauh pengaruh suatu

variabel independen sacara individual menerangkan variasi variabel dependen.

Hipotesis yang digunakan :

Ho: bi < 0, maka variabel independen (Pengaruh persepsi kemanfaatan, persepsi

kemudahan penggunaan, persepsi resiko dan persepsi kesesuaian) tidak

berpengaruh signifikan terhadap variabel dependen (minat menggunakan mobile

Ho: bi > 0, maka variabel independen (Pengaruh persepsi kemanfaatan, persepsi

kemudahan penggunaan, persepsi resiko dan persepsi kesesuaian) memiliki

pengaruh yang signifikan terhadap pengaruh dependen (minat menggunakan

mobile banking).

Cara melakukan uji t dengan tingkat signifikan (α) = 0,05 adalah dengan

membandingkan t hitung dengan t tabel. Apabila t tabel > t hitungnya maka Ho

diterima dan Ha ditolak, sedangkan apabila t tabelnya < t hitungnya maka Ho

ditolak dan Ha diterima.

2. Uji Simultan ( Uji F )

Jika H₀ : b₁ = b₂ = 0, artinya secara serentak tidak terdapat pengaruh yang

positif dan signifikan dari variabel bebas yaitu persepsi kemanfaatan, persepsi

kemudahan penggunaan, persepsi risiko, persepsi kesesuaian. Sebaliknya jika H₀

: b₁ ≠ b₂ ≠ 0, artinya secara serentak mempunyai pengaruh positif dan signifikan

dari variabel bebas terhadap variabel terikat.

Kriteria penerimaan/penolakan hipotesis dengan tingkat signifikan (α) = 0.05

ditentukan sebagai berikut:

a. Jika tingkat signifikan F hitung > 0.05 maka H0 diterima atau Ha ditolak.

b. Jika tingkat signifikan F hitung ≤ 0.05 maka H0 ditolak atau Ha diterima.

3. Koefisien Determinasi

Nilai koefisien determinasi adalah diantara nilai nol dan satu. Nilai R yang

kecil berarti kemampuan variabel-variabel independen menjelaskan variasi

variabel-variabel independen memeberikan hampir semua informasi yang dibutuhkan

untuk variasi variabel dependen.

Pada intinya, koefisien determinasi mengukur seberapa jauh variabel

independen menerangkan variasi variabel dependen. Nilai koefisien determinasi

adalah antara nol dan satu. Apabila hasil R mendekati 1 maka hasil tersebut

mengidentifikasikan korelasi yang sangat kuat antara variabel bebas dengan

variabel terikat. Namun apabila hasil R mendekati 0 berarti mengidentifikasikan

BAB IV

HASIL DAN PEMBAHASAN

4.1 Sejarah PT. Bank Rakyat Indonesia (Persero) Tbk

PT. Bank Rakyat Indonesia (Persero) Tbk adalah salah satu bank milik

pemerintah. Pada awalnya BRI didirikan di Purwokerto, Jawa Tengah oleh Raden

Bei Aria Wirjaatmadja dengan namaHulp- en Spaarbank der Inlandsche Bestuurs

Ambtenaren atau Bank Bantuan dan Simpanan Milik Kaum Priyayi yang

berkebangsaan Indonesia (pribumi). Berdiri tanggal 16 Desember 1895, yang

kemudian dijadikan sebagai hari kelahiran BRI.

Pada periode setelah kemerdekaan RI, berdasarkan Peraturan Pemerintah

No. 1 tahun 1946 Pasal 1 disebutkan bahwa BRI adalah sebagai Bank Pemerintah

pertama di Republik Indonesia. Dalam masa perang mempertahankan

kemerdekaan pada tahun 1948, kegiatan BRI sempat terhenti untuk sementara

waktu dan baru mulai aktif kembali setelah perjanjian Renville pada tahun 1949

dengan berubah nama menjadi Bank Rakyat Indonesia Serikat. Pada waktu itu

melalui PERPU No. 41 tahun 1960 dibentuklah Bank Koperasi Tani dan Nelayan

(BKTN) yang merupakan peleburan dari BRI, Bank Tani Nelayan dan

Nederlandsche Maatschappij (NHM). Kemudian berdasarkan Penetapan Presiden

(Penpres) No. 9 tahun 1965, BKTN diintegrasikan ke dalam Bank Indonesia

dengan nama Bank Indonesia Urusan Koperasi Tani dan Nelayan.

Setelah berjalan selama satu bulan, keluar Penpres No. 17 tahun 1965

tentang pembentukan bank tunggal dengan nama Bank Negara Indonesia. Dalam

BKTN) diintegrasikan dengan nama Bank Negara Indonesia unit II bidang Rural,

sedangkan NHM menjadi Bank Negara Indonesia unit II bidang Ekspor Impor

(Exim).

Berdasarkan Undang-Undang No. 14 tahun 1967 tentang Undang-undang

Pokok Perbankan dan Undang-undang No. 13 tahun 1968 tentang Undang-undang

Bank Sentral, yang intinya mengembalikan fungsi Bank Indonesia sebagai Bank

Sentral dan Bank Negara Indonesia Unit II Bidang Rular dan Ekspor Impor

dipisahkan masing-masing menjadi dua Bank yaitu Bank Rakyat Indonesia dan

Bank Ekspor Impor Indonesia. Selanjutnya berdasarkan Undang-undang No. 21

tahun 1968 menetapkan kembali tugas-tugas pokok BRI sebagai bank umum.

Sejak 1 Agustus 1992 berdasarkan Undang-Undang Perbankan No. 7

tahun 1992 dan Peraturan Pemerintah RI No. 21 tahun 1992 status BRI berubah

menjadi perseroan terbatas. Sampai sekarang PT. BRI (Persero) yang didirikan

sejak tahun 1895 tetap konsisten memfokuskan pada pelayanan kepada

masyarakat kecil, diantaranya dengan memberikan fasilitas kredit kepada

golongan pengusaha kecil. Hal ini antara lain tercermin pada perkembangan

penyaluran KUK (Kredit Usaha Kecil) pada tahun 1994 sebesar Rp. 6.419,8

milyar yang meningkat menjadi Rp. 8.231,1 milyar pada tahun 1995 dan pada

tahun 1999 sampai dengan bulan September sebesar Rp. 20.466 milyar.

Kemudian PT Bank Rakyat Indonesia (Persero) Tbk pada 10 November

2003 lalu, mencatat sejarah dengan melakukan pencatatan perdana sahamnya di

Bursa Efek Jakarta (BEJ) dan Bursa Efek Surabaya (BES). Bank BRI secara resmi

tercatat sebagai emiten di BEJ dan BES dengan nama saham BBRI. Selain

refund, distribusi surat konfirmasi penjatahan kepada investor, distribusi saham

secara elektronik serta melakukan pembayaran kepada pemerintah dan emiten.

Pemerintah selaku pemilik saham tunggal BRI melepas sampai 30 persen

sahamnya di BRI kepada publik melalui pasar modal. Seiring dengan

perkembangan dunia perbankan yang semakin pesat maka sampai saat ini Bank

Rakyat Indonesia mempunyai unit kerja yang berjumlah 4.447 buah, yang

terdiri dari 1 Kantor Pusat BRI, 12 Kantor Wilayah, 12 Kantor Inspeksi /SPI, 170

Kantor Cabang (dalam negeri), 145 Kantor Cabang Pembantu, 1 Kantor Cabang

Khusus, 1 New York Agency, 1 Caymand Island Agency, 1 Kantor Perwakilan

Hongkong, 40 Kantor Kas Bayar, 6 Kantor Mobil Bank, 193 P.POINT, 3.705 BRI

UNIT dan 357 Pos Pelayanan Desa.

4.1.2

Visi BRI adalah menjadi bank komersial terkemuka yang selalu

mengutamakan kepuasan nasabah. Dalam mewujudkan visinya, BRI telah

menetapkan tiga misi, yaitu:

1. Melakukan kegiatan perbankan yang terbaik dengan mengutamakan

pelayanan kepada usaha mikro, kecil dan menengah untuk menunjang

perkembangan ekonomi masyarakat;

2. Memberikan pelayanan prima kepada semua nasabah melalui jaringan

kerja yang tersebar luas dan didukung oleh sumber daya manusia yang

3. Memberikan keuntungan dan manfaat optimal kepada pihak-pihak yang

berkepentingan. NOKEP: S-16/DIR/SSS/SDM/04/99 Tanggal 26 April

1999.

4.1.3 Prinsip Good Corporate Governance yang diterapkan oleh BRI

Penerapan prinsip Good Corporate Governance (GCG) yang dilaksanakan

BRI adalah:

1. Transparansi (Transparancy)

Keterbukaan dalam melaksanakan proses pengambilan keputusan dan

keterbukaan mengemukakan informasi materiil dan relevan mengenai

perusahaan.

2. Transparansi (Accountability)

Kejelasan fungsi, pelaksanaan dan pertanggungjawaban organ sehingga

pengelolaan perusahaan terlaksana secara efektif;

3. Pertanggungjawaban (Responsibility)

Kesesuaian di dalam pengelolaan perusahaan terhadap peraturan

perundang-undangan yang berlaku dan prinsip-prinsip korporasi yang

sehat;

4. Kemandirian (Independence)

Suatu keadaan di mana perusahaan dikelola secara profesional tanpa

benturan kepentingan dan pengaruh atau tekanan dari pihak manapun yang

tidak sesuai dengan peraturan perundang-undangan yang berlaku dan

5. Kewajaran (Fairness)

Keadilan dan kesetaraan di dalam memenuhi hak-hak stakeholders yang

timbul berdasarkan perjanjian dan peraturan perundang-undangan yang

berlaku. NOKEP: S.44-DIR/9/1983 Tanggal 1 Oktober 1983.

4.1.4 Struktur Organisasi PT.Bank Rakyat Indonesia (Persero) Tbk

Organisasi merupakan alat atau wadah yang digunakan oleh perusahaan

guna merealisir tujuan yang telah digariskan.Tujuan utama dalam pembentukan

struktur organisasi adalah untuk mengkoordinasikan semua kegiatan, baik secara

fisik maupun non fisik yang diarahkan pada pencapaian tujuan.Dalam

mewujudkan usaha-usaha perusahaan diperlukan suatu kegiatan terarah sehingga

pelaksanaan tugas dapat dilaksanakan secara tertib dan lancar berpedoman kepada

perangkat-perangkat organisasi yang telah ditentukan.

Berikut ini adalah struktur organisasi kantor cabang Bank Rakyat

Indonesia :

Kantor Cabang yang dipimpin oleh Pinca (Pimpinan Cabang) bertanggung

jawab kepada Pinwil/Wapinwil (Pimpinan Wilayah). Pinca membawahi :

1. Manajer Pemasaran, membawahi :

a. Account Officer

b. Funding Officer

c. Mantri Badan Kredit Desa (BKD)

d. Tenaga Pengawas Tempat Pelayanan Simpan Pinjam (TPSP)

2. Manager Operasional, membawahi :

a. Asisten Manajer Operasional, membawahi :

a) Unit Pelayanan Nasabah (UPN)

b)Administrasi Dana dan Jasa

a. Pelayanan Devisa

a) Supervisor Pelayanan Kas, membawahi :

(1)Kasir Induk

(2)Teller (Tunai, Tapsun, Kliring)

(3)Payment Point

b. Fungsi Entri Data

3. Supervisor Administrasi Kredit, terdiri dari fungsi-fungsi :

a. Operasional Kredit Umum

b. Operasional Kredit Tapsun

c. Portofolio

4. Koordinator Akuntansi dan Laporan, terdiri dari fungsi-fungsi :

a. Verifikator

b. Petugas Laporan

c. Petugas 1 F/Poska

d. Operator

e. Arsip

5. Supervisor Pelayanan Intern, terdiri dari fungsi-fungsi :

a. Sekretariat

b. Personalia/SDM

c. Logistik

5. Manajer Bisnis Mikro, membawahi :

a. Asisten Manajer Bisnis Mikro, membawahi :

b. Supervisor Administrasi Unit, terdiri dari fungsi-fungsi :

1) 1)Petugas Administrasi Unit (PAU)

2) Petugas Rekonsiliasi Unit (PRU)

3) Pegawai Cadangan

4) Tim Kurir Kas

6. Kepala BRI Unit, membawahi :

a. Mantri

b. Deskman

c. Teller

d. BRI Unit dapat membawahi Pos Khusus, Pos Pelayanan

desa, dan Payment Point

7. Pengawas Internal Cabang

Pengawas Internal Cabang bertanggung jawab langsung kepada Pinca

dalam melakukan pengawasan intern, yang untuk keadaan tertentu wajib lapor

langsung kepada Pinwil.

8. Pemimpin Cabang Pembantu

Pemimpin cabang pembantu bertanggung jawab langsung kepada

Pimpinan Cabang (Pinca) induknya dengan membawahi fungsi-fungsi:

a. Account Officer

b. Supervisor, membawahi :

1) Teller

3) Payment Point

c. Petugas Administrasi Kredit

d. Fungsi Pelayanan Intern

4.2 Penyajian Data

4.2.1. Deskripsi Karakteristik Responden

Karakteristik responden merupakan salah satu variabel yang

diperhitungkan dalam suatu penelitian.Hal ini diperlukan dalam menjelaskan

jawaban-jawaban pada kuesioner yang diberikan kepada responden.Adapun

karakteristik responden dalam penelitian ini meliputi umur, jenis kelamin, status,

pekerjaan dan perangkat yang digunakan.

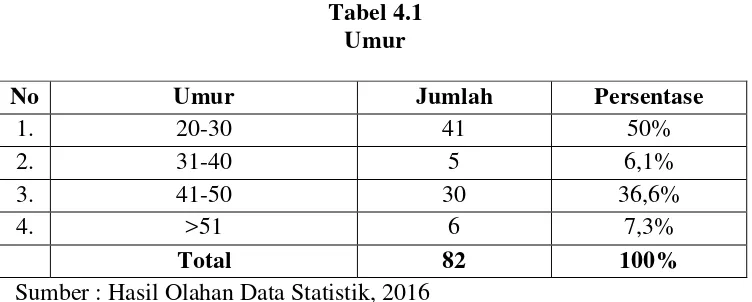

1. Umur

Tabel 4.1 Umur

No Umur Jumlah Persentase

1. 20-30 41 50%

2. 31-40 5 6,1%

3. 41-50 30 36,6%

4. >51 6 7,3%

Total 82 100%

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan tabel diatas, dapat dilihat bahwa mayoritas pengguna mobile

banking adalah kisaran usia 20-30 tahun. Hal ini disebabkan karena nasabah

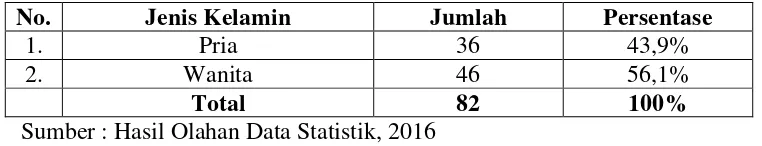

2. Jenis Kelamin

Tabel 4.2 Jenis Kelamin

No. Jenis Kelamin Jumlah Persentase

1. Pria 36 43,9%

2. Wanita 46 56,1%

Total 82 100%

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan tabel diatas, jumlah pemakai mobile banking BRI lebih

banyak wanita dibandingkan dengan pria.Hal ini menunjukkan bahwa mobile

banking BRI lebih diminati oleh wanita.Tetapi pada dasarnya, jenis kelamin tidak

mempengaruhi pemakaian mobile banking.

3. Status

Tabel 4.3 Status

No. Status Jumlah Persentase

1. Belum Menikah 24 29,3%

2. Sudah Menikah 58 70,7%

Total 82 100%

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan tabel diatas, dapat dilihat bahwa mayoritas pengguna mobile

banking berstatus sudah menikah dengan jumlah persentase sebesar 70,7%. Hal

ini menunjukkan bahwa mobile banking BRI lebih diminati oleh yang berstatus

4. Pekerjaan

Tabel 4.4 Pekerjaan

No. Pekerjaan Jumlah Persentase

1. Wiraswasta 9 11,0%

2. Pegawai Negeri 59 72,0%

3. Pegawai Swasta 13 15,9%

4. Ibu Rumah Tangga 1 1,2%

Total 82 100%

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan tabel diatas, dapat kita ketahui bahwa responden paling

banyak menjadi pemgguna mobile banking adalah nasabah yang berprofesi

sebagai pegawai negeri sipil. Hal itu dapat disebabkan karena kebanyakan

nasabah Bank BRI adalah berprofesi sebagai Pegawai Negeri Sipil.

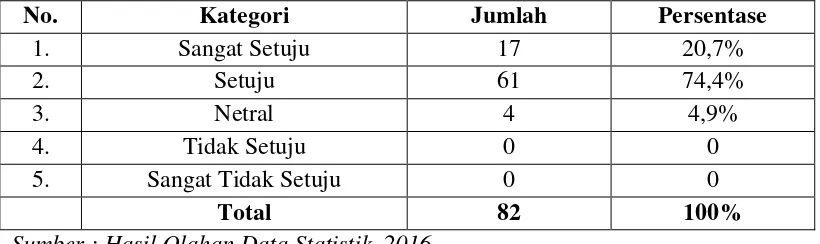

4.2.2. Penyajian Data Tentang Variabel Kemanfaatan pada fitur mobile banking BRI

Untuk mengukur variabel kemanfaatan mobile banking BRI peneliti

menggunakan 2 indikator yang kemudian disajikan menjadi 3 pernyataan.Pada

setiap pernyataan terdapat 5 jawaban, dimana responden diharuskan menentukan

jawaban mereka atau memilih salah satu dari pilihan jawaban yang telah

disediakan oleh peneliti.

Berdasarkan jawaban responden dari hasil penyebaran kuesioner maka

Tabel 4.6

Melalui mobile banking, nasabah dapat melakukan transaksi selama 24 jam

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Dapat dilihat dari tabel diatas, mayoritas responden menjawab

pada kategori setuju (sangat setuju dan setuju)dengan jumlah persentase 98,8%

bahwa melalui mobile banking, nasabah dapat melakukan transaksi selama 24

jam. Hal ini dikarenakan melalui mobile banking nasabah dapat melakukan

transaksi selama 24 jam.

Tabel 4.7

Penggunaan mobile banking dapat memungkinkan penyelesaian transaksi menjadi lebih cepat

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang

penggunaan mobile banking dapat memungkinkan penyelesaian transaksi menjadi

lebih cepat, responden dominan memilih jawaban dikategori setuju (sangat setuju

dan setuju) dengan jumlah persentase 95,1%. Hal ini dikarenakan benar halnya

bahwa melalui penggunaan mobile banking, penyelesaian transaksi nasabah

Tabel 4.8

Nasabah dapat menghemat waktu dan biaya dengan melakukan transaksi melalui mobile banking

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang

nasabah dapat menghemat waktu dan biaya dengan melakukan transaksi melalui

mobile banking, responden dominan memilih jawaban dikategori setuju (sangat

setuju dan setuju) dengan jumlah persentase 84,1%. Hal ini dikarenakan benar

halnya bahwa melalui penggunaan mobile banking, nasabah dapat menghemat

waktu dan biaya.

Tabel 4.9

Distribusi Jawaban Responden Mengenai Persepsi Kemanfaatan (X1)

cepat

Sumber : Hasil Olahan Data Statistik, 2016

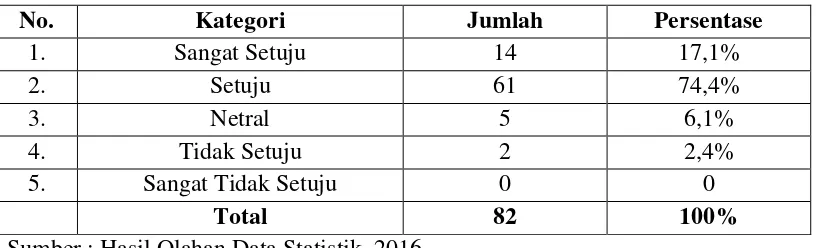

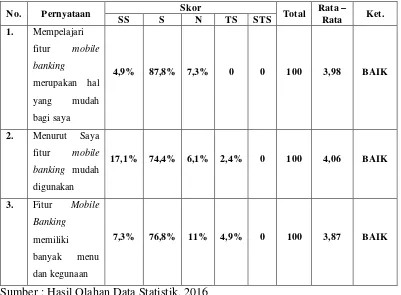

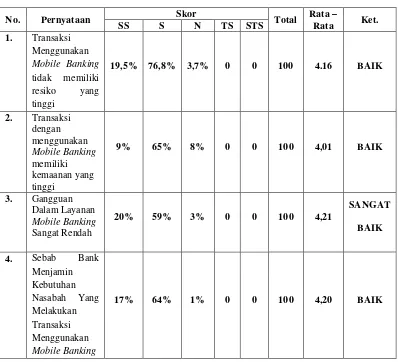

4.2.3 Penyajian Data Tentang Persepsi Kemudahan Penggunaan (X2)

Untuk mengukur variabel kemudahan penggunaan peneliti menggunakan

2 indikator yang kemudian disajikan menjadi 3 pernyataan.Pada setiap pernyataan

terdapat 5 jawaban, dimana responden diharuskan menentukan jawaban mereka

atau memilih salah satu dari pilihan jawaban yang telah disediakan oleh peneliti.

Berdasarkan jawaban responden dari hasil penyebaran kuesioner maka

diperoleh data sebagai berikut :

Tabel 4.10

Mempelajari Fitur Mobile Banking Merupakan Hal Yang Mudah Bagi Saya

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang

mempelajari fitur mobile banking merupakan hal yang mudah bagi saya,

responden dominan memilih jawaban dikategori setuju (sangat setuju dan setuju)

Tabel 4.11

Menurut Saya Fitur Mobile Banking Mudah Digunakan

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang Fitur

Mobile Banking Mudah Digunakan, responden dominan memilih jawaban

dikategori setuju (sangat setuju dan setuju) dengan jumlah persentase 91,5%. Hal

ini disebabkan karena kemudahan sistem yang ditawarkan oleh fitur mobile

banking.

Tabel 4.12

Fitur Mobile BankingMemiliki Banyak Menu dan Kegunaan

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang Fitur

Mobile Banking memiliki banyak menu dan kegunaan, responden dominan

memilih jawaban pada kategori setuju (sangat setuju dan setuju) dengan jumlah

persentase 84,1%. Hal ini dikarenakan benar halnya bahwa fitur mobile banking

Tabel 4.13

Distribusi Jawaban Responden Mengenai Persepsi Kemudahan Penggunaan (X2)

Sumber : Hasil Olahan Data Statistik, 2016

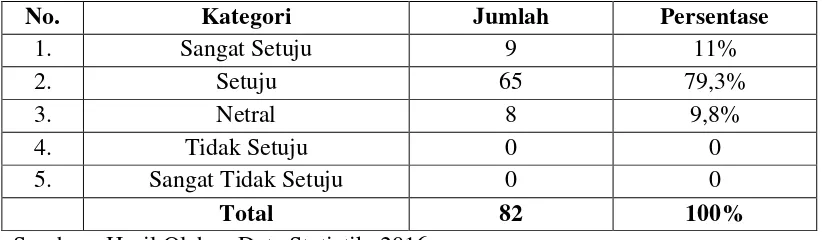

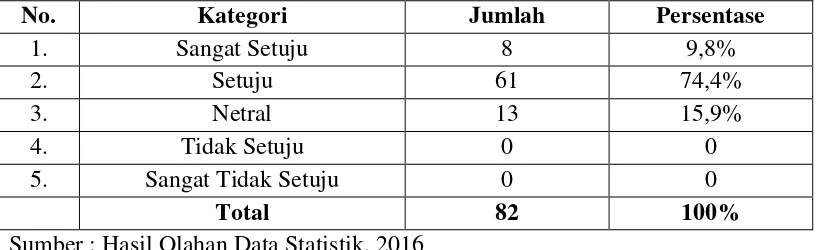

4.2.4 Penyajian Data Tentang Persepsi Resiko (X3)

Untuk mengukur variabel resiko menggunakan 2 indikator yang

kemudian disajikan menjadi 4 pernyataan.Pada setiap pernyataan terdapat 5

jawaban, dimana responden diharuskan menentukan jawaban mereka atau

memilih salah satu dari pilihan jawaban yang tealh disediakan oleh peneliti.

Berdasarkan jawaban responden dari hasil penyebaran kuesioner maka

Tabel 4.14

Transaksi Melalui Mobile Banking Tidak Memiliki Risiko Yang Tinggi

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang

transaksi melalui mobile banking tidak memiliki resiko yang tinggi, responden

dominan memilih jawaban pada kategori setuju (sangat setuju dan setuju) dengan

jumlah persentase sebesar 96,3%.

Tabel 4.15

Transaksi Dengan Menggunakan Mobile Banking Memiliki Keamanan Yang Tinggi

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang

transaksi dengan menggunakan mobile banking memiliki kesamaan yang tinggi,

responden dominan memilih jawaban dengan kategori setuju (sangat setuju dan

Tabel 4.16

Gangguan Dalam Layanan Mobile Banking sangat rendah

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang

gangguan dalam layanan mobile banking sangat rendah, responden dominan

memilih jawaban dengan kategori setuju (sangat setuju dan setuju) dengan jumlah

persentase 96,4%.

Tabel 4.17

Sebab Bank Menjamin Kebutuhan Nasabah Yang Melakukan Transaksi Melalui Mobile Banking

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang sebab

bank menjamin kebutuhan nasabah yang melakukan transaksi melalui mobile

banking, responden dominan memilih jawaban dengan kategori setuju (saangat

Tabel 4.18

Distribusi Jawaban Responden Mengenai Resiko (X3)

No. Pernyataan Skor Total Rata –

4.2.5 Penyajian Data Tentang Persepsi Kesesuaian (X4)

Untuk mengukur variabel kesesuaian menggunakan 2 indikator yang

kemudian disajikan menjadi 2 pernyataan.Pada setiap pernyataan terdapat 5

jawaban, dimana responden diharuskan menentukan jawaban mereka atau

memilih salah satu dari pilihan jawaban yang tealh disediakan oleh peneliti.

Berdasarkan jawaban responden dari hasil penyebaran kuesioner maka

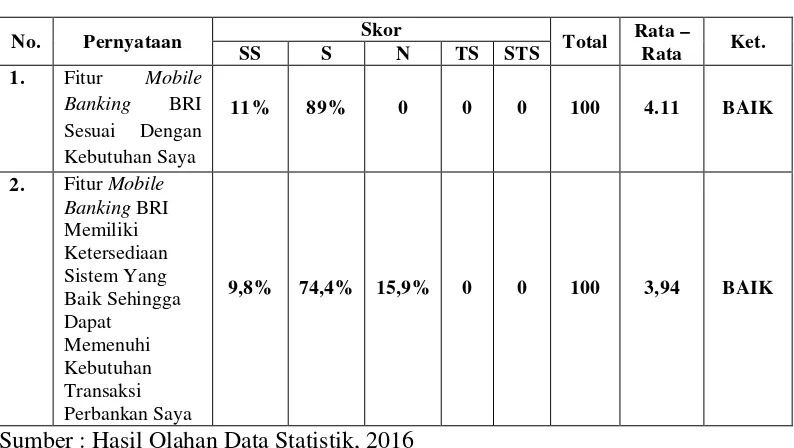

Tabel 4.19

Fitur Mobile Banking BRI Sesuai Dengan Kebutuhan Saya

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang fitur

mobile banking BRI sesuai dengan kebutuhan saya, responden dominan memilih

jawaban dengan kategori setuju (sangat setuju dan setuju) dengan jumlah

persentase sebesar 90% dikarenakan melalui fitur mobile banking BRI nasabah

dapat melakukan aktivitas banking sesuai dengan kebutuhan nasabah.

Tabel 4.20

Fitur Mobile Banking BRI Memiliki Ketersediaan Sistem Yang Baik Sehingga Dapat Memenuhi Kebutuhan Transaksi Perbankan Saya

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang Fitur

Mobile Banking BRI memiliki ketersediaan sistem yang baik sehingga dapat

memenuhi kebutuhan transaksi perbankan saya, responden dominan memilih

Tabel 4.21

Distribusi Jawaban Responden Mengenai Kesesuaian (X4)

No. Pernyataan Skor Total Rata –

Sumber : Hasil Olahan Data Statistik, 2016

4.2.6 Penyajian Data Tentang Minat Menggunakan Mobile Banking (Y)

Untuk mengukur variabel minat menggunakan mobile banking

menggunakan 3 indikator yang kemudian disajikan menjadi 3 pernyataan. Pada

setiap pernyataan terdapat 5 jawaban, dimana responden diharuskan menentukan

jawaban mereka atau memilih salah satu dari pilihan jawaban yang tealh

disediakan oleh peneliti.

Berdasarkan jawaban responden dari hasil penyebaran kuesioner maka

diperoleh data sebagai berikut :

Tabel 4.22

Saya Tertarik Untuk Menggunakan Layanan Mobile Banking

No. Kategori Jumlah Persentase

Berdasarkan data yang didapatkan dari distribusi jawaban tentang saya

tertarik untuk menggunakan layanan mobile banking, responden secara

keseluruhan memilih jawaban dengan kategori setuju (sangat setuju dan setuju)

dengan jumlah persentase sebesar 100%..Hal ini disebabkan karena melalui

mobile banking kegiatan perbankan nasabah menjadi lebih praktis.

Tabel 4.23

Saya Berencana Akan Menggunakan Mobile Banking Dalam Bertransaksi

No. Kategori Jumlah Persentase

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan data yang didapatkan dari distribusi jawaban tentang saya

berencana akan menggunakan mobile banking dalam bertransaksi, responden

dominan memilih jawaban dengan kategori setuju (sangat setuju dan setuju)

dengan jumlah persentase sebesar 87%. Hal ini disebabkan karena melalui mobile

banking kegiatan perbankan nasabah menjadi lebih mudah dan praktis.

Tabel 4.24

Saya Mendapatkan Dukungan Dari Rekan-Rekan Dan Keluarga Untuk Menggunakan Mobile Banking

No. Kategori Jumlah Persentase

Berdasarkan data yang didapatkan dari distribusi jawaban tentang saya

mendapatkan dukungan dari rekan-rekan dan keluarga untuk menggunakan

mobile banking, responden dominan memilih jawaban dengan kategori setuju

dengan jumlah persentase sebesar 90,3%. Hal ini disebabkan karena melalui

mobile banking kegiatan perbankan nasabah menjadi lebih praktis.

Tabel 4.25

Distribusi Jawaban Responden Mengenai Minat Menggunakan Mobile Banking (Y)

Sumber : Hasil Olahan Data Statistik, 2016

4.3 Analisis Data

4.3.1 Uji Validitas dan Uji Realibilitas 1. Variabel Kemanfatan (X1)

Hasil penelitian agar memiliki tingkat validitas yang baik maka setiap

variabel yang digunakan harus diuji kecermatannya. Metode yang digunakan

dengan r tabel. Apabila nilai r hitung > r tabel berarti data variabel penelitian

dinyatakan valid.

Tabel 4.26

Uji Validitas Kemanfaatan (X1)

Corrected Item Total

Correlation ( r tabel ) Validitas

( r hitung )

Butir 1 0.503 0.2172 Valid

Butir 2 0.608 0.2172 Valid

Butir 3 0.670 0.2172 Valid

Sumber : Hasil Olahan Data Statistik, 2016

Kolom corrected item total correlation menunjukkan nilai r hitung dan

kuesioner dibagikan kepada 82 orang responden. Pada tingkat signifikan 5%

dengan n = 82, maka r tabel sebesar 0.2172. Pada hasil dapat dilihat bahwa nilai

corrected item total correlation (r hitung) lebih besar daripada r tabel, sehingga

seluruh pertanyaan dinyatakan valid.

Untuk pengujian reliabilitas dilihat pada Tabel 4.27 dibawah. Suatu

variabel dikatakan reliable jika memberikan nilai cronbach alpha > 0,60

(Ghozali, 2005), maka berdasarkan kriteria perbandingan tersebut secara umum

kuesioner dapat dinyatakan reliabel untuk dipakai sebagai instrumen penelitian.

Tabel 4.27

Uji Reliabilitas Kemanfaatan (X1)

Sumber : Hasil Olahan Data Statistik, 2016

Reliability Statistics

Cronbach's Alpha

N of Items

Nilai koefisien reliabilitas (Alpa Cronbach) di atas adalah sebesar

0.687.Dengan demikian demikian dapat dikemukakan bahwa nilai (Alpa

Cronbach) 0.687> 0.60, sehingga dikemukakan kesimpulan bahwa instrumen

merupakan instrumen yang reliabel.

9. Variabel Kemudahan Penggunaan (X2) Tabel 4.28

Uji Validitas Kemudahan Penggunaan (X2)

Corrected Item Total

Correlation ( r tabel ) Validitas

( r hitung )

Butir 1 0.379 0.2172 Valid

Butir 2 0.673 0.2172 Valid

Butir 3 0.649 0.2172 Valid

Sumber : Hasil Olahan Data Statistik, 2016

Kolom corrected item total correlation menunjukkan nilai r hitung dan

kuesioner dibagikan kepada 82 orang responden. Pada tingkat signifikan 5%

dengan n = 82, maka r tabel sebesar 0.2172. Pada hasil dapat dilihat bahwa nilai

corrected item total correlation (r hitung) lebih besar daripada r tabel, sehingga

seluruh pertanyaan dinyatakan valid.

Untuk pengujian reliabilitas dilihat pada Tabel 4.29 dibawah. Suatu

variabel dikatakan reliable jika memberikan nilai cronbach alpha > 0,60

(Ghozali, 2005), maka berdasarkan kriteria perbandingan tersebut secara umum

Tabel 4.29

Uji Reliabilitas Kemudahan Penggunaan (X2)

Sumber : Hasil Olahan Data Statistik, 2016

Nilai koefisien reliabilitas (Alpa Cronbach) di atas adalah sebesar

0.672.Dengan demikian demikian dapat dikemukakan bahwa nilai (Alpa

Cronbach) 0.672 > 0.60, sehingga dikemukakan kesimpulan bahwa instrumen

merupakan instrumen yang reliabel.

10. Variabel Resiko (X3)

Tabel 4.30

Uji Validitas Resiko(X3)

Corrected Item Total

Correlation ( r tabel ) Validitas

( r hitung )

Butir 1 0.540 0.2172 Valid

Butir 2 0.611 0.2172 Valid

Butir 3 0.684 0.2172 Valid

Butir 4 0.503 0.2172 Valid

Sumber : Hasil Olahan Data Statistik, 2016

Kolom corrected item total correlation menunjukkan nilai r hitung dan

kuesioner dibagikan kepada 82 orang responden. Pada tingkat signifikan 5%

dengan n = 82, maka r tabel sebesar 0.2172. Pada hasil dapat dilihat bahwa nilai

corrected item total correlation (r hitung) lebih besar daripada r tabel, sehingga

seluruh pertanyaan dinyatakan valid.

Untuk pengujian reliabilitas dilihat pada Tabel 4.29 dibawah. Suatu

variabel dikatakan reliable jika memberikan nilai cronbach alpha > 0,60

Reliability Statistics

Cronbach's Alpha

N of Items

(Ghozali, 2005), maka berdasarkan kriteria perbandingan tersebut secara umum

kuesioner dapat dinyatakan reliabel untuk dipakai sebagai instrument penelitian.

Tabel 4.31

Uji Reliabilitas Resiko (X3)

Sumber : Hasil Olahan Data Statistik, 2016

Nilai koefisien reliabilitas (Alpa Cronbach) di atas adalah sebesar

0.711.Dengan demikian demikian dapat dikemukakan bahwa nilai (Alpa

Cronbach) 0.711> 0.60, sehingga dikemukakan kesimpulan bahwa instrumen

merupakan instrumen yang reliabel.

11. Variabel Kesesuaian (X4)

Tabel 4.32

Uji Validitas Kesesuaian(X4)

Corrected Item Total

Correlation ( r tabel ) Validitas

( r hitung )

Butir 1 0.683 0.2172 Valid

Butir 2 0.891 0.2172 Valid

Sumber : Hasil Olahan Data Statistik, 2016

Kolom corrected item total correlation menunjukkan nilai r hitung dan

kuesioner dibagikan kepada 82 orang responden. Pada tingkat signifikan 5%

dengan n = 82, maka r tabel sebesar 0.2172. Pada hasil dapat dilihat bahwa nilai

corrected item total correlation (r hitung) lebih besar daripada r tabel, sehingga

seluruh pertanyaan dinyatakan valid.

Reliability Statistics

Cronbach's Alpha

N of Items

Untuk pengujian reliabilitas dilihat pada Tabel 4.33 dibawah. Suatu

variabel dikatakan reliable jika memberikan nilai cronbach alpha > 0,60

(Ghozali, 2005), maka berdasarkan kriteria perbandingan tersebut secara umum

kuesioner dapat dinyatakan reliabel untuk dipakai sebagai instrument penelitian.

Tabel 4.33

Uji Reliabilitas Kesesuaian (X4)

Sumber : Hasil Olahan Data Statistik, 2016

Nilai koefisien reliabilitas (Alpa Cronbach) di atas adalah sebesar

0.824.Dengan demikian demikian dapat dikemukakan bahwa nilai (Alpa

Cronbach) 0.824> 0.60, sehingga dikemukakan kesimpulan bahwa instrumen

merupakan instrumen yang reliabel.

12. Variabel Minat Menggunakan Mobile Banking (Y) Tabel 4.34

Uji Validitas Minat Menggunakan Mobile Banking (Y)

Corrected Item Total

Correlation ( r tabel ) Validitas

( r hitung )

Butir 1 0.496 0.2172 Valid

Butir 2 0.705 0.2172 Valid

Butir 3 0.720 0.2172 Valid

Sumber : Hasil Olahan Data Statistik, 2016

Kolom corrected item total correlation menunjukkan nilai r hitung dan

kuesioner dibagikan kepada 82 orang responden. Pada tingkat signifikan 5%

dengan n = 82, maka r tabel sebesar 0.2172. Pada hasil dapat dilihat bahwa nilai

Reliability Statistics

Cronbach's Alpha

N of Items

corrected item total correlation (r hitung) lebih besar daripada r tabel, sehingga

seluruh pertanyaan dinyatakan valid.

Untuk pengujian reliabilitas dilihat pada Tabel 4.33 dibawah. Suatu

variabel dikatakan reliable jika memberikan nilai cronbach alpha > 0,60

(Ghozali, 2005), maka berdasarkan kriteria perbandingan tersebut secara umum

kuesioner dapat dinyatakan reliabel untuk dipakai sebagai instrument penelitian.

Tabel 4.35

Uji Reliabilitas Minat Menggunakan Mobile Banking(Y)

Sumber : Hasil Olahan Data Statistik, 2016

Nilai koefisien reliabilitas (Alpa Cronbach) di atas adalah sebesar

0.734.Dengan demikian demikian dapat dikemukakan bahwa nilai (Alpa

Cronbach) 0.734> 0.60, sehingga dikemukakan kesimpulan bahwa instrumen

merupakan instrumen yang reliabel.

4.3.2. Analisis Regresi Linier Berganda

Analisis regresi berganda digunakan untuk mengetahui pengaruh antara

variabel bebas (kemanfaatan, kemudahan penggunaan, resiko, kesesuaian)

terhadap variabel terikat (minat menggunakan mobile banking) yang dilakukan

pada 82 responden pengguna mobile banking.

Reliability Statistics

Cronbach's Alpha

N of Items

Tabel 4.36

a. Dependent Variable: Y

Sumber : Hasil Olahan Data Statistik, 2016

Berdasarkan hasil pengolahan data penelitian dengan menggunakan

software statistic, pada Tabel 4.36, dapat dirumuskan model persamaan regresi

berganda sebagai berikut:

Y = a + b1X1 + b2X2 + b3X3 + b4X4 + e

Y = 0,591 + 0,119X1 + 0,457X2 + 0,301X3 + 0,137X4

Dimana :

Y = Minat Menggunakan Mobile Banking

a = konstanta dari keputusan regresi

b1 = koefisien regresi dari variabel X1 (kemanfaatan)

b2 = koefisien regresi dari variabel X2 (Kemudahan Penggunaan)

b3= koefisien regresi dari variabel X3 (Risiko)

b4= koefisien regresi dari variabel X4 (Kesesuaian)

Berdasarkan persamaan tersebut dapat diuraikan sebagai berikut:

a. Konstanta (a) = 0,591 Ini menunjukkan tingkat konstan, dimana jika variabel

kemanfaatan (X1), kemudahan penggunaan (X2), resiko (X3), kesesuaian

(X4) adalah 0, maka minat menggunakan mobile banking (Y) 0,591 dengan

asumsi variabel lain tetap.

b. Koefisien b1X1 = 0,119. Ini menunjukkan bahwa variabel kemanfaatan (X1)

berpengaruh secara positif terhadap minat menggunakan mobile banking, atau

dengan kata lain jika variabel kemanfaatan ditingkatkan sebesar satu satuan,

maka minat menggunakan mobile banking akan meningkat sebesar 0,119

satuan, dengan asumsi variabel lain tetap.

c. Koefisien b2X2 = 0,457. Ini menunjukkan bahwa variabel kemudahan

penggunaan (X2) berpengaruh secara positif terhadap minat menggunakan

mobile banking, atau dengan kata lain jika variabel kemudahan penggunaan

ditingkatkan sebesar satu satuan, maka minat menggunakan mobile banking

akan meningkat sebesar 0,457 satuan, dengan asumsi variabel lain tetap.

d. Koefisien b3X3 = 0,301. Ini menunjukkan bahwa variabel resiko (X3)

berpengaruh secara positif terhadap minat menggunakan mobile banking, atau

dengan kata lain jika variabel resiko ditingkatkan sebesar satu satuan, maka

minat menggunakan mobile banking akan meningkat sebesar 0,301 satuan,

dengan asumsi variabel lain tetap.

e. Koefisien b4X4 = 0,137. Ini menunjukkan bahwa variabel kesesuaian (X4)

berpengaruh secara positif terhadap minat menggunakan mobile banking, atau

maka minat menggunakan mobile banking akan meningkat sebesar 0,137

satuan, dengan asumsi variabel lain tetap.

4.3.3. Uji Asumsi Klasik 1. Uji Normalitas

Uji normalitas data bertujuan untuk melihat apakah dalam sebuah model

regresi variabel dependen dan independen memiliki distribusi normal atau tidak.

a. Kolmogorov Smirnov

Untuk menguji normalitas data adalah dengan menggunakan Kolmogorov-

Smirnov dimana kriteria ini untuk menentukan normal atau tidaknya data, dilihat

dari nilai probabilitasnya. Jika nilai Kolmogorov-Smirnov (Asymp.Sig.

(2-tailed)>0,05) maka data adalah normal.

Tabel 4.37 Kolmogorov-Smirnov

Sumber : Hasil Olahan Data Statistik, 2016

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 82

Normal Parametersa,b Mean ,0000000 Std. Deviation ,73095756 Most Extreme Differences Absolute ,087

Positive ,087

Negative -,076

Kolmogorov Smirnov ,087

Asymp. Sig. (2-tailed) ,192c

a. Test distribution is Normal. b. Calculated from data.

Berdasarkan Tabel 4.37 diketahui bahwa nilai Asymp. Sig (2 tailed)

adalah 0.192 dan diatas nilai signifikan (0,05), dengan kata lain variabel

berdistribusi normal.

b. Histogram

Pada grafik histogram , dikatakan variabel berdistribusi normal pada grafik

histogram yang berbentuk lonceng apabila distribusi data tersebut tidak

menceng ke kiri atau menceng ke kanan. Hasil pengujian dapat dilihat pada

grafik berikut :

Gambar 4.1 Grafik Histogram

c. P – Plot

Gambar 4.2 P-Plot

Sumber : Hasil Olahan Data Statistik, 2016

Gambar tersebut menunjukkan bahwa data menyebar disekitar garis

diagonal mengikuti arah garis diagonal histogramnya menunjukkan distribusi

normal, maka model regresi memenuhi asumsi normalitas.

2. Uji Heterokedastisitas

Pada prinsipnya pengujian Heterokedastisitas adalah untuk melihat

apakah terjadi gangguan yang berbeda dari suatu pengamatan.Untuk mendeteksi

keberadaan heteroskedastisitas dapat dilakukan dengan metode formal yaitu

Gambar 4.3

Uji Heterokedastisitas Dengan Uji Glejser

Coefficientsa

(a) Dependent Variable: RES2 Sumber : Hasil Olahan Data Statistik, 2016

Dari gambar 4.3 diatas diketahui bahwa nilai probabilitas setiap variabel,

yakni kemanfaatan 0,80, kemudahan penggunaan 0,28, resiko 0,868 dan

kesesuaian 0,211. Hal ini berarti bahwa masing-masing variabel memiliki sig >

0,05. Dengan demikian dapat disimpulkan bahwa tidak terjadi heteroskedastisitas

pada model regresi.

3. Uji Multikolinearitas

Multikolineritas digunakan untuk menguji apakah pada model regresi

ditemukan adanya korelasi yang kuat antar variabel independen. Cara yang

digunakan untuk menilainya adalah dengan melihat nilai faktor inflasi varian (

Variance Inflasi Faktor/VIF), yang tidak melebihi 4 atau 5.

Tabel 4.38

Berdasarkan tabel diatas dapat disimpulkan bahwa VIF < 5, maka tidak

terdapat masalah mulikolinearitas dalam penelitian ini.

4.3.4 Uji Hipotesis 1. Uji t

Uji statistik t digunakan untuk mengukur seberapa jauh pengaruh

variabel bebas secara individual dalam menerangkan variabel terikat. Apakah

variable kemanfaatan (X1), kemudahan penggunaan (X2), resiko (X3) dan

kesesuaian (X4) mempunyai pengaruh yang positif serta signifikan terhadap

variabel terikat atau dependen variabel (Y) yaitu Minat Menggunakan Mobile

Banking. Kriteria penerimaan/penolakan hipotesis dengan tingkat (α) = 0.05

ditentukan sebagai berikut:

a. T hitung > t table berarti H0 ditolak atau Ha diterima.

b. T hitung ≤ t table berarti H0 diterima atau Ha ditolak.

Nilai t tabel dapat dilihat pada α =5% yang diperoleh dari n-k

n = jumlah sampel yaitu 82

k = jumlah variabel yang digunakan yaitu 5

T tabel dengan sampel 82, dengan probabilitas 5% dan df sebesar 77 adalah

Tabel 4.39

a. Dependent Variable: Y

Sumber : Hasil Olahan Data Statistik, 2016

Pengujian hipotesis untuk variabel kemanfaatan, kemudahan

penggunaan, risiko dan kesesuaian dapat dilihat pada tabel 4.39 diatas dan dapat

disimpulkan sebagai berikut :

a. Variabel kemanfaatan berpengaruh secara positif tetapi tidak signifikan

terhadap minat menggunakan mobile banking, hal ini terlihat dari nilai

signifikan (0,269) > 0,05 dan nilai t hitung (1,114) < t tabel (1,98) artinya jika

variabel kemanfaatan ditingkatkan maka minat menggunakan mobile banking

akan meningkat sebesar 0,119.

b. Variabel kemudahan penggunaanberpengaruh secara positif dan signifikan

terhadap minat menggunakan mobile banking, hal ini terlihat dari nilai

signifikan (0,000) < 0,05 dan nilai t hitung (4,423) > t tabel (1,98) artinya jika

variabel kemudahan penggunaan ditingkatkan maka minat menggunakan

mobile banking akan meningkat sebesar 0,457.

c. Variabel risiko berpengaruh secara positif dan signifikan terhadap minat

0,05 dan nilai t hitung (3,781) > t tabel (1,98) artinya jika variabel resiko

ditingkatkan maka minat menggunakan mobile banking akan meningkat

sebesar 0,301.

d. Variabel kesesuaian berpengaruh secara positif tetapi tidak signifikan

terhadap minat menggunakan mobile banking, hal ini terlihat dari nilai

signifikan (0,290) > 0,05 dan nilai t hitung (1,064) < t tabel (1,98) artinya jika

variabel kesesuaian ditingkatkan maka minat menggunakan mobile banking

akan meningkat sebesar 0,137.

2. Uji Simultan ( Uji F)

Kriteria penerimaan/penolakan hipotesis dengan tingkat signifikan (α) =

0.05 ditentukan sebagai berikut:

a. Jika tingkat signifikan F hitung > F tabel maka H0 diterima atau Ha ditolak.

b. Jika tingkat signifikan F hitung ≤ F tabel maka H0 ditolak atau Ha diterima.

F tabeldapat dilihat pada α = 0,5 Dengan derajat pembilang = k-1 = 5-1 = 4.

Derajat penyebut = n- k-1 = 82 – 5 -1= 76, dengan tingkat signifikansi0,05 (2,96) =

3,09. Mencari f hitungdengan menggunakan Tabel Anova sebagai hasil pengolahan

data statistik, dapat dilihat pada Tabel 4.40 berikut:

Tabel 4.40 Hasil Uji F

ANOVAa

Model Sum of Squares Df Mean Square F Sig.

1 Regression 34,624 4 8,656 15,401 ,000b

Residual 43,278 77 ,562

Total 77,902 81

a. Dependent Variable: Y

b. Predictors: (Constant), X4, X3, X1, X2