SKRIPSI

ANALISIS DAMPAK PEMBAYARAN NON TUNAI TERHADAP JUMLAH UANG BEREDAR

DI INDONESIA

OLEH

LASONDY ISTANTO S 100501134

PROGRAM STUDI EKONOMI PEMBANGUNAN DEPARTEMEN EKONOMI PEMBANGUNAN

FAKULTAS EKONOMI

ABSTRAK

Penelitian ini bertutujuan untuk meneliti tentang pengaruh dampang pembayaran non tunai terhadap jumlah uang beredar di Indonesia. Jumlah uang beredar yang digunakan dalam penelitian ini adalah jumlang uang beredar dalam arti sempit (M1) dan dalam arti luas (M2). Pembayaran non tunai dalam penelitian ini direpresentasikan oleh empat skema transaksi pembayaran yaitu, Alat Pembayaran Menggunakan Kartu (APMK), e-money, Sistem Kliring Nasional Bank Indonesia (SKNBI), dan sistem BI-RTGS.

Model yang digunakan dalam penelitian ini adalah Error Correction Model (ECM) untuk melihat hubungan jumlah uang beredar dengan sistem pembayaran non tunai. Hasil penelitian menunjukkan volume transaksi kartu kredit, nilai transaksi ATM/Debet, nilai transaksi e-money, volume transaksi SKNBI, dan nilai transaksi BI-RTGS berpengaruh positif terhadap M1, sedangkan nilai transaksi SKNBI berpengaruh negatif terhadap M1. Sementara itu dengan mensubstitusi M1 dengan M2 hasil penelitian menunjukkan bahwa, volume dan nilai transaksi ATM/Debet, volume transaksi SKNBI, volume dan nilai transaksi BIRTGS berpengaruh positif terhadap M2 sedangkan nilai transaksi e-money dan nilai transksi SKNBI berpegrauh negatif terhadap M2.

ABSTRACT

This research has a purpose to analyze impact of non-cash payment to money supply in Indonesia. Money supplies used in this research are narrow money (M1) and broad money (M2). Non-cash payment in this research represented by four transaction scheme, card base payment instrument (APMK), e-money, Bank Indonesia national clearing payment system (SKNBI), and system BI-RTGS.

Error correction model is applied in order to study the relationship between money supply and non-cash payment system. The result shows that the volume of credit card transactions, the value of ATM/Debit transaction, the value of e-money transaction, the volume of SKNBI transaction, and the value of BI-RTGS transaction have positive effect on M1, while the value of SKNBI transactions have negative effect on M1. Meanwhile by substituting M1 to M2 the results shows that, the volume and value of ATM/Debit transaction, the volume of SKNBI transaction, the volume and value of BI-RTGS transactions have positive effect on M2 while the value of e-money transactions and value of SKNBI transaction have negative effect on M2.

KATA PENGANTAR

Puji dan syukur penulis panjatkan kepada Tuhan Yang Maha Esa atas berkat, rahmat, dan anugerah-Nya, penyusunan skripsi yang berjudul “Analisis Pengaruh Pemnayaran Non Tunai Terhadap Jumlah Uang beredar di Indonesia” dapat diselesaikan dengan baik. Penulis telah banyak menerima bimbingan, saran, motivasi, dan doa dari berbagai pihak selama penulisan skripsi ini. Oleh karena itu, pada kesempatan ini penulis menyampaikan terima kasih kepada semua pihak yang telah memberikan bantuan dan bimbingan, yaitu kepada:

1. Orang tua penulis, Ayahanda Tombor Sigalingging dan Ibunda Rusdiana Siahaan yang selalu menjadi motivasi penulis untuk lebih maju.

2. Bapak Prof. Dr. Azhar Maksum, M.Ec, Ac.Ak, CA selaku Dekan Fakultas Ekonomi Universitas Sumatera Utara.

3. Bapak Wahyu Ario Pratomo, SE, M.Ec selaku Ketua Departemen Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara dan Bapak Drs. Syahrir Hakim Nasution, M.Si selaku Sekertaris Departemen Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara.

4. Bapak Irsyad Lubis, SE, M.Soc, Sc, Ph.D selaku Ketua Program Studi S1 Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara dan Bapak Paidi Hidayat, SE, M.Si selaku Sekertaris Program Studi S1 Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara.

5. Bapak Sayarief Fauzie, SE, M.Ak, Ak selaku Dosen Pembimbing yang telah banyak meluangkan waktu, tenaga dan pikiran dalam memberikan bimbingan penulisan skripsi ini.

6. Bapak Haroni Doli Hamoraon Ritonga, SE, M.Si dan Ibu Ingrita Gusti Sari NST, SE, M.Si selaku Dosen Penguji yang telah meluangkan waktu untuk memberikan saran dan kritikan dalam penyempurnaan skripsi ini.

7. Seluruh Bapak/ Ibu Dosen Departemen Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara.

8. Seluruh Staff Akademik Departemen Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara.

9. Rekan-rekan mahasiswa stambuk 2010 S1 Ekonomi Pembangunan Fakultas Ekonomi Universitas Sumatera Utara.

Dengan segala kerendahan hati penulis menyadari masih terdapat kekurangan-kekurangan dalam penyusunan skripsi ini, namun semoga skripsi ini dapat memberikan manfaat bagi penulis maupun para pembaca.

Medan, Mei 2014

DAFTAR ISI

1.3.Tujuan Penelitian... 5

1.4.Manfaat Penelitian ... 6

BAB II TINJAUAN PUSTAKA ... 7

2.1.Teori Uang ... 7

2.1.1. Defenisi Uang ... 7

2.1.2. Penawaran Uang ... 8

2.1.3. Defenisi Jumlah Uang Beredar ... 8

2.1.4. Uang Beredar di Indonesia ... 10

2.2. Sistem Pembayaran ... 10

2.2.1. Defenisi Sistem Pembayaran ... 11

2.2.2. Evolusi Sistem Pembayaran ... 12

2.2.3. Pembayaran Tunai ... 15

2.2.4. Sistem Pembayaran Non Tunai ... 15

2.2.4.1. Pembayaran Non Tunai Berbasis Warkat (Paper Based) ... 16

2.2.4.2. Pembayaran Non Tunai Berbasis Kartu (Card Based)... 17

2.2.4.3. E-Money ... 18

2.3. Pembayaran dan Uang Beredar ... 19

2.4. Pembayaran Non Tunai dan Permintaan Uang ... 21

2.5. Penelitian Terdahulu ... 23

2.6. Kerangka Konseptual ... 28

BAB III METODE PENELITIAN ... 31

3.1. Jenis Penelitian ... 31

3.2. Batasan Operasional ... 31

3.3. Defenisi Operasional ... 31

3.4. Jenis Data ... 35

3.5. Metode Pengumpulan Data ... 35

3.6. Teknik Analisis ... 35

3.6.1. Uji Akar Unit ... 38

3.6.2. Uji Kointegraasi (Johansen Cointegration Test) ... 39

3.6.3. Error Correction Model (ECM) ... 40

3.6.4. Uji Asumsi Klasik... 41

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 42

4.1. Gambaran Deskriptif Variabel ... 42

4.1.1. Perkembangan Jumlah Uang Beredar ... 42

4.1.2. Sistem Pembayaran Non Tunai ... 43

4.2. Analisis Data ... 47

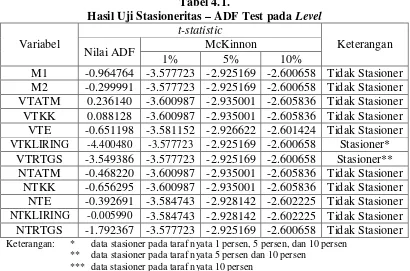

4.2.1. Pengujian Stasioneritas ... 47

4.2.2. Uji Kointegrasi ... 49

4.2.3. Analisis Error Correction Model (ECM) ... 52

4.2.4. Uji Asumsi Klasik... 57

4.3. Pembahasan ... 59

BAB V KESIMPULAN DAN SARAN ... 66

5.1. Kesimpulan ... 66

5.2. Saran. ... 67

DAFTAR PUSTAKA ... 68

DAFTAR TABEL

Nomor Judul Halaman

2.1. Penelitian Terdahulu ... 25

3.1. Jenis, Satuan, Simbol, dan Sumber Data ... 34

4.1. Hasil Uji Stasioneritas – ADF Test pada Level... 48

4.2. Hasil Uji Stasioneritas – ADF Test pada First Difference (Tanpa Tren) ... 49

4.3. Hasil Uji Kointegrasi Variabel-Variabel Persamaan M1 ... 50

4.4. Hasil Uji Kointegrasi Variabel-Variabel Persamaan M2 .... 51

4.5. Hasil Estimasi Jangka Panjang Pengaruh Pembayaran Non Tunai terhadap Jumlah Uang Beredar... 52

4.6. Hasil Estimasi ECM Pengaruh Pembayaran Non Tunai terhadap Jumlah Uang Beredar dalam Arti Sempit (M1-Narrow Money) ... 54

4.7. Hasil Estimasi ECM Pengaruh Pembayaran Non Tunai terhadap Jumlah Uang Beredar dalam Arti Sempit (M1-Narrow Money) yang Signifikan ... 55

4.8. Hasil Estimasi ECM Pengaruh Pembayaran Non Tunai terhadap Jumlah Uang Beredar dalam Arti Luas (M2-Broad Money)... 56

4.9. Hasil Estimasi ECM Pengaruh Pembayaran Non Tunai terhadap Jumlah Uang Beredar dalam Arti Luas (M2-Broad Money) yang Signifikan ... 57

4.10. Hasil Uji Auto Kolerasi Dengan Metode LM test... 58

4.11. Hasil Uji Heterokedastisitas dengan Uji White ... 58

DAFTAR GAMBAR

Nomor Judul Halaman

2.1. Ilustrasi Sederhana Proses Sistem Pembayaran ... 11

2.2. Ilustrasi Komponen Pembentuk SIsitem Pembayaran ... 12

2.3. Kerangka Konseptual Penelitian ... 28

4.1. Perkembangan Jumlah Uang Beredar M1 dan M2 ... 42

4.2. Perkembangan Transaksi Melalui Sistem BI-RTGS dan SKNBI ... 44

4.3. Perkembangan Transaksi Menggunakan APMK ... 45

4.4. Perkembangan Transaksi Menggunakan e-money ... 46

DAFTAR LAMPIRAN

Nomor Judul Halaman

1 Data Mentah ... 69

2 Uji Stasioner Pada Tingkat Level ... 72

3 Uji Stasoineritas Pada First Difference (Tanpa Tren) ... 75

4 Uji Kointegrasi Persamaan M1 ... 78

5 Uji Kointegrasi Persamaan M2 ... 81

6 Persamaan Jangka Panjang M1 ... 84

7 Persamaan Jangka Panjang M2 ... 85

8 Persamaan ECM M1 (lag 1) ... 86

9 Persamaan ECM M2 (lag 1) ... 87

10 Persamaan ECM M1 yang Signfikan ... 88

11 Persamaan ECM M2 yang Signifikan ... 89

12 Uji Autokolerasi Persamaan M1 ... 90

13 Uji Autokolerasi Persamaan M2 ... 91

14 Uji Heterokedastisitas Persmaan M1 ... 92

15 Uji Heterokedastisitas Persamaan M2 ... 93

ABSTRAK

Penelitian ini bertutujuan untuk meneliti tentang pengaruh dampang pembayaran non tunai terhadap jumlah uang beredar di Indonesia. Jumlah uang beredar yang digunakan dalam penelitian ini adalah jumlang uang beredar dalam arti sempit (M1) dan dalam arti luas (M2). Pembayaran non tunai dalam penelitian ini direpresentasikan oleh empat skema transaksi pembayaran yaitu, Alat Pembayaran Menggunakan Kartu (APMK), e-money, Sistem Kliring Nasional Bank Indonesia (SKNBI), dan sistem BI-RTGS.

Model yang digunakan dalam penelitian ini adalah Error Correction Model (ECM) untuk melihat hubungan jumlah uang beredar dengan sistem pembayaran non tunai. Hasil penelitian menunjukkan volume transaksi kartu kredit, nilai transaksi ATM/Debet, nilai transaksi e-money, volume transaksi SKNBI, dan nilai transaksi BI-RTGS berpengaruh positif terhadap M1, sedangkan nilai transaksi SKNBI berpengaruh negatif terhadap M1. Sementara itu dengan mensubstitusi M1 dengan M2 hasil penelitian menunjukkan bahwa, volume dan nilai transaksi ATM/Debet, volume transaksi SKNBI, volume dan nilai transaksi BIRTGS berpengaruh positif terhadap M2 sedangkan nilai transaksi e-money dan nilai transksi SKNBI berpegrauh negatif terhadap M2.

ABSTRACT

This research has a purpose to analyze impact of non-cash payment to money supply in Indonesia. Money supplies used in this research are narrow money (M1) and broad money (M2). Non-cash payment in this research represented by four transaction scheme, card base payment instrument (APMK), e-money, Bank Indonesia national clearing payment system (SKNBI), and system BI-RTGS.

Error correction model is applied in order to study the relationship between money supply and non-cash payment system. The result shows that the volume of credit card transactions, the value of ATM/Debit transaction, the value of e-money transaction, the volume of SKNBI transaction, and the value of BI-RTGS transaction have positive effect on M1, while the value of SKNBI transactions have negative effect on M1. Meanwhile by substituting M1 to M2 the results shows that, the volume and value of ATM/Debit transaction, the volume of SKNBI transaction, the volume and value of BI-RTGS transactions have positive effect on M2 while the value of e-money transactions and value of SKNBI transaction have negative effect on M2.

BAB I PENDAHULUAN

1.1. Latar Belakang

Uang memiliki fungsi yang sangat besar dalam kehidupan sehari-hari.

Layaknya fungsi uang sebagai alat pembayaran dalam transaksi ekonomi, uang tidak terlepas dari proses transaksi ekonomi di setiap negara. Uang juga dapat

dikatakan sebagai indikator penting dalam perekonomian suatu negara. Hal ini disebabkan oleh seluruh kegiatan ekonomi yakni, produksi, distribusi dan konsumsi berkaitan erat dengan uang. Pemerintah dalam hal ini bank sentral

selaku otoritas moneter, seringkali menggunakan instrumen uang dalam melaksanakan kebijakannya dalam bidang ekonomi, khususnya bidang keuangan

dan perbankan.

Berdasarkan UU No. 3 tahun 2004 pasal 7 tentang Bank Indonesia, Bank Indonesia memiliki tujuan untuk mencapai dan memelihara kestabilan nilai rupiah.

Sejak tahun 2005 Bank Indonesia menerapkan kerangka kebijakan moneter dengan inflasi sebagai sasaran utama kebijakan moneter. Dalam pelaksanaannya,

Bank Indonesia memiliki wewenang untuk melakukan kebijakan moneter melalui penetapan sasaran-sasaran moneter seperti uang beredar atau suku bunga dengan tujuan utama menjaga sasaran laju inflasi yang ditetapkan oleh pemerintah.

Bank Indonesia selaku Bank Sentral memiliki tiga pilar tugas utama yaitu (UU No. 3 tahun 2004 pasal 8): 1) menetapkan dan melaksanakan kebijakan

mengawasi bank (telah dialihkan ke OJK(Otoritas Jasa Keuangan)). Dalam melaksanakan tugasnya untuk mengatur dan menjaga sistem pembayaran, Bank

Indonesia memiliki tugas khusus yaitu mengeluarkan uang sebagai alat pembayaran yang sah di Indonesia yang meliputi kegiatan mencetak mengedarkan serta mengatur jumlah uang beredar.

Bank Indonesia menyadari bahwa sistem pembayaran berperan penting untuk memperlancar aktivitas perekonomian masyarakat dan dunia usaha.

Terselenggaranya sistem pembayaran sebagai infrastruktur sistem keuangan merupakan faktor penting untuk mendukung stabilitas keuangan dan moneter. Terdapat tiga jenis besaran moneter di Indonesia, yaitu base money (M0), narrow money (M1), dan broad money (M2).

Kemajuan yang cepat dalam teknologi, mengubah kondisi sistem

pembayaran dalam transaksi ekonomi. Transaksi ekonomi sekarang ini tidak hanya difasilitasi dengan uang tunai saja tapi telah merambah dengan menggunakan instrumen non tunai secara elektronik yang lebih efisien dan

ekonomis. sebagai hasil dari perkembangan teknologi informasi seperti, Alat Pembayaran Menggunakan Kartu (APMK) seperti kartu kredit, kartu debet, kartu

ATM, SKNBI, sistem BI-RTGS dan terakhir mulai muncul e-money.

Kehadiran Automatic Teller Machine (ATM) mulai menggantikan peran dari teller bank. Bahkan seiring dengan perkembangan teknologi ATM sekarang

ini dapat berfungsi layaknya “toko” (merchant) untuk melakukan pembelian tiket, pulsa, atau layanan pembayaran untuk membayar listrik, air dan lain-lain. Dalam

melalui mesin Electronic Data Capture (EDC), yang dulu hanya digunakan untuk alat baca kartu di merchant saja. Selain ATM dan EDC, saluran pembayaran yang mulai diminati karena fleksibilitasnya adalah internet dan mobile banking. Nasabah bank atau pemegang kartu dapat melakukan trasanksi perbankan, jual beli barang dengan memanfaatkan jaringan internet atau mobile phone yang

mereka miliki.

Melihat perkembangan teknologi saat ini, dimana jejaring sosial di dunia

maya mulai marak membuka “toko” online. Masyarakat mulai melihat adanya kemudahan dan kenyamanan dalam bertransaksi melalui internet karena tidak perlu datang langsung ke toko tersebut. Memang saat ini tidak selalu secara online pembayarannya, namun cukup dengan administrasi pembelian di internet kemudian pembayaran cukup dilakukan melalui transfer di mesin ATM maupun

secara mobile banking. Selanjutnya si pembeli mengkonfirmasikan pembayarannya dan barang pun dikirim. Faktor inilah yang mengindikasikan meningkatnya jumlah kegiatan transaksi transfer melalui kartu ATM atau kartu

debet.

Mengingat bahwa pada ekuilibrium di pasar uang jumlah money supply sama dengan jumlah permintaan uang, maka perubahan besaran permintaan uang dengan adanya peningkatan pembayaran non-tunai tersebut akan berpengaruh terhadap keseimbangan di pasar uang, dan tentunya mempengaruhi besaran money

supply. Dengan demikian kebijakan moneter pun perlu mengakomodasi

perkembangan pembayaran non-tunai tersebut (Syarifuddin, Hidayat, Tarsidin,

Pengaruh inovasi dalam alat pembayaran non tunai dapat menyebabkan komplikasi dalam penggunaan target kuantitas dalam pengendalian moneter.

Perkembangan alat pembayaran non tunai menggunakan kartu (APMK), seperti ATM dan kartu debet yang menggunakan tabungan sebagai underlying-nya dapat berimplikasi pada konsep perhitungan jumlah uang beredar dalam arti sempit (M1)

dan dalam arti luas (M2) (Pramono et, al, 2006: 28). Dimana, M1 yakni uang kartal di luar bank umum ditambah dengan Uang Giral (Demand Deposit-D) dan M2 yakni M1 ditambah dengan uang kuasi (R) yang mana uang kuasi terdiri dari tabungan (Saving Deposit-S) dan deposito (Time Deposit-T).

Saat ini terlihat terjadi pergeseran defenisi saving deposit. Penarikan saving deposit dapat dilakukan dengan mudah, terlebih dengan berkembangnya fasilitas ATM. Meskipun masih terdapat pembatasan atas maksimal jumlah

penarikan dalam satu hari, namun kebebasan penarikannya hampir menyamai demand deposit (Syarifuddin, Hidayat, Tarsidin, 2009: 375). Oleh karena itu perlu diperhatikan pengklasifikasian tabungan yang menggunakan ATM dan kartu

debet sebagai bagian dari M1 dalam kategori uang giral dan bukan lagi bagian dari M2. Demikian juga halnya dengan e-money yang merupakan produk stored value yang sifatnya sangat liquid dan dapat disetarakan dengan uang tunai atau giro (setara M1) (Hidayati et, al, 2006: 42). Pengklasifikasian yang kurang tepat terhadap besaran moneter dapat menimbulkan implikasi kesalahan dalam

Berdasarkan kajian yang dilakukan oleh Costa dan Grauwe (2001), penggunaan alat pembayaran non tunai secara luas memiliki implikasi pada

berkurangnya permintaan uang terhadap uang yang diterbitkan oleh bank sentral, base money, yang pada gilirannya dapat mempengaruhi pelaksanaan tugas bank sentral dalam melaksanakan kebijakan moneter, khususnya pengendalian besaran

moneter. Hal yang sama juga dikemukakan oleh Freidman (1999), perkembangan teknologi informasi akan memberikan implikasi terhadap berkurangnya peran base money dalam transaksi pembayaran.

Studi lain yang dilakukan oleh Woodford (2000) memiliki sudut pandang berbeda terhadap implikasi perkembangan alat pembayaran non tunai pada

kebijakan moneter. Hasil studinya menunjukkan bahwa sekalipun uang kartal tersubstitusi oleh alat pembayaran non tunai kebijakan moneter tetap akan efektif.

Bank sentral dalam hal ini tetap dapat mengontrol kebijakannya melalui tingkat suku bunga jangka pendek.

1.2. Perumusan Masalah

Berdasarkan pada latar belakang diatas, maka perumusan masalah yang akan dibahas dalam penelitian ini adalah:

1. Bagaimana pengaruh penggunaan pembayaran non tunai dalam transaksi masyarakat terhadap jumlah uang beredar dalam arti sempit (Narrow Money – M1) di Indonesia.

2.1. Tujuan Penelitian

Berdasarkan pada perumusan masalah diatas, maka tujuan dari penelitian ini adalah:

1. Untuk mengetahui dampak penggunaan pembayaran non tunai dalam transaksi

masyarakat terhadap jumlah uang beredar di Indonesia dalam arti sempit (Narrow Money – M1).

2. Untuk mengetahui dampak penggunaan pembayaran non tunai dalam transaksi masyarakat terhadap jumlah uang beredar di Indonesia dalam arti luas (Broad Money – M2).

2.2. Manfaat Penelitian

Manfaat yang diharapkan oleh penulis dari penelitiann ini dapat diuraikan

sebagai berikut:

1. Bagi Bank Indonesia selaku otoritas moneter di Indonesia, melalui penelitian ini diharapkan akan mendapatkan gambaran dan informasi mengenai kondisi

sistem pembayaran non tunai di Indonesia dan pengaruhnya terhadap jumlah uang beredar.

2. Bagi Kalangan Perbankan sebagai salah satu pihak yang megeluarkan instrumen pembayaran non tunai, penelitian ini diharapkan dapat menjadi sumber referensi mengenai perkembangan sistem pembayaran non tunai di

Indonesia.

3. Bagi Kalangan Akademisi, penelitian ini di harapkan dapat menjadi sumber

BAB II

TINJAUAN PUSTAKA

2.1. Teori Uang 2.1.1.Defenisi Uang

Uang secara universal adalah sesuatu (benda) yang diterima secara umum dalam proses pertukaran barang dan jasa. Dua unsur terpenting dari uang adalah any good (sesuatu benda) dan generally accepted (diterima secara umum). Uang digunakan untuk memperlancar atau mempermudah kegiatan transaksi dalam sebuah perekonomian.

Dari sudut pandang ekonomi, uang merupakan barang ekonomi karena uang adalah barang langka. Uang adalah asset yang paling likuid diantara seluruh

asset yang ada dalam perekonomian. Uang dikatakan likuid apabila sangat mudah ditukarkan dengan barang dan jasa lain, biaya transaksinya sangat kecil dan nilai nominalnya relatif stabil.

Defenisi uang secara hukum, yaitu uang merupakan alat pembayaran yang sah dimana dalam perekonomian modern, penggunaan sesuatu benda sebagai

uang dikuatkan berdasarkan keputusan hukum atau undang-undang. Pelanggaran terhadap ketentuan undang-undang tersebut seperti pemalsuan uang atau menggunakan alat tukar yang tidak seusai dengan ketentuan akan dikenakan

2.1.2.Penawaran Uang

Ada tiga lembaga yang menawarkan uang antara lain: pemerintah, bank

sentral, dan bank umum. Setiap penawaran uang ke masyarakat dicatat dalam neraca. Pemerintah dan Bank Sentral menawarkan uang dalam bentuk uang kartal. Dan Bank Umum menawarkan uang dalam bentuk uang giral.

1. Penawaran uang oleh Pemerintah

Dahulu pemerintah juga menawarkan uang ke masyarakat dalam bentuk

uang pecahan. Proses penawaran yang oleh pemerintah ke masyarakat besar kecilnya dicatat dalam neraca. Alasan pemerintah mengeluarkan uang pecahan adalah untuk transaksi kecil-kecilan dan sebagai pendapatan pemerintah.

2. Penawaran uang oleh Bank Sentral

Yang dimaksud adalah Bank Sentral dapat mencetak uang dan

mengedarkan uang yang berlaku sebagai alat pembayaran yang sah. Pada masa sekarang, penawaran uang kartal ke masyarakat melalui satu lembaga yaitu Bank Sentral.

3. Penawaran uang oleh Bank Umum

Bank Umum dapat menawarkan uang karena Bank Umum dapat

mengeluarkan cek yang dimana cek itu dianggap atau berlaku sebagai alat pembayaran alat transaksi yang pantas. Uang yang ditawarkan oleh Bank Umum disebut uang giral.

2.1.3.Defenisi Jumlah Uang Beredar

Uang beredar adalah uang yang berada di tangan masyarakat. Namun

berbagai negara dapat berbeda-beda. Umumnya defenisi uang beredar di negara maju lebih kompleks dibandingkan di negara sedang berkembang. Defenisi

tersebut dibagi berdasarkan dua pendekatan, yaitu pendekatan transaksional (transaction approach) dan pendekatan likuiditas (liquidity approach) (Manurung dan Prathama, 2004 :13).

1. Pendekatan Transaksional (Tansaksional Approach)

Pendekatan ini memandang jumlah uang beredar yang dihitung adalah

jumlah uang yang dibutuhkan untuk kebutuhan transaksi. Pada paraktiknya, pendekatan ini digunakan untuk menghitung jumlah uang beredar dalam arti sempit M1 (narrow money). M1 mencakup uang kartal dan uang giral. Uang kartal terdiri atas uang kertas dan uang logam yang berlaku diluar dari bank umum (currency out of bank –COB). Uang giral terdiri atas rekening giro, kiriman uang, simpanan berjangka, dan tabungan berjangka yang sudah jatuh tempo, yang seluruhnya merupakan simpanan penduduk dalam rupiah pada sistem moneter.

2. Pendekatan Likuiditas (Liquidity Approach)

Pendekatan ini mendefenisikan jumlah uang beredar adalah jumlah uang untuk kebutuhan transaksi ditambah uang kuasi (quasy money). Pertimbangannya adalah sekalipun uang kuasi merupakan asset financial yang likuid dibanding dengan uang kertas, uang logam, dan rekening giro, tetapi sangat mudah diubah menjadi uang yang dapat digunakan untuk kebutuhan transaksi. Dalam praktik,

rupiah dan valuta asing milik penduduk pada sistem moneter yang untuk sementara waktu kehilangan fungsinya sebagai alat tukar. Jumlah M2 sering juga

disebut sebagai likuiditas perekonomian. 2.1.4.Uang Beredar di Indonesia

Menurut Bank Indonesia, di Indonesia hanya dikenal dua macam uang

beredar saja, yaitu:

1. Uang beredar dalam arti sempit (narrow money – M1), di defenisikan sebagai kewajiban sistem moneter terhadap sektor swasta domestik yang terdiri dari uang kartal (C) dan uang giral (D).

2. Uang beredar dalam arti luas (broad money – M2), didefenisikan sebagai kewajiban sistem moneter terhadap sektor swasta domestik yang terdiri dari uang kartal (C), uang giral (D) dan uang kuasi. Dengan kata lain M2 adalah

M1 diatambah dengan tabungan dan simpanan berjangka lain yang jangkanya lebih pendek, temasuk rekening pasar uang dan pinjaman semalan antar bank.

Elemen – elemen pada M1 dapat dikatakan sebagai bearan moneter bebas

bunga (interest-free monetary aggregates) karena elemen – elemen tersebut belum mengandung bunga. Sementara uang kuasi yang terdiri dari tabungan dan

deposito berjangka dikategorikan ke dalam uang mengandung bunga (interest monetary aggregates).

2.2. Sistem Pembayaran

Sistem pembayaran merupakan bagian yang tidak dapat terpisahkan dari kehidupan sehari-hari. Hampir seluruh kegiatan perekonomian sehari-hari terjadi

Humphrey (1995: 3) sistem pembayaran adalah suatu hal yang penting karena membentuk spesialisasi yang terjadi dalam produksi dan membantu menciptakan

transaksi yang efisien.

2.2.1.Defenisi Sistem Pembayaran

Pembayaran dapat diartikan sebagai perpindahan nilai antara dua belah

pihak (secara sederhana dipakai istilah pembeli dan penjual), dimana secara bersamaan terjadi perpindahan barang dan jasa. pada intinya dalam setiap kegiatan

ekonomi terjadi proses pembayaran ini.

Sumber: Humpery (1995: 3)

Gambar 2.1.

Ilustrasi Sederhana Proses Sistem Pembayaran

Menurut Humpery (1995: 3), sistem pembayaran pada dasarnya adalah semata-mata hanya sebuah persetujuan mengenai cara mentransfer sejumlah nilai

uang antara pembeli (buyers) dan penjual (sellers) dalam sebuah transaksi. Seperti yang diilustrasikan dalam gambar 2.1, sistem pembayaran memfasilitasi pertukaran barang dan jasa dalam sebuah perekonomian.

Menurut Guitian (1998) dalam Bank Indonesia, sebuah sitem pembayaran meliputi seperangkat instrumen dan alat-alat yang secara umum diterima untuk

melakukan pembayaran; kerangka institusional dan organisasi yang menjalankan pembayaran (termasuk regulasi kehati-hatian); dan prosedur operasi dan jaringan komunikasi yang digunakan untuk memulai dan mengirimkan informasi

Transfer of value through a payment system Value flow

Goods Flow

Transfer of goods or services Buyer

Payor

pembayaran dari pembeli (payer) kepada penjual (payee) dan untuk menyelesaikan pembayaran.

Menurut Bank for International Settlement (BIS–2003) dalam Bank Indonesia, sistem pembayaran adalah seperangkat instrument, prosedur dan sistem transfer dana intrabank (Interbank Funds Transfer – IFT) yang menjadi komponen

untuk melancarkan perputaran uang. Menurut Bank Indonessia ( UU No.23/1999 tentang Bank Indonesia), sistem pembayaran adalah sistem yang mencakup

seperangkat aturan dan mekanisme yang digunakan untuk melaksanakan pemindahan dana guna memenuhi suatu kewajiban yang timbul dari suatu kegiatan ekonomi.

Sumber: Bank Indonesia

Gambar 2.2.

Ilustrasi Komponen Pembentuk Sistem Pembayaran 2.2.2.Evolusi Sistem Pembayaran

Sistem pembayaran telah berubah sepanjang waktu, demikian pula dengan

bentuk uang. Pada suatu waktu, logam berharga seperti emas digunakan sebagai alat pembayaran utama dan dari emas tersebut berubah menjadi bentuk utama dari uang. Selanjutnya asset kertas seperti cek dan uang kertas mulai digunakan untuk

sistem pembayaran dan dianggap sebagai uang. Dimana sistem pembayaran memiliki makna terhadap bagaimana uang akan didefenisikan di masa mendatang

(Mishkin, 2006: 72-73).

Akar dari evolusi sistem pembayaran dimulai dari sistem perekonomian yang paling sederhana yang dikenal dengan cara barter. Dimana seseorang yang

membutuhkan barang tertentu dapat memperolehnya dengan menukarkanya dengan barang yeng berbeda. Karena barter menemui banyak permasalahan, maka

digantikan oleh commodity currency berupa emas perak atau koin.

Sistem barter dan commodity currency ini tidak efisien, maka tahap evolusi berlanjut pada penggunaan uang fiat (uang kepercayaan). Uang fiat adalah uang

kertas yang diumumkan oleh pemerintah sebagai alat transaksi. Uang fiat hanya bisa digunakan sebagai alat transaksi sapenjang adanya kepercayaan kepada

lembaga yang berwenang mengeluarkannya dan dalam pencetakannya sudah dalam tahap sukar untuk dipalsukan (Mishkin, 2006: 73).

Kehadiran uang fiat (uang kertas) dan commodity currency (koin) telah memberikan kepraktisan dalam melakukan transaksi dalam perekonomian. Kedua tipe uang ini dapat dikelompokkan menjadi sistem pembayaran tunai. Dan paling

umum digunakan untuk transaksi perekonomian terutama pada negara-negara sedang berkembang. Namun uang tunai hanya dirasa cukup paraktis untuk melakukan transaksi yang bernilai kecil, tidak demikian dengan transaksi yang

Berbagai macam kendala dalam penggunaan uang tunai (kertas dan logam) dalam transaksi pembayaran mendorong munculnya inovasi baru. Perkembangan

sistem pembayaran berlanjut kepada penggunaan cek. Cek hadir untuk mengatsi masalah dalam hal transaksi tunai (uang kertas dan logam) dalam jumlah besar. Cek mampu mempermudah transaksi dalam jumlah yang besar karena nilainya

tergantung dari yang tertulis diatasnya. Selain itu, keuntungan dari cek adalah mengurangi biaya transportasi dan mengefisienkan pembayaran.

Sama halnya seperti uang fiat ternyata penggunaan cek juga membutuhkan biaya dalam proses pencairannya. Beberapa jenis cek hanya dapat dicarikan dalam jangka waktu tertentu. Pengunaan cek juga membutuhkan satu atau lebih bank,

yaitu transfer dana deposito dari rekening bank pihak pembayar ke rekening bank penerima pembayaran. Oleh Karena hambatan tersebut, maka evolusi pembayaran

berlanjut dengan dikembangkannya pembayaran elektronik. Pada dekade 1970-an dan 1980-an elektonifikasi dalam system pembayaran mulai berkembang. Alat pembayaran mengunakan kartu memudahkan masayrakat untuk bertransaksi

langsung di tempat penjualan (Point Of Sales – POS).

Pembayaran elektronik mampu mengatasi masalah uang fiat serta cek

berbasis kertas. Masalah tersebut meliputi ketidakpraktisan dan ketidaknyamanan untuk dipegang serta adanya biaya transportasi untuk melangsungkan prose transaksi. Di Indoensia, e-money mulai dikenalkan sejak tahun 2007, yang ditujukan untuk jenis pembayaran mikro sebagai pengganti uang. Seiring dengan perkembangan teknologi perpindahan dana secara elektronis yang cepat antar

Inovasi terbaru dalam sistem pembayaran sekarang ini adalah dengan ditemukannya bitcoin pada tahun 2009 oleh Satoshi Nakamoto. Bitcoin adalah uang elektronik yang menggunakan jaringan teknologi peer-to-peer untuk beoperasi tanpa melalui otoritas sentral atau bank, transaksi dan penerbitan bitcoin dilakukan secara kolektif melalui sebuah jaringan

Bitcoin menggunakan public-key cryptography, jaringan peer-to-peer, dan proof-of-work untuk memproses dan memverifikasi transaksi pembayarannya. Bitcoin menyediakan jaringan pembayaran yang cepat dan sangat handal

Bitcoin dikirim dengan mudah secara langsung

melalui jaringan internet dari pihak yang satu ke pihak lain yang tanpa perlu mempercayai otorisasi pihak ketiga ataupun lembaga keuangan (Nakamoto: 1).

2.2.3.Pembayaran Tunai

Ditengah pesatnya perkembangan pembayaran non tunai, pembayaran tunai

juga masih memegang peranan penting dalam sistem pembayaran di Indonesia. Masyarakat Indonesia masih menggunakan pembayaran tunai yang terdiri dari uang kertas maupun uang logam. Pembayaran tunai masih tidak dapat tergantikan

oleh instrument pembayaran non tunai, terutama untuk transaksi retail (Titiheruw, 2009 : 8)

2.2.4.Sistem Pembayaran Non tunai

Meskipun fisik uang sampai saat ini masih banyak digunakan sebagai alat pembayaran, namun sejalan dengan perkembangan teknologi sistem pembayaran

penyelesaian di Indonesia: sistem pembayaran bernilai besar antar bank (intrabank large-value payments system) dan sistem pembayaran ritel dan mikro (retail and micro payments system). Dalam sistem pembayaran ritel dan mikro, sebagian besar layanan pembayaran ritel dan mikro disediakan oleh bank-bank komersial melalui beberapa instrumen pembayaran: cek dan bilyet giro, alat dan

pembayaran elektronik (Bank Indonesia 2006)

Pembayaran antar bank dengan cek dan bilyet giro diproses melalui

SKNBI (Sistem Kliring Nasional Bank Indonesia). SKNBI adalah sistem net settlement multilateral tangguhan (deferred multilateral net settlement). Untuk instrumen pembayaran berbasis kartu (kredit dan kartu debit/ATM), penyelesaian

pada level antar bank juga dilakukan secara net multilateral melalui sistem BI-RTGS (Bank Indonesia – Real Time Gross Settlement) atau bank komersial melalui rekening di bank-bank komersial yang ditunjuk sebagai bank pembayaran (Bank Indonesia 2006)

2.2.4.1. Pembayaran Non Tunai Berbasis Warkat (Paper Based)

Instrumen-instrumen berbasis warkat ini merupakan intrumen yang sudah umum dan telah lama digunakan dalam praktek perbankan. Beberapa instrument

yang termasuk dalam kategori ini, yaitu, cek, bilyet giro, nota debet.

1. Cek adalah surat perintah tidak bersyarat untuk membayar sejumlah uang tertentu (Bank Indonesia, 2006)

2. Bilyet Giro adalah surat perintah dari nasabah kepada bank penyimpan dana untuk memindahbukukan sejumlah dana dari rekening yang bersangkutan

3. Nota Debet adalah warkat yang digunakan untuk menagih dana pada bank lain untuk bank atau nasabaj bank yang menyampaikan warkat tersebut (Bank

Indonesia, 2006)

Cek dan bilyet giro merupakan instrumen pembayaran non tunai yang paling umum digunakan bahkan sebelum adanya ragam transaksi non tunai

lainnya. Dengan perkembangan instrument elektronik dan berbagai variasi lainnya secara perlahan-lahan mengurangi pengunaan intrumen ini bahkan kemudian telah

digantikan oleh transfer secara elektronik (paperless) yang diatur menggunakan SKNBI atau BI-RTGS.

2.2.4.2. Pembayaran Non Tunai Berbasis Kartu (Card Based)

Instrumen pembayaran non tunai berbasis kartu atau disebut juga APMK (Alat Pembayaran Menggunakan Kartu) telah meningkat secara signifikan

penggunaanya di Indonesia. Beberapa jenis instrumen yang termasuk dalam kategori ini, yaitu:

1. Kartu Kredit adalah instrumen pembayaran yang pembayarannya dilakukan

kemudian. Dalam hal ini bank penerbit kartu memberikan kredit kepada nasabah pemegang kartu kredit dengan atas waktu dan tambahan bunga yang

telah disepakati antara bank dan nasabah (Bank Indonesia 2006).

2. Kartu ATM merupakan instrument pembayaran berbasis kartu yang transaksinya dilakukan melalui mesin ATM. Beberapa transaksi non tunai

3. Kartu Debet merupakan instumen berbasis kartu yang pembayarannya dilakukan dengan pendebetan langsung kerekening nasabah di bank penerbit

kartu tersebut. Pada beberapa bank penerbit, terdapat kombinasi antara fungsi kartu debet sekaligus kartu ATM untuk lebih memudahkan nasabah bank tersebut (Bank Indonesia 2006).

2.2.4.3. E-Money

E-money (electronic money) adalah alat pembayaran yang memenuhi unsur-unsur sebagai berikut (Peraturan Bank Indonesia No 11/12/PBI/2009):

• diterbitkan atas dasar nilai uang yang disetor terlebih dahulu oleh pemegang

kepada penerbit;

• nilai uang disimpan secara elektronik dalam suatu media seperti server atau

chip;

• digunakan sebagai alat pembayaran kepada pedagang yang bukan

merupakan penerbit uang elektonik tersebut; dan

• nilai uang elektronik yang disetor oleh pemegang dan dikelola oleh penerbit

bukan merupakan simpanan sebagaimana dimaksud dalam undang-undang

yang mengatur mengenai perbankan.

Indonesia baik yang berbasis chip maupun media bebasis server (Bank Indonesia, 2013: 16).

E-money merupakan produk stored-value atau pra-bayar. E-money dapat diterbitkan oleh bank dan non-bank. Berdasarkan kajian Bank Indonesia, issuer akan memelihara float atas e-money yang diterbitkannya. Float yaitu dana (monetary value) yang tercatat dalam kartu e-money dan belum digunakan dalam untuk pembayaran, atau sudah digunakan namun belum ditagihkan atau di-redeem oleh merchant. Dengan kata lain float merupakan kewajiban (liability) issuer atas e-money yang diterbitkannya. Berdasarkan katarestik tersebut, maka sifat float e-money sangat likuid atau dapat disetarakan dengan uang tunai (cash) atau giro setara degan M1 (Hidayati et,al, 2006: 42)

2.3. Pembayaran Dan Uang Beredar

Hubungan antara jumlah uang beredar dan kegiatan ekonomi dinyatakan dalam hubungan (Humphrey, 1995: 18):

MV = PT di mana:

M : jumlah uang beredar

V : kecepatan uang beredar P : tingkat harga

T : jumlah transaksi

PT mewakili tingkat agregat aktivitas ekonomi, seperti GNP. Efisiensi dari sistem pembayaran tercermin dalam tingkat turnover uang, yang menunjukkan berapa kali jumlah uang beredar harus kembali dalam rangka memenuhi tuntutan transaksi dan pembayaran yang terkait dengan tingkat aktivitas ekonomi agregat.

Jika efisiensi sistem pembayaran membaik, pembayaran akan memakan waktu yang lebih singkat untuk diselesaikan (cleared and settled) sebelum dana yang ditransfer dapat digunakan kembali untuk membiayai pembayaran lain.

Sehingga perbaikan dalam efisiensi sistem pembayaran akan memungkinkan suatu negara dapat mengurangi uang beredar domestiknya, dengan asumsi bahwa

pertumbuhan ekonomi dan hal-hal lain tetap konstan.

Prinsip yang mendasari hubungan antara efisiensi sistem pembayaran dan jumlah uang beredar ditunjukkan oleh persamaan MV = PT. Dengan asumsi PT

(M) untuk dikurangi untuk mendukung tingkat yang sama dari kegiatan ekonomi (Humphrey, 1995: 18).

2.4. Pembayaran Non Tunai dan Permintaan Uang

Fungsi permintaan uang masyarakat merupakan faktor yang menghubungkan sektor moneter dan sektor riil. Oleh karena itu perilaku

permintaan uang masyarakat, terkait dengan semakin meningkatnya media pembayaran non tunai sangat penting dicermati (Syarifuddin, Hidayat, Tarsidin,

2009: 371).

Baumol dan Tobin (Inventory Model)

Baumol dan Tobin menggunakan pendekatan inventory model untuk merumuskan kerangka teori permintaan uang, dimana uang diposisikan sebagai alat untuk transaksi. Baumol serta Tobin menyebutkan bahwa terdapat dua hal

yang perlu dipertimbangkan dalam pilihan untuk memegang uang atau asset, yakni: transaction cost yang harus dikeluarkan ketika memilih untuk memegang assets karena dengan memegang assets berkurang liquidity-nya serta adanya return yang diperoleh dengan memegang assets. Tingkat optimal uang yang dipegang masyarakat dapat dirumuskan sebagai berikut :

�∗ =����

2�

di mana :

M* : Tingkat optimal stock uang c : transaction cost

Dalam konteks Inventory Model, permintaan not-interest bearing money, yakni uang kartal dan uang giral (dalam hal ini di asumsikan tidak ada bunga atas

simpanan dalam bentuk rekening giro) ditentukan oleh pendapatan riil suku bunga, dan transaction cost. Tingkat suku bunga dan transaction cost tersebut dalam hal ini adalah atas bebagai jenis simpanan yang tidak termasuk dalam

kategori M1 (time deposit dan saving deposit) serta berbagai jenis asset lainnya (seperti obligasi). Rumusan tersebut dapat pula digunakan untuk menganalisis

permintaan uang kartal dan M2, tentunya dengan menggunakan besaran tingkat suku bunga dan transaction cost yang relevan.

Inventory model dari Baumol dan Tobin dinilai tepat untuk digunakan

dalam memperhitungkan dampak dari penggunaan media pembayaran non tunai (seperti ATM, kliring RTGS, dan berbagai media pembayaran non tunai), yakni

dengan diakomodasinya variabel transaction cost di samping tingkat suku bunga. Namun tentunya perlu dilakukan penyesuaian, mengingat dengan pembayaran non-tunai masyarakat dapat menyimpan uangnya dalam bentuk demand deposit dan saving deposit tanpa harus menghadapi trade-off, yakni memperoleh return tanpa harus dikenai biaya transaksi dalam pencairannya (tingkat likuiditasnya

2.5. Penelitian Terdahulu

Penelitian-penelitian yang menganalisis mengenai pembayaran non tunai

antara lain:

1. Dampak Pembayaran Non Tunai Terhadap Perekonomian Dan Kebijakan Moneter (Bambang Pramono, Pipih D. Purusitawati, Yosefin Tyas Emmy

D.K., 2006).

Mengkaji dampak perkembangan alat pembayaran non tunai terhadap

kebijakan moneter dan perekonomian di Indonesia. Metode estimasi yang digunakan dalam pelitian ini adalah Uji Kointegrasi (Johansen Cointegration Test) dan Vector Error Correction Model (VECM). Penelitian ini menyimpulkan bahwa, kehadiran alat pembayaran non tunai bagi perekonomian memberikan manfaat peningkatan efisiensi dan

produktivitas keuangan. Inovasi dalam alat pembayaran non tunai dapat meyebabkan komplikasi dalam penggunaan target kuantitas dalam pengendalian moneter. Studi empirik penelitian ini menemukan bahwa

kehadiran alat pembayaran non tunai menurunkan permintaan terhadap uang kartal dan M1. Dimana alat pembayaran non tunai dapat menggantikan

peran alat pembayaran tunai dalam transaksi ekonomi. Penurunan terhadap uang kartal M1 berdampak pada berkurangnya biaya pencetakan uang. 2. Dampak Peningkatan Pembayaran Non Tunai Terhadap Perekonomian Dan

Penelitian ini menganalisis tentang dampak peningkatan pembayaran non tunai terhadap permintaan uang masyarakat, bagaimana dampaknya

terhadap perekonomian serta implikasinya terhadap pengendalian moneter oleh Bank Indonesia. Dengan menggunakan metode estimasi Structural

Cointegration Vector Autoregresion (SCVAR), ditemukan bahwa

pembayaran non tunai akan menyebabkan cash holding menurun walaupun permintaan M1 dan M2 meningkat. Peningkatan pembayaran non tunai juga

akan mengakibatkan penurunan tingkat suku bunga BI, penigkatan GDP riil, dan penurunan tingkat harga.

3. Dampak Peningkatan Penggunaan Pembayaran Menggunakan Kartu

Terhadap Perekonomian Indonesia (Tiara Nirmala, Tri Widodo, 2011)

Penelitian ini menganalisis tentang dampak meningkatnya penggunaan

pembayaran menggunakan kartu (pembayaran non tunai) pada perekonomian Indonesia. Metode analisis yang digunakan adalah Vector

Error Correction Model (VECM). Hasilnya menunjukkan bahwa,

kepemilikan uang tunai menurun, sementara stok uang M1 dan M2 meningkat. Peningkatan pembayaran non tunai juga menginduksi

pertumbuhan GDP dan penurunan harga.

4. Pengaruh Inovasi Sistem Pembayaran Terhadap permintaan Uang di Indonesia (Imaduddin Sahabat, 2009)

diketahui bahwa inovasi sistem pembayaran seperti kliring, RTGS, kartu kredit dan kartu debet memiliki hubungan jangka panjang dengan

permintaan uang. Selain itu kartu debet, kartu kredit, kliring dan BI-RTGS akan menurunkan permintaan uang.

5. Analisis Pengaruh Alat Pembayaran Dengan Menggunakan Kartu Dan

Variabel Makroekonomi Terhadap Permintaan Uang Di Indonesia (Zainal Muttaqin, 2006)

Penelitian ini mengkaji tentang pengaruh penggunaan alat pembayaran dengan menggunakan kartu dan variabel makroekonomi lainnya terhadap permintaan

uang di Indonesia dalam jangka panjang dan dalam jangka pendek. Metode

yang digunakan adalah Uji Kointegrasi dan Error Correction Model (ECM).

Hasil penelitian ini membuktikan adanya hubungan jangka panjang antara

penggunaan ATM terhadap permintaan uang M1 dan uang tunai. Sementara itu,

penggunaan kartu kredit dan debet tidak signifikan mempengaruhi permintaan

uang M1 dan uang tunai. Hasil berbeda ditunjukkan dalam jangka pendek

pengaruh APMK terhadap permintaan uang M1 dan uang tunai. Perubahan

permintaan terhadap M1 hanya dipengaruhi oleh perubahan penggunan kartu

ATM dan kartu debet. Sedangkan perubahan permintaan uang tunai tidak

dipengaruhi oleh penggunaan APMK. Berdasarkan hasil penelitian ini telah

dibuktikan bahwa keberadaan APMK (kartu kredit dan kartu debet) dan ATM

berpengaruh secara nyata terhadap permintaan uang.

6. Analisis Pengaruh Penggunaan Kartu Pembayaran Elektronik Dan Daya Substitusi Transaksi Non Tunai Elektronik Terhadap Transaksi Tunai

Penelitian ini menganalisis bagaimana pengaruh penggnaan kartu elektronik, dalam hal ini kartu kredit, kartu debit, dan kartu ATM terhadap transaksi

tunai dan daya substitusi transaksi non tunai terhadap transaksi tunai di Indonesai. Metode yang digunakan dalam penelitian ini yaitu menggunakan Error Correction Model (ECM). Hasil penelitian ini menemukan bahwa adanya hubungan signifikan untuk jangka panjang antara penggunaan kartu elektonik terhadap transaksi tunai di Indonesia. Peningkatan Volume

transaksi non tunai yaitu transaksi APMK dan BI-RTGS mampu mensubstitusi transaksi tunai.

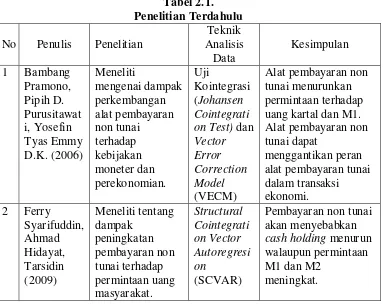

Tabel 2.1. Penelitian Terdahulu No Penulis Penelitian

Teknik uang kartal dan M1. Alat pembayaran non cash holding menurun walaupun permintaan M1 dan M2

2.6. Kerangka Konseptual

Fokus pembahasan dalam penelitian ini bertujuan untuk melihat bagaimana

pengaruh penggunaan pembayaran non tunai dalam transaksi masyarakat terhadap jumlah uang beredar di Indonesia. Dalam penelitian ini, jumlah uang beredar dibedakan menjadi dua yaitu, jumlah uang beredar dalam arti sempit (Narrow Money - M1) dan dalam arti luas (Broad Money - M2). Pengunaan pembayaran non tunai yang akan diteliti didekati dari empat skema pilihan transaksi

pembayaran yaitu, APMK, e-money, SKNBI, dan BI-RTGS.

Pembayaran non tunai pada hakikatnya sama dengan pembayaran tunai, yakni sama-sama merupakan transaksi pembayaran atas harga barang dan jasa.

Yang menbedakan adalah tidak diperlukannya uang kartal untuk pembayaran non tunai tersebut yang berarti berkurangnya biaya, tenaga, dan waktu bertransaksi.

(Sayarifuddin, Hidayat, Tarsidin, 2009). Metode pembayaran secara transfer (BI-RTGS dan SKNBI) akan menggantikan peran uang dalam perdagangan besar dan transaksi keuangan yang nilainya besar, sedangkan APMK (kartu ATM/debet dan

kartu kredit) maupun e-money akan menggantikan uang tunai dalam pembayaran retail (Lahdenpera, 2001: 22)

Penggunaan pembayaran non tunai (melalui transaksi APMK, e-money, SKNBI, BI-RTGS) dalam transaksi masyarakat akan mensubstitusi pengunaan uang kartal dalam transaksi pembayaran. Penggunaan teknologi dalam

akan mengalami penurunan, karena terjadi subtistusi dengan transaksi non tunai. Perubahan permintaan uang ini pada gilirannya akan mempengaruhi jumlah uang

beredar, mengingat bahwa equilibrium di pasar uang jumlah money supply (uang beredar) adalah sama dengan jumlah permintaan uang. Kerangka konseptual penelitian ini sebagaimana disajikan dalam Gambar 2.4.

Gambar 2.3.

Kerangka Konseptual Penelitian

Sementara ini, di Indonesia belum diperoleh indikator yang secara baik dapat digunakan untuk mengukur penggunaan pembayaran non tunai dalam transaksi masyarakat. Mengacu pada berbagai studi yang telah dilakukan dan penelitian

terdahulu, beberapa indikator yang dapat digunakan untuk menghitung pengunaan pembayaran non tunai (Markose and Loke, 2000: BIS, 1999 dalam Bank

Indonesia, 2006a: 24) adalah volume dan nilai transaksi yang dilakukan melalui kliring antar bank, ATM, Kartu debet, kartu kredit, dan kartu prabayar; rasio konsumsi terhadap uang kartal

Penggunaan Pembayaran Non Tunai dalam Transaksi

Masyarakat

Broad Money (M2) Narrow Money (M1) APMK

E-Money

SKNBI

2.7. Hipotesis Penelitian

Berdasarkan tinjauan literatur, penelitian terdahulu dan kerangka konseptual yang telah dijelaskan di muka, maka hipotesis pada penelitian ini adalah:

1. Penggunaan pembayaran non tunai dalam transaksi masyarakat berpengaruh terhadap jumlah uang beredar di Indonesia dalam arti sempit (narrow money – M1).

BAB III

METODE PENELITIAN

3.1. Jenis Penelitian

Jenis penelitian ini adalah penelitian kuantitatif. Penelitian kuantitatif

menekankan pada pengujian teori melalui pengukuran variabel penelitian dengan angka dan melakukan analisis data melalui prosedur statistik.

3.2. Batasan Operasional

Batasan operasional yang akan diteliti dalam penelitian ini yaitu bagaimana pengaruh variabel independen yaitu penggunaan pembayaran non

tunai dalam transaksi masyarakat terhadap variabel dependen yaitu jumlah uang beredar di Indonesia. Dalam penelitian ini, variabel penggunaan pembayaran non

tunai dalam transaksi masyarakat didekati dari empat pilihan transaksi pembayaran yaitu, APMK, e-money, SKNBI dan BI-RTGS. Sementara itu, variabel jumlah uang beredar didekati dari dua sisi yaitu jumlah uang beredar

dalam arti sempit (Narrow Money - M1) dan dalam arti luas (Broad Money - M2). 3.3. Defenisi Operasional

a. Variabel Dependen

Variabel dependen dalam penelitian ini adalah jumlah uang beredar di Indonesia yang di dekati dari dua sisi yaitu, jumlah uang berdedar dalam arti

a. Narrow Money (M1) meliputi uang kartal yang dipegang masyarakat dan uang giral.

b. Broad Money (M2) meliputi M1, uang kuasi, dan surat berharga yang diterbitkan oleh sistem moneter yang dimiliki oleh sektor swasta domestik dengan sisa jangka waktu sampai dengan satu tahun.

b. Variabel Independen

Variabel independen dalam penelitian ini yaitu penggunaan pembayaran

non tunai dalam transaksi masyarakat yang didekati dengan empat pilihan untuk melakukan transaksi pembayaran non tunai, yaitu: APMK; E-Money; sistem BI-RTGS; dan SKNBI. Dalam penelitian ini indikator yang digunakan sebagai

refleksi dari penggunaan pembayaran non tunai dalam transaksi masyarakat yaitu: 1. APMK

Alat Pembayaran Menggunakan Kartu (APMK) adalah alat pembayaran yang berupa kartu kredit, kartu Automated Teller Machine (ATM) dan/atau kartu debet. Di Indonesia, APMK dibagi dalam tiga kategori,

yakni kartu kredit, kartu ATM dan kartu debet. Dalam Penelitian ini, variabel yang digunakan sebagai indikator penggunaan APMK, yaitu:

a. Volume transaksi ATM/Debet yaitu, jumlah transaksi penarikan tunai, pembelanjaan, transfer dana intrabank dan transfer dana antarbank yang dilakukan dengan menggunakan kartu ATM dan/atau kartu debet

b. Volume Transaksi Kartu Kredit yaitu, jumlah transaksi penarikan tunai dan pembelanjaan yang dilakukan menggunakan kartu kredit pada

periode penelitian.

c. Nilai transaksi ATM/Debet yaitu, nilai/nominal dari transaksi penarikan tunai, pembelanjaan, transfer dana intrabank dan transfer

dana antarbank yang dilakukan dengan menggunakan kartu ATM dan/atau kartu debet pada periode penelitian.

d. Nilai Transaksi Kartu Kredit yaitu, nilai/nominal dari transaksi penarikan tunai dan pembelanjaan yang dilakukan menggunakan kartu kredit pada periode penelitian.

2. E-Money

Dalam penelitian ini variabel yang digunakan sebagai indikator

penggunaan e-money yaitu,

a. Volume transaksi e-money adalah jumlah transaksi pembelanjaan yang dilakukan dengan menggunakan uang elektronik pada periode

penelitian.

b. Nilai transaksi e-money adalah nilai/nominal dari transaksi pembelanjaan yang dilakukan dengan menggunakan uang elektronik pada periode penelitian.

3. SKNBI

Sistem Kliring Nasional Bank Indonesia, yang selanjutnya disebut SKNBI adalah sistem kliring Bank Indonesia yang meliputi kliring debet dan

Kliring adalah pertukaran warkat atau Data Keuangan Elektronik (DKE) antar peserta kliring baik atas nama peserta maupun atas nama nasabah

peserta yang perhitungannya diselesaikan pada waktu tertentu. Data Keuangan Elektronik (DKE) adalah data transfer dana dalam format elektronik yang digunakan sebagai dasar perhitungan dalam SKNBI.

Dalam Penelitian ini variabel yang digunakan sebagai indikator penggunaan SKNBI, yaitu:

a. Volume transaksi SKNBI adalah jumlah Data Keuangan Elektronik (DKE) yang diproses dalam SKNBI pada periode penelitian.

b. Nilai transaksi SKNBI adalah nilai/nominal dari Data Keuangan

Elektronik (DKE) yang diproses dalam SKNBI pada periode penelitian. 4. BI-RTGS

Sistem Bank Indonesia Real Time Gross Settlement, yang selanjutnya disebut sistem BI-RTGS adalah suatu sistem transfer dana elektronik antar Bank dalam mata uang rupiah yang penyelesaiannya dilakukan per

transaksi secara individual. Dalam Penelitian ini variabel yang digunakan sebagai indikator penggunaan BI-RTGS, yaitu:

a. Volume transaksi BI-RTGS adalah jumlah transaksi yang diproses dalam sistem BI-RTGS pada periode penelitian.

b. Nilai transaksi BI-RTGS adalah nilai/nominal dari transaksi yang

3.4. Jenis Data

Jenis data yang digunakan dalam penelitian ini adalah data kuantitatif

sekunder yang bersumber dari Bank Indonesia. Data yang digunakan adalah data time series bulanan dengan sampel waktu dari 2010:1 sampai 2013:12.

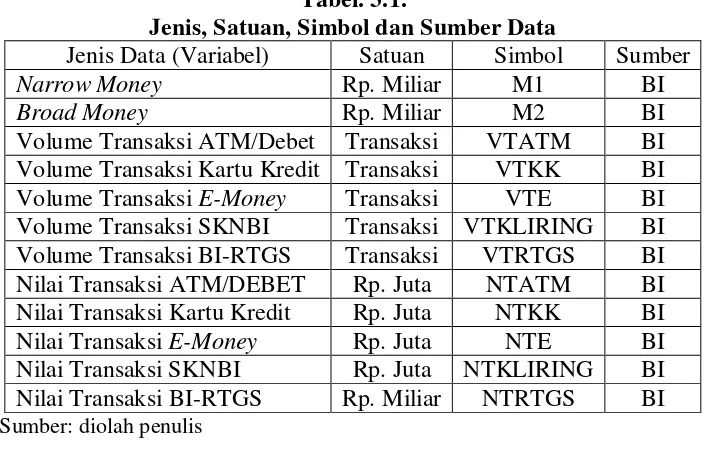

Tabel. 3.1.

Jenis, Satuan, Simbol dan Sumber Data

Jenis Data (Variabel) Satuan Simbol Sumber

Narrow Money Rp. Miliar M1 BI

Broad Money Rp. Miliar M2 BI

Volume Transaksi ATM/Debet Transaksi VTATM BI Volume Transaksi Kartu Kredit Transaksi VTKK BI Volume Transaksi E-Money Transaksi VTE BI Volume Transaksi SKNBI Transaksi VTKLIRING BI Volume Transaksi BI-RTGS Transaksi VTRTGS BI Nilai Transaksi ATM/DEBET Rp. Juta NTATM BI Nilai Transaksi Kartu Kredit Rp. Juta NTKK BI Nilai Transaksi E-Money Rp. Juta NTE BI Nilai Transaksi SKNBI Rp. Juta NTKLIRING BI Nilai Transaksi BI-RTGS Rp. Miliar NTRTGS BI Sumber: diolah penulis

3.5. Metode Pengumpulan Data

Dalam penelitian ini penulis menggunakan metode kepustakaan (library research), yang diperoleh dari publikasi resmi dari Bank Indonesia melalui

website

3.6. Teknik Analisis

Teknik analisis yang digunakan dalam penelitian ini adalah Johansen Cointegration Test dan Error Correction Model (ECM). Adapun tahapan analisis yang dilakukan ialah sebagai berikut. Pertama, uji akar unit untuk melihat stasioneritas data dari masing-masing variabel yang digunakan. Dalam hal ini

meramalkan adanya keseimbangan dengan menggunakan Johansen Cointegration Test. Ketiga, melakukan koreksi kesalahan (error correction) dengan menggunakan Error Correction Model (ECM).

Model persamaan dalam jangka pendek yang digunakan dalam penelitian ini dapat dirumuskan sebagai berikut:

∆�1 = ∝0+∝1 ∆������ +∝2 ∆����� +∝3 ∆���� +∝4 ∆���������� +

∝5 ∆�������+∝6 ∆������+∝7 ∆�����+∝8 ∆���� +

∝9 ∆���������� +∝10 ∆�������+∝11 ���_1 +�� (3.1)

∆�2 =∝0+∝1 ∆������ +∝2 ∆�����+∝3 ∆���� +∝4 ∆����������+

∝5 ∆�������+∝6 ∆������+∝7 ∆�����+∝8 ∆���� +

∝9 ∆���������� +∝10 ∆�������+∝11 ���_2 +�� (3.2)

dimana:

M1 = narrow money M2 = broad money

VTATM = volume transaksi ATM/debet

VTKK = volume transaksi kartu kredit VTE = volume transaksi e-money VTKLIRING = volume transaksi SKNBI VTRTGS = volume transaksi BI-RTGS NTATM = nilai transaksi ATM/debet

NTRTGS = nilai transaksi BI-RTGS ∝0 = konstanta

∝1….∝10 = koefisien jangka pendek

∝11 = koefisien koreksi ketidak seimbangan

EC = Error Correction Term yang merupakan ukuran bagi

ketidakseimbangan (disequilibrium error)

���_1 =�1�−1 − �0− �1������−1− �2�����−1− �3∆����−1−

�4����������−1− �5∆�������−1− �6������−1−

�7�����−1− �8����−1− �9����������−1−

�10�������−1

���_2 =�2�−1 − �0− �1������−1− �2�����−1− �3����−1−

�4����������−1− �5�������−1− �6������−1−

�7�����−1− �8����−1− �9����������−1−

�10�������−1

Untuk mengetahui apakah model spesifikasi ECM yang digunakan dalam

penelitian adalah valid, maka dilakukan pegujian terhadap ECt. Jika hasil pengujian koefisien ECt signifikan, maka spesifikasi model ECM yang digunakan

adalah valid. Seluruh data yang digunakan dalam proses pengujian telah diubah dalam bentuk logaritmanya. Sementara itu, pengolahan data dalam penelitian ini menggunakan software Eviews 6.

3.6.1. UJi Akar Unit

Sebelum melakukan analisis data, perlu diketahui apakah datanya bersifat

berbentuk stasioner atau tidak dilakukan dengan pengujian akar unit. Data yang tidak stasioner bila diregresi akan mudah menghasilkan spurious regression (regresi lancung). Spurious regression adalah regresi yang menggambarkan hubungan dua variabel atau lebih yang kelihatannya signifikan secara statistik dan nilai koefisien determinasi yang tinggi namun hubungan antar variabel dalam

model tidak saling berhubungan.

Dalam penelitian ini untuk menguji apakah data mengalami masalah

stasioneritas dengan menggunakan metode Augmented Dickey Fuller (ADF) test. Adapun formulasi uji ADF adalah sebagai berikut (Widarjono, 2013: 309):

∆�� = ���−1+∑��=2��∆��−1+1+�� (3.3)

∆�� = �0+���−1 +∑��=2��∆��−1+1+�� (3.4)

∆�� = �0+�1�+���−1+∑��=2��∆��−1+1+�� (3.5)

dimana:

Y = variabel yang diamati ∆�� = ��− ��−1

T = trend waktu �� = error term

Hipotesis yang diuji adalah (Gujarati, 2012 :447):

H0 : � = 0 (data tidak stasioner)

H1 : � < 0 (data stasioner)

Prosedur untuk menentukan stasioneritas data adalah dengan cara

pada persamaan (3.3) sampai (3.5). Jika nilai absolut statistik ADF lebih besar dari nilai kritisnya maka data yang diamati menunjukkan stasioner dan jika

sebaliknya nilai absolut statistik ADF lebih kecil dari nilai kritisnya maka data tidak stasioner. Dalam ADF akan tetap diuji apkah � = 0 dan

3.6.2. UJi Kointegrasi (Johansen Cointegration Test)

Data yang tidak stasioner seringkali menunjukkan hubungan keseimbangan jangka pendek, tetapi ada kecenderungan terjadinya hubungan

keseimbangan jangka panjang. Untuk itu analisis selanjutnya berkaitan dengan uji kointegrasi untuk mengetahui ada tidaknya hubungan jangka panjang dalam variabel yang diteliti. Suatu sistem variabel disebut terkointegrasi jika beberapa

variabel tersebut (minimal satu variabel) terintegrasi pada ordo yang sama dan berlaku kombinasi linier dari sistem variabel tersebut yang terintegrasi pada ordo

nol I(0), yaitu disequillibrium error atau residual (u

t) bersifat stasioner. Variabel

yang saling berkointegrasi menggambarkan keadaan keseimbangan jangka panjang (long run equilibrium).

Metode uji kointegrasi yang dipakai dalam penelitian ini adalah

maximum eigenvalue statistic lebih kecil dari nilai kritisnya maka tidak ada kointegrasi.

3.6.3. Error Correction Model (ECM)

Error Correction Model (ECM) digunakankan untuk mengoreksi ada kemungkinan terjadi ketidakseimbangan (disequilibrium) dalam jangka pendek. Pendekatan model ECM mulai timbul sejak perhatian para ahli ekonometrika membahas secara khusus ekonometrika time series. Model ECM diperkenalkan oleh Sargan, dikembangkan oleh Hendry, dan dipopulerkan oleh Engle dan Granger (1987). Model ECM mempunyai beberapa kegunaan, namun penggunaan yang paling utama dalam ekonometrika adalah mengatasi data runtun waktu yang

tidak stasioner dan spurious regression. Model ECM Engle-Granger dapat didefinisikan sebagai berikut (Widarjono, 2013: 322):

∆�� =�0+ �1∆�� +�2���+ �� (3.6)

dimana

��� = (��−1 − �0− �1��−1) (3.7)

�1= koefisien jangka pendek

�1= koefisien jangka panjang

�2= koefisien koreksi ketidakseimbangan.

Koefisien koreksi ketidakseimbangan �2 adalah nilai absolut yang menjelaskan seberapa cepat waktu yang diperlukan untuk mendapatkan nilai

3.6.4. Uji Asumsi Klasik 1. Uji Autokolerasi

Model regresi linier klasik mengasumsikan bahwa faktor pengganggu yang berhubungan dengan observasi tidak dipengaruhi oleh faktor pengganggu pada pengamatan lainnya. Apabila terjadi gangguan antara anggota serangkaian

observasi pada data runtun waktu maka akan muncul autokolerasi. Dalam penelitian ini untuk mendeteksi auto kolerasi mengunakan Breusch-Godfrey Serial Corelation LM Test. Adapun hipotesis dalam uji ini adalah:

H0 : tidak terdapat autokolerasi H1 : terdapat autokolerasi

Wilayah kritik penolakan H0 adalah ProbabilityObs*R-Ssquared< α.

2. Uji Heteroskedastisitas

Apabila varians (σ2) dari faktor pengganggu (error term) adalah sama untuk semua observasi atas variabel bebas (Xi), disebut dengan homoskedastisitas (varian sama). Apabila nilai varian dari variabel tak bebas (Yi) meningkat sebagai

akibat meningkatnya varian dari variabel bebas (Xi) maka varian dari Yi tidak sama, maka dapat dikatakan mengalami heteroskedastisitas. Dalam penelitian ini,

untuk mendeteksi heterokedastisitas dengan melakukan uji White. Hipotesis yang diuji adalah:

H0 : tidak terdapat heteroskedastisitas

H1 : terdapat heteroskedastisitas

3. Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah normal atau tidaknya faktor

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1.Gambaran Deskriptif Variabel

4.1.1. Perkembangan Jumlah Uang Beredar

Uang beredar adalah suatu istilah yang dipakai dalam ilmu ekonomi yang didefenisikan sebagai jumlah uang yang berada di tangan masyarakat. Namun

defenisi tersebut terus berkembang, sehingga perhitungan jumlah uang beredar di berbagai negara dapat berbeda-beda. Di Indonesia, peredaran uang dalam masyarakat secara umum dibagi menjadi uang beredar dalam arti sempit

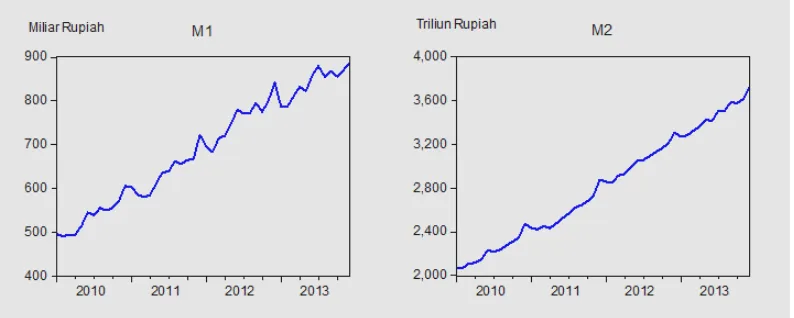

(M1-narrow money) yang terdiri dari uang kartal dan giro Rupiah dan uang beredar dalam arti luas (M2-broad money) yang terdiri dari M1 dan uang kuasi. Dalam gambar 4.1 ditunjukkan perkembangan jumlah uang beredar di masyarakat.

Sumber: Data Olahan Eviews, Lampiran 1

Gambar 4.1.

Perkembangan Jumlah Uang Beredar M1 dan M2

waktu ke waktu selama periode pengamatan. Dalam hal ini terdapat tiga pelaku utama yang mendorong peningkatan jumlah uang beredar di Indonesia yaitu,

pemerintah, perusaahaan, dan masyarakat. Pemerintah sebagai pelaku ekonomi membutuhkan uang untuk malaksanakan program pembangunan. Bagi perusahaan uang sangat diperlukan untuk membiayai proses produksi dan distribusi barang

dan jasa yang dihasilkan oleh perusahaan. Sedangkan, masyarakat membutuhkan uang untuk digunakan sebagai alat dalam melakukan transasi ekonomi setiap

harinya. Maka tidak mengherankan jika jumlah uang beredar di Indonesia selalu memngalami peningkatan.

4.1.2. Sistem Pembayaran Non Tunai

Sistem pembayaran non tunai memegang peran yang strategis dalam mendukung aktivitas perekonomian terutama untuk menjamin terselengaranya

berbagai transaksi pembayaran yang dilakukan oleh para pelaku ekonomi. Selain itu sistem pembayaran juga berperan penting dalam mendukung terciptanya stabilitas keuangan dan pelaksanaan kebijakan moneter. Saat ini sistem

pembayaran di Indonesia diselenggarakan oleh Bank Indonesia dan pihak luar Bank Indonesia atau industri pembayaran. Sistem pembayaran yang

diselenggarakan oleh Bank Indonesia yakni, system RTGS, SKNBI dan BI-SSSS, sementara itu APMK, e-money, dan Kegiatan Usaha Pengiriman Uang (KUPU) diselengarakan oleh bank maunpun lembaga non-bank.

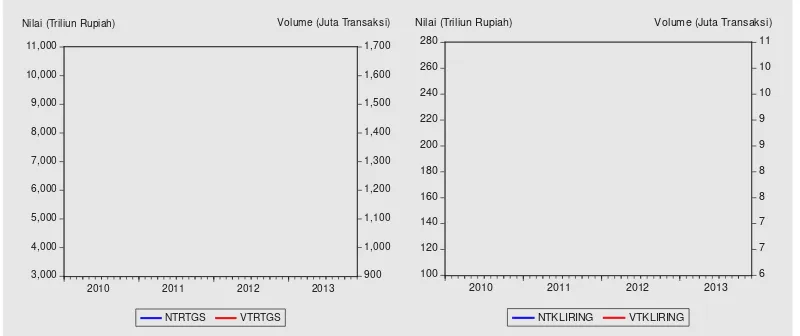

masyarakat akan instrumen pembayaran yang praktis, efisien dan nyaman. Dalam gambar 4.2. ditunjukkan perkembangan sistem pembayaran non tunai yang

diselengarakan oleh Bank Indonesia. Dengan nilai transaksi yang cukup tinggi, BI-RTGS dikategorikan sebagai Systematically Important Payment System (SIPS), yaitu sistem yang memproses transaksi bernilai besar dengan potensi resiko

sistematik (Bank Indonesia, 2013: 11).

Sumber: Data Olahan Eviews, Lampiran 1

Gambar 4.2.

Perkembangan Transaksi Melalui Sistem BI-RTGS dan SKNBI

Pada gambar 4.2. di atas terlihat bahwa, baik sistem BI-RTGS maupun SKNBI menunjukkan trend kenaikan baik dari segi nilai transaksi dan volume transaksi selama periode pengamatan. Hal ini disebabkan dengan semakin luasnya

cakupan wilayah pelaksanaan BI-RTGS dan penyempurnaan SKNBI yang semakin meningkatkan minat masyarakat untuk mengunakan jasa pembayaran

tersebut. Peningkatan volume transaksi BI-RTGS mengindikasikan bahwa transfer dana melalui BI-RTGS dan SKNBI masih menjadi pilihan transfer selain transfer melalui APMK.

2009 2010 2011 2012 2013

NTRTGS VTRTGS

Nilai (Triliun Rupiah) Volume (Juta Transaksi)

0

2009 2010 2011 2012 2013

NTKLIRING VTKLIRING

Nilai (Triliun rupiah) Volume (Juta Transaksi)

100

Nilai (Triliun Rupiah) Volume (Juta Transaksi)

3,000

Sebagaimana dijelaskan sebelumnya, sistem pembayaran non tunai juga diselenggarakan oleh pihak di luar Bank Indonesia. Sistem pembayaran yang

diselenggarakan oleh pihak di luar bank Indonesia meliputi APMK, e-money. Yang termasuk dalam APMK adalah aktivitas pengunaan instrumen pembayaran menggunkan kartu ATM/ Debet, kartu kredit. Dalam gambar 4.3. ditunjukkan

perkembangan transaksi menggunakan APMK di Indonesia.

Sumber: Data Olahan Eviews, Lampiran 1

Gambar 4.3.

Perkembangan Transaksi Menggunakan APMK

Perkembangan transaksi APMK menunjukkan trend peningkatan dari waktu ke waktu selama periode penelitian baik dari sisi nilai transaksi maupun volume tramsaksi. Peningkatan ini diprediksi akan terus meningkat sejalan dengan

semakin beragamnya fasilitas dan fungsi yang di tawarkan oleh APMK. Selain itu dengan semakin meningkatnya jumlah merchant yang menerima pembayaran melalui EFT POS (Electronic Fund Transfer – Point Of Sales). Melalui EFT POS pemegang kartu ATM/debit dapat melakukan pembayaran untuk pembelian

8

Nilai (Triliun Rupiah) Volume (Juta Transaksi)

120

barang atau jasa melalui transfer dana online dari account pemegang kartu ke accountmerchant (pemilik toko).

E-money pertama kali diterbitkan di Indonesia pada tahun 2007. Dibandingkan dengan instrumen non tunai lainnya penggunaan e-money masih belum signifikan, meskipun pada dasarnya e-money memiliki potensi yang cukup

besar, khususnya di sektor pembayaran ritel. Dalam gambar 4.4 ditunjukkan perkembangan transaksi menggunakan e-money.

Sumber: Data Olahan Eviews, Lampiran 1

Gambar 4.4.

Perkembangan Transaksi Menggunakan E-money

Terlihat dari nilai transaksi dan volume transaksi untuk e-money menunjukkan trend peningkatan selama periode pengamatan. Bahkan aktivitas peggunanan e-money pada tahun 2012 mengalami peningkatan cukup tinggi, dibandingkan periode sebelumnya, yaitu naik sekitar 37% untuk volume transaksi dan 89% untuk nilai transaksi. Peningkatan ini dapat menjadi indikasi adanya