Analisis Implementasi Green Banking Sustainability dan Kinerja Keuangan Terhadap

Profitabilitas Perbankan yang Terdaftar Di Bursa Efek Indonesia Tahun 2012-2018

Christy Siahaan*, Amlys Syahputra Silalahi, Syahyunan,Aryanti Sariartha Sianipar Program Studi Manajemen, Fakultas Ekonomi dan Bisnis, Universitas Sumatera Utara, Medan, Indonesia

*christynatalia@usu.ac.id

ABSTRAK

Penelitian ini bertujuan untuk mengetahui dampak dari green banking dan kinerja keuangan terhadap profitabilitas bank. Green banking dalam penelitian ini dibagi menjadi dua dimensi yakni, transaksi non tunai (e-banking) dan kebijakan green banking. Kinerja keuangan dalam penelitian ini adalah ukuran bank, kecukupan modal, kredit bermasalah, efisiensi bank dan tingkat likuiditas bank. Populasi pada penelitian ini adalah 43 perusahaan sektor perbankan yang terdaftar di Bursa Efek Indonesia periode 2012-2018. Sampel pada penelitian ini adalah 9 bank terpilih dengan menggunakan metode purposive sampling. Metode analisis pada penelitian ini adalah analisis regresi data panel. Hasil menunjukkan bahwa Transaksi Non Tunai, Kecukupan Modal, Kredit Bermasalah dan Tingkat Likuiditas bank masingmasing berpengaruh negatif dan tidak signifikan terhadap profitabilitas bank. Kebijakan Green banking berpengaruh secara positif dan tidak signifikan. Ukuran Bank dan Efisiensi Bank masing-masing berpengaruh secara negatif dan signifikan terhadap profitabilitas bank.

Kata Kunci: Transaksi Non-Tunai, Green Banking, Kecukupan Modal, Kredit Bermasalah, Efisiensi Bank, Tingkat Likuiditas Bank, Profitabilitas Bank

ABSTRACT

This study aims to determine the impact of green banking and financial performance on bank profitability. Green banking in this study is divided into two dimensions namely, non-cash transactions (e-banking) and green banking policy. Financial performance in this study are bank size, capital adequacy ratio, non-performing loans, bank efficiency and bank’s liquidity.The population of the research are 43 companies from banking sector that listed in Indonesia Stock Exchange with period 2012-2018. The sample of this research are 9 banks that choosed using purposive sampling method that listed in Indonesia Stock Exchange with period 2012-2018. The method of analysis in this study is panel data regression analysis. The results show that Non-Cash Transactions, Capital Adequacy, Non-performing Loans and Bank’s Liquidity have a negative and not significant effect on bank profitability. Meanwhile, Green Banking Policy has a positive and insignificant effect, and Bank Size and Bank Efficiency has a negative and significant effect on profitability bank.

Keywords: Non-Cash Transactions, Green Banking, Capital Adequacy, Problem Loans, Bank Efficiency, Bank Liquidity Levels, Bank Profitability

PENDAHULUAN

Green Banking merupakan issue baru di dunia keuangan. Ini adalah bentuk perbankan dengan mempertimbangkan dampak sosial dan lingkungan. Dimana motif utamanya adalah untuk melindungi dan melestarikan lingkungan. Bank-bank yang berada di negara asing, seperti Bangladesh dan Kenya sedang mempraktikkan green banking dengan sangat serius. Beberapa bank seperti di Kenya telah memperkenalkan kebijakan risiko Lingkungan dan Sosial (E&S) resmi untuk mengatur kegiatan pemberian pinjaman pada tahun 1997. Mereka juga menandatangani Equator’s Principle (EP), dan bergerak maju dalam membangun kinerja bank untuk mengukur sosial dan dampak ekonomi dari pinjaman, mengurangi konsumsi kertas tahunan dari karyawan penuh waktu dan terus mengurangi konsumsi energi dan air, dll (Sinha, 2013). Dewasa ini, melihat profitabilitas perbankan melalui issue mengenai green banking, dapat dilihat dari kegiatan operasional harian yang dilakukan oleh perbankan. Operasional harian dalam konteks ini mengacu pada operasional harian yang dilakukan

perbankan dalam kinerja sehari-hari dan mengubah praktiknya ke arah yang lebih ramah lingkungan sesuai dengan konsep yang diterapkan green banking. Praktik green banking merekomendasikan bahwa dalam hal operasional perbankan jauh lebih baik menerapkan online banking, mobile banking serta green card yang bahannya bisa kembali didaur ulang sehingga lebih paperless (Nath , N, & A, 2014). Dalam penelitian ini, kebijakan green banking dianalisis melalui komponen penggunaan kertas yang lebih paperless dalam kegiatan operasional kantor. perbankan.Menurut (Sari, 2017), kebijakan green banking adalah gagasan yang membuat perusahaan tidak hanya bertanggung jawab dalam hal keuangan saja, tetapi juga dampaknya terhadap sosial dan lingkungan sekitar perusahaan agar perusahaan dapat tumbuh secara berkelanjutan. Gosshling S & Voucht (2019) mengatakan bahwa kebijakan green banking dapat dipandang sebagai kewajiban dunia bisnis untuk menjadi akuntabel terhadap seluruh stakeholder, bukan hanya terhadap salah satu stakeholder saja.

TINJAUAN LITERATUR

ProfitabilitasMenurut Alifah (2014) profitabilitas adalah keuntungan yang dihasilkan melalui kegiatan usahanya dalam periode tertentu. Profitabilitas adalah keuntungan yang didapat perbankan dari kegiatan yang dilakukan oleh perbankan tersebut, mulai dari investasi, pemberian pinjaman dan lain-lainnya. Profitabilitas sangat penting bagi perusahaanperusahaan termasuk perbankan, karena profitabilitas menunjukkan pertumbuhan sebuah lembaga, dan menggambarkan nilai dari perusahaan atau perbankan tersebut. Semakin tinggi profitabilitasnya maka semakin tinggi nilai dari perbankan tersebut. Nilai dari perbankan akan memengaruhi harga saham, ataupun obligasinya. Menurut Prasanjaya A, A.Yogi, & Ramantha (2013) dalam penelitiannya yang menyebutkan bahwa sangat penting untuk mengukur tingkat profitabilitas karena untuk menjamin sudah tercapai atau belum laba yang telah ditargetkan satu periode yang ditentukan.

Operasional Harian

Operasional harian dalam konteks ini mengacu pada operasional harian yang dilakukan perbankan dalam kinerja sehari-hari dan mengubah praktiknya ke arah yang lebih ramah lingkungan sesuai dengan konsep yang diterapkan green banking. Praktik green banking merekomendasikan bahwa dalam hal operasional perbankan jauh lebih baik menerapkan online banking, mobile banking serta green card yang bahannya bisa kembali didaur ulang sehingga lebih paperless (Nath, et. Al., 2014). Bank Size

Ukuran perusahaan dalam penelitian ini dilihat berdasarkan dari besarnya total aktiva yang dimiliki perusahaan. Aktiva merupakan suatu komponen yang penting dari suatu perusahaan (Nazir et. Al., 2009). Bank yang lebih besar ukuran asetnya lebih menguntungkan dari pada bank yang ukuran asetnya kecil, karena ukuran bank yang lebih besar mempunyai tingkat efisiensi yang lebih tinggi (Kosmidou, et. al., 2008).

Bank Size = LnTotalSize Kebijakan Green Banking

Pada kebijakan green banking, terkat dengan kegiatan operasional perusahaan yang seminimun mungkin dalam melakukan kegiatan operasional harian perbankan menjadi lebih paperless. Hal ini dimaksudkan, dengan kegiatan yang lebih paperless mendorong perbankan Indonesia untuk lebih mengerti dan ikut dalam upaya implementasi penerapan kebijakan Green Economic melalui kegiatan Green Banking pada perbankan yang sedang digalakkan oleh Baik Indonesia.

Kecukupan Modal

Modal merupakan salah satu hal penting dalam melakukan perkembangan usaha, baik itu melalui investasi, pendanaan atau pun pemberian pinjaman kepada pelaku usaha. CAR merupakan salah satu proksi utama dalam permodalan bank.CAR adalah rasio kinerja bank untuk mengukur kecukupan modal yang dimiliki bank untuk menunjang aktiva yang mengandung atau menghasilkan risiko (Dendawijaya, 2001).

CAR = 𝑴𝒐𝒅𝒂𝒍 (𝑴𝒐𝒅𝒂𝒍 𝑰𝒏𝒕𝒊+𝑴𝒐𝒅𝒂𝒍 𝑷𝒆𝒍𝒆𝒏𝒈𝒌𝒂𝒑)

Kredit Bermasalah

Risiko kredit merupakan risiko yang terjadi akibat kegagalan pihan lawan dalam memenuhi kewajibannya (Rizal, 2007). Menurut (Siamat, 2004) risiko kredit adalah risiko yang ditimbulkan akibat ketidakmampuan nasabah dalam mengembalikan jumlah pinjaman dan bunga yang telah ditetapkan bank berdasarkan waktu yang telah ditentukan. Menurut Yogianta (2013), NPL menggambarkan risiko kredit, dimana jika NPL semakin rendah maka semakin rendah juga risiko kredit yang dihadapi oleh bank tersebut. Namun, ketika kredit bermasalah semakin tinggi cenderung akan menurunkan profitabilitas perbankan akibat pendapatan bunga yang macet.

NPL = 𝑲𝒓𝒆𝒅𝒊𝒕𝒂 𝑩𝒆𝒓𝒎𝒂𝒔𝒂𝒍𝒂𝒉

𝑻𝒐𝒕𝒂𝒍 𝑲𝒓𝒆𝒅𝒊𝒕 x 100%

Efisiensi Bank

Kemampuan bank dalam menekan biaya dalam menghasilkan laba dari aktivitas bisnisnya disebut dengan efisiensi biaya. Jika efisiensi bank semakin tinggi makan menunjukkan biaya yang dikeluarkan bank dalam aktivitas operasionalnya semakin rendah, sehingga profitabilitas bank akan meningkat. Dalam penelitian ini efisiensi bank digambarkan dimana biaya yang dikeluarkan bank dalam melakukan aktivitasnya diukur dengan rasio beban operasional terhadap pendapatan operasional (BOPO). Rasio BOPO sering disebut sebagai rasio efisiensi yang digunakan untuk mengukur kemampuan manajemen bank dalam mengendalikan biaya operasional terhadap pendapatan operasional .

BOPO = 𝑩𝒆𝒃𝒂𝒏 𝑶𝒑𝒆𝒓𝒂𝒔𝒊𝒐𝒏𝒂𝒍

𝑷𝒆𝒏𝒅𝒂𝒑𝒂𝒕𝒂𝒏 𝑶𝒑𝒆𝒓𝒂𝒔𝒊𝒐𝒏𝒂𝒍x 100%

Loan to Deposit Ratio (LDR)

Loan to Deposit Ratio merupakan rasio yang digunakan untuk mengukur komposisi jumlah kredit yang diberikan dibandingkan dengan jumlah dana masyarakat dan modal sendiri yang digunakan (Kasmir, 2010). LDR menyatakan seberapa jauh kemampuan bank untuk membayar kembali penarikan dana yang dilakukan deposan dengan mengandalkan kredit yang diberikan sebagai sumber likuiditasnya. Untuk menjaga tingkat likuiditas maka Bank Indonesia menetapkan standar nilai LDR sebesar 78-92 persen dalam Peraturan Bank Indonesia No. 15/15/PBI/2013, apabila tingkat LDR berada pada rentang tersebut maka bank dianggap sehat. Semakin tinggi LDR menunjukkan semakin riskan kondisi likuiditas bank, sebaliknya semakin rendah LDR menunjukkan kurangnya efektivitas bank dalam menyalurkan kredit. rasio Loan To Deposit Ratio dapat dirumuskan sebagai berikut:

LDR = 𝑱𝒖𝒎𝒍𝒂𝒉 𝑲𝒓𝒆𝒅𝒊𝒕

𝑻𝒐𝒕𝒂𝒍 𝑫𝒂𝒏𝒂 𝑫𝒊𝒕𝒆𝒓𝒊𝒎𝒂× 100 persen

METODE

Populasi dalam penelitian ini adalah 43 perbankan yang terdaftar di Bursa Efek Indonesia serta Bank Indonesia periode 2012-2018. Sampel pada penelitian ini adalah 9 bank yang memenuhi kriteria. Definisi operasional variabel dalam penelitian ini antara lain:

1. Variabel dependen adalah variabel yang dipengaruhi atau menjadi akibat, karena adanya variabel bebas. Variabel dependen dalam penelitian ini adalah profitabilitas bank.

2. Variabel independen adalah variabel yang mempengaruhi atau menjadi sebab perubahan atau timbulnya variabel dependen (terikat). Variabel independen dalam penelitian ini adalah operasional harian green banking, kebijakan green banking, bank size, kecukupan modal, kredit bermasalah, efisiensi bank dan likuiditas.

Jenis data dalam penelitian ini adalah data sekunder yang diperoleh dari laporan keuangan perusahaan yang diunduh dari situs Bursa Efek Indonesia dan situs resmi setiap bank. Data yang diperoleh adalah data kuantitatif. Sifat data ini adalah pooling data atau combined model, yaitu gabungan antara data time-series dan data cross section. Metode pengumpulan data dalam penelitian ini dilakukan melalui studi pustaka dan studi dokumentasi, yaitu mengumpulkan laporan keuangan masing-masing perusahaan perbankan yang terdaftar di Bursa Efek Indonesia dan Bank Indonesia tahun 2012-2018. Teknik analisis yang digunakan dalam penelitian ini adalah analisis regresi data panel.

HASIL

Analisis Deskriptif

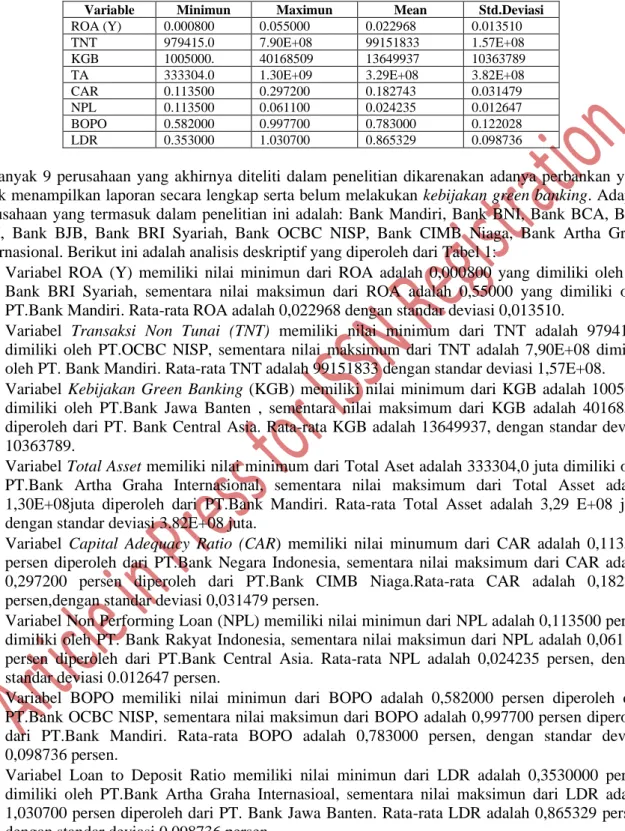

Tabel 1. Statistik Deskriptif Variabel Penelitian

Variable Minimun Maximun Mean Std.Deviasi

ROA (Y) 0.000800 0.055000 0.022968 0.013510

TNT 979415.0 7.90E+08 99151833 1.57E+08

KGB 1005000. 40168509 13649937 10363789

TA 333304.0 1.30E+09 3.29E+08 3.82E+08

CAR 0.113500 0.297200 0.182743 0.031479

NPL 0.113500 0.061100 0.024235 0.012647

BOPO 0.582000 0.997700 0.783000 0.122028

LDR 0.353000 1.030700 0.865329 0.098736

Sebanyak 9 perusahaan yang akhirnya diteliti dalam penelitian dikarenakan adanya perbankan yang tidak menampilkan laporan secara lengkap serta belum melakukan kebijakan green banking. Adapun perusahaan yang termasuk dalam penelitian ini adalah: Bank Mandiri, Bank BNI, Bank BCA, Bank BRI, Bank BJB, Bank BRI Syariah, Bank OCBC NISP, Bank CIMB Niaga, Bank Artha Graha Internasional. Berikut ini adalah analisis deskriptif yang diperoleh dari Tabel 1:

1.

Variabel ROA (Y) memiliki nilai minimun dari ROA adalah 0,000800 yang dimiliki oleh PT Bank BRI Syariah, sementara nilai maksimun dari ROA adalah 0,55000 yang dimiliki oleh PT.Bank Mandiri. Rata-rata ROA adalah 0,022968 dengan standar deviasi 0,013510.2.

Variabel Transaksi Non Tunai (TNT) memiliki nilai minimum dari TNT adalah 979415,0 dimiliki oleh PT.OCBC NISP, sementara nilai maksimum dari TNT adalah 7,90E+08 dimiliki oleh PT. Bank Mandiri. Rata-rata TNT adalah 99151833 dengan standar deviasi 1,57E+08.3.

Variabel Kebijakan Green Banking (KGB) memiliki nilai minimum dari KGB adalah 1005000dimiliki oleh PT.Bank Jawa Banten , sementara nilai maksimum dari KGB adalah 40168509 diperoleh dari PT. Bank Central Asia. Rata-rata KGB adalah 13649937, dengan standar deviasi 10363789.

4.

Variabel Total Asset memiliki nilai minimum dari Total Aset adalah 333304,0 juta dimiliki oleh PT.Bank Artha Graha Internasional, sementara nilai maksimum dari Total Asset adalah 1,30E+08juta diperoleh dari PT.Bank Mandiri. Rata-rata Total Asset adalah 3,29 E+08 juta, dengan standar deviasi 3.82E+08 juta.5.

Variabel Capital Adequacy Ratio (CAR) memiliki nilai minumum dari CAR adalah 0,113500 persen diperoleh dari PT.Bank Negara Indonesia, sementara nilai maksimum dari CAR adalah 0,297200 persen diperoleh dari PT.Bank CIMB Niaga.Rata-rata CAR adalah 0,182743 persen,dengan standar deviasi 0,031479 persen.6.

Variabel Non Performing Loan (NPL) memiliki nilai minimun dari NPL adalah 0,113500 persen dimiliki oleh PT. Bank Rakyat Indonesia, sementara nilai maksimun dari NPL adalah 0,061100 persen diperoleh dari PT.Bank Central Asia. Rata-rata NPL adalah 0,024235 persen, dengan standar deviasi 0.012647 persen.7.

Variabel BOPO memiliki nilai minimun dari BOPO adalah 0,582000 persen diperoleh dari PT.Bank OCBC NISP, sementara nilai maksimun dari BOPO adalah 0,997700 persen diperoleh dari PT.Bank Mandiri. Rata-rata BOPO adalah 0,783000 persen, dengan standar deviasi 0,098736 persen.8.

Variabel Loan to Deposit Ratio memiliki nilai minimun dari LDR adalah 0,3530000 persen dimiliki oleh PT.Bank Artha Graha Internasioal, sementara nilai maksimun dari LDR adalah 1,030700 persen diperoleh dari PT. Bank Jawa Banten. Rata-rata LDR adalah 0,865329 persen, dengan standar deviasi 0,098736 persen.Analisis Regresi Data Panel

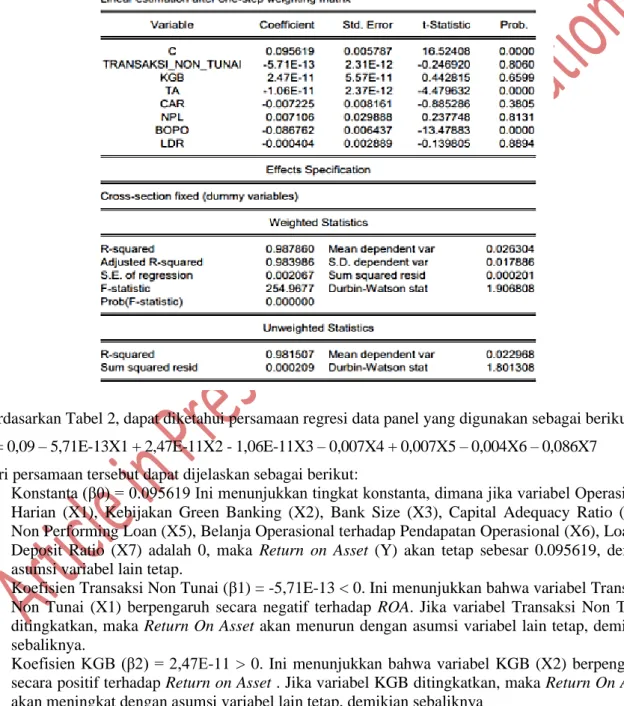

Analisis regresi data panel digunakan untuk mengetahui pengaruh antara variabel Transaksi Non Tunai (X1, Kebijakan Green Banking (X2), Bank Size (X3), CAR (X4), NPL (X5), BOPO (X6) dan LDR (X7) terhadap ROA (Y) pada perusahaan perbankan yang terdaftar di Bursa Efek Indonesia dan

Bank Indonesia. Pengujian regresi data panel ini dilakukan untuk mencari hubungan antara variabel independent dengan variabel dependen. Tabel 2 menyajikan nilai koefisien regresi, nilai statistik F, nilai statistik t, dan koefisien determinasi (R2).

Tabel 2. Nilai Statistik dari Uji Koefisien Determinasi (R2), Uji t, dan Uji F

Berdasarkan Tabel 2, dapat diketahui persamaan regresi data panel yang digunakan sebagai berikut: Y = 0,09 – 5,71E-13X1 + 2,47E-11X2 - 1,06E-11X3 – 0,007X4 + 0,007X5 – 0,004X6 – 0,086X7 Dari persamaan tersebut dapat dijelaskan sebagai berikut:

1. Konstanta (β0) = 0.095619 Ini menunjukkan tingkat konstanta, dimana jika variabel Operasional Harian (X1), Kebijakan Green Banking (X2), Bank Size (X3), Capital Adequacy Ratio (X4), Non Performing Loan (X5), Belanja Operasional terhadap Pendapatan Operasional (X6), Loan to Deposit Ratio (X7) adalah 0, maka Return on Asset (Y) akan tetap sebesar 0.095619, dengan asumsi variabel lain tetap.

2. Koefisien Transaksi Non Tunai (β1) = -5,71E-13 < 0. Ini menunjukkan bahwa variabel Transaksi Non Tunai (X1) berpengaruh secara negatif terhadap ROA. Jika variabel Transaksi Non Tunai ditingkatkan, maka Return On Asset akan menurun dengan asumsi variabel lain tetap, demikian sebaliknya.

3. Koefisien KGB (β2) = 2,47E-11 > 0. Ini menunjukkan bahwa variabel KGB (X2) berpengaruh secara positif terhadap Return on Asset . Jika variabel KGB ditingkatkan, maka Return On Asset akan meningkat dengan asumsi variabel lain tetap, demikian sebaliknya

4. Koefisien TA (β3) = -1,06E-11 < 0. Ini menunjukkan bahwa variabel TA (X3) berpengaruh secara negatif terhadap Return On Asset. Jika variabel TA ditingkatkan, maka Return on Asset akan menurung dengan asumsi variabel lain tetap, demikian sebaliknya.

5. Koefisien CAR (β4) = -0.007225 < 0. Ini menunjukkan bahwa variabel CAR (X4) berpengaruh secara negatif terhadap ROA. Jika variabel CAR ditingkatkan, maka ROA akan menurun dengan asumsi variabel lain tetap, demikian sebaliknya.

6. Koefisien NPL (β5) = 0,007106 > 0. Ini menunjukkan bahwa variabel NPL (X5) berpengaruh secara positif terhadap ROA. Jika variabel NPL ditingkatkan, maka ROAakan meningkat dengan asumsi variabel lain tetap, demikian sebaliknya.

7. Koefisien BOPO (β) = -0,000404 < 0. Ini menunjukkan bahwa variabel BOPO (X6) berpengaruh secara negatif terhadap ROA. Jika variabel BOPO ditingkatkan, maka ROA akan menurun dengan asumsi variabel lain tetap, demikian sebaliknya.

8. Koefisien LDR (β7) = -0,086762 < 0. Ini menunjukkan bahwa variabel LDR (X7) berpengaruh secara negatif terhadap ROA. Jika variabel LDR ditingkatkan, maka ROA akan menurun dengan asumsi variabel lain tetap, demikian sebaliknya.

Uji Koefisien Determinasi (R2)

Hasil Uji Koefisien Determinasi (R2) diketahui bahwa nilai Adjusted R-Square adalah 0,983986, berarti sebesar 98,3986 persen variabel Return On Asset (ROA) dapat dijelaskan oleh variabel Operasional Harian, Kebijakan Green Banking, Bank Size, Capital Adequacy Ratio, Non Performing Loan, Beban Operasional terhadap Pendapatan Operasional dan Loan to Deposit Ratio. Sedangkan sisanya, sebesar 1,0614 persen dapat dijelaskan oleh faktorfaktor lain yang tidak dapat dijelaskan pada penelitian ini.

Uji Signifikansi Pengaruh Serempak (Uji F)

Berdasarkan Tabel 4.7, diketahui nilai F hitung (254,9677) > F tabel (2,0582) dan nilai Probabilitas (0,000000) < 0,05. Maka dapat disimpulkan Transaksi Non Tunai, Kebijakan Green Banking, Total Asset, Capital Adequacy Ratio, Non Performing Loan, Biaya Operasional Pendapatan Operasional, Loan to Deposit Ratio terhadap Return On Asset.

Uji Parsial (t-test)

Berdasarkan Tabel 2 hasil uji signifikansi secara parsial dapat diambil kesimpulan, yaitu:

1. Diketahui nilai koefisien TNT adalah -5,71E-13, yakni bernilai negatif dengan thitung (- 0,246920) < ttabel (2,262157) dan Prob (0,8060) > . Hal ini berarti TNT berpengaruh negatif dan tidak signifikan terhadap ROA. Berdasarkan hasil di atas, nilai koefisien TNT sebesar -5,71E-13 artinya setiap kenaikan TNT sebesar Rp.1.000.000,-, maka ROA akan menurun tidak signifikan sebesar -5,71E-13 persen., demikian sebaliknya.

2. Diketahui nilai koefisien KGB adalah 2,47E-11, yakni bernilai positif dengan thitung (0,442815) > ttabel (2,262157) dan Prob (0,6599) > α (0,05). Hal ini berarti KGB berpengaruh positif dan tidak signifikan terhadap ROA.Berdasarkan hasil di atas, nilai koefisien KGB sebesar 2,47E-11 artinya setiap kenaikan KGB sebanyak 1 RIM, maka ROA akan meningkat tidak signifikan sebesar 2,47E-11 persen., demikian sebaliknya.

3. Diketahui nilai koefisien TA adalah -1,06E-11, yakni bernilai negatif dengan thitung (- 4,479632) < ttabel (2,262157) dan Prob (0,0000) < α (0,05). Hal ini berarti TA berpengaruh negatif dan signifikan terhadap ROA.Berdasarkan hasil di atas, nilai koefisien TA sebesar -1,06E-11 artinya setiap kenaikan TA sebesar 1 Juta, maka ROA akan menurun signifikan sebesar -1,06E-11 persen, demikian sebaliknya

4. Diketahui nilai koefisien CAR adalah -0,007225, yakni bernilai negatif dengan thitung (- 0,885286) < ttabel (2,262157) dan Prob (0,3805) > α (0,05). Hal ini berarti CAR berpengaruh negatif dan tidak signifikan terhadap ROA. Berdasarkan hasil di atas, nilai koefisien CAR sebesar -0,007225 artinya setiap kenaikan CAR sebesar 1 persen, maka ROA akan menurun tidak signifikan sebesar -0,007225 persen, demikian sebaliknya.

5. Diketahui nilai koefisien NPL adalah 0,007106, yakni bernilai positif dengan thitung (0,237748) > ttabel (2,262157) dan Prob (0,8131) > α (0,05). Hal ini berarti NPL berpengaruh positif dan tidak signifikan terhadap ROA. Berdasarkan hasil di atas, nilai koefisien NPL sebesar 0,007106 artinya setiap kenaikan NPL sebesar 1 persen, maka ROA akan meningkat tidak signifikan sebesar 0,007106 persen, demikian sebaliknya.

6. Diketahui nilai koefisien BOPO adalah -0,08675, yakni bernilai negatif dengan thitung (- 13,47883) < ttabel (2,262157) dan Prob (0,000) < α (0,05). Hal ini berarti BOPO berpengaruh negatif dan signifikan terhadap ROA. Berdasarkan hasil di atas, nilai koefisien BOPO sebesar -0,08675 artinya setiap kenaikan BOPO sebesar 1 persen, maka ROA akan menurun signifikan sebesar -0,08675 persen, demikian sebaliknya

7. Diketahui nilai koefisien LDR adalah -0,000404, yakni bernilai negatif dengan thitung (- 0,139805) < ttabel (2,262157) dan Prob (0,8894) > α (0,05). Hal ini berarti LDR berpengaruh negatif dan tidak signifikan terhadap ROA. Berdasarkan hasil di atas, nilai koefisien LDR sebesar -0,086762 artinya setiap kenaikan LDR sebesar 1 persen, maka ROA menurun tidak signifikan sebesar -0,86762 persen, demikian sebaliknya

DISKUSI

H1: Pengaruh TNT terhadap ROA

Berdasarkan hasil penelitian yang dilakukan, nilai koefisien TNT adalah -5,71E-13, yakni bernilai negatif dengan thitung (-0,246920) < ttabel (2,262157) dan Prob (0,8060) > . Hal ini berarti TNT berpengaruh negatif dan tidak signifikan terhadap ROA. Perkembangan transaksi non tunai di Indonesia kini semakin semarak. Terlihat dari terus bertambahnya jenis pembayaran non tunai yang telah diterbitkan dan meningkatnya nilai transaksi dalam empat tahun terakhir (2014-2017). Kemudahan yang diberikan oleh fasilitas pembayan non tunai dapat meningkatkan konsumsi yang berpotensi mendorong pertumbuhan ekonomi. Menurut Prayudi (dalam Diyanti, 2012) banyaknya kredit tidak meningkatkan rasio NPL dimungkinkan karena kredit yang disalurkan oleh pihak bank lebih selektif dengan menilik kualitas calon debitur (kriteria 5C) sehingga dapat menurunkan risiko kredit macet. Penelitian kali ini sejalan dengan penelitian yang dilakukan oleh Kharawish HA & AL Sa'Di NM (2011) serta Acharya S & Locke S (2016). Namun, hasil penelitian ini tidak sejalan dengan penelitian yang dilakukan oleh Rauf and Qiang (2014).

H2: Pengaruh KGB terhadap ROA

Berdasarkan hasil penelitian yang dilakukan, nilai koefisien KGB adalah 2,47E-11, yakni bernilai positif dengan thitung (0,442815) > ttabel (2,262157) dan Prob (0,6599) > α (0,05). Dari hasil tersebut maka semakin besar KGB maka akan semakin besar kecenderungan perusahaan untuk meningkatkan ROA dan semakin kecil KGB semakin kecil kecenderungan perusahaan meningkatkan ROA. Kegiatan operasional harian green banking berpengaruh secara signifikan dan positif terhadap profitabilitas bank. Hal tersebut menunjukkan bahwa perbankan yang menerapkan green banking dengan memanfaatkan kemajuan teknologi dalam aktivitasnya dapat menjadi lebih efisien, yang mana penggunaan energinya yang menjadi lebih sedikit dan lebih paperless. Sehingga beban yang akan mengurangi pendapatan bank menurun dan profit bank akan meningkat. Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh 0yewole et. Al (2013), Margaretha (2015) . Namun, hasil penelitian ini tidak sejalan dengan penelitian yang dilakukan Nurdin & Diana (2016), Kurniawati, Sahroni dan Dedeh (2018) dan Rohani & Elizar (2018).

H3: Pengaruh Bank Size terhadap ROA

Berdasarkan hasil penelitian yang telah dilakukan, nilai koefisien TA adalah -1,06E- 11, yakni bernilai negatif dengan thitung (-4,479632) < ttabel (2,262157) dan Prob (0,0000) < α (0,05). Dari hasil tersebut maka menunjukkan bahwa semakin besar TA suatu perusahaan maka akan semakin kecil kecenderungan perusahaan untuk melakukan peningkatan ROA dan semakin kecil TA suatu perusahaan maka akan semakin besar kecenderungan perusahaan untuk melakukan peningkatan ROA. Menurut Machfud (1994) bahwa ukuran perusahaan adalah suatu skala dimana dapat diklasifikasikan besar kecil perusahaan menurut berbagai cara, antara lain: total aktiva, log size, nilai pasar saham, dan lain-lain. Pada dasarnya ukuran perusahaan hanya terbagi menjadi 3 kategori yaitu perusahaan besar (large firm),perusahaan menengah (medium size) dan perusahaan kecil (small firm). Penentuan ukuran ini didasarkan kepada total asset perusahaan. Perusahaan yang memiliki asset yang besar berkesempatan memperoleh profit yang lebih besar. Hasil penelitian ini konsisten dengan hasil penelitian Deelchand dan Padgett (2009) dan Anom Purbawangsa (2015) ,Manuaba (2012), dan Raj Bhattarai (2016) dan Antonio, Ponce (2013). Namun, hasil penelitian ini tidak sejalan dengan penelitian yang dilakukan Baskara dan Kadek (2019) serta Filzah, Ridwan & Anan (2016).

H4: Pengaruh CAR Terhadap Profitabilitas Bank

Berdasarkan penelitian yang telah dilakukan nilai koefisien CAR adalah -0,007225, yakni bernilai negatif dengan thitung (-0,885286) < ttabel (2,262157) dan Prob (0,3805) > α (0,05). Dari hasil

tersebut maka semakin besar nilai CAR maka semakain kecil kecenderungan perusahaan untuk melakukan peningkatan ROA dan semakin kecil nilai CAR maka semakin besar kecenderungan perusahaan untuk melakukan peningkatan ROA. Tidak siginifikannya CAR dikarenakan adanya peraturan BI yang mewajibkan bank menjaga CAR dengan ketentuan minimal 8%. CAR yang tinggi, bila tidak diimbangi dengan investasi dan penyaluran dana yang baik, CAR tidak akan berpengaruh banyak terhadap profitabilitas. Rasio CAR yang baik harus berada di atas ketentuan minimum yaitu sebesar 8 %. Namun demikian kondisi dimana rasio CAR yang terlalu tinggi juga kurang baik bagi bank. Hal ini dikarenakan CAR yang terlalu tinggi misalnya 100%, menunjukkan bahwa bank tidak memutarkan dana dari pihak lain. Bank yang tidak menyalurkan dananya akan mengalami kerugian. CAR yang terlalu tinggi menunjukkan bahwa modal yang dimiliki bank terlalu besar sehingga mencerminkan bahwa bank kurang efisien dalam menyalurkan dananya. Sebaiknya BI perlu mengkaji dan menetapkan peraturan terbaru terkait CAR sehingga bank memiliki acuan berapa titik tertinggi yang ideal untuk rasio CAR. Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Defri (2012), Hutagalung, dkk. (2013) dan Wicaksono (2016) serta Yogianta (2013). Namun, penelitian ini tidak sejalan dengan penelitian yang dilakukan Prastiyaningtyas (2010) dan Alifah (2014).

H5: Pengaruh NPL Terhadap Profitabilitas Bank

Berdasarkan penelitian yang telah dilakukan, nilai koefisien NPL adalah 0,007106, yakni bernilai positif dengan thitung (0,237748) > ttabel (2,262157) dan Prob (0,8131) > α (0,05). Dari hasil tersebut maka semakin besar nilai NPL maka semakain kecil kecenderungan perusahaan untuk melakukan peningkatan ROA dan semakin kecil nilai NPL maka semakin besar kecenderungan perusahaan untuk melakukan peningkatan ROA. Pada saat ini tingkat NPL perusahaan perbankan masih tergolong rendah. Kualitas kredit yang buruk akan meningkatkan risiko, terutama bila pemberian kredit dilakukan dengan tidak menggunakan prinsip kehati-hatian dan ekspansi dalam pemberian kredit yang kurang terkendali sehingga bank akan menanggung risiko yang lebih besar pula. Risiko tersebut berupa kesulitan pengembalian kredit oleh debitur yang apabila jumlahnya cukup besar dapat mempengaruhi kinerja perbankan. Hal ini sejalan dengan penelitian yang dilakukan Raharjo et al. (2014), Sri (2017) serta Joy, Sri & Natalia (2019). .Namun, hasil ini berbeda dengan penelitian yang dilakukan oleh Wicaksono (2016), Sedana & Ida (2018) serta Yusriani (2018).

H6: Pengaruh BOPO Terhadap Profitabilitas Bank

Berdasarkan hasil penelitian yang telah dilakukan, nilai koefisien BOPO adalah -0,08675, yakni bernilai negatif dengan thitung (-13,47883) < ttabel (2,262157) dan Prob (0,000) < α (0,05). Dari hasil tersebut maka menunjukkan bahwa semakin besar BOPO suatu perusahaan maka akan semakin kecil kecenderungan perusahaan untuk melakukan peningkatan ROA dan semakin kecil BOPO suatu perusahaan maka akan semakin besar kecenderungan perusahaan untuk melakukan peningkatan ROA. BOPO berpengaruh negatif artinya jika BOPO meningkat yang berarti efisiensi menurun, maka profitabilitas (ROA) akan menurun. Semakin efisien suatu bank maka kinerjanya meningkat. Kinerja bank yang meningkat akan meningkatkan kepercayaan masyarakat terhadap bank. Peningkatan kepercayaan masyarakat dapat meningkatkan jumlah DPK yang dihimpun suatu bank, selain itu masyarakat juga terdorong untuk menggunakan jasa dan produk bank seperti pinjaman atau kredit. Tingginya DPK dan kontribusi masyarakat pada produk-produk bank diharapkan akan meningkatkan profitabilitas. Bank Indonesia menetapkan angka terbaik untuk rasio BOPO yaitu di bawah 85%, karena jika rasio BOPO melebihi 85% hingga mendekati angka 100% maka bank tersebut dapat dikategorikan tidak efisien dalam menjalankan operasinya. Hal ini sejalan dengan penelitian yang dilakukan hasil penelitian yang dilakukan Alifah (2014) , Sumiati (2009), Prastiyaningtyas (2010), Hutagalung, dkk. (2013) dan Wicaksono (2016). Namun hasil penelitian ini berbeda dengan penelitian yang dilakukan oleh Pratiwi (2014), Yusriani (2018) serta Bambang & Joko (2009).

H7 : Pengaruh LDR Terhadap Profitabilitas

Berdasakan penelitian yang telah dilakukan, nilai koefisien LDR adalah -0,000404, yakni bernilai negatif dengan thitung (-0,139805) < ttabel (2,262157) dan Prob (0,8894) > α (0,05). Dari hasil tersebut maka semakin besar nilai LDR maka semakain kecil kecenderungan perusahaan untuk melakukan peningkatan ROA dan semakin kecil nilai LDR maka semakin besar kecenderungan perusahaan untuk melakukan peningkatan ROA. LDR merupakan rasio antara kredit yang diberikan kepada nasabah dibandingkan dengan dana yang masuk dari masyarakat. Bank Indonesia telah

menentukan batas bawah LDR adalah sebesar 78% dan batas atas yang dapat ditoleransi adalah 92%. Untuk menjaga rasio LDR bank harus senantiasa menjaga atau meningkatkan jumlah kredit yang diberikan kepada masyarakat, disamping menghimpun dana dari masyarakat. Kondisi dimana bank tidak dapat menyalurkan kredit ke masyarakat, hal ini akan mempengaruhi perolehan profitabilitas bank tersebut. Penyaluran kredit dalam jumlah besar berpotensi meningkatkan jumlah kredit macet yang dapat berdampak pada penurunan laba, disamping itu jika kredit dapat disalurkan secara efektif akan mendatangkan laba bagi bank. LDR yang tinggi akan menimbulkan dua dampak yaitu bila kredit disalurkan secara efektif maka akan mendatangkan laba, sedangkan bila ekspansi kredit kurang terkendali dan disalurkan secara kurang hati-hati maka akan menimbulkan risiko yang lebih besar. Kondisi ini menyebakan pengaruh LDR tidak signifikan terhadap profitabilitas bank. Hal ini sejalan dengan penelitian yang dilakukan Putri (2015) ,Bilian and Purwanto (2017), Prastiyaningtyas (2010), Hutagalung, dkk. (2013) dan Wicaksono (2016). Namun, hasil penelitian ini tidak sejalan dengan penelitian yang dilakukan Pertiwi (2014) dan Sedana & Ida (2018).

KESIMPULAN

KesimpulanBerdasarkan analisis data dan pembahasan hasil penelitian yang telah dilakukan maka dapat diambil kesimpulan sebagai berikut: Berdasarkan analisis data dan pembahasan hasil penelitian yang telah dilakukan, maka dapat diambil simpulan sebagai berikut:

1. Transaksi Non Tunai (TNT), Kebijakan Green Banking (KGB), Total Aset (TA), Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Beban Operasional Terhadap Pendapatn Operasional (BOPO), Loan to Deposit Ratio (LDR) secara serempak berpengaruh signifikan terhadap Return on Asset pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012- 2018.

2. Transaksi Non Tunai secara parsial berpengaruh negatif dan tidak signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018.

3. Kebijakan Green banking secara parsial berpengaruh positif dan tidak signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018.

4. Total Asset secara parsial berpengaruh negatif dan signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018.

5. CAR secara parsial berpengaruh negatif dan tidak signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018.

6. NPL secara parsial berpengaruh negatif dan tidak signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018.

7. BOPO secara parsial berpengaruh negatif dan signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018

8. LDR secara parsial berpengaruh negatif dan tidak signifikan terhadap ROA pada Perbankan yang tercatat di Bursa Efek Indonesia periode 2012-2018.

Saran

1. Bagi Perbankan Bagi perusahaan yang hendak melakukan kebijakan green banking sebaiknya dapat memastikan apakah melakukan kebijakan green bankinh merupakan keputusan yang efektif atau tidak karena dalam melakukan kebijakan green banking memerlukan modal atau sumber daya yang cukup besar.

2. Bagi Peneliti Bagi Peneliti diharapkan dapat menambah ilmu dan wawasan yang baru mengenai kebijakan green banking yang sedang diimplementasikan oleh pihak perbankan.

3. Bagi Peneliti Selanjutnya Bagi peneliti selanjutnya diharapkan untuk menambah rentang waktu observasi penelitian, meningkatkan jumlah sampel perusahaan atau dengan menggunakan industri perusahaan yang lain seperti perusahaan sector berbeda, sehingga mendapatkan kesimpulan dan cakupan yang lebih luas. Selain itu, peneliti selanjutnya juga dapat menambah variabel lainnya yang berpotensi menghasilkan penelitian dan wawasan yang lebih banyak.

REFERENSI

Conference On Green Banking For Green Industry and Green, 0-14.

Andreas HH, Sucahyo US, & Elisabeth D. (2015). Corporate Social Responsibility Dan Profitabilitas. Jurnal Manajemen, Vol 14, 119-136. Ayuning, F. (2014). Inisiasi Praktek Perbankan Hijau Pada Bank BUMN. Jurnal Manajemen Dan Akuntansi, 45.

Bahl. (2012). The Role of Green Banking in Sustainable Growth. International Journal of Marketing, Financial Service & Management Research, Vol.3, 3-45.

Bai, Y. (2012). Financing a Green Future An examination of China's banking sector for green finance. IIIEE Theses. Bank, I. (2014). Menuju Green Banking Berkelanjutan. Responsi Bank Indonesia.

Bank, W. G. (2016). Greening the Banking System - Experiences from the Sustainable Banking Network (SBN). International Finance Coproration.

Bessong K, & Tappang A. (2012). Social Responsibility Cost and Its Influence on the Nigerian Bank. International Journal of Financial Research,, Vol 2, 33-45.

Bihari. (2011). Green banking – socially Responsible banking in India. India Banker,. 32-37.

Chandra, & Sudeepta. (2014). The relationship between pollution control record Sand financial indicators revisited. The Accounting Review, Vol. 55, No. 1, pp.168–177. Dahlan, S. (2001). Manajemen Lembaga Keuangan. Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Dahlan, S. (2005). Manajemen Lembaga Keuangan Kebijakan Moneter dan Perbankan. Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Damayanti. (2014). Analisis Kinerja Keuangan Terhadap Profitabilitas Perbankan. Jurnal Manajemen Dan Perbanjan . Defri. (2012). Pengaruh Capital Adequacy Ratio, Likuiditas Dan Efisiensi Operasional Terhadap Profitabilitas Perusahaan Perbankan Yang Terdaftar Di Bursa Efek Indonesia. Thesis Fakultas Ekonomi Universitas Negeri Padang.

Dewi L, Herawati N T, Erni L G, & Sulindawati. (2015). Analisis Pengaruh NIM,BOPO, LDR, dan NPL Terhadap Profitabilitas. e-Journal S1 Ak. Universitas Pendidikan Ganesha, Volume 3. Dharwal, & Agarwal. (2013). Green banking: An innovative initiative for sustainable development.

ACCMAN Institute of Management Article, 2(3).

Dietrich, Andreas, & Gabrielle Wanzeried. (2009). What Determines The Profitability Of Commercial Banks? New Evidence From Switzerland. SRSN.

Dr.Sumanto, M. (2014). Statistika Deskriptif Untuk Mahasiswa, Dosen dan Umum. Yogyakarta: CAPS. E, D., T, H. N., & Sulindawati. (2015). Analisis Pengaruh NIM,BOPO, LDR, dan NPL

Terhadap Profitabilitas. E-Journal S1 Ak. Universitas Pendidikan Ganesha, Volume 3. Egan, R., & Prawoto, H. (2013). Pengaruh Internet Banking Terhadap Kinerja Perbankan di Indonesia

(Studi Empiris Pada Bank Yang Listing Di BEI). Jurnal Akuntansi Bisnis, Vol. XI No. 22. Fajari, & Sunarto. (2017). Pengaruh CAR, LDR, NPL Dan BOPO Terhadap Profitabilitas Bank (Studi

Kasus Perbankan Yang Terdaftar Di Bursa Efek Indonesia 2011-2015). Proceeding Sendi_U, 853-862.

Ghozali, I. (2013). Aplikasi Analisis Multivariete. Semarang: Badan Penerbit Universitas Diponegoro. Gittman, & Zutter. (2015). Principle of Managerial Finance 13th Edition. Pearson.

Gosshling S, & Voucht. (2019). How to Face Green Banking In This Era? A Empirical Study in India Bank. Journal Of Management And Finance, Vol 4 (Issue 3), 125-200.

Hossain, D. M., & Tarique, K. M. (2016). Disclosure of Green Banking Issues in The Annual Report : A study on Bangladeshi Bank. Journal Finance and Management.

Perbankan dan Akuntansi, 23-30.

Islam, M.S, & P.C, Daas. (2013). Green Banking Practices in Bangladesh. Journal of Business Management, 8 (3) : 39-44 .

Kharawish HA, & AL Sa'Di NM. (2011). The Impact of E-Banking on Bank Profitability:Evidence From Jordan. Middle Eastern Finance and Economics, (ISSUE 13),142-158.

Khoirunnisa. (2019). Pengaruh CAR, NPL, BOPO Terhadap ROA Perbankan Yang Terdaftar Di Bursa Efek Indonesia Tahun 2011-2018. Journal Of Finance And Management.

Lukman, D. (2001). Manajemen Perbankan. Jakarta: Ghalia Indonesia.

Manuaba. (2012). Pengaruh Capital Adequacy Ratio,Non Performing Loan, Ukuran Perusahaan dan Struktur Kepemilikan Terhadap Profitabilitas Bank Yang Terdaftar Di BEI 2008 - 2011. E-Jurnal Akuntansi Universitas Udayana, 1 (1).

Mukrahomam, W. (2018). Pengaruh E-Banking Pada Profitabiltas Bank BUMN. Universitas Indonesia, Jurnal, 45-68.

Nath , N, N., & A, G. (2014). Green Banking Practices-A Review. International Journal of Research in Business and Management, Vol 2(Issue 4), 46-61.

Nistantya D, S. (2010). Pengaruh Corporate Social Responsibility Terhadap Profitabilitas. Fakultas Ekonomi Universitas Sebelas Maret Surakarta, 1-15.

Nusantara A, B. (2009). Analisis Pengaruh NPL, CAR, LDR, dan BOPO Terhadap Profitabilitas Bank. Universitas Diponegoro.

Oyewole, M, A., El-Maude, J, G., Arikpo, & I, A. (2013). E-banking and Bank Performance: Evidence from Nigeria. International Journal of Scientific Engineering and Technology, Vol 2(Issue 8), 766-771.

Prasanjaya A, A.Yogi, & Ramantha, I. W. (2013). Analisis Pengaruh Rasio CAR, BOPO,LDR Dan Ukuran Perusahaan Terhadap Profitabilitas Bank Yang Terdaftar Di BEI. E-Jurnal Akuntansi Universitas Udayana, 4 (1), 230-245.

Priyanto, F. (2015). Kebijakan Branchless Banking Pada Perbankan Indonesia, Studi Komparatif. Universitas Gajah Mada.

Ragupathi M, & Sujatha S. (2015). Green banking initiatives of commercial banks in India. International Research Journal of Business and Management, 8(2), 74-81.

Raharjo, Setiaji, & Syamsudin. (2014). Pengaruh Rasio CAR, NPL, LDR,BOPO, dan NIM terhadap Kinerja Bank Umum Di Indonesia. BTPN Solo, 7-12.

Rajput, Aurora, & Khanna. (2013). An Empirical Study of Impact of Environmental Performance on Financial Performance in Indian Banking Sector. . International Journal of Business and Management Invention, Vol 2 (Issue 9), 19-24.

Ramilla, & Gurusamy. (2015). Impact of Green Banking Initiatives Adopted by Public. Journal of Management Research, Vol 5(Issue 2), 60-68.

Rayu, W. (2018). Pengaruh Green Economic Dalam Kajian Perbankan Indonesia. Jurnal Ilmu Ekonomi , Vol 2: 76-90.

Rizal. (2015). Analisis Kinerja Keuangan Terhadap Profitabilitas Perbankan Yang Terdaftar Di Bursa Efek Indonesia Tahun 2011-2014. Jurnal Akuntansi Dan Manajemen.

Sari. (2017). Kebijakan Green Banking Dalam Perbankan Indonesia. Jurnal Manajemen Dan Perbankan, Vol 2 (Issue 3), 17-28.

Seftianne. (2013). Pengaruh Size, NIM, LDR dan BOPO Terhadap ROA. Jurnal Manajemen.

Sinha, A. (2013). Green Banking. Institution for Development and Research in Banking Technology. India.

Sugiyono. (2012). Metode Penelitian Kualitatif, Kuantitatif dan R&D. Bandung: Alfabeta. Sumiati. (2009). Analisis Pengaruh CAR, NPL, LDR, NIM, dan BOPO Terhadap Tingkat Profitabilitas (ROA) Pada Bank Muamalat. Fakultas Ekonomi Dan Sosial Universitas Padjajaran, 113. Sundas, R., Qiang, F., & Sajid, K. U. (2014). Electronic Debit Card Used and Their Impact on

Profitability of Pakistan Banking Sector. European Journal Of Business and Management, Vol 6, no 4.

Syahnaz, M. (2018). Kebijakan Green Economic Dan Green Building Pada Arsitektur Perbankan Indonesia. Journal Of Finance And Management, Vol 3 (Issue 8), 65-80.

Wardana, Wisnu Kadek, & Sri Harta Mimba. (2014). Tingkat Perputaran Kas, Efektivitas Pengelolaan Hutang Dan Tingkat Kredit Yang Disalurkan Pada Profitabilitas BPR Di Kabupaten Buleleng. E-Jurnal Akuntansi Universitas Udayana, 390 - 399.

Yapto, M. (2017). Analisis Green Economic Pada Era Industri 4.0. Jurnal Ilmu Ekonomi Dan Perbankan, 35-60.

Yogi. (2013). Pengaruh Bank Size Dan Kecukupan Modal Terhadap Profitabilitas Perbankan. Jurnal Akuntansi Dan Manajemen.

Yogianta CW, E. (2013). Analisis Pengaruh CAR, NIM, LDR, NPL Dan BOPO Terhadap Profitabilitas. Jurnal Bisnis Strategi, Vol 2, 94-111.

Yusriani. (2018). Pengaruh CAR,NPL, BOPO dan LDR terhadap Profitabilitas Pada Bank Umum Milik Negara Persero Yang Terdaftar Di BEI. Jurnal Riset Edisi XXV, Vol 004, No 002