Kontak:

Equity & Index Valuation Division Phone: (6221) 7278 2380

info-equityindexvaluation@pefindo.co.id

“Pernyataan disclaimer pada halaman akhir merupakan bagian yang tidak terpisahkan dari dokumen ini”

www.pefindo.com

Nusa Konstruksi Enjiniring, Tbk

Laporan Kedua

Equity Valuation

11 September 2014 Target Harga Terendah Tertinggi 270 425 Konstruksi Kinerja Saham 0 50 100 150 200 250 300 350 400 0 500 1.000 1.500 2.000 2.500 3.000 3.500 4.000 4.500 5.000 5.500Aug-13 Oct-13 Dec-13 Feb-14 Apr-14 Jun-14 DGIK IHSG

IHSG DGIK

Sumber: Bloomberg, PEFINDO Divisi Valuasi Saham &

Indexing

Informasi Saham Rp

Kode Saham DGIK

Harga Saham Per 10 September 2014 168

Harga Tertinggi 52 minggu terakhir 185

Harga Terendah 52 minggu terakhir 122

Kapitalisasi Pasar Tertinggi 52 minggu

(miliar) 1.136

Kapitalisasi Pasar Terendah 52 minggu (miliar) 676

Penilaian Saham Sebelumnya Saat ini

Tertinggi 380 425

Terendah 260 270

Market Value Added & Market Risk

0.20 0.40 0.60 0.80 1.00 1.20 100 200 300 400 500 600 700 800 900 1,000 2012 2013

Market Value Added (IDR) Market Risk (x)

Sumber:Bloomberg, PEFINDO Divisi Valuasi Saham & Indexing

Pemegang Saham (%)

PT Lintas Kebayoran Kota 33,0 Hudson River Group Pte.Ltd 14,8 PT Rezeki Segitiga Emas 9,0 PT Lokasindo Aditama 7,4

Publik 35,8

Lingkungan yang lebih Menguntungkan

PT Nusa Konstruksi Enjiniring Tbk (DGIK), sebelumnya dikenal sebagai PT Duta Graha Indah Tbk, didirikan pada 1982 sebagai penyedia jasa konstruksi swasta. Dengan visi menjadi perusahaan konstruksi yang terdiversifikasi dan terkemuka di Indonesia, Perusahaan bergerak dalam empat lini bisnis: konstruksi, energi, pertambangan dan properti, dengan konstruksi sebagai penyumbang pendapatan terbesar. Sebagian besar proyek-proyek DGIK berasal dari pembangunan gedung dibandingkan konstruksi sipil. DGIK juga diakui secara luas untuk proyek-proyek bergengsi, termasuk gedung Bursa Efek Indonesia dan pusat perbelanjaan Grand Indonesia di Jakarta. Untuk lebih fokus pada bisnis energi, Perusahaan baru-baru ini menandatangani perjanjian kemitraan dengan Armstrong Asset Management (AAM) untuk membangun pembangkit listrik tenaga mini-hidro 50MW.

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

Penyesuaian Target Harga Saham

Kami melakukan beberapa penyesuaian terhadap proyeksi kami sebelumnya dan menyesuaikan target harga saham menjadi pada kisaran

Rp270 – Rp425 per saham, berdasarkan beberapa pertimbangan

berikut:

Pasar Konstruksi terus berkembang. Kurangnya infrastruktur di tanah air mendorong Pemerintah untuk membelanjakan lebih banyak pada sektor ini. Pada 1H14, pasar konstruksi di dalam negeri mencapai Rp315 triliun, sekitar dua kali lipat dari periode yang sama tahun lalu. Pada akhir tahun ini, kami memperkirakan angka tersebut mencapai Rp500 triliun. Hingga Mei 2014, DGIK telah mendapat kontrak baru sejumlah Rp1,2 triliun atau setara dengan 67% dari target tahun ini. Kinerja yang solid. DGIK membukukan pertumbuhan pendapatan 19%

YoY mencapai Rp1,4 triliun pada tahun 2013, melebihi ekspektasi kami dalam laporan sebelumnya. Hal ini berlanjut pada 1H2014 dimana pendapatannya melonjak 57% YoY menjadi Rp1.0 triliun. Melihat tingkat pencapaian sebesar 60% untuk kontrak baru nya, kami percaya Rp1,8 triliun target kontrak tahun ini akan tercapai. Dari sisi profitabilitas, laba operasi dan laba bersih menunjukkan hasil menggembirakan dengan pertumbuhan masing-masing 122% YoY dan 21% YoY.

Kondisi keuangan yang baik. Dibandingkan dengan rata-rata industri, DGIK memiliki leverage lebih rendah. Pada 1H14, utang berbunga Perusahaan sebesar Rp170 miliar, turun dari tahun 2013 sebesar Rp267 miliar. Kami memperkirakan Perusahaan akan mampu mempertahankan hal ini karena memiliki kas yang cukup. Tahun ini, DGIK mengalokasikan Rp30 miliar untuk belanja modal dari kas internal.

Asumsi risk free rate, equity premium dan beta masing-masing adalah sebesar 8,2%, 3,4% dan 1,2x.

Prospek Usaha

Sejalan dengan presiden terpilih di Indonesia, Joko Widodo, yang berfokus pada pengembangan infrastruktur, khususnya pembangkit listrik, jalan dan pelabuhan, kami percaya industri konstruksi memiliki outlook yang cerah. Tahun ini, pasar konstruksi diperkirakan tumbuh 31% YoY mencapai Rp500 triliun. Selanjutnya, Perusahaan juga telah memasuki sektor energi dengan membangun pembangkit mini hidro, yang dapat memberikan tambahan pendapatan di masa depan. Melihat pertimbangan di atas, kami percaya DGIK dapat membukukan pertumbuhan pendapatan 25% YoY pada tahun 2014 dan CAGR 19% 2013-2017.

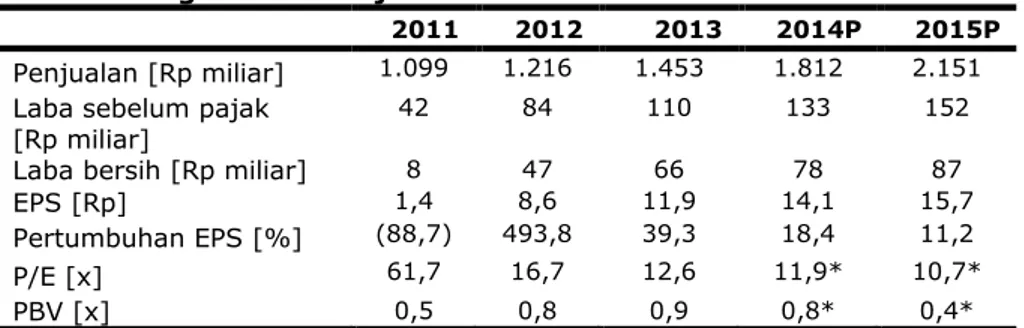

Tabel 1: Ringkasan Kinerja

2011 2012 2013 2014P 2015P

Penjualan [Rp miliar] 1.099 1.216 1.453 1.812 2.151

Laba sebelum pajak [Rp miliar]

42 84 110 133 152

Laba bersih [Rp miliar] 8 47 66 78 87

EPS [Rp] 1,4 8,6 11,9 14,1 15,7

Pertumbuhan EPS [%] (88,7) 493,8 39,3 18,4 11,2

P/E [x] 61,7 16,7 12,6 11,9* 10,7*

PBV [x] 0,5 0,8 0,9 0,8* 0,4*

Sumber: PT Nusa Konstruksi Enjiniring Tbk., Estimasi PEFINDO Divisi Valuasi Saham & Indexing Catatan: * Berdasarkan Harga Saham DGIK per 10 September 2014 – Rp168/lembar

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

Outlook cerah bagi kontraktor

Industri konstruksi di Indonesia merupakan pasar yang menguntungkan dan kami harapkan tahun ini dapat mencapai Rp500 triliun. Selanjutnya, hasil pemilu yang berlangsung lancar seharusnya dapat menarik minat asing, yang telah berkurang karena ketidakpastian politik. Arus modal asing yang kuat dapat memperkuat rupiah dan menurunkan biaya dana. Kami melihat bahwa kedua faktor tersebut dapat menciptakan lahan subur bagi sektor konstruksi.

Pada 1H14, realisasi pasar konstruksi di dalam negeri diperkirakan mencapai Rp315 miliar, dua kali lipat dari periode yang sama tahun lalu. Ada tiga faktor, dalam pandangan kami, dapat mendorong pertumbuhan industri konstruksi: (i) Indonesia adalah ekonomi berkembang dengan pertumbuhan stabil yang berpotensi dapat terus meningkat, (ii) tingkat konsumsi yang tinggi didukung oleh peningkatan jumlah penduduk kelas menengah dimana diperkirakan berjumlah 76 juta, (iii) dukungan pemerintah untuk membangun infrastruktur, seperti yang terlihat dalam MP3EI.

Gambar 1: Belanja Konstruksi di Indonesia,

Rp triliun Gambar 2: Pendapatan DGIK berdasarkan Segmen

172 184 212 330 380 500 0 100 200 300 400 500 600 2009 2010 2011 2012 2013 2014P 666 532 927 1.156 433 684 526 656 0 200 400 600 800 1.000 1.200 1.400 2011 2012 2013 2014P Bangunan Sipil

Sumber: Kementerian Pekerjaan Umum, PEFINDO Divisi Valuasi

Saham & Indexing Sumber: PT Nusa Konstruksi Enjiniring Tbk, PEFINDO Divisi Valuasi Saham & Indexing

Bisnis energi sedang berjalan

DGIK baru-baru ini menandatangani perjanjian kemitraan dengan Armstrong Asset Management, berbasis di Singapura, untuk berinvestasi hingga USD22,5 juta untuk mengembangkan dan mengoperasikan pembangkit listrik tenaga air. DGIK, melalui anak perusahaannya Inti Duta Energi (IDE), saat ini sedang mengembangkan beberapa pembangkit mini hidro sebesar 50 MW di dalam negeri. Proyek-proyek tersebut masih menunggu persetujuan dari pemerintah. Pembangkit pertama, dengan kapasitas 5 MW, akan berlokasi di Jawa dan diharapkan akan dimulai pada 2Q16. Tiga proyek lainnya akan berlokasi di Sumatera dengan total kapasitas 21 MW pada akhir 2016.

Gambar 3: Salah satu Proyek Energi DGIK

Sumber: Wood Mackenzie, diolah oleh PEFINDO Divisi Valuasi Saham & Indexing

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

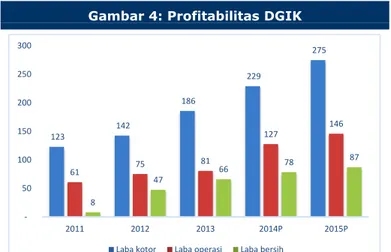

Pendapatan kuat dengan profitabilitas baik

DGIK membukukan pendapatan Rp1,4 triliun pada tahun 2013, tumbuh 19% YoY, terutama didorong oleh pendapatan konstruksi bangunan sebesar 133% YoY, khususnya gedung perkantoran dan apartemen. Pencapaian tersebut melampaui perkiraan kami dalam laporan sebelumnya. Sukses kinerja pendapatan berlanjut di 1H14, dimana Perusahaan membukukan Rp1,04 triliun atau naik 57% YoY. Konstruksi bangunan tetap menjadi pendorong pertumbuhan Perusahaan, dimana kontribusi segmen ini meningkat menjadi 86% pada 1H14 dari 58% di 1H13. Melonjaknya pendapatan ditambah dengan penurunan biaya operasional menyebabkan laba usaha menanjak 122% YoY. Kami juga memperkirakan lini bawah tumbuh 18% YoY pada akhir tahun ini.

Gambar 4: Profitabilitas DGIK

123 142 186 229 275 61 75 81 127 146 8 47 66 78 87 50 100 150 200 250 300 2011 2012 2013 2014P 2015P

Laba kotor Laba operasi Laba bersih

Sumber: PT Nusa Konstruksi Enjiniring Tbk., Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 2: Proyeksi vs Aktual DGIK 2013 (Rp miliar)

Proyeksi Aktual Diatas Target Pencapaian

Pendapatan 1.343 1.452 8%

Laba Kotor 157 186 18%

Laba Operasi 68 80 18%

Laba Bersih 53 66 25%

Sumber: PT Nusa Konstruksi Enjiniring, Tbk,, PEFINDO Divisi Valuasi Saham & Indexing Tetap sehat

Utang berbunga DGIK turun menjadi Rp170 miliar pada 1H14 berkat pembayaran pinjaman sebesar Rp97 miliar. Hasilnya, leverage Perusahaan hanya 0,16x, di bawah rata-rata industri yaitu 0,55x. Oleh karena itu, dalam pandangan kami, DGIK akan mampu mempertahankan tingkat leverage nya di tengah ekspansi ke sektor energi.

Gambar 5: DER DGIK Dibandingkan dengan Perusahaan Sejenis (x), 1H14 0.16 1.40 0.44 0.12 0.45 0.32 0.20 0.40 0.60 0.80 1.00 1.20 1.40 1.60

DGIK ADHI JKON TOTL WIKA ACST

Sumber: PT Nusa Konstruksi Enjiniring Tbk., PEFINDO Divisi Valuasi Saham &

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

VALUASI

Metodologi

Kami mengaplikasikan metode discounted cash flow (DCF) sebagai metode penilaian utama dengan pertimbangan bahwa pertumbuhan pendapatan adalah merupakan faktor yang sangat mempengaruhi nilai (value driver) bagi DGIK jika dibandingkan dengan pertumbuhan aset.

Selanjutnya, kami juga mengaplikasikan Guideline Company Method (GCM) sebagai metode pembanding lainnya.

Penilaian ini berdasarkan pada nilai 100% saham DGIK per 10 September 2014, menggunakan laporan keuangan DGIK per 30 Juni 2014 sebagai dasar dilakukannya analisis fundamental.

Estimasi Nilai

Kami menggunakan Cost of Capital sebesar 11,7% dan Cost of Equity sebesar 12,0% berdasarkan asumsi-asumsi berikut:

Tabel 3: Asumsi

Risk free rate [%]* 8,2

Risk premium [%]* 3,4

Beta [x]** 1,2

Cost of Equity [%] 12,0

Marginal tax rate [%] 25,0

Debt to Equity Ratio [x] 0,4

WACC [%] 11,7

Sumber: Bloomberg. Estimasi PEFINDO Divisi Valuasi Saham & Indexing *Catatan: Per 10 September 2014

**PEFINDO Beta Saham, per 11 September 2014

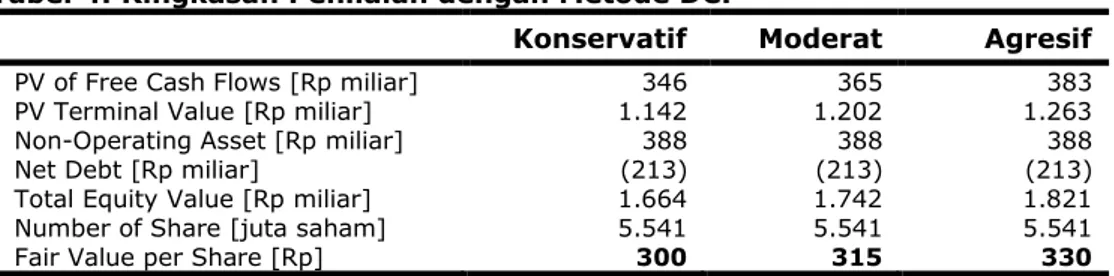

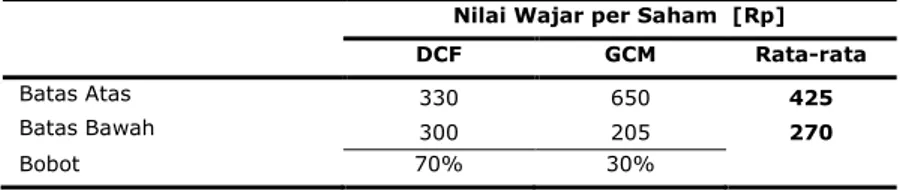

Target harga referensi saham untuk 12 bulan berdasarkan posisi penilaian pada tanggal 10 September 2014 adalah sebagai berikut:

Dengan menggunakan metode DCF dengan asumsi tingkat diskonto 11,7%, adalah sebesar Rp300 – Rp330 per saham.

Dengan menggunakan metode GCM (PBV 3,2X dan P/E 14,5X) adalah sebesar Rp205 – Rp650 per saham.

Untuk mendapatkan nilai yang mewakili kedua indikasi nilai tersebut dilakukan rekonsiliasi melalui pembobotan terhadap kedua metode tersebut sebesar 70% untuk DCF dan 30% untuk GCM.

Berdasarkan hasil perhitungan diatas maka Estimasi Target Harga referensi saham DGIK untuk 12 bulan adalah Rp270 – Rp425 per lembar saham.

Tabel 4: Ringkasan Penilaian dengan Metode DCF

Konservatif Moderat Agresif

PV of Free Cash Flows [Rp miliar] 346 365 383

PV Terminal Value [Rp miliar] 1.142 1.202 1.263

Non-Operating Asset [Rp miliar] 388 388 388

Net Debt [Rp miliar] (213) (213) (213)

Total Equity Value [Rp miliar] 1.664 1.742 1.821

Number of Share [juta saham] 5.541 5.541 5.541

Fair Value per Share [Rp] 300 315 330

Sumber: Estimasi PEFINDO Divisi Valuasi Saham & Indexing

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

Tabel 5: Perbandingan GCM

DGIK ADHI TOTL ACST Rata-rata

P/E, [x] 13,0 13,6 17,9 16,0 14,5

P/BV, [x] 0,9 3,6 4,3 3,2 3,2

Sumber: Bloomberg, Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 6: Ringkasan Penilaian dengan Metode GCM

Multiple [x] Est. EPS [IDR] Est. BV/share [Rp] Value [Rp]

P/E 14,5 14 - 205

P/BV 3,2 - 205 650

Sumber: Bloomberg, Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 7: Rekonsiliasi Nilai Wajar

Nilai Wajar per Saham [Rp]

DCF GCM Rata-rata

Batas Atas 330 650 425

Batas Bawah 300 205 270

Bobot 70% 30%

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

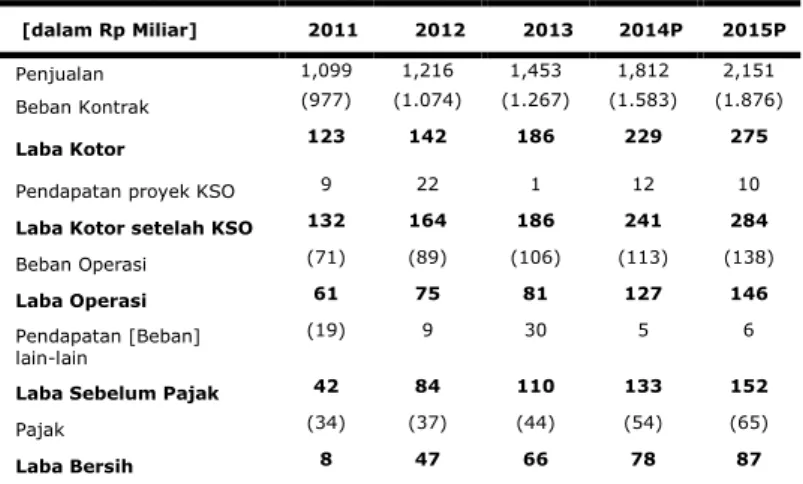

Tabel 8:Laporan Laba Rugi Komprehensif Konsolidasian

[dalam Rp Miliar] 2011 2012 2013 2014P 2015P

Penjualan 1,099 1,216 1,453 1,812 2,151

Beban Kontrak (977) (1.074) (1.267) (1.583) (1.876)

Laba Kotor 123 142 186 229 275

Pendapatan proyek KSO 9 22 1 12 10

Laba Kotor setelah KSO 132 164 186 241 284

Beban Operasi (71) (89) (106) (113) (138)

Laba Operasi 61 75 81 127 146

Pendapatan [Beban] lain-lain

(19) 9 30 5 6

Laba Sebelum Pajak 42 84 110 133 152

Pajak (34) (37) (44) (54) (65)

Laba Bersih 8 47 66 78 87

Sumber: PT Nusa Konstruksi Enjiniring Tbk., Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Tabel 9: Laporan Posisi Keuangan Konsolidasian

[dalam Rp Miliar] 2011 2012 2013 2014P 2015P

Aset Aset Lancar

Kas dan Setara Kas 292 328 535 214 235

Piutang Usaha 186 262 257 334 390

Persediaan 85 135 179 217 257

Tagihan bruto kepada pemberi kerja

230 242 310 422 395

Aset lain-lain 259 239 254 326 358

Total Aset Lancar 1.052 1.206 1.536 1.513 1.634

Aset Tetap 77 97 119 137 155 Aset lainnya 356 455 446 635 721 Total Aset 1.486 1.758 2.101 2.285 2.510 Kewajiban Hutang Usaha 264 335 349 424 502 Pinjaman Jk. Pendek 93 118 237 192 230 Pinjaman Jk. Pendek lainnya 72 132 215 268 318 Utang dividen 14 14 Kewajiban jangka panjang 55 54 31 33 36 Kewajiban jangka panjang lainnya 41 111 210 215 203 Total Kewajiban 526 751 1.041 1.146 1.302 Total Ekuitas 960 1.007 1.060 1.138 1.208

Sumber: PT Nusa Konstruksi Enjiniring Tbk., Estimasi PEFINDO Divisi Valuasi Saham & Indexing

Gambar 6: P/E dan P/BV

0.8 0.8 0.8 0.8 0.8 0.8 0.0 2.0 4.0 6.0 8.0 10.0 12.0 14.0 16.0 18.0 2012 2013 (P/BV) (P/E) P/E P/BV

Sumber: PT Nusa Konstruksi Enjiniring Tbk., PEFINDO Divisi Valuasi Saham & Indexing Gambar 7: ROA, ROE dan Total Asset Turnover

0.7 0.7 0.7 0.7 0.7 0.7 0.7 0.0 1.0 2.0 3.0 4.0 5.0 6.0 7.0 2012 2013 (TAT) (ROA & ROE)

ROA ROE TAT

Sumber: PT Nusa Konstruksi Enjiniring Tbk., PEFINDO Divisi Valuasi Saham & Indexing Tabel 10: Rasio Penting

Rasio 2011 2012 2013 2014P 2015P Pertumbuhan [%] Penjualan (18,9) 10,6 19,4 24,7 18,69 Laba Operasi (54,7) 23,4 7,3 58,2 14,40 Laba Bersih (88,7) 493,8 39,3 11,2 13,12 Profitabilitas [%]

Marjin Laba Kotor 11,2 11,7 12,8 12,6 12,8

Marjin Laba Operasi 5,5 6,2 5,5 7,0 6,78

Marjin Laba Bersih 0,7 3,9 4,5 4,3 4,05

ROA 0,5 2,7 3,1 3,3 3,36

ROE 0,8 4,7 6,2 6,9 7,21

Solvabilitas [X]

Rasio Kewajiban Terhadap Ekuitas 0,5 0,7 1,0 1,0 1,1

Rasio KewajibanTerhadap Aset 0,4 0,4 0,5 0,5 0,5

Likuiditas[X]

Rasio Lancar 2,3 1,8 1,6 1,4 1,3

Rasio Cepat 1,0 0,9 0,8 0,5 0,5

“Pernyataan disclaimer pada halaman akhir merupakan bagian tak terpisahkan dari dokumen ini” www.pefindo.com

DISCLAIMER

Laporan ini dibuat berdasarkan sumber-sumber yang kami anggap terpercaya dan dapat diandalkan. Namun kami tidak menjamin kelengkapan. keakuratan atau kecukupannya. Dengan demikian kami tidak bertanggung jawab atas segala keputusan investasi yang diambil berdasarkan laporan ini. Adapun asumsi. opini. dan perkiraan merupakan hasil dari pertimbangan internal kami per tanggal penilaian ( cut-off date). dan kami dapat mengubah pertimbangan diatas sewaktu-waktu tanpa pemberitahuan terlebih dahulu.

Kami tidak bertanggung jawab atas kekeliruan atau kelalaian yang terjadi akibat penggunaan laporan ini. Kinerja dimasa lalu tidak selalu dapat dijadikan acuan hasil masa depan . Laporan ini bukan merupakan rekomendasi penawaran. pembelian atau menahan suatu saham tertentu. Laporan ini mungkin tidak sesuai untuk beberapa investor. Seluruh opini dalam laporan ini telah disampaikan dengan itikad baik. namun sewaktu-waktu dapat berubah tanpa pemberitahuan terlebih dahulu. dan disajikan dengan benar per tanggal diterbitkan laporan ini . Harga. nilai. atau pendapatan dari setiap saham Perseroan yang disajikan dalam laporan ini kemungkinan dapat lebih rendah dari harapan pemodal. dan pemodal juga mungkin mendapatkan pengembalian yang lebih rendah dari nilai investasi yang ditanamkan . Investasi didefinisikan sebagai pendapatan yang kemungkinan besar diterima dima sa depan. namun nilai dari pendapatan yang akan diterima tersebut kemungkinan besar juga akan berfluktuasi . Untuk saham Perseroan yang penyajian laporan keuangannya didenominasi dalam mata uang selain Rupiah. perubahan nilai tukar mata uang tersebut kemung kinan dapat menurunkan nilai. harga. atau pendapatan investasi pemodal. Informasi dalam laporan ini bukan merupakan pertimbangan pajak dalam mengambil suatu keputusan investasi .

Target harga saham dalam Laporan ini merupakan nilai fundamental . bukan merupakan Nilai Pasar Wajar. dan bukan merupakan harga acuan transaksi yang diwajibkan oleh peraturan perundang-undangan yang berlaku.

Laporan target harga saham yang diterbitkan oleh PEFINDO Divisi Valuasi Saham dan Indexing bukan merupakan rekomendasi untuk membeli. menjual. atau menahan suatu saham tertentu. dan tidak dapat dianggap sebagai nasehat investasi oleh PEFINDO Divisi Valuasi Saham dan Indexing yang behubungan dengan cakupan Jasa PEFINDO kepada. atau kaitannya kepada. beberapa pihak. termasuk emiten. penasehat keuangan. pialang saham. investment banks. institusi keuangan dan perantara keuangan. dalam kaitannya menerima imbalan atau keuntungan lainnya dari pihak tersebut.

Laporan ini tidak ditujukan untuk pemodal tertentu dan tidak dapat dijadika n bagian dari tujuan investasi terhadap suatu saham dan juga bukan merupakan rekomendasi investasi terhadap suatu saham tertentu atau suatu strategi investasi. Sebelum melakukan tindakan dari hasil laporan ini. pemodal disarankan untuk mempertimbangkan terlebih dahulu kesesuaian situasi dan kondisi dan. jika dibutuhkan. mintalah bantuan penasehat keuangan.

PEFINDO memisahkan kegiatan Valuasi Saham dengan kegiatan Pemeringkatan untuk menjaga independensi dan objektivitas dari proses dan produk kegiatan ana litis. PEFINDO telah menetapkan kebijakan dan prosedur untuk menjaga kerahasiaan informasi non -publik tertentu yang diterima sehubungan dengan proses analitis. Keseluruhan proses. metodologi dan database yang digunakan dalam penyusunan Laporan Target Harga Referensi Saham ini secara keseluruhan adalah berbeda dengan proses. metodologi dan database yang digunakan PEFINDO dalam melakukan pemeringkatan.

Laporan ini dibuat dan disiapkan PEFINDO Divisi Valuasi Saham & Indexing dengan tujuan untuk meningkatkan transparansi harga saham yang tercatat di Bursa Efek Indonesia . Laporan ini juga bebas dari pengaruh tekanan atau paksaan dari Bursa maupun Perseroan yang dinilai . PEFINDO Divisi Valuasi Saham & Indexing akan menerima imbalan sebesar Rp20 juta masing-masing dari Bursa Efek Indonesia dan Perseroan yang dinilai untuk 2 (dua) kali pelaporan per tahun. Untuk keterangan lebih lanjut. dapat mengunjungi website kami di

http://www.pefindo.com

Laporan ini dibuat dan disiapkan oleh PEFINDO Divisi Valuasi Saham dan Indexing. Di Indonesia Laporan ini dipublikasikan pada website kami dan juga pada website Bursa Efek Indonesia.