ANALISIS PENGENAAN CUKAI ATAS KENDARAAN BERMOTOR

Eva Mariaty Hutasoit1 dan Haula Rosdiana2

1. Departemen Ilmu Administrasi, Fakultas Ilmu Sosial dan Ilmu Politik, Universitas Indonesia 2. Departemen Ilmu Administrasi, Fakultas Ilmu Sosial dan Ilmu Politik Universitas Indonesia

eva.mariaty@gmail.com, haula.rosdiana@yahoo.com

Abstrak

Penelitian ini membahas usulan pemerintah mengenakan cukai atas kendaraan bermotor untuk meningkatkan fungsi cukai sebagai pengatur barang konsumsi yang dapat menimbulkan eksternalitas negatif. Penelitian ini menggunakan pendekatan kualitatif-deskriptif dengan teknik pengumpulan data melalui studi kepustakaan dan studi lapangan. Dengan mengaitkan pada teori karakteristik cukai Sijbren Cnossen, hasil penelitian menunjukkan bahwa pengenaan cukai atas kendaraan bermotor memenuhi karakteristik cukai yaitu selectivity in coverage, discrimination in intent, dan quantitative measurement. Selain itu, pemerintah saat ini belum berorientasi terhadap isu pencemaran lingkungan atau eksternalitas negatif dari kendaraan bermotor, sehingga pengenaan cukai dapat dijadikan sebagai salah satu instrumen alternatif sesuai dengan fungsi cukai. Pengenaan cukai atas kendaraan bermotor juga sudah diterapkan di beberapa negara ASEAN.

Abstract

This thesis focused on the Government’s proposal on imposing excise tax on motor vehicle to increase excise function as a regulator of consumer goods which can cause negative externalities. This study used a qualitative-descriptive approach through field studies and literature studies. According to the legal character of excise theory by Sijbren Cnossen, the results showed that the imposition of excise tax on motor vehicle meet the characteristics of excise which are: selectivity in coverage, discrimination in intent, and quantitative measurement. In addition, the government has not been oriented towards the issues of environmental pollution or negative externalities of motor vehicles, so the imposition of excise can be used as one off the alternative instrument in accordance with the excise function. Imposition of excise tax on motor vehicle has also been applied by several ASEAN countries.

Keywords: Motor Vehicle; Excise Tax; Negative Externality.

Pendahuluan

Pertumbuhan ekonomi yang pesat untuk meningkatkan taraf hidup bangsa akan tercapai dengan cara memajukan pembangunan. Salah satu unsur penting pembangunan tersebut adalah pembangunan di bidang industri. Sebagai negara berkembang, Indonesia mengalami peralihan dari negara agraris menjadi negara industri. Banyaknya industri yang dibangun di daerah perkotaan menjadi salah satu daya tarik untuk tinggal di perkotaan. Salah satu dampak yang terjadi adalah merangsang jumlah kendaraan bermotor dari hasil produksi industri otomotif.

Industri otomotif telah dikembangkan selama lebih dari tiga puluh tahun dan telah turut memberikan kontribusi yang cukup signifikan terhadap perekonomian nasional. Pengembangan industri kendaraan bermotor perlu untuk terus dilakukan karena industri kendaraan bermotor memiliki keterkaitan yang luas dengan sektor ekonomi lainnya dan juga memiliki potensi pasar dalam negeri yang cukup besar. Berdasarkan kajian Pusat Kebijakan Pendapatan Negara Badan Kebijakan Fiskal, dari sepuluh negara anggota ASEAN, hanya empat negara yang tercatat sebagai basis produksi yaitu Indonesia, Malaysia, Thailand, dan Vietnam. Produsen terbesar kendaraan bermotor khusus roda empat adalah Thailand dengan penguasaan pasar pada tahun 2012 mencapai 58 persen, disusul Indonesia sebesar 25,1 persen, Malaysia sebesar 13,4 persen dan Vietnam 1,7 persen. Pangsa pasar Indonesia meningkat dari kisaran 18,6 persen pada tahun 2007 menjadi 25,1 persen pada tahun 2012 (Kementerian Keuangan, 2013). Indonesia merupakan pasar terbesar produk otomotif di Asia Tenggara dengan jumlah penjualan tahun 2011 sebesar 894.164 unit. Jika dibandingkan dengan rasio jumlah penduduknya, maka pasar Indonesia masih terbuka sangat luas. Namun demikian, produksi otomotif di Indonesia masih kalah jauh jika dibandingkan dengan jumlah produksi di Thailand. Dari gambar tersebut juga terlihat bahwa Thailand menjadi negara produsen otomotif terbesar di ASEAN. Dengan kondisi tersebut, Indonesia sangat potensial menjadi pasar ekspor produk otomotif dari Thailand terutama karena tarif bea masuk produk otomotif telah 0 persen dalam rangka kerja sama ASEAN Trade In Goods Agreement (ATIGA) (Kementerian Keuangan, 2013).

Dalam rangka memenuhi permintaan pasar akan kendaraan bermotor yang meningkat setiap tahun, perusahaan otomotif semakin memperluas kapasitas produksinya dengan menyumbangkan kecanggihan teknologi masing-masing guna menguasai pangsa pasar di Indonesia. Kebutuhan akan alat transportasi ini didukung pula dengan daya beli masyarakat yang semakin meningkat untuk menunjang aktivitas ekonomi masing-masing. Data menunjukkan bahwa rata-rata pertumbuhan tertinggi kendaraan bermotor pada lima tahun terakhir terjadi pada tahun 2012 kecuali jenis kendaran sepeda motor. Hal ini disebabkan oleh ditetapkannya kenaikan uang muka oleh Bank Indonesia dari 10 persen menjadi 30 persen. Penjualan sepeda motor yang secara dramatis menurun memaksa produsen untuk menurunkan volume produksi pula. Penurunan produksi sepeda motor ini terjadi untuk seluruh segmen baik motor bebek (underbone), sport, dan skuter otomatis (Badan Pusat Statistik, 2013). Walaupun demikian, apabila dibandingkan dengan kendaraan jenis lainnya, kendaraan sepeda motor memiliki populasi yang paling pesat. Hal ini menunjukkan bahwa sepeda motor menjadi alat transportasi utama dan paling terjangkau bagi mayoritas penduduk Indonesia.

Populasi dan kebutuhan akan mobilitas yang semakin meningkat belum dapat diimbangi oleh ketersediaan angkutan publik, sehingga khususnya untuk angkutan darat terjadi peningkatan kepemilikan dan penggunaan kendaraan pribadi yang sangat pesat terutama untuk memenuhi kebutuhan transportasi pada jarak pendek. Data Korps Lalu Lintas Kepolisian Negara Republik Indonesia mencatat bahwa jumlah kendaraan yang masih beroperasi di seluruh Indonesia pada tahun 2013 mencapai 104,211 juta unit, naik 11 persen dari tahun 2012 yang berjumlah 94,299 juta unit. Dari jumlah tersebut sebagaimana yang diuraikan oleh Kepala Korps Lalu Lintas Kepolisian Negara Republik Indonesia, Inspektur Jenderal (Pol) Pudji Hartanto, populasi terbanyak masih disumbang oleh sepeda motor dengan jumlah 86,253 juta unit di seluruh Indonesia, naik 11 persen dari tahun sebelumnya 77,755 juta unit,. Jumlah terbesar kedua disumbang mobil penumpang dengan 10,54 juta unit, atau juga naik 11 persen dari tahun sebelumnya, 9,524 juta unit. Populasi mobil barang (truk, pick up, dan lainnya) tercatat 5,156 juta unit, naik 9 persen dari 4,723 juta unit. Namun, pertumbuhan jumlah bus jauh di bawah mobil pribadi, barang, atau sepeda motor. Jumlah bus hanya naik 1 persen menjadi 1,962 juta unit dari sebelumnya 1,945 juta unit. Jumlah ini mencerminkan bahwa masih lemahnya transportasi publik di Indonesia (Kompas, 2014).

Peningkatan pemakaian kendaraan bermotor yang signifikan dari tahun ke tahun tersebut akan membawa dampak krisis lingkungan akibat meningkatnya pemakaian Bahan Bakar Minyak (BBM) dan dengan sendirinya polusi udara dari emisi gas buang menjadi hal yang tidak dapat terelakkan lagi. Kondisi ini diperparah dengan angka pertumbuhan jalan yang tidak sebanding dengan laju pertumbuhan kendaraan bermotor yang semakin memperpuruk kondisi udara di berbagai daerah terutama di perkotaan. Hal ini dapat memungkinkan pada akhirnya jalan-jalan di Indonesia akan lumpuh akibat jumlah kendaraan yang meningkat dan jalanan yang sudah tidak memiliki space sebagai ruang gerak kendaraan. Sementara jumlah kendaraan yang semakin banyak tersebut tidak memberikan keuntungan bagi pemerintah, melainkan pemerintah harus menanggung beban subsidi BBM yang semakin membengkak seiring meningkatnya pertumbuhan kendaraan, sedangkan pihak yang diuntungkan adalah pihak asing yang menjual kendaraan tersebut.

Sebagaimana diketahui bahwa proses pembakaran bahan bakar dari kendaraan bermotor menghasilkan gas buang yang secara teoritis mengandung unsur CO, NO2, HC, C, H2, CO2, H2O dan N2, dimana banyak yang bersifat mencemari lingkungan sekitar dalam bentuk polusi udara. Unsur gas karbon monoksida (CO) yang berpengaruh bagi kesehatan makhluk hidup perlu mendapat kajian khusus karena unsur karbon monoksida hasil pembakaran bersifat racun bagi darah manusia pada saat pernafasan, sebagai akibat

berkurangnya oksigen pada jaringan darah. Jumlah CO yang terdapat di dalam darah, lamanya dihirup dan kecepatan pernapasan menentukan jumlah karbonsihemoglobin (kombinasi hemoglobin/karbon-monoksida) di dalam darah, dan jika jumlah CO sudah mencapai jumlah tertentu/jenuh di dalam tubuh maka akan menyebabkan kematian. Gas karbon monoksida yang berasal dari gas buang kendaraan akan sangat tinggi pada saat kendaraan dioperasikan pada beban yang besar dan putaran yang rendah. Hal ini identik dengan kondisi saat macet, karena pada kondisi macet inilah maka motor beroperasi pada beban yang tinggi namun, putaran rendah. Ini berarti, gas karbon monoksida yang dilepas ke lingkungan akan semakin tinggi pada saat macet. Semakin banyak simpul-simpul kemacetan, semakin banyak pula pelepasan gas karbon monoksida dan karbon dioksida ke lingkungan (Kusuma, 2002:96).

Penyebab polusi yang berlebihan ini merupakan eksternalitas negatif dari suatu produksi. Eksternalitas adalah biaya-biaya atau manfaat dari transaksi pasar yang tidak digambarkan dari harga (Hyman, 1986:549). Harga jual atas kendaraan bermotor tidak memperhitungkan biaya yang timbul akibat adanya eksternalitas tersebut, terutama dilihat dari sisi penurunan kualitas lingkungan. Untuk mengatasi hal tersebut, maka intervensi pemerintah baik langsung maupun tidak langsung sangat diperlukan dalam menjaga kualitas lingkungan. Salah satu intervensi secara tidak langsung yang dilakukan oleh pemerintah adalah dengan menerapkan pengenaan cukai.

Berdasarkan Pasal 1 ayat (1) Undang-Undang Nomor 39 Tahun 2007 tentang Cukai, cukai adalah pungutan negara yang dikenakan terhadap barang-barang tertentu yang mempunyai sifat atau karakteristik yang ditetapkan dalam Undang-Undang Nomor 39 Tahun 2007. Undang Cukai Nomor 39 Tahun 2007 merupakan perubahan dari Undang-Undang Nomor 11 tahun 1995 tentang Cukai. Perubahan Undang-Undang-Undang-Undang tersebut dilakukan dalam hal upaya pemerintah untuk melakukan evaluasi dan menyempurnakan kebijakan cukai sesuai sejalan dengan perkembangan sosial ekonomi dan kebijakan pemerintah (Warta Bea Cukai Edisi 395, 2007). Dalam Undang-Undang Nomor 39 Tahun 2007 ini, pemerintah ingin meningkatkan peranan cukai sebagai alat pengawasan dan pengendalian dan pengenaan cukai yang tidak semata-mata berimplikasi pada kepentingan penerimaan. Salah satu upaya yang dilakukan pemerintah untuk mencapai tujuan tersebut adalah dengan mempertegas sifat dan karakteristik Barang Kena Cukai yang tercantum dalam Pasal 2 ayat (1) Undang-Undang Nomor 39 Tahun 2007.

Dengan berlandaskan penegasan sifat dan karakteristik Barang Kena Cukai, maka tidak menutup kemungkinan perubahan jenis Barang Kena Cukai. Hal penegasan sifat dan karakteristik Barang Kena Cukai tersebut dapat dijadikan landasan dan kepastian hukum

untuk melakukan perluasan Barang Kena Cukai atau dapat disebut ekstensifikasi Barang Kena Cukai sesuai dengan Pasal 4 ayat (2) Undang-Undang Cukai. Atas dasar pemikiran di atas, kini pemerintah tengah mengkaji pengenaan cukai atas kendaraan bermotor. Cukai ini akan menggantikan pajak penjualan barang mewah (PPnBM) maupun bea masuk bagi industri otomotif. Sementara itu, pengenaan cukai akan dibedakan sesuai dengan klasifikasi kendaraan yang dimiliki konsumen, seperti energi yang digunakan serta muatan lokal atas mobil. Mobil hemat energi dan boros energi akan dikenai tarif cukai yang berbeda. Selanjutnya, menurut Kepala Badan Kebijakan Fiskal, Bambang P. Brojonegoro, tujuan pengenaan cukai kendaraan bermotor adalah untuk mendorong produksi mobil dalam negeri. Untuk itu, kendaraan bermotor lokal dengan komponen lokal di atas 80 persen akan dikenai cukai lebih murah. Begitu pula halnya dengan kendaraan bermotor ramah lingkungan (Tempo, 2012). Pengkajian mengenai pengenaan cukai atas kendaraan bermotor didasarkan pada sifat dan karakteristik objek barang kena cukai dalam melihat apakah kendaraan bermotor memiliki sifat dan karakteristik barang kena cukai. Berdasarkan permasalahan tersebut, maka penelitian ini bertujuan untuk menganalisis pertimbangan karakteristik barang kena cukai atas kendaraan bermotor ditinjau dari karakteristik cukai menurut Sijbren Cnossen dan overview kebijakan cukai atas kendaraan bermotor yang diterapkan di beberapa negara ASEAN.

Tinjauan Teoritis

Dalam penelitian ini, terdapat beberapa konsep yang membentuk kerangka berpikir yaitu kebijakan publik, kebijakan fiskal, kebijakan pajak, cukai, eksternalitas, dan earmarked tax. Berkaitan dengan kebijakan publik, Dye (1975:1) menyebutkan bahwa kebijakan publik diartikan sebagai ”whatever governments choose to do or not to do”. Pengertian ini menjelaskan bahwa pilihan pemerintah untuk tidak mengambil tindakan apapun atas suatu masalah publik sama pentingnya dengan pilihan pemerintah untuk melakukan suatu tindakan. Dari pengertian tersebut dapat disimpulkan bahwa kebijakan publik dibentuk dan disusun oleh badan pemerintah dan bukan organisasi swasta, dan kebijakan publik merupakan pilihan yang harus dilakukan atau tidak dilakukan oleh pemerintah. Kebijakan pemerintah yang berkaitan dengan penerimaan atau pengeluaran negara disebut dengan kebijakan fiskal. Kebijakan fiskal berdasarkan pengertian luas adalah kebijakan untuk mempengaruhi produksi masyarakat, kesempatan kerja dan inflasi dengan mempergunakan instrumen pemungutan

pajak dan pengeluaran belanja negara. Pengertian kebijakan fiskal dalam arti luas bertujuan untuk mempengaruhi jumlah total pengeluaran masyarakat, pertumbuhan ekonomi dan jumlah seluruh produksi masyarakat, banyaknya kesempatan kerja dan pengangguran, tingkat harga umum, dan inflasi. Adapun kebijakan fiskal berdasarkan pengertian sempit adalah kebijakan yang berhubungan dengan penentuan siapa saja pihak yang akan dikenakan pajak, apa yang dijadikan dasar pengenaan pajak, bagaimana menghitung besarnya pajak yang harus dibayar, dan bagaimana tata cara pembayaran pajak yang terutang. Kebijakan fiskal berdasarkan pengertian sempit ini disebut juga kebijakan perpajakan (Mansury, 1999:1).

Pajak mempunyai peranan yang sangat penting dalam pelaksanaan fungsi pemerintah, baik dalam fungsi alokasi, distribusi, stabilisasi, dan regulasi maupun kombinasi antara keempatnya. Menurut Rosdiana dan Irianto (2012:45), fungsi pajak dapat dibedakan menjadi dua kategori besar yaitu:

1. Fungsi pajak sebagai sumber penerimaan negara yang aman dan berkelanjutan, dan 2. Fungsi pajak sebagai instrumen politik

Pajak sebagai instrumen politik, digunakan oleh pemerintah untuk mencapai tujuan-tujuan tertentu yang ditetapkan oleh pemerintah, juga pengenaan excise (cukai) terhadap barang dan/atau jasa tertentu yang mempunyai eksternalitas negatif dengan tujuan mengurangi atau membatasi produksi dan konsumsi barang dan/atau jasa tersebut (Rosdiana dan Irianto,2012:45). Excise (cukai) adalah pajak yang dikenakan terhadap barang-barang tertentu (selective taxes on goods and services). Tujuan pemungutan cukai lebih menitikberatkan pada fungsi regulerend. Fungsi regulerend dilaksanakan oleh pemerintah karena dalam praktek sering kali seseorang melakukan suatu perbuatan tanpa memperhatikan biaya eksternalnya, sehingga harga yang dibayar seolah-olah sangat lebih murah dibandingkan dengan harga yang sebenarnya (Rosdiana dan Irianto, 2012:66). Karakteristik cukai menurut Sjibren Cnossen (2005:1) adalah: (1) selectivity in coverage yaitu cukai memiliki kedudukan yang sama seperti halnya pajak-pajak konsumsi lainnya, seperti pajak penjualan (PPn) dan pajak pertambahan nilai (PPN). Akan tetapi karakteristik cukai berbeda dengan PPn dan PPN. Bila dilihat dari sisi pemilihan objek maka PPN atau PPn bersifat general tanpa membedakan jenis barang. Berbeda halnya dengan pemilihan objek cukai yang bersifat terbatas (selectively). Pembedaan ini bukan tanpa maksud, karena memang tujuan dasar pemungutan cukai berbeda dengan pajak konsumsi lainnya. Konsekuensi lain berkaitan dengan karakteristik cukai yang bersifat selektif adalah bahwa tingkat tarif cukai untuk masing-masing produk yang dipungut cukai akan ditentukan secara terpisah. Perbedaan tingkat tarif tersebut dapat saja dikaitkan dengan tujuan dasar pengenaan cukai itu sendiri; (2)

discrimination in intent yaitu cukai dipungut bukan semata-mata untuk dijadikan sumber penerimaan negara, tetapi cukai dipungut untuk tujuan-tujuan tertentu yang telah ditetapkan oleh negara. Berkaitan dengan tujuan pungutan cukai, mengidentifikasikan beberapa tujuan mendasar dari pemungutan cukai oleh otoritas negara, antara lain: untuk meningkatkan pendapatan (to raise revenue), untuk mengkompensasikan biaya eksternalitas (to reflect external costs), untuk mengendalikan konsumsi (to discourage consumption), untuk mengenakan biaya penggunaan jalan yang disediakan oleh Pemerintah (to charge road user for government-provided services) (Cnossen, 2005:25); dan (3) some from quantitative measurement in the determining the tax liability yang berarti bahwa pemungutan cukai pada umumnya berimplikasi pada pengawasan fisik. Hal ini dimaksudkan untuk menentukan tax liability serta meyakinkan agar para subjek cukai compliance with the law. Bentuk pengawasannya tidak harus selalu dengan pita cukai (atau metering devices that record the quantities produced lainnya). Saat ini di beberapa negara maju, pengawasannya dilakukan dengan memeriksa pembukuan (khususnya pembukuan produsen dan importir) (Rosdiana dan Irianto, 2012:70).

Dalam pembahasan mengenai cukai, munculnya eksternalitas lebih ditekankan pada adanya eksternalitas negatif dari proses produksi suatu produk maupun saat barang tersebut dikonsumsi. David N. Hyman (1986:549) mengemukakan eksternalitas merupakan biaya atau keuntungan dari transaksi pasar yang tidak direfleksikan ke dalam komponen harga. Rosdiana menyatakan bahwa pajak dapat digunakan untuk mengoreksi efek eksternalitas negatif. Pajak yang dimaksud yaitu Pigouvian Tax. Pajak Pigouvian adalah pajak yang dikenakan pada tiap unit output yang dikenakan atas jumlah yang seimbang dengan biaya marginal dari kerusakan yang ditimbulkan. Dengan pengenaan pajak akibat eksternalitas negatif yang ditimbulkan, maka produsen akan membebankan biaya tersebut kepada biaya produksi (jika produsen yang menghasilkan eksternalitas negatif) atau biaya konsumsi (jika konsumen yang menghasilkan eksternalitas negatif). Pada akhirnya pemungutan pajak ini akan mengakibatkan penggunaan maupun produksi barang yang menghasilkan eksternalitas negatif tersebut akan dapat dikurangi. Oleh karena itu, para ekonom umumnya lebih menganjurkan instrumen pemungutan pajak karena lebih efisien untuk mengurangi polusi dibandingkan jika pemerintah hanya membuat regulasi mengenai polusi (Rosdiana dan Tarigan, 2005:35). Pemungutan pajak mempunyai fungsi yang sangat strategis, bukan semata-mata karena pajak merupakan sumber penerimaan negara, tetapi pajak juga kerapkali digunakan sebagai instrumen kebijakan pemerintah. Sebagai instrumen kebijakan, pemungutan pajak dilakukan untuk mencapai tujuan tertentu yang sudah ditetapkan pemerintah. Salah satu bentuk pajak

yang dipungut untuk tujuan ini adalah earmarked, yaitu tax collected and used for specific purpose (Rosdiana dan Irianto, 2012,h.80).

Metode Penelitian

Dalam penelitian ini, peneliti menggunakan pendekatan kualitatif karena bertujuan untuk mengemukakan penjelasan yang lebih mendalam mengenai suatu proses yang terjadi. Penelitian kualitatif lebih banyak mementingkan segi “proses” daripada “hasil”. Hal ini disebabkan oleh hubungan bagian-bagian yang sedang diteliti akan jauh lebih jelas apabila diamati dalam proses. (Moleong, 2010:11) Pendekatan kualitatif digunakan oleh peneliti karena melalui pendekatan ini peneliti berusaha untuk memberikan penjelasan secara menyeluruh bagaimana pertimbangan karakteristik cukai dalam hal pengenaan cukai atas kendaraan bermotor dan mengetahui penerapan cukai atas kendaraan bermotor di beberapa negara kawasan ASEAN. Berdasarkan pada tujuannya, penelitian ini tergolong dalam penelitian deskriptif dengan manfaat yang bersifat murni (basic research) karena penelitian ini dilakukan untuk memenuhi kebutuhan peneliti sendiri dan dilakukan dalam rangka mengembangkan ilmu pengetahuan. Penelitian murni juga mencakup penelitian-penelitian yang dilakukan dalam kerangka akademis (Prasetyo, 2012:38).

Pengumpulan data pada penelitian ini dilakukan melalui wawancara mendalam yang terdiri dari Badan Kebijakan Fiskal, Direktorat Jenderal Bea dan Cukai, Kementerian Perindustrian, Gabungan Industri Kendaraan Bermotor Indonesia (GAIKINDO), serta Akademisi. Selain itu, studi literatur juga peneliti lakukan dalam mengumpulkan data penelitian ini, baik informasi dari bahan cetak maupun bahan non cetak. Penelitian ini menggunakan teknik analisis data kualitatif. Neuman (2007:328) mengungkapkan bahwa teknik analisis data kualitatif menitikberatkan peneliti dalam menyimpulkan berbagai macam bukti empiris berdasarkan peristiwa. Neuman juga menambahkan bahwa semua data yang terkumpul dianalisis berdasarkan perbandingan (komparasi). Mengacu pada penjelasan Neuman tersebut, dalam melakukan teknik analisis kualitatif peneliti melakukan analisis perbandingan (komparasi) dari data yang terkumpul oleh peneliti yang berasal dari hasil wawancara mendalam dengan beberapa informan terkait wacana pemerintah dalam kebijakan pengenaan cukai atas kendaraan bermotor dibandingkan dengan data-data eksternal yang terkait dengan wacana tersebut.

Hasil Penelitian dan Pembahasan

Pada saat ini, penerimaan cukai di Indonesia hanya mengandalkan tiga jenis Barang Kena Cukai yaitu, hasil tembakau, etil alkohol, dan minuman mengandung etil alkohol. Kondisi ini menyebabkan Indonesia dimasukkan ke dalam golongan negara yang extremely narrow coverage yaitu, negara yang memiliki sangat sedikit objek cukai apabila dibandingkan dengan negara-negara lain yang sudah mengenakan cukai atas barang yang bervariasi (Purwito, 2010:414). Bahkan, di negara-negara lain sudah memasukkan komoditas “jasa” sebagai objek kena cukai seperti Thailand. Dengan demikian, upaya untuk penambahan jenis Barang Kena Cukai menjadi cukup beralasan untuk mendapatkan prioritas.

Di Indonesia, tidak semua barang dapat dikenakan cukai karena cukai hanya dikenakan terhadap barang-barang tertentu atau selektif. Oleh karena barang yang dikenakan cukai sifatnya selektif, maka Barang Kena Cukai dapat disebutkan secara spesifik di dalam Undang-Undang dan atau perangkat peraturan yang lebih rendah derajatnya. Peraturan yang berlaku di Indonesia yang mengatur tentang Barang Kena Cukai diatur dalam Undang-Undang Nomor 39 Tahun 2007. Undang-Undang-Undang-Undang Nomor 39 Tahun 2007 ini merupakan Undang hasil perubahan dari Undang Nomor 11 Tahun 1995. Undang-Undang Nomor 39 Tahun 2007 ini dibuat untuk menyempurnakan hal-hal yang belum diatur dalam Undang-Undang Nomor 11 Tahun 1995 sejalan dengan perkembangan sosial ekonomi dan kebijakan pemerintah sehingga dapat memberikan landasan dan kepastian hukum dalam pengenaan cukai.

Undang-Undang Cukai hasil perubahan ini menjadi lebih fleksibel dalam menghadapi perubahan yang terjadi di negara Indonesia, khususnya perubahan perilaku konsumsi masyarakat. Dari perubahan inilah upaya menambah atau memperluas objek cukai dimungkinkan dengan tetap memperhatikan aspirasi dan kemampuan masyarakat, namun tidak menyebutkan nama Barang Kena Cukai dalam Undang Cukai. Dalam Undang-Undang No. 39 Tahun 2007 hanya disebutkan karakteristik atau sifatnya saja sebagaimana yang tertuang dalam Pasal 2 ayat (1) huruf a-d mengenai karakteristik atau sifat Barang Kena Cukai, sedangkan nama calon Barang Kena Cukai akan disebutkan dalam Peraturan Pemerintah. Hal ini diatur dalam Pasal 4 ayat (2) yaitu “penambahan atau pengurangan jenis Barang Kena Cukai diatur lebih lanjut dengan Peraturan Pemerintah”. Penambahan atau pengurangan jenis Barang Kena Cukai ini disampaikan oleh pemerintah kepada alat kelengkapan DPR RI yang membidangi keuangan untuk mendapatkan persetujuan dan

dimasukkan dalam Rancangan Undang-Undang tentang Anggaran Pendapatan dan Belanja Negara.

Dalam hal penyempurnaan Undang-Undang Cukai, terdapat perubahan sifat atau karakteristik Barang Kena Cukai. Sebelumnya di Undang-Undang Cukai Nomor 11 Tahun 1995 hanya menyebutkan bahwa barang-barang tertentu yang ditetapkan dikenai cukai adalah barang-barang yang dalam pemakaiannya, antara lain, perlu dibatasi atau diawasi. Penyempurnaan sifat atau karakteristik Barang Kena Cukai yang diatur dalam Undang-Undang 39 Tahun 2007 terdiri atas empat karakteristik dan tidak bersifat kumulatif yang terdapat dalam Pasal 2 ayat (1) huruf a-d yang berbunyi sebagai berikut:

“Barang-barang tertentu yang mempunyai sifat atau karakteristik : a. Konsumsinya perlu dikendalikan;

b. Peredarannya perlu diawasi;

c. Pemakaiannya dapat menimbulkan dampak negatif bagi masyarakat atau lingkungan hidup; atau

d. Pemakaiannya perlu pembebanan pungutan negara demi keadilan dan keseimbangan, dikenai cukai berdasarkan Undang-Undang ini”.

Berdasarkan keempat karakteristik tersebut terdapat penambahan karakteristik baru dari Undang-Undang Cukai sebelumnya yakni butir d, “pemakaiannya perlu pembebanan pungutan negara demi keadilan”. Yang dimaksud dengan “pemakaiannya perlu pembebanan pungutan negara dalam rangka keadilan dan keseimbangan” adalah pungutan cukai dapat dikenakan terhadap barang yang dikategorikan sebagai barang mewah dan/atau bernilai tinggi, namun bukan merupakan kebutuhan pokok, sehingga tetap terjaga keseimbangan pembebanan pungutan antara konsumen yang berpenghasilan tinggi dengan konsumen yang berpenghasilan rendah.

Apabila dilihat pada butir d, filosofi pengenaan cukai tersebut mirip dengan Pajak Penjualan Barang Mewah (PPnBM). Pajak penjualan yang dikenakan secara selektif untuk barang-barang tertentu, dikenal dengan nama Pajak Penjualan atas Barang Mewah (PPnBM). Salah satu interaksi antara PPN dan PPnBM, yaitu pada dasarnya setiap objek yang dikenai PPnBM sudah pasti dikenai PPN, namun setiap objek yang dikenai PPN belum pasti dikenai PPnBM, karena harus memenuhi karakteristik tertentu yang dipersyaratkan.

Konsep PPnBM hanya terutang pada saat penyerahan barang kena pajak yang tergolong mewah oleh Pengusaha Kena Pajak di dalam daerah pabean dan/atau pada saat impor. Hanya barang kena pajak yang tergolong mewah saja yang akan dikenai PPnBM. Namun, apabila dilihat perkembangan jaman dan pendapatan masyarakat Indonesia yang

semakin maju, terkadang ada beberapa barang yang dulunya dianggap mewah tetapi sekarang sudah tidak lagi menjadi barang mewah bahkan menjadi barang kebutuhan. Pengertian “mewah” ini menjadi suatu tugas yang harus dikaji oleh pemerintah setiap tahunnya dalam mengenakan PPnBM atas suatu barang agar tercipta keadilan dalam pemungutannya. Hal ini justru akan semakin mempersulit tugas pemerintah dalam menjalankan kinerjanya. Dengan demikian, peranan cukai dapat mengganti PPnBM karena cukai memiliki sifat karakteristik yang sangat spesifik dan dapat menjaga barang tersebut tetap dikenakan cukai tanpa pemerintah harus melakukan klasifikasi barang mewah setiap tahunnya seperti PPnBM.

Ekstensifikasi barang kena cukai diterapkan dengan melakukan basis cukai dengan cara penambahan barang kena cukai yang disesuaikan dengan perkembangan ekonomi, sosial, dan budaya serta tetap memegang prinsip-prinsip dasar pertimbangan perluasan barang kena cukai. Dalam hal ini, perluasan objek kena cukai dilakukan dengan mempertimbangkan bahwa saat ini sudah banyak barang-barang yang mempunyai dampak negatif terhadap masyarakat dan lingkungan yang belum diatur oleh pemerintah termasuk di dalamnya kendaraan bermotor. Oleh karena itu, untuk melindungi masyarakat dan lingkungan dari eksternalitas negatif yang ditimbulkan dari suatu kegiatan industri diperlukan adanya intervensi dan fungsi pemerintah sebagai regulator dengan cara membuat kebijakan yang tepat.

Pemerintah sesungguhnya telah melakukan beberapa kebijakan atas kendaraan bermotor dengan cara melakukan beberapa pemungutan baik yang dipungut oleh pemerintah pusat maupun pemerintah daerah seperti Pajak Kendaraan Bermotor, Pajak Bahan Bakar Kendaraan Bermotor, Bea Balik Nama Kendaraan Bermotor, Pajak Pertambahan Nilai, Pajak Penjualan atas Barang Mewah Bea Masuk, dan Pajak Penghasilan Pasal 22 atas impor. Namun, apabila dilihat kondisi saat ini populasi jumlah kendaraan bermotor masih terus meningkat diikuti dengan eksternalitas negatif yang dihasilkan juga semakin meningkat. Hal ini menunjukkan pungutan-pungutan tersebut masih belum memadai untuk mengendalikan konsumsi masyarakat atas kendaraan bermotor khususnya kepemilikan kendaraan pribadi.

Menurut Dye, kebijakan publik diartikan sebagai “whatever governments to do or not to do”. (Dye, 1975:1) Pengertian ini menjelaskan bahwa pilihan pemerintah untuk tidak mengambil tindakan apapun atas suatu masalah publik sama pentingnya dengan pilihan pemerintah untuk melakukan suatu tindakan. Dari pengertian tersebut dapat disimpulkan bahwa kebijakan publik dibentuk dan disusun oleh badan pemerintah dan bukan organisasi swasta, dan kebijakan publik merupakan pilihan yang harus dilakukan atau tidak dilakukan oleh pemerintah. Masalah eksternalitas negatif yang ditimbulkan dari penggunaan atau

konsumsi kendaraan bermotor ini cukup menyita perhatian publik karena menyangkut khalayak banyak sehingga masalah publik ini tidak dapat dialihkan kepada sektor swasta.

Dalam hal untuk melindungi masyarakat dan lingkungan dari eksternalitas negatif, maka pemerintah dapat melakukan kebijakan pajak yang bersifat disinsentif. Salah satu kebijakan disinsentif yang dapat digunakan adalah dengan mengenakan instrumen fiskal seperti cukai karena cukai mempunyai fungsi pengaturan yang dapat membatasi dan melindungi masyarakat dari dampak negatif yang ditimbulkan oleh kendaraan bermotor. Hal ini juga menjadi suatu alasan penting dikarenakan pemerintah belum concern atas isu eksternalitas negatif seperti pencemaran lingkungan dalam instrumen pajak seperti Pajak Kendaraan Bermotor. Pada Risalah Rancangan Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah, konsep pencemaran lingkungan tidak menjadi salah satu pertimbangan dalam menetapkan Pajak Kendaraan Bermotor di Undang-Undang Nomor 28 Tahun 2009 tersebut dimana adanya persamaan perlakuan kebijakan Pajak Kendaraan bermotor untuk kendaraan ramah lingkungan dengan kendaraan berbahan bakar fosil oleh pemerintah pusat. Dengan kata lain, eksternalitas negatif seperti pencemaran lingkungan selanjutnya tidak termasuk dalam konsep Dasar Pengenaan Pajak sehingga penetapan bobot kendaraan bermotor dalam hingga saat ini hanya melihat dari daya rusak jalan yang dihasilkan oleh kendaraan bermotor. Selain itu, formula pengenaan Pajak Kendaraan Bermotor diterapkan berbeda-beda tiap propinsi sesuai dengan kebijakan propinsi setempat sedangkan, pengenaan cukai dilakukan seragam untuk masing-masing daerah karena cukai merupakan jenis pajak yang menjadi kewenangan pemerintah pusat. Pengkajian mengenai pengenaan cukai pada kendaraan bermotor didasarkan pada sifat dan karakteristik objek barang kena cukai dalam melihat apakah kendaraan bermotor memiliki karakteristik barang kena cukai. Peneliti menggunakan teori dari Sijbren Cnossen sebagai pedoman untuk melihat apakah kendaraan bermotor memenuhi karakteristik barang kena cukai.

Pertimbangan Karakteristik Cukai Atas Kendaraan Bermotor di Indonesia

Selectivity in coverage, karakteristik ini menjelaskan bahwa pengenaan cukai didasarkan atas barang-barang yang sifatnya selektif artinya barang-barang yang mempunyai dampak negatif bagi masyarakat apabila dikonsumsi maupun untuk tujuan keadilan. Dengan memperhatikan dampak negatif yang ditimbulkan dari pengunaan kendaraan bermotor, maka kendaraan bermotor layak dimasukkan sebagai barang kena cukai dengan tetap memperhatikan tujuan dasar pemungutan cukai yaitu sebagai alat pengendalian dan

pengawasan atas konsumsi barang yang pemakaiannya perlu dibatasi. Tujuan dasar inilah yang juga merupakan unsur pembedaan cukai dengan pajak penjualan yakni pemungutannya lebih menitikberatkan pada fungsi regulerend. Berangkat dari karakteristik selektif ini, objek cukai atas kendaraan bermotor yang perlu diinsentifkan oleh pemerintah perlu dibedakan untuk menjaga keseimbangan pembebanan cukai yang harus ditanggung. Berdasarkan Pasal 1 Peraturan Pemerintah Nomor 55 Tahun 2012 tentang Kendaraan, terdapat lima jenis kendaraan bermotor yaitu sepeda motor, mobil penumpang termasuk mobil yang dirancang untuk keperluan khusus, mobil bus, mobil barang, dan kendaraan khusus. Dari kelima jenis kendaraan bermotor ini, kendaraan yang layak dijadikan barang kena cukai adalah sepeda motor, kendaraan penumpang (kecuali kendaraan yang dirancang untuk keperluan khusus seperti ambulance dan mobil jenazah), mobil bus, dan mobil barang. Dalam rangka menunjang aktivitas perekonomian dan transportasi publik, mobil bus dan mobil barang layak diberikan kebijakan khusus seperti insentif pengurangan tarif cukai.

Sebagaimana yang diatur dalam Pasal 9 Undang-Undang Nomor 39 Tahun 2007, terdapat beberapa ketentuan barang kena cukai yang dibebaskan dari pemungutan cukai. Dalam hal kendaraan bermotor dikenakan sebagai objek cukai, maka pembebasan cukai dapat diberikan terhadap jenis kendaraan khusus meliputi kendaraan yang dirancang bangun untuk fungsi tertentu. Fungsi tertentu tersebut meliputi fungsi militer, ketertiban dan keamanan masyarakat, alat produksi, dan mobilitas penyandang cacat. Kemudian, kendaraan mobil penumpang yang dirancang untuk keperluan khusus seperti ambulance dan mobil jenazah, serta kendaraan untuk tujuan sosial lainnya. Pembebasan cukai juga dapat dilakukan terhadap kendaraan bermotor dengan tujuan ekspor untuk mendukung industri otomotif dalam negeri.

Oleh karena cukai dikenakan pada barang yang sifatnya selektif maka konsekuensi logis dari karakteristik yang pertama ini yaitu adanya perbedaan tarif antara komoditi yang satu dengan yang lainnya. Bahkan untuk setiap komoditi atau kelompok komoditi dapat mempunyai pertimbangan dasar, sasaran, dan oleh karena itu dapat mempunyai besaran cukai yang berbeda-beda juga. Terdapat tiga macam tarif cukai, yaitu tarif advalorem, tarif spesifik, dan tarif compound. Dalam penentuan tarif yang tepat perlu dipertimbangkan jenis barang yang akan dikenakan cukai dan tujuan utama pengenaan cukai. Pengenaan cukai atas kendaraan bermotor yang memiliki tujuan mengendalikan penggunaan kendaraan bermotor, maka tarif spesifik (adnatorum) dapat diberlakukan karena sistem spesifik mengacu pada jumlah barang yang digunakan. Dari segi administrasi, sistem spesifik juga lebih mudah baik perhitungan, pendaftaran, dan pengawasannya.

Discrimination in intent, yakni ujuan pengenaan cukai tidak semata-mata untuk alasan keuangan negara, melainkan dapat dikenakan untuk klasifikasi alasan yang non keuangan negara. Dengan pertimbangan-pertimbangan yang non keuangan negara maksudnya bahwa hasil penerimaan dari cukai sekalipun masuk ke dalam pembukuan negara (APBN), namun hasil tersebut tidak digunakan untuk membiayai penyelenggaraan tugas-tugas pemerintahan secara umum saja, tetapi dapat juga dimanfaatkan melalui skema tertentu, dikembalikan atau disalurkan kepada sektor-sektor tertentu yang dijadikan sasaran dalam pengenaan cukai tersebut. Lebih lanjut cukai sangat berpotensi sebagai sarana fiskal untuk mengatur hal-hal yang berkaitan dengan timbulnya dampak negatif (negative externality), mengatur keseimbangan sosial dan perekonomian suatu negara. Adapun tujuan secara umum yang hendak dicapai dalam pemungutan cukai adalah: (1) untuk mengkompensasikan biaya eksternalitas (to reflect external costs), yakni dalam konteks pungutan cukai, biaya eksternalitas yang dimaksudkan adalah beban yang harus ditanggung pemerintah sebagai akibat konsumsi terhadap produk-produk yang dikenakan cukai. Tujuan cukai untuk mengkompensasikan biaya eksternalitas dapat terpenuhi dalam pengenaan cukai atas kendaraan bermotor mengingat dampak negatif (negative externality) yang ditimbulkan dari penggunaan kendaraan bermotor. Penerimaan yang diperoleh dari pemungutan cukai kendaraan bermotor dapat dialokasikan untuk peningkatan pelayanan kesehatan masyarakat, pembinaan industri, pembangunan infrastruktur jalan untuk memberikan kemudahan ekonomi yakni perpindahan barang dan jasa menjadi lancar, peningkatan kualitas bahan bakar agar standar emisi di Indonesia dapat bersaing dengan produksi sektor otomotif di ASEAN, serta mendukung pengembangan transportasi publik yang aman, murah, dan nyaman; (2) untuk mengendalikan konsumsi (to discourage consumption), yakni cukai adalah instrumen efektif yang dapat menghalangi konsumsi terhadap produk-produk yang berdampak negatif seperti kendaraan bermotor. Pertumbuhan masing-masing kategori kendaraan dipengaruhi budaya dan daya beli masyarakat Indonesia. Pertumbuhan tipe MPV yang lebih menonjol peningkatannya dibandingkan dengan tipe lain, selain lebih murah, kendaraan ini juga dipengaruhi sifat kekeluargaan masyarakat Indonesia yang masih tinggi; (3) untuk mengenakan biaya penggunaan jalan yang disediakan oleh pemerintah (to charge road user for government-provided services), yakni transportasi publik dan infrastruktur yang baik menjadi suatu agenda kebijakan publik yang harus diperhatikan oleh pemerintah sebagai aktor pembuat kebijakan. Terlebih pembiayaan infrastruktur yang dibangun tidak diminati oleh sektor swasta. Apabila infrastruktur jalan dibiayai oleh pemerintah, maka pemerintah dapat memungut cukai atas penggunaan jalan tersebut. Dengan demikian, fungsi regulerend dari

cukai yang dilaksanakan oleh pemerintah akan tercipta; dan (4) untuk meningkatkan pendapatan (to raise revenue), yakni dari segi penerimaan, industri otomotif yang telah dikembangkan selama lebih dari tiga puluh tahun turut memberikan kontribusi yang cukup signifikan terhadap perekonomian nasional. Besarnya potensi penerimaan negara dari sektor industri otomotif dipengaruhi oleh keterkaitan yang luas dengan sektor ekonomi lainnya dan juga memiliki potensi pasar dalam negeri. Penerimaan cukai pada kendaraan bermotor yang diramalkan jumlahnya lebih besar dibandingkan dengan cukai lainnya yaitu etil alkohol dan MMEA dengan tarif spesifik ini dapat dianalisis bahwa ekstensifikasi barang kena cukai pada kendaraan bermotor memiliki potensi untuk meningkatkan penerimaan cukai secara keseluruhan. Namun, perlu ditekankan bahwa pengenaan cukai ini tidak semata-mata untuk kepentingan penerimaan negara tetapi ada tujuan khusus atas pengenaannya. Misalnya, penerimaan cukai kendaraan bermotor ini dialokasikan pada sektor yang tepat seperti peningkatan kesehatan masyarakat, peningkatan transportasi publik dan infrastruktur, serta mendukung produksi lokal industri otomotif.

Quantitative measurement, yaitu dalam hal pengawasan dan administrasi pemungutan terhadap calon barang kena cukai pada kendaraan bermotor dapat dilakukan dengan mengikuti prosedur administrasi barang kena cukai yang sebelumnya telah diterapkan. Berdasarkan Pasal 7 ayat (3) Undang-Undang Nomor 39 tahun 2007, disebutkan bahwa cara pelunasan cukai dapat dilakukan dengan tiga cara yaitu pembayaran, pelekatan pita cukai, atau pembubuhan tanda pelunasan cukai lainnya. Dalam pengenaan cukai atas kendaraan bermotor, pengawasan atau pengukuran oleh otoritas cukai dapat dilakukan dengan cara pembubuhan tanda pelunasan cukai lainnya misalnya stiker pada STNK kendaraan bermotor. Hal ini bukan berarti pengawasan pembukuan tidak dilakukan. Pengawasan dari pihak Bea dan Cukai dapat juga dilakukan melalui pemeriksaan pembukuan produsen kendaraan bermotor. Selain itu, dalam hal pengawasan pencemaran terhadap lingkungan dan masyarakat yang disebabkan oleh pengguna kendaraan bermotor hendaknya ada pengawasan dari pihak Kementerian Lingkungan Hidup juga sebagai salah satu pengawas dari pencemaran terhadap masyarakat dan lingkungan. Dengan kerja sama ini diharapkan akan tercapai suatu tujuan perlindungan terhadap masyarakat dan lingkungan dari eksternalitas negatif yang ditimbulkan.

Overview Kebijakan Cukai Atas Kendaraan Bermotor di ASEAN

Pengenaan Cukai mencerminkan prioritas yang berbeda pada masing-masing negara anggota ASEAN. Perbedaan prioritas ini disebabkan oleh adanya rentang yang berbeda antara

barang dan jasa kena cukai, dan pendekatan pengenaan cukai. Pengenaan cukai dirancang sebagai penerimaan, pelayanan kesehatan, dan untuk tujuan kebijakan sosial, yang berbeda antara negara yang satu dengan negara lain di kawasan ASEAN. Namun, secara keseluruhan dapat dilihat kesamaan barang-barang tradisional yang dikenakan cukai oleh masing-masing negara dipungut atas dasar eksternalitas, seperti minuman beralkohol, tembakau, dan kendaraan bermotor.

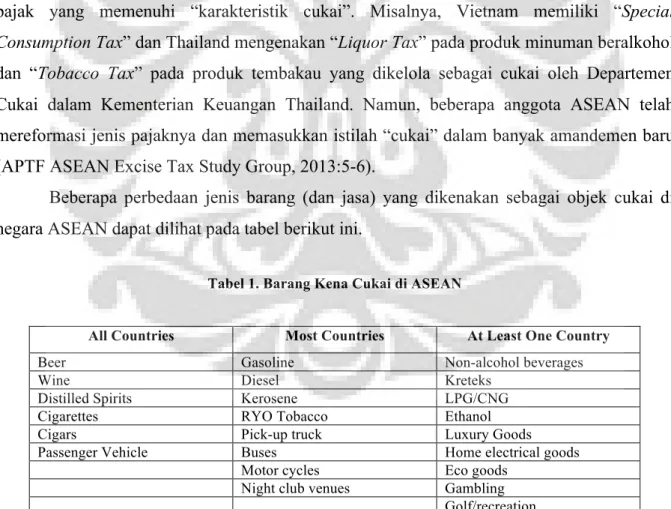

Seiring dengan perkembangan tujuan dari setiap sistem cukai, terdapat peningkatan penggunaan struktur tingkat dan perbedaan tarif cukai untuk mendukung kebijakan pemerintah yang terkait dengan konsumsi barang dan jasa. Sebagai contoh, tujuan-tujuan lain pada implementasi pengkategorian yang khusus pada kendaraan bermotor yang memenuhi standar efisiensi bahan bakar dan lingkungan, atau kendaraan yang menggunakan bahan bakar yang dapat terbakar dengan sempurna dalam mesin pembakaran kendaraan bermotor. Perlu diketahui pula bahwa istilah “cukai” bukanlah istilah yang digunakan seluruhnya oleh kesepuluh negara anggota ASEAN, meskipun kenyataannya negara tersebut juga memungut pajak yang memenuhi “karakteristik cukai”. Misalnya, Vietnam memiliki “Special Consumption Tax” dan Thailand mengenakan “Liquor Tax” pada produk minuman beralkohol dan “Tobacco Tax” pada produk tembakau yang dikelola sebagai cukai oleh Departemen Cukai dalam Kementerian Keuangan Thailand. Namun, beberapa anggota ASEAN telah mereformasi jenis pajaknya dan memasukkan istilah “cukai” dalam banyak amandemen baru (APTF ASEAN Excise Tax Study Group, 2013:5-6).

Beberapa perbedaan jenis barang (dan jasa) yang dikenakan sebagai objek cukai di negara ASEAN dapat dilihat pada tabel berikut ini.

Tabel 1. Barang Kena Cukai di ASEAN

All Countries Most Countries At Least One Country

Beer Gasoline Non-alcohol beverages

Wine Diesel Kreteks

Distilled Spirits Kerosene LPG/CNG

Cigarettes RYO Tobacco Ethanol

Cigars Pick-up truck Luxury Goods

Passenger Vehicle Buses Home electrical goods

Motor cycles Eco goods

Night club venues Gambling Golf/recreation Sumber: Discussion Paper APTF ASEAN Excise Tax Study Group, 2013

Berdasarkan tabel di atas, dapat dilihat bahwa hanya lima jenis produk yang dikenakan cukai (atau pajak sejenis) dari keseluruhan negara anggota ASEAN yaitu: kendaraan bermotor penumpang, bir, wine, distilled spirits, dan produk tembakau yang dikemas (rokok dan cerutu). Selain itu, terdapat tujuh barang atau produk dan satu jasa (night club venues) yang dikenakan cukai pada kolom most countries di ASEAN. Kemudian, terdapat sembilan barang dan satu jenis jasa yang dikenakan pada kolom at least one country. Dari tabel di atas, dapat disimpulkan bahwa masih sedikit negara anggota ASEAN yang mengenakan cukai atas jasa dan pada umumnya negara ASEAN telah mengenakan cukai atas kendaraan bermotor.

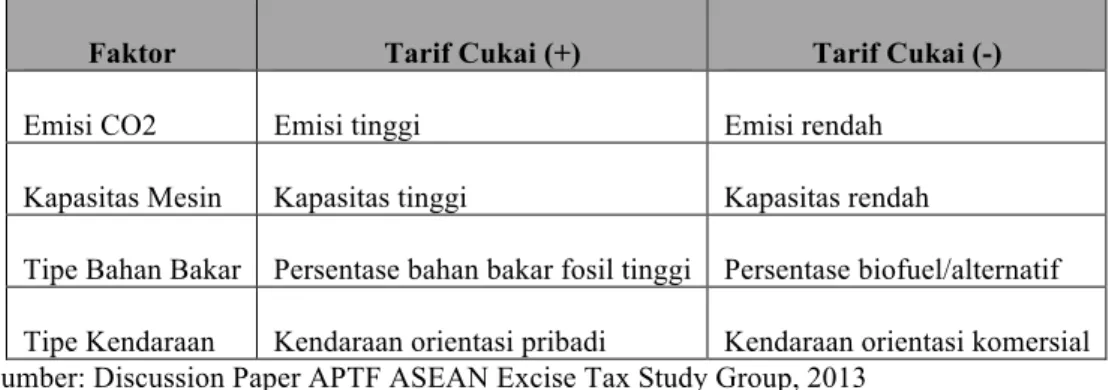

Santos, sebagaimana dikutip dalam Discussion Paper APTF ASEAN Excise Tax Study Group (2013:81) menyatakan bahwa pada prinsipnya, tujuan pengenaan cukai atas kendaraan bermotor adalah untuk mengatasi eksternalitas yang dihasilkan oleh penggunaan kendaraan bermotor misalnya kerusakan lingkungan, kecelakaan, kemacetan lalu lintas dan ketergantungan pada minyak. Dalam prakteknya, hal ini mencerminkan klasifikasi (atau dalam kasus tertentu, kriteria kelayakan untuk pengurangan tarif) penggunaan seperti tingkat emisi CO2, kapasitas mesin dan jenis bahan bakar yang digunakan. Langkah ini konsisten dengan prinsip penanggulangan eksternalitas pada perpajakan, contohnya kendaraan yang ramah lingkungan dikenakan cukai lebih rendah daripada kendaraan yang kurang ramah lingkungan. Dalam praktiknya, bagaimanapun juga terdapat pertimbangan lain yang harus diperhatikan dalam merancang struktur cukai atas kendaraan bermotor. Sebagai contoh, pembuat kebijakan memberikan tarif lebih rendah dengan jenis kendaraan yang dianggap perlu untuk pembangunan bangsa. Pertimbangan ini diaplikasikan pada tarif yang berbeda yang akan berlaku pada kendaraan bermotor.Pada umumnya, variabel yang digunakan untuk mengklasifikasikan kendaraan bermotor dalam kelompok yang berbeda dengan tarif cukai yang berbeda adalah sebagai berikut:

Tabel 2. Kriteria Umum Kendaraan dan Dampaknya pada Tarif Cukai

Faktor Tarif Cukai (+) Tarif Cukai (-)

Emisi CO2 Emisi tinggi Emisi rendah

Kapasitas Mesin Kapasitas tinggi Kapasitas rendah

Tipe Bahan Bakar Persentase bahan bakar fosil tinggi Persentase biofuel/alternatif Tipe Kendaraan Kendaraan orientasi pribadi Kendaraan orientasi komersial Sumber: Discussion Paper APTF ASEAN Excise Tax Study Group, 2013

Dari kriteria umum kendaraan di atas, tampak bahwa penentuan tarif cukai yang dikenakan pada kendaraan bermotor memegang prinsip utama pengenaan cukai atas kendaraan bermotor yaitu mengatasi eksternalitas yang dihasilkan oleh penggunaan kendaraan bermotor seperti kerusakan lingkungan, kecelakaan, kemacetan lalu lintas dan ketergantungan pada minyak bakar. Kendaraan yang ramah lingkungan sebagaimana ditentukan berdasarkan tipe bahan bakar yang ditentukan pada tabel di atas, dikenakan tarif cukai yang lebih rendah dari pada kendaraan yang persentase bahan bakarnya lebih banyak menggunakan bahan bakar fosil. Hal ini selain untuk mengatasi pencemaran udara yang dihasilkan, juga membatasi penggunaan sumber daya alam tak terbarukan yang berlebihan. Namun, menjadi tantangan utama bagi pembuat kebijakan untuk memilih faktor-faktor yang akan digunakan dalam mengklasifikasikan kendaraan bermotor dalam kelompok yang berbeda dengan memperhatikan efisiensi, kesederhanaan administrasi, keadilan dan transparansi.

Kebijakan cukai kendaraan bermotor yang diterapkan oleh masing-masing negara ASEAN yaitu Singapura, Malaysia, Thailand, Vietnam, dan Filipina. Dari kelima negara tersebut pada umumnya cukai kendaraan bermotor dihitung berdasarkan kapasitas mesin. Kapasitas mesin yang tinggi akan dikenakan cukai lebih tinggi pula dibandingkan dengan kendaraan bermotor dengan kapasitas rendah. Selain itu, masing-masing negara juga cukup concern dalam upaya mendorong kebijakan kendaraan yang ramah lingkungan dan hemat energi. Hal ini dilakukan dengan cara memberikan pengurangan tarif atas kendaraan yang menggunakan bahan bakar hemat energi, seperti kendaraan hybrid dan kendaraan berbahan bakar CNG (Compressed Natural Gas). Dari segi administrasi, negara Malaysia telah menggunakan aplikasi untuk kemudahan pemenuhan kewajiban cukai khusus untuk kendaraan bermotor. Pembayaran cukai atas kendaraan bermotor dapat dilakukan secara elektronik dengan menggunakan aplikasi e-Excise. e-Excise adalah suatu sistem yang dibuat untuk memproses registrasi dan permohonan pengeluaran kendaraan bermotor dari pabrikan dan untuk memproses pembayaran cukai secara elektronik atau disebut Electronic Fund Transfer (EFT). Sistem ini menghubungkan antara Pengusaha Pabrik (pengilang), Otoritas Cukai (Kastam) dan Bank secara langsung dengan menggunakan jaringan saluran koneksi atau leased line. Terdapat beberapa keuntungan dari penggunaan sistem e-Excise ini adalah menghubungkan komunikasi langsung antara pengilang/pengusaha, bank, dan sistem informasi otoritas cukai tanpa adanya pihak tambahan, informasi kerahasiaan dapat terjamin, pembayaran cukai yang terutang lebih mudah, cepat dan aman, biaya lebih murah, dan penyampaian respon kepada pengilang/dealer secara langsung (MIDA, 2014).

Simpulan

Setelah melakukan analisis penelitian terhadap perluasan pengenaan cukai pada kendaraan bermotor, maka dapat ditarik kesimpulan bahwa pertimbangan pengenaan cukai atas kendaraan bermotor yaitu pemenuhan legal character cukai menurut Cnossen. Selain itu, pemerintah saat ini belum berorientasi terhadap isu pencemaran lingkungan atau eksternalitas negatif dari kendaraan bermotor, sehingga pengenaan cukai dapat dijadikan sebagai salah satu instrumen alternatif sesuai dengan fungsi cukai. Selanjutnya, kelima negara ASEAN seperti Singapura, Filipina, Thailand, Malaysia, dan Vietnam mengenakan cukai atas kendaraan bermotor dan pada umumnya penghitungan besar cukai didasarkan pada kapasitas mesin, memberikan pengurangan tarif atas kendaraan yang ramah lingkungan dan hemat energi, serta melakukan kebijakan earmarking untuk mendorong penggunaan kendaraan berbahan bakar gas (CNG). Berdasarkan hal tersebut, rekomendasi yang peneliti berikan adalah usulan pengenaan cukai atas kendaraan bermotor sebagai upaya perluasan objek Barang Kena Cukai sebaiknya dikaji oleh pemerintah secara komprehensif dan holistik mengingat banyaknya pungutan atas kendaraan bermotor yang telah dilakukan serta pengenaan cukai bukanlah satu-satunya instrumen untuk mengatur eksternalitas negatif, tetapi alternatif lain yang dapat dilakukan yaitu dengan mengefektifkan pungutan pajak atas kendaraan bermotor yang sudah diterapkan.

Referensi

APTF. (2013). Discussion Paper APTF ASEAN Excise Tax Study Group: Including Tobacco,

Alcohol, Non-Alcohol & Automotive Chapters.

http://www.iticnet.org/images/Phase_II_Discussion_Paper.pdf

Badan Pusat Statistik Republik Indonesia. (2013). Produksi Kendaraan Bermotor Dalam Negeri (Unit), 2008-2012. http://bps.go.id

Cnossen, Sjibren. (2005). Theory and Practice of Excise Taxation. London: The John Hopkins University Press.

Dye, Thomas R. (1975). Understanding Public Policy. Englewood Cliff, New Jersey. Prentice Hall.

Hyman, David N. (1986). Modern Microeconomics Analysis and Applications. London: Times Mirror Mosby College Publishing.

Kementerian Keuangan. (2013). Kementerian Keuangan Tengah Mengkaji Pengenaan Cukai Bagi Komoditas Tertentu. kemenkeu.go.id/en/node/28648

Kusuma, I Gusti Bagus Wijaya. (2002). Alat Penurun Emisi Gas Buang Pada Motor, Mobil, Motor Tempel dan Mesin Pembakaran Tak Bergerak. Universitas Udayana. Bali.

Mansury, R. (1999). Kebijakan Fiskal, Tangerang : Yayasan Pengembangan dan Penyebaran Pengetahuan Perpajakan (YP4). 1999

MIDA. (2014). Malaysian Investment Development Authority. http://www.mida.gov.my/env3/index.php?page=excise-duty#top

Moleong, Lexy J. (2010). Metodologi Penelitian Kualitatif Edisi Revisi. Bandung: PT Remaja Rosdakarya.

Neuman, W. Lawrence. (2007). Basic of Social Research Qualitative and Quantitative Approaches, 2nd Edition. Pearson Education, Inc.

Otomotif Kompas. (2014). Populasi Kendaraan Bermotor di Indonesia Tembus 104,2 Juta Unit.http://otomotif.kompas.com/read/2014/04/15/1541211/Populasi.Kendaraan.Bermotor.di. Indonesia.Tembus.104.2.Juta.Unit

Prasetyo, Bambang dan Lina Miftahul Jannah. (2012). Metode Penelitian Kuantitatif : Teori dan Aplikasi. Jakarta. PT RajaGrafindo Persada.

Purwito, Ali. (2010). Kepabeanan dan Cukai (Pajak Lalu Lintas Barang): Konsep dan Aplikasi.Edisi Revisi 4. Jakarta: Pusat Kajian Fiskal FH UI.

Republik Indonesia, Undang-Undang Nomor 39 Tahun 2007 Tentang Perubahan Atas Undang-Undang Nomor 11 Tahun 1995 Tentang Cukai

_______________, Peraturan Pemerintah Nomor 55 Tahun 2012 tentang Kendaraan

Rosdiana, Haula dan Edi Slamet Irianto. (2012). Pengantar Ilmu Pajak: Kebijakan dan Implementasi di Indonesia. Jakarta. Rajawali Pers.

Rosdiana, Haula dan Rasin Tarigan. (2005). Perpajakan: Teori dan Aplikasi. Jakarta: PT Raja Grafindo Persada.

Tempo. (2012). Rasionalitas Pengenaan Cukai Kendaraan Bermotor.

http://www.tempo.co/read/kolom/2012/04/26/571/Rasionalitas-Pengenaan-Cukai-Kendaraan-Bermotor-ii

Warta Bea Cukai Edisi 395. (2007).UU No. 39/2007 Semangat Reformasi di Bidang Cukai.