No. Daftar FPEB : 479/UN40.7.D1/LT/2014

PENGARUH FAKTOR-FAKTOR INTERNAL BANK

TERHADAP PERTUMBUHAN PENYALURAN KREDIT PERBANKAN (Studi pada Bank Umum Konvensional di Indonesia )

SKRIPSI

Diajukan untuk memenuhi salah satu syarat menempuh gelar Sarjana Ekonomi pada Program Studi Akuntansi

Disusun Oleh :

Rina Sartika Utami

0902675

PROGRAM STUDI AKUNTANSI

FAKULTAS PENDIDIKAN EKONOMI DAN BISNIS UNIVERSITAS PENDIDIKAN INDONESIA

PENGARUH FAKTOR-FAKTOR INTERNAL BANK

TERHADAP PERTUMBUHAN PENYALURAN KREDIT

PERBANKAN

(Studi Pada Bank Umum Konvensional di Indonesia)

Oleh

Rina Sartika Utami

Sebuah skripsi yang diajukan untuk memenuhi salah satu syarat menempuh gelar

Sarjana pada Fakultas Pendidikan Ekonomi dan Bisnis

© Rina Sartika Utami 2014

Universitas Pendidikan Indonesia

Agustus 2014

Hak Cipta dilindungi oleh undang-undang.

Skripsi ini tidak boleh diperbanyak seluruhnya atau sebagian,

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

DAFTAR ISI

LEMBAR PENGESAHAN

LEMBAR HAK CIPTA

PERNYATAAN KEASLIAN SKRIPSI

ABSTRAK

ABSTRACT

KATA PENGANTAR ... i

DAFTAR ISI ... iv

DAFTAR TABEL ... viii

DAFTAR GAMBAR ... ix

BAB I PENDAHULUAN 1.1 Latar Belakang Masalah ... 1

1.2 Rumusan Masalah ... 10

1.3 Tujuan Penelitian ... 11

1.4 Kegunaan Penelitian ... 11

BAB II KAJIAN PUSTAKA, KERANGKA PEMIKIRAN DAN HIPOTESIS 2.1 Kajian Pustaka ... 14

2.1.1 Pengertian Kredit ... 14

2.1.1.1 Unsur-unsur Kredit ... 15

2.1.1.2 Tujuan dan Fungsi Kredit ... 19

2.1.1.3 Jenis-jenis Kredit ... 20

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

2.1.2 Faktor Internal Bank ... 23

2.1.3 Faktor Permodalan ... 25

2.1.4 Faktor Kolektibilitas ... 28

2.1.5 Faktor Profitabilitas ... 31

2.1.5.1 Return On Asset (ROA) ... 32

2.1.5.2 Net Interest Margin (NIM) ... 32

2.1.5.3 Beban Operasional dan Pendapatan Operasional (BOPO) ... 34

2.2 Hubungan Antar Variabel ... 35

2.2.1 Hubungan Faktor Permodalan dengan Pertumbuhan Penyaluran Kredit ... 35

2.2.2 Hubungan Faktor Kolektibilitas dengan Pertumbuhan Penyaluran Kredit ... 36

2.2.3 Hubungan Faktor Profitabilitas dengan Pertumbuhan Penyaluran Kredit ... 37

2.2.3.1 Hubungan ROA dengan Pertumbuhan Penyaluran Kredit ... 37

2.2.3.2 Hubungan NIM dengan Pertumbuhan Penyaluran Kredit ... 38

2.2.3.3 Hubungan BOPO dengan Pertumbuhan Penyaluran Kredit ... 39

2.3 Penelitian Terdahulu ... 39

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

2.5 Hipotesis ... 49

BAB III OBJEK DAN METODOLOGI PENELITIAN 3.1 Objek Penelitian ... 50

3.2 Metodologi Penelitian ... 50

3.2.1 Jenis dan Metode Penelitian ... 50

3.2.2 Definisi dan Operasionalisasi Variabel ... 51

3.2.3 Jenis dan Sumber Data ... 53

3.2.4 Populasi dan Sampel Penelitian ... 54

3.2.5 Teknik Pengumpulan Data ... 55

3.2.6 Teknik Analisis Data danUji Hipotesis ... 55

3.2.6.1 Uji Asumsi Klasik ... 55

3.2.6.2 Analisis Regresi Berganda ... 58

3.2.6.2 Uji Hipotesis ... 59

BAB IV HASIL DAN PEMBAHASAN 4.1 Gambaran Populasi dan Sampel ... 60

4.2 Hasil ... 61

4.2.1 Gambaran Faktor-faktor Internal Bank pada Bank Umum Konvensional di Indonesia ... 61

4.2.2 Gambaran Pertumbuhan Penyaluran Kredit pada Bank Umum Konvensional di Indonesia ... 63

4.2.3 Statistik Deskriptif ... 65

4.2.4 Uji Asumsi Klasik ... ……… 67

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

4.2.4.2 Uji Multikolinearitas ... 68

4.2.4.3 Uji Autokorelasi ... 70

4.2.4.4 Uji Hesterokedastisitas ... 71

4.2.5 Analisis Regresi Berganda ... 72

4.2.3 Uji Hipotesis ... 74

4.3 Pembahasan ... 75

4.3.1 Pengaruh Faktor Permodalan terhadap Pertumbuhan Penyaluran Kredit ... 75

4.3.2 Pengaruh Faktor Kolektibilitas terhadap Pertumbuhan Penyaluran Kredit ... 76

4.3.3 Pengaruh Faktor Permodalan terhadap Pertumbuhan Penyaluran Kredit ... 77

BAB V SIMPULAN DAN SARAN 5.1 Simpulan ... 82

5.1 Saran ... 83

DAFTAR PUSTAKA ... 85

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

DAFTAR TABEL

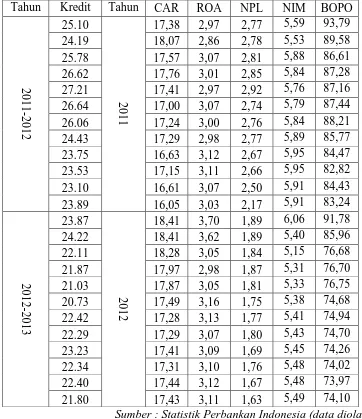

Tabel 1.1 Rata-rata Pertumbuhan Kredit dan Rasio ROA, CAR, NPL, NIM,

serta BOPO pada Bank Umum Konvensional di Indonesia ... 7

Tabel 2.1 Tabel PenelitianTerdahulu ... 42

Tabel 3.1 Definisi Operasional Variabel ... 52

Tabel 4.1 Jumlah Populasi ... 61

Tabel 4.2 Rasio CAR, NPL, ROA, NIM dan BOPO Bank Umum Konvensional di Indonesia tahun 2011-2012 ... 61

Tabel 4.3 Pertumbuhan Penyaluran Kredit Bank Umum Konvensional di Indonesia tahun 2011-2012 dan 2012-2013 ... 63

Tabel 4.4 Statistik Deskriptif... 65

Tabel 4.5 Hasil Uji Normalitas... 68

Tabel 4.6 Hasil Uji Multikolinearitas ... 69

Tabel 4.7 Hasil Uji Autokorelasi ... 70

Tabel 4.8 Hasil Analisis Regresi Berganda ... 72

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

DAFTAR GAMBAR

Gambar 2.1 Kerangka Pemikiran ... 49

Rina Sartika Utami, 2014

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

PENGARUH FAKTOR-FAKTOR INTERNAL BANK

TERHADAP PERTUMBUHAN PENYALURAN KREDIT

PERBANKAN

(Studi pada Bank Umum Konvensional di Indonesia )

Oleh : Rina Sartika Utami

0902675

Dosen Pembimbing:

1. Dra. Silviana Agustami, M.Si, Ak, CA 2. Dr. Budi S. Purnomo, SE, MM, M.Si

ABSTRAK

Pembangunan ekonomi di suatu negara sangat bergantung pada perkembangan dinamis dan kontribusi nyata dari sektor perbankan. Bank merupakan lembaga intermediasi antara pihak yang kelebihan dana dengan pihak yang membutuhkan dana. Dalam fungsinya sebagai lembaga intermediasi, penyaluran kredit merupakan kegiatan yang mendominasi dari usaha bank.

Penelitian ini dilatarbelakangi oleh belum optimalnya pertumbuhan penyaluran kredit perbankan. Hal ini ditunjukkan dengan Loan to Deposit Ratio (LDR) masih banyak yang belum memenuhi harapan Bank Indonesia serta penurunan pertumbuhan penyaluran kredit yang terjadi pada periode penelitian. Faktor-faktor internal yang mempengaruhi pertumbuhan penyaluran kredit juga terjadi inkonsistensi antara teori dengan data empiris yang ada. Oleh karena itu perlu dilakukan pengujian faktor - faktor yang mempengaruhi pertumbuhan penyaluran kredit perbankan yaitu faktor permodalan yang diproksikan dengan

Capital Adequacy Ratio (CAR), faktor kolektibilitas yang diproksikan dengan Non Performing Loan (NPL), dan faktor profitabilitas yang diproksikan dengan Return On Asset (ROA), Net Interest Margin (NIM) dan Beban Operasional

terhadap Pendapatan Operasional (BOPO) pada Bank Umum Konvensional di Indonesia. Teknik analisis yang digunakan adalah regresi linier berganda, dan uji hipotesis menggunakan koefisien determinasi.

Hasil yang diperoleh mengemukakan bahwa NPL, ROA, dan NIM berpengaruh negatif terhadap penyaluran kredit sedangkan CAR dan BOPO berpengaruh positif terhadap penyaluran kredit perbankan.

Untuk meningkatkan penyaluran kredit Bank Umum harus mengoptimalkan kegunaan sumber daya finansial yang dimiliki, dan memiliki manajemen perkreditan yang baik dan tetap mengacu pada ketetapan yang disyaratkan oleh Bank Indonesia.

Kata Kunci : pertumbuhan penyaluran kredit perbankan, Bank Umum

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

THE INFLUENCE OF INTERNAL FACTORS ON

THE GROWTH OF DISTRIBUTION OF BANK LOAN

(Study on Conventional Bank in Indonesia)

By :

Rina Sartika Utami 0902675

Main Supervisor and Co-Supervisor 1. Dra. Silviana Agustami M.Si, Ak, CA

2. Dr. Budi S. Purnomo, SE, MM, M.Si

ABSTRACT

The economic development in a country is heavily dependent on the dynamic and real contribution of the banking sector. Bank is an intermediary institution between the parties that have the funds excess to those who need funds. In its function as an intermediary institution, the bank loan is dominating activity on the bank business.

This research is motivated by the non-optimal growth towards the bank loan. This is indicated by the Loan Deposit Ratio (LDR) that still has not fulfilled the expectation of Indonesia Bank and declines the loan growth which is occurred in study period. The internal factors that affect the loan growth also occur inconsistently between theories and the empirical data. Therefore, it is necessary to test the factors that influence the growth of bank loan, namely finance factor is represented by the Capital Adequacy Ratio (CAR), collectability factor is represented by Non Performing Loan (NPL), and profitability factor represented by Return On Asset (ROA, Net Interest Margin (NIM) and Operating Expenses to Operating Income (BOPO) at Conventional Bank in Indonesia. The analysis technique used was multiple linear regression and hypothesis testing using the coefficient determination (R2).

The result obtained revealed that the NPL, ROA, and NIM had negative effect on bank loan, while CAR and BOPO had a positive effect on the bank loan. To enhance the loan, the public banks must optimize the use of financial resource and have a good micro-management and simply refer to the decision required by Bank Indonesia.

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

BAB I

PENDAHULUAN

1.1 Latar Belakang Penelitian

Menurut UU No.10 tahun 1998 :

“Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya, dalam rangka meningkatkan taraf

hidup masyarakat banyak”.

Dengan demikian, bank merupakan bagian dari lembaga keuangan yang

memiliki fungsi intermediasi yaitu menghimpun dana dari masyarakat yang

kelebihan dana dan menyalurkan dana yang dihimpunnya kepada masyarakat

yang kekurangan dana dalam bentuk kredit. Persaingan bisnis di bidang perbankan yang nampak akhir-akhir ini adalah persaingan dalam penyaluran kredit. Fungsi bank sebagai lembaga intermediasi khususnya dalam penyaluran kredit mempunyai

peranan penting bagi pergerakan roda perekonomian secara keseluruhan dan

memfasilitasi pertumbuhan ekonomi. Dimana pada level ekonomi makro bank

merupakan alat dalam menetapkan kebijakan moneter sedangkan pada level mikro

ekonomi bank merupakan sumber utama pembiayaan bagi para pengusaha

maupun individu.

Masyarakat yang memiliki kelebihan dana dapat menyimpan dananya di

bank dalam bentuk giro, deposito, tabungan, dan bentuk lain yang dipersamakan

dengan itu sesuai kebutuhan dan disebut sebagai dana pihak ketiga. Sementara

2

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

atau kredit pada bank. Penyaluran kredit merupakan kegiatan yang mendominasi

usaha bank dalam fungsinya sebagai lembaga intermediasi. Selain untuk

mensejahterakan masyarakat, kredit yang dilaksanakan oleh bank juga bertujuan

untuk memperoleh laba, yang berasal dari selisih bunga tabungan yang diberikan

pada nasabah penabung dengan bunga yang diperoleh dari nasabah debitor dan

merupakan sumber utama pendapatan bank.

Pengertian kredit menurut UU Perbankan No.7 tahun 1992 :

“Kredit adalah penyediaan uang atau tagihan yang dapat dipersamakan

dengan itu, berdasarkan persetujuan atau kesepakatan pinjam meminjam antara suatu perusahaan dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi hutangnya setelah jangka waktu tertentu dengan

jumlah uang, imbalan atau pembagian hasil keuntungan.”

Lukman Dendawijaya (2005:49) mengemukakan bahwa “dana-dana yang

dihimpun dari masyarakat dapat mencapai 80%-90% dari seluruh dana yang

dikelola bank dan kegiatan perkreditan mencapai 70%-80% dari kegiatan usaha

bank”.

Menurut Dahlan Siamat (2005:349)

“Salah satu alasan terkonsentrasinya usaha bank dalam penyaluran kredit adalah sifat usaha bank sebagai lembaga intermediasi antara unit surplus dengan unit defisit dan sumber utama dana bank berasal dari masyarakat sehingga secara moral mereka harus menyalurkan kembali kepada

masyarakat dalam bentuk kredit”

Sebagaimana umumnya negara berkembang, sumber pembiayaan dunia

usaha di Indonesia masih didominasi oleh penyaluran kredit perbankan yang

diharapkan dapat mendorong pertumbuhan ekonomi. Pengalokasian dana yang

cukup besar untuk penyaluran kredit bank membutuhkan pembiayaan yang cukup

3

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Setiap rencana ekspansi kredit harus didukung oleh adanya tambahan

modal, karena apabila tidak maka ekspansi kredit akan berdampak terhadap

menurunnya CAR (Capital Adequacy Ratio) bank. Sehingga penting bagi

manajemen bank untuk menentukan kebijakan struktur modal dalam mendukung

kegiatan operasional bank, khususnya dalam menyalurkan kredit.

Pembangunan ekonomi di suatu negara sangat bergantung pada

perkembangan dinamis dan kontribusi nyata dari sektor perbankan. Bank

merupakan terminal uang atau lembaga intermediasi antara pihak yang kelebihan

dana dengan pihak yang membutuhkan dana. Dalam fungsinya sebagai lembaga

intermediasi, penyaluran kredit merupakan kegiatan yang mendominasi dari usaha

bank. Krisis global pada pertengahan 2008 menyebabkan perekonomian suatu

negara secara makro akan mengalami gejolak yang akhirnya dapat berpengaruh

terhadap masyarakat. Gejolak perekonomian secara makro dapat mempengaruhi

pertumbuhan ekonomi suatu negara. Gejolak makro ini dapat berpengaruh

terhadap kredit perbankan. Krisis global yang terjadi pada tahun 2008 berdampak

pada industri perbankan di Indonesia pada umumnya.

Jika dilihat fenomena yang terjadi pada perbankan di Indonesia saat ini,

yaitu bahwa kinerja keuangan bank umum beberapa tahun ini mengalami

perkembangan yang sangat baik dan positif. Hal ini tercermin dari pertumbuhan

asset, rasio permodalan (CAR) dan tingkat profitabilitas (ROA) yang cukup

tinggi, kondisi likuiditas yang relatif terkendali serta risiko kredit macet (NPL)

4

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Namun fungsi intermediasi bank belum optimal baik dari kemampuan

dalam menghimpun dana maupun kualitas kredit yang disalurkan. Kualitas

penyaluran kredit yang disalurkan masih mendominasi pangsa kredit komsumsi.

Sedangkan untuk pertumbuhan kredit untuk kegiatan produktif yaitu kredit modal

kerja dan investasi yang sifatnya jangka panjang tumbuh lebih rendah

dibandingkan dengan kredit komsumsi.

Bank Indonesia (BI) menilai, meski pertumbuhan industri perbankan

nasional terus mengalami perbaikan, namun kontribusinya dalam pembangunan

ekonomi nasional masih sub-optimal alias belum memadai. Hal yang berlawanan

itu terlihat pada fakta bahwa rasio total aset industri perbankan terhadap produk

domestik bruto (PDB) Indonesia pada September 2011 lalu hanya sebesar 47,2%.

Di sisi lain, rasio penyaluran kredit terhadap PDB hanya 29%. Sebagai

perbandingan, rasio kredit terhadap PDB di Malaysia 114%, Thailand 117%, dan

Cina 131%.

Bank Indonesia mencatat pertumbuhan kredit perbankan hingga akhir

tahun 2012 sebesar 23,1 persen. Angka ini lebih rendah dibandingkan tahun 2011

yang sebesar 24,5 persen. Pertumbuhan kredit di sepanjang akhir tahun ini turun

karena kondisi global yang masih mengalami krisis serta sejumlah aturan yang

dikeluarkan Bank Indonesia (BI) menjadi pemicu.

Sedangkan untuk tahun 2013 Bank Indonesia mencatat pertumbuhan kredit

perbankan pada September 2013 hanya sebesar 20%. Angka ini lebih rendah jika

dibandingkan dengan bulan sebelumnya yang mencapai 22,2%. Kondisi ini

5

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

kualitas, likuiditas, kecukupan modal, hingga praktik kehati-hatian. Perlambatan

kredit terjadi karena depresiasi rupiah yang sudah mencapai 18 hingga 19%

year-to-date. Kondisi tersebut menyebabkan penurunan penyaluran kredit perbankan

yang mencapai 2,8%. Penyebab lain penurunan penyaluran kredit perbankan

adalah kenaikan suku bunga acuan BI yang sudah mencapai 7,25%. Kenaikan BI

Rate akan mendorong bunga kredit perbankan, namun dalam posisi yang tidak

terlalu tinggi karena disesuaikan dengan kebutuhan ekonomi nasional.

Beberapa ahli mengemukakan pendapat mengenai faktor-faktor internal

bank yang mempengaruhi penyaluran kredit diantaranya :

Menurut Teguh Muljono (1996:210) :

“Bank dalam menyalurkan kreditnya dipengaruhi baik oleh faktor eksternal bank seperti peraturan moneter yang berlaku, persaingan, situasi sosial politik, karakteristik usaha nasabah, suku bunga dan sebagainya, maupun dipengaruhi faktor internal bank seperti kemampuan bank dalam menghimpun dana, financial position (capital adequacy ratio, aktiva tertimbang menurut resiko, batas maksimum pemberian kredit), kualitas aktiva produktifnya dan faktor produksi yang tersedia di bank.”

Menurut Warjiyo (2005:435) :

“Perilaku penawaran atau penyaluran kredit perbankan dipengaruhi oleh suku bunga, persepsi bank terhadap prospek usaha debitur dan faktor lain seperti karakteristik internal bank yang meliputi sumber dana pihak ketiga, permodalan yang dapat diukur dengan rasio kecukupan modal (capital

adequacy ratio) dan jumlah kredit bermasalah (non performing loan)”.

Muliaman Hadad (2004:22) menambahkan selain faktor-faktor tersebut,

faktor profitabilitas atau tingkat keuntungan yang tercermin dalam rasio return on

assets juga berpengaruh terhadap keputusan bank untuk menyalurkan kredit.

Dalam (Peraturan Bank Indonesia Nomor : 6/10/PBI/2004) :

6

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

kesehatan bank yang bersangkutan. Faktor-faktor tersebut dapat dikategorikan dalam berbagai aspek antara lain aspek permodalan yang diproksikan dengan Capital Adequacy Ratio (CAR), aspek kolektabilitas kredit diproksikan dengan Non Performing Loan (NPL), ataupun aspek profitabilitas yang diproksikan dengan Return On Asset (ROA).”

Berdasarkan pendapat para ahli tersebut penulis mengambil beberapa

faktor internal yang mempengaruhi pertumbuhan penyaluran kredit pada bank

umum yang tercermin dalam kinerja keuangan bank umum. Faktor-faktor tersebut

mencerminkan juga tingkat kesehatan bank tersebut. Faktor-faktor yang diambil

adalah aspek permodalan yang diproksikan dengan Capital Adequacy Ratio

(CAR), aspek kolektibilitas yang diproksikan dengan Non Performing Loan

(NPL), serta aspek profitabilitas yang diproksikan dengan Return on Asset (ROA),

juga dengan menambahkan Net Interest Margin (NIM), serta Beban Operasional

dan Pendapatan Operasional (BOPO) yang masih jarang sekali digunakan untuk

meneliti pengaruh terhadap jumlah penyaluran kredit perbankan.

Adapun data tentang dinamika pertumbuhan kredit dibandingkan dengan

pergerakan CAR, NPL, ROA, NIM dan BOPO gambaran secara umum

7

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Tabel 1.1

Rata-rata Pertumbuhan Kredit dan Rasio ROA, CAR, NPL, NIM, serta BOPO pada Bank Umum Konvensional di Indonesia (dalam persen)

Tahun Kredit Tahun CAR ROA NPL NIM BOPO

Sumber : Statistik Perbankan Indonesia (data diolah)

Berdasarkan tabel 1.1 pergerakan CAR, NPL, ROA, NIM dan BOPO

selama periode dua tahun 2011 bergerak secara fluktuatif terhadap pertumbuhan

kredit tahun 2011-2012 setiap bulannya begitu pula dengan pergerakan CAR,

NPL, ROA, NIM dan BOPO tahun 2012 bergerak secara fluktuatif terhadap

8

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

kenyataannya, tidak semua teori dimana pengaruh CAR, NIM, dan ROA

berbanding lurus terhadap pertumbuhan kredit serta pengaruh BOPO, dan NPL

berbanding terbalik terhadap pertumbuhan kredit sejalan dengan bukti empiris

yang ada. Seperti yang terjadi dalam perkembangan industri bank umum

konvensional terjadi ketidaksesuaian antara teori dengan bukti empiris yang ada.

Berdasarkan penelitian-penelitian terdahulu juga terdapat kontradiktif

antara hasil peneliti satu dengan peneliti yang lain. Berdasarkan data Bank Umum

persentase ROA, CAR, NPL, NIM, dan BOPO setiap tahunnya memang

mengalami pergerakan yang fluktuatif sehingga menyebabkan dalam penelitian

setiap tahunnya memperoleh hasil yang kontradiktif. Perbedaan pendapat antar

peneliti secara garis besar dapat dipaparkan seperti keterangan dibawah ini.

Penelitian terkait yang dilakukan oleh Watik Nyamiati (2009) yang

berjudul pengaruh CAR, ROA, NIM, DPK, Simpanan dari Bank Lain, Suku

Bungan SBI dan Tingkat Inflasi terhadap Pertumbuhan Kredit Bank Umum

Swasta Nasional Devisa diperoleh hasil bahwa CAR, Suku Bunga SBI, dan

Tingkat Perubahan Inflasi berpengaruh negatif terhadap pertumbuhan kredit

sedangkan variabel lainnya yaitu ROA, NIM, dan DPK dan Simpanan dari Bank

Lain berpengaruh positif terhadap pertumbuhan kredit.

Penelitian terdahulu yang dilakukan oleh Billy Arma Pratama (2009)

mengemukakan bahwa DPK berpengaruh positif dan signifikan terhadap

penyaluran kredit perbankan. CAR dan NPL berpengaruh negatif dan signifikan

9

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Indonesia (SBI) berpengaruh positif dan tidak signifikan terhadap penyaluran

kredit perbankan.

Penelitian Luh Gede Meydianawathi mengemukakan secara serempak

variable-variabel DPK, ROA, CAR, dan NPL berpengaruh nyata dan signifikan

terhadap penawaran kredit investasi dan kredit modal kerja bank umum kepada

sektor UMKM di Indonesia. Secara parsial variabel DPK, ROA, dan CAR

berpengaruh positif dan signifikan terhadap penawaran kredit investasi dan modal

kerja bank umum kepada sektor UMKM di Indonesia. Sebaliknya, NPL

berpengaruh negatif dan signifikan terhadap penawaran kredit investasi dan modal

kerja bank umum kepada sektor ini.

Menurut penelitian Fransisca dan Hasan Sakti Siregar (2007) hasil

pengujian variabel secara parsial, variabel dana DPK dan ROA berpengaruh

signifikan terhadap volume kredit sedangkan CAR dan NPL tidak berpengaruh

signifikan terhadap volume kredit. Dari hasil pengujian secara bersama-sama,

disimpulkan bahwa DPK, CAR, ROA, dan NPL berpengaruh signifikan terhadap

volume kredit.

Penelitian Yulhasnita mengemukakan CAR dan ROA memiliki pengaruh negatif dan tidak signifikan terhadap penyaluran kredit. ROE memiliki pengaruh positif dan tidak signifikan terhadap penyaluran kredit. Variabel BOPO memiliki pengaruh yang negatif dan signifikan terhadap penyaluran kredit, sedangkan variabel LDR memiliki pengaruh yang negatif dan tidak signifikan terhadap penyaluran kredit.

Paparan diatas memperkuat alasan perlunya diadakan penelitian ini untuk

10

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

BOPO terhadap pertumbuhan penyaluran kredit pada Bank Umum Konvensional

di Indonesia. Untuk membedakan dengan penelitian sebelumnya penulis

mengambil seluruh sampel dari populasi yaitu 109 Bank Umum Konvensional

dengan periode amatan faktor-faktor internal yaitu tahun 2011-2012 dan

pertumbuhan kredit tahun 2011-2012 dan tahun 2012-2013. Penulis mengambil

objek pertumbuhan penyaluran kredit pada Industri Bank Umum Konvensional

secara keseluruhan baik kredit konsumsi, investasi maupun modal kerja

dikarenakan kredit (loans) adalah aktiva terbanyak yang dimiliki Bank Umum.

Porsi kredit sekitar 60%-80% dari total aktiva Bank Umum. Bank Umum

memiliki peranan yang sangat penting dalam menggerakkan roda perekonomian

nasional, karena lebih dari 95% Dana Pihak Ketiga (DPK) perbankan nasional

yang meliputi Bank Umum, Bank Syariah, dan Bank Perkreditan Rakyat berada di

Bank Umum (Statistik Perbankan Indonesia, diolah).

Berdasarkan permasalahan tersebut maka peneliti tertarik untuk

melakukan penelitian lebih lanjut mengenai hal tersebut dengan mengambil judul

“PENGARUH FAKTOR - FAKTOR INTERNAL BANK TERHADAP

PERTUMBUHAN PENYALURAN KREDIT PERBANKAN (Studi pada Bank Umum Konvensional di Indonesia)

1.2 Rumusan Masalah

Dari latar belakang masalah yang telah dipaparkan diatas, maka dapat

disimpulkan bahwa secara garis besar rumusan masalah yang akan dibahas dalam

11

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

1. Bagaimana gambaran faktor-faktor internal Bank yang mempengaruhi

pertumbuhan penyaluran kredit pada Bank Umum Konvensional di

Indonesia.

2. Bagaimana gambaran pertumbuhan penyaluran kredit pada Bank Umum

Konvensional di Indonesia.

3. Bagaimana pengaruh faktor permodalan, kolektibilitas dan profitabilitas

terhadap pertumbuhan penyaluran kredit pada Bank Umum Konvensional

di Indonesia.

1.3 Tujuan Penelitian

Adapun tujuan dari penelitian ini adalah untuk :

1. Mengetahui gambaran faktor-faktor internal Bank yang mempengaruhi

pertumbuhan penyaluran kredit pada Bank Umum Konvensional di

Indonesia.

2. Mengetahui gambaran pertumbuhan penyaluran kredit pada Bank Umum

Konvensional di Indonesia.

3. Mengetahui pengaruh faktor permodalan, kolektabilitas dan profitabilitas

terhadap pertumbuhan penyaluran kredit pada Bank Umum Konvensional

di Indonesia.

1.4 Kegunaan Penelitian

1.4.1 Aspek Akademis

Hasil penelitian ini dari segi akademis diharapkan dapat memberikan

12

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

1. Bagi penulis

Manfaat penelitian ini bagi penulis adalah sebagai tambahan pengetahuan, wawasan dan informasi bagi penulis khususnya mengenai faktor-faktor internal bank yang mempengaruhi pertumbuhan penyaluran kredit pada Bank Umum di Indonesia.

2. Bagi pembaca

Manfaat dari penelitian ini bagi pembaca adalah diharapkan

mampu memberikan pengetahuan baru bagi pembaca dalam bidang

akuntansi perbankan khususnya mengenai faktor-faktor internal bank

yang mempengaruhi pertumbuhan penyaluran kredit perbankan juga

diharapkan bisa menjadi bahan acuan untuk penelitian selanjutnya.

1.4.2 Aspek Praktis

Hasil penelitian ini dari segi praktis diharapkan dapat memberikan

manfaat dan kegunaan:

1. Bagi Bank Indonesia

Penelitian ini diharapkan mampu memberikan manfaat bagi Bank

Indonesia dalam menentukan kebijakan dalam penyaluran kredit.

2. Bagi Manajemen dan Investor

Dengan adanya penelitian mengenai faktor-faktor yang bisa

mempengaruhi penyaluran kredit bank umum Indonesia, maka akan

diketahui faktor-faktor apa saja yang bisa mempengaruhi pertumbuhan

penyaluran kredit secara signifikan untuk selanjutnya digunakan

13

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

dalam bidang keuangan terutama dalam rangka memaksimumkan

kinerja perusahaan dan pemegang saham sehingga kredit yang

disalurkan bisa semakin meningkat sehingga meningkatkan

profitabilitas.

2. Bagi Masyarakat Umum dan Nasabah

Penelitian ini akan membantu masyarakat untuk mengetahui

faktor-faktor yang mempengaruhi pertumbuhan penyaluran kredit bank

umum Indonesia, sehingga akan lebih meyakinkan masyarakat untuk

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

BAB III

OBYEK DAN METODOLOGI PENELITIAN

3.1 Obyek Penelitian

Objek penelitian ini adalah pengaruh faktor-faktor internal bank tahun

2011 dan 2012 terhadap pertumbuhan kredit perbankan tahun 2011-2012 dan

tahun 2012-2013 pada Bank Umum Konvensional di Indonesia. Dalam penelitian

ini, penulis melakukan analisis untuk melihat pengaruh faktor permodalan yang

diproksikan dengan Capital Adequacy Ratio (CAR), faktor kolektabilitas yang

diproksikan dengan Non Performing Loan (NPL), serta faktor profitabilitas yang

diproksikan dengan Return On Asset ROA, Net Interest Margin (NIM), dan Beban

Operasional terhadap Pendapatan Operasional BOPO terhadap pertumbuhan

kredit pada Bank Umum Konvensional. Penelitian ini terdiri dari variabel

independen/bebas dan variabel dependen/terikat. Variabel independen/bebas

sebagai variabel (X), dalam penelitan ini terdiri dari lima variabel, meliputi : CAR

(X ), ROA (X2), NPL (X3), NIM (X4), dan BOPO (X ). Adapun variabel

dependen/terikat dalam penelitian ini adalah pertumbuhan kredit (Y).

3.2 Metodologi Penelitian 3.2.1 Desain Penelitian

Dalam penelitian ini digunakan desain penelitian berdasarkan pendekatan

kuantitatif. Pendekatan penelitian kuantitatif adalah penelitian ilmiah yang

51

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

(Sugiono : 2005). Tujuan penelitian kuantitatif adalah mengembangkan dan

menggunakan model-model matematis, teori-teori atau hipotesis yang berkaitan

dengan fenomena. Proses pengukuran adalah bagian yang sentral dalam penelitian

kuantitatif karena hal ini memberikan hubungan yang fundamental antara

pengamatan empiris dan ekspresi matematis dari hubungan-hubungan kuantitatif.

Metode penelitian adalah suatu cara untuk dapat memahami objek-objek

yang menjadi sasaran atau tujuan dari suatu penelitian. Oleh karena itu pemilihan

metode harus menyesuaikan dengan tujuan penelitian yang bersangkutan. Metode

yang digunakan dalam penelitian ini adalah metode deskriptif dan verifikatif.

Metode statistik deskriptif memberikan gambaran atau deskripsi suatu data

yang dilihat dari mean, standar deviasi, varian, maksimum, minimum, sum,

range, kurtosis, dan skewness (Ghozali : 2006) sedangkan metode verifikatif

adalah metode yang digunakan untuk menguji hipotesis dari data dan fakta yang

diolah untuk dianalisis (Husein Umar, 2002 : 55). Analisis statistik deskriptif

dalam penelitian ini digunakan untuk menghitung nilai-nilai pengaruh variabel

independen CAR, NPL, ROA, NIM dan BOPO tahun 2011 dan 2012 terhadap

variabel dependen pertumbuhan kredit tahun 2011-2012 dan 2012-2013 pada

Bank Umum Konvensional.

3.2.2 Definisi dan Operasionalisasi Variabel

Variabel independen (bebas), merupakan variabel yang mempengaruhi

variabel lain. Variabel dependen (terikat), merupakan variabel yang dijelaskan

52

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

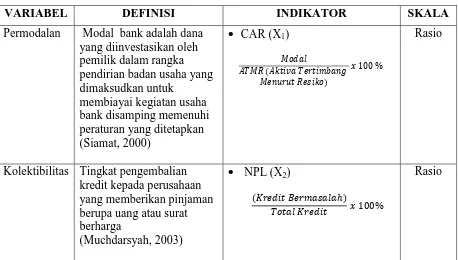

Pada penelitian ini terdapat lima variabel. Kelima variabel tersebut

dikelompokkan menjadi dua bagian yaitu :

1. Variabel terikat (dependent variable, Y) adalah pertumbuhan kredit

2. Variabel bebas (independent variable, X) meliputi :

a. Capital Adequacy Ratio (CAR) (X )

b. Non Performing Loan (NPL) (X )

c. Return On Asset (ROA) (X )

d. Net Interest Margin (NIM) (X )

e. Beban Operasional dan Pendapatan Operasional (BOPO) (X )

Berdasarkan paparan diatas maka variabel penelitian yang ada dapat

didefinisikan dalam tabel sebagai berikut :

Tabel 3.1

Definisi Operasional Variabel

VARIABEL DEFINISI INDIKATOR SKALA

53

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Profitabilitas Rasio yang mengukur efektifitas manajemen

Kredit tahun 2011-2013 Rasio

3.2.3 Jenis dan Sumber Data

Data yang dipergunakan dalam penelitian ini adalah berdasar data Bank

Umum Konvensional yang terdapat pada Statistik Perbankan Indonesia serta

website keseluruhan Bank Umum Konvensional di Indonesia. Jenis data yang

digunakan berupa data sekunder yaitu data yang ada kaitannya dengan masalah

yang diteliti, dimana data ini akan mendukung sumber-sumber yang mendukung

penelitian. Jadi biasanya data ini dapat diperoleh dari publikasi lembaga yang

berwenang, perpustakaan atau penelitian terdahulu. Data yang diperoleh dalam

bentuk yang sudah jadi dan tidak memerlukan pengolahan lebih lanjut seperti

laporan keuangan tahunan. Data diperoleh dari media internet melalui situs

www.bi.go.id berupa laporan keuangan bank umum konvensional tahun

54

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

3.2.4 Populasi dan Sampel Penelitian

Populasi adalah wilayah generalisasi yang terdiri atas subyek dan obyek

yang mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti

untuk dipelajari kemudian ditarik kesimpulannya (Sugiono, 2005). Populasi dalam

penelitian ini adalah Industri Bank Umum Konvensional di Indonesia yang

berjumlah 109 bank.

Sampel adalah sebagian dari populasi yang dipergunakan sebagai sumber

data (Sugiono, 2005). Didalam penelitian ini teknik penentuan sampel yang

digunakan adalah sampling jenuh. Sampling jenuh adalah teknik penentuan

sampel bila semua anggota populasi digunakan sebagi sampel, atau penelitian

yang ingin membuat generalisasi dengan kesalahan yang sangat kecil. Istilah lain

sampel jenuh adalah sensus, dimana anggota populasi dijadikan sampel. Maka

sampel dalam penelitian ini adalah keseluruhan Bank Umum Konvensional di

Indonesia yang terdiri dari 109 Bank dengan periode waktu amatan pengaruh

faktor-faktor internal Bank pada tahun 2011 terhadap pertumbuhan kredit tahun

2011-2012 dan pengaruh faktor-faktor internal Bank tahun 2012 terhadap

pertumbuhan penyaluran kredit 2012-2013.

3.2.5 Teknik Pengumpulan Data

Dalam melakukan penelitian ini, teknik pengumpulan data yang dilakukan

oleh penulis adalah teknik dokumentasi. Teknik dokumentasi yaitu

55

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

penelitian ini. Pencatatan data yang berhubungan dengan pertumbuhan penyaluran

kredit Capital Adequacy Ratio, Non Performing Loan, Return On Asset, Net

Interest Margin, serta Beban Operasional dan Pendapatan Operasional.

3.2.6 Teknik Analisis Data dan Uji Hipotesis

Untuk mencapai tujuan dalam penelitian ini, maka terlebih dahulu

dilakukan pengujian asumsi klasik, untuk memastikan apakah model regresi linier

berganda yang digunakan tidak terdapat masalah normalitas, multikolonieritas,

heterokedastisitas, dan autokorelasi. Jika semua itu terpenuhi berarti bahwa model

analisis telah layak digunakan.

3.2.6.1 Uji Asumsi Klasik

Tahap analisis awal untuk menguji model yang digunakan dalam

penelitian ini adalah dengan melakukan uji asumsi klasik, agar nantinya bisa

diperoleh model regresi, antara lain sebagai berikut :

a. Uji Normalitas

Uji normalitas digunakan untuk mengetahui apakah populasi berdistribusi

normal atau tidak (Duwi Priyatno, 2008 : 28). Uji ini biasanya digunakan untuk

mengukur data yang berskala ordinal, interval ataupun rasio. Model regresi

yang baik adalah memiliki distribusi data normal atau mendekati normal.

Untuk mendeteksi apakah variabel residual berdistribusi normal atau tidak

56

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

dideteksi dengan grafik atau uji statistik non - parametrik Kolmogorof -

Smirnov (K-S).

Penelitian ini menggunakan uji statistik non-parametrik

Kolmogorov-Smirnov yang menggunakan taraf signifikan 0,05. Suatu variabel dikatakan

terdistribusi normal jika nilai signifikansinya > 0,05 (Ghozali, 2009).

b. Uji Multikolinearitas

Masalah-masalah yang mungkin akan timbul pada penggunaan persamaan

regresi berganda adalah multikolinearitas. Multikolinearitas artinya antar

variabel independen yang terdapat dalam model regresi meliliki hubungan

linear yang sempurna atau mendekati sempurna (koefisien korelasinya tinggi

atau bahkan 1) (Duwi Priyatno : 152).

Model regresi yang baik seharusnya tidak terjadi korelasi sempurna atau

mendekati sempurna diantara variabel bebasnya. Konsekuensi adanya

multikolinearitas adalah koefisien korelasi variabel tidak tertentu dan kesalahan

menjadi sangat besar atau tidak terhingga.

Adanya multikolinearitas dapat dilihat dari tolerance value dan nilai

variance inflation factor (VIF). Variable yang menyebabkan multikolinearitas

jika nilai tolerance yang lebih kecil daripada 0,1 atau nilai VIF yang lebih

besar daripada 10.

c. Uji Autokorelasi

Autokorelasi dapat diartikan sebagai korelasi yang terjadi di antara

anggota observasi yang disusun menurut waktu dan tempat (Duwi Priyatno :

57

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Adapun uji yang dapat digunakan untuk mendeteksi adanya penyimpangan

asumsi klasik ini adalah uji dengan Durbin Watson (DW Test). Dasar

pengambilan keputusan dengan metode pengujian ini memiliki ketentuan

sebagai berikut :

Jika d < dL atau d > (4-dL) maka hipotesis nol ditolak, yang berarti terdapat

autokorelasi pada model regresi

Jika dU < d < (4-dU), maka hipotesis nol diterima, yang berarti tidak ada

autokorelasi pada model regresi.

Jika d terletak antara dL dan dU atau diantara (4-dU) dan (4-dL) maka tidak

menghasilkan kesimpulan yang pasti.

d. Uji Heteroskedastisitas

Heteroskedastisitas adalah varian residual yang tidak sama pada semua

pengamatan di dalam model regresi (Duwi Priyatno : 169). Model regresi yang

baik adalah yang tidak terjadi heteroskedastisitas. Metode yang dapat dipakai

untuk mendeteksi gejala heterokedasitas antara lain: metode grafik, park

glejser, rank spearman dan barlett.

Dalam penelitian ini metode yang digunakan untuk mendeteksi gejala

heteroskedastisitas adalah dengan melihat grafik plot antara nilai prediksi

variabel terikat (ZPRED) dengan residualnya (SRESID). Deteksi ada tidaknya

heteroskedastisitas dapat dilakukan dengan melihat ada tidaknya pola tertentu

pada grafik scatterplot antara ZPRED dan SRESID dimana sumbu Y adalah Y

yang telah diprediksi, dan sumbu X adalah residual (Y prediksi – Y

58

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

1) Jika ada titik-titik yang membentuk pola tertentu yang teratur

(bergelombang, melebar, kemudian menyempit) maka

mengidentifikasikantelah terjadi heterokedastisitas.

2) Jika tidak ada pola yang jelas, serta titik-titik menyebar di atas dan

dibawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas.

3.2.6.2 Analisis Regresi Berganda

Analisis regresi berganda digunakan untuk mengadakan prediksi nilai dari

variabel terikat yaitu pertumbuhan kredit pada Bank Umum (Y) dengan ikut

memperhitungkan nilai-nilai variabel bebas, yaitu, CAR (X ), NPL (X₂), ROA

(X ), NIM (X ) dan BOPO (X ) sehingga dapat diketahui pengaruh positif atau

negatif dari faktor-faktor CAR, NPL, ROA, NIM dan BOPO terhadap penyaluran

kredit pada Bank Umum di Indonesia. Analisis regresi linear berganda dalam

penelitian ini menggunakan bantuan aplikasi Sotfware SPSS (statistic product and

service solution).

Adapun model persamaan yang digunakan adalah :

59

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

3.2.6.3 Uji Hipotesis

Alat pengujian hipotesis untuk menguji model penelitian tersebut adalah

Koefisien Determinasi ( ). Koefisien Determinasi dilakukan untuk melihat

seberapa besar variabel-variabel independen secara bersama mampu memberikan

penjelasan mengenai variabel dependen. Nilai digunakan antara 0 – 1 (0 <

< 1). Tujuan menghitung koefisien determinasi adalah untuk mengetahui pengaruh

variabel bebas terhadap variabel terikat. Nilai R2 mempunyai interval antara 0 sampai 1

(0≤ R2 ≤1). Semakin besar nilai R2

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

BAB V

SIMPULAN DAN SARAN

5.1 SIMPULAN

Berdasarkan uraian-uraian yang telah penulis paparkan terhadap data

penelitian yang telah terkumpul kemudian diolah mengenai pengaruh faktor –

faktor internal bank terhadap penyaluran kredit pada Bank Umum Konvensional

di Indonesia maka penulis dapat menarik beberapa kesimpulan sebagai berikut:

1. Gambaran faktor-faktor internal Bank Umum Konvensional tahun 2011-2012

adalah pertumbuhan faktor permodalan yang diproksikan dengan CAR, faktor

kolektibilitas yang diproksikan dengan NPL, dan faktor profitabilitas yang

diproksikan dengan ROA, NIM dan BOPO cenderung fluktuatif mengalami

kenaikan dan penurunan.

2. Gambaran penyaluran kredit Bank Umum Konvensional tahun 2011-2012

dan 2012-2013 adalah pertumbuhan penyaluran kredit mengalami penurunan.

Pertumbuhan kredit di sepanjang akhir tahun ini turun karena kondisi global

yang masih mengalami krisis serta sejumlah aturan yang dikeluarkan Bank

Indonesia (BI) menjadi pemicu.

3. Berdasarkan hasil pembahasan atas pengujian hipotesis mengenai pengaruh

faktor-faktor internal bank yang terdiri dari faktor permodalan yang

diproksikan dengan CAR, faktor kolektibilitas yang diproksikan dengan NPL,

dan faktor profitabilitas yang diproksikan dengan ROA, NIM, dan BOPO

83

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

NPL, ROA, dan NIM pada periode penelitian berpengaruh negatif terhadap

variabel pertumbuhan penyaluran kredit sedangkan variabel CAR dan BOPO

pada periode penelitian berpengaruh positif terhadap pertumbuhan penyaluran

kredit.

3.2 SARAN

Setelah melakukan penelitian, pembahasan, dan merumuskan kesimpulan

dari hasil penelitian, maka penulis memberikan beberapa saran yang berkaitan

dengan penelitian yang telah dilakukan untuk dijadikan masukan dan bahan

pertimbangan yang berguna bagi pihak-pihak yang berkepentingan, antara lain

sebagai berikut:

1. Berdasarkan gambaran faktor-faktor internal bank tahun 2011-2012 serta

gambaran pertumbuhan penyaluran kredit tahun 2012-2013 sebaiknya Bank

Umum Konvensional tetap berpegang pada standar dan aturan yang

ditetapkan oleh Bank Indonesia sehingga Bank Umum juga bisa

menunjukkan efisiensi kinerjanya sehingga bisa lebih mengoptimalkan

penyaluran kredit.

2. Berdasarkan pengaruh faktor-faktor internal yang diproksikan dengan CAR,

NPL, ROA NIM dan BOPO sebaiknya Bank Umum Konvensional lebih

mengoptimalkan penggunaan sumber daya modal yang cenderung tinggi

dengan meningkatkan volume kredit yang disalurkan untuk memperoleh laba,

memiliki manajemen perkreditan yang baik, agar tingkat NPL-nya tetap

84

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

memperhatikan masalah efisiensi karena meningkatnya persaingan bisnis dan

standar hidup konsumen. Bank yang tidak mampu memperbaiki tingkat

efisiensi usahanya maka akan kehilangan daya saing baik dalam hal

mengerahkan dana masyarakat maupun dalam hal penyaluran dana tersebut.

3. Peneliti selanjutnya sebaiknya menganalisis faktor-faktor lainnya yang

mempengaruhi penyaluran kredit agar analisis yang dihasilkan lebih

menyeluruh.

4. Penulis menyadari bahwa penelitian ini masih jauh dari kesempurnaan. Untuk

itu, penulis memberikan saran untuk penelitian selanjutnya sebaiknya

melakukan penelitian terhadap faktor-faktor yang mempengaruhi penyaluran

kredit secara fokus dan aplikatif dengan memperpanjang data time series.

Dengan demikian mampu memberikan gambaran kondisi penyaluran kredit

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

DAFTAR PUSTAKA

Agnes Sawir. (2005). Analisis Kinerja Keuangan dan Perencanaan Keuangan

Perusahaan. Jakarta : PT. Gramedia Pustaka Utama.

Bank Indonesia. (2002). Peraturan Bank Indonesia No.4/10/PBI/2002. Jakarta

Bank Indonesia. (2004). Surat Edaran Bank Indonesia No.6/23/DPNP tanggal 31

Mei 2004. Jakarta

Bank Indonesia. (2005). Peraturan Bank Indonesia No. 7/2/PBI/2005. Jakarta

Billy Arma Pratama. (2010). Analisis Faktor-Faktor yang Mempengaruhi

Kebijakan Penyaluran Kredit Perbankan. Semarang : Jurnal Universitas

Diponegoro.

Dahlan Siamat. (2005). Manajemen Lembaga Keuangan : Kebijakan Moneter dan

Perbankan. Jakarta : FE UI.

Duwi Priyatno. (2009). 5 Jam Belajar Olah Data dengan SPSS 17. Yogyakarta : Andi Offset.

Faisal Abdullah. (2005). Dasar-dasar Manajemen Keuangan, Edisi Kedua, Cetakan Kelima. Malang : Penerbitan Universitas Muhammadiyah.

Firdaus Rachmat. (2003). Manajemen Perkreditan Bank Umum. Bandung : Alfabeta

Francisca dan Hasan Sakti Siregar. (2008). Pengaruh Faktor Internal Bank

Terhadap Volume Kredit pada Bank yang Go Publik di Indonesia.

Respository Universitas Sumatra Utara

Hasibuan, Malayu. (2005). Dasar-dasar Perbankan. Jakarta : PT. Bumi Aksara.

Imam Ghozali. (2009). Aplikasi Analisis Multivariate Dengan Program SPSS. Semarang : Badan Penerbit Universitas Diponegoro.

Kasmir. (2002). Dasar-dasar Perbankan. Jakarta : PT. Raja Grafindo Persada.

Kasmir. (2004). Bank dan Lembaga Keuangan Lainnya. Cetakan ke-8. Jakarta : PT. Raja Grafindo Persada

86

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

Lukman Dendawijaya. (2005). Manajemen Perbankan. Jakarta : Penerbit Ghalia Indonesia.

M a s h u d A l i . ( 2 0 0 4 ) . Asset Liability Management : Menyiasati Risiko Pasar dan Risiko Operasional. J a k a r t a : P T . G r a m e d i a

Meydianawathi, Luh Gede. (2006). Analisis Perilaku Penawaran Kredit

Perbankan Kepada Sektor UMKM di Indonesia (2002-2006). Universitas

Udayana Denpasar : Buletin Studi Ekonomi. Volume 12 Nomor 2 Tahun 2006

Muliaman Hadad, et al. (2004). Model Estimasi Permintaan dan Penawaran

Kredit Konsumsi Rumah Tangga di Indonesia. Jakarta : Direktorat

Penelitian dan Pengaturan Perbankan. Bank Indonesia (www.bi.go.id)

Munawir. (2002). Analisis Informasi Keuangan. Yogyakarta: Liberty Yogyakarta.

Perry Warjiyo. (2004). Mekanisme Transmisi Kebijakan Moneter di Indonesia. Jakarta : Pusat Pendidikan dan Studi Kebanksentralan BI.

S i n u n g a n , M u c h d a r s y a h . ( 2 0 0 0 ) . Manajemen Dana Bank. E d i s i K e d u a . J a k a r t a : P T . B u m i A k s a r a

Slamet Riyadi . (2004). Banking Asset & Liabillity Management. Edisi ke-2. Jakarta : Lembaga Penerbit Fakultas Ekonomi, Universitas Indonesia

Sugiyono. (2011). Metode Penelitian Bisnis. Bandung: CV Alvabeta.

Syamsu Iskandar. (2008). Bank dan Lembaga Keuangan Lainnya. Jakarta : PT. Semesta Asa Bersama.

Teguh Pudjo Mulyono. (1999). Bank Budgeting. Edisi I. Yogyakarta : Badan Pendidikan Fakultas Ekonomi.

Watik Nyamiati. (2009). Pengaruh CAR, ROA, NIM, DPK, Simpanan Bank Lain,

Suku Bunga SBI, dan Tingkat Inflasi Terhadap Pertumbuhan Kredit Bank Swasta Nasional Devisa Periode 2005-2008. Skripsi. Sekolah Tinggi Ilmu

Ekonomi Perbanas

Yulhasnita. (2010). Pengaruh CAR, ROA, ROE, BOPO, dan LDR Terhadap

87

Rina Sartika Utami, 2014

Pengaruh Faktor-Faktor Internal Bank Terhadap Pertumbuhan Penyaluran Kredit Perbankan Universitas Pendidikan Indonesia | repository.upi.edu | perpustakaan.upi.edu

www.bi.go.idStatistik Perbankan Indonesia