6 A. Definisi Pajak

Pajak didefinisikan sebagai iuran tidak mendapat jasa timbal (kontraprestasi) yang langsung dapat ditujukan dan digunakan untuk membayar pengeluaran – pengeluaran umum. Dari definisi tersebut, dapat diuraikan beberapa unsur pajak, antara lain Waluyo (2011:2)

1. Pajak merupakan iuran dari rakyat kepada negara. Yang berhak memungut pajak adalah negara, baik pemerintah pusar maupun pemerintah daerah. Iuran yang dibayarkan berupa uang, bukan barang.

2. Pajak dipungut berdasarkan undang – undang. Sifat pemungutan pajak adalah dipaksakan berdasarkan kewenangan yang diatur oleh undang – undang.

3. Tidak ada kontraprestasi secara langsung oleh pemerintah dalam pembayaran pajak.

4. Digunakan untuk membiayai pengeluaran negara.

1. Jenis Pajak

Dinegara indonesia terdapat berbagai jenis pajak, yang dapat dikelompokan menjadi tiga, yaitu pengelompokan menurut golongan, menurut sifat, dan menurut lembaga pemungutnya.

a. Menurut Golongan

Menurut golongannya pajak dikelompokan menjadi dua, yaitu :

1. Pajak langsung adalah pajak yang harus dipikul atau ditanggung sendiri oleh wajib pajak dan tidak dapat dilimpahkan atau dibebankan kepada orang lain atau pihak lain. Pajak harus menjadi beban wajib pajak yang bersangkutan.

2. Pajak tidak langsung adalah pajak yang pada akhirnya dapat dibebankan atau dilimpahkan kepada orang lain atau pihak lain atau pihak ketiga. Pajak tidak langsung terjadi jika terdapat suatu kegiatan, peristiwa, atau perbuatan yang menyebabkan terhutangnya pajak, misalnya terjadi penyerahan barang atau jasa.

b. Menurut Sifatnya

Menurut sifatnya pajak dikelompokan menjadi dua, yaitu :

1. Pajak subjektif adalah pajak yang pengenaannya memperhatikan keadaan pribadi wajib pajak atau pengenaan pajak yang memperhatikan keadaan subjeknya.

2. Pajak objektif adalah pajak yang pengenaannya memperhatikan objeknya baik berupa denda, keadaan, perbuatan, atau peristiwa yang mengakibatkan timbulnya kewajiban membayar pajak, tanpa memperhatikan keadaan pribadi subjek pajak (wajib Pajak) maupun tempat tinggal.

c. Menurut Lembaga Pemungutnya

Menurut lembaga pemungutnya pajak dikelompokan menjadi dua, yaitu :

1. Pajak negara (pajak pusat) :pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga negara pada umumnya.

2. Pajak daerah : pajak yang dipungut oleh pemerintah daerah baik daerah tingkat I (pajak provinsi) maupun daerah tingkat II (pajak kabupaten/kota) digunakan untuk membiayai rumah tangga daerah masing – masing.

2. Fungsi Pajak

Fungsi pajak lebih kepada manfaat pokok atau kegunaan pokok dari pajak itu sendiri, pajak mempunyai peranan yang sangat penting untuk kehidupan bernegara, karena pajak merupakan salah satu sumber pendapatan negara dan pajak akan digunakan untuk membiayai APBN, maka beberapa fungsi pajak menurut Diaz Priantara (2012:2) antara lain :

a. Funfsi anggaran (budgertair), kegunaan pajak sebagai alat untuk memasukan dana secara optimal ke kas negara berdasarkan undang – undang perpajakan yang berlaku, jadi pajak berfungsi untuk membiayai pengeluaran – pengeluaran negara terkait proses pemerintahan.

b. Fungsi mengatur (regulerend) yaitu suatu fungsi dimana pajak dipergunakan oleh pemerintah sebagai alat untuk mencapai tujuan tertentu, dan merupakan fungsi tambahan, jadi sebagai pelengkap dari fungsi utama pajak.

c. Fungsi stabilitas, yaitu dengan adanya pajak, pemerintah memiliki dana untuk menjalankan kebijakan yang berhubungan dengan stabilitas harga sehingga inflasi dapat dikendalikan, hal ini bisa dilakukan dengan mengatur peredaran yang dimasyarakat, pemungutan pajak, penggunaan pajak yang efektif dan efisien.

d. Fungsi retribusi pendapatan, pajak yang sudah dipungut oleh negara akan digunakan untuk membiayai semua kepentingan umum, termasuk untuk membiayai pembangunan.

Dari penjelasan tersebut, tampak bahwa pajak memiliki peranan penting dalam penerimaan negara. Pajak memiliki beberapa fungsi diantara lain sebagai fungsi penerimaan negara (bugetair) dan fungsi mengatur (regulair).

3. Asas Pemungutan Pajak

Dalam pemungutan pajak yang dilakukan oleh pemerintah terdapat 3 asas pemungutan yang mendasari pemungutan Siti Resmi (2011:6).

a. Asas domisili

Asas ini menyatakan bahwa negara berhak mengenakan pajak atas seluruh penghasilan wajib pajak yang bertempat tinggal diwilayahnya, baik penghasilan yang berasal dari dalam maupun luar negeri. Setiap wajib pajak yang berdomisili atau bertempat tinggal diwilayah indonesia (wajib pajak dalam negri) dikenakan pajak atas seluruh penghasilan yang diperolehnya baik dari indonesia maupun dari luar indonesia.

b. Asas sumber

Asas sumber menyatakan bahwa negara berhak mengenakan pajak atas penghasilan yang bersumber diwilayahnya tanpa memperhatikan tempat tinggal wajib pajak. Setiap orang yang memperoleh penghasilan dari indonesia dikenakan pajak atas penghasilan yang diperolehnya.

c. Asas kebangsaan

Asas ini menyatakan bahwa pengenaan pajak dihubungkan dengan kebangsaan suatu negara. Misalnya pajak bangsa asing diindonesia dikenakan atas setiap orang asing yang bukan berkembang diindonesia tetapi bertempat tinggal diindonesia.

4. Sistem Pemungutan Pajak

Diindonesia terdapat 3 jenis sistem yang berlaku dalam pemungutan pajak. Ketiga sistem pajak tersebut, diberlakukan sesuai dengan pasal yang dikenakan Mardiasmo (2009:7) menyebutkan ketiga sistem tersebut yaitu :

a. Official Assesment System : merupakan suatu sistem pemungutan yang memberi wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terhutang oleh wajib pajak ciri – cirinya :

1. Wewenang untuk menentukan besarnya pajak terhutang ada pada fiskus.

3. Utang pajak timbul setelah dikeluarkan surat ketetapan pajak oleh fiskus.

b. Self Assesment System : adalah suatu sistem pemungutan pajak yang memberi wewenang kepada wajib pajak untuk menentukan sendiri besarnya pajak yang terhutang, ciri – cirinya :

1. Wewenang untuk menentukan besarnya pajak terhutang ada pada wajib pajak sendiri.

2. Wajib pajak aktif, mulai dari menghitung, menyetor dan melaporkan sendiri pajak yang terhutang.

3. Fiskus tidak ikut canpur dan hanya mengawasi.

c. Withholding system : adalah suatu sistem pemungutan pajak yang memberi wewenang kepada pihak ketiga (bukan fiskus dan bukan wajib pajak yang bersangkutan) untuk menetukan besarnya pajak yang terhutang oleh wajib pajak, ciri – cirinya :

1. Wewenang menentukan besarnya pajak yang terhutang pada pihak ketiga, pihak selain fiskus dan wajib pajak.

B. Pajak Penghasilan

Penghasilan merupakan setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang bersal dari indonesia maupun dari luar indonesia, yang dapat dipakai untuk konsumsi atau menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan bentuk apapun (pasal 4 ayat 1 UU PPh 2008). Dari pengertian tersebut, yang dimaksud dengan pajak penghasilan

adalah suatu pungutan resmi yang ditujukan kepada masyarakat yang berpenghasilan atau atas penghasilan yang diterima/diperoleh dalam tahun pajak untuk membiayai pengeluaran – pengeluaran negara.

Undang – undang yang mengatur pajak penghasilan bagaimana pajak atas penghasilan yang diterima wajib pajak badan dan wajib pajak orang pribadi. Pajak penghasilan merupakan pajak subjektif, yaitu pajak yang berpangkal atau berdasarkan atas subjeknya atau memperhatikan diri wajib pajak.

1. Subjek Pajak Penghasilan

Subjek pajak diartikan sebagai orang atau badan usaha yang dituju oleh undang – undang untuk dikenakan pajak. Pajak penghasilan dikenakan terhadap subjek pajak berkenaan dengan penghasilan yang diterima atau diperolehnya dalam tahun pajak. Jika ditinjau dari lembaga pemungutnya maka pajak penghasilan dikategorikan sebagai pajak pusat, sedangkan jika ditinjau dari sifatnya maka diketegorikan sebagai pajak subjektif, dengan pengertian bahwa pajak pengahasilan ini berpangkal atau mendasarkan pada subjek pajaknya. Pajak penghasilan dikenakan terhadap subjek pajak atas penghasilan yang diterima atau diperoleh dalam tahun pajak. Yang termasuk subjek pajak antara lain :

a. Orang Pribadi b. Warisan c. Badan

2. Mekanisme Dalam Perpajakan

a. Pendaftaran Wajib Pajak

Untuk menjadi wajib pajak syarat subjektif dan syarat objektif harus terpenuhi keduanya kemudian setelah memenuhi kedua persyaratan tersebut sesuai dengan ketentuan peraturan perundang – undangan perpajakan maka wajib pajak berkewajiban mendatangi DJP (kantor pelayanan pajak atau KP2KP) yang wilayah kerjanya meliputi tempat tinggal wajib pajak sehingga memudahkan untuk pendataan wajib pajak yang kemudian diberikan No Pokok Wajib Pajak (NPWP).

NPWP adalah nomor yang diberikan kepada wajib pajak sebagai sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas wajib pajak dalam melaksanakan hak dan kewajiban perpajakannya. Terhadap wajib pajak yang tidak mendaftarkan diri untuk mendapatkan NPWP dikenai sanksi sesuai ketentuan peraturan perundang – undangan perpajakan. Wajib pajak badan adalah sekumpulan orang dan/atau modal merupakan kesatuan yang melakukan usaha maupun yang tidak melakukan usaha yang meliputi perseroan terbatas (PT), perseroan komanditer (CV), perseroan lainnya, badan usaha milik negara atau badan usaha milik daerah dengan nama dan bentuk apapun (BUMN/BUMD), firma(fa), kongsi, koperasi, dana pensiun, persekutuan, perkumpulan, yayasan, organisasi masa, organisasi sosial politik, atau organisasi lainya, lembaga dan bentuk badan lainnya termasuk kontrak investasi kolektif dan bentuk usaha tetap (BUT).

b. Pendaftaran PKP

Pendaftaran menjadi wajib pajak merupakan langkah awal pemenuhan kewajiban perpajakan. Badan usaha menjadi wajib pajak karena memiliki penghasilan. PKP adalah pengusaha yang melakukan penyerahan BKP dan/atau penyerahan JKP yang dikenai pajak berdasarkan UU PPN. Sama seperti halnya NPWP fungsi pengukuhan PKP selain dipergunakan untuk mengetahui identitas PKP yang sebenarnya, juga berguna untuk melaksanakan hak dan kewajiban dibidang PPN dan PPnBM serta untuk pengawasan adminsitrasi perpajakan. Terhadap badan usaha yang telah memenuhi syarat sebagai PKP, tetapi tidak melaporkan usahanya untuk dikukuhkan sebagai PKP akan dikenai sanksi sesuai dengan ketentuan peraturan perundang – undangan perpajakan.

Pengusaha kecil sebagaimana dimaksud dalam undang – undang No. 8 tahun 1983 tentang PPN barang dan jasa dan PPnBM. Sebagaimana telah berapa kali diubah terkahir dengan undang – undang No. 42 tahun 2009 (UU PPN) tidak wajib menjadi PKP. Menurut peraturan menteri keuangan No. 68/PMK.03/2010. Pengusaha kecil adalah pengusaha yang selama 1 tahun buku melakukan penyerahan BKP dan/atau JKP dengan jumlah peredaran dan/atau penerimaan bruto tidak lebih dari Rp. 600.000.000.

3. Pelaporan Perpajakan

a. Surat Pemberitahuan

SPT adalah surat yang digunakan WP untuk melaporkan perhitungan dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak, dan/atau harta dan

kewajiban sesuai dengan ketentuan peundang – undangan perpajakan. SPT terdiri dari 2 (dua) jenis yaitu :

1. SPT tahunan adalah SPT untuk suatu tahun pajak atau bagian tahun pajak. Tahun pajak adalah jangka waktu 1 (satu) tahun kalender (januari sampai dengan desember) kecuali bila WP menggunakan tahun buku yang tidak sama dengan tahun kalender. Bagian tahun pajak adalah bagian dari jangka waktu 1 (satu) tahun pajak.

2. SPT Masa adalah SPT untuk suatu masa pajak. Masa pajak adalah jangka waktu yang menjadi dasar bagi wajib pajak untuk menghitung, menyetor, dan melaporkan pajak yang terhutang dalam suatu jangka waktu tertentu sebagaimana ditentukan dalam undang – undang ini. Masa pajak sama dengan 1 bulan kalender atau jangka waktu lain yang diatur dalam peraturan menteri keuangan paling lama 3(tiga) bulan kalender.

Pajak yang terhutang adalah pajak yang harus dibayar pada suatu saat, dalam masa pajak, dalam tahun pajak, atau dalam bagian tahun pajak sesuai dengan ketentuan peraturan perundang – undangan.

b. Batas Waktu Pelaporan

SPT Masa atau laporan hasil pemungutan pajak disampaikan ke KPP tempat wajib pajak terdaftar, pemotong pajak atau pemungut pajak terdaftar dan/atau dikukuhkan. Batas waktu penyampaian SPT adalah :

1. Untuk SPT masa, paling lama 20 (dua puluh) hari setelah akhir masa pajak.

2. Untuk SPT tahunan PPh wajib pajak badan, paling lama 4 (empat) bulan setelah akhir tahun pajak.

Wajib pajak dengan kriteria tertentu dapat melaporkan beberapa masa pajak dalam 1(satu) SPT masa, maksudnya adalah :

1. Menyampaikan SPT masa PPh pasal 25 untuk beberapa masa pajak sekaligus dengan syarat pembayaran seluruh pajak yang wajib dilunasi menurut SPT masa tersebut dilakukan sekaligus paling lama dalam masa pajak yang terakhir dan/atau :

2. Menyampaikan SPT masa selain yang disebut pada angka 1 untuk beberapa masa pajak sekaligus dengan syarat pembayaran untuk masing – masing masa pajak dilakukan sesuai batas waktu untuk masa pajak yang bersangkutan.

Wajib pajak dengan kriteria tertentu dan tata cara pelaporan beberapa masa pajak dalam 1 (satu) SPT masa diatur dengan peraturan Menteri Keuangan No. 182/PMK.03/2007.

C. Kepatuhan Wajib Pajak

Kepatuhan wajib pajak dalam menjalankan kewajibannya untuk mematuhi peraturan – peraturan yang telah diberlakukan oleh pemerintah khususnya instansi perpajakan yang telah disahkan dalam undang-undang perpajakan sangatlah sulit untuk dipantau/dilihat, dari jutaan wajib pajak yang terdaftar dinegara ini belum tentu setengahnya memiliki kriteria patuh pada peraturan yang telah ditetapkan. Memiliki No.NPWP atau terdaftar sebagai wajib pajak adalah salah satu

persyaratan agar dapat menjalankan sebuah usaha bagi lembaga badan dan untuk perorangan memiliki No.NPWP adalah salah satu persyaratan untuk mendapatkan fasilitas kredit dari perbankan. Oleh karena nya banyak lembaga badan atau perorangan mendaftarkan diri sebagai wajib pajak, para wajib pajak yang terdaftar di Direktorat Jenderal Pajak dan memiliki No.NPWP belum tentu sudah mematuhi peraturan yang diberlakukan.

Menurut keputusan Menteri Keuangan No. 544/KMK.04/2000, wajib pajak patuh adalah sebagai berikut :

1. Tepat waktu dalam penyampaian SPT untuk semua jenis pajak, dalam dua tahun terakhir.

2. Tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak. 3. Tidak pernah dijatuhi hukuman karena melakukan tindak pidana dibidang

perpajakan dalam jangka waktu 10 tahun terakhir.

4. Dalam dua tahun terakhir menyelenggarakan pembukuan dan dalam hal terhadap wajib pajak pernah dilakukan pemeriksaan, koreksi pada pemeriksaan yang terakhir untuk tiap – tiap jenis pajak yang terhutang paling banyak lima percent.

5. Wajib pajak yang laporan keuangannya untuk dua tahun terakhir diaudit oleh akuntan publik dengan pendapat wajar tanpa pengecualian atau pendapat dengan pengecualian sepanjang tidak mempengaruhi laba rugi fiskal.

Tingkat kepatuhan wajib pajak terhadap administrasi perpajakan dapat dilihat dari kriteria wajib pajak berikut ini :

1. Patuh terhadap kewajiban yakni dalam pembayaran/laporan masa, SPT masa, SPT PPN setiap bulan.

2. Patuh terhadap kewajiban tahunan, yakni dalam menghitung pajak atas dasar system self assessment melaporkan perhitungan pajak dalam SPT pada akhir tahun pajak, serta melunasi utang pajak.

3. Patuh terhadap ketentuan materil dan yuridis formal perpajakan melalui pembukuan sebagaimana mestinya.

1. Kesadaran Membayar Pajak

Ada beberapa faktor yang menyebabkan orang kurang merespon baik terhadap kewajiban membayar pajak, diantaranya yaitu :

a. Kurangnya pengetahuan tentang pajak, untuk menumbuhkan sikap positif tentang suatu hal harus bermula dari adanya pengetahuan tentang hal tersebut. Dinegara maju yang partisipasi rakyatnya sudah tinggi dalam membayar pajak upaya pemberian pengetahuan tantang pajak dilakukan dengan gencar, melalui media masa, brosur, buku panduan, informasi telefon dan sarana – sarana lainnya, pengetahuan dan informasi tentang pajak ternyata mempengaruhi kesediaan orang untuk melaksanakan atau patuh terhadap peraturan perpajakan

b. Sikap Terhadap Petugas Pajak

Petugas pajak adalah mereka yang menegakkan aturan main dalam system perpajakan. Petugas diharapkan lebih simpatik, bersifat membantu, mudah dihubungi dan jujur dalam pekerjaan. Tanpa adanya perubahan ke arah prilaku yang simpatik dan kejujuran dalam bertugas dikalangan petugas pajak maka akan sulit untuk menumbuhkan kesadaran masyarakat untuk membayar pajak.

c. Sistem dan pelaksaan pajak mudah dan adil

Kemudahan dalam memperoleh, mengisi dan mengembalikan SPT, akan menentukan antusias untuk membayar pajak. Selain itu, keadilan dalam jumlah pajak yang harus dibayar, baik keadilan horizontal maupun keadilan vertikal sangat menentukan keikhlasan dan antusiasme dalam membayar pajak.

D. Pemeriksaan Pajak

Direktoral Jendral Pajak dalam rangka pengawasan kepatuhan pemenuhan kewajiban perpajakan diberi kewenangan oleh UU KUP untuk melakukan pemeriksaan. Pemeriksaan adalah serangkaian kegiatan menghimpun dan mengolah data, keterangan, dan/atau bukti yang dilaksanakan secara objektif dan professional berdasarkan suatu standard pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan dan/atau untuk tujuan lain dalam rangka melaksanakan ketentuan perundang – undangan perpajakan Diaz Priantara (2012:62).

Pelaksanaan pemeriksaan dalam rangka menguji pemenuhan kepatuhan kewajiban perpajakan wajib pajak dilakukan dengan menelusuri kebenaran SPT, pembukuan atau pencatatan, dan pemenuhan kewajiban perpajakan lainnya dibandingkan dengan keadaan atau kegiatan usaha sebenarnya dari wajib pajak. Ruang lingkup pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan dapat meliputi satu, beberapa, atau seluruh jenis pajak, baik untuk satu atau beberapa masa pajak, bagian tahun pajak, atau tahun pajak dalam tahun – tahun lalu maupun tahun berjalan. Selain pemeriksaan kepatuhan, pemeriksaan juga dapat dilakukan untuk tujuan lain, diantaranya :

1. Pemberian NPWP secara jabatan. 2. Penghapusan NPWP

3. Pengukuhan atau pencabutan pengukuhan PKP. 4. Wajib pajak mengajukan keberatan.

5. Pengumpulan bahan guna penyusunan norma perhitungan penghasilan neto.

6. Pencocokan data dan/atau alat keterangan

7. Penentuan wajib pajak berlokasi didaerah terpencil 8. Penentuan satu atau lebih tempat terhutang PPN 9. Pemeriksaan dalam rangka penagihan pajak.

10. Penentuan saat mulai berproduksi sehubungan dengan fasilitas perpajakan; dan/atau

11. Pemenuhan permintaan informasi dari Negara mitra perjanjian penghindaran pajak berganda.

Dalam system self assessment yang diberlakukan dinegara kita dimana law enforcement adalah upaya pemerintah khususnya Direktorat Jenderal Pajak untuk melaksanakan pengawasan terhadap kepatuhan wajib pajak, yang dilakukan melalui pemeriksaan dan tindakan penagihan pajak, agar hak dan kewajiban perpajakan dilaksanakan oleh seluruh wajib pajak.

Dalam hal pemeriksaan pajak sebelum menerbitkan ketetapan pajak pemeriksa dapat melakukan closing conference. Closing conference adalah pembahasan yang dilakukan antara pemeriksa pajak dengan wajib pajak atas temuan selama masa pemeriksaan dan hasil bahasan temuan tersebut baik yang disetujui maupun yang tidak disetujui dituangkan dalam berita acara hasil pemeriksaan yang ditanda tangani oleh pemeriksa pajak dan wajib pajak, yang selanjutnya dijadikan dasar penerbitan surat ketetapan pajak dan surat tagihan pajak.

Dalam praktek pemeriksaan pajak yang dilakukan wajib pajak berhak meminta kelengkapan atau meneliti kelengkapan pemeriksa seperti :

1. Kartu tanda pengenal pemeriksa pajak untuk memastikan aparat pemeriksa pajak.

2. Surat tugas.

3. Surat perintah pemeriksaan pajak (SP3).

4. Surat pemberitahuan pemeriksaan pajak ke wajib pajak dan penjelasan mengenai maksud dan tujuan pemeriksaan.

Setelah dipastikan pemeriksa pajak dan surat – surat perintah yang berkaitan dengan pemeriksaan, maka wajib pajak segera memenuhi permintaan pemeriksaan pajak sesuai apa yang diminta dan batas waktu permintaan. Dalam hal wajib pajak menolak dilakukan pemeriksaan maka wajib pajak sebaiknya membuat surat pernyataan penolakan pemeriksaan pajak.

Jika wajib pajak tidak merespon permintaan peminjaman berkas wajib pajak sesuai batas waktunya maka pihak pajak menerbitkan surat peringatan 1 (pertama) atas permintaan peminjaman berkas wajib pajak dan setelah batas waktu surat peringatan pertama tidak direspon juga maka diterbitkan surat peringatan 2 (kedua).

1. Mekanisme Dalam Pemeriksaan Pajak Sebagai Tindakan Pengawasan.

Pemeriksaan pajak sebagai tindakan pengawasan terhadap pelaksanaan system self assessment, merupakan manifestasi dari adanya upaya pemberdayaan terhadap wajib pajak dalam kaitannya dengan kepatuhan, secara sederhana berikut adalah mekanisme pemeriksaan.

Gambar 2.1

Mekanisme pemeriksaan Pajak Sederhana

Dalam pemeriksaan pajak terdapat ruang lingkup pemeriksaan yaitu pemeriksaan sederhana dan pemeriksaan lengkap. Pemeriksaan sederhana yaitu pemeriksaan yang dilakukan terhadap wajib pajak dalam rangka kerja sama operasi atau konsorsium, untuk seluruh jenis pajak atau jenis – jenis pajak tertentu. Dalam pemeriksaan sederhana ini terdapat 2 ruang lingkup pemeriksaan yaitu pemeriksaan sederhana kantor dan pemeriksaan sederhana lapangan. Sedangkan pemeriksaan lengkap adalah pemeriksaan yang dilakukan terhadap wajib pajak dalam rangka kerja sama operasi atau konsorsium dilapangan dan dikantor unit pelaksana pemeriksaan pajak lengkap, untuk seluruh jenis pajak.

Pemberdayaan wajib pajak

Pemeriksaan pajak

Kepatuhan wajib pajak

2. Jenis dan Prioritas Pemeriksaan

Dalam pemeriksaan perpajakan terdapat jenis pemeriksaan dan prioritas pemeriksaan yang harus dipahami oleh wajib pajak. Jenis pemeriksaan antara lain:

a. Pemeriksaan rutin, yaitu pemeriksaan yang bersifat rutin dilakukan terhadap wajib pajak sehubungan dengan pemenuhan hak dan kewajiban perpajakan wajib pajak yang bersangkutan.

b. Pemeriksaan khusus, yaitu pemeriksaan yang dilakukan terhadap wajib pajak berkenaan dengan adanya masalah dan/atau keterangan secara khusus berkaitan dengan wajib pajak yang bersangkutan.

c. Pemeriksaan bukti permulaan, yaitu pemeriksaan yang dilakukan terhadap wajib pajak untuk mendapatkan bukti permulaan tentang adanya dugaan telah terjadi tindak pidana dibidang perpajakan.

d. Pemeriksaan wajib pajak lokasi, yaitu pemeriksaan yang dilakukan terhadap cabang, perwakilan, pabrik, atau tempat usaha dari wajib pajak domisili, yang lokasinya berada diluar wilayah kerja uunit pelaksana pemeriksaan wajib pajak domisili.

e. Pemeriksaan tahun berjalan, yaitu pemeriksaan terhadap wajib pajak yang dilakukan dalam tahun berjalan untuk jenis – jenis pajak tertentu dan untuk mengumpulkan data atau keterangan atas kewajiban pajak lainnya.

3. Analisis hasil Pemeriksaan

Hasil pemeriksaan harus dituangkan dalam laporan pemeriksaan pajak (LPP) secara terperinci, ringkas, jelas, memuat ruang lingkup sesuai dengan tujuan

pemeriksaan, memuat kesimpulan pemeriksaan pajak yang didukung bukti yang kuat tentang ada atau tidaknya penyimpangan terhadap peraturan perundang – undangan perpajakan dan memuat pula pengungkapan informasi lain yang diperlukan dalam pelaksanaan ketentuan perundang – undangan perpajakan. Terhadap hasil pemeriksaan yang tidak atau tidak seluruhnya disetujui wajib pajak, dilakukan pembahasan akhir dari hasil pemeriksaan.

Berdasarkan LPP hasil pemeriksaan pajak yang telah dilakukan maka akan diterbitkan SKP (surat ketetapan pajak) baik berupa SKPKB (surat ketetapan pajak kurang bayar), SKPLB (surat ketetapan pajak lebih bayar), dan SKPN (surat ketetapan pajak nihil). Dalam hal penerbitan SKP yang ditetapkan berdasarkan hasil pemeriksaan wajib pajak berhak melakuan usaha – usaha dan/atau menempuh jalur hukum untuk menanggapi hasil pemeriksaan tersebut, diantaranya adalah

a. Upaya keberatan

Apabila hasil pemeriksaan yang telah ditetapkan menurut wajib pajak tidak sesuai dengan ketentuan yang berlaku, maka wajib pajak dapat mengajukan keberatan kepada KPP (kantor pelayanan pajak) ditempat wajib pajak terdaftar.

Berikut prosedur pengajuan keberatan antara wajib pajak dengan Direktorat Jenderal Pajak dalam upaya mencari kepastian hukum dan rasa keadilan.

Gambar 2.2

Prosedur Pengajuan keberatan

Dipihak lain, Direktur Jenderal Pajak berkewajiban untuk memproses dan memutuskan pengajuan keberatan wajib pajak dalam jangka waktu 12 (dua belas) bulan dari tanggal pengajuan keberatan. Hasil keputusan dapat berupa :

a. Dikabulkan seluruhnya b. Dikabulkan sebagian c. Ditolak

d. Ditambahkan utang pajaknya e. Penolakan nonformal

Apabila dalam jangka waktu tersebut keberatan belum diputuskan oleh Direktorat Jenderal Pajak maka permohonan keberatan dianggap dikabulkan.

Pemeriksaan /law enforcement SPT DJP SKP ; SKPKB/T STP SKPN/SKP LBB Wp Keberatan upaya hukum keberatan

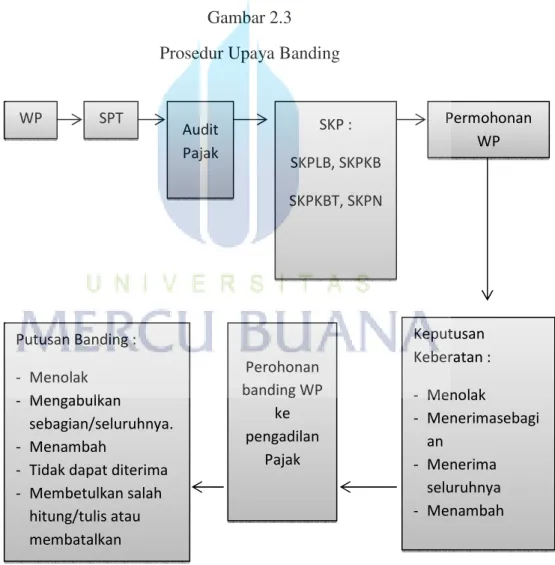

b. Upaya Banding

Apabila dalam hasil pemerikasaan dan pengajuan keberatan wajib pajak merasa tidak puas dengan keputusan yang diberikan oleh Direktorat Jenderal Pajak wajib pajak dapat mengajukan banding kepada badan pengadilan pajak.

Berikut prosedur pengajuan keberatan antara wajib pajak dengan Direktorat Jenderal Pajak dalam upaya mencari kepastian hukum dan rasa keadilan.

Gambar 2.3 Prosedur Upaya Banding

WP SPT Audit Pajak SKP : SKPLB, SKPKB SKPKBT, SKPN Permohonan WP Putusan Banding : - Menolak - Mengabulkan sebagian/seluruhnya. - Menambah

- Tidak dapat diterima - Membetulkan salah hitung/tulis atau membatalkan Perohonan banding WP ke pengadilan Pajak Keputusan Keberatan : - Menolak - Menerimasebagi an - Menerima seluruhnya - Menambah

Apabila pengajuan keberatan dan permohonan banding diterima sebagian atau seluruhnya, sepanjang utang pajak sebagaimana dimaksud dalam SKPKB dan SKPKBT telah dibayar yang menyebabkan kelebihan pembayaran pajak, maka kelebihan pembayaran pajak dikembalikan dengan ditambah imbalan 2% (dua persen) sebulan, paling lama 24 bulan dihitung sejak tanggal pembayaran pajak sampai dengan diterbitkan keputusan keberatan atau putusan banding.

c. Upaya Gugatan

Wajib pajak atau penanggung pajak dapat mengajukan gugatan kepada badan peradilan pajak terhadap :

1. Pelaksanaan surat paksa, surat perintah melaksanakan penyitaan atau pengumuman lelang.

2. Keputusan yang terkait dengan pelaksanaan keputusan perpajakan selain yang ditetapkan dalam pasal 25 ayat 1 pasal 26 undang – undang ketentuan umum dan tata cara perpajakan.

3. Keputusan pembetulan sebagaimana dimaksud dalam pasal 16 undang – undang ketentuan umum dan tata cara perpajakan yang berkaitan dengan surat tagihan pajak (STP).

4. Keputusan sebagaimana dimaksud dalam pasal 36 yang berkaitan dengan surat tagihan pajak.

d. Upaya meninjau kembali (PK)

Apabila pihak yang bersangkutan tidak/belum puas dengan hasil putusan pengadilan pajak, maka pihak yang besengketa dapat mengajukan peninjauan

kembali kepada Mahkamah Agung melalui pengadilan pajak dan hanya dapat dilakukan satu kali.

e. Upaya pengurangan atau penghapusan sanksi administrasi

1. Direktur Jenderal Pajak karena jabatannya atau atas permohonan wajib pajak dapat mengurangkan atau menghapuskan sanksi administrasi berupa bunga, denda, dan kenaikan yang ternyata dikenakan karena adanya kekhilafan atau bukan karena kesalahan wajib pajak.

2. Direktur Jenderal Pajak harus memberikan keputusan atas permohonan pengurangan atau penghapusan sanksi administrasi paling lama 12 bulan sejak tanggal permohonan diterima.

E. Sanksi Perpajakan

Sanksi perpajakan merupakan jaminan bahwa ketentuan peraturan perundang – undangan perpajakan (norma perpajakan) akan dituruti/ditaati/dipatuhi, dengan kata lain sanksi perpajakan merupakan alat pencegah agar wajib pajak tidak melanggar norma perpajakan Mardiasmo(2006:47). Sanksi perpajakan akan mampu mendorong wajib pajak untuk memenuhi kewajibannya dalam perpajakan.

Dalam undang – undang perpajakan dikenal dua macam sanksi, yaitu sanksi administrasi dan sanksi pidana. Ancaman terhadap pelanggar suatu norma dapat dikenai sanksi administrasi, sanksi pidana, atau keduanya. Sanksi administrasi merupakan pembayaran kerugian kepada Negara, khususnya berupa bunga dan kenaikan. Sanksi pidana merupakan siksaan atau penderitaan, sanksi pidana merupakan suatu alat terakhir atau benteng hukum yang digunakan fiskus agar

norma perpajakan dipatuhi. Sanksi administrasi memiliki ketentuan dalam undang – undang perpajakan terdapat 3 (tiga) macam sanksi administrasi yaitu : denda, bunga, dan kenaikan.

Dalam prosedur perpajakan yang harus dipatuhi oleh wajib pajak adalah pembayaran pajak yang tepat waktu, pelaporan pajak yang tepat waktu, perhitungan pajak yang sesuai dengan jumlah pajak yang sebenarnya harus dibayar. Jika wajib pajak melanggar prosedur perpajakan yang telah diberlakukan dalam melaksanakan kewajibannya sebagai wajib pajak maka pengenaan sanksi administrasi berupa denda guna kepentingan tertib administrasi perpajakan dan meningkatkan kepatuhan wajib pajak.

1. Sanksi Keterlambatan Pembayaran Pajak

Batas waktu pembayaran dan penyetoran pajak yang terhutang untuk suatu saat atau masa pajak ditetapkan oleh Menteri Keuangan No. 80/PMK.03/2010 dengan batas waktu tidak melampaui 15 (lima belas) hari setalah saat terhutangnya pajak atau berakhirnya masa pajak. Keterlambatan dalam pembayaran dan penyetoran tersebut berakibat dikenai sanksi administrasi sesuai dengan ketentuan perundang – undangan perpajakan.

Pembayaran atau penyetoran pajak yang dilakukan setelah tanggal jatuh tempo pembayaran atau penyetoran pajak yang terhutang untuk suatu saat atau masa pajak, akan dikenai sanksi administrasi berupa bunga sebesar 2% (dua persen) per bulan yang dihitung dari tanggal jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

Direktorat Jendral Pajak berhak melakukan pemeriksaan dan berhak menerbitkan surat ketetapan pajak (SKP) kurang bayar dalam jangka waktu 5 (lima) tahun setelah saat terhutangnya pajak, maka wajib pajak harus menanggapi dengan baik atas SKP kurang bayar tersebut. SKP kurang bayar akan di terbitkan apabila :

a. Berdasarkan hasil pemeriksaan atau keterangan lain pajak yang terhutang tidak/kurang dibayar.

b. SPT tidak disampaikan dalam jangka waktu sebagaimana diatur dalam pasal 3 ayat 3 dan setelah ditegur secara tertulis.

c. Kewajiban sebagaimana dimaksud dalam pasal 28 atau pasal 29 tidak dipenuhi sehingga tidak dapat diketahui besarnya pajak terhutang.

d. Kepada wajib pajak diterbitkan NPWP dan/atau dikukuhkan sebagai pengusaha kena pajak secara jabatan.

Jumlah SKP kurang bayar untuk butir 2 dan 3 dimuka juga dapat dikenai sanksi administrasi berupa kenaikan sebesar :

a. 50% dari pajak penghasilan yang kurang atau tidak dibayar dalam satu tahun pajak;

b. 100% dari pajak penghasilan yang kurang atau tidak dipotong, kurang atau tidak dipungut, kurang atau tidak disetor, dan dipotong atau dipungut tetapi tidak disetor.

Bila wajib pajak melakukan tindak pidana bidang pajak dan Ditjen Pajak menemukan adanya kurang bayar yang terjadi lebih dari 5 (lima) tahun sebelumnya, maka Ditjen Pajak dapat menerbitkan SKP kurang bayar dengan

disertai sanksi bunga 48% dari jumlah pajak yang kurang bayar atau tidak dibayar tersebut.

Sanksi administrasi berupa bunga dapat dibagi menjadi bunga pembayaran, bunga penagihan, dan bunga ketetapan. Bunga pembayaran adalah bunga karena melakukan pembayaran pajak tidak pada waktunya, dan pembayaran pajak tersebut dilakukan sendiri tanpa adanya surat tagihan berupa STP, SKPKB, dan SKPKBT. Dengan demikian bunga pembayaran umumnya dibayarkan dengan menggunakan SPP, meliputi :

a. Bunga karena pembetulan SPT,

b. Bunga karena angsuran/penundaan pembayaran, c. Bunga karena terlambat membayar,

d. Bunga karena ada selisih antara pajak yang sebenarnya terhutang dan pajak sementara.

Bunga penagihan adalah bunga karena pembayaran pajak yang ditagih dengan surat tagihan berupa STP, SKPKB, dan SKPKBT tidak dilakukan dalam batas waktu pembayaran. Bunga penagihan umumnya ditagih dengan STP sesuai dengan pasal 19 ayat (1) KUP. Bunga ketetapan adalah bunga yang dimasukan dalam surat ketetapan pajak sebagai tambahan pokok pajak. Bunga ketetapan dikenakan maksimum 24 bulan. Bunga ketetapan umumnya ditagih dengan SKPKB sesuai pasal 13 ayat (2) KUP.

2. Sanksi keterlambatan pelaporan SPT

Apabila dalam jangka waktu pelaporan pajak yang telah ditetapkan wajib pajak tidak memenuhi kewajibannya dalam pelaporan SPT maka wajib pajak akan dikenai sanksi administrasi berupa denda yang nominalnya telah ditentukan oleh perundang – undangan perpajakan. Setiap wajib pajak wajib mengisi SPT (masa maupun tahunan) dengan benar, lengkap dan jelas. SPT tersebut dapat ditandatangani biasa, atau menggunakan tanda tangan stempel, atau tanda tangan elektronik atau digital. SPT dianggap tidak disampaikan apabila :

a. SPT tidak ditandatangani

b. SPT tidak sepenuhnya dilampiri keterangan dan/atau dokumen laporan keuangan yang diaudit.

c. SPT yang menyatakan lebih bayar disampaikan setelah 3(tiga) tahun sesudah berakhirnya masa pajak, bagian tahun pajak atau tahun pajak, dan wajib pajak telah ditegur secara tertulis.

d. SPT disampaikan setelah Dirjen Pajak melakukan pemeriksaan atau menerbitkan surat ketetapan pajak (SKP).

Bagi wajib pajak yang tidak memenuhi kewajiban ini dapat dikenakan sanksi administrasi berupa denda dan bunga, berikut table denda administrasi perpajakan.

Table 2.4

Denda Administrasi Perpajakan

No Masalah Besarnya Denda

1 Tidak/terlambat

memasukan/menyampaikan SPT

Rp 500.000 Untuk SPT Masa PPN Rp 100.000 Untuk SPT Masa lainnya Rp 1.000.000 Untuk SPT Tahunan Badan

Rp 100.000 Untuk SPT Tahunan OP 2 Pembetulan sendiri, SPT

tahunan atau SPT masa tetapi belum disidik

Ditambah 5%

3 Khusus PPN

1.Tidak melaporkan usahanya 2.Tidak membuat/mengisi

faktur

3.Melanggar larangan

membuat faktur (PKP yang tidak dikukuhkan)

Ditambah 2% denda dari dasar pengenaan pajak (DPP)

4 Khusus PBB

1.SPT, SKPKB tidak/kurang atau terlambat bayar. 2.Dilakukan pemeriksaan,

pajak kurang bayar.

(maksimum 24 bulan) SKPKB + denda administrasi dari selisih pajak terhutang

Sumber : Undang – Undang Perpajakan tahun 2011

F. Penelitian Terdahulu

Penelitian terdahulu yang dilakukan untuk menentukan pengaruh kepatuhan wajib pajak dan pemeriksaan wajib pajak terhadap penerimaan pajak penghasilan pasal 25/29 yang dilakukan oleh Maria M. Ratna Sari (2009) dengan hasil bahwa kepatuhan wajib pajak dan pemeriksaan pajak secara simultan berpengaruh signifikan terhadap penerimaan pajak penghasilan pasal 25/29 diKPP Pratama Denpasar Timur, dan kepatuhan wajib pajak dan pemeriksaan pajak secara parsial berpengaruh signifikan terhadap penerimaan pajak penghasilan pasal 25/29 diKPP Pratama Denpasar Timur. Kemudian penelitian yang dilakukan oleh Zakiah Muhammad Syahab (2009) dengan hasil kepatuhan wajib pajak berpengaruh signifikan terhadap Penerimaan PPh Badan di DJP Jakarta Selatan, dan pemeriksaan pajak berpengaruh signifikan terhadap penerimaan PPh Badan diDJP Jakarta Selatan. Dan juga oleh Fika Agusti (2008), disimpulkan bahwa terdapat pengaruh positif antara tingkat kepatuhan wajib pajak terhadap peningkatan

penerimaan pajak pada kantor pelayanan pajak pratama jakarta grogol petamburan. Kemudian oleh Ni Ketut Muliari, disimpulkan bahwa persepsi wajib pajak tentang sanksi pepajakan secara parsial berpengaruh signifikan pada kepatuhan pelaporan wajib pajak.

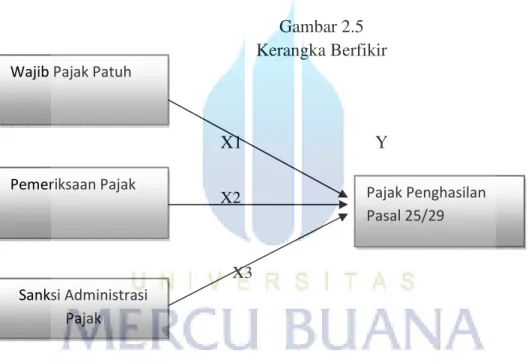

G. Kerangka Berfikir

Berdasarkan telaah yang telah dikemukakan sebelumnya, penelitian ini akan menganalisis indikasi kepatuhan wajib pajak pemeriksaan pajak dan sanksi administrasi pajak sebagai respon atas penerimaan pajak penghasilan badan pasal 25/29.

Kepatuhan wajib pajak merupakan syarat agar pernerimaan pajak negara meningkat dalam penelitian yang dilakukan oleh Fika Agusti 2008, disimpulkan bahwa terdapat pengaruh positif antara tingkat kepatuhan wajib pajak terhadap peningkatan penerimaan pajak pada kantor pelayanan pajak pratama jakarta grogol petamburan. Jadi semakin patuh wajib pajak melaporkan dan melunasi kewajiban perpajakannya maka penerimaan pajak pada KPP akan meningkat.

Pemeriksaan pajak yang dilakukan oleh instansi perpajakan kepada wajib pajak yang memenuhi kriteria untuk diperiksa bertujuan untuk mengantisipasi ketidak patuhan wajib pajak terhadap kewajiban perpajakannya agar para wajib pajak tetap berada dalam peraturan yang telah ditetapkan, pemeriksaan pajak dapat berdampak pada meningkatan pajak pada KPP, penelitian sebelumnya dilakukan oleh Maria M. Ratna Sari (2008) dengan kesimpulan pemeriksaan pajak berpengaruh signifikan terhadap penerimaan pajak penghasilan pasal 25/29.

Sanksi administrasi pajak selain dapat mendidik para wajib pajak untuk tetap berada pada jalur perpajakan yang telah disosialisasikan oleh Direktorat Jenderal Pajak juga dapat berdampak pada penerimaan pajak diKPP yang pada akhirnya pajak yang dibayarkan oleh wajib pajak akan menjadi penerimaan negara dari sektor pajak. penelitian sebelumnya dilakukan oleh Ni Ketut Muliari dengan kesimpulan persepsi wajib pajak tentang sanksi perpajakan secara parsial berpengaruh signifikan pada kepatuhan pelaporan wajib pajak.

Gambar 2.5 Kerangka Berfikir 1. X1 2. X1 Y X2 X3 Wajib Pajak Patuh

Pemeriksaan Pajak

Sanksi Administrasi Pajak

Pajak Penghasilan Pasal 25/29